FJ Labs’ investeringstilgang stammer fra dets rødder (læs FJ Labs‘ tilblivelse). FJ Labs er en udvidelse af Joses og mine engleinvesteringsaktiviteter. Vi skalerede vores aktiviteter og processer, men vi ændrede ikke strategien.

De fleste venturekapitalfonde har en meget veldefineret porteføljekonstruktion. De investerer de midler, de har rejst over en bestemt periode, i en bestemt type virksomhed, i et bestemt antal virksomheder, med et bestemt investeringsbeløb, på et bestemt stadie og i en bestemt geografi. Disse fonde leder runderne, og partnerne sidder i bestyrelsen. De reserverer en vis mængde kapital til opfølgninger og gør det typisk. Fondsreglerne er sådan, at efterfølgende fonde ikke kan investere i virksomheder fra den tidligere fond. Fonden foretager omfattende due diligence og investerer i mindre end 7 handler om året.

En typisk VC-fond på 175 millioner dollars kan se sådan ud:

- Kun i USA

- Serie A-fokus

- Kun B2B SAAS-virksomheder

- Investerer 5-7 millioner dollars i serie A

- Målsætning om at investere i 20 virksomheder over en 3-årig periode

- 40% af kapitalen reserveret til opfølgning

- Follow-on i de fleste af porteføljevirksomhederne

- Partnere tager plads i bestyrelsen

- Investeringer tager 2-4 måneder fra første møde

FJ Labs arbejder ikke på denne måde. Som vi gjorde, da vi var engle, evaluerer vi alle virksomheder i vores pipeline, og vi investerer i dem, vi kan lide. Vi beslutter, om vi vil investere eller ej, på baggrund af to 60-minutters samtaler i løbet af en uge eller to. Vi leder ikke, og vi sidder ikke i bestyrelsen. Med andre ord kan man sige, at vi investerer på et hvilket som helst tidspunkt, i en hvilken som helst geografi, i en hvilken som helst branche med ekstremt begrænset due diligence. Det var netop de ord, der skræmte institutionelle investorer væk og fik os til at tro, at vi aldrig ville rejse en fond.

På baggrund af denne “strategi” kunne man forvente, at vores porteføljesammensætning ville variere dramatisk over tid. Faktisk har det været meget stabilt gennem årene. Det er der flere grunde til.

- Antallet af aftaler, vi evaluerer hver uge, har været bemærkelsesværdigt konstant gennem årene

Jeg vil beskrive, hvordan FJ Labs får deal flow i et senere blogindlæg. Men for at give dig en fornemmelse af omfanget, så modtager vi over 100 investeringsmuligheder hver uge. Vi evaluerer dog ikke alle disse. Mange er helt klart uden for rækkevidde: hardware, AI, rumteknologi, bioteknologi osv. uden en markedskomponent. Mange andre er for vage: “Jeg har en fantastisk online investeringsmulighed; vil du modtage et kort?”

Hvis du ikke gør dig umage med at indse, at vi fokuserer på onlinemarkedspladser, og inkluderer nok information til, at vi kan vurdere, om vi vil grave videre i aftalen, vil vi ikke svare eller følge op.

I gennemsnit vurderer vi 40-50 tilbud hver uge. I 2019 evaluerede vi f.eks. 2.542 virksomheder, hvilket i gennemsnit svarer til 49 om ugen.

2. Procentdelen af aftaler, vi investerer i, har været stort set konstant

Det er meget specifikt, hvad der ligger i “vi investerer i virksomheder, vi kan lide”. Vi har meget specifikke evalueringskriterier og investeringsteser, som vi hele tiden forfiner. Jeg vil beskrive dem i efterfølgende blogindlæg. Vi investerer i alle brancher, i alle geografiske områder og på alle stadier, men vi har et særligt kendetegn: Vi investerer i markedspladser.

I årenes løb har vi investeret i omkring 3 % af de aftaler, vi evaluerer. I 2019 foretog vi for eksempel 83 førstegangsinvesteringer. Med andre ord investerede vi i 3,3 % af de 2.542 aftaler, vi evaluerede.

3. Fordelingen af de tilbud, vi modtager, er ikke tilfældig og konsistent over tid

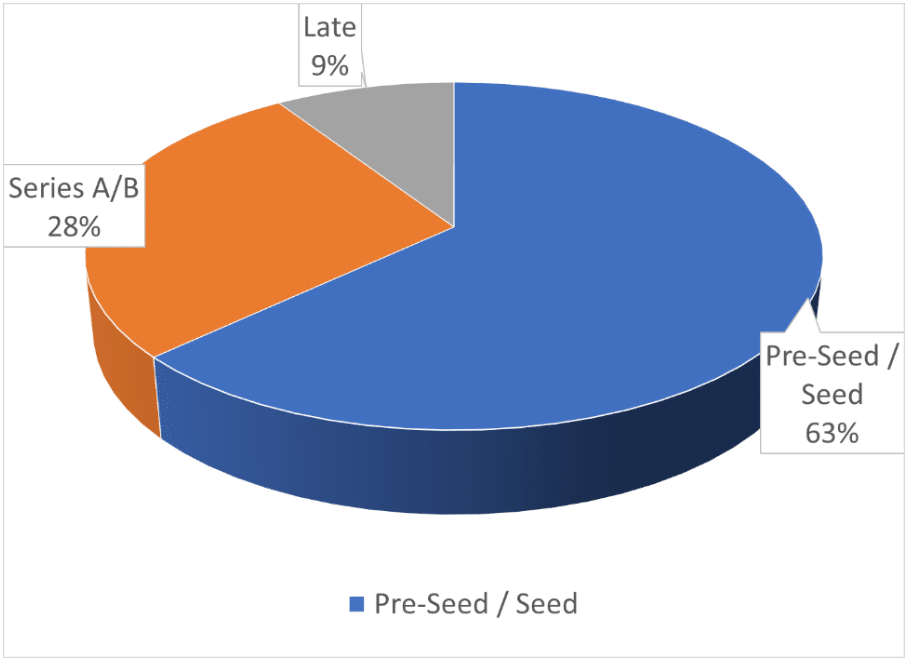

Generelt er der mange flere pre-seed og seed deals end Series A og Series B deals. Til gengæld er der flere serie A- og B-aftaler end aftaler i de senere faser. Dertil kommer, at fordi vi er kendt som engleinvestorer, der skriver relativt små checks, får vi uforholdsmæssigt mange tilbud i en tidligere fase end i en senere fase. Derfor er de fleste af vores investeringer i seed-stadiet eller tidligere, selvom antallet af serie A-investeringer er steget i de senere år.

4. Selv om vi vurderer tilbud fra alle lande, har vi specifikke præferencer

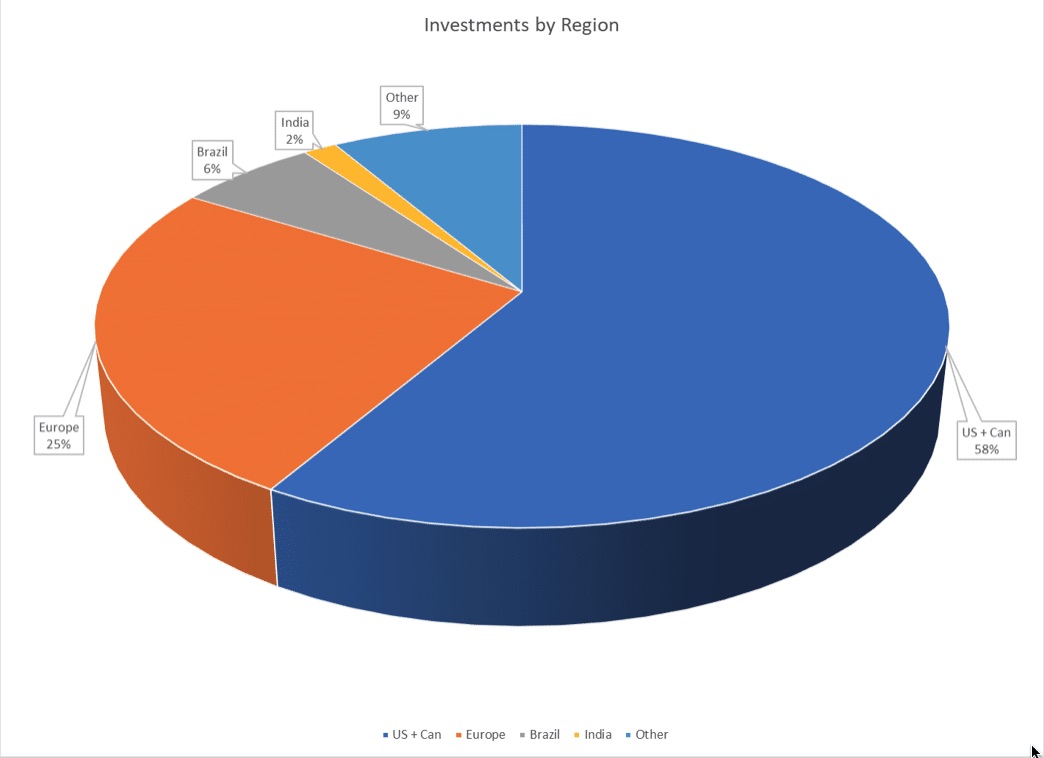

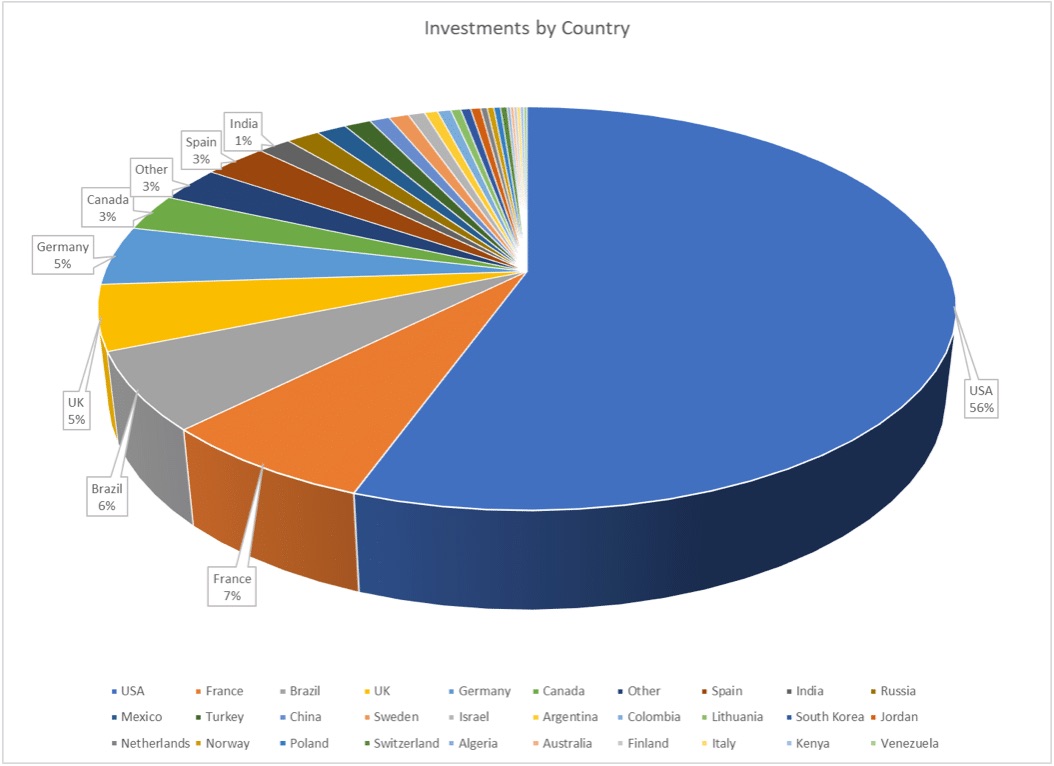

Selv om vi er globale investorer, er vi baseret i New York, og det meste af markedsinnovationen kommer fra USA. Derfor kommer det meste af vores deal flow fra USA, og de fleste af vores investeringer er i USA. Samtidig bor Jose i London, og jeg er franskmand, så vi får en masse europæiske aftaler. På grund af OLX’s globale fodaftryk er jeg også meget synlig på mange nye markeder.

Vi vurderer aftaler i alle lande, men når vi ser på nystartede virksomheder på nye markeder, fokuserer vi på store markeder, der har mere robuste ventureøkosystemer og finansielle markeder. I dag betyder det mest Brasilien og Indien. Det betyder ikke, at vi aldrig vil investere i mindre markeder. Vi har f.eks. investeret i Rappi i Columbia, Yassir i Algeriet og Lori Systems i Kenya, men barren for vores investeringer er meget højere.

Hovedproblemet på mindre vækstmarkeder er manglen på A- og B-kapital og manglen på exits. Der er rige lokale, som vil investere i næsten alle lande i verden. Og hvis du bryder ud, hvilket typisk betyder over 100 millioner dollars i omsætning og 100 millioner dollars i værdiansættelse, vil amerikanske globale fonde som Tiger Global finde dig for at investere (i hvad der typisk ville være en serie C), uanset hvor du befinder dig.

Men de fleste mindre markeder har ikke serie A- og B-investorer, hvilket gør det latterligt svært for virksomheder at komme fra seed til breakout-status, især hvis hjemmemarkedet er lille. Endnu værre er det, at der kun er få exitmuligheder for disse virksomheder, selv de succesfulde, fordi de lande, de befinder sig i, ikke er på de store globale opkøberes prioriteringsliste.

Hidtil har 58 % af vores investeringer været i USA og Canada (mest USA), 25 % i Europa, 6 % i Brasilien, 2 % i Indien, og alle andre lande tilsammen udgør 9 %.

Derudover har vi et par andre vejledende principper.

A. Vi fokuserer på markedspladser

Min fascination af markedspladser stammer fra min tidlige fascination af økonomi. Jeg opdagede Adam Smith og David Ricardo i mine teenageår. Deres arbejde vakte genklang i mig, fordi det forklarede, hvordan verden var struktureret, bedre end noget andet, jeg var stødt på. Derfor studerede jeg økonomi på Princeton, hvilket yderligere øgede min interesse for markedsdesign og incitamentsystemer.

Da jeg dimitterede i 1996, troede jeg ikke, at det ville føre til noget praktisk. Som genert, indadvendt 21-årig arbejdede jeg for McKinsey i to år. Selv om jeg gerne ville være internet-iværksætter, følte jeg, at McKinsey ville svare til handelshøjskolen, bortset fra at de betalte mig. To år senere følte jeg, at jeg havde lært det, jeg kom for at lære, og var klar til at kaste mig ud i iværksætteriets verden.

Da jeg begyndte at tænke over ideer til virksomheder, jeg kunne bygge op, indså jeg, at mange af dem ikke var passende for en uerfaren 23-årig. At opbygge Amazon-lignende virksomheder krævede styring af komplekse forsyningskæder. Virksomheder af Etrade-typen krævede mægler- eller banklicenser. De fleste ideer var også enormt kapitalintensive. Da jeg stødte på eBays hjemmeside, var det kærlighed ved første klik. Jeg indså straks den ekstraordinære værdi, der kunne skabes ved at skabe gennemsigtighed og likviditet på de tidligere uigennemsigtige og fragmenterede markeder for samleobjekter og brugte varer, der for det meste blev handlet på garagesalg offline. Jeg indså også, hvor kapitaleffektiv modellen ville være, da den udløste stærke netværkseffekter med stadig flere købere, der bragte stadig flere sælgere, som igen bragte stadig flere købere. Desuden vidste jeg, at jeg kunne bygge den. At opbygge et site som eBay har sin egen kompleksitet med hensyn til at løse problemet med hønen og ægget og finde ud af, hvad man skal starte med, og hvordan man tjener penge, men det var den type kompleksitet, som jeg følte mig perfekt egnet til at håndtere.

Jeg grundlagde Aucland, et europæisk online-auktionssite, i juli 1998. Jeg endte med at opbygge det til et af de største online-auktionssteder i Europa, før det fusionerede med en børsnoteret konkurrent, QXL Ricardo. Sjovt nok blev de meget senere opkøbt af Naspers (som OLX også ville blive i sidste ende). Mens jeg drev Aucland, blev jeg introduceret til en gruppe Harvard- og Stanford-kandidater af en McKinsey-kollega. Jeg bekræftede dem i, at de burde lancere et eBay-lignende site i Latinamerika og indvilligede i at give dem teknologien og forretningsplanen til at gøre det. Deremate blev født og blev en af de førende auktionssider i Latinamerika, indtil den fusionerede med MercadoLibre før sin børsnotering.

Jeg elskede at bygge Aucland. Jeg elskede nuancerne i at matche udbud og efterspørgsel kategori for kategori og opbygge et ægte fællesskab af brugere. Da internetboblen sprang, byggede jeg Zingy, et ringetonefirma, fordi jeg gerne ville være iværksætter og følte, at jeg kunne bygge en rentabel og succesfuld startup i en verden uden venturekapital. Men det var ikke ægte kærlighed. Det var et middel til at nå et mål. Jeg gjorde det rentabelt og fik det til at omsætte for 200 millioner dollars, før jeg solgte det for 80 millioner dollars. Jeg kunne nu vende tilbage til markedspladserne.

I de mellemliggende år havde jeg set både fremkomsten af Craigslist og de første vertikale markedspladser som Stubhub og Elance (nu Upwork). Jeg var begejstret for at bygge OLX. Det var den virksomhed, jeg skulle opbygge. Det er, hvad Craigslist ville være, hvis det blev drevet godt: mobile first med fuldt modereret indhold, ingen spam, svindel, prostitution, kontaktannoncer og mord, der henvender sig til kvinder, som er de primære beslutningstagere i alle husholdningskøb. Den betjener nu over 350 millioner brugere hver måned i 30 lande, hovedsageligt på nye markeder, hvor den er en del af samfundsstrukturen. Det giver millioner af mennesker mulighed for at tjene til livets ophold og forbedrer hverdagen, samtidig med at det er gratis at bruge.

OLX gav mig mulighed for at videreudvikle mit håndværk og forelske mig yderligere i markedspladsernes skønhed og elegance. Da jeg havde travlt med at drive OLX med dets hundredvis af medarbejdere over hele verden, besluttede jeg at fokusere på markedspladser som angel-investor, da jeg følte mig i en unik position til at træffe hurtige investeringsbeslutninger.

Denne specialisering skabte sin egen netværkseffekt. At blive kendt som markedspladsinvestor forbedrede mit dealflow på markedspladser, forbedrede min mønstergenkendelse og gjorde det muligt for mig at udvikle mere robuste teser og heuristikker. Da FJ Labs udviklede sig fra Jose og mine angel-investeringsaktiviteter, fortsatte vi simpelthen ned ad den markedspladsvej, vi allerede var på.

I 2020 er markedspladser stadig lige så relevante som altid. Vi er stadig i begyndelsen af den teknologiske revolution, og markedspladser vil spille en vigtig rolle i det kommende årti og fremover.

B. Vi træffer hurtige og gennemsigtige beslutninger

Som iværksætter har jeg altid hadet, hvor langsom fundraisingprocessen var, og hvor tidskrævende den var. Der går uger mellem møderne med venturekapitalister, alene fordi de bruger tid som et element i due diligence. Iværksættere skal være meget opmærksomme på at køre en stram proces for at få term sheets på samme tid for at skabe den rette mængde FOMO. Iværksættere ved sjældent, hvor de står. Risikokapitalfonde, der ikke er interesserede, vil måske bare ignorere dem eller være meget langsomme i stedet for direkte at give afkald på investeringen for at bevare muligheden for at skifte mening.

Det drev mig til vanvid som iværksætter, og jeg besluttede at gøre det modsatte som engel. Jeg valgte radikal gennemsigtighed og ærlighed. Fordi jeg havde så travlt med den daglige drift af OLX, udtænkte jeg en strategi for at evaluere nystartede virksomheder baseret på et opkald på en time. På det en time lange opkald eller møde ville jeg fortælle iværksætterne, om jeg ville investere og hvorfor. I 97% af tilfældene sagde jeg nej tak til muligheden og fortalte dem, hvad der skulle forbedres for at få mig til at skifte mening.

Vi har ikke ændret meget på processen for FJ Labs, men vi har forfinet den på en måde, så vi kan evaluere flere tilbud og være mere skalerbare. De fleste nystartede virksomheder gennemgås først af et FJ-teammedlem, som præsenterer sin anbefaling på vores investeringskomitémøde om tirsdagen. Hvis det er berettiget, tager Jose eller jeg endnu et opkald, hvorefter vi træffer vores investeringsbeslutning. Med andre ord får iværksættere en investeringsbeslutning efter højst 2 opkald i løbet af 2 uger. Hvis vi vælger ikke at investere, fortæller vi dem hvorfor, og hvad der skal til, for at vi skifter mening.

Hvis jeg er med på det første opkald, træffer jeg stadig ofte investeringsbeslutningen i slutningen af mødet til iværksætterens store chok. Jeg synes, det er normalt. Vi har trods alt en klar investeringsheuristik og -strategi og står ved vores overbevisning. Jeg elsker klarhed i formål og tanker.

C. Vi indgår ikke aftaler

Som engle førte vi ikke forhandlinger. Da vi startede FJ Labs, faldt det os aldrig ind at blive traditionelle venturekapitalister og lede forretninger. Vi foretrækker at møde iværksættere, høre deres skøre ideer og hjælpe dem med at realisere deres drømme. Det giver os mulighed for at undgå det juridiske og administrative arbejde, der følger med at lede aftaler.

Desuden har vi som engle altid set venturekapitalfonde som vores venner. Vi etablerede stærke relationer til mange af dem og begyndte at organisere regelmæssige opkald for at dele deal flow. Vores tilgang var super succesfuld, og det gav ikke mening at ændre den. At lede aftaler vil betyde, at man skal konkurrere med venturekapitalfonde om bevillinger. Der er mange fantastiske tilbud, som vi ikke ville kunne deltage i eller blive inviteret til. Ingen ved deres fulde fem ville vælge os frem for Sequoia, hvis vi var den type VC, der ledede aftaler. Det smukke er, at med den nuværende tilgang behøver iværksættere ikke at vælge. De kan få både den førende VC efter eget valg og os. Lige nu investerer vi i næsten alle de virksomheder, vi har lyst til, og vi elsker det!

D. Vi tager ikke bestyrelsesposter

På en måde er det at undlade at tage bestyrelsesposter den naturlige konsekvens af ikke at lede, men vi har grundlæggende grunde til ikke at ville sidde i bestyrelser. Objektivt set kan en investor ikke sidde i mere end 10 bestyrelser, hvilket ikke er foreneligt med vores meget diversificerede tilgang. Hvad værre er, har jeg observeret, at de virksomheder, der fejler, ender med at have brug for meget mere arbejde og tid. Med andre ord ender du med at bruge al din tid på at hjælpe de virksomheder, der går fra 1 til 0, og næsten ingen af din tid på de virksomheder, der klarer sig bedst og går fra 1 til 100. I stedet bør du ignorere de virksomheder, der går fra 1 til 0, og bruge din tid på at tænke over, hvordan du skaber mest mulig værdi for dine raketter.

Der er også en vis formalitet og stivhed i bestyrelsesmøderne, som forhindrer dem i at komme ind til sagens kerne. Både som iværksætter og investor var de mest meningsfulde strategiske diskussioner, jeg nogensinde har haft, uformelle 1 til 1 kaffesamtaler snarere end formelle bestyrelsesmøder. Jeg har utallige gange fået at vide, at den samtale, jeg havde med en iværksætter, var den mest meningsfulde, de nogensinde havde haft.

Bemærk, at det, at vi ikke sidder i bestyrelsen, ikke betyder, at vi blot er passive investorer. Den værdi, vi leverer, har en anden form.

E. Vores vigtigste merværdi er at hjælpe med fundraising, med offline-annoncering og med at gennemtænke markedspladsens dynamik.

Mange fonde med milliarder af aktiver under forvaltning har fuldt udbyggede platformsteams med masser af venturepartnere. De har headhuntere og eksperter inden for forskellige områder til at hjælpe porteføljevirksomheder. Vi har ikke ressourcer til at gøre alle de ting. I stedet besluttede vi at fokusere på tre differentierede måder at hjælpe på.

Først og fremmest hjælper vi nystartede virksomheder med at rejse penge. Vi hjælper dem enten med at gennemføre deres eksisterende runde eller med at rejse fremtidige runder. I sidste ende er det ikke FJ Labs, der bestemmer vilkårene for runden. Vi vil bare gerne have, at de virksomheder, vi elsker, bliver finansieret. Vi har deal flow-samtaler med omkring 100 VC’er hver 8. uge, som dækker næsten alle faser og geografier. Vi har en skræddersyet tilgang, hvor vi præsenterer de rigtige venturefonde for de rigtige startups. VC’erne elsker det, fordi de får et differentieret og skræddersyet dealflow. Iværksætterne elsker det, fordi de får møder med de bedste venturekapitalfonde. Vi elsker det, fordi de startups, vi holder af, bliver finansieret.

Før iværksætteren går ud på markedet, forsøger vi at lave et catch-up call for at give dem feedback på, hvor de står, og gennemgå deres deck og pitch. Når vi føler, at de er klar, laver vi de relevante introduktioner.

Vi kan også hjælpe med at gennemtænke dynamikken på markedet. Skal du starte med udbuds- eller efterspørgselssiden? Hvor lokal skal du være? Skal rake være 1 %, 5 %, 15 % eller 50 %? Skal riven tages på udbuds- eller efterspørgselssiden? Skal du tilbyde ekstra ydelser til den ene side af markedet? Vi ser så mange markedspladser, at vi har udviklet en masse mønstergenkendelse og kan hjælpe med at gennemtænke centrale strategiske spørgsmål.

Endelig kan vi hjælpe porteføljevirksomheder med deres offline-reklamer, især tv-reklamer. William Guillouard, en af vores venturepartnere, var marketingchef hos OLX, hvor vi brugte over 500 millioner dollars på tv-reklamer. Vi udviklede metoder til at køre tv-kampagner på samme måde, som vi kører online-kampagner med attributionsmodeller og LTV til CAC-analyse. I flere tilfælde er det lykkedes os at få virksomheder til at skalere hurtigt gennem tv med bedre enhedsøkonomi end gennem Google og Facebook. Det gælder naturligvis kun for en lille del af porteføljevirksomhederne, som er på massemarkedet, har en god enhedsøkonomi og tilstrækkelig skala til at retfærdiggøre et forsøg med tv, men for disse virksomheder kan det være afgørende.

F. Vi har indstillet kontrolstørrelser efter runde

Vi ønsker ikke at konkurrere om bevillinger med traditionelle venturekapitalister. Vi ser os selv som en værdiskabende lille medinvestor ved siden af dem, og vi vil gerne have, at de inviterer os til deres bedste tilbud. Det sætter grænser for, hvor stor en kontrol vi kan foretage i hvert stadie, især i seed-stadiet. I en typisk seed-runde på 3 mio. dollars investerer ledelsen 1,5-2 mio. dollars. For at have den rette størrelse i forhold til forspringet investerer vi i øjeblikket 390.000 dollars i seed. Vi kunne nok bruge lidt mere kapital på hvert trin og måske øge vores checkstørrelser en smule i fremtiden, hvis vores fond bliver lidt større, men vores investeringsstørrelse vil altid være lille i forhold til leadens.

I pre-seed er der ofte ingen fonde, der investerer. Runder består ofte af en gruppe engle. I dette tilfælde kan det godt være, at vi er den største investor med vores investering på 220.000 dollars, men vi betragter bare os selv som en af englene snarere end som en rigtig leder.

Vi investerer også $220 i “flyvere” i virksomheder, som vi finder overbevisende, men som vi ikke har det godt med at investere i vores standardallokering. Det gør vi af flere forskellige grunde. Måske er værdiansættelsen lidt for høj, enhedens økonomi er ikke helt bevist, eller virksomheden er i en branche, som vi synes er interessant, men som vi ikke ved så meget om.

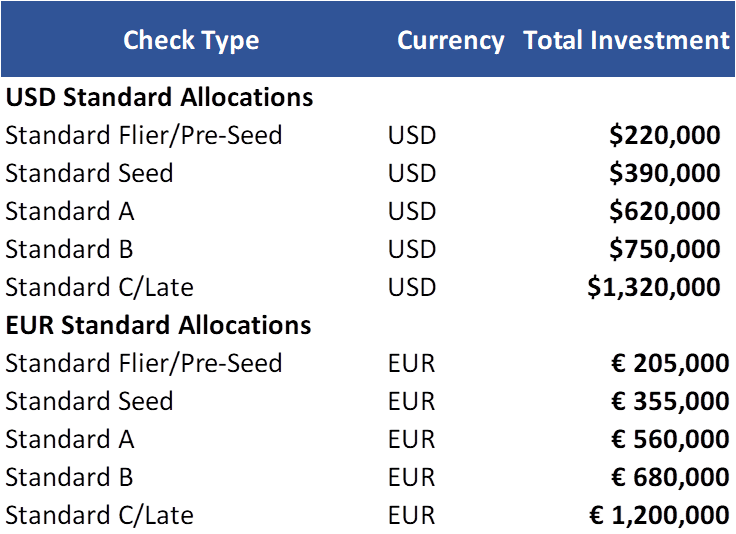

Du kan finde vores nuværende standardallokeringer nedenfor.

G. Vi vurderer opfølgninger på et selvstændigt grundlag

Det klare Silicon Valley-motto er, at man fordobler sine vindere uanset prisen. Vi gør indsigelse mod den anden del af den udtalelse. Vi har altid tænkt over vores værdiansættelse, og det har tjent os godt. Som jeg vil fortælle i et senere blogindlæg om FJ Labs’ evalueringskriterier, investerer vi ikke, hvis vi føler, at en startups værdiansættelse er for høj i forhold til dens fremdrift, selv om vi elsker iværksætteren og den virksomhed, de er i gang med.

Vi vurderer opfølgninger, som om det var første gang, vi investerede i virksomheden. For at holde evalueringen objektiv er det et andet teammedlem end det, der lavede den oprindelige investeringsanbefaling, der foretager analysen. Det spørgsmål, vi forsøger at besvare, er følgende: Når vi ved, hvad vi nu ved om teamet og virksomheden, ville vi så investere i virksomheden til denne værdiansættelse?

Afhængigt af hvor stærkt vi føler for svaret på det spørgsmål, forsøger vi at gøre det super pro-rata, pro-rata eller blot give investeringen videre. I de sidste par år, hvor flere fonde gik over til senere faser, følte vi ofte, at vores bedste virksomheder blev overvurderede, og vi fulgte ikke op på de senere faser. Til dato har vi fulgt op på 24% af vores investeringer.

Og på grund af vores fondsstørrelse har vi ofte ikke råd til at lave vores pro-ratas, da de ville udgøre størstedelen af den anvendte kapital. Hvad værre er, da vores ejerandel er lille, og virksomhederne er i en senere fase, begynder vi at miste informationsrettigheder og har ikke længere indsigt i, hvordan det går med virksomheden. Når vi føler, at prisen er rigtig, sælger vi derfor nogle gange 50 % af vores position i sekundære transaktioner, typisk til de førende venturekapitalfonde, når der er en runde på vej.

På en måde følger vi den stik modsatte strategi af Silicon Valley: Vi sælger vores vindere i stedet for at satse på dem. Det forklarer, hvorfor vores realiserede IRR er så høj. En af grundene til, at vi søger sekundære virksomheder, er vores forretningsmodel. I modsætning til store fonde lever vi ikke af gebyrer. Vi har lige nået vores break-even-punkt med FJ Labs. Efter i årevis at have været nødt til at subsidiere vores omkostningsstruktur med millioner af investeringer fra egen lomme, dækker de forvaltningsgebyrer, vi opkræver, nu vores udgifter. Men vi har stadig et stykke vej at gå. Jose og jeg betaler ikke os selv eller refunderer vores udgifter.

Vores forretningsmodel er anderledes. Vi tjener penge på exits. Vi har brug for kapitalen fra succesfulde exits til at blive ved med at investere i nye startups, fordi vi repræsenterer så stor en procentdel af den investerede kapital. Til dato repræsenterer vi 114 millioner dollars af de 284 millioner dollars, der er uddelt. Vi har ikke råd til at vente et årti på den endelige exit, for vi vil gerne fortsætte med at investere i det tempo, vi har gjort.

Som du kan forestille dig, er sådanne sekundære udgange kun tilgængelige i de absolut bedste virksomheder. Ingen er interesseret i at opkøbe positioner i virksomheder, der ikke klarer sig godt. Selv i de bedste virksomheder kan vi kun sælge, fordi vi ejer små positioner og ikke sidder i bestyrelsen. Der kommer ikke noget reelt signal fra vores vilje til at sælge andet end vores behov for likviditet. Faktisk bliver vi ofte bedt om at sælge som en tjeneste, snarere end at vi selv ønsker at sælge. For eksempel kan Andreesen, Greylock og Sequoia alle ønske at investere i en virksomhed i serie B. Iværksætteren elsker alle tre og ønsker ikke, at de skal finansiere en konkurrent. Fondene ønsker mindst 15% ejerskab hver. Iværksætteren ønsker ikke en udvanding på 45 %. De laver en primær runde for 30% og organiserer en sekundær for resten. De spørger os, om vi vil have noget imod at sælge en del af vores position i secondary som en tjeneste for at få runden gennemført.

Vi tænkte længe og grundigt over, hvor meget vi skulle sælge i disse situationer. I sidste ende valgte vi at sælge 50%. Det giver os likviditet og en god exit, samtidig med at vi bevarer en masse upside, hvis virksomheden klarer sig utroligt godt. Vores fondsmultipel ville være højere, hvis vi holdt til slutningen, selvom vores IRR ville være lavere. Men i betragtning af, at vi i bund og grund omplacerer al den kapital, vi får fra exit, til virksomheder på et tidligere stadie, hvor vi mener, der er mere at hente, er vores reelle multipel og IRR højere, når vi forfølger det sekundære, når man tager højde for det afkast, vi får fra omplaceringen af kapitalen.

H. Når fonden løber tør for penge, rejser vi bare den næste fond, og opfølgningen sker fra den næste fond.

Vi følger ikke traditionel porteføljekonstruktion. Porteføljen er blot summen af de individuelle investeringer og opfølgende investeringer, vi foretager. Konstruktionen er helt nedefra og op. Vi udnytter bare den kapital, vi har, og når vi løber tør for kapital, rejser vi den næste fond. Vi tilpasser investeringsstørrelserne for at sikre, at hver fond anvendes over 2 til 3 år, men det er det eneste, vi gør.

Da vi ikke ved, om vi kommer til at følge op, og vi kun følger op i 24% af tilfældene, giver det ikke mening at reservere kapital til opfølgninger. Desuden falder mange af opfølgningerne uden for en fonds 2 til 3-årige kapitalanvendelsesområde. Derfor sagde vi til vores LP’er, at vi ville foretage opfølgninger fra den fond, der tilfældigvis investerer, når vi træffer beslutningen om opfølgningsinvestering. Vi fortæller dem også, at de skal investere i alle fonde for at få præcis den samme eksponering som os.

Bemærk, at vi ikke ville sælge positionen fra en fond til en anden. Der er kun én investeringsbeslutning: Vi investerer, beholder eller sælger.

I. Hvis du tidligere har haft succes for os, vil vi støtte dig i din nye opstart, selv om det ikke er en markedsplads.

Vi holder os til de grundlæggere, der gør det rigtige for os. På dette tidspunkt støttede vi omkring 1.400 grundlæggere i 600 virksomheder. 200 af dem havde udgange, og halvdelen af dem var vellykkede. Mange af de succesfulde grundlæggere fortsatte med at opbygge nye virksomheder. Det var f.eks. sådan, vi endte med at investere i Archer (www.flyarcher.com), et nystartet elektrisk VTOL-fly. Vi støttede Brett Adcock og Adam Goldstein i deres arbejdsmarkedsstartup Vettery, som blev solgt til Adecco. Vi var begejstrede for at støtte dem i deres nye startup på trods af vores manglende domæneekspertise inden for elektriske selvflyvende fly.

Kort sagt, selvom vi ikke har et fast antal aftaler, stadier eller geografier, som vi har til hensigt at investere i hvert år, udvikler tingene sig sådan, at vi ender med at have en investeringsstrategi, der kan opsummeres som følger:

- Pre-Seed / Seed / Serie A-fokus

- Indstil investeringsstørrelser pr. runde, der i gennemsnit er 400.000 dollars

- Fokus på markedspladsen (70 % af aftalerne)

- Globale investorer, men med de fleste aftaler i USA, efterfulgt af henholdsvis Vesteuropa, Brasilien og Indien.

- 100+ investeringer om året

- Investeringsbeslutning 1-2 uger efter første møde

- Vi evaluerer opfølgninger på et selvstændigt grundlag og følger i gennemsnit op på 24% af investeringerne

- Vi reserverer ikke midler til opfølgning. Vi investerer fra den fond, vi tilfældigvis anvender på investeringstidspunktet.

- Vi fører ikke runder

- Vi deltager ikke i bestyrelser

- Vi hjælper porteføljevirksomheder med at rejse penge

For at give dig en fornemmelse af omfanget vil vores seneste fond på 175 millioner dollars sandsynligvis have over 500 investeringer. Det interessante er, at selv om vi ikke har lavet nogen modellering eller porteføljekonstruktion, ser denne meget diversificerede strategi ud til at være langt den mest effektive. Der er en meget tankevækkende artikel af Abe Othman, leder af Data Science hos AngelList, som foreslår, at den bedste strategi i starten er at investere i alle “troværdige” aftaler. Det bekræftes af Angelist’s performance-analyse for LP’er der tydeligt viser, at “investeringer i flere virksomheder har en tendens til at generere højere investeringsafkast. I gennemsnit stiger medianafkastet pr. år med 9,0 basispoint og gennemsnitsafkastet pr. år med 6,9 basispoint for hver ekstra virksomhed, som en LP er eksponeret for.”

Vores afkast bekræfter teorien. Pr. 30. april 2020 havde vi investeret 284 millioner dollars i 571 startups. Vi havde 193 exits med en realiseret IRR på 62%. Jeg tror, at diversificering fungerer godt af flere grunde:

- Ventureafkast følger en power law snarere end en normal gaussisk fordelingskurve. Det er vigtigt at være i de virksomheder, der genererer alle afkast. Ved at investere i flere virksomheder øges sandsynligheden for, at du rammer vinderne.

- At investere i flere virksomheder øger din profil som investor, hvilket igen forbedrer dit dealflow. Dette forstærkes yderligere, hvis man etablerer et brand som “must have”-investor for en given kategori, som vi kender det fra markedspladser.

- Når du evaluerer flere virksomheder, får du flere data til at opbygge mønstergenkendelse, så du kan forbedre dine investeringskriterier og din tese.

Det smukke ved vores strategi er, at den er organisk og bottom’s up. Vi udvikler den over tid, efterhånden som vi observerer, at forholdene udvikler sig, uanset om det er på makroniveau, i venturekapitalbranchen eller specifikt inden for teknologi. For ti år siden investerede vi for eksempel meget i Tyrkiet og Rusland. Efter at Putin invaderede Georgien og annekterede Krim, og efter at Erdogan blev valgt i Tyrkiet, stoppede vi med at investere i begge lande, da vi med rette formodede, at venturekapital og exits ville tørre ud. Før februar 2018 investerede vi heller ikke i pre-seed, ofte pre-launch virksomheder. Men venturekapitalfirmaerne blev ved med at øge deres fondsstørrelser. For at kunne anvende større mængder kapital flyttede disse fonde til senere faser, hvilket pressede værdiansættelserne op i disse faser, da mere kapital jagtede det samme antal aftaler. Vi følte, at det gav mening at være kontrær og bevæge os til tidligere stadier, hvor kapitalen var ved at tørre ud. Efter at have set et stigende antal B2B-markedspladser, hvor markedspladsen valgte leverandøren til efterspørgselssiden, udviklede vi vores investeringstese for markedspladser.

Det bliver interessant, hvordan vores strategi kommer til at udvikle sig i de kommende år. Jeg kan f.eks. forestille mig en fremtid, hvor vi adskiller vores early stage-strategi fra vores later stage-strategi og opretter separate fonde til disse muligheder. Det vil tiden vise, men jeg ved bare, at det bliver sjovt!