Mein Gespräch mit Jack Farley hat mir gut gefallen. Er hat es folgendermaßen zusammengefasst.

Nachdem er die“Alles-Blase” im Jahr 2021 richtig vorhergesagt hat, erklärt Fabrice Grinda, die stille Legende des Venture Capital (VC), wie er die Dinge sieht:

- der VC-Bärenmarkt von 2022-? ist noch nicht vorbei, hat aber hervorragende Möglichkeiten geschaffen.

- Die Bewertungen für KI-Unternehmen sind “lächerlich”, während die Bewertungen für Nicht-KI-Unternehmen “angemessen” sind.

- Fabrice sieht überzeugende Chancen in der Verteidigungstechnologie und im autonomen Fahren (das derzeit sehr unbeliebt ist).

- Die meisten KI-Firmen, die er gesehen hat, haben “interessante Produkte” entwickelt, haben aber “unklare Geschäftsmodelle” und “werden dem Hype nicht gerecht” und “die meisten von ihnen gehen gegen Null”.

- Ein Hinweis: Er bezieht sich hier AUSSCHLIESSLICH auf private VC-Unternehmen, NICHT auf börsennotierte Aktien. er steigt normalerweise aus, sobald Namen an die Börse gehen (wie im Fall von Alibaba und Palantir $BABA $PLTR).

- Er ist der Meinung, dass der Gartner-Hype-Zyklus auf die KI zutrifft… Kurzfristig wird der Wandel geringer ausfallen als derzeit erwartet, aber langfristig wird das Ausmaß des Wandels die Erwartungen aller außer den fanatischsten KI-Wahrsagern übertreffen (meine Worte, nicht seine).

- er ist und bleibt ein Krypto-Bulle. Er besitzt nicht nur viele Token, sondern ist auch sehr stark in einen europäischen renditeträchtigen Stablecoin namens Midas involviert (er ist von den USA aus nicht zugänglich, aber von den meisten anderen Ländern aus), von dem er in dem Interview sagt, dass er aufsichtsrechtlich konform ist, insolvenzsicher und etwas, das tatsächlich auf der DeFi-Chain verwendet werden kann.

Die vollständige Abschrift unseres Gesprächs finden Sie hier.

Jack: Forward Guidance wird Ihnen von VanEck präsentiert, einem seit 1955 weltweit führenden Unternehmen in der Vermögensverwaltung. Sie werden später mehr über einen VanEck ETF hören, aber jetzt lassen Sie uns erst einmal mit dem heutigen Interview beginnen. Ich freue mich sehr, Fabrice Grinda, einen Unternehmer und Investor, bei Forward Guidance begrüßen zu dürfen.

Fabrice war der Gründer von Auckland, das später an Bernard Arnault verkauft wurde, ein Gründer von OLX, das später an Naspers verkauft wurde, und ist ein Serien-Angel-Investor in Unternehmen wie Airbnb, Alibaba und FanDuel. Fabrice, schön, Sie kennenzulernen. Danke, dass Sie gekommen sind.

Ich danke Ihnen für die Einladung. Sie haben Ihre unternehmerische Reise, was großartig ist. Und ich wollte Sie später noch zu Midas befragen, einem Unternehmen, das Sie mitbegründet haben und in das Sie investiert haben und das eine Menge großartiger Dinge in der Welt der Stablecoins tut.

Aber ich weiß, dass Sie sich auch sehr für die Makroökonomie und die Auswirkungen auf die Preise von Vermögenswerten und die Zentralbanken interessieren. Auf Ihrer Website finden Sie Artikel wie Welcome to the Everything Bubble, den Sie im Februar 2021 geschrieben haben, und im Februar 2020 schrieben Sie COVID-19, vielleicht der schwarze Schwan, der die Weltwirtschaft in die Rezession treibt. Meine erste Frage an Sie lautet also: Wie wirkt sich die Makroökonomie auf Ihre Welt der Investitionen in Risikofirmen und auf Ihre Tätigkeit als Unternehmer aus?

Wenn Ihr Job darin besteht, den ganzen Tag mit Zinsen zu handeln, ist es natürlich sinnvoll, auf Makrodaten und die Aussagen der Zentralbanken zu achten. Aber wie wirkt sich die Makroökonomie auf eine breitere Person aus, die in Risikokapital investiert oder ein Unternehmen gründet?

Fabrice: Der Makro-Zyklus ist wichtig, weil es darauf ankommt, bei welchen Kursen Sie einsteigen und bei welchen Sie aussteigen. Abgesehen davon haben Sie als Investor in der Welt des Risikokapitals keine Kontrolle über den Ausgang. Dann wissen Sie, an welchem Punkt Sie sich im Zyklus befinden werden.

Was Sie wissen, ist, wann Sie investieren. Ich versuche also, besonders auf die Preise zu achten, um sicherzustellen, dass ich nicht zu viel bezahle. Und so kam es, dass ich im Jahr 2021, während alle anderen im Grunde verrückt wurden, einen Schritt zurücktrat und mir sagte: OK, wir befinden uns in einer Blase, weil die Geldpolitik zu locker ist.

Und das führt zu einer Inflation der Vermögenspreise in jeder Anlageklasse, die mit einer auf dem Weg nach oben korreliert, von Immobilien über Anleihen, Aktien, private und öffentliche Wertpapiere, NFTs, Kryptowährungen, SPACs und so weiter. Und deshalb sollten wir tatsächlich verkaufen. Ich verfolgte also im Grunde die Politik, dass wir, wenn es sich um einen Anker im Boden handelt, diesen in jeder möglichen Anlageklasse verkaufen sollten.

In der privaten Welt ist das natürlich nicht flüssig. Wir haben nur einen Bruchteil dessen verkauft, was wir gerne gemacht hätten. Aber während alle anderen investierten, trennten wir uns davon.

Und das Gegenteil ist der Fall. Letztes Jahr, als alle in der Risikowelt im Grunde sagten, wir ziehen die Asche ein, investieren wir in nichts. Ich dachte mir: Nein, das ist der beste Zeitpunkt, um zu investieren, denn die Bewertungen sind angemessen.

Ich meine, nichts ist billig in der Technik, aber vernünftiger als sie es waren. Es gibt viel weniger Konkurrenz. Während früher 20 Unternehmen finanziert wurden, um genau dasselbe zu tun, gibt es jetzt nur noch ein oder zwei.

Die Wahrscheinlichkeit, dass Sie die Kategorie gewinnen, ist also größer. Und die Gründer konzentrieren sich jetzt auf die Wirtschaftlichkeit der Einheiten, auf die Verbrennungsraten, darauf, dass sie zwei Jahre lang Bargeld haben, und darauf, dass sie in die nächste Phase gehen können. Und diese Dinge sind von entscheidender Bedeutung.

Wenn Sie sich das letzte Jahrzehnt ansehen, so unterscheidet sich Venture Capital als Anlageklasse deutlich von den meisten anderen. Er folgt dem so genannten Potenzgesetz, während alle anderen Anlageklassen normalen Gaußschen Verteilungskurven folgen. Und bei diesem Potenzgesetz bedeutet dies, dass die wenigen Top-Unternehmen in der Kategorie am Ende alle Renditen erzielen.

Und wenn Sie sich die 2010er Jahre ansehen, wurden die besten Investitionen in den Jahren 08, 09, 010, 011 getätigt. Also, nach der großen Rezession oder der Finanzkrise. Und so vermute ich, dass dasselbe auch hier geschehen wird.

Der schlechteste Zeitpunkt, um zu investieren, war wahrscheinlich 21 und vielleicht 2020. Und der beste Zeitpunkt, um in den 2020er Jahren investiert zu sein, wird Ende 22, 23, 24 bis zur Trendwende gewesen sein. Makro ist also wichtig.

Allerdings wäre es unaufrichtig zu sagen, dass ich das tue, weil ich glaube, dass ich dadurch ein besserer Anleger werde. Ich habe tatsächlich eine Heuristik, der ich folge. Im Jahr 21 war es also keine Direktive von oben.

Die Bewertungen sind hoch. Ich glaube also, dass unsere Heuristik, die Art und Weise, wie wir Unternehmen bewerten, solide ist und dass wir die meisten Unternehmen für teuer halten und deshalb nicht investieren werden. Es ist also mehr eine intellektuelle Übung für mich als irgendetwas anderes.

Ich bin also von Haus aus Wirtschaftswissenschaftler. Ich habe viel Zeit damit verbracht, darüber nachzudenken, darüber zu schreiben, darüber zu lesen. Und wie es der Zufall so will, hat dies Konsequenzen, die auch auf den Venture-Bereich anwendbar sein könnten.

Aber für die meisten Menschen ist es wahrscheinlich in Ordnung, sie zu ignorieren, wenn sie ihre Heuristiken, insbesondere die Bewertung, sehr streng handhaben.

Jack: Ich denke, das ist ein wirklich wichtiger Punkt. Sie lieben Makro. Ich liebe Makro und es hat Ihnen definitiv geholfen.

Aber ich denke, wir studieren sie, weil wir sie lieben, und nicht unbedingt, weil wir dadurch um die Ecke sehen oder großartige Investitionsmöglichkeiten erhalten. Febreze, um es kurz zu machen, ich habe im Internet gelesen, dass Sie Ihr Unternehmen, Ihr erstes Unternehmen, im Jahr 2000 an Bernard Arnault von LVMH verkauft haben. Das war der Zeitpunkt, an dem die Risikokapitalblase platzte.

Als Sie also Ihren ersten Job nach dem College antraten oder während Ihres Studiums, als die erste VC-Blase entstand, waren Sie noch nicht in dieser Welt. Als Sie, Ihre erste Welt war also, als würde diese Blase platzen. Und ich denke, von 2010 bis heute hat sich VC, Risikokapital, als Anlageklasse wirklich aufgebläht, es fließt viel mehr Geld in die Branche, die Bewertungen steigen, die Leute investieren in Uber, wenn es funktioniert, dann haben sie mehr Geld, um in andere Unternehmen zu investieren.

Viele Leute, die, sagen wir mal, mit Geld um sich werfen, ich bin mir sicher, dass ich nicht alle Details richtig verstanden habe, aber ist das eine grobe Zusammenfassung Ihres Zeitplans und des Zeitplans von VC?

Fabrice: Sogar in den späten Neunzigern, ich habe also 96 das College abgeschlossen. Ich habe 96 und 98 für McKinsey und Co. gearbeitet und wusste, dass es eine Blase gab, aber ich dachte mir, dass ich mehr Fähigkeiten brauche, um mein Unternehmen aufzubauen. Und ich wollte ein Technologieunternehmen aufbauen.

Das wusste ich. Und ich dachte, ich würde die Luftblase verpassen, wenn ich zu McKinsey ginge, aber siehe da, das tat ich nicht. Ich habe die Nacht der Euphorie erlebt, als ich mein erstes Unternehmen aufgebaut habe, 98, 99, 2000.

Und ich habe die Rückseite der Blase gesehen. Mein nächstes Unternehmen baute ich 2001 auf. Im Jahr 2001 rief ich jeden VC an und sagte: “Hey, ich habe diese tolle Idee.

In Europa und in Asien hat das außerordentlich gut funktioniert. Das ist ein gültiges Geschäftsmodell. Ich weiß, wie man etwas umsetzt, und ich bin ein bewährter Unternehmer mit einer nachgewiesenen Erfolgsbilanz.

Ich glaube, ich habe den Satz nicht zu Ende gesprochen, dass sie aufgelegt hatten, weil alle anderen untergingen, pets.com, e-toys, webvan, MCI, WorldCom, und es gab keine Möglichkeit, ein Unternehmen aufzubauen. Ich weiß also, dass diese Dinge in Zyklen kommen und diese Zyklen mehrere Jahre dauern. Ich habe also den Boom und die Pleite in den späten Neunzigern und Anfang 2000 miterlebt.

Ich sah es wieder, wie 2004 bis 2007 Euphorie bis 2007, 2010, wie Bus. Und wieder, 2021 boom. Und dann die 22, 23 Pleiten in der Risikowelt, die übrigens zum großen Teil weitergehen, oder?

Die Leute auf den öffentlichen Märkten sagen zum Beispiel: “Oh, alles ist fantastisch. Wir haben die großartigen Sieben oder was auch immer, die es wert sind, bla zu machen. Aber wenn Sie sich die Börsenkapitalisierung von Technologieunternehmen mit einem Wert von weniger als 20 Milliarden ansehen, sind die meisten von ihnen um 80% gefallen.

Früher waren sie 95% niedriger. Jetzt sind sie um 80% gefallen. Seitdem haben sie also zugelegt, aber sie sind immer noch rückläufig, wissen Sie, der Fußball ist immer noch durch vier oder fünf von den Spitzenwerten getrennt.

Und wenn Sie sich den Venture-Markt als Ganzes ansehen, ist der Betrag der LP-Gelder, die in den Venture-Bereich fließen, dramatisch zurückgegangen. Und die Risikokapitalinvestitionen selbst sind immer noch um 75 % gesunken, vom Höchststand bis zum Tiefststand. Wir befinden uns also immer noch mitten im Aufschwung.

Dies ist also der dritte große Boom-Bust-Zyklus, den ich in der Risikobranche erlebt habe.

Jack: Und im Boom der Jahre 2020 und 2021, welche Art von Bewertungen haben Sie bei den verschiedenen Unternehmen gesehen, die Sie sich angesehen haben, Sie wissen schon, bitte geben Sie keine Einzelheiten preis, die Sie nicht gerne preisgeben möchten, und wie sind sie im Vergleich zum vorherigen Jahrzehnt? Und gibt es eine bestimmte Geschichte, die ein Anzeichen für eine Blase ist, oder gibt es immer ein Geschäft, das ein Anzeichen für ein Top ist.

Fabrice: Die durchschnittlichen Bewertungen sind also regelrecht explodiert. So war der Median vor der Aussaat 2013, 2019 eine bei fünf vor der Aussaat war wie drei bei neun vor der Aussaat war sieben bei 23 vor 30 Stellen. Der Median B lag wahrscheinlich bei 15 zu 50 mit angemessener Traktion.

Also keine Traktion, 150 kamen auf die GMV 600 K und GMV 2,5 Millionen. Ich meine, bei den SAS-Einnahmen sind es vielleicht 20% davon.

Jack: Das ist also das Verhältnis von Marktkapitalisierung zu Umsatz, in der Börsenwelt bekannt als Preis zu Umsatz.

Fabrice: Ja. Ich meine, es ist eine Kombination aus Einnahmen und Bruttoumsatz. Wenn Sie ein Marktplatz sind oder Ihre SAS-Einnahmen vor dem Start bei, sagen wir, null Startkapital liegen, dann wäre A bei dieser Art von Bewertungen 100, 150 K und B bei 500 K.

Und in den Tagen der Spekulationsblase sahen wir Unternehmen, die ihre voraussichtlichen Einnahmen um das Hundertfache erhöhten. Aber die Zeichen der Blase waren nicht, das war nicht das Zeichen der Blase. Ich meine, die Bewertungen waren wahnsinnig.

Wir sind von 10, 15, 20 x voraussichtlichen Einnahmen auf 100 x in einigen Fällen gestiegen. Aber es ist eher die Geschwindigkeit, mit der die Geschäfte getätigt wurden, die darauf hindeutet, dass es keine Due Diligence gab, oder? Zum Beispiel: “Oh, ich würde gerne einen Anruf tätigen, um das Unternehmen zu bewerten.

Und vielleicht haben wir einen Folgeanruf. Nun, vielleicht nimmt ein Mitarbeiter oder ein Direktor den ersten Anruf entgegen und ich möchte nächste Woche einen Anruf für den zweiten Anruf entgegennehmen. Und wir entscheiden, und wir sind außerordentlich entscheidungsfreudig.

Zwei Wochen, zwei einstündige Anrufe in einer Woche, wir entscheiden, ob wir investieren oder nicht. Und zwischen dem ersten und zweiten Anruf hieß es: “Oh, wir sind überzeichnet. Wissen Sie, wir haben eine Spur.

Wir beschaffen uns hundert Millionen bis eine Milliarde von Tiger oder SoftBank, den beiden wohl größten Bullenmarkt-Investoren, die im Grunde genommen keine Due Diligence durchgeführt haben und ihnen auf der Grundlage eines einzigen Anrufs riesige Schecks ausgestellt haben. Und so wurden Geschäfte gemacht, und zwar in einem Tempo, das den Eindruck erweckte, als ob keine Arbeit getan würde. Und Sie müssen glauben, dass die Sterne günstig standen und die Preise, die sie zahlten, vor allem, weil die Leute so optimistisch waren, dass sie die Konkurrenten sofort finanzieren oder andere VCs sie finanzieren würden.

Und so haben Sie am Ende 10, 15 sehr gut finanzierte Konkurrenten, die sich um denselben Raum zu irrsinnigen Preisen bemühen. Und so war es ziemlich offensichtlich, dass die meisten von ihnen es nicht schaffen würden, weil die Preise so hoch waren. Wenn der Preis perfekt war, und bei Risikokapitalgesellschaften ist es sehr selten, dass es zu Abwärtsrunden kommt, denn oft gibt es bei Investitionsrunden eine Verwässerungsschutzklausel, d.h. wenn Sie eine nächste Runde zu einem niedrigeren Preis durchführen, wird der Preis der vorherigen Runde neu festgesetzt und verwässert die Gründer, weil die Gründer das nicht wollen.

Wenn Sie zu viel Geld zu einem zu hohen Preis aufnehmen, ist das der Tod des Unternehmens. In der Welt der Venture Capital-Unternehmen sind die drei Hauptgründe für den Tod von Unternehmen ganz offensichtlich, dass das Produkt nicht zum Markt passt. Nummer zwei: Kämpfen Sie mit Ihren Mitgründern, obwohl Mitgründer Ihre Erfolgswahrscheinlichkeit erhöhen.

Es ist also ein zweischneidiges Schwert. Und Nummer drei ist die Beschaffung von zu viel Geld zu einem zu hohen Preis. Das Problem ist, dass kein Erstgründer sagen wird, nein, es war so, als ob jemand 50 zu 150 vor, 25% Verwässerung, 50 Millionen, oder jemand, ich weiß nicht, 10 zu 50 anbietet.

Sie nehmen immer die 50 bei 150, aber, oder 10 bei 40 oder 50 Posten. Das Problem ist nur, wenn Sie nicht in die Sache hineinwachsen, haben Sie Ihr Unternehmen vielleicht gerade getötet. Und so erhöhen Sie die Wahrscheinlichkeit des Scheiterns dramatisch.

Aber es gibt auch eine schlechte Dynamik. Wenn alle anderen aufstehen, fühlen Sie sich gezwungen, auch aufzustehen. Sie fühlen sich gezwungen, es auszugeben.

Ich meine, ja, ich denke, die Schnelligkeit der Ausführung war wirklich das, und die Bewertungen bei einem Hundertfachen der Zukunftsprognose war wirklich das, was es nahelegte, außerordentlich überschwänglich.

Jack: Warum ist die Beschaffung von zu viel Geld mit einer zu hohen Bewertung verbunden? Das klingt nach einem ziemlich guten Problem, das Sie haben. Warum ist das für manche Unternehmen so schädlich?

Fabrice: Nun, die meisten Startups sind nicht profitabel, und es wird nicht erwartet, dass sie mit dem Betrag, den sie gerade aufgenommen haben, profitabel werden. Sie haben also zu viel Geld zu einem zu hohen Preis aufgenommen und müssen nun die nächste Runde aufbringen. Wenn sie die nächste Runde nicht mindestens zum gleichen Preis aufbringen können, müssen Sie einen so genannten Downrun durchführen.

Und der Downrun löst, wie gesagt, diese Verwässerungsschutzbestimmungen aus, bei denen der vorherige Run, also sagen wir, Sie haben gerade 200 Millionen bei 800 vor, 1 Milliarde nach, 20% Verwässerung von 200 Millionen, aber Ihr Unternehmen ist nur 200 Millionen wert. In der nächsten Runde müssen Sie, sie bieten an, 50 auf 150 oder was auch immer zu erhöhen. Es könnten mehrere Dinge passieren.

Die eine ist, dass die Jungs vor der 200er-Marke bei 200 neu bewerten könnten. In diesem Fall hätten Sie gerade eine 50%ige Verwässerung Ihres Unternehmens erlebt. Und so verlieren die Gründer einen Großteil ihrer Stammaktien, oder die Insider unterstützen das Unternehmen nicht, was bedeutet, dass die neuen Investoren es nicht tun werden. Sie schaffen Pay to Play.

Ich meine, das macht die Unternehmen wirklich kaputt, weil die Cap-Tabellen durcheinander gebracht werden. Es gibt zu viel Liquidationspräferenz. Sie müssen also massive Bereinigungen vornehmen und könnten dabei die Investoren auslöschen.

Das ist zwar in Ordnung, aber es könnte auch die Unternehmen auslöschen. In den letzten Jahren sind also viele falsche Einhörner gestorben, weil diese Unternehmen nicht so viel wert waren, wie sie aufgetrieben hatten, oder weil sie entweder untergegangen sind oder für einen Pfennig pro Dollar übernommen wurden und dann eingestellt oder komplett umgeschichtet wurden. Wir sehen also drei Szenarien, denke ich.

Ein Szenario, das wir sehen, ist ein kompletter Wipe-Out, bei dem wir das Geld zu einem Preis von etwa fünf vor der Verwässerung aufbringen, wobei alle Stacks in Stammaktien umgewandelt werden und die neuen Investoren 20, 30, 40 oder 50% erhalten. Wir schaffen einen Optionspool für das Managementteam. Es handelt sich also um einen Neustart eines Unternehmens, so als ob die vorherige Miete nicht weggefallen wäre, nicht existiert hätte.

Und das ist geschehen, um die Investoren, die keine Schecks mehr ausstellen wollen, zu vertreiben. Es ist also vor allem den Crossover-Investoren passiert, die komplett ausgestiegen sind. Wie auch immer, D1, Co2 und in gewissem Maße auch SoftBank und Tiger.

Zweitens: Was wir häufiger beobachten, ist, dass das Unternehmen keine Abwärtsrunden machen will. Sie machen also eine Runde zu einem Pauschalpreis, aber sie setzen eine Struktur ein, sie setzen eine Liquidationspräferenz ein. Sie sagen also: “Okay, jetzt findet diese neue Runde statt, aber für jedes neue Geld, das ich investiere, bekomme ich drei X.

Der Nachteil dabei ist jedoch, dass Sie Ihr Ergebnis begrenzen. Das bedeutet, dass das Unternehmen nun versuchen wird, sich selbst zu verkaufen, und dass die Investoren der letzten Runde zwei oder drei X daraus machen werden und die Leute vorher wahrscheinlich aus dem Weg geräumt werden. Wir als Risikokapitalgeber, das ist nicht das, was ich übernehme.

Ich möchte einen 10-fachen Betrag zeichnen. Daher sind diese Private-Equity-ähnlichen Geschäfte mit Struktur nicht wirklich mein Ding. Und drittens gibt es natürlich Leute, die so viel Geld gesammelt haben, dass sie es tatsächlich geschafft und gewonnen haben, aber das sind nur wenige.

Jack: Es gibt einen Effekt, wenn Risikokapitalgesellschaften Geld aufnehmen, sind sie in gewisser Weise kurz davor, eine Verkaufsoption zu erhalten, wenn die Marktkapitalisierung steigt und sie eine Minusrunde aufnehmen, was den Gründern schadet, weil die eigentlichen Investoren, LPs oder GPs, die Geld in Risikokapitalfirmen stecken, sich selbst geschützt haben. Wenn Sie also Geld zu einer zu hohen Bewertung aufnehmen und dann eine Abwärtsrunde machen müssen, kann das wirklich schädlich sein. Und ich stelle mir vor, wenn Sie 200 Millionen aufbringen, gewöhnt sich Ihr Unternehmen an den Lebensstil von 200 Millionen und Sie fangen an, all diese Assistenten einzustellen und auf Reisen zu gehen und solche Dinge.

Fabrice: Die Menschen neigen dazu, das Geld auszugeben, wenn sie es haben. Und nicht unbedingt dieser Lebensstil, sondern eher, okay, stellen wir ein, wachsen wir schneller, usw. Und dann geht man plötzlich von einem Wachstumsmodus zu einem, sagen wir mal, wirtschaftlichen Modus über.

Ich meine, die Anzahl der Unternehmen, die sich in der Serie B und aufwärts befinden, also in einem relativ späten Stadium, so dass ich 65% oder mehr ihrer Mitarbeiter ablehnen muss, ist ziemlich überwältigend. Und übrigens, wenn Sie es schon tun müssen, dann tun Sie es lieber einmal. Und sie sind bereit, es mehrfach zu tun, weil es die Moral zerstört.

Sie haben gerade 70% der Mitarbeiter entlassen und sagen: “Sehen Sie, die Leute sind schon weg. Das war’s. Wir sind das Team, und Sie nutzen es als moralische Stärkung, auch wenn es ein traumatisches Erlebnis ist, im Gegensatz zu 5% und 5% und 5%.

Das ist eigentlich das Schlimmste, denn dann fragen sich die Leute, wann oder wo sie als nächstes kommen.

Jack: Und wie vereinbaren Sie den brutalen Personalabbau mit der makroökonomischen Gesamtsituation, dass die Arbeitslosenquote mit 3,9% immer noch niedrig ist. Die US-Wirtschaft scheint weiterhin Arbeitsplätze zu schaffen und der Arbeitsmarkt expandiert. Sehen Sie eine Diskrepanz zwischen dem, was Sie im Silicon Valley und in der Welt des Risikokapitals sehen, und der Gesamtwirtschaft im Allgemeinen?

Fabrice: Auf jeden Fall. Das zeigt, dass das Silicon Valley zwar ein Motor des Wirtschaftswachstums und des Produktivitätswachstums ist, aber kein Motor des Beschäftigungswachstums. Die Zahl, der Prozentsatz der US-Bevölkerung, der bei den Tech-Unternehmen beschäftigt ist, liegt also immer noch im niedrigen einstelligen Bereich.

Und so kann es zu einer massiven Rezession im Technologiesektor kommen, wie wir sie erlebt haben. Und dann wiederum nicht in allen Bereichen der Technologie. Offensichtlich stellen die KI-Firmen die meisten Mitarbeiter ein, und das hat keine Auswirkungen auf die Beschäftigung insgesamt. Und die Wirtschaft als Ganzes hat sich weitaus widerstandsfähiger gezeigt als erwartet.

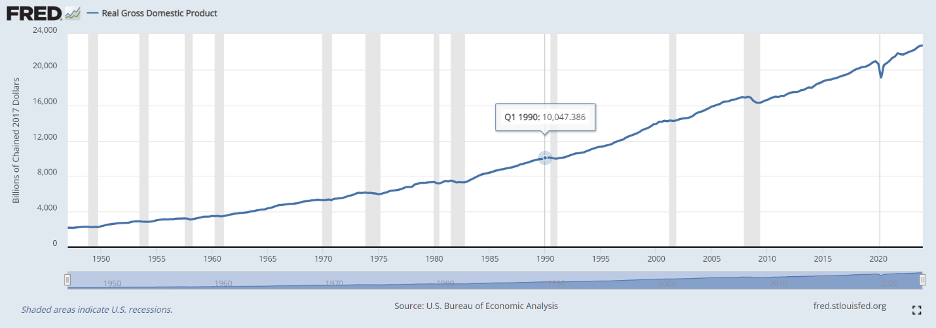

Wenn Sie 22 Jahre zurückgehen, sagten die meisten Menschen mit gutem Grund eine Rezession für die USA voraus. Wir haben den schnellsten Anstieg der Zinssätze seit den frühen 1980er Jahren erlebt, und zwar bei den Nominalzinsen. Und wir waren gleichzeitig in jeder Kategorie – von Gewerbeimmobilien bis hin zu Verbraucherschulden, Kreditkartenschulden, Studentenschulden und Hypothekenschulden – einigermaßen überfordert.

Außerdem gab es eine Reihe von Verlangsamungen in verschiedenen Sektoren. Es wurde also mit einer Rezession gerechnet, aber die Beschäftigung hat sich viel besser gehalten als erwartet. Die Einkommen der Menschen haben sich trotz des Überhangs viel besser gehalten.

Und historisch gesehen hätte man bei inversen Zinskurven und dem schnellsten Anstieg der Zinsen eine Rezession erwartet. In den letzten 70 Jahren hatten wir nur einmal eine weiche Landung, und das war 1994. Und so war das kluge Geld die Rezession.

Und dennoch, normalerweise hat sich das Narrativ von einer Rezession zu einer vielleicht sanften Landung oder gar keiner Landung geändert, so wie wir jetzt sind, ja, weil der Verbraucherpreisindex höher bleibt, als die Leute es gerne hätten. Vielleicht sehen wir das nicht, und in der Tat, das ist ein Punkt, an dem die Experten, wo der Konsens falsch war, dass die Zinssätze länger höher bleiben würden, was ich schon immer gesagt habe, scheint jetzt mehr zum Konsens zu werden. Ursprünglich waren für dieses Jahr vier, fünf, sechs Zinssenkungen geplant, und vielleicht sind wir jetzt bei zwei, aber die Widerstandsfähigkeit ist viel größer, und vielleicht ist keine Landung am Horizont zu sehen.

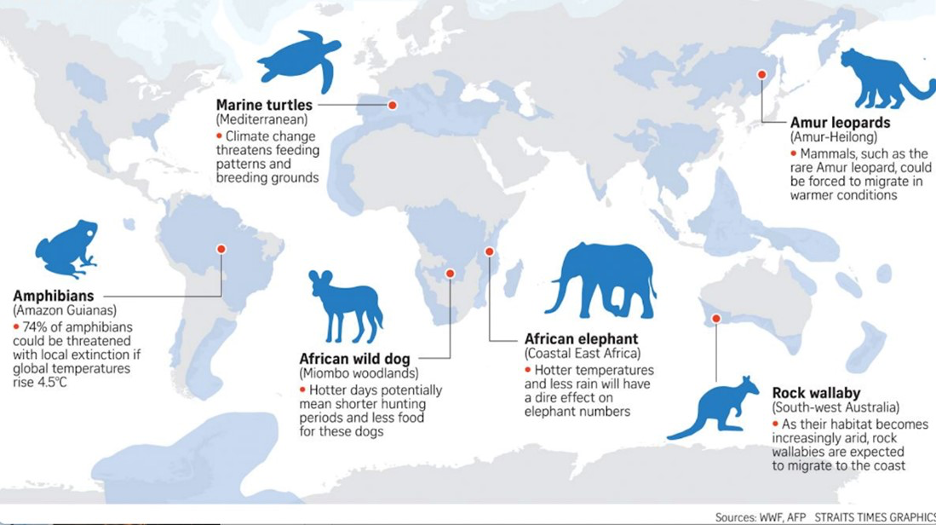

Ich denke, das größere Risiko ist im Moment nicht mehr die Makroökonomie. Eigentlich ist es geopolitisch. Wenn ich graue Schwäne oder schwarze Schwäne am Horizont sehe, geht es eher darum, ob wir uns in der ersten Runde befinden.

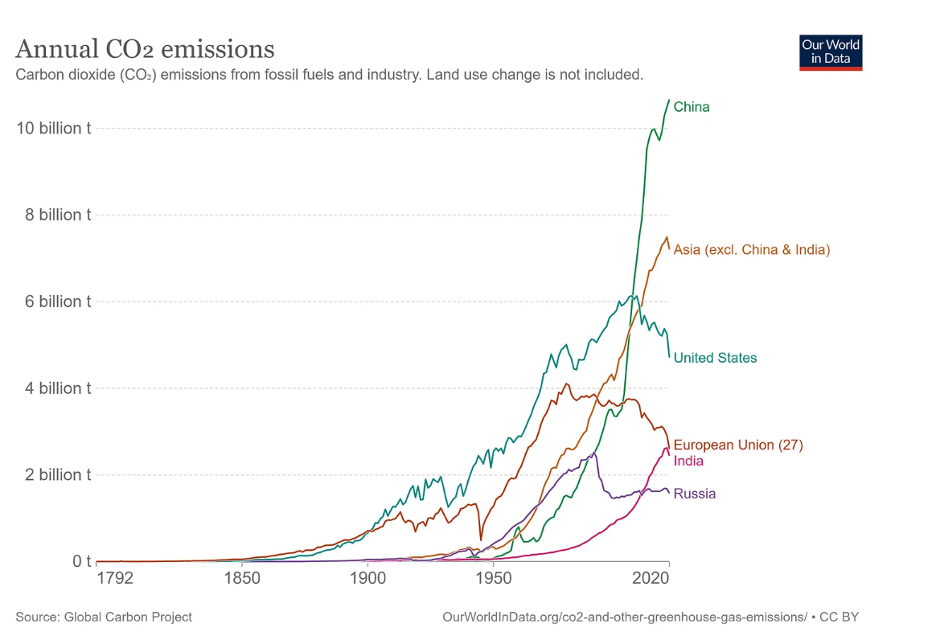

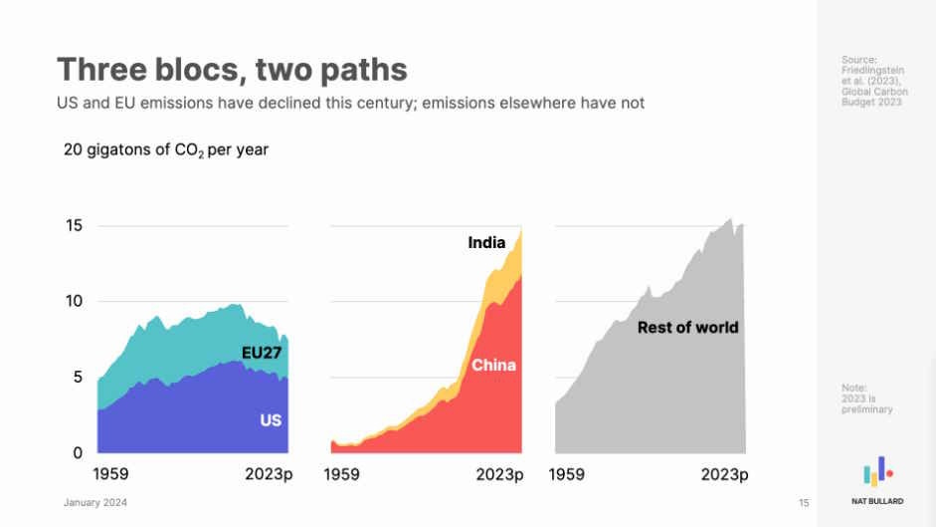

Ich meine, wir befinden uns definitiv im Zweiten Kalten Krieg, oder? Auf der einen Seite haben Sie Russland, China, den Iran und Nordkorea. Auf der anderen Seite haben Sie den Westen als Ganzes, und hoffentlich können wir Indien in unser Lager ziehen, aber es gibt bereits Konfrontationen.

Es gibt heiße Kriege in der Ukraine und im Nahen Osten, und die Frage ist, ob das eskaliert. Ich glaube nicht, dass China die amphibischen Kapazitäten hat, um in Taiwan einzumarschieren, aber was sie vor kurzem getan haben, ist im Grunde ein Beta-Test einer Blockade Taiwans, und wenn sie Taiwan blockieren, was passiert dann? Wie kann das eskalieren?

Meine makroökonomischen Bedenken sind heute kurzfristig eher von der Geopolitik und dem Unfallrisiko getrieben, die offensichtlich höher sind, als sie es im Grunde sind, auch wenn wir in den USA unhaltbare Defizite haben. Ja, aber die Realität sieht so aus, dass Sie es relativ leicht reparieren können. Aber wenn Sie mir den Zauberstab in die Hand geben würden und ich ein paar Dinge ändern könnte, ich meine COLA-Berechnung für die Leistungen ändere, Sie alle öffentlichen Renten auf den feinen Beitrag umstellen und das Renteneintrittsalter auf was auch immer, 70 oder zumindest 67, 68 anheben und es an die Lebenserwartung anpassen, dann würden Sie wahrscheinlich alle Ihre verschiedenen Haushaltsdefizit-Probleme lösen, und offen gesagt, im gesamten Westen. Der Dollar sieht im Vergleich zu anderen Währungen, z.B. dem Euro, im Moment viel sicherer aus. Wenn Sie sich die Situation der Staatsverschuldung in Italien ansehen, ganz zu schweigen von Griechenland und anderen Ländern, sieht es noch viel schlimmer aus.

Die makroökonomischen Bedenken sind interessanterweise nicht verschwunden, aber sie sind jetzt zweitrangig gegenüber den geopolitischen Bedenken.

Jack: Sie denken, dass die geopolitischen Sorgen für Sie dringlicher sind als die makroökonomischen. Ich weiß, dass Sie ein Investor von Palantir sind oder waren, ich weiß nicht, Sie haben es mir erzählt. Palantir ist offensichtlich sehr stark in die Verteidigungstechnologie, die nationale Sicherheit der USA und geopolitische Bedrohungen involviert. Gibt es irgendetwas, das Sie als Investor bei Palantir oder einem anderen Unternehmen gesehen haben, das jemand, der die Zeitung liest und die Dinge verfolgt, aber nicht die Erfahrung hat, die Sie haben, vielleicht nicht weiß?

Fabrice: Sehen Sie, ich war ein Investor in Palantir, als das Unternehmen noch privat war. Dann habe ich den Zugang zu den Gründern vorgezogen. Die Sache ist die: Wenn Unternehmen an die Börse gehen, verliere ich meinen privilegierten Zugang, denn natürlich erhalten Sie jetzt nur noch Zugang zu den öffentlichen Marktinformationen.

Meine, wie ich finde, interessantere Investition in diesen Tagen ist, dass ich alle meine Aktien verkauft habe. Normalerweise verkaufe ich meine Aktien, sobald die Sperrfrist abläuft, d.h. die Unternehmen gehen an die Börse, ich bin für sechs Monate gesperrt, dann verkaufe ich. Die interessanteste Investition in meinem Portfolio im Bereich der Verteidigungstechnologie ist derzeit ein Unternehmen namens Anduril, A-N-D-U-R-I-L. Ich weiß nicht, ob Sie schon davon gehört haben.

Ich glaube, das habe ich. Sie sind dabei, den Hauptauftragnehmer, den Verteidigungsauftragnehmer für die Regierung, neu zu erfinden, weg von Lockheed Martin, Raytheons und so weiter, denn diese Unternehmen haben wahnsinnige Kostenstrukturen oder sind nicht effizient. Sie bauen ein modernes, säurearmes, kapitaleffizientes, schnelles und technologisch fortschrittliches Bauunternehmen auf.

Das Unternehmen gewinnt Aufträge von links und rechts. Sie entwickeln außergewöhnliche autonome Fahrzeuge, unter Wasser, in der Luft, zur Verteidigung und so weiter, die erstaunlich sind. Sie erhalten Aufträge von links und rechts.

Es gab definitiv eine Zunahme der Verteidigungstechnologie im Allgemeinen. Nun, meine geopolitische Analyse oder Expertise, also bin ich einer Reihe von Gruppen beigetreten, und es ist mehr eine intellektuelle Neugier als alles andere, aber es gibt eine Gruppe namens Ergo, E-R-G-O, die aus ehemaligen US-Geheimdienstmitarbeitern und CIA-Mitarbeitern besteht, die im Wesentlichen ein Beratungsunternehmen für die meisten Hedgefonds gegründet haben, die im globalen Makrogeschäft tätig sind, Aber für Leute wie mich, die intellektuell neugierig auf diesen Bereich sind, erhalten Sie proprietären Zugang zu Geheimdienstanalysten, Verteidigungsanalysten und Leuten, die mitten im Geschehen sind, die ihre Meinung äußern und tatsächlich wahrscheinliche Ergebnisse über das, was passieren wird, und alles von verschiedenen Wahlen bis hin zu geopolitischen Ereignissen.

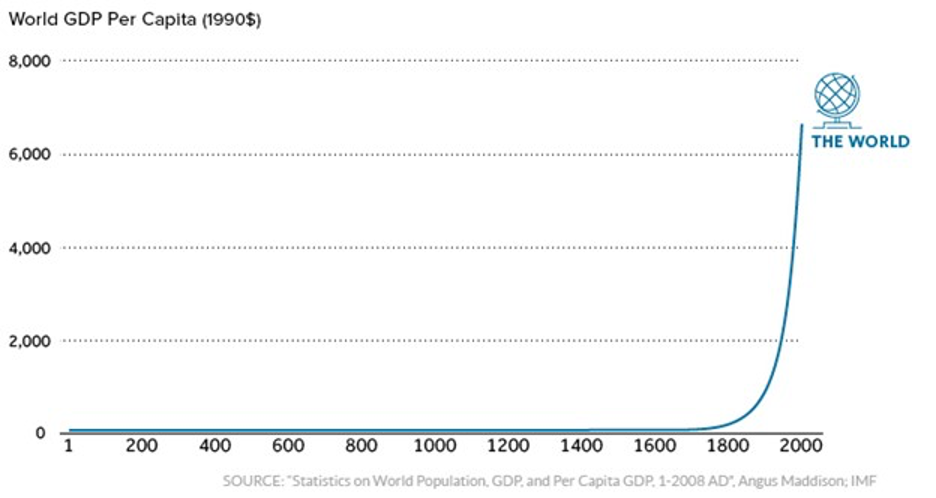

Sehen Sie, ich tue es aus intellektueller Neugierde. Das ändert nichts daran, was ich auf der Seite der Investitionen tue. Was die Investitionen betrifft, so glaube ich letztlich, dass die Technologie, die von Natur aus deflationär ist, die meisten Probleme der Welt lösen wird.

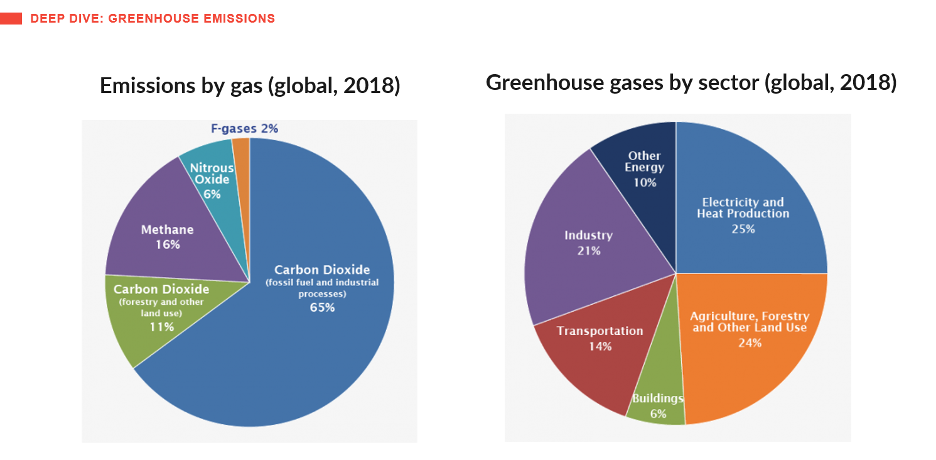

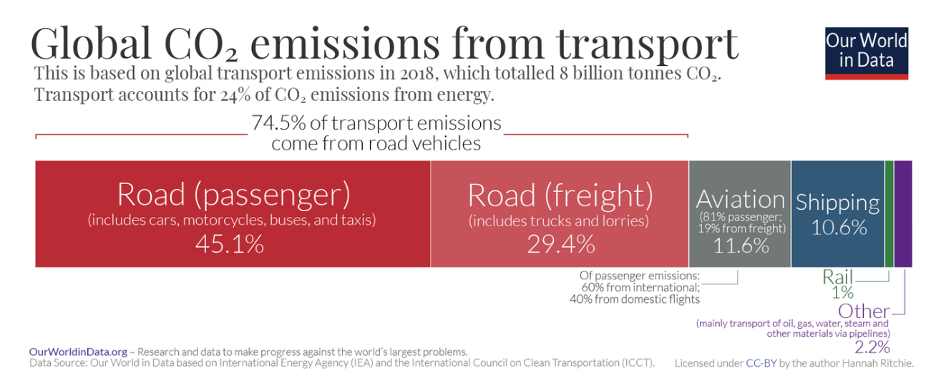

Der Grund, warum ich in der Tech-Branche tätig bin, sowohl als Investor als auch als Gründer, ist, dass ich Probleme in Bezug auf die Chancenungleichheit, den Klimawandel und die Krise des physischen und psychischen Wohlbefindens sehe. Ich denke, dass die politischen Entscheidungsträger strukturell nicht in der Lage sind, diese Probleme anzugehen, zumal viele davon global sind und negative externe Effekte wie den Klimawandel haben. Daher finanziere ich stattdessen gewinnorientierte Lösungen, die skalierbar sind, um jedes dieser Probleme anzugehen.

Deshalb bin ich Investor in 11 Unternehmen, die versuchen, dieses Problem zu lösen. Unabhängig von der geopolitischen Lage und dem politischen Umfeld betrachte ich es als eine Erschöpfung meiner Modelle. Ich werde weiterhin das tun, was ich tue, weil es A) außerordentlich lukrativ ist und B), was noch wichtiger ist, weil ich glaube, dass es das Richtige ist.

Ich bin vor 20 Jahren in den Ruhestand gegangen, aber ich bin von der Mission getrieben. Ich möchte die Probleme der Welt lösen. Ich denke, die Technologie ist der Weg dorthin, denn sie ist deflationär.

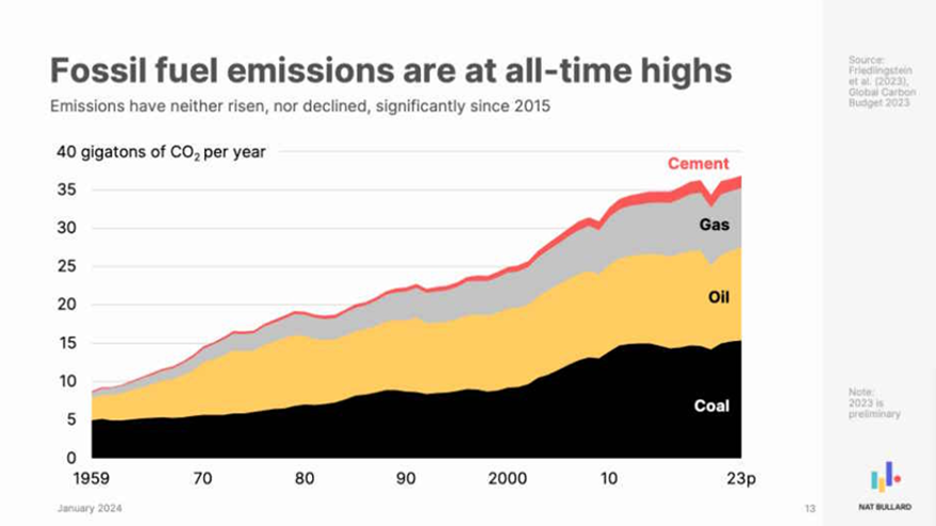

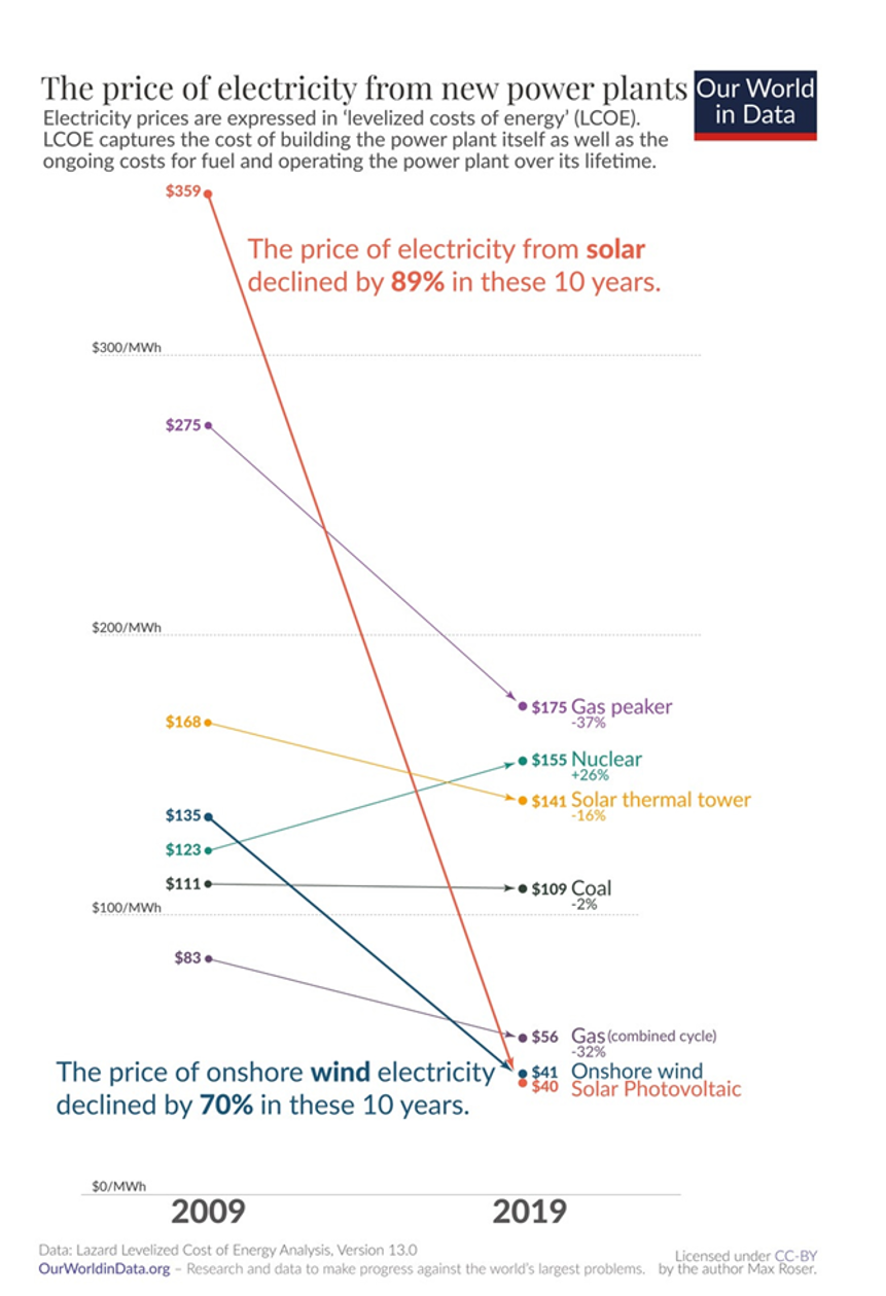

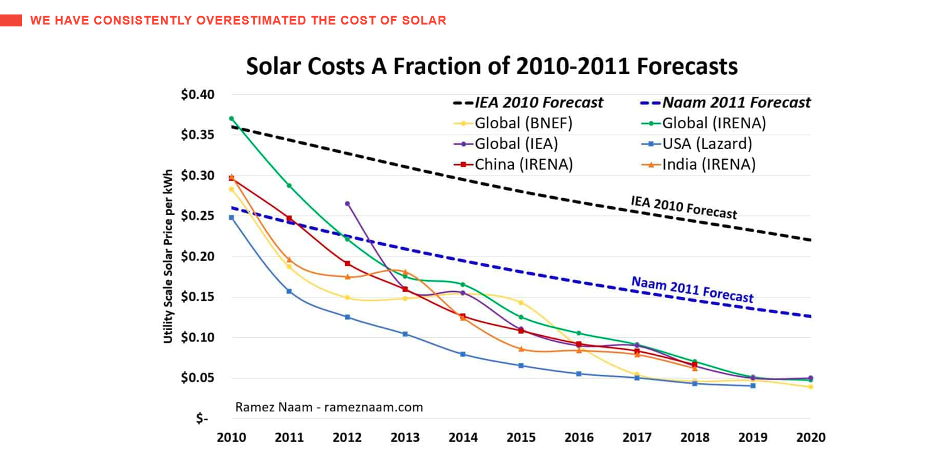

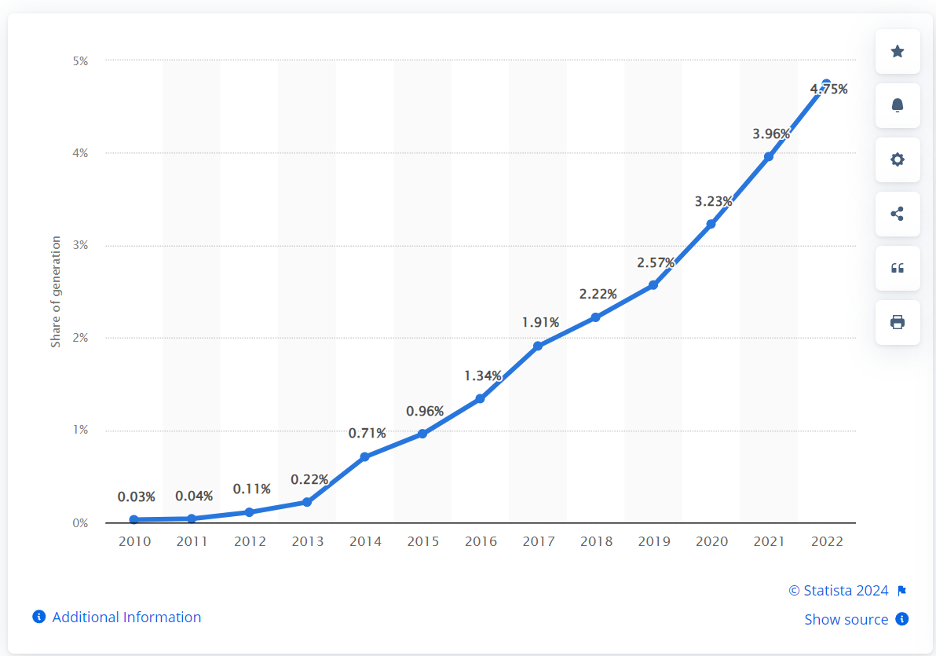

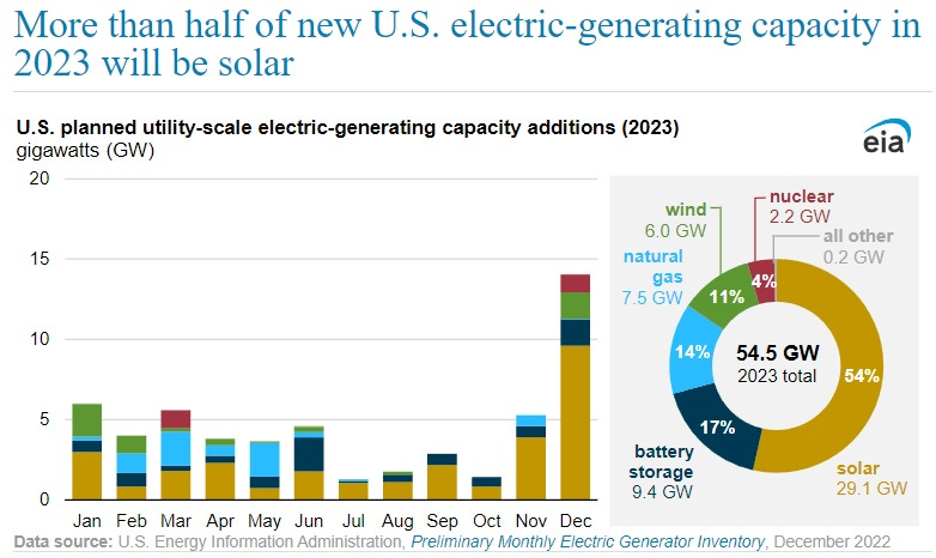

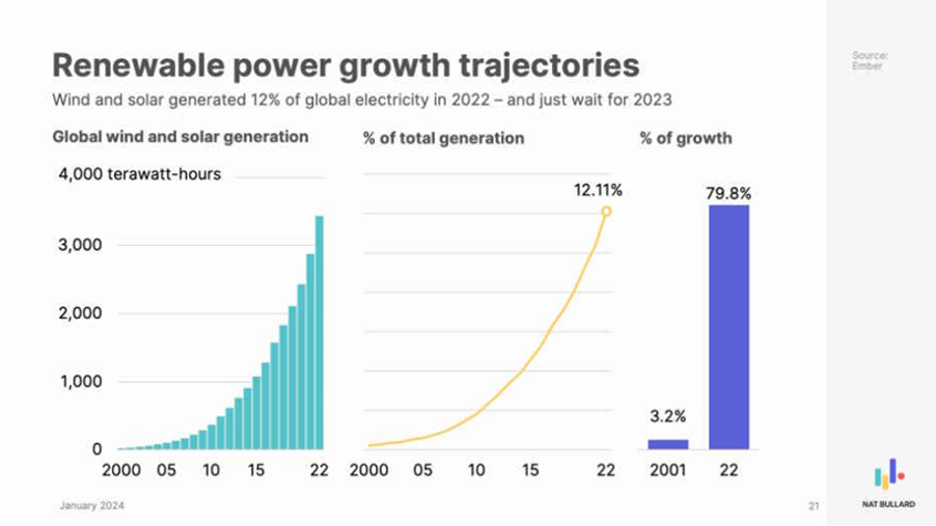

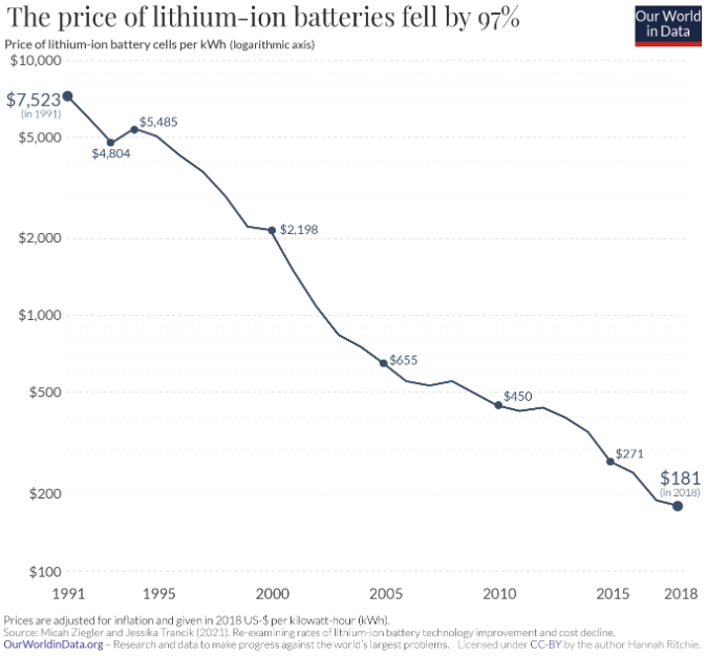

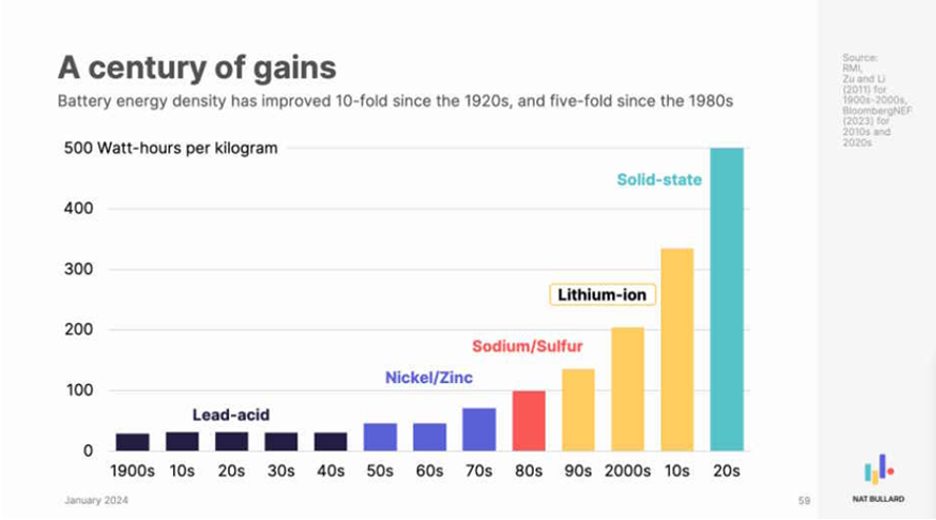

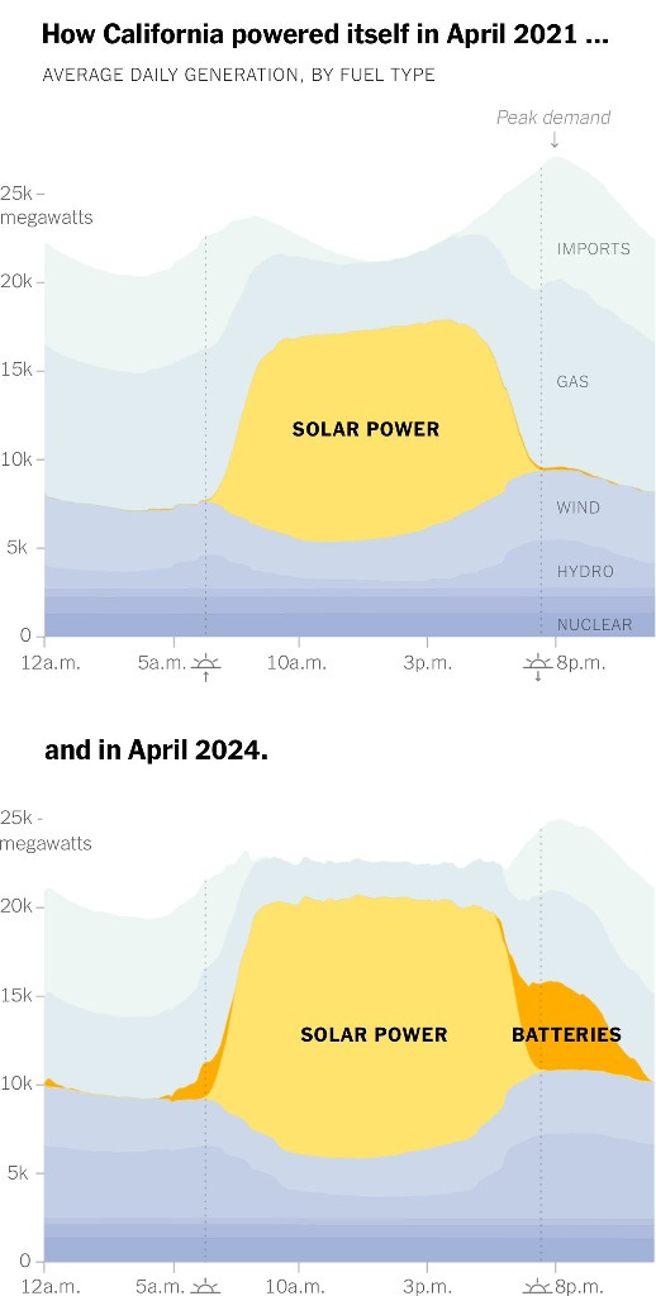

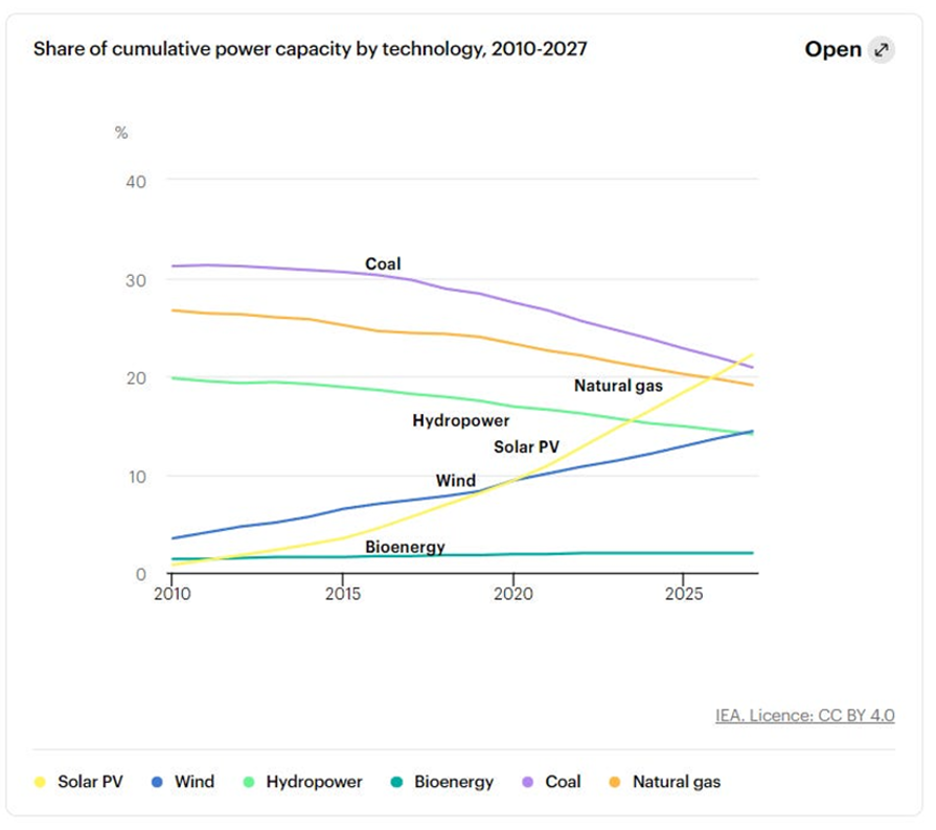

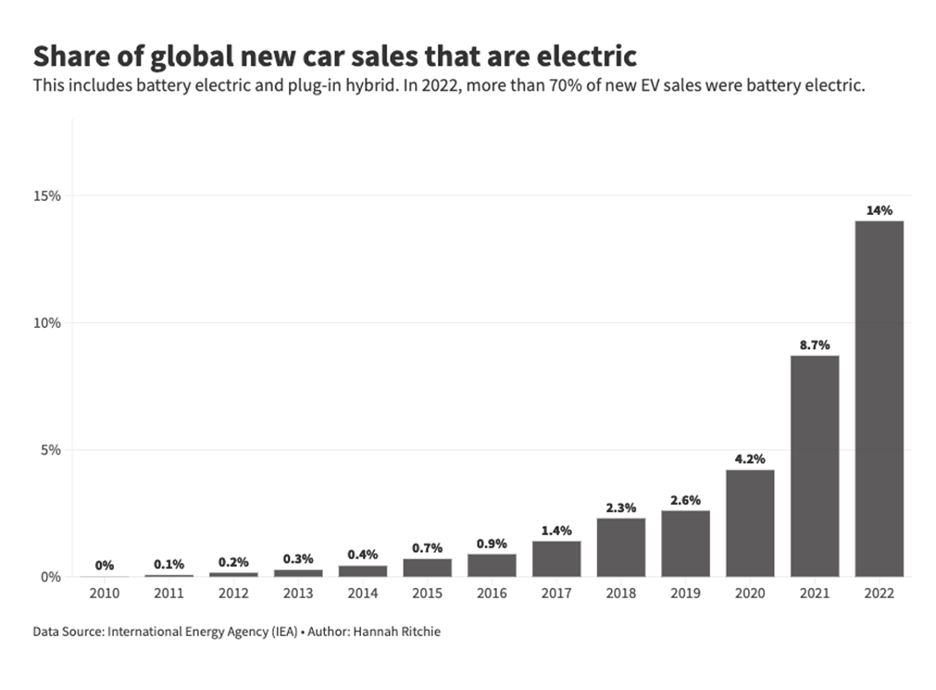

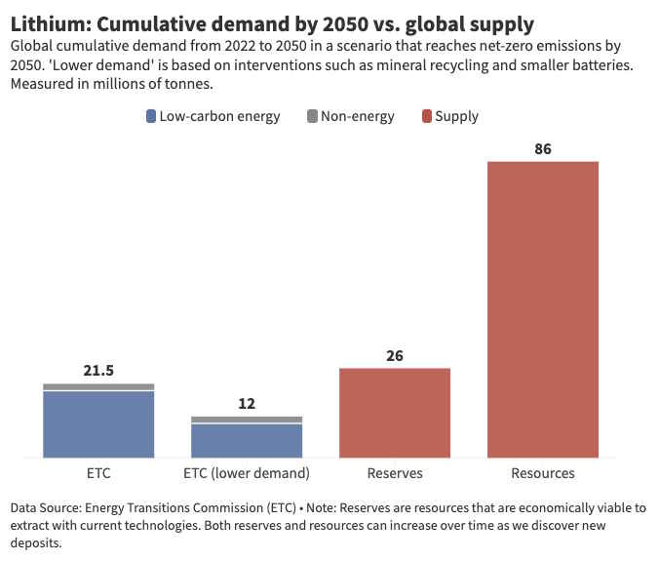

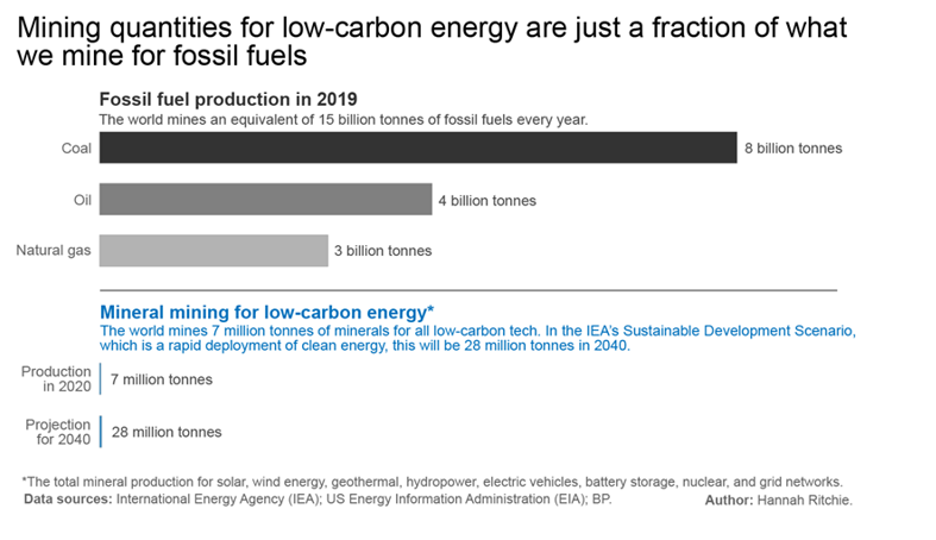

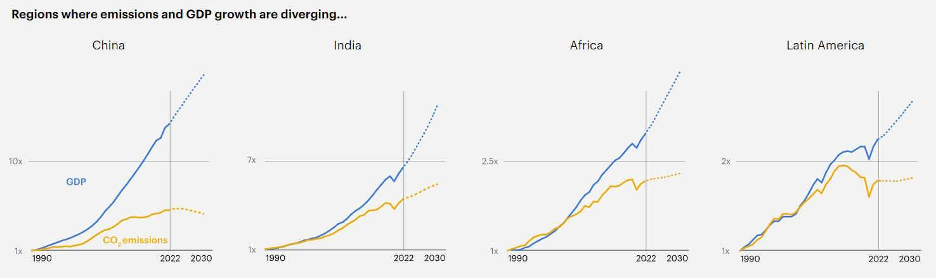

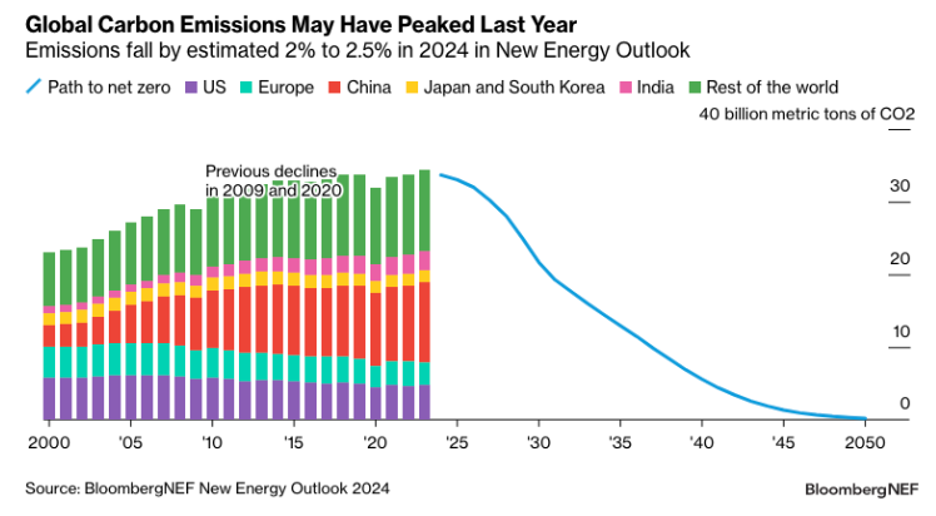

Das ist auch der Weg, um das Inflationsproblem zu lösen, das wir in den USA beobachten. Wenn Sie sich die meisten Kategorien ansehen, dann war es deflationär, wenn die Technologie sie berührt hat. Denken Sie an die Qualität und die Leistung Ihrer Computer, Ihrer Mobiltelefone in den letzten 40 Jahren, aber auch an Sonnenkollektoren und Batterien.

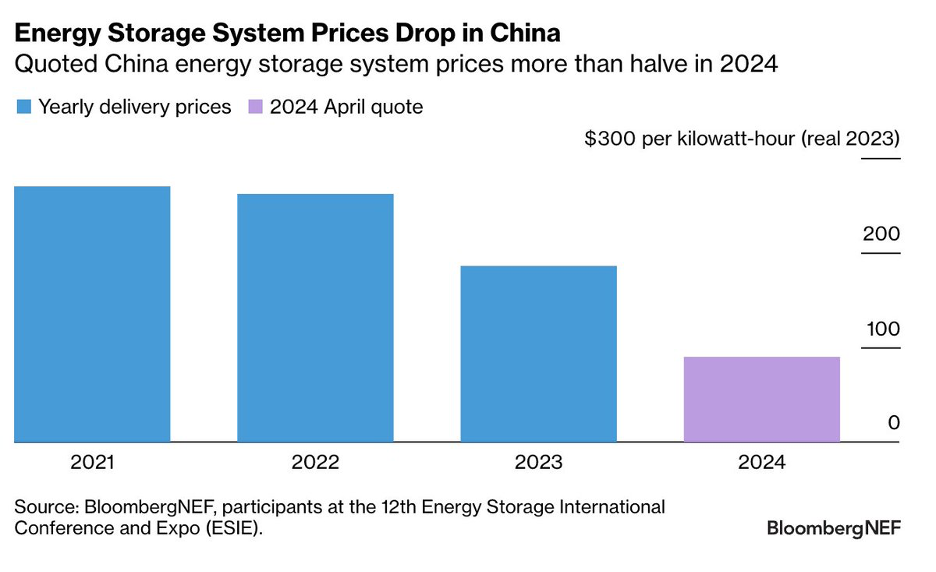

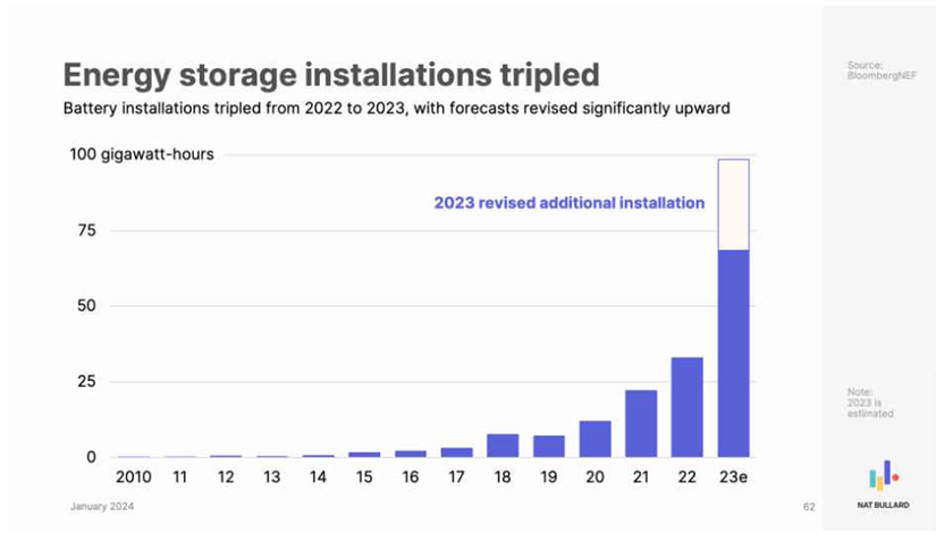

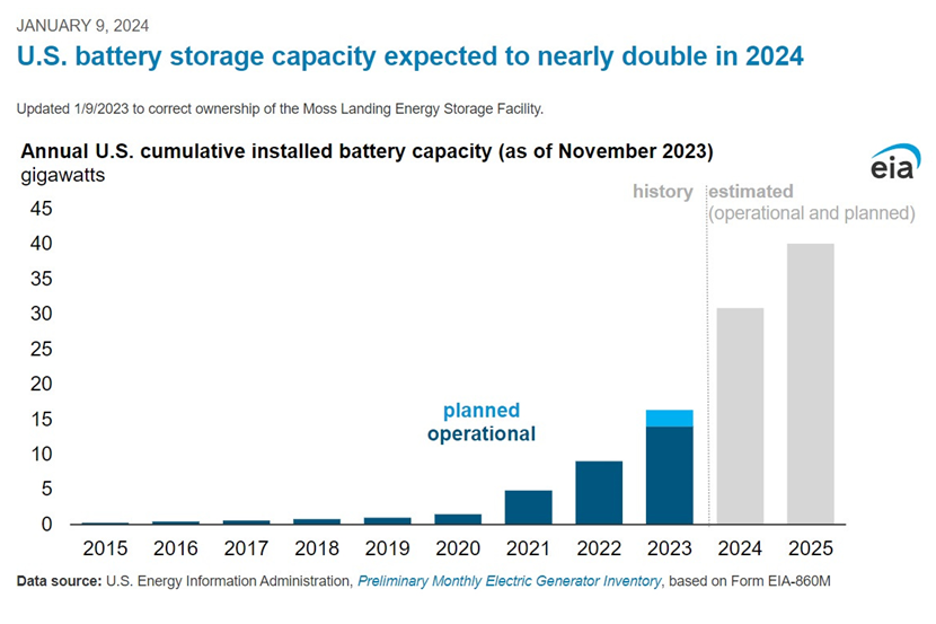

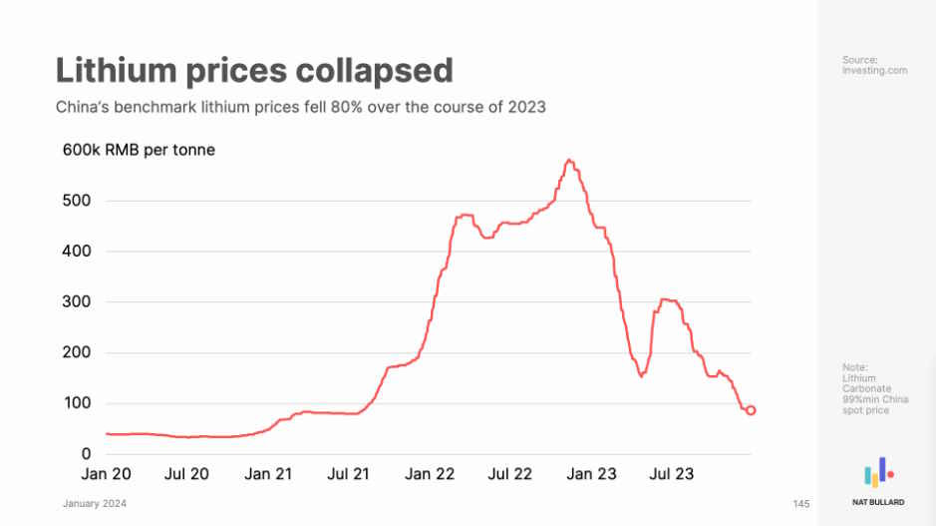

Der Preis für Solarmodule ist in den letzten zehn Jahren um 10 gestiegen, und zwar in jedem Jahrzehnt der letzten vier Jahrzehnte. Das sind Preissenkungen geteilt durch 10.000. Batteriepreise geteilt durch 42 seit 1991.

Sie fielen innerhalb eines Jahres um 50%, hauptsächlich aufgrund von Überproduktion. In China ist er immer noch sehr schnell gesunken, was darauf hindeutet, dass wir grüne Lösungen, technologische Lösungen für den Klimawandel brauchen werden. Auch wenn ich die geopolitischen Dinge mit Dingen wie Ergo und Green Mantle verfolge, das ist die Versammlung oder der Dialog von Neil Ferguson, hat das keinen Einfluss auf meine letztendliche Entscheidungsfindung.

Ich möchte die Technologie nutzen, um die Probleme der Welt zu lösen.

Jack: Sie werden immer in Technologie investieren, unabhängig von der geopolitischen Lage, aber vielleicht beeinflusst es, wo Sie diese Investitionen tätigen. Laut Ihrer Wikipedia, von der ich nicht weiß, ob sie korrekt ist, Sie können mich korrigieren, haben Sie etwa 70% Ihrer Investitionen in den USA und 30% im Rest der Welt getätigt, einschließlich Brasilien, Frankreich, Deutschland, Großbritannien, Russland, China und der Türkei. Ist die geopolitische Situation, die Sie als Bedrohung empfinden, so, dass Sie in Alibaba investiert haben, offensichtlich in China?

Wenn Sie jetzt eine Gelegenheit sehen, die für Sie so vielversprechend ist wie Alibaba, dann wissen Sie zwar nicht, dass sie so erfolgreich sein wird wie Alibaba, aber sie ist für Sie genauso attraktiv und unwiderstehlich, wie es Alibaba war, als Sie es damals gesehen haben. Würden Sie diese Investition immer noch tätigen, oder ist die geopolitische Lage so ernst, dass Sie es sich zweimal überlegen, ob Sie den Scheck ausstellen? Ich könnte Ihnen auch eine Frage zu Russland stellen, bei der ich davon ausgehe, dass Ihre Antwort eindeutig ist.

Fabrice: Sie haben tatsächlich recht. Sie bestimmt, wo wir investieren, und wir investieren überwiegend in den USA und Westeuropa, aber wir haben auch aggressiv in der Türkei, Russland und China investiert. Aus geopolitischen Gründen, aus ganz anderen Gründen, habe ich mich von allen dreien entfernt.

Wir haben Russland gestoppt, nachdem Putin beschlossen hatte, auf der Krim einzumarschieren, also denke ich, es ist wie 2014. Wir waren dort Investoren in außergewöhnliche Unternehmen. Wir hatten einen B2B-Markt wie das Alibaba von China.

Sie wurde von Tiger Investor unterstützt. Natürlich bekamen sie Angst, und zwar zu Recht. Plötzlich gab es für das Unternehmen, das eine Milliarde wert war, keinen Geldgeber mehr, und irgendein Oligarch übernahm es für Peanuts.

Wir investieren definitiv nicht mehr in Russland. China, das Gleiche. Nachdem Jokhma für ein paar Monate verschwunden ist, werde ich an der Beijing Normal University Mandarin studieren.

Ich liebe China. Ich liebe die Geschichte, eine Milliarde Menschen aus der Armut zu holen. Deng Xiaoping ist einer meiner Helden, wenn es darum geht, was er getan hat, um China zu modernisieren.

Das Problem mit Autokratien und Diktaturen ist, dass man nur so gut ist wie sein Diktator. Im Römischen Reich gab es Augustus oder Marcus Aurelius und Trajan, aber auch Commodus und Nero. So sehr ich Deng Xiaoping auch liebe, ich halte Xi Jinping normalerweise für inkompetent, aber gefährlich, gefährlich für die Welt.

Er hat eine falsche Vorstellung davon, woher die Macht der Nationen kommt, was meiner Meinung nach übrigens auch auf Putin zutrifft, und glaubt nicht an das Erbe dessen, was Deng Xiaoping und andere getan haben. Ich glaube wirklich, wenn jemand wie Deng heute in China an der Macht wäre, hätten wir nicht diesen Kalten Krieg II und diesen Konflikt, der sich zwischen den USA und China zusammenbraut, und würden tatsächlich viel besser zusammenleben. Xi hat seine Weltsicht, die in direktem Widerspruch zu meiner steht, und deshalb investiere ich nicht mehr in China.

Für mich verstößt die Türkei, Erdogan, gegen das Erbe Atatürks. Atatürk ist einer der großen Staatsmänner des 20. Jahrhunderts. Ich fand es toll, was er mit der Türkei gemacht hat und wie er sie reformiert und modernisiert hat.

Erdogan ist beides, aus politischer Sicht, aber offen gesagt, auch aus einer Makroperspektive. Er glaubt, dass das Drucken von mehr Geld die Inflation verringert. Wir haben gesehen, wo die Auswirkungen auf die Währung liegen.

Wir hatten außergewöhnliche Investitionen in der Türkei und Unternehmen wie Trendule, das so etwas wie das Amazon der Türkei ist. Das Problem ist, dass bei einer so hohen Inflation die Lira so stark abwertet, dass selbst wenn Sie Ihre Einnahmen in Dollar ausgedrückt steigern, Sie letztendlich trotzdem schrumpfen. Selbst wenn Sie Ihren Gewinn im Vergleich zum Vorjahr in Dollar verdoppeln, wirkt sich die Abwertung der Währung mehr aus als sie es tut.

Ich verwende eine geopolitische Brille, um zu entscheiden, wo ich investiere, und Sie haben Recht. Ich schrecke derzeit nicht nur vor diesen drei Ländern zurück, sondern definitiv auch vor China, Russland und der Türkei.

Jack: Verstanden. Danke. Sie sprachen vorhin von einigen Investoren, die in die Welt des Risikokapitals eingestiegen sind.

Sie sagten Tiger Global, CO2. Ich betrachte sie als Hedge-Fonds, die traditionell einen Hedge-Fonds verwalten, der long und short geht, der makroökonomische Wetten eingeht, und nicht als Risikokapital, aber sie sind dann später in das Risikokapital eingestiegen, und Sie haben darauf angespielt. Ich habe den Eindruck, dass sie Schecks ausgestellt haben, ohne so viel Sorgfalt walten zu lassen, und dass sie die Touristen waren – meine Worte, nicht Ihre.

Sagen Sie uns, wie haben Sie deren Eintritt in den Risikokapitalbereich in den letzten 10 Jahren beobachtet? Geben Sie uns ein wenig mehr Aufschluss über ihre Beteiligung auf dem Höhepunkt der Blasenemissionen in den Jahren 2020 und 2021, und wo stehen sie jetzt? Stellen sie immer noch ihre Schecks aus?

Haben sie sie aufgeschrieben? Haben sie ihre Lektion gelernt, oder was ist hier los?

Fabrice: Zunächst einmal waren viele von ihnen zuvor Investoren in der Tech-Branche. Sie hatten eine Vorgeschichte. Es ist nur so, dass sie während der Blasenzeit oder der 21er-Blase stark angestiegen sind.

Die Typen, die die meisten Schönwetter-Investoren waren, waren wirklich die Crossover-Typen. Die Idee für sie war, dass wir zu einem späten Zeitpunkt mit einer hohen Bewertung in die Privatwirtschaft einsteigen, weil der öffentliche Markt und wir natürlich Investoren für Sie sein werden, wenn Sie an die Börse gehen, und wir sind Investoren des öffentlichen Marktes. Die Sache ist die, dass ich nicht glaube, dass sie verstanden haben, wie private Märkte funktionieren, und dass viele dieser Unternehmen noch nicht bereit waren.

Als die Märkte sich drehten und auch die öffentlichen Märkte sich drehten, gingen die meisten von ihnen. Ich verfolge das Geschehen nicht so genau, denn es ist viel später als die Zeit, in der ich normalerweise spiele, obwohl sie Käufer in meinen Unternehmen waren. Sehr oft denke ich: Diese Bewertung ist zu hoch, es gibt eine neue Rampe, können wir einen Sekundärmarkt eröffnen?

Sie würden gerne mehr besitzen, weil sie miteinander konkurrieren, wie SoftBank und Tiger, anstatt unsere Allokation zu nutzen. Ich weiß nicht, ob sie ausgestiegen sind, aber sie haben ihre Aktivitäten definitiv zurückgefahren und vielleicht tauchen sie wieder ein, aber um ehrlich zu sein, habe ich das nicht verfolgt. Ich glaube, SoftBank ist immer noch ein wenig aktiv, obwohl sie vielleicht verschiedene Fonds für Geos hatten, die konsolidiert wurden, aber ich sehe sie definitiv nicht mehr so oft.

Momentan befindet sich Venture noch in einer Phase des Rückschritts. Wie ich bereits sagte, sind wir immer noch 70% unter dem Höchst- und Tiefststand im Bereich Venture Capital. Viele LPs fühlen sich immer noch zu stark in Venture Capital und Private Equity investiert, so dass es schwierig ist, Mittel zu beschaffen, und die GPs folglich nicht so viel Kapital zur Verfügung haben.

Jack: Was war Ihrer Meinung nach der Tiefpunkt des Risikokapitals 2022? Hochfliegende Technologiewerte in der börsennotierten Welt sind, wie Sie sagten, um 80%, 90% gefallen. Aber wie sah die Preisfindung in der Risikowelt aus, und wie sah es 2023 aus, und wo stehen wir jetzt?

Fabrice: Ich würde sagen, Ende 22 bis Q1, 24 war schrecklich. Es war schrecklich, aber eine Geschichte von zwei Städten. Wenn Sie eine KI sind, war es außerordentlich schaumig und erinnerte an die Blase von 21.

In fast allen Kategorien war es schrecklich. Es war schwer zu heben, unten herum brauchte man mehr Traktion, um etwas zu heben. Die Leute wollten, dass Sie zwei oder drei Jahre lang Geld auftreiben, usw., außer AI. Wenn Sie ein KI-bezogenes Unternehmen waren, war es so, als ob Sie sich an der Spitze des Hype-Zyklus befänden. Interessant ist, dass sich die KI in einer verrückten Blase befand, während der größte Teil der Technologiebranche in einer tiefen, tiefen Rezession steckte. Jetzt korrigieren sich beide ein wenig.

Ich denke, dass wir uns nach dem Höhepunkt der KI-Blase in der Technologiebranche befinden, wenn man bedenkt, wie viel Geld für neue KI-Unternehmen ausgegeben wird. Ich meine nicht das Spiel der Könige. Ich meine nicht die offenen KI-Anleger.

Ich meine die Anwendungen von KI und die Unternehmen, die um sie herum entstanden sind. Wir sehen eine gewisse Erholung bei den Preisfindungsbewertungen und der Leichtigkeit, mit der man auf der Venture Capital Seite Runden abschließen kann, aber wir sind noch weit, weit, weit von der Normalität entfernt. Es ist immer noch schwieriger, als ich es erwartet hätte.

Einige Kategorien sind völlig ungeliebt, wie z.B. der Lieferservice für Lebensmittel und die Lebensmitteltechnologie im Allgemeinen. Weil in der Blasenzeit jeder online Essen bestellt hat, sind die Unternehmen viel stärker gewachsen und die Marktdurchdringung hat sich erhöht, und die Menschen erwarten, dass das normal wird. Als sie wieder schrumpften, wurde sie mit fünf multipliziert und dann durch zwei geteilt. Das Problem ist, dass das Teilen durch zwei so schmerzhaft ist, dass die Kategorie sehr ungeliebt wurde.

Alles, was mit Lebensmitteln zu tun hat, z.B. Essenslieferungen, Lebensmitteltechnologie, ist bei den Anlegern völlig ungeliebt, und es wird eine Weile dauern, bis sich das ändert.

Jack: Kann man mit Fug und Recht behaupten, dass ein Unternehmen, das sein Wachstum einstellt, aus Sicht der Investoren das Schlimmste ist, was ein Unternehmen tun kann? Kann man das so sagen oder nicht?

Fabrice: Das hängt von der Bühne ab. Wenn Sie in der Frühphase sind, sicher. Wenn Sie sich in der Spätphase befinden und ein Jahr lang 10 %, 20 % Wachstum verzeichnen, aber die Wirtschaftlichkeit Ihrer Einheiten verbessern, so dass Sie von 100 Millionen auf ein ausgeglichenes Ergebnis kommen, dann ist das wahrscheinlich in Ordnung.

Wenn Sie ein Unternehmen in der Gründungs- oder Entwicklungsphase sind, das nicht wächst, dann ist das ein Todesurteil, denn wir sind keine PE-Investoren. Wir müssen das 10-fache oder mehr versichern. Wenn Sie nicht wachsen, werden Sie es nicht schaffen.

In der Anfangsphase ist das sicherlich richtig.

Jack: Was ist mit Krypto und Krypto-Risikokapital? Wie sehr waren Sie daran beteiligt? Erzählen Sie uns, wie Sie zum ersten Mal von Kryptowährungen erfahren haben.

Fabrice: Ich bin ein Gamer. Ich hatte sehr leistungsstarke GPUs. Als intellektuelle Übung habe ich Bitcoin auf meinen GPUs geschürft, ich weiß nicht, 2010, 2011, sehr, sehr früh.

Als Risikokapitalgeber habe ich mich auf Unternehmen und Marktplätze mit Netzwerkeffekt spezialisiert. Krypto hat außerordentlich tiefgreifende Netzwerkeffekte. Wenn Sie an die Analogien zu Betriebssystemen wie Microsoft Windows denken, gibt es außergewöhnliche Netzwerkeffekte, denn sobald Sie Entwickler auf der Plattform und Entwickler-Tools haben, entwickeln die Leute Anwendungen, weil sie Anwendungen haben, mehr Leute bekommen sie, und so weiter und so fort.

Das Gleiche passiert in der ersten Schicht, also Solana oder Ethereum, und dann bauen die Leute diese Anwendungen oder Marktplätze selbst. Wenn Sie an etwas wie Uniswap denken, dann ist das ein Marktplatz, auf dem Liquidität eine Rolle spielt. Sie müssen Angebot und Nachfrage aufeinander abstimmen.

Es folgt genau der gleichen Dynamik wie Alibaba oder eBay oder Airbnb und all diese Arten von Unternehmen. Wir haben ziemlich früh im Jahr 2016 oder 2017 begonnen, in die private Seite der Kryptowährung zu investieren. Wir haben jetzt, glaube ich, 70 Krypto-Investitionen auf der privaten Seite, was etwa 10% unseres Fonds entspricht.

Wir waren ganz am Anfang von Figment und frühe Investoren in Animoca und einige der grundlegenden Infrastrukturunternehmen und Anwendungsunternehmen in diesem Bereich. Wir waren frühe Investoren. Wir sind weiterhin Investoren in diesem Bereich.

Da bei vielen Krypto-Anwendungen der Wert auf die Token und nicht auf das Eigenkapital entfällt, haben wir beschlossen, als Risikoinvestoren in Token zu investieren, d.h. wir schätzen das Team, wir schätzen die Tokenomics, wir schätzen das Unternehmen, wir kaufen die Token und wir halten sie. Wir sind kein Hedgefonds. Wir handeln nicht.

Wir handeln nicht, sondern wir kaufen und halten einfach. Wir haben 30 Token gekauft, die, nun ja, wir haben 10% unseres letzten Fonds eingesetzt, der 290 Millionen Dollar schwer war, also 29 Millionen Dollar, aber heute ist er, ich weiß nicht, 50 Millionen Dollar wert. Sie wurde so groß.

Wir haben erkannt, dass wir als US-Venture-Fonds nur sehr eingeschränkt über liquide Kryptowährungen verfügen können. Da wir keine RIA sind, könnten wir nur 20 % unseres Portfolios aus Aktien und Nebenwerten bestehen, und wir kaufen auch viele Nebenwerte. Es ist schwer für uns, zu recyceln.

Es ist schwierig und in den USA ist es illegal, die Token zu kaufen. In den USA ist es illegal, viele der Token zu setzen, so dass Sie eine Menge Rendite auf dem Tisch liegen lassen. Wir haben erst vor ein paar Wochen unsere liquiden Kryptoanlagen in einen eigenen Fonds ausgegliedert.

Es heißt Trident Liquid. Wir haben das gesamte liquide Krypto-Team der FDA in einen eigenen Fonds eingebracht. Wir haben es mit den 50 Millionen Dollar oder was auch immer, ich weiß nicht, ob es 45 oder 50 Dollar waren, die wir hineingesteckt haben, gegründet, und jetzt führt es sein eigenes Leben.

Tatsächlich veranstalte ich gerade eine Trident Liquid Krypto-Konferenz mit einer ganzen Reihe von Liquid Krypto-Managern hier unten auf den Turks- und Caicosinseln. Das ist das nächste, was wir auf der Krypto-Seite gemacht haben. Drittens haben wir ein Studioprogramm, in dem wir Unternehmen aufbauen, und ich habe in den letzten Jahren ein Kryptounternehmen aufgebaut, das jetzt in den Vordergrund rückt.

Das ist Midas? Das ist Midas. Erzählen Sie uns davon.

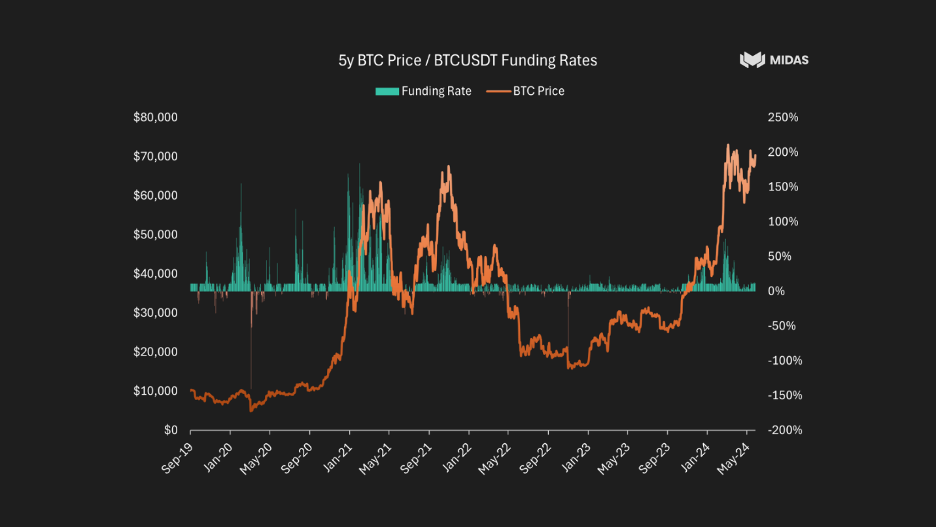

Nach meiner Makroanalyse von 21 war mir klar, dass wir bei steigenden Zinsen eine Baisse erleben werden, einen Kryptowinter, wenn Sie so wollen, wie wir ihn schon einmal erlebt haben. Was ich vorhin für den Risikobereich beschrieben habe, wo wir uns in den Jahren 22, 23 und Q1, 24 in einem kompletten Bärenmarkt befanden, der nun beginnt, sich umzukehren, gilt umso mehr für den Bereich der liquiden Kryptowährungen, denn Kryptowährungen sind, unabhängig von der Hausse-These, letztlich ein Risiko-Asset, und sie sind möglicherweise das ultimative Risiko-Asset. Er ist eins zu eins negativ mit den US-Zinssätzen korreliert.

Ich kann Ihnen sagen, dass der Höhepunkt der Kryptowährung der Tag war, bevor die US-Zinsen zu steigen begannen. März 2022? Nein, ich glaube, der erste oder zumindest die Ankündigung der ersten Kurse war am 21. November.

Sobald die Zinsen zu steigen begannen, begann die Kryptowährung zu fallen. Er ist massiv gesunken. Die meisten Dinge sind um 90%, 95% gefallen.

Viele Projekte sind gestorben. Natürlich waren viele Projekte meme, münzartig und nicht wirklich lebensfähig. Das brachte mich und meinen Partner, von dem ich Ihnen gleich erzählen werde, dazu, darüber nachzudenken, was ein Anwendungsfall von Krypto ist.

Was ist der Anwendungsfall von Krypto? Ignorieren Sie das digitale Gold, den Bitcoin, der in Ordnung ist, wenn Sie ein Sparprodukt brauchen und in Argentinien mit der Inflation konfrontiert sind, aber in den USA ist er nicht besonders nützlich. Letztendlich ist der einzige Anwendungsfall, der einzige Massenmarkt-Anwendungsfall tatsächlich stabile Münzen.

Stabile Münzen, USDC und USDT, sind eine Kombination aus Tauschmittel, Zahlungsmittel und Wertaufbewahrungsmittel und außerordentlich nützlich. Auch dies ist in den USA oder Westeuropa, wo die Währungen einigermaßen stabil sind, nicht besonders nützlich, aber in Argentinien, Afrika, in den meisten Ländern, außerordentlich nützlich. Selbst auf dem Tiefpunkt des Bärenmarktes gibt es etwa 130 Milliarden an stabilen Münzen.

Meine Analyse lautete: Wir befinden uns nicht mehr in einem Nullzinsumfeld. Der langfristige Leitzins der FED wird nicht bei 0% liegen. Vielleicht sind es nicht fünfeinviertel, vielleicht sind es 300 Basispunkte, 200 Basispunkte, aber es ist nicht null. In diesem Fall macht eine stabile Münze ohne Rendite, die USDC und USDT sind, keinen Sinn.

Im Moment haben Sie Tether und dann USDC, wo Sie ihnen 100 USD geben, sie gehen und kaufen T-Bills, sie machen fünf und ein Viertel, Sie verdienen null. Ich denke, das macht keinen Sinn. Es sollte eine ertragsstarke, stabile Münze geben.

Übrigens, die Idee, dass wir in der traditionellen Finanzwelt mit unserem Girokonto und dem Sparkonto bezahlen, ist in Wirklichkeit ein Bucheintrag in einer Bank, um die Gewinne der Bank zu maximieren. Es ist nicht so, wie es sein sollte. Eigentlich gibt es einen Grund, warum Sie nicht in Schatzbriefen oder auf Ihrem Sparkonto anlegen können.

Es ist nur ein Mittel für die Banken, ihre Gewinne zu maximieren. Ich denke mir: “Okay, natürlich ist Krypto ein stark regulierter Bereich. Die Frage, die ich meinem Partner gestellt habe, und die ich Ihnen gleich erläutern werde, lautet: Gibt es eine legale Möglichkeit, eine renditetragende stabile Münze zu haben, bei der wir den größten Teil der Rendite an den Endverbraucher abgeben können?

Er kommt von Goldman Sachs, sein Name ist Dennis. Wir hatten gemeinsam an der Börsennotierung des Vehikels gearbeitet, wir hatten 200 Millionen in Treasuries gekauft, wir hatten die SEC-Registrierung durchlaufen. Wir haben festgestellt, dass es in Deutschland einen Rechtsrahmen für Inhaberschuldverschreibungen gibt, der im Grunde genommen KYC und AML bei der Ausgabe von Rücknahmen vorsieht, aber nicht für alle Transaktionen von Unterzeichnern.

In dem Maße, in dem wir einen renditetragenden Wertpapier-Token ausgeben können, bei dem wir die KYC- und AML-Leute bei der Ausgabe und Einlösung kontrollieren, aber alle Transaktionen der Unterzeichner nicht KYC- und AML-kontrolliert sind, was bedeutet, dass Sie sich in DeFi integrieren und Long-Trades durchführen können usw. Das machte sehr viel Sinn. Es hat eine Weile gedauert, denn man muss Mifit-konform werden, man muss von den europäischen Regulierungsbehörden zugelassen werden, wir müssen my-konform sein, aber schließlich haben wir ein Unternehmen namens Midas aufgebaut, dessen erstes Produkt MT Bill heißt.

Es handelt sich um einen vollständig aufsichtsrechtlich konformen, konkursfernen, tokenisierten T-Bill, den Sie für viele Dinge verwenden können, einschließlich der Integration in Kredittresore wie Morpho, wo Sie ihn als Kreditnehmer oder Kreditgeber nutzen können. Denn wenn Sie einen Kredit vergeben, können Sie natürlich auch eine renditeträchtige Sicherheit haben. Und in Momenten, in denen die DeFi-Sätze niedriger sind als der Zinssatz für Schatzwechsel, können Sie gehebelte Long-Trades tätigen und 15-20% mit Ihren Schatzwechseln verdienen.

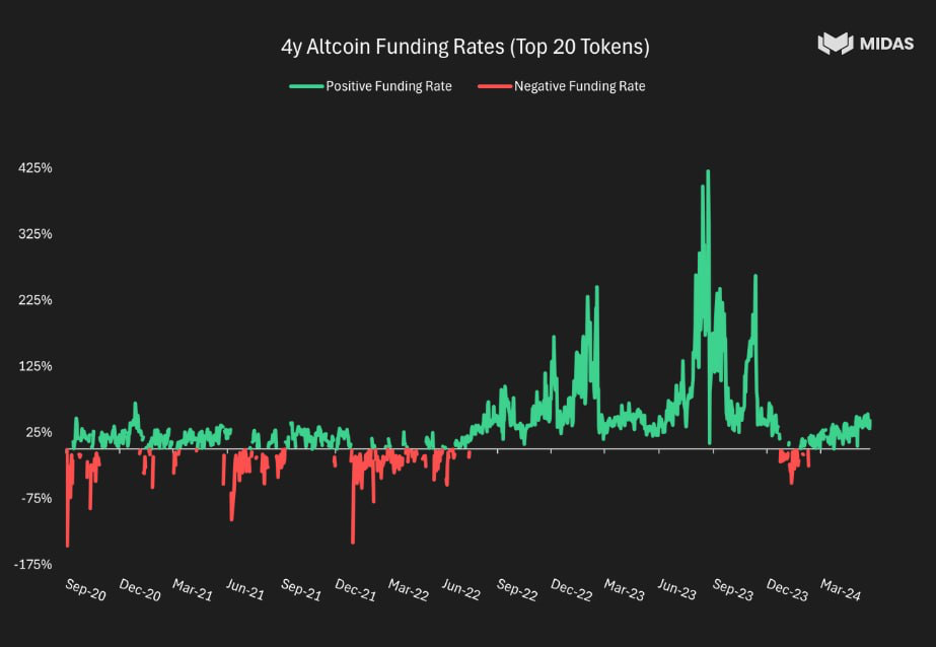

Und wir sind gerade dabei, unter Verwendung desselben rechtlichen Rahmens einen Handel auf deltaneutraler Basis zu starten. Also in einem Produkt namens N-Basis. Das wahrscheinlich erfolgreichste Unternehmen des letzten Jahres im Kryptobereich ist ein Unternehmen namens Athena, das am schnellsten 3 Milliarden an Vermögenswerten gesammelt hat.

Und was passiert in Bullenmärkten? Ich möchte also, dass Midas ein Kryptounternehmen ist, das für Verbraucher sicher ist und institutionelle Anlageprodukte anbietet, die sowohl in Bären- als auch in Bullenmärkten funktionieren. Im Bärenmarkt haben Sie also ein T-Bill-Produkt, das Ihnen den T-Bill-Satz liefert, und dann den Bullenmarkt, mit dem Sie im DeFi interessante Dinge tun können.

Und dann der Bullenmarkt, Sie haben ein Basishandelsprodukt. Da die Menschen in Bullenmärkten glauben, dass Bitcoin, Ethereum und andere in der Zukunft mehr wert sein werden als in der Gegenwart, erstellen Sie einen Basis-Handel, bei dem Sie auf den Kassakurs long sind, den Kassakurs besitzen und auf den zukünftigen Kurs short sind. Und weil das so ist, und Sie ein zukünftiges Produkt schaffen, sind die Leute so optimistisch, dass sie glauben, BTC wird in der Zukunft 100k, 120k, eine Million oder was auch immer wert sein, und Sie können diesen Spread verdienen.

Und dieser Spread kann in Bullenmärkten bis zu 50% pro Jahr wert sein. Denn wenn Sie glauben, dass sich der Preis verdoppelt, sind Sie bereit, 50% zu zahlen. Der Kurs bewegt sich natürlich nach oben und nach unten, je nachdem, wie die Menschen die zukünftige Entwicklung der Preise einschätzen.

Aber das ist ein Produkt, das wir in den nächsten Wochen auf den Markt bringen werden. Bei Midas handelt es sich also um ein tokenisiertes Wertpapierprodukt für institutionelle Anleger, das vollständig aufsichtsrechtlich konform und insolvenzsicher ist, mit zwei Hauptprodukten: tokenisierte T-Bills und ein tokenisiertes Basishandelsprodukt, ein deltaneutrales Basishandelsprodukt.

Jack: In dieser Sendung sprechen wir viel über traditionelle Finanzen. Der Basis-Handel, über den wir gesprochen haben, bestand also darin, Treasury-Futures zu verkaufen und bei Treasuries long zu sein. Was Sie meinen, ist das Krypto-Äquivalent dazu, nämlich ein Short auf einen Bitcoin-Future zu sein und den tatsächlichen Bitcoin zu besitzen.

Ganz genau. Und der Grund, warum das ein profitabler Handel wäre, ist, dass alle so optimistisch auf Bitcoin sind, dass sie einfach Bitcoin-Futures kaufen. Ganz genau.

Fabrice: Und deshalb wirft der Handel mit dem Bullen im Moment nur 15% oder so ab. Aber noch vor ein paar Monaten, als die Leute sehr optimistisch waren, lag die Rendite bei 50%. Und das Perpetual Futures-Produkt ist in Wirklichkeit eine Krypto-Erfindung, bei der der Preis etwa alle acht Stunden neu festgelegt wird.

Aber in diesem Geschäft oder in der Kryptowelt mögen die Leute Hebelwirkung, und es gibt eine Menge Degens. Es ist also ein außerordentlich profitables Geschäft. Das funktioniert aber nur in Bullenmärkten, oder?

In einem Bärenmarkt würde es definitiv nicht funktionieren, aber in einem Bärenmarkt wechseln Sie zu einem Tokenized T-Bill-Produkt, das nur Ihr sicheres Sparprodukt ist, bis Sie sich wieder besser fühlen. Und diese Handelsarbeit, diese beiden Produkte sind grundlegende Werkzeuge, die Menschen, die im DeFi und im Krypto-Ökosystem sein wollen, nutzen sollten.

Jack: o MT-Rechnung ist live, M-Basis ist auf dem Weg.

Fabrice: Korrekt. MT-Rechnung ist live, M-Basis wird in etwa einem Monat live sein. Ja, wir verhandeln derzeit darüber, mit welchem der drei Vermögensverwalter wir zusammenarbeiten werden, um alle Geschäfte abzuwickeln.

Jack: Verstanden. In der traditionellen Finanzwelt hat die Fed im März 2020 die Zinssätze auf Null gesetzt und die Zinssätze in der gesamten Kurve auf Null gesenkt, eine Menge quantitativer Lockerungsmaßnahmen durchgeführt, wodurch das Bankensystem indirekt mit Reserven geflutet wurde. Und am Ende wurden eine Menge Depots angelegt.

Die Banken verfügten also über viele Vermögenswerte und es gab eine enorme Menge an unverzinslichen NIB-Einlagen im Bankensystem. Und, wissen Sie, Sie konnten sechs Basispunkte bekommen, aber das war Ihnen egal, denn null, sechs Basispunkte, wen interessiert das schon? Und im Jahr 2022, als die Zinssätze stiegen, kam es zu einer massiven Umwandlung, einer Abwanderung von Geld aus unverzinslichen Einlagen in Geldmarktfonds, um eine Rendite zu erzielen, sowie in verzinsliche Einlagen.

Ihre These ist also, dass sich die Kryptowelt verändern wird und dass das Geld aus den unverzinslichen stabilen Münzen wie Tether oder USDT oder USDC in renditeträchtige Instrumente fließen wird.

Fabrice: Korrekt. Je nach Ihrer Risikobereitschaft können das T-Bills oder eine Art Basis-Trading-Produkt sein. Unbedingt.

Und das macht Sinn, oder? Im Moment ist Tether das profitabelste Unternehmen der Welt, wenn man es pro Mitarbeiter betrachtet. Das macht keinen Sinn.

Jack: Ja. Also Tether, und ich möchte meine Erfahrungen damit teilen, dass ich einige skeptische Dinge über Tether gehört habe und auch gesagt habe, wenn sie das ganze Geld haben, 60 Milliarden oder jetzt sind es über hundert Milliarden Dollar, warum werden sie nicht einfach reguliert? Warum lassen sie sich nicht einfach prüfen und zeigen, dass sie es haben?

Sie veröffentlichen diese Bescheinigungen. Interessant genug, um zu zeigen, dass es nie so endet, wie Sie denken. Ich erinnere mich, dass ich einen sehr beliebten Podcast gehört habe, in dem Sam Baikman Freed von sehr guten Journalisten gefragt wurde, was mit Tether los ist.

Ist Tether ein Betrug? Wird Tether implodieren? Natürlich gibt es Tether immer noch und das Imperium von Sam Baikman Freed ist völlig zusammengebrochen und er sitzt im Gefängnis.

Fabrice: Wenn es jemals ein Loch in der Bilanz des Tether-Bankkontos gab, weil sie in letzter Zeit so viel Geld gedruckt haben, dann haben sie es bestimmt gestopft.

Jack: Ja. Denn sie haben einfach so niedrige Kosten und zahlen nichts auf Einlagen und erhalten Zinsen, die jetzt bei 5,3% liegen. Ganz genau. Ich hab’s.

Und dann Circle, USDC, erzählen Sie mir davon, denn ich sehe das so: Okay, wir werden stabile Münzen legitimieren, wir werden geprüft werden, wir werden Onshore sein. Sie hatten also die US-Treasuries, aber ich glaube, sie hatten auch etwas in Geld für Gegenfonds. Ich weiß mit Sicherheit, dass sie Einlagen bei der Silicon Valley Bank hatten.

Im März 2023 wurde also die Bindung aufgehoben, weil man sich Sorgen machte, ob die Einlage zurückkommen würde. Offensichtlich hatten sie das Limit von einer Viertelmillion Dollar überschritten. Letztendlich wurden alle Einlagen abgesichert.

Fabrice: Glauben Sie, dass Circle Verbesserungen vorgenommen hat, aber Sie schauen nur… Ja, Circle ist definitiv viel solider, aber sie können Ihnen keine Rendite geben, denn wenn sie Ihnen Rendite geben würden, wäre es ein Wertpapier-Token und sie wollen in den USA kein Wertpapierregister sein. Das würde den Zweck von allem, was sie aufgebaut haben, zunichte machen. Jetzt sind wir in den USA nicht erhältlich, weil wir genau aus diesem Grund eine Lösung sind, die in einem institutionellen Grad reguliert ist, aber nicht in den USA.

Und angesichts dessen, was Circle gerne tun würde, glaube ich nicht, dass dies ein Weg ist, den sie einschlagen können, es sei denn, das US-Regulierungssystem ändert sich drastisch. In diesem Fall ja, oder die etablierten Unternehmen sind besser positioniert, um dies zu tun als wir. Theoretisch ist die Antwort ja, aber ich glaube nicht, dass die Regulierungsbehörden die Struktur ändern können, auf die sich diese beiden Werte beziehen, und sie können nicht ertragsabhängig sein.

Und die SEC ist ziemlich aggressiv gegen jeden vorgegangen, der versucht hat, renditetragende Zählungen vorzunehmen, von Coinbase bis BlockFi, Sie können alles nennen.

Jack: In welchem Regulierungssystem befinden Sie sich und wo kann man sich mit MT-Rechnungen befassen?

Fabrice: Sie können es also nicht in den USA tun, aber in ganz Europa – in jedem Land außer den USA und den sanktionierten Ländern. Wir sind also europäisch reguliert, was bedeutet, dass Sie uns überall von Lateinamerika bis Afrika kaufen können. Ich meine, überall, es sei denn, Sie sind sanktioniert oder US.

Ich hab’s. Und was ist mit China? Ich denke, dass China ebenfalls ein No-Go ist, aber ich bin kein Experte in Sachen Regulierung.

Wahrscheinlich sollte ich die Antwort auf diese Frage kennen. Ich vermute sogar, dass die Antwort wahrscheinlich nein lautet.

Jack: Verstanden. Gut. Kann man also mit Sicherheit sagen, dass die USA hart gegen Kryptowährungen vorgehen und weniger nachsichtig sind als die meisten anderen Länder der Welt?

Fabrice: Oh ja, sicher. Die Tatsache, dass das, was wir in Europa getan haben, nämlich die vollständige Einhaltung von Vorschriften usw., ist ein Beispiel dafür. Es gibt kein Was wir anbieten, ich meine, stellen Sie sich vor, wir kaufen US-T-Bills.

Das ist großartig für die US-Regierung. Wir finanzieren seine Schulden. Man sollte meinen, dass dies das einzige Produkt ist, das sie lieben würden und das dennoch in den USA illegal ist.

Ich meine, das ist lächerlich. Die USA sind also außerordentlich konservativ und rückwärtsgewandt, und ich würde mir wünschen und hoffe, dass sie irgendwann vorwärts denken. Zugegebenermaßen gab es im Laufe der Jahre eine Menge Betrug in der Kryptowährungsbranche?

Unbedingt. ICOs, Meme-Münzen, Dinge, die keinen Wert haben, aber das bedeutet nicht, dass man die gesamte Kategorie aus der Welt schaffen muss. Es bedeutet, ein kluger Regulierer zu sein.

Das Problem ist leider, dass die Regulierungsbehörden nicht besonders kompetent oder klug waren. Ich würde mir also eine intelligentere Regulierung in den USA wünschen, mit der man betrügerische Anwendungsfälle tatsächlich verhindern und dennoch Innovationen zulassen kann. Und ich hoffe, dass das irgendwann der Fall sein wird.

Historisch gesehen sind die USA das glückliche Zentrum der Innovation. Und ein Großteil der Krypto-Innovationen findet in New York statt, in einem Bundesstaat, in dem die meisten Aktivitäten eigentlich illegal sind. Es ist also ziemlich seltsam.

Wir haben dort einen Konsens. Wir haben so viele andere Kryptounternehmen und trotzdem dürfen Sie nicht tätig werden. Es ist also sehr seltsam.

Jack: Sie sagten also, dass Sie die Vorschriften einhalten und nicht in Konkurs gehen. Sagen Sie uns, was das bedeutet, denn wie Sie bereits erwähnt haben, gab es in der Kryptowelt, vor allem in den Jahren 2020 und 2021, jede Menge Protokolle, die 10 %, 20 % oder 30 % abwarfen und ein geringes Risiko zu haben schienen oder ein geringes Risiko implizierten. Sie sagten also, dass Sie US-Staatsanleihen besitzen, die die am wenigsten riskanten Wertpapiere der Welt sind, Schatzwechsel.

Fabrice: Ja. Das bedeutet, wenn wir untergehen, gehört Ihr Vermögen Ihnen. Und da wir die zugrunde liegenden Vermögenswerte oder T-Bills besitzen, haben Sie Ihr eigenes Vermögen.

Selbst wenn das Unternehmen untergeht, haben Sie immer noch Zugang zu den zugrunde liegenden Vermögenswerten und können diese zurückgewinnen. Das einzige Risiko, das Sie eingehen, ist also die Zahlungsunfähigkeit der US-Regierung. Also das eigentliche T-Bill-Risiko.

Wir mischen also nicht mit, die Gelder laufen nicht in unserem eigenen Namen. Sie befinden sich tatsächlich in Ihrer eigenen Brieftasche. Es ist nicht wie bei SBF, wenn Sie so wollen, und als sie FTX machten, wo sie im Grunde genommen mit dem Geld der Kunden spielten.

Und wenn sie untergingen, verloren sie das Geld ihrer Kunden. Ein Konkurs aus der Ferne ist also etwas, das in der Kryptowelt noch relativ selten ist, aber meiner Meinung nach die Norm sein sollte, denn selbst wenn Sie untergehen, sind die Kunden Eigentümer der zugrunde liegenden Vermögenswerte und können diese zurückerhalten.

Jack: Ja. Und in der Welt der TradFi-Broker, wenn Sie ein Cash-Konto haben, d.h. Sie kaufen Wertpapiere nur mit dem Geld, das Sie tatsächlich haben, ist es nach meinem Verständnis am üblichsten, dass, wenn Morgan State, wenn Sie den Handel im Besitz von Morgan Stanley haben, wenn Morgan Stanley untergeht, was nicht passieren wird, sehr, sehr unwahrscheinlich, aber wenn sie es tun, und Sie haben ein Cash-Konto, haben Sie immer noch, und Sie besitzen Apple, Sie haben immer noch die Apple-Aktie. Aber wenn Sie ein Margin-Konto haben, wird es ein bisschen schwieriger. Ist das bei Kryptowährungen auch so?

Und ich weiß nicht einmal, ob ich damit richtig liege.

Fabrice: Nun, in der Kryptowirtschaft sind viele der Protokolle, die es gibt, einfach nicht bankrottfähig. Und wenn dieses Protokoll untergeht, verlieren Sie Ihr Vermögen. Und so haben wir dafür gesorgt, dass Sie Ihr eigenes Vermögen besitzen, unabhängig davon, was mit uns geschieht.

Und Sie machen keine Marge mit uns, richtig? Sie leihen sich also vielleicht Geld von einer dritten Partei, wie Morpho, aber Sie tun es nicht bei uns. Wir sind ein Primäremittent, wir sind ein Primäremittent.

So wie Sie zu uns kommen, um sich zu versichern oder zu tilgen.

Jack: Okay. Ich hab’s. Und welche Art von Krediten würden die Leute mit MT aufnehmen?

Aber würden sie sich stabile Münzen leihen oder würden sie sich Krypto leihen oder was?

Fabrice: Es kommt also darauf an, was Sie tun wollen, richtig? Wenn Sie z.B. super long auf ETH oder BTC sind, könnten Sie, anstatt Ihren MT zu deponieren, nun, wenn Sie zum richtigen Tresor gehen, also wenn wir die richtigen Liquiditätstresore haben, abhängig von den Kursen, ist es am einfachsten, zu Morpho zu gehen. Nehmen wir an, die Menschen befänden sich in einem bärischen Umfeld, in dem die DeFi-Raten niedrig sind.

Sie zahlen MT Bill ein, leihen sich USDC oder Tether zu, sagen wir, 2%, und kaufen dann MT Bill zu fünf und einem Viertel. Und dann behalten Sie, und Sie können, weil die US-Regierung, die Volatilität auf T-Bills ist Null. Und so können Sie einen LTV von vielleicht 90% erreichen.

Wenn Sie also tausend Dollar anlegen, leihen Sie sich 900 Dollar zu zwei, ich erfinde die Zinssätze, weil sie derzeit hoch sind, aber zu 2%. Damit kaufen Sie einen MT-Schein, der fünf und ein Viertel beträgt. Sie zahlen 900 Dollar ein und leihen sich dann 810 Dollar bei zwei und machen eine Schleife daraus.

Wenn Sie also einen Hebel von 10 zu 1 ansetzen, sagen wir, wir sind bei 90%. Und aus Ihren fünfeinviertel Dollar werden 15 oder 20. Das ist also ein Anwendungsfall.

Und Sie können einen Long-Handel abschließen, der außerordentlich profitabel ist. Ein weiterer Anwendungsfall ist, wenn Sie eine Sicherheit für etwas hinterlegen möchten. Anstatt USDC oder USDT als Sicherheit zu hinterlegen, ist es besser, den MT-Schein als Sicherheit zu hinterlegen, da der Wert Ihrer Sicherheit mit der Zeit steigt, da Sie die Zinsen erhalten. Wenn Sie also als Sicherheit für einen Kredit, egal ob BDC, ETH oder was auch immer, dienen, sind Sie immer noch besser dran, wenn Sie MT Bill als Sicherheit einsetzen als USDC.

Jack: Soweit ich weiß, sind Schatzwechsel Nullkupon-Instrumente. Mit anderen Worten: Wenn die Zinsen 4% betragen, kaufen Sie einen einjährigen Schatzwechsel. Es ist ja nicht so, dass Sie jedes Quartal 4% pro Jahr bekommen oder so.

Sie kaufen es einfach für 96 und lösen es für einen Dollar ein. Was bedeutet dieser Aspekt für die MT-Rechnung? Geschieht dasselbe, wenn der MT-Schein an Wert gewinnt, oder erhalten die Inhaber von MT-Scheinen im Gegensatz zu den Inhabern von Schatzwechseln tatsächlich Zinsen?

Fabrice: Sie haben also mehrere Möglichkeiten, Ihren Token zu gestalten. Sie könnten etwas sein, das man Rebasing nennt. Das heißt, wenn Sie etwas kaufen, ist es immer eins wert und die Zinsen bedeuten nur, dass Sie mehr davon bekommen, oder es kann akkumuliert werden, was bedeutet, dass die Zinsen nach und nach anfallen und immer weiter aufgezinst werden.

Wir haben uns also aus einer Reihe von Gründen dafür entschieden, zu akkumulieren. Der Wert steigt also weiter an. Sie haben also einen Dollar, der zu einem Dollar fünf wird, der zu einem Dollar 11 wird und der im Grunde immer weiter steigt.

Es steigt also im Wert, akkumuliert im Wert.

Jack: Es ist also dasselbe wie beim Schatzwechsel? Ja. Ja.

Steigern Sie also einfach jeden Tag den Wert ein wenig, wenn er aufgerollt und auseinander gezogen wird. Richtig. Ich hab’s.

Interessant. Nun, okay. Ihre nächste Sache, die Sie auf den Weg bringen, ist also M-Basis.

Können Sie irgendetwas über Ihre längerfristigen Pläne für Ihre langfristige Vision für Midas verraten?

Fabrice: Ja. Sehen Sie, ich glaube, wir stehen erst am Anfang eines Wandels an den Finanzmärkten. Die traditionellen Finanzmärkte müssen neu erfunden werden, oder?

Stellen Sie sich vor, es macht für mich keinen Sinn, dass im Jahr 2024, wenn ich Apple-Aktien kaufen möchte und Sie Apple-Aktien verkaufen möchten, wir unsere Banker anrufen und sie den Handel ausführen. Es gibt einen Verwahrer, einen Makler, einen Banker, und die Abrechnung ist T plus 72. Und das geschieht nur während der Geschäftszeiten.

Ich meine, das macht doch keinen Sinn, oder? Warum können Sie das nicht rund um die Uhr und ohne Zwischenhändler in Echtzeit tun? Wenn ich jemandem Geld überweise, gibt es keine Echtzeit-Verfolgung.

Die Schaffung von tokenisierten Vermögenswerten als Mittel zur Umwandlung der Finanzwelt in eine digitale, digitalisierte Welt, die in Echtzeit abläuft, ist meiner Meinung nach die langfristige Vision. Wir können Anleihen ganz einfach tokenisieren. Wir können Aktien ganz einfach tokenisieren.

Ist das wirklich sinnvoll, wenn man bedenkt, dass man im Westen einfach zu Robinhood oder E-Trade gehen kann? Nicht unbedingt. Aber auf lange Sicht müssen wir die Schienen des traditionellen Finanzsystems neu erfinden, so dass es digital ist und 24 Stunden am Tag funktioniert, ohne all diese Schichten von Vermittlern und Gebühren und Krypto-Schienen oder eine Möglichkeit, dies zu tun.

Bei den Zahlungen vermute ich, dass wir nicht den Weg der Kryptowährung gehen werden. Und ich denke, wir werden die Beispiele von Brasilien und Russland mit PIX und UPI kopieren. Oh, Russland, Indien.

Also Indien mit UPI als völlig kostenloses Echtzeit-Zahlungssystem, das zwischen Verbraucher und Verbraucher, Verbraucher und Unternehmen, Unternehmen und Regierung, B2B funktioniert. Es ist wie mit allem. Und das kostenlos in Echtzeit.

Und es ist außergewöhnlich. Und im Grunde genommen ist die MasterCard Visa Interchange Tax verschwunden. Und das hat zu einer außergewöhnlichen Innovation wie Mikrotransaktionen, Geschäftsmodellen auf der Basis von Mikrotransaktionen und einer finanziellen Explosion und finanziellen Eingliederung geführt, die so schön und magisch ist, dass ich es kaum erwarten kann, dass das auch im Westen passiert.

Daher denke ich, dass so etwas eher zu einer Verdrängung führen wird. Ich denke also, dass die Zahlungsverkehrsschienen weiterhin von der Regierung kontrolliert werden und nicht in den Kryptoschienen liegen werden. Aber wenn es um die Abwicklung von Vermögenswerten wie Anleihen usw. geht, gibt es keinen Grund, warum das nicht in Krypto möglich sein sollte.

Ich meine, natürlich wollen die etablierten Parteien das nicht, aber es macht sehr viel Sinn. Ich denke also, dass wir zusätzlich zu dem Versuch, die nicht-ertragsstarken stabilen Münzen zu übernehmen, auch noch tokenisiert werden. Wir werden andere Finanzwerte der realen Welt tokenisieren.

Jack: Sie sagten also, dass Sie von der Tokenisierung von Vermögenswerten und Abrechnungen überzeugt sind, was Midas auch tut, aber nicht von Zahlungen. Sie sehen das also nicht als Zahlungen und Sie sehen nicht, dass Krypto oder stabile Münzen eine große Rolle in der Zukunft der Zahlungen spielen. Ich möchte Ihnen keine Worte in den Mund legen.

Fabrice: Nein, das sage ich nicht, oder? Sie sind zum Beispiel erstaunliche Krypto-Zahlungsanwendungen wie Dollar App. Dollar App hat eine Krypto-Schiene und setzt über eine Milliarde an Zahlungen um.

Sie können also Geld von den USA nach Mexiko und von Peso zu Dollar und so weiter überweisen. Das ist bei weitem am billigsten und billiger als alles andere, was es an Überweisungen gibt. Und aus dieser Perspektive ist es revolutionär. Was ich nicht mag, ist, dass im Westen alle mit Kreditkarten bezahlen, mit Visa und MasterCard und American Express, mit einer effektiven Steuer, der Interchange Rate von, sagen wir, 0,8% bis 3%, je nach Land, Kategorie, Händler, Acquirer und so weiter. Ich vermute, wenn Sie das in eine Welt verlagern können, in der es gleich Null ist, würde das einen außerordentlichen Wert freisetzen. Und es gibt zwei Beispiele von Ländern, in denen das passiert ist. Könnte ich das auf Krypto aufbauen, vor allem wenn ich etwas sehr Billiges wie Solana verwende?

Könnte Solana Pay ein erstaunlicher Zahlungsmechanismus werden? Die Antwort ist ja. Und PayPal tut das, richtig?

Ganz genau. Halte ich es also für möglich? Ich denke, die Antwort ist ein klares Ja.

Und es geht nur darum, was die Regierungen bereit sind, die Kontrolle aufzugeben, und was meiner Meinung nach am wahrscheinlichsten passieren wird. Ich vermute, dass die wahrscheinlichere Antwort in Bezug auf das Ergebnis ist, dass etwas wie UPI oder PICS, das letztlich staatlich kontrolliert und reguliert wird, im Zahlungsverkehr stattfindet und nicht ein Krypto-Zahlungssystem. Ich sage nicht, dass das nicht passieren kann.

Ich will damit nur sagen, dass ich vermute, dass dies nicht der Fall sein wird, auch wenn sie eine wichtige Rolle spielen werden, vor allem wenn es um Zahlungen zwischen Ländern, Börsen und Interwährungssysteme geht. Ich meine, Dollar App, falls Sie es noch nicht gespielt haben, es heißt 1L, D-O-L-A-R-A-P-P, ist außergewöhnlich. Und übrigens ist die gesamte Kryptoschiene verschleiert.

Sie sind sich nicht bewusst, dass es eine Krypto-Komponente gibt. Es ist einfach für Sie gemacht, und es ist wunderschön.

Jack: Also UPI, Unified Payment Interface, würden Sie sagen, dass China das auch mit UnionPay hat?

Fabrice: Das chinesische Äquivalent, die großen, die eigentlich privat sind, oder WePay von Tencent und Alipay von Alibaba. Aber die Regierung hasste sie, und so wurde der Börsengang natürlich gestoppt. Und Finanzwerte, ich meine, ich bin eine Investmentameise, eine sehr enttäuschte Investmentameise.

In China kam die Idee von privater Seite, aber die Regierung hasste sie und hat alles getan, um sie zu vernichten und durch ihr internes Äquivalent zu ersetzen. Aber ja, ich würde mir wünschen, dass es so etwas auch in den USA gibt. Eine Art UnionPay oder eine… Ja, ich meine, UPI.

Ja, UPI, wenn wir UPI oder PIX kopieren und einfügen könnten, wäre ich, ja, außerordentlich erfreut und glücklich. Und die Fed hat ein Produkt namens FedNow ausprobiert, das aber nur von regionalen Banken unterstützt wird, weil viele Banken offensichtlich nicht auf die Interchange verzichten wollen, die einen großen Teil des Geschäftsmodells ausmacht und noch nicht im Bewusstsein der Öffentlichkeit angekommen ist. Aber es gibt sie, aber sie sind noch nicht wirklich für den Verbraucher bestimmt.

Es gibt also Bemühungen in diese Richtung, aber ich denke, es wird noch ein Jahrzehnt oder länger dauern, bis es im Westen soweit ist.

Jack: Seit ihren Börsengängen in den 2000er Jahren haben sich Visa und MasterCard außerordentlich gut entwickelt, da sie über ein qualitativ hochwertiges Geschäft verfügen. Und wenn sie so weitermachen, werden sie wahrscheinlich ein hochwertiges Geschäft haben. Das klingt, als ob Sie glauben, dass die besten Zeiten dieser Unternehmen hinter ihnen liegen?

Fabrice: Nun, das sind sie nicht unbedingt, denn sie haben eine Menge regulatorischer Macht, und ich bin mir sicher, dass sie das bis aufs Messer bekämpfen werden, oder? Als ob das das Letzte wäre, was sie sich wünschen. Und dort, wo dies geschah, war die Verbreitung von Kreditkarten gering, richtig?

Der Grund, warum ich nicht glaube, dass sie in Brasilien und Indien so hart dagegen angekämpft haben, ist, dass nicht so viele Menschen wohlhabend genug waren, um Kreditkarten zu besitzen und eine gute Kreditwürdigkeit zu haben, die den Besitz von Kreditkarten rechtfertigt. Und so könnten Sie eine völlig neue, unabhängige Kreditauszahlungsschiene aufbauen. Hier, wo es einen Amtsinhaber gibt, zwei Amtsinhaber, vermute ich, dass es sehr, sehr schwer werden wird.

Wenn ich also eine Wette eingehen sollte, würde ich sagen, dass das in den nächsten zehn Jahren nicht passiert und sie die wichtigste Zahlungsschiene bleiben. Kurzfristig bin ich also definitiv nicht short, weder das eine noch das andere, aber ich wäre ohnehin kein Investor. Ich bevorzuge die Sachen, die von Null auf Tausend gehen, die Sachen, die bereits etabliert sind.

Jack: Richtig. Nur weil Sie meinen, dass es eine gute Sache für Amerika wäre, wenn wir eine UPI hätten, heißt das noch lange nicht, dass es auch wirklich so kommen wird. Oh ja.

Fabrice: Es gibt eine Menge Dinge, die gut für Amerika wären. Wir sollten eine viel offenere Einwanderungspolitik und eine Einwanderungspolitik sowohl für Geringqualifizierte als auch für Hochqualifizierte haben, denn das erhöht tatsächlich unseren nationalen Wohlstand und verbessert unsere Demografie dramatisch. Wir sollten ein viel einfacheres Steuersystem mit einer Flat Tax haben.

Ich meine, es gibt so viele Dinge, die Sie haben sollten und die wir nicht haben. Es gibt also einen Unterschied zwischen Wunschdenken und dem, was ich glaube, was passieren wird. Ich glaube nicht, dass das in nächster Zeit passieren wird.

Jack: Also ja. Ihre Website ist also sehr leicht zu finden, FabriceGrinda.com. Wo kann man mehr Informationen über Midas finden?

Fabrice: Das ist Midas.app. Also ja, M-I-D-A-S.A-P-P. Und wenn Sie mehr über meinen Risikokapitalfonds erfahren möchten, finden Sie ihn unter FJLabs.com.

Jack: Verstanden. Fabrice, ich möchte nur eine Frage stellen, weg von der Kryptowährung zurück zum Risikokapital. Ich habe viele Banker interviewt und mit ihnen darüber gesprochen, wie es bei der Silicon Valley Bank war, der sehr großen Risikokapitalbank, die vor über einem Jahr zusammengebrochen ist.

Aber ich habe nicht wirklich gesprochen, ich kenne nicht so viele Risikokapitalgeber. Mir ist bekannt, dass es Gerüchte gab, dass jeder einzelne Risikokapitalgeber auf Twitter ist und in denselben Chatrooms darüber spricht, und im Grunde spricht es sich schnell herum. Aber was war, ich glaube, am Mittwoch, Goldman kündigte an, dass sie die Dinge ausgeben würden und dann Spekulationen Mittwoch Nacht und die Bank scheiterte am späten Morgen, frühen Nachmittag des Freitags.

Es ging also sehr schnell. Wie waren diese 50 Stunden für Sie?

Fabrice: Also haben wir sofort unsere Mittel abgezogen. Wir hatten also tatsächlich mehr als 250.000, das FDIC-Limit. Und wir waren uns bewusst, dass dies ein Versuch war, bei dem es wahrscheinlich war, dass die Bankläufer die Bank zum Scheitern bringen würden.

Aber wenn wir das nicht tun, ist das natürlich ein grundlegendes gewinntheoretisches Problem, bei dem das Nash-Gleichgewicht ein negatives Ergebnis ist, bei dem jeder das Geld abzieht, und das Ergebnis ist gut. Wenn also niemand das Geld abzieht, würde es überleben. Aber wenn das jemand tut und Sie nicht, verlieren Sie Ihr Geld.

Also macht es jeder. Und das Nash-Gleichgewicht ist ein negatives Ergebnis. Also haben wir das Geld sofort abgezogen.

Es war also alles in Ordnung. Aber dann stellten wir fest, dass viele unserer Portfoliounternehmen den Plan nicht rechtzeitig umgesetzt hatten. Und als sie es versuchten, hatten wir ein paar Portfoliounternehmen, die etwa hundert Prozent der Guthaben hatten.