یک سال پیش، در به حباب همه چیز خوش آمدید ، استدلال کردم که ترکیب بیسابقهای از سیاستهای پولی و مالی سست باعث ایجاد حباب در هر طبقه دارایی شده است. ما شاهد کفآلودگی در سهام، کریپتو، املاک، زمین، کالاها و اوراق قرضه بودیم که حباب سفتهبازی کامل در SPAC وجود داشت. رفتار غیرمعمول مانند فشارهای کوتاه ناشی از خردهفروشی و نوسانات فوقالعاده همه نشان میدهد که ما در صدر بازار یا نزدیک به آن هستیم.

در FJ Labs، ما البته ذینفعان عظیمی از حباب بودیم، زیرا همه سرمایهگذاریهای ما بهسرعت دیوانهوار افزایش مییابد. ما کاملاً آگاه بودیم که اگرچه فکر میکنیم در انتخاب سرمایهگذاریها کار خوبی انجام میدهیم، از محیط کفآلود نیز سود میبردیم. در یک حباب همه ما مانند نابغه به نظر می رسیم . ما نگرانیهای کلان خود را جدی گرفتیم و در برخی از برندگان بلند پرواز خود، موارد ثانویه را فروختیم. این به این دلیل نیست که ما به آنها اعتقاد نداشتیم، برعکس، اما آنها معمولاً تنها موقعیت هایی هستند که می توانیم در آنها مقداری نقدینگی به دست آوریم. به علاوه، ما معمولاً تنها 50 درصد از موقعیت خود را می فروشیم.

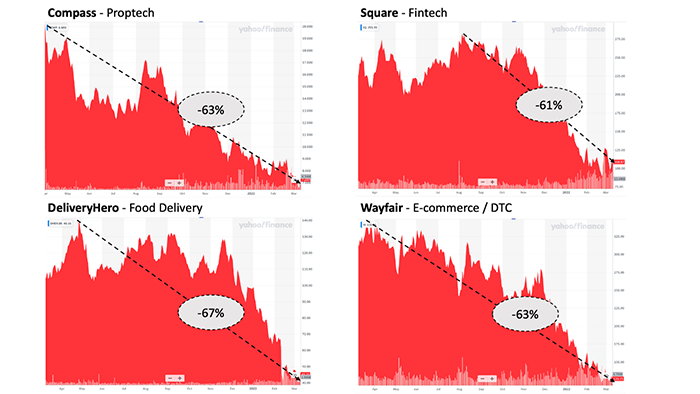

از آن زمان، بازار به ویژه برای سهام فناوری و ارزهای دیجیتال اصلاح شده است. 40 درصد از سهام نزدک در هر بخش فناوری بیش از 50 درصد کاهش یافته است.

چندین مورد به طور قابل توجهی برای شرکت های فناوری عمومی فشرده شده است. چند برابری SaaS اکنون به زیر میانگین بلندمدت بازگشته است.

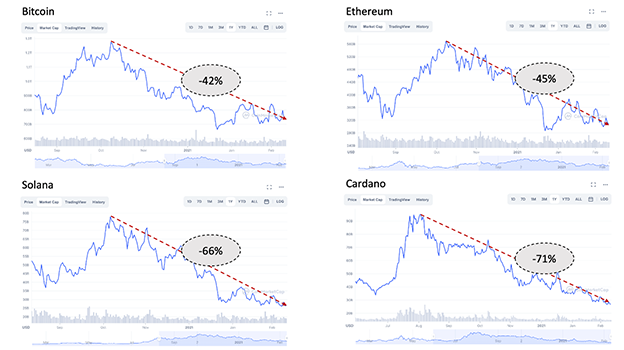

اکثر دارایی های رمزنگاری بیش از 50 درصد کاهش یافته است.

این سوال پیش میآید که اکنون چه باید بکنیم. مشکل اینجاست که از اینجا به کجا می رویم بسیار نامشخص است. در گذشته اطمینان و وضوح فکر بیشتری داشتم. در اواخر دهه 1990، من مقالاتی را منتشر کردم که توضیح می داد ما در یک حباب فناوری هستیم و در حالی که این حباب می ترکد، پایه های رشد آینده را نیز ایجاد می کند. در اواسط دهه 2000، من در همین وبلاگ استدلال کردم که مردم باید با توجه به قیمت های متورم املاک و مستغلات، به جای خرید، اجاره کنند . همانطور که در بالا بحث شد، یک سال پیش من پیشنهاد کردم که هر طبقه دارایی بیش از حد ارزش گذاری می شود. اکنون میتوانم استدلالهای معقولی برای اینکه چرا اوضاع بهبود مییابد، چرا به سمتی پیش میرود و چرا ممکن است ما جنبههای منفی بیشتری داشته باشیم، بیاورم.

یک محیط کلان و ژئوپلیتیک نامشخص

الف. مورد خوش بینانه

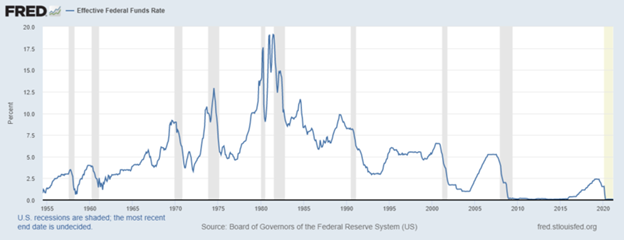

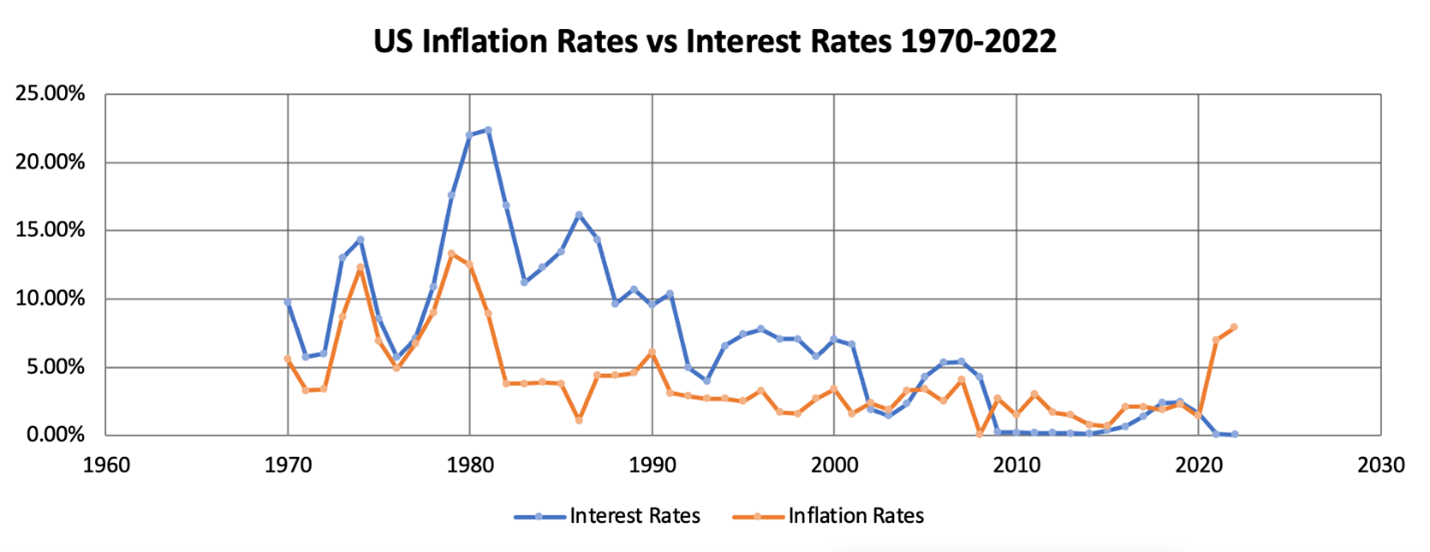

میخواستم با حالت خوشبینانه شروع کنم، زیرا در این زمانه مهلکه و تاریکی به ندرت کسی به آن اعتقاد دارد. شاخص قیمت مصرف کننده در 12 ماه منتهی به فوریه 2022 7.9 درصد افزایش یافت که بزرگترین افزایش 12 ماهه در 40 سال گذشته است. برای جلوگیری از تورم سرسام آور، انتظار می رود فدرال رزرو در سال جاری نرخ بهره را 5 بار به صورت تجمعی حداقل 1.5 درصد افزایش دهد. از نظر تاریخی، سریع ترین افزایش نرخ بهره توسط فدرال رزرو منجر به رکود شده است.

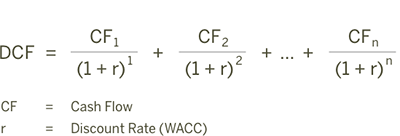

دلیل عقب نشینی بازارهای عمومی، به ویژه برای دارایی های ریسکی مانند سهام فناوری و ارزهای دیجیتال، افزایش مورد انتظار در نرخ بهره ایالات متحده است. دلیل اینکه افزایش نرخ بر داراییهای ریسک تأثیر بیشتری میگذارد این است که داراییهای ریسکی بیشتر از ارزش خود ناشی از جریانهای نقدی در آینده دور است. ارزش یک شرکت ارزش فعلی خالص جریان های نقدی تنزیل شده آتی است.

تصور کنید که یک استارتآپ فناوری انتظار میرود در 10 سال یک میلیارد دلار جریان نقدی را از بین ببرد. اگر نرخ تنزیل 0 درصد باشد، آن جریان نقدی آتی ارزش شرکت را 1 میلیارد دلار افزایش می دهد. با این حال، اگر نرخ تنزیل 10٪ باشد، همان 1 میلیارد دلار جریان نقدی ده سال پایین دستی تنها ارزش فعلی شرکت را 385 میلیون دلار افزایش می دهد. وقتی با نرخهای بسیار پایین شروع میکنیم، تغییر زیادی در نرخهای بهره لازم نیست تا تأثیرات زیادی بر ارزشگذاریها داشته باشد، بهویژه برای شرکتهایی که بیشتر جریانهای نقدی در آینده نسبتاً دور به آنها میرسد.

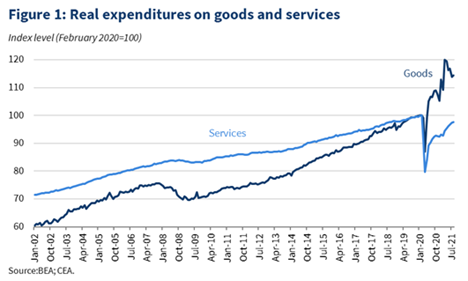

اکنون بخش بزرگی از افزایش تورم ناشی از بحران زنجیره تامین ناشی از افزایش گسترده تقاضا برای کالاها بوده است. این به نوبه خود به دلیل کاهش تقاضا برای خدمات بود زیرا مصرف کنندگان دیگر نمی توانستند سفر کنند، به رستوران ها، سینما و غیره بروند.

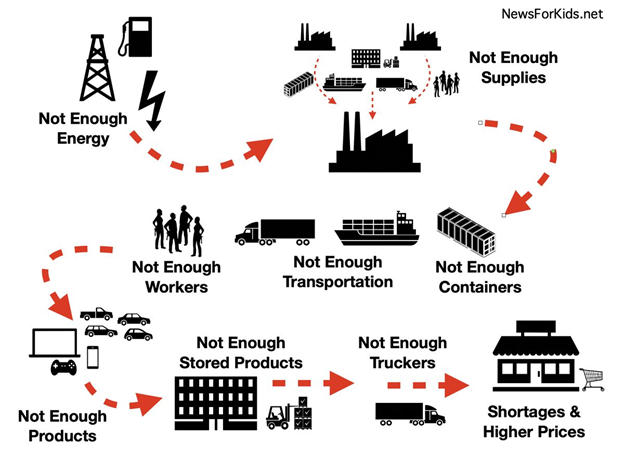

با این همه درآمد قابل تصرف اضافی، مصرف کنندگان به خرید آنلاین روی آوردند. به نظر می رسد، زیرساخت های ما به این سرعت ساخته نشده است. تعداد کشتیهای کانتینری در جهان، تعداد کانتینرهای موجود، توان عملیاتی بنادر ما، در دسترس بودن کامیونها و رانندگان کامیون، در دسترس بودن شاسی (تریلرهایی که کانتینرها را به اطراف حمل میکنند)، همه و همه غرق شدند که سیستم را مسدود کرد. ما به اندازه کافی از این عناصر زنجیره تامین ضروری یا سیستمهای انعطافپذیری نداریم که به اندازه کافی چابک باشند تا عرضه این داراییها را به جایی که نیاز دارند منتقل کنند.

علاوه بر این، شبکههای لجستیک تجارت الکترونیکی از نظر فضای جغرافیایی و فیزیکی با شبکههای خردهفروشی سنتی تفاوت اساسی دارند. آنها پیچیده تر هستند زیرا به جای اینکه همه چیز را در یک مرکز توزیع در یک هاب واحد قرار دهید، موجودی خود را به گونه ای ذخیره می کنید که نزدیک به کاربران باشد. شرکت ها باید انبارهای خود را در سرتاسر ایالات متحده قرار دهند و این امر را به طور تصاعدی پیچیده تر می کند. در نتیجه، هرچه افراد بیشتری چیزهایی را به صورت آنلاین خریداری می کردند، این سیستم ها بیش از حد بارگذاری می شدند.

این با جنگ در اوکراین تشدید می شود که قیمت انرژی را بالا می برد و زنجیره تامین را مختل می کند.

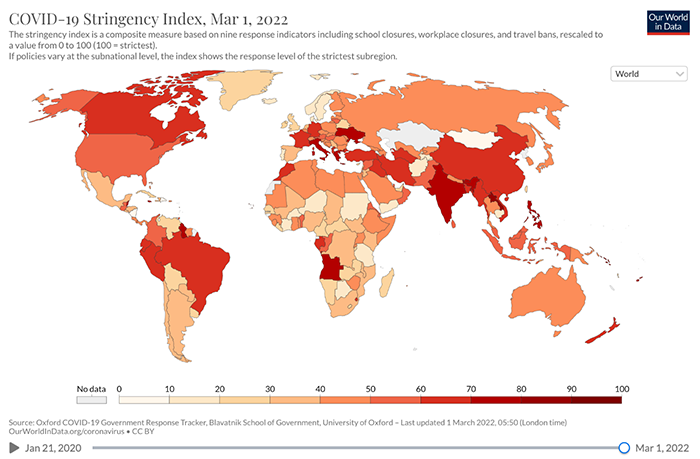

اجازه دهید اکنون توضیح دهم که چگونه یک نتیجه خوش بینانه می تواند نتیجه دهد. تغییر در خرید از خدمات به کالا به دلیل محدودیتهای سختگیرانه ناشی از COVID.

تصور کنید که اکنون که همه افراد به دلیل Omnicron مبتلا به کووید شده اند و/یا سه بار واکسینه شده اند، کووید بالاخره بومی می شود. در حالی که ممکن است برای مدت طولانی با ما باشد، ما یاد میگیریم که با آن زندگی کنیم و دولتها به همه محدودیتها پایان میدهند، به دنبال رهبری دانمارک و بریتانیا. مصرف کنندگان به الگوهای مصرف قبلی خود باز می گردند. این باید به زنجیره های تامین اجازه دهد تا مسدود شوند و اثر کاهش تورم بر اقتصاد داشته باشند زیرا هزینه های لجستیک به میزان قابل توجهی کاهش می یابد.

علاوه بر آن، پایان بررسیهای امدادی برای کووید باید مقداری از تقاضای مازاد را که به اقتصاد وارد میشد، از بین ببرد. اگر این اتفاق با سرعت کافی رخ دهد، به طوری که انتظارات تورمی تثبیت نشود و درخواست افزایش سالانه 7 درصدی دستمزد عادی نشود، افزایش تورم باید موقتی باشد و به فدرال رزرو اجازه میدهد نرخها را کندتر از آنچه بازارها پیشبینی میکنند افزایش دهد.

ما همچنین در اوج عدم اطمینان هستیم زیرا جنگ در اوکراین بر احساسات تأثیر منفی گذاشته است. اگر در هفتهها یا ماههای آینده به نتیجه برسد، باید بسیاری از ریسکهای ژئوپلیتیکی را که بر اقتصاد سر میزند، از بین ببرد. من همچنین امیدوار هستم که مشکلاتی که پوتین در اوکراین با آن مواجه است و شدت تحریمهای اقتصادی، شی جین پینگ را در مورد تهاجم یا الحاق احتمالی تایوان مورد توجه قرار داده است.

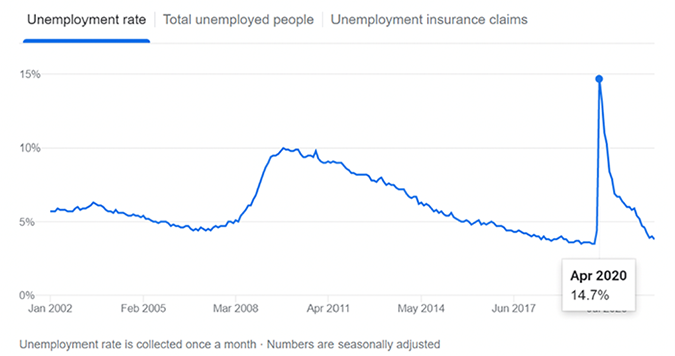

اگر تورم و تنشهای ژئوپلیتیکی کاهش یابد، اقتصاد در موقعیت خوبی قرار خواهد گرفت که به عملکرد خوب خود ادامه دهد و بازارها بهبود یابند. شرکت ها نسبت به سایر دوره هایی که رکود در حال دمیدن بود، از نظر وضعیت نقدی و بدهی، وضعیت مالی خوبی دارند. ما در اشتغال کامل هستیم و بیکاری در ایالات متحده 3.8٪ است. کسری مالی به شدت در حال کاهش است زیرا کنگره بسته های کمکی بیشتر را در نظر نمی گیرد و زیرساخت های اضافی و بسته های اجتماعی بسیار کمتر از بسته های کمکی اخیر خواهد بود.

در بلندمدت، فناوری باید به مقابله با تورم نیز کمک کند. فناوری کاهش دهنده است و تجربیات بهتری را برای کاربر با هزینه کمتر فراهم می کند. کووید منجر به پذیرش سریع فناوری در بخشهایی از اقتصاد شده است که تاکنون به سختی تحت تأثیر انقلاب فناوری قرار گرفتهاند: مراقبتهای بهداشتی، آموزش، B2B و حتی خدمات عمومی. اقتصاددانانی مانند تایلر کاون که برای اولین بار «رکود بزرگ» را توصیف کرد، اکنون شتاب مجدد رشد مبتنی بر فناوری را پیشبینی میکنند.

در سه ماهه چهارم سال گذشته، احتمال 50 درصدی را به اجرای سناریوی خوش بینانه نسبت می دادم. در حال حاضر، من می گویم حدود 33 درصد است، اما متاسفانه روز به روز کاهش می یابد.

ب. پرونده رکود

حالت خوشبینانه مستلزم آن است که تورم گذرا باشد و به وضعیت قبلی بازگردد و به فدرال رزرو اجازه دهد کمتر از حد انتظار افزایش داشته باشد. مسئله این است که هر چه تورم بیشتر از روند باقی بماند (مثلاً 2 تا 2.5 درصد)، احتمال قویتر شدن انتظارات تورمی بیشتر میشود. میانگین درآمد ساعتی بخش خصوصی، با تعدیل فصلی، در فوریه سالانه 5.1 درصد افزایش یافت. در حالی که این هنوز کمتر از تورم است، اگر کارگران شروع به دریافت 7 درصد خودکار دستمزد هر ساله برای مبارزه با تورم کنند، تورم را تا 7 درصد تثبیت خواهد کرد.

دولت ها عموماً ریسک گریز و کند عمل می کنند. آنها ممکن است محدودیت ها را کندتر از حد مجاز کاهش دهند. این امر باعث میشود تقاضا برای کالاها بهطور مصنوعی طولانیتر شود، زنجیرههای تامین مسدود شود و قیمتها بالا بماند. این به نوبه خود احتمال تثبیت انتظارات تورمی بالاتر را افزایش می دهد.

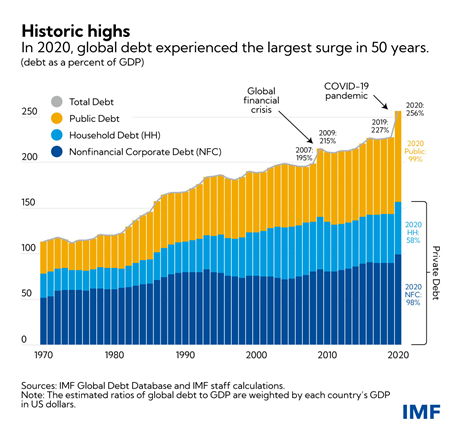

همچنین این احساس رو به رشد وجود دارد که بسیاری با تورم بالاتر راحت هستند. بدهی جهانی در بالاترین سطح خود و بیش از 250 درصد تولید ناخالص داخلی است و دولت ها، شرکت ها و خانوارها را به ویژه در برابر نرخ های بالاتر آسیب پذیر می کند.

افزایش دائمی تورم هزینه های زیادی را به همراه خواهد داشت: قدرت خرید کمتر، سرمایه گذاری کمتر، تخصیص نادرست سرمایه، تخریب ارزش پس انداز. با این حال، در کوتاه مدت نرخ های واقعی منفی نیز ارزش بدهی را کاهش می دهد.

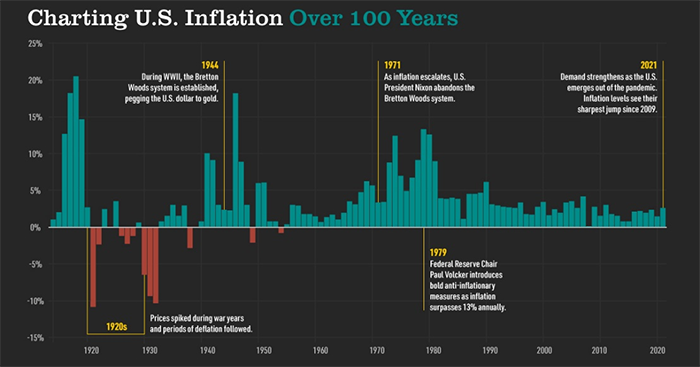

در زمان جنگ، ایالت ها نرخ تورم بالاتر را برای دوره های زمانی معقول طولانی تحمل کرده اند، همانطور که در نمودار زیر برای جنگ جهانی اول، جنگ جهانی دوم و جنگ ویتنام مشاهده می کنید.

در حالی که ما در اوایل تهاجم روسیه به اوکراین هستیم، باتلاق فعلی که نیروهای روسی در آن قرار می گیرند ممکن است منجر به درگیری طولانی مدت شود که ابری از عدم اطمینان را ایجاد می کند که بر احساسات تأثیر می گذارد.

به راحتی می توان دید که سناریوی رکود چگونه پیش می رود. نرخ بهره افزایش می یابد، اما برای مقابله با افزایش انتظارات تورمی کافی نیست. سیاستمداران و فدرال رزرو تورم بالاتر از روند را می پذیرند. زمانی که با عدم قطعیت ژئوپلیتیک ترکیب شود، خود را برای رشد واقعی پایین آماده می کنیم. در این راستا، ممکن است به نظر برسید که بسیاری از کشورهای آمریکای لاتین برای چندین دهه به نظر می رسیدند. به جای ردیابی رشد اسمی و ارزش ها، باید ارزش های واقعی را دنبال کنیم. در حالی که ممکن است بازارها از نظر اسمی به میزان قابل توجهی سقوط نکنند، به احتمال زیاد ارزش گذاری های واقعی در طول زمان کاهش می یابد.

این سناریو ممکن است در حال حاضر محتمل ترین سناریو باشد.

ج. مورد بدبینانه

این احتمال واقعی وجود دارد که بدترین حالت هنوز در راه باشد، با تعداد سناریوهایی که می تواند منجر به یک نتیجه فاجعه بار شود. در حالی که برخی محدودیت ها در حال انجام است، فدرال رزرو و دولت همچنان سیاست های پولی و مالی ضعیفی را بر اساس استانداردهای تاریخی اجرا می کنند. افزایش 1.5 درصدی نرخ بهره ممکن است برای مهار تورم کافی نباشد. در سال 1981، ولکر نرخ های آمریکا را به بیش از 20 درصد رساند.

- منبع نرخ بهره: ماکرو ترندز

- منبع نرخ تورم: تراز

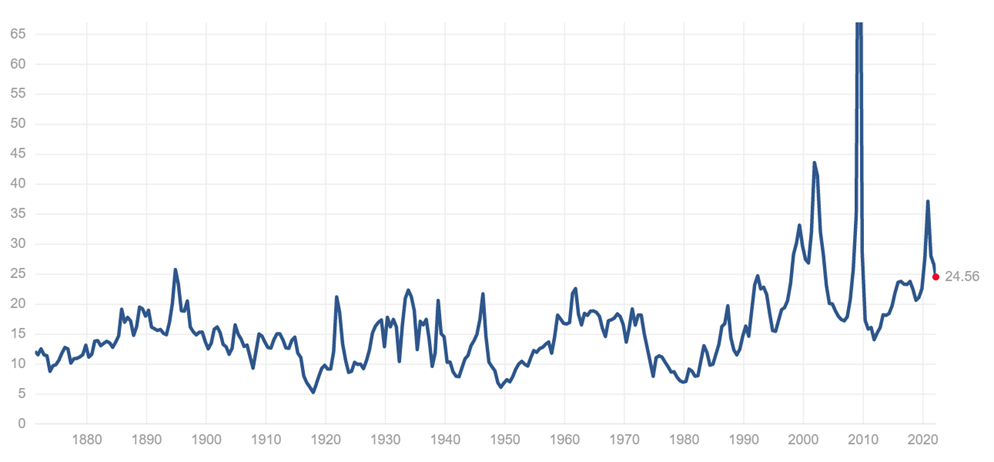

برای اینکه همچنان تاثیر قابل توجهی بر بازارها و اقتصاد داشته باشید، نیازی به سناریوی Volcker 2.0 ندارید. حتی یک نرخ 5 درصد، سطحی که آخرین بار در سال 2007 مشاهده شد، به شدت باعث کاهش سرعت اقتصاد و کاهش ارزش گذاری، به ویژه دارایی های دارای ریسک می شود. حتی اگر بازارهای عمومی اصلاح شده اند، ارزش گذاری ها بسیار بالاتر از میانگین های تاریخی باقی می مانند.

نسبت S&P PE در طول زمان

دور از تصور نخواهد بود که ارزشگذاریها نسبت به وضعیت کنونی به نصف کاهش یابد، بهویژه که با توجه به هزینههای انرژی بالاتر و پیامدهای خروج از روسیه، احتمالاً درآمدها ضربه خواهد خورد.

بدتر از آن، بسیاری از سناریوهای دیگر وجود دارد که می تواند منجر به یک بحران مالی جهانی و یک طرز فکر عمومی “خطر” شود. به نظر می رسد سیاستمداران، مردم و مطبوعات مانند چشم سائورون هستند. آنها فقط می توانند روی یک موضوع در یک زمان تمرکز کنند. برای مدت طولانی ترامپ بود، سپس کووید، و اکنون حمله روسیه به اوکراین. من اغلب به این فکر می کردم که آیا پس از کووید، این توجه به افزایش ناپایدار سطح بدهی های دولت ها در بسیاری از کشورها در طول کووید معطوف نمی شود.

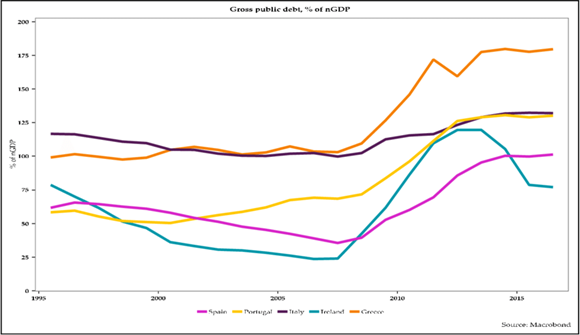

ایتالیا، یونان، اسپانیا و پرتغال همگی شاهد افزایش قابل توجهی در بدهی عمومی خود در چند سال گذشته بوده اند.

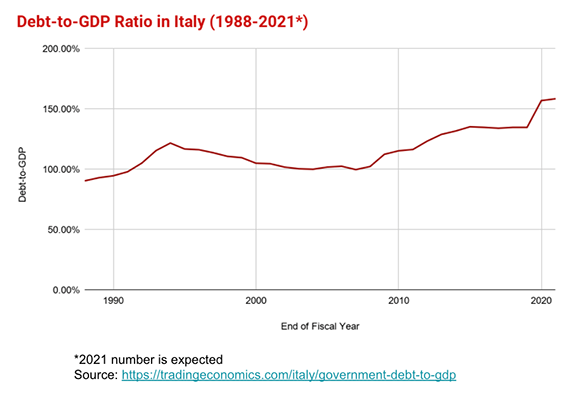

نسبت بدهی ایتالیا به تولید ناخالص داخلی از 100 درصد به بیش از 150 درصد در 15 سال گذشته افزایش یافته است.

بحران اعتماد در مورد بدهی ایتالیا می تواند کل پروژه یورو را با سقوط تهدید کند. بحران بدهی یونان باعث یک بحران مالی عظیم جهانی شد. اقتصاد ایتالیا ده برابر بزرگتر است و بحران بسیار بیشتر خواهد بود. در چنین سناریویی ممکن است کل سیستم مالی درگیر شود. بسیاری از بانک ها در معرض بدهی دولت متخلف خواهند بود. بانکها از معامله با یکدیگر با ریسک ضمنی طرف مقابل محتاط خواهند بود، همانطور که در رکود بزرگ 2007-2009 اتفاق افتاد.

چنین بحرانی همچنین میتواند با نکول یک کشور در حال ظهور یا فقط یک نکول بزرگ بانکی به دلایل مختلف از جمله احتمالاً بیش از قرار گرفتن در معرض روسیه ایجاد شود. به ویژه Credit Suisse و UBS احساس آسیب پذیری می کنند. آنها خود را در کانون هر شکست بین المللی اخیری که شامل وام دهی بد است، پیدا کرده اند، به عنوان مثال، Archegos، Greensil، Luckin Coffee و غیره. وام های ارز خارجی به خودی خود حدود 400٪ از تولید ناخالص داخلی سوئیس است. به طور رسمی، دارایی های سیستم بانکی سوئیس ~ 4.7 برابر تولید ناخالص داخلی است، اما این دارایی های خارج از ترازنامه را شامل نمی شود. از جمله این موارد نشان می دهد که نسبت ~ 9.5x 10x دقیق تر است.

سوئیس از دیرباز به عنوان یک پناهگاه امن با اقتصاد مرفه و باثبات و جمعیتی همگن در نظر گرفته شده است. من گمان میکنم که در بحران بعدی، بانکهای سوئیس ممکن است برای ورشکستگی خیلی بزرگتر از آن بهعنوان وثیقه بزرگ شوند و میتوانند کل اقتصاد سوئیس را همراه با خود به زمین بزنند.

این بی سابقه نیست. برای سالهای زیادی قبل از بحران مالی جهانی، ایسلند به طور گسترده به عنوان یک داستان موفقیت اقتصادی تلقی میشد که تحسین صندوق بینالمللی پول و مفسران نخبه را برانگیخت. تعداد کمی از مردم متوجه شده بودند که در هفت سال منتهی به سال 2008، سه بانک بزرگ ایسلند Kaupthing، Glitner، و Landsbanki وام دهی چشمگیری را آغاز کردند که منجر به افزایش کل دارایی های آنها به بیش از 11 برابر تولید ناخالص داخلی ایسلند (از کمتر از 1 برابر قبل) شد. . بانکهای ایسلندی، فراتر از حجم زیاد دفاتر وامشان، ریسک خود را با پذیرش ضعیف وامگیرندگان بسیار مشکوک، که اغلب خارج از کرون بومی هستند، افزایش دادند (مثلاً 50 میلیارد یورو وامهای یورو در مقابل تنها 2 میلیارد یورو در سپردههای یورو). هنگامی که نقدینگی در اوایل سال 2008 به پایان رسید و مردم شروع به زیر سوال بردن توانایی پرداخت بدهی 3 بانک بزرگ ایسلند کردند، اندازه عظیم آنها نسبت به کل تولید ناخالص داخلی ایسلند به این معنی بود که بانک مرکزی ایسلند قادر به عمل موثر به عنوان آخرین راه حل نیست. نتیجه یک شکست کامل سیستم بانکی، یک نکول نرم دولتی و یک رکود اقتصادی بود، زیرا خود ایسلند مجبور بود کمک مالی عظیمی از صندوق بین المللی پول بگیرد. کرون در برابر یورو 35 درصد سقوط کرد و ارزش بازار سهام ایسلند بیش از 90 درصد کاهش یافت.

ما نمی توانیم سایر عوامل خطر را نادیده بگیریم. در دوران پس از جنگ در ایالات متحده، هر نمونه ای که نفت به صورت واقعی به بالای 100 دلار در هر بشکه رسیده باشد، با رکود همراه بوده است. این الگو در سال های 1973، 1979، 1990 و 2007 اجرا شده است.

تنش های ژئوپلیتیکی نیز می تواند تشدید شود. دیگر غیرقابل تصور نیست که روسیه از سلاح هسته ای تاکتیکی در اوکراین استفاده کند. این درگیری می تواند به راحتی کشورهای دیگر را در بر بگیرد. مشخص نیست که خط قرمز ما کجاست و چه اتفاقی می افتد اگر روسیه به عنوان مثال به زیرساخت های متحدان ناتو ما حملات سایبری انجام دهد. همچنین ممکن است شی جین پینگ برای تایوان بازی کند در حالی که ما در اوکراین حواسمان پرت شده و ثبات جهانی را بیشتر تهدید می کند.

در گذشتهای نه چندان دور، من احتمالات کم را به همه این سناریوها نسبت میدادم، اما اکنون احتمال آنها بیشتر شده و روز به روز محتملتر میشوند.

نتیجه گیری کلان

در حال حاضر خطر نزولی بیشتر از ریسک صعودی وجود دارد، زیرا من در حال حاضر مورد خوش بینانه را 33٪ (و در حال کاهش) ارزیابی می کنم. وقتی صحبت از ترس شما در مقابل حرص و آز به میان می آید، وقت آن است که بیشتر ترسیده باشید. با این حال، ثروت در بازارهای خرسی ساخته می شود. همانطور که بافت گفته است، وقتی دیگران حریص هستند باید بترسیم و وقتی دیگران می ترسند حریص باشیم.

برای اینکه بتوانیم در بازار نزولی (چه به عنوان سرمایه گذار یا به عنوان بنیانگذار) موقعیت خود را به بازی تهاجمی نشان دهیم، باید قبل از تحقق بازار نزولی فعال باشیم. هم برای سرمایه گذاران و هم برای بنیانگذاران، راه حل ساده است: هم اکنون یک صندوق جنگی را بالا بیاورید. برای بنیانگذاران، این به معنای جمع آوری پول نقد کافی برای بقا و در واقع فشار بر رقبا در زمان های سخت است. برای سرمایه گذاران، این به معنای افزایش نقدینگی با پیش بینی فرصت هایی برای خرید دارایی های جذاب با سکه یا پنی دلار است.

افراد باید سعی کنند تا زمانی که می توانند وام های مسکن ثابت بلندمدت را با نرخ های پایین امروزی قفل کنند. همچنین توصیه میکنم میزان وامهای غیرقابل بازگشتی را که میتوانید در مقابل خانه خود با نرخ ثابت 30 ساله وام بگیرید، حداکثر کنید. تورم در بار بدهی شما کاهش می یابد. به عنوان مثال، من اخیراً برای وام مسکن خود در آپارتمانم در نیویورک دوباره مذاکره کردم.

با وجود تورم بالا، من مقدار مناسبی پول نقد را در دست نگه می دارم. در حالی که ارزش آن در حال کاهش است، به شما امکان خرید ارزان دارایی را در صورت اصلاح زیاد می دهد. این دلیلی است که ما یک استراتژی ثانویه تهاجمی را در 12 ماه گذشته دنبال کردیم. توجه داشته باشید که من پول نقد خود را در امور مالی غیرمتمرکز نگهداری می کنم و آن را به عنوان وسیله ای برای ایجاد ریسک پایین بالاتر از بازده تورمی بیمه می کنم. من روی راهی کار می کنم تا راه حلی را که خودم استفاده می کنم با گروه بسیار گسترده تری به اشتراک بگذارم.

بنیانگذاران باید در حال حاضر و در عین حال که مراقب اقتصاد و سوخت واحد خود باشند، مطالب را مطرح کنند. چندگانه بازار خصوصی هنوز به سطح بازارهای عمومی فشرده نشده اند. با توجه به فشردهسازی مضربهای بالقوه، ممکن است امروز همان ارزشی را داشته باشید که در 1 سال با وجود داشتن 1 سال رشد، ارزش گذاری را دریافت کنید.

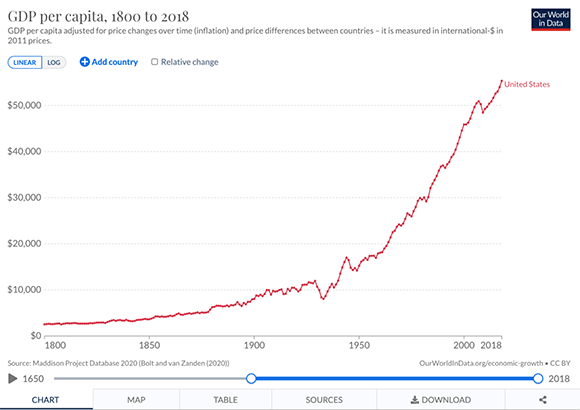

تاریخچه ترامپ کلان

من می خواهم شما را در یک یادداشت خوش بینانه ترک کنم. جزر و مد تاریخ بر چرخه اقتصاد کلان غلبه می کند. آنها فقط در یک مقیاس زمانی متفاوت عمل می کنند. دویست سال گذشته داستان رشد اقتصادی بوده است که توسط نبوغ انسانی هدایت می شود. در طول مدت طولانی، رکود اقتصادی و جنگ به سختی ثبت می شود. حتی رکود بزرگ، اگرچه زندگی کردن از طریق آن ناخوشایند است، اما تنها یک نقطه کوتاه در تاریخ پیشرفت است.

در طول 40 سال گذشته شاهد بحرانها و سقوطهای بیشماری بودیم: رکود اقتصادی 1981-1982، دوشنبه سیاه در اکتبر 1987، رکود اقتصادی 1990-1991، ترکیدن حباب دات کام و 11 سپتامبر و رکود مربوط به سال 2001، رکود بزرگ. 2007-2009 و رکود COVID-19 در اوایل سال 2020. در تمام این مدت، اگر روی فناوری سرمایه گذاری بزرگی انجام داده اید، خوب عمل کرده اید.

تخصیص دارایی فعلی من به شرح زیر است: 60٪ استارت آپ های غیر نقدی در مراحل اولیه، 10٪ استارت آپ های فناوری عمومی (شرکت هایی از سبد سهامی که من هنوز برای سرمایه گذاری مجدد آنها را فروخته نشده است)، 10٪ ارز دیجیتال، 10٪ املاک و 10 % پول نقد

ما هنوز در ابتدای انقلاب فناوری هستیم و نرم افزار همچنان دنیا را می خورد. من خوشبین هستم که شاهد شتاب مجدد رشد مبتنی بر فناوری باشیم. ما از فناوری برای مقابله با چالش های زمان خود استفاده خواهیم کرد: تغییرات آب و هوایی، نابرابری فرصت ها، بی عدالتی اجتماعی و بحران سلامت جسمی و روانی.

به این ترتیب، با FJ Labs، من به سرمایه گذاری تهاجمی در استارتاپ های فناوری در مراحل اولیه که در حال مقابله با مشکلات جهان هستند، ادامه خواهم داد. کلان برای چند سال آینده ممکن است بد باشد، اما در نهایت تا حد زیادی بی ربط است. من بیشتر به شرکتهای شگفتانگیزی اهمیت میدهم که میخواهیم برای ایجاد دنیای فردای بهتر، جهانی آگاهانه اجتماعی از برابری فرصتها و فراوانی بسازیم.