एफजे लैब्स का निवेश दृष्टिकोण इसकी जड़ों से उपजा है ( एफजे लैब्स की उत्पत्ति पढ़ें)। एफजे लैब्स, जोस और मेरी एन्जेल निवेश गतिविधियों का विस्तार है। हमने अपनी गतिविधियों और प्रक्रियाओं का विस्तार किया, लेकिन रणनीति में कोई परिवर्तन नहीं किया।

अधिकांश उद्यम पूंजी निधियों का पोर्टफोलियो निर्माण बहुत अच्छी तरह से परिभाषित होता है। वे एक विशिष्ट अवधि में, एक विशिष्ट प्रकार की कंपनी में, विशिष्ट संख्या में कंपनियों में, एक विशिष्ट निवेश राशि का निवेश, एक विशिष्ट चरण में, एक विशिष्ट भूगोल में करते हैं। ये फंड राउंड का नेतृत्व करते हैं और साझेदार बोर्ड की सीटें लेते हैं। वे अनुवर्ती कार्यों के लिए एक निश्चित मात्रा में पूंजी आरक्षित रखते हैं और आमतौर पर अनुवर्ती कार्य करते हैं। फंड के नियम ऐसे हैं कि बाद के फंड पूर्ववर्ती फंड की कंपनियों में निवेश नहीं कर सकते। यह फंड व्यापक जांच-पड़ताल करता है तथा प्रति वर्ष 7 से कम सौदों में निवेश करता है।

एक सामान्य $175 मिलियन डॉलर का वी.सी. फंड इस प्रकार दिख सकता है:

- केवल हमें

- श्रृंखला ए फोकस

- केवल B2B SAAS कम्पनियां

- $5-7M सीरीज A लीड चेक में निवेश करता है

- 3 वर्ष की अवधि में 20 कंपनियों में निवेश का लक्ष्य

- 40% पूंजी अनुवर्ती के लिए आरक्षित

- अधिकांश पोर्टफोलियो कंपनियों में फॉलो-ऑन

- साझेदारों को बोर्ड में सीटें मिलेंगी

- पहली बैठक से निवेश में 2-4 महीने लगते हैं

एफजे लैब्स इस तरह से काम नहीं करती है। जैसा कि हम तब करते थे जब हम एन्जेल्स थे, हम अपनी पाइपलाइन में मौजूद सभी कंपनियों का मूल्यांकन करते हैं, और जो हमें पसंद आती हैं उनमें निवेश करते हैं। हम एक या दो सप्ताह के दौरान दो 60 मिनट की कॉल के आधार पर निर्णय लेते हैं कि हमें निवेश करना है या नहीं। हम नेतृत्व नहीं करते हैं, और हम बोर्ड में सीटें नहीं लेते हैं। दूसरे शब्दों में, आप कह सकते हैं कि हम किसी भी स्तर पर, किसी भी भूगोल में, किसी भी उद्योग में अत्यंत सीमित परिश्रम के साथ निवेश करते हैं। ये वही शब्द हैं जिनसे संस्थागत निवेशक डर गए थे और हमें लगा था कि हम कभी भी फंड नहीं जुटा पाएंगे।

इस “रणनीति” को देखते हुए, आप उम्मीद कर सकते हैं कि समय के साथ हमारी पोर्टफोलियो संरचना में नाटकीय रूप से बदलाव आएगा। वास्तव में, पिछले कुछ वर्षों से यह स्थिति बहुत ही सुसंगत रही है। इसके अनेक कारण हैं।

- हमारे द्वारा साप्ताहिक मूल्यांकन किए जाने वाले सौदों की संख्या पिछले कुछ वर्षों में उल्लेखनीय रूप से स्थिर रही है

मैं अगले ब्लॉग पोस्ट में विस्तार से बताऊंगा कि एफजे लैब्स को डील फ्लो कैसे मिलता है। लेकिन आपको पैमाने का अंदाजा देने के लिए बता दें कि हमें हर सप्ताह 100 से अधिक निवेश के अवसर प्राप्त होते हैं। हालाँकि, हम उन सभी का मूल्यांकन नहीं करते हैं। कई स्पष्ट रूप से इसके दायरे से बाहर हैं: हार्डवेयर, एआई, अंतरिक्ष तकनीक, बायोटेक, आदि, जिनका कोई बाज़ार घटक नहीं है। कई अन्य लोग बहुत अस्पष्ट हैं: “मेरे पास एक महान ऑनलाइन निवेश अवसर है; क्या आप एक डेक प्राप्त करना चाहते हैं?”

यदि आप यह समझने का प्रयास नहीं करते कि हमारा ध्यान ऑनलाइन बाजारों पर है और इसमें पर्याप्त जानकारी शामिल है, जिससे हम यह मूल्यांकन कर सकें कि हमें सौदे में आगे बढ़ना है या नहीं, तो हम उत्तर नहीं देंगे या अनुवर्ती कार्रवाई नहीं करेंगे।

औसतन, हम हर सप्ताह 40-50 सौदों का मूल्यांकन करते हैं। उदाहरण के लिए, 2019 में हमने 2,542 कंपनियों का मूल्यांकन किया, जो औसतन प्रति सप्ताह 49 होती है।

2. जिन सौदों में हम निवेश करते हैं उनका प्रतिशत काफी हद तक स्थिर रहा है

इसमें बहुत सारी विशिष्टताएं शामिल हैं कि “हम उन कंपनियों में निवेश करते हैं जो हमें पसंद हैं।” हमारे पास अत्यंत विशिष्ट मूल्यांकन मानदंड और निवेश सिद्धांत हैं जिन्हें हम निरंतर परिष्कृत करते रहते हैं। मैं आगामी ब्लॉग पोस्टों में इनके बारे में विस्तार से बताऊंगा। यद्यपि हम प्रत्येक उद्योग, प्रत्येक भूगोल और प्रत्येक चरण में निवेश करते हैं, फिर भी हमारी एक विशिष्टता है: हम बाज़ारों में निवेश करते हैं।

पिछले कुछ वर्षों से हम अपने द्वारा मूल्यांकन किये गये सौदों में से लगभग 3% में निवेश करते रहे हैं। उदाहरण के लिए 2019 में हमने 83 पहली बार निवेश किए। दूसरे शब्दों में, हमने जिन 2,542 सौदों का मूल्यांकन किया उनमें से 3.3% में निवेश किया।

3. हमें प्राप्त सौदों का वितरण यादृच्छिक नहीं है और समय के साथ सुसंगत है

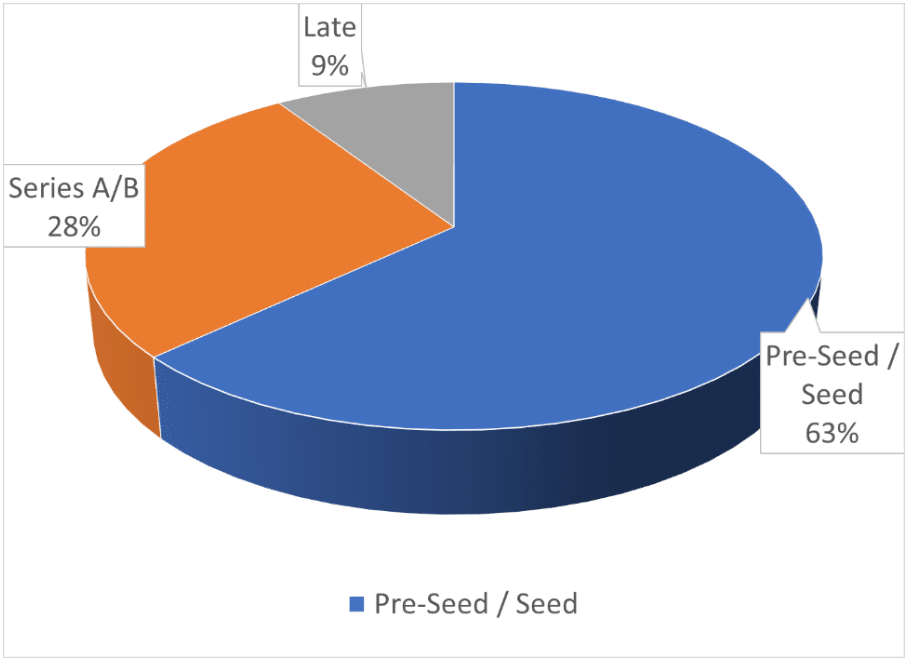

सामान्य तौर पर, सीरीज ए और सीरीज बी सौदों की तुलना में प्री-सीड और सीड सौदे बहुत अधिक होते हैं। इसके परिणामस्वरूप बाद के चरण के सौदों की तुलना में श्रृंखला ए और बी सौदे अधिक हैं। इसके अलावा, क्योंकि हम एन्जेल निवेशक के रूप में जाने जाते हैं, जो अपेक्षाकृत छोटे चेक लिखते हैं, हमें बाद के चरण के सौदों की तुलना में अधिक अनुपात में प्रारंभिक चरण के सौदे प्राप्त होते हैं। परिणामस्वरूप, हमारे अधिकांश निवेश बीज चरण या उससे पहले के हैं, हालांकि हाल के वर्षों में सीरीज ए की संख्या में वृद्धि हुई है।

4. यद्यपि हम किसी भी देश के सौदों का मूल्यांकन करते हैं, हमारी विशिष्ट प्राथमिकताएं होती हैं

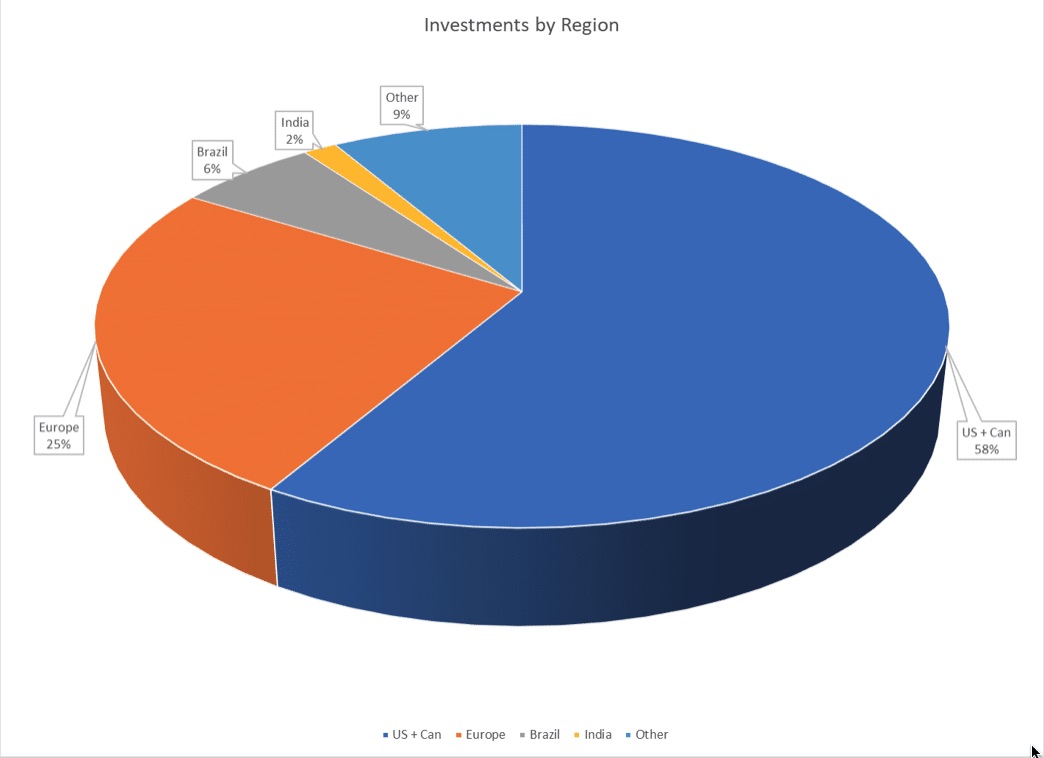

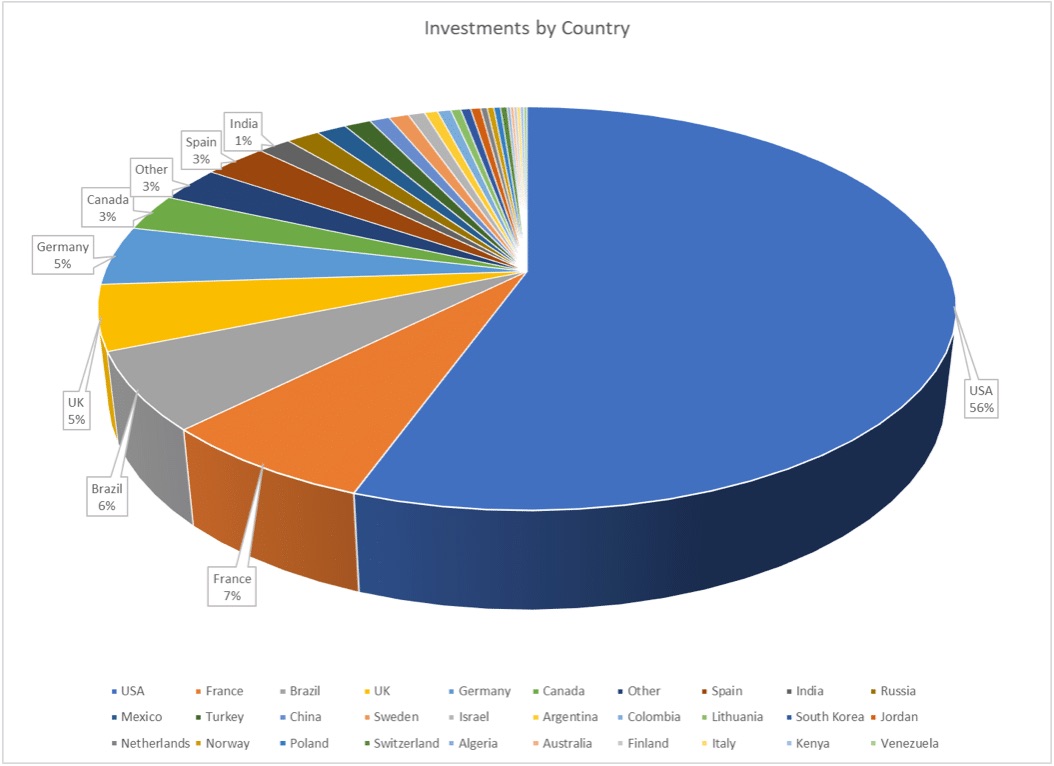

यद्यपि हम वैश्विक निवेशक हैं, हम न्यूयॉर्क स्थित हैं और बाजार में अधिकांश नवाचार अमेरिका से आ रहे हैं। परिणामस्वरूप, हमारे अधिकांश सौदे अमेरिका से आते हैं और हमारे अधिकांश निवेश अमेरिका में हैं। इसके साथ ही, जोस लंदन में रहता है और मैं फ्रांसीसी हूं, इसलिए हमें यूरोपीय देशों से बहुत सारे सौदे मिलते हैं। ओएलएक्स की वैश्विक उपस्थिति को देखते हुए, मैं कई उभरते बाजारों में भी काफी दिखाई देता हूं।

यद्यपि हम सभी देशों में सौदों का मूल्यांकन करते हैं, लेकिन जब हम उभरते बाजारों में स्टार्टअप्स को देखते हैं, तो हम बड़े बाजारों पर ध्यान केंद्रित करते हैं, जिनमें अधिक मजबूत उद्यम पारिस्थितिकी तंत्र और वित्तीय बाजार होते हैं। आजकल इसका मतलब अधिकतर ब्राज़ील और भारत होता है। इसका मतलब यह नहीं है कि हम कभी भी छोटे बाजारों में निवेश नहीं करेंगे। उदाहरण के लिए, हमने कोलंबिया में रप्पी, अल्जीरिया में यासिर और केन्या में लोरी सिस्टम्स में निवेश किया, लेकिन हमारे लिए निवेश का स्तर बहुत ऊंचा है।

छोटे उभरते बाजारों में मुख्य मुद्दा श्रृंखला ए और बी पूंजी की कमी तथा निकासी की कमी है। ऐसे धनी स्थानीय लोग हैं जो विश्व के लगभग हर देश में निवेश करेंगे। इसके अलावा, यदि आप बाहर निकलते हैं, जिसका अर्थ आमतौर पर 100 मिलियन डॉलर से अधिक राजस्व और 100 मिलियन डॉलर का मूल्यांकन होता है, तो टाइगर ग्लोबल जैसे अमेरिकी वैश्विक फंड आपको निवेश के लिए ढूंढ लेंगे (जो आमतौर पर सीरीज सी के रूप में होगा) चाहे आप कहीं भी स्थित हों।

हालांकि, अधिकांश छोटे बाजारों में सीरीज ए और बी निवेशक नहीं होते हैं, जिससे कंपनियों के लिए शुरुआती स्तर से लेकर ब्रेकआउट स्तर तक पहुंचना बेहद कठिन हो जाता है, खासकर यदि घरेलू बाजार छोटा हो। इससे भी बुरी बात यह है कि इन कंपनियों के बाहर निकलने की संभावना बहुत कम है, यहां तक कि सफल कंपनियों के भी, क्योंकि वे जिन देशों में हैं, वे बड़े वैश्विक अधिग्रहणकर्ताओं की प्राथमिकता सूची में नहीं हैं।

आज तक हमारा 58% निवेश अमेरिका और कनाडा (ज्यादातर अमेरिका) में हुआ है, 25% यूरोप में, 6% ब्राजील में, 2% भारत में तथा अन्य सभी देशों का संयुक्त योगदान 9% है।

इसके अलावा, हमारे पास कुछ अन्य मार्गदर्शक सिद्धांत हैं।

A. हम बाज़ारों पर ध्यान केंद्रित करते हैं

बाज़ारों के प्रति मेरा आकर्षण अर्थशास्त्र के प्रति मेरे प्रारंभिक आकर्षण से उपजा है। मैंने अपनी किशोरावस्था में एडम स्मिथ और डेविड रिकार्डो को खोजा था। उनका काम मुझे इसलिए पसंद आया क्योंकि इसमें बताया गया था कि दुनिया की संरचना मेरे सामने आई किसी भी अन्य चीज़ से बेहतर है। यही कारण है कि मैंने प्रिंसटन में अर्थशास्त्र का अध्ययन किया, जिससे बाजार डिजाइन और प्रोत्साहन प्रणालियों में मेरी रुचि और बढ़ गयी।

जब मैंने 1996 में स्नातक की उपाधि प्राप्त की, तो मैंने नहीं सोचा था कि इससे कोई व्यावहारिक परिणाम निकलेगा। एक शर्मीले, अंतर्मुखी 21 वर्षीय युवक के रूप में मैं दो साल तक मैकिन्से में काम करने गया। हालांकि मैं एक इंटरनेट उद्यमी बनना चाहता था, लेकिन मुझे लगा कि मैकिन्से बिजनेस स्कूल के बराबर होगा, सिवाय इसके कि वे मुझे भुगतान करते थे। दो साल बाद मुझे लगा कि मैंने जो कुछ सीखने आया था, वह सीख लिया है और मैं उद्यमिता की दुनिया में कदम रखने के लिए तैयार हूं।

जब मैंने उन कंपनियों के बारे में सोचना शुरू किया जिन्हें मैं बना सकता था, तो मुझे एहसास हुआ कि उनमें से कई कंपनियां एक अनुभवहीन 23 वर्षीय युवक के लिए उपयुक्त नहीं थीं। अमेज़न-प्रकार की कंपनियों के निर्माण के लिए जटिल आपूर्ति श्रृंखलाओं का प्रबंधन करना आवश्यक था। ईट्रेड प्रकार की कंपनियों को ब्रोकरेज या बैंकिंग लाइसेंस प्राप्त करना आवश्यक था। अधिकांश विचार अत्यधिक पूंजी गहन थे। जब मैं ईबे वेबसाइट पर गया तो पहली क्लिक पर ही मुझे उससे प्यार हो गया। मैंने तुरंत ही उस असाधारण मूल्य को पहचान लिया जो संग्रहणीय वस्तुओं और प्रयुक्त वस्तुओं के लिए पहले से अपारदर्शी और खंडित बाजारों में पारदर्शिता और तरलता लाकर बनाया जा सकता है, जिनका ज्यादातर व्यापार ऑफलाइन गैराज बिक्री में होता था। मुझे यह भी एहसास हुआ कि यह मॉडल कितना पूंजी कुशल होगा, क्योंकि इससे शक्तिशाली नेटवर्क प्रभाव पैदा होगा, जिसमें अधिक से अधिक खरीदार अधिक से अधिक विक्रेताओं को लाएंगे, जो बदले में अधिक से अधिक खरीदारों को लाएंगे। इसके अलावा, मुझे पता था कि मैं इसे बना सकता हूं। ईबे जैसी साइट बनाने में अपनी जटिलता है, क्योंकि इसमें यह तय करना होता है कि कहां से शुरुआत करनी है और कैसे कमाई करनी है, लेकिन यह ऐसी जटिलता थी जिससे निपटने के लिए मैं पूरी तरह से उपयुक्त था।

मैंने जुलाई 1998 में एक यूरोपीय ऑनलाइन नीलामी साइट ऑकलैंड की स्थापना की। मैंने इसे यूरोप की सबसे बड़ी ऑनलाइन नीलामी साइटों में से एक बना दिया, इससे पहले कि इसका सार्वजनिक रूप से कारोबार करने वाले प्रतिस्पर्धी, क्यूएक्सएल रिकार्डो के साथ विलय हो जाता। मजेदार बात यह है कि बाद में इन्हें नैस्पर्स द्वारा अधिग्रहित कर लिया गया (जैसा कि अंततः ओएलएक्स को भी किया गया)। ऑकलैंड का संचालन करते समय, मैकिन्से के एक सहकर्मी ने मुझे हार्वर्ड और स्टैनफोर्ड के स्नातकों के एक समूह से परिचित कराया। मैंने उनके इस विश्वास की पुष्टि की कि उन्हें लैटिन अमेरिका में ईबे जैसी साइट शुरू करनी चाहिए तथा ऐसा करने के लिए उन्हें प्रौद्योगिकी और व्यवसाय योजना उपलब्ध कराने पर सहमति व्यक्त की। डेरेमेट का जन्म हुआ और यह लैटिन अमेरिका में अग्रणी नीलामी साइटों में से एक बन गया, जब तक कि इसका आईपीओ से पहले मर्कडोलिबरे के साथ विलय नहीं हो गया।

मुझे ऑकलैंड का निर्माण करना बहुत पसंद था। मुझे श्रेणी दर श्रेणी के आधार पर आपूर्ति और मांग का मिलान करने और उपयोगकर्ताओं का एक वास्तविक समुदाय बनाने की बारीकियां पसंद आईं। इंटरनेट का बुलबुला फूटने के बाद, मैंने ज़िंगी नामक रिंगटोन कंपनी बनाई, क्योंकि मैं एक उद्यमी बनना चाहता था और मुझे लगा कि मैं बिना किसी उद्यम पूंजी के दुनिया में एक लाभदायक और सफल स्टार्टअप शुरू कर सकता हूं। हालाँकि, यह सच्चा प्यार नहीं था। यह एक लक्ष्य तक पहुंचने का साधन था। मैंने इसे लाभदायक बनाया, इसे 80 मिलियन डॉलर में बेचने से पहले इसकी आय 200 मिलियन डॉलर तक बढ़ाई। अब मैं बाज़ारों में वापस जा सकता हूँ।

बीच के वर्षों में मैंने क्रेगलिस्ट का उदय और स्टबहब और एलांस (अब अपवर्क) जैसे पहले वर्टिकल मार्केटप्लेस को देखा था। मैं ओएलएक्स बनाने के लिए उत्साहित था। यह वह कंपनी थी जिसे मैं बनाना चाहता था। यह वैसा ही है जैसा क्रेगलिस्ट होता यदि इसे अच्छी तरह से चलाया जाता: मोबाइल प्रथम, पूर्णतः नियंत्रित विषय-वस्तु, कोई स्पैम, घोटाला, वेश्यावृत्ति, व्यक्तिगत विज्ञापन और हत्याएं नहीं, महिलाओं को ध्यान में रखकर, जो सभी घरेलू खरीदों में प्राथमिक निर्णयकर्ता होती हैं। अब यह 30 देशों में हर महीने 350 मिलियन से अधिक उपयोगकर्ताओं को सेवा प्रदान करता है, जिनमें से अधिकतर उभरते बाजार हैं, जहां यह समाज का हिस्सा है। यह लाखों लोगों को आजीविका कमाने का अवसर देता है तथा दैनिक जीवन को बेहतर बनाता है, जबकि इसका उपयोग निःशुल्क है।

ओएलएक्स ने मुझे अपने कौशल को आगे बढ़ाने तथा बाज़ारों की सुंदरता और भव्यता से और अधिक प्यार करने का अवसर दिया। चूंकि मैं दुनिया भर में सैकड़ों कर्मचारियों के साथ ओएलएक्स चलाने में व्यस्त था, इसलिए मैंने एक एंजल निवेशक के रूप में बाज़ारों पर ध्यान केंद्रित करने का निर्णय लिया, क्योंकि मैं तीव्र निवेश निर्णय लेने के लिए अद्वितीय स्थिति में था।

इस विशेषज्ञता ने अपना स्वयं का नेटवर्क प्रभाव निर्मित किया। बाज़ार निवेशक के रूप में सुप्रसिद्ध होने से बाज़ारों में मेरे सौदों का प्रवाह बेहतर हुआ, मेरी पैटर्न पहचान में सुधार हुआ और मुझे अधिक मजबूत थीसिस और अनुमान विकसित करने में मदद मिली। जैसे-जैसे एफजे लैब्स जोस और मेरी एन्जेल निवेश गतिविधियों से विकसित हुई, हम बस उसी बाजार पथ पर आगे बढ़ते रहे, जिस पर हम पहले से ही थे।

2020 में भी बाज़ार हमेशा की तरह प्रासंगिक बने हुए हैं। हम अभी भी प्रौद्योगिकी क्रांति के आरंभ में हैं और आने वाले दशक में तथा उसके बाद भी बाज़ार महत्वपूर्ण भूमिका निभाएंगे।

बी. हम शीघ्रता से और पारदर्शी तरीके से निर्णय लेते हैं

एक उद्यमी के रूप में मुझे हमेशा से यह बात नापसंद थी कि धन जुटाने की प्रक्रिया कितनी धीमी थी और इसमें कितना समय लगता था। उद्यम पूंजीपतियों के साथ बैठकों के बीच कई सप्ताह गुजर जाते हैं, क्योंकि वे समय का उपयोग उचित परिश्रम के एक तत्व के रूप में करते हैं। उद्यमियों को सही मात्रा में FOMO बनाने के लिए एक ही समय में टर्म शीट प्राप्त करने के लिए एक सख्त प्रक्रिया चलाने के बारे में बहुत विचारशील होना चाहिए। उद्यमियों को शायद ही पता होता है कि वे कहां खड़े हैं। जो वी.सी. इच्छुक नहीं हैं, वे उन्हें अनदेखा कर सकते हैं या अपना मन बदलने के विकल्प को सुरक्षित रखने के लिए सीधे निवेश को स्वीकार करने के बजाय बहुत धीमी गति से काम कर सकते हैं।

एक उद्यमी के रूप में यह बात मुझे पागल कर गई और मैंने एक देवदूत के रूप में इसके विपरीत कार्य करने का निर्णय लिया। मैंने पूर्ण पारदर्शिता और ईमानदारी का विकल्प चुना। चूंकि मैं ओएलएक्स के दैनिक कार्यों में बहुत व्यस्त था, इसलिए मैंने एक घंटे की कॉल के आधार पर स्टार्टअप्स का मूल्यांकन करने की रणनीति तैयार की। एक घंटे की कॉल या बैठक में मैं उद्यमियों को बताता था कि मैं निवेश कर रहा हूं और क्यों। 97% मामलों में मैंने अवसर छोड़ दिया और उन्हें बताया कि मेरा मन बदलने के लिए क्या सुधार करने की आवश्यकता होगी।

हमने एफजे लैब्स के लिए प्रक्रिया में ज्यादा बदलाव नहीं किया, हालांकि हमने इसे इस तरह से परिष्कृत किया कि हम अधिक सौदों का मूल्यांकन कर सकें और अधिक स्केलेबल बन सकें। अधिकांश स्टार्टअप्स की समीक्षा पहले एफजे टीम के सदस्य द्वारा की जाती है, जो हमारी मंगलवार की निवेश समिति की बैठक में अपनी सिफारिशें प्रस्तुत करते हैं। यदि आवश्यक हुआ तो जोस या मैं दोबारा निर्णय लेंगे जिसके बाद हम अपना निवेश निर्णय लेंगे। दूसरे शब्दों में कहें तो, उद्यमियों को 2 सप्ताह में अधिकतम 2 कॉल के बाद निवेश संबंधी निर्णय मिलता है। यदि हम निवेश न करने का निर्णय लेते हैं, तो हम उन्हें कारण बताते हैं तथा अपना मन बदलने के लिए हमें क्या परिवर्तन करने होंगे।

यदि मैं पहली कॉल पर हूं, तब भी मैं अक्सर निवेश का निर्णय बैठक के अंत में लेता हूं, जिससे उद्यमी को आश्चर्य होता है। मुझे यह सामान्य लगता है। आखिरकार, हमारे पास स्पष्ट निवेश अनुमान और रणनीति है और हम अपनी मान्यताओं पर कायम हैं। मुझे उद्देश्य और विचार की स्पष्टता पसंद है।

C. हम सौदों का नेतृत्व नहीं करते

स्वर्गदूतों के रूप में हमने सौदों का नेतृत्व नहीं किया। जब हमने एफजे लैब्स की शुरुआत की थी, तो हमारे मन में कभी यह विचार नहीं आया था कि हम पारंपरिक उद्यम पूंजीपति बनेंगे और सौदों का नेतृत्व करेंगे। हम उद्यमियों से मिलना, उनके अनोखे विचारों को सुनना और उनके सपनों को साकार करने में उनकी मदद करना पसंद करते हैं। इससे हमें सौदों को आगे बढ़ाने में आने वाले कानूनी और प्रशासनिक काम से बचने में मदद मिलती है।

इसके अलावा, हमने वी.सी. को हमेशा अपने मित्र के रूप में देखा है। हमने उनमें से कई के साथ मजबूत संबंध स्थापित किए और सौदे की जानकारी साझा करने के लिए नियमित कॉल का आयोजन शुरू किया। हमारा दृष्टिकोण बहुत सफल रहा, और इसमें परिवर्तन करना उचित नहीं था। सौदों में अग्रणी होने का मतलब होगा आवंटन के लिए वी.सी. के साथ प्रतिस्पर्धा करना। ऐसे कई आश्चर्यजनक सौदे हैं जिनमें हम भाग नहीं ले पाएंगे या जिनके लिए हमें आमंत्रित नहीं किया जाएगा। यदि हम उस प्रकार के वी.सी. होते जो सौदों का नेतृत्व करते, तो कोई भी समझदार व्यक्ति हमें सिकोइया के ऊपर नहीं चुनता। खूबसूरती यह है कि वर्तमान दृष्टिकोण के साथ उद्यमियों को चुनने की आवश्यकता नहीं है। वे अपनी पसंद के मुख्य वी.सी. और हम दोनों को प्राप्त कर सकते हैं। अभी, हम लगभग हर उस कंपनी में निवेश करते हैं जिसमें हम निवेश करना चाहते हैं, और हमें यह पसंद है!

D. हम बोर्ड की सीटें नहीं लेते

एक तरह से बोर्ड में सीटें न लेना, नेतृत्व न करने का स्वाभाविक परिणाम है, लेकिन बोर्ड में न बैठने के पीछे हमारे पास मौलिक कारण हैं। वस्तुत: एक निवेशक 10 से अधिक बोर्ड में प्रभावी रूप से शामिल नहीं हो सकता, जो हमारे अत्यधिक विविधीकृत दृष्टिकोण के अनुकूल नहीं है। इससे भी बुरी बात यह है कि मैंने देखा कि जो कंपनियां असफल हो रही हैं, उन्हें कहीं अधिक काम और समय की जरूरत पड़ती है। दूसरे शब्दों में, आप अपना सारा समय 1 से 0 तक पहुंचने वाली कंपनियों की मदद करने में लगा देते हैं, तथा उन कंपनियों पर लगभग कोई समय खर्च नहीं करते जो सबसे अच्छा प्रदर्शन कर रही हैं तथा 1 से 100 तक पहुंचने वाली हैं। इसके बजाय आपको 1 से 0 तक जाने वाली कंपनियों को नजरअंदाज करना चाहिए और अपना समय यह सोचने में लगाना चाहिए कि अपने रॉकेट जहाजों के लिए अधिकतम मूल्य कैसे बनाया जाए।

बोर्ड की बैठकों में एक निश्चित औपचारिकता और कठोरता होती है जो उन्हें मामले के मूल तक पहुंचने से रोकती है। एक उद्यमी और एक निवेशक के रूप में मेरे लिए सबसे सार्थक रणनीतिक चर्चाएं औपचारिक बोर्ड बैठकों के बजाय अनौपचारिक 1-1 कॉफी चैट में हुई थीं। मुझे अनगिनत बार बताया गया है कि उद्यमियों के साथ मेरी बातचीत सबसे सार्थक थी।

ध्यान दें कि बोर्ड में सीटें न लेने का मतलब यह नहीं है कि हम केवल निष्क्रिय निवेशक हैं। हम जो मूल्य प्रदान करते हैं वह भिन्न रूप लेता है।

ई. हमारा मुख्य मूल्य संवर्धन धन उगाहने, ऑफ़लाइन विज्ञापन के साथ और बाज़ार की गतिशीलता के बारे में सोचने में मदद करना है

अरबों डॉलर की प्रबंधन परिसंपत्तियों वाले कई फंडों के पास बहुत से उद्यम साझेदारों के साथ पूर्ण विकसित प्लेटफॉर्म टीमें हैं। पोर्टफोलियो कंपनियों की सहायता के लिए उनके पास विभिन्न क्षेत्रों के हेडहंटर्स और विशेषज्ञ हैं। हमारे पास ये सब करने के लिए संसाधन नहीं हैं। इसके बजाय हमने मदद करने के तीन अलग-अलग तरीकों पर ध्यान केंद्रित करने का निर्णय लिया।

सबसे पहले और सबसे महत्वपूर्ण बात यह है कि हम स्टार्टअप्स को धन जुटाने में मदद करते हैं। हम या तो उन्हें अपना मौजूदा दौर पूरा करने में मदद करते हैं या भविष्य के दौर के लिए धन जुटाने में। अंततः, एफजे लैब्स इस दौर की शर्तें तय नहीं कर रही है। हम बस यही चाहते हैं कि जिन कंपनियों को हम पसंद करते हैं उन्हें वित्त पोषण मिले। हम हर 8 सप्ताह में लगभग 100 वी.सी. के साथ डील फ्लो शेयरिंग कॉल करते हैं, जिसमें लगभग हर चरण और भूगोल को कवर किया जाता है। हमारा दृष्टिकोण अनुकूलित है, जिसके तहत हम सही स्टार्टअप्स के लिए सही वी.सी. प्रस्तुत करते हैं। वी.सी. इसे पसंद करते हैं, क्योंकि उन्हें विभेदित और अनुकूलित डील प्रवाह मिलता है। उद्यमियों को यह इसलिए पसंद है क्योंकि उन्हें शीर्ष वी.सी. के साथ बैठकें करने का मौका मिलता है। हमें यह इसलिए पसंद है क्योंकि जिन स्टार्टअप्स की हम परवाह करते हैं उन्हें वित्त पोषण मिलता है।

उद्यमी के बाजार में जाने से पहले, हम उनसे बात करके यह जानने का प्रयास करते हैं कि वे कहां खड़े हैं, तथा उनके डेक और पिच की समीक्षा करते हैं। जब हमें लगता है कि वे तैयार हैं, तो हम प्रासंगिक परिचय तैयार करते हैं।

हम बाज़ार की गतिशीलता के बारे में सोचने में भी मदद कर सकते हैं। क्या आपको आपूर्ति या मांग पक्ष से शुरुआत करनी चाहिए? आपको कितना स्थानीय होना चाहिए? क्या रेक 1%, 5%, 15% या 50% होना चाहिए? क्या रेक को आपूर्ति पक्ष या मांग पक्ष से लिया जाना चाहिए? क्या आपको बाज़ार के एक हिस्से में अतिरिक्त सेवाएं प्रदान करनी चाहिए? हम इतने सारे बाज़ार देखते हैं कि हमने पैटर्न पहचानने में काफी प्रगति कर ली है और इससे हमें मुख्य रणनीतिक मुद्दों पर विचार करने में मदद मिल सकती है।

अंत में, हम पोर्टफोलियो कंपनियों को उनके ऑफलाइन विज्ञापन, विशेषकर टीवी विज्ञापन में मदद कर सकते हैं। हमारे वेंचर पार्टनर्स में से एक विलियम गुइलौर्ड ओएलएक्स में मुख्य विपणन अधिकारी थे, जहां हमने टीवी विज्ञापन पर 500 मिलियन डॉलर से अधिक खर्च किए। हमने टीवी अभियान चलाने के लिए तरीके विकसित किए हैं, जिस तरह से हम एट्रिब्यूशन मॉडल और LTV से CAC विश्लेषण के साथ ऑनलाइन अभियान चलाते हैं। कई मामलों में, हमने गूगल और फेसबुक की तुलना में बेहतर यूनिट इकोनॉमिक्स के साथ टीवी के माध्यम से कंपनियों को तेजी से सफलतापूर्वक आगे बढ़ाया। जाहिर है, यह केवल पोर्टफोलियो कंपनियों के एक छोटे समूह पर लागू होता है, जो बड़े पैमाने पर बाजार में हैं, जिनकी यूनिट इकनॉमिक्स अच्छी है और टीवी पर प्रयास करने के लिए पर्याप्त पैमाने हैं, लेकिन उन कंपनियों के लिए यह खेल बदलने वाला हो सकता है।

एफ. हमने राउंड के हिसाब से चेक का आकार निर्धारित किया है

हम पारंपरिक उद्यम पूंजीपतियों के साथ आवंटन के लिए प्रतिस्पर्धा नहीं करना चाहते हैं। हम स्वयं को उनके साथ एक मूल्य-वर्धित छोटे सह-निवेशक के रूप में देखते हैं और हम चाहते हैं कि वे हमें अपने सर्वोत्तम सौदों के लिए आमंत्रित करना चाहें। इससे हम प्रत्येक चरण पर, विशेष रूप से बीज चरण पर, अधिकतम जांच आकार तैनात कर सकते हैं। सामान्यतः 3 मिलियन डॉलर के सीड राउंड में, लीड 1.5-2 मिलियन डॉलर का निवेश करता है। लीड के सापेक्ष सही आकार प्राप्त करने के लिए, हम वर्तमान में 390 हजार डॉलर का निवेश करते हैं। हम संभवतः प्रत्येक चरण में थोड़ी अधिक पूंजी लगा सकते हैं और यदि हमारा फंड थोड़ा बड़ा हो जाता है तो भविष्य में अपने चेक आकार को थोड़ा बढ़ा सकते हैं, लेकिन हमारा निवेश आकार हमेशा लीड के सापेक्ष छोटा ही रहेगा।

प्री-सीड में अक्सर कोई फंड निवेश नहीं होता है। राउंड अक्सर स्वर्गदूतों के एक समूह से बने होते हैं। इस मामले में, हम अपने $220k निवेश के साथ सबसे बड़े निवेशक हो सकते हैं, लेकिन हम खुद को वास्तविक लीड के बजाय केवल एक देवदूत मानते हैं।

हम उन कंपनियों में भी $220 का निवेश करते हैं जो हमें आकर्षक लगती हैं, लेकिन हम अपने मानक आवंटन में निवेश करने में सहज नहीं होते। हम ऐसा विभिन्न कारणों से करते हैं। शायद मूल्यांकन थोड़ा अधिक है, यूनिट अर्थशास्त्र पूरी तरह सिद्ध नहीं है या स्टार्टअप ऐसे व्यवसाय में है जो हमें दिलचस्प लगता है लेकिन जिसके बारे में हमें ज्यादा जानकारी नहीं है।

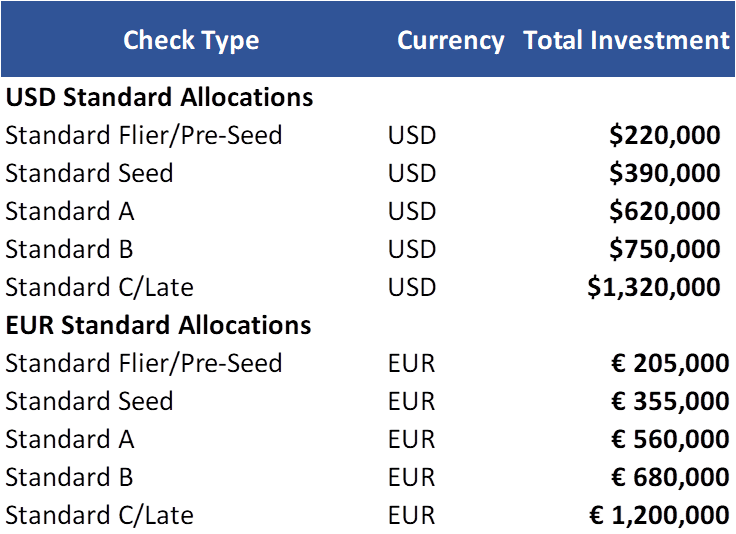

आप हमारे वर्तमान मानक आबंटन नीचे देख सकते हैं।

जी. हम फॉलो-ऑन का मूल्यांकन स्टैंडअलोन आधार पर करते हैं

सिलिकॉन वैली का स्पष्ट आदर्श वाक्य है कि आप कीमत की परवाह किए बिना अपने विजेताओं पर दोगुना दांव लगाएं। हम उस वक्तव्य के दूसरे भाग पर आपत्ति जताते हैं। हम हमेशा मूल्यांकन के बारे में विचारशील रहे हैं और इससे हमें लाभ हुआ है। जैसा कि मैं एफजे लैब्स के मूल्यांकन मानदंडों पर एक आगामी ब्लॉग पोस्ट में विस्तार से बताऊंगा, यदि हमें लगता है कि किसी स्टार्टअप का मूल्यांकन उसकी लोकप्रियता के सापेक्ष बहुत अधिक है, तो हम निवेश नहीं करते, भले ही हम उद्यमी और उसके व्यवसाय से प्यार करते हों।

हम फॉलो-ऑन का मूल्यांकन इस प्रकार करते हैं मानो हम पहली बार व्यवसाय में निवेश कर रहे हों। मूल्यांकन को वस्तुनिष्ठ बनाए रखने के लिए, मूल निवेश अनुशंसा करने वाले टीम सदस्य के अलावा एक अन्य टीम सदस्य विश्लेषण करता है। हम जिस प्रश्न का उत्तर देने का प्रयास कर रहे हैं, वह यह है: टीम और व्यवसाय के बारे में अब जो कुछ हम जानते हैं, क्या हम इस मूल्यांकन पर कंपनी में निवेश करेंगे?

इस प्रश्न के उत्तर के बारे में हमारी भावना कितनी प्रबल है, इसके आधार पर हम सुपर प्रो-राटा, प्रो-राटा या केवल निवेश को आगे बढ़ाने का प्रयास करते हैं। पिछले कुछ वर्षों में, जब अधिकाधिक फंड बाद के चरणों में चले गए, तो हमने अक्सर महसूस किया कि हमारी सर्वश्रेष्ठ कंपनियों का मूल्यांकन अधिक हो गया है और हमने बाद के चरणों में उनका अनुसरण नहीं किया। आज तक, हमने अपने निवेश का 24% हिस्सा आगे बढ़ाया है।

इसके अलावा, हमारे फंड के आकार को देखते हुए, हम प्रायः आनुपातिक आधार पर भुगतान नहीं कर पाते, क्योंकि वे निवेशित पूंजी का अधिकांश भाग दर्शाते हैं। इससे भी बुरी बात यह है कि जैसे-जैसे कंपनियां बाद की अवस्था में पहुंचती हैं, हमारे स्वामित्व का प्रतिशत छोटा होता जाता है, हम सूचना के अधिकार खोने लगते हैं और हमें यह भी पता नहीं चलता कि कंपनी कितना अच्छा काम कर रही है। परिणामस्वरूप, जब हमें लगता है कि कीमत सही है, तो हम कभी-कभी द्वितीयक लेनदेन में अपनी स्थिति का 50% बेच देते हैं, आमतौर पर जब कोई दौर चल रहा होता है, तो हम इसे प्रमुख वी.सी. को बेच देते हैं।

एक तरह से हम सिलिकॉन वैली की बिल्कुल विपरीत रणनीति अपना रहे हैं: हम अपने विजेताओं को दोगुना लाभ देने के बजाय उन्हें बेच देते हैं। इससे यह स्पष्ट होता है कि हमारा वास्तविक IRR इतना ऊंचा क्यों है। हम सेकेंडरी सेवाओं की तलाश इसलिए करते हैं क्योंकि इसका एक कारण हमारा बिजनेस मॉडल भी है। बड़े फंडों के विपरीत, हम फीस से जीवनयापन नहीं करते हैं। हम अभी-अभी एफजे लैब्स के साथ अपने लाभ-हानि बिंदु पर पहुंचे हैं। कई वर्षों तक अपनी लागत संरचना को लाखों डॉलर के निवेश से पूरा करने के बाद, अब हम जो प्रबंधन शुल्क एकत्र करते हैं, उससे हमारे खर्च पूरे होते हैं। हालाँकि, हमें अभी भी काफी आगे जाना है। जोस और मैं स्वयं को भुगतान नहीं कर रहे हैं या अपने खर्चों की प्रतिपूर्ति नहीं कर रहे हैं।

हमारा बिज़नेस मॉडल अलग है. हम बाहर निकलने से पैसा कमाते हैं। हमें नए स्टार्टअप्स में निवेश जारी रखने के लिए सफल निकास से प्राप्त पूंजी की आवश्यकता है, क्योंकि हम निवेशित पूंजी का एक बड़ा प्रतिशत प्रतिनिधित्व करते हैं। आज तक हमने 284 मिलियन डॉलर में से 114 मिलियन डॉलर का निवेश किया है। हम अंतिम निकासी के लिए एक दशक तक इंतजार नहीं कर सकते, क्योंकि हम उसी दर पर निवेश जारी रखना चाहते हैं जिस दर पर हम निवेश कर रहे हैं।

जैसा कि आप कल्पना कर सकते हैं, इस तरह के द्वितीयक निकास केवल सर्वश्रेष्ठ कंपनियों में ही उपलब्ध हैं। कोई भी ऐसी कंपनियों में हिस्सेदारी खरीदने में दिलचस्पी नहीं रखता जो अच्छा प्रदर्शन नहीं कर रही हैं। यहां तक कि सबसे अच्छी कंपनियों में भी हम केवल इसलिए बेच सकते हैं क्योंकि हमारे पास छोटी-छोटी हिस्सेदारी है और हम बोर्ड में नहीं हैं। तरलता की आवश्यकता के अलावा, बेचने की हमारी इच्छा से कोई वास्तविक संकेत नहीं मिल रहा है। वास्तव में, हमें बेचने के लिए अक्सर एक एहसान के रूप में कहा जाता है, न कि हम खुद बेचना चाहते हैं। उदाहरण के लिए, एंड्रीसन, ग्रेलॉक और सिकोया तीनों ही सीरीज बी में किसी कंपनी में निवेश करना चाहते हैं। उद्यमी तीनों को पसंद करता है और नहीं चाहता कि वे किसी प्रतिस्पर्धी को फंड दें। दोनों फंड कम से कम 15% स्वामित्व चाहते हैं। उद्यमी 45% कमजोरीकरण नहीं चाहता है। वे 30% के लिए प्राथमिक दौर आयोजित करते हैं और शेष के लिए द्वितीयक दौर आयोजित करते हैं। वे हमसे पूछते हैं कि क्या हम इस दौर को पूरा करने के लिए सेकेंडरी में अपनी स्थिति का कुछ हिस्सा बेचने पर विचार करेंगे।

हमने इस बात पर काफी सोचा कि इन परिस्थितियों में हमें कितना बेचना चाहिए। अंत में हमने 50% बेचने का विकल्प चुना। यह हमें तरलता और बेहतर निकासी का अवसर प्रदान करता है, साथ ही यदि कंपनी का प्रदर्शन आश्चर्यजनक रूप से अच्छा रहा तो इससे हमें काफी लाभ भी प्राप्त होगा। यदि हम अंत तक निवेश बनाए रखें तो हमारा फंड मल्टीपल अधिक होगा, हालांकि हमारा आईआरआर कम होगा। हालांकि, यह देखते हुए कि हम निकास से प्राप्त सारी पूंजी को मूलतः उन प्रारंभिक चरण की कंपनियों में पुनः लगाते हैं, जहां हमें लगता है कि अधिक लाभ की संभावना है, जब हम द्वितीयक चरण में जाते हैं तो हमारा वास्तविक गुणक और आईआरआर अधिक होता है, जब आप पूंजी के पुनःनियोजन से प्राप्त रिटर्न पर विचार करते हैं।

H. जब फंड में पैसा खत्म हो जाता है, तो हम अगला फंड जुटा लेते हैं और अगले फंड से फॉलो-ऑन होता है

हम पारंपरिक पोर्टफोलियो निर्माण का पालन नहीं करते हैं। पोर्टफोलियो हमारे द्वारा किए गए व्यक्तिगत निवेशों और अनुवर्ती निवेशों का योग मात्र है। यह निर्माण पूरी तरह से नीचे से ऊपर की ओर है। हम बस अपनी उपलब्ध पूंजी का उपयोग करते हैं और जब पूंजी समाप्त हो जाती है, तो हम अगला फंड जुटा लेते हैं। हम निवेश के आकार में बदलाव करते हैं ताकि यह सुनिश्चित हो सके कि प्रत्येक फंड को 2 से 3 वर्षों में निवेश किया जा सके, लेकिन इसकी सीमा यहीं तक सीमित है।

यह देखते हुए कि हमें नहीं पता कि हम अनुवर्ती कार्रवाई करेंगे या नहीं, तथा हम केवल 24% मामलों में ही अनुवर्ती कार्रवाई करते हैं, अनुवर्ती कार्रवाई के लिए पूंजी आरक्षित करने का कोई मतलब नहीं है। इसके अलावा, कई फॉलो-ऑन फंड 2 से 3 साल की पूंजी निवेश सीमा से बाहर होते हैं। परिणामस्वरूप, हमने अपने एल.पी. से कहा कि जब हम अनुवर्ती निवेश का निर्णय लेंगे तो हम उस फंड से अनुवर्ती निवेश भी करेंगे जो उसमें निवेश कर रहा हो। हम उन्हें यह भी कहते हैं कि वे हर फंड में निवेश करें ताकि उन्हें भी हमारी तरह ही लाभ हो।

ध्यान दें कि हम एक फंड से दूसरे फंड को अपनी स्थिति नहीं बेचेंगे। निवेश का केवल एक ही निर्णय है: हम निवेश कर रहे हैं, धारण कर रहे हैं, या बेच रहे हैं।

I. यदि आप अतीत में हमारे लिए सफल रहे हैं, तो हम आपके नए स्टार्टअप में आपका समर्थन करेंगे, भले ही वह बाज़ार न हो

हम उन संस्थापकों के साथ हैं जो हमारे लिए सही काम करते हैं। इस समय हम 600 कंपनियों के लगभग 1,400 संस्थापकों को सहायता प्रदान कर रहे थे। उनमें से 200 बाहर निकल गये और उनमें से आधे सफल रहे। कई सफल संस्थापकों ने नई कंपनियां बनाईं। उदाहरण के लिए, इस तरह हमने आर्चर ( www.flyarcher.com ) नामक इलेक्ट्रिक वीटीओएल विमान स्टार्टअप में निवेश किया। हमने ब्रेट एडकॉक और एडम गोल्डस्टीन को उनके श्रम बाज़ार स्टार्टअप वेटेरी में सहायता प्रदान की थी, जिसे एडेको को बेच दिया गया था। इलेक्ट्रिक स्व-उड़ान वाले विमानों के क्षेत्र में हमारी विशेषज्ञता की कमी के बावजूद हम उनके नए स्टार्टअप में उनका समर्थन करने के लिए उत्साहित थे।

संक्षेप में, हालांकि हमारे पास हर वर्ष निवेश करने के लिए सौदों, चरण या भूगोल की कोई निश्चित संख्या नहीं होती है, फिर भी चीजें इस प्रकार घटित होती हैं कि हमारे पास एक निवेश रणनीति होती है जिसे संक्षेप में इस प्रकार कहा जा सकता है:

- प्री-सीड / सीड / सीरीज ए फोकस

- प्रति चक्र निवेश का आकार निर्धारित करें जो औसतन $400k हो

- बाज़ार पर ध्यान (सौदों का 70%)

- वैश्विक निवेशक लेकिन अधिकांश सौदे अमेरिका में, उसके बाद क्रमशः पश्चिमी यूरोप, ब्राजील और भारत में

- प्रति वर्ष 100+ निवेश

- पहली बैठक के 1-2 सप्ताह बाद निवेश का निर्णय

- हम फॉलो-ऑन का मूल्यांकन एकल आधार पर करते हैं तथा औसतन 24% निवेशों में फॉलो-ऑन का मूल्यांकन करते हैं।

- हम अनुवर्ती कार्यों के लिए धनराशि आरक्षित नहीं रखते हैं। हम निवेश के समय जो भी फंड लगाते हैं, उसमें से निवेश करते हैं

- हम राउंड का नेतृत्व नहीं करते

- हम बोर्ड में शामिल नहीं होते

- हम पोर्टफोलियो कंपनियों को धन जुटाने में मदद करते हैं

आपको पैमाने का अंदाजा देने के लिए बता दूं कि हमारे नवीनतम $175M फंड में संभवतः 500 से अधिक निवेश होंगे। दिलचस्प बात यह है कि हालांकि हमने कोई मॉडलिंग या पोर्टफोलियो निर्माण नहीं किया, फिर भी यह अत्यधिक विविधीकृत रणनीति अब तक की सबसे प्रभावी प्रतीत होती है। एंजेललिस्ट में डेटा साइंस के प्रमुख अबे ओथमैन द्वारा लिखा गया एक बहुत ही विचारशील पेपर है, जो सुझाव देता है कि सबसे अच्छी रणनीति यह है कि हर “विश्वसनीय” सौदे में निवेश किया जाए। इसका जन्म हुआ है LPs के लिए एंजेलिस्ट का प्रदर्शन विश्लेषण इससे स्पष्ट रूप से पता चलता है कि “अधिक कंपनियों में निवेश करने से उच्च निवेश रिटर्न मिलता है। औसतन, प्रति वर्ष औसत रिटर्न 9.0 आधार अंक बढ़ता है और प्रत्येक अतिरिक्त कंपनी के लिए प्रति वर्ष औसत रिटर्न 6.9 आधार अंक बढ़ता है, जिसके लिए एलपी निवेश करता है।”

हमारे रिटर्न से इस सिद्धांत को विश्वसनीयता मिलती है। 30 अप्रैल, 2020 तक, हमने 571 स्टार्टअप्स में 284 मिलियन डॉलर का निवेश किया। हमें 62% वास्तविक IRR के साथ 193 निकासी प्राप्त हुईं। मुझे संदेह है कि विविधीकरण कई कारणों से अच्छा काम करता है:

- उद्यम प्रतिफल सामान्य गौसियन वितरण वक्र के बजाय घात नियम का अनुसरण करते हैं। उन कंपनियों में शामिल होना आवश्यक है जो पूरा रिटर्न देती हों। अधिक कम्पनियों में निवेश करने से यह संभावना बढ़ जाती है कि आप सफल होंगे।

- अधिक कंपनियों में निवेश करने से एक निवेशक के रूप में आपकी प्रतिष्ठा बढ़ती है, जिससे आपके सौदों का प्रवाह बेहतर होता है। यह बात और भी मजबूत हो जाती है यदि आप किसी ब्रांड को किसी निश्चित श्रेणी के लिए अनिवार्य निवेशक के रूप में स्थापित करते हैं, जैसा कि हमने बाज़ारों में किया है।

- अधिक कम्पनियों का मूल्यांकन करने से आपको अपने निवेश मानदंड और थीसिस को बेहतर बनाने के लिए पैटर्न पहचान बनाने हेतु अधिक डेटा प्राप्त होता है।

हमारी रणनीति की खूबसूरती यह है कि यह जैविक और नीचे से ऊपर की ओर है। हम इसे समय के साथ विकसित करते हैं क्योंकि हम परिस्थितियों को बदलते हुए देखते हैं, चाहे वह वृहद स्तर पर हो, उद्यम पूंजी उद्योग में हो या विशेष रूप से प्रौद्योगिकी में हो। उदाहरण के लिए, एक दशक पहले हम तुर्की और रूस में बहुत अधिक निवेश करते थे। पुतिन द्वारा जॉर्जिया पर आक्रमण करने और क्रीमिया पर कब्जा करने के बाद, तथा तुर्की में एर्दोगन के निर्वाचित होने के बाद, हमने दोनों देशों में निवेश करना बंद कर दिया, क्योंकि हमने सही अनुमान लगाया था कि उद्यम पूंजी और निकासी समाप्त हो जाएगी। इसी तरह, फरवरी 2018 से पहले, हमने प्री-सीड, या अक्सर प्री-लॉन्च कंपनियों में निवेश नहीं किया था। हालाँकि, उद्यम पूंजी फर्मों ने अपने फंड का आकार बढ़ाना जारी रखा। अधिक मात्रा में पूंजी लगाने के लिए, ये फंड बाद के चरणों में चले गए, जिससे उन चरणों में मूल्यांकन बढ़ गया, क्योंकि समान संख्या में सौदों के लिए अधिक पूंजी की आवश्यकता थी। हमने महसूस किया कि विरोधाभासी रुख अपनाना और प्रारंभिक चरणों की ओर बढ़ना उचित है, जहां पूंजी समाप्त हो रही थी। बी2बी बाजारों की बढ़ती संख्या को देखने के बाद, जहां बाजार ने मांग पक्ष के आधार पर आपूर्तिकर्ता का चयन किया, हमने अपना बाजार निवेश सिद्धांत विकसित किया।

यह दिलचस्प होगा कि आने वाले वर्षों में हमारी रणनीति किस प्रकार विकसित होगी। उदाहरण के लिए, मैं एक ऐसे भविष्य की कल्पना कर सकता हूँ, जहाँ हम अपनी प्रारंभिक चरण की रणनीति को बाद के चरण की रणनीति से अलग कर देंगे और उन अवसरों के लिए अलग-अलग फंड बनाएंगे। समय ही बताएगा, मुझे तो बस इतना पता है कि यह मज़ेदार होने वाला है!