Setahun yang lalu, dalam Welcome to the Everything Bubble, saya berargumen bahwa kombinasi yang belum pernah terjadi sebelumnya antara kebijakan moneter dan fiskal yang longgar telah memicu gelembung di setiap kelas aset. Kami melihat buih dalam ekuitas, kripto, real estat, tanah, komoditas, dan obligasi dengan gelembung spekulatif yang penuh dalam SPAC. Perilaku yang tidak biasa seperti aksi jual yang didorong oleh ritel dan volatilitas yang luar biasa menunjukkan bahwa kita berada di atau dekat puncak pasar.

Di FJ Labs, kami tentu saja menjadi penerima manfaat besar dari gelembung ini karena semua investasi kami meningkat dengan sangat cepat. Kami sangat menyadari bahwa meskipun kami pikir kami melakukan pekerjaan yang baik dalam memilih investasi, kami juga mendapatkan keuntungan dari lingkungan yang berbusa. Dalam gelembung, kita semua terlihat seperti jenius. Kami memperhatikan kekhawatiran makro saya dan menjual saham-saham sekunder pada beberapa pemenang utama kami. Ini bukan karena kami tidak percaya pada mereka, justru sebaliknya, tetapi mereka biasanya merupakan satu-satunya posisi yang bisa mendapatkan likuiditas. Selain itu, kami biasanya hanya menjual 50% dari posisi kami.

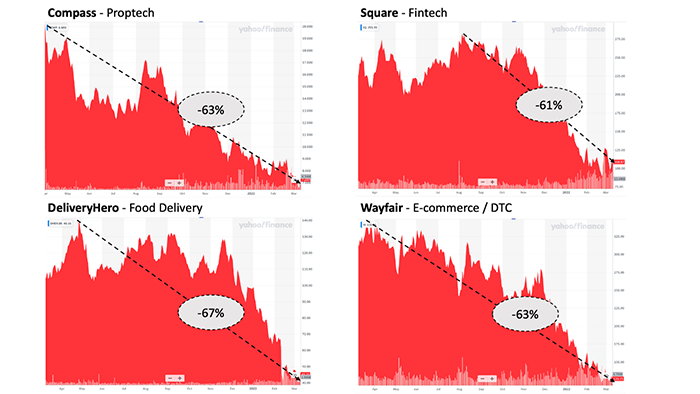

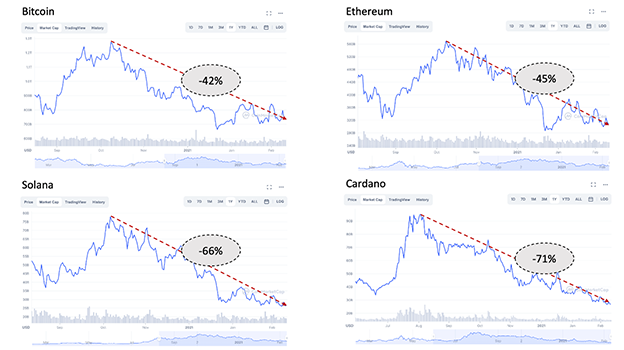

Sejak saat itu, pasar telah terkoreksi terutama untuk saham-saham teknologi dan kripto. 40% saham Nasdaq turun lebih dari 50% dari puncak ke lembah di setiap sektor teknologi.

Kelipatan telah dikompresi secara signifikan untuk perusahaan teknologi publik. Kelipatan SaaS sekarang kembali di bawah median jangka panjang.

Sebagian besar aset kripto juga turun lebih dari 50%.

Hal ini menimbulkan pertanyaan tentang apa yang harus kita lakukan sekarang. Di situlah letak masalahnya karena kemana kita akan melangkah dari sini sangat tidak pasti. Di masa lalu, saya memiliki lebih banyak kepastian dan kejernihan pikiran. Pada akhir tahun 1990-an, saya menerbitkan artikel yang menjelaskan bahwa kita berada dalam gelembung teknologi, dan meskipun gelembung tersebut akan meledak, gelembung tersebut juga akan menjadi fondasi bagi pertumbuhan yang akan datang. Pada pertengahan tahun 2000-an, saya berpendapat di blog ini bahwa orang sebaiknya menyewa daripada membeli karena harga real estat yang meningkat. Seperti yang telah dibahas di atas, setahun yang lalu saya menyarankan bahwa setiap kelas aset telah dinilai terlalu tinggi. Sekarang saya dapat membuat argumen yang masuk akal mengapa segala sesuatunya dapat pulih, mengapa mereka akan bergerak ke samping, dan mengapa kita dapat mengalami lebih banyak kerugian.

Lingkungan Makro dan Geopolitik yang Tidak Menentu

A. Kasus Optimis

Saya ingin memulai dengan kasus yang optimis karena pada masa malapetaka dan kesuraman ini, hampir tidak ada orang yang mempercayainya. Indeks harga konsumen naik 7,9% dalam 12 bulan hingga Februari 2022, kenaikan 12 bulan terbesar dalam 40 tahun terakhir. Untuk mencegah inflasi yang berlebihan, the Fed diperkirakan akan menaikkan suku bunga 5 kali tahun ini setidaknya 1,5% secara kumulatif. Secara historis, sebagian besar kenaikan suku bunga yang cepat oleh The Fed telah menyebabkan resesi.

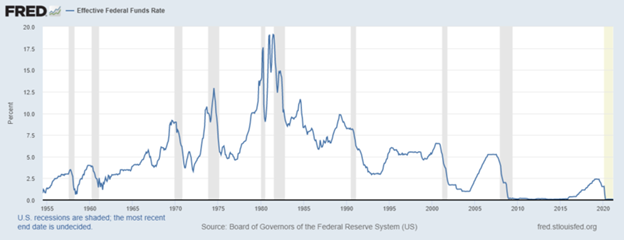

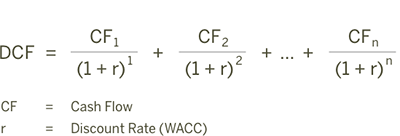

Alasan mengapa pasar publik mundur, terutama untuk aset-aset berisiko seperti saham teknologi dan kripto, adalah perkiraan kenaikan suku bunga AS. Alasan mengapa kenaikan suku bunga lebih mempengaruhi aset berisiko adalah karena aset berisiko lebih banyak dipengaruhi oleh arus kas di masa depan. Nilai perusahaan adalah nilai sekarang bersih dari arus kas yang didiskontokan di masa depan.

Bayangkan sebuah perusahaan rintisan teknologi yang diperkirakan akan menghasilkan arus kas sebesar $1 miliar dalam 10 tahun. Jika tingkat diskonto 0%, maka arus kas masa depan tersebut meningkatkan valuasi perusahaan sebesar $1 miliar. Namun, jika tingkat diskonto 10%, arus kas yang sama sebesar $1 miliar sepuluh tahun ke depan hanya akan meningkatkan valuasi perusahaan sebesar $385 juta. Ketika kita mulai dengan suku bunga yang sangat rendah, tidak perlu perubahan besar dalam suku bunga untuk memiliki dampak besar pada valuasi, terutama untuk perusahaan yang sebagian besar arus kasnya akan datang di masa depan yang relatif jauh.

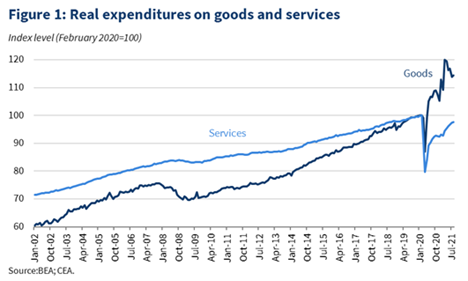

Saat ini, sebagian besar kenaikan inflasi disebabkan oleh krisis rantai pasokan yang disebabkan oleh peningkatan permintaan barang secara besar-besaran. Hal ini pada gilirannya disebabkan oleh penurunan permintaan akan layanan karena konsumen tidak dapat lagi bepergian, pergi ke restoran, bioskop, dll.

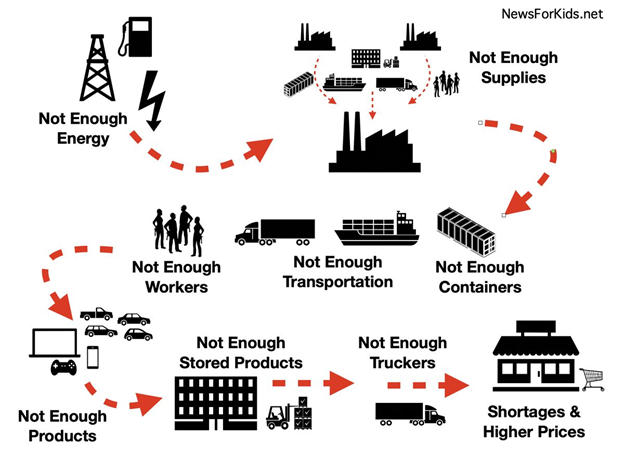

Dengan semua pendapatan tambahan ini, konsumen mulai beralih ke belanja online. Ternyata, infrastruktur kami tidak dibuat untuk berkembang secepat ini. Jumlah kapal kontainer di dunia, jumlah kontainer yang tersedia, throughput pelabuhan kami, ketersediaan truk dan pengemudi truk, ketersediaan sasis (trailer yang mengangkut kontainer), semuanya kewalahan sehingga menyumbat sistem. Kita tidak memiliki cukup elemen rantai pasokan yang penting ini, atau sistem tangguh yang cukup lincah untuk mengalihkan pasokan aset-aset ini ke tempat yang dibutuhkan.

Selain itu, jaringan logistik e-commerce pada dasarnya berbeda dalam hal geografis dan ruang fisik dibandingkan dengan jaringan ritel tradisional. Mereka lebih rumit karena Anda melakukan edge caching inventaris Anda untuk berada paling dekat dengan pengguna Anda alih-alih memposisikan semuanya di pusat distribusi dalam satu hub. Perusahaan harus menempatkan gudang mereka di seluruh Amerika Serikat, sehingga secara eksponensial menjadi lebih rumit. Akibatnya, semakin banyak orang membeli barang secara online, semakin banyak pula sistem ini kelebihan beban.

Hal ini diperparah oleh perang di Ukraina yang mendorong kenaikan harga energi dan semakin mengganggu rantai pasokan.

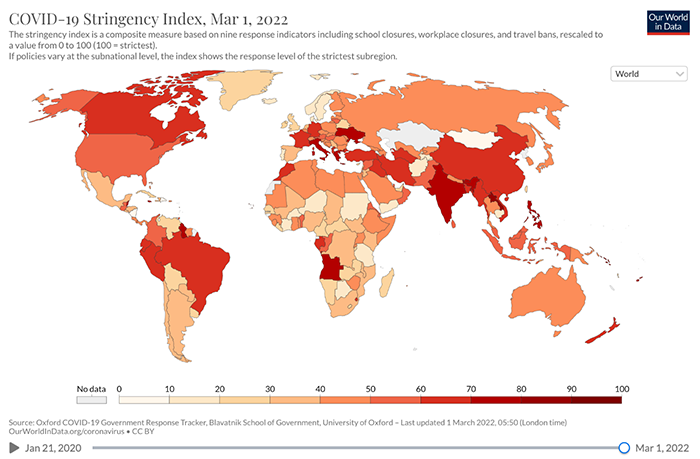

Sekarang izinkan saya menjelaskan bagaimana hasil yang optimis dapat terjadi. Pergeseran pembelian dari jasa ke barang didorong oleh pembatasan COVID yang ketat.

Bayangkan bahwa sekarang semua orang telah terkena COVID karena Omnicron dan/atau divaksin tiga kali, COVID akhirnya menjadi endemik. Meskipun mungkin sudah lama ada, kami belajar untuk hidup dengan itu dan negara-negara mengakhiri semua pembatasan, mengikuti jejak yang ditetapkan oleh Denmark dan Inggris. Konsumen kembali ke pola konsumsi ex-ante mereka. Hal ini akan memungkinkan rantai pasokan untuk membuka sumbatan dan memiliki efek deflasi pada ekonomi karena biaya logistik menurun secara signifikan.

Selain itu, berakhirnya pemeriksaan bantuan COVID seharusnya menghilangkan beberapa permintaan berlebih yang dipompa ke dalam perekonomian. Jika hal ini terjadi cukup cepat sehingga ekspektasi inflasi tidak mengakar dan meminta kenaikan gaji 7% per tahun tidak menjadi hal yang biasa, lonjakan inflasi akan terbukti bersifat sementara, sehingga memungkinkan the Fed untuk menaikkan suku bunga lebih lambat dari yang diantisipasi pasar.

Kita juga berada di puncak ketidakpastian dengan perang di Ukraina yang berdampak negatif pada sentimen. Jika resolusi ini tercapai dalam beberapa minggu atau bulan ke depan, hal ini akan menghilangkan banyak risiko geopolitik yang membayangi perekonomian. Saya juga berharap bahwa kesulitan yang dihadapi Putin di Ukraina dan beratnya sanksi ekonomi telah membuat Xi Jinping berpikir dua kali untuk melakukan invasi atau aneksasi terhadap Taiwan.

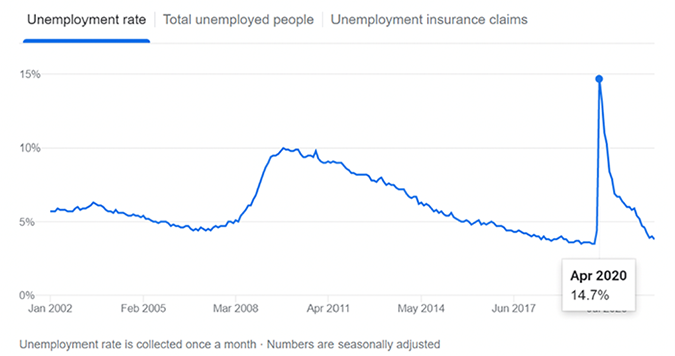

Jika inflasi dan ketegangan geopolitik mereda, ekonomi akan berada pada posisi yang baik untuk terus berjalan dengan baik dan pasar akan pulih. Perusahaan-perusahaan berada dalam kondisi keuangan yang baik dibandingkan dengan periode-periode lain ketika resesi terjadi dalam hal posisi kas dan utang. Kita berada pada kondisi full employment dengan tingkat pengangguran di Amerika Serikat sebesar 3,8%. Defisit fiskal menurun tajam karena Kongres tidak mempertimbangkan paket bantuan lebih lanjut, dan paket infrastruktur dan sosial tambahan akan jauh lebih kecil daripada paket bantuan baru-baru ini.

Dalam jangka panjang, teknologi juga dapat membantu mengatasi inflasi. Teknologi bersifat deflasi dan memberikan pengalaman pengguna yang lebih baik dengan biaya yang lebih rendah. COVID telah menyebabkan adopsi teknologi yang cepat di sektor-sektor ekonomi yang sebelumnya hampir tidak tersentuh oleh revolusi teknologi: perawatan kesehatan, pendidikan, B2B, dan bahkan layanan publik. Ekonom seperti Tyler Cowen yang pertama kali menggambarkan “Stagnasi Besar” sekarang memprediksi percepatan kembali pertumbuhan yang didorong oleh teknologi.

Pada Q4 tahun lalu, saya akan mengasumsikan probabilitas 50% untuk skenario optimis yang terjadi. Saat ini, saya akan mengatakan sekitar 33%, tetapi sayangnya menurun dari hari ke hari.

B. Kasus Stagnasi

Kasus optimis mensyaratkan inflasi bersifat sementara dan kembali ke status quo yang memungkinkan the Fed untuk menaikkan suku bunga lebih rendah dari yang diharapkan. Masalahnya adalah semakin lama inflasi bertahan di atas tren (katakanlah 2 – 2,5%), semakin besar kemungkinan ekspektasi inflasi mengakar. Pendapatan rata-rata per jam sektor swasta, yang disesuaikan secara musiman, naik 5,1% di bulan Februari dari tahun ke tahun. Meskipun ini masih lebih rendah dari inflasi, jika para pekerja mulai mendapatkan kenaikan gaji otomatis sebesar 7% setiap tahun untuk memerangi inflasi, hal ini akan membuat inflasi mencapai 7%.

Negara-negara pada umumnya menghindari risiko dan lambat dalam bertindak. Mereka mungkin melonggarkan pembatasan lebih lambat dari yang seharusnya. Hal ini akan membuat permintaan barang secara artifisial meningkat lebih lama, membuat rantai pasokan tersumbat, dan harga-harga menjadi tinggi. Hal ini pada gilirannya akan meningkatkan kemungkinan untuk meningkatkan ekspektasi inflasi yang lebih tinggi.

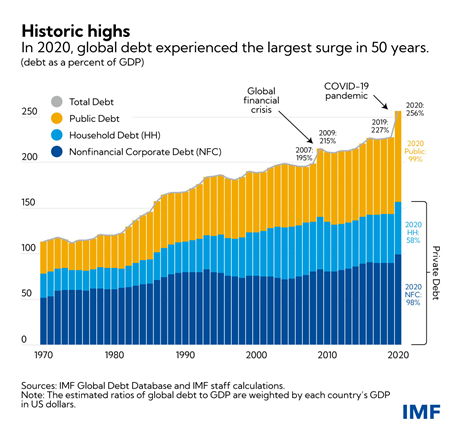

Ada juga perasaan yang berkembang bahwa banyak orang akan merasa nyaman dengan inflasi yang lebih tinggi. Utang global berada pada titik tertinggi sepanjang masa, yaitu lebih dari 250% dari PDB, sehingga pemerintah, perusahaan, dan rumah tangga menjadi sangat rentan terhadap tingkat suku bunga yang lebih tinggi.

Inflasi yang lebih tinggi secara permanen akan menimbulkan banyak kerugian: daya beli yang lebih rendah, investasi yang lebih rendah, salah alokasi modal, penghancuran nilai tabungan. Namun, dalam jangka pendek suku bunga riil negatif juga akan mengikis nilai utang.

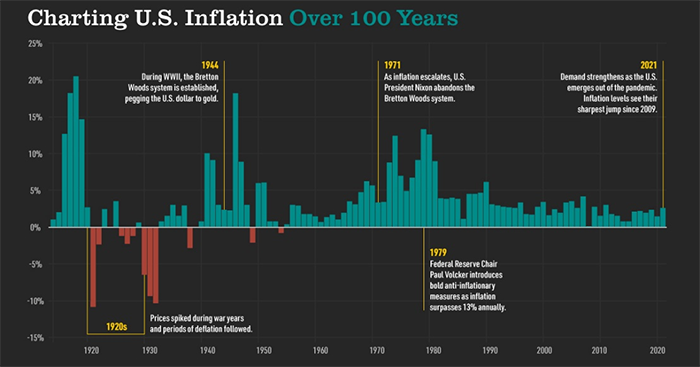

Pada masa perang, negara-negara telah menoleransi tingkat inflasi yang lebih tinggi untuk jangka waktu yang cukup lama seperti yang dapat Anda lihat pada grafik di bawah ini untuk Perang Dunia I, Perang Dunia II, dan Perang Vietnam.

Meskipun kita masih berada di awal invasi Rusia ke Ukraina, rawa-rawa yang dihadapi pasukan Rusia saat ini dapat menyebabkan konflik yang berkepanjangan dan menciptakan awan ketidakpastian yang berdampak pada sentimen.

Sangat mudah untuk melihat bagaimana skenario stagnasi terjadi. Suku bunga naik, tetapi tidak cukup untuk melawan ekspektasi inflasi yang meningkat. Para politisi dan the Fed memilih untuk menerima inflasi di atas tren. Ketika dikombinasikan dengan ketidakpastian geopolitik, kita akan menghadapi pertumbuhan riil yang rendah. Dalam hal ini, kita mungkin mulai terlihat seperti banyak negara Amerika Latin selama beberapa dekade. Alih-alih melacak pertumbuhan dan nilai nominal, kita harus melacak nilai riil. Meskipun pasar mungkin tidak jatuh secara signifikan dalam hal nominal, sangat mungkin valuasi riil akan menurun dari waktu ke waktu.

Skenario ini mungkin merupakan skenario yang paling mungkin terjadi pada saat ini.

C. Kasus Pesimis

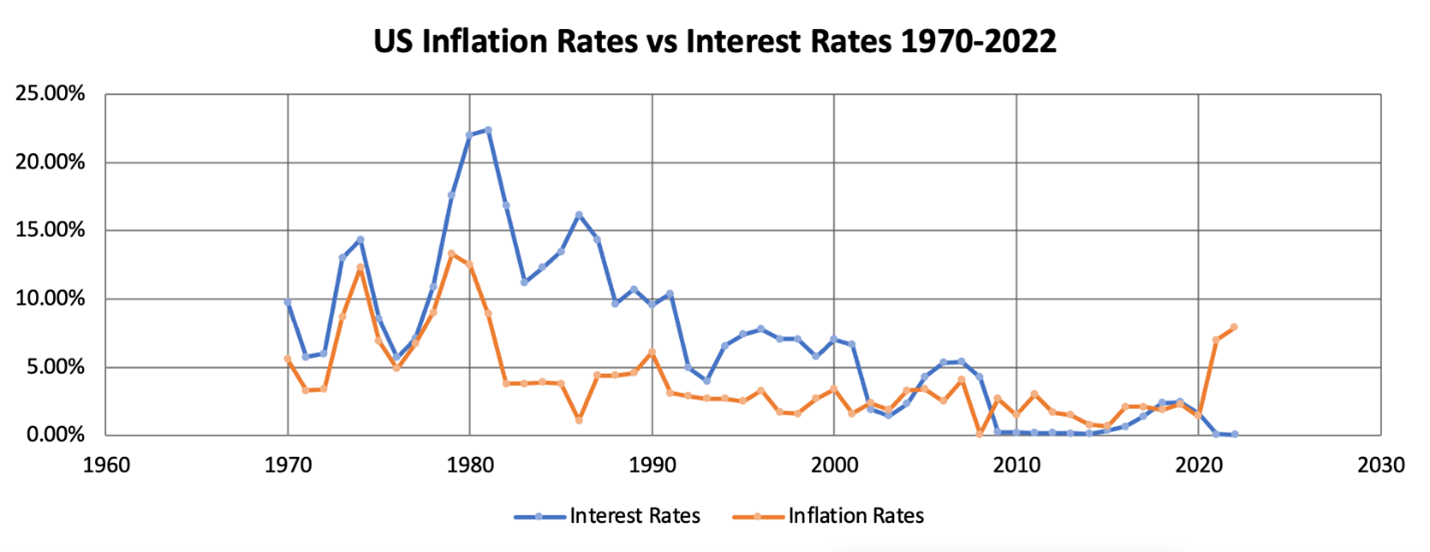

Ada kemungkinan besar bahwa hal terburuk masih akan terjadi, dengan jumlah skenario yang dapat menyebabkan bencana yang terus bertambah dari hari ke hari. Meskipun ada beberapa pengetatan yang terjadi, the Fed dan pemerintah masih menjalankan kebijakan moneter dan fiskal yang longgar menurut standar historis. Kenaikan suku bunga sebesar 1,5% mungkin tidak cukup untuk menahan inflasi. Pada tahun 1981, Volcker menaikkan suku bunga AS menjadi lebih dari 20%.

- Sumber untuk suku bunga: Tren Makro

- Sumber untuk tingkat inflasi: Keseimbangan

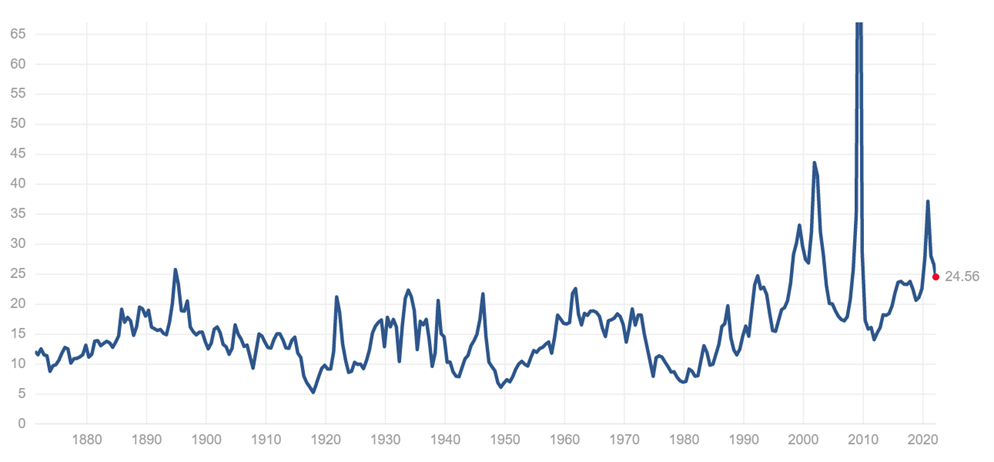

Anda tidak memerlukan skenario Volcker 2.0 untuk tetap memiliki dampak yang signifikan terhadap pasar dan ekonomi. Bahkan tingkat suku bunga 5%, tingkat yang terakhir kali terlihat pada tahun 2007, akan sangat memperlambat perekonomian dan menurunkan valuasi, terutama aset-aset berisiko. Meskipun pasar saham telah terkoreksi, valuasi tetap jauh di atas rata-rata historis.

Rasio S&P PE dari waktu ke waktu

Tidak terbayangkan jika valuasi akan terpangkas setengahnya dari posisi sekarang, terutama karena pendapatan kemungkinan akan terpukul karena biaya energi yang lebih tinggi dan dampak keluarnya Rusia.

Lebih buruk lagi, ada banyak skenario lain yang dapat menyebabkan krisis keuangan global dan pola pikir “risk off” secara umum. Para politisi, masyarakat dan pers tampaknya seperti The Eye of Sauron. Mereka hanya dapat fokus pada satu masalah pada satu waktu. Untuk waktu yang lama itu adalah Trump, kemudian COVID, dan sekarang invasi Rusia ke Ukraina. Saya sering bertanya-tanya apakah pasca-COVID perhatian tidak akan tertuju pada peningkatan tingkat utang pemerintah yang tidak dapat dikendalikan di banyak negara selama COVID.

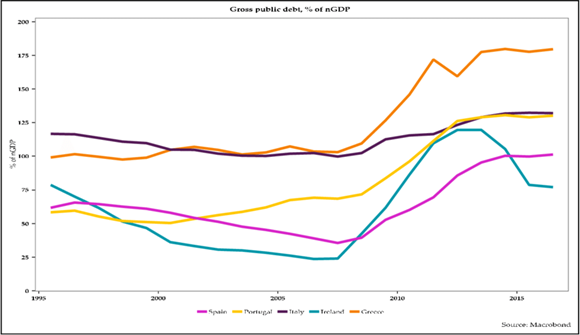

Italia, Yunani, Spanyol, dan Portugal semuanya mengalami peningkatan yang signifikan dalam utang publik mereka selama beberapa tahun terakhir.

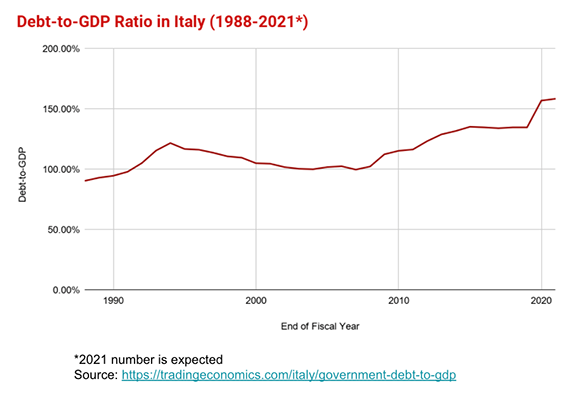

Rasio utang terhadap PDB Italia meningkat dari 100% menjadi lebih dari 150% dalam 15 tahun terakhir.

Krisis kepercayaan terhadap utang Italia dapat mengancam seluruh proyek Euro dengan keruntuhan. Krisis utang Yunani memicu krisis keuangan global yang masif. Ekonomi Italia sepuluh kali lebih besar, dan krisisnya akan jauh lebih besar. Dalam skenario seperti itu, seluruh sistem keuangan mungkin akan mengalami gangguan. Banyak bank akan terekspos pada utang negara yang gagal bayar. Bank-bank akan berhati-hati dalam melakukan perdagangan satu sama lain dengan risiko counter party yang tersirat, seperti yang terjadi selama Resesi Besar 2007-2009.

Krisis semacam itu juga dapat disebabkan oleh gagal bayar negara berkembang, atau hanya gagal bayar bank besar karena berbagai alasan, termasuk kemungkinan eksposur yang berlebihan terhadap Rusia. Credit Suisse dan UBS khususnya merasa rentan. Mereka telah menemukan diri mereka berada di pusat dari setiap bencana internasional baru-baru ini yang melibatkan pinjaman buruk, misalnya, Archegos, Greensil, Luckin Coffee, dll. Pinjaman dalam mata uang asing sendiri berjumlah ~400% dari PDB Swiss. Secara resmi, aset sistem perbankan Swiss adalah ~ 4,7x PDB, namun ini tidak termasuk aset di luar neraca. Dengan menyertakan semua ini, maka rasio ~9,5x 10x lebih akurat.

Swiss telah lama dianggap sebagai tempat yang aman dengan ekonomi yang makmur dan stabil serta populasi yang homogen. Saya menduga bahwa pada krisis berikutnya, bank-bank Swiss akan terbukti terlalu besar untuk ditalangi dan bukannya terlalu besar untuk gagal dan dapat menjatuhkan seluruh perekonomian Swiss.

Hal ini belum pernah terjadi sebelumnya. Selama bertahun-tahun sebelum Krisis Keuangan Global, Islandia secara luas dianggap sebagai kisah sukses ekonomi, mendapat pujian dari IMF dan komentator elit. Hanya sedikit orang yang menyadari bahwa dalam tujuh tahun menjelang tahun 2008, tiga bank terbesar di Islandia yaitu Kaupthing, Glitner, dan Landsbanki telah memulai pemberian pinjaman yang spektakuler, yang mengakibatkan total aset mereka tumbuh menjadi >11x PDB Islandia (dari sebelumnya <1x). Di luar ukuran buku pinjaman mereka, bank-bank Islandia menambah risiko mereka dengan penjaminan yang buruk terhadap peminjam yang sangat meragukan, sering kali berdenominasi di luar mata uang Krona asli (misalnya, ~ € 50 milyar dalam pinjaman Euro versus hanya ~ € 2 milyar dalam deposito Euro). Ketika likuiditas mengering pada awal 2008 dan orang-orang mulai mempertanyakan solvabilitas 3 bank besar Islandia, ukurannya yang sangat besar relatif terhadap total PDB Islandia berarti bahwa Bank Sentral Islandia tidak dapat bertindak secara efektif sebagai pemberi pinjaman terakhir. Hasilnya adalah kegagalan total sistem perbankan, gagal bayar utang dan depresi ekonomi, karena Islandia sendiri harus menerima dana talangan besar-besaran dari IMF. Krona anjlok ~35% terhadap Euro, dan kapitalisasi pasar saham Islandia turun lebih dari 90%.

Kita tidak bisa mengabaikan faktor risiko lainnya. Pada era pascaperang di AS, setiap kejadian di mana minyak melonjak di atas $100 per barel secara riil telah diikuti oleh resesi. Pola ini pernah terjadi pada tahun 1973, 1979, 1990, dan 2007.

Ketegangan geopolitik juga dapat meningkat. Sudah tidak terbayangkan lagi bahwa Rusia akan menggunakan nuklir taktis di Ukraina. Konflik ini dapat dengan mudah meluas ke negara lain. Tidak jelas di mana garis merahnya dan apa yang akan terjadi jika Rusia meluncurkan serangan siber pada infrastruktur sekutu NATO kita misalnya. Mungkin juga Xi Jinping bermain-main di Taiwan sementara kita teralihkan perhatiannya di Ukraina yang semakin mengancam stabilitas global.

Di masa lalu, saya menganggap probabilitas yang rendah untuk semua skenario ini, tetapi sekarang skenario ini semakin mungkin terjadi dan menjadi lebih mungkin dari hari ke hari.

Kesimpulan Makro

Saat ini ada lebih banyak risiko penurunan daripada risiko kenaikan karena saya saat ini menimbang kasus optimis di 33% (dan menurun). Ketika sampai pada peralihan rasa takut versus keserakahan Anda, inilah saatnya untuk menjadi lebih takut. Namun, keberuntungan tercipta di pasar bearish. Seperti yang dikatakan Buffett, kita harus menjadi takut ketika orang lain serakah, dan serakah ketika orang lain takut.

Untuk memposisikan diri kita untuk bermain menyerang di pasar bearish (baik sebagai investor atau sebagai pendiri), kita harus proaktif sebelum pasar bearish terwujud. Bagi para investor dan pendiri, pesan yang bisa diambil adalah sederhana: kumpulkan peti perang sekarang juga. Bagi para pendiri, ini berarti mengumpulkan cukup uang untuk bertahan hidup dan bahkan untuk menekan pesaing selama masa-masa sulit. Bagi investor, ini berarti meningkatkan likuiditas untuk mengantisipasi peluang membeli aset yang menarik dengan harga sepeser pun atau sepeser pun terhadap dolar.

Individu harus mencoba mengunci KPR jangka panjang dengan suku bunga rendah saat ini selagi masih bisa. Saya juga merekomendasikan untuk memaksimalkan jumlah pinjaman tanpa jaminan yang dapat Anda pinjam untuk rumah Anda dengan suku bunga tetap rendah selama 30 tahun. Inflasi akan mengurangi beban utang Anda. Sebagai contoh, saya baru saja menegosiasikan ulang hipotek apartemen saya di New York.

Meskipun inflasi tinggi, saya akan menyimpan uang tunai dalam jumlah yang cukup. Ketika nilainya sedang turun, Anda bisa membeli aset dengan harga murah jika terjadi koreksi besar. Inilah alasan kami menerapkan strategi sekunder yang agresif selama 12 bulan terakhir. Perhatikan bahwa saya menyimpan uang tunai saya di keuangan terdesentralisasi dan mengasuransikannya sebagai cara untuk menghasilkan pengembalian yang rendah di atas inflasi. Saya sedang mencari cara untuk membagikan solusi yang saya gunakan sendiri dengan kelompok yang lebih luas.

Para pendiri harus mengumpulkan dana sekarang sambil tetap memperhatikan ekonomi unit mereka dan membakarnya. Kelipatan pasar swasta belum mencapai tingkat pasar publik. Dengan adanya potensi kompresi kelipatan, Anda mungkin mendapatkan valuasi yang sama hari ini seperti yang Anda dapatkan dalam 1 tahun meskipun memiliki pertumbuhan 1 tahun.

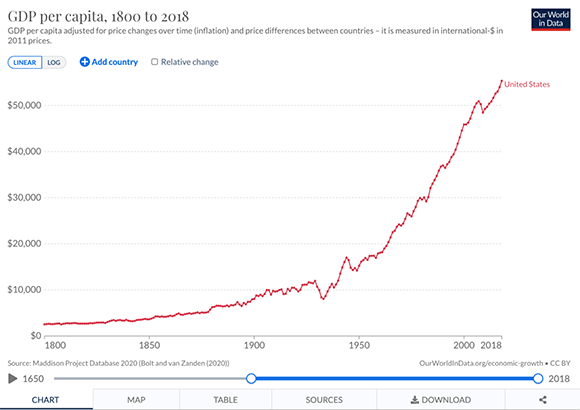

Sejarah Mengalahkan Makro

Saya ingin meninggalkan Anda dengan nada optimis. Gelombang sejarah mengalahkan siklus ekonomi makro. Mereka hanya beroperasi pada skala waktu yang berbeda. Dua ratus tahun terakhir merupakan kisah pertumbuhan ekonomi yang didorong oleh kecerdikan manusia. Dalam kurun waktu yang lama, resesi dan perang nyaris tidak pernah terjadi. Bahkan Depresi Besar, meskipun tidak menyenangkan untuk dijalani, hanyalah sebuah kilasan dalam sejarah kemajuan.

Selama 40 tahun terakhir, kita telah menyaksikan krisis dan kehancuran yang tak terhitung jumlahnya: resesi 1981-1982, Black Monday pada Oktober 1987, resesi 1990-1991, meledaknya gelembung dot com & 9/11 serta resesi 2001, Resesi Besar 2007-2009, dan Resesi COVID-19 pada awal 2020. Selama ini, jika Anda berinvestasi dalam teknologi, Anda telah melakukannya dengan baik.

Alokasi aset saya saat ini adalah sebagai berikut: 60% startup tahap awal yang tidak likuid, 10% startup teknologi publik (perusahaan-perusahaan dari portofolio yang telah IPO dan belum saya jual untuk diinvestasikan kembali), 10% kripto, 10% real estat, dan 10% uang tunai.

Kita masih berada di awal revolusi teknologi dan perangkat lunak terus memakan dunia. Saya optimis bahwa kita akan melihat percepatan kembali pertumbuhan yang didorong oleh teknologi. Kami akan menggunakan teknologi untuk mengatasi tantangan zaman kita: perubahan iklim, ketidaksetaraan kesempatan, ketidakadilan sosial, dan krisis kesehatan fisik dan mental.

Oleh karena itu, dengan FJ Labs, saya akan terus berinvestasi secara agresif di perusahaan rintisan teknologi tahap awal yang mengatasi masalah dunia. Makro untuk beberapa tahun ke depan mungkin akan memburuk, tetapi pada akhirnya sebagian besar tidak relevan. Saya lebih peduli dengan perusahaan-perusahaan luar biasa yang akan kita bangun untuk mewujudkan dunia masa depan yang lebih baik, dunia yang sadar akan kesetaraan kesempatan dan kelimpahan.