Akhir-akhir ini, saya telah mencurahkan banyak pemikiran pada pertimbangan makro. Ada periode waktu ketika makro mengalahkan mikro. Pada saat-saat itu, semua kelas aset berkorelasi ke 1 pada saat-saat yang menyenangkan. Uji tuntas menjadi tidak penting dan pasar tidak membedakan perusahaan-perusahaan yang luar biasa dengan perusahaan-perusahaan yang tidak bagus. Demikian juga, semua kelas aset berkorelasi dengan 1 pada saat turun di masa-masa tertekan. Pasar membuang bayi bersama air mandi.

Kita telah hidup di masa-masa seperti itu selama 18 bulan terakhir. Pada Februari 2021, saya berpendapat dalam Welcome to the Everything Bubble bahwa suku bunga riil negatif dengan kebijakan fiskal ekspansif yang agresif memicu gelembung di setiap kelas aset dan inilah saatnya untuk menjual aset yang dinilai terlalu tinggi secara agresif. Pada bulan Maret tahun ini di The Great Unknown, saya berpendapat bahwa orang-orang secara signifikan meremehkan risiko terhadap ekonomi global. Risiko-risiko tersebut semakin meningkat sejak saat itu.

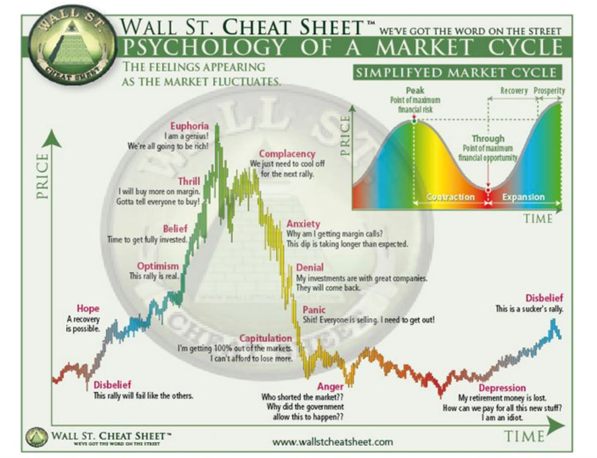

Bersikap bearish terhadap ekonomi global adalah konsensus saat ini. Seperti biasa, saya adalah seorang kontrarian, namun dalam kasus ini, pandangan kontrarian saya adalah bahwa konsensus tidak cukup bearish. Sebagian besar orang memperkirakan akan terjadi soft landing atau resesi ringan pada tahun 2023. Kita masih jauh dari lembah keputusasaan di mana semua harapan telah hilang. Berita apa pun yang tidak terlalu buruk dari yang diharapkan akan membuat pasar bergerak. Hal ini terjadi minggu lalu ketika cetakan CPI berada di 7,7%, bukan 7,9%, atau ketika orang-orang menyambut berita tentang potensi perlambatan laju kenaikan suku bunga dengan penuh semangat. Perlu diingat, inflasi masih tetap tinggi, dan suku bunga masih akan naik meskipun tingkat kenaikannya mungkin menurun (misalnya, turunan kedua negatif, tetapi turunan pertama masih positif).

Ada sembilan faktor yang mendorong sikap bearish saya.

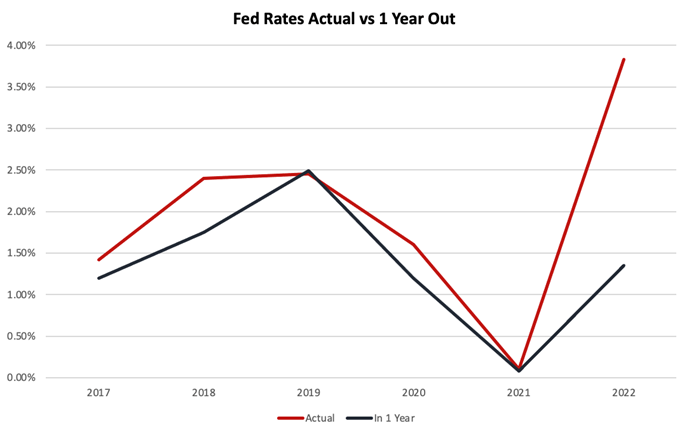

1. Tarif mungkin akan lebih tinggi dari yang diperkirakan orang untuk waktu yang lebih lama dari yang diperkirakan orang

Hingga pertemuan FOMC 20-21 September, banyak pihak yang memperkirakan suku bunga Fed Funds AS akan mencapai puncaknya di 3,5%. Saat ini 3,75% hingga 4% dan diperkirakan akan mencapai puncaknya di 4,6% pada tahun 2023 sebelum menurun lagi.

Awal tahun ini saya khawatir bahwa tidak ada yang mempertimbangkan konsekuensi dari suku bunga di atas 5% karena mereka tidak menganggapnya sebagai sesuatu yang mungkin terjadi. Ini adalah salah satu area di mana konsensus telah berulang kali salah selama setahun terakhir.

Dengan inflasi yang tetap tinggi dan menunjukkan tanda-tanda menjadi struktural karena para pekerja mulai meminta kenaikan upah sejalan dengan ekspektasi inflasi yang lebih tinggi, suku bunga mungkin harus lebih tinggi secara signifikan untuk waktu yang lebih lama dari yang diperkirakan orang. Saya tidak akan terkejut jika suku bunga pada akhirnya mencapai 5,5% atau lebih dan tetap tinggi hingga tahun 2024 atau lebih.

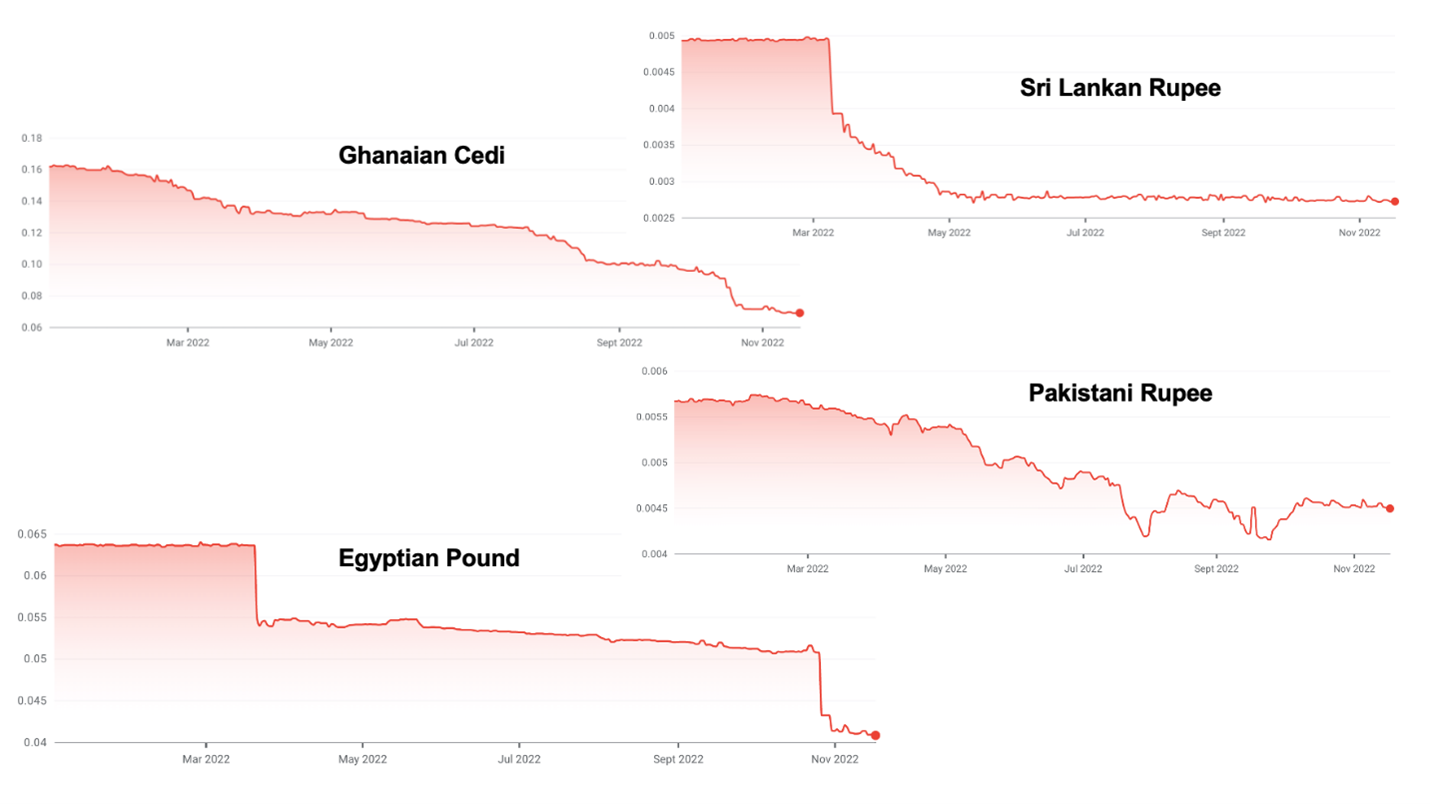

2. Dolar yang kuat menciptakan krisis utang negara di pasar negara berkembang

Sebagian besar pasar negara berkembang memiliki harga utang mereka dalam dolar tetapi memiliki pendapatan pajak dalam mata uang lokal mereka. Kenaikan suku bunga di AS, dikombinasikan dengan inflasi yang sangat tinggi, dan kesalahan ekonomi yang sering kali disebabkan oleh diri sendiri, membuat dolar menguat secara dramatis.

Peningkatan ini menempatkan banyak pasar negara berkembang dalam posisi yang genting. Sri Lanka telah gagal bayar. Ghana dan Pakistan tampaknya akan menjadi yang berikutnya dengan banyak tim lain yang berada di bawah tekanan.

3. Harga gas yang tinggi akan menyebabkan resesi di Jerman

Model bisnis Jerman selama beberapa dekade terakhir adalah membangun berbagai hal dengan gas Rusia yang murah dan mengekspornya ke China. Model bisnis ini mendapat tekanan dari kedua belah pihak. Penutupan Nordstream oleh Rusia dapat menyebabkan Jerman tidak memiliki cukup gas untuk menghangatkan penduduknya dan bahan bakar industri berat yang bergantung pada gas. Penjatahan dan kenaikan harga akan menyebabkan resesi di Jerman pada tahun 2023 dengan perkiraan berkisar antara 0,4% hingga 7,9% kontraksi PDB tergantung pada durasi dan tingkat keparahan musim dingin.

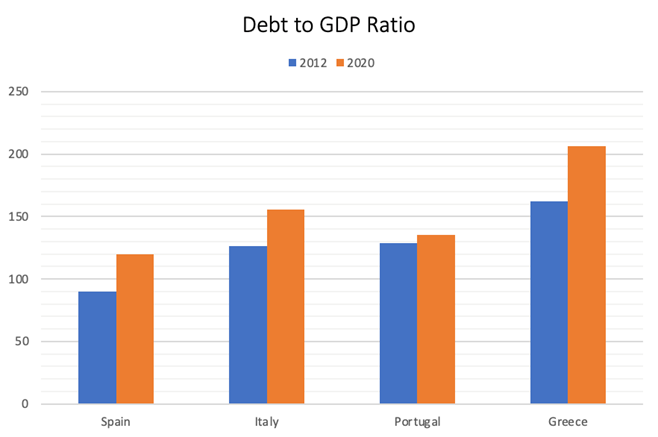

4. Ada krisis euro baru yang membayangi

Yunani hampir saja menjatuhkan euro setelah krisis keuangan 2007-2008. Posisi fiskal banyak negara Eropa, terutama di PIGS (Portugal, Italia, Yunani, Spanyol) saat ini jauh lebih buruk dibandingkan sebelumnya.

Tingkat utang sedemikian rupa sehingga tidak perlu peningkatan yang sangat besar dalam biaya pinjaman mereka untuk membuat negara-negara ini bangkrut. Risiko terbesar mungkin datang dari Italia yang rasio utang terhadap PDB-nya kini melebihi 150% dan ekonominya sepuluh kali lebih besar dari Yunani. Lebih buruk lagi, negara ini memilih pemerintahan nasionalis sayap kanan yang mungkin tidak akan menemukan banyak wajah ramah di Eropa, terutama karena Jerman berada di tengah-tengah krisis energi.

Saya menduga bahwa ketika krisis terjadi, Eropa akan melakukan apa pun untuk mempertahankan euro, tetapi prosesnya akan sangat menyakitkan.

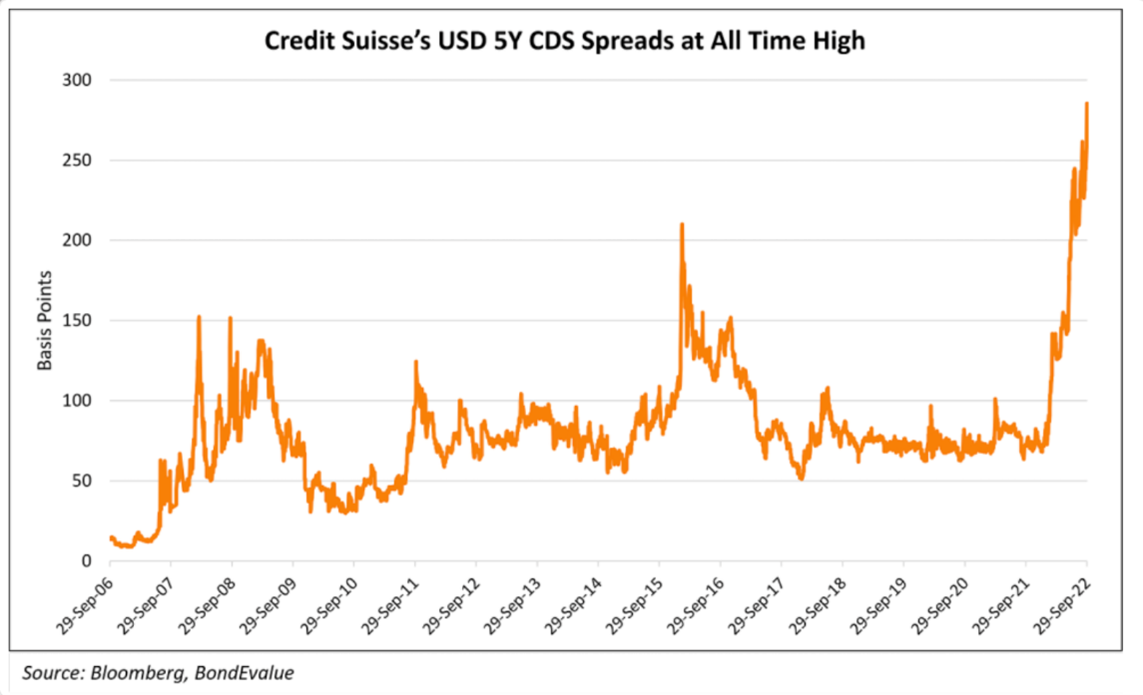

5. Ada krisis perbankan di depan mata

Awal tahun ini saya memperkirakan bahwa Credit Suisse dan mungkin UBS dapat mengalami gagal bayar dan membawa Swiss ke dalam krisis. Bank-bank ini telah menemukan diri mereka sebagai pusat dari setiap bencana internasional baru-baru ini yang melibatkan pinjaman buruk, misalnya, Archegos, Greensil, Luckin Coffee, dll. Pinjaman dalam mata uang asing sendiri berjumlah ~400% dari PDB Swiss. Secara resmi, aset sistem perbankan Swiss adalah ~ 4,7x PDB, namun ini tidak termasuk aset di luar neraca. Dengan menyertakan semua ini, maka rasio ~9,5x 10x lebih akurat.

Sejak saat itu, pasar mulai menyadari kelemahan Credit Suisse.

Bank-bank Eropa pada umumnya berada dalam posisi yang lemah. Mereka memiliki banyak utang pemerintah, yang akan membuat mereka terekspos pada kemungkinan restrukturisasi utang di PIGS. Mereka telah menerbitkan hipotek dengan agunan kecil dengan harga yang sangat rendah dan akan mengalami kenaikan suku bunga dan penurunan harga real estat.

Selain itu, mereka belum membangun cadangan yang signifikan seperti yang dilakukan oleh rekan-rekan mereka di AS. Jika terjadi krisis kepercayaan, tidak sulit untuk membayangkan seluruh sistem perbankan akan mengalami kekacauan karena bank-bank berusaha menghindari risiko counterparty yang mengarah ke krisis keuangan yang masif.

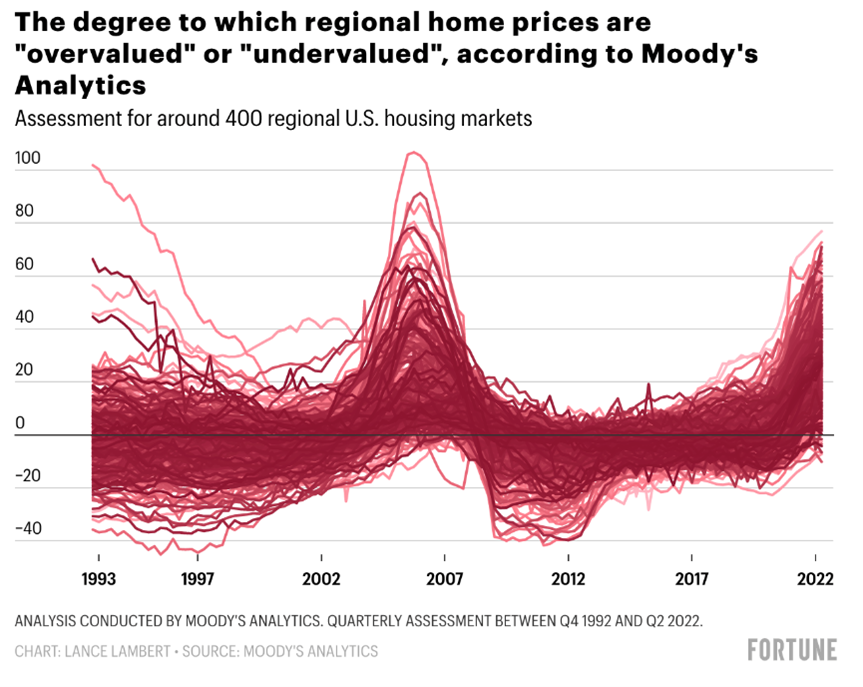

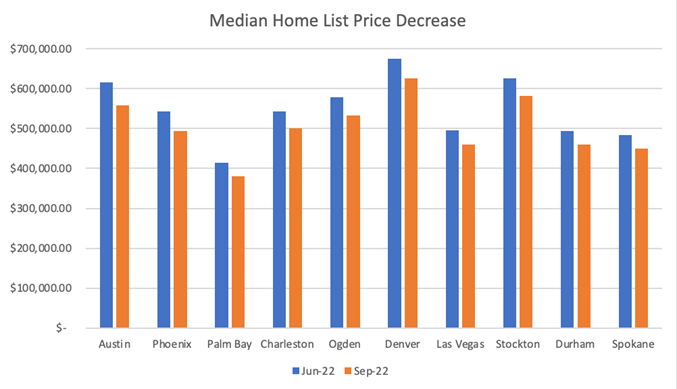

6. Harga real estat akan turun

Seperti semua kelas aset lainnya, real estat mengalami kenaikan harga yang sangat besar dalam satu dekade terakhir. Real estat sekarang dinilai terlalu tinggi di sebagian besar tempat di AS dan di seluruh dunia.

Berlawanan dengan kelas aset lainnya, harga real estat belum menyesuaikan diri meskipun suku bunga KPR meningkat dari 2,5% menjadi 7% dalam 18 bulan terakhir. Butuh beberapa saat bagi penjual untuk menyesuaikan ekspektasi harga mereka, sehingga likuiditas mengering terlebih dahulu, lalu harga turun.

Harga telah turun lebih dari 7% dalam 3 bulan terakhir di kota-kota seperti Austin, Texas. Saya tidak akan terkejut jika kita melihat penurunan nasional lebih dari 15% dalam 24 bulan ke depan.

Hal ini terjadi secara global. Harga rumah di Selandia Baru turun 10,9% dalam 11 bulan terakhir. Swedia diperkirakan akan mengalami penurunan harga rumah sebesar 20% dari puncaknya. Kanada dan Inggris tampaknya sangat rentan karena sebagian besar konsumen yang memiliki hipotek dengan suku bunga variabel terpapar pada kenaikan suku bunga yang signifikan.

7. Konflik yang terus berlanjut di Ukraina dan Rusia akan membuat harga biji-bijian, gas, dan minyak tetap tinggi

Konflik ini tidak akan berakhir. Sementara itu, harga biji-bijian, gas, dan minyak akan tetap tinggi, sehingga menjaga inflasi tetap tinggi terlepas dari tingkat suku bunga karena harga didorong oleh keterbatasan pasokan dan bukan oleh permintaan yang tinggi.

Ini bahkan tidak mempertimbangkan apa yang akan terjadi jika nuklir taktis digunakan selama konflik, yang konsekuensinya tidak terbayangkan.

8. Tiongkok tidak lagi menjadi kekuatan untuk pertumbuhan ekonomi dan disinflasi

Selama beberapa dekade, Tiongkok merupakan salah satu kekuatan pendorong pertumbuhan ekonomi global dan disinflasi. Dunia sangat diuntungkan oleh kemampuan Tiongkok untuk memproduksi dengan biaya rendah dan dalam skala besar yang membantu menjaga inflasi.

Hal ini sudah tidak berlaku lagi. Manajemen ekonomi Tiongkok yang tidak kompeten oleh Xi Jinping dengan kebijakan nol-covid, regulasi anti-teknologi, dan kebijakan anti-kapitalis secara umum telah menghancurkan pertumbuhan ekonomi di negara tersebut.

Selain itu, kebijakan jingoistiknya mengarah pada pemisahan antara Tiongkok dan Barat dan de-integrasi rantai pasokan. Proses pemindahan rantai pasokan ini ke India, Indonesia, Meksiko, atau kembali ke daratan, menimbulkan inflasi karena dunia kehilangan spesialisasi dan skala ekonomi yang telah diuntungkan selama 30 tahun terakhir.

Sisi baiknya, sebagian besar ahli militer berpendapat bahwa Cina tidak akan memiliki kapasitas amfibi untuk menginvasi Taiwan selama lima tahun ke depan. Sementara pedang Damocles geopolitik ini masih menggantung di atas ekonomi global, rasanya hari perhitungan belum tiba.

9. Risiko geopolitik yang secara struktural lebih tinggi

Entente pasca Perang Dingin mulai runtuh. Kita sedang memasuki Perang Dingin baru di mana Barat berhadapan dengan Cina, Rusia, Iran, dan Korea Utara. Konflik Ukraina membuat dinamika ini menjadi sangat jelas. Rusia bertarung dengan drone buatan Iran, artileri buatan Korea Utara, dan dengan Xi dari Tiongkok yang mendukung Putin di PBB serta di panggung dunia.

Perang Dingin yang baru ini dapat mengakibatkan hasil yang mengerikan dalam berbagai cara:

- Konflik nuklir atau bom kotor atau kecelakaan di pembangkit listrik tenaga nuklir di Ukraina.

- Perang di Taiwan.

- Meningkatnya serangan siber terhadap infrastruktur di Barat.

- Penggunaan teknologi untuk mengacaukan demokrasi Barat, misalnya, campur tangan Rusia dan Cina dalam pemilu di AS.

Semua ini membuat dunia menjadi tempat yang kurang stabil, mengikis supremasi hukum, dan meningkatkan risiko bencana yang ditimbulkan.

Kesimpulan

Salah satu dari sembilan faktor ini akan cukup untuk menciptakan resesi global. Yang membuat saya khawatir adalah bahwa semua hal tersebut terjadi dan berlangsung secara bersamaan, yang menunjukkan bahwa pengulangan Resesi Besar 2007-2008 mungkin akan terjadi.

Saya biasanya adalah orang yang paling optimis di ruangan ini, dan saya belum pernah se-bearish ini sejak tahun 2006. Saya masih berpikir secara probabilistik, tetapi sekarang saya pikir probabilitas resesi yang parah mengalahkan probabilitas resesi yang ringan, yang pada gilirannya mengalahkan hasil yang optimis.

Demi kelengkapan, ada baiknya menyebutkan hal-hal yang akan membuat saya menilai kembali bobot probabilitas saya menuju hasil yang lebih optimis. Jika konflik Ukraina/Rusia berakhir dengan pasti, dengan inflasi yang terkendali, saya akan menjadi lebih optimis. Demikian juga, Tiongkok memiliki potensi untuk memberikan kejutan yang menyenangkan pada tahun 2023 dengan mengubah peraturan covid-nya dan mengatasi krisis perumahannya.

Apa yang harus dilakukan

Meskipun inflasi tinggi, saya akan menjual aset yang harganya masih terjangkau atau ketika reli pasar bearish terjadi untuk membangun cadangan uang tunai dalam dolar AS untuk diinvestasikan dengan harga yang lebih rendah pada saat krisis yang akan datang. Jika saya salah dalam membaca, saya menduga harga aset tidak akan pulih, dan Anda selalu bisa masuk kembali dengan harga yang sama dengan harga saat Anda keluar. Saat saya akan masuk kembali ke pasar, terutama dengan aset berisiko, adalah ketika suku bunga mulai menurun lagi.

Namun, jika saya benar, sebagian besar kelas aset akan menjadi sangat menarik dengan aset-aset yang tertekan menjadi sangat menarik. Ini akan menjadi siklus distress yang bonafid pertama sejak 2008-2009. Saya berharap akan ada banyak peluang di obligasi yang tertekan, real estat, dan bahkan kripto.

Pengecualian dari aturan ini adalah jika Anda memiliki hipotek tetap selama 30 tahun dengan harga yang sangat rendah untuk real estat Anda. Dalam hal ini, Anda lebih baik mempertahankan real estat Anda meskipun harga turun 15-20%, karena dengan suku bunga hipotek 7% saat ini, kemampuan Anda untuk membeli real estat akan terganggu hingga 50% tergantung pada seberapa rendah suku bunga yang Anda bayarkan. Selain itu, inflasi saat ini berada di atas suku bunga yang Anda bayarkan, sehingga mengurangi beban utang Anda secara riil.

Saya juga akan mengurangi pengeluaran tahunan Anda untuk membangun cadangan uang tunai jika resesi membuat Anda kehilangan pekerjaan. Lunasi semua pinjaman berbunga tinggi yang bersifat variabel, seperti utang kartu kredit, tetapi pertahankan utang berbunga rendah.

Sejarah mengalahkan makro

Sementara itu, satu-satunya tempat untuk berinvestasi saat ini adalah di perusahaan rintisan teknologi swasta tahap awal. Penilaian tahap awal adalah wajar. Para pendiri berfokus pada ekonomi unit mereka. Mereka membatasi pembakaran uang tunai agar tidak perlu masuk ke pasar setidaknya selama dua tahun. Perusahaan rintisan menghadapi biaya akuisisi pelanggan yang lebih rendah dan persaingan yang jauh lebih sedikit. Meskipun exit akan tertunda dan kelipatan exit lebih rendah daripada beberapa tahun terakhir, hal ini harus dikompensasi dengan harga masuk yang lebih rendah dan fakta bahwa para pemenang akan memenangkan seluruh kategori mereka.

Makro yang penting bagi perusahaan rintisan ini adalah 6-8 tahun dari sekarang ketika mereka mencari jalan keluar, bukan lingkungan saat ini. Untuk saat ini yang terpenting adalah mereka mengumpulkan cukup uang tunai dan tumbuh cukup untuk mendapatkan penggalangan dana berikutnya, jadi hindari industri padat modal untuk saat ini.

Investasi startup terbaik dalam dekade terakhir dilakukan antara tahun 2008 dan 2011 (Uber, Airbnb, Whatsapp, Instagram), dan saya menduga bahwa investasi paling menarik di tahun 2020-an akan dilakukan antara tahun 2022 dan 2024.

Dalam jangka panjang, sejarah mengalahkan makro. Saya tetap sangat optimis tentang masa depan dunia dan ekonomi. Sejak tahun 1950, 11 resesi telah berlangsung antara dua hingga 18 bulan, dengan durasi rata-rata 10 bulan. Kami akan keluar dari masalah ini. Selain itu, jika kita mundur selangkah ke belakang, 200 tahun terakhir merupakan sejarah kemajuan teknologi dan inovasi yang telah membawa perbaikan pada kondisi manusia meskipun terjadi banyak perang dan resesi.

Berkat teknologi, rata-rata rumah tangga di Barat memiliki kualitas hidup yang tidak terbayangkan oleh raja-raja di masa lalu. Karena skala ekonomi, efek jaringan, lingkaran umpan balik positif dalam pengetahuan dan manufaktur (juga disebut sebagai kurva pembelajaran), dan keinginan pengusaha untuk menangani pasar seluas mungkin dan memberikan dampak pada dunia secara masif, teknologi baru dengan cepat melakukan demokratisasi.

Hal ini telah menyebabkan peningkatan besar dalam kesetaraan hasil. 100 tahun yang lalu, hanya orang kaya yang pergi berlibur, memiliki alat transportasi, pipa ledeng dalam ruangan, atau listrik. Saat ini di Barat, hampir semua orang memiliki listrik, mobil, komputer, dan smartphone. Hampir semua orang pergi berlibur dan mampu untuk terbang. Kita menerima begitu saja bahwa kita dapat melakukan perjalanan ke belahan dunia lain dalam hitungan jam dan bahwa kita memiliki akses ke seluruh pengetahuan umat manusia di dalam saku kita, selain memiliki komunikasi video global gratis. Seorang petani miskin di India yang memiliki ponsel pintar memiliki lebih banyak akses ke informasi dan komunikasi dibandingkan dengan presiden Amerika Serikat 30 tahun yang lalu. Ini adalah prestasi yang luar biasa.

Terlepas dari semua kemajuan ini, kita masih berada di awal revolusi teknologi. Sektor-sektor ekonomi terbesar belum didigitalisasi: layanan publik, perawatan kesehatan, atau pendidikan. Sebagian besar rantai pasokan tetap offline. Digitalisasi mereka akan membuat mereka lebih efisien dan menjadi deflasi, yang pada gilirannya akan menjadi inklusif.

Di FJ Labs, kami bertemu dengan begitu banyak pendiri luar biasa yang menangani masalah abadke-21, perubahan iklim, ketidaksetaraan kesempatan, dan krisis kesejahteraan fisik dan mental, sehingga kami optimis bahwa umat manusia akan menghadapi tantangan zaman kita.

Setelah membaca daun teh makro dengan benar dan menjual sebanyak mungkin posisi tahap akhir dan kripto yang kami bisa pada tahun 2021, kami menemukan diri kami dalam posisi kaya uang tunai dengan hanya 25% dari dana kami yang digunakan. Sebagai kontrarian, kami sekarang berinvestasi dengan sangat agresif dalam bisnis-bisnis yang ringan aset dan sangat beruntung berada dalam posisi untuk membantu membangun dunia yang lebih baik di masa depan, dunia yang memiliki kesetaraan kesempatan dan banyak hal yang sadar sosial dan berkelanjutan secara lingkungan.

Beberapa tahun ke depan akan sangat sulit, tetapi sekarang adalah waktu terbaik untuk membangun, dan kami akan keluar dari masa-masa sulit ini dengan lebih kuat dan lebih baik dari sebelumnya.