L’approccio agli investimenti di FJ Labs deriva dalle sue radici (leggi La genesi di FJ Labs). FJ Labs è l’estensione delle attività di angel investing mie e di Jose. Abbiamo ridimensionato le nostre attività e i nostri processi, ma non abbiamo cambiato la strategia.

La maggior parte dei fondi di venture capital ha una costruzione del portafoglio molto ben definita. Investono i fondi raccolti in un periodo specifico, in un tipo specifico di azienda, in un numero specifico di aziende, investendo un importo specifico, in una fase specifica e in una zona geografica specifica. Questi fondi guidano i round e i partner siedono nel consiglio di amministrazione. Riservano una certa quantità di capitale per i follow-on e in genere li fanno. Le regole dei fondi prevedono che i fondi successivi non possano investire nelle società del fondo precedente. Il fondo effettua un’approfondita due diligence e investe in meno di 7 operazioni all’anno.

Un tipico fondo VC da 175 milioni di dollari potrebbe avere il seguente aspetto:

- Solo per gli Stati Uniti

- Focus sulla Serie A

- Solo aziende B2B SAAS

- Investe 5-7 milioni di dollari di serie A in assegni di comando

- L’obiettivo è quello di investire in 20 aziende nell’arco di 3 anni.

- 40% del capitale riservato ai seguiti

- Follow-on nella maggior parte delle società in portafoglio

- I soci prendono posto nel consiglio di amministrazione

- Gli investimenti richiedono 2-4 mesi dal primo incontro

FJ Labs non opera in questo modo. Come facevamo quando eravamo angeli, valutiamo tutte le aziende nella nostra pipeline e investiamo in quelle che ci piacciono. Decidiamo se investire o meno sulla base di due telefonate di 60 minuti nel corso di una o due settimane. Non comandiamo e non occupiamo posti nel consiglio di amministrazione. In altre parole, si potrebbe dire che investiamo in qualsiasi fase, in qualsiasi area geografica, in qualsiasi settore con una due diligence estremamente limitata. Queste sono le parole che hanno spaventato gli investitori istituzionali e ci hanno fatto pensare che non avremmo mai raccolto un fondo.

Data questa “strategia”, ci si potrebbe aspettare che la composizione del nostro portafoglio vari drasticamente nel tempo. In effetti, è stato molto costante nel corso degli anni. Le ragioni sono molteplici.

- Il numero di affari che valutiamo settimanalmente è stato molto costante nel corso degli anni.

Descriverò nei dettagli come FJ Labs ottiene il flusso di transazioni in un successivo post del blog. Ma per darti un’idea delle dimensioni, ogni settimana riceviamo oltre 100 opportunità di investimento. Tuttavia, non li valutiamo tutti. Molti sono chiaramente fuori portata: hardware, AI, tecnologia spaziale, biotecnologie, ecc. senza una componente di mercato. Molti altri sono troppo vaghi: “Ho un’ottima opportunità di investimento online; vuoi ricevere un mazzo di carte?”.

Se non ti rendi conto che ci concentriamo sui mercati online e non ci fornisci informazioni sufficienti per valutare se vogliamo approfondire l’affare, non ti risponderemo né ti daremo un seguito.

In media, valutiamo 40-50 offerte ogni settimana. Nel 2019, ad esempio, abbiamo valutato 2.542 aziende, per una media di 49 a settimana.

2. La percentuale di operazioni in cui investiamo è rimasta pressoché costante.

C’è molta specificità nel dire “investiamo in aziende che ci piacciono”. Abbiamo criteri di valutazione estremamente specifici e tesi di investimento che continuiamo a perfezionare. Le descriverò in dettaglio nei prossimi post del blog. Sebbene investiamo in ogni settore, in ogni area geografica e in ogni fase, abbiamo una specificità: investiamo nei marketplace.

Nel corso degli anni abbiamo investito in circa il 3% delle operazioni che abbiamo valutato. Nel 2019, ad esempio, abbiamo effettuato 83 investimenti per la prima volta. In altre parole, abbiamo investito nel 3,3% delle 2.542 operazioni valutate.

3. La distribuzione delle offerte che riceviamo non è casuale e coerente nel tempo.

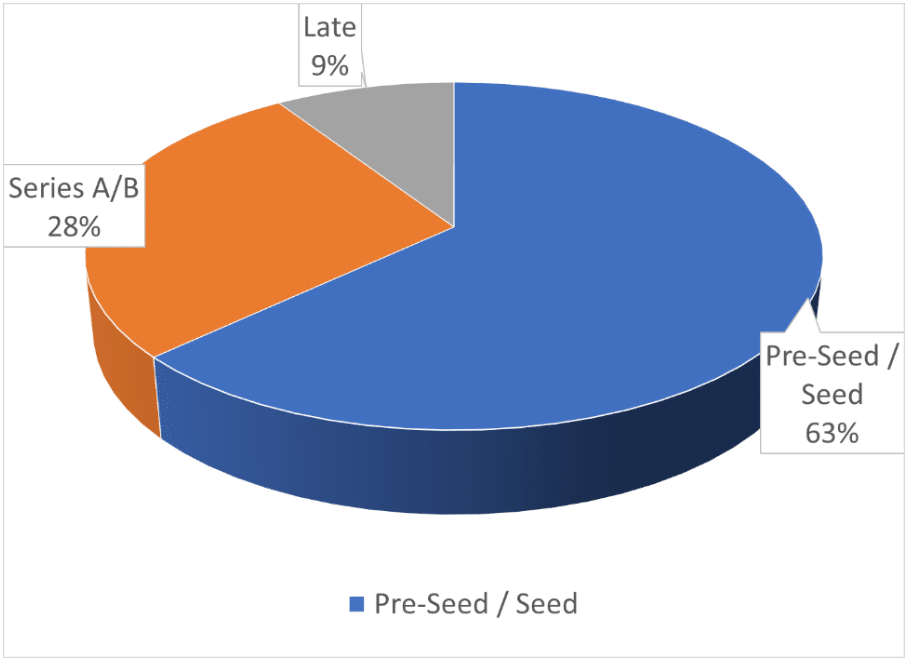

In generale, ci sono molte più operazioni di pre-seed e seed che di Serie A e Serie B. A loro volta, le operazioni di Serie A e B sono più numerose di quelle successive. Inoltre, poiché siamo conosciuti come angel investor che staccano assegni relativamente piccoli, riceviamo in modo sproporzionato le offerte della fase iniziale rispetto a quelle della fase successiva. Di conseguenza, la maggior parte dei nostri investimenti è di tipo seed o precedente, anche se il numero di Serie A è aumentato negli ultimi anni.

4. Pur valutando le offerte provenienti da qualsiasi paese, abbiamo delle preferenze specifiche

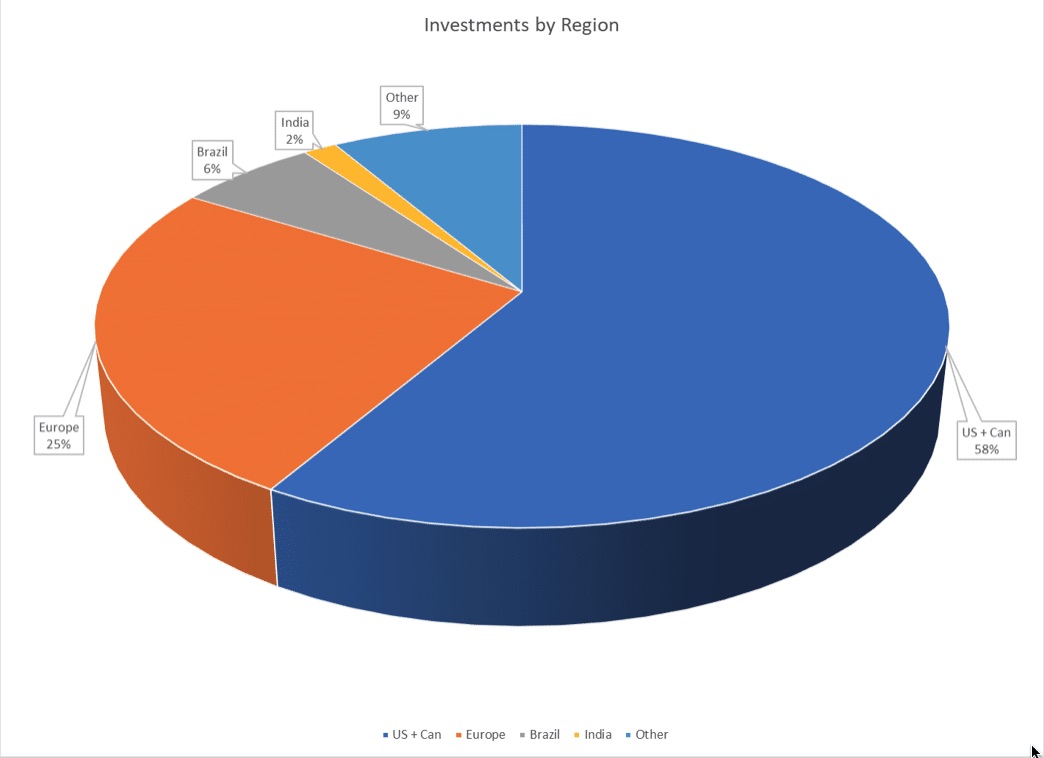

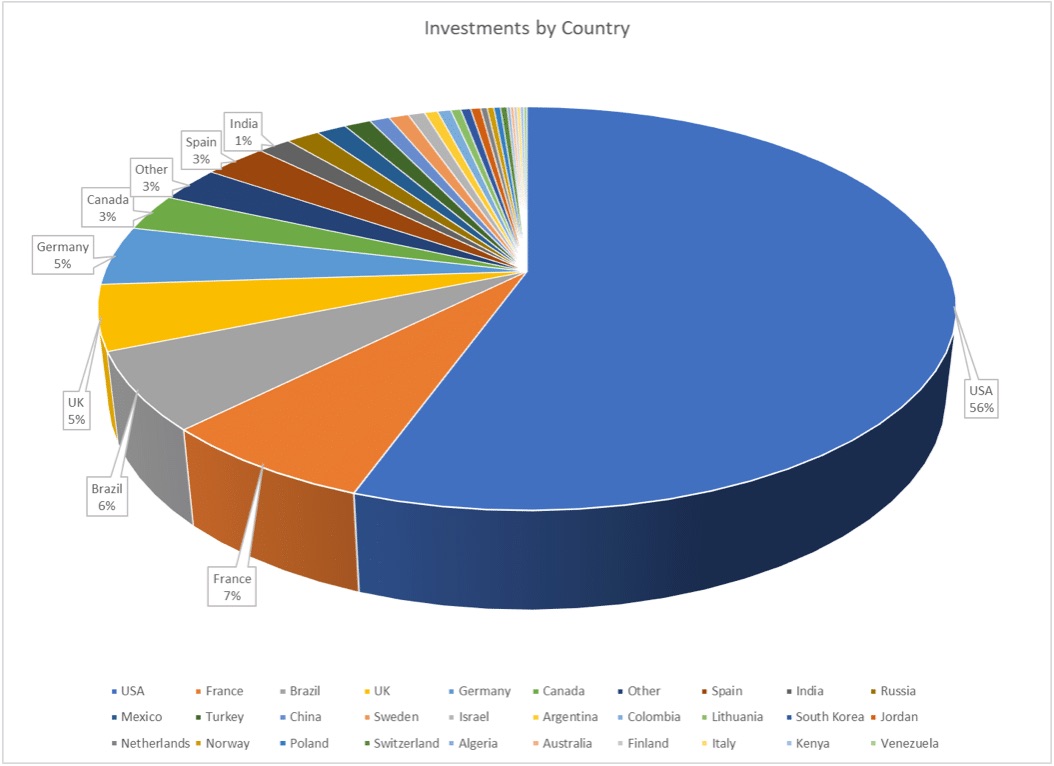

Pur essendo investitori globali, abbiamo sede a New York e la maggior parte dell’innovazione del mercato proviene dagli Stati Uniti. Di conseguenza, la maggior parte del nostro flusso di transazioni proviene dagli Stati Uniti e la maggior parte dei nostri investimenti sono negli Stati Uniti. Allo stesso tempo, Jose vive a Londra e io sono francese, quindi abbiamo un flusso di transazioni molto europeo. Data l’impronta globale di OLX, sono molto visibile anche in molti mercati emergenti.

Pur valutando le operazioni in tutti i paesi, quando ci occupiamo di startup nei mercati emergenti, ci concentriamo sui grandi mercati che hanno ecosistemi di venture e mercati finanziari più solidi. Al giorno d’oggi questo significa soprattutto Brasile e India. Questo non significa che non investiremo mai in mercati più piccoli. Abbiamo investito in Rappi in Colombia, Yassir in Algeria e Lori Systems in Kenya, per esempio, ma la soglia per investire è molto più alta.

Il problema principale dei mercati emergenti più piccoli è la mancanza di capitali di serie A e B e la mancanza di uscite. Ci sono ricchi locali che investono in quasi tutti i paesi del mondo. Inoltre, se si supera il limite, che in genere significa più di 100 milioni di dollari di fatturato e 100 milioni di dollari di valutazione, i fondi globali statunitensi come Tiger Global ti troveranno per investire (a quello che in genere sarebbe una Serie C) ovunque tu sia situato.

Tuttavia, la maggior parte dei mercati più piccoli non dispone di investitori di Serie A e B, il che rende ridicolmente difficile per le aziende passare dallo stato di seed a quello di breakout, soprattutto se il mercato nazionale è piccolo. Peggio ancora, ci sono poche uscite per queste aziende, anche per quelle di successo, perché i paesi in cui si trovano non sono nella lista delle priorità dei grandi acquirenti globali.

Ad oggi il 58% dei nostri investimenti è stato effettuato negli Stati Uniti e in Canada (soprattutto negli Stati Uniti), il 25% in Europa, il 6% in Brasile, il 2% in India e tutti gli altri paesi insieme rappresentano il 9%.

Oltre a questo, abbiamo alcuni altri principi guida.

A. Ci concentriamo sui mercati

Il mio fascino per i mercati deriva dalla mia iniziale passione per l’economia. Ho scoperto Adam Smith e David Ricardo durante l’adolescenza. Il loro lavoro mi ha colpito perché spiegava come era strutturato il mondo meglio di qualsiasi altra cosa avessi incontrato. Per questo motivo ho studiato economia a Princeton, che ha fatto crescere ulteriormente il mio interesse per la progettazione del mercato e i sistemi di incentivi.

Quando mi sono laureata nel 1996, non pensavo che avrebbe portato a qualcosa di concreto. Da timido e introverso ventunenne sono andato a lavorare per McKinsey per due anni. Anche se volevo diventare un imprenditore di Internet, sentivo che McKinsey sarebbe stata l’equivalente di una scuola di economia, solo che mi pagavano. Due anni dopo sentivo di aver imparato ciò che ero venuto a imparare ed ero pronto ad avventurarmi nel mondo dell’imprenditoria.

Quando ho iniziato a pensare alle idee di aziende che avrei potuto costruire, mi sono reso conto che molte non erano adatte a un ventitreenne inesperto. Costruire aziende di tipo Amazon richiedeva la gestione di catene di approvvigionamento complesse. Le società di tipo Etrade richiedevano l’ottenimento di licenze di intermediazione o bancarie. La maggior parte delle idee, inoltre, richiedeva un’ingente quantità di capitale. Quando mi sono imbattuto nel sito di eBay, è stato amore a prima vista. Mi sono subito reso conto della straordinaria quantità di valore che si poteva creare portando trasparenza e liquidità nei mercati precedentemente opachi e frammentati degli oggetti da collezione e usati che venivano scambiati per lo più nelle vendite di garage offline. Mi sono anche reso conto di quanto il modello sarebbe stato efficiente dal punto di vista del capitale, poiché scatenava potenti effetti di rete con un numero sempre maggiore di acquirenti che portavano altri venditori, i quali a loro volta portavano altri acquirenti. Inoltre, sapevo di poterlo costruire. Costruire un sito come eBay ha una sua complessità in termini di risoluzione del problema dell’uovo e della gallina: capire con cosa iniziare e come monetizzare, ma era il tipo di complessità che mi sentivo perfettamente in grado di affrontare.

Ho fondato Aucland, un sito europeo di aste online, nel luglio 1998. Alla fine l’ho trasformato in uno dei più grandi siti di aste online in Europa prima che si fondesse con un concorrente quotato in borsa, QXL Ricardo. Strano a dirsi, ma in seguito sono stati acquisiti da Naspers (come lo sarebbe stato OLX). Durante la gestione di Aucland, sono stato presentato a un gruppo di laureati di Harvard e Stanford da un collega di McKinsey. Ho confermato la loro convinzione di dover lanciare un sito simile a eBay in America Latina e ho accettato di fornire loro la tecnologia e il piano aziendale per farlo. Deremate è nato ed è diventato uno dei principali siti di aste in America Latina fino alla fusione con MercadoLibre prima della sua IPO.

Mi è piaciuto molto costruire Aucland. Ho amato le sfumature dell’incontro tra domanda e offerta, categoria per categoria, e la creazione di una vera e propria comunità di utenti. Dopo la bolla di Internet, ho costruito Zingy, un’azienda di suonerie, perché volevo essere un imprenditore e sentivo di poter costruire una startup redditizia e di successo in un mondo senza capitali di rischio. Tuttavia, non era vero amore. Era un mezzo per raggiungere un fine. L’ho resa redditizia, l’ho fatta crescere fino a 200 milioni di dollari di fatturato prima di venderla per 80 milioni di dollari. Ora posso tornare ai mercati.

Negli anni successivi ho assistito all’ascesa di Craigslist e dei primi marketplace verticali come Stubhub ed Elance (ora Upwork). Ero entusiasta di costruire OLX. Era l’azienda che dovevo costruire. È quello che sarebbe Craigslist se fosse gestita bene: mobile first con contenuti completamente moderati, senza spam, scam, prostituzione, annunci personali e omicidi, per soddisfare le donne, che sono le principali responsabili di tutti gli acquisti domestici. Oggi serve oltre 350 milioni di utenti al mese in 30 paesi, soprattutto nei mercati emergenti, dove è parte integrante del tessuto sociale. Permette a milioni di persone di guadagnarsi da vivere e migliora la vita di tutti i giorni, pur essendo gratuito.

OLX mi ha permesso di approfondire il mio mestiere e di innamorarmi ulteriormente della bellezza e dell’eleganza dei mercati. Mentre ero impegnato a gestire OLX con le sue centinaia di dipendenti in tutto il mondo, ho deciso di concentrarmi sui marketplace come angel investor, in quanto mi sentivo in una posizione unica per prendere decisioni di investimento rapide.

Questa specializzazione ha creato un effetto rete. Diventare famoso come investitore di mercato ha migliorato il mio flusso di transazioni nei mercati, ha migliorato il mio riconoscimento dei modelli e mi ha permesso di sviluppare tesi ed euristiche più solide. Quando FJ Labs si è evoluta da Jose e dalle mie attività di angel investing, abbiamo semplicemente continuato a seguire la strada del mercato che stavamo già percorrendo.

Nel 2020, i marketplace rimarranno importanti come sempre. Siamo ancora all’inizio della rivoluzione tecnologica e i marketplace avranno un ruolo significativo nel decennio a venire e oltre.

B. Decidiamo in modo rapido e trasparente

Come imprenditore ho sempre odiato la lentezza del processo di raccolta fondi e il tempo che richiedeva. Tra un incontro e l’altro con i venture capitalist passano settimane, se non altro perché il tempo viene utilizzato come elemento di due diligence. Gli imprenditori devono essere molto attenti a gestire un processo serrato per ottenere i term sheet allo stesso tempo per creare la giusta dose di FOMO. Raramente gli imprenditori sanno a che punto sono. I VC che non sono interessati possono semplicemente ignorarli o essere terribilmente lenti piuttosto che rinunciare del tutto all’investimento per mantenere la possibilità di cambiare idea.

Mi ha fatto impazzire come imprenditore e ho deciso di fare il contrario come angelo. Ho optato per una trasparenza e un’onestà radicali. Poiché ero molto impegnato a gestire le operazioni quotidiane di OLX, ho ideato una strategia per valutare le startup sulla base di una telefonata di un’ora. Durante la telefonata o l’incontro di un’ora dicevo agli imprenditori se stavo investendo e perché. Nel 97% dei casi ho rifiutato l’opportunità e ho detto loro cosa avrei dovuto migliorare per cambiare idea.

Non abbiamo cambiato molto il processo per FJ Labs, anche se lo abbiamo perfezionato in modo da poter valutare un maggior numero di offerte ed essere più scalabile. La maggior parte delle startup viene prima esaminata da un membro del team di FJ che presenta la sua raccomandazione durante la riunione del comitato di investimento del martedì. Se necessario, Jose o io facciamo una seconda telefonata, dopo la quale prendiamo la nostra decisione di investimento. In altre parole, gli imprenditori ottengono una decisione di investimento dopo al massimo due telefonate nell’arco di due settimane. Se decidiamo di non investire, spieghiamo perché e cosa dovrebbe cambiare per farci cambiare idea.

Se partecipo alla prima telefonata, spesso prendo la decisione di investimento alla fine dell’incontro, con grande sorpresa dell’imprenditore. Lo trovo normale. Dopotutto, abbiamo un’euristica e una strategia d’investimento chiare e siamo fedeli alle nostre convinzioni. Amo la chiarezza di intenti e di pensiero.

C. Non conduciamo accordi

Come angeli non abbiamo condotto accordi. Quando abbiamo fondato FJ Labs non ci è mai venuto in mente di diventare dei venture capitalist tradizionali e di condurre delle operazioni. Preferiamo incontrare gli imprenditori, ascoltare le loro idee folli e aiutarli a realizzare i loro sogni. Questo ci permette di evitare le incombenze legali e amministrative che derivano dalla conduzione delle operazioni.

Inoltre, come angeli abbiamo sempre visto i VC come nostri amici. Con molti di loro abbiamo instaurato rapporti solidi e abbiamo iniziato a organizzare telefonate regolari per condividere il flusso di affari. Il nostro approccio ha avuto un grande successo e non aveva senso cambiarlo. Guidare le operazioni significherebbe competere con i VC per l’assegnazione di fondi. Ci sono molte offerte incredibili a cui non potremmo partecipare o a cui non saremmo invitati. Nessuno sano di mente sceglierebbe noi al posto di Sequoia se fossimo il tipo di VC che guida le operazioni. Il bello è che con l’approccio attuale gli imprenditori non hanno bisogno di scegliere. Possono avere sia il lead VC di loro scelta che noi. Al momento investiamo in quasi tutte le aziende che vogliamo e ci piace!

D. Non accettiamo posti nel consiglio di amministrazione

In un certo senso, non prendere posto nei consigli di amministrazione è la naturale conseguenza del non essere leader, ma abbiamo ragioni fondamentali per non voler sedere nei consigli di amministrazione. Obiettivamente un investitore non può far parte di più di 10 consigli di amministrazione, il che non è compatibile con il nostro approccio altamente diversificato. Peggio ancora, ho osservato che le aziende che falliscono finiscono per avere bisogno di molto più lavoro e tempo. In altre parole, finisci per dedicare tutto il tuo tempo ad aiutare le aziende che passano da 1 a 0 e quasi nulla alle aziende che vanno meglio e che passano da 1 a 100. Dovresti invece ignorare le aziende che passano da 1 a 0 e dedicare il tuo tempo a pensare a come creare il massimo valore per i tuoi razzi.

Inoltre, le riunioni del consiglio di amministrazione sono caratterizzate da una certa formalità e rigidità che impediscono di arrivare al nocciolo della questione. Sia come imprenditore che come investitore, le discussioni strategiche più significative che ho avuto sono state le chiacchierate informali 1 a 1 piuttosto che le riunioni formali del consiglio di amministrazione. Mi è stato detto innumerevoli volte che la conversazione che ho avuto con un imprenditore è stata la più significativa che abbia mai avuto.

Si noti che non prendere posto nel consiglio di amministrazione non significa essere solo investitori passivi. Il valore che forniamo assume una forma diversa.

E. Il nostro principale valore aggiunto consiste nell’aiutare a raccogliere fondi, a fare pubblicità offline e a riflettere sulle dinamiche del mercato.

Molti fondi con miliardi di asset in gestione dispongono di team di piattaforma completamente integrati con molti partner di rischio. Hanno cacciatori di teste ed esperti in vari settori per aiutare le aziende in portafoglio. Non abbiamo le risorse per fare tutte queste cose. Abbiamo invece deciso di concentrarci su tre modi differenziati di aiutare.

Prima di tutto, aiutiamo le startup a raccogliere fondi. Li aiutiamo a completare il round esistente o a raccogliere round futuri. In definitiva, FJ Labs non stabilisce i termini del round. Vogliamo solo che le aziende che amiamo vengano finanziate. Ogni 8 settimane facciamo telefonate di condivisione del flusso di affari con circa 100 VC che coprono quasi tutte le fasi e le aree geografiche. Abbiamo un approccio personalizzato in cui presentiamo i VC giusti alle startup giuste. I VC lo adorano perché ottengono un flusso di affari differenziato e su misura. Gli imprenditori lo adorano perché possono incontrare i migliori VC. Ci piace perché le startup a cui teniamo vengono finanziate.

Prima che l’imprenditore si lanci sul mercato, cerchiamo di fare una telefonata di aggiornamento per dargli un feedback sulla sua posizione e per rivedere il suo deck e il suo pitch. Quando riteniamo che siano pronti, facciamo le relative presentazioni.

Possiamo anche aiutarti a riflettere sulle dinamiche del mercato. Dovresti iniziare con il lato della domanda o dell’offerta? Quanto dovresti essere locale? Il rake dovrebbe essere dell’1%, del 5%, del 15% o del 50%? Il rastrello va preso dal lato dell’offerta o della domanda? Dovresti fornire servizi aggiuntivi a una parte del mercato? Vediamo così tanti mercati che abbiamo sviluppato una grande capacità di riconoscimento degli schemi e possiamo aiutarvi a riflettere su questioni strategiche fondamentali.

Infine, possiamo aiutare le aziende in portafoglio con la pubblicità offline, soprattutto quella televisiva. William Guillouard, uno dei nostri Venture Partner, è stato Chief Marketing Officer di OLX, dove abbiamo speso oltre 500 milioni di dollari in pubblicità televisiva. Abbiamo sviluppato metodi per gestire le campagne televisive nello stesso modo in cui gestiamo le campagne online, con modelli di attribuzione e analisi LTV-CAC. In molti casi, siamo riusciti a far scalare rapidamente le aziende attraverso la TV con un’economia unitaria migliore rispetto a quella di Google e Facebook. Ovviamente, questo vale solo per un piccolo sottoinsieme di aziende in portafoglio che operano sul mercato di massa, che hanno una buona economia unitaria e una scala sufficiente a giustificare il tentativo di TV, ma per quelle aziende può cambiare le carte in tavola.

F. Abbiamo impostato le dimensioni dei controlli per round

Non vogliamo competere per l’allocazione con i venture capitalist tradizionali. Ci consideriamo un piccolo co-investitore a valore aggiunto al loro fianco e vogliamo che ci invitino alle loro migliori offerte. Questo pone le dimensioni massime dei controlli che possiamo distribuire in ogni fase, soprattutto in quella di semina. In un tipico round di avvio da 3 milioni di dollari, il leader investe 1,5-2 milioni di dollari. Per avere una dimensione adeguata rispetto al vantaggio, attualmente investiamo 390.000 dollari in fase di avvio. Probabilmente potremmo impiegare un po’ più di capitale in ogni fase e potremmo aumentare leggermente le dimensioni dei nostri assegni in futuro se il nostro fondo diventasse un po’ più grande, ma la nostra dimensione di investimento sarà sempre piccola rispetto a quella del leader.

Nel pre-seed spesso non ci sono fondi che investono. I round sono spesso composti da un gruppo di angeli. In questo caso, potremmo benissimo essere il maggiore investitore con il nostro investimento di 220.000 dollari, ma ci consideriamo solo uno degli angeli piuttosto che un vero e proprio leader.

Investiamo anche 220 dollari di “volantini” in società che riteniamo interessanti ma che non sono in grado di investire nella nostra allocazione standard. Lo facciamo per una serie di motivi. Forse la valutazione è un po’ alta, l’economia dell’unità non è del tutto comprovata o la startup opera in un settore che riteniamo interessante ma di cui non sappiamo molto.

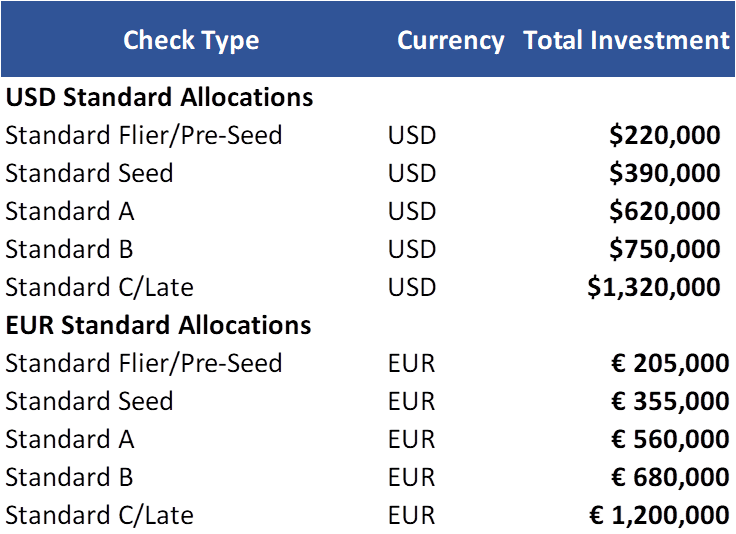

Di seguito puoi trovare le nostre attuali assegnazioni standard.

G. Valutiamo i follow-on su base indipendente

Il chiaro motto della Silicon Valley è di raddoppiare le vincite a prescindere dal prezzo. Ci opponiamo alla seconda parte di questa affermazione. Siamo sempre stati attenti alla valutazione e questo ci è servito. Come dettaglierò in un successivo post sui criteri di valutazione di FJ Labs, se riteniamo che la valutazione di una startup sia troppo alta rispetto alla trazione, non investiamo anche se amiamo l’imprenditore e l’attività che sta portando avanti.

Valutiamo i follow-on come se fosse la prima volta che investiamo nell’azienda. Per mantenere l’obiettività della valutazione, l’analisi viene effettuata da un membro del team diverso da quello che ha formulato la raccomandazione d’investimento originale. La domanda a cui cerchiamo di rispondere è la seguente: sapendo quello che sappiamo ora del team e dell’azienda, investiremmo nella società a questa valutazione?

A seconda di quanto riteniamo importante la risposta a questa domanda, cerchiamo di fare il super pro-rata, il pro-rata o di passare semplicemente l’investimento. Negli ultimi anni, con il passaggio di un maggior numero di fondi a fasi successive, abbiamo spesso ritenuto che le nostre migliori società fossero sopravvalutate e non le abbiamo seguite nelle fasi successive. Ad oggi, abbiamo seguito il 24% dei nostri investimenti.

Inoltre, date le dimensioni del nostro fondo, spesso non possiamo permetterci di fare i nostri pro-rata perché rappresenterebbero la maggior parte del capitale investito. Peggio ancora, vista la nostra piccola percentuale di proprietà, man mano che le aziende diventano più avanzate, iniziamo a perdere i diritti di informazione e non abbiamo più visibilità sull’andamento dell’azienda. Di conseguenza, quando riteniamo che il prezzo sia giusto, a volte vendiamo il 50% della nostra posizione in transazioni secondarie, in genere vendendo ai lead VC quando c’è un round.

In un certo senso stiamo attuando la strategia esattamente opposta a quella della Silicon Valley: vendiamo i nostri vincitori piuttosto che raddoppiare il loro investimento. Questo spiega perché il nostro IRR realizzato è così alto. Parte del motivo per cui cerchiamo le secondarie è legato al nostro modello di business. A differenza dei grandi fondi, non viviamo di commissioni. Abbiamo appena raggiunto il punto di pareggio con FJ Labs. Dopo anni in cui abbiamo dovuto sovvenzionare la nostra struttura dei costi con milioni di investimenti esterni, le commissioni di gestione che raccogliamo ora coprono le nostre spese. Tuttavia, la strada da percorrere è ancora lunga. Io e Jose non ci paghiamo da soli né rimborsiamo le spese.

Il nostro modello di business è diverso. Guadagniamo con le uscite. Abbiamo bisogno del capitale proveniente dalle exit di successo per continuare a investire in nuove startup, perché rappresentiamo una percentuale così alta del capitale investito. Ad oggi, rappresentiamo 114 milioni di dollari dei 284 milioni di dollari impiegati. Non possiamo permetterci di aspettare un decennio per l’uscita definitiva perché vogliamo continuare a investire al ritmo con cui stiamo investendo.

Come puoi immaginare, queste uscite secondarie sono disponibili solo nelle migliori aziende. Nessuno è interessato ad acquistare posizioni in aziende che non stanno andando bene. Anche nelle migliori aziende, possiamo vendere solo perché deteniamo piccole posizioni e non facciamo parte del consiglio di amministrazione. Non c’è alcun segnale reale della nostra volontà di vendere, se non il nostro bisogno di liquidità. In effetti, spesso ci viene chiesto di vendere come favore piuttosto che essere noi a cercare di vendere. Ad esempio, Andreesen, Greylock e Sequoia potrebbero voler investire in un’azienda alla Serie B. L’imprenditore ama tutti e tre e non vuole che finanzino un concorrente. I fondi vogliono almeno il 15% di proprietà ciascuno. L’imprenditore non vuole una diluizione del 45%. Fanno un giro primario per il 30% e organizzano un giro secondario per il resto. Ci chiedono se ci dispiacerebbe vendere parte della nostra posizione nella secondaria come favore per concludere il giro.

Abbiamo riflettuto a lungo su quanto dovremmo vendere in queste situazioni. Alla fine abbiamo optato per la vendita del 50%. Ci fornisce liquidità e un’ottima uscita, preservando al contempo un ampio margine di guadagno nel caso in cui l’azienda ottenga risultati straordinari. Il nostro multiplo del fondo sarebbe più alto se tenessimo fino alla fine, anche se il nostro IRR sarebbe più basso. Tuttavia, considerando che essenzialmente reimpieghiamo tutto il capitale che otteniamo dall’uscita in società in fase precedente, dove riteniamo che ci sia un maggiore margine di crescita, il nostro multiplo e IRR reale è più alto quando perseguiamo il secondario, se si considera il rendimento che otteniamo dal reimpiego del capitale.

H. Quando il fondo si esaurisce, raccogliamo il fondo successivo e i follow-up avvengono a partire dal fondo successivo.

Non seguiamo la costruzione tradizionale del portafoglio. Il portafoglio è la somma dei singoli investimenti e degli investimenti successivi che effettuiamo. La costruzione è completamente dal basso verso l’alto. Ci limitiamo a impiegare il capitale che abbiamo e quando lo esauriamo, raccogliamo il fondo successivo. Moduliamo le dimensioni degli investimenti per assicurarci che ogni fondo venga impiegato nell’arco di 2 o 3 anni, ma questo è quanto.

Dato che non sappiamo se faremo un follow-on, e lo facciamo solo nel 24% dei casi, non ha senso riservare il capitale per i follow-on. Inoltre, molti dei follow-on non rientrano nell’intervallo di impiego del capitale di 2 o 3 anni di un fondo. Di conseguenza, abbiamo detto ai nostri LP che avremmo fatto dei follow-on da qualsiasi fondo investisse nel momento in cui avremmo preso la decisione di fare un investimento follow-on. Gli diciamo anche di investire in ogni fondo per avere la nostra stessa esposizione.

Si noti che non venderemo la posizione da un fondo all’altro. La decisione di investimento è una sola: investire, tenere o vendere.

I. Se in passato hai avuto successo per noi, ti sosterremo nella tua nuova startup anche se non si tratta di un mercato

Siamo al fianco dei fondatori che si comportano bene con noi. A questo punto abbiamo sostenuto circa 1.400 fondatori in 600 aziende. 200 di loro avevano delle uscite e la metà di esse ha avuto successo. Molti dei fondatori di successo hanno continuato a creare nuove aziende. Per esempio, è così che siamo finiti a investire in Archer(www.flyarcher.com), una startup di velivoli elettrici VTOL. Abbiamo sostenuto Brett Adcock e Adam Goldstein nella loro startup di mercato del lavoro Vettery, che è stata venduta ad Adecco. Siamo stati entusiasti di sostenerli nella loro nuova startup, nonostante la nostra mancanza di esperienza nel settore dei velivoli elettrici a pilotaggio autonomo.

In sintesi, anche se non abbiamo un numero fisso di operazioni, di fasi o di aree geografiche in cui intendiamo investire ogni anno, le cose si svolgono in modo tale che finiamo per avere una strategia di investimento che può essere riassunta come segue:

- Focus Pre-Seed / Seed / Serie A

- Stabilisci dimensioni di investimento per ogni round con una media di 400.000 dollari.

- Focus sul mercato (70% delle transazioni)

- Investitori globali ma con la maggior parte delle operazioni negli Stati Uniti, seguiti dall’Europa occidentale, dal Brasile e dall’India.

- Oltre 100 investimenti all’anno

- Decisione di investimento 1-2 settimane dopo il primo incontro

- Valutiamo i follow-on su base standalone e i follow-on in media nel 24% degli investimenti.

- Non riserviamo fondi per i seguiti. Investiamo a partire da qualsiasi fondo che stiamo impiegando al momento dell’investimento.

- Non conduciamo giri di parole

- Non ci uniamo ai consigli di amministrazione

- Aiutiamo le società in portafoglio a raccogliere fondi

Per darti un’idea delle dimensioni, il nostro ultimo fondo da 175 milioni di dollari avrà probabilmente più di 500 investimenti. L’aspetto interessante è che, pur non avendo effettuato alcuna modellazione o costruzione del portafoglio, questa strategia altamente diversificata sembra essere di gran lunga la più efficace. C’è un articolo molto ponderato di Abe Othman, responsabile del settore Data Science di AngelList, che suggerisce che in fase di avvio la strategia migliore è quella di investire in ogni affare “credibile”. Lo dimostra il fatto che L’analisi delle performance di Angelist per gli LP che ha chiaramente rilevato che “investire in un numero maggiore di società tende a generare rendimenti di investimento più elevati. In media, i rendimenti mediani annui aumentano di 9,0 punti base e i rendimenti mediani annui aumentano di 6,9 punti base per ogni società aggiuntiva a cui un LP è esposto”.

I nostri rendimenti confermano la teoria. Al 30 aprile 2020, abbiamo investito 284 milioni di dollari in 571 startup. Abbiamo avuto 193 uscite con un IRR realizzato del 62%. Credo che la diversificazione funzioni bene per diversi motivi:

- I rendimenti dei titoli azionari seguono una legge di potenza piuttosto che una normale curva di distribuzione gaussiana. È fondamentale entrare nelle aziende che generano tutti i rendimenti. Investire in un numero maggiore di società aumenta la probabilità di centrare i vincitori.

- Investire in un maggior numero di aziende aumenta il tuo profilo di investitore, che a sua volta migliora il tuo flusso di transazioni. Questo viene ulteriormente rafforzato se si stabilisce che un marchio è l’investitore indispensabile per una determinata categoria, come avviene nei marketplace.

- Valutando più aziende si ottengono più dati per costruire il riconoscimento dei modelli e migliorare i criteri e le tesi di investimento.

Il bello della nostra strategia è che è organica e dal basso verso l’alto. Lo evolviamo nel tempo, man mano che osserviamo l’evoluzione delle condizioni, sia a livello macro, sia nel settore del venture capital, sia nello specifico della tecnologia. Ad esempio, un decennio fa investivamo molto in Turchia e in Russia. Dopo l’invasione della Georgia e l’annessione della Crimea da parte di Putin e dopo l’elezione di Erdogan in Turchia, abbiamo smesso di investire in entrambi i Paesi perché abbiamo correttamente ipotizzato che il capitale di rischio e le uscite si sarebbero esaurite. Allo stesso modo, prima di febbraio 2018, non abbiamo investito in aziende pre-seed, spesso in fase di pre-lancio. Tuttavia, le società di venture capital hanno continuato ad aumentare le dimensioni dei loro fondi. Per impiegare maggiori quantità di capitale, questi fondi si sono spostati in fasi successive, facendo salire le valutazioni in quelle fasi, dato che più capitale era alla ricerca dello stesso numero di operazioni. Ci è sembrato sensato essere contrarian e passare alle fasi iniziali, dove il capitale si stava esaurendo. Dopo aver visto un numero crescente di marketplace B2B in cui il marketplace sceglieva il fornitore per il lato della domanda, abbiamo evoluto la nostra tesi di investimento nel marketplace.

Sarà interessante vedere come si evolverà la nostra strategia nei prossimi anni. Per esempio, posso immaginare un futuro in cui differenziamo la nostra strategia di early stage da quella di later stage e creiamo fondi separati per queste opportunità. Il tempo ce lo dirà, tutto ciò che so è che sarà divertente!