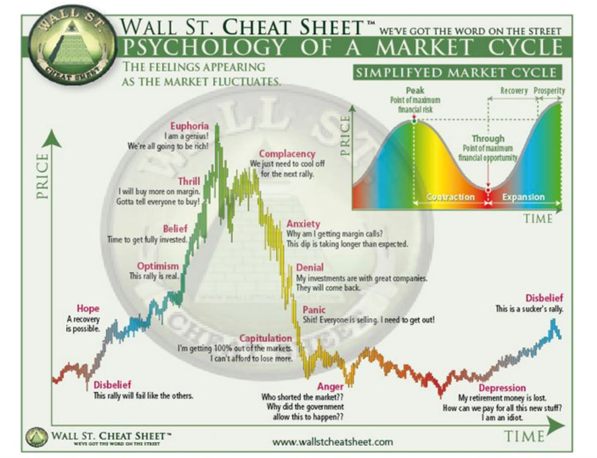

Ultimamente ho riflettuto molto sulle considerazioni macro. Ci sono periodi in cui il macro ha la meglio sul micro. In quei momenti, tutte le classi di attività si correlano a 1 in fase di rialzo nei momenti di esuberanza. La due diligence esce dalla finestra e i mercati non distinguono le aziende straordinarie dai rottami. Allo stesso modo, tutte le classi di attività sono correlate a 1 quando scendono in periodi di depressione. Il mercato butta via il bambino con l’acqua sporca.

Negli ultimi 18 mesi abbiamo vissuto in questi tempi. Nel febbraio del 2021, in Welcome to the Everything Bubble, ho sostenuto che i tassi reali negativi e le politiche fiscali espansive aggressive stavano alimentando una bolla in tutte le classi di attività e che era giunto il momento di vendere aggressivamente gli asset sopravvalutati. Nel marzo di quest’anno, in The Great Unknown, ho sostenuto che le persone stavano sottovalutando in modo significativo i rischi per l’economia globale. Da allora i rischi sono aumentati.

Essere ribassisti sull’economia globale è un consenso in questo momento. Come al solito, sono contrarian, ma in questo caso la mia opinione contrarian è che il consenso non è abbastanza ribassista. La maggior parte delle persone prevede una forma di atterraggio morbido o una lieve recessione nel 2023. Siamo ben lontani dall’essere nella valle della disperazione, dove ogni speranza è andata perduta. Ogni notizia meno negativa del previsto fa salire il mercato. Questo è successo la scorsa settimana quando il dato sull’IPC si è attestato al 7,7% invece che al 7,9%, o quando la gente ha accolto con esuberanza la notizia di un potenziale rallentamento del tasso di aumento dei tassi. L’inflazione rimane ostinatamente alta e i tassi continuano a salire anche se il tasso di aumento potrebbe diminuire (ad esempio, la seconda derivata è negativa, ma la prima derivata è ancora positiva).

Sono nove i fattori che mi spingono a essere ribassista.

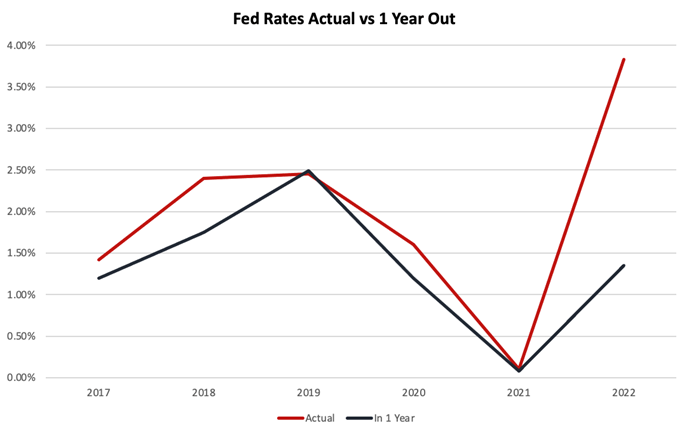

1. I tassi possono essere più alti di quanto ci si aspetti per un periodo più lungo di quanto ci si aspetti.

Fino alla riunione del FOMC del 20-21 settembre si ipotizzava un tasso dei Fed Funds USA al massimo del 3,5%. Attualmente è compresa tra il 3,75% e il 4% e si prevede che raggiunga un picco del 4,6% nel 2023 prima di diminuire nuovamente.

All’inizio di quest’anno mi sono preoccupato che nessuno prendesse in considerazione le conseguenze di tassi superiori al 5%, perché non lo ritenevano possibile. Questo è un settore in cui il consenso è stato ripetutamente sbagliato nell’ultimo anno.

Con un’inflazione che rimane ostinatamente alta e che mostra segni di diventare strutturale quando i lavoratori iniziano a chiedere aumenti salariali in linea con l’inflazione prevista, i tassi potrebbero dover rimanere significativamente più alti più a lungo di quanto ci si aspetti. Non mi sorprenderebbe se i tassi alla fine raggiungessero il 5,5% o più e rimanessero alti fino al 2024 o oltre.

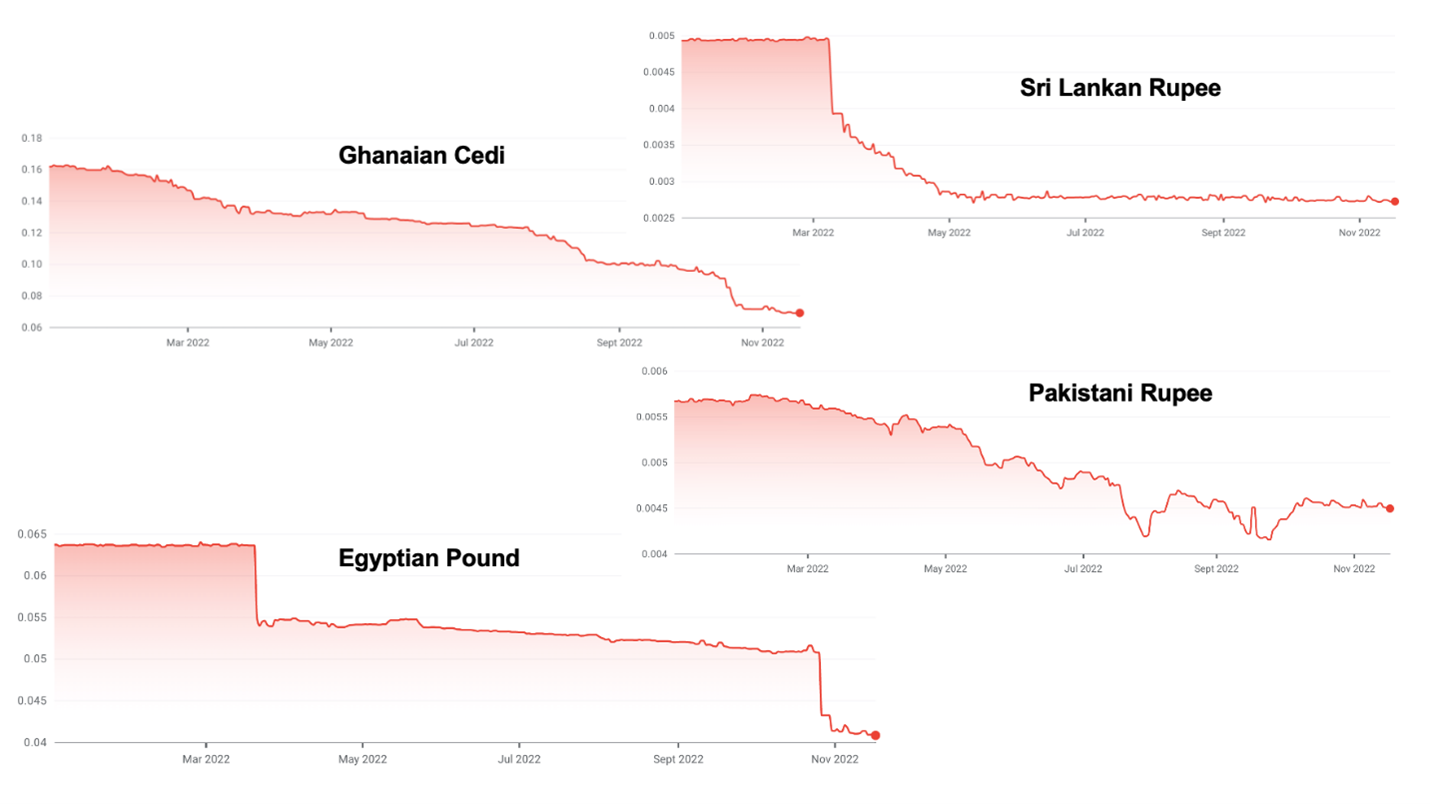

2. Il dollaro forte sta creando una crisi del debito sovrano nei mercati emergenti

La maggior parte dei mercati emergenti ha il proprio debito valutato in dollari, ma le entrate fiscali sono espresse nella valuta locale. L’aumento dei tassi negli Stati Uniti, unito a un’inflazione molto elevata e a errori economici spesso autoinflitti, sta vedendo il dollaro rafforzarsi drasticamente.

Questo aumento sta mettendo molti mercati emergenti in una posizione precaria. Lo Sri Lanka è già inadempiente. Ghana e Pakistan sembrano essere i prossimi e molti altri sono sotto pressione.

3. I prezzi elevati del gas causeranno una recessione in Germania

Negli ultimi decenni, il modello di business della Germania è stato quello di costruire impianti con il gas russo a basso costo e di esportarli in Cina. Questo modello di business sta subendo pressioni da entrambe le parti. La chiusura del Nordstream da parte della Russia potrebbe lasciare la Germania senza abbastanza gas per riscaldare la popolazione e alimentare l’industria pesante che dipende dal gas. Il razionamento e l’aumento dei prezzi causeranno una recessione in Germania nel 2023, con stime che vanno dallo 0,4% al 7,9% di contrazione del PIL a seconda della durata e della gravità dell’inverno.

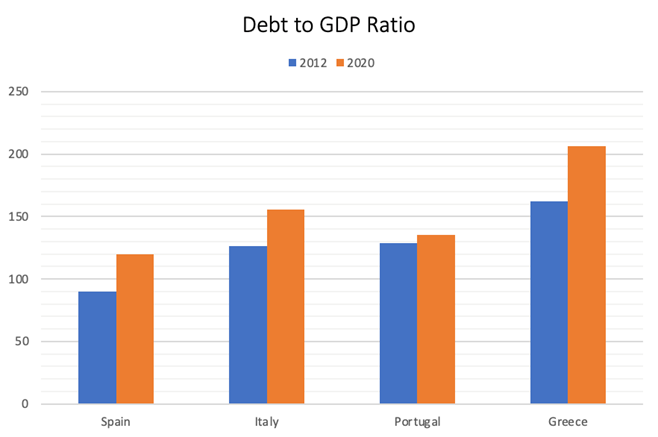

4. Si profila una nuova crisi dell’euro

La Grecia ha quasi fatto crollare l’euro all’indomani della crisi finanziaria del 2007-2008. La situazione fiscale di molti paesi europei, in particolare dei PIGS (Portogallo, Italia, Grecia e Spagna), è oggi significativamente peggiore di allora.

Il livello di indebitamento è tale che non sarebbe necessario un aumento molto consistente dei costi di prestito perché questi paesi diventino insolventi. Il rischio maggiore viene probabilmente dall’Italia, il cui rapporto debito/PIL supera ormai il 150% e la cui economia è dieci volte più grande di quella della Grecia. Peggio ancora, il paese ha eletto un governo nazionalista di estrema destra che potrebbe non trovare molte facce amiche in Europa, soprattutto perché la Germania è in piena crisi energetica.

Sospetto che quando ci sarà la crisi l’Europa farà di tutto per preservare l’euro, ma che il processo sarà estremamente doloroso.

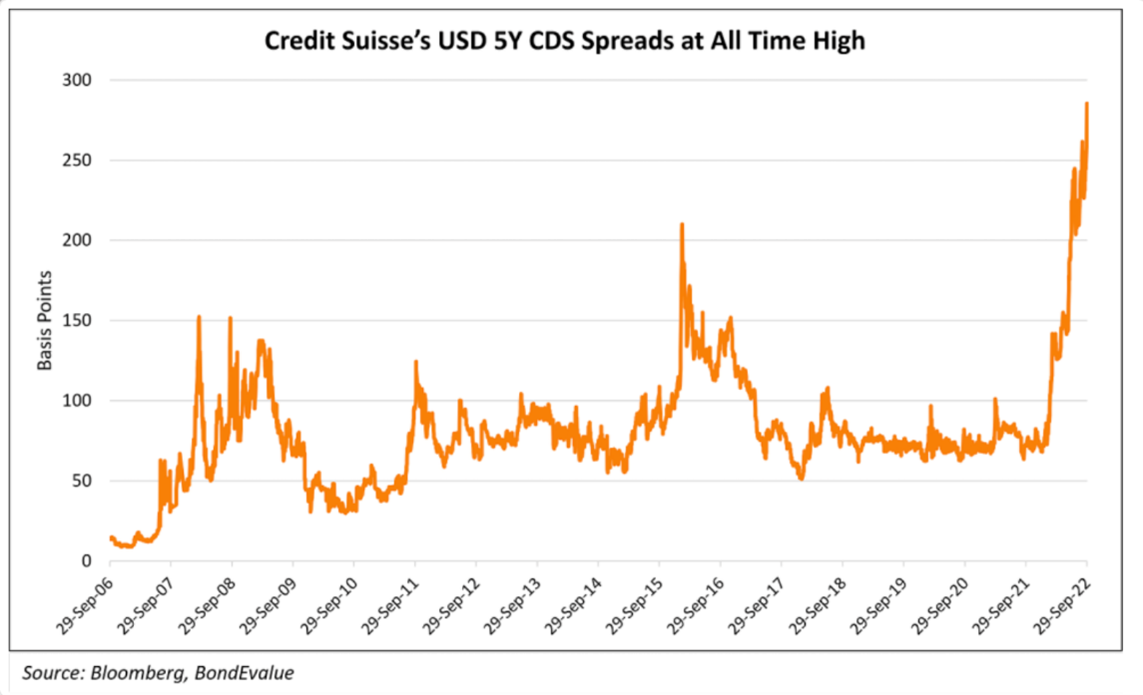

5. C’è una crisi bancaria all’orizzonte

All’inizio di quest’anno ho previsto che Credit Suisse e forse anche UBS potrebbero andare in default, trascinando con sé la Svizzera. Queste banche si sono ritrovate all’epicentro di tutte le recenti debacle internazionali legate ai prestiti sbagliati, ad esempio Archegos, Greensil, Luckin Coffee, ecc. I prestiti denominati in valuta estera ammontano da soli a circa il 400% del PIL svizzero. Ufficialmente, gli attivi del sistema bancario svizzero sono pari a ~ 4,7x il PIL, ma ciò esclude gli attivi fuori bilancio. Includendo questi elementi, il rapporto di ~9,5x 10x è più accurato.

Da allora, il mercato si è reso conto della debolezza di Credit Suisse.

Le banche europee sono generalmente in una posizione di debolezza. Possiedono molto debito pubblico, il che li esporrebbe a un’eventuale ristrutturazione del debito dei PIGS. Hanno emesso mutui con poche garanzie a tassi estremamente bassi e soffriranno degli aumenti dei tassi e del calo dei prezzi degli immobili.

Inoltre, non hanno accumulato riserve significative come le loro controparti statunitensi. Se dovesse verificarsi una vera e propria crisi di fiducia, non è difficile immaginare che l’intero sistema bancario si blocchi, in quanto le banche cercano di evitare il rischio di controparte, provocando un’enorme crisi finanziaria.

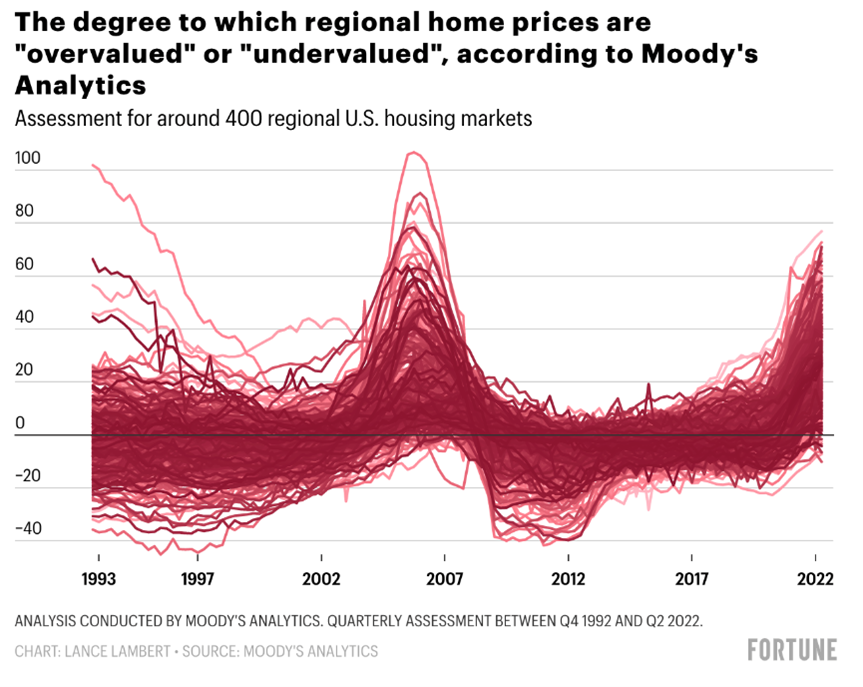

6. I prezzi degli immobili stanno per crollare

Come tutte le altre classi di attività, anche gli immobili hanno subito un’impennata dei prezzi nell’ultimo decennio. Gli immobili sono ormai sopravvalutati nella maggior parte delle località degli Stati Uniti e del mondo.

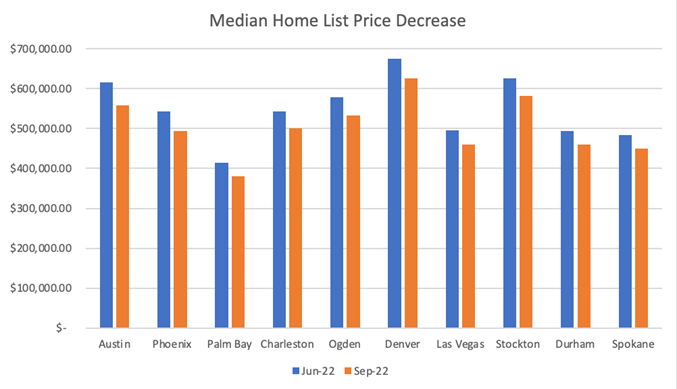

A differenza di altre classi di attività, i prezzi degli immobili non si sono ancora adeguati nonostante i tassi ipotecari siano aumentati dal 2,5% al 7% negli ultimi 18 mesi. Ci vuole un po’ di tempo prima che i venditori adeguino le loro aspettative di prezzo, quindi la liquidità prima si esaurisce e poi i prezzi scendono.

I prezzi sono già scesi del 7% negli ultimi 3 mesi in città come Austin, Texas. Non mi sorprenderebbe se nei prossimi 24 mesi si registrassero cali nazionali superiori al 15%.

Questo sta accadendo a livello globale. I prezzi delle case in Nuova Zelanda sono scesi del 10,9% negli ultimi 11 mesi. In Svezia si prevede che i prezzi delle case scenderanno del 20% rispetto al loro picco. Il Canada e il Regno Unito sembrano particolarmente vulnerabili, poiché la maggior parte dei consumatori con mutui a tasso variabile è esposta al significativo aumento dei tassi.

7. Il continuo conflitto in Ucraina e Russia manterrà alti i prezzi di grano, gas e petrolio

Non c’è una fine in vista per il conflitto. Finché continua, i prezzi di cereali, gas e petrolio rimarranno elevati, mantenendo alta l’inflazione indipendentemente dai livelli dei tassi d’interesse, dato che i prezzi sono determinati da limitazioni dell’offerta piuttosto che da un’elevata domanda.

Questo non prende nemmeno in considerazione quello che accadrebbe se durante il conflitto venisse utilizzata una testata nucleare tattica, le cui conseguenze sarebbero inimmaginabili.

8. La Cina non è più una forza per la crescita economica e la disinflazione

Per decenni, la Cina è stata una delle forze trainanti della crescita economica globale e della disinflazione. Il mondo ha tratto grande beneficio dalla capacità della Cina di produrre a basso costo e su scala, contribuendo a tenere sotto controllo l’inflazione.

Questo non è più vero. L’incompetente gestione dell’economia cinese da parte di Xi Jinping, con la sua politica di zero covari, la regolamentazione anti-tecnologica e le politiche generalmente anti-capitalistiche, ha stroncato la crescita economica del paese.

Inoltre, le sue politiche scioviniste stanno portando a un disaccoppiamento tra Cina e Occidente e a una disintegrazione delle catene di approvvigionamento. Il processo di spostamento di queste catene di approvvigionamento in India, Indonesia, Messico o di nuovo onshore è inflazionistico, poiché il mondo perde la specializzazione e le economie di scala di cui aveva beneficiato negli ultimi 30 anni.

Il lato positivo è che la maggior parte degli esperti militari ritiene che la Cina non avrà la capacità anfibia di invadere Taiwan per i prossimi cinque anni. Sebbene questa spada di Damocle geopolitica penda ancora sull’economia globale, sembra che il giorno della resa dei conti non sia ancora arrivato.

9. Rischio geopolitico strutturalmente più elevato

L’intesa post-Guerra Fredda si sta rompendo. Stiamo entrando in una nuova guerra fredda in cui l’Occidente è schierato contro Cina, Russia, Iran e Corea del Nord. Il conflitto in Ucraina sta rendendo chiara questa dinamica. La Russia sta combattendo con droni di fabbricazione iraniana, con artiglieria di fabbricazione nordcoreana e con la Cina di Xi che copre le spalle a Putin sia all’ONU che sulla scena mondiale.

Questa nuova guerra fredda potrebbe avere esiti terribili in molti modi:

- Un conflitto nucleare, una bomba sporca o un incidente alla centrale nucleare in Ucraina.

- Guerra a Taiwan.

- Escalation di attacchi informatici alle infrastrutture in Occidente.

- L’uso della tecnologia per destabilizzare le democrazie occidentali, ad esempio il trolling elettorale russo e cinese negli Stati Uniti.

Tutto questo rende il mondo meno stabile, erode lo stato di diritto e aumenta il rischio di esiti catastrofici nella coda sinistra.

Conclusione

Uno qualsiasi di questi nove fattori sarebbe sufficiente a creare una recessione globale. Ciò che mi preoccupa è che si stanno verificando e svolgendo tutti contemporaneamente, il che suggerisce che potrebbe verificarsi una replica della Grande Recessione del 2007-2008.

In genere sono la persona più ottimista della stanza e non ero così ribassista dal 2006. Continuo a ragionare in termini probabilistici, ma ora penso che la probabilità di una grave recessione prevalga sulla probabilità di una recessione lieve, che a sua volta prevale su qualsiasi risultato ottimistico.

Per completezza, vale la pena menzionare gli elementi che mi farebbero rivalutare la mia ponderazione delle probabilità verso esiti più ottimistici. Se il conflitto tra Ucraina e Russia si concludesse definitivamente, con un’inflazione domata, diventerei molto più ottimista. Allo stesso modo, la Cina ha il potenziale per riservare una piacevole sorpresa nel 2023, modificando le sue regole sul covide e affrontando il problema del crollo degli alloggi.

Come comportarsi

Nonostante l’alta inflazione, venderei gli asset che hanno ancora prezzi ragionevoli o quando si verificano i rally del mercato orso per accumulare riserve di liquidità in dollari USA da investire a prezzi deflazionati nella prossima crisi. Se dovessi sbagliarmi nella mia lettura, sospetto che i prezzi degli asset non si saranno ripresi e potrai sempre rientrare a prezzi simili a quelli di uscita. Il momento in cui rientrerei nel mercato, soprattutto con gli asset di rischio, è quando i tassi iniziano a scendere di nuovo.

Tuttavia, se ho ragione, la maggior parte delle classi di attività diventerà molto interessante e gli asset distressed diventeranno particolarmente interessanti. Questo sarà il primo ciclo di sofferenza in buona fede dal 2008-2009. Mi aspetto che ci siano molte opportunità nelle obbligazioni in difficoltà, nel settore immobiliare e persino nelle criptovalute.

L’eccezione a questa regola è se hai un mutuo fisso di 30 anni a tassi molto bassi sul tuo immobile. In questo caso, è meglio che tu tenga il tuo immobile anche se i prezzi scendono del 15-20%, perché con gli attuali tassi ipotecari del 7%, la tua capacità di acquistare immobili sarà compromessa fino al 50%, a seconda di quanto bassi fossero i tassi che stavi pagando. Inoltre, l’inflazione è attualmente superiore ai tassi che stai pagando, riducendo il carico del tuo debito in termini reali.

Inoltre, diminuirei le spese annuali per creare una riserva di denaro nel caso in cui la recessione ti porti a perdere il lavoro. Rimborsare tutti i prestiti variabili ad alto tasso di interesse, come le carte di credito, ma mantenere i debiti a basso tasso di interesse.

La storia vince sulla macro

Nel frattempo, l’unico posto dove investire in questo momento è nelle startup tecnologiche private in fase iniziale. Le valutazioni delle fasi iniziali sono ragionevoli. I fondatori si concentrano sull’economia delle loro unità. Stanno limitando il cash burn per non dover andare sul mercato per almeno due anni. Le startup hanno costi di acquisizione dei clienti più bassi e una concorrenza molto minore. Anche se le uscite saranno ritardate e i multipli di uscita più bassi rispetto agli anni passati, questo dovrebbe essere compensato da prezzi di ingresso più bassi e dal fatto che i vincitori si aggiudicheranno l’intera categoria.

La macroeconomia che conta per queste startup è quella dei prossimi 6-8 anni, quando cercheranno di uscire, piuttosto che l’ambiente attuale. Per ora l’unica cosa che conta è che raccolgano abbastanza liquidità e crescano abbastanza per ottenere la prossima raccolta di fondi, quindi per ora evita i settori ad alta intensità di capitale.

I migliori investimenti in startup dell’ultimo decennio sono stati effettuati tra il 2008 e il 2011 (Uber, Airbnb, Whatsapp, Instagram) e sospetto che gli investimenti più interessanti del 2020 saranno effettuati tra il 2022 e il 2024.

Nel lungo periodo, la storia ha la meglio sulla macro. Rimango estremamente ottimista sul futuro del mondo e dell’economia. Dal 1950, le 11 recessioni sono durate tra i 2 e i 18 mesi, con una durata media di 10 mesi. Ne usciremo. Inoltre, se si fa un passo indietro, gli ultimi 200 anni sono stati una storia di progresso tecnologico e innovazione che hanno portato a miglioramenti della condizione umana nonostante le numerose guerre e recessioni.

Grazie alla tecnologia, la famiglia media in Occidente ha una qualità di vita inimmaginabile per i re di un tempo. Grazie alle economie di scala, agli effetti di rete, ai cicli di feedback positivi nella conoscenza e nella produzione (chiamati anche curve di apprendimento) e al desiderio degli imprenditori di rivolgersi al mercato più vasto possibile e di avere un impatto sul mondo il più massiccio possibile, le nuove tecnologie si democratizzano rapidamente.

Questo ha portato a un enorme aumento dell’uguaglianza dei risultati. 100 anni fa, solo i ricchi andavano in vacanza, avevano un mezzo di trasporto, un impianto idraulico interno o l’elettricità. Oggi in Occidente quasi tutti hanno l’elettricità, un’auto, un computer e uno smartphone. Quasi tutti vanno in vacanza e possono permettersi di volare. Diamo per scontato di poter viaggiare dall’altra parte del mondo in poche ore e di avere accesso alla somma totale delle conoscenze dell’umanità nelle nostre tasche, oltre a disporre di comunicazioni video globali gratuite. Un povero contadino in India con uno smartphone ha più accesso alle informazioni e alle comunicazioni di quanto ne avesse il presidente degli Stati Uniti solo 30 anni fa. Si tratta di imprese notevoli.

Nonostante tutti questi progressi, siamo ancora all’inizio della rivoluzione tecnologica. I settori più importanti dell’economia non sono ancora stati digitalizzati: i servizi pubblici, l’assistenza sanitaria e l’istruzione. La maggior parte delle catene di approvvigionamento rimane offline. La loro digitalizzazione li renderà più efficienti e sarà deflazionistica, il che a sua volta sarà inclusivo.

All’FJ Labs stiamo incontrando così tanti fondatori straordinari che affrontano i problemi del21° secolo, il cambiamento climatico, la disuguaglianza di opportunità e la crisi del benessere fisico e mentale, che siamo ottimisti sul fatto che l’umanità sarà all’altezza delle sfide del nostro tempo.

Dopo aver letto correttamente le foglie di tè macro e aver venduto il più possibile le nostre posizioni late-stage e crypto nel 2021, ci troviamo in una posizione ricca di liquidità con solo il 25% del nostro fondo impiegato. In qualità di contrarian, stiamo investendo in modo estremamente aggressivo in aziende a basso impatto ambientale e abbiamo il privilegio di essere in grado di contribuire a costruire un mondo migliore di domani, un mondo di pari opportunità e di abbondanza che sia socialmente consapevole e sostenibile dal punto di vista ambientale.

I prossimi anni saranno difficili, ma questo è il momento migliore per costruire e ne usciremo più forti e migliori che mai.