ジャック・ファーリーとの会話は最高だった。 彼の要約はこうだ。

ベンチャーキャピタル(VC)の伝説的存在であるファブリス・グリンダは、2021年に「あらゆるものがバブルになる」と的確に言い当てている:

- 2022年のVC弱気市場? まだ終わってはいないが、素晴らしいチャンスが生まれた。

- AI企業のバリュエーションは「おかしなもの」であり、非AI企業のバリュエーションは「妥当なもの」である。

- ファブリスは、防衛技術や自律走行(現在非常に注目されていない)に魅力的な機会があると見ている。

- 彼が見てきたほとんどのAI企業は、「興味深い製品」を生み出したが、「ビジネスモデルが不明確」であり、「誇大広告にはかなわない」「そのほとんどはゼロになる」という。

- 注:ここで彼が言っているのは、あくまでも民間のVCのことであり、上場株式のことではない。 アリババやパランティア$BABA $PLTRの時もそうだった。

- ガートナーのハイプ・サイクルがAIにも適用されると彼は考えている。短期的には、その変革は現在の予想よりも少ないだろうが、長期的には、その規模は、最も熱狂的なAI予言者(私の言葉であり、彼の言葉ではない)以外のすべての予想を超えるだろう。

- 彼は暗号の強気派であり続けている。 トークンをたくさん所有していることに加え、彼はMidasと呼ばれるヨーロッパの利回り付きステーブルコイン(米国からはアクセスできないが、他のほとんどの国からはアクセスできる)に深く関わっている。

対談の全文はこちらでご覧いただけます。

ジャック:フォワード・ガイダンスは、1955年創業の資産運用のグローバル・リーダーであるヴァンエックがお届けしています。 ヴァンエックETFについては後ほど詳しく聞くことになるが、とりあえず今日のインタビューに入ろう。 起業家であり投資家でもあるファブリス・グリンダ氏をフォワード・ガイダンスにお迎えできることを大変嬉しく思います。

ファブリスはオークランド(後にベルナール・アルノーに売却)の創業者であり、OLX(後にナスパースに売却)の創業者であり、Airbnb、アリババ、FanDuelといった企業のエンジェル投資家でもある。 ファブリス、会えて嬉しいよ。 来てくれてありがとう。

お招きいただきありがとうございます。 あなたには起業の旅がある。 あなたが共同設立者であり投資家でもあるミダス社は、ステーブルコインの世界で多くの素晴らしいことを行っています。

しかし、あなたはマクロ経済学や資産価格に影響を与えるもの、中央銀行にも非常に興味を持っていると理解しています。 あなたのウェブサイトには、2021年2月に書いた『Welcome to the Everything Bubble』や、2020年2月に書いた『COVID-19』(世界経済を不況に追い込むブラックスワンかもしれない)といった記事がありますね。 そこで最初の質問ですが、マクロ経済学はベンチャー企業への投資や起業家としてのあなたの世界にどのような影響を与えますか?

一日中、金利を取引するのが仕事なら、マクロや中央銀行の発言に注意を払うのは当然理にかなっている。 しかし、ベンチャー・キャピタルに投資したり、ビジネスを始めたりするような幅広い人々にとって、マクロ経済はどのような影響を与えるのだろうか?

ファブリスマクロサイクルが重要なのは、エントリーする価格帯とエグジットする価格帯だからです。 とはいえ、ベンチャー・キャピタルの世界では、投資家として出口をコントロールすることはできない。 そして、どの時点でそのサイクルに入るかを知る。

あなたが知っているのは、いつ投資するかということだ。 だから、買い過ぎないように、特に価格水準には気を配るようにしている。 そして2021年、他の誰もが基本的におかしくなっている中、私は一歩引いて、財政金融政策が緩みすぎているために、あらゆるものがバブルに陥っているのだと思った。

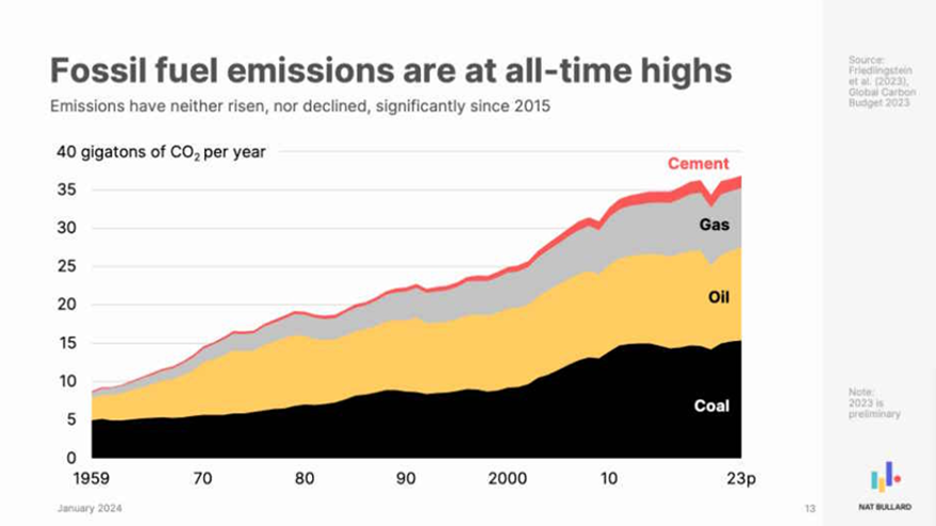

そして、不動産から債券、株式、プライベート、パブリック、NFT、暗号、SPACまで、あらゆる資産クラスで資産価格のインフレを引き起こし、上昇の一途をたどっている。 だから、実際に売ろう。 だから私は基本的に、もしアンカーが地面に刺さっているのであれば、可能な限りあらゆる資産クラスで売るべきだという方針を貫いた。

もちろん、プライベートの世界では、それは流動的なことではない。 私たちがやりたかったことのほんの一部しか売れなかった。 しかし、みんなが投資している間、私たちは売却していた。

その逆もまた然りだ。 昨年は、ベンチャー界の誰もが基本的に灰を締め上げると言っている中、私たちは何も投資していない。 バリュエーションが合理的だからだ。

つまり、技術に安いものはないが、これまでよりはリーズナブルだ。 競争相手が少ないからね。 だから、以前はまったく同じことをするために20社が出資していたが、今は1社か2社だ。

だから、その部門で優勝する可能性が高くなる。 そして創業者たちは今、ユニット経済や燃焼率に集中し、2年間のキャッシュを確保して逃げ切り、次のステージに進もうとしている。 そして、これらのことは非常に重要だ。

この10年間を見てみると、ベンチャーという資産クラスは他の資産クラスとは大きく異なっている。 他のすべての資産クラスが正規のガウス分布曲線に従うのに対して、べき乗則と呼ばれるものに従う。 そしてこのべき乗則では、カテゴリー内の上位数社がすべてのリターンを上げてしまうことを意味する。

2010年代を見ると、最高の投資は08年、09年、010年、011年に行われた。 だから、大不況や金融危機の余波があった。 だから、ここでも同じことが起こるだろう。

投資するのに一番悪い時期は、おそらく21年と2020年だろう。 そして、2020年代に投資するのに最適な時期は、22年後半、23年、24年と、好転するまでの間だっただろう。 だからマクロが重要なんだ。

だからといって、より良い投資家になれると思ってやっているかというと、そんなことはない。 実際、私には従うべきヒューリスティックがある。 だから、21年はトップダウンの指示ではなかった。

評価は高い。 だから、私たちのヒューリスティック、つまり企業を評価する方法は健全であり、ほとんどの企業は割高であると判断し、したがって投資を行わず、機会があれば撤退することを選択すると信じている。 だから、僕にとっては他のことよりも知的なエクササイズなんだ。

私は経済学者なんだ。 それについて考え、書き、読むことに多くの時間を費やした。 そしてそれは偶然にも、ベンチャー企業にも当てはまる結果をもたらした。

しかし、ほとんどの人は、自分のヒューリスティック、特に評価に対して本当に厳しいのであれば、おそらく無視しても大丈夫だろう。

ジャック:それは本当に重要なポイントだと思う。 マクロが好きなんだね。 私はマクロが大好きで、間違いなくあなたの役に立っている。

でも、私たちがそれを勉強するのは、それが好きだからであって、必ずしもそれが角の向こう側を見通せるようになるとか、素晴らしい投資機会を生み出すとか、そういうことではないと思う。 フェブリーズ、ネットで読んだのですが、あなたは2000年に最初の会社をLVMHのベルナール・アルノーに売却したそうですね。 だから、ベンチャー・キャピタルのバブルが崩壊したのはそのときだと思う。

だから、大学を出て最初に就職したとき、あるいは大学在学中に就職したときは、最初のVCバブルのときで、あなたはそういう世界にはいなかった。 最初の世界は、まるでバブルがはじけるかのようだった。 2010年から現在に至るまで、VC(ベンチャーキャピタル)は資産クラスとして膨らみ、より多くの資金がこの分野に流れ込み、バリュエーションが上昇し、人々がUberに投資し、Uberがうまくいけば、他の企業に投資する資金が増える。

お金をばらまいている人たちの多くは、細かいことまで正確に把握していないと思いますが、あなたのタイムラインとVCのタイムラインを大まかに要約するとこんな感じでしょうか?

ファブリス:だから90年代後半でも、96年に大学を卒業したんだ。 マッキンゼー・アンド・カンパニーで96年、98年と働き、バブルが起きていることは知っていたが、自分の会社を作るにはもっとスキルが必要だと思った。 そして技術系の会社を作りたかった。

それは分かっていた。 そして実際にマッキンゼーに行くと、バブルを逃すのではないかと思ったが、驚いたことにそうではなかった。 だから、98年、99年、2000年に最初の会社を設立したとき、幸福感に包まれた夜を見ていたんだ。

そして、私はバブルの裏側を見た。 私は2001年に次の会社を設立した。 そして2001年、私はすべてのVCに電話をかけて、”ヘイ、私はこの素晴らしいアイデアを持っているんだ “と伝えていた。

ヨーロッパやアジアでは非常にうまくいっている。 有効なビジネスモデルがある。 私は実行する方法を知っているし、実績のある起業家である。

ペッツ・ドット・コム、Eトイズ、ウェブバン、MCI、ワールドコム……。 だから、物事には周期があり、その周期は何年も続くものだと私は知っている。 だから私は、90年代後半から2000年初頭にかけてのブームと不況を目の当たりにした。

2004年から2007年のユーフォリア、2007年、2010年、バスのようなものだ。 そしてまた、2021年のブーム。 そして、ベンチャーの世界では22、23年のバッシングがあった。

一般市場の人たちは、ああ、何もかもが素晴らしいという感じだ。 私たちには壮大な7つ、あるいは何であれ、ボヤく価値のあるものがある。 しかし、実際に200億株以下のハイテク企業の公開時価総額を見ると、そのほとんどが80%下落している。

以前は95%減だった。 今は80%減だ。 だから、それ以来順位は上がっているが、まだ下がっている。

また、ベンチャー市場全体を見ても、ベンチャーに入るLPマネーの量は激減している。 また、ベンチャー投資自体もピークから谷にかけて75%減少している。 だから、まだ不景気の真っ最中なんだ。

そして、これは私がベンチャー分野で見てきた3回目の大きな好景気と不景気のサイクルである。

ジャック:2020年、2021年のブームの中で、あなたが見た様々な企業のバリュエーションはどのようなものでしたか? また、バブルの兆しがあるような特別な話や、トップの兆しがあるような店はありますか?

ファブリス:つまり、評価の中央値は基本的に完全に爆発したのです。 つまり、2013年、2019年のシード前の中央値は5つ前の1つ、シード前の中央値は9つ前の3つ、シード前の中央値は23つ前の7つだった。 Bの中央値はおそらく50で15くらいで、相応の牽引力があった。

つまり、GMV600KとGMV250万で150人が来た。 つまり、SASの収入で言えば、その20%くらいだろう。

ジャック:つまり、これは株価の世界では売上高に対する時価総額ということになる。

ファブリスええ。 つまり、収入と売上総額の組み合わせだ。 マーケットプレイスやSASのシード前の収益が、仮にシードがゼロだとすると、3万ドルで、Aは10万ドル、15万ドル、Bは5万ドルとなる。

そして、バブルの時代に起こり始めたのは、将来的な収益の100倍で資金を調達する企業が現れたことだ。 しかし、バブルの兆候はそうではなかった。 つまり、評価額が異常だったんだ。

10倍、15倍、20倍といった前向きの収益から、場合によっては100倍になった。 しかし、それよりも取引が行われるスピードの方が速く、デューデリジェンスが行われていなかったことを示唆している。 ああ、私は会社を評価するために電話を取りたいんだ。

そして、また電話するかもしれない。 まあ、最初の電話はアソシエイトか校長が取り、2回目の電話は来週取りたい。 そして、私たちは決断を下すのが非常に早い。

1週間に2回、1時間の電話をかけて、投資するかどうかを決める。 そして、基本的に1回目と2回目の電話の間に、「ああ、申し込みが殺到している。 我々はリードしている。

タイガーやソフトバンクは、基本的にデューデリジェンスをまったく行わず、電話1本で巨額の小切手を発行した強気市場の2大投資家だと思う。 そして、そうして取引が行われたのだが、そのスピードはまるで仕事が行われていないかのようだった。 そして、すべての星が一直線に並び、彼らが支払う価格も、特に、人々がすぐに資金を提供したり、他のVCが競合他社に資金を提供しに行ったりするほど強気であったことを信じなければならないだろう。

そうなると、10社、15社と、資金力のある競合他社が同じスペースを非常識な価格で狙うことになる。 だから、値段が高すぎて、全員が成功しないのは明らかだった。 なぜなら、投資ラウンドを行う際には、しばしば希薄化防止条項があり、次のラウンドをより低い価格で行うと、前のラウンドの価格が再設定され、実際に創業者が希薄化してしまうからです。

高すぎる価格で多くの資金を調達すれば、会社は死んでしまう。 ベンチャー企業の世界では、何が企業を死に至らしめるのか、その3つの主な理由は、第1に、製品市場適合性が見つからないこと、第2に、製品市場適合性が見つからないこと、第3に、製品市場適合性が見つからないこと、第4に、製品市場適合性が見つからないことである。 その2は、共同創業者との争いだ。共同創業者がいれば成功の確率は高まるが。

両刃の剣というわけだ。 そして3つ目は、高すぎる金額で多くの資金を集めることだ。 問題は、初めての創業者は誰も、いや、誰かが50を150プレで、25%の希薄化で5000万を提供したようなものだ、あるいは誰かが、50で10を提供したようなものだ、と言わないということだ。

彼らはいつも150ポストで50を取るが、40ポストや50ポストで10を取ることもある。 問題なのは、成長しなければ会社を潰してしまうかもしれないということだ。 そうすれば、失敗の確率は飛躍的に高まる。

しかし、悪い力学もある。 みんなが上げていれば、上げざるを得ないと思う。 使わざるを得ない。

つまり、実行のスピードは本当に速かったと思うし、100倍のフォワード・ルッキングでのバリュエーションは、本当に並外れて熱狂的だったことを示唆している。

ジャック:なぜ高すぎる評価で高すぎる資金を集めるのか? それはかなり良い問題だと思う。 なぜそれが一部の企業にとって有害なのか?

ファブリス:ほとんどの新興企業は利益を上げていませんし、調達した資金で利益を上げることは期待されていません。 それで、彼らは高すぎる価格で資金を調達し、次のラウンドを調達する必要がある。 少なくとも同じ価格で次のラウンドを調達できなければ、いわゆるダウンランをする必要がある。

ダウン・ランは、私が言ったように、この希薄化防止条項の引き金となる。 次のラウンドでは、150ドルかそれ以前の金額で50ドルの増資をオファーしてくる。 いくつかのことが起こるかもしれない。

その場合、あなたの会社は50%の希薄化を見たことになる。 そのため、創業者たちは普通株の多くを失うことになる。あるいは、インサイダーからの支援もなく、新しい投資家はその会社を支援するつもりはないだろう。 ペイ・トゥ・プレーを生み出すのだ。

つまり、キャップテーブルがめちゃくちゃになってしまうから、企業は本当に破滅してしまうんだ。 清算優先順位が高すぎる。 そのため、大々的な大掃除をしなければならず、投資家を一掃してしまうかもしれない。

それで、それはいいんだけど、企業も全滅するかもしれない。 そのため、ここ数年、偽ユニコーンのような死がたくさん起こっている。これらの企業は、調達したほどの価値がなかったり、大規模な倒産を目の当たりにしたり、あるいは1ドルで小銭を引き継いで実際に雇用したり、あるいは完全にリキャップしたりしている。 つまり、3つのシナリオがある。

私たちが見ているシナリオのひとつは、完全なワイプアウトで、希薄化前の5倍程度で資金を調達し、以前のスタックをすべて普通株に転換し、新しい投資家が20%、30%、40%、50%のいずれかを得るというものです。 私たちは経営陣のオプション・プールを再構築している。 つまり、前の賃借人が退社せず、存在しなかったかのように会社を再スタートさせるのだ。

そしてそれは、小切手を書きたがらない投資家を一掃するために起こっている。 だから、完全に去っていったクロスオーバーの投資家たちに起こったことがほとんどだ。 D1もCo2も、そしてソフトバンクもタイガーも。

2つ目は、私たちがよく目にするのは、会社がダウンラウンドをやりたがらないことだ。 そのため、一律の価格でラウンドを行うが、ストラクチャーを組み、清算優先権を設定する。 それで、彼らは、よし、この新しいラウンドが始まったが、私が新たに投入する資金は3倍だ、と言うんだ。

しかし、その欠点は、基本的に結果に上限を設けるということだ。 つまり、この会社はこれから身売りしようとしていて、最終ラウンドの投資家は2回、3回とXを出し、おそらく人々は全滅するだろうということだ。 ベンチャー投資家として、それは私が引き受けることではない。

私は10Xを引き受けたい。だから、ストラクチャーのあるプライベート・エクイティ的な取引はあまり得意ではない。 そして3番目は、もちろん、十分な資金を集めて実際に成功し、優勝した人たちだ。

ジャック:ベンチャー・キャピタルが資金を調達する際、ベンチャー・キャピタルは、時価総額が上昇し、ダウン・ラウンドを調達した場合、ベンチャー・キャピタルに資金を提供している実際の投資家、LPやGPが自分たちを守っているため、事実上、多少なりともプットをショートする効果があります。 だから、高すぎる評価額で資金を調達し、その後ダウンラウンドをしなければならない場合、それは本当に有害になり得る。 また、2億ドルを調達した場合、会社は2億ドルのライフスタイルに慣れ、アシスタントを雇い始め、旅行やそのようなことをし始めるのではないでしょうか。

ファブリス人は持っていれば使ってしまう傾向がある。 必ずしもそのようなライフスタイルではなく、もっと、よし、雇用しよう、もっと早く成長しよう、といった感じだ。 そして突然、成長モードから単位経済学に焦点を当てよう。

つまり、シリーズB以降で、スタッフの65%以上を解雇しなければならないような、それなりに後発の会社の数には、かなり驚かされる。 ちなみに、やらなければならないのであれば、むしろ一度でいい。 士気が下がるので、何度でもやる気満々だ。

そして、大規模なリフレを行い、7割の従業員を放出したところで、「ほら、もうみんな出て行ったよ。 それだけだ。 私たちはチームであり、5%、5%、5%とやっていくのとは対照的に、トラウマになるような経験であっても、士気を高める経験として使うのだ。

次はいつ、どこに来るんだろう?

ジャック:そして、失業率が3.9%とまだ低いというマクロ的な全体像と、解雇される人々の残酷なリフ・リダクションをどう折り合いをつけるのですか? 米国経済は雇用を増やし続け、労働市場は拡大しているようだ。 シリコンバレーやベンチャーキャピタルの世界と、マクロ経済との間に断絶はありますか?

ファブリスもちろんです。 つまり、シリコンバレーは経済成長と生産性向上のエンジンであるにもかかわらず、実は雇用増加のエンジンにはなっていないということだ。 つまり、ハイテク企業に雇用されているアメリカ人口の割合は、まだ一桁台前半ということだ。

そのため、ハイテク業界は大不況に陥る可能性がある。 そしてまた、ハイテク業界の全セクターでというわけではなく、明らかにAI企業が大半を雇用しており、雇用全体への影響はない。 そして経済全体は、人々の予想をはるかに上回る回復力を見せている。

22年までさかのぼれば、ほとんどの人が今頃アメリカは不景気になるだろうと予測していた。 名目金利は1980年代初頭以来、最も急速に上昇している。 そして、商業用不動産から消費者負債、クレジットカード負債、学生負債、住宅ローン負債に至るまで、あらゆるカテゴリーで同時に相応の過負荷がかかった。

さらに、さまざまなセクターで減速が起きていた。 つまり、景気後退が予想されていたが、実際には雇用は人々の予想をはるかに上回って持ちこたえている。 人々の収入は、オーバーハングにもかかわらず、はるかによく持ちこたえている。

歴史的に見れば、イールド・カーブが反転し、金利が急上昇すれば、景気後退が予想される。 過去70年間でソフトランディングしたのは一度だけで、それは1994年だった。 そうして、スマートマネーは不況に陥った。

しかし、リセッション(景気後退)からソフトランディング(軟着陸)、そしてノーランディング(無着陸)へとシナリオは変化していった。 もしかしたら、私たちの目には見えないかもしれない。実際、識者たちのコンセンサスが間違っていたのは、金利はもっと高いままだろうということで、私はずっとそう言い続けてきたのだが、今ではそれがよりコンセンサスになりつつあるようだ。 当初は今年4回、5回、6回と利下げを引き受ける人がいたが、今は2回かもしれない。

今、大きなリスクはマクロ経済的なものではなくなってきていると思う。 地政学的な問題だ。 灰色の白鳥や黒い白鳥が地平線上に見えたら、それは初回に入ったかどうかということだ。

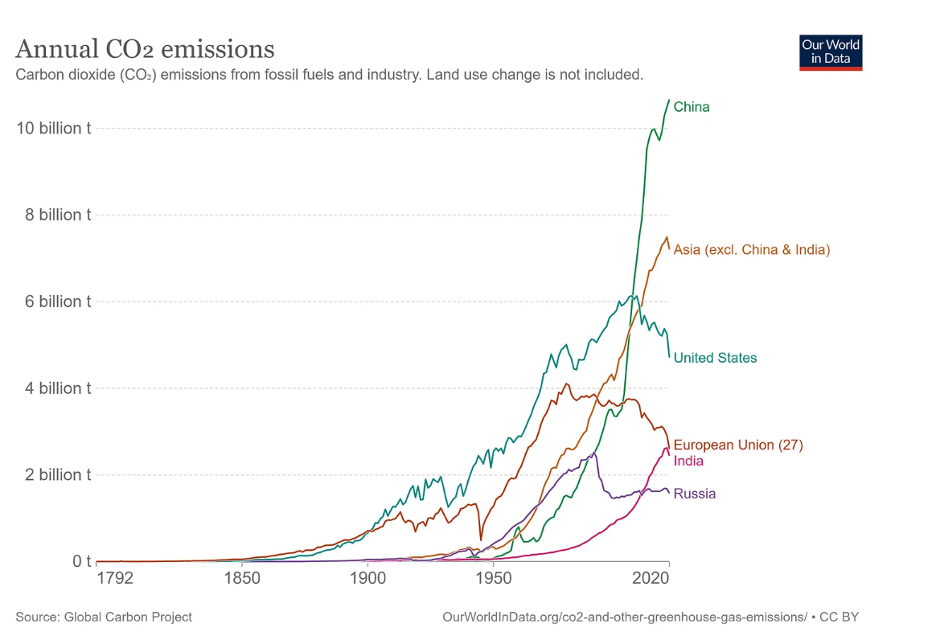

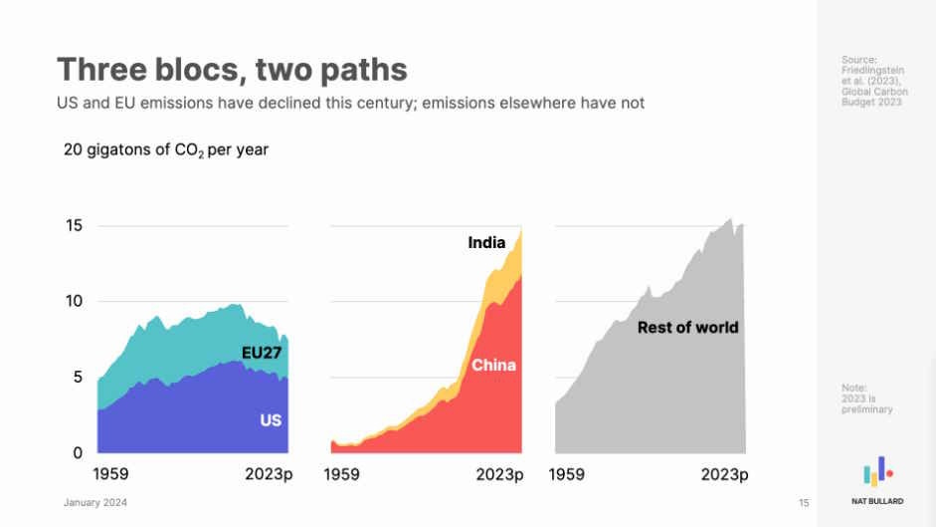

つまり、我々は間違いなく第2次冷戦状態にあるんだ。 一方にはロシア、中国、イラン、北朝鮮がいる。 もう一方は、欧米諸国が大勢いて、うまくいけばインドを我々の陣営に引き入れることができるが、すでに対立が起きている。

ウクライナと中東で熱い戦争が起きているが、問題はそれがエスカレートするかどうかだ。 中国に台湾を侵略する水陸両用の能力があるとは思わないが、彼らが最近行ったのは、基本的に台湾封鎖のベータテストだ。 どのようにエスカレートしていくのか?

私の短期的なマクロ懸念は、地政学的な問題、地政学的な問題、そして事故のリスクである。 そうなんだけど、実際には、それなりに簡単に直せるんだ。 しかし、もし私に魔法の杖をくれて、給付のCOLA計算を変更し、公的年金をすべて罰金拠出に移行し、定年退職年齢を70歳か、少なくとも67歳か68歳に引き上げ、平均余命に連動させれば、おそらく財政赤字のさまざまな問題をすべて解決できるだろう。 他の通貨、例えばユーロと比較した場合、ドルは今ずっと安全なように見える。 ギリシャや他の国々はともかく、イタリアの公的債務の状況を見れば、もっと悪いように見える。

マクロ的な懸念が消えたわけではなく、地政学的な懸念の二の次になっているのは興味深い。

ジャック:あなたにとってより差し迫った懸念は、マクロ経済よりも地政学的なものだとお考えでしょう。 あなたがパランティアに投資していない、あるいはまだしていることは知っていますが、防衛技術や米国の国家安全保障、地政学的脅威に大きく関与していることは明らかです。 パランティアや他の企業への投資家として、新聞を読んでいろいろなことを追いかけてはいるが、あなたのような経験を持たない人が、このニュースを見ていて知らないようなことはありますか?

ファブリス:いいですか、私はパランティアが未公開企業だったときに投資家だったんです。 それなら、ファウンダーへのアクセスを優先した。 というのも、企業が株式公開をすると、私は特権的なアクセス権を失うからだ。

最近の私の投資でもっと興味深いのは、ロックアップが切れると公開株を売却することだ。 今、私のポートフォリオで防衛技術面で最も興味深い投資は、アンドゥリル(A-N-D-U-R-I-L)という会社だ。 聞いたことがあるかどうかはわからない。

そうだと思う。 彼らは基本的に、ロッキード・マーチンやレイセオンなどから、政府事業のための防衛請負業者であるプライム・コントラクターを改革しようとしている。 彼らは、近代的で、酸に弱く、資本効率が高く、動きが速く、テクノロジーを前進させる請負業者を建設している。

右へ左へと契約を獲得している。 水中、空中、防衛など、驚異的な自律走行車を生み出している。 彼らは右往左往しながら契約を勝ち取っている。

防衛技術は間違いなく増えている。 私の地政学的な分析や専門知識について、私はたくさんのグループに参加した。それは何よりも知的好奇心なのだが、エルゴ(E-R-G-O)というグループがある、しかし、私のようにこの分野に知的好奇心を抱く人間にとっては、情報アナリストや国防アナリストなど、何が起こるかわからない渦中にいる人々への独自のアクセスを得ることができる。

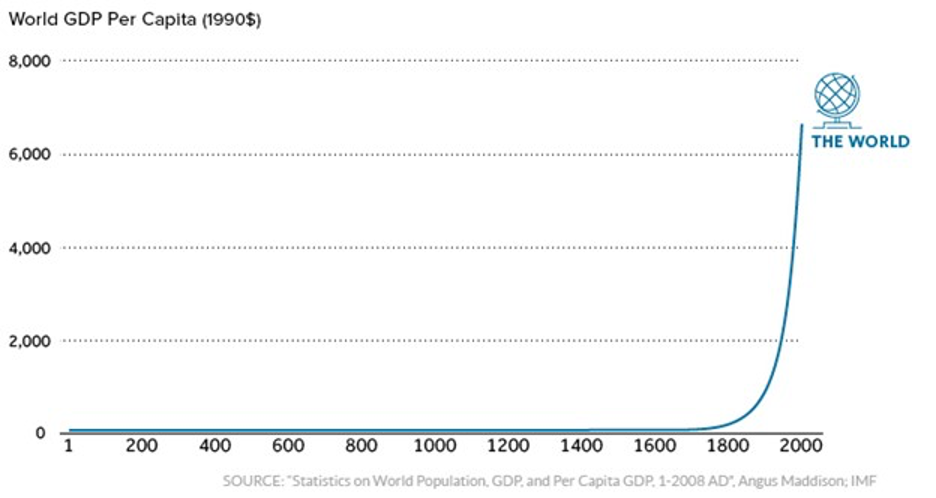

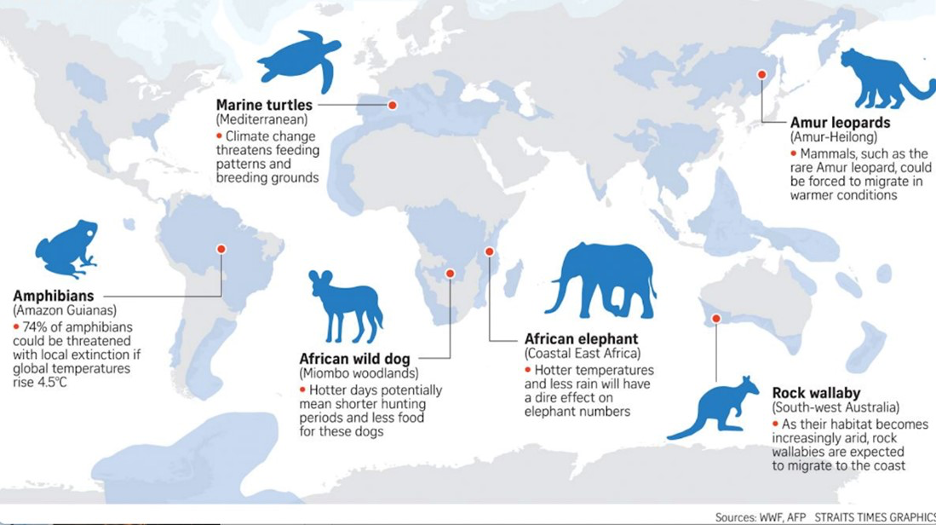

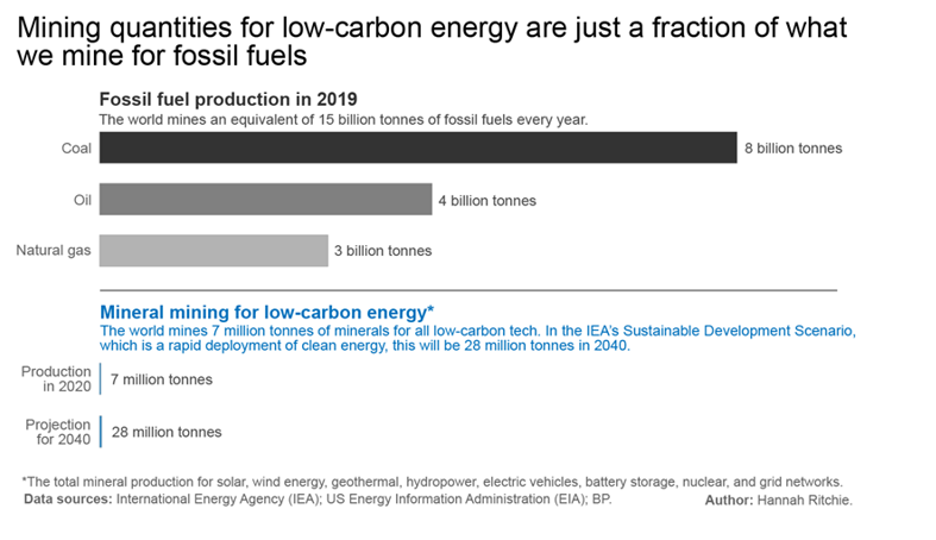

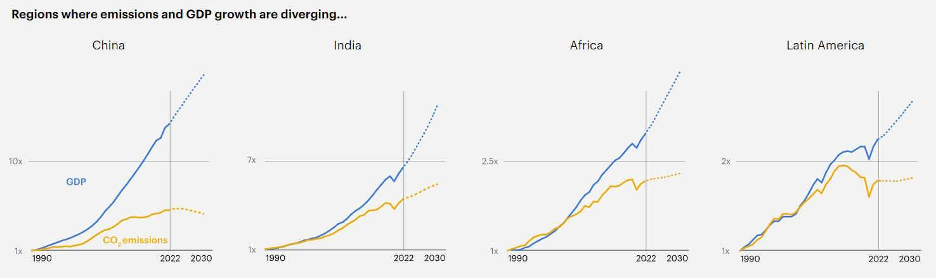

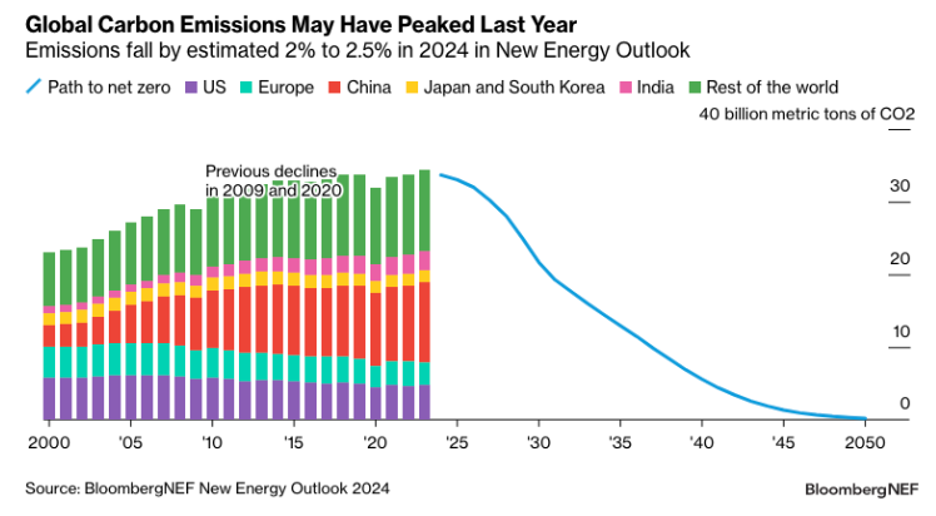

知的好奇心からやっているんだ。 私が投資面でやっていることに変わりはない。 投資面では、結局のところ、本来デフレであるテクノロジーが世界のほとんどの問題を解決してくれると信じている。

投資家としても創業者としても、私がテック業界にいる理由は、機会の不平等、気候変動、身体的精神的幸福の危機といった観点から問題を見ているからだ。 私は、政策立案者は構造的にこれらに対処することができないと思う。特に、これらの多くは地球規模の問題であり、気候変動のような負の外部性を持っているからだ。 そこで私は、これらの問題に対処するための拡張性のある営利目的のソリューションに資金を提供している。

だから私は、それを解決しようと11社に投資しているんだ。 地政学的な環境や政治的な環境にかかわらず、私は自分のモデルに関しては疲弊していると受け止めている。 なぜなら、Aは非常に儲かるから、Bはもっと重要で、最も重要なのは、それが正しいことだと思うからだ。

私は20年前に引退したが、使命感に燃えている。 世界の問題を解決したい。 テクノロジーはデフレをもたらすからだ。

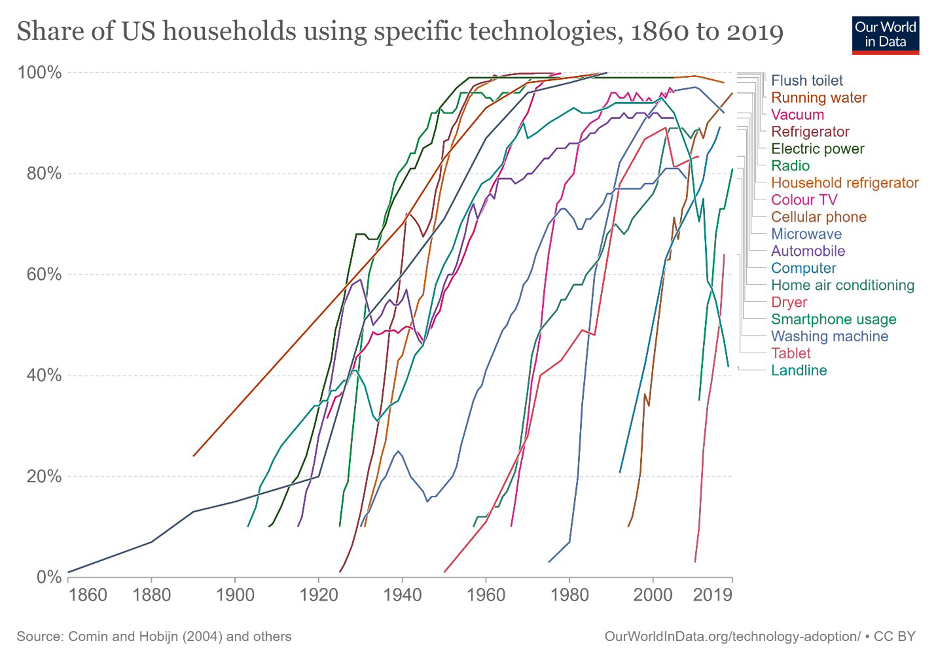

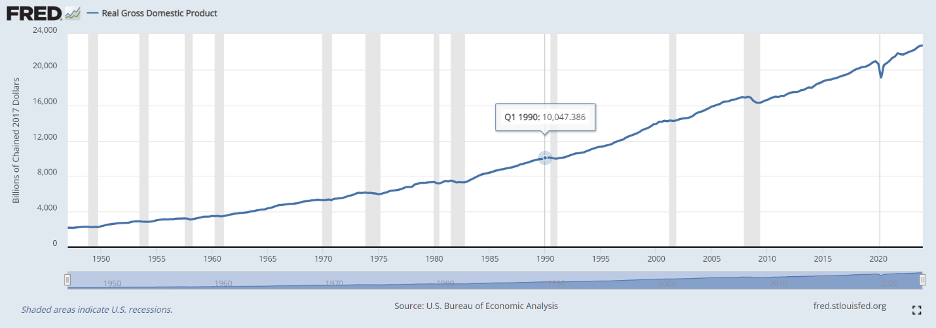

実際、米国で見られるインフレ問題を解決する方法でもある。 ほとんどのカテゴリーを見ると、ハイテクがそれに触れるとデフレになる。 過去40年間のコンピュータや携帯電話の品質とパワーを考えてみてほしい。

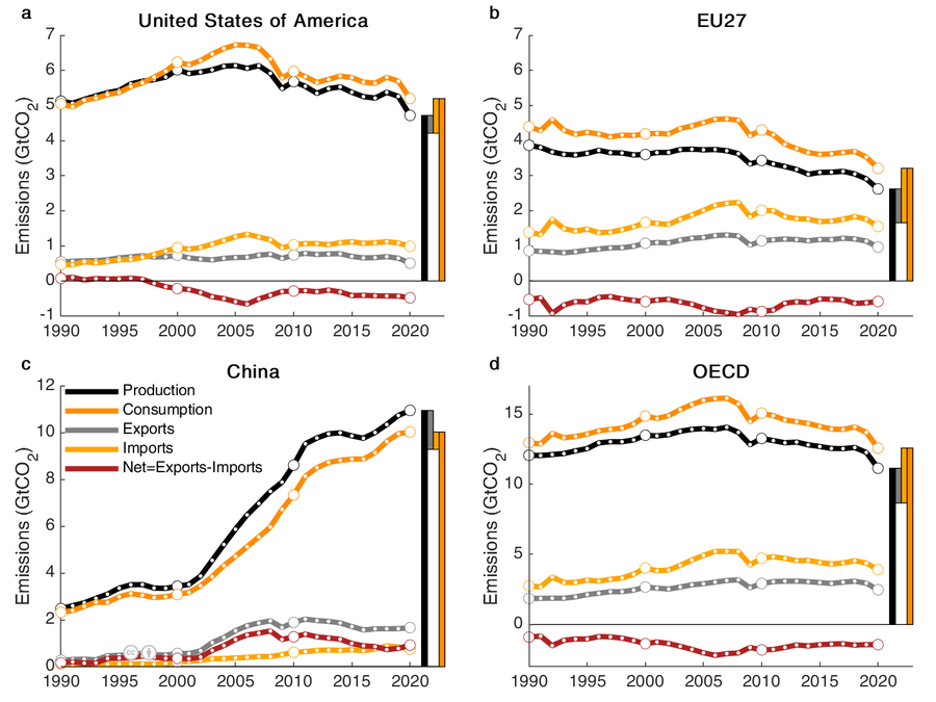

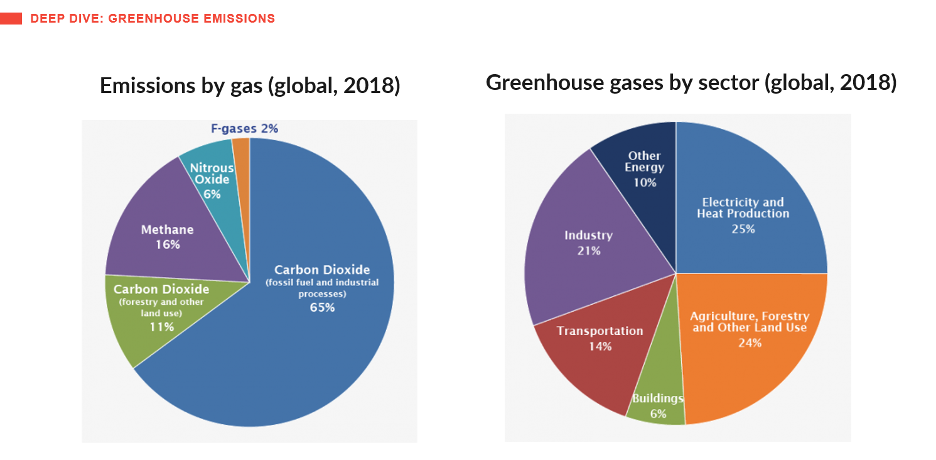

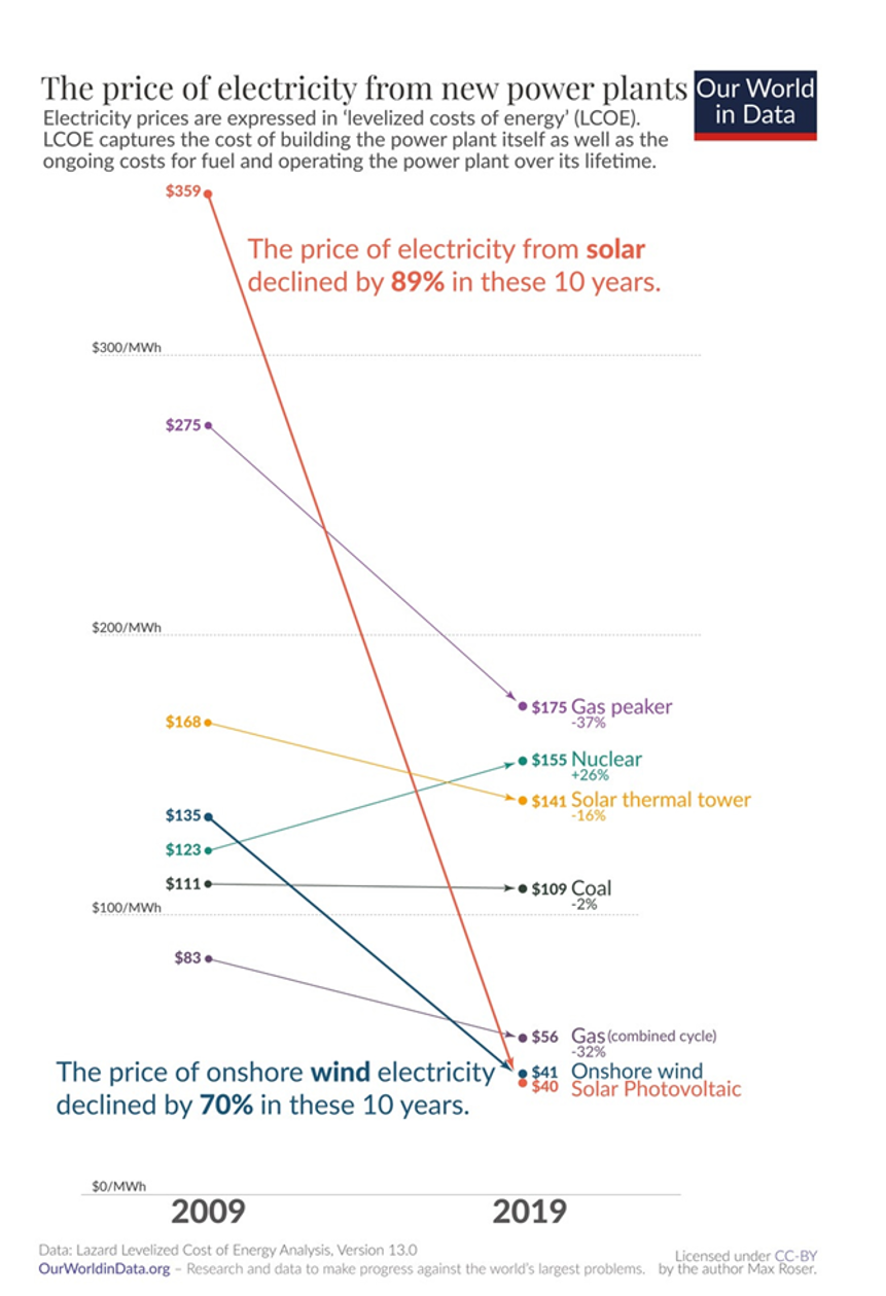

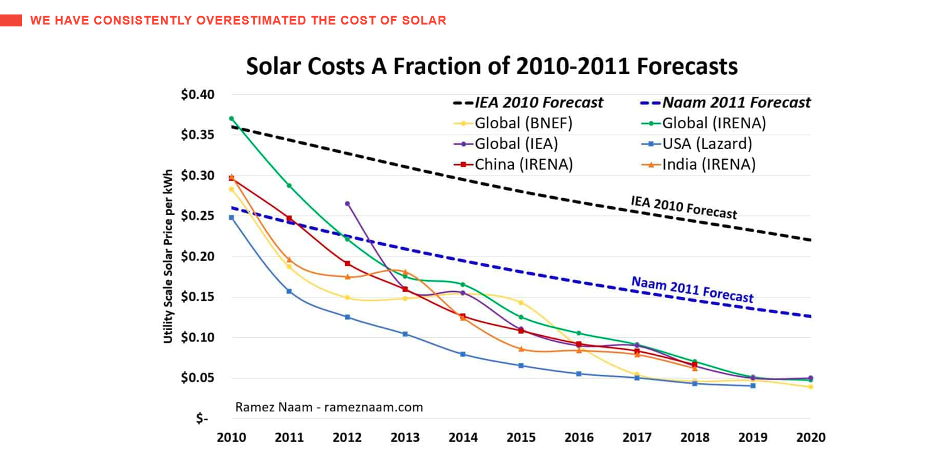

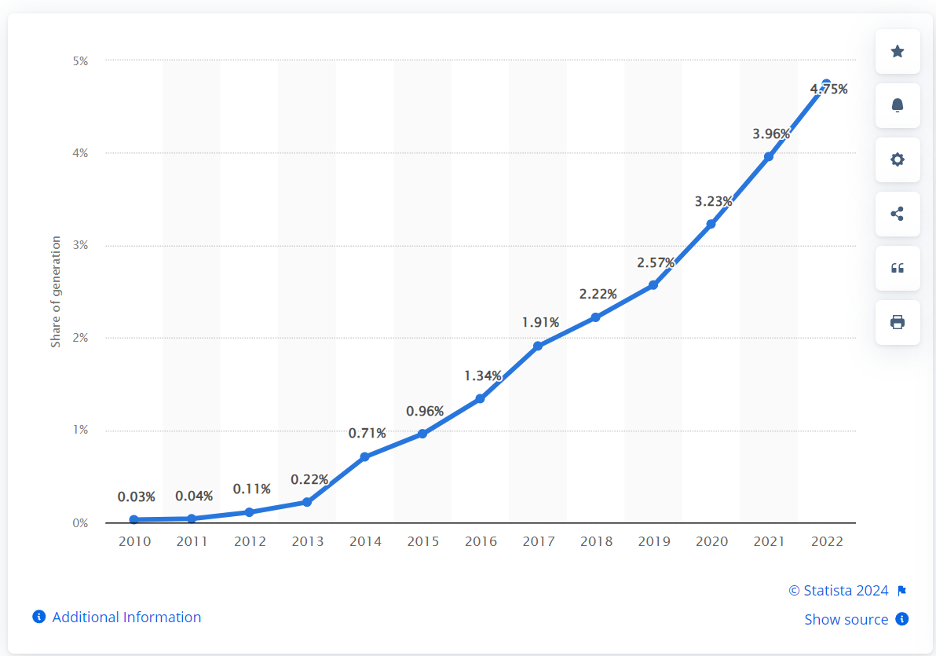

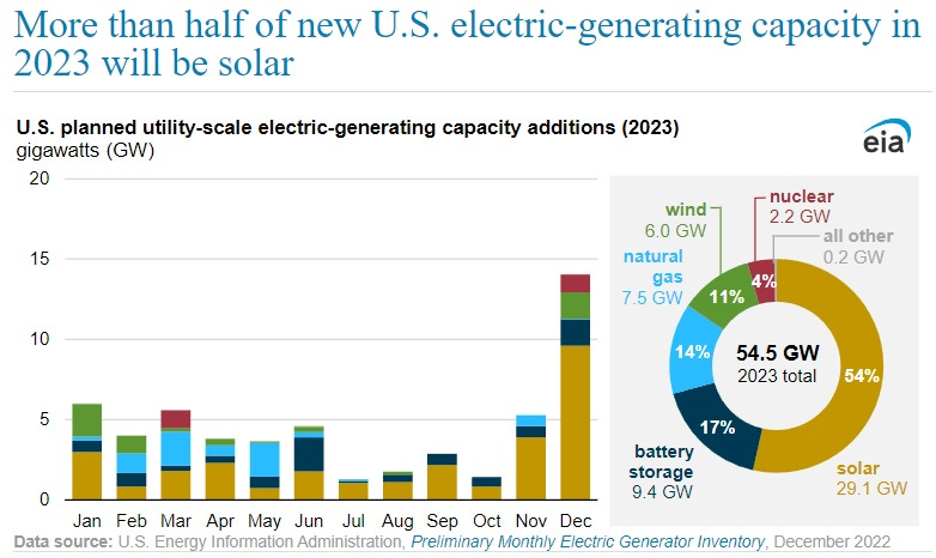

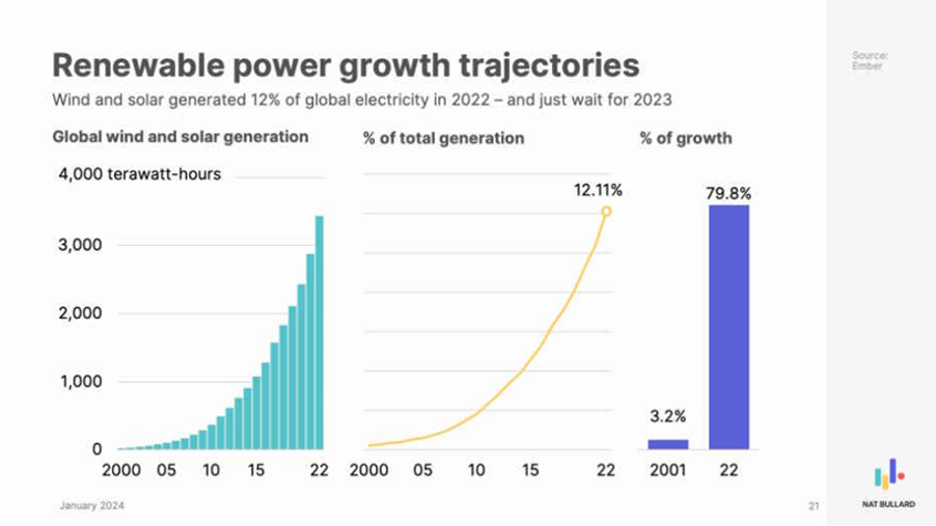

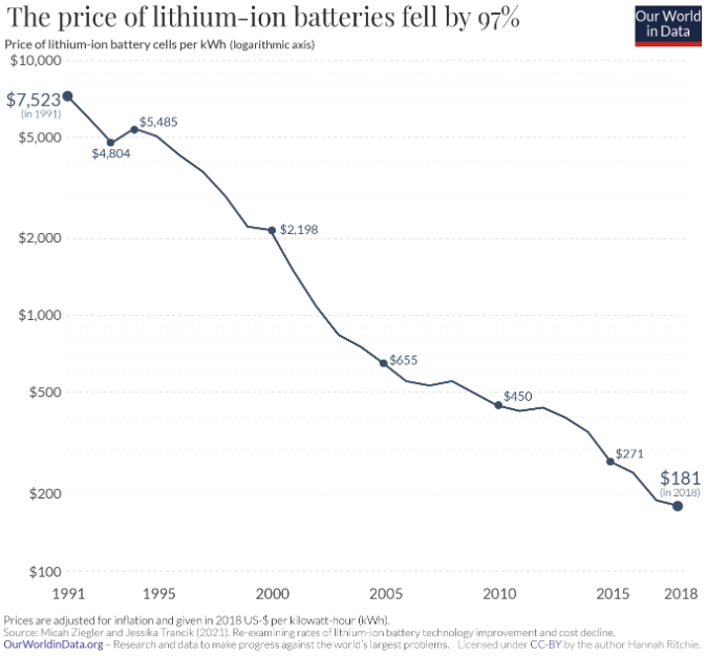

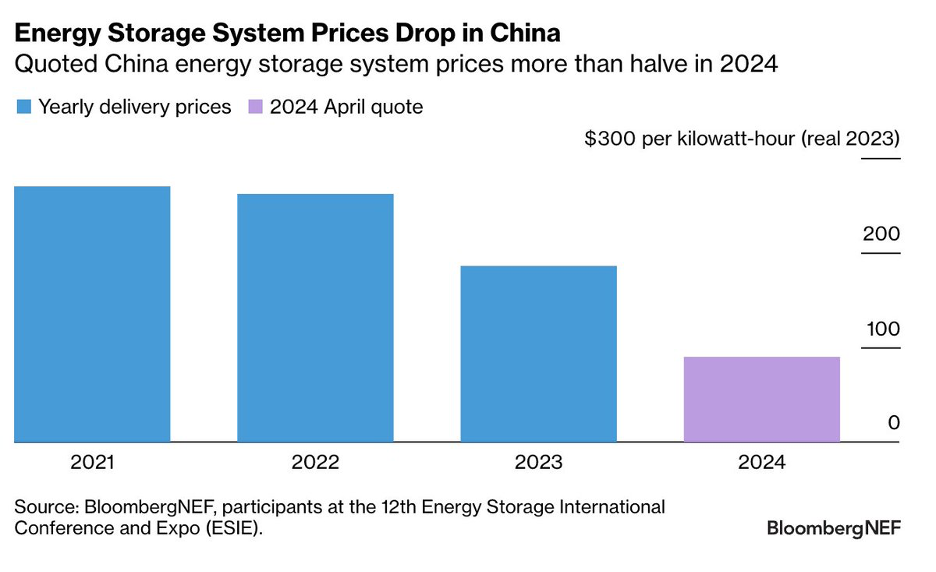

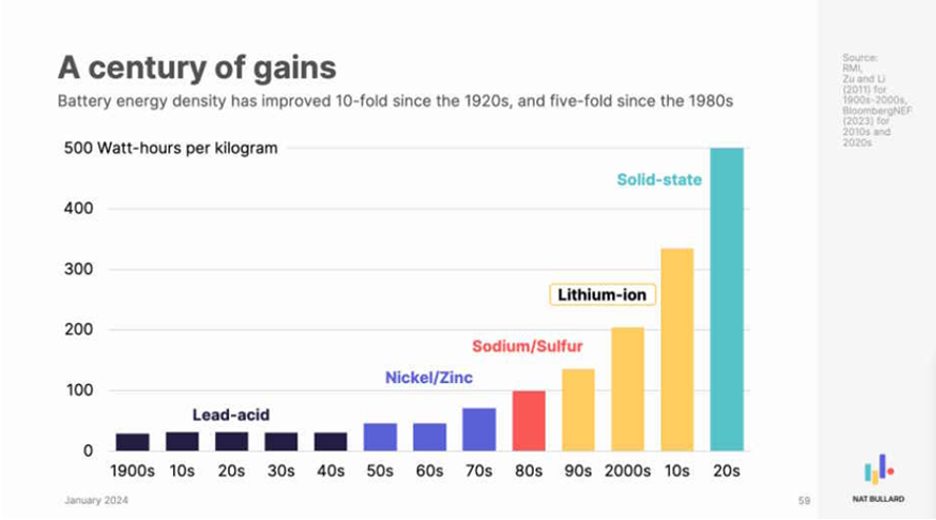

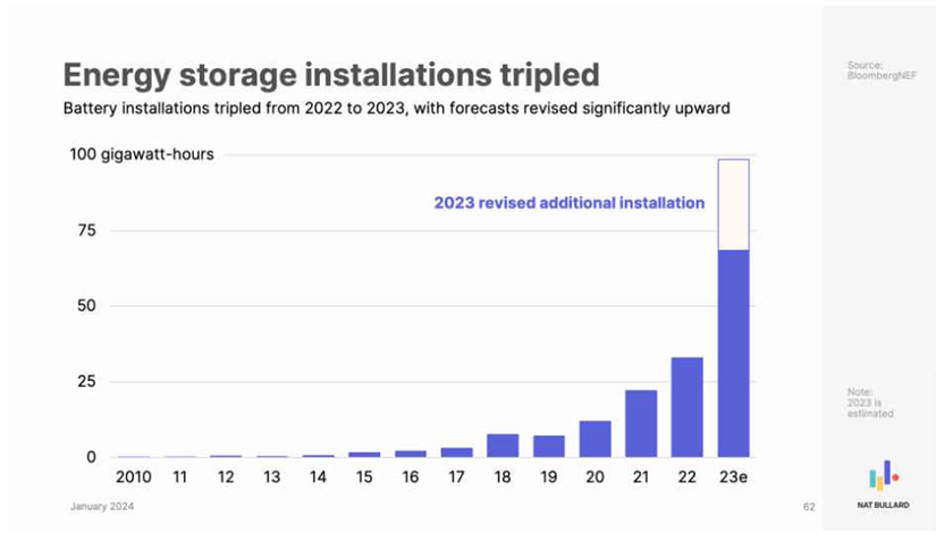

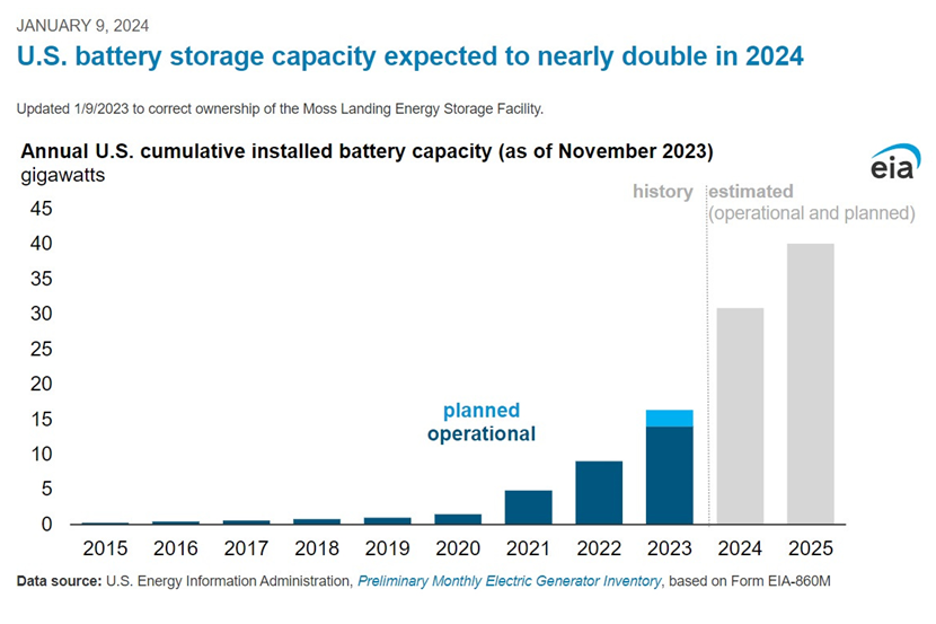

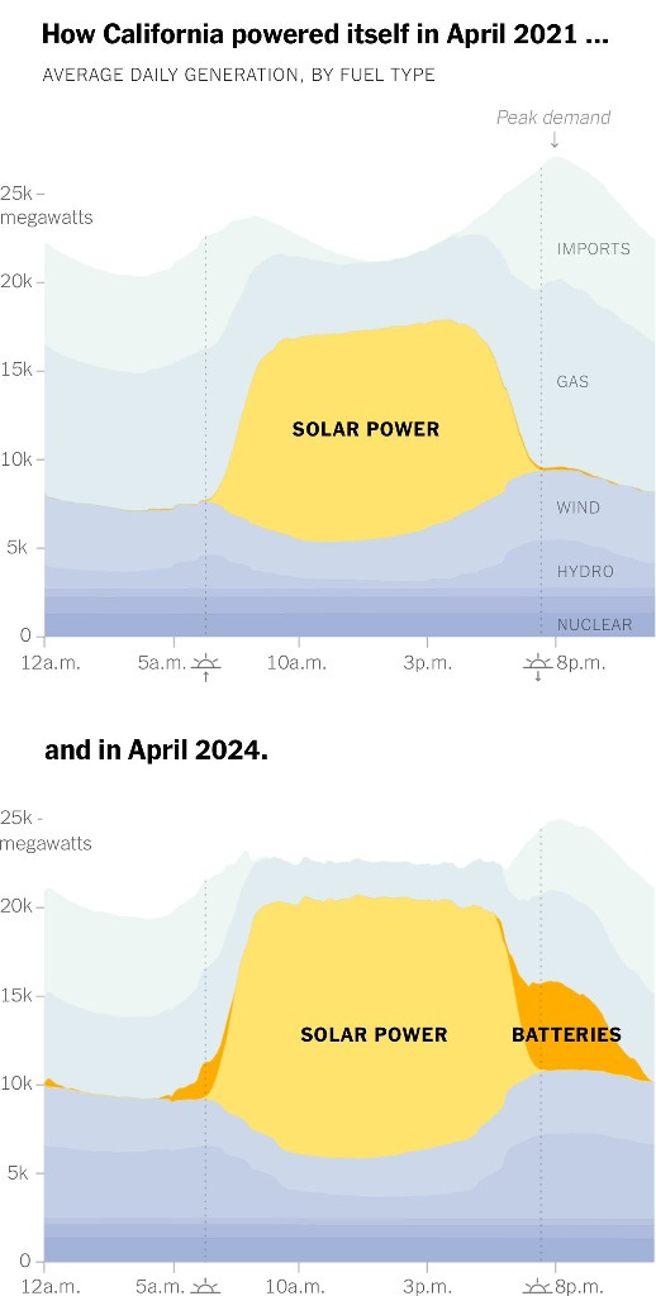

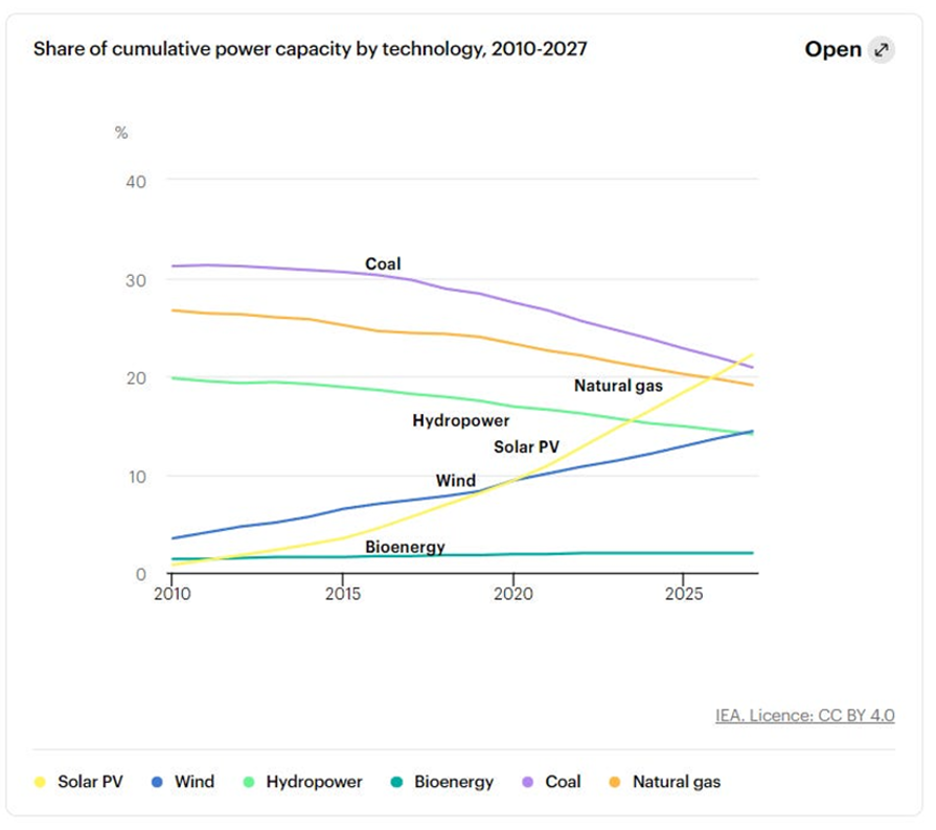

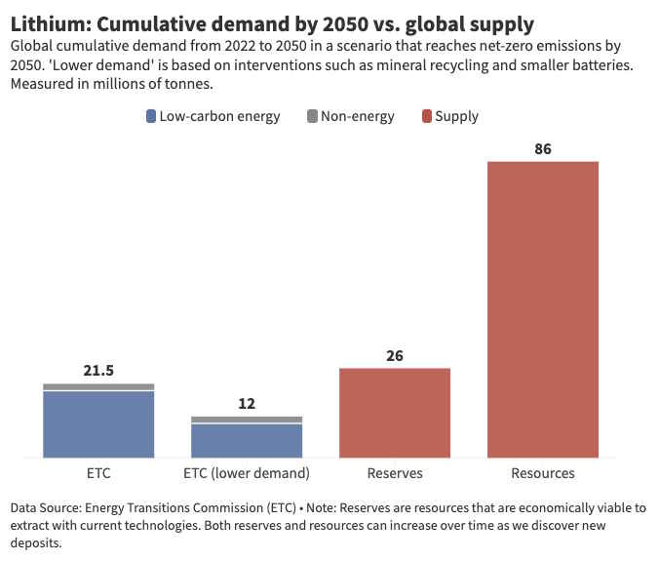

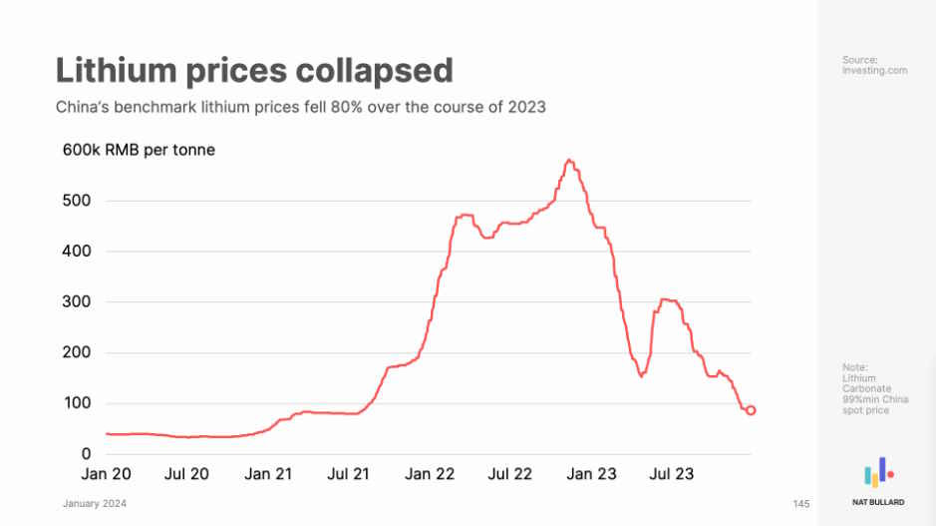

ソーラーパネルの価格は、過去10年間、過去40年間の各年代で10分の1になっている。 価格下落を10,000で割ったものだ。 1991年以降のバッテリー価格を42で割ったもの。

実際、1年間で50%減少したが、そのほとんどは過剰生産によるものだった。 このことは、気候変動に対するグリーンな解決策、技術的解決策が必要であることを示唆している。 地政学的なことはエルゴやニール・ファーガソンの集まりや対話であるグリーンマントルなどでフォローしているけれど、最終的な意思決定には影響しない。

私はテクノロジーを使って世界の問題を解決したい。

ジャック:地政学的な状況にかかわらず、テクノロジーへの投資は常に行うつもりでしょうが、その投資先に影響を与えるかもしれません。 あなたのウィキペディアによると、それが正確かどうかわかりませんが、あなたは私に訂正することができます、あなたの投資のおよそ70%が米国で、30%がブラジル、フランス、ドイツ、英国、ロシア、中国、トルコを含むその他の国で行われています。 地政学的な状況、脅威に対する認識は、明らかに中国のアリババに投資したようなものですか?

アリババのように成功するかどうかはわからないが、昔アリババを見たときと同じくらい魅力的で、説得力がある。 それとも、地政学的な状況が十分に悲惨で、小切手を切ることを考え直すだろうか? また、ロシアについて質問するかもしれないが、そこでの答えは間違いないだろう。

ファブリスその通りです。 投資先の大半はアメリカと西ヨーロッパだが、以前はトルコ、ロシア、中国にも積極的に投資していた。 地政学的な理由で、まったく別の理由で、私はこの3つから離れた。

プーチンがクリミア侵攻を決めた後にロシアを止めたから、2014年のようなものだと思う。 私たちはそこで並外れた企業に投資していた。 中国のアリババのようなB2B市場があった。

タイガー・インベスターの支援を受けている。 もちろん、彼らは怖がった。 突然、10億ドルの価値があった会社が、資金提供者がいなくなり、どこかのオリガルヒがそれを買収した。

もうロシアには投資しない。 中国も同じだ。 ジョクマが何カ月も姿を消した後、私は北京師範大学で北京語を勉強することになった。

私は中国が大好きだ。 私は10億人を貧困から救うという話が大好きだ。 鄧小平は、中国を近代化させたという点で、私のヒーローの一人だ。

独裁国家や独裁者の問題点は、独裁者ほど優秀ではないということだ。 ローマ帝国にはアウグストゥスやマルクス・アウレリウス、トラヤヌスがいたが、コモドゥスやネロもいた。 私は鄧小平が大好きだが、習近平は普通に無能で、しかし危険で、世界にとって危険だと思う。

ところで、プーチンにも言えることだが、彼は国家の力がどこから来るのかについて間違った見方をしており、鄧小平や他の人々が行ったことの遺産を信じていない。 もし鄧小平のような人物が今の中国に政権を握っていたら、米中冷戦のような対立はなく、もっとうまく共存していただろうと思う。 習近平には習近平の世界観があり、それは私と真っ向から対立している。

トルコのエルドアンは、アタチュルクの遺産を侵害している。 アタチュルクは20世紀の偉大な政治家の一人である。 私は彼がトルコで行ったこと、トルコを改革し近代化したことが好きだった。

エルドアンは政治的な観点からもそうだが、率直に言って、マクロ的な観点からもそうだ。 彼は、紙幣を増刷すればインフレ率が下がると信じている。 私たちは、為替への影響がどこにあるかを見てきた。

私たちはトルコに並外れた投資をしており、トルコのアマゾンのようなTrenduleのような企業もある。 問題なのは、これほどのインフレになるとリラが切り下げられ、ドル建てで収益を伸ばしていても、結局は縮小していることだ。 ドル建てで前年比2倍になったとしても、通貨安の影響はそれ以上だ。

私は投資先を決めるのに地政学的なレンズを使う。 私は現在、この3カ国だけでなく、中国、ロシア、トルコも敬遠している。

ジャック:了解。 ありがとう。 先ほど、ベンチャーキャピタルの世界に参入したある投資家について言及されましたね。

あなたはタイガー・グローバル、CO2と言った。 ヘッジファンドは伝統的にロング・ショートを行い、マクロ経済的な賭けをするもので、ベンチャー・キャピタルではない。 私の認識では、彼らは十分なデューデリジェンスをすることなく小切手を書いた。

この10年間、ベンチャーキャピタルへの参入をどのように見てきましたか? 2020年と2021年のバブル絶頂期における彼らの関与と現在の状況について、もう少し詳しく教えてください。 まだ小切手を書いているのだろうか?

書き留めたのだろうか? 彼らは教訓を学んだのか、それとも何が起こっているのか?

ファブリスまず第一に、これらの多くは以前からテック業界に投資していました。 彼らには歴史があった。 ただ、バブルの頃、つまり21バブルの頃は、かなり暴れた。

最もフェアウェザーな投資家だったのは、本当にクロスオーバーな連中だった。 彼らにとっての考えは、私たちは高い評価額で後発の私立企業に参入するということだった。もちろん、株式公開市場、そして私たちは株式公開市場の投資家だからだ。 つまり、彼らは民間市場がどのように機能しているのか理解していなかったと思うし、これらの企業の多くは準備ができていなかった。

市場が転換し、一般市場も転換すると、彼らのほとんどは去った。 私の会社ではバイヤーであったが、これは私が通常プレーする場所よりずっと後のことなので、私はあまりよく見ていない。 この評価額は高すぎる、新しいランプが点灯している、セカンダリーでもやらないか?

ソフトバンクやタイガーのように、私たちの配分の代わりに競合していたため、私たちは彼らにポジションを売る立場になかった。 彼らが退団したかどうかは知らないが、事業を縮小しているのは間違いない。 ソフトバンクは、統合されたジオスのために別のファンドを持っていたかもしれないが、まだ少し活動していると思う。

今、ベンチャーはまだ縮小期にある。 今申し上げたように、ベンチャーサイドはまだピークから谷まで70%減少しており、多くのLPがベンチャーとプライベートへの配分を過剰に感じているため、資金調達が難しく、その結果、GPはそれほど多くの資金を投入できないでいます。

ジャック:2022年のベンチャーキャピタルの底は何だと考えていましたか? 上場している世界の高騰したテクノロジー株は、おっしゃるように80%、90%と下落した。 しかし、ベンチャーの世界での価格発見はどのようなものだったのか、2023年はどのようなものだったのか、そして現在はどうなっているのか。

ファブリス22年後半から第1四半期、24年はひどかったと思う。 2つの都市の物語を除けば、ひどいものだった。 もしあなたがAIなら、21のバブルを彷彿とさせるような、特別に泡立ったものだっただろう。

ほとんどすべてのカテゴリーでひどかった。 ダウン・ラウンドは上げるのが難しく、何かを上げるにはもっとトラクションが必要だった。 AI以外の人々は、2年分や3年分の現金などを調達することを望んでいた。 AI関連企業であれば、ハイプ・サイクルの頂点にいるようなものだ。 興味深いことに、ほとんどのハイテク企業が深い深い不況に陥っていた一方で、AIは異常なバブルに沸いていた。 今、どちらも少しずつ修正されている。

新しいAI企業への資金調達がどこまで進んでいるかという点で、ハイテク業界におけるAIバブルはピークを過ぎたと思う。 王様ゲームのことではない。 オープンAIタイプの投資家という意味ではない。

つまり、AIの応用と、それを取り巻く企業の育成だ。 ベンチャー・サイドでは、価格発見による評価やラウンドのしやすさが多少回復してきているが、まだ正常な状態にはほど遠い。 それでも、想像していたより難しいよ。

たとえば、フードデリバリーやフードテック全般のように、まったく愛されていないカテゴリーもある。基本的に、バブル期には誰もがオンラインで食べ物を注文していたため、企業は大きく成長し、普及率も高まった。 再び縮むと、5倍して2で割った。 問題なのは、2で割ることがあまりに苦痛なため、このカテゴリーが非常に愛されなくなったことだ。

例えば、フードデリバリーやフードテックなど、食品に関連するものは投資家からまったく愛されておらず、回復には時間がかかりそうだ。

ジャック:ベンチャーの世界では成長がすべてですから、企業が成長を止めてしまうことは、投資家から見て最悪なことだと言えますか? それはフェアなのか、それともノーなのか?

ファブリスステージによるね。 アーリーステージなら間違いない。 もしあなたが後期ステージで、10%、20%の成長を遂げながら、ユニットエコノミクスを修正し、1億ドルの赤字を損益分岐点に戻すような1年を過ごしたとしたら、それはおそらく大丈夫でしょう。

もしあなたがシード・ステージの会社や成長途上の会社なら、私たちはPE投資家ではないので、それは死刑宣告です。 10倍以上の引き受けが必要だ。 成長しなければ、成功はおぼつかない。

初期の段階では、確かにそうだ。

ジャック:暗号や暗号ベンチャーキャピタルについてはどうですか? その件にはどの程度関わってきたのですか? 暗号について知ったきっかけを教えてください。

ファブリス僕はゲーマーなんだ。 私は非常に強力なGPUを持っていた。 頭の体操として、私は2010年か2011年だったか、とてもとても早い時期にGPUでビットコインを採掘していた。

ベンチャー投資家としての私の専門は、ネットワーク効果のあるビジネスやマーケットプレイスである。 暗号には、非常に大きなネットワーク効果がある。 マイクロソフト・ウィンドウズのようなオペレーティング・システムに例えて考えてみると、プラットフォーム上に開発者がいて、開発者ツールがあれば、人々はアプリケーションを作る。

同じことがレイヤー1、つまりソラナやイーサリアムでも起こり、そして人々は自らアプリケーションやマーケットプレイスを構築する。 ユニスワップのようなものを考えてみると、流動性が重要なマーケットプレイスだ。 需要と供給を一致させる必要がある。

アリババやeBay、Airbnbなど、こうしたタイプのビジネスとまったく同じ力学に従っている。 私たちは2016年か2017年のかなり早い時期から暗号のプライベート・サイドへの投資を始めた。 現在、私たちはプライベート・サイドで70の暗号投資を行っていると思いますが、これは私たちのファンドの約10%にあたります。

私たちはFigmentのごく初期にいましたし、Animocaやこの分野の基礎的なインフラレイヤー企業やアプリケーション企業の初期投資家でもありました。 私たちは初期の投資家だった。 私たちはこの分野に投資し続ける。

つまり、チームを評価し、トークノミクスを評価し、会社を評価し、トークンを購入し、保有する。 我々はヘッジファンドではない。 トレードはしていない。

私たちは何もしていないが、ただ買って持っているだけだ。 トークンを30個購入し、最新のファンドの10%(2億9000万ドルのファンドなので2900万ドル)を投入しました。 とても大きくなった。

私たちは、米国のベンチャーファンドとして、流動性のある暗号を持つことの制限がかなり高いことに気づいた。 私たちはRIAではないので、公募とセカンダリーのブックの20%しか持っていませんし、セカンダリーもたくさん買っています。 リサイクルするのは難しいんだ。

難しいし、アメリカではトークンを買うことは違法だ。 米国では、トークンの多くを賭けることは違法なので、多くの利回りをテーブルの上に残すことになる。 文字通り数週間前に行ったのは、流動性のある暗号資産を独自のファンドに分離することだ。

トライデント・リキッドと呼ばれている。 我々はFDAのリキッド・クリプト・チーム全体を独自のファンドに入れた。 5000万ドルだか4500万ドルだか5000万ドルだか忘れたが、その種を撒いた。

実は今、私はタークス・カイコス諸島でリキッド・クリプト・マネージャーを集めてトライデント・リキッド・クリプト・カンファレンスを開催している。 これが、暗号の側面で我々が行った次のことだ。 そして3つ目は、私たちにはスタジオ・プログラムがあり、そこで会社を設立しています。私はここ数年、暗号の会社を設立しましたが、基本的には今、その会社が前面に出てきています。

あれがミダス? それがミダスだ。 それについて教えてください。

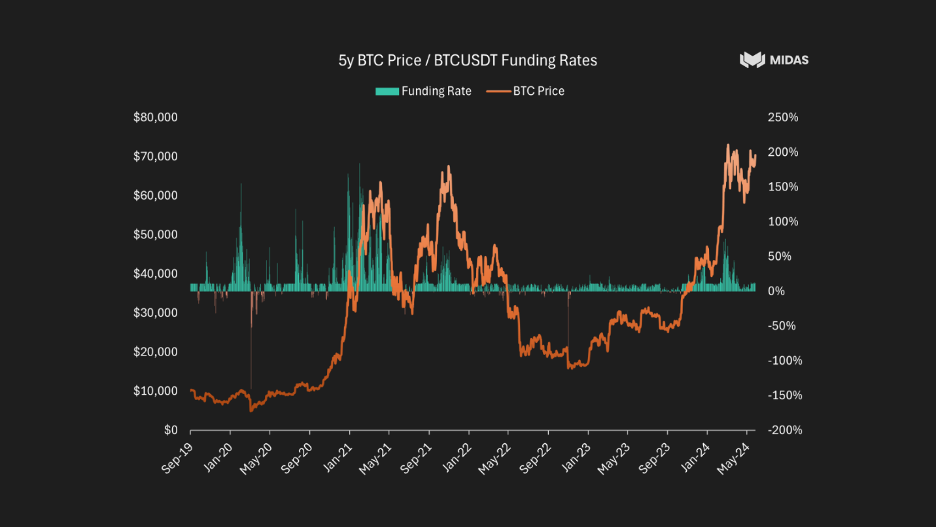

21日のマクロ分析後、金利が上昇するにつれて、以前にも見たように、ベア(暗号の冬)がやってくることは明らかだった。 なぜなら、暗号は、その周辺の強気論がどうであれ、究極的にはリスク資産であり、おそらく究極のリスク資産だからだ。 米国の金利とは1対1で完全に負の相関がある。

暗号のピークは、米国の金利が上昇し始める前日だったと言える。 2022年3月? いや、最初の、少なくとも最初のレート発表は11月21日だったと思う。

基本的に、金利が上昇し始めるとすぐに、暗号は下落し始めた。 大きく落ち込んだ。 ほとんどのものが90%、95%ダウンしていた。

多くのプロジェクトが消滅した。 もちろん、多くのプロジェクトはミームやコイン的なもので、実際には実行可能なものではなかった。 このことがきっかけで、私と私のパートナーは、彼のことは後で話すが、暗号のユースケースとは何か?

暗号の使用例とは? デジタルの金、ビットコインを無視しても、それはいいのだが、貯蓄商品が必要で、アルゼンチンでインフレに直面しているのならいいのだが、アメリカではあまり役に立たない。 結局のところ、ひとつのユースケース、マスマーケットでのユースケースは安定したコインなのだ。

安定したコインであるUSDCとUSDTは、交換手段、決済手段、価値貯蔵手段を兼ね備えており、非常に有用である。 繰り返すが、それなりに通貨が安定しているアメリカや西ヨーロッパではあまり役に立たないが、アルゼンチンやアフリカ、ほとんどの国では非常に役に立つ。 弱気相場の底でも、安定したコインが1300億円ほどある。

私の分析では、もはやゼロ金利環境ではない。 FEDの長期金利が0%になることはない。 もしかしたら5.4ベーシスポイントではないかもしれないし、300ベーシスポイントかもしれないし、200ベーシスポイントかもしれないが、ゼロではない。

現在、TetherとUSDCがあり、100米ドルを渡すと、USDCはT-billsを買いに行き、5.4ドル儲け、あなたの収入はゼロになる。 意味不明だ。 イールドベアリングの安定したコインがあるはずだ。

ところで、伝統的な金融の世界では、当座預金や普通預金、当座預金の区別は、銀行の利益を最大化するための帳簿の記載に過ぎない。 本来あるべき姿ではない。 実は、国庫短期証券での決済や普通預金口座での決済ができないのには理由がある。

銀行が利益を最大化するための手段に過ぎない。 暗号は明らかに規制の厳しい分野だ。 私がパートナーに質問したのは、後ほどお話ししますが、利回りのほとんどをエンドユーザーに還元できるような、利回りの高い安定したコインを作る合法的な方法はないかということです。

彼はゴールドマン・サックス出身で、名前はデニス。 私たちは一緒に上場を目指し、2億ドルの国債を購入し、SEC(証券取引委員会)への登録も済ませた。 実は、ドイツでは無記名債券の法的枠組みがあり、基本的には償還の発行時にKYCとAMLが行われるが、署名者の取引はすべて行われていないことに気づいた。

イールド・ベアリングのセキュリティ・トークンを発行し、償還時にKYCとAMLを行いますが、署名者の取引はすべてKYCとAMLを行いません。 それはとても理にかなっていた。 ミフィットに準拠する必要があり、ヨーロッパの規制当局の承認を得る必要があり、私のコンプライアンスに準拠する必要があるため、時間がかかったが、最終的にミダスという会社を設立した。

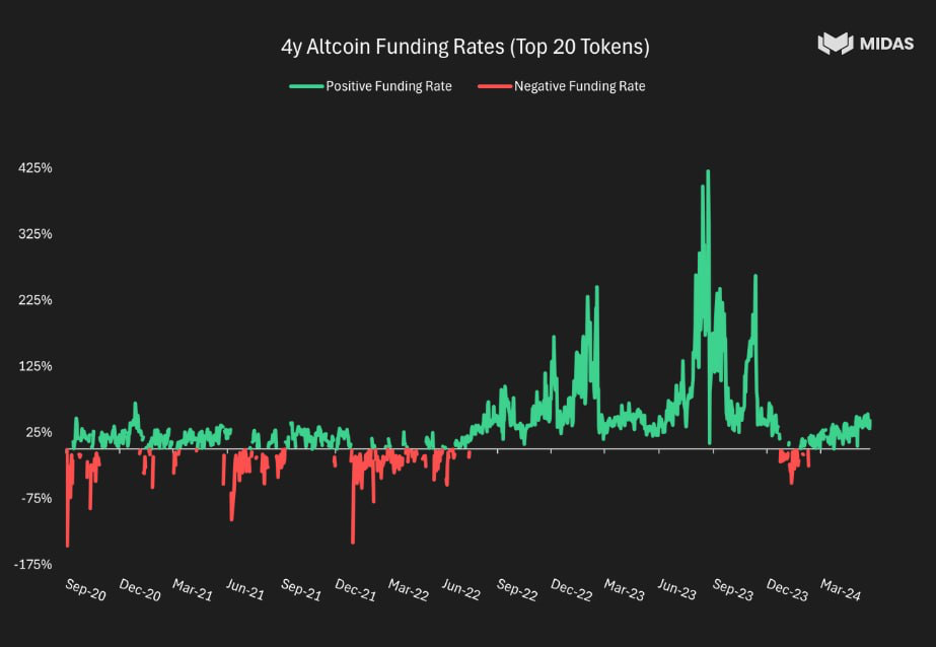

モルフォのような貸金庫に組み込まれ、それを担保に借りたり貸したりすることもできる。 もちろん、貸すのであれば利回りの良い担保を用意した方が良いからだ。 そして、DeFi金利がTビル金利より低い瞬間には、レバをかけたロング・トレードを行い、Tビル金利で15~20%の利益を得ることができる。

そして、同じ法的枠組み、デルタ・ニュートラル・ベーシス・トレードを実際に開始しようとしているところだ。 だから、Nベースと呼ばれる製品では 昨年、暗号の分野で最も成功したのはアテナという会社で、最も早く30億の資産を集めた。

強気相場では何が起こるのか? だから、ミダスには消費者にとって安全で、弱気相場でも強気相場でも通用する機関投資家グレードの投資商品を提供する暗号会社であってほしい。 つまり、弱気市場にはTビル・レートが得られるTビル商品があり、強気市場にはDeFiで面白いことができる。

そして強気相場では、ベーシス・トレードの商品がある。 つまり、ビットコインやイーサリアムなどが現在の価値よりも将来の価値が高くなると強気相場で信じられているため、ベーシス・トレードを行い、スポットをロング、スポットを所有し、将来のレートをショートするのです。 BTCは将来10万円、12万円、100万円、どんな価値になるのか?

そして、強気相場におけるこのスプレッドは、年間50%もの価値がある。 倍になると思えば、50%を払ってもいいと思うからだ。 今、価格が上下に動いているのは、人々の将来の価格に対する予想に基づいているのは明らかだ。

でも、それは数週間後に発売する製品なんだ。 ミダスは、機関投資家向けのトークン化された証券商品で、規制当局に完全に準拠し、倒産を回避できる。トークン化された短期国債と、トークン化されたベーシス・トレード商品(デルタ・ニュートラル・ベーシス・トレード商品)の2つの主要商品がある。

ジャック:この番組では、伝統的な金融についてたくさんお話ししています。 つまり、これまで話してきたベーシス・トレードは、国債先物をショートし、国債をロングするというものだ。 あなたが言っているのは、ビットコインのフューチャーをショートして、実際のビットコインを所有するということです。

その通りだ。 このような取引が儲かるのは、皆がビットコインに強気で、ビットコイン先物を買っているからだ。 その通りだ。

ファブリス:だから、今、強気でトレードしても、利回りは15%かそこらしかない。 しかし、数ヶ月前、人々が本当に強気だったとき、利回りは50%くらいだった。 そして、永久先物商品は、8時間ごとかそこらで価格が再決定される、まさに暗号の発明品なのだ。

しかし、このビジネスや暗号の世界ではレバレッジが好まれる。 だから、非常に儲かる取引なんだ。 それが通用するのは強気相場だけだろう?

弱気相場では間違いなく機能しないだろうが、弱気相場では、強気になるまでの間、単なる貯蓄、安全な貯蓄商品であるトークン化されたTビル商品に切り替えるのだ。 そして、この2つの製品は、DeFiと暗号エコシステムに参加したい人々が使用すべき基本的なツールです。

ジャック:O MT-billはライブで、M-basisはもうすぐだ。

ファブリスその通りです。 MT-billは稼動しており、M-basisは1カ月ほどで稼動する予定だ。 現在、基本的には3つのアセット・マネージャーのうち、どのアセット・マネージャーにすべての取引を依頼するか交渉しているところだ。

ジャック:了解。 伝統的な金融の世界では、2020年3月、FRBは金利をゼロにし、金利カーブ全体の金利をゼロにし、多くの量的緩和を行った。 そして結局、多くの預金が作られた。

そのため、銀行には多くの資産があり、銀行システムには膨大な量の無利息NIB預金があった。 そして、6ベーシス・ポイントを得ることができたが、ゼロでも6ベーシス・ポイントでも、誰も気にしなかった。 そして2022年、金利が上昇するにつれて、大規模な変革が起こり、利子のつかない預金以外の資金が、利子のある預金と同様に利回りを得るためにマネー・マーケット・ファンドに流出した。

つまり、基本的に暗号の世界は変容を遂げ、テザーやサークルUSDT、USDCのような非金利の安定したコインから資金が流出し、利回りの高い商品に移行するということですね。

ファブリスその通りです。 リスク選好度に応じて、単なる国庫短期証券でも、ベーシス・トレード型の商品でもいい。 もちろんだ。

理にかなっているだろう? 現在、テザー社は従業員一人当たりで世界で最も利益を上げている唯一の企業である。 それは意味がない。

ジャック:そうだ。 テザーについて懐疑的な意見も聞いたが、600億ドル、あるいは今では1000億ドルを超える資金があるのなら、なぜ規制を受けないのだろう? なぜ監査を受けて、それがあることを示さないのか?

彼らはこれらの証言を公表している。 十分に興味深いし、思った通りにならないことを明らかにするだけでも面白い。 サム・バイクマン・フリードが優秀なジャーナリストたちから「テザーはどうしたんだ?

テザーは詐欺か? テザーは崩壊するのか? もちろん、テザーはまだここにあるし、サム・バイクマン・フリードの帝国は完全に崩壊し、彼は刑務所にいる。

ファブリステザー銀行口座のバランスシートに穴が空いたとしたら、それは彼らが最近お金を刷っているからだ。

ジャック:そうだ。 というのも、彼らのコストは非常に低く、預金には何も支払わず、金利を得ることができるからだ。 その通りだ。 了解した。

サークル、USDC、それについて教えてください。安定したコインを合法化し、監査を受け、オンショアにする。 米国債も持っていたが、おそらく対資金も持っていたと思う。 彼らがシリコンバレー銀行に預金していたことは事実だ。

そのため、2023年3月にデペッグが行われた。 明らかに25万ドルの限度額を超えていた。 最終的に、すべての預金は裏付けされた。

Fabrice:Circleは改善されたと思いますか?しかし、あなたは…ええ、Circleは間違いなくはるかに健全ですが、彼らは利回りを与えることはできません。 そうなれば、これまで彼らが築いてきたすべての目的が台無しになってしまう。 というのも、私たちは機関投資家向けに規制されたソリューションを提供しているからです。

サークルが何をしたいかを考えると、米国の規制体制が劇的に変化しない限り、そのような道に進むことはできないだろう。 その場合、そうでなければ、現職の方が我々よりも有利な立場にある。 理論的には、答えはイエスだが、規制上、そのどちらかの構造を変えることはできないだろう。

SECは、コインベースからブロックファイに至るまで、イールドベアリングカウントを提供しようとする企業に対し、かなり積極的な姿勢を見せている。

ジャック:どのような規制体制にあり、人々はどこでMT法案に関与できるのですか?

ファブリス:アメリカではできないが、ヨーロッパではできる。 つまり、ラテンアメリカからアフリカまで、どこでも買えるということだ。 つまり、制裁を受けたり、アメリカでない限り、どこでもだ。

了解した。 では、中国はどうなのか? 中国もダメだと思うが、私はそこまで規制の専門家ではない。

その答えを知っておくべきだったかもしれない。 実際、答えはノーだろう。

ジャック:了解。 オーケー。 では、米国は暗号に対して取り締まりを行っており、世界の他の多くの国よりも筋金入りで甘くないと言っていいのだろうか?

ファブリスそうですね。 つまり、私たちがヨーロッパで行ったことは、完全に規制を遵守したものであり、その他にも様々なことがある。 つまり、アメリカの国債を買っているんだ。

アメリカ政府にとっては素晴らしいことだ。 我々はその負債に融資している。 アメリカでは違法であるにもかかわらず、彼らが大好きな商品だと思うだろう。

ばかげている。 だから、アメリカは極めて保守的で後進的な国である。 さて、長年にわたって暗号に多くの詐欺があったことは認める。

もちろんだ。 ICO、ミームコイン、根本的な価値がゼロのもの、しかしだからといって、そのカテゴリー全体を規制することはできない。 つまり、賢い監督になることだ。

問題は、悲しいかな、規制当局が特に有能で賢くなかったことだ。 だから私は、詐欺的なユースケースを実際に防ぐことができ、なおかつイノベーションを可能にするような、よりスマートな規制を米国に望みたい。 そして、いつかはそうなることを願っている。

歴史的に、米国は技術革新の幸福な中心地であった。 そして、暗号技術革新の多くは、実際にはほとんどの活動が違法であるニューヨーク州にある。 だから、かなり奇妙なんだ。

そこにはコンセンサスがある。 他の暗号会社はたくさんあるのに、あなたたちは営業することを許されていない。 だからとても奇妙なんだ。

ジャック:それで、あなたは規制遵守と倒産回避と言った。 暗号の世界、特に2020年、2021年には、10%、20%、30%の利回りで、リスクが低いように見える、あるいはリスクが低いと暗示されるプロトコルが暗号の世界にはあふれていた。 つまり、世界で最もリスクの低い米国債、つまり財務省証券を所有しているということですね。

ファブリスはい。 つまり、私たちが倒産すれば、あなたの資産はあなたのものになるということです。 また、私たちは原資産や国庫短期証券を所有しているため、あなたは自分の資産を持つことができる。

つまり、たとえその会社が潰れても、あなたはまだその原資産にアクセスし、所有しており、それを回収することができるのだ。 つまり、あなたが取っているリスクは米国政府のデフォルトだけなのだ。 つまり、実際のT-billリスクだ。

だから、私たちは混同していないし、資金は私たち自身の名義ではない。 実は自分の財布の中にあるんだ。 欲を言えば、SBFとは違う。FTXをやっていた頃は、基本的に彼らはクライアントのお金で遊んでいた。

そして、もし潰れれば、顧客の資金を失うことになる。 そのため、リモート破産は暗号の世界ではまだそれなりに稀なことですが、たとえ倒産しても原資産は顧客のものであり、顧客はそれを取り戻すことができる、というのが普通であるべきだと思います。

ジャック:ああ。 もしモルガン・スタンレーが倒産したら、それはありえないことですが、もしモルガン・スタンレーが潰れたら、現金で口座を持っていれば、アップルを持っていれば、アップルの株をまだ持っていることになります。 しかし、信用取引口座を持っている場合は、少し難しくなる。 それは暗号でも同じですか?

それが正しいかどうかも分からない。

ファブリス:暗号の世界では、多くのプロトコルがリモートで破産することはありません。 そのため、そのプロトコルが破綻すれば、資産を失うことになる。 だから、私たちに何が起ころうとも、あなた自身の資産はあなたが所有するようにした。

私たちと一緒にマージンを取るつもりはないんでしょう? 例えば、モルフォのようなサードパーティから借りているかもしれない。 我々はプライマリーであり、プライマリー発行者だ。

プライマリー・インシュアランスや贖罪のために私たちを訪れるようにね。

ジャック:オーケー。 了解した。 そして、人々はMTでどんな借り入れをするのだろうか?

しかし、安定したコインを借りるのか、それとも暗号を借りるのか、それとも何なのか?

ファブリス何をしたいかによりますよね? ETHやBTCを超ロングしている場合、MTを入金する代わりに、適切な保管場所に行けば、レートにもよりますが、最も簡単なのはモルフォに行くことです。 例えば、DeFi金利が低い弱気な環境にあったとしよう。

MTビルを預け、USDCまたはテザーを仮に2%で借り、MTビルを5ドル25セントで買う。 アメリカ政府は国庫短期証券のボラティリティをゼロにしている。 だから、LTVは90%くらいにできる。

つまり、1,000ドルを入れて、900ドルを2%で借りる。現在、金利が高いのででっち上げるが、2%だ。 それで、5と4分の1をリードするMT札を買う。 900ドルを預け、2回で810ドルを借り、それをループし続ける。

つまり、10対1のレバレッジをかけ、仮に90%だとする。 そして5と4分の1が15や20になる。 これが一つの使用例だ。

そして、極めて高い利益を上げるロング・トレードができる。 もう一つの使用例としては、何かの担保にしたい場合、USDCやUSDTを担保に入れる代わりに、MTビルを担保に入れる方が良い。 だから、BDCでもETHでも何でも借りる担保なら、USDCよりMTビルを担保に入れた方がまだましだ。

ジャック:私の理解では、国庫短期証券はゼロ・クーポン商品だ。 つまり、金利が4%なら、1年物の国庫短期証券を買う。 年率4%を四半期ごとに支払うとか、そういうことではない。

96ドルで購入し、1ドルで換金するだけだ。 その点がMT法案にどう当てはまるのか? MTビルが高くなるところでも同じことが起こるのか、それともMTビルホルダーには国庫短期証券ホルダーと違って実際に利子が支払われるのか?

ファブリス:トークンをデザインする方法は複数あるのですね。 リベースと呼ばれるものかもしれない。 つまり、買うということは、常に1の価値があるということであり、利息はそれをより多く手に入れることを意味するだけであり、あるいは、利息が少しずつ発生し、複利で増え続けるという意味である。

だから私たちは、いろいろな理由から、積み立てることを選んだんだ。 だから価値がどんどん上がっていく。 つまり、1ドルが5ドルになり、11ドルになり、基本的に上がり続ける。

つまり、価値を高め、価値を蓄積しているのだ。

ジャック:国庫短期証券と同じということですか? そうだ。 そうだね。

だから毎日、巻き上げたり引き離したりしながら、少しずつ価値を高めていく。 その通りだ。 了解した。

興味深い。 まあ、いいだろう。 つまり、次に立ち上げるのはMベースというわけだ。

ミダスの長期的なビジョンについて、何か明らかにできることはありますか?

ファブリスええ。 私たちは今、金融市場の変革のまさに始まりにいるのだと思う。 伝統的な金融市場は再発明される必要があるだろう?

2024年、私がアップル株を買い、あなたがアップル株を売りたい場合、私たちは銀行家に電話し、銀行家は取引を実行する。 カストディアン、ブローカー、バンカーがいて、決済はTプラス72。 そして、それは営業時間中にしか起こらない。

つまり、それは意味がないんだ。 なぜ24時間365日、仲介者なしでリアルタイムでできないのか? 誰かにお金を送金しても、リアルタイムで追跡することはできない。

そして、金融の世界をデジタル化し、デジタル化され、リアルタイムで行われる世界に変える手段としてトークン化された資産を作ることが、長期的なビジョンだと思う。 債券をトークン化するのは簡単だ。 私たちは簡単に株式をトークン化することができる。

さて、欧米ではRobinhoodやEトレードに簡単にアクセスできることを考えると、実際に意味があるのだろうか? 必ずしもそうではない。 しかし、長期的なビジョンの観点からは、従来の金融システムのレールを刷新し、仲介業者や手数料、暗号化されたレールなど、あらゆるレイヤーを介さずに、デジタルで24時間365日稼働するようにする必要がある。

さて、支払いだが、暗号化されたルートには行かないだろう。 そして、ブラジルとロシアのPIXとUPIの例を真似ることになると思う。 ああ、ロシア、インド。

そのため、消費者と消費者、消費者と企業、企業と政府、B2Bの間で機能する完全無料のリアルタイム決済システムであるUPIがインドに導入された。 何でもそうだ。 しかもリアルタイムで無料だ。

そして、それは並外れたものだ。 そして基本的に、マスターカードVISAのインターチェンジ税は消滅した。 そして、マイクロトランザクションやマイクロトランザクションを利用したビジネスモデルのような驚異的な革新をもたらし、金融爆発と金融包摂を実現した。

だから、そのようなものの方が、居場所をなくす可能性が高いと思う。 だから、決済のレールは今後も政府の管理下に置かれ、暗号化されたレールになることはないと思う。 しかし、債券のような資産の決済となると、暗号にできない理由はない。

つまり、明らかに現職の選手たちはそれを望んでいない。 だから、非利回りの安定したコインを狙うだけでなく、トークン化も進むと思う。 私たちは、他の現実世界の金融資産をトークン化するつもりです。

ジャック:資産や決済のトークン化には強気だとおっしゃいましたが、それはミダスがやっていることであって、決済についてはそうではありません。 暗号や安定したコインが将来の決済に大きな役割を果たすとは考えていないわけだ。 私はあなたの口を塞ぎたくない。

ファブリスいや、そんなことは言っていないよ。 ダラー・アプリのような素晴らしい暗号隣接決済アプリケーションのように。 Dollar Appは暗号レールを持ち、10億ドル以上の決済を行っている。

つまり、アメリカからメキシコへの送金やペソからドルへの送金など、圧倒的に安く、他の送金手段よりも安くできるのだ。 その観点からは革命的だ。 私が言っているのは、しかし、国内では、もっと多くのこと、レールの支払い、欧米で私が好まないのは、誰もがVISAやマスターカード、アメリカン・エキスプレスのクレジットカードで支払い、国やカテゴリー、加盟店、アクワイアラーなどによって異なるが、例えば0.8%から3%のインターチェンジ・レートという実効税がかかることだ。 もし、それがゼロの世界に移行することができれば、並外れた価値が引き出されるのではないだろうか。 それが起きた国の例が2つある。 では、特にソラーナのような非常に安価なものを使えば、暗号でそれを構築することは可能だろうか?

ソラーナペイが素晴らしい決済メカニズムになる可能性は? 答えはイエスだ。 ペイパルはそれをやっているよね?

その通りだ。 可能だと思う? 答えは絶対にイエスだと思う。

そして、私が考えるのは、各国政府が何を放棄し、何が最も起こりそうかということだ。 最終的には政府が管理・規制するUPIやPICSのようなものが、暗号レールによる決済システムではなく、決済に使われることになるのではないだろうか。 起こり得ないとは言っていない。

私はただ、確率論的にそうなるとは限らないと言っているだけだ。特に、国同士の決済や取引所、通貨間のシステムに関しては、その役割や意義はあるだろうが。 つまり、ダラーアプリは、もしプレーしたことがなければ、1L、D-O-L-A-R-A-P-P、並外れたものだ。 ところで、暗号レールはすべて難読化されている。

暗号の要素があることに気づいていない。 それはあなたのためになされたもので、美しい。

ジャック:UPI(Unified Payment Interface)ですが、中国にも銀聯がありますね。

ファブリス:中国に相当する大手は、実際には民間企業で、テンセントのWePayやアリババのAlipayがあります。 しかし、政府は彼らを嫌ったので、明らかにIPOを閉鎖した。 私は投資アリで、とても残念な投資アリなんだ。

だから中国では、民間の側から生まれたのだが、政府はそれを憎み、彼らを殺して内部の同等のものと置き換えることに全力を尽くしてきた。 でも、アメリカにもそういうものがあってほしい。 銀聯のようなもの、あるいは……ええ、つまりUPIです。

もしUPIやPIXをコピー&ペーストできたら、私はとても嬉しいし、幸せだ。 FRBはFedNowという製品を試みているが、これは地方銀行にしか対応していない。明らかに、多くの銀行がビジネスモデルの大きな部分を占めるインターチェンジを失いたくないためで、まだ一般に認知されていない。 でも、まだ消費者向けではない。

しかし、欧米で実現するには10年以上かかると思う。

ジャック:2000年代のIPO以来、VISAとマスターカードは質の高いビジネスを展開しているため、非常にパフォーマンスの高い銘柄となっています。 そして、それが続けば、質の高いビジネスを展開できる可能性が高い。 それらの企業の最盛期は過ぎ去ったと考えているように聞こえるが?

ファブリス:まあ、彼らは規制の掌握と権力のようなものをたくさん持っているので、必ずしもそうではない。 このようなことは、彼らが一番起こってほしくないことなのだ。 そして、そのようなことが起こった場所では、クレジットカードの普及率が低かったんだろう?

ブラジルとインドで最終的に彼らがそれほど激しく戦わなかったと思う理由は、クレジットカードを持てるほど裕福で、クレジットカードを持つことを正当化できるほど良いクレジットスコアを持っている人がそれほど多くなかったからだ。 そうすれば、まったく新しい独立したクレジット決済レールを構築することができる。 現職が2人いるここでは、とてもとても難しいだろう。

だから、もし私が賭けをするとしたら、今後10年間は実現せず、主要な決済手段であり続けると思う。 だから、短期的にはどちらもショートしていない。 私はゼロから1000になるような、すでに確立されたものの方が好きなんだ。

ジャック:そうだね。 UPIができればアメリカにとっていいことだとあなたが思っているからといって、それが必ずしも実現するとは限らない。 そうそう。

ファブリスアメリカにとっていいことはたくさんある。 低技能者にも高技能者にも、もっとオープンな移民政策と移民政策をとるべきだ。 フラット・タックスでもっとシンプルな税制にすべきだ。

つまり、持っているべきもので持っていないものはたくさんある。 だから、そうなるだろうと思う希望的観測とは違うんだ。 すぐに実現するとは思わない。

ジャック:そうそう。 FabriceGrinda.comというあなたのウェブサイトはとても見つけやすいですね。 ミダスについての詳しい情報はどこで得られますか?

ファブリスMidas.appです。 そう、M・I・D・A・S・A・P・Pだ。 私のベンチャー・ファンドについて知りたければ、それはFJLabs.comだ。

ジャック:了解。 ファブリス、暗号からベンチャーキャピタルに話を戻して質問したいのですが。 1年以上前に破綻した超大手ベンチャーキャピタル銀行、シリコンバレー・バンクがどのようなものだったのか、銀行という観点から多くの銀行家にインタビューし、話を聞いた。

でも、実際に話したことはないし、ベンチャー・キャピタルの人たちをそれほど知っているわけでもない。 ベンチャー・キャピタルの関係者はみんなツイッターをやっていて、同じようなチャットルームにいて、それについて話している。 しかし、確か水曜日にゴールドマンが発行すると発表し、水曜日の夜に投機が行われ、銀行が破綻したのは金曜日の深夜から午後の早い時間だった。

だから、本当にあっという間だった。 その50時間はあなたにとってどんな時間でしたか?

ファブリスだからすぐに資金を引き上げました。 FDICの限度額である25万ドルを超えていたからだ。 私たちは、そうすることが銀行を破綻に導く可能性が高いことを認識していた。

しかし、もしそれを行わなかったとしたら、明らかに基本的な利得理論の問題であり、ナッシュ均衡は全員がお金を引き揚げるという負の結果であり、その結果、良い結果となる。 だから、誰も資金を引き揚げなければ、存続できる。 しかし、もし誰かが、人々がそうして、あなたがそうしなければ、あなたはお金を失うことになる。

だからみんなやっている。 そして、ナッシュ均衡は負の結果となる。 だからすぐに資金を引き揚げた。

だから大丈夫だった。 しかしその後、多くの投資先企業が期限内に資金を引き出せていないことに気づいた。 そして、彼らが挑戦する頃には、残高の100パーセントを保有する投資先企業が数社あった。

それで、日曜日に緊急理事会を開くことになった。 給料を払わなければならないのに、資金がない。資金を集めるには3カ月、4カ月、5カ月、6カ月かかるから、資金集めができない。 だから、かなり悲惨な数時間だった。

ところで、そんなことは起こる必要はなかった。 何が起こったかというと、銀行の会計規則が変更され、満期証券を保有するつもりなら、相場を書く必要がなくなったのだ。 金利が下がり始め、債券の価値が下がり始めると、申し訳ないが、金利が上がり、債券の価値が下がると、帳簿価格と市場価値の差がますます大きくなる。

そしてそれはすべて、2017年から2018年にかけて議会で承認された会計法の改正によってもたらされた。 もし時価評価をしていれば、あのような大規模なデルタやギャップは起こらなかっただろうし、より高リスクで高金利の債券を買うインセンティブもそもそも存在しなかったはずだ。 SVBの連中は慎重だったか?

いや、もっと慎重になるべきだった。 とはいえ、私はSVBの顧客として幸せだっただろうか? そうだ。

当座預金や普通預金などの金利が高かったからだ。 いや、仕事がしやすいだけだよ。 SVBはフレンドリーだし、一緒に仕事をしやすいから。

仕事がしやすいとはどういう意味ですか? どういう意味ですか? 銀行口座の開設はどのくらいで完了しますか?

ワイヤーが必要な場合、どれくらいのスピードでワイヤーを通してくれるのか? 質問をしたら、彼らは電話に出るだろうか? シティバンクで銀行口座を開設しようとすると、何日も書類作成に手間取り、誰かと話そうとしても誰も返事をくれない。

インドのどこかのコールセンターにいる匿名の人が話しかけてくるようなものだ。 ただ、消費者中心でフレンドリーな人。 私たちが銀行を利用しなかったのは、彼らの方が金利が良かったからです。

私たちがこの銀行を利用したのは、顧客に親切だったからです。 彼らのNPSスコア、経験は高かった。 実際、彼らは今でも友好的で、一緒に仕事をするのが素晴らしいので、私たちは今でも彼らと取引していると思う。

ジャック:それで破綻して、FDICに買収された。 同社の資産とフランチャイズは最終的にファースト・シチズンズ・バンク・シェアーズに譲渡された。 ティッカーはFCNCAで、私はこの株を所有していないが、株価チャートを見れば、この利益から莫大な利益を得ることができる。

だから彼らは現在、シリコンバレー銀行とその多くの事業体を所有している。 それで、あなたや多くの投資先企業は、FCNNCAが所有するシリコンバレー銀行で今も銀行業務を行っている。 それは正確ですか?

ベンチャー・キャピタリストであるあなたの同僚の多くは、シリコンバレー・バンクのブランドから抜け出せないでいるのでしょうか?

ファブリス銀行が健全であることが前提ですよね? それで、全資産を1つの銀行に預け、マルチバンクにはしなかった。 いまやベンチャー企業の誰もが、そして投資先企業の誰もが、複数の銀行との関係を築いている。

だからJPモルガン・チェースとモルガン・スタンレーと取引している。 つまり、ここで起きたようなことが二度と起きないようにするために、今はたくさんの銀行口座を持っているんだ。 FDICが全預金を保証することを決定したのは喜ばしいことです。なぜなら、繰り返しますが、銀行のバランスシートを見て健全かどうかを判断するのは、私たちの仕事ではないと思うからです。

安全な駐車場が欲しいだけなんだ。 資金繰りのために使っているのだから。 我々は何もしていない、金を失っている会社だろう?

その結果、従業員に小切手を送ることになる。 運用資産を失うわけにはいかない。 そのお金で投機をしているわけではない。

小切手を毎日何枚も発行し、電信送金もしなければならないからだ。 だから、簡単に送金できる銀行が欲しいだけなんだ。 伝統的な銀行は電信を送るのが面倒だった。

つまり、簡単なことなんだ。

ジャック:シリコンバレーの銀行が提出した書類や投資家向けのプレゼンテーションを見ればわかりますが、2020年と2021年に発生した莫大な資金調達によって、VCやVCが支援する企業の銀行口座に資金が殺到し、預金が急増しました。 その後、資金集めが一段落したとき、流入はまだあったが、かなり減った。 ベンチャーキャピタルは、あなたがおっしゃるように、しばしば、あるいはほとんどいつも、お金を燃やして損をしているからです。

だから預金は減る。 その通りだ。

ファブリスええ。 ところで、銀行全般、つまりマクロの話に戻るが、私がマクロについて心配していた理由の一つは、金利が上昇すると、人々は銀行からTビルやマネー・マーケット・ファンドに資金を移動させるからだ。 銀行預金が減少する具体的な理由は、企業が資本を燃やしているからだ。

これ以上の資金調達はしない。 明らかに預金は減少しているが、商業用不動産が債務不履行に陥ったのと同時に、銀行の預金残高も大幅に減少している。 銀行もまた、商業用不動産会社に買収され、バランスシートが膨れ上がっている。

だから、融資が落ちるんじゃないかって心配になったんだ。 そのため、金利が高い環境だから不況になるのではないかと思っていたのですが、雇用が好調を維持し、賃金の伸びも好調を維持しているため、不況にはなりませんでした。 しかし、預金SVPが減少した理由を説明してくれたが、率直に言って、銀行の当座預金よりも国庫短期証券やマネー・マーケット・ファンドに預けていた方が良いので、どこの国でも預金はかなり激減している。

ジャック:そうだね。 不況を心配していたのに、今はその心配がなくなったということですね。 つまり、ブルームバーグ・エコノミクスは、2022年秋の景気後退の確率を99%としていた。

そう、私も含めてほとんどの人がそう思っていたし、不況は到来していない。 景気循環のどの段階にあるとお考えですか? 不況は2025年にやってくるだけで、まだ続くと思いますか?

それとも、いや、今は新しい経済サイクルの始まりであり、限界はない、と考えているのだろうか?

ファブリスいずれは不況になるでしょうが、特にこのサイクルと関係する必要はありません。 今現在は、価格がもっとコントロールされるようになれば、金利引き上げよりも金利引き下げに向かう可能性の方が高そうだ。 しかし、1年後か1年半後には、525ベーシス・ポイントではなく、400ベーシス・ポイントになっているかもしれない。

地政学的なアクシデントがない限り、私たちはこのまま走り続けると思う。 異常な成長はないだろうが、不況もないだろう。 とはいえ、中国が台湾を封鎖しようが、トランプが当選しようが、システムに外生的なショックが起きるリスクは本当にあると思うか?

そうだ。 これらは外生的なものだ。 しかし、結局のところ、雇用は好調を維持し、賃金の伸びも堅調で、制度が抱えるすべてのマイナス要因を補って余りある。

そして、銀行のバランスシートや商業用不動産の負債などを清算することになるかもしれない。 ところで、しばらく時間がかかりそうだ。 しかし、私はあなたと同じように確率論的に世界を見ている。

そして22年には、66%がリセッションで、仮に60%がリセッション、30%がソフトランディング、10%がなんとか大丈夫という感じだったと思う。 そして今、私は、10%か20%のリセッションかわからないが、ソフトランディングと20%か30%の確率の多数派のケースと同じように、ただ一気呵成に進む可能性が高い。 だから、僕の見方が変わったのは間違いない。

しかし、地政学という民主主義の剣があれば、いつでも私たちを驚かせることができる。 それを気にして生きていくことはできない。 だから、ただひたすら実行し続けるんだ。

繰り返しになるが、私が最も気にかけている景気循環は、今日私が投資しているものではない。 これらの企業が成熟する5年後、10年後、7年後、10年後の出口だ。 だから、特にベンチャーの分野では、今がベンチャーに投資する絶好のタイミングだと思う。

競合が少なく、妥当なバリュエーションで、創業者たちは燃焼とユニットエコノミクスに集中し、大きな問題を解決しようとしている。 だから、私はベンチャー企業には強気だ。 そして、たとえ不況が起こったとしても、私たちはシェアを獲得し、効率の悪いオフラインの世界からシェアを奪う。

だから私は強気を通り越している。

ジャック:AIを活用した特定のサブセクターについては、どの程度強気ですか? 公開市場を観察していると、市場がAIの恩恵を受けていると認識している銘柄は比較的少数であることに気づくだろう。 マグニフィセント・セブンはマグニフィセント・ワンのエヌビディアを上回っており、その成長は驚異的で、十分な規模を持つ企業としては前例がないと私は信じている。

しかし、民間市場ではどうなっているのかよくわからない。 では、その環境を少し説明していただけますか? 先ほど、あなたはAI部門が非常に熱いとおっしゃいましたが、もしかしたら少しは熱くないかもしれません。

では、そのシナリオとそれに対するあなたの見解を説明してください。

ファブリスええ。 つまり、23年では、シード資金調達の中央値が3、プレ9、ポスト12、A資金調達の中央値が7、プレ23、ポスト3Dと説明しましたが、平均値の方がはるかに高いのです。 そして、そのほとんどが興味深く、興味深い製品を作っていることがわかったが、差別化されていないデータを使ったり、ビジネスモデルが明確でない差別化されていないLLMを使ったりしているようだった。

そして、これらのほとんどはゼロになると思っていた。 間違いなく、彼らは誇大広告に応えることはないだろう。 そして、ハイプ・サイクル、ガードナー・ハイプ・サイクルというものがあり、ハイプ・サイクルの頂点に立つと、誰もが「これは世界を変える」などと騒ぎ出す。

そして幻滅と失望の時期が訪れ、それがかなり長く続く。 そして1998年、1999年に話を戻そう。 例えば、pets.comとかWebvanとか、実際、KazooとかKazaaとかいう会社が15分、20分、30分の配達をやっていて、みんなそれを信じていた。 これらはすべて潰れてしまったが、実はアイデアは健全だった。 ただ、早すぎたんだ。 浸透率が低すぎる。

スマートフォンにはジオロカライゼーションがなかった。 今はチューイーがいる。 おもちゃはネットで買えるし、アマゾンでも買える。

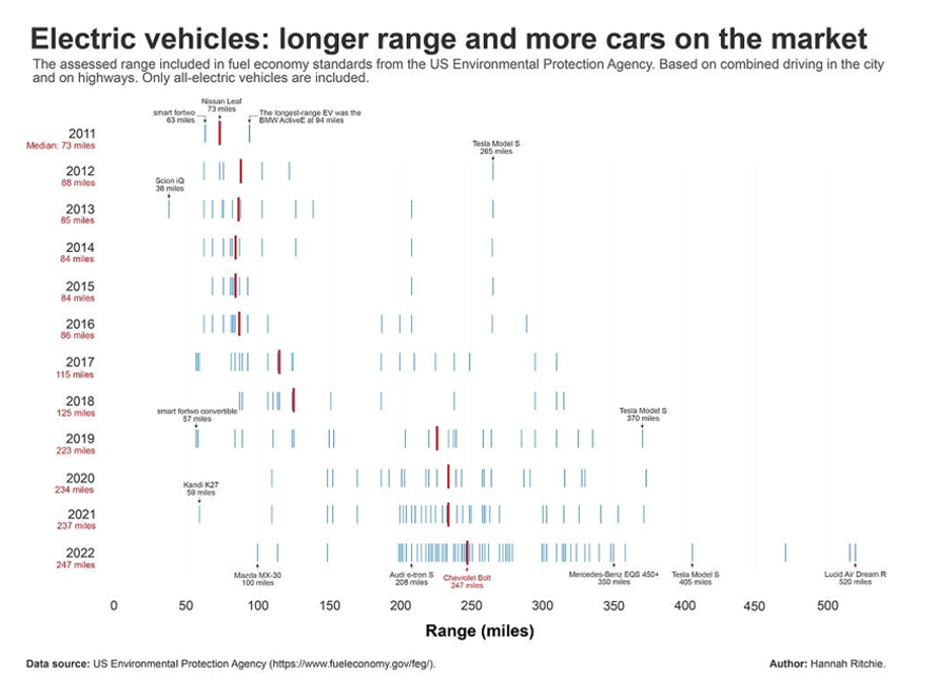

そして、食品宅配会社もそうだが、これらはすべて実行可能だ。 2010年代初頭には、自動運転車が大々的に宣伝された。 そして自動運転は基本的に、今は完全に無視されている。

もう道半ばだ。 みんな、そんなことは起こらない、もしかしたら一生起こらないかもしれないと思っている。 深圳では現在までに100万件の食品ドローン配達が行われている。

そして深センは世界でも有数の高密度都市である。 深センで限界費用ゼロのドローンによる食品配送ができれば、どこでもできる。 中国では自動運転タクシーが登場し始めている。

つまり、技術が十分に優れているからこそ、それが前面に出てくるということが実際に起こっているんだ。 つまり、AIは現在、人々がAIチップを購入し、AIを使用しているため、Nvidiaは利益と成長などを見ている。 実際に損益計算書に反映されるのはいつですか?

長い長い時間がかかると思う。 だから、私の技術系新興企業は技術のアーリーアダプターなんだ。 私たちのスタートアップはすべて、3つのことにAIを使っている。

私たちは間違いなく、カスタマー・ケアに取って代わるか、カスタマー・ケアを追加している。 私たちはエンジニアをより効率的にしている。 私たちのエンジニアはAIを使うことで、50%とは言わないまでも、少なくとも30%は効率的になっている。

つまり、新興企業では誰もがAIによってコストを下げているのだ。 そして同時に、AIを使ってユーザー体験を向上させる可能性もある。 例えば、私たちはRebagというハンドバッグのマーケットプレイス会社に投資しています。

eBayでハンドバッグを売る昔の方法は、携帯電話で20枚の写真を撮り、タイトルを書き、説明を書き、価格を設定し、カテゴリーを選択する。 大変な仕事だよ。 Rebagは、あなたが数枚の写真を撮れば、AIがハンドバッグのマーケットプレイスである彼らがすべてのデータを持っている。

ケリー・ブルー・ブックのようなものだ。 彼らはタイトル、カテゴリー、コンディションを書き、本物かそうでないかを告げ、値段を売れば5分で売れてしまう。 完全に革命的だ。

しかし、それが実際に主要経済に影響を与えるのはいつなのか、と考えてみると……。 世界の主な経済は公共サービス、つまり政府と、石油化学のようなB2B、つまり数兆ドル規模のカテゴリーだ。 では、マーサーのような企業がAIを使ってクレーム処理を改善するのはいつになると思いますか?

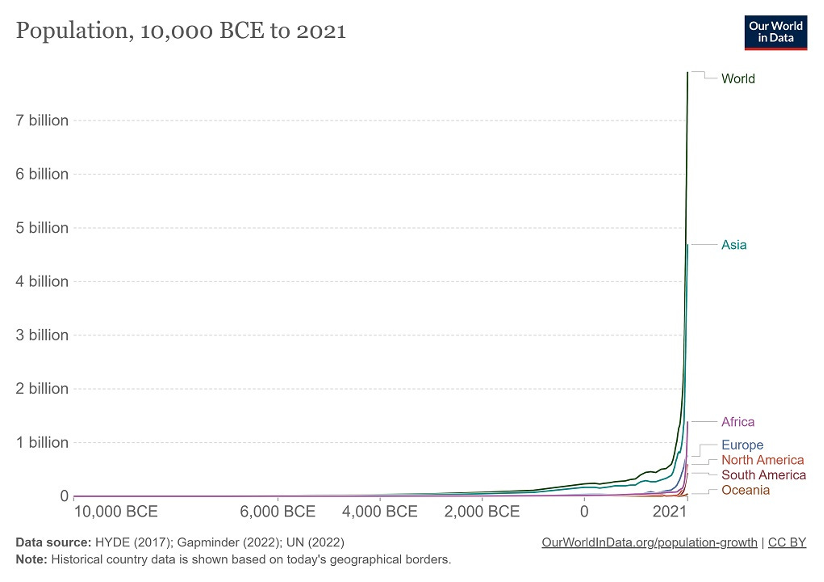

つまり、責任があるから幻覚を見ることはできない。 つまり、99.999%の確信が得られるまで待つつもりだ。 そして、最後の0.01を獲得するのはもちろん、最後の20%、最初の80%を獲得するのもはるかに難しい。 だから、生産性革命につながることを期待している。 それは地球の様相を変えるだろう。 実際、最も楽観的な人々が今日起こるだろうと考えていることよりも、もっと重大なことなのだ。

しかし、それにはもっと時間がかかる。 だから、実質的な生産性の統計にそれが現れるのは10年、20年先だと思う。 そして、大企業と政府は、政府がコスト削減のために効果的に使うのはいつになるのだろうか?

そしておそらく、彼らが最後に動くことになるだろう。 なぜなら、一般大衆はそれを望んでおらず、効率を最適化していないからだ。 だから、少なくとも5年、おそらく10年以上は、生産性やGDPの統計には表れてこないと思う。

とはいえ、5年後には幻滅や失望の谷が訪れ、誰もが「なんてこった、あんなに大騒ぎしていたのに何も起きなかった」と思うことになると思う。 しかし、実際には、少しずつ企業の基礎的なインフラに浸透していき、すべてがより安く、より速く、より良くなっていくだろう。 そして10年、15年先には、その成果を目にすることになるだろう。

ところで、それはGDPの統計では測れないかもしれない。 つまり、GDPは、コンピュータのことを考えてみてください。 2,000ドルのコンピュータが1,000ドルになったが、性能は2倍になった。

名目GDPではそうだ。 そうだね。 テクノロジーはGDPの減少をしばしば帳消しにする。

だからGDPは、生活の質の向上や生産性の向上の質を過小評価していると思う。 そのため、GDPの計算において生産性の向上を誤って測定しているのだと思います。なぜなら、私たちはテクノロジーのデフレ脱却力を見ていないか、あるいはデフレ脱却力を誤って計算しているからです。 とはいえ、AIが現実の世界に浸透する前に、つまりスタートアップ企業において、AIは生産性を向上させているのだろうか?

もちろんだ。 しかし、冒頭で述べたように、スタートアップ企業は雇用の2%程度である。 というのも、ゼネラル・エレクトリック社やエクソン社がそれを効果的に使用し、生産性を向上させる必要があるからだ。

そして、私はそれが10年続くとは思っていない。 しかし最終的には、今の私たちには想像もつかないような形で世界に革命をもたらすだろう。

ジャック:それはとても興味深いね。 ありがとう。 先ほど、自動運転車や自律走行車は5年前、10年前には愛されていたが、今はそうではないとおっしゃいましたね。

今や彼らはVCだ。 洒落にならないカテゴリーだ。 その分野のマーケットリーダーは誰だと思いますか?

ファブリスつまり、何をマーケットリーダーと定義するかということですね。 マーケットリーダーとは、自動運転を実現するためにクルマに使用される基礎技術を構築している会社のことで、技術的な観点から、LIDARベースのシステムとウェブカメラベースのシステムのように、2つの大きな戦いが起こっているということですか? そしてテスラの大きな賭けは、実際、テスラの評価を正当化する唯一の方法は、基本的に自動運転に勝つと信じる場合だと思う。

つまり、テスラの大きな賭けは、AIとGPUの組み合わせに、より安価なウェブカメラを加えることで、LIDARベースのシステムに勝つというものだ。 そして答えは、そうなるかもしれない。 つまり、1980年代を考えてみると、世界のシリコン・グラフィックスのようなハイエンドのコンピューターとPCがあり、PCはより強力に、より良く、より速く、そして安価であり続けた。

そして最終的に、その世界はうまくいった。 しかし、これらの製品を販売している根本的な企業について語ることは、今日市場で目にすることができる興味深い自動運転車アプリケーションを構築している企業について語ることよりも、おそらく説得力に欠けるということだ。 そしてそのリーダーは現在、WeRideという中国企業で、中国でのリーダーであり、現在UAEに販売している。

今、私たちはアメリカでも実際に機能しうる技術的な段階にいると思うが、それはむしろ規制体制の問題だ。 ドローンも同じだ。 ドローンによる配達は完全に可能だ。

ただ、FAAが要求しているのは、視線やパイロットといった意味のないことだ。 そうでなければうまくいかない。 あるいは、ある理由に基づいて航空権を購入することを要求する。

これらのことはすべて愚かなことであり、開発を大幅に制限するものだ。 規制の余地がなければ、今日、ドローンによる配達を効果的に行うことができるだろう。

ジャック:80年代から90年代にかけて、コンピューターの恩恵を受けたのは、ハードウェアを製造するデルではなく、ソフトウェアを設計するマイクロソフトだったのと同じです。 しかし、真の受益者はフォードやGMのような自動車会社ではなく、ソフトウェアを設計することだと思いますか?

ファブリス:まあ、2人の受益者がいるわけですからね。 マイクロソフトとマイクロソフトのアプリケーションメーカーがあったが、インテルもあった。 そのため、長い間ウィンテル・デュオポリーと呼ばれていた。

それで、敗者はIBMとすべてのPCメーカーだったんだろう? ゲートウェイ、デルなど。 つまり、現在のデルは、かつてのPCメーカーとはまったく違うのだ。

つまり、GPUメーカー、つまりエヌビディアが受益者になると私は考えています。エヌビディアも将来的に他のメーカーに駆逐される可能性はありますが、大規模なネットワーク効果とスケールメリットがありますし、OpenAIのようなAIメーカーが受益者になることは間違いありません。 よりもむしろ。 まあ、実際のところ、私は他の受益者を見ることができる。

私たちはフィギュアというロボット会社の投資家なんだ。 Figure.aiは天才だ。 YouTubeにアップされているロボットのデモをぜひ見てほしい。このロボットは基本的に、音声インターフェースを通じて、これがアップルであることを正しく認識し、アップルを求めている人に渡し、皿洗いをし、なぜそのようなことをしているのかを説明し、文脈を理解する。

そしてフィギュアが作っているのは、基本的に人間に代わる人型ロボットであり、ラストワンマイルのピッキングや梱包工場だ。 つまり、アマゾンのような倉庫のように人間に取って代わるわけだ。 結局のところ、人間は共感や人間の感情を必要とする仕事をすべきなのだ。

ボルトをねじ込んだり、重い箱を運んだりするようなことをするために、私たちはいるのではない。 それは、私たちがそのために作られたものではないのだ。 だから、今は存在しないようなものを見ることができるんだ。

そう、今のロボット工学は小さなカテゴリーだ。 今後数十年で、数兆ドル規模のカテゴリーになる可能性はあるのだろうか? もちろんだ。

GPUとAIの組み合わせは、人々が思いつかないような新しいアプリケーションの数々を生み出すと思う。 Figure.aiもそのひとつだ。

ジャック:ファブリス・グリンダ、ご出演とご見識の共有に感謝する。

ファブリスありがとうございます。

ジャック:見てくれてありがとう。 バネック・モーニングスター・ワイドモートETF(ティッカーM-O-A-T)の詳細については、vanek.com slash motefgを忘れずにチェックしてください。 最後に、『Forward Guides』はYouTubeだけでなく、すべてのポッドキャストやアプリで視聴可能で、ビデオ版はSpotifyや私が定期的にインタビューを投稿しているTwitterでも視聴できる。

本当にありがとう。 次回まで。