De investeringsaanpak van FJ Labs komt voort uit zijn wortels (lees De ontstaansgeschiedenis van FJ Labs). FJ Labs is het verlengstuk van de investeringsactiviteiten van Jose en mijzelf. We hebben onze activiteiten en processen opgeschaald, maar we hebben de strategie niet veranderd.

De meeste durfkapitaalfondsen hebben een zeer goed gedefinieerde portefeuilleconstructie. Ze investeren de fondsen die ze hebben opgehaald over een specifieke periode, in een specifiek type bedrijf, in een specifiek aantal bedrijven, met een specifiek investeringsbedrag, in een specifieke fase, in een specifieke geografie. Deze fondsen leiden rondes en de partners nemen zitting in de raad van bestuur. Ze reserveren een bepaalde hoeveelheid kapitaal voor follow-ups en doen dat meestal ook. De fondsregels zijn zodanig dat volgende fondsen niet kunnen investeren in de bedrijven van het vorige fonds. Het fonds doet uitgebreide due diligence en investeert in minder dan 7 deals per jaar.

Een typisch risicokapitaalfonds van 175 miljoen dollar kan er als volgt uitzien:

- Alleen VS

- Focus op serie A

- Alleen B2B SAAS-bedrijven

- Investeert $5-7M Serie A leadchecks

- Gericht investeren in 20 bedrijven over een periode van 3 jaar

- 40% van het kapitaal gereserveerd voor follow-ons

- Follow-on in de meeste portefeuillebedrijven

- Partners nemen plaats in de raad van bestuur

- Investeringen duren 2-4 maanden vanaf de eerste ontmoeting

FJ Labs werkt niet op deze manier. Net als toen we nog angels waren, evalueren we alle bedrijven in onze pijplijn en investeren we in de bedrijven die ons bevallen. We beslissen of we investeren of niet op basis van twee gesprekken van 60 minuten in de loop van een week of twee. We leiden niet en we nemen geen bestuurszetels in. Met andere woorden, je zou kunnen zeggen dat we investeren in elk stadium, in elke geografie, in elke sector met uiterst beperkte due diligence. Dat zijn precies de woorden die institutionele investeerders afschrikten en ons deden denken dat we nooit een fonds zouden kunnen ophalen.

Gezien deze “strategie” zou je verwachten dat onze portefeuillesamenstelling in de loop van de tijd sterk zou variëren. In feite is het door de jaren heen heel consistent geweest. Daar zijn verschillende redenen voor.

- Het aantal deals dat we wekelijks evalueren is door de jaren heen opmerkelijk consistent geweest

In een volgende blogpost zal ik gedetailleerd uitleggen hoe FJ Labs aan dealstroom komt. Maar om je een idee te geven van de omvang: we ontvangen elke week meer dan 100 investeringsmogelijkheden. We evalueren ze echter niet allemaal. Velen vallen duidelijk buiten het bereik: hardware, AI, ruimtevaarttechnologie, biotech, enz. zonder een marktplaatscomponent. Veel anderen zijn te vaag: “Ik heb een geweldige online investeringsmogelijkheid; wil je een deck ontvangen?”

Als je niet de moeite doet om je te realiseren dat we ons richten op online marktplaatsen en als je niet genoeg informatie geeft zodat we kunnen beoordelen of we verder in de deal willen duiken, zullen we niet antwoorden of de zaak opvolgen.

Gemiddeld evalueren we 40-50 deals per week. In 2019 hebben we bijvoorbeeld 2.542 bedrijven geëvalueerd, wat neerkomt op 49 per week.

2. Het percentage deals waarin we investeren is grotendeels constant gebleven

Er is veel specifieks aan “we investeren in bedrijven die we leuk vinden”. We hebben zeer specifieke evaluatiecriteria en investeringsthesen die we steeds verder verfijnen. Ik zal daar in volgende blogposts dieper op ingaan. Hoewel we in elke sector, in elke geografie en in elk stadium investeren, hebben we een specifiek kenmerk: we investeren in marktplaatsen.

In de loop der jaren hebben we geïnvesteerd in ongeveer 3% van de deals die we evalueren. In 2019 hebben we bijvoorbeeld 83 eerste investeringen gedaan. Met andere woorden, we investeerden in 3,3% van de 2.542 deals die we evalueerden.

3. De verdeling van deals die we ontvangen is niet willekeurig en consistent in de tijd

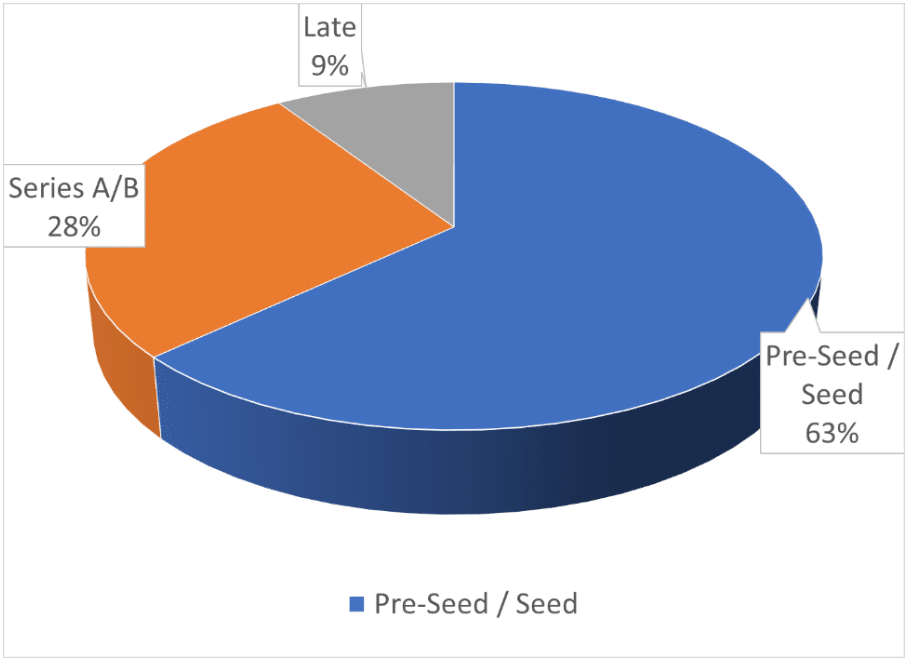

Over het algemeen zijn er veel meer pre-seed en seed deals dan Series A en Series B deals. Op hun beurt zijn er meer Series A & B deals dan deals in een later stadium. Bovendien, omdat we bekend staan als angel investors die relatief kleine cheques uitschrijven, ontvangen we onevenredig veel deals in een vroeger stadium dan deals in een later stadium. Als gevolg hiervan zijn de meeste van onze investeringen in de zaaifase of eerder, hoewel het aantal Serie A investeringen de afgelopen jaren is toegenomen.

4. Hoewel we deals uit elk land evalueren, hebben we specifieke voorkeuren

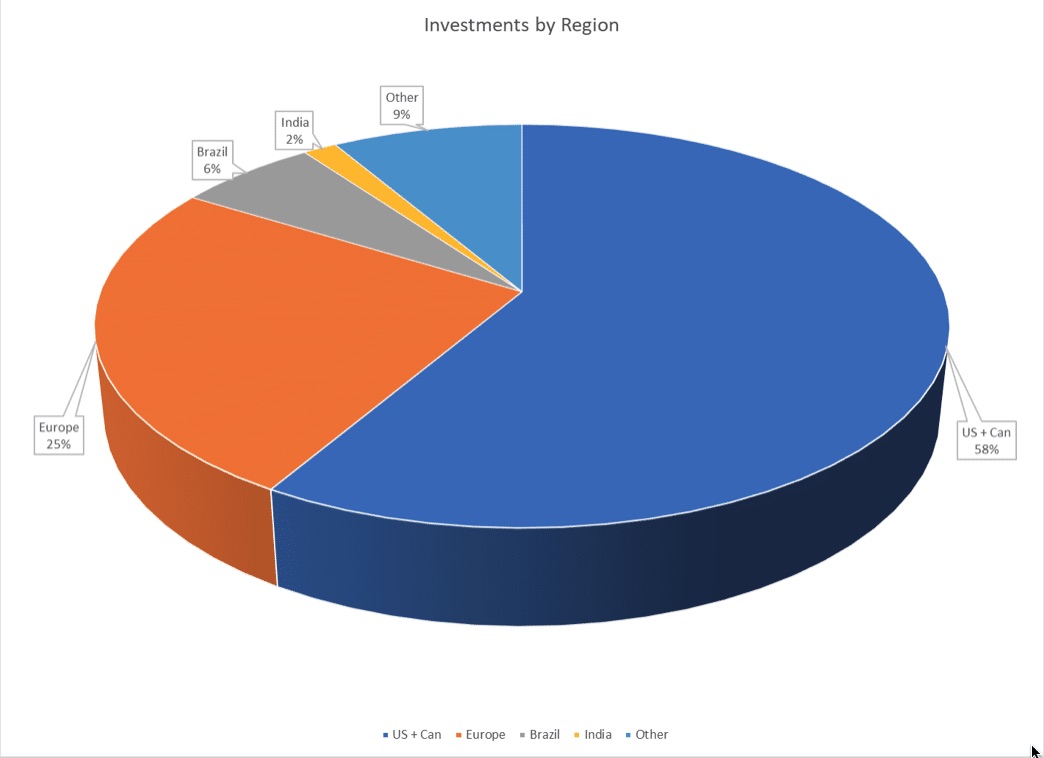

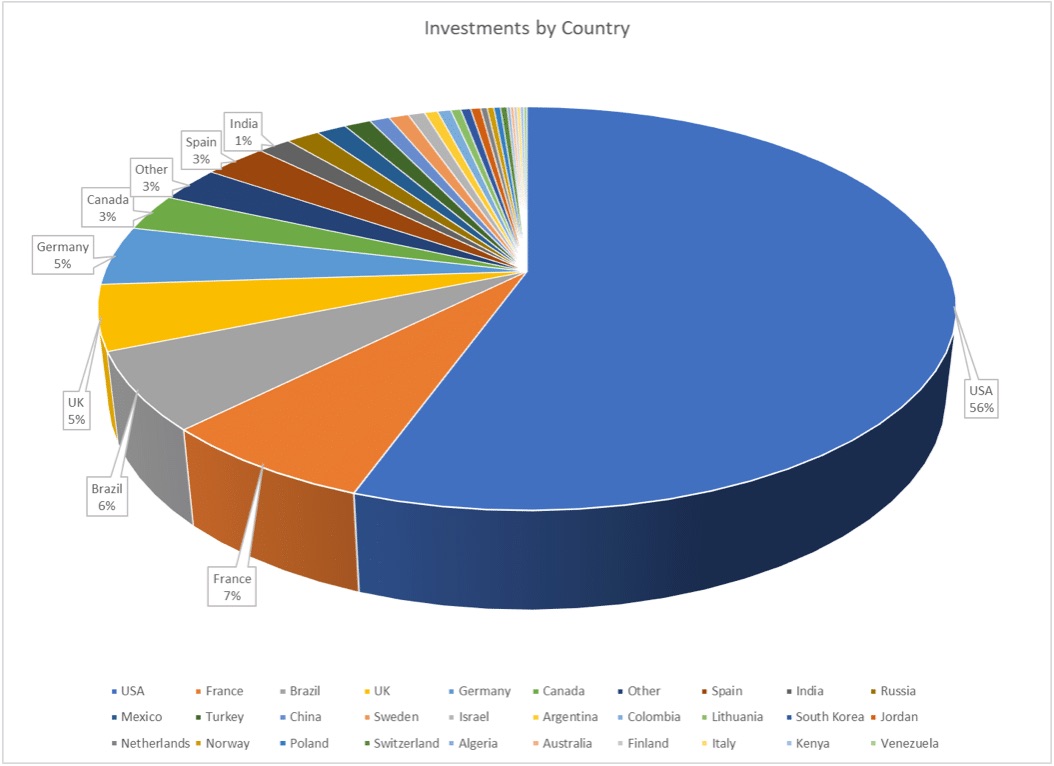

Hoewel we wereldwijde investeerders zijn, zijn we gevestigd in New York en komt de meeste marktinnovatie uit de VS. Als gevolg daarvan komt het grootste deel van onze dealstroom uit de VS en zijn de meeste van onze investeringen in de VS. Tegelijkertijd woont Jose in Londen en ben ik Frans, dus we krijgen veel Europese deals. Gezien de wereldwijde aanwezigheid van OLX ben ik ook goed zichtbaar in veel opkomende markten.

Hoewel we deals in alle landen evalueren, richten we ons bij startups in opkomende markten op grote markten die robuustere venture ecosystemen en financiële markten hebben. Tegenwoordig zijn dat vooral Brazilië en India. Dat wil niet zeggen dat we nooit zullen investeren in kleinere markten. We hebben bijvoorbeeld geïnvesteerd in Rappi in Colombia, Yassir in Algerije en Lori Systems in Kenia, maar de lat voor ons om te investeren ligt een stuk hoger.

Het grootste probleem in kleinere opkomende markten is het gebrek aan Serie A & B kapitaal en het gebrek aan exits. Er zijn rijke inwoners die in bijna elk land ter wereld willen investeren. Ook als je doorbreekt, wat meestal betekent dat je meer dan $ 100 miljoen aan inkomsten en $ 100 miljoen aan waardering hebt, zullen Amerikaanse wereldwijde fondsen zoals Tiger Global je vinden om in te investeren (in wat normaal gesproken een Serie C zou zijn), waar je ook gevestigd bent.

De meeste kleinere markten hebben echter geen Series A & B-investeerders, waardoor het belachelijk moeilijk is voor bedrijven om van seed tot doorbraak te komen, vooral als de binnenlandse markt klein is. Erger nog, er zijn maar weinig exits voor die bedrijven, zelfs de succesvolle, omdat de landen waar ze actief zijn niet op de prioriteitenlijst staan van de grote internationale overnemers.

Tot nu toe hebben we 58% van onze investeringen gedaan in de VS en Canada (voornamelijk de VS), 25% in Europa, 6% in Brazilië, 2% in India en alle andere landen samen zijn goed voor 9%.

Daarnaast hebben we nog een paar andere leidende principes.

A. We richten ons op marktplaatsen

Mijn fascinatie voor marktplaatsen komt voort uit mijn vroege fascinatie voor economie. In mijn tienerjaren ontdekte ik Adam Smith en David Ricardo. Hun werk resoneerde met mij omdat het beter uitlegde hoe de wereld in elkaar zat dan al het andere dat ik tegenkwam. Daarom heb ik economie gestudeerd aan Princeton, waardoor mijn interesse in marktontwerp en stimuleringssystemen verder groeide.

Toen ik in 1996 afstudeerde, dacht ik niet dat het tot iets praktisch zou leiden. Als verlegen, introverte 21-jarige ging ik twee jaar voor McKinsey werken. Ook al wilde ik een internetondernemer worden, ik had het gevoel dat McKinsey het equivalent van een business school zou zijn, behalve dat ze me betaalden. Twee jaar later had ik het gevoel dat ik geleerd had wat ik wilde leren en was ik klaar om me in de wereld van het ondernemerschap te wagen.

Toen ik begon na te denken over ideeën voor bedrijven die ik zou kunnen oprichten, realiseerde ik me dat veel daarvan niet geschikt waren voor een onervaren 23-jarige. Om bedrijven van het Amazon-type op te bouwen, moesten complexe toeleveringsketens worden beheerd. Bedrijven van het type Etrade hadden een makelaars- of banklicentie nodig. De meeste ideeën waren ook enorm kapitaalintensief. Toen ik de eBay-website tegenkwam, was het liefde op het eerste gezicht. Ik zag meteen de buitengewone waarde die gecreëerd kon worden door transparantie en liquiditeit te brengen in de voorheen ondoorzichtige en gefragmenteerde markten voor verzamelobjecten en gebruikte goederen die meestal offline in garageverkoop werden verhandeld. Ik realiseerde me ook hoe kapitaalefficiënt het model zou zijn omdat het krachtige netwerkeffecten zou ontketenen waarbij steeds meer kopers steeds meer verkopers zouden brengen die op hun beurt weer steeds meer kopers zouden brengen. Bovendien wist ik dat ik het kon bouwen. Het bouwen van een site als eBay heeft zijn eigen complexiteit als het gaat om het oplossen van het kip-en-ei probleem van het uitzoeken waar je mee moet beginnen en hoe je geld kunt verdienen, maar het was het soort complexiteit waar ik me perfect geschikt voor voelde.

In juli 1998 heb ik Aucland opgericht, een Europese online veilingsite. Uiteindelijk bouwde ik het uit tot een van de grootste online veilingsites in Europa voordat het fuseerde met een beursgenoteerde concurrent, QXL Ricardo. Grappig genoeg werden ze veel later overgenomen door Naspers (zoals OLX uiteindelijk ook zou gebeuren). Toen ik Aucland runde, werd ik door een McKinsey-collega voorgesteld aan een groep afgestudeerden van Harvard en Stanford. Ik bevestigde hun overtuiging dat ze een eBay-achtige site in Latijns-Amerika moesten lanceren en stemde erin toe om hen de technologie en het bedrijfsplan te leveren om dit te doen. Deremate werd geboren en werd een van de toonaangevende veilingsites in Latijns-Amerika totdat het fuseerde met MercadoLibre vóór de beursgang.

Ik vond het geweldig om Aucland te bouwen. Ik hield van de nuance van het afstemmen van vraag en aanbod per categorie en het opbouwen van een echte gemeenschap van gebruikers. Nadat de internetzeepbel uiteenspatte, bouwde ik Zingy, een ringtonebedrijf, omdat ik ondernemer wilde worden en het gevoel had dat ik een winstgevende en succesvolle startup kon bouwen in een wereld zonder durfkapitaal. Het was echter geen echte liefde. Het was een middel om een doel te bereiken. Ik maakte het winstgevend, liet het groeien tot $200 miljoen aan inkomsten voordat ik het verkocht voor $80 miljoen. Ik kon nu terugkeren naar marktplaatsen.

In de tussenliggende jaren had ik zowel de opkomst van Craigslist gezien als de eerste verticale marktplaatsen zoals Stubhub en Elance (nu Upwork). Ik was enthousiast om OLX te bouwen. Het was de bedoeling dat ik dit bedrijf zou opbouwen. Het is wat Craigslist zou zijn als het goed werd beheerd: mobile first met volledig gemodereerde inhoud, geen spam, scam, prostitutie, contactadvertenties en moorden, gericht op vrouwen, die de belangrijkste beslissers zijn bij alle huishoudelijke aankopen. Het bedient nu maandelijks meer dan 350 miljoen gebruikers in 30 landen in voornamelijk opkomende markten waar het deel uitmaakt van de samenleving. Het stelt miljoenen mensen in staat om in hun levensonderhoud te voorzien en verbetert het dagelijks leven terwijl het gratis te gebruiken is.

OLX stelde me in staat om mijn vak verder te ontwikkelen en verliefd te worden op de schoonheid en elegantie van marktplaatsen. Omdat ik druk was met het runnen van OLX met zijn honderden werknemers over de hele wereld, besloot ik me als investeerder te richten op marktplaatsen omdat ik me in een unieke positie voelde om snelle investeringsbeslissingen te nemen.

Deze specialisatie creëerde zijn eigen netwerkeffect. Bekend worden als marktplaatsinvesteerder verbeterde mijn dealstroom op marktplaatsen, verbeterde mijn patroonherkenning en stelde me in staat om robuustere theorieën en heuristieken te ontwikkelen. Toen FJ Labs voortkwam uit de activiteiten van Jose en mijn angel investing, bleven we gewoon doorgaan op het pad van de markt waar we ons al op bevonden.

In 2020 blijven marktplaatsen onverminderd relevant. We staan nog aan het begin van de technologische revolutie en marktplaatsen zullen een belangrijke rol spelen in het komende decennium en daarna.

B. We beslissen snel en transparant

Als ondernemer had ik er altijd een hekel aan hoe traag en tijdrovend het fondsenwervingsproces was. Weken gaan voorbij tussen vergaderingen met durfkapitalisten, al was het maar omdat ze tijd gebruiken als een element van due diligence. Ondernemers moeten goed nadenken over een strak proces om term sheets te krijgen en tegelijkertijd de juiste hoeveelheid FOMO te creëren. Ondernemers weten zelden waar ze aan toe zijn. Risicokapitaalverstrekkers die niet geïnteresseerd zijn, kunnen ze gewoon links laten liggen of verschrikkelijk traag zijn in plaats van de investering meteen door te geven om de mogelijkheid te behouden om van gedachten te veranderen.

Als ondernemer werd ik er gek van en ik besloot het tegenovergestelde te doen als engel. Ik koos voor radicale transparantie en eerlijkheid. Omdat ik het zo druk had met het runnen van de dagelijkse activiteiten van OLX, bedacht ik een strategie om startups te evalueren op basis van een gesprek van 1 uur. Tijdens het gesprek of de vergadering van 1 uur vertelde ik de ondernemers of ik investeerde en waarom. In 97% van de gevallen liet ik de kans voorbijgaan en vertelde ik ze wat er zou moeten verbeteren om van gedachten te veranderen.

Voor FJ Labs hebben we het proces niet veel veranderd, maar wel verfijnd zodat we meer deals kunnen evalueren en beter schaalbaar zijn. De meeste startups worden eerst beoordeeld door een teamlid van FJ die hun aanbeveling presenteert op onze dinsdagse vergadering van het investeringscomité. Als het nodig is, nemen Jose of ik een tweede gesprek waarna we onze investeringsbeslissing nemen. Met andere woorden, ondernemers krijgen een investeringsbeslissing na maximaal 2 gesprekken in 2 weken. Als we ervoor kiezen om niet te investeren, vertellen we waarom en wat er zou moeten veranderen om van gedachten te veranderen.

Als ik aan het eerste gesprek deelneem, neem ik de investeringsbeslissing vaak pas aan het einde van het gesprek, tot grote schrik van de ondernemer. Ik vind het normaal. We hebben immers een duidelijke beleggingsheuristiek en -strategie en staan achter onze overtuigingen. Ik hou van heldere doelen en gedachten.

C. We leiden geen deals

Als engelen leidden we geen deals. Toen we FJ Labs begonnen, is het nooit bij ons opgekomen om traditionele durfkapitalisten te worden en deals te leiden. We ontmoeten liever ondernemers, horen hun gekke ideeën en helpen hen die dromen te realiseren. Hierdoor kunnen we het juridische en administratieve werk vermijden dat komt kijken bij het leiden van deals.

Als angels zagen we VC’s bovendien altijd als onze vrienden. We hebben sterke relaties opgebouwd met veel van hen en zijn begonnen met het organiseren van regelmatige gesprekken om de dealstroom te delen. Onze aanpak was super succesvol en het had geen zin om die te veranderen. Het leiden van deals zou betekenen dat je moet concurreren met VC’s voor toewijzing. Er zijn veel geweldige deals waar we niet aan mee zouden kunnen doen of niet voor uitgenodigd zouden worden. Niemand bij zijn volle verstand zou ons verkiezen boven Sequoia als wij het type VC waren dat deals leidde. Het mooie is dat ondernemers met de huidige aanpak niet hoeven te kiezen. Ze kunnen zowel de VC van hun keuze als ons krijgen. Op dit moment investeren we in bijna elk bedrijf dat we willen, en dat vinden we geweldig!

D. We nemen geen bestuurszetels

In zekere zin is het niet nemen van bestuurszetels het natuurlijke gevolg van het niet leiden, maar we hebben fundamentele redenen om niet in raden van bestuur te willen zitten. Objectief gezien kan een belegger niet in meer dan 10 raden van bestuur zitten, wat niet verenigbaar is met onze sterk gediversifieerde aanpak. Erger nog, ik heb gemerkt dat de bedrijven die falen uiteindelijk veel meer werk en tijd nodig hebben. Met andere woorden, uiteindelijk besteed je al je tijd aan het helpen van de bedrijven die van 1 naar 0 gaan en bijna niets van je tijd aan de bedrijven die het het beste doen en van 1 naar 100 gaan. In plaats daarvan zou je de bedrijven die van 1 naar 0 gaan moeten negeren en je tijd moeten besteden aan het nadenken over hoe je de meeste waarde kunt creëren voor je raketschepen.

Bestuursvergaderingen hebben ook een bepaalde formaliteit en starheid waardoor ze niet tot de kern van de zaak komen. Zowel als ondernemer en als investeerder waren de meest zinvolle strategische discussies die ik ooit heb gehad informele 1 op 1 koffiegesprekken in plaats van formele bestuursvergaderingen. Ik heb ontelbare keren te horen gekregen dat het gesprek dat ik met een ondernemer had, het meest betekenisvolle gesprek was dat ze ooit hebben gehad.

Merk op dat het niet nemen van bestuurszetels niet betekent dat we slechts passieve beleggers zijn. De waarde die we leveren neemt een andere vorm aan.

E. Onze belangrijkste toegevoegde waarde is helpen met fondsenwerving, offline reclame en het doordenken van de marktdynamiek.

Veel fondsen met miljarden aan vermogen onder beheer hebben volwaardige platformteams met veel durfkapitaalpartners. Ze hebben headhunters en experts op verschillende gebieden om portfoliobedrijven te helpen. We hebben niet de middelen om al die dingen te doen. In plaats daarvan besloten we ons te richten op drie gedifferentieerde manieren om te helpen.

Eerst en vooral helpen we startups om geld in te zamelen. We helpen hen hun bestaande ronde af te ronden of toekomstige rondes op te halen. Uiteindelijk bepaalt FJ Labs niet de voorwaarden van de ronde. We willen gewoon dat de bedrijven waar we van houden gefinancierd worden. Elke 8 weken voeren we gesprekken met ongeveer 100 VC’s over het delen van deals in bijna elke fase en geografie. We hebben een aanpak op maat waarbij we de juiste VC’s aan de juiste startups voorstellen. De VC’s zijn er dol op omdat ze een gedifferentieerde dealstroom op maat krijgen. De ondernemers vinden het geweldig omdat ze ontmoetingen krijgen met top-VC’s. We vinden het geweldig omdat de startups waar we om geven gefinancierd worden.

Voordat de ondernemer de markt op gaat, proberen we een bijpraatgesprek te voeren om feedback te geven over zijn positie en om zijn plan en pitch te bespreken. Als we denken dat ze er klaar voor zijn, maken we de relevante intro’s.

We kunnen ook meedenken over de dynamiek van de markt. Moet je beginnen met de vraag- of aanbodzijde? Hoe lokaal moet je zijn? Moet de hark 1%, 5%, 15% of 50% zijn? Moet de hark worden genomen aan de aanbodzijde of aan de vraagzijde? Moet je extra diensten leveren aan één kant van de markt? We zien zoveel marktplaatsen dat we veel patroonherkenning hebben ontwikkeld en kunnen helpen bij het doordenken van belangrijke strategische kwesties.

Tot slot kunnen we portfoliobedrijven helpen met hun offline reclame, vooral tv-reclame. William Guillouard, een van onze Venture Partners was Chief Marketing Officer bij OLX, waar we meer dan 500 miljoen dollar uitgaven aan tv-reclame. We hebben methoden ontwikkeld om tv-campagnes op dezelfde manier uit te voeren als online campagnes met attributiemodellen en LTV naar CAC-analyse. In verschillende gevallen zijn we erin geslaagd om bedrijven snel te laten groeien via tv, met betere kosten per eenheid dan via Google en Facebook. Uiteraard is dit alleen van toepassing op een kleine subset van portfoliobedrijven die op de massamarkt actief zijn, goede economische prestaties leveren en voldoende schaalgrootte hebben om het uitproberen van TV te rechtvaardigen, maar voor die bedrijven kan het een ommekeer betekenen.

F. We hebben controlegrootten ingesteld door ronde

We willen voor toewijzingen niet concurreren met traditionele durfkapitalisten. We zien onszelf als een kleine co-investeerder met toegevoegde waarde naast hen en we willen dat ze ons willen uitnodigen voor hun beste deals. Dit zorgt voor een maximale controlegrootte die we in elke fase kunnen inzetten, vooral in de zaaifase. In een typische zaaikapitaalronde van $3M investeert de lead $1,5-2M. Om de juiste grootte te hebben ten opzichte van de lead, investeren we momenteel 390.000 dollar bij het opstarten. We zouden waarschijnlijk in elk stadium iets meer kapitaal kunnen inzetten en onze controlegrootte in de toekomst iets kunnen vergroten als ons fonds wat groter wordt, maar onze investeringsgrootte zal altijd klein zijn in verhouding tot die van de leider.

In pre-seed zijn er vaak geen fondsen die investeren. Rondes bestaan vaak uit een groep engelen. In dit geval zijn we misschien wel de grootste investeerder met onze investering van 220.000 dollar, maar we beschouwen onszelf eerder als een van de angels dan als een echte lead.

We beleggen ook $220 “fliers” in bedrijven die we aantrekkelijk vinden, maar waar we onze standaardtoewijzing niet comfortabel kunnen beleggen. We doen dit om verschillende redenen. Misschien is de waardering een beetje hoog, is de economie van de eenheid nog niet helemaal bewezen of zit de startup in een sector die we interessant vinden maar waar we niet veel over weten.

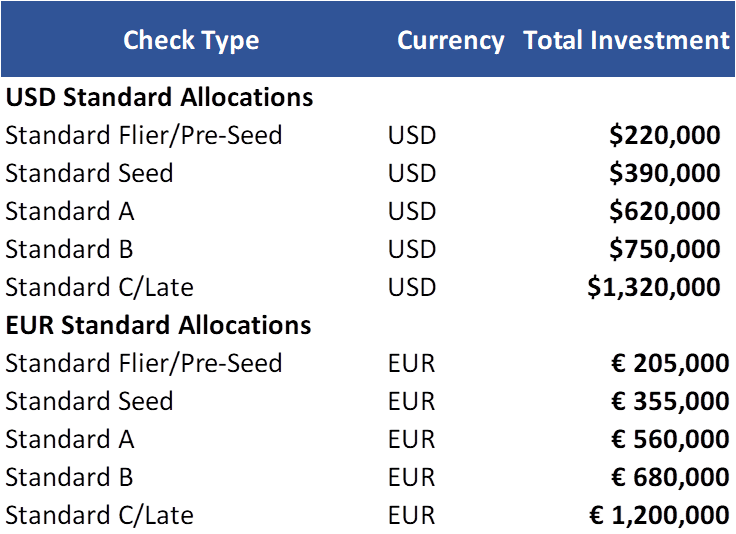

Hieronder vind je onze huidige standaardtoewijzingen.

G. We evalueren opvolgers op een op zichzelf staande basis

Het duidelijke motto van Silicon Valley is dat je je winnaars verdubbelt, ongeacht de prijs. We maken bezwaar tegen het tweede deel van die verklaring. We hebben altijd goed nagedacht over de waardebepaling en dat is ons goed van pas gekomen. Zoals ik in een latere blogpost over de evaluatiecriteria van FJ Labs zal uitleggen, investeren we niet in een startup als we vinden dat de waardering te hoog is in verhouding tot de tractie, zelfs als we de ondernemer en zijn bedrijf geweldig vinden.

We evalueren opvolgingen alsof het de eerste keer is dat we in het bedrijf investeren. Om de evaluatie objectief te houden, wordt de analyse uitgevoerd door een ander teamlid dan degene die de oorspronkelijke beleggingsaanbeveling heeft gedaan. De vraag die we proberen te beantwoorden is de volgende: zouden we, wetende wat we nu weten over het team en het bedrijf, in het bedrijf investeren tegen deze waardering?

Afhankelijk van hoe sterk we het antwoord op die vraag vinden, proberen we super pro-rata, pro-rata of alleen de investering door te berekenen. In de afgelopen jaren, toen meer fondsen naar latere stadia verhuisden, hadden we vaak het gevoel dat onze beste bedrijven overgewaardeerd raakten en we volgden ze niet op in die latere stadia. Tot nu toe hebben we 24% van onze investeringen opgevolgd.

Gezien de omvang van ons fonds kunnen we het ons ook vaak niet veroorloven om onze pro-rata’s uit te voeren, omdat deze het grootste deel van het ingezette kapitaal zouden vertegenwoordigen. Erger nog, gezien ons kleine eigendomspercentage naarmate de bedrijven in een later stadium komen, beginnen we informatierechten te verliezen en hebben we geen zicht meer op hoe goed het bedrijf het doet. Als we denken dat de prijs goed is, verkopen we soms 50% van onze positie in secundaire transacties, meestal aan de leidende VC’s wanneer er een ronde plaatsvindt.

In zekere zin doen we precies de tegenovergestelde strategie van Silicon Valley: we verkopen onze winnaars in plaats van ze te verdubbelen. Dit verklaart waarom onze gerealiseerde IRR zo hoog is. Een deel van de reden waarom we op zoek zijn naar secundaire bedrijven is ons bedrijfsmodel. In tegenstelling tot grote fondsen leven wij niet van vergoedingen. We hebben net ons break-even punt bereikt met FJ Labs. Na jaren onze kostenstructuur te hebben moeten subsidiëren met miljoenen aan investeringen uit eigen zak, dekken de beheerkosten die we innen nu onze uitgaven. We hebben echter nog een lange weg te gaan. Jose en ik betalen onszelf niet en vergoeden onze onkosten niet.

Ons bedrijfsmodel is anders. We verdienen geld aan exits. We hebben het kapitaal van succesvolle exits nodig om te blijven investeren in nieuwe startups omdat we zo’n groot percentage van het ingezette kapitaal vertegenwoordigen. Tot nu toe vertegenwoordigen we 114 miljoen dollar van de 284 miljoen dollar die is ingezet. We kunnen het ons niet veroorloven om tien jaar te wachten op de uiteindelijke exit, omdat we willen blijven investeren in het tempo waarin we geïnvesteerd hebben.

Zoals je je kunt voorstellen zijn dergelijke secundaire exits alleen beschikbaar in de allerbeste bedrijven. Niemand is geïnteresseerd in het uitkopen van posities in bedrijven die het niet goed doen. Zelfs in de beste bedrijven kunnen we alleen verkopen omdat we kleine posities hebben en niet in het bestuur zitten. Er gaat geen echt signaal uit van onze bereidheid om te verkopen, behalve onze behoefte aan liquiditeit. In feite worden we vaak gevraagd om te verkopen als een gunst in plaats van dat we willen verkopen. Andreesen, Greylock en Sequoia willen bijvoorbeeld allemaal investeren in een bedrijf tijdens de Serie B. De ondernemer houdt van alle 3 en wil niet dat ze een concurrent financieren. De fondsen willen elk ten minste 15% van de aandelen in handen hebben. De ondernemer wil geen verwatering van 45%. Ze doen een primaire ronde voor 30% en organiseren een secundaire voor de rest. Ze vragen ons of we een deel van onze positie in de secundaire markt willen verkopen om de ronde rond te krijgen.

We hebben lang nagedacht over hoeveel we in deze situaties zouden moeten verkopen. Uiteindelijk kozen we ervoor om 50% te verkopen. Het biedt ons liquiditeit en een geweldige exit, terwijl we veel upside behouden als het bedrijf het verbazingwekkend goed doet. Onze fondsmultiple zou hoger zijn als we tot het einde zouden aanhouden, maar onze IRR zou lager zijn. Als je echter bedenkt dat we in wezen al het kapitaal dat we via de exit verkrijgen, herinvesteren in bedrijven in een eerdere fase, waar we denken dat er meer opwaartse mogelijkheden zijn, dan is onze reële multiple en IRR hoger als we de secundaire fase nastreven, als je bedenkt welk rendement we halen uit de herinvestering van het kapitaal.

H. Als het geld van het fonds op is, werven we gewoon het volgende fonds en de follow-up gebeurt vanuit het volgende fonds.

We volgen geen traditionele portefeuilleconstructie. De portefeuille is gewoon de som van de individuele investeringen en vervolginvesteringen die we doen. De constructie is volledig bottom-up. We zetten gewoon het kapitaal in dat we hebben en als ons kapitaal op is, halen we het volgende fonds op. We moduleren de investeringsgroottes om ervoor te zorgen dat elk fonds wordt ingezet over een periode van 2 tot 3 jaar, maar dat is dan ook alles.

Aangezien we niet weten of we gaan opvolgen en we slechts in 24% van de gevallen opvolgen, heeft het geen zin om kapitaal te reserveren voor opvolgingen. Ook vallen veel van de follow-ups buiten het 2 tot 3 jaar durende bereik van de kapitaalinzet van een fonds. Daarom hebben we onze LP’s verteld dat we follow-ups zouden doen van welk fonds dan ook dat aan het investeren is wanneer we de beslissing voor de follow-up investering nemen. We zeggen ook dat ze in elk fonds moeten beleggen om precies dezelfde blootstelling te hebben als wij.

Merk op dat we de positie niet van het ene fonds naar het andere zouden verkopen. Er is maar één investeringsbeslissing: we beleggen, houden of verkopen.

I. Als je in het verleden succesvol voor ons bent geweest, zullen we je steunen in je nieuwe startup, zelfs als het geen marktplaats is.

We blijven bij de oprichters die het goed met ons voor hebben. Op dit moment ondersteunen we ongeveer 1400 oprichters in 600 bedrijven. 200 van hen hadden uitgangen en de helft daarvan was succesvol. Veel van de succesvolle oprichters gingen verder met het opzetten van nieuwe bedrijven. Zo hebben we bijvoorbeeld uiteindelijk geïnvesteerd in Archer(www.flyarcher.com), een startup voor elektrische VTOL-vliegtuigen. We hebben Brett Adcock en Adam Goldstein gesteund bij hun startup Vettery, een arbeidsmarktplaats die is verkocht aan Adecco. Ondanks ons gebrek aan domeinkennis op het gebied van elektrische zelfvliegende vliegtuigen vonden we het geweldig om hen te steunen in hun nieuwe startup.

Samengevat, hoewel we niet van plan zijn om elk jaar in een vast aantal deals, fases of regio’s te investeren, spelen de dingen zich zo af dat we uiteindelijk een investeringsstrategie hebben die als volgt kan worden samengevat:

- Pre-Seed / Seed / Serie A focus

- Stel investeringen in per ronde van gemiddeld $400k

- Marktplaatsfocus (70% van de deals)

- Wereldwijde investeerders, maar met de meeste deals in de VS, gevolgd door respectievelijk West-Europa, Brazilië en India

- 100+ investeringen per jaar

- Investeringsbeslissing 1-2 weken na de eerste bijeenkomst

- We evalueren opvolgingen op een standalone basis en volgen ze gemiddeld op in 24% van de investeringen.

- We reserveren geen fondsen voor vervolgacties. We investeren vanuit het fonds dat we op het moment van de investering inzetten.

- We leiden geen rondes

- We sluiten ons niet aan bij besturen

- We helpen portfoliobedrijven met fondsenwerving

Om je een idee te geven van de schaalgrootte: ons laatste fonds van $175M zal waarschijnlijk meer dan 500 investeringen hebben. Wat interessant is, is dat hoewel we geen modellering of portefeuilleconstructie hebben gedaan, deze zeer gediversifieerde strategie verreweg het meest effectief lijkt te zijn. Er is een zeer doordacht artikel van Abe Othman, hoofd Data Science bij AngelList, dat suggereert dat de beste strategie bij zaad is om te investeren in elke “geloofwaardige” deal. Het wordt bevestigd door Prestatieanalyse van Angelist voor LP’s dat duidelijk aantoont dat “het hebben van investeringen in meer bedrijven doorgaans hogere beleggingsrendementen oplevert. Gemiddeld stijgt het mediane rendement per jaar met 9,0 basispunten en het gemiddelde rendement per jaar met 6,9 basispunten voor elk extra bedrijf waaraan een LP wordt blootgesteld.”

Onze rendementen bevestigen deze theorie. Op 30 april 2020 hadden we 284 miljoen dollar geïnvesteerd in 571 startups. We hadden 193 exits met een gerealiseerde IRR van 62%. Ik vermoed dat diversificatie om verschillende redenen goed werkt:

- Durfkapitaalrendementen volgen een machtswet in plaats van een normale Gaussiaanse verdelingscurve. Het is essentieel om in de bedrijven te zitten die al het rendement genereren. Beleggen in meer bedrijven verhoogt de kans dat je de winnaars treft.

- Investeren in meer bedrijven verhoogt je profiel als investeerder, wat op zijn beurt je deal flow verbetert. Dit wordt nog versterkt als je een merk neerzet als de must have-investeerder voor een bepaalde categorie, zoals we dat hebben op marktplaatsen.

- Door meer bedrijven te evalueren, krijgt u meer gegevens om patroonherkenning op te bouwen om uw beleggingscriteria en thesis te verbeteren.

Het mooie van onze strategie is dat het organisch is en van onder naar boven. We evolueren in de loop van de tijd naarmate we de omstandigheden zien evolueren, of dat nu op macroniveau is, in de durfkapitaalsector of specifiek in de technologie. Tien jaar geleden investeerden we bijvoorbeeld veel in Turkije en Rusland. Nadat Poetin Georgië was binnengevallen en de Krim had geannexeerd, en nadat Erdogan was verkozen in Turkije, zijn we gestopt met investeren in beide landen omdat we correct hadden ingeschat dat durfkapitaal en exits zouden opdrogen. Vóór februari 2018 investeerden we ook niet in pre-seed, vaak pre-launch bedrijven. Risicokapitaalondernemingen bleven echter hun fondsomvang vergroten. Om grotere hoeveelheden kapitaal in te zetten, verhuisden die fondsen naar latere stadia, waardoor de waarderingen in die stadia stegen omdat er meer kapitaal werd ingezet voor hetzelfde aantal deals. We vonden het zinvol om tegendraads te zijn en naar eerdere stadia te gaan waar het kapitaal opdroogde. Na het zien van een toenemend aantal B2B-marktplaatsen waar de marktplaats de leverancier voor de vraagzijde uitkiest, hebben we onze thesis voor marktplaatsinvesteringen verder ontwikkeld.

Het wordt interessant hoe onze strategie zich de komende jaren zal ontwikkelen. Ik kan me bijvoorbeeld een toekomst voorstellen waarin we een onderscheid maken tussen onze strategie voor een vroeg stadium en onze strategie voor een later stadium en voor die kansen aparte fondsen creëren. De tijd zal het leren, ik weet alleen dat het leuk wordt!