Bardzo podobała mi się rozmowa z Jackiem Farleyem. Oto jak to podsumował.

Po prawidłowym nazwaniu„bańki wszystkiego” w 2021 roku, oto jak Fabrice Grinda, cicha legenda Venture Capital (VC), postrzega sytuację:

- Rynek niedźwiedzi VC w 2022-? jeszcze się nie skończyła, ale stworzyła doskonałe możliwości.

- wyceny firm zajmujących się sztuczną inteligencją są „niedorzeczne”, podczas gdy wyceny firm nie zajmujących się sztuczną inteligencją są rozsądne”.

- Fabrice dostrzega atrakcyjne możliwości w zakresie technologii obronnych, a także autonomicznej jazdy (obecnie bardzo nielubianej).

- Większość firm zajmujących się sztuczną inteligencją, które widział, stworzyła „interesujące produkty”, ale ma „niejasne modele biznesowe” i „nie sprosta szumowi”, a „większość z nich zmierza do zera”.

- Uwaga: odnosi się on WYŁĄCZNIE do prywatnych firm VC, a NIE do akcji notowanych na giełdzie. Zwykle wychodzi z inwestycji, gdy spółki wchodzą na giełdę (tak jak w przypadku Alibaba i Palantir $BABA $PLTR).

- uważa, że cykl szumu Gartnera ma zastosowanie do sztucznej inteligencji… w krótkim okresie transformacja będzie mniejsza niż obecnie oczekiwano, ale w dłuższej perspektywie skala ruchu przekroczy oczekiwania wszystkich oprócz najbardziej wściekłych wróżbitów AI (moje słowa, nie jego).

- był i pozostaje kryptowalutowym bykiem. Oprócz posiadania wielu tokenów, jest bardzo zaangażowany w europejski stablecoin o nazwie Midas (nie jest dostępny z USA, ale jest z większości innych krajów), który w wywiadzie mówi, że jest zgodny z przepisami, zdalny do bankructwa i coś, co może być faktycznie używane w łańcuchu DeFi.

Pełną transkrypcję naszej rozmowy można znaleźć tutaj.

Jack: Forward Guidance jest dostarczany przez VanEck, globalnego lidera w zarządzaniu aktywami od 1955 roku. Więcej o funduszu ETF VanEck dowiesz się później, ale na razie przejdźmy do dzisiejszego wywiadu. Bardzo miło mi powitać w Forward Guidance Fabrice’a Grindę, przedsiębiorcę i inwestora.

Fabrice był założycielem Auckland, które zostało później sprzedane Bernardowi Arnault, założycielem OLX, które zostało następnie sprzedane Naspers, i jest seryjnym aniołem biznesu w takich firmach jak Airbnb, Alibaba i FanDuel. Fabrice, wspaniale cię poznać. Dziękuję za przybycie.

Dziękuję za zaproszenie. Masz swoją przedsiębiorczą podróż, która jest świetna. Chciałem cię później zapytać o Midas, firmę, której jesteś współzałożycielem i inwestorem, a która robi wiele wspaniałych rzeczy w świecie stablecoinów.

Rozumiem jednak, że jesteś również bardzo zainteresowany makroekonomią i tym, co wpływa na ceny aktywów oraz bankami centralnymi. Na swojej stronie internetowej masz takie artykuły, jak Welcome to the Everything Bubble, który napisałeś w lutym 2021 roku, a także w lutym 2020 roku napisałeś COVID-19, być może czarnego łabędzia, który popycha globalną gospodarkę w recesję. Moje pierwsze pytanie do Ciebie brzmi: jak makroekonomia wpływa na Twój świat inwestowania w spółki venture capital, a także na bycie przedsiębiorcą?

Jeśli twoja praca polega na handlu odsetkami przez cały dzień, to oczywiście warto zwracać uwagę na dane makro i to, co mówią banki centralne. Ale jak makroekonomia wpływa na osoby inwestujące w kapitał wysokiego ryzyka lub rozpoczynające działalność gospodarczą?

Fabrice: Cykl makro ma znaczenie ze względu na punkty cenowe, w których wchodzisz i w których wychodzisz. I to powiedziawszy, jako inwestor w świecie venture capital, nie kontrolujesz wyjścia z inwestycji. Następnie dowiedz się, w którym momencie cyklu będziesz się znajdować.

To, co wiesz, to kiedy inwestujesz. Dlatego staram się zwracać szczególną uwagę na poziomy cen, aby upewnić się, że nie przepłacam. Tak więc w 2021 r., kiedy wszyscy inni w zasadzie oszaleli, cofnąłem się o krok i pomyślałem: OK, jesteśmy w bańce wszystkiego, ponieważ mamy zbyt luźną fiskalną politykę pieniężną.

Prowadzi to do inflacji cen aktywów w każdej klasie aktywów, korelując z jedną po drodze w górę i wszystko, od nieruchomości po obligacje, akcje, prywatne, publiczne, NFT, kryptowaluty, SPAC, jak to tylko możliwe. I dlatego sprzedajmy, faktycznie. Zasadniczo przyjąłem więc zasadę, że jeśli jest to kotwica do ziemi, powinniśmy ją sprzedawać w każdej możliwej klasie aktywów.

Oczywiście w świecie prywatnym nie jest to płynne. Sprzedaliśmy tylko ułamek tego, co byśmy chcieli. Ale podczas gdy wszyscy inni inwestowali, my się pozbywaliśmy.

I odwrotnie jest prawdą. W zeszłym roku, podczas gdy wszyscy w świecie venture mówili, że nie będziemy w nic inwestować. Pomyślałem: nie, to najlepszy czas na inwestowanie, ponieważ wyceny są rozsądne.

To znaczy, nic nie jest tanie w technologii, ale bardziej rozsądne niż były. Konkurencja jest znacznie mniejsza. Tak więc, podczas gdy kiedyś istniało 20 firm finansowanych w celu zrobienia dokładnie tego samego, istnieje jedna lub dwie.

Masz więc większe szanse na zwycięstwo w tej kategorii. Założyciele koncentrują się teraz na ekonomice jednostek, wskaźnikach spalania, upewniając się, że mają dwa lata gotówki i uciekają, aby przejść do następnego etapu. A te rzeczy mają ogromne znaczenie.

Jeśli spojrzeć na ostatnią dekadę, venture jako klasa aktywów bardzo różni się od większości. Podąża za czymś, co nazywa się prawem mocy, w porównaniu ze wszystkimi innymi klasami aktywów, które mają normalne krzywe rozkładu Gaussa. W tym przypadku oznacza to, że kilka najlepszych firm w danej kategorii osiąga wszystkie zyski.

A jeśli spojrzeć na lata 2010, najlepsze inwestycje poczyniono w latach 08, 09, 010, 011. Tak więc w następstwie wielkiej recesji lub kryzysu finansowego. Podejrzewam, że to samo stanie się w tym przypadku.

Najgorszym momentem na inwestycję będzie prawdopodobnie 21 i może 2020 rok. Najlepszym momentem na inwestowanie w 2020 roku będzie koniec 22, 23, 24 roku, aż do przełomu. Tak więc makro ma znaczenie.

To powiedziawszy, byłbym nieszczery, gdybym powiedział, że robię to, ponieważ uważam, że pomaga mi to stać się lepszym inwestorem. W rzeczywistości mam heurystykę, której się trzymam. Tak więc w 21 roku nie była to odgórna dyrektywa.

Wyceny są wysokie. Wierzę więc, że nasza heurystyka, sposób, w jaki wyceniamy spółki, jest solidny i uznamy, że większość spółek jest droga, a zatem nie będziemy inwestować i zdecydujemy się wyjść, gdy pojawią się okazje. Jest to więc dla mnie bardziej ćwiczenie intelektualne niż cokolwiek innego.

Jestem ekonomistą z wykształcenia. Spędziłem dużo czasu myśląc o tym, pisząc o tym, czytając o tym. I tak się składa, że ma to konsekwencje, które mogą mieć zastosowanie w przestrzeni venture.

Ale dla większości ludzi, oni, myślę, że prawdopodobnie są w porządku ignorując to, jeśli są naprawdę rygorystyczni w swojej heurystyce, zwłaszcza w wycenie.

Jack: Myślę, że to naprawdę ważny punkt. Uwielbiasz makro. Uwielbiam makro i zdecydowanie ci pomogło.

Ale myślę, że studiujemy je, ponieważ je kochamy, niekoniecznie dlatego, że pozwolą nam zobaczyć coś za rogiem lub stworzyć świetne możliwości inwestycyjne. Tak więc Febreze, żeby przygotować scenę, przeczytałem w Internecie, że sprzedałeś swoją firmę, swoją pierwszą firmę Bernardowi Arnault z LVMH w 2000 roku. Myślę, że właśnie wtedy pękła bańka venture capital.

Tak więc, kiedy byłeś, twoja pierwsza praca po studiach lub kiedy byłeś na studiach, to był czas, kiedy ta pierwsza bańka VC, nie byłeś w tym świecie. Więc kiedy ty, twój pierwszy świat był tak, jakby ta bańka pękła. A potem wyobrażam sobie, że od 2010 roku do teraz, VC, venture capital naprawdę napompował jako klasę aktywów, o wiele więcej pieniędzy napływa do przestrzeni, wyceny rosną, ludzie inwestują w Ubera, jak to działa, a potem mają więcej pieniędzy na inwestowanie w inne firmy.

Tak więc, wiele osób, które, powiedzmy, rzucają pieniędzmi, jestem pewien, że nie podałem wszystkich szczegółów, ale czy to jest zgrubne podsumowanie twojego harmonogramu i harmonogramu VC?

Fabrice: Więc nawet w późnych latach dziewięćdziesiątych, ukończyłem studia w 96 roku. Pracowałem dla McKinsey i spółki 96, 98, wiedząc, że trwa bańka, ale uznałem, że potrzebuję więcej umiejętności, aby zbudować swoją firmę. I chciałem zbudować firmę technologiczną.

Wiedziałem o tym. Myślałem, że ominie mnie bańka związana z pójściem do McKinsey, ale okazało się, że nie. Więc faktycznie widziałem noc euforii, kiedy zbudowałem swoją pierwszą firmę, 98, 99, 2000.

I zobaczyłem odwrotną stronę bańki. Kolejną firmę zbudowałem w 2001 roku. A w 2001 roku, kiedy byłem, dzwoniłem do każdego VC, mówiąc im: „Hej, mam ten niesamowity pomysł”.

Zadziałało to wyjątkowo dobrze w Europie i Azji. To ważny model biznesowy. Wiem, jak działać i jestem sprawdzonym przedsiębiorcą z udokumentowanymi osiągnięciami.

Nie sądzę, żebym dokończył zdanie, że się rozłączyli, ponieważ wszyscy inni upadali pets.com, e-toys, webvan, MCI, WorldCom i nie było sposobu na zbudowanie firmy. Wiem, że takie rzeczy pojawiają się cyklicznie i trwają wiele lat. Widziałem więc boom i załamanie pod koniec lat dziewięćdziesiątych i na początku 2000 roku.

Widziałem to ponownie, jak 2004 do 2007 euforia do 2007, 2010, jak autobus. I znowu, 2021 boom. A potem 22, 23 upadki w świecie venture, który, nawiasem mówiąc, w dużej mierze trwa, prawda?

Ludzie na rynkach publicznych mówią: „Och, wszystko jest niesamowite”. Mamy wspaniałą siódemkę, czy cokolwiek, co jest warte bla bla bla. Jeśli jednak spojrzeć na kapitalizację spółek technologicznych z akcjami poniżej 20 miliardów, większość z nich spadła o 80%.

Kiedyś spadły o 95%. Teraz spadły o 80%. Od tego czasu ich wartość wzrosła, ale nadal jest niższa, a piłka nożna jest nadal podzielona przez cztery lub pięć od szczytów.

A jeśli spojrzeć na rynek venture jako całość, ilość pieniędzy LP trafiających do przestrzeni venture drastycznie spadła. A same inwestycje venture nadal spadły o 75% od szczytu do dołka. Tak więc wciąż jesteśmy w środku bessy.

Jest to więc trzeci wielki cykl boomu i załamania, jaki widziałem w przestrzeni venture.

Jack: A w okresie boomu w 2020 i 2021 r., jakiego rodzaju wyceny zaobserwowałeś w różnych firmach, którym się przyjrzałeś, wiesz, proszę, nie ujawniaj żadnych szczegółów, których nie czujesz się komfortowo, i jak wypadają one w porównaniu z poprzednią dekadą? A także, czy jest jakaś konkretna historia, która może być oznaką bańki lub, wiesz, zawsze jest ten jeden sklep, który jest oznaką szczytu.

Fabrice: Tak więc mediana wycen w zasadzie całkowicie eksplodowała. Tak więc mediana pre-seed 2013, 2019 wynosiła jeden na pięć pre mediana seed wynosiła trzy na dziewięć pre mediana a wynosiła siedem na 23 pre 30 postów. Mediana B wynosiła prawdopodobnie około 15 przy 50 z proporcjonalną trakcją.

Więc nie ma trakcji, 150 przyszło na GMV 600 K i GMV 2,5 miliona. W przychodach SAS jest to może 20%.

Jack: Jest to więc stosunek kapitalizacji rynkowej do przychodów w świecie akcji, znany jako stosunek ceny do sprzedaży.

Fabrice: Tak. Chodzi mi o połączenie przychodów i sprzedaży brutto. Jeśli jesteś rynkiem lub Twoje przychody SAS przed seedem wyniosłyby, powiedzmy, zero seedu, na przykład 30 K, A wyniosłoby sto, 150 K, a B wyniosłoby 500 K przy tego rodzaju wycenach.

To, co zaczęło się dziać w czasach bańki internetowej, to fakt, że widzieliśmy firmy zbierające sto X przychodów w przyszłości. Ale oznaki bańki nie były, nie były oznaką bańki. Chodzi mi o to, że wyceny były szalone.

Przeszliśmy od 10, 15, 20-krotnych przychodów do stu-krotnych w niektórych przypadkach. Ale bardziej chodzi o szybkość, z jaką transakcje były zawierane, co sugeruje, że nie było należytej staranności, prawda? Na przykład, chciałbym odebrać telefon, aby ocenić firmę.

I być może będziemy mieli kolejne połączenie. Cóż, może pierwszy, współpracownik lub dyrektor odbiera pierwszy telefon, a ja chcę odebrać drugi telefon w przyszłym tygodniu. Podejmujemy decyzje niezwykle szybko.

Dwa tygodnie, dwie jednogodzinne rozmowy w tygodniu, decydujemy, czy inwestujemy, czy nie. I w zasadzie między pierwszą a drugą rozmową telefoniczną stwierdzili: „Och, mamy za dużo subskrypcji”. Wiesz, mamy przewagę.

Zbieramy od Tigera lub SoftBanku sto milionów lub miliard, którzy są dwoma największymi, jak sądzę, inwestorami na rynku byka, którzy w zasadzie nie przeprowadzili należytej staranności i wypisali na nich ogromne czeki na podstawie jednej rozmowy telefonicznej. I tak dokonywano transakcji, które w tempie sugerującym, że nie wykonano żadnej pracy. I trzeba wierzyć, że wszystkie gwiazdy były wyrównane i ceny, które płacili, zwłaszcza że ludzie byli tak optymistyczni, że natychmiast finansowali lub inne VC finansowały konkurentów.

I tak skończyłoby się na tym, że 10, 15 bardzo dobrze finansowanych konkurentów walczyłoby o tę samą przestrzeń po szalonych cenach. Było więc całkiem oczywiste, że w większości przypadków nie uda im się to, ponieważ ceny były tak wysokie. Jeśli został wyceniony perfekcyjnie, a w venture bardzo rzadko zdarzają się rundy spadkowe, ponieważ często, gdy przeprowadzasz rundę inwestycyjną, istnieje klauzula zapobiegająca rozwodnieniu, co oznacza, że jeśli przeprowadzisz kolejną rundę po niższej cenie, poprzednia runda zmieni cenę i faktycznie rozwodni założycieli, ponieważ założyciele tego nie chcą.

Zebranie zbyt dużej ilości pieniędzy po zbyt wysokiej cenie zabija firmę. Tak więc w świecie venture, trzy główne przyczyny śmierci firm to po pierwsze, brak dopasowania produktu do rynku, co jest oczywiste. Po drugie, walka ze współzałożycielami, chociaż posiadanie współzałożycieli zwiększa prawdopodobieństwo sukcesu.

Jest to więc miecz obosieczny. A numer trzy to zbieranie zbyt dużej ilości pieniędzy po zbyt wysokiej cenie. Problem polega na tym, że żaden założyciel po raz pierwszy nie powie: nie, to było tak, jakby ktoś zaoferował 50 za 150 pre, 25% rozwodnienia, 50 milionów, albo ktoś zaoferował, no wiesz, nie wiem, 10 za 50.

Zawsze biorą 50 na 150, ale lub 10 na 40 lub 50 postów. Problem polega na tym, że jeśli nie rozwiniesz się w tym kierunku, możesz po prostu zabić swoją firmę. W ten sposób dramatycznie zwiększa się prawdopodobieństwo niepowodzenia.

Ale jest też zła dynamika. Jeśli wszyscy inni podnoszą, czujesz się zmuszony do podnoszenia. Czujesz się zmuszony do ich wydania.

To znaczy, tak, myślę, że szybkość realizacji była naprawdę ważna, a wyceny na poziomie stu X w przyszłości były naprawdę tym, co sugerowało, że były wyjątkowo spienione.

Jack: Dlaczego zbieranie zbyt dużej ilości pieniędzy jest wyceniane zbyt wysoko? To brzmi jak niezły problem. Dlaczego jest to tak toksyczne dla niektórych firm?

Fabrice: Cóż, większość startupów, prawda, nie jest rentowna i nie oczekuje się, że staną się rentowne dzięki właśnie zebranej kwocie. Zebrali więc zbyt dużo pieniędzy po zbyt wysokiej cenie, a następnie muszą zebrać kolejną rundę. Jeśli nie mogą zebrać kolejnej rundy po co najmniej tej samej cenie, należy wykonać tak zwany down run.

Jak już wspomniałem, niższy bieg uruchamia te przepisy zapobiegające rozwodnieniu, w których wcześniejszy bieg, więc powiedzmy, że właśnie zebrałeś 200 milionów po 800 pre, 1 miliard postów, 20% rozwodnienia 200 milionów, ale twoja firma jest warta tylko 200 milionów. W następnej rundzie musisz zaoferować podbicie o 50 przy 150 lub cokolwiek innego. Może się zdarzyć kilka rzeczy.

Jednym z nich jest to, że ludzie przed 200 mogą ponownie wycenić na 200, w którym to przypadku właśnie doszło do 50% rozwodnienia w Twojej firmie. I tak założyciele tracą wiele swoich akcji zwykłych, a może nie ma wsparcia ze strony insiderów we wspieraniu firmy, co oznacza, że nowi inwestorzy tego nie zrobią. Tworzą one pay to play.

To naprawdę niszczy firmy, ponieważ tabele limitów kończą się bałaganem. Preferencje likwidacyjne są zbyt duże. W związku z tym trzeba przeprowadzić masowe czyszczenie, które może wyeliminować inwestorów.

I tak, co jest w porządku, ale może również zniszczyć firmy. Widzimy więc wiele fałszywych śmierci jednorożców, które miały miejsce w ciągu ostatnich kilku lat, ponieważ firmy te nie były warte tyle, ile zebrały lub widziały ogromne, albo upadają, albo przejmują grosze w dolarach i faktycznie zatrudniają lub całkowicie je podsumowują. Widzimy więc chyba trzy scenariusze.

Jednym ze scenariuszy, który widzimy, jest całkowite wymazanie, w którym zbieramy teraz pieniądze na poziomie około pięciu przed rozwodnieniem, konwertując cały stos na wspólny, a nowi inwestorzy otrzymują 20, 30, 40, 50%. Odtwarzamy pulę opcji dla zespołu zarządzającego. Jest to więc ponowne uruchomienie firmy, tak jakby poprzedni wynajem nie wyszedł, nie istniał.

Dzieje się tak, aby wyeliminować inwestorów, którzy nie chcą już wypisywać czeków. Tak więc stało się to głównie z inwestorami crossover, którzy całkowicie odeszli. Więc nieważne, D1, Co2 i do pewnego stopnia SoftBank i Tiger.

Po drugie, coraz częściej widzimy, że firma nie chce wykonywać rund w dół. Więc robią rundę po płaskiej cenie, ale wprowadzają strukturę, wprowadzają preferencje likwidacyjne. Mówią więc: okej, teraz odbywa się nowa runda, ale za każde nowe pieniądze, które wpłacam, dostaję trzy X.

Wadą tego rozwiązania jest jednak to, że zasadniczo ograniczasz swój wynik. Oznacza to, że teraz firma będzie próbowała się sprzedać, a inwestorzy z ostatniej rundy zrobią to dwa lub trzy X, a ludzie prawdopodobnie zostaną wymazani. My, jako inwestorzy venture, nie to gwarantujemy.

Chcę gwarantować transakcje typu 10 X. Tak więc zawieranie transakcji typu private equity ze strukturą nie jest moją domeną. A potem numer trzy, oczywiście, ludzie, którzy zebrali wystarczająco dużo pieniędzy, aby faktycznie to zrobić i wygrać, ale są daleko i nieliczni.

Jack: Istnieje pewien efekt, gdy firmy venture capital zbierają pieniądze, są one w pewnym sensie krótkie, jeśli kapitalizacja rynkowa wzrośnie i podniosą rundę spadkową, zaszkodzi to założycielom, ponieważ faktyczni inwestorzy, LP lub GP, którzy włożyli pieniądze w firmy venture capital, zabezpieczyli się. Jeśli więc pozyskasz pieniądze przy zbyt wysokiej wycenie, a następnie będziesz musiał przeprowadzić rundę spadkową, może to być naprawdę toksyczne. Wyobrażam sobie też, że jeśli uzbierasz 200 milionów, twoja firma przyzwyczaja się do stylu życia za 200 milionów i zaczynasz zatrudniać wszystkich tych asystentów i zaczynasz jeździć na wycieczki i tego typu rzeczy.

Fabrice: Ludzie mają tendencję do wydawania pieniędzy, jeśli je mają. I niekoniecznie ten styl życia, ale bardziej, ok, zatrudniajmy, rozwijajmy się szybciej, itd. A potem nagle przejście z trybu wzrostu do, skupmy się na ekonomii jednostkowej.

Chodzi mi o to, że liczba firm, które są w serii B i później, a więc na dość późnym etapie, w którym muszę odrzucić 65% lub więcej ich pracowników, jest dość oszałamiająca. A tak przy okazji, jeśli musisz to zrobić, wolisz zrobić to raz. I są gotowi zrobić to wielokrotnie, ponieważ niszczy to morale.

I robisz masową zmianę, tak jakbyś właśnie zwolnił 70% ludzi i mówisz, patrz, ludzie już odeszli. To wszystko. Jesteśmy zespołem i wykorzystujemy to jako doświadczenie podnoszące morale, nawet jeśli jest to traumatyczne doświadczenie w porównaniu do robienia tego 5% i 5% i 5%.

To było najgorsze, ponieważ ludzie zastanawiali się, kiedy lub gdzie będą następni.

Jack: A jak pogodzić brutalną redukcję zatrudnienia z ogólnym obrazem makro, w którym stopa bezrobocia wciąż utrzymuje się na niskim poziomie 3,9%. Wydaje się, że amerykańska gospodarka nadal zwiększa liczbę miejsc pracy, a rynek pracy rozwija się. Czy dostrzegasz rozdźwięk między tym, co widzisz w Dolinie Krzemowej i w świecie kapitału wysokiego ryzyka, a szerszą makroekonomią?

Fabrice: Absolutnie. To pokazuje, że Dolina Krzemowa, choć jest motorem wzrostu gospodarczego i wzrostu produktywności, w rzeczywistości nie była motorem wzrostu zatrudnienia. Tak więc liczba, odsetek populacji USA zatrudnionej przez firmy technologiczne jest nadal w niskich pojedynczych cyfrach.

I tak może dojść do ogromnej recesji w branży technologicznej, z którą mieliśmy do czynienia. Z drugiej strony, nie we wszystkich sektorach technologii, oczywiście firmy zajmujące się sztuczną inteligencją zatrudniają głównie i nie ma to wpływu na zatrudnienie jako całość. Gospodarka jako całość okazała się znacznie bardziej odporna, niż oczekiwano.

Jeśli cofniemy się o 22 lata, większość ludzi nie bez powodu przewidywała, że Stany Zjednoczone będą już miały recesję. Obserwujemy najszybszy wzrost stóp procentowych od wczesnych lat 80-tych, nominalnych stóp procentowych. I byliśmy rozsądnie przeciążeni w tym samym czasie w każdej kategorii, od nieruchomości komercyjnych po zadłużenie konsumenckie, zadłużenie na karcie kredytowej, zadłużenie studenckie i zadłużenie hipoteczne.

Ponadto w różnych sektorach doszło do wielu spowolnień. Oczekiwano więc recesji, ale w rzeczywistości zatrudnienie utrzymało się znacznie lepiej niż oczekiwano. Dochody ludzi utrzymały się na znacznie lepszym poziomie pomimo nawisu.

W przeszłości, gdy krzywe rentowności były odwrócone, a stopy rosły najszybciej, można było spodziewać się recesji. W ciągu ostatnich 70 lat tylko raz mieliśmy do czynienia z miękkim lądowaniem, a było to w 1994 roku. A więc mądre pieniądze to recesja.

A jednak zwykle narracja zmieniała się od recesji do być może miękkiego lądowania, a może bez lądowania, tak jak teraz, ponieważ CPI pozostaje wyższy niż ludzie by chcieli. Być może nie widzimy, a w rzeczywistości jest to jedno miejsce, w którym eksperci, w którym konsensus był błędny, że stopy pozostaną wyższe dłużej, co mówiłem od zawsze, wydaje się teraz stawać coraz bardziej konsensusem. Początkowo zakładano cztery, pięć, sześć obniżek stóp procentowych w tym roku, a być może teraz jesteśmy na poziomie dwóch, ale jest o wiele większa odporność i być może na horyzoncie nie ma lądowania.

Myślę, że obecnie większym ryzykiem nie jest już ryzyko makroekonomiczne. W rzeczywistości jest to kwestia geopolityczna. Jeśli widzę szare lub czarne łabędzie na horyzoncie, to bardziej zastanawiam się, czy jesteśmy w pierwszej rundzie?

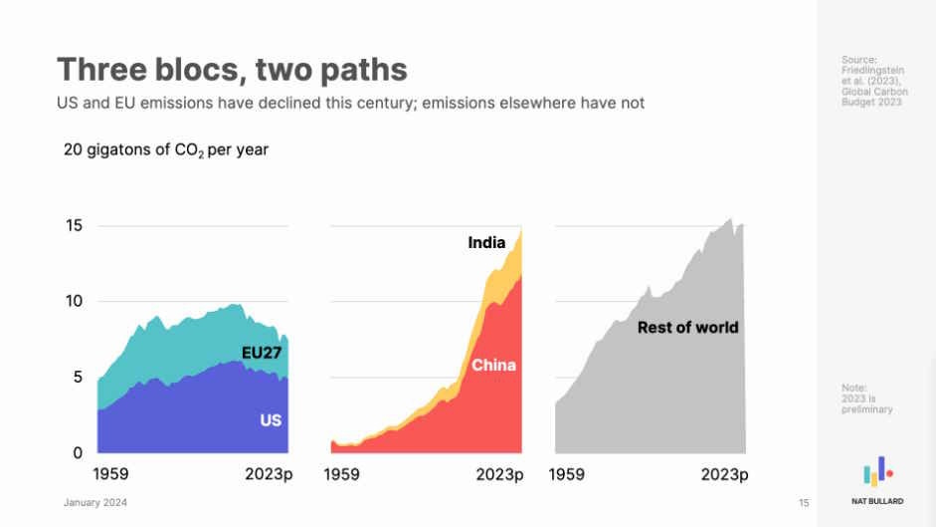

To znaczy, zdecydowanie jesteśmy w okresie zimnej wojny, prawda? Z jednej strony mamy Rosję, Chiny, Iran i Koreę Północną. Z drugiej strony mamy cały Zachód i miejmy nadzieję, że uda nam się przesunąć Indie do naszego obozu, ale już dochodzi do konfrontacji.

Na Ukrainie i na Bliskim Wschodzie toczą się gorące wojny, a pytanie brzmi: czy dojdzie do ich eskalacji? Nie sądzę, aby Chiny miały zdolność amfibii do inwazji na Tajwan, ale to, co ostatnio zrobiły, to w zasadzie test beta blokady Tajwanu, a jeśli zablokują Tajwan, co się wtedy stanie? Jak to się eskaluje?

Moje krótkoterminowe obawy makro wynikają dziś bardziej z geopolityki i ryzyka wypadków, które są oczywiście wyższe niż fundamentalne, nawet jeśli, tak, czy mamy niezrównoważone deficyty w USA? Tak, ale w rzeczywistości można to naprawić dość łatwo. Teraz nie ma woli politycznej, aby to naprawić, ale gdybyś dał mi magiczną różdżkę i mógłbym zmienić kilka rzeczy, zmienić obliczenia COLA dla świadczeń, przenieść wszystkie publiczne emerytury na drobną składkę i podnieść wiek emerytalny do czegokolwiek, 70, lub przynajmniej 67, 68, i indeksować go zgodnie ze średnią długością życia, prawdopodobnie rozwiązałbyś wszystkie swoje różne problemy z deficytem budżetowym, i szczerze mówiąc, na całym Zachodzie. Dolar w stosunku do innych walut, powiedzmy euro, wygląda teraz znacznie bezpieczniej. Jeśli spojrzeć na sytuację długu publicznego we Włoszech, nie mówiąc już o Grecji i innych krajach, wygląda ona znacznie gorzej.

Obawy makro, co ciekawe, nie zniknęły, ale są teraz drugorzędne w stosunku do obaw geopolitycznych.

Jack: Uważasz, że bardziej palącym problemem byłaby dla Ciebie sytuacja geopolityczna niż makroekonomiczna. Wiem, że nie byłeś lub nadal jesteś, nie wiem, powiedziałeś mi, inwestorem w Palantir, który jest oczywiście bardzo zaangażowany w technologię obronną i bezpieczeństwo narodowe USA oraz zagrożenia geopolityczne. Czy jest coś, co zauważyłeś będąc inwestorem w Palantir lub innych firmach, a czego ktoś, kto to obserwuje, czyta gazety i śledzi wydarzenia, ale nie ma takiego doświadczenia jak Ty, mógłby nie wiedzieć?

Fabrice: Byłem inwestorem w Palantir, kiedy był prywatny. Wtedy wolałem mieć dostęp do założycieli. Rzecz w tym, że kiedy firmy wchodzą na giełdę, tracę dostęp do przywilejów, ponieważ oczywiście teraz masz dostęp tylko do tych informacji, które są dostępne na rynku publicznym.

Moja bardziej interesująca, jak sądzę, inwestycja w dzisiejszych czasach, więc sprzedałem wszystko, zazwyczaj sprzedaję moje akcje publiczne po wygaśnięciu blokady, więc firmy wchodzą na giełdę, jestem zablokowany przez sześć miesięcy, a następnie sprzedaję. Najciekawszą inwestycją w moim portfelu po stronie technologii obronnych jest obecnie firma Anduril, A-N-D-U-R-I-L. Nie wiem, czy o tym słyszałeś.

Myślę, że tak. Zasadniczo wymyślają na nowo głównego wykonawcę, wykonawcę usług obronnych dla biznesu rządowego, z dala od Lockheed Martin, Raytheons i innych, ponieważ ci faceci mają szalone struktury kosztów lub nie są wydajni. Budują nowoczesnego, lekkiego, wydajnego kapitałowo, szybko działającego i zaawansowanego technologicznie wykonawcę.

Zdobywa kontrakty na prawo i lewo. Tworzą niezwykłe autonomiczne pojazdy, podwodne, powietrzne, obronne i tak dalej, które są niesamowite. Zdobywają kontrakty na prawo i lewo.

Zdecydowanie nastąpił wzrost w dziedzinie technologii obronnych. Jeśli chodzi o moją analizę geopolityczną lub wiedzę specjalistyczną, to dołączyłem do kilku grup i jest to bardziej ciekawość intelektualna niż cokolwiek innego, ale istnieje grupa o nazwie Ergo, E-R-G-O, która składa się z byłych agentów wywiadu USA i CIA, którzy stworzyli zasadniczo działalność doradczą dla funduszy hedgingowych, które handlują w globalnym biznesie makro, Ale dla ludzi takich jak ja, którzy są intelektualnie ciekawi tej przestrzeni, otrzymujesz zastrzeżony dostęp do analityków wywiadu, analityków obrony i ludzi, którzy są w środku tego, co się dzieje, którzy opiniują i przedstawiają faktycznie prawdopodobne wyniki na temat tego, co się wydarzy i wszystkiego, od różnych wyborów po wydarzenia geopolityczne.

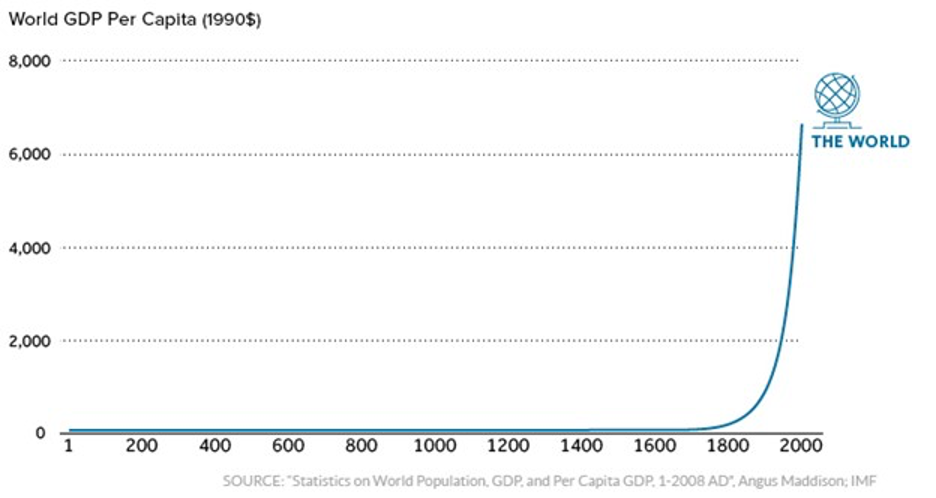

Robię to z intelektualnej ciekawości. Nie zmienia to tego, co robię po stronie inwestowania. Jeśli chodzi o inwestowanie, ostatecznie wierzę, że technologia, która z natury jest deflacyjna, rozwiąże większość problemów na świecie.

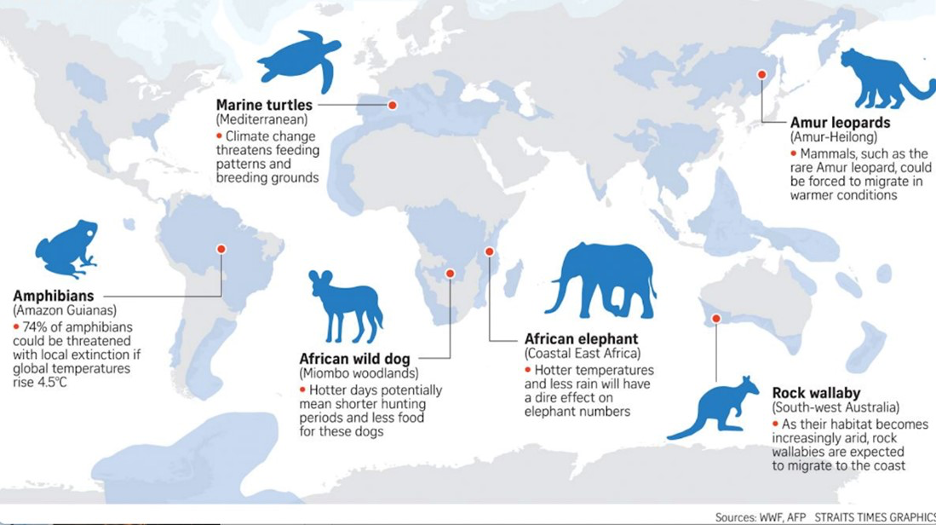

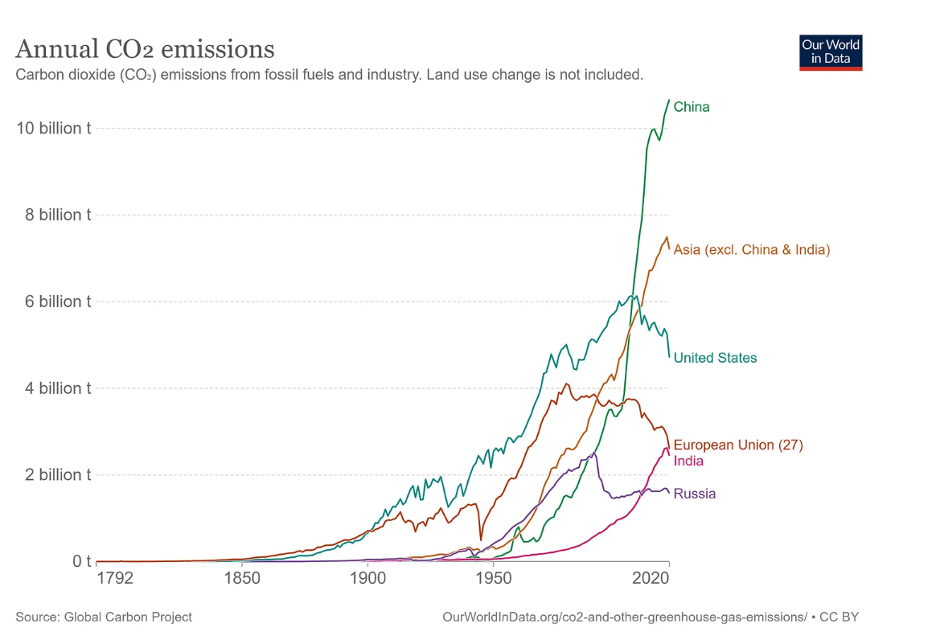

Powodem, dla którego działam w branży technologicznej, zarówno jako inwestor, jak i założyciel, jest to, że dostrzegam problemy związane z nierównością szans, zmianami klimatycznymi i kryzysem fizycznego dobrostanu psychicznego. Uważam, że decydenci polityczni są strukturalnie niezdolni do zajęcia się nimi, zwłaszcza że wiele z nich ma charakter globalny i wiąże się z negatywnymi efektami zewnętrznymi, takimi jak zmiany klimatu. Dlatego zamiast tego finansuję rozwiązania for-profit, które są skalowalne, aby rozwiązać każdy z tych problemów.

Dlatego jestem inwestorem w 11 firmach, które próbują rozwiązać ten problem. Niezależnie od środowiska geopolitycznego i politycznego, traktuję to jako wyczerpanie moich modeli. Zamierzam nadal robić to, co robię, ponieważ A, jest to niezwykle lukratywne, ale B, co ważniejsze i najważniejsze, uważam, że jest to słuszne.

Przeszedłem na emeryturę 20 lat temu, ale kieruję się misją. Chcę rozwiązywać problemy świata. Myślę, że technologia jest na to sposobem, ponieważ jest deflacyjna.

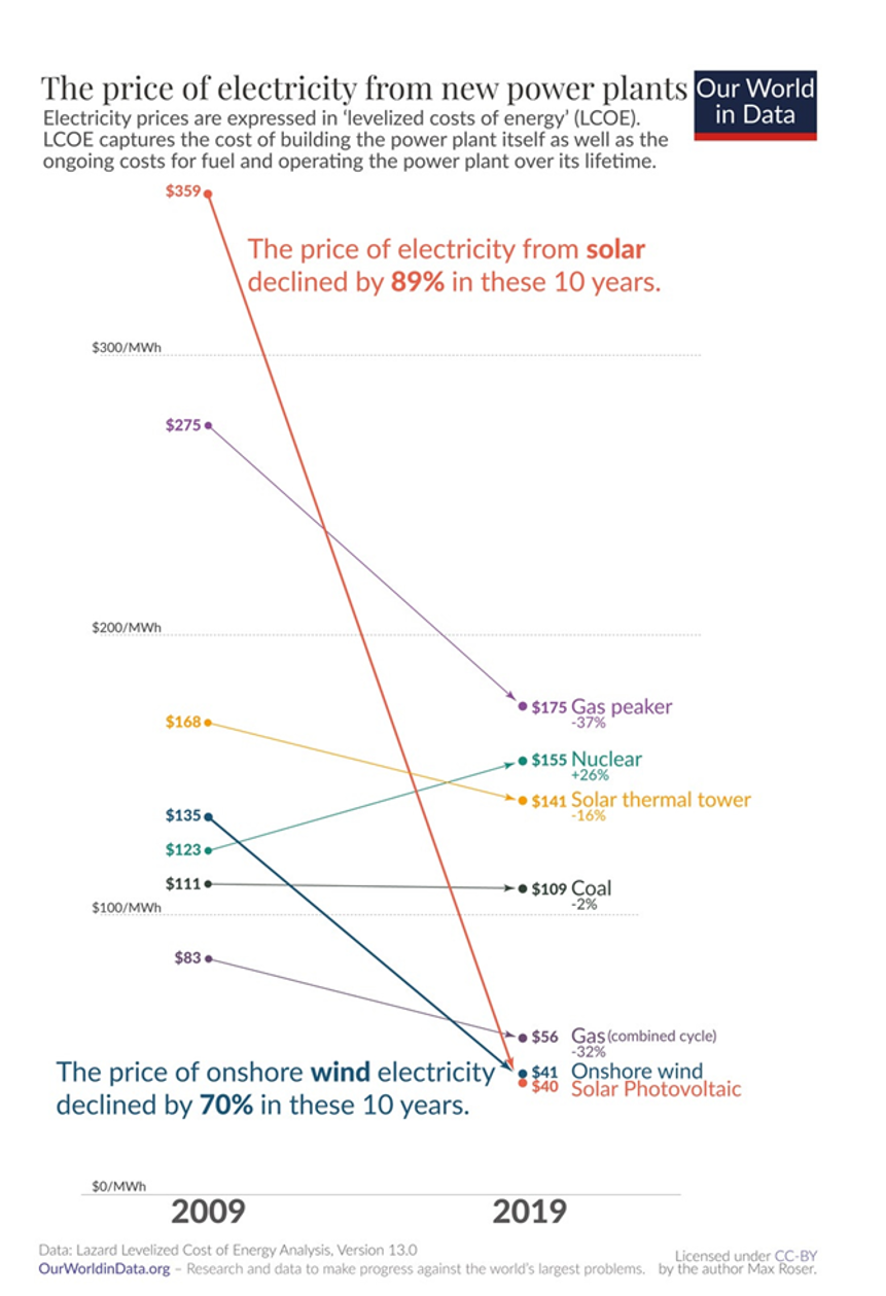

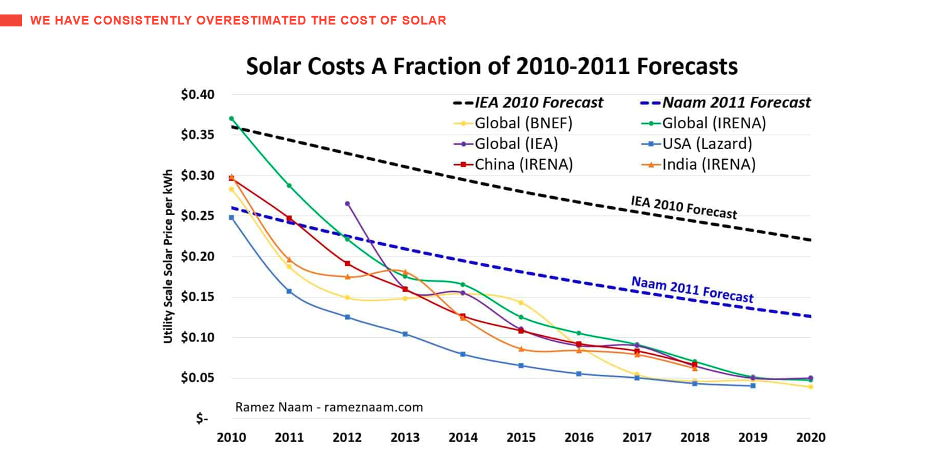

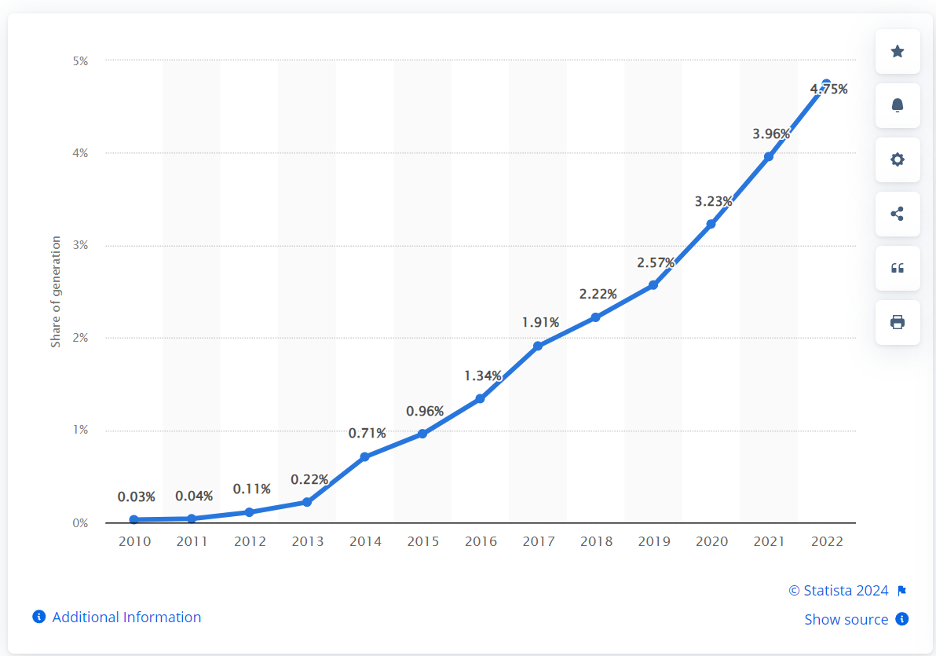

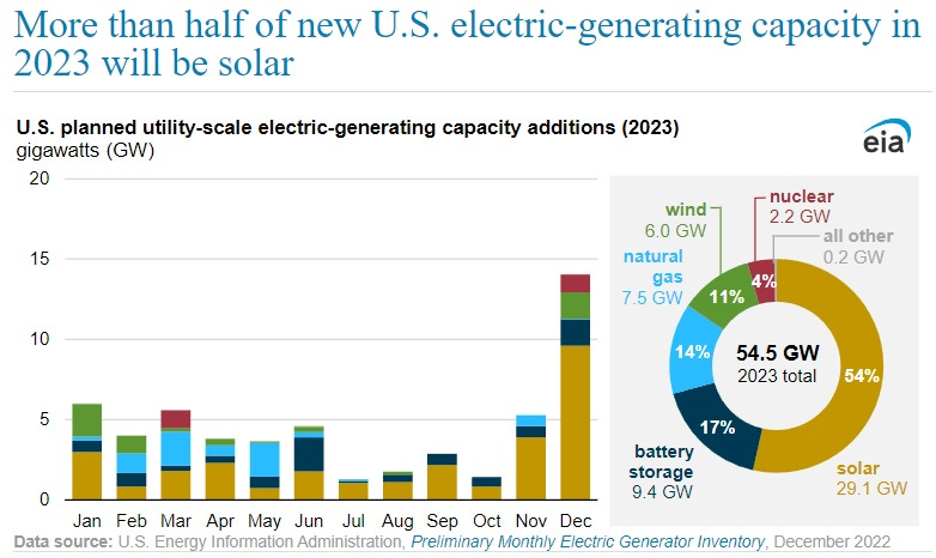

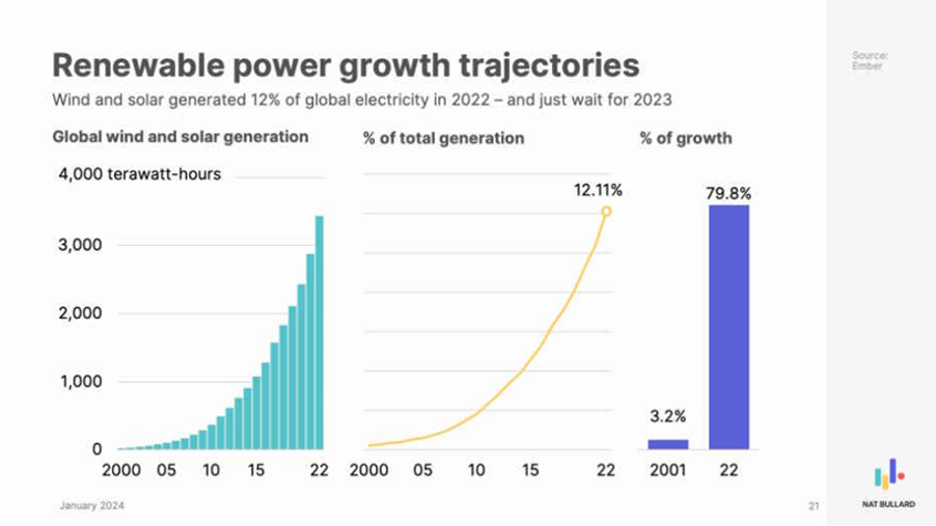

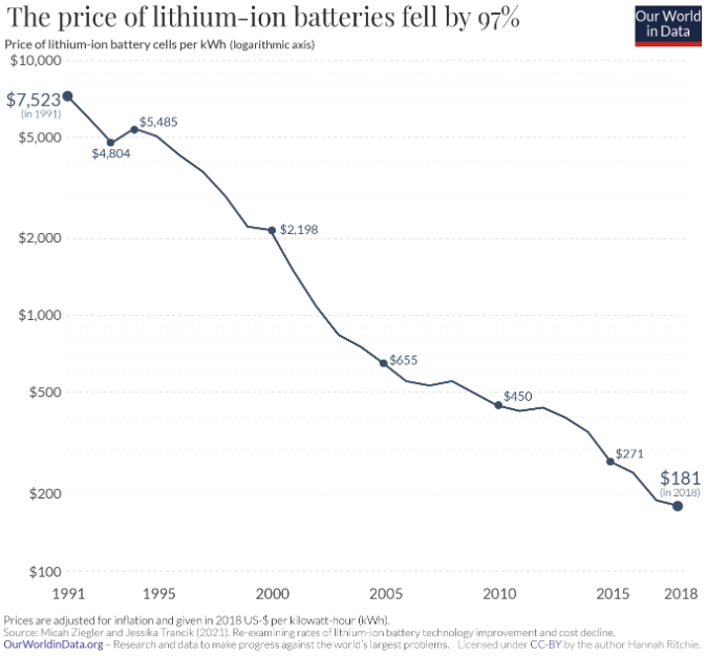

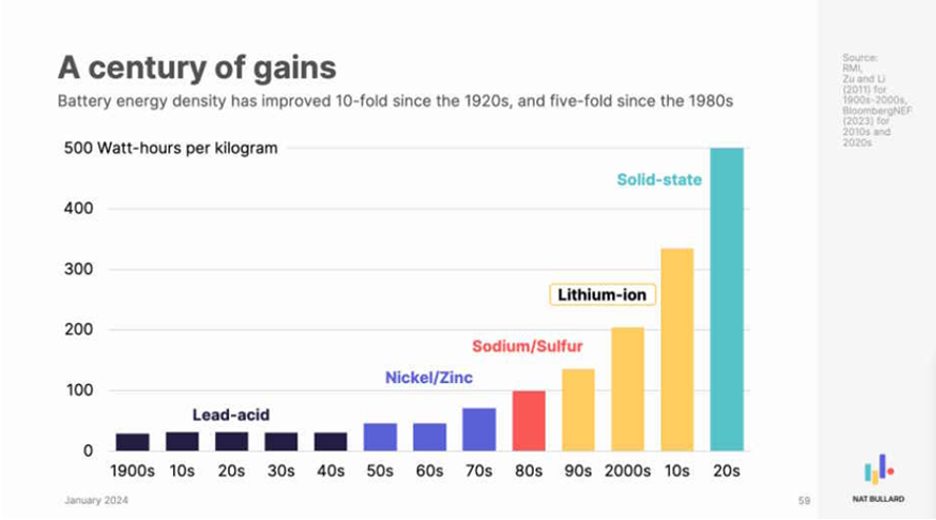

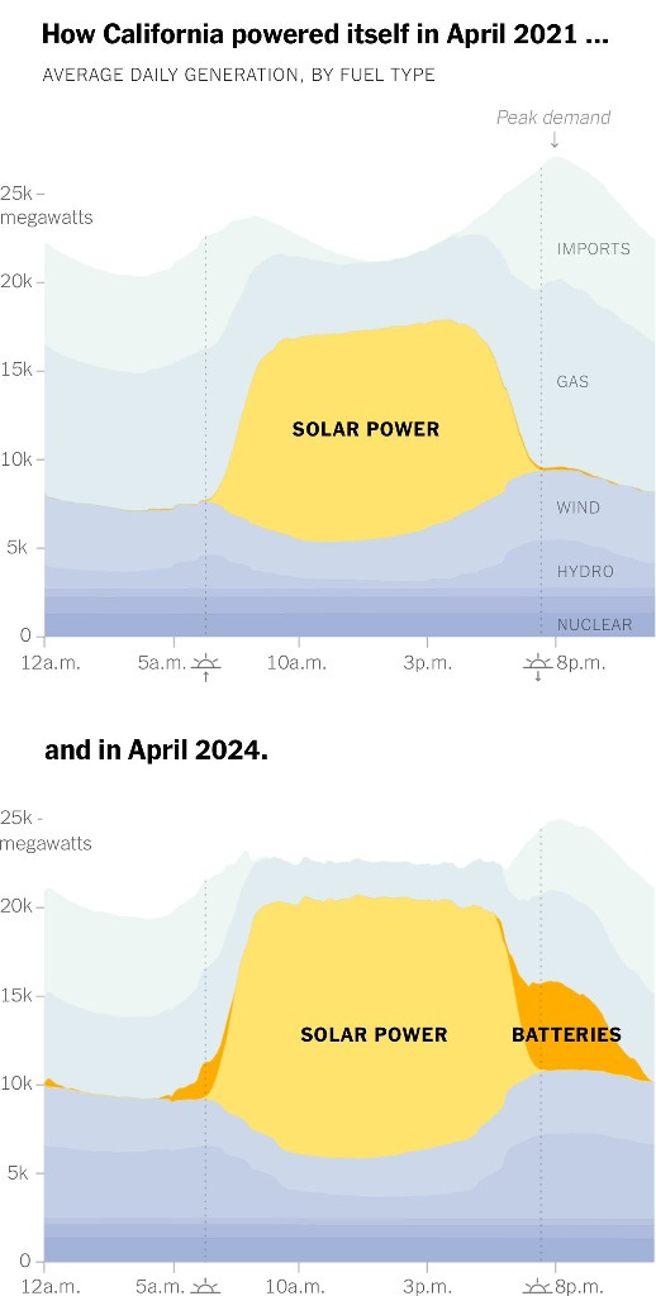

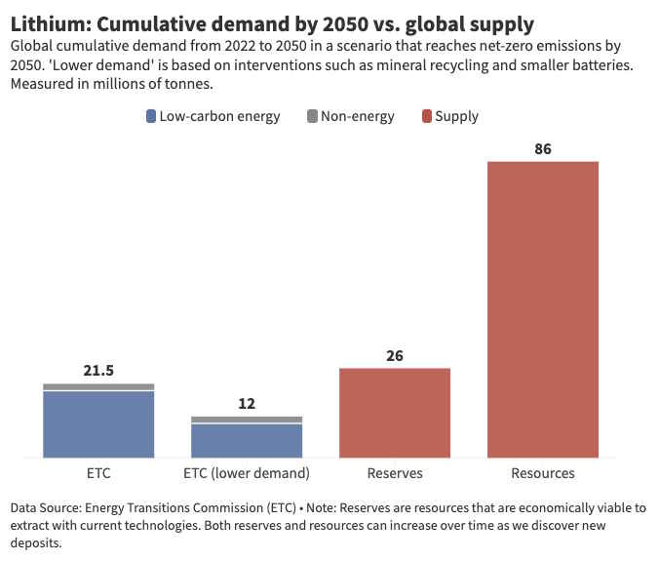

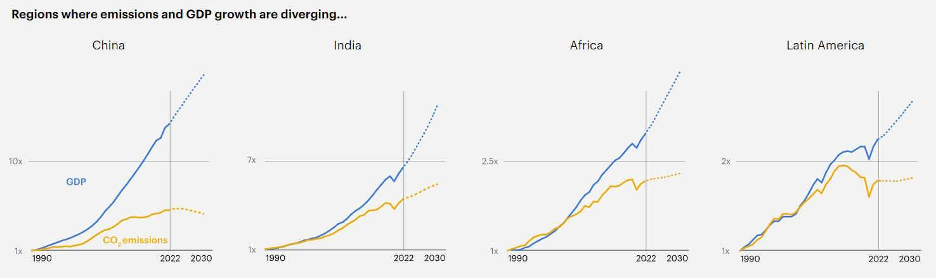

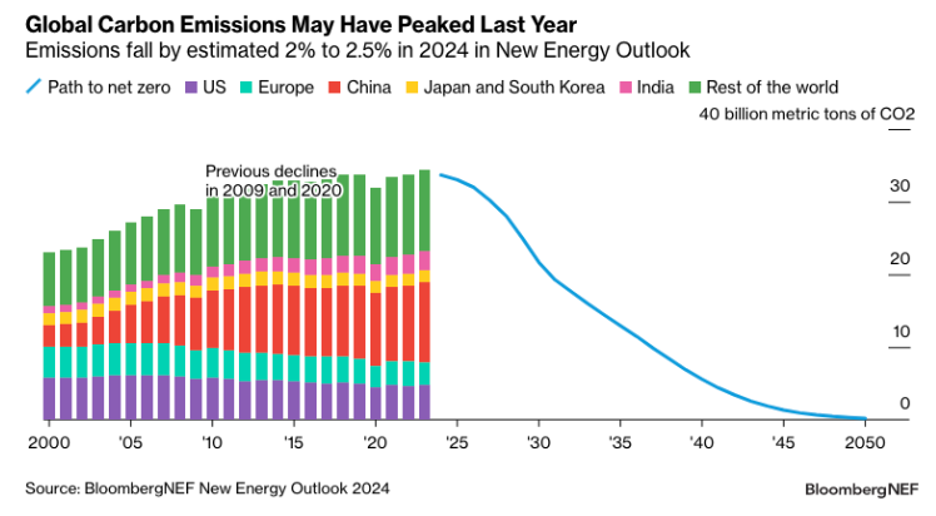

W rzeczywistości jest to również sposób na rozwiązanie problemu inflacji, który obserwujemy w USA. Jeśli spojrzeć na większość kategorii, to jeśli dotknęła ich technologia, była to deflacja. Pomyślmy o jakości i mocy naszych komputerów, telefonów komórkowych w ciągu ostatnich 40 lat, ale także o panelach słonecznych i bateriach.

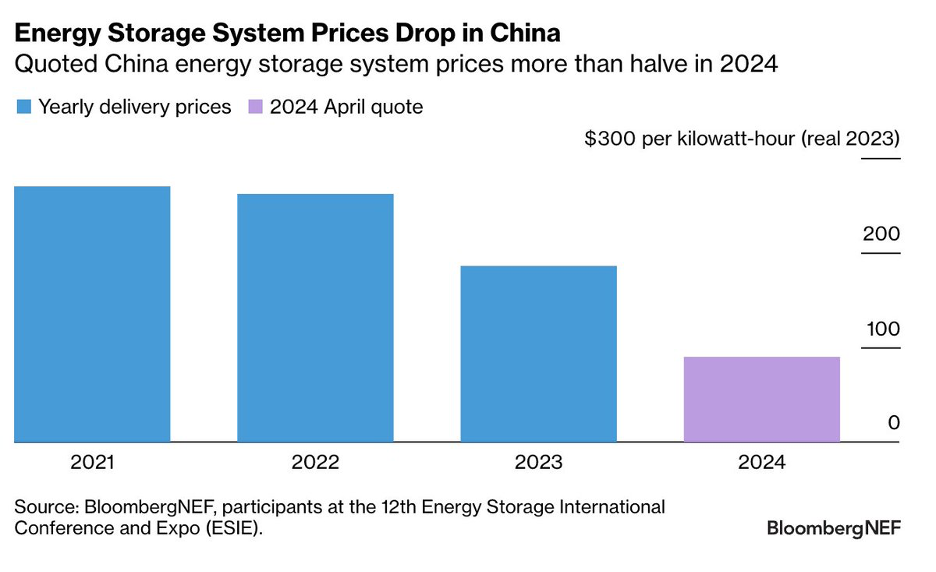

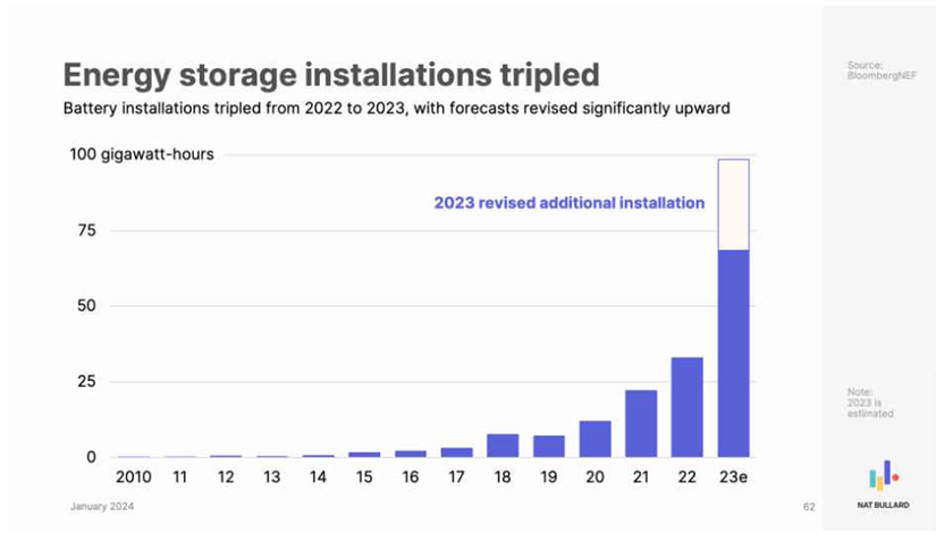

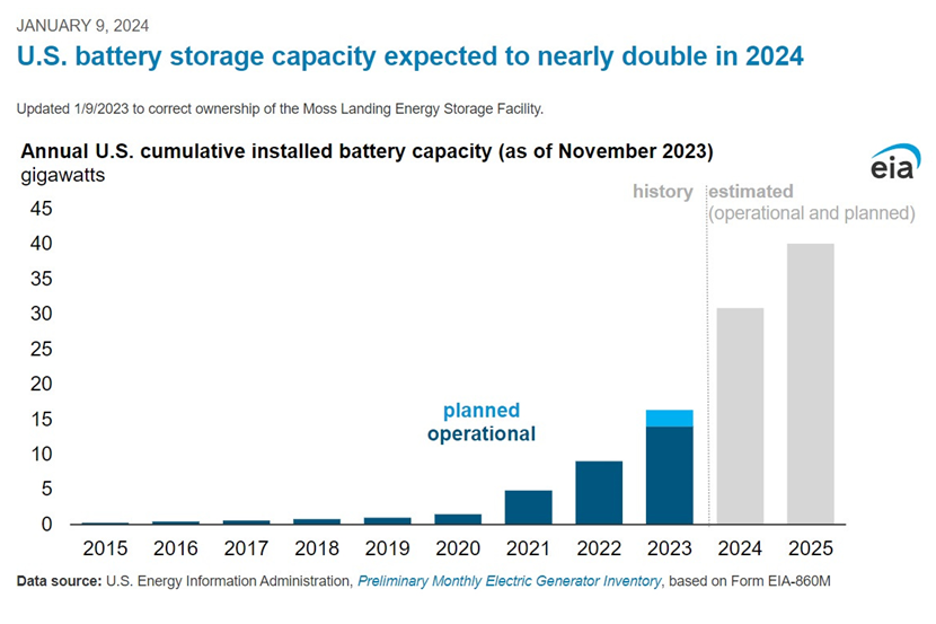

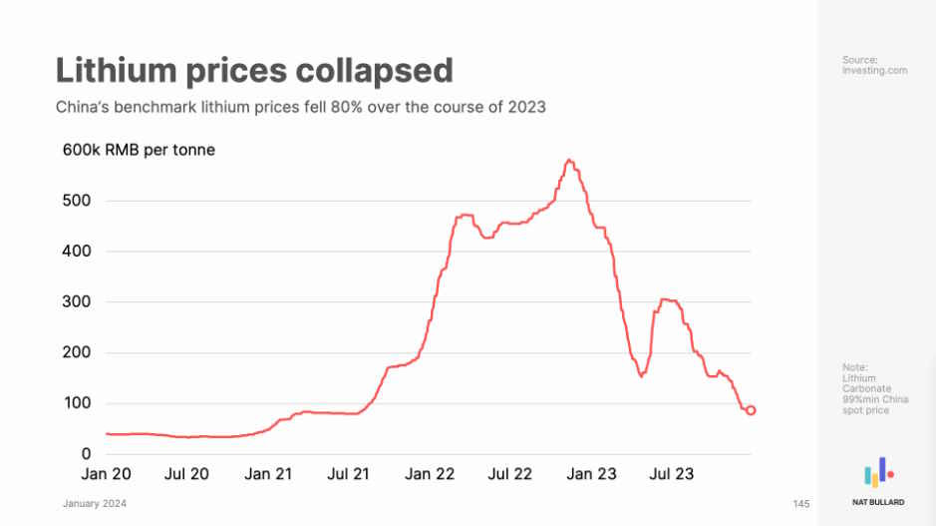

Cena paneli słonecznych spadła o 10 w ciągu ostatniej dekady, w każdej dekadzie ostatnich czterech dekad. To spadek cen podzielony przez 10 000. Ceny baterii podzielone przez 42 od 1991 r.

W rzeczywistości spadły one o 50% w ciągu roku, głównie z powodu nadprodukcji. W Chinach nadal bardzo szybko spadał, co sugeruje, że będziemy mieć zielone rozwiązania, technologiczne rozwiązania w zakresie zmian klimatu. Nawet jeśli śledzę sprawy geopolityczne z takimi rzeczami jak Ergo i Green Mantle, które są spotkaniem lub dialogiem Neila Fergusona, nie ma to wpływu na mój ostateczny proces decyzyjny.

Chcę wykorzystać technologię do rozwiązywania problemów na świecie.

Jack: Zawsze będziesz inwestować w technologię, niezależnie od sytuacji geopolitycznej, ale być może może to wpłynąć na to, gdzie dokonasz tych inwestycji. Według Twojej Wikipedii, która nie wiem, czy jest dokładna, możesz mnie poprawić, około 70% Twoich inwestycji miało miejsce w USA, a 30% w pozostałej części świata, w tym w Brazylii, Francji, Niemczech, Wielkiej Brytanii, Rosji, Chinach i Turcji. Czy sytuacja geopolityczna, twoje postrzeganie zagrożenia, jest takie, że zainwestowałeś w Alibabę, oczywiście w Chinach?

Jeśli widziałeś teraz okazję, która była dla ciebie tak obiecująca jak Alibaba, nie wiedziałeś, że odniesie taki sukces jak Alibaba, ale była tak atrakcyjna, tak atrakcyjna dla ciebie, gdy ją widziałeś, jak Alibaba, gdy widziałeś ją kiedyś. Czy nadal dokonałbyś tej inwestycji, czy też sytuacja geopolityczna jest na tyle tragiczna, że możesz dwa razy pomyśleć o wypisaniu czeku? Mógłbym też zadać ci pytanie o Rosję, na które zakładam, że twoja odpowiedź brzmi zdecydowanie.

Fabrice: Rzeczywiście masz rację. Ma to wpływ na to, gdzie inwestujemy, a zdecydowana większość naszych inwestycji to Stany Zjednoczone i Europa Zachodnia, ale kiedyś agresywnie inwestowaliśmy w Turcji, Rosji i Chinach. Z powodów geopolitycznych, z zupełnie innych powodów, odszedłem od wszystkich trzech.

Zatrzymaliśmy Rosję po tym, jak Putin zdecydował się na inwazję na Krym, więc myślę, że jest to rok 2014. Byliśmy tam inwestorami w niezwykłych firmach. Mieliśmy rynek B2B przypominający chińską Alibabę.

Został on wsparty przez Tiger Investor. Oczywiście przestraszyli się i słusznie. Nagle okazało się, że firma, która była warta miliard dolarów, nie ma już żadnego sponsora i jakiś oligarcha przejął ją za grosze.

Zdecydowanie nie inwestujemy już w Rosji. Chiny, to samo. Po tym, jak Jokhma zniknął na kilka miesięcy, zamierzam studiować mandaryński na Beijing Normal University.

Kocham Chiny. Uwielbiam historię o wyciągnięciu miliarda ludzi z ubóstwa. Deng Xiaoping jest jednym z moich bohaterów pod względem tego, co zrobił dla modernizacji Chin.

Problem z autokracją i dyktaturą polega na tym, że jesteś tak dobry, jak dobry jest twój dyktator. Zdecydowanie było to widoczne w Imperium Rzymskim, gdzie mieliśmy Augusta, Marka Aureliusza i Trajana, ale także Kommodusa i Nerona. Tak jak kocham Deng Xiaopinga, tak uważam, że Xi Jinping jest zwykle niekompetentny, ale niebezpieczny, niebezpieczny dla świata.

Ma błędny pogląd na to, skąd biorą się siły narodów, co, nawiasem mówiąc, moim zdaniem dotyczy również Putina, i nie wierzy w dziedzictwo tego, co zrobił Deng Xiaoping i inni. W rzeczywistości naprawdę wierzę, że gdyby ktoś taki jak Deng był dziś u władzy w Chinach, nie mielibyśmy tej zimnej wojny i konfliktu między USA a Chinami, a w rzeczywistości o wiele lepiej współistnielibyśmy. Xi ma swój światopogląd, który jest w bezpośrednim konflikcie z moim, więc nie, nie inwestuję już w Chinach.

Turcja, Erdogan, według mnie narusza dziedzictwo Ataturka. Ataturk jest jednym z największych mężów stanu XX wieku. Podobało mi się to, co zrobił z Turcją, jak ją zreformował i zmodernizował.

Erdogan jest zarówno z perspektywy politycznej, ale szczerze mówiąc, nawet z perspektywy makro. Uważa on, że drukowanie większej ilości pieniędzy zmniejsza inflację. Widzieliśmy, jaki ma to wpływ na walutę.

Mieliśmy niezwykłe inwestycje w Turcji i firmy takie jak Trendule, który jest jak turecki Amazon. Problem polega na tym, że przy tak dużej inflacji lira ulega dewaluacji, że nawet jeśli przychody rosną w ujęciu dolarowym, to w ostatecznym rozrachunku i tak się kurczą. Nawet jeśli podwajasz swoje zyski rok do roku w dolarach, deprecjacja waluty ma na to większy wpływ.

Używam geopolitycznego obiektywu do podejmowania decyzji o tym, gdzie inwestować, i masz rację. Obecnie unikam nie tylko tych trzech krajów, ale zdecydowanie Chin, Rosji i Turcji.

Jack: Rozumiem. Dzięki. Wcześniej wspomniałeś o pewnych inwestorach, którzy weszli do świata venture capital.

Powiedziałeś Tiger Global, CO2. Myślę o nich jako o funduszach hedgingowych, które tradycyjnie zarządzały funduszami hedgingowymi, przyjmując zakłady makroekonomiczne, a nie venture capital, ale później weszły w venture capital, o czym wspomniałeś. Moim zdaniem wypisywali czeki bez zachowania należytej staranności i byli turystami, moje słowa, nie twoje.

Powiedz nam, w jaki sposób obserwowałeś ich wejście do przestrzeni venture capital w ciągu ostatnich 10 lat? Powiedz nam trochę więcej o ich zaangażowaniu w szczytowych momentach bańki cenowej w 2020 i 2021 roku i gdzie są teraz? Czy nadal wypisują czeki?

Czy zostały one zapisane? Czy wyciągnęli wnioski, czy co się dzieje?

Fabrice: Po pierwsze, wielu z nich było wcześniej inwestorami w branży technologicznej. Mieli za sobą historię. Chodzi o to, że znacznie wzrosły w czasach bańki lub bańki 21.

Ci, którzy byli najbardziej uczciwymi inwestorami, to tak naprawdę ci, którzy byli crossoverami. Pomysł dla nich był taki, że wchodzimy na rynek prywatny późno przy wysokiej wycenie, ponieważ oczywiście rynek publiczny, a my będziemy inwestorami w ciebie, kiedy wejdziesz na giełdę, a my jesteśmy inwestorami na rynku publicznym. Rzecz w tym, że nie sądzę, aby rozumieli, jak działają rynki prywatne i że wiele z tych firm nie było gotowych.

Kiedy rynki się odwróciły, a rynki publiczne również się odwróciły, większość z nich odeszła. Teraz nie śledzę ich zbyt uważnie, ponieważ jest to znacznie później niż zwykle gram, chociaż byli kupcami w moich firmach. Bardzo często, gdy myślę, że ta wycena jest zbyt wysoka, pojawia się nowa rampa, czy możemy zrobić wtórną?

Chcieliby posiadać więcej, ponieważ konkurowali ze sobą, jak SoftBank i Tiger zamiast naszej alokacji, nie byliśmy w stanie sprzedać im naszych pozycji. Nie wiem, czy się wycofali, ale zdecydowanie ograniczyli swoje operacje i być może znów zanurzają w nich palce, ale szczerze mówiąc, nie śledziłem ich. Myślę, że SoftBank nadal jest nieco aktywny, choć może mieli różne fundusze dla Geos, które zostały skonsolidowane, ale zdecydowanie nie widzę ich tak często.

W tej chwili venture wciąż znajduje się w okresie redukcji. Jak już wspomniałem, po stronie venture nadal mamy spadek o 70% od szczytu do dołka, a wielu LP nadal czuje się nadmiernie zaangażowanych w venture i private, więc trudno jest pozyskać fundusze, w wyniku czego GP nie mają tak dużo kapitału do rozlokowania.

Jack: Jak postrzegałeś dno venture capital 2022? Wysoko notowane akcje spółek technologicznych w obrocie publicznym spadły o 80%, 90%. Ale jak wyglądało odkrywanie cen w świecie venture, a jak w 2023 roku i gdzie jesteśmy teraz?

Fabrice: Powiedziałbym, że późny 22 do Q1, 24 był okropny. To było straszne, z wyjątkiem opowieści o dwóch miastach. Jeśli jesteś sztuczną inteligencją, było to niezwykle spienione i przypominało bańkę z 21 roku.

W prawie wszystkich kategoriach był okropny. Ciężko było ją podnieść, w dół, trzeba było większej przyczepności, aby cokolwiek podnieść. Ludzie chcieli, abyś zebrał gotówkę na dwa lub trzy lata, itp., z wyjątkiem AI. Jeśli byłeś firmą związaną ze sztuczną inteligencją, to było tak, jakbyś był na szczycie cyklu hype’u. Co ciekawe, podczas gdy większość technologii znajdowała się w głębokiej, głębokiej recesji, sztuczna inteligencja znajdowała się w szalonej bańce. Teraz obie nieco się korygują.

Myślę, że jesteśmy po szczycie bańki AI w branży technologicznej, jeśli chodzi o to, gdzie ludzie zbierają fundusze na nowe firmy AI. Nie mam na myśli Gry Królów. Nie mam na myśli otwartych inwestorów typu AI.

Mam na myśli zastosowania sztucznej inteligencji i firmy, które powstały wokół niej. Obserwujemy pewne ożywienie w wycenach price discovery i łatwości przeprowadzania rund po stronie venture, ale wciąż jesteśmy daleko, daleko, daleko od normalności. Wciąż jest trudniej, niż bym się spodziewał.

Niektóre kategorie są całkowicie niekochane, na przykład dostawa jedzenia i ogólnie technologia żywności, która w zasadzie, ponieważ wszyscy zamawiali jedzenie online w czasach bańki internetowej, firmy rozwijały się znacznie bardziej, a penetracja wzrosła bardziej, a ludzie oczekują, że stanie się to normalne. Kiedy ponownie się zmniejszyły, pomnożyły się przez pięć, a następnie podzieliły przez dwa. Problem polega na tym, że dzielenie przez dwa jest tak bolesne, że kategoria ta stała się bardzo nielubiana.

Wszystko, co związane z żywnością, na przykład dostawa żywności, technologia żywności, jest całkowicie niekochane przez inwestorów, a odzyskanie tego zajmie trochę czasu.

Jack: Czy można uczciwie powiedzieć, że w świecie venture, ponieważ chodzi o wzrost, jeśli firma przestaje się rozwijać, jest to najgorsza rzecz, jaką firma może zrobić z punktu widzenia inwestora? Czy to uczciwe, czy nie?

Fabrice: Zależy od sceny. Jeśli jesteś na wczesnym etapie, na pewno. Jeśli jesteś na późnym etapie rozwoju i w ciągu roku osiągniesz wzrost na poziomie 10%, 20%, ale poprawisz ekonomikę jednostki, dzięki czemu ze spalania 100 milionów osiągniesz próg rentowności, to prawdopodobnie jest to w porządku.

Jeśli jesteś spółką w fazie zalążkowej lub w fazie rozwoju i nie rozwijasz się, to tak, to wyrok śmierci, ponieważ nie jesteśmy inwestorami PE. Musimy zagwarantować 10-krotność lub więcej. Jeśli się nie rozwijasz, to ci się nie uda.

Na wczesnym etapie z pewnością jest to prawda.

Jack: A co z kryptowalutami i krypto venture capital? Jak bardzo byłeś w to zaangażowany? Powiedz nam, jak po raz pierwszy dowiedziałeś się o kryptowalutach.

Fabrice: Jestem graczem. Miałem bardzo wydajne GPU. Jako ćwiczenie intelektualne, wydobywałem Bitcoiny na moich GPU w, nie wiem, 2010, 2011, bardzo, bardzo, bardzo wcześnie.

Jako inwestor venture, moją specjalnością są firmy i rynki z efektem sieciowym. Kryptowaluty mają niezwykle głębokie efekty sieciowe. Jeśli pomyślimy o analogii do systemów operacyjnych, takich jak Microsoft Windows, to mamy do czynienia z niezwykłymi efektami sieciowymi, ponieważ gdy już mamy deweloperów na platformie i narzędzia deweloperskie, ludzie tworzą aplikacje, ponieważ mają aplikacje, więcej osób je otrzymuje, i tak dalej, i tak dalej.

To samo dzieje się w warstwie pierwszej, czyli Solana lub Ethereum, a następnie ludzie sami budują te aplikacje lub rynki. Jeśli myślisz o czymś takim jak Uniswap, to jest to rynek, na którym liczy się płynność. Trzeba dopasować podaż do popytu.

Podąża za dokładnie taką samą dynamiką jak Alibaba, eBay czy Airbnb i wszystkie tego typu firmy. Zaczęliśmy inwestować w prywatną stronę kryptowalut dość wcześnie w 2016 lub 2017 roku. Obecnie mamy chyba 70 inwestycji w kryptowaluty po stronie prywatnej, co stanowi około 10% naszego funduszu.

Byliśmy na samym początku Figment i wczesnymi inwestorami w Animoca i niektóre z podstawowych firm zajmujących się warstwą infrastruktury i aplikacji w przestrzeni. Byliśmy wczesnymi inwestorami. Nadal jesteśmy inwestorami w tym obszarze.

Co więcej, ponieważ w wielu zastosowaniach kryptowalut wartość przypada na tokeny, a nie na kapitał własny, postanowiliśmy zacząć inwestować w tokeny jako inwestorzy venture, co oznacza, że cenimy zespół, cenimy tokenomikę, cenimy firmę, kupujemy tokeny i trzymamy je. Nie jesteśmy funduszem hedgingowym. Nie handlujemy.

Nie robimy tego, ale po prostu kupujemy i trzymamy. Kupiliśmy 30 tokenów, które stanowiły 10% naszego ostatniego funduszu, który wynosił 290 milionów dolarów, więc 29 milionów dolarów, ale dziś jest wart, nie wiem, 50 milionów dolarów. Zrobiło się tak duże.

Zdaliśmy sobie sprawę, że jako amerykański fundusz venture ograniczenia dotyczące posiadania płynnych kryptowalut były dość wysokie. Nie jesteśmy RIA, więc możemy mieć tylko 20% naszej książki, która jest publiczna i drugorzędna, a kupujemy również wiele drugorzędnych. Trudno nam poddawać je recyklingowi.

Jest to trudne, a w USA kupowanie jakichkolwiek tokenów jest nielegalne. W Stanach Zjednoczonych stawianie wielu tokenów jest nielegalne, więc pozostawiasz wiele zysków na stole. Dosłownie kilka tygodni temu wydzieliliśmy nasze płynne aktywa kryptograficzne do własnego funduszu.

Nazywa się Trident Liquid. Wzięliśmy cały płynny zespół kryptowalutowy FDA i umieściliśmy go we własnym funduszu. Zainwestowaliśmy w nią 50 milionów dolarów, nie wiem czy 45 czy 50, a teraz żyje ona własnym życiem.

W rzeczywistości jestem obecnie gospodarzem konferencji kryptowalutowej Trident Liquid z całą grupą menedżerów płynnych kryptowalut tutaj, w Turks i Caicos. To kolejna rzecz, którą zrobiliśmy po stronie kryptowalut. Trzecią rzeczą jest to, że mamy program studyjny, w ramach którego budujemy firmy, a ja w ciągu ostatnich kilku lat zbudowałem firmę kryptowalutową, która obecnie wysuwa się na pierwszy plan.

To jest Midas? To jest Midas. Opowiedz nam o tym.

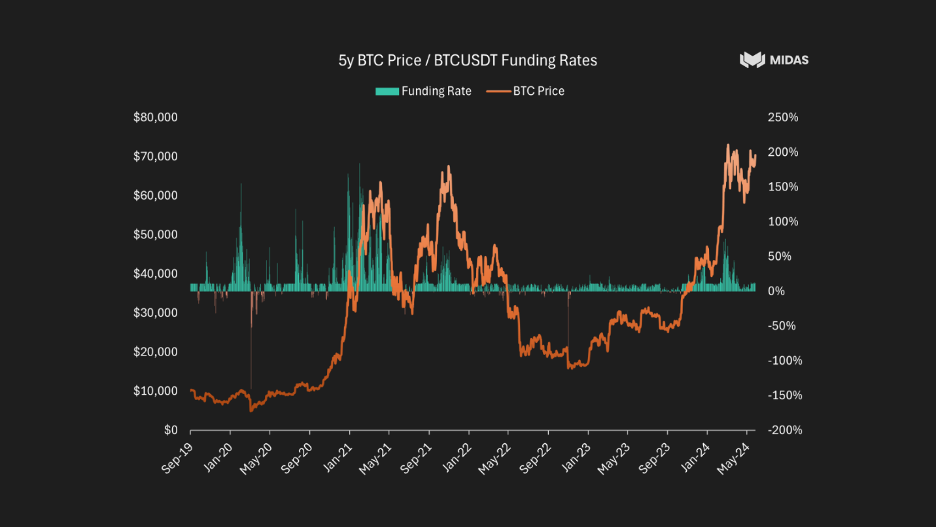

Po mojej analizie makro z 21 r. było dla mnie jasne, że wraz ze wzrostem stóp procentowych będziemy mieli niedźwiedzia, kryptowalutową zimę, jak widzieliśmy wcześniej. To, co opisywałem wcześniej w przestrzeni venture, gdzie w 22, 23 i 1 kwartale 24 r. byliśmy w kompletnej bessie, która zaczyna się odwracać, było jeszcze bardziej widoczne w przestrzeni płynnych kryptowalut, ponieważ kryptowaluty, niezależnie od tego, jaka jest wokół nich bycza teza, ostatecznie są aktywem ryzykownym i prawdopodobnie jest to ostateczne aktywo ryzykowne. Jest on całkowicie ujemnie skorelowany ze stopami procentowymi w USA.

Mogę powiedzieć, że szczyt kryptowalut przypadł na dzień przed tym, jak amerykańskie stopy procentowe zaczęły rosnąć. Marzec 2022? Nie, myślę, że pierwsze lub przynajmniej ogłoszenie pierwszych stawek miało miejsce 21 listopada.

Zasadniczo, gdy tylko stopy procentowe zaczęły rosnąć, kryptowaluty zaczęły spadać. Spadła ona znacząco. Większość rzeczy spadła o 90%, 95%.

Wiele projektów upadło. Oczywiście wiele projektów było memami, monetami i nie było tak naprawdę opłacalnych. Doprowadziło to mnie i mojego partnera, o którym opowiem za chwilę, do zastanowienia się, jaki jest przypadek użycia kryptowalut?

Jakie jest zastosowanie kryptowalut? Ignorując cyfrowe złoto, Bitcoin, który jest w porządku, ale jest w porządku, jeśli potrzebujesz produktu oszczędnościowego i jesteś w Argentynie i masz do czynienia z inflacją, ale w USA nie jest super przydatny. Ostatecznie jedynym przypadkiem użycia, jedynym przypadkiem użycia na rynku masowym są stabilne monety.

Stabilne monety, USDC i USDT, są połączeniem środka wymiany i środka płatniczego oraz magazynu wartości i są niezwykle przydatne. Ponownie, nie jest to zbyt przydatne w USA lub Europie Zachodniej, gdzie waluty są w miarę stabilne, ale w Argentynie, Afryce, w większości krajów, jest to niezwykle przydatne. Nawet na dnie bessy, w stabilnych monetach znajduje się około 130 miliardów.

Moja analiza była następująca: nie jesteśmy już w środowisku zerowych stóp procentowych. Długoterminowa stopa funduszy FED nie wyniesie 0%. Może nie jest to pięć i ćwierć, może jest to 300 punktów bazowych, 200 punktów bazowych, ale nie jest to zero, w którym to przypadku stabilna moneta bez zysku, którą są USDC i USDT, nie ma sensu.

W tej chwili masz Tether, a następnie USDC, gdzie dajesz im 100 USD, oni idą i kupują bony skarbowe, zarabiają pięć i ćwierć, a ty zarabiasz zero. Ja na to, że to nie ma sensu. Powinna istnieć stabilna moneta przynosząca zyski.

Nawiasem mówiąc, pomysł, że płacimy w tradycyjnym świecie finansowym za pomocą naszego konta czekowego i tego konta oszczędnościowego, rozróżnienie konta czekowego, to tak naprawdę zapis księgowy w banku w celu maksymalizacji zysków banku. To nie jest tak, jak powinno być. W rzeczywistości istnieje powód, dla którego nie można rozliczać się w bonach skarbowych lub na koncie oszczędnościowym.

To tylko sposób na maksymalizację zysków przez banki. Oczywiście, kryptowaluty to wysoce regulowana przestrzeń. Pytanie, które zadałem mojemu partnerowi, a o którym opowiem za chwilę, brzmi: czy istnieje legalny sposób na posiadanie stabilnej monety przynoszącej dochód, w której możemy przekazać większość zysku użytkownikowi końcowemu?

Pochodzi z Goldman Sachs, ma na imię Dennis. Pracowaliśmy razem nad wprowadzeniem pojazdu na giełdę, kupiliśmy 200 milionów w papierach skarbowych, przeszliśmy przez rejestrację SEC. Zdaliśmy sobie sprawę, że w Niemczech istnieją ramy prawne dotyczące obligacji na okaziciela, w których zasadniczo stosuje się KYC i AML przy emisji wykupu, ale wszystkie transakcje sygnatariuszy nie były realizowane.

W zakresie, w jakim moglibyśmy wydać token zabezpieczający, który przynosi zyski, gdzie my KYC i AML ludzie przy wydawaniu wykupu, ale wszystkie transakcje sygnatariuszy nie były, KYC i AML, co oznacza, że możesz zintegrować się z DeFi i możesz robić długie transakcje itp. Miało to wiele sensu. Zajęło nam to trochę czasu, ponieważ musisz być zgodny z Mifit, musisz zostać zatwierdzony przez europejskie organy regulacyjne, musimy być zgodni z moimi przepisami, ale w końcu stworzyliśmy firmę o nazwie Midas, w której pierwszy produkt nazywa się MT Bill.

Jest to w pełni zgodny z przepisami zdalny tokenizowany weksel skarbowy, którego można używać do wielu rzeczy, w tym jesteśmy zintegrowani ze skarbcami pożyczkowymi, takimi jak Morpho, gdzie można pożyczać pod jego zastaw lub pożyczać pod jego zastaw. Oczywiście, jeśli zamierzasz udzielać pożyczek, równie dobrze możesz mieć zabezpieczenie przynoszące zyski. A w momentach, gdy stopy DeFi są niższe niż stopy bonów skarbowych, można przeprowadzać lewarowane długie transakcje i zarabiać 15-20% na bonach skarbowych.

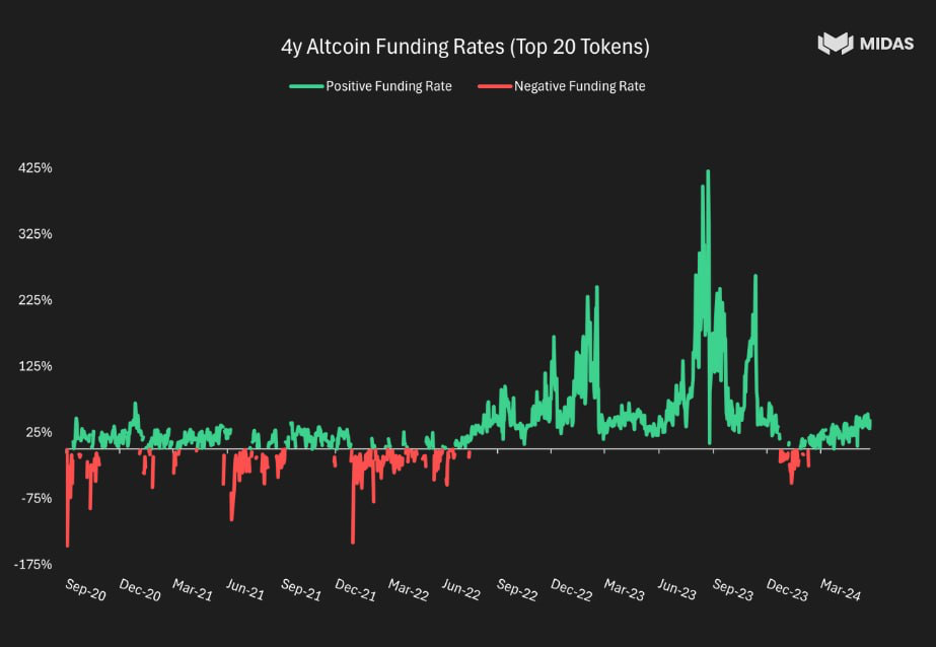

Jesteśmy w trakcie procesu uruchamiania przy użyciu tych samych ram prawnych, handlu na bazie neutralnej delty. Tak więc w produkcie o nazwie N-basis. Tak więc to, co się dzieje, prawdopodobnie najbardziej udaną firmą ostatniego roku w przestrzeni kryptowalut jest firma o nazwie Athena, która najszybciej zgromadziła 3 miliardy aktywów.

A co dzieje się na rynkach byka? Chcę więc, aby Midas był firmą kryptowalutową, która jest bezpieczna dla konsumentów i oferuje produkty inwestycyjne klasy instytucjonalnej, które działają zarówno na rynkach niedźwiedzi, jak i hossy. Tak więc w przypadku bessy mamy produkt oparty na bonach skarbowych, który zapewnia stopę bonów skarbowych, a następnie rynek byka, z którym można robić interesujące rzeczy w DeFi.

A potem rynek byka, masz podstawowy produkt handlowy. Sposób, w jaki to działa, polega na tym, że ponieważ ludzie wierzą w hossę, że Bitcoin, Ethereum i inne będą warte więcej w przyszłości niż są warte w teraźniejszości, to tworzysz transakcję bazową, w której zajmujesz pozycję długą, posiadasz spot i skracasz przyszły kurs. I z tego powodu, a ty tworzysz przyszły produkt, z tego powodu ludzie są tak byczy, myślą, że BTC będzie wart 100k, 120k, milion, cokolwiek to jest w przyszłości, możesz zarobić ten spread.

Spread ten na rynkach byka może być wart nawet 50% rocznie. Ponieważ jeśli uważasz, że się podwaja, jesteś skłonny zapłacić 50%. Teraz oczywiście porusza się w górę i w dół w oparciu o przyszłe oczekiwania ludzi dotyczące poziomu cen.

Jest to jednak produkt, który wprowadzimy na rynek w ciągu najbliższych kilku tygodni. Tak więc Midas to tak naprawdę instytucjonalny tokenizowany produkt zabezpieczający, który jest całkowicie zgodny z przepisami, zdalny w przypadku upadłości, z dwoma głównymi produktami, tokenizowanymi bonami skarbowymi i tokenizowanym produktem handlowym o neutralnej podstawie delta.

Jack: W tym programie dużo mówimy o tradycyjnych finansach. Tak więc podstawową transakcją, o której rozmawialiśmy, było skracanie kontraktów terminowych na papiery skarbowe i zajmowanie długich pozycji. To, do czego się odnosisz, jest kryptowalutowym odpowiednikiem tego, bycia krótką przyszłością Bitcoina i posiadania rzeczywistego Bitcoina.

Dokładnie. A powodem, dla którego byłaby to zyskowna transakcja, jest to, że wszyscy są tak byczo nastawieni do Bitcoina, że po prostu kupują kontrakty terminowe na Bitcoina. Dokładnie.

Fabrice: W związku z tym, a handel w samym byku, w tej chwili, daje tylko, mam na myśli, tylko 15% lub więcej. Ale kilka miesięcy temu, kiedy ludzie byli naprawdę optymistyczni, rentowność wynosiła około 50%. A produkt perpetual futures jest tak naprawdę wynalazkiem kryptowalutowym, w którym przeszacowuje się co około osiem godzin.

Ale ludzie lubią dźwignię finansową w tym biznesie lub w świecie kryptowalut, a jest ich wiele. Jest to więc niezwykle zyskowna transakcja. Teraz działa to tylko na rynkach byka, prawda?

Na przykład zdecydowanie nie zadziałałoby to na rynku niedźwiedzia, ale na rynku niedźwiedzia przełączasz się na tokenizowany produkt bonów skarbowych, który jest po prostu twoim oszczędnościowym, bezpiecznym produktem oszczędnościowym, dopóki nie poczujesz się bardziej byczy. Oba te produkty są podstawowymi narzędziami, z których powinni korzystać ludzie, którzy chcą być w DeFi i ekosystemie kryptowalut.

Jack: o MT-bill jest już dostępny, M-basis jest w drodze.

Fabrice: Zgadza się. MT-bill jest już dostępny, M-basis będzie dostępny w ciągu około miesiąca. Obecnie negocjujemy, z którym z trzech zarządzających aktywami będziemy współpracować w celu realizacji wszystkich transakcji.

Jack: Rozumiem. Tak więc w tradycyjnym świecie finansów, w marcu 2020 r., Fed obniżył stopy procentowe do zera, a stopy procentowe na całej krzywej spadły do zera, dokonał dużego luzowania ilościowego, co pośrednio zalało system bankowy rezerwami. Skończyło się na tym, że powstało wiele depozytów.

Banki miały więc dużo aktywów, a w systemie bankowym znajdowała się ogromna ilość nieoprocentowanych depozytów NIB. I wiesz, mogłeś uzyskać sześć punktów bazowych, ale tak naprawdę nie obchodziło cię to, ponieważ zero, sześć punktów bazowych, kogo to obchodzi? W 2022 r., wraz ze wzrostem stóp procentowych, nastąpiła masowa transformacja, odpływ pieniędzy z nieoprocentowanych depozytów do funduszy rynku pieniężnego w celu uzyskania zysku, a także oprocentowanych depozytów.

Twoja teza jest więc zasadniczo taka, że świat kryptowalut przejdzie transformację, a pieniądze będą wypływać z nieoprocentowanych stabilnych monet, takich jak tether lub USDT lub USDC, i trafiać do instrumentów przynoszących zyski.

Fabrice: Zgadza się. W zależności od apetytu na ryzyko, mogą to być bony skarbowe lub produkt typu basis trade. Absolutnie.

I to ma sens, prawda? Obecnie Tether jest najbardziej dochodową firmą na świecie w przeliczeniu na jednego pracownika. To nie ma sensu.

Jack: Tak. Tak więc Tether, i chcę podzielić się moim doświadczeniem, słysząc, wiesz, pewne sceptyczne rzeczy na temat Tether, a także mówiąc, spójrz, jeśli mają wszystkie pieniądze, 60 miliardów lub teraz jest to ponad sto miliardów dolarów, dlaczego po prostu nie zostaną uregulowani? Dlaczego po prostu nie poddadzą się audytowi i nie pokażą, że je mają?

Wydają te zaświadczenia. Wystarczająco interesujące, zabawne, aby ujawnić, że nigdy nie kończy się tak, jak myślisz. Pamiętam, jak słuchałem bardzo popularnego podcastu, w którym Sam Baikman Freed był pytany przez bardzo dobrych dziennikarzy, o co chodzi z Tether?

Czy Tether jest oszustwem? Czy Tether zamierza implodować? Oczywiście Tether wciąż tu jest, a imperium Sama Baikmana Freeda całkowicie upadło, a on sam jest w więzieniu.

Fabrice: Jeśli kiedykolwiek istniała dziura w bilansie konta bankowego Tether z powodu pieniędzy, które ostatnio drukowali, założę się, że ją załatali.

Jack: Tak. Ponieważ mają tak niskie koszty i nie płacą nic za depozyty, a otrzymują oprocentowanie, które obecnie wynosi 5,3%. Dokładnie. Rozumiem.

A potem Circle, USDC, opowiedz mi o tym, ponieważ, wiesz, myślę o tym jako, okej, zamierzamy zalegalizować stabilne monety, będziemy audytowani, będziemy na lądzie. Mieli więc amerykańskie papiery skarbowe, ale myślę, że mieli też coś w postaci pieniędzy na fundusze. Wiem na pewno, że mieli depozyty w Silicon Valley Bank.

Tak więc w marcu 2023 r. nastąpiło wycofanie, ponieważ pojawiły się obawy, czy to wróci, czy ten depozyt jest dobry? Oczywiście przekroczyli limit ćwierć miliona dolarów. Ostatecznie wszystkie depozyty zostały zabezpieczone.

Fabrice: Czy uważasz, że Circle wprowadził ulepszenia, ale po prostu patrzysz na to… Tak, Circle jest zdecydowanie bardziej solidny, ale nie mogą dać ci zwrotu, ponieważ gdyby dali ci zwrot, byłby to token zabezpieczający, a oni nie chcą być rejestrem zabezpieczeń w USA. W rzeczywistości zaprzeczyłoby to celowi wszystkiego, co zbudowali. Teraz nie jesteśmy dostępni w Stanach Zjednoczonych, ponieważ z tego właśnie powodu jesteśmy rozwiązaniem, które jest regulowane na poziomie instytucjonalnym, ale nie jest dostępne w USA.

A biorąc pod uwagę to, co Circle chciałoby zrobić, nie sądzę, by była to ścieżka, którą mogą podążać, chyba że ich amerykański system regulacyjny ulegnie radykalnej zmianie. W takim przypadku tak, albo zasiedziali są w stanie zrobić to lepiej niż my. Teoretycznie odpowiedź brzmi „tak”, ale z regulacyjnego punktu widzenia nie sądzę, aby mogli zmienić strukturę, w której znajduje się którykolwiek z nich, i nie mogą one przynosić zysków.

SEC dość agresywnie podchodzi do każdego, kto próbuje podawać wskaźniki rentowności, od Coinbase po BlockFi.

Jack: W jakim systemie regulacyjnym działasz i gdzie ludzie mogą zaangażować się w rachunki MT?

Fabrice: Więc nie mogą tego robić w USA, ale w całej Europie – w każdym kraju poza USA i krajami objętymi sankcjami. Podlegamy europejskim regulacjom, co oznacza, że można nas kupić w dowolnym miejscu, od Ameryki Łacińskiej po Afrykę. To znaczy, wszędzie, chyba że jesteś objęty sankcjami lub USA.

Rozumiem. A co z Chinami? Myślę, że Chiny również nie wchodzą w grę, ale nie jestem ekspertem w dziedzinie regulacji.

Prawdopodobnie powinienem znać odpowiedź na to pytanie. W rzeczywistości podejrzewam, że odpowiedź brzmi prawdopodobnie nie.

Jack: Rozumiem. Dobrze. Czy można więc bezpiecznie powiedzieć, że Stany Zjednoczone rozprawiają się z kryptowalutami i są bardziej hardkorowe, mniej pobłażliwe niż większość innych krajów na świecie?

Fabrice: Oczywiście. Ilustruje to fakt, że to, co zrobiliśmy w Europie, jest całkowicie zgodne z przepisami itp. Nie ma tego, co oferujemy, to znaczy, pomyśl o tym, kupujemy amerykańskie bony skarbowe.

To świetna wiadomość dla rządu USA. Finansujemy jego dług. Można by pomyśleć, że jest to jedyny produkt, który uwielbiają, a jednak jest nielegalny w USA.

To znaczy, to niedorzeczne. Tak więc Stany Zjednoczone były wyjątkowo konserwatywne i zacofane, a ja chciałbym, i mam nadzieję, że w pewnym momencie staną się bardziej przyszłościowe. Trzeba przyznać, że na przestrzeni lat w kryptowalutach doszło do wielu oszustw?

Absolutnie. ICO, meme coiny, rzeczy, które mają zerową wartość bazową, ale to nie oznacza uregulowania całej kategorii. Oznacza to bycie inteligentnym regulatorem.

Problem polega niestety na tym, że organy regulacyjne nie były szczególnie kompetentne ani inteligentne. Dlatego chciałbym, aby w Stanach Zjednoczonych obowiązywały bardziej inteligentne przepisy, które faktycznie zapobiegałyby nieuczciwym przypadkom użycia, a jednocześnie pozwalały na innowacje. I mam nadzieję, że kiedyś to nastąpi.

Historycznie rzecz biorąc, Stany Zjednoczone były szczęśliwym centrum innowacji. A wiele innowacji kryptowalutowych faktycznie znajduje się w Nowym Jorku, w stanie, w którym większość działań jest w rzeczywistości nielegalna. To dość dziwne.

Mamy tam konsensus. Mamy tak wiele innych firm kryptowalutowych, a mimo to nie możesz działać. To bardzo dziwne.

Jack: A więc powiedziałeś, że jest to zgodne z przepisami i oddalone od bankructwa. Powiedz nam, co to oznacza, ponieważ jak wspomniałeś wcześniej w świecie kryptowalut, szczególnie w 2020, 2021 roku, świat kryptowalut był pełen protokołów, które dawały 10%, 20%, 30%, które wydawały się mieć niskie ryzyko lub sugerowano, że mają niskie ryzyko. Mówiłeś więc, że posiadasz amerykańskie papiery skarbowe, które są najmniej ryzykownymi papierami wartościowymi na świecie, bony skarbowe.

Fabrice: Tak. Oznacza to, że jeśli upadniemy, twoje aktywa należą do ciebie. A ponieważ jesteśmy właścicielami aktywów bazowych lub bonów skarbowych, posiadasz własne aktywa.

Więc nawet jeśli firma upadnie, nadal masz dostęp do aktywów bazowych i możesz je odzyskać. Jedyne ryzyko, jakie podejmujesz, to niewypłacalność rządu USA. Tak więc rzeczywiste ryzyko związane z bonami skarbowymi.

Więc nie mieszamy się, fundusze nie są w naszym własnym imieniu. Znajdują się one w portfelu użytkownika. To nie jest jak SBF, jeśli chcesz, a kiedy robili FTX, gdzie w zasadzie byli, bawili się pieniędzmi klienta.

A jeśli upadną, stracą pieniądze swoich klientów. Tak więc zdalne bankructwo jest czymś, co wciąż jest dość rzadkie w świecie kryptowalut, ale powinno być, jak sądzę, normą, w której nawet jeśli upadniesz, klienci są właścicielami swoich aktywów bazowych i mogą je odzyskać.

Jack: Tak. A w przypadku bankructwa na odległość, w świecie brokerów TradFi, myślę, że moje rozumienie jest takie, że jeśli masz konto gotówkowe, co oznacza, że kupujesz papiery wartościowe tylko za pieniądze, które faktycznie posiadasz, to najczęściej jest to, wiesz, jeśli Morgan State, jeśli masz transakcję należącą do Morgan Stanley, jeśli Morgan Stanley upadnie, co się nie wydarzy, bardzo, bardzo mało prawdopodobne, ale jeśli tak się stanie, i masz konto gotówkowe, nadal, i posiadasz Apple, nadal masz te akcje Apple. Ale jeśli masz konto z depozytem zabezpieczającym, sprawa staje się nieco bardziej skomplikowana. Czy tak samo jest w kryptowalutach?

I nawet nie wiem, czy mam rację.

Fabrice: Cóż, w kryptowalutach wiele protokołów nie jest po prostu zdalnymi bankrutami. Jeśli więc ten protokół upadnie, stracisz swoje aktywa. Dlatego upewniliśmy się, że posiadasz własne aktywa, niezależnie od tego, co stanie się z nami.

I nie robisz z nami marży, prawda? Na przykład, możesz pożyczać od strony trzeciej, takiej jak Morpho, ale nie robisz tego z nami. Jesteśmy głównym emitentem.

Tak jak przychodzisz do nas po ubezpieczenie podstawowe lub wykup.

Jack: Dobrze. Rozumiem. A jakiego rodzaju pożyczki ludzie będą zaciągać za pomocą MT?

Ale czy pożyczaliby stabilne monety, czy pożyczaliby kryptowaluty, czy co?

Fabrice: Więc to zależy od tego, co chcesz robić, prawda? Na przykład, jeśli masz bardzo długą pozycję na ETH lub BTC, możesz zamiast tego zdeponować swoje MT, cóż, jeśli udasz się do odpowiedniego skarbca, więc jeśli mamy odpowiednie skarbce płynności, w zależności od stawek, najłatwiejszą rzeczą do zrobienia jest udanie się do Morpho. Powiedzmy, że ludzie znajdują się w niedźwiedzim środowisku, w którym stopy DeFi są niskie.

Deponujesz weksel MT, pożyczasz USDC lub Tether na powiedzmy 2%, a następnie kupujesz weksel MT za pięć i jedną czwartą. A potem trzymasz i możesz, ponieważ rząd USA, zmienność bonów skarbowych wynosi zero. W ten sposób można uzyskać LTV na poziomie 90%.

Więc wkładasz tysiąc dolarów, pożyczasz 900 dolarów na dwa, wymyślam stopy procentowe, ponieważ obecnie są wysokie, ale na 2%. Za te pieniądze można kupić banknot MT o nominale pięć i ćwierć. Wpłacasz 900 $, a następnie pożyczasz 810 $ na dwa i dalej to zapętlasz.

Więc robimy dźwignię 10 do jednego, powiedzmy, że mamy 90%. A pięć i ćwierć staje się 15 lub 20. To jeden z przypadków użycia.

I możesz uzyskać długą transakcję, która jest niezwykle zyskowna. Innym przypadkiem użycia jest, jeśli chcesz być zabezpieczeniem czegoś, zamiast umieszczać USDC lub USDT jako zabezpieczenie, umieszczenie rachunku MT jako zabezpieczenia jest lepsze, ponieważ wartość twojego zabezpieczenia rośnie w czasie, ponieważ otrzymujesz odsetki. Więc jeśli jesteś zabezpieczeniem pożyczki czegokolwiek, BDC, ETH, cokolwiek, nadal lepiej jest umieścić rachunek MT niż USDC jako zabezpieczenie.

Jack: W moim rozumieniu bony skarbowe są instrumentami zerokuponowymi. Innymi słowy, jeśli stopy procentowe wynoszą 4%, kupujesz jednoroczny bon skarbowy. Nie chodzi o to, że co kwartał wypłaca 4% w skali roku.

Po prostu kupujesz go za 96 i wymieniasz na dolara. Jak ten aspekt ma się do ustawy MT? Czy to samo dzieje się w przypadku aprecjacji weksla MT, czy też posiadacze weksli MT faktycznie otrzymują odsetki w przeciwieństwie do posiadaczy weksli skarbowych?

Fabrice: Masz więc wiele sposobów na zaprojektowanie swojego tokena. Może to być coś o nazwie rebasing. Oznacza to, że kupujesz, jest on zawsze wart jeden, a odsetki oznaczają po prostu, że dostajesz go więcej, lub może być akumulowany, co oznacza, że odsetki narastają stopniowo i stale się składają.

Z wielu powodów zdecydowaliśmy się więc na akumulację. Tak więc wartość po prostu rośnie. Więc masz dolara, staje się on dolarem piątym, staje się dolarem 11 i zasadniczo wciąż rośnie.

Więc jego wartość rośnie, akumuluje się.

Jack: Więc to to samo co bon skarbowy? Tak. Tak.

Tak więc każdego dnia po prostu zwiększaj jego wartość, gdy jest zwijany, rozsuwany. Prawidłowo. Rozumiem.

Interesujące. No dobrze. Więc następną rzeczą, którą uruchamiasz, jest podstawa M.

Czy możesz zdradzić coś na temat swoich długoterminowych planów dotyczących wizji Midasa?

Fabrice: Tak. Myślę, że jesteśmy na samym początku transformacji rynków finansowych. Tradycyjne rynki finansowe muszą zostać wymyślone na nowo, prawda?

Wyobraźmy sobie, że nie ma sensu, by w 2024 roku, jeśli ja chcę kupić akcje Apple, a ty chcesz je sprzedać, dzwonimy do naszych bankierów, a oni realizują transakcję. Jest powiernik, broker, bankier, a rozliczenie to T plus 72. I dzieje się to tylko w godzinach pracy.

To znaczy, to nie ma sensu, prawda? Dlaczego nie można tego robić 24 godziny na dobę, bez pośredników, w czasie rzeczywistym? Jeśli przeleję komuś pieniądze, nie ma możliwości śledzenia w czasie rzeczywistym.

Tak więc tworzenie tokenizowanych aktywów jako sposobu na przekształcenie świata finansów w świat cyfrowy, zdigitalizowany i działający w czasie rzeczywistym jest moim zdaniem wizją długoterminową. Możemy łatwo tokenizować obligacje. Możemy łatwo tokenizować akcje.

Czy faktycznie ma to sens, biorąc pod uwagę, że na Zachodzie można łatwo przejść do Robinhood lub E-Trade? Niekoniecznie. Ale z perspektywy długoterminowej musimy na nowo wymyślić szyny tradycyjnego systemu finansowego, tak aby był cyfrowy i działał 24 godziny na dobę, bez tych wszystkich warstw pośredników i opłat oraz szyn kryptograficznych lub sposobu, aby to zrobić.

Teraz, jeśli chodzi o płatności, podejrzewam, że nie pójdziemy drogą kryptowalut. I myślę, że będziemy kopiować przykłady Brazylii i Rosji z PIX i UPI. Rosja, Indie.

Tak więc Indie z UPI jako całkowicie darmowym systemem płatności w czasie rzeczywistym, który działa między konsumentem a konsumentem, konsumentem a biznesem, biznesem a rządem, B2B. To jest jak wszystko. I to za darmo w czasie rzeczywistym.

I to jest niezwykłe. Zasadniczo zniknął podatek interchange MasterCard Visa. Doprowadziło to do niezwykłej innowacji, takiej jak mikrotransakcje, modele biznesowe oparte na mikrotransakcjach oraz eksplozja finansowa i włączenie finansowe, które są piękne i magiczne, że nie mogę się doczekać, aż stanie się to na Zachodzie.

Myślę więc, że coś takiego jest bardziej prawdopodobne. Myślę więc, że szyny płatności będą nadal kontrolowane przez rząd i nie będą znajdować się w szynach kryptograficznych. Ale jeśli chodzi o rozliczanie aktywów, takich jak obligacje itp., nie ma powodu, dla którego nie mogłoby to odbywać się w kryptowalutach.

To znaczy, oczywiście, zasiedziali naprawdę tego nie chcą, ale ma to wiele sensu. Myślę więc, że oprócz próby przejęcia stabilnych monet nie przynoszących zysków, będziemy również tokenizowani. Zamierzamy tokenizować inne rzeczywiste aktywa finansowe.

Jack: Powiedziałeś, że jesteś optymistycznie nastawiony do tokenizacji aktywów i rozliczeń, co robi Midas, ale nie do płatności. Więc nie postrzegasz tego jako płatności i nie widzisz kryptowalut lub stabilnych monet odgrywających dużą rolę w przyszłości płatności. Nie chcę wkładać słów w twoje usta.

Fabrice: Nie, nie mówię tego, prawda? Podobnie jak niesamowite aplikacje płatnicze przylegające do kryptowalut, takie jak Dollar App. Dollar App ma szynę kryptograficzną i robi ponad miliard płatności.

Pozwalają więc na przesyłanie pieniędzy z USA do Meksyku i peso do dolara, tak jak zdecydowanie najtańsze i tańsze niż wszystko inne od mądrego transferu, itp. Z tej perspektywy jest to rewolucyjne rozwiązanie. Mówię, ale w obrębie kraju, więc więcej rzeczy, płatności za szyny, co mi się nie podoba na Zachodzie, to fakt, że wszyscy płacą kartami kredytowymi Visa, MasterCard i American Express, z efektywnym podatkiem, stawką interchange wynoszącą, powiedzmy, od 0,8% do 3%, w zależności od kraju, kategorii, sprzedawcy, agenta rozliczeniowego itp. Podejrzewam, że jeśli uda się przenieść tę wartość do świata, w którym wynosi ona zero, uwolni to niezwykłą wartość. Istnieją dwa przykłady krajów, w których tak się stało. Czy mógłbym teraz zbudować to na kryptowalutach, zwłaszcza jeśli użyłbym czegoś bardzo taniego, jak Solana?

Czy Solana Pay może stać się niesamowitym mechanizmem płatności? Odpowiedź brzmi: tak. I PayPal to robi, prawda?

Dokładnie. Czy uważam, że jest to możliwe? Myślę, że odpowiedź jest absolutnie twierdząca.

I myślę tylko o tym, co rządy są skłonne oddać kontrolę i co moim zdaniem jest najbardziej prawdopodobne? Podejrzewam, że bardziej prawdopodobną odpowiedzią pod względem wyniku jest to, że coś takiego jak UPI lub PICS, które są ostatecznie kontrolowane i regulowane przez rząd, jest tym, co dzieje się w płatnościach, a nie systemem płatności kryptowalutowych. Nie mówię, że to niemożliwe.

Mówię tylko o prawdopodobieństwie, podejrzewam, że tak się nie stanie, mimo że będą one miały do odegrania znaczącą rolę, zwłaszcza jeśli chodzi o płatności między krajami, giełdy i systemy międzywalutowe. To znaczy, Dollar App, jeśli nie grałeś, to 1L, D-O-L-A-R-A-P-P, jest niezwykłe. Nawiasem mówiąc, całe szyny kryptograficzne są zaciemnione.

Nie zdajesz sobie sprawy, że jest w tym komponent kryptograficzny. To jest po prostu zrobione dla ciebie i jest piękne.

Jack: Więc UPI, Unified Payment Interface, czy powiedziałbyś, że Chiny również mają to z UnionPay?

Fabrice: Chińskie odpowiedniki, te duże, które w rzeczywistości są prywatne, czyli WePay od Tencent i Alipay od Alibaba. Ale rząd ich nienawidził, więc oczywiście zamknął IPO. I finanse, mam na myśli, więc jestem mrówką inwestycyjną, bardzo rozczarowaną mrówką inwestycyjną.

Tak więc w Chinach powstało to od strony prywatnej, ale rząd ich nienawidził i starał się zrobić wszystko, co w jego mocy, aby je zabić i zastąpić ich wewnętrznym odpowiednikiem. Ale tak, chciałbym, żeby coś takiego istniało w USA. Coś w rodzaju UnionPay lub – tak, mam na myśli UPI.

Tak, UPI, gdybyśmy mogli skopiować i wkleić UPI lub PIX, byłbym niezwykle zachwycony i szczęśliwy. Fed próbował stworzyć produkt o nazwie FedNow, ale jest on obsługiwany tylko przez banki regionalne, ponieważ oczywiście wiele banków nie chce stracić interchange, który jest dużą częścią modelu biznesowego i nie dotarł jeszcze do świadomości publicznej. Ale są, ale nie są jeszcze skierowane do konsumentów.

Podejmowane są więc wysiłki w tym kierunku, ale myślę, że na Zachodzie zajmie to dekadę lub więcej.

Jack: Od czasu debiutu giełdowego w 2000 r., Visa i MasterCard osiągają wyjątkowo dobre wyniki, ponieważ ich działalność charakteryzuje się wysoką jakością. A jeśli będą kontynuować, prawdopodobnie będą mieli wysokiej jakości biznes. Brzmi to tak, jakbyś uważał, że najlepsze czasy te firmy mają już za sobą?

Fabrice: Cóż, niekoniecznie są, ponieważ mają dużo regulacji i władzy, i jestem pewien, że będą z tym walczyć do samego końca, prawda? Jakby to była ostatnia rzecz, której chcą. A w miejscach, w których to się stało, penetracja kart kredytowych była niska, prawda?

Powodem, dla którego nie sądzę, by w Brazylii i Indiach walczono z tym aż tak mocno, jest fakt, że niewiele osób było na tyle zamożnych, by mieć karty kredytowe i dobre wyniki kredytowe, które uzasadniałyby posiadanie kart kredytowych. W ten sposób można zbudować zupełnie nowe, niezależne szyny płatności kredytowych. Tutaj, gdzie jest zasiedziały, dwóch zasiedziałych, podejrzewam, że będzie to bardzo, bardzo trudne.

Jeśli więc miałbym obstawiać, powiedziałbym, że nie stanie się to w ciągu następnej dekady i pozostaną one główną szyną płatniczą. Tak więc zdecydowanie nie jestem krótki w krótkim okresie, ani w tym, ani w tym, ale i tak nie byłbym inwestorem. Wolę rzeczy, które idą od zera do tysiąca, rzeczy, które są już ustalone.

Jack: Racja. Tylko dlatego, że uważasz, że byłoby dobrze dla Ameryki, gdybyśmy mieli UPI, ale uważasz, że byłoby to dobre, nie oznacza, że tak się stanie. O tak.

Fabrice: Jest wiele rzeczy, które byłyby dobre dla Ameryki. Powinniśmy mieć o wiele bardziej otwartą politykę imigracyjną i politykę imigracyjną zarówno dla osób o niskich, jak i wysokich kwalifikacjach, ponieważ w rzeczywistości zwiększa to nasz dobrobyt narodowy i dramatycznie poprawia naszą demografię. Powinniśmy mieć znacznie prostszy system podatkowy z podatkiem liniowym.

Jest tak wiele rzeczy, które powinniśmy mieć, a których nie mamy. Jest więc różnica między myśleniem życzeniowym a tym, co myślę, że się wydarzy. Nie sądzę, by stało się to w najbliższym czasie.

Jack: Więc tak. Twoja strona jest bardzo łatwa do znalezienia, FabriceGrinda.com. Gdzie można znaleźć więcej informacji o Midasie?

Fabrice: To Midas.app. Więc tak, M-I-D-A-S.A-P-P. A jeśli chcesz dowiedzieć się więcej o moim funduszu venture, to jest to FJLabs.com.

Jack: Rozumiem. Fabrice, chciałbym tylko zadać pytanie, odchodząc od kryptowalut z powrotem do kapitału wysokiego ryzyka. Przeprowadziłem wywiady i rozmawiałem z wieloma bankierami z perspektywy bankowej, jak wyglądał Silicon Valley Bank, bardzo duży bank venture capital, który upadł ponad rok temu.

Ale tak naprawdę nie rozmawiałem, nie znam zbyt wielu ludzi z branży venture capital. Jestem zaznajomiony z plotkami, że każda osoba z venture capital jest na Twitterze i jest na tych samych czatach, rozmawiają o tym i w zasadzie słowo szybko się rozchodzi. Ale co było, jak sądzę w środę, Goldman ogłosił, że emituje te rzeczy, a następnie spekulował w środę wieczorem, a bank upadł późnym rankiem, wczesnym popołudniem w piątek.

Więc stało się to naprawdę szybko. Jak wyglądał ten 50-godzinny okres?

Fabrice: Więc natychmiast wycofaliśmy nasze fundusze. Więc faktycznie, ponieważ oczywiście mieliśmy więcej niż 250 tysięcy, limit FDIC. Zdawaliśmy sobie sprawę, że takie działania mogą doprowadzić do upadku banku.

Ale gdybyśmy tego nie zrobili, to oczywiście jest to podstawowy problem teoretyczny, w którym równowaga Nasha jest wynikiem negatywnym, w którym wszyscy wyciągają pieniądze i w rezultacie są dobrzy. Więc jeśli nikt nie wyciągnie pieniędzy, to przetrwa. Ale jeśli ktoś, jeśli ludzie to robią, a ty nie, tracisz pieniądze.

Więc wszyscy to robią. A równowaga Nasha jest wynikiem negatywnym. Natychmiast więc wycofaliśmy pieniądze.

Więc wszystko było w porządku. Potem jednak zdaliśmy sobie sprawę, że wiele naszych spółek portfelowych nie wywiązało się z tego na czas. Do czasu, gdy spróbowali, mieliśmy kilka spółek portfelowych, które miały tam około stu procent sald.

Więc co robimy w przypadku nagłych spotkań zarządu w niedzielę? Musimy płacić, a nie mamy pieniędzy i nie możemy ich zebrać, ponieważ potrzeba trzech, czterech, pięciu, sześciu miesięcy, aby je zebrać. Był to więc dość wstrząsający zestaw godzin.

A tak przy okazji, to wszystko nie musiało się wydarzyć. Stało się tak, że zasady rachunkowości dla banków zostały zmienione w taki sposób, że jeśli zamierzasz utrzymać termin zapadalności papieru wartościowego, nie musisz pisać, aby napisać rynek. I to właśnie powodowało, że w miarę jak stopy procentowe zaczęły spadać, a wartość obligacji zaczęła spadać – przepraszam, stopy procentowe rosły, a wartość obligacji spadała – ten coraz większy wzrost różnicy między wartością księgową a wartością rynkową.

A wszystko to było spowodowane, jak sądzę, zmianą prawa księgowego zatwierdzoną przez Kongres w latach 2017-2018. Gdybyśmy po prostu utrzymali wycenę rynkową, nie doszłoby do tej ogromnej delty i luki, ani też nie istniałaby zachęta do kupowania wyższych, bardziej ryzykownych obligacji o wyższym oprocentowaniu. I to była podstawowa kwestia, czy ludzie z SVB byli ostrożni?

Nie, powinni być bardziej ostrożni. To powiedziawszy, czy byłem zadowolonym klientem SVB? Tak.

Nie byłem z nich zadowolony, ponieważ dawali mi wyższe oprocentowanie na moich średnich oszczędnościach itp. Nie, po prostu łatwiej się z nimi pracuje. Wszyscy bankowaliśmy w SVB, ponieważ są przyjaźni i łatwiej się z nimi współpracuje.

Co to znaczy, że łatwiej się z nim pracuje? Co to oznacza? Jak szybko otworzyć konto bankowe?

Jeśli potrzebujesz kabla, jak szybko go podłączysz? Czy po zadaniu pytania odbierają telefon? Spróbuj otworzyć konto bankowe w Citibanku, a jest to bolesny proces trwający wiele dni i papierkowej roboty, a spróbuj z kimś porozmawiać, a nikt nigdy nie odpowie.

To tak, jakby anonimowa osoba w Indiach, gdzieś w call center mogła z tobą rozmawiać. Po prostu ktoś, kto jest zorientowany na konsumenta i przyjazny. Nie korzystaliśmy z ich usług, ponieważ oferowali nam lepsze oprocentowanie.

Korzystaliśmy z ich usług, ponieważ byli przyjaźni dla klientów. Ich wynik NPS, doświadczenie było wysokie. W rzeczywistości myślę, że nadal z nimi współpracujemy, ponieważ nadal są przyjaźni i świetnie się z nimi pracuje.

Jack: I tak upadły, przejęte przez FDIC. Ich aktywa i franczyza zostały ostatecznie przeniesione do First Citizens Bank Shares. Oznaczenie giełdowe to FCNCA, którego nie posiadam, ale jeśli spojrzysz na wykres akcji, ogromnie skorzystasz na tym zysku.

Są więc teraz właścicielami Silicon Valley Bank i wielu jego podmiotów. Tak więc ty i wiele twoich spółek portfelowych nadal bankujecie w Silicon Valley Bank, który jest własnością FCNNCA. Czy to prawda?

I czy wielu z twoich kolegów, którzy są innymi inwestorami venture capital, czy można również powiedzieć, że trzymali się marki Silicon Valley Bank, nawet po tym, jak – to jest dokładne, ale z zmarszczką, że wcześniej, spójrz, nigdy nie postrzegaliśmy naszej pracy jako takiej, czy powinniśmy przeprowadzać kontrole kredytowe w bankach, z którymi współpracujemy?

Fabrice: Nie, zakładamy, że banki są zdrowe, prawda? Mieliśmy więc wszystkie nasze aktywa w jednym banku i nie byliśmy multibankiem. Teraz każdy w świecie venture i każda z naszych spółek portfelowych ma wiele relacji bankowych.

I tak bankujemy w JPMorgan Chase i Morgan Stanley. To znaczy, mamy teraz wiele kont bankowych, ponieważ nie chcemy, aby to, co się tutaj wydarzyło, kiedykolwiek się powtórzyło. Cieszę się, że FDIC zdecydowała się zapewnić wszystkie depozyty, ponieważ w rzeczywistości nie sądzę, aby naszym zadaniem było przyglądanie się bilansom banków i decydowanie, czy są one zdrowe, czy nie.

Chcemy tylko bezpiecznego miejsca do parkowania pieniędzy. Ponieważ ponownie, używamy go do zarządzania gotówką. Nie robimy nic, jesteśmy firmami tracącymi pieniądze, prawda?

W rezultacie wypisujemy czeki pracownikom itp. Nie możemy tracić aktywów, którymi zarządzamy. Nie spekulujemy tymi pieniędzmi.

Dosłownie, jest w gotówce, ponieważ musimy codziennie wypisywać czeki, wiele czeków każdego dnia, przelewy itp. Chcemy więc tylko banków, z których możemy łatwo wysyłać pieniądze. A tradycyjne banki sprawiały, że wysyłanie przelewów było zbyt bolesne.

To znaczy, to takie proste.

Jack: Można zauważyć, że patrząc na dokumenty banków z Doliny Krzemowej i prezentacje inwestorów, ogromna ilość pozyskiwania funduszy, która miała miejsce w 2020 i 2021 r., spowodowała gwałtowny wzrost depozytów, ponieważ pieniądze zalały konta bankowe VC i firm wspieranych przez VC. Potem, gdy zbieranie funduszy zwolniło, nadal był napływ, ale znacznie mniejszy. A depozyty spadły tak bardzo, ponieważ venture cap, jak powiedziałeś, często lub prawie cały czas spalają pieniądze i tracą pieniądze.

Więc ich depozyty spadłyby. Dokładnie.

Fabrice: Tak. A tak przy okazji, banki w ogóle, to znaczy, wracając do kwestii makro, jednym z powodów, dla których martwiłem się o makro, jest to, że gdy stopy procentowe rosną, ludzie po prostu wyprowadzają pieniądze z banków do bonów skarbowych i funduszy rynku pieniężnego. Tak więc depozyty bankowe, ponieważ bylibyśmy w konkretnym powodzie, dla którego spadłyby, czyli firmy spalają kapitał.

Nie zbieramy więcej pieniędzy. Oczywiście depozyty spadają, ale depozyty bankowe spadają dość dramatycznie w tym samym czasie, co nieruchomości komercyjne, które nie wywiązują się ze zobowiązań. Tak więc banki są również w swoich bilansach balonowane przez firmy zajmujące się nieruchomościami komercyjnymi, które je przejmują.

Dlatego się martwiłem, bo myślałem, że pożyczki spadną. Był to więc jeden z powodów, dla których sądziłem, że może dojść do recesji z powodu wyższych stóp procentowych, ale konsumenci, ponieważ zatrudnienie pozostało silne, a wzrost płac pozostał silny, tak się nie stało. Wyjaśniłeś, dlaczego depozyty SVP spadły, ale szczerze mówiąc, depozyty wszędzie spadły dość dramatycznie, ponieważ lepiej jest być w bonach skarbowych i funduszach rynku pieniężnego niż na koncie czekowym w banku.

Jack: Racja. Więc mówisz, że martwiłeś się recesją, a teraz martwisz się nią mniej. Myślę, że wielu ludzi, na pewno, mam na myśli, ekonomia Bloomberga miała 99% prawdopodobieństwo recesji jesienią 2022 roku.

Więc tak, większość ludzi, w tym ja, tak myślała, a recesja nie nadeszła. Jak myślisz, gdzie znajdujemy się w cyklu koniunkturalnym? Czy uważasz, że recesja nadal nadejdzie, ale dopiero w 2025 roku?

A może myślisz, że nie, jesteśmy na początku nowego cyklu gospodarczego i nie ma ograniczeń?