Há um ano, em Welcome to the Everything Bubble, argumentei que uma combinação sem precedentes de políticas monetárias e fiscais frouxas estava alimentando uma bolha em todas as classes de ativos. Estávamos observando uma espuma em ações, criptomoedas, imóveis, terras, commodities e títulos com uma bolha especulativa completa em SPACs. Comportamentos incomuns, como pressões de venda no varejo e volatilidade extraordinária, sugeriam que estávamos no topo do mercado ou perto dele.

Na FJ Labs, é claro que fomos grandes beneficiários da bolha, já que todos os nossos investimentos estavam sendo aumentados de forma incrivelmente rápida. Estávamos bem cientes de que, apesar de acharmos que fazemos um bom trabalho na escolha de investimentos, também estávamos nos beneficiando do ambiente de espuma. Em uma bolha, todos nós parecemos gênios. Levamos a sério minhas preocupações macroeconômicas e vendemos ações secundárias de alguns de nossos vencedores que estavam em alta. Isso não ocorre porque não acreditamos nelas, muito pelo contrário, mas elas são normalmente as únicas posições em que podemos obter alguma liquidez. Além disso, normalmente vendemos apenas 50% de nossa posição.

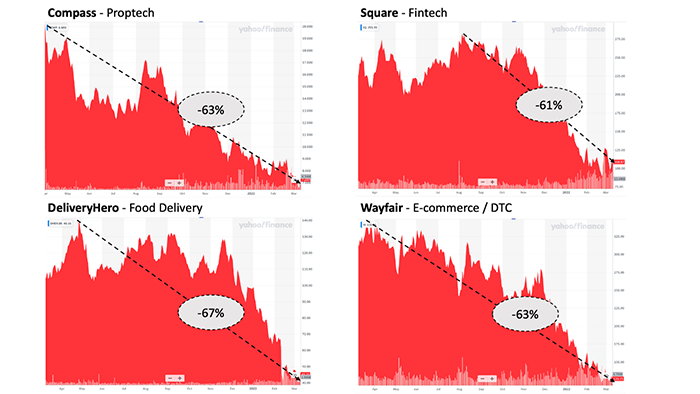

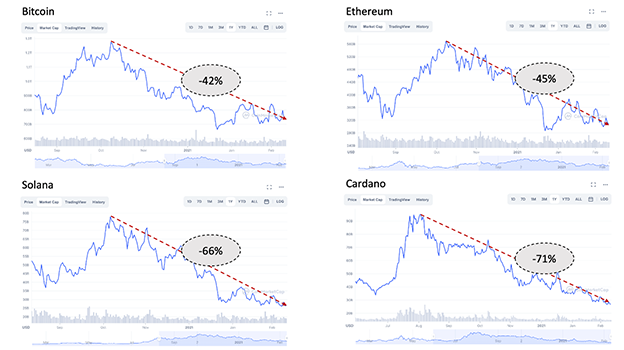

Desde então, o mercado se corrigiu, especialmente no que se refere a ações de tecnologia e criptomoedas. 40% das ações da Nasdaq caíram mais de 50% entre o máximo e o mínimo em todos os setores de tecnologia.

Os múltiplos foram significativamente reduzidos para as empresas públicas de tecnologia. Os múltiplos de SaaS agora estão novamente abaixo da mediana de longo prazo.

A maioria dos ativos de criptografia também caiu mais de 50%.

Isso levanta a questão do que devemos fazer agora. É aí que reside o problema, pois o caminho a seguir é extremamente incerto. No passado, eu tinha mais certeza e clareza de pensamento. No final da década de 1990, publiquei artigos que explicavam que estávamos em uma bolha tecnológica e que, embora ela fosse estourar, também estabeleceria as bases para o crescimento que viria. Em meados dos anos 2000, argumentei neste mesmo blog que as pessoas deveriam alugar em vez de comprar, devido aos preços inflacionados dos imóveis. Conforme discutido acima, há um ano sugeri que todas as classes de ativos estavam se supervalorizando. Agora, posso apresentar argumentos razoáveis para explicar por que as coisas podem se recuperar, por que ficarão de lado e por que podemos ter muito mais desvantagens.

Um ambiente macroeconômico e geopolítico incerto

A. O caso otimista

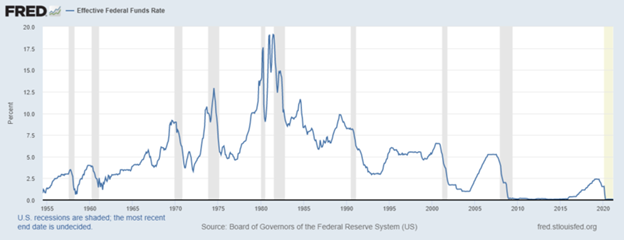

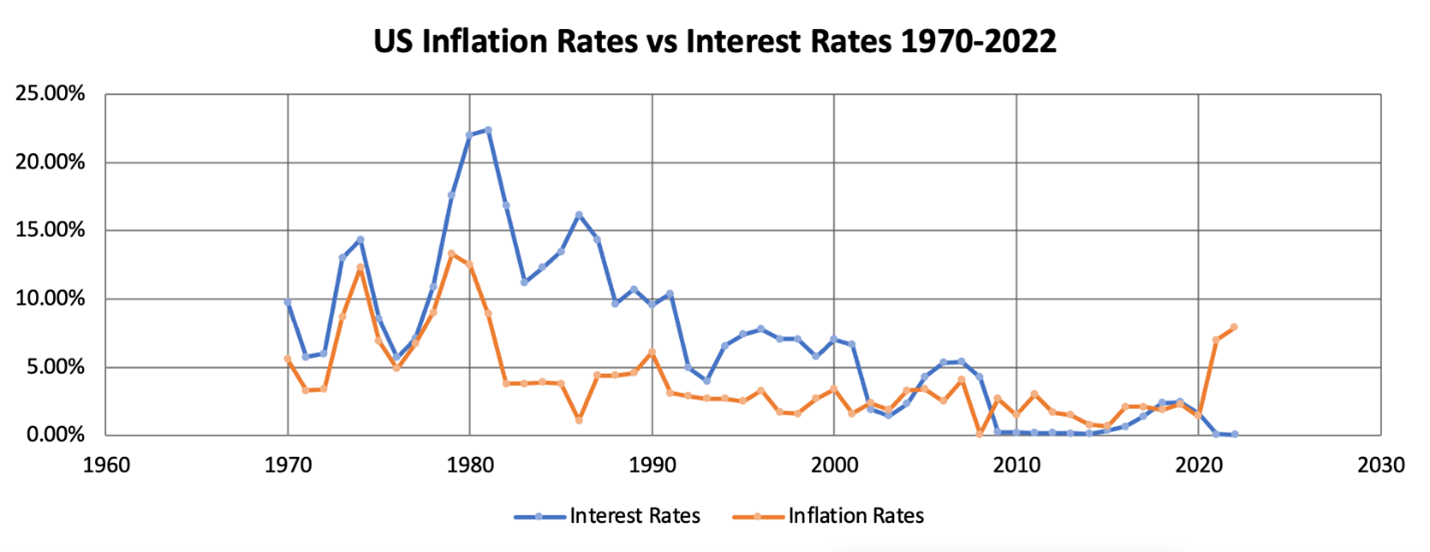

Eu queria começar com o caso otimista porque, nesta época de desgraça e tristeza, quase ninguém acredita nele. O índice de preços ao consumidor subiu 7,9% em 12 meses até fevereiro de 2022, o maior ganho em 12 meses em 40 anos. Para evitar uma inflação descontrolada, espera-se que o Fed aumente as taxas cinco vezes este ano em pelo menos 1,5% cumulativamente. Historicamente, a maioria dos aumentos rápidos das taxas pelo Fed levou a uma recessão.

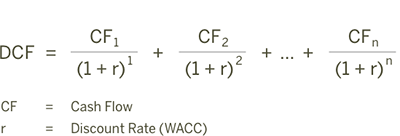

O motivo pelo qual os mercados públicos recuaram, especialmente os ativos de risco, como ações de tecnologia e criptomoedas, é o aumento esperado nas taxas de juros dos EUA. A razão pela qual os aumentos nas taxas afetam mais os ativos de risco é que os ativos de risco têm mais de seu valor impulsionado por fluxos de caixa em um futuro distante. O valor de uma empresa é o valor presente líquido dos fluxos de caixa futuros descontados.

Imagine uma startup de tecnologia que deve gerar US$ 1 bilhão em fluxo de caixa em 10 anos. Se a taxa de desconto for de 0%, esse fluxo de caixa futuro aumentará a avaliação da empresa em US$ 1 bilhão. No entanto, se a taxa de desconto for de 10%, o mesmo US$ 1 bilhão de fluxo de caixa dez anos à frente só aumentará a avaliação atual da empresa em US$ 385 milhões. Quando começamos com taxas muito baixas, não é necessária uma grande mudança nas taxas de juros para causar grandes impactos nas avaliações, especialmente para empresas em que a maior parte dos fluxos de caixa está ocorrendo em um futuro relativamente distante.

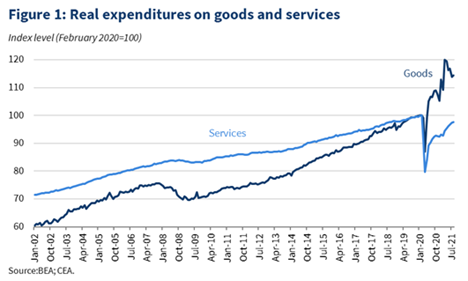

Agora, uma grande parte do aumento da inflação se deve à crise na cadeia de suprimentos causada por um aumento maciço na demanda por produtos. Isso, por sua vez, se deveu a uma redução na demanda por serviços, pois os consumidores não podiam mais viajar, ir a restaurantes, ao cinema etc.

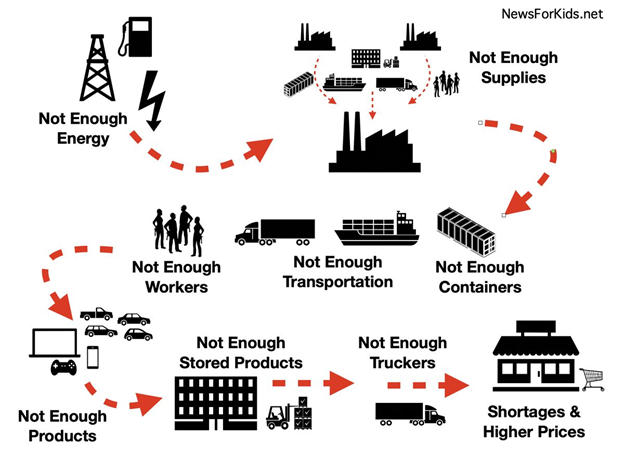

Com toda essa renda extra disponível, os consumidores passaram a fazer compras on-line. Acontece que nossa infraestrutura não foi feita para ser dimensionada tão rapidamente. O número de navios porta-contêineres no mundo, o número de contêineres disponíveis, o rendimento de nossos portos, a disponibilidade de caminhões e motoristas de caminhão, a disponibilidade de chassis (as carretas que transportam os contêineres), tudo isso ficou sobrecarregado, o que obstruiu o sistema. Simplesmente não temos o suficiente desses elementos essenciais da cadeia de suprimentos, nem sistemas resilientes que sejam ágeis o suficiente para transferir o fornecimento desses ativos para onde eles são necessários.

Além disso, as redes de logística do comércio eletrônico são fundamentalmente diferentes, em termos de espaço geográfico e físico, daquelas do varejo tradicional. Eles são mais complicados porque você está armazenando em cache seu inventário para ficar mais próximo dos usuários, em vez de posicionar tudo em um centro de distribuição em um único hub. As empresas precisam posicionar seus depósitos em todos os Estados Unidos, o que torna tudo exponencialmente mais complicado. Como resultado, quanto mais as pessoas compravam coisas on-line, mais esses sistemas ficavam sobrecarregados.

Isso está sendo exacerbado pela guerra na Ucrânia, que está elevando os preços da energia e interrompendo ainda mais as cadeias de suprimentos.

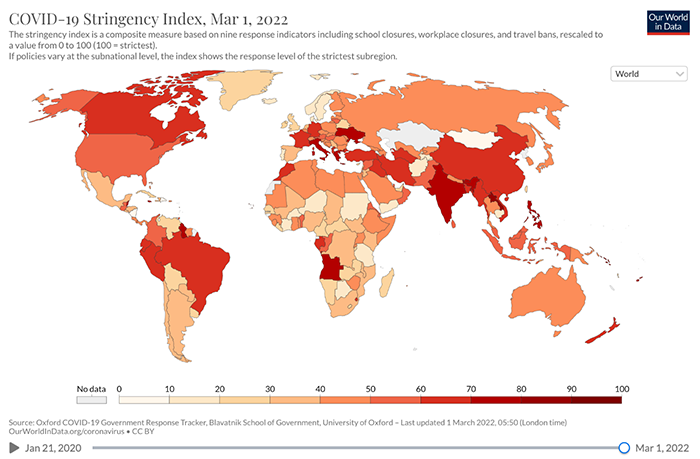

Agora, vou explicar como um resultado otimista poderia acontecer. A mudança nas compras de serviços para mercadorias foi impulsionada pelas rigorosas restrições da COVID.

Imagine que, agora que todo mundo já teve COVID por causa do Omnicron e/ou está com a vacina tripla, a COVID finalmente se torna endêmica. Embora possa permanecer conosco por muito tempo, aprendemos a conviver com ela e os estados acabam com todas as restrições, seguindo o exemplo da Dinamarca e do Reino Unido. Os consumidores voltam aos seus padrões de consumo ex-ante. Isso deve permitir que as cadeias de suprimentos sejam desobstruídas e ter um efeito deflacionário na economia, já que os custos de logística diminuem significativamente.

Além disso, o fim dos cheques de auxílio COVID deve eliminar parte do excesso de demanda que estava sendo injetado na economia. Se isso acontecer com rapidez suficiente para que as expectativas de inflação não se consolidem e a solicitação de aumentos salariais de 7% ao ano não se torne a norma, o aumento da inflação deverá ser temporário, permitindo que o Fed aumente as taxas mais lentamente do que o previsto pelos mercados.

Também estamos no auge da incerteza, com a guerra na Ucrânia impactando negativamente o sentimento. Se você chegar a uma solução nas próximas semanas ou meses, isso deverá eliminar muitos dos riscos geopolíticos que pairam sobre a economia. Também tenho esperança de que as dificuldades que Putin está encontrando na Ucrânia e a severidade das sanções econômicas tenham feito Xi Jinping pensar duas vezes em relação a uma possível invasão ou anexação de Taiwan.

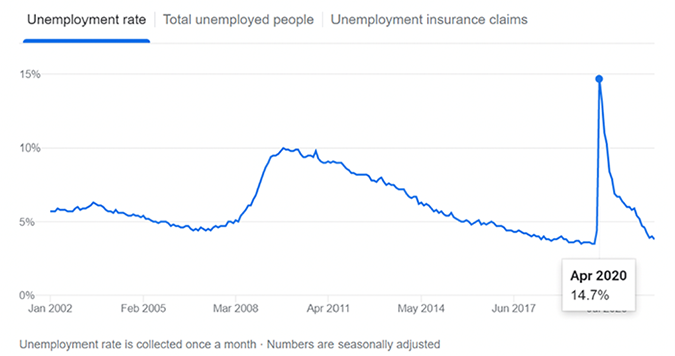

Se a inflação e as tensões geopolíticas diminuírem, a economia estará bem posicionada para continuar a ter um bom desempenho e para que os mercados se recuperem. As empresas estão em boa situação financeira em relação a outros períodos em que uma recessão estava se formando em termos de posições de caixa e endividamento. Estamos em pleno emprego, com o desemprego nos EUA em 3,8%. O déficit fiscal está caindo drasticamente, pois o Congresso não está considerando novos pacotes de ajuda, e os pacotes adicionais de infraestrutura e sociais serão muito menores do que os recentes pacotes de ajuda.

No longo prazo, a tecnologia também deve ajudar a lidar com a inflação. A tecnologia é deflacionária e proporciona melhores experiências ao usuário a custos mais baixos. A COVID levou à rápida adoção de tecnologia em setores da economia até então pouco afetados pela revolução tecnológica: saúde, educação, B2B e até mesmo serviços públicos. Economistas como Tyler Cowen, que descreveram pela primeira vez a “Grande Estagnação”, agora estão prevendo uma reaceleração do crescimento impulsionado pela tecnologia.

No quarto trimestre do ano passado, eu teria atribuído uma probabilidade de 50% de que o cenário otimista se concretizasse. No momento, eu diria que está em torno de 33%, mas infelizmente está diminuindo a cada dia.

B. O caso da estagnação

O caso otimista exige que a inflação seja transitória e retorne ao status quo ante, permitindo que o Fed aumente menos do que o esperado. A questão é que, quanto mais tempo a inflação permanecer acima da tendência (digamos, 2 a 2,5%), mais provável será que as expectativas de inflação se consolidem. A média de ganhos por hora do setor privado, ajustada sazonalmente, aumentou 5,1% em fevereiro em relação ao ano anterior. Embora esse valor ainda seja inferior à inflação, se os trabalhadores começarem a receber um aumento automático de 7% no salário todos os anos para combater a inflação, isso consolidará a inflação em 7%.

Em geral, os Estados são avessos a riscos e demoram a agir. Eles podem afrouxar as restrições mais lentamente do que o justificado. Isso manteria a demanda por bens artificialmente inflada por mais tempo, mantendo as cadeias de suprimentos obstruídas e os preços altos. Isso, por sua vez, aumentaria a probabilidade de consolidar expectativas de inflação mais altas.

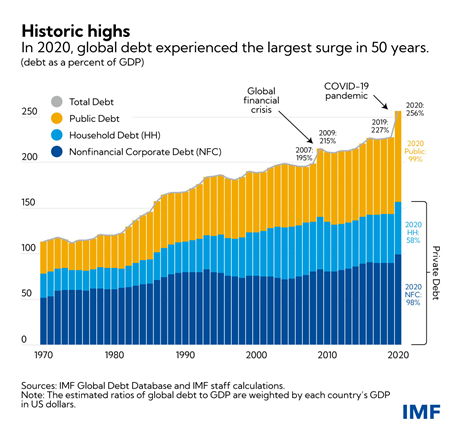

Há também uma sensação crescente de que muitos se sentiriam confortáveis com uma inflação mais alta. A dívida global está em uma alta histórica de mais de 250% do PIB, o que torna os governos, as empresas e as famílias particularmente vulneráveis a taxas mais altas.

Uma inflação permanentemente mais alta teria muitos custos: menor poder de compra, menos investimentos, má alocação de capital, destruição do valor da poupança. Entretanto, no curto prazo, as taxas reais negativas também corroeriam o valor da dívida.

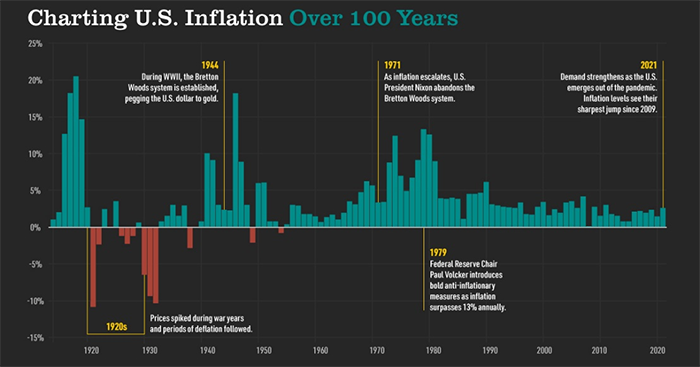

Em tempos de guerra, os estados toleraram taxas de inflação mais altas por períodos razoavelmente longos, como você pode ver no gráfico abaixo para a Primeira Guerra Mundial, a Segunda Guerra Mundial e a Guerra do Vietnã.

Embora ainda estejamos no início da invasão russa na Ucrânia, o atual atoleiro em que as forças russas se encontram pode levar a um conflito prolongado, criando uma nuvem de incerteza que afeta o sentimento.

É fácil ver como o cenário de estagnação se desenrola. As taxas de juros aumentam, mas não o suficiente para combater o aumento das expectativas de inflação. Os políticos e o Fed optam por aceitar uma inflação acima da tendência. Quando combinado com a incerteza geopolítica, estaríamos nos preparando para um baixo crescimento real. Nesse sentido, talvez comecemos a nos parecer com muitos países latino-americanos durante décadas. Em vez de acompanhar o crescimento e os valores nominais, devemos acompanhar os valores reais. Embora os mercados possam não cair significativamente em termos nominais, é muito provável que as avaliações reais diminuam ao longo do tempo.

Esse cenário pode muito bem ser o mais provável neste momento.

C. O caso pessimista

Há uma possibilidade real de que o pior ainda esteja por vir, com o número de cenários que podem levar a um resultado catastrófico aumentando a cada dia. Embora haja algum aperto em andamento, o Fed e o governo ainda estão adotando políticas monetárias e fiscais frouxas em relação aos padrões históricos. Um aumento de 1,5% nas taxas de juros pode não ser suficiente para conter a inflação. Em 1981, Volcker elevou as taxas dos EUA para mais de 20%.

- Fonte para taxas de juros: Tendências Macro

- Fonte das taxas de inflação: The Balance

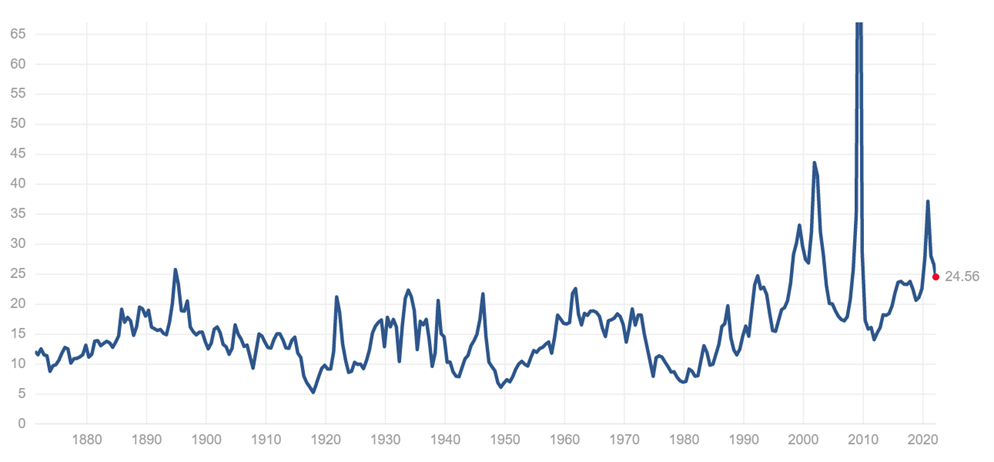

Você não precisa de um cenário Volcker 2.0 para ainda ter um impacto significativo nos mercados e na economia. Mesmo uma taxa de 5%, um nível visto pela última vez em 2007, desaceleraria tremendamente a economia e reduziria as avaliações, especialmente dos ativos de risco. Embora os mercados públicos tenham se corrigido, as avaliações continuam muito acima das médias históricas.

Índice PE da S&P ao longo do tempo

Não seria inimaginável que as avaliações fossem reduzidas à metade do que são atualmente, especialmente porque os lucros provavelmente sofrerão um golpe devido aos custos mais altos de energia e às consequências da saída da Rússia.

Pior ainda, há muitos outros cenários que podem levar a uma crise financeira global e a uma mentalidade geral de “não correr riscos”. Os políticos, o público e a imprensa parecem ser como o Olho de Sauron. Eles só conseguem se concentrar em um problema de cada vez. Por um longo tempo, foi Trump, depois a COVID e agora a invasão russa na Ucrânia. Sempre me perguntei se, após a COVID, essa atenção não seria voltada para o aumento insustentável do nível de dívidas dos governos em muitos países durante a COVID.

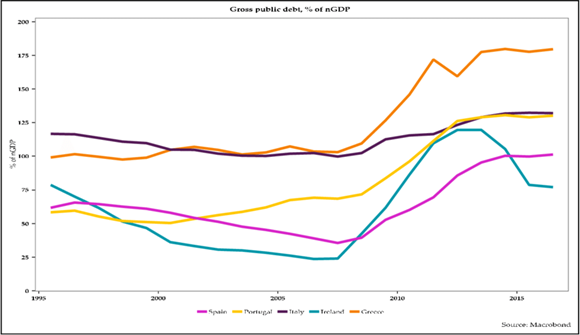

Itália, Grécia, Espanha e Portugal tiveram aumentos significativos em suas dívidas públicas nos últimos anos.

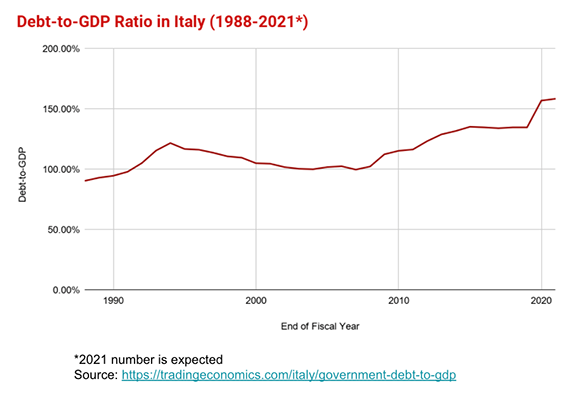

A relação entre a dívida e o PIB da Itália aumentou de 100% para mais de 150% nos últimos 15 anos.

Uma crise de confiança na dívida italiana poderia ameaçar todo o projeto do euro com o colapso. A crise da dívida grega desencadeou uma enorme crise financeira global. A economia italiana é dez vezes maior, e a crise seria muito maior. Nesse cenário, todo o sistema financeiro pode entrar em colapso. Muitos bancos estariam expostos à dívida do soberano inadimplente. Os bancos teriam receio de negociar entre si com o risco implícito da contraparte, como aconteceu durante a Grande Recessão de 2007-2009.

Essa crise também poderia ser criada por uma inadimplência de um país emergente ou apenas por uma inadimplência de um grande banco por vários motivos, incluindo possivelmente uma exposição excessiva à Rússia. O Credit Suisse e o UBS, em particular, sentem-se vulneráveis. Eles se encontraram no epicentro de todos os recentes desastres internacionais envolvendo empréstimos ruins, por exemplo, Archegos, Greensil, Luckin Coffee etc. Os empréstimos denominados em moeda estrangeira, por si sós, totalizam ~400% do PIB suíço. Oficialmente, os ativos do sistema bancário suíço são ~ 4,7x o PIB, mas isso exclui os ativos fora do balanço patrimonial. Incluindo isso, você acha que uma proporção de ~9,5x 10x é mais precisa.

Há muito tempo, a Suíça é considerada um porto seguro, com uma economia próspera e estável e uma população homogênea. Suspeito que, na próxima crise, os bancos suíços poderão se mostrar grandes demais para serem socorridos, em vez de grandes demais para falir, e poderão derrubar toda a economia suíça com eles.

Isso não é inédito. Durante muitos anos antes da Crise Financeira Global, a Islândia foi amplamente vista como uma história de sucesso econômico, recebendo elogios do FMI e de comentaristas da elite. Poucas pessoas notaram que, nos sete anos que antecederam 2008, os três maiores bancos da Islândia, Kaupthing, Glitner e Landsbanki, embarcaram em uma espetacular onda de empréstimos, o que fez com que seus ativos totais crescessem para mais de 11 vezes o PIB da Islândia (de menos de 1 vez antes). Além do tamanho de suas carteiras de empréstimos, os bancos islandeses aumentaram seu risco devido à má subscrição de empréstimos a tomadores altamente duvidosos, muitas vezes denominados fora da coroa nativa (por exemplo, cerca de 50 bilhões de euros em empréstimos em euros contra apenas cerca de 2 bilhões de euros em depósitos em euros). Quando a liquidez secou no início de 2008 e as pessoas começaram a questionar a solvência dos três grandes bancos islandeses, seu enorme tamanho em relação ao PIB total da Islândia fez com que o Banco Central da Islândia não conseguisse agir de forma eficaz como emprestador de última instância. O resultado foi a falência total do sistema bancário, uma inadimplência soberana branda e uma depressão econômica, já que a própria Islândia teve de receber um resgate maciço do FMI. A coroa caiu cerca de 35% em relação ao euro, e a capitalização do mercado de ações islandês caiu mais de 90%.

Não podemos ignorar outros fatores de risco. Na era pós-guerra nos EUA, todos os casos em que o petróleo subiu acima de US$ 100 por barril em termos reais foram seguidos por uma recessão. Esse padrão se repetiu em 1973, 1979, 1990 e 2007.

As tensões geopolíticas também podem aumentar. Não é mais inconcebível que a Rússia use uma bomba nuclear tática na Ucrânia. O conflito poderia facilmente envolver outros países. Não está claro onde está nossa linha vermelha e o que aconteceria se a Rússia lançasse ataques cibernéticos contra a infraestrutura de nossos aliados da OTAN, por exemplo. Também é possível que Xi Jinping faça uma jogada por Taiwan enquanto estivermos distraídos na Ucrânia, ameaçando ainda mais a estabilidade global.

Em um passado não muito distante, eu atribuía baixa probabilidade a todos esses cenários, mas agora eles são cada vez mais prováveis e se tornam mais prováveis a cada dia.

Conclusões macro

Agora, há mais risco de queda do que de alta, já que, no momento, avalio o caso otimista em 33% (e em queda). Quando se trata da alternância entre medo e ganância, é hora de você ter mais medo. No entanto, fortunas são feitas em mercados de baixa. Como disse Buffett, devemos ter medo quando os outros são gananciosos, e ser gananciosos quando os outros têm medo.

Para nos posicionarmos para jogar no ataque em um mercado em baixa (seja como investidores ou como fundadores), devemos ser proativos antes que o mercado em baixa se materialize. Tanto para os investidores quanto para os fundadores, a lição é simples: levantar um fundo de guerra agora. Para os fundadores, isso significa levantar dinheiro suficiente para sobreviver e, de fato, pressionar os concorrentes em tempos difíceis. Para os investidores, isso significa aumentar a liquidez em antecipação às chances de comprar ativos atraentes por centavos de dólar.

As pessoas devem tentar obter hipotecas fixas de longo prazo com as taxas baixas de hoje, enquanto ainda podem. Eu também recomendaria maximizar a quantidade de empréstimos sem recurso que você pode tomar contra sua casa a uma taxa fixa baixa de 30 anos. A inflação reduzirá a carga de sua dívida. Recentemente, renegociei a hipoteca do meu apartamento em Nova York, por exemplo.

Apesar da alta inflação, eu manteria uma boa quantidade de dinheiro em caixa. Embora seu valor esteja sendo deflacionado, ele oferece a você a opção de comprar ativos mais baratos caso haja uma grande correção. Esse é o motivo pelo qual adotamos uma estratégia secundária agressiva nos últimos 12 meses. Observe que mantenho meu dinheiro em finanças descentralizadas e o seguro como um meio de gerar retornos de baixo risco acima da inflação. Estou trabalhando em uma maneira de compartilhar a solução que eu mesmo uso com um grupo muito mais amplo.

Os fundadores devem aumentar agora e, ao mesmo tempo, ficar de olho na economia e no consumo da unidade. Os múltiplos do mercado privado ainda não foram reduzidos ao nível dos mercados públicos. Considerando uma possível compressão de múltiplos, você pode obter a mesma avaliação hoje e daqui a um ano, apesar de ter um ano de crescimento.

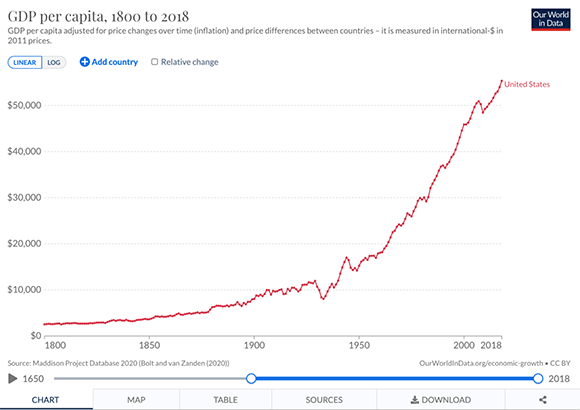

O histórico supera o macro

Quero deixar você com uma nota otimista. A maré da história supera o ciclo macroeconômico. Eles apenas operam em uma escala de tempo diferente. Os últimos duzentos anos foram uma história de crescimento econômico impulsionada pela engenhosidade humana. Durante um longo período, as recessões e as guerras quase não são registradas. Até mesmo a Grande Depressão, embora tenha sido desagradável de se viver, é apenas um pontinho na história do progresso.

Nos últimos 40 anos, vimos inúmeras crises e quedas: a recessão de 1981-1982, a Segunda-feira Negra em outubro de 1987, a recessão de 1990-1991, o estouro da bolha das empresas ponto com e o 11 de setembro e a correspondente recessão de 2001, a Grande Recessão de 2007-2009 e a recessão da COVID-19 no início de 2020. Durante todo esse processo, se você investiu em tecnologia em geral, teve um bom desempenho.

Minha alocação atual de ativos é a seguinte: 60% de startups ilíquidas em estágio inicial, 10% de startups de tecnologia pública (as empresas do portfólio que fizeram IPO e que ainda não vendi para reinvestir), 10% de criptomoedas, 10% de imóveis e 10% em dinheiro.

Ainda estamos no início da revolução tecnológica e o software continua a consumir o mundo. Estou otimista de que veremos uma reaceleração do crescimento impulsionado pela tecnologia. Usaremos a tecnologia para enfrentar os desafios de nosso tempo: mudanças climáticas, desigualdade de oportunidades, injustiça social e a crise de saúde física e mental.

Dessa forma, com a FJ Labs, continuarei a investir agressivamente em startups de tecnologia em estágio inicial que estejam resolvendo os problemas do mundo. O cenário macroeconômico para os próximos anos pode ser ruim, mas, em última análise, é irrelevante. Eu me preocupo mais com as empresas incríveis que vamos construir para criar um mundo melhor no futuro, um mundo socialmente consciente de igualdade de oportunidades e de abundância.