แนวทางการลงทุนของ FJ Labs มีรากฐานมาจากรากฐาน (อ่าน The Genesis of FJ Labs ) FJ Labs เป็นส่วนขยายของกิจกรรมการลงทุนของ Jose และนางฟ้าของฉัน เราปรับขนาดกิจกรรมและกระบวนการของเรา แต่เราไม่ได้เปลี่ยนกลยุทธ์

กองทุนร่วมลงทุนส่วนใหญ่มีโครงสร้างพอร์ตการลงทุนที่ชัดเจนมาก พวกเขาลงทุนเงินทุนที่พวกเขาระดมทุนในช่วงเวลาที่กำหนด ในบริษัทประเภทใดประเภทหนึ่ง ในบริษัทจำนวนหนึ่ง ลงทุนในจำนวนเงินลงทุนเฉพาะ ในขั้นตอนเฉพาะ ในภูมิศาสตร์เฉพาะ กองทุนเหล่านี้เป็นผู้นำและพันธมิตรนั่งที่นั่งในคณะกรรมการ พวกเขาสงวนเงินทุนจำนวนหนึ่งสำหรับการติดตามและโดยทั่วไปจะติดตามผล กฎของกองทุนคือกองทุนต่อๆ ไปไม่สามารถลงทุนในบริษัทจากกองทุนก่อนหน้าได้ กองทุนมีการตรวจสอบสถานะอย่างครอบคลุมและลงทุนในข้อตกลงน้อยกว่า 7 รายการต่อปี

กองทุน VC โดยทั่วไปมูลค่า 175 ล้านดอลลาร์อาจมีลักษณะดังนี้:

- สหรัฐอเมริกาเท่านั้น

- โฟกัสซีรีส์เอ

- บริษัท B2B SAAS เท่านั้น

- ลงทุน 5-7 ล้านเหรียญสหรัฐในการตรวจสอบลูกค้าเป้าหมายซีรีส์ A

- ตั้งเป้าลงทุนใน 20 บริษัท ในระยะเวลา 3 ปี

- 40% ของเงินทุนที่สงวนไว้สำหรับการติดตามผล

- ติดตามผลในบริษัทพอร์ตโฟลิโอส่วนใหญ่

- พันธมิตรนั่งที่นั่งคณะกรรมการ

- การลงทุนจะใช้เวลา 2-4 เดือนนับจากการประชุมครั้งแรก

FJ Labs ไม่ได้ดำเนินการในลักษณะนี้ เช่นเดียวกับที่เราทำเมื่อเรายังเป็นนางฟ้า เราประเมินบริษัททั้งหมดในขั้นตอนการทำงานของเรา และเราลงทุนในบริษัทที่เราชอบ เราตัดสินใจว่าเราจะลงทุนหรือไม่โดยพิจารณาจากการโทร 60 นาทีสองครั้งในช่วงหนึ่งหรือสองสัปดาห์ เราไม่เป็นผู้นำ และไม่นั่งเก้าอี้บอร์ด กล่าวอีกนัยหนึ่ง คุณสามารถพูดได้ว่า เราลงทุนในทุกขั้นตอน ในภูมิศาสตร์ใด ๆ ในอุตสาหกรรมใด ๆ ที่มีการตรวจสอบสถานะอย่างจำกัดอย่างยิ่ง นี่เป็นคำพูดที่กลัวนักลงทุนสถาบันและทำให้เราคิดว่าเราจะไม่ระดมทุนเลย

ด้วย “กลยุทธ์” นี้ คุณอาจคาดหวังว่าองค์ประกอบพอร์ตโฟลิโอของเราจะเปลี่ยนแปลงอย่างมากเมื่อเวลาผ่านไป ในความเป็นจริงมันมีความสอดคล้องกันมากตลอดหลายปีที่ผ่านมา มีหลายสาเหตุนี้.

- จำนวนข้อตกลงที่เราประเมินรายสัปดาห์มีความสอดคล้องกันอย่างน่าทึ่งตลอดหลายปีที่ผ่านมา

ฉันจะให้รายละเอียดว่า FJ Labs รับโฟลว์ข้อตกลงอย่างไรในบล็อกโพสต์ถัดไป แต่เพื่อให้คุณเห็นถึงขนาด เราได้รับโอกาสในการลงทุนมากกว่า 100 รายการทุกสัปดาห์ อย่างไรก็ตาม เราไม่ได้ประเมินสิ่งเหล่านั้นทั้งหมด เห็นได้ชัดว่าหลายรายการอยู่นอกขอบเขต: ฮาร์ดแวร์, AI, เทคโนโลยีอวกาศ, เทคโนโลยีชีวภาพ ฯลฯ โดยไม่มีองค์ประกอบของตลาด คนอื่นๆ อีกหลายคนคลุมเครือเกินไป: “ฉันมีโอกาสการลงทุนออนไลน์ที่ยอดเยี่ยม คุณต้องการรับสำรับหรือไม่”

หากคุณไม่พยายามตระหนักว่าเรามุ่งเน้นไปที่ตลาดออนไลน์และให้ข้อมูลที่เพียงพอสำหรับการประเมินว่าเราต้องการที่จะเจาะลึกข้อตกลงเพิ่มเติมหรือไม่ เราจะไม่ตอบกลับหรือติดตามผล

โดยเฉลี่ยแล้ว เราประเมินข้อเสนอ 40-50 รายการทุกสัปดาห์ ตัวอย่างเช่น ในปี 2019 เราได้ประเมินบริษัท 2,542 แห่ง ซึ่งเฉลี่ยอยู่ที่ 49 แห่งต่อสัปดาห์

2. เปอร์เซ็นต์ของข้อตกลงที่เราลงทุนนั้นคงที่เป็นส่วนใหญ่

มีความเฉพาะเจาะจงมากมายเกี่ยวกับ “เราลงทุนในบริษัทที่เราชอบ” เรามีเกณฑ์การประเมินที่เฉพาะเจาะจงอย่างยิ่งและวิทยานิพนธ์ด้านการลงทุนที่เราปรับปรุงอย่างต่อเนื่อง ฉันจะให้รายละเอียดเหล่านั้นในโพสต์บล็อกถัดไป แม้ว่าเราจะลงทุนในทุกอุตสาหกรรม ในทุกภูมิศาสตร์ และทุกขั้นตอน แต่เรามีความเฉพาะเจาะจง: เราลงทุนในตลาดกลาง

ในช่วงหลายปีที่ผ่านมา เราได้ลงทุนในประมาณ 3% ของข้อตกลงที่เราประเมิน ตัวอย่างเช่น ในปี 2019 เราได้ลงทุนครั้งแรก 83 ครั้ง กล่าวอีกนัยหนึ่ง เราลงทุนใน 3.3% ของข้อตกลง 2,542 รายการที่เราประเมิน

3. การกระจายข้อตกลงที่เราได้รับไม่ใช่แบบสุ่มและสม่ำเสมอเมื่อเวลาผ่านไป

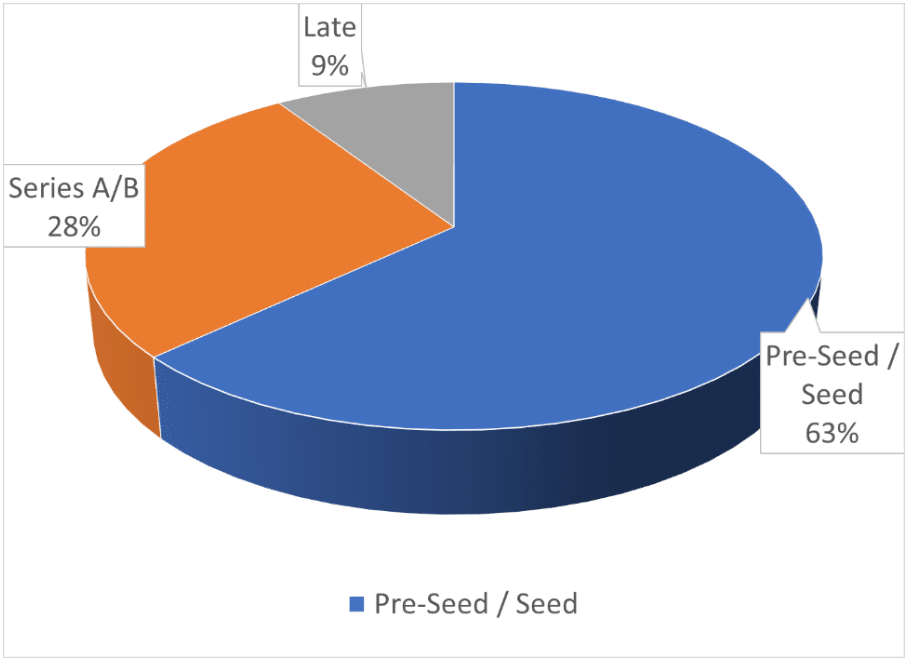

โดยทั่วไป มีข้อตกลงก่อนเมล็ดพันธุ์และข้อตกลงเมล็ดพันธุ์มากกว่าข้อตกลงซีรีส์ A และซีรีส์ B ในทางกลับกัน มีข้อเสนอ Series A & B มากกว่าข้อตกลงในระยะหลัง ยิ่งไปกว่านั้น เนื่องจากเราเป็นที่รู้จักในฐานะนักลงทุนรายย่อยที่เขียนเช็คที่ค่อนข้างเล็ก เราจึงได้รับข้อตกลงในระยะก่อนหน้าอย่างไม่สมส่วนกับข้อตกลงในระยะหลัง เป็นผลให้การลงทุนส่วนใหญ่ของเราอยู่ในช่วงเริ่มต้นหรือก่อนหน้านี้ แม้ว่าจำนวน Series A จะเพิ่มขึ้นในช่วงไม่กี่ปีที่ผ่านมาก็ตาม

4. ในขณะที่เราประเมินข้อตกลงจากประเทศใดก็ตาม เรามีความต้องการเฉพาะเจาะจง

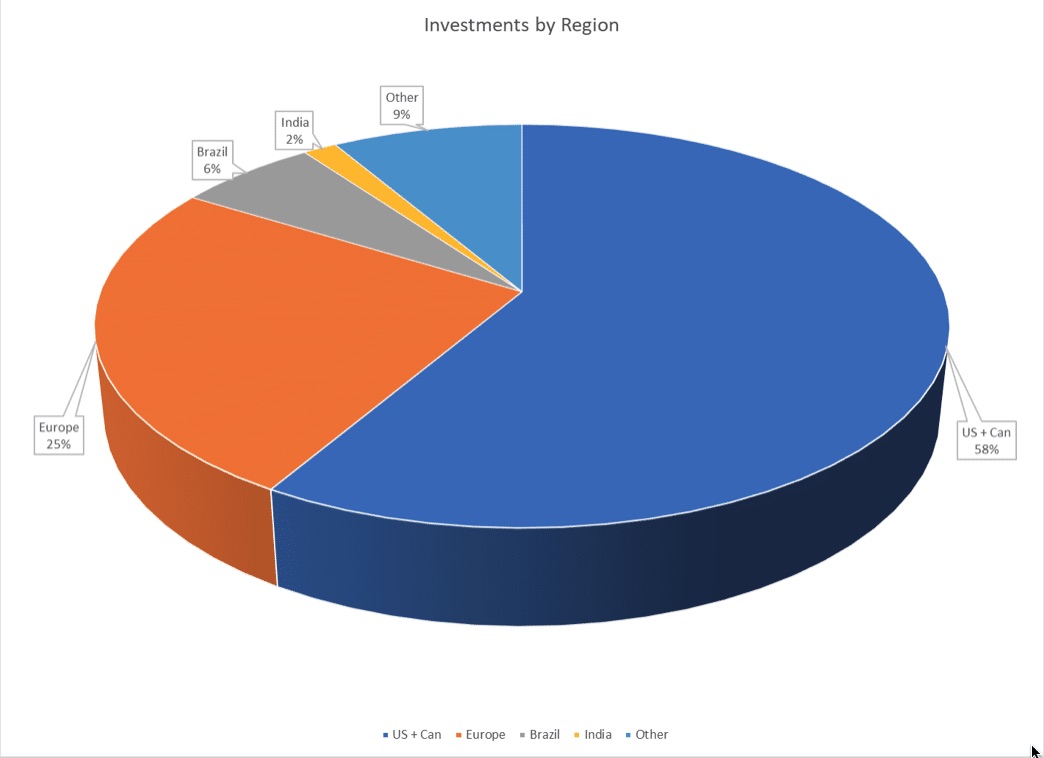

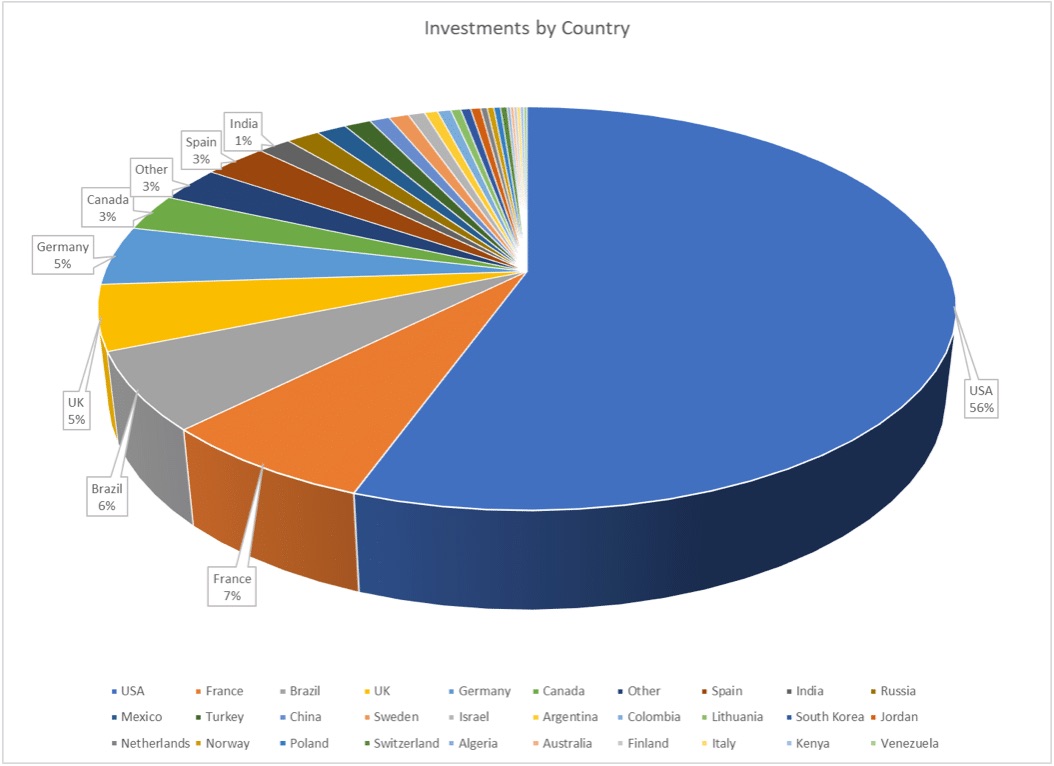

แม้ว่าเราเป็นนักลงทุนระดับโลก แต่เราตั้งอยู่ในนิวยอร์กและนวัตกรรมด้านตลาดส่วนใหญ่มาจากสหรัฐอเมริกา เป็นผลให้ขั้นตอนข้อตกลงของเราส่วนใหญ่มาจากสหรัฐอเมริกาและการลงทุนส่วนใหญ่ของเราอยู่ในสหรัฐอเมริกา ในเวลาเดียวกัน โชเซ่อาศัยอยู่ในลอนดอนและฉันเป็นคนฝรั่งเศส ดังนั้นเราจึงได้รับกระแสข้อตกลงในยุโรปมากมาย เมื่อพิจารณาจากการดำเนินงานทั่วโลกของ OLX ฉันจึงมองเห็นได้ชัดเจนในตลาดเกิดใหม่หลายแห่ง

แม้ว่าเราจะประเมินข้อตกลงในทุกประเทศ แต่เมื่อเราดูสตาร์ทอัพในตลาดเกิดใหม่ เรามุ่งเน้นไปที่ตลาดขนาดใหญ่ที่มีระบบนิเวศการลงทุนและตลาดการเงินที่แข็งแกร่งมากขึ้น ทุกวันนี้ส่วนใหญ่หมายถึงบราซิลและอินเดีย ไม่ได้หมายความว่าเราจะไม่ลงทุนในตลาดเล็กๆ เราลงทุนใน Rappi ในโคลัมเบีย Yassir ในแอลจีเรีย และ Lori Systems ในเคนยา เป็นต้น แต่เกณฑ์การลงทุนของเรานั้นสูงกว่ามาก

ปัญหาหลักในตลาดเกิดใหม่ที่มีขนาดเล็กคือการขาดแคลนเงินทุนระดับ Series A & B และการขาดทางออก มีเศรษฐีในท้องถิ่นที่จะลงทุนในเกือบทุกประเทศในโลก นอกจากนี้ หากคุณแยกออกจากกัน ซึ่งโดยทั่วไปหมายถึงรายรับมากกว่า 100 ล้านดอลลาร์และการประเมินมูลค่า 100 ล้านดอลลาร์ กองทุนระดับโลกของสหรัฐอเมริกาอย่าง Tiger Global จะหาคุณให้ลงทุน (ซึ่งโดยทั่วไปจะเป็นซีรีส์ C) ไม่ว่าคุณจะอยู่ที่ใดก็ตาม

อย่างไรก็ตาม ตลาดขนาดเล็กส่วนใหญ่ไม่มีนักลงทุนระดับ Series A & B ทำให้เป็นเรื่องยากสำหรับบริษัทต่างๆ ที่จะก้าวขึ้นมาจากสถานะเริ่มต้นไปสู่สถานะการฝ่าวงล้อม โดยเฉพาะอย่างยิ่งหากตลาดในประเทศมีขนาดเล็ก ที่แย่กว่านั้นคือบริษัทเหล่านั้นมีทางออกเพียงไม่กี่แห่ง แม้แต่บริษัทที่ประสบความสำเร็จ เนื่องจากประเทศที่พวกเขาอยู่ไม่ได้อยู่ในรายการลำดับความสำคัญสำหรับผู้ซื้อรายใหญ่ทั่วโลก

จนถึงปัจจุบัน 58% ของการลงทุนของเราอยู่ในสหรัฐอเมริกาและแคนาดา (ส่วนใหญ่เป็นสหรัฐอเมริกา) 25% ในยุโรป 6% ในบราซิล 2% ในอินเดียและประเทศอื่น ๆ ทั้งหมดรวมกันคิดเป็น 9%

นอกเหนือจากนี้ เรามีหลักการชี้นำอื่นๆ อีกสองสามข้อ

A. เรามุ่งเน้นไปที่ตลาดกลาง

ความหลงใหลในการตลาดของฉันเกิดจากความหลงใหลในเศรษฐศาสตร์ในช่วงแรกๆ ฉันค้นพบอดัม สมิธและเดวิด ริคาร์โด้ในช่วงวัยรุ่น งานของพวกเขาโดนใจฉันเพราะมันอธิบายว่าโลกมีโครงสร้างที่ดีกว่าสิ่งอื่นใดที่ฉันเคยเจอมาอย่างไร นี่คือเหตุผลที่ฉันเรียนเศรษฐศาสตร์ที่ Princeton ซึ่งทำให้ฉันมีความสนใจในการออกแบบตลาดและระบบสิ่งจูงใจมากขึ้นไปอีก

เมื่อผมเรียนจบในปี พ.ศ. 2539 ไม่คิดว่าจะนำไปปฏิบัติอะไรได้จริง ในฐานะเด็กอายุ 21 ปีขี้อายและเก็บตัว ฉันจึงไปทำงานให้กับ McKinsey เป็นเวลาสองปี แม้ว่าฉันอยากเป็นผู้ประกอบการอินเทอร์เน็ต แต่ฉันรู้สึกว่า McKinsey เทียบเท่ากับโรงเรียนธุรกิจ เว้นแต่พวกเขาจะจ่ายเงินให้ฉัน สองปีต่อมา ฉันรู้สึกว่าฉันได้เรียนรู้สิ่งที่ฉันมาเพื่อเรียนรู้ และพร้อมที่จะเข้าสู่โลกแห่งการเป็นผู้ประกอบการ

เมื่อฉันเริ่มคิดถึงแนวคิดเกี่ยวกับบริษัทที่ฉันสามารถสร้างได้ ฉันก็พบว่าหลายแห่งไม่เหมาะสำหรับเด็กอายุ 23 ปีที่ไม่มีประสบการณ์ การสร้างบริษัทประเภท Amazon จำเป็นต้องมีการจัดการห่วงโซ่อุปทานที่ซับซ้อน บริษัทประเภท Etrade จำเป็นต้องได้รับใบอนุญาตนายหน้าหรือใบอนุญาตการธนาคาร แนวคิดส่วนใหญ่ยังใช้เงินทุนจำนวนมากเช่นกัน เมื่อฉันเข้าไปในเว็บไซต์ eBay มันคือรักตั้งแต่คลิกแรก ฉันรับรู้ได้ทันทีถึงคุณค่าจำนวนมหาศาลที่สามารถสร้างขึ้นได้โดยการนำความโปร่งใสและสภาพคล่องมาสู่ตลาดที่ก่อนหน้านี้คลุมเครือและกระจัดกระจายสำหรับของสะสมและสินค้าใช้แล้วซึ่งส่วนใหญ่ซื้อขายกันในการขายโรงรถแบบออฟไลน์ ฉันยังตระหนักด้วยว่าโมเดลนี้จะมีประสิทธิภาพด้านเงินทุนเพียงใด เนื่องจากมันปลดปล่อยเอฟเฟกต์เครือข่ายที่ทรงพลัง โดยมีผู้ซื้อจำนวนมากขึ้นเรื่อยๆ ที่นำผู้ขายมามากขึ้น และในทางกลับกันก็นำผู้ซื้อทุกคนมาด้วย ยิ่งกว่านั้น ฉันรู้ว่าฉันสามารถสร้างมันขึ้นมาได้ การสร้างเว็บไซต์อย่าง eBay มีความซับซ้อนในตัวเองในแง่ของการแก้ปัญหาไก่กับไข่ในการหาว่าจะเริ่มจากอะไรและจะสร้างรายได้อย่างไร แต่ความซับซ้อนนั้นเป็นประเภทที่ฉันรู้สึกว่าเหมาะสมอย่างยิ่งที่จะจัดการ

ฉันก่อตั้ง Aucland ซึ่งเป็นเว็บไซต์ประมูลออนไลน์ของยุโรปในเดือนกรกฎาคม พ.ศ. 2541 ฉันลงเอยด้วยการสร้างมันขึ้นมาเป็นหนึ่งในเว็บไซต์ประมูลออนไลน์ที่ใหญ่ที่สุดในยุโรป ก่อนที่จะรวมเข้ากับคู่แข่งที่มีการซื้อขายในตลาดหลักทรัพย์อย่าง QXL Ricardo น่าตลกที่พวกเขาถูก Naspers เข้าซื้อกิจการในเวลาต่อมามาก (อย่างที่ OLX ก็คงเป็นเช่นนั้นในที่สุด) ในขณะที่บริหาร Aucland ฉันได้รับการแนะนำให้รู้จักกับกลุ่มผู้สำเร็จการศึกษาจาก Harvard และ Stanford จากเพื่อนร่วมงานของ McKinsey ฉันยืนยันความเชื่อของพวกเขาว่าพวกเขาควรเปิดตัวไซต์ที่คล้ายกับ eBay ในละตินอเมริกา และตกลงที่จะจัดหาเทคโนโลยีและแผนธุรกิจให้พวกเขา Deremate ถือกำเนิดและกลายเป็นหนึ่งในสถานที่ประมูลชั้นนำในละตินอเมริกา จนกระทั่งได้ควบรวมกิจการกับ MercadoLibre ก่อนเสนอขายหุ้น IPO

ฉันชอบสร้างโอ๊คแลนด์ ฉันชอบความแตกต่างเล็กๆ น้อยๆ ของการจับคู่อุปสงค์และอุปทานตามหมวดหมู่ตามหมวดหมู่ และการสร้างชุมชนผู้ใช้ที่แท้จริง หลังจากที่ฟองสบู่อินเทอร์เน็ตแตก ฉันจึงก่อตั้ง Zingy ซึ่งเป็นบริษัทริงโทนขึ้นมา เพราะฉันอยากเป็นผู้ประกอบการและรู้สึกว่าฉันสามารถสร้างสตาร์ทอัพที่ทำกำไรและประสบความสำเร็จได้ในโลกที่ไม่ต้องร่วมลงทุน อย่างไรก็ตามมันไม่ใช่ความรักที่แท้จริง มันเป็นหนทางไปสู่จุดจบ ฉันทำกำไรได้ โดยเพิ่มรายได้เป็น 200 ล้านดอลลาร์ ก่อนที่จะขายมันในราคา 80 ล้านดอลลาร์ ตอนนี้ฉันสามารถกลับไปที่ตลาดได้แล้ว

ในช่วงหลายปีที่ผ่านมา ฉันได้เห็นทั้งการเติบโตของ Craigslist และตลาดแนวตั้งแห่งแรกๆ เช่น Stubhub และ Elance (ปัจจุบันคือ Upwork) ฉันตื่นเต้นที่จะสร้าง OLX เป็นบริษัทที่ฉันตั้งใจจะสร้าง Craigslist จะเป็นเช่นนี้หากทำงานได้ดี: มือถือมาก่อนด้วยเนื้อหาที่ได้รับการตรวจสอบอย่างเต็มที่ ไม่มีสแปม การหลอกลวง การค้าประเวณี เรื่องส่วนตัวและการฆาตกรรม ให้ความสำคัญกับผู้หญิงที่เป็นผู้มีอำนาจตัดสินใจหลักในการซื้อของในครัวเรือนทั้งหมด ปัจจุบันให้บริการผู้ใช้มากกว่า 350 ล้านคนทุกเดือนใน 30 ประเทศในตลาดเกิดใหม่ส่วนใหญ่ซึ่งเป็นส่วนหนึ่งของโครงสร้างของสังคม ช่วยให้ผู้คนนับล้านสามารถหาเลี้ยงชีพและปรับปรุงชีวิตประจำวันในขณะที่มีอิสระในการใช้งาน

OLX ช่วยให้ฉันได้พัฒนาฝีมือของฉันและตกหลุมรักความสวยงามและความสง่างามของตลาดมากขึ้น ในขณะที่ฉันกำลังยุ่งอยู่กับการบริหาร OLX โดยมีพนักงานหลายร้อยคนทั่วโลก ฉันจึงตัดสินใจมุ่งเน้นไปที่ตลาดซื้อขายในฐานะนักลงทุนเทวดา เนื่องจากฉันรู้สึกอยู่ในตำแหน่งที่ไม่เหมือนใครในการตัดสินใจลงทุนอย่างรวดเร็ว

ความเชี่ยวชาญนี้สร้างเอฟเฟกต์เครือข่ายของตัวเอง การเป็นที่รู้จักกันดีในฐานะนักลงทุนในตลาดทำให้ขั้นตอนการซื้อขายของฉันในตลาดดีขึ้น ปรับปรุงการจดจำรูปแบบของฉัน และทำให้ฉันสามารถพัฒนาวิทยานิพนธ์และการวิเคราะห์พฤติกรรมที่มีประสิทธิภาพมากขึ้น เนื่องจาก FJ Labs พัฒนามาจากกิจกรรมการลงทุนของ Jose และนางฟ้าของฉัน เราก็ดำเนินไปตามเส้นทางตลาดที่เราดำเนินอยู่ต่อไป

ในปี 2020 ตลาดกลางยังคงมีความเกี่ยวข้องเช่นเคย เรายังอยู่ในช่วงเริ่มต้นของการปฏิวัติเทคโนโลยี และตลาดจะมีบทบาทสำคัญในทศวรรษต่อๆ ไปและต่อๆ ไป

B. เราตัดสินใจอย่างรวดเร็วและโปร่งใส

ในฐานะผู้ประกอบการ ฉันเกลียดเสมอว่ากระบวนการระดมทุนช้าแค่ไหนและใช้เวลานานเพียงใด หลายสัปดาห์ผ่านไประหว่างการประชุมกับผู้ร่วมลงทุนหากเพียงเพราะพวกเขาใช้เวลาเป็นองค์ประกอบของความรอบคอบ ผู้ประกอบการต้องรอบคอบอย่างมากเกี่ยวกับการดำเนินการตามกระบวนการที่เข้มงวดเพื่อให้ได้เอกสารภาคเรียนในเวลาเดียวกันเพื่อสร้าง FOMO ในปริมาณที่เหมาะสม ผู้ประกอบการไม่ค่อยรู้ว่าตนยืนอยู่จุดใด VC ที่ไม่สนใจอาจแค่หลอกพวกเขาหรือช้ามากแทนที่จะส่งต่อการลงทุนทันทีเพื่อรักษาทางเลือกในการเปลี่ยนใจ

มันทำให้ฉันแทบบ้าในฐานะผู้ประกอบการ และฉันตัดสินใจทำสิ่งที่ตรงกันข้ามในฐานะนางฟ้า ฉันเลือกใช้ความโปร่งใสและความซื่อสัตย์ที่รุนแรง เนื่องจากฉันยุ่งมากกับการดำเนินการในแต่ละวันของ OLX ฉันจึงคิดค้นกลยุทธ์เพื่อประเมินสตาร์ทอัพโดยอิงจากการโทร 1 ชั่วโมง ในการโทรหรือการประชุม 1 ชั่วโมง ฉันจะบอกผู้ประกอบการว่าฉันลงทุนหรือไม่และเพราะเหตุใด ใน 97% ของกรณีต่างๆ ฉันส่งต่อโอกาสนี้ไปและจะบอกพวกเขาว่าต้องปรับปรุงอะไรบ้างจึงจะเปลี่ยนใจ

เราไม่ได้เปลี่ยนแปลงกระบวนการของ FJ Labs มากนัก แม้ว่าเราจะปรับปรุงในลักษณะที่ช่วยให้เราสามารถประเมินข้อตกลงได้มากขึ้นและปรับขนาดได้มากขึ้น สตาร์ทอัพส่วนใหญ่ได้รับการตรวจสอบครั้งแรกโดยสมาชิกในทีม FJ ซึ่งจะนำเสนอคำแนะนำในการประชุมคณะกรรมการการลงทุนในวันอังคาร หากรับประกันได้ โฮเซ่หรือฉันจะรับสายครั้งที่สอง หลังจากนั้นเราจะตัดสินใจลงทุน กล่าวอีกนัยหนึ่ง ผู้ประกอบการจะได้รับการตัดสินใจลงทุนหลังจากการโทรสูงสุด 2 ครั้งในช่วง 2 สัปดาห์ ถ้าเราเลือกที่จะไม่ลงทุน เราก็จะบอกว่าทำไมและอะไรต้องเปลี่ยนเพื่อให้เราเปลี่ยนใจ

ถ้าผมมาสายครั้งแรกผมก็ยังตัดสินใจลงทุนหลังเลิกประชุมอยู่บ่อยครั้งจนทำให้ผู้ประกอบการตกใจ ฉันพบว่ามันเป็นเรื่องปกติ ท้ายที่สุดแล้ว เรามีพฤติกรรมและกลยุทธ์การลงทุนที่ชัดเจน และยืนหยัดตามความเชื่อของเรา ฉันชอบความชัดเจนของจุดประสงค์และความคิด

C. เราไม่เป็นผู้นำข้อตกลง

ในฐานะเทวดาเราไม่ได้ทำข้อตกลง เมื่อเราเริ่มต้น FJ Labs เราไม่เคยคิดมาก่อนเลยที่จะกลายเป็นผู้ร่วมทุนแบบดั้งเดิมและเป็นผู้นำในข้อตกลง เราชอบพบปะผู้ประกอบการ ได้ยินไอเดียแปลกๆ ของพวกเขา และช่วยให้พวกเขาตระหนักถึงความฝันเหล่านั้น สิ่งนี้ช่วยให้เราหลีกเลี่ยงงานด้านกฎหมายและการบริหารที่มาจากข้อตกลงชั้นนำ

ยิ่งไปกว่านั้น ในฐานะนางฟ้า เรามักจะมองว่า VC เป็นเพื่อนของเราเสมอ เราสร้างความสัมพันธ์ที่แน่นแฟ้นกับพวกเขาหลายคน และเริ่มจัดการการโทรเป็นประจำเพื่อแบ่งปันขั้นตอนข้อตกลง แนวทางของเราประสบความสำเร็จอย่างมาก และไม่สมเหตุสมผลที่จะเปลี่ยนแปลง ข้อตกลงชั้นนำหมายถึงการแข่งขันกับ VC เพื่อการจัดสรร มีข้อเสนอสุดพิเศษมากมายที่เราไม่อาจเข้าร่วมหรือได้รับเชิญได้ ไม่มีใครมีสติที่ถูกต้องจะเลือกเรามากกว่า Sequoia ถ้าเราเป็น VC ประเภทที่เป็นผู้นำข้อตกลง สิ่งที่สวยงามก็คือด้วยแนวทางปัจจุบันที่ผู้ประกอบการไม่จำเป็นต้องเลือก พวกเขาสามารถรับทั้ง Lead VC ที่พวกเขาเลือกและเรา ตอนนี้เราลงทุนในเกือบทุกบริษัทที่เราต้องการ และเราชอบมาก!

ง. เราไม่นั่งที่นั่งบนกระดาน

ในทางที่การไม่นั่งบนกระดานเป็นผลตามธรรมชาติของการไม่เป็นผู้นำ แต่เรามีเหตุผลพื้นฐานที่ไม่ต้องการนั่งบนกระดาน ตามหลักการแล้ว นักลงทุนไม่สามารถอยู่บนกระดานมากกว่า 10 บอร์ดได้อย่างมีประสิทธิภาพ ซึ่งไม่สอดคล้องกับแนวทางที่หลากหลายของเรา ที่แย่กว่านั้นคือฉันสังเกตเห็นว่าบริษัทที่ล้มเหลวต้องทำงานและเวลามากขึ้น กล่าวอีกนัยหนึ่ง คุณลงเอยด้วยการจัดสรรเวลาทั้งหมดของคุณเพื่อช่วยให้บริษัทก้าวจาก 1 เป็น 0 และแทบไม่มีเวลาให้กับบริษัทที่ทำดีที่สุดและก้าวจาก 1 เป็น 100 แต่คุณควรเพิกเฉยต่อบริษัทที่เริ่มจาก 1 ถึง 0 และใช้เวลาไปกับการคิดว่าจะสร้างมูลค่าสูงสุดให้กับเรือจรวดของคุณได้อย่างไร

นอกจากนี้ยังมีความเป็นทางการและเข้มงวดในการประชุมคณะกรรมการซึ่งทำให้การประชุมไม่ถือเป็นประเด็นสำคัญของเรื่องนี้ ทั้งในฐานะผู้ประกอบการและนักลงทุน การอภิปรายเชิงกลยุทธ์ที่มีความหมายที่สุดที่ฉันเคยมีคือการแชทกาแฟแบบไม่เป็นทางการแบบ 1 ต่อ 1 แทนที่จะเป็นการประชุมคณะกรรมการอย่างเป็นทางการ ฉันได้รับการบอกเล่านับครั้งไม่ถ้วนว่าการสนทนาที่ฉันมีกับผู้ประกอบการนั้นมีความหมายมากที่สุดเท่าที่เคยมีมา

โปรดทราบว่าการไม่รับที่นั่งในคณะกรรมการไม่ได้หมายความว่าเราเป็นเพียงนักลงทุนเฉยๆ คุณค่าที่เรามอบให้มีรูปแบบที่แตกต่างออกไป

E. การเพิ่มมูลค่าหลักของเราคือการช่วยระดมทุน ด้วยการโฆษณาแบบออฟไลน์ และการคิดผ่านการเปลี่ยนแปลงของตลาด

กองทุนจำนวนมากที่มีสินทรัพย์ภายใต้การบริหารหลายพันล้านมีทีมงานแพลตฟอร์มที่ครบครันพร้อมพันธมิตรร่วมลงทุนจำนวนมาก พวกเขามีเฮดฮันเตอร์และผู้เชี่ยวชาญในสาขาต่างๆ เพื่อช่วยเหลือบริษัทพอร์ตโฟลิโอ เราไม่มีทรัพยากรที่จะทำสิ่งเหล่านั้นทั้งหมด แต่เราตัดสินใจที่จะมุ่งเน้นไปที่การช่วยเหลือที่แตกต่างกันสามวิธี

ก่อนอื่น เราช่วยสตาร์ทอัพยกระดับ เราช่วยให้พวกเขาผ่านรอบที่มีอยู่หรือเพิ่มรอบในอนาคต ท้ายที่สุด FJ Labs ไม่ได้เป็นผู้กำหนดเงื่อนไขของรอบนี้ เราแค่ต้องการให้บริษัทที่เรารักได้รับเงินทุน เราจัดการการโทรแบบแชร์โฟลว์กับ VC ประมาณ 100 รายทุกๆ 8 สัปดาห์ ครอบคลุมเกือบทุกขั้นตอนและทุกพื้นที่ เรามีแนวทางที่ปรับแต่งโดยเฉพาะโดยนำเสนอ VC ที่เหมาะสมให้กับสตาร์ทอัพที่เหมาะสม VCs ชอบสิ่งนี้เพราะพวกเขาได้รับขั้นตอนข้อตกลงที่ปรับให้เหมาะสมและแตกต่าง ผู้ประกอบการชื่นชอบเพราะพวกเขาได้พบปะกับ VC ชั้นนำ เราชอบเพราะสตาร์ทอัพที่เราสนใจได้รับเงินทุน

ก่อนที่ผู้ประกอบการจะออกสู่ตลาด เราพยายามโทรติดตามเพื่อให้ข้อเสนอแนะเกี่ยวกับจุดยืนของพวกเขา และตรวจสอบสำรับและการนำเสนอของพวกเขา เมื่อเรารู้สึกว่าพวกเขาพร้อมแล้ว เราก็สร้างช่วงแนะนำที่เกี่ยวข้อง

นอกจากนี้เรายังสามารถช่วยคิดเกี่ยวกับการเปลี่ยนแปลงของตลาดได้อีกด้วย คุณควรเริ่มต้นด้วยด้านอุปสงค์หรืออุปทานหรือไม่? คุณควรเป็นคนท้องถิ่นแค่ไหน? คราดควรเป็น 1%, 5%, 15% หรือ 50%? ควรใช้คราดในด้านอุปทานหรือด้านอุปสงค์? คุณควรให้บริการพิเศษแก่ตลาดด้านใดด้านหนึ่งหรือไม่? เราเห็นตลาดซื้อขายหลายแห่งที่เราพัฒนารูปแบบการจดจำจำนวนมาก และสามารถช่วยคิดผ่านประเด็นเชิงกลยุทธ์หลักได้

สุดท้ายนี้ เราสามารถช่วยบริษัทในพอร์ตโฟลิโอด้วยการโฆษณาแบบออฟไลน์ โดยเฉพาะการโฆษณาทางทีวี William Guillouard หนึ่งในผู้ร่วมลงทุนของเราคือประธานเจ้าหน้าที่ฝ่ายการตลาดของ OLX ซึ่งเราใช้เงินกว่า 500 ล้านเหรียญสหรัฐในการโฆษณาทางทีวี เราได้พัฒนาวิธีการเรียกใช้แคมเปญทางทีวีเช่นเดียวกับที่เราใช้งานแคมเปญออนไลน์ด้วยรูปแบบการระบุแหล่งที่มาและการวิเคราะห์ LTV ถึง CAC ในหลายกรณี เราประสบความสำเร็จในการขยายขนาดบริษัทอย่างรวดเร็วผ่านทางทีวีโดยมีต้นทุนต่อหน่วยที่ดีกว่าผ่าน Google และ Facebook แน่นอนว่าสิ่งนี้ใช้ได้กับบริษัทกลุ่มเล็กๆ ในกลุ่มพอร์ตฟอลิโอซึ่งเป็นตลาดมวลชน มีเศรษฐศาสตร์ต่อหน่วยที่ดีและมีขนาดเพียงพอที่จะพิสูจน์ให้เห็นถึงการลองใช้ทีวี แต่สำหรับบริษัทเหล่านั้น การเปลี่ยนแปลงเกมอาจเกิดขึ้นได้

F. เราได้กำหนดขนาดเช็คตามรอบ

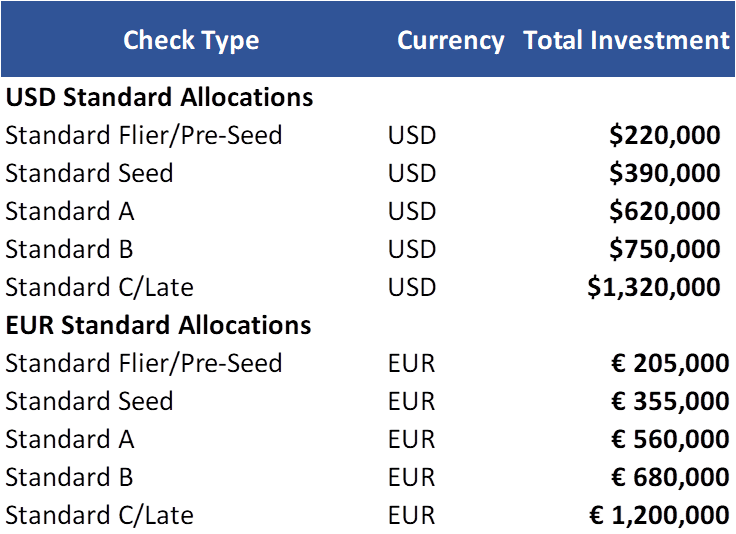

เราไม่ต้องการแข่งขันเพื่อการจัดสรรกับผู้ร่วมทุนแบบดั้งเดิม เรามองว่าตัวเองเป็นผู้ร่วมลงทุนรายย่อยที่มีมูลค่าเพิ่มเคียงข้างพวกเขา และเราต้องการให้พวกเขาเชิญชวนเราให้เข้าร่วมข้อเสนอที่ดีที่สุด ซึ่งทำให้ขนาดการตรวจสอบสูงสุดที่เราสามารถนำมาใช้ได้ในทุกขั้นตอน โดยเฉพาะระยะเริ่มต้น ในรอบ Seed Round มูลค่า 3 ล้านเหรียญสหรัฐ ผู้นำจะลงทุน 1.5-2 ล้านเหรียญสหรัฐ เพื่อให้มีขนาดที่เหมาะสมเมื่อเทียบกับลูกค้าเป้าหมาย ขณะนี้เราลงทุน 390,000 ดอลลาร์ในการลงทุนเริ่มต้น เราอาจใช้เงินทุนเพิ่มขึ้นอีกเล็กน้อยในแต่ละขั้นตอน และอาจเพิ่มขนาดเช็คของเราเล็กน้อยในอนาคตหากกองทุนของเราใหญ่ขึ้นอีกเล็กน้อย แต่ขนาดการลงทุนของเราจะเล็กเสมอเมื่อเทียบกับขนาดเงินลงทุน

ในระยะพรีซีดมักไม่มีเงินลงทุน ทรงกลมมักประกอบด้วยกลุ่มเทวดา ในกรณีนี้ เราอาจเป็นนักลงทุนรายใหญ่ที่สุดด้วยเงินลงทุน 220,000 ดอลลาร์ แต่เราถือว่าตนเองเป็นหนึ่งในเทวดามากกว่าเป็นผู้นำที่แท้จริง

นอกจากนี้ เรายังลงทุน “ใบปลิว” มูลค่า 220 ดอลลาร์ในบริษัทที่เราพบว่าน่าสนใจแต่ไม่สะดวกใจที่จะลงทุนในการจัดสรรแบบมาตรฐานของเรา เราทำเช่นนี้ด้วยเหตุผลหลายประการ บางทีการประเมินมูลค่าอาจสูงไปหน่อย เศรษฐศาสตร์หน่วยไม่ได้รับการพิสูจน์มากนัก หรือสตาร์ทอัพอยู่ในธุรกิจที่เราพบว่าน่าสนใจแต่ไม่ค่อยมีความรู้มากนัก

คุณสามารถดูการจัดสรรมาตรฐานในปัจจุบันของเราได้ที่ด้านล่าง

G. เราประเมินผลที่ตามมาแบบสแตนด์อโลน

คำขวัญที่ชัดเจนของ Silicon Valley คือคุณเพิ่มผู้ชนะเป็นสองเท่าโดยไม่คำนึงถึงราคา เราคัดค้านส่วนที่สองของข้อความนั้น เราคำนึงถึงการประเมินมูลค่ามาโดยตลอดและช่วยให้เราได้รับผลดี ดังที่ฉันจะอธิบายรายละเอียดในโพสต์บล็อกถัดไปเกี่ยวกับเกณฑ์การประเมินของ FJ Labs หากเรารู้สึกว่าการประเมินมูลค่าของสตาร์ทอัพสูงเกินไปเมื่อเทียบกับแรงดึงดูด เราจะไม่ลงทุนแม้ว่าเราจะรักผู้ประกอบการและธุรกิจที่พวกเขาอยู่ก็ตาม

เราประเมินผลที่ตามมาราวกับว่านี่เป็นครั้งแรกที่เราลงทุนในธุรกิจ เพื่อรักษาวัตถุประสงค์การประเมิน สมาชิกในทีมที่แตกต่างจากผู้ที่ให้คำแนะนำการลงทุนเริ่มแรกจะทำการวิเคราะห์ คำถามที่เราพยายามตอบมีดังนี้ เมื่อรู้ว่าตอนนี้เรารู้อะไรเกี่ยวกับทีมและธุรกิจแล้ว เราจะลงทุนในบริษัทตามการประเมินมูลค่านี้หรือไม่

ขึ้นอยู่กับว่าเรารู้สึกรุนแรงแค่ไหนเกี่ยวกับคำตอบของคำถามนั้น เราพยายามทำ super pro-rata, pro-rata หรือเพียงแค่ส่งต่อการลงทุน ในช่วงไม่กี่ปีที่ผ่านมา เนื่องจากมีการย้ายเงินทุนไปยังระยะหลังมากขึ้น เรามักจะรู้สึกว่าบริษัทที่ดีที่สุดของเรามีมูลค่าสูงเกินไป และเราไม่ได้ดำเนินการตามในระยะหลังเหล่านั้น จนถึงวันนี้ เราติดตามการลงทุนของเราไป 24%

นอกจากนี้ เมื่อพิจารณาจากขนาดกองทุนของเรา เรามักจะไม่สามารถจ่ายตามสัดส่วนได้ เนื่องจากจะเป็นตัวแทนของเงินทุนส่วนใหญ่ที่ใช้ ที่แย่กว่านั้นเมื่อพิจารณาถึงเปอร์เซ็นต์การเป็นเจ้าของเพียงเล็กน้อยของเราเมื่อบริษัทต่างๆ เข้าสู่ระยะหลัง เราเริ่มสูญเสียสิทธิ์ในข้อมูล และไม่สามารถมองเห็นได้ว่าบริษัทกำลังดำเนินการได้ดีเพียงใดอีกต่อไป เป็นผลให้เมื่อเรารู้สึกว่าราคาถูกต้อง บางครั้งเราจะขายตำแหน่งของเรา 50% ในธุรกรรมรอง ซึ่งโดยทั่วไปจะขายให้กับ VCs ชั้นนำเมื่อมีรอบเกิดขึ้น

ในทางที่เรากำลังทำกลยุทธ์ที่ตรงกันข้ามกับ Silicon Valley: เราขายผู้ชนะของเราแทนที่จะลดเป็นสองเท่า สิ่งนี้อธิบายได้ว่าเหตุใด IRR ที่เรารับรู้จึงสูงมาก เหตุผลส่วนหนึ่งที่เราแสวงหาสิ่งรองนั้นขับเคลื่อนโดยรูปแบบธุรกิจของเรา ตรงกันข้ามกับกองทุนขนาดใหญ่ เราไม่ได้อยู่ด้วยค่าธรรมเนียม เราเพิ่งมาถึงจุดคุ้มทุนกับ FJ Labs หลังจากหลายปีที่ต้องอุดหนุนโครงสร้างต้นทุนของเราด้วยเงินลงทุนนับล้าน ค่าธรรมเนียมการจัดการที่เราเก็บตอนนี้ครอบคลุมค่าใช้จ่ายของเราแล้ว อย่างไรก็ตาม เรายังมีหนทางไป โฮเซกับฉันไม่จ่ายเงินเองหรือชดใช้ค่าใช้จ่ายของเรา

รูปแบบธุรกิจของเราแตกต่าง เราทำเงินจากทางออก เราต้องการเงินทุนจากการออกจากบริษัทที่ประสบความสำเร็จเพื่อลงทุนในสตาร์ทอัพใหม่ๆ ต่อไป เนื่องจากเราเป็นตัวแทนของเงินทุนจำนวนมากที่นำไปใช้ จนถึงปัจจุบัน เราคิดเป็นมูลค่า 114 ล้านเหรียญสหรัฐ จากทั้งหมด 284 ล้านเหรียญสหรัฐที่นำไปใช้งาน เราไม่สามารถรอถึงสิบปีกว่าจะถึงทางออกสุดท้ายได้ เพราะเราต้องการลงทุนต่อไปในอัตราที่เราลงทุนไป

ดังที่คุณคงจินตนาการได้ว่าทางออกรองดังกล่าวจะมีเฉพาะในบริษัทที่ดีที่สุดเท่านั้น ไม่มีใครสนใจที่จะซื้อตำแหน่งงานในบริษัทที่มีผลการดำเนินงานไม่ดี แม้แต่ในบริษัทที่ดีที่สุด เราก็ขายได้เพียงเพราะเรามีตำแหน่งงานเล็กๆ และไม่ได้อยู่บนกระดาน ไม่มีสัญญาณที่แท้จริงที่มาจากความตั้งใจของเราที่จะขาย นอกเหนือจากความต้องการสภาพคล่องของเรา ในความเป็นจริง เรามักถูกขอให้ขายเพื่อเป็นการช่วยมากกว่าที่เราจะพยายามขาย ตัวอย่างเช่น Andreesen, Greylock และ Sequoia อาจต้องการลงทุนในบริษัทที่ Series B ผู้ประกอบการรักทั้ง 3 บริษัท และไม่ต้องการให้พวกเขาให้ทุนแก่คู่แข่ง กองทุนต้องการความเป็นเจ้าของอย่างน้อย 15% ในแต่ละครั้ง ผู้ประกอบการไม่ต้องการ Dilution 45% พวกเขาทำรอบแรกด้วยคะแนน 30% และจัดรอบรองสำหรับส่วนที่เหลือ พวกเขาถามเราว่าเราจะขายส่วนหนึ่งของตำแหน่งรองของเราเพื่อช่วยให้รอบนี้สำเร็จหรือไม่

เราคิดอยู่นานและหนักใจว่าเราควรขายได้เท่าไรในสถานการณ์เหล่านี้ สุดท้ายเราเลือกที่จะขาย 50% มันทำให้เรามีสภาพคล่องและเป็นทางออกที่ยอดเยี่ยม ในขณะที่ยังคงรักษาส่วนต่างไว้ได้มากหากบริษัททำได้ดีอย่างน่าอัศจรรย์ กองทุนของเราจะสูงขึ้นหากเราถือไว้จนจบ แม้ว่า IRR ของเราจะต่ำกว่าก็ตาม อย่างไรก็ตาม เมื่อพิจารณาว่าเราปรับใช้เงินทุนทั้งหมดที่เราได้รับจากการออกจากบริษัทในระยะเริ่มต้นโดยที่เรารู้สึกว่ามีข้อดีมากกว่า ตัวคูณที่แท้จริงของเราและ IRR จะสูงกว่าเมื่อเราไล่ตามบริษัทรองเมื่อคุณพิจารณาผลตอบแทนที่เราได้รับจากการปรับใช้ใหม่ เมืองหลวง.

H. เมื่อกองทุนหมดเงิน เราก็แค่ระดมทุนกองทุนถัดไปและผลสืบเนื่องจะเกิดขึ้นจากกองทุนถัดไป

เราไม่ปฏิบัติตามการสร้างผลงานแบบเดิมๆ พอร์ตโฟลิโอเป็นเพียงผลรวมของการลงทุนส่วนบุคคลและการลงทุนต่อเนื่องที่เราทำ โครงสร้างเป็นแบบจากล่างขึ้นบนโดยสมบูรณ์ เราเพียงแค่ใช้เงินทุนที่เรามี และเมื่อเราหมดเงินทุน เราก็จะระดมทุนครั้งต่อไป เราจะปรับขนาดการลงทุนเพื่อให้แน่ใจว่าแต่ละกองทุนจะมีการใช้งานในช่วง 2 ถึง 3 ปี แต่นั่นคือขอบเขตของมัน

เนื่องจากเราไม่รู้ว่าเราจะติดตามผลหรือไม่ และเราจะติดตามผลเพียง 24% ของกรณีเท่านั้น จึงไม่สมเหตุสมผลที่จะสำรองเงินทุนสำหรับการติดตามผล นอกจากนี้ การดำเนินการที่ตามมาจำนวนมากยังอยู่นอกช่วงการปรับใช้เงินทุน 2 ถึง 3 ปีของกองทุน ด้วยเหตุนี้ เราจึงบอกกับ LP ของเราว่าเราจะติดตามผลจากกองทุนใดก็ตามที่จะลงทุนเมื่อเราตัดสินใจลงทุนครั้งต่อไป เรายังบอกให้พวกเขาลงทุนในทุกกองทุนเพื่อให้มีการลงทุนแบบเดียวกับที่เราทำ

โปรดทราบว่าเราจะไม่ขายตำแหน่งจากกองทุนหนึ่งไปยังอีกกองทุนหนึ่ง การตัดสินใจลงทุนมีทางเดียวเท่านั้น: เรากำลังลงทุน ถือครอง หรือขาย

I. หากคุณประสบความสำเร็จในอดีต เราจะสนับสนุนคุณในการเริ่มต้นใหม่ของคุณ แม้ว่าจะไม่ใช่ตลาดกลางก็ตาม

เรายึดถือโดยผู้ก่อตั้งที่ทำสิ่งที่ถูกต้องจากเรา ณ จุดนี้ เราได้สนับสนุนผู้ก่อตั้งประมาณ 1,400 รายใน 600 บริษัท 200 คนออกได้สำเร็จและครึ่งหนึ่งประสบความสำเร็จ ผู้ก่อตั้งที่ประสบความสำเร็จหลายคนได้ก่อตั้งบริษัทใหม่ขึ้นมา ตัวอย่างเช่น นี่คือวิธีที่เราลงเอยด้วยการลงทุนกับ Archer ( www.flyarcher.com ) ซึ่งเป็นบริษัทสตาร์ทอัพด้านเครื่องบินไฟฟ้า VTOL เราสนับสนุน Brett Adcock และ Adam Goldstein ในบริษัทสตาร์ทอัพด้านตลาดแรงงาน Vettery ซึ่งขายให้กับ Adecco เรารู้สึกตื่นเต้นที่ได้สนับสนุนพวกเขาในการเริ่มต้นใหม่ แม้ว่าเราจะขาดความเชี่ยวชาญในด้านเครื่องบินบินด้วยตนเองด้วยไฟฟ้าก็ตาม

โดยสรุป แม้ว่าเราจะไม่ได้กำหนดจำนวนข้อตกลง ขั้นตอน หรือภูมิศาสตร์ที่เราตั้งใจจะลงทุนทุกปี แต่ก็มีสิ่งต่างๆ เกิดขึ้นจนในที่สุดเราก็มีกลยุทธ์การลงทุนสรุปได้ดังนี้

- เมล็ดพันธุ์ล่วงหน้า / เมล็ดพันธุ์ / ซีรีส์ A โฟกัส

- กำหนดขนาดการลงทุนต่อรอบโดยเฉลี่ยอยู่ที่ 400,000 ดอลลาร์

- มุ่งเน้นไปที่ตลาด (70% ของข้อตกลง)

- นักลงทุนระดับโลก แต่มีข้อตกลงส่วนใหญ่อยู่ในสหรัฐฯ รองลงมาคือยุโรปตะวันตก บราซิล และอินเดีย ตามลำดับ

- ลงทุนมากกว่า 100+ ต่อปี

- การตัดสินใจลงทุน 1-2 สัปดาห์หลังการประชุมครั้งแรก

- เราประเมินผลที่ตามมาแบบสแตนด์อโลนและผลที่ตามมาโดยเฉลี่ยใน 24% ของการลงทุน

- เราไม่สงวนเงินทุนสำหรับการติดตามผล เราลงทุนจากกองทุนใดก็ตามที่เราปรับใช้ในขณะที่ลงทุน

- เราไม่เป็นผู้นำรอบ

- เราไม่เข้าร่วมบอร์ด

- เราช่วยบริษัทพอร์ตโฟลิโอระดมทุน

เพื่อให้คุณมองเห็นถึงขนาด กองทุนล่าสุดมูลค่า 175 ล้านดอลลาร์ของเราอาจมีการลงทุนมากกว่า 500 รายการ สิ่งที่น่าสนใจคือแม้ว่าเราไม่ได้ทำการสร้างแบบจำลองหรือสร้างพอร์ตโฟลิโอใดๆ แต่กลยุทธ์ที่มีความหลากหลายสูงนี้ดูเหมือนจะมีประสิทธิภาพมากที่สุด มี บทความที่รอบคอบมากโดย Abe Othman หัวหน้าฝ่าย Data Science ที่ AngelList ซึ่งแนะนำว่ากลยุทธ์ที่ดีที่สุดคือการลงทุนในทุกข้อตกลงที่ “น่าเชื่อถือ” มันเกิดจาก การวิเคราะห์ประสิทธิภาพของ Angelist สำหรับ LP ที่ค้นพบชัดเจนว่า “การลงทุนในบริษัทต่างๆ มากขึ้น ย่อมให้ผลตอบแทนการลงทุนที่สูงกว่า โดยเฉลี่ยแล้ว ผลตอบแทนเฉลี่ยต่อปีจะเพิ่มขึ้น 9.0 คะแนนตามเกณฑ์ และผลตอบแทนเฉลี่ยต่อปีจะเพิ่มขึ้น 6.9 คะแนนตามเกณฑ์สำหรับแต่ละบริษัทเพิ่มเติมที่ LP เปิดเผย”

ผลตอบแทนของเรานำไปสู่ความเชื่อถือต่อทฤษฎี ณ วันที่ 30 เมษายน 2020 เราได้ลงทุน 284 ล้านดอลลาร์ในสตาร์ทอัพ 571 แห่ง เรามีทางออก 193 ครั้งโดยมี IRR ที่รับรู้ 62% ฉันสงสัยว่าการกระจายความเสี่ยงทำงานได้ดีด้วยเหตุผลหลายประการ:

- ผลตอบแทนของกิจการเป็นไปตามกฎพลังงานมากกว่าเส้นการแจกแจงแบบเกาส์เซียนปกติ จำเป็นอย่างยิ่งที่จะต้องอยู่ในบริษัทที่สร้างผลตอบแทนทั้งหมด การลงทุนในบริษัทจำนวนมากขึ้นจะเพิ่มความน่าจะเป็นที่คุณจะเป็นผู้ชนะ

- การลงทุนในบริษัทต่างๆ มากขึ้นจะเพิ่มโปรไฟล์ของคุณในฐานะนักลงทุน ซึ่งจะช่วยปรับปรุงขั้นตอนการซื้อขายของคุณ สิ่งนี้จะแข็งแกร่งยิ่งขึ้นหากคุณสร้างแบรนด์ให้เป็นนักลงทุนที่ต้องมีสำหรับหมวดหมู่ที่กำหนดเหมือนกับที่เรามีในตลาด

- การประเมินบริษัทจำนวนมากขึ้นจะทำให้คุณมีข้อมูลมากขึ้นในการสร้างการจดจำรูปแบบเพื่อปรับปรุงเกณฑ์การลงทุนและวิทยานิพนธ์ของคุณ

ข้อดีของกลยุทธ์ของเราคือมันเป็นแบบออร์แกนิกและจากล่างขึ้นบน เราพัฒนามันเมื่อเวลาผ่านไปเมื่อเราสังเกตเงื่อนไขที่เปลี่ยนแปลง ไม่ว่าจะเป็นในระดับมหภาค อุตสาหกรรมการร่วมลงทุน หรือในเทคโนโลยีโดยเฉพาะ ตัวอย่างเช่น เมื่อทศวรรษที่แล้ว เราเคยลงทุนจำนวนมากในตุรกีและรัสเซีย หลังจากที่ปูตินบุกจอร์เจียและผนวกไครเมีย และหลังจากที่เออร์โดกันได้รับเลือกในตุรกี เราก็หยุดลงทุนในทั้งสองประเทศเนื่องจากเราคาดการณ์อย่างถูกต้องว่าการร่วมลงทุนและทางออกจะแห้งแล้ง ในทำนองเดียวกัน ก่อนเดือนกุมภาพันธ์ 2018 เราไม่ได้ลงทุนในบริษัทก่อนเปิดตัว ซึ่งมักจะเป็นบริษัทก่อนเปิดตัว อย่างไรก็ตาม บริษัทร่วมลงทุนยังคงเพิ่มขนาดกองทุนของตนอย่างต่อเนื่อง เพื่อปรับใช้เงินทุนจำนวนมาก กองทุนเหล่านั้นได้ย้ายไปยังขั้นตอนต่อมาเพื่อผลักดันการประเมินมูลค่าในช่วงเหล่านั้น เนื่องจากมีเงินทุนมากขึ้นในการไล่ตามข้อตกลงจำนวนเท่าเดิม เรารู้สึกว่ามันสมเหตุสมผลที่จะขัดแย้งกันและย้ายไปสู่ช่วงก่อนหน้าที่ทุนกำลังจะหมดลง หลังจากที่ได้เห็นตลาด B2B จำนวนมากขึ้น โดยที่ตลาดเลือกซัพพลายเออร์ในด้านอุปสงค์ เราก็ได้พัฒนาวิทยานิพนธ์การลงทุนในตลาดของเรา

เป็นเรื่องที่น่าสนใจว่ากลยุทธ์ของเราจะพัฒนาไปอย่างไรในปีต่อๆ ไป ตัวอย่างเช่น ฉันสามารถจินตนาการถึงอนาคตที่เราแยกความแตกต่างระหว่างกลยุทธ์ในระยะเริ่มต้นจากกลยุทธ์ระยะหลัง และสร้างเงินทุนแยกต่างหากสำหรับโอกาสเหล่านั้น เวลาจะบอกเอง สิ่งที่ฉันรู้ก็คือมันจะต้องสนุกแน่!