ปีที่แล้ว ใน Welcome to the Everything Bubble ฉันแย้งว่าการผสมผสานระหว่างนโยบายการเงินและการคลังที่ผ่อนคลายอย่างที่ไม่เคยเกิดขึ้นมาก่อน ได้กระตุ้นให้เกิดฟองสบู่ในสินทรัพย์ทุกประเภท เราเห็นฟองสบู่ในหุ้น คริปโต อสังหาริมทรัพย์ ที่ดิน สินค้าโภคภัณฑ์ และพันธบัตร โดยมีฟองสบู่เก็งกำไรเต็มรูปแบบใน SPAC พฤติกรรมที่ผิดปกติ เช่น การบีบตัวของร้านค้าปลีกและความผันผวนที่ไม่ธรรมดา ล้วนบ่งบอกว่าเราอยู่ในหรือใกล้จุดสูงสุดของตลาด

ที่ FJ Labs แน่นอนว่าเราเป็นผู้ได้รับประโยชน์มหาศาลจากภาวะฟองสบู่ เนื่องจากการลงทุนทั้งหมดของเราได้รับการเพิ่มมูลค่าอย่างรวดเร็วอย่างบ้าคลั่ง เราตระหนักดีว่าแม้เราคิดว่าเราทำงานได้ดีในการเลือกการลงทุน แต่เราก็ได้รับประโยชน์จากสภาพแวดล้อมที่เป็นฟองเช่นกัน ในภาวะฟองสบู่ เราทุกคนดูเหมือนอัจฉริยะ เราคำนึงถึงความกังวลในระดับมหภาคของฉันและขายรองให้กับผู้ชนะที่บินสูงบางคนของเรา ไม่ใช่เพราะเราไม่เชื่อในสิ่งเหล่านี้ แต่ค่อนข้างตรงกันข้าม แต่โดยทั่วไปแล้วเป็นเพียงสถานะเดียวที่เราจะได้รับสภาพคล่องบางส่วน นอกจากนี้ เรามักจะขายเพียง 50% ของตำแหน่งของเรา

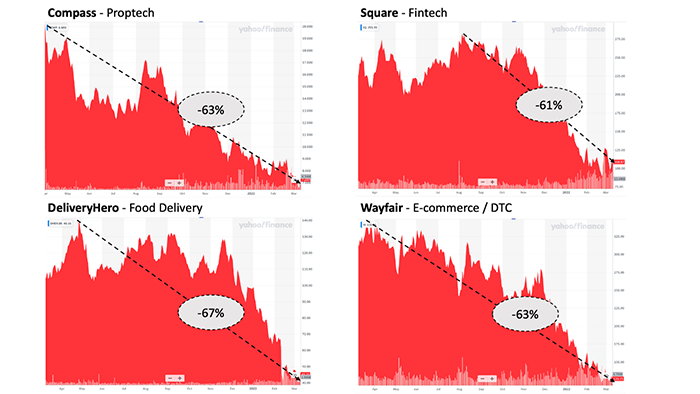

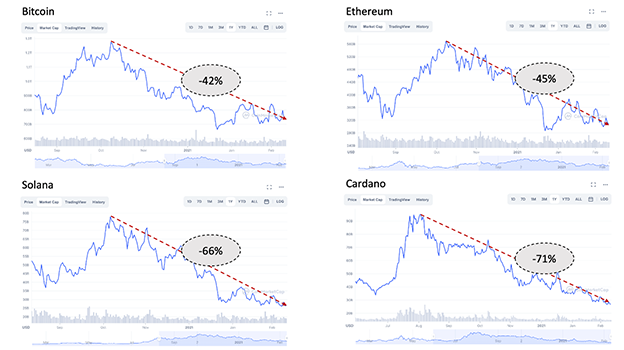

ตั้งแต่นั้นมา ตลาดก็มีการปรับฐานโดยเฉพาะหุ้นเทคโนโลยีและสกุลเงินดิจิทัล หุ้น Nasdaq 40% ร่วงถึงจุดสูงสุดกว่า 50% ในทุกภาคส่วนเทคโนโลยี

หลายรายการได้รับการบีบอัดอย่างมีนัยสำคัญสำหรับบริษัทเทคโนโลยีสาธารณะ ขณะนี้ SaaS ทวีคูณกลับมาต่ำกว่าค่ามัธยฐานในระยะยาว

สินทรัพย์ crypto ส่วนใหญ่ก็ลดลงมากกว่า 50% เช่นกัน

นี่ทำให้เกิดคำถามว่าเราควรทำอะไรตอนนี้ ในนั้นปัญหาอยู่ที่ว่าเราจะไปจากที่นี่อย่างไรนั้นไม่แน่นอนอย่างยิ่ง ในอดีตฉันมีความคิดที่แน่นอนและชัดเจนมากขึ้น ในช่วงปลายทศวรรษ 1990 ฉันตีพิมพ์บทความที่อธิบายว่าเราอยู่ในฟองสบู่เทคโนโลยี และถึงแม้ฟองสบู่จะแตก แต่ก็จะเป็นการวางรากฐานสำหรับการเติบโตที่จะมาถึงด้วย ในช่วงกลางทศวรรษ 2000 ฉันโต้แย้งในบล็อกนี้ว่าผู้คนควร เช่ามากกว่าซื้อ เนื่องจากราคาอสังหาริมทรัพย์ที่สูงเกินจริง ตามที่กล่าวไว้ข้างต้น เมื่อปีที่แล้ว ฉันแนะนำว่าสินทรัพย์ทุกประเภทมีการประเมินมูลค่าสูงเกินไป ตอนนี้ฉันสามารถโต้แย้งได้อย่างสมเหตุสมผลว่าทำไมสิ่งต่างๆ ถึงฟื้นตัวได้ ทำไมมันถึงฝืน และทำไมเราถึงมีข้อเสียมากกว่านี้อีกมาก

มหภาคที่ไม่แน่นอนและสภาพแวดล้อมทางภูมิรัฐศาสตร์

ก. กรณีในแง่ดี

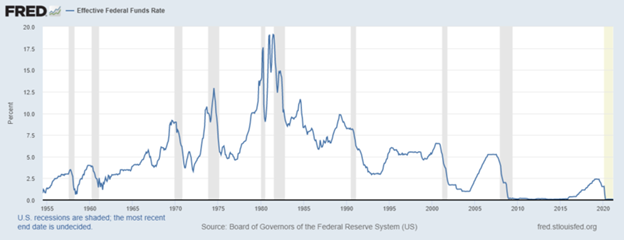

ฉันต้องการเริ่มต้นด้วยกรณีที่มองโลกในแง่ดี เพราะในช่วงเวลาแห่งหายนะและความเศร้าโศกนี้แทบจะไม่มีใครเชื่อเรื่องนี้ ดัชนีราคาผู้บริโภคเพิ่มขึ้น 7.9% ในช่วง 12 เดือนจนถึงเดือนกุมภาพันธ์ 2022 ซึ่งเป็นการเพิ่มขึ้นสูงสุดในรอบ 12 เดือนในรอบ 40 ปี เพื่อป้องกันภาวะเงินเฟ้อที่ไม่สามารถควบคุมได้ เฟดคาดว่าจะขึ้นอัตราดอกเบี้ย 5 เท่าในปีนี้อย่างน้อย 1.5% สะสม ในอดีต การขึ้นอัตราดอกเบี้ยอย่างรวดเร็วที่สุดโดยเฟดทำให้เกิดภาวะถดถอย

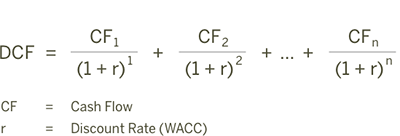

เหตุผลที่ตลาดสาธารณะถูกดึงกลับ โดยเฉพาะอย่างยิ่งสำหรับสินทรัพย์เสี่ยง เช่น หุ้นเทคโนโลยีและสกุลเงินดิจิทัล คือการที่อัตราดอกเบี้ยของสหรัฐฯ คาดว่าจะเพิ่มขึ้น เหตุผลที่การเพิ่มขึ้นของอัตราส่งผลกระทบต่อสินทรัพย์เสี่ยงมากขึ้นก็คือสินทรัพย์เสี่ยงมีมูลค่ามากขึ้นซึ่งขับเคลื่อนโดยกระแสเงินสดในอนาคตอันไกลโพ้น มูลค่าของบริษัทคือมูลค่าปัจจุบันสุทธิของกระแสเงินสดคิดลดในอนาคต

ลองนึกภาพสตาร์ทอัพด้านเทคโนโลยีที่คาดว่าจะใช้กระแสเงินสดได้ 1 พันล้านดอลลาร์ใน 10 ปี หากอัตราคิดลดเป็น 0% กระแสเงินสดในอนาคตจะเพิ่มการประเมินมูลค่าบริษัท 1 พันล้านดอลลาร์ อย่างไรก็ตาม หากอัตราคิดลดคือ 10% กระแสเงินสดปลายน้ำ 1 พันล้านดอลลาร์ที่เท่ากันใน 10 ปีจะเพิ่มมูลค่าปัจจุบันของบริษัทเพียง 385 ล้านดอลลาร์เท่านั้น เมื่อเราเริ่มต้นที่อัตราที่ต่ำมาก อัตราดอกเบี้ยจะไม่เปลี่ยนแปลงมากนักจึงจะส่งผลกระทบอย่างมากต่อการประเมินมูลค่า โดยเฉพาะบริษัทที่กระแสเงินสดส่วนใหญ่จะมาในอนาคตอันไกลโพ้น

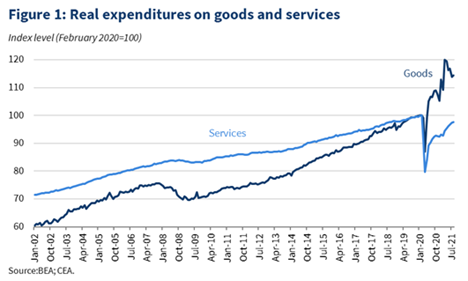

ขณะนี้ อัตราเงินเฟ้อที่เพิ่มขึ้นส่วนใหญ่มีสาเหตุมาจากวิกฤตการณ์ของห่วงโซ่อุปทานที่เกิดจากความต้องการสินค้าที่เพิ่มขึ้นอย่างมาก เป็นผลจากความต้องการใช้บริการที่ลดลง เนื่องจากผู้บริโภคไม่สามารถเดินทาง ไปร้านอาหาร ดูหนัง ฯลฯ ได้อีกต่อไป

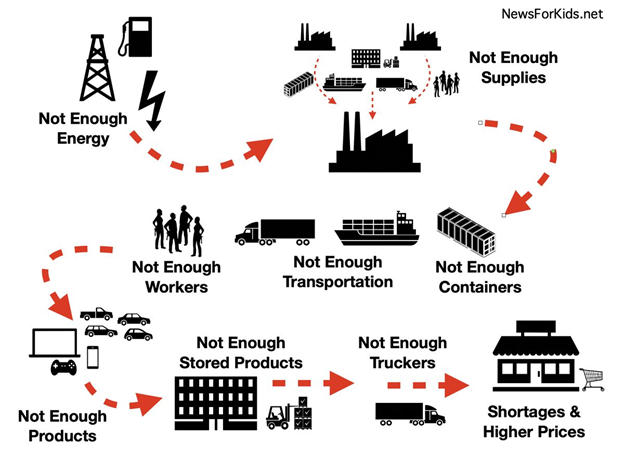

ด้วยรายได้พิเศษทั้งหมดนี้ทำให้ผู้บริโภคหันมาชอปปิ้งออนไลน์ ปรากฎว่าโครงสร้างพื้นฐานของเราไม่ได้ถูกสร้างขึ้นมาให้ขยายขนาดได้รวดเร็วขนาดนี้ จำนวนเรือคอนเทนเนอร์ในโลก จำนวนตู้คอนเทนเนอร์ที่มีอยู่ ปริมาณงานของท่าเรือของเรา ความพร้อมใช้งานของรถบรรทุกและคนขับรถบรรทุก ความพร้อมใช้งานของแชสซี (รถพ่วงที่ลากตู้คอนเทนเนอร์ไปรอบๆ) ล้วนล้นหลามจนทำให้ระบบอุดตัน เราขาดองค์ประกอบห่วงโซ่อุปทานที่สำคัญเหล่านี้ หรือระบบที่ยืดหยุ่นซึ่งมีความคล่องตัวเพียงพอที่จะเปลี่ยนอุปทานของสินทรัพย์เหล่านี้ไปยังจุดที่ต้องการ

นอกเหนือจากนั้น เครือข่ายโลจิสติกส์อีคอมเมิร์ซยังมีความแตกต่างโดยพื้นฐานในด้านพื้นที่ทางภูมิศาสตร์และทางกายภาพมากกว่าเครือข่ายการค้าปลีกแบบดั้งเดิม สิ่งเหล่านี้ซับซ้อนกว่าเนื่องจากคุณกำลังแคชสินค้าคงคลังของคุณเพื่อให้ใกล้กับผู้ใช้ของคุณมากที่สุด แทนที่จะวางทุกอย่างไว้ในศูนย์กระจายสินค้าในฮับเดียว บริษัทต่างๆ จะต้องวางคลังสินค้าของตนไว้ทั่วสหรัฐอเมริกา ซึ่งทำให้คลังสินค้ามีความซับซ้อนมากขึ้นแบบทวีคูณ ผลก็คือ ยิ่งมีคนซื้อของออนไลน์มากเท่าไร ระบบเหล่านี้ก็จะทำงานหนักเกินไปเท่านั้น

สิ่งนี้กำลังทวีความรุนแรงขึ้นจากสงครามในยูเครนที่ผลักดันราคาพลังงานให้สูงขึ้นและส่งผลกระทบต่อห่วงโซ่อุปทานอีกด้วย

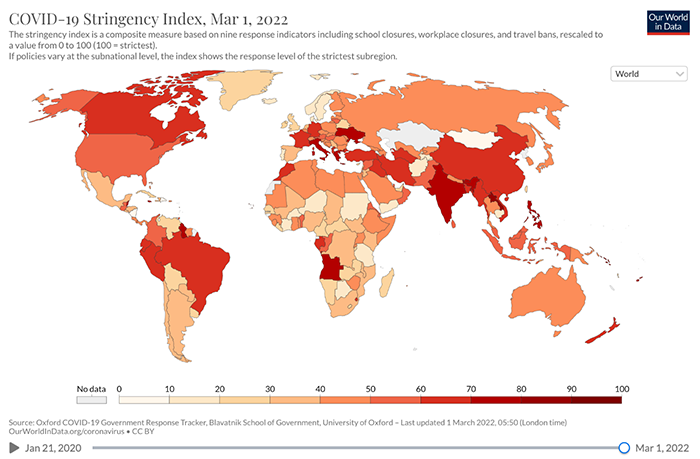

ตอนนี้ให้ฉันอธิบายให้ชัดเจนว่าผลลัพธ์ในแง่ดีจะเป็นอย่างไร การเปลี่ยนแปลงในการซื้อจากบริการไปสู่สินค้าได้รับแรงหนุนจากข้อจำกัดด้านโควิดที่เข้มงวด

ลองนึกภาพตอนนี้ที่ทุกคนติดเชื้อไวรัสเพราะ Omnicron และ/หรือเป็นโรค Triple vax ในที่สุด ไวรัสก็กลายเป็นโรคประจำถิ่น แม้ว่าสิ่งนี้อาจอยู่กับเราไปอีกนาน แต่เราเรียนรู้ที่จะอยู่กับมันและรัฐต่างๆ ก็ยุติข้อจำกัดทั้งหมด ตามแนวทางที่กำหนดโดยเดนมาร์กและสหราชอาณาจักร ผู้บริโภคกลับไปสู่รูปแบบการบริโภคในอดีต สิ่งนี้ควรช่วยให้ห่วงโซ่อุปทานไม่อุดตันและส่งผลกระทบต่อเศรษฐกิจเนื่องจากต้นทุนด้านลอจิสติกส์ลดลงอย่างมาก

ยิ่งไปกว่านั้น การสิ้นสุดมาตรการบรรเทาทุกข์จากโควิดน่าจะช่วยขจัดอุปสงค์ส่วนเกินที่ถูกสูบเข้าสู่ระบบเศรษฐกิจบางส่วนได้ หากสิ่งนี้เกิดขึ้นเร็วพอที่จะไม่ยึดติดกับความคาดหวังด้านเงินเฟ้อและการขอขึ้นเงินเดือน 7% ต่อปีไม่กลายเป็นบรรทัดฐาน การพุ่งขึ้นของอัตราเงินเฟ้อน่าจะพิสูจน์ได้เพียงชั่วคราว ส่งผลให้ Fed ขึ้นอัตราดอกเบี้ยได้ช้ากว่าที่ตลาดคาดการณ์ไว้

นอกจากนี้เรายังมีความไม่แน่นอนสูงสุดด้วยว่าสงครามในยูเครนส่งผลเสียต่อความเชื่อมั่น หากมีการแก้ไขในอีกไม่กี่สัปดาห์หรือหลายเดือนข้างหน้า ก็ควรขจัดความเสี่ยงทางภูมิรัฐศาสตร์ที่ครอบงำเศรษฐกิจออกไปมากมาย ฉันยังหวังว่าความยากลำบากที่ปูตินกำลังเผชิญในยูเครน และความเข้มงวดของการคว่ำบาตรทางเศรษฐกิจทำให้สี จิ้นผิง นึกคิดครั้งที่สองเกี่ยวกับความเป็นไปได้ในการรุกรานหรือผนวกไต้หวัน

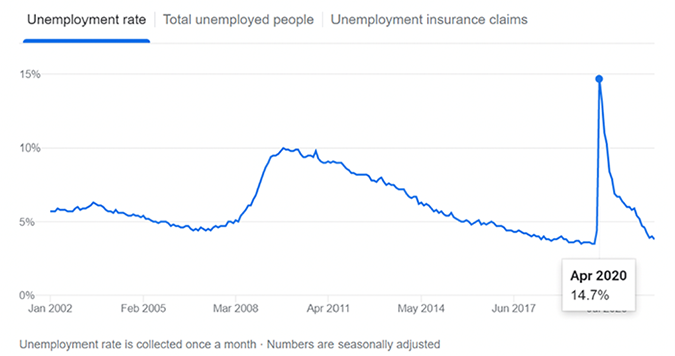

หากอัตราเงินเฟ้อและความตึงเครียดทางภูมิรัฐศาสตร์บรรเทาลง เศรษฐกิจก็จะอยู่ในสถานะที่ดีที่จะยังคงดำเนินต่อไปได้ดีและเพื่อให้ตลาดฟื้นตัวได้ บริษัทต่างๆ มีรูปร่างทางการเงินที่ดีเมื่อเทียบกับช่วงเวลาอื่นๆ ที่ภาวะเศรษฐกิจถดถอยกำลังก่อตัวขึ้นในแง่ของฐานะเงินสดและหนี้สิน เรามีการจ้างงานเต็มที่ โดยมีอัตราการว่างงานในสหรัฐฯ อยู่ที่ 3.8% การขาดดุลทางการคลังลดลงอย่างรวดเร็ว เนื่องจากสภาคองเกรสไม่ได้พิจารณาแพ็คเกจการบรรเทาทุกข์เพิ่มเติม และแพ็คเกจโครงสร้างพื้นฐานและโซเชียลเพิ่มเติมจะน้อยกว่าแพ็คเกจการบรรเทาทุกข์ล่าสุดมาก

ในระยะยาว เทคโนโลยีก็น่าจะช่วยจัดการกับภาวะเงินเฟ้อได้เช่นกัน เทคโนโลยีมีภาวะถดถอยและมอบประสบการณ์ผู้ใช้ที่ดีขึ้นด้วยต้นทุนที่ต่ำกว่า โควิดได้นำไปสู่การนำเทคโนโลยีมาใช้อย่างรวดเร็วในภาคส่วนต่างๆ ของเศรษฐกิจ ซึ่งก่อนหน้านี้แทบจะไม่ได้รับผลกระทบจากการปฏิวัติเทคโนโลยีเลย ไม่ว่าจะเป็นการดูแลสุขภาพ การศึกษา B2B และแม้แต่บริการสาธารณะ นักเศรษฐศาสตร์อย่าง Tyler Cowen ซึ่งเป็นคนแรกที่บรรยายถึง “ความซบเซาครั้งใหญ่” ในปัจจุบัน กำลังคาดการณ์ว่าการเติบโตที่ขับเคลื่อนด้วยเทคโนโลยีจะเร่งขึ้นอีกครั้ง

ในไตรมาสที่ 4 ของปีที่แล้ว ฉันจะกำหนดความน่าจะเป็น 50% ให้กับสถานการณ์ในแง่ดีที่กำลังเกิดขึ้น ตอนนี้ฉันจะบอกว่ามันประมาณ 33% แต่น่าเสียดายที่ลดลงในแต่ละวัน

B. กรณีความเมื่อยล้า

กรณีในแง่ดีกำหนดให้อัตราเงินเฟ้อเป็นเพียงชั่วคราวและต้องกลับสู่สถานะเดิม โดยปล่อยให้ Fed ขึ้นเงินได้น้อยกว่าที่คาดไว้ ปัญหาก็คือ ยิ่งอัตราเงินเฟ้อยาวนานขึ้นจะอยู่เหนือแนวโน้ม (เช่น 2 – 2.5%) ยิ่งมีโอกาสมากขึ้นที่การคาดการณ์อัตราเงินเฟ้อจะยึดที่มั่นมากขึ้น รายได้เฉลี่ยต่อชั่วโมงของภาคเอกชนปรับตามฤดูกาล เพิ่มขึ้น 5.1% ในเดือนกุมภาพันธ์เมื่อเทียบเป็นรายปี แม้ว่าอัตรานี้จะยังต่ำกว่าอัตราเงินเฟ้อ แต่หากคนงานเริ่มได้รับค่าจ้างเพิ่มขึ้น 7% โดยอัตโนมัติทุกปีเพื่อต่อสู้กับภาวะเงินเฟ้อ อัตราเงินเฟ้อจะอยู่ที่ 7%

โดยทั่วไปรัฐมักไม่ชอบความเสี่ยงและดำเนินการช้า พวกเขาอาจคลายข้อจำกัดช้ากว่าที่สมเหตุสมผล สิ่งนี้จะทำให้ความต้องการสินค้าสูงเกินจริงอีกต่อไป ทำให้ห่วงโซ่อุปทานอุดตัน และราคาก็สูง สิ่งนี้จะเพิ่มความน่าจะเป็นที่จะรักษาความคาดหวังเงินเฟ้อที่สูงขึ้น

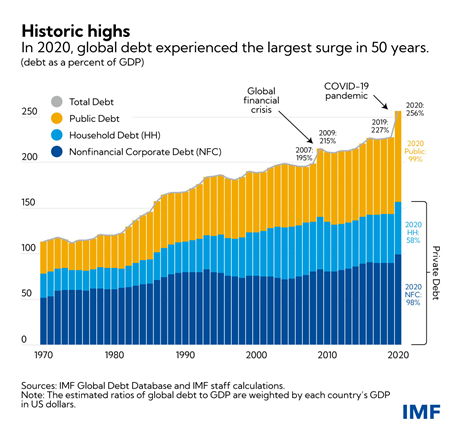

นอกจากนี้ยังมีความรู้สึกที่เพิ่มมากขึ้นว่าหลายคนจะสบายใจกับอัตราเงินเฟ้อที่สูงขึ้น หนี้ทั่วโลกอยู่ที่ระดับสูงสุดเป็นประวัติการณ์ที่มากกว่า 250% ของ GDP ทำให้รัฐบาล องค์กร และภาคครัวเรือนเสี่ยงต่ออัตราที่สูงขึ้นเป็นพิเศษ

อัตราเงินเฟ้อที่สูงขึ้นอย่างถาวรจะมีค่าใช้จ่ายมากมาย: กำลังซื้อลดลง, การลงทุนลดลง, การจัดสรรทุนผิด, การทำลายมูลค่าเงินออม อย่างไรก็ตาม ในระยะสั้นอัตราดอกเบี้ยที่แท้จริงติดลบก็จะกัดกร่อนมูลค่าของหนี้ด้วย

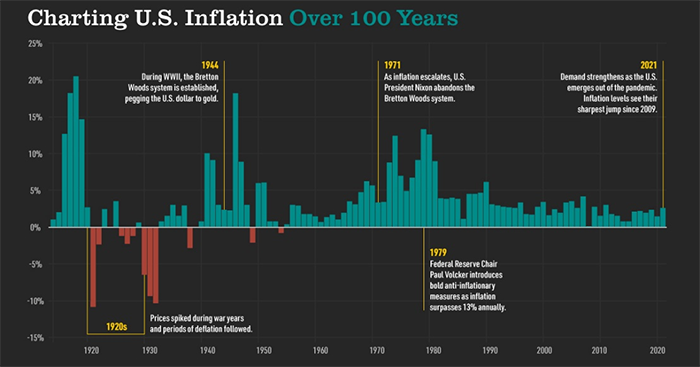

ในช่วงที่เกิดสงคราม รัฐต่างๆ จะต้องทนต่ออัตราเงินเฟ้อที่สูงขึ้นเป็นระยะเวลานานพอสมควร ดังที่คุณเห็นในแผนภูมิด้านล่างสำหรับ WWI, WWII และสงครามเวียดนาม

แม้ว่าเราจะอยู่ในช่วงเริ่มต้นของการรุกรานยูเครนของรัสเซีย แต่หล่มที่กองกำลังรัสเซียพบว่าตัวเองเข้าไปอาจนำไปสู่ความขัดแย้งที่ยืดเยื้อซึ่งก่อให้เกิดความไม่แน่นอนที่ส่งผลกระทบต่อความรู้สึก

เป็นเรื่องง่ายที่จะเห็นว่าสถานการณ์ที่ซบเซาเกิดขึ้นอย่างไร อัตราดอกเบี้ยเพิ่มขึ้น แต่ไม่เพียงพอที่จะตอบโต้การคาดการณ์เงินเฟ้อที่เพิ่มขึ้น นักการเมืองและเฟดเลือกที่จะยอมรับอัตราเงินเฟ้อที่อยู่เหนือแนวโน้ม เมื่อรวมกับความไม่แน่นอนทางภูมิรัฐศาสตร์ เราจะเตรียมพร้อมสำหรับการเติบโตที่แท้จริงที่ต่ำ ในเรื่องนี้เราอาจเริ่มดูเหมือนหลายประเทศในละตินอเมริกามองหามานานหลายทศวรรษ แทนที่จะติดตามการเติบโตและมูลค่าที่ระบุ เราควรติดตามมูลค่าที่แท้จริง แม้ว่าตลาดอาจไม่ลดลงอย่างมีนัยสำคัญในแง่ที่กำหนด แต่ก็มีความเป็นไปได้มากที่การประเมินมูลค่าที่แท้จริงจะลดลงเมื่อเวลาผ่านไป

สถานการณ์นี้อาจเป็นไปได้มากที่สุด ณ จุดนี้

ค. กรณีที่มองโลกในแง่ร้าย

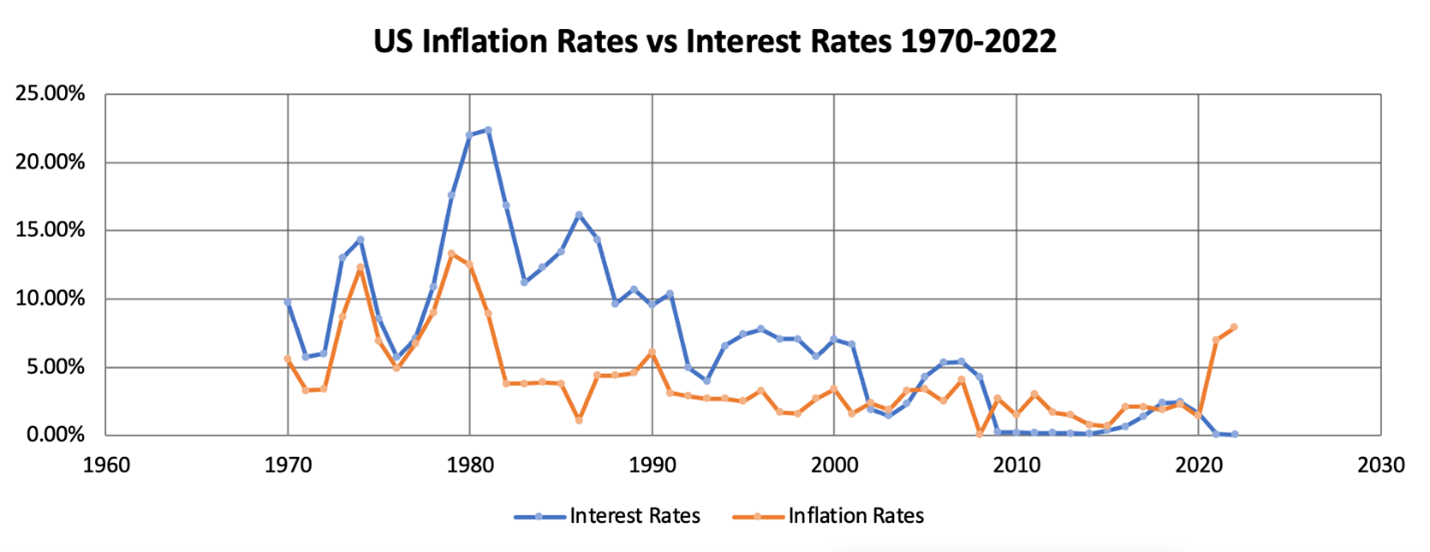

มีความเป็นไปได้จริงที่สิ่งเลวร้ายที่สุดยังมาไม่ถึง โดยสถานการณ์ต่างๆ จำนวนมากที่อาจนำไปสู่ผลลัพธ์ที่เลวร้ายเพิ่มมากขึ้นในแต่ละวัน แม้ว่าจะมีการเข้มงวดขึ้นบ้าง แต่ Fed และรัฐบาลยังคงดำเนินนโยบายการเงินและการคลังที่ผ่อนคลายตามมาตรฐานในอดีต อัตราดอกเบี้ยที่เพิ่มขึ้น 1.5% อาจไม่เพียงพอที่จะควบคุมอัตราเงินเฟ้อ ในปี 1981 Volcker ปรับขึ้นอัตราของสหรัฐฯ ไว้ที่มากกว่า 20%

- แหล่งที่มาของอัตราดอกเบี้ย: Macro Trends

- แหล่งที่มาของอัตราเงินเฟ้อ: The Balance

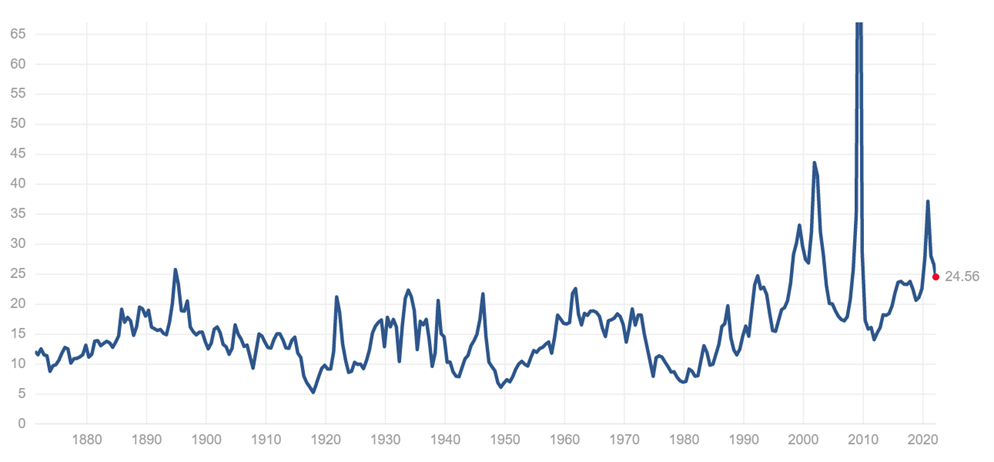

คุณไม่จำเป็นต้องมีสถานการณ์ Volcker 2.0 เพื่อให้ยังคงส่งผลกระทบอย่างมีนัยสำคัญต่อตลาดและเศรษฐกิจ แม้แต่อัตรา 5% ซึ่งเป็นระดับที่เห็นครั้งสุดท้ายในปี 2550 ก็อาจทำให้เศรษฐกิจชะลอตัวลงอย่างมากและการประเมินมูลค่าลดลง โดยเฉพาะสินทรัพย์เสี่ยง แม้ว่าตลาดสาธารณะจะได้รับการแก้ไขแล้ว แต่การประเมินมูลค่ายังคงสูงกว่าค่าเฉลี่ยในอดีตมาก

อัตราส่วน S&P PE ในช่วงเวลาหนึ่ง

คงเป็นไปไม่ได้เลยที่การประเมินมูลค่าจะลดลงครึ่งหนึ่งจากที่เป็นอยู่ตอนนี้ โดยเฉพาะอย่างยิ่งเมื่อรายได้มีแนวโน้มที่จะได้รับผลกระทบเนื่องจากต้นทุนพลังงานที่สูงขึ้นและผลเสียของการออกจากรัสเซีย

ที่แย่กว่านั้นคือยังมีสถานการณ์อื่นๆ อีกมากมายที่อาจนำไปสู่วิกฤตการเงินโลกและแนวคิดทั่วไปในการ “ลดความเสี่ยง” นักการเมือง สาธารณชน และสื่อมวลชนดูเหมือนจะเป็นเหมือน The Eye of Sauron พวกเขาสามารถมุ่งเน้นไปที่ประเด็นเดียวเท่านั้นในแต่ละครั้ง เป็นเวลานานนั่นคือทรัมป์ จากนั้นก็เป็นโควิด และตอนนี้คือรัสเซียบุกยูเครน ฉันมักจะสงสัยว่าหลังโควิดจะไม่ให้ความสนใจไปที่ระดับหนี้ภาครัฐที่เพิ่มขึ้นอย่างไม่ยั่งยืนในหลายประเทศในช่วงโควิดหรือไม่

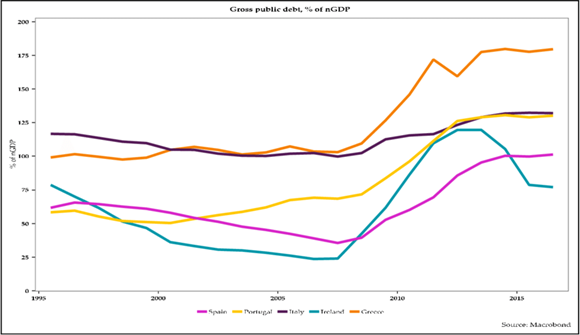

อิตาลี กรีซ สเปน และโปรตุเกสต่างก็มีหนี้สาธารณะเพิ่มขึ้นอย่างมากในช่วงไม่กี่ปีที่ผ่านมา

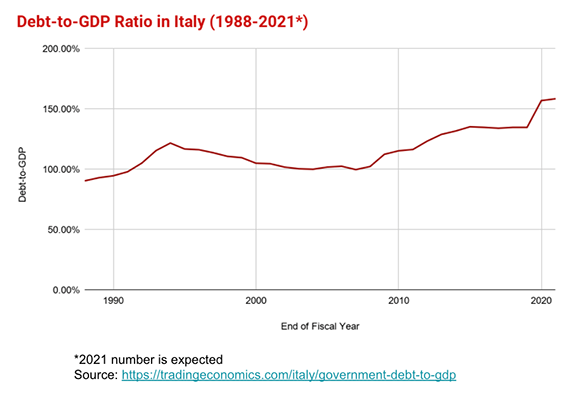

อัตราส่วนหนี้สินต่อ GDP ของอิตาลีเพิ่มขึ้นจาก 100% เป็นมากกว่า 150% ในช่วง 15 ปีที่ผ่านมา

วิกฤตความเชื่อมั่นหนี้ของอิตาลีอาจคุกคามโครงการยูโรทั้งหมดด้วยการล่มสลาย วิกฤตหนี้ของกรีกก่อให้เกิดวิกฤตการเงินโลกครั้งใหญ่ เศรษฐกิจอิตาลีมีขนาดใหญ่กว่าสิบเท่า และวิกฤตการณ์ก็จะยิ่งใหญ่กว่านี้มาก ในสถานการณ์เช่นนี้ ระบบการเงินทั้งหมดอาจยึดครองได้ ธนาคารหลายแห่งอาจต้องเผชิญกับหนี้ของอธิปไตยที่ผิดนัด ธนาคารต่างๆ จะต้องระวังการซื้อขายระหว่างกันโดยมีความเสี่ยงจากคู่สัญญาโดยนัย ดังที่เกิดขึ้นในช่วงภาวะเศรษฐกิจถดถอยครั้งใหญ่ในปี 2550-2552

วิกฤตดังกล่าวอาจเกิดจากการผิดนัดชำระหนี้ของประเทศเกิดใหม่ หรือเพียงการผิดนัดชำระหนี้ของธนาคารขนาดใหญ่ด้วยเหตุผลหลายประการ ซึ่งรวมถึงความเป็นไปได้ที่รัสเซียจะเสี่ยงมากเกินไป โดยเฉพาะ Credit Suisse และ UBS รู้สึกอ่อนแอ พวกเขาพบว่าตัวเองเป็นศูนย์กลางของปัญหาน้ำท่วมระหว่างประเทศครั้งล่าสุดที่เกี่ยวข้องกับการปล่อยสินเชื่อที่ไม่ดี เช่น Archegos , Greensil , Luckin Coffee เป็นต้น เงินกู้สกุลเงินต่างประเทศโดยตัวมันเองมีมูลค่าประมาณ ~400% ของ GDP ของสวิส อย่างเป็นทางการ สินทรัพย์ของระบบธนาคารของสวิสอยู่ที่ ~ 4.7x GDP แต่ไม่รวมสินทรัพย์นอกงบดุล การรวมสิ่งเหล่านี้แสดงให้เห็นว่าอัตราส่วน ~9.5x 10x มีความแม่นยำมากกว่า

สวิตเซอร์แลนด์ได้รับการยกย่องว่าเป็นแหล่งปลอดภัยมายาวนาน โดยมีเศรษฐกิจที่เจริญรุ่งเรืองและมีเสถียรภาพและมีประชากรที่เป็นเนื้อเดียวกัน ฉันสงสัยว่าในวิกฤติครั้งต่อไป ธนาคารสวิสอาจพิสูจน์ได้ว่า ใหญ่เกินไปที่จะประกันตัว แทนที่จะใหญ่เกินไปที่จะล้มเหลว และอาจทำให้เศรษฐกิจของสวิสทั้งหมดตกต่ำไปด้วย

นี้ไม่ได้เป็นประวัติการณ์ เป็นเวลาหลายปีก่อนเกิดวิกฤตการเงินโลก ไอซ์แลนด์ได้รับการยอมรับอย่างกว้างขวางว่าเป็นเรื่องราวความสำเร็จทางเศรษฐกิจ โดยได้รับเสียงชื่นชมจาก IMF และนักวิจารณ์ชั้นยอด ไม่กี่คนที่สังเกตเห็นว่าในช่วงเจ็ดปีจนถึงปี 2008 ธนาคารที่ใหญ่ที่สุดสามแห่งของไอซ์แลนด์ Kaupthing , Glitner และ Landsbanki ได้เริ่มปล่อยสินเชื่ออย่างสนุกสนาน ซึ่งส่งผลให้สินทรัพย์รวมของพวกเขาเติบโตขึ้นเป็น >11x GDP ของไอซ์แลนด์ (จาก <1x ก่อน) . นอกเหนือจากขนาดของบัญชีเงินกู้ที่แท้จริงแล้ว ธนาคารไอซ์แลนด์ยังเพิ่มความเสี่ยงด้วยการรับประกันภัยที่ไม่ดีสำหรับผู้กู้ยืมที่น่าสงสัยอย่างมาก ซึ่งมักจะอยู่ในสกุลเงินนอกโครนาดั้งเดิม (เช่น ~€50b ในเงินกู้ยูโร เทียบกับเพียง ~€2b ในเงินฝากยูโร) เมื่อสภาพคล่องลดลงในต้นปี 2008 และผู้คนเริ่มตั้งคำถามถึงความสามารถในการละลายของธนาคารไอซ์แลนด์ขนาดใหญ่ 3 แห่ง ขนาดที่ใหญ่โตเมื่อเทียบกับ GDP รวมของไอซ์แลนด์ หมายความว่าธนาคารกลางของไอซ์แลนด์ไม่สามารถดำเนินการอย่างมีประสิทธิภาพในฐานะผู้ให้กู้ยืมทางเลือกสุดท้ายได้ ผลที่ตามมาคือความล้มเหลวของระบบธนาคารทั้งหมด การผิดนัดชำระหนี้อธิปไตยที่นุ่มนวล และความตกต่ำทางเศรษฐกิจ เนื่องจากไอซ์แลนด์เองต้องรับเงินช่วยเหลือจำนวนมหาศาลจาก IMF โครนาทรุดตัวลงประมาณ 35% เมื่อเทียบกับเงินยูโร และมูลค่าหลักทรัพย์ของตลาดหุ้นไอซ์แลนด์ลดลงมากกว่า 90%

เราไม่สามารถเพิกเฉยต่อปัจจัยเสี่ยงอื่นๆ ได้ ในยุคหลังสงครามในสหรัฐอเมริกา ทุกกรณีที่ราคาน้ำมันพุ่งสูงกว่า 100 ดอลลาร์ต่อบาร์เรลในแง่ความเป็นจริง ตามมาด้วยภาวะเศรษฐกิจถดถอย รูปแบบนี้เกิดขึ้นในปี 1973, 1979, 1990 และ 2007

ความตึงเครียดทางภูมิรัฐศาสตร์อาจรุนแรงขึ้นเช่นกัน ไม่ใช่เรื่องเหลือเชื่ออีกต่อไปที่รัสเซียจะใช้นิวเคลียร์ทางยุทธวิธีในยูเครน ความขัดแย้งอาจกลืนกินประเทศอื่นได้อย่างง่ายดาย ยังไม่ชัดเจนว่าเส้นสีแดงของเราอยู่ที่ไหน และจะเกิดอะไรขึ้นหากรัสเซียเปิดการโจมตีทางไซเบอร์บนโครงสร้างพื้นฐานของพันธมิตร NATO ของเรา อาจเป็นไปได้ด้วยว่าสี จิ้นผิงเล่นให้กับไต้หวัน ในขณะที่เราถูกเบี่ยงเบนความสนใจในยูเครนซึ่งคุกคามเสถียรภาพโลกต่อไป

ในอดีตอันไม่ไกลเกินไป ฉันกำหนดความน่าจะเป็นต่ำให้กับสถานการณ์เหล่านี้ทั้งหมด แต่ตอนนี้มีแนวโน้มมากขึ้นและมีแนวโน้มมากขึ้นในแต่ละวัน

ข้อสรุปมาโคร

ขณะนี้มีความเสี่ยงขาลงมากกว่าความเสี่ยงขาขึ้น เนื่องจากขณะนี้ฉันชั่งน้ำหนักกรณีในแง่ดีที่ 33% (และลดลง) เมื่อพูดถึงความกลัวและความโลภ ถึงเวลาที่จะต้องกลัวมากขึ้น อย่างไรก็ตาม โชคลาภเกิดขึ้นได้ในตลาดหมี ดังที่บัฟเฟตต์กล่าวไว้ เราควรกลัวเมื่อคนอื่นโลภ และโลภเมื่อคนอื่นกลัว

เพื่อที่จะวางตำแหน่งตัวเองให้กระทำความผิดในตลาดหมี (ไม่ว่าจะเป็นนักลงทุนหรือผู้ก่อตั้ง) เราจะต้องดำเนินการเชิงรุกก่อนที่ตลาดหมีจะเกิดขึ้นจริง สำหรับทั้งนักลงทุนและผู้ก่อตั้ง การตัดสินใจเป็นเรื่องง่าย: ยกหีบสงครามทันที สำหรับผู้ก่อตั้ง นี่หมายถึงการระดมเงินให้เพียงพอเพื่อความอยู่รอดและเพื่อกดดันคู่แข่งในช่วงเวลาที่ยากลำบาก สำหรับนักลงทุน นี่หมายถึงการเพิ่มสภาพคล่องโดยคาดหวังโอกาสในการซื้อสินทรัพย์ที่น่าสนใจด้วยค่าเล็กน้อยหรือเพนนีต่อดอลลาร์

บุคคลควรพยายามล็อกการจำนองคงที่ระยะยาวในอัตราที่ต่ำในปัจจุบันในขณะที่ยังสามารถทำได้ ฉันขอแนะนำให้คุณเพิ่มจำนวนเงินกู้ที่ไม่ต้องใช้สิทธิไล่เบี้ยสูงสุดที่คุณสามารถยืมบ้านของคุณได้ในอัตราคงที่ต่ำ 30 ปี อัตราเงินเฟ้อจะลดลงตามภาระหนี้ของคุณ ฉันเพิ่งเจรจาเรื่องจำนองอพาร์ตเมนต์ในนิวยอร์กของฉันอีกครั้ง

แม้ว่าอัตราเงินเฟ้อจะสูง แต่ฉันก็จะเก็บเงินสดไว้ในมือจำนวนพอสมควร แม้ว่ามูลค่าของมันจะอ่อนลง แต่ก็ช่วยให้คุณมีทางเลือกในการซื้อสินทรัพย์ได้ในราคาถูก หากมีการปรับฐานครั้งใหญ่ นี่เป็นเหตุผลที่เราดำเนินกลยุทธ์รองเชิงรุกในช่วง 12 เดือนที่ผ่านมา โปรดทราบว่าฉันเก็บเงินสดของฉันไว้ในการเงินแบบกระจายอำนาจ และทำประกันว่าเป็นวิธีการสร้างความเสี่ยงต่ำเหนือผลตอบแทนจากอัตราเงินเฟ้อ ฉันกำลังหาวิธีแบ่งปันวิธีแก้ปัญหาที่ฉันใช้กับกลุ่มในวงกว้างมากขึ้น

ผู้ก่อตั้งควรระดมทุนตอนนี้โดยจับตาดูเศรษฐศาสตร์หน่วยและการเผาไหม้ ตลาดเอกชนยังไม่ถูกบีบอัดให้อยู่ในระดับตลาดสาธารณะ เมื่อพิจารณาจากการบีบอัดทวีคูณที่อาจเกิดขึ้น คุณอาจได้รับการประเมินมูลค่าเดียวกันในวันนี้เหมือนกับที่คุณจะได้ใน 1 ปี แม้ว่าจะมีการเติบโตในอีก 1 ปีก็ตาม

ประวัติศาสตร์สำคัญกว่ามาโคร

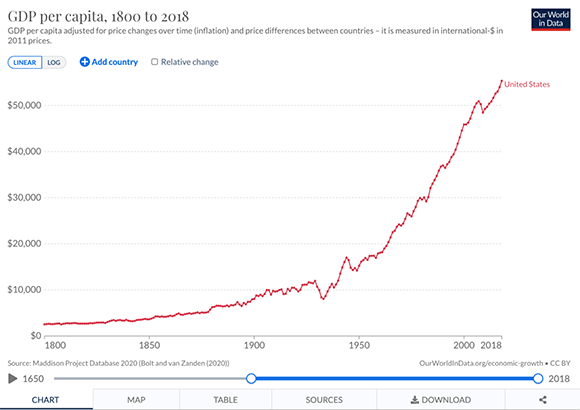

ฉันอยากจะทิ้งคุณไว้ในแง่ดี กระแสน้ำแห่งประวัติศาสตร์สำคัญกว่าวงจรเศรษฐกิจมหภาค พวกเขาแค่ทำงานในช่วงเวลาที่แตกต่างกัน สองร้อยปีที่ผ่านมาเป็นเรื่องราวของการเติบโตทางเศรษฐกิจที่ขับเคลื่อนด้วยความเฉลียวฉลาดของมนุษย์ เป็นเวลานานแล้วที่ภาวะเศรษฐกิจถดถอยและสงครามแทบจะไม่เกิดขึ้นเลย แม้แต่ภาวะเศรษฐกิจตกต่ำครั้งใหญ่ แม้ว่าจะไม่น่ามีชีวิตอยู่ต่อไป แต่ก็เป็นเพียงจุดบกพร่องในประวัติศาสตร์แห่งความก้าวหน้า

ในช่วง 40 ปีที่ผ่านมา เราได้เห็นวิกฤตและความล้มเหลวนับไม่ถ้วน: ภาวะถดถอยในปี 1981-1982, Black Monday ในเดือนตุลาคม 1987, ภาวะถดถอยในปี 1990-1991, ฟองสบู่ดอทคอมแตกและเหตุการณ์ 9/11 และภาวะถดถอยที่สอดคล้องกันในปี 2001, ภาวะเศรษฐกิจถดถอยครั้งใหญ่ ของปี 2550-2552 และภาวะเศรษฐกิจถดถอยของโควิด-19 ในต้นปี 2563 ตลอดทั้งหมดนี้ หากคุณลงทุนในเทคโนโลยีจำนวนมาก คุณก็ทำได้ดี

การจัดสรรสินทรัพย์ปัจจุบันของฉันมีดังนี้: 60% ของสตาร์ทอัพที่มีสภาพคล่องในระยะเริ่มต้น, 10% ของสตาร์ทอัพด้านเทคโนโลยีสาธารณะ (บริษัทจากพอร์ตโฟลิโอที่เสนอขายหุ้น IPO ที่ฉันยังไม่ได้ขายเพื่อนำไปลงทุนใหม่), 10% คริปโต, 10% อสังหาริมทรัพย์ และ 10 % เงินสด.

เรายังอยู่ที่จุดเริ่มต้นของการปฏิวัติเทคโนโลยี และซอฟต์แวร์ยังคงกินโลกต่อไป ผมมองในแง่ดีว่าเราจะได้เห็นการเร่งการเติบโตที่ขับเคลื่อนด้วยเทคโนโลยีอีกครั้ง เราจะใช้เทคโนโลยีเพื่อจัดการกับความท้าทายในยุคของเรา: การเปลี่ยนแปลงสภาพภูมิอากาศ ความไม่เท่าเทียมกันของโอกาส ความอยุติธรรมทางสังคม และวิกฤตสุขภาพกายและสุขภาพจิต

ด้วยเหตุนี้ ฉันจะลงทุนอย่างจริงจังกับ FJ Labs ในสตาร์ทอัพด้านเทคโนโลยีในระยะเริ่มต้นที่กำลังแก้ไขปัญหาของโลกต่อไป มาโครในอีกไม่กี่ปีข้างหน้าอาจจะห่วย แต่ท้ายที่สุดแล้วก็ไม่เกี่ยวข้องกันมากนัก ฉันใส่ใจมากขึ้นเกี่ยวกับบริษัทที่น่าทึ่งที่เรากำลังจะสร้างขึ้นเพื่อนำมาซึ่งโลกที่ดีกว่าในวันพรุ่งนี้ โลกแห่งความเท่าเทียมแห่งโอกาสและความอุดมสมบูรณ์ที่คำนึงถึงสังคม