ฉันชอบบทสนทนาของฉันกับ แจ็ค ฟาร์ลีย์ นี่คือวิธีที่เขาสรุปได้

หลังจากเรียกทุกอย่างว่าเป็น “ ฟองสบู่แห่งทุกสิ่ง ” ได้อย่างถูกต้องในปี 2021 นี่คือมุมมองของ Fabrice Grinda ตำนานผู้เงียบขรึมแห่ง Venture Capital (VC)

- ตลาดหมี VC ปี 2022-? ยังไม่จบแต่ได้สร้างโอกาสอันดีเยี่ยม

- การประเมินมูลค่าของบริษัท AI นั้น “น่าหัวเราะ” ในขณะที่การประเมินของบริษัทที่ไม่ใช่ AI นั้นสมเหตุสมผล”

- Fabrice มองเห็นโอกาสที่น่าสนใจในด้านเทคโนโลยีการป้องกันประเทศและการขับขี่แบบอัตโนมัติ (ตอนนี้ไม่มีใครชื่นชอบมากนัก)

- บริษัท AI ส่วนใหญ่ที่เขาพบเห็นได้สร้าง “ผลิตภัณฑ์ที่น่าสนใจ” แต่มี “โมเดลธุรกิจที่ไม่ชัดเจน” และ “ไม่สมกับที่โฆษณาเกินจริง” และ “ส่วนใหญ่จะเป็นศูนย์”

- ^หมายเหตุ: เขาหมายถึงบริษัท VC เอกชนในที่นี้เท่านั้น ไม่ใช่หุ้นที่ซื้อขายในตลาดหลักทรัพย์ เขามักจะออกเมื่อชื่อถูกเผยแพร่สู่สาธารณะ (เช่นเดียวกับในกรณีของ Alibaba และ Palantir $BABA $PLTR)

- เขาคิดว่าวงจรกระแสโฆษณาของ Gartner นำไปใช้กับ AI… ในระยะสั้น การเปลี่ยนแปลงจะน้อยกว่าที่คาดไว้ในปัจจุบัน แต่ในระยะยาว ขนาดของการเคลื่อนไหวจะไปเหนือความคาดหมายของทุกคน ยกเว้นนักทำนาย AI ที่คลั่งไคล้ที่สุด ( คำพูดของฉันไม่ใช่ของเขา)

- เขาเป็นและยังคงเป็นวัวเข้ารหัส นอกเหนือจากการเป็นเจ้าของโทเค็นจำนวนมากแล้ว เขายังมีส่วนร่วมอย่างมากกับเหรียญ stablecoin ที่ให้ผลตอบแทนของยุโรปที่เรียกว่า Midas (ไม่สามารถเข้าถึงได้จากสหรัฐอเมริกา แต่มาจากประเทศอื่น ๆ ส่วนใหญ่) ซึ่งในการให้สัมภาษณ์เขากล่าวว่าเป็นไปตามกฎระเบียบ การล้มละลายระยะไกล และบางสิ่งบางอย่าง ที่สามารถนำมาใช้กับ DeFi แบบออนไลน์ได้จริงๆ

คุณสามารถดูบทสนทนาฉบับเต็มของเราได้ที่นี่

Jack: Forward Guidance นำเสนอโดย VanEck ผู้นำระดับโลกด้านการจัดการสินทรัพย์ตั้งแต่ปี 1955 คุณจะได้ยินเพิ่มเติมเกี่ยวกับ VanEck ETF ในภายหลัง แต่สำหรับตอนนี้ เรามาเข้าสู่บทสัมภาษณ์ของวันนี้กันดีกว่า ฉันยินดีเป็นอย่างยิ่งที่ได้ต้อนรับ Forward Guidance Fabrice Grinda ผู้ประกอบการและนักลงทุน

Fabrice เป็นผู้ก่อตั้งโอ๊คแลนด์ ซึ่งต่อมาถูกขายให้กับ Bernard Arnault ผู้ก่อตั้ง OLX ซึ่งต่อมาถูกขายให้กับ Naspers และเป็นนักลงทุนรายย่อยในบริษัทต่างๆ เช่น Airbnb, Alibaba และ FanDuel ฟาบริซ ยินดีที่ได้รู้จัก ขอบคุณที่มานะ

ขอบคุณที่มีฉัน คุณมีเส้นทางการเป็นผู้ประกอบการซึ่งยอดเยี่ยมมาก และฉันอยากจะถามคุณในภายหลังเกี่ยวกับ Midas บริษัทที่คุณเป็นผู้ร่วมก่อตั้งและนักลงทุนซึ่งกำลังทำสิ่งที่ยอดเยี่ยมมากมายในโลกของ Stablecoin

แต่ฉันเข้าใจว่าคุณมีความสนใจอย่างมากในเรื่องเศรษฐศาสตร์มหภาคและสิ่งที่ส่งผลกระทบต่อราคาสินทรัพย์และกับธนาคารกลางด้วย ดังนั้นบนเว็บไซต์ของคุณ คุณมีบทความต่างๆ เช่น ยินดีต้อนรับสู่ Everything Bubble ซึ่งคุณเขียนเมื่อเดือนกุมภาพันธ์ ปี 2021 และในเดือนกุมภาพันธ์ ปี 2020 คุณเขียนเรื่อง COVID-19 ซึ่งอาจจะเป็นหงส์ดำที่ผลักดันให้เศรษฐกิจโลกเข้าสู่ภาวะถดถอย . คำถามแรกของฉันสำหรับคุณคือ เศรษฐศาสตร์มหภาคส่งผลต่อโลกของการลงทุนในบริษัทร่วมทุนและการเป็นผู้ประกอบการอย่างไร

หากงานของคุณคือการซื้อขายดอกเบี้ยตลอดทั้งวัน ก็เห็นได้ชัดว่าควรให้ความสนใจกับมาโครและสิ่งที่ธนาคารกลางพูดถึง แต่สำหรับคนในวงกว้างที่ลงทุนในการร่วมลงทุนหรือเริ่มต้นธุรกิจ เศรษฐกิจมหภาคจะส่งผลกระทบต่อพวกเขาอย่างไร

Fabrice: วงจรมาโครมีความสำคัญเนื่องจากจุดราคาที่คุณเข้าและออก และที่กล่าวว่า ในฐานะนักลงทุนในโลกของการร่วมลงทุน คุณไม่สามารถควบคุมทางออกได้ แล้วรู้ว่าจุดไหนที่คุณจะอยู่ในวงจร

สิ่งที่คุณรู้คือเมื่อคุณลงทุน ดังนั้นฉันจึงพยายามรับรู้ถึงระดับราคาโดยเฉพาะเพื่อให้แน่ใจว่าฉันจะไม่จ่ายเงินมากเกินไป ดังนั้น ในปี 2021 ในขณะที่คนอื่นๆ แทบจะคลั่งไคล้ ฉันก็ถอยกลับไปหนึ่งก้าว และแบบว่า โอเค เราอยู่ในภาวะฟองสบู่ทุกอย่าง เพราะมีนโยบายการเงินการคลังที่หลวมเกินไป

และมันนำไปสู่ภาวะเงินเฟ้อของราคาสินทรัพย์ในสินทรัพย์ทุกประเภท โดยสัมพันธ์กับราคาที่กำลังเพิ่มขึ้นและทุกอย่างตั้งแต่อสังหาริมทรัพย์ไปจนถึงพันธบัตร หุ้น เอกชน สาธารณะ NFT คริปโต SPAC และอีกมากมาย ดังนั้นเรามาขายกันจริงๆ ดังนั้นฉันจึงมีนโยบายว่าหากเป็นสิ่งยึดเหนี่ยวบนพื้น เราควรขายมันในสินทรัพย์ทุกประเภทที่เป็นไปได้

แน่นอนว่าในโลกส่วนตัวนั่นไม่เหลวไหล เราขายเพียงเศษเสี้ยวของสิ่งที่เราอยากทำ แต่ในขณะที่คนอื่นกำลังลงทุน เรากำลังขายออกไป

และสิ่งที่ตรงกันข้ามก็เป็นจริง ปีที่แล้ว ในขณะที่ทุกคนในโลกของการลงทุนพูดโดยพื้นฐานว่ากระชับขี้เถ้าลง เราไม่ได้ลงทุนอะไรเลย ฉันแบบว่า ไม่ นี่เป็นเวลาที่ดีที่สุดในการลงทุน เพราะการประเมินมูลค่ามีความสมเหตุสมผล

ฉันหมายถึงไม่มีอะไรถูกในเทคโนโลยี แต่สมเหตุสมผลมากกว่าที่เคยเป็นมา มีการแข่งขันน้อยลงมาก ดังนั้น แม้ว่าเคยมีบริษัท 20 แห่งที่ได้รับทุนสนับสนุน เพื่อทำสิ่งเดียวกัน แต่ก็มีหนึ่งหรือสองแห่ง

ดังนั้นคุณจึงมีแนวโน้มที่จะชนะหมวดหมู่นี้มากขึ้น และตอนนี้ผู้ก่อตั้งกำลังมุ่งเน้นไปที่เศรษฐศาสตร์หน่วย อัตราการเผาผลาญ ให้แน่ใจว่าพวกเขามีเงินสดสองปีและหนีออกไป และพวกเขาจะก้าวไปสู่ขั้นต่อไป และสิ่งเหล่านี้มีความสำคัญอย่างยิ่ง

หากคุณดูในช่วงทศวรรษที่ผ่านมา ดังนั้น การลงทุนในฐานะสินทรัพย์ประเภทหนึ่งจึงแตกต่างไปจากส่วนใหญ่มาก มันเป็นไปตามสิ่งที่เรียกว่ากฎกำลังเมื่อเทียบกับสินทรัพย์ประเภทอื่นๆ ทั้งหมดตามเส้นโค้งการแจกแจงแบบเกาส์เซียนปกติ และในกฎหมายพลังงานฉบับนี้ หมายความว่าบริษัทชั้นนำไม่กี่แห่งในประเภทนี้มักจะได้รับผลตอบแทนทั้งหมด

และถ้าคุณดูในช่วงปี 2010 การลงทุนที่ดีที่สุดเกิดขึ้นในปี 08, 09, 010, 011 ดังนั้นภายหลังจากภาวะเศรษฐกิจถดถอยครั้งใหญ่หรือวิกฤตการณ์ทางการเงิน ฉันก็เลยสงสัยว่าสิ่งเดียวกันนี้จะเกิดขึ้นที่นี่

เวลาที่แย่ที่สุดในการลงทุนน่าจะเป็นวันที่ 21 และอาจจะเป็นปี 2020 และเวลาที่ดีที่สุดที่จะลงทุนในปี 2563 จะเป็นช่วงปลายวันที่ 22, 23, 24 จนกว่าจะถึงการฟื้นตัว มาโครมีความสำคัญมาก

อย่างที่กล่าวไปแล้ว ฉันไม่จริงใจที่จะบอกว่าฉันทำสิ่งนี้เพราะฉันคิดว่ามันช่วยให้ฉันกลายเป็นนักลงทุนที่ดีขึ้นได้ จริงๆ แล้วฉันมีฮิวริสติกที่ฉันติดตาม ดังนั้น ในปี 21 มันไม่ใช่คำสั่งจากบนลงล่าง

การประเมินค่าอยู่ในระดับสูง ดังนั้น มันเหมือนกับว่า ฉันเชื่อว่าเราจะทำ พฤติกรรมของเรา วิธีที่เราให้คุณค่ากับบริษัทต่างๆ นั้นถูกต้อง และเราจะพบว่าบริษัทส่วนใหญ่มีราคาแพง ดังนั้น เราจะไม่ลงทุน และเราจะเลือกที่จะลาออกเมื่อมีโอกาสเกิดขึ้น ดังนั้น มันจึงเป็นการฝึกสติปัญญาสำหรับฉันมากกว่าสิ่งอื่นใด

ฉันเคยเป็น ฉันเป็นนักเศรษฐศาสตร์ตามรูปแบบ ฉันใช้เวลามากมายในการคิด เขียนเกี่ยวกับมัน อ่านเกี่ยวกับมัน และมันก็เกิดขึ้นจนมีผลกระทบที่อาจนำไปใช้ในพื้นที่ร่วมลงทุนได้

แต่สำหรับคนส่วนใหญ่ ฉันเดาว่าพวกเขาอาจจะโอเคที่จะเพิกเฉยต่อสิ่งนี้ หากพวกเขาเข้มงวดกับพฤติกรรมของตนเอง โดยเฉพาะการประเมินค่า

แจ็ค: ฉันคิดว่านั่นเป็นจุดสำคัญจริงๆ คุณรักมาโคร ฉันชอบมาโครและมันก็ช่วยคุณได้อย่างแน่นอน

แต่ฉันคิดว่าเราศึกษามันเพราะเรารักมัน ไม่จำเป็นเพราะมันจะทำให้เราเห็นรอบด้านหรือสร้างโอกาสในการลงทุนที่ยอดเยี่ยม ดังนั้น Febreze เพื่อเป็นการเตรียมการ ฉันอ่านเจอทางออนไลน์ คุณขายบริษัทของคุณ ซึ่งเป็นบริษัทแรกของคุณให้กับ Bernard Arnault แห่ง LVMH ในปี 2000 ฉันคิดว่านั่นเป็นช่วงที่ฟองสบู่ธุรกิจร่วมลงทุนแตก

ดังนั้น เมื่อคุณเป็น งานแรกของคุณออกจากวิทยาลัย หรือเมื่อคุณอยู่ในวิทยาลัย นั่นคือช่วงที่เกิดฟองสบู่ VC ครั้งแรก คุณไม่ได้อยู่ในโลกนั้น ดังนั้นเมื่อคุณ โลกใบแรกของคุณเหมือนกับว่าฟองสบู่กำลังจะแตก แล้วฉันก็นึกภาพตั้งแต่ปี 2010 ถึงตอนนี้ VC ซึ่งเป็นธุรกิจร่วมลงทุนนั้นสูงเกินจริงในฐานะสินทรัพย์ประเภทหนึ่ง มีเงินไหลเข้าสู่อวกาศมากขึ้น การประเมินมูลค่าสูงขึ้น ผู้คนที่ลงทุนใน Uber เมื่อคุณออกกำลังกาย แล้วพวกเขาก็มีรายได้มากขึ้น เงินไปลงทุนในบริษัทอื่น

เช่น มีคนจำนวนมากที่ทุ่มเงินไปรอบๆ ฉันแน่ใจว่าฉันไม่ได้ให้รายละเอียดครบทุกรายละเอียด แต่นั่นเป็นเพียงการสรุปไทม์ไลน์และไทม์ไลน์ของ VC ของคุณอย่างคร่าว ๆ หรือไม่

ฟาบริซ: แม้กระทั่งในช่วงปลายยุค 90 ฉันจึงเรียนจบวิทยาลัยในปี 96 ฉันทำงานให้กับ McKinsey และบริษัทหมายเลข 96, 98 โดยรู้ว่าเกิดฟองสบู่ขึ้น แต่ฉันคิดว่าฉันต้องการทักษะเพิ่มเติมในการสร้างบริษัทของฉัน และฉันต้องการสร้างบริษัทเทคโนโลยี

ฉันรู้ว่า. และฉันคิดว่าฉันจะพลาดฟองสบู่ที่จะไปแมคคินซีย์จริงๆ แต่ดูเถิด ฉันไม่พลาด จริงๆ แล้ว ฉันได้เห็นค่ำคืนแห่งความสุขเมื่อฉันสร้างบริษัทแรกของฉัน 98, 99, 2000

และฉันเห็นด้านหลังของฟอง ฉันสร้างบริษัทแห่งต่อไปในปี 2544 และในปี 2001 ตอนที่ฉันอยู่ ฉันจะโทรหา VC ทุกคนเพื่อบอกว่า “เฮ้ ฉันมีความคิดที่น่าทึ่งนี้”

มันทำงานได้ดีเป็นพิเศษในยุโรปและเอเชีย มีรูปแบบธุรกิจที่ถูกต้อง ฉันรู้วิธีดำเนินการและฉันเป็นผู้ประกอบการที่ได้รับการพิสูจน์แล้วและมีประวัติที่พิสูจน์แล้ว

ฉันไม่คิดว่าฉันจะพูดจบประโยคที่พวกเขาวางสายไป เพราะทุกคนต่างก็อยู่ภายใต้ Pets.com, e-toys, webvan, MCI, WorldCom และไม่มี ไม่มีทางที่จะสร้างบริษัทได้ . ดังนั้นฉันจึงรู้ว่าสิ่งเหล่านี้มาเป็นวัฏจักร และวัฏจักรเหล่านี้คงอยู่นานหลายปี ฉันจึงเห็นความเจริญรุ่งเรืองและล่มสลายในช่วงปลายยุค 90 ต้นปี 2000

ฉันเห็นมันอีกครั้ง เช่น ปี 2547 ถึง 2550 รู้สึกอิ่มเอมใจ จนถึงปี 2550 และ 2553 เหมือนรถบัส และอีกครั้ง ปี 2021 บูม แล้วเหตุการณ์ 22, 23 ที่เกิดขึ้นในโลกแห่งการผจญภัย ซึ่งยังคงดำเนินต่อไปในวงกว้างใช่ไหม?

เหมือนคนในตลาดสาธารณะก็แบบว่า โอ้ สุดยอดจริงๆ เรามีเจ็ดอันงดงามหรืออะไรก็ตามที่มีค่า blah แต่ถ้าคุณดูมูลค่าตลาดสาธารณะของบริษัทเทคโนโลยีที่มีหุ้นต่ำกว่า 2 หมื่นล้านหุ้น ส่วนใหญ่จะลดลง 80%

เคยลดลง 95% ตอนนี้ลงไปแล้ว 80% ดังนั้นพวกเขาจึงซื้อขายฟอเร็กซ์ตั้งแต่นั้นมา แต่พวกเขายังคงลดลง คุณรู้ไหม แบ่งฟุตบอลยังคงหารด้วยสี่หรือห้าจากจุดสูงสุด

และถ้าคุณดูที่ตลาดร่วมลงทุนโดยรวม จำนวนเงิน LP ที่เข้าสู่พื้นที่ร่วมลงทุนลดลงอย่างมาก และการลงทุนร่วมทุนเองยังคงลดลงถึงระดับสูงสุด 75% ดังนั้นเราจึงยังอยู่ระหว่างช่วงอกหัก

นี่เป็นวงจรการฟื้นตัวครั้งใหญ่ครั้งที่สามที่ฉันเคยเห็นในอวกาศ

แจ็ค: และในช่วงที่เฟื่องฟูในปี 2020 และ 2021 คุณเห็นการประเมินมูลค่าประเภทใดในบริษัทต่างๆ ที่คุณเคยดู โปรดอย่าเปิดเผยข้อมูลเฉพาะใดๆ ที่คุณรู้สึกไม่สบายใจที่จะเปิดเผย และทำอย่างไร เทียบกับทศวรรษก่อนๆ เหรอ? และยังมีเรื่องราวใดๆ ที่อาจมีสัญญาณของฟองสบู่ หรือมีร้านหนึ่งที่เป็นสัญลักษณ์ของจุดสูงสุดอยู่เสมอ

Fabrice: ดังนั้นการประเมินค่ามัธยฐานจึงระเบิดอย่างสมบูรณ์ ดังนั้นค่ามัธยฐานของพรีเมล็ดพันธุ์ในปี 2013, 2019 อยู่ที่ 1 ใน 5 อันดับแรกของเมล็ดมัธยฐานเท่ากับ 3 ที่ 9 ก่อนที่ค่ามัธยฐานของ a คือ 7 ที่ 23 ก่อน 30 โพสต์ ค่ามัธยฐาน B น่าจะประมาณ 15 ที่ 50 และมีแรงฉุดที่สมส่วน

ไม่มีแรงฉุด 150 มาใน GMV 600 K และ GMV 2.5 ล้าน ฉันหมายถึงรายได้ของ SAS อาจจะ 20% ของรายได้นั้น

แจ็ค: นี่คือมูลค่าตลาดต่อรายได้ในความสามารถด้านสต็อกของโลกที่เรียกว่าราคาต่อยอดขาย

ฟาบริซ: ใช่ ฉันหมายถึง มันเป็นการรวมกันของรายได้ ยอดขายรวม หากคุณเป็นตลาดกลางหรือรายได้ล่วงหน้าของ SAS จะเป็นเช่น สมมติว่าเมล็ดพันธุ์เป็นศูนย์ เช่น 30 K a จะเป็นหนึ่งร้อย 150 K และ B จะเป็น 500 K ในการประเมินมูลค่าประเภทนี้

และสิ่งที่เริ่มต้นเกิดขึ้นในยุคฟองสบู่ก็คือ เราเห็นบริษัทต่างๆ เพิ่มรายรับแบบคาดการณ์ล่วงหน้าได้ร้อยเท่า แต่สัญญาณของฟองสบู่ไม่ใช่ ไม่ใช่สัญญาณของฟองสบู่ ฉันหมายถึงการประเมินค่ามันบ้า

เราไปจากรายได้คาดการณ์ล่วงหน้าประมาณ 10, 15, 20 X ไปเป็นร้อย X ในบางกรณี แต่ความเร็วในการทำข้อตกลงจะมากกว่า ซึ่งบ่งชี้ว่าไม่มีการตรวจสอบสถานะใช่ไหม แบบว่า อ๋อ ผมอยากรับสายไปประเมินบริษัทครับ

และบางทีเราอาจมีการโทรติดตามผล อาจจะเป็นคนแรก พนักงานหรืออาจารย์ใหญ่รับสายครั้งแรก และฉันต้องการรับสายครั้งที่สองในสัปดาห์หน้า และเราตัดสินใจ และเราเป็นผู้ตัดสินใจที่รวดเร็วเป็นพิเศษ

สองสัปดาห์ โทรหนึ่งชั่วโมงสองครั้งในหนึ่งสัปดาห์ เราตัดสินใจว่าเราจะลงทุนหรือไม่ โดยพื้นฐานแล้วระหว่างการโทรครั้งแรกและครั้งที่สอง พวกเขาจะประมาณว่า โอ้ เราสมัครรับข้อมูลมากเกินไปแล้ว คุณรู้ไหม เรามีผู้นำ

เรากำลังระดมเงินจำนวนหนึ่งร้อยล้านจากหนึ่งพันล้านจาก Tiger หรือ SoftBank ซึ่งเป็นสองรายใหญ่ที่สุด ฉันคิดว่าเป็นนักลงทุนในตลาดกระทิงที่โดยพื้นฐานแล้วไม่มีการตรวจสอบสถานะและเขียนเช็คจำนวนมากจากการโทรเพียงครั้งเดียว และแล้วข้อตกลงก็กำลังดำเนินไปอย่างรวดเร็วจนบ่งบอกว่าไม่มีงานอะไรทำอยู่ และคุณจะต้องเชื่อว่าดาวทุกดวงมีความสอดคล้องกันและราคาที่พวกเขาจ่าย โดยเฉพาะอย่างยิ่งเมื่อผู้คนมีความมั่นใจมากจนพวกเขาจะให้ทุนทันที ไม่เช่นนั้น VC อื่น ๆ จะไปและให้ทุนแก่คู่แข่ง

ดังนั้นคุณจึงจะมีคู่แข่งประมาณ 10, 15 คน ที่ได้รับทุนสนับสนุนดีมาก ตามหาพื้นที่เดียวกันในราคาที่บ้าระห่ำ และเห็นได้ชัดว่าพวกเขาไม่ได้ทำทั้งหมดเพราะราคาสูงมาก หากตั้งราคาไว้เพื่อความสมบูรณ์แบบและในการลงทุน เป็นเรื่องยากมากที่คุณจะเห็นการปัดเศษลง เพราะบ่อยครั้งที่คุณทำรอบการลงทุน จะมี anti-dilution clause ซึ่งหมายความว่าหากคุณทำรอบถัดไปในราคาที่ต่ำกว่า รอบก่อนหน้า ปรับราคาใหม่และทำให้ผู้ก่อตั้งเจือจางลงจริงๆ เพราะผู้ก่อตั้งไม่ต้องการสิ่งนั้น

หากคุณระดมเงินมากเกินไปในราคาที่สูงเกินไป มันจะทำลายบริษัท ดังนั้นในโลกของการลงทุน สิ่งที่ฆ่าบริษัทต่างๆ สาเหตุหลักสามประการของการเสียชีวิตคือเหตุผลอันดับหนึ่ง ซึ่งเห็นได้ชัดว่าไม่พบว่าผลิตภัณฑ์เหมาะสมกับตลาด ข้อสอง การทะเลาะกับผู้ร่วมก่อตั้งของคุณ แม้ว่าการมีผู้ร่วมก่อตั้งจะเพิ่มโอกาสที่คุณจะประสบความสำเร็จก็ตาม

มันจึงเป็นดาบสองคม และข้อที่สามคือการระดมเงินมากเกินไปในราคาที่สูงเกินไป ปัญหาอยู่ที่ว่าผู้ก่อตั้งครั้งแรกจะไม่พูดว่า ไม่ มันเหมือนกับมีคนเสนอขาย 50 ที่ 150 ก่อน 25% เจือจาง 50 ล้าน หรือการเสนอขายของใครบางคน คุณรู้ไหม ฉันไม่รู้ 10 ที่ 50

พวกเขามักจะใช้ 50 ที่ 150 แต่หรือ 10 ที่ 40 หรือ 50 โพสต์ ปัญหาคือถ้าคุณไม่เติบโต คุณอาจจะฆ่าบริษัทของคุณทิ้ง ดังนั้นคุณจึงเพิ่มความน่าจะเป็นที่จะล้มเหลวอย่างมาก

แต่ก็มีไดนามิกที่ไม่ดีเช่นกัน ถ้าทุกคนเลี้ยงดู คุณรู้สึกว่าถูกบังคับให้ถูกเลี้ยงดู คุณรู้สึกว่าถูกบังคับให้ใช้มัน

ฉันหมายความว่า ใช่แล้ว ฉันคิดว่าความเร็วในการดำเนินการนั้นจริงๆ และการประเมินที่ 100 X เมื่อมองไปข้างหน้านั้นเป็นสิ่งที่แนะนำจริงๆ ว่าเป็นฟองที่พิเศษมาก

แจ็ค: ทำไมการระดมเงินมากเกินไปเมื่อมีการประเมินที่สูงเกินไป? นั่นฟังดูเป็นปัญหาที่ดีเลยทีเดียว เหตุใดจึงเป็นพิษต่อบางบริษัท?

Fabrice: ใช่แล้ว สตาร์ทอัพส่วนใหญ่ไม่ได้ทำกำไร และความคาดหวังก็ไม่ใช่สำหรับพวกเขาที่จะทำกำไรจากจำนวนที่พวกเขาเพิ่งระดมทุนได้ ดังนั้นพวกเขาจึงระดมเงินได้มากเกินไปในราคาที่สูงเกินไป และจากนั้นพวกเขาก็ต้องระดมเงินในรอบต่อไป หากพวกเขาไม่สามารถขึ้นราคาในรอบต่อไปได้อย่างน้อยในราคาเท่าเดิม คุณต้องทำสิ่งที่เรียกว่าการวิ่งขาลง

และการลดลงอย่างที่ผมบอกไปแล้ว ทำให้เกิดข้อกำหนดต่อต้านการลดสัดส่วนเหล่านี้ ซึ่งเกิดขึ้นก่อนหน้านี้ สมมติว่าคุณเพิ่งระดมทุน 200 ล้านที่ 800 ก่อน 1 พันล้านโพสต์ ลดสัดส่วน 20% ของ 200 ล้าน แต่บริษัทของคุณมีมูลค่าเพียง 200 ล้าน. รอบต่อไปคุณต้องทำ เขาเสนอให้เพิ่ม 50 ที่ 150 หรืออะไรก็ตามก่อน มีหลายสิ่งที่อาจเกิดขึ้น

คนหนึ่งคือพวกก่อน 200 อาจปรับราคาที่ 200 ซึ่งในกรณีนี้คุณเพิ่งเห็นว่าบริษัทของคุณมีสัดส่วนลดลง 50% ดังนั้นผู้ก่อตั้งจึงสูญเสียหุ้นสามัญไปจำนวนมาก หรือบางทีอาจไม่ได้รับการสนับสนุนจากคนในในการสนับสนุนบริษัท ซึ่งหมายความว่านักลงทุนรายใหม่จะไม่ทำเช่นนั้น พวกเขาสร้างการจ่ายเงินเพื่อเล่น

ฉันหมายความว่า มันทำลายบริษัทต่างๆ จริงๆ เพราะว่าตาราง cap จบลงด้วยการเละเทะ มีการตั้งค่าการชำระบัญชีมากเกินไป ดังนั้นคุณต้องทำความสะอาดครั้งใหญ่ และคุณอาจกวาดล้างนักลงทุนได้

และนั่นก็เป็นเรื่องปกติ แต่มันอาจจะกวาดล้างบริษัทต่างๆ ได้เช่นกัน ดังนั้นเราจึงเห็นความตายของยูนิคอร์นปลอมๆ มากมาย ที่เกิดขึ้นในช่วงไม่กี่ปีที่ผ่านมา เนื่องจากบริษัทเหล่านี้ไม่คุ้มค่าเท่าที่พวกเขาเลี้ยงดูมาได้หรือมีจำนวนมหาศาล ไม่ว่าพวกเขาจะตกต่ำหรือแย่งชิงเพนนีไป ดอลลาร์และจ้างจริงหรือหรือสรุปทั้งหมด ฉันคิดว่ามีสามสถานการณ์

สถานการณ์หนึ่งที่เราเห็นคือการกวาดล้างโดยสมบูรณ์ซึ่งเรากำลังระดมเงินตอนนี้ประมาณห้าก่อนที่จะเจือจางอดีตที่แปลงสแต็คทั้งหมดเป็นแบบทั่วไปและนักลงทุนรายใหม่จะได้รับอะไรก็ตาม 20, 30, 40, 50% เรากำลังสร้างกลุ่มตัวเลือกใหม่สำหรับทีมผู้บริหาร ดังนั้นจึงเป็นการรีสตาร์ทบริษัทราวกับว่าค่าเช่าเดิมไม่มีอยู่จริง แต่ไม่มีอยู่จริง

และนั่นกำลังเกิดขึ้นเพื่อกวาดล้างนักลงทุนที่ไม่ต้องการเขียนเช็คอีกต่อไป ส่วนใหญ่เกิดขึ้นกับนักลงทุนแบบครอสโอเวอร์ที่ลาออกโดยสิ้นเชิง ไม่ว่าจะเป็น D1, Co2 และ SoftBank และ Tiger ในระดับหนึ่ง

ประการที่สอง สิ่งที่เราเห็นกันโดยทั่วไปคือบริษัทไม่ต้องการทำการลดขั้นตอนลง ดังนั้นพวกเขาจึงทำการปัดเศษในราคาคงที่ แต่พวกเขาใส่โครงสร้าง พวกเขาเลือกที่จะชำระบัญชีมากกว่า พวกเขาจึงบอกว่า โอเค ตอนนี้รอบใหม่กำลังเกิดขึ้น แต่เงินใหม่ใดๆ ที่ฉันใส่ไป ฉันจะได้ X สามตัว

แต่ข้อเสียก็คือ คุณจำกัดผลลัพธ์ของคุณเป็นหลัก หมายความว่าตอนนี้บริษัทกำลังจะพยายามขายตัวเอง และนักลงทุนรอบสุดท้ายจะทำได้ 2-3 X และคนก่อนที่จะถูกกำจัดออกไป พวกเราในฐานะนักลงทุนร่วมลงทุน นั่นไม่ใช่สิ่งที่ฉันกำลังรับประกัน

ฉันต้องการรับประกัน 10 X ดังนั้นการทำข้อตกลงประเภทไพรเวทอิควิตี้กับโครงสร้างจึงไม่ใช่ปัญหาของฉันจริงๆ และอันดับสาม แน่นอน คนที่หาเงินได้มากพอที่จะทำเงินได้จริงและชนะ แต่ก็มีจำนวนไม่มากนัก

แจ็ค: มีผลกระทบเมื่อบริษัทร่วมลงทุนระดมเงิน พวกเขาค่อนข้างจะชอร์ตหากมูลค่าหลักทรัพย์ตามราคาตลาดเพิ่มเข้าไปแล้วกลับลงรอบ มันสร้างความเจ็บปวดให้กับผู้ก่อตั้งเพราะนักลงทุนที่แท้จริง LP หรือ GP ที่ นำเงินไปลงทุนในบริษัทร่วมทุนได้ป้องกันตนเอง ดังนั้นหากคุณระดมเงินด้วยการประเมินมูลค่าที่สูงเกินไป แล้วคุณต้องทำการปัดเศษลง นั่นอาจเป็นพิษได้ และฉันก็จินตนาการด้วยว่า ถ้าคุณระดมเงินได้ 200 ล้าน บริษัทของคุณจะคุ้นเคยกับไลฟ์สไตล์ที่มีเงิน 200 ล้าน และคุณเริ่มจ้างผู้ช่วยเหล่านี้ทั้งหมด และคุณก็เริ่มออกทริปและอะไรทำนองนั้น

Fabrice: ผู้คนมีแนวโน้มที่จะใช้จ่ายหากมี และไม่จำเป็นต้องเป็นไลฟ์สไตล์แบบนั้น แต่มากกว่านั้น โอเค มาจ้างกัน เติบโตเร็วขึ้นกัน และอื่นๆ แล้วจู่ๆ ก็เปลี่ยนจากโหมดการเติบโตเป็น a มาเน้นที่เศรษฐศาสตร์หน่วยกันดีกว่า

ฉันหมายถึงจำนวนบริษัทที่เป็น Series B ขึ้นไป ซึ่งล่าช้าพอสมควรจนฉันต้องส่งพนักงานถึง 65% ขึ้นไปนั้นช่างน่าเหลือเชื่อจริงๆ และอีกอย่าง ถ้าคุณต้องทำ คุณก็ควรทำครั้งเดียวมากกว่า และพร้อมจะทำหลายครั้งเพราะมันทำลายขวัญกำลังใจ

และคุณทำหน้าที่กรรมการจำนวนมาก เหมือนคุณปล่อยให้คน 70% ออกไป และคุณก็แบบว่า ดูสิ คนออกไปแล้ว แค่นั้นแหละ. เราเป็นทีมและคุณใช้มันเป็นประสบการณ์ที่เสริมสร้างขวัญกำลังใจ แม้ว่ามันจะเป็นประสบการณ์ที่กระทบกระเทือนจิตใจ เมื่อเทียบกับการทำ 5% และ 5% และ 5% ก็ตาม

นั่นแย่ที่สุดจริงๆ เพราะตอนนั้นผู้คนต่างก็สงสัยว่าพวกเขาจะมาตอนไหนหรือที่ไหน

แจ็ค: แล้วคุณจะยกกำลังคนที่ถูกเลิกจ้างอย่างโหดเหี้ยมมาเทียบเคียงได้อย่างไร โดยภาพรวมของอัตราการว่างงานยังต่ำอยู่ที่ 3.9% เศรษฐกิจสหรัฐฯ ดูเหมือนจะยังคงมีการจ้างงานเพิ่มขึ้น และตลาดแรงงานก็กำลังขยายตัว คุณเห็นความไม่เชื่อมโยงระหว่างสิ่งที่คุณเห็นใน Silicon Valley กับโลกหลังการร่วมทุนและเศรษฐกิจมหภาคในวงกว้างหรือไม่?

ฟาบริซ: แน่นอน ฉันหมายถึง นี่แสดงให้เห็นว่า ซิลิคอนวัลเลย์ แม้ว่าจะเป็นกลไกของการเติบโตทางเศรษฐกิจ และการเติบโตของผลิตภาพ แต่จริงๆ แล้วมันไม่ใช่กลไกของการเติบโตของการจ้างงาน ดังนั้นจำนวน เปอร์เซ็นต์ของประชากรสหรัฐฯ ที่ถูกจ้างโดยบริษัทเทคโนโลยี ยังคงอยู่ในหลักเลขหลักเดียวที่ต่ำ

ดังนั้น คุณจึงอาจประสบกับภาวะถดถอยครั้งใหญ่ในด้านเทคโนโลยีอย่างที่เราเคยประสบมา และอีกครั้ง ไม่ใช่ในทุกภาคส่วนของเทคโนโลยี เห็นได้ชัดว่าบริษัท AI ส่วนใหญ่จ้างงาน และไม่ส่งผลกระทบต่อการจ้างงานโดยรวม และเศรษฐกิจโดยรวมมีความยืดหยุ่นมากกว่าที่ผู้คนคาดหวังไว้มาก

หากคุณย้อนกลับไปในปี 22 คนส่วนใหญ่คาดการณ์ว่าขณะนี้สหรัฐฯ จะเข้าสู่ภาวะถดถอยด้วยเหตุผลที่ดี เราได้เห็นอัตราที่เพิ่มขึ้นเร็วที่สุดนับตั้งแต่ต้นทศวรรษ 1980 ซึ่งเป็นอัตราที่ระบุ และเรามีภาระมากเกินไปในเวลาเดียวกันในทุกประเภท ตั้งแต่อสังหาริมทรัพย์เชิงพาณิชย์ไปจนถึงหนี้ผู้บริโภค หนี้บัตรเครดิต หนี้นักเรียน และหนี้จำนอง

อีกทั้งมีการชะลอตัวเกิดขึ้นในภาคส่วนต่างๆ ดังนั้นความคาดหวังจึงถือเป็นภาวะถดถอย แต่จริงๆ แล้วการจ้างงานกลับดีกว่าที่ผู้คนคาดหวังไว้ รายได้ของประชาชนดีขึ้นมากแม้จะมีส่วนเกินก็ตาม

และในอดีต เมื่อคุณมีเส้นอัตราผลตอบแทนกลับหัวและมีอัตราเพิ่มขึ้นเร็วที่สุด คุณคงคาดหวังว่าจะเกิดภาวะถดถอย เราเคยลงจอดแบบนุ่มนวลเพียงครั้งเดียวในรอบ 70 ปีที่ผ่านมา นั่นคือในปี 1994 ดังนั้นเงินอันชาญฉลาดจึงเกิดภาวะถดถอย

แต่โดยปกติแล้ว การเล่าเรื่องนั้นเปลี่ยนจากภาวะเศรษฐกิจถดถอย ไปสู่การลงจอดแบบนุ่มนวล ไปสู่การลงจอดแบบนุ่มนวล ไปจนถึงอาจไม่ลงจอด เหมือนที่เราอยู่ตอนนี้ ใช่ เพราะ CPI ยังคงสูงกว่าที่ผู้คนต้องการ บางทีเราอาจไม่เห็น และอันที่จริง นั่นเป็นจุดหนึ่งที่ผู้เชี่ยวชาญ ซึ่งฉันทามติผิดพลาด อัตราที่จะคงอยู่สูงขึ้นอีกต่อไป เป็นสิ่งที่ฉันพูดตลอดไป ดูเหมือนว่าจะกลายเป็นฉันทามติมากขึ้นแล้ว เดิมทีผู้คนกำลังพิจารณาปรับลดอัตราดอกเบี้ย 4, 5, 6 ครั้งในปีนี้ และบางทีตอนนี้เราอยู่ที่ 2 ขวบแล้ว แต่ยังมีความยืดหยุ่นมากขึ้นอีกมาก และอาจจะไม่มีทางลงจอดบนขอบฟ้า

ฉันคิดว่าตอนนี้ความเสี่ยงที่ใหญ่กว่านั้นจริงๆ แล้วไม่ใช่เศรษฐศาสตร์มหภาคอีกต่อไป มันเป็นเรื่องทางภูมิศาสตร์การเมืองจริงๆ ถ้าเห็นหงส์เทาหรือหงส์ดำที่ขอบฟ้ายิ่งมากขึ้นคือเราอยู่ในอินนิงแรกหรือเปล่า?

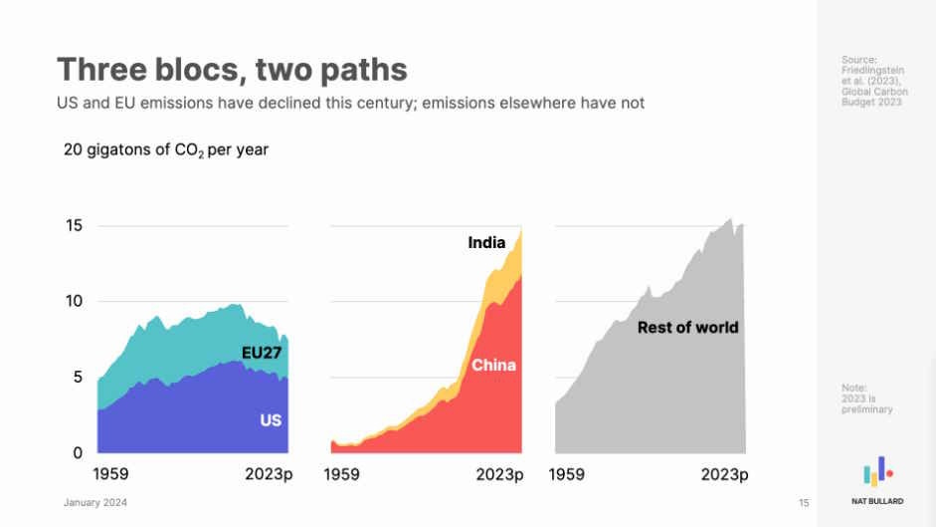

ฉันหมายความว่าเราอยู่ในสงครามเย็นครั้งที่สองอย่างแน่นอนใช่ไหม? เช่นเดียวกับด้านหนึ่ง คุณมีรัสเซีย จีน อิหร่าน และเกาหลีเหนือ ในทางกลับกัน คุณมีพื้นที่ตะวันตกเป็นวงกว้าง และหวังว่าเราจะย้ายอินเดียมาอยู่ในค่ายของเราได้ แต่มีการเผชิญหน้ากันอยู่แล้ว

มีสงครามที่ร้อนแรงในยูเครนและในตะวันออกกลาง และคำถามก็คือ สงครามนี้จะบานปลายหรือไม่? ฉันไม่คิดว่าจีนมีศักยภาพสะเทินน้ำสะเทินบกในการบุกไต้หวัน แต่สิ่งที่พวกเขาทำเมื่อเร็ว ๆ นี้โดยพื้นฐานแล้วพวกเขาทดสอบการปิดล้อมไต้หวัน และหากพวกเขาปิดล้อมไต้หวัน จะเกิดอะไรขึ้น? มันบานปลายได้อย่างไร?

ความกังวลมหภาคของฉันในวันนี้ในระยะสั้นได้รับแรงหนุนจากภูมิรัฐศาสตร์และภูมิรัฐศาสตร์มากกว่า และความเสี่ยงของการเกิดอุบัติเหตุ ซึ่งเห็นได้ชัดว่าสูงกว่าที่เป็นโดยพื้นฐาน แม้ว่าใช่ เรามีภาวะขาดดุลที่ไม่ยั่งยืนในสหรัฐฯ หรือไม่? ใช่ แต่จริงๆ แล้ว ความจริงก็คือคุณสามารถแก้ไขได้ง่ายพอสมควร ตอนนี้เจตจำนงทางการเมืองที่จะแก้ไขมันไม่ได้อยู่ที่นั่น แต่ถ้าคุณให้ไม้กายสิทธิ์แก่ฉันและฉันสามารถเปลี่ยนแปลงบางสิ่งได้ ฉันเปลี่ยนการคำนวณผลประโยชน์ของ COLA คุณย้ายเงินบำนาญสาธารณะทั้งหมดไปเป็นค่าปรับ และคุณเพิ่มขึ้น อายุเกษียณไม่ว่าจะอายุ 70 หรืออย่างน้อย 67 หรือ 68 ปี และคุณจัดทำดัชนีด้วยอายุขัย คุณอาจแก้ไขปัญหาการขาดดุลงบประมาณต่างๆ ทั้งหมดของคุณได้ และพูดตามตรงทั่วๆ ไปในโลกตะวันตก ดอลลาร์เมื่อเทียบกับสกุลเงินอื่นๆ สมมติว่ายูโร ดูปลอดภัยกว่ามากในตอนนี้ หากคุณดูสถานการณ์หนี้สาธารณะในอิตาลี ไม่ต้องพูดถึงกรีซและประเทศอื่นๆ มันจะดูแย่ลงไปอีก

ความกังวลระดับมหภาคนั้นน่าสนใจ ไม่ได้หายไป แต่ขณะนี้กลายเป็นเรื่องรองจากความกังวลด้านภูมิรัฐศาสตร์

แจ็ค: คุณคิดว่าข้อกังวลเร่งด่วนสำหรับคุณน่าจะเป็นเรื่องภูมิรัฐศาสตร์มากกว่าเศรษฐศาสตร์มหภาค ฉันรู้ว่าคุณไม่มี หรือยังคงเป็น ฉันไม่รู้ คุณบอกผมว่าเป็นนักลงทุนใน Palantir ซึ่งเห็นได้ชัดว่าเกี่ยวข้องกับเทคโนโลยีการป้องกันประเทศ ความมั่นคงแห่งชาติของสหรัฐฯ และภัยคุกคามทางภูมิรัฐศาสตร์ มีอะไรที่คุณเห็นจากการเป็นนักลงทุนใน Palantir หรือบริษัทอื่นๆ ที่มีคนดูเรื่องนี้ อ่านหนังสือพิมพ์และติดตามสิ่งต่างๆ แต่ไม่มีประสบการณ์แบบที่คุณมีอาจไม่รู้หรือไม่?

Fabrice: ฟังนะ ฉันเคยเป็นนักลงทุนใน Palantir เมื่อมันเป็นเรื่องส่วนตัว จากนั้นฉันก็อยากที่จะเข้าถึงผู้ก่อตั้ง ประเด็นก็คือ เมื่อบริษัทต่างๆ เข้าสู่สาธารณะ ฉันจะสูญเสียสิทธิพิเศษในการเข้าถึง เพราะแน่นอนว่า ตอนนี้ คุณจะเข้าถึงได้เฉพาะข้อมูลตลาดสาธารณะเท่านั้น

ฉันคิดว่าการลงทุนที่น่าสนใจกว่านั้นคือทุกวันนี้ ฉันจึงขายทั้งหมด โดยปกติฉันจะขายหุ้นสาธารณะของฉัน เมื่อการล็อคหุ้นหมดลง ดังนั้นบริษัทต่างๆ จึงออกสู่สาธารณะ ฉันถูกล็อคไว้หกเดือน จากนั้นฉันก็ขาย การลงทุนที่น่าสนใจที่สุดในพอร์ตโฟลิโอของฉันในด้านเทคโนโลยีการป้องกันประเทศตอนนี้คือบริษัทชื่อ Anduril, ANDURIL ฉันไม่รู้ว่าคุณเคยได้ยินเรื่องนี้หรือเปล่า

ฉันคิดว่าฉันมี โดยพื้นฐานแล้ว พวกเขากำลังคิดค้นผู้รับเหมาหลัก ซึ่งเป็นผู้รับเหมาด้านการป้องกันสำหรับธุรกิจของรัฐบาล โดยอยู่ห่างจากบริษัท Lockheed Martin, Raytheons และอื่นๆ ในโลก เพราะคนเหล่านี้มีโครงสร้างต้นทุนที่บ้าบอ หรือไม่มีประสิทธิภาพ พวกเขากำลังสร้างผู้รับเหมาด้านเทคโนโลยีที่ทันสมัย มีประสิทธิภาพด้านเงินทุน ดำเนินการอย่างรวดเร็ว

มันชนะสัญญาทั้งซ้ายและขวา พวกเขากำลังสร้างยานพาหนะอัตโนมัติที่พิเศษ ใต้น้ำ กลางอากาศ ทำการป้องกัน และอื่นๆ อีกมากมาย ที่น่าทึ่งมาก พวกเขากำลังชนะสัญญาทั้งซ้ายและขวา

มีการเพิ่มขึ้นของเทคโนโลยีการป้องกันจำนวนมากอย่างแน่นอน ทีนี้ การวิเคราะห์ทางภูมิศาสตร์การเมืองหรือความเชี่ยวชาญของฉัน ฉันก็เลยเข้าร่วมกลุ่มต่างๆ และมันเป็นกลุ่มที่มีความอยากรู้อยากเห็นทางปัญญามากกว่าสิ่งอื่นใด แต่มีกลุ่มหนึ่งชื่อเออร์โก เออร์โก ซึ่งเป็นอดีตหน่วยข่าวกรองของสหรัฐฯ และซีไอเอ และอื่นๆ ที่ได้สร้างขึ้น โดยพื้นฐานแล้วเป็นธุรกิจที่ปรึกษาสำหรับกองทุนเฮดจ์ฟันด์ส่วนใหญ่ที่มีการซื้อขายในธุรกิจมหภาคระดับโลก แต่สำหรับคนอย่างฉันที่อยากรู้อยากเห็นเกี่ยวกับเรื่องนี้ คุณจะสามารถเข้าถึงนักวิเคราะห์ข่าวกรอง นักวิเคราะห์การป้องกัน และบุคคลที่อยู่ตรงกลางได้อย่างเป็นกรรมสิทธิ์ สิ่งที่เกิดขึ้น ใครเป็นผู้ให้ความเห็นและคาดการณ์ผลลัพธ์ของความน่าจะเป็นกับสิ่งที่จะเกิดขึ้น และทุกอย่างตั้งแต่การเลือกตั้งต่างๆ ไปจนถึงเหตุการณ์ทางภูมิรัฐศาสตร์

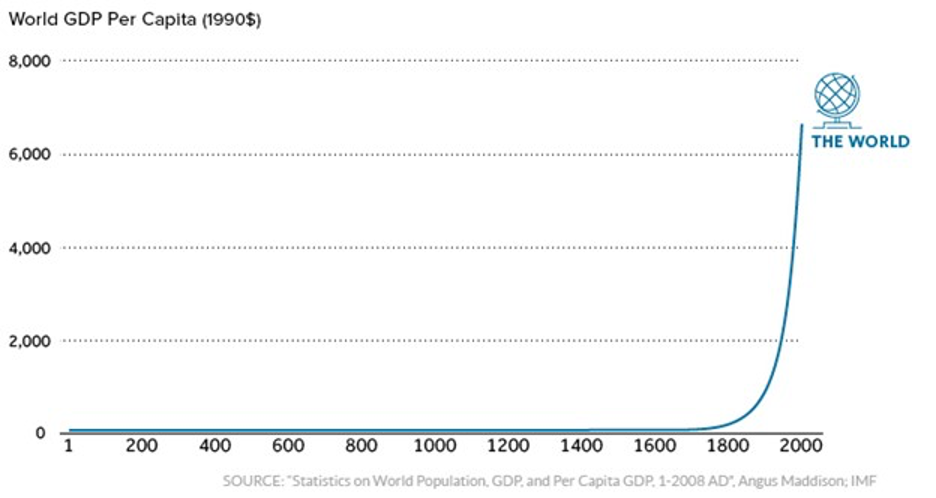

ดูสิ ฉันทำด้วยความอยากรู้อยากเห็นทางปัญญา มันไม่ได้เปลี่ยนสิ่งที่ฉันทำในด้านการลงทุนของฉัน ในด้านการลงทุน ท้ายที่สุดแล้ว ฉันเชื่อว่าเทคโนโลยี ซึ่งมีภาวะเงินฝืดโดยธรรมชาติ จะช่วยแก้ปัญหาส่วนใหญ่ของโลกได้

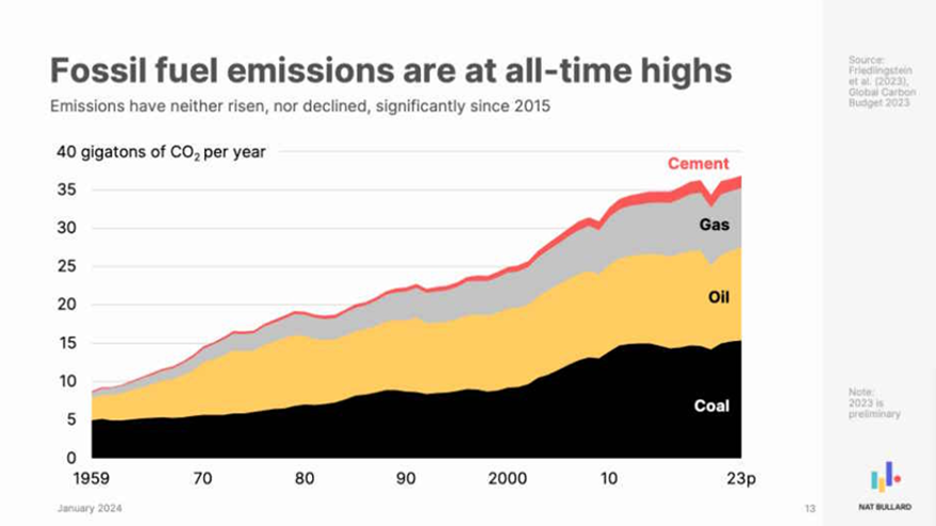

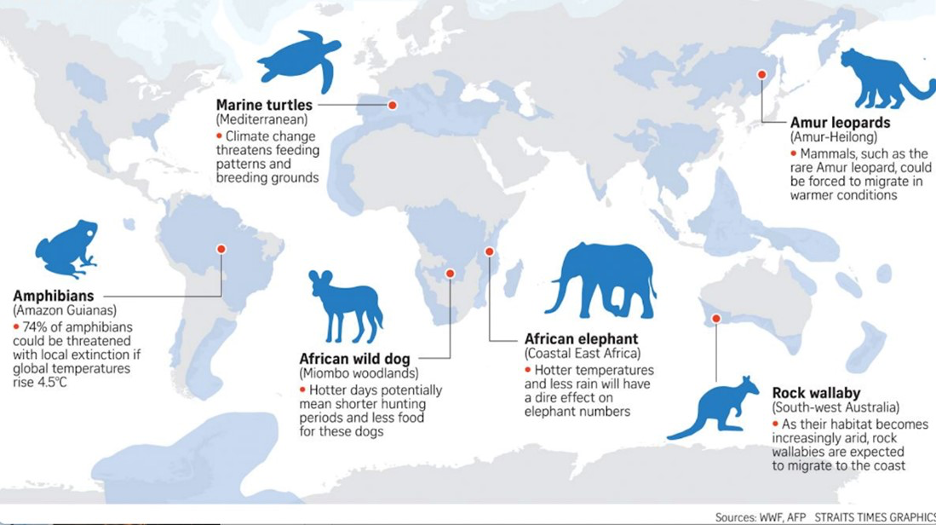

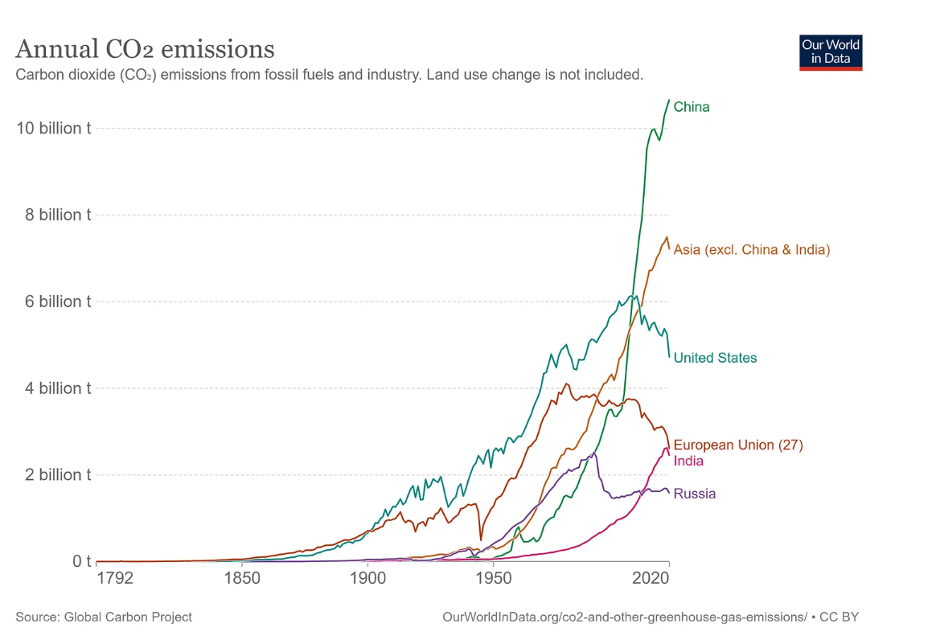

เหตุผลที่ฉันทำงานด้านเทคโนโลยีทั้งในฐานะนักลงทุนและผู้ก่อตั้ง เพราะฉันมองเห็นปัญหาในแง่ของความไม่เท่าเทียมกันของโอกาส การเปลี่ยนแปลงสภาพภูมิอากาศ และวิกฤตสุขภาพจิต ฉันคิดว่าผู้กำหนดนโยบายไม่มีความสามารถในการจัดการกับปัญหาเหล่านี้ในเชิงโครงสร้าง โดยเฉพาะอย่างยิ่งเมื่อนโยบายเหล่านี้หลายอย่างเป็นเรื่องระดับโลกและมีปัจจัยภายนอกเชิงลบ เช่น การเปลี่ยนแปลงสภาพภูมิอากาศ ดังนั้นฉันจึงให้ทุนสนับสนุนโซลูชันที่แสวงหาผลกำไรซึ่งสามารถปรับขนาดได้เพื่อแก้ไขปัญหาแต่ละข้อเหล่านี้

นั่นเป็นเหตุผลที่ฉันเป็นผู้ลงทุนในบริษัท 11 แห่งเพื่อพยายามแก้ไขปัญหานั้น ไม่ว่าสภาพแวดล้อมทางภูมิรัฐศาสตร์และสภาพแวดล้อมทางการเมืองจะเป็นอย่างไร ฉันถือว่าโมเดลของฉันหมดแรงแล้ว ฉันจะทำสิ่งที่ฉันทำต่อไปเพราะฉันทำมัน A มันมีกำไรพิเศษ แต่ B ที่สำคัญกว่าและสำคัญที่สุดคือ ฉันคิดว่ามันเป็นสิ่งที่ถูกต้องที่จะทำ

ฉันเกษียณเมื่อ 20 ปีที่แล้ว แต่ฉันมีภารกิจขับเคลื่อน ฉันต้องการที่จะแก้ปัญหาของโลก ฉันคิดว่าเทคโนโลยีเป็นหนทางที่จะทำอย่างนั้นได้เพราะมันเป็นภาวะเงินฝืด

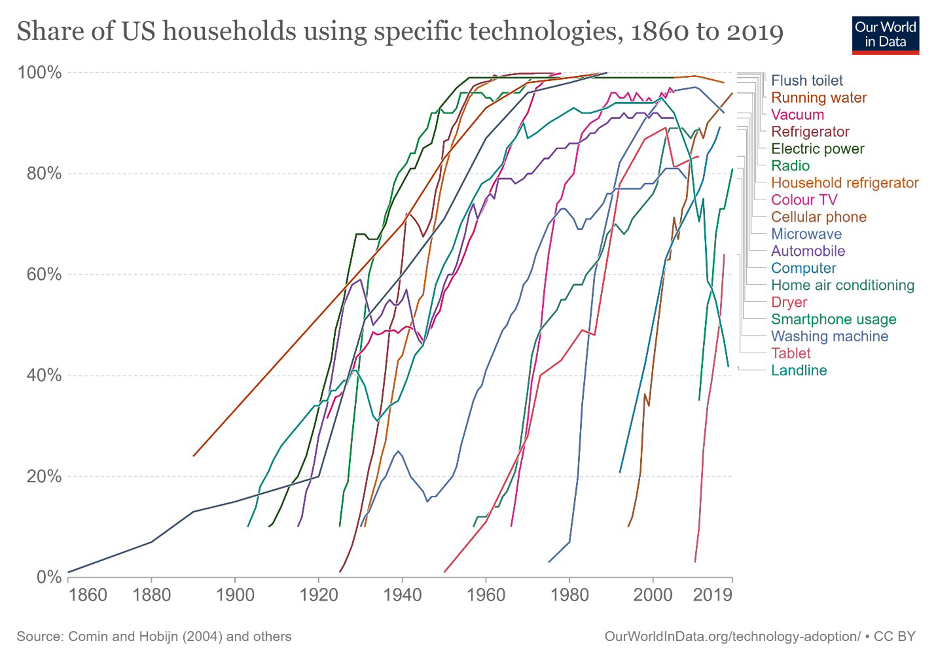

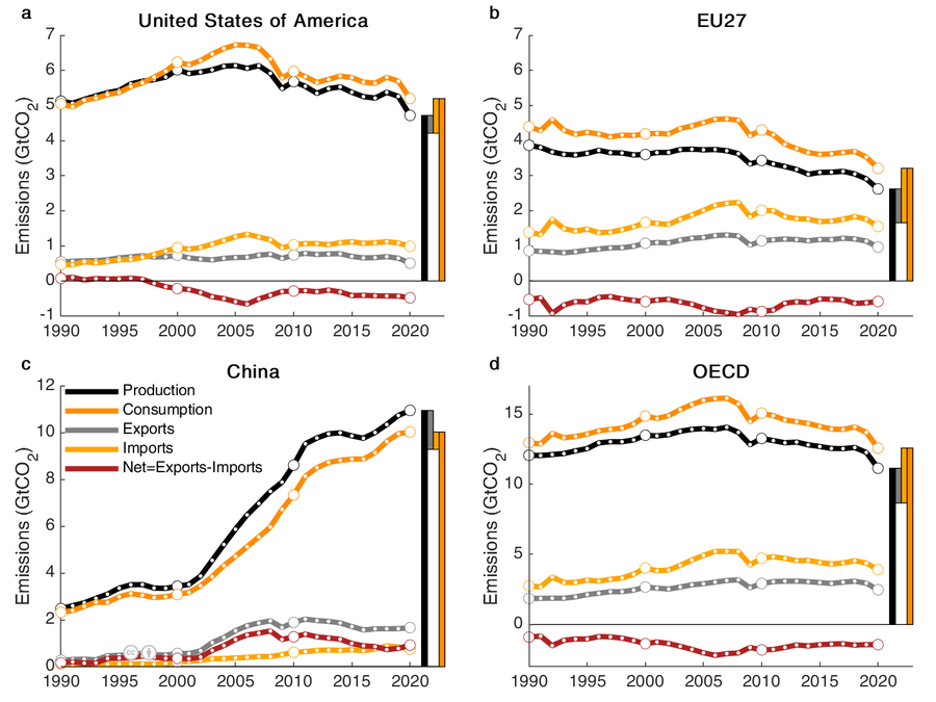

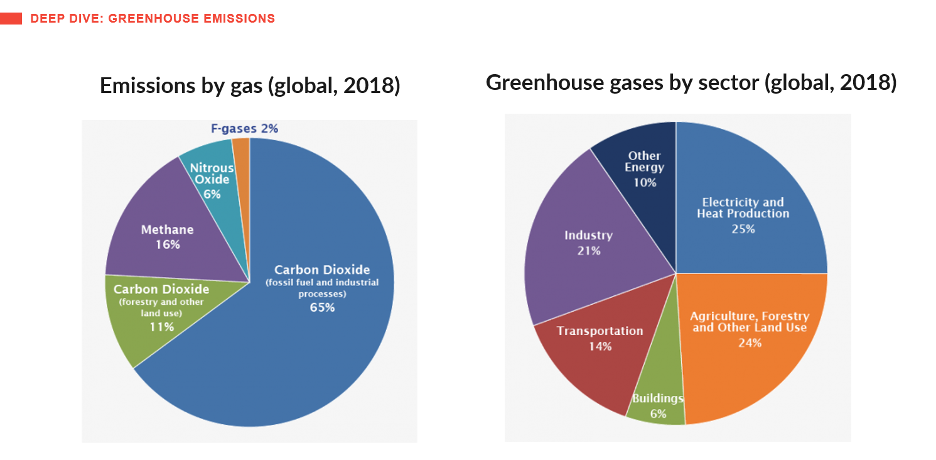

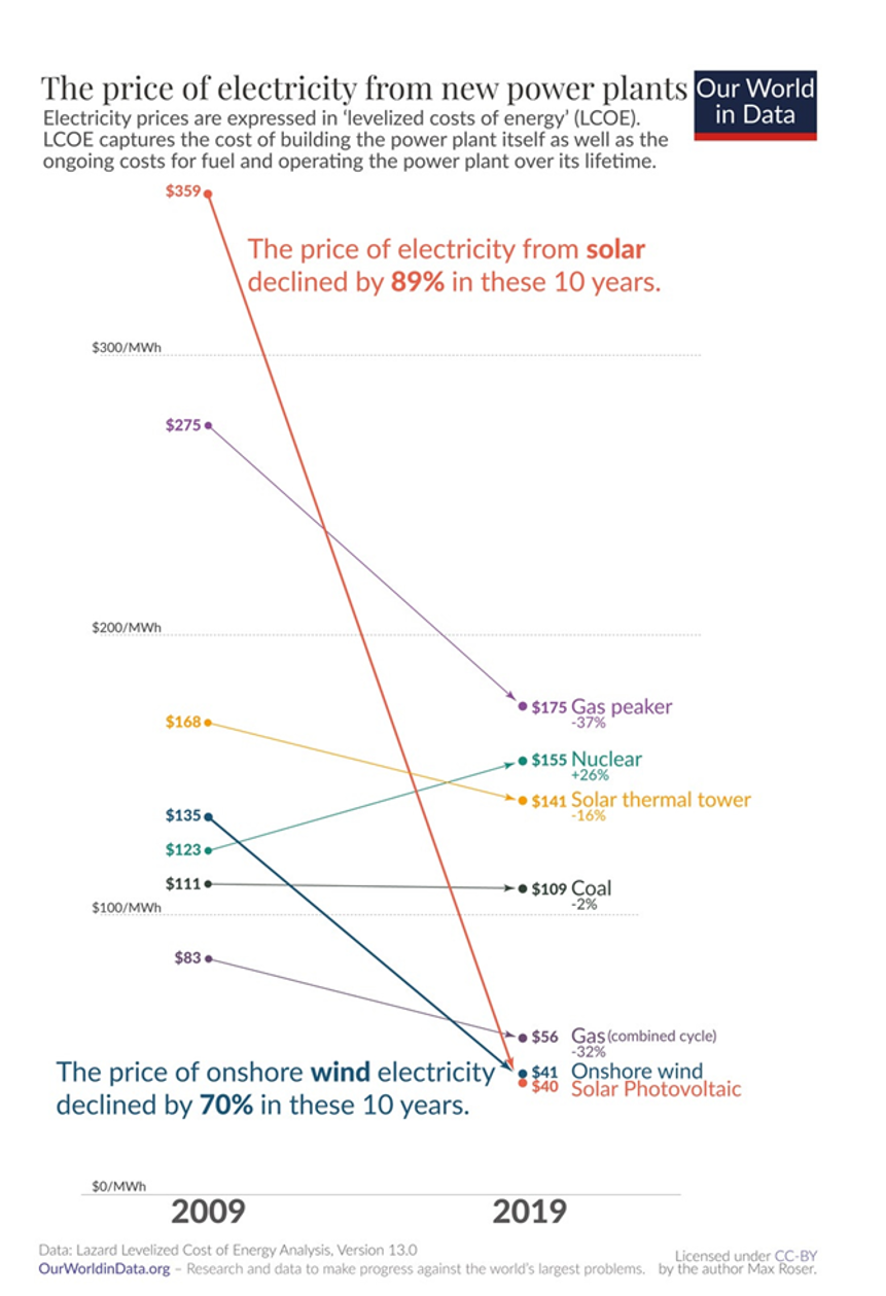

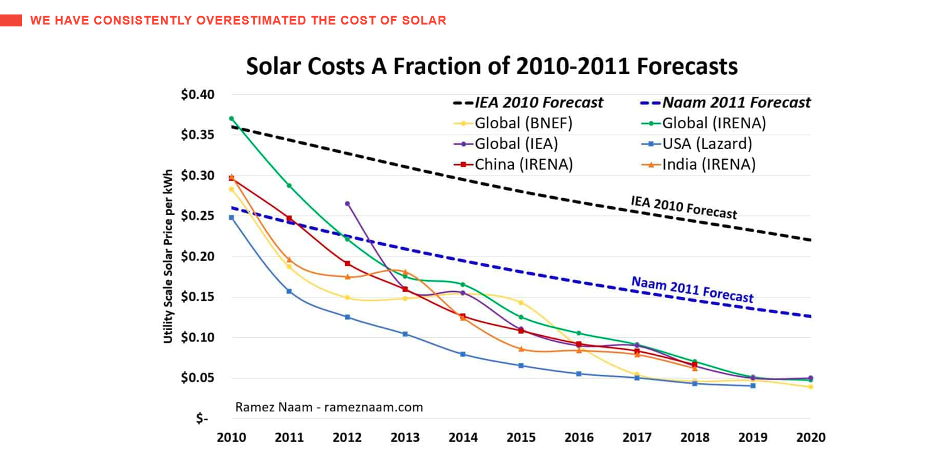

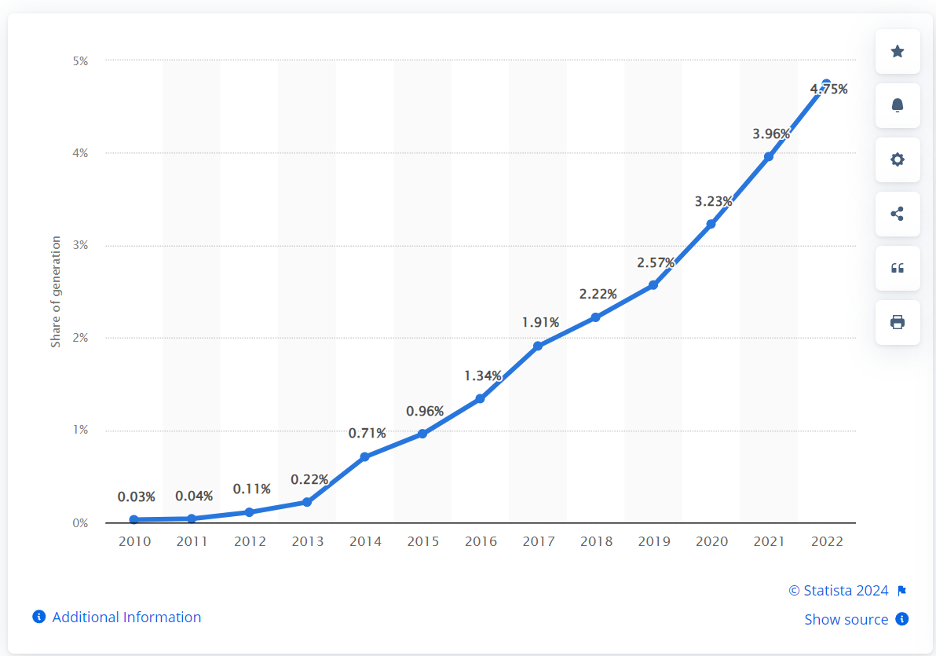

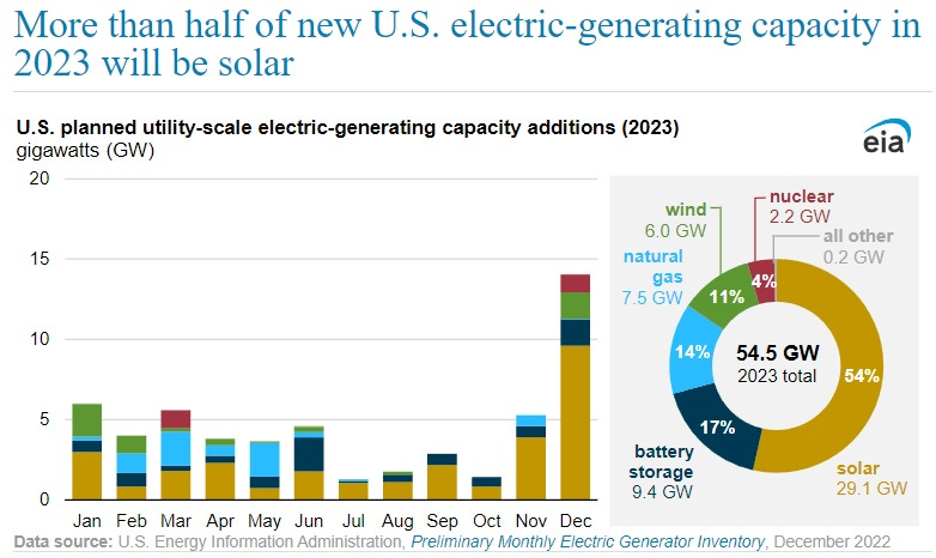

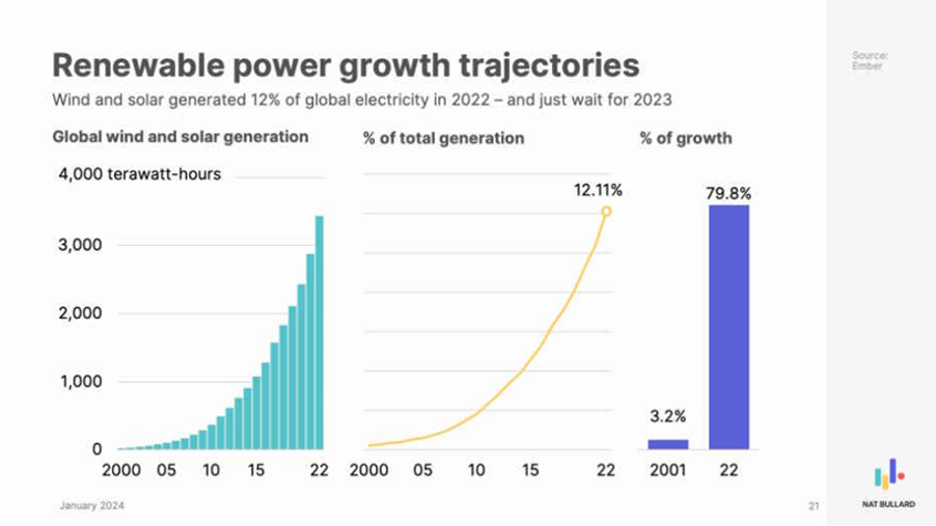

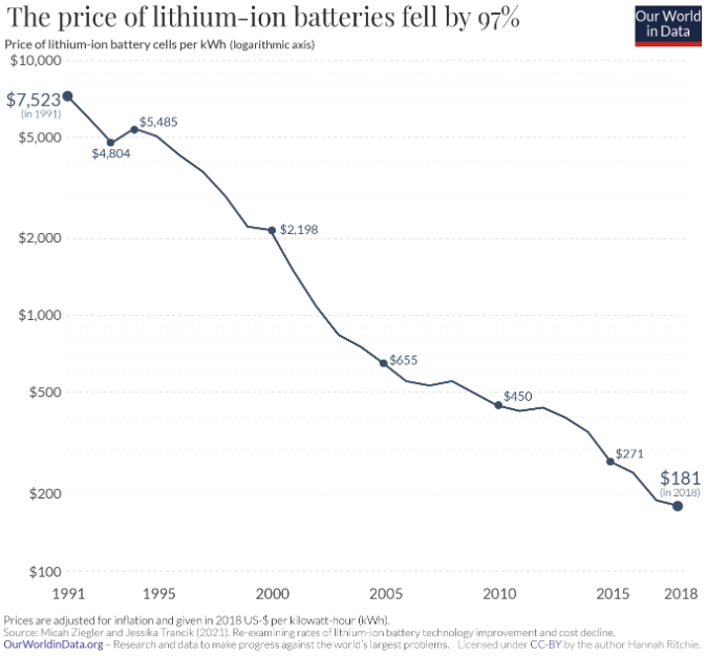

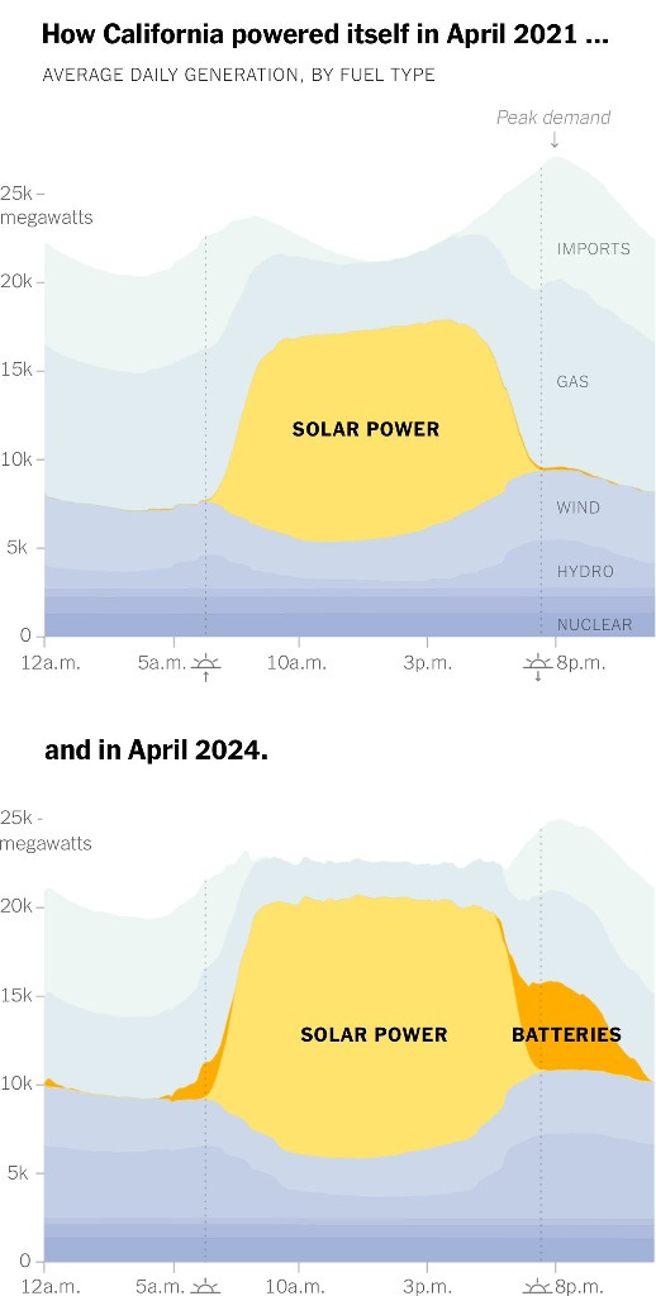

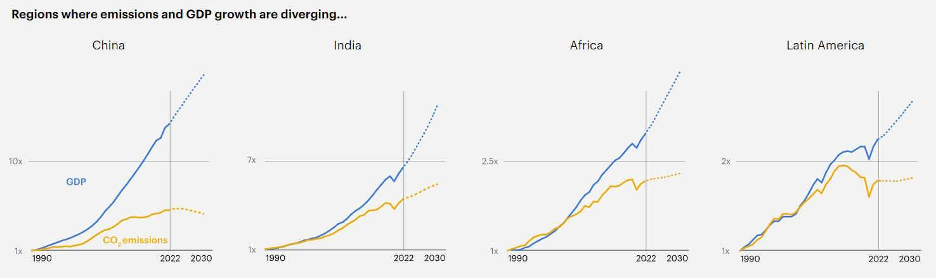

อันที่จริง มันยังเป็นวิธีการแก้ปัญหาเงินเฟ้อที่เราพบเห็นในสหรัฐอเมริกาอีกด้วย หากคุณดูหมวดหมู่ส่วนใหญ่ หากเทคโนโลยีเข้ามาแตะต้อง ถือว่าภาวะเงินฝืด ลองนึกถึงคุณภาพและพลังของคอมพิวเตอร์ของคุณ โทรศัพท์มือถือของคุณในช่วง 40 ปีที่ผ่านมา แต่ยังรวมถึงแผงโซลาร์เซลล์และแบตเตอรี่ด้วย

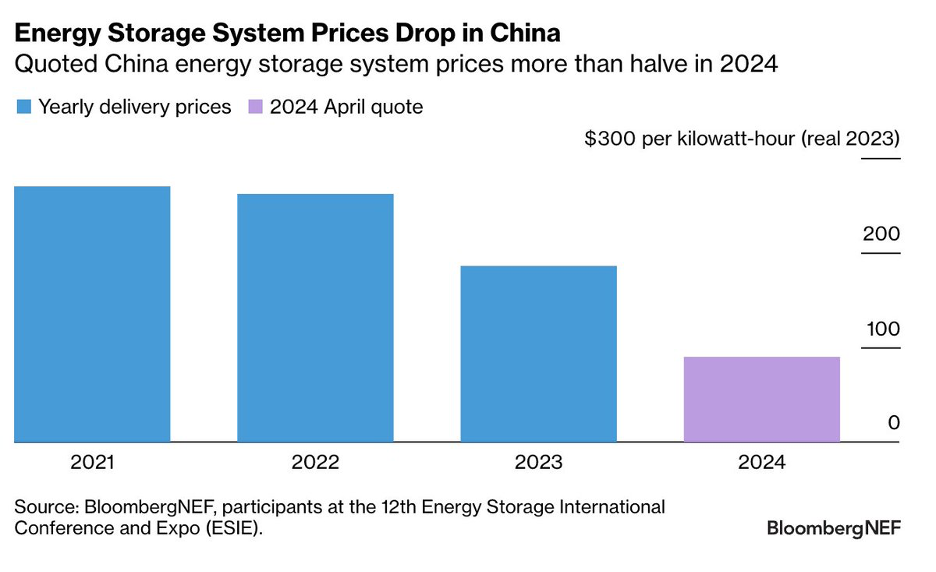

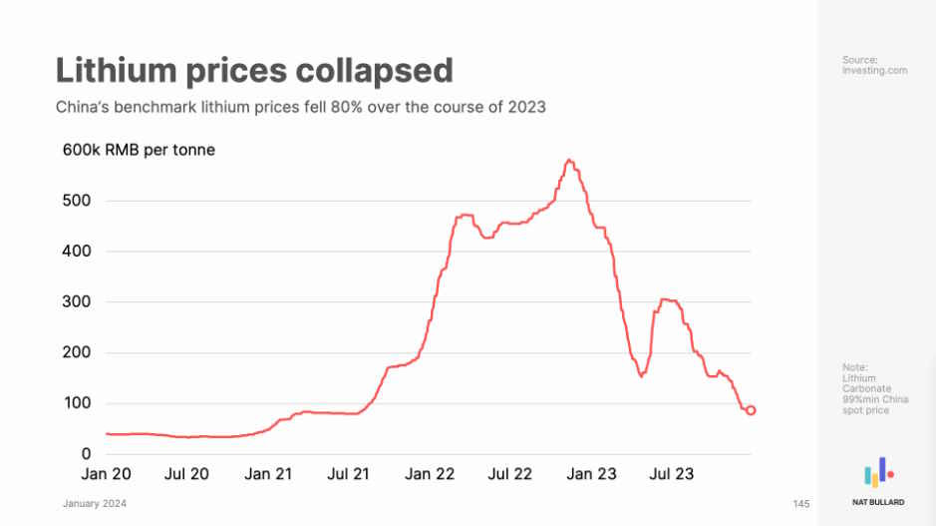

แผงโซลาร์เซลล์มีราคาหารด้วย 10 ในช่วงทศวรรษที่ผ่านมา ในแต่ละทศวรรษในช่วงสี่ทศวรรษที่ผ่านมา นั่นคือราคาที่ลดลงหารด้วย 10,000 ราคาแบตเตอรี่หารด้วย 42 ตั้งแต่ปี 1991

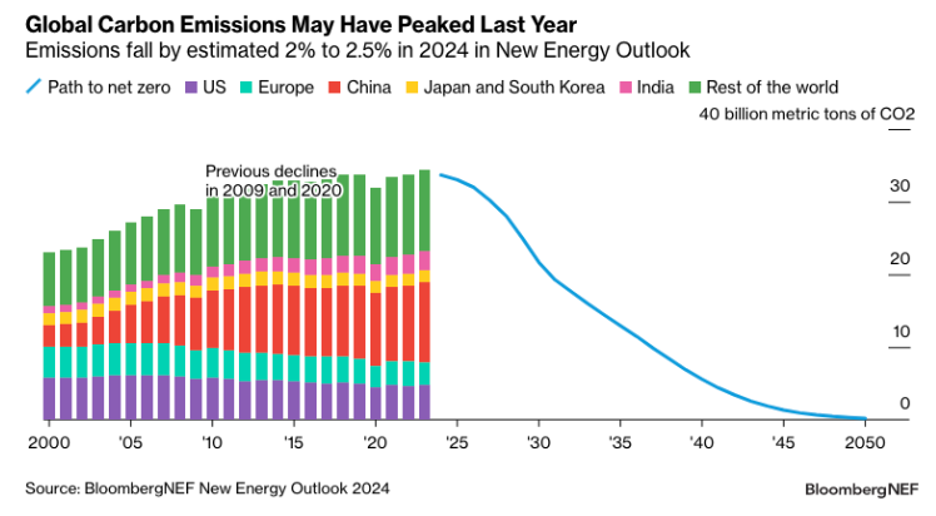

จริงๆ แล้วราคาลดลง 50% ในหนึ่งปี ส่วนใหญ่เกิดจากการผลิตมากเกินไป ในประเทศจีน ยังคงลดลงอย่างต่อเนื่องอย่างรวดเร็ว ซึ่งบ่งบอกว่าเรากำลังจะมีวิธีแก้ปัญหาสีเขียว วิธีแก้ปัญหาทางเทคโนโลยีสำหรับการเปลี่ยนแปลงสภาพภูมิอากาศ แม้ว่าฉันจะติดตามเรื่องภูมิรัฐศาสตร์ด้วยสิ่งต่าง ๆ เช่น Ergo และสิ่งต่าง ๆ เช่น Green Mantle ซึ่งเป็นการรวบรวมหรือการเจรจาของ Neil Ferguson แต่ก็ไม่ได้ส่งผลกระทบต่อการตัดสินใจขั้นสุดท้ายของฉัน

ฉันอยากไปใช้เทคโนโลยีเพื่อแก้ปัญหาโลก

แจ็ค: คุณจะลงทุนในเทคโนโลยีอยู่เสมอ ไม่ว่าสถานการณ์ทางภูมิรัฐศาสตร์จะเป็นอย่างไร แต่บางทีมันอาจส่งผลกระทบต่อที่ที่คุณลงทุนเหล่านั้น ตามวิกิพีเดียของคุณ ซึ่งฉันไม่รู้ว่าถูกต้องหรือไม่ คุณสามารถแก้ไขได้ ประมาณ 70% ของการลงทุนของคุณอยู่ในสหรัฐอเมริกา และ 30% ในส่วนอื่น ๆ ของโลก รวมถึงบราซิล ฝรั่งเศส เยอรมนี สหราชอาณาจักร , รัสเซีย, จีน และตุรกี สถานการณ์ทางภูมิรัฐศาสตร์ การรับรู้ถึงภัยคุกคามของคุณ เป็นเช่นนั้นหรือเปล่าที่คุณลงทุนในอาลีบาบา ซึ่งเห็นได้ชัดในจีน

หากคุณเห็นโอกาสที่มีแนวโน้มดีสำหรับคุณในตอนนี้เช่นเดียวกับ Alibaba คุณไม่รู้ว่ามันจะประสบความสำเร็จเท่า Alibaba แต่มันก็น่าดึงดูดและน่าดึงดูดสำหรับคุณเมื่อคุณมองเห็นมันเหมือนกับที่ Alibaba เคยเป็นเมื่อคุณ เห็นสิ่งนั้นในวันนั้น คุณจะยังคงลงทุนหรือไม่ หรือสถานการณ์ทางภูมิรัฐศาสตร์ย่ำแย่จนคุณอาจคิดทบทวนอีกครั้งเกี่ยวกับการเขียนเช็คนั้นหรือไม่ นอกจากนี้ ฉันอาจถามคำถามคุณเกี่ยวกับรัสเซีย ซึ่งฉันคิดว่าคำตอบของคุณแน่นอน

ฟาบริซ: คุณพูดถูกจริงๆ ข้อมูลดังกล่าวจะแจ้งให้ทราบว่าเราลงทุนไปที่ใด และที่ที่เราลงทุนส่วนใหญ่คือสหรัฐอเมริกาและยุโรปตะวันตก แต่เราเคยลงทุนเชิงรุกในตุรกี รัสเซีย และจีน ด้วยเหตุผลทางภูมิรัฐศาสตร์ ด้วยเหตุผลที่แตกต่างอย่างสิ้นเชิง ฉันจึงย้ายออกจากทั้งสามข้อ

เราหยุดรัสเซียหลังจากที่ปูตินตัดสินใจบุกไครเมีย ดังนั้นฉันคิดว่ามันเหมือนกับปี 2014 เราเป็นผู้ลงทุนในบริษัทที่ไม่ธรรมดาที่นั่น เรามีตลาด B2B เช่นเดียวกับอาลีบาบาของจีน

ได้รับการสนับสนุนจาก Tiger Investor แน่นอนว่าพวกเขากลัว และถูกต้องด้วย ทันใดนั้น บริษัทที่มีมูลค่าถึงพันล้านก็ไม่มีเงินทุนสำหรับมันอีกต่อไป และผู้ทรงอำนาจบางคนก็เข้ามารับช่วงต่อเพื่อซื้อถั่วลิสง

เราไม่ลงทุนในรัสเซียอีกต่อไปอย่างแน่นอน จีนก็เหมือนกัน หลังจากที่จุ๊กมาหายตัวไปหลายเดือน ฉันก็ไปเรียนภาษาจีนกลางที่ Beijing Normal University

ฉันรักประเทศจีน ฉันชอบเรื่องราวของการพาคนนับพันล้านออกจากความยากจน เติ้ง เสี่ยวผิงคือหนึ่งในฮีโร่ของผมในแง่ของสิ่งที่เขาทำเพื่อปรับปรุงประเทศจีนให้ทันสมัย

ปัญหาของระบอบเผด็จการและเผด็จการก็คือ คุณจะเก่งพอๆ กับเผด็จการของคุณเท่านั้น คุณเห็นมันอย่างแน่นอนในจักรวรรดิโรมันที่คุณมีออกัสตัสหรือมาร์คัสออเรลิอุสและทราจัน แต่คุณก็ยังมีคอมโมดัสและเนโรด้วย เท่าที่ฉันรักเติ้ง เสี่ยวผิง ฉันคิดว่าปกติแล้วสี จิ้นผิงไร้ความสามารถ แต่อันตรายและเป็นอันตรายต่อโลก

เขามีมุมมองที่ผิดว่าอำนาจของประเทศต่างๆ มาจากไหน ซึ่งผมคิดว่านั่นก็จริงสำหรับปูตินเช่นกัน และไม่เชื่อในมรดกที่เติ้ง เสี่ยวผิงและคนอื่นๆ ทำไว้ ฉันเชื่อจริงๆ ว่าหากคนอย่างเติ้งครองอำนาจในจีนจนทุกวันนี้ เราจะไม่มีสงครามเย็นครั้งที่สองและความขัดแย้งที่กำลังก่อตัวขึ้นระหว่างสหรัฐฯ และจีน และเป็นการอยู่ร่วมกันที่ดียิ่งขึ้นจริงๆ Xi มีมุมมองต่อโลกของเขา ซึ่งขัดแย้งโดยตรงกับฉัน ดังนั้นไม่ ฉันไม่ลงทุนในจีนอีกต่อไป

สำหรับผม ตุรกี เออร์โดกัน กำลังละเมิดมรดกของอตาเติร์ก Ataturk เป็นหนึ่งในรัฐบุรุษผู้ยิ่งใหญ่แห่งศตวรรษที่ 20 ฉันชอบสิ่งที่เขาทำกับตุรกี และวิธีที่เขาปฏิรูปและปรับปรุงตุรกีให้ทันสมัย

Erdogan เป็นทั้งจากมุมมองทางการเมือง แต่ตรงไปตรงมา แม้กระทั่งมุมมองมหภาค เขาเชื่อว่าการพิมพ์เงินมากขึ้นจะช่วยลดอัตราเงินเฟ้อ เราได้เห็นแล้วว่าผลกระทบต่อสกุลเงินอยู่ที่ไหน

เรามีการลงทุนพิเศษในตุรกีและบริษัทอย่าง Trendule ซึ่งเปรียบเสมือนป่าอเมซอนในตุรกี ปัญหาคือเมื่อคุณมีอัตราเงินเฟ้อมากขนาดนั้น ลีราก็ลดค่าลง แม้ว่าคุณจะเพิ่มรายได้ในรูปดอลลาร์ แต่สุดท้ายแล้วคุณก็ยังหดตัวอยู่ แม้ว่าคุณจะเพิ่มขึ้นเป็นสองเท่าเมื่อเทียบเป็นรายปีในรูปดอลลาร์ สกุลเงินที่อ่อนค่าลงมากกว่าที่จะส่งผลกระทบต่อมัน

ฉันใช้เลนส์ภูมิรัฐศาสตร์เพื่อตัดสินใจว่าจะลงทุนที่ไหน และคุณพูดถูก ปัจจุบันฉันไม่กล้าที่จะไปไม่ใช่แค่สามประเทศนี้ แต่รวมถึงจีน รัสเซีย และตุรกีด้วย

แจ็ค: เข้าใจแล้ว. ขอบคุณ. ก่อนหน้านี้ คุณอ้างถึงนักลงทุนบางรายที่เข้าสู่โลกแห่งการร่วมลงทุน

คุณบอกว่าไทเกอร์โกลบอล, CO2 ฉันคิดว่าสิ่งเหล่านี้เป็นกองทุนเฮดจ์ฟันด์ ซึ่งแต่เดิมจัดการกองทุนเฮดจ์ฟันด์ที่มีการขายชอร์ตระยะยาว โดยรับเดิมพันในเศรษฐศาสตร์มหภาค ไม่ใช่การร่วมลงทุน แต่ต่อมาพวกเขาก็เข้าสู่การร่วมลงทุน และคุณก็พาดพิงถึงมัน การรับรู้ของฉันคือพวกเขาเขียนเช็คโดยไม่ได้ตรวจสอบสถานะมากนัก และพวกเขาคือนักท่องเที่ยว คำพูดของฉัน ไม่ใช่ของคุณ

บอกเราหน่อยว่าคุณสังเกตเห็นการเข้าสู่ธุรกิจร่วมลงทุนในช่วง 10 ปีที่ผ่านมาได้อย่างไร ให้รายละเอียดเพิ่มเติมอีกเล็กน้อยเกี่ยวกับการมีส่วนร่วมของพวกเขา ณ จุดสูงสุดของการประเมินปัญหาฟองสบู่ในปี 2020 และ 2021 และตอนนี้พวกเขาอยู่ที่ไหน พวกเขายังเขียนเช็คอยู่หรือเปล่า?

พวกเขาเขียนไว้หรือเปล่า? พวกเขาได้เรียนรู้บทเรียนแล้วหรือเกิดอะไรขึ้น?

Fabrice: ก่อนอื่นเลย หลายคนเคยเป็นนักลงทุนในด้านเทคโนโลยีมาก่อน พวกเขามีประวัติ เพียงแต่ว่าพวกเขาเพิ่มขึ้นมากในช่วงวันฟองสบู่หรือฟองสบู่ 21

พวกที่เป็นนักลงทุนในสภาพอากาศที่ยุติธรรมที่สุดก็คือพวกครอสโอเวอร์จริงๆ แนวคิดสำหรับพวกเขาคือ เราจะมาแบบส่วนตัวช้าด้วยมูลค่าที่สูง เพราะแน่นอนว่าตลาดสาธารณะ และเราจะเป็นนักลงทุนในตัวคุณเมื่อคุณออกสู่สาธารณะ และเราเป็นนักลงทุนในตลาดสาธารณะ ประเด็นก็คือ ฉันไม่คิดว่าพวกเขาเข้าใจว่าตลาดเอกชนทำงานอย่างไร และบริษัทเหล่านี้หลายแห่งยังไม่พร้อม

เมื่อตลาดเปลี่ยนและตลาดสาธารณะก็เปลี่ยนเช่นกัน ตลาดส่วนใหญ่ก็จากไป ตอนนี้ ฉันไม่ได้ติดตามอย่างใกล้ชิดมากนัก เพราะนี่ช้ากว่าที่ฉันเล่นปกติมาก แม้ว่าพวกเขาจะเป็นผู้ซื้อในบริษัทของฉันก็ตาม บ่อยครั้งมาก เมื่อฉันชอบ การประเมินค่านี้สูงเกินไป มีทางลาดใหม่เกิดขึ้น เราจะทำขั้นรองได้ไหม

พวกเขาต้องการเป็นเจ้าของมากขึ้น เพราะพวกเขาแข่งขันกันเอง เช่น SoftBank และ Tiger แทนที่จะเป็นการจัดสรรของเรา เราไม่อยู่ในฐานะที่จะขายตำแหน่งของเราให้พวกเขา ฉันไม่รู้ว่าพวกเขาจะออกไปหรือเปล่า แต่พวกเขาได้ลดขนาดปฏิบัติการลงอย่างแน่นอน และบางทีพวกเขาอาจจะเริ่มเข้ามาใหม่อีกครั้ง แต่พูดตามตรง ฉันไม่ได้ติดตามเลย ฉันคิดว่า SoftBank ยังคงมีความกระตือรือร้นอยู่บ้าง แม้ว่าพวกเขาอาจมีเงินทุนที่แตกต่างกันสำหรับ Geos ที่ถูกรวมเข้าด้วยกันแล้ว แต่ฉันก็ไม่เห็นพวกเขามากนัก

ขณะนี้ กิจการยังอยู่ในช่วงตัดทอน อย่างที่ฉันบอกไปแล้ว เรายังคงจุดสูงสุดลดลง 70% ในด้านการลงทุน โดยที่ LP จำนวนมากยังคงรู้สึกว่าถูกจัดสรรให้กับการลงทุนและส่วนตัวมากเกินไป ดังนั้นจึงเป็นการยากที่จะระดมทุน และด้วยเหตุนี้ GP จึงไม่มี เงินทุนจำนวนมหาศาลที่จะปรับใช้

แจ็ค: คุณคิดว่าจุดต่ำสุดของการร่วมลงทุนในปี 2565 คืออะไร? หุ้นเทคโนโลยีระดับสูงในโลกที่มีการซื้อขายในตลาดหลักทรัพย์ลดลงอย่างที่คุณพูด 80%, 90% แต่การค้นพบราคาในโลกของการลงทุนเป็นอย่างไร และปี 2023 เป็นอย่างไร และตอนนี้เราอยู่ที่ไหน

Fabrice: ฉันว่าช่วงปลาย 22 ถึง Q1, 24 แย่มาก มันแย่มาก ยกเว้นเรื่องราวของสองเมือง หากคุณเป็น AI มันจะดูเป็นฟองเป็นพิเศษและชวนให้นึกถึงฟองสบู่เลข 21

มันแย่มากในเกือบทุกหมวดหมู่ มันยากที่จะยก คว่ำลง คุณต้องมีแรงฉุดมากขึ้นเพื่อที่จะยกอะไรก็ตาม ผู้คนต้องการให้คุณระดมเงินสดมูลค่าสองหรือสามปี ฯลฯ ยกเว้น AI หากคุณเป็นบริษัทที่เกี่ยวข้องกับ AI ก็เหมือนกับว่าคุณอยู่ในอันดับต้นๆ ของวงจรกระแสเกินจริง น่าสนใจ ในขณะที่เทคโนโลยีส่วนใหญ่อยู่ในภาวะถดถอยที่ลึกล้ำ แต่ AI ก็อยู่ในฟองสบู่ที่บ้าคลั่ง ตอนนี้ทั้งสองกำลังแก้ไขเล็กน้อย

ฉันคิดว่าเราอยู่หลังจุดสูงสุดในฟองสบู่ AI ในเทคโนโลยี ในแง่ของการที่ผู้คนเลี้ยงดูบริษัท AI ใหม่ ฉันไม่ได้หมายถึง Game of Kings ฉันไม่ได้หมายถึงนักลงทุนประเภท open AI

ฉันหมายถึงแอปพลิเคชันของ AI และบริษัทที่เติบโตรอบด้าน เราเห็นการฟื้นตัวของการประเมินราคาและราคาและความสะดวกในการดำเนินการในด้านการลงทุน แต่เรายังคงห่างไกลจากภาวะปกติ มันยังยากกว่าที่ฉันคาดหวังไว้

บางหมวดหมู่นั้นไม่มีใครชื่นชอบเลย เช่น บริการส่งอาหาร เป็นต้น เทคโนโลยีการอาหารโดยทั่วไป ซึ่งโดยพื้นฐานแล้ว เนื่องจากใครๆ ก็สั่งอาหารออนไลน์ในช่วงฟองสบู่ บริษัทต่างๆ เติบโตขึ้นมากและการเจาะตลาดก็เพิ่มมากขึ้น และผู้คนก็คาดหวังว่า กลายเป็นปกติ เมื่อหดตัวอีกครั้ง มันจะคูณด้วย 5 แล้วหารด้วย 2 ปัญหาคือถูกหารด้วยสอง เจ็บปวดมาก จนหมวดกลายเป็นคนที่ไม่มีใครรักมาก

อะไรก็ตามที่เกี่ยวข้องกับอาหาร เช่น บริการจัดส่งอาหาร เทคโนโลยีด้านอาหาร ไม่ได้เป็นที่ชื่นชอบของนักลงทุนโดยสิ้นเชิง และต้องใช้เวลาสักพักจึงจะฟื้นตัว

แจ็ค: มันยุติธรรมไหมที่จะพูดแบบนั้นในโลกของการร่วมลงทุน เพราะว่ามันเป็นเรื่องของการเติบโต หากบริษัทหยุดเติบโต นั่นเป็นเพียงสิ่งที่แย่ที่สุดที่บริษัทสามารถทำได้จากมุมมองของนักลงทุน? มันยุติธรรมที่จะพูดหรือไม่?

Fabrice: ขึ้นอยู่กับเวทีด้วย ถ้ายังอยู่ในช่วงเริ่มต้นแน่นอน หากคุณอยู่ในช่วงปลายและคุณใช้เวลาหนึ่งปีในการเติบโต 10%, 20% แต่คุณแก้ไขเศรษฐศาสตร์หน่วยของคุณ ดังนั้นคุณเปลี่ยนจากการเผาเงิน 100 ล้านไปสู่การคุ้มทุน นั่นจริงๆ แล้วอาจจะโอเค

หากคุณเป็นบริษัทตั้งต้นหรือบริษัทที่ตั้งขึ้น คุณไม่เติบโต ใช่แล้ว นั่นเป็นโทษประหารชีวิต เพราะเราไม่ใช่นักลงทุน PE เราจำเป็นต้องรับประกัน 10x หรือมากกว่า ถ้าไม่โตก็ทำไม่ได้

ในระยะแรกแน่นอนว่ามันเป็นเรื่องจริง

แจ็ค: แล้วเงินร่วมลงทุน crypto และ crypto ล่ะ? คุณมีส่วนเกี่ยวข้องกับเรื่องนั้นมากแค่ไหน? บอกเราว่าคุณเรียนรู้เกี่ยวกับ crypto ได้อย่างไร

Fabrice: ฉันเป็นนักเล่นเกม ฉันมี GPU ที่ทรงพลังมาก เพื่อเป็นการฝึกฝนทางปัญญา ฉันกำลังขุด Bitcoin บน GPU ของฉัน ไม่รู้สิ ในปี 2010 หรือ 2011 เร็วมาก เร็วมาก

ในฐานะนักลงทุนร่วม ความเชี่ยวชาญพิเศษของฉันคือธุรกิจที่มีผลกระทบต่อเครือข่ายและตลาด Crypto มีเอฟเฟกต์เครือข่ายที่ลึกซึ้งเป็นพิเศษ หากคุณนึกถึงความคล้ายคลึงกันของระบบปฏิบัติการอย่าง Microsoft Windows มันมีผลกระทบต่อเครือข่ายที่ไม่ธรรมดา เพราะเมื่อคุณมีนักพัฒนาบนแพลตฟอร์มและเครื่องมือสำหรับนักพัฒนาแล้ว ผู้คนก็สร้างแอพพลิเคชั่นขึ้นมาเพราะมีแอพพลิเคชั่น ผู้คนจำนวนมากขึ้นก็เข้าใจมัน และอื่นๆ

สิ่งเดียวกันนี้เกิดขึ้นในเลเยอร์ที่ 1 ดังนั้น Solana หรือ Ethereum จากนั้นผู้คนก็สร้างแอปพลิเคชันเหล่านี้ด้วยตนเองหรือใน Marketplace หากคุณนึกถึงบางอย่างเช่น Uniswap มันเป็นตลาดที่สภาพคล่องมีความสำคัญ คุณต้องจับคู่อุปสงค์และอุปทาน

มันเป็นไปตามไดนามิกเดียวกันกับ Alibaba หรือ eBay หรือ Airbnb และธุรกิจทุกประเภทเหล่านี้ เราเริ่มลงทุนในด้านส่วนตัวของ crypto ในช่วงต้นปี 2559 หรือ 2560 ตอนนี้เรามีการลงทุน crypto 70 รายการในฝั่งเอกชน ซึ่งคิดเป็นประมาณ 10% ของเงินทุนของเรา

เราอยู่ที่จุดเริ่มต้นของ Figment และนักลงทุนในช่วงแรกๆ ใน Animoca และบริษัทด้านโครงสร้างพื้นฐานขั้นพื้นฐานและบริษัทด้านแอพพลิเคชั่นบางส่วนในพื้นที่ เราเป็นนักลงทุนยุคแรก เรายังคงเป็นนักลงทุนในพื้นที่ต่อไป

ในตอนนี้ นอกเหนือจากนั้น เนื่องจากการใช้งาน crypto จำนวนมาก มูลค่าจะเกิดขึ้นกับโทเค็นและไม่ใช่ส่วนของผู้ถือหุ้น เราจึงตัดสินใจเริ่มลงทุนในโทเค็นในฐานะนักลงทุนร่วมลงทุน ซึ่งหมายความว่าเราให้ความสำคัญกับทีม เราให้ความสำคัญกับโทเค็น เรา ให้ความสำคัญกับบริษัท และเราซื้อโทเค็น และเราถือไว้ เราไม่ใช่กองทุนเฮดจ์ฟันด์ เราไม่ได้ซื้อขาย

เราไม่ได้ทำ แต่เราแค่ซื้อและถือครอง เราซื้อโทเค็น 30 โทเค็น ซึ่งก็คือ เราได้ใช้ 10% ของกองทุนล่าสุดของเรา ซึ่งเป็นกองทุน 290 ล้านดอลลาร์ เท่ากับ 29 ล้านดอลลาร์ แต่วันนี้มันคุ้มค่า ฉันไม่รู้ 50 ล้านดอลลาร์ มันใหญ่มาก

เราตระหนักดีว่าในฐานะกองทุนร่วมลงทุนของสหรัฐอเมริกา ข้อจำกัดในการมีสกุลเงินดิจิตอลค่อนข้างสูง เราไม่ใช่ RIA ดังนั้นเราจึงสามารถมีหนังสือของเราที่เป็นสาธารณะและหนังสือรองได้เพียง 20% และเราก็ซื้อหนังสือรองจำนวนมากเช่นกัน มันยากสำหรับเราที่จะรีไซเคิล

เป็นเรื่องยาก และในสหรัฐอเมริกา การซื้อโทเค็นใดๆ ถือเป็นสิ่งผิดกฎหมาย ในสหรัฐอเมริกา การเดิมพันโทเค็นจำนวนมากถือเป็นสิ่งผิดกฎหมาย ดังนั้นคุณจึงทิ้งผลตอบแทนไว้มากมายบนโต๊ะ สิ่งที่เราเพิ่งทำไปเมื่อไม่กี่สัปดาห์ก่อนคือเราแยกสินทรัพย์ crypto ที่เป็นของเหลวของเราไปเป็นกองทุนของตัวเอง

เรียกว่าน้ำยาตรีศูล เรานำทีมงาน crypto ของเหลวทั้งหมดของ FDA และรวมไว้ในกองทุนของตนเอง เราเพาะมันด้วยเงิน 50 ล้านดอลลาร์หรืออะไรก็ตาม ฉันไม่รู้ว่าเราใส่ไป 45 ดอลลาร์หรือ 50 ดอลลาร์ และตอนนี้มันก็ใช้ชีวิตของมันเอง

จริงๆ แล้ว ฉันกำลังจัดการประชุม Trident Liquid crypto กับผู้จัดการ crypto เหลวจำนวนมากที่นี่ในเติกส์และเคคอส นั่นคือสิ่งต่อไปที่เราได้ทำในด้าน crypto สิ่งที่สามคือเรามีโปรแกรมสตูดิโอที่เราสร้างบริษัท และฉันได้สร้างบริษัท crypto ในช่วงไม่กี่ปีที่ผ่านมา ซึ่งตอนนี้กำลังมาถึงเบื้องหน้าโดยพื้นฐานแล้ว

นั่นมิดาสเหรอ? นั่นก็คือไมดาส บอกเราเกี่ยวกับเรื่องนั้น

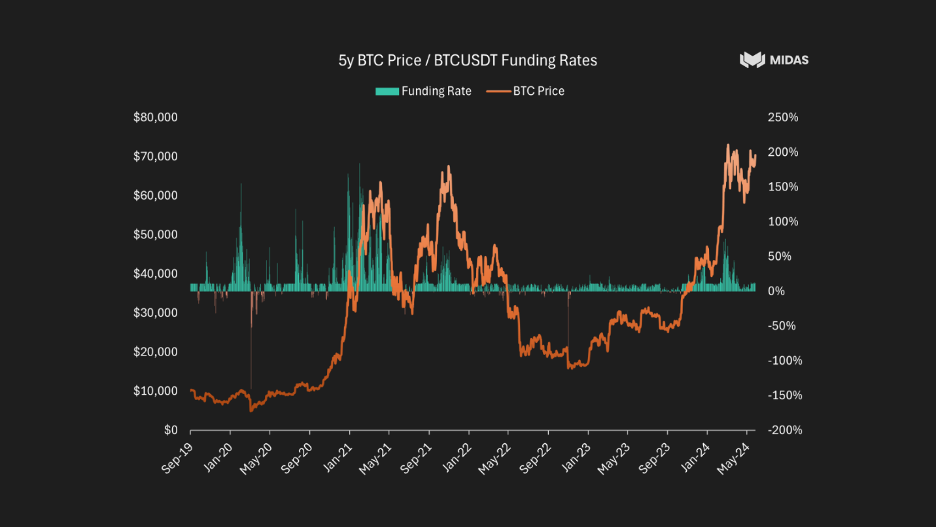

โพสต์การวิเคราะห์มหภาคของฉันที่ 21 มันชัดเจนสำหรับฉันว่าเมื่อราคาสูงขึ้น เราจะมีหมี หรือฤดูหนาวของการเข้ารหัสลับ หากคุณต้องการ อย่างที่เราเคยเห็นมาก่อน สิ่งที่ฉันอธิบายไปก่อนหน้านี้ในพื้นที่ร่วมลงทุน ซึ่งเราอยู่ในตลาดหมีโดยสมบูรณ์ในวันที่ 22, 23 และไตรมาสที่ 1 ปี 24 ซึ่งกำลังเริ่มพลิกกลับ กลับเป็นเช่นนั้นมากขึ้นในพื้นที่ crypto ที่เป็นของเหลว เพราะ crypto อะไรก็ตาม ทฤษฎีกระทิงที่อยู่รอบๆ ท้ายที่สุดแล้วคือสินทรัพย์เสี่ยง และอาจเป็นสินทรัพย์เสี่ยงขั้นสูงสุด มันมีความสัมพันธ์เชิงลบอย่างสมบูรณ์แบบหนึ่งต่อหนึ่งกับอัตราดอกเบี้ยของสหรัฐฯ

ฉันสามารถบอกคุณได้ว่าจุดสูงสุดของสกุลเงินดิจิทัลคือวันก่อนที่อัตราดอกเบี้ยของสหรัฐฯ จะเริ่มสูงขึ้น มีนาคม 2565? ไม่ ฉันคิดว่าการประกาศอัตราแรกครั้งแรกหรืออย่างน้อยคือวันที่ 21 พฤศจิกายน

โดยพื้นฐานแล้ว ทันทีที่อัตราเริ่มสูงขึ้น สกุลเงินดิจิทัลก็เริ่มลดลง มันลดลงอย่างมหาศาล สิ่งต่างๆส่วนใหญ่ลดลง 90%, 95%

หลายโครงการเสียชีวิต แน่นอนว่าหลายโครงการมีม เป็นเหรียญ และไม่สามารถใช้งานได้จริง มันทำให้ฉันและคู่ของฉัน และฉันจะบอกคุณเกี่ยวกับเขาในไม่กี่วินาที เพื่อคิดให้รอบคอบ โอเค กรณีการใช้งานของ crypto คืออะไร?

กรณีการใช้งานของ crypto คืออะไร? การเพิกเฉยต่อทองคำดิจิทัล Bitcoin ซึ่งเป็นเรื่องปกติ แต่ไม่เป็นไรถ้าคุณต้องการผลิตภัณฑ์เพื่อการออมและคุณอยู่ในอาร์เจนตินาและคุณกำลังเผชิญกับภาวะเงินเฟ้อ แต่ในสหรัฐอเมริกาไม่มีประโยชน์อย่างยิ่ง ท้ายที่สุดแล้ว กรณีการใช้งานเดียว กรณีการใช้งานในตลาดมวลชนเพียงกรณีเดียว แท้จริงแล้วคือเหรียญที่มีเสถียรภาพ

เหรียญที่มีเสถียรภาพ USDC และ USDT เป็นการผสมผสานระหว่างวิธีการแลกเปลี่ยนและวิธีการชำระเงิน และเป็นที่เก็บมูลค่าและมีประโยชน์เป็นพิเศษ ขอย้ำอีกครั้งว่า มีประโยชน์ไม่มากในสหรัฐอเมริกาหรือยุโรปตะวันตก ซึ่งคุณมีสกุลเงินที่มั่นคงพอสมควร แต่ในอาร์เจนตินา ในแอฟริกา ในประเทศส่วนใหญ่ มีประโยชน์เป็นพิเศษ แม้แต่ในช่วงท้ายสุดของตลาดหมี ก็ยังมีเหรียญที่มีเสถียรภาพอยู่ประมาณ 130 พันล้านดอลลาร์

การวิเคราะห์ของฉันเหมือนกับว่า เราไม่ได้อยู่ในสภาพแวดล้อมที่มีอัตราเป็นศูนย์อีกต่อไป อัตราเงินกองทุนของ FED ระยะยาวจะไม่อยู่ที่ 0% อาจจะไม่ใช่ห้าสิบเศษ หรืออาจเป็น 300 จุดพื้นฐาน หรือ 200 จุดพื้นฐาน แต่ก็ไม่ใช่ศูนย์ ซึ่งในกรณีนี้ เหรียญมีเสถียรภาพที่ไม่มีผลตอบแทน ซึ่งมี USDC และ USDT เป็นอยู่ นั้นไม่สมเหตุสมผล

ตอนนี้ คุณมี Tether และ USDC โดยที่คุณให้เงิน 100 USD พวกเขาไปซื้อ T-bill พวกเขาทำเงินได้ห้าไตรมาส คุณก็มีรายได้เป็นศูนย์ ฉันก็แบบว่ามันไม่สมเหตุสมผลเลย ควรมีเหรียญที่มีผลตอบแทนคงที่

อย่างไรก็ตาม แนวคิดที่ว่าเราจ่ายเงินในโลกการเงินแบบดั้งเดิม ด้วยบัญชีกระแสรายวันและบัญชีออมทรัพย์ การตรวจสอบความแตกต่างของบัญชี จริงๆ แล้วมันเป็นรายการบัญชีแยกประเภทในธนาคาร เพื่อเพิ่มผลกำไรของธนาคารให้สูงสุด มันไม่ใช่วิธีที่มันควรจะเป็น จริงๆ แล้ว มีเหตุผลที่คุณไม่สามารถชำระบัญชี T-bill หรือชำระบัญชีออมทรัพย์ของคุณได้

มันเป็นเพียงช่องทางสำหรับธนาคารในการเพิ่มผลกำไรสูงสุด ฉันแบบว่า โอเค เห็นได้ชัดว่า crypto เป็นพื้นที่ที่มีการควบคุมอย่างเข้มงวด คำถามที่ฉันถามคู่ของฉัน และฉันจะบอกคุณเกี่ยวกับเรื่องนี้ในไม่กี่วินาที ก็คือ มีวิธีที่ถูกกฎหมายในการให้ผลตอบแทนที่แบกรับเหรียญที่มั่นคง ซึ่งเราสามารถให้ผลตอบแทนส่วนใหญ่แก่ผู้ใช้ปลายทางได้หรือไม่?

เขามาจากโกลด์แมน แซคส์ ชื่อของเขาคือเดนนิส เราทำงานร่วมกันในการจดทะเบียนรถยนต์ เราซื้อคลัง 200 ล้าน เราผ่านการจดทะเบียน ก.ล.ต. เราตระหนักดีว่าจริงๆ แล้วในเยอรมนี พวกเขามีกรอบกฎหมายสำหรับผู้ถือพันธบัตร โดยพื้นฐานแล้ว พวกเขาทำ KYC และ AML ในการออกการไถ่ถอน แต่ธุรกรรมของผู้ลงนามทั้งหมดไม่เป็นเช่นนั้น

ในขอบเขตที่เราสามารถออกโทเค็นการรักษาความปลอดภัยที่ให้ผลตอบแทน โดยที่เรา KYC และ AML เป็นเจ้าหน้าที่ในการออกการไถ่ถอน แต่ธุรกรรมของผู้ลงนามทั้งหมดไม่ใช่ KYC และ AML ซึ่งหมายความว่าคุณสามารถรวมเข้ากับ DeFi ได้ และคุณสามารถทำการซื้อขายระยะยาวได้ ฯลฯ มันสมเหตุสมผลมาก เราใช้เวลาสักพักเพราะคุณต้องปฏิบัติตามข้อกำหนดของ Mifit คุณต้องได้รับการอนุมัติจากหน่วยงานกำกับดูแลของยุโรป เราต้องปฏิบัติตามข้อกำหนดของฉัน แต่สุดท้ายเราก็สร้างบริษัทชื่อ Midas ซึ่งผลิตภัณฑ์แรกเรียกว่า MT Bill

เป็น T-bill โทเค็นระยะไกลที่ล้มละลายตามกฎระเบียบซึ่งคุณสามารถใช้ทำสิ่งต่างๆ ได้มากมาย รวมถึงเราได้รวมเข้ากับห้องนิรภัยเช่น Morpho ซึ่งคุณสามารถยืมหรือให้ยืมกับมันได้ เพราะแน่นอนว่า หากคุณจะให้กู้ยืม คุณก็อาจมีหลักประกันที่มีผลตอบแทนเช่นกัน และในช่วงเวลาที่อัตรา DeFi ต่ำกว่าอัตรา T-bill คุณสามารถใช้ประโยชน์จากการซื้อขายระยะยาวได้ และคุณสามารถสร้างรายได้ 15-20% จาก T-bill ของคุณ

และเรากำลังดำเนินการตามจริงในการเปิดตัวโดยใช้กรอบกฎหมายเดียวกัน ซึ่งเป็นการแลกเปลี่ยนที่เป็นกลางแบบเดลต้า ดังนั้นในผลิตภัณฑ์ที่เรียกว่า N-basis ดังนั้นสิ่งที่เกิดขึ้น บริษัทที่อาจประสบความสำเร็จมากที่สุดในปีที่แล้วในพื้นที่ crypto คือบริษัทที่ชื่อว่า Athena ซึ่งเป็นบริษัทที่เร็วที่สุดในการรวบรวมสินทรัพย์ 3 พันล้านรายการ

และจะเกิดอะไรขึ้นในตลาดกระทิง? ดังนั้นสิ่งที่ฉันต้องการให้ Midas เป็นคือบริษัท crypto ที่ปลอดภัยสำหรับผู้บริโภค และนำเสนอผลิตภัณฑ์การลงทุนระดับสถาบันที่ใช้ได้ทั้งในตลาดหมีและตลาดกระทิง ดังนั้นตลาดหมี คุณมีผลิตภัณฑ์ T-bill ซึ่งให้อัตรา T-bill แก่คุณ และจากนั้นก็เป็นตลาดกระทิงที่คุณสามารถทำสิ่งที่น่าสนใจใน DeFi ได้

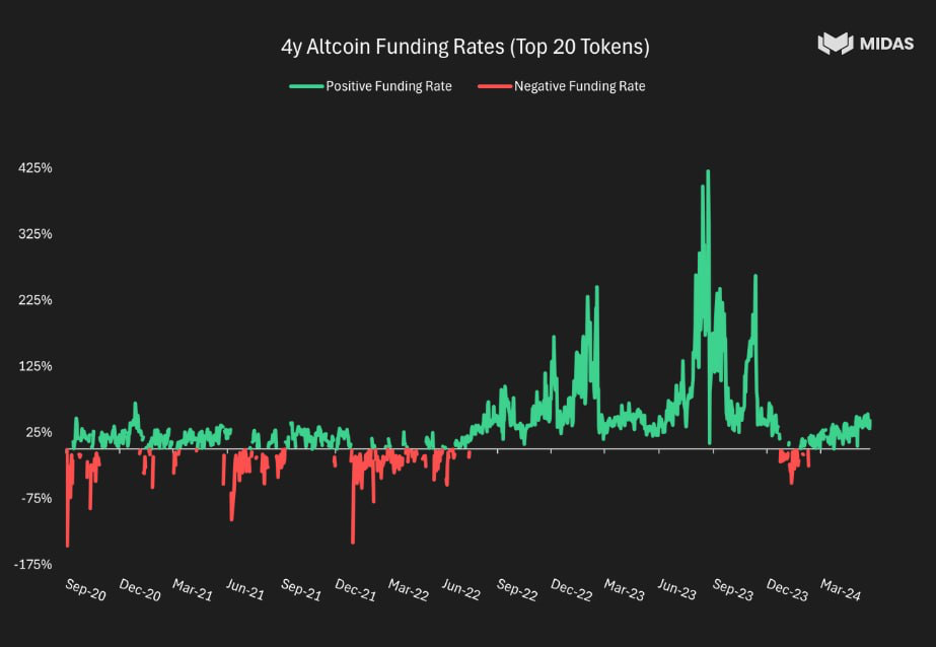

จากนั้นตลาดกระทิง คุณมีผลิตภัณฑ์การค้าพื้นฐาน ดังนั้นวิธีการทำงานก็คือ เนื่องจากผู้คนเชื่อในตลาดกระทิงว่า Bitcoin, Ethereum และอื่น ๆ จะมีมูลค่ามากขึ้นในอนาคตมากกว่ามูลค่าที่มีอยู่ในปัจจุบัน สิ่งที่คุณทำคือสร้างพื้นฐานการซื้อขายโดยที่คุณ คุณเป็นเจ้าของสปอตนั้น และคุณทำให้อัตราในอนาคตสั้นลง และด้วยเหตุนั้น และคุณสร้างผลิตภัณฑ์ในอนาคต ด้วยเหตุนี้ ผู้คนจึงรั้นมาก พวกเขาคิดว่า BTC จะมีมูลค่า 100,000, 120,000 ล้าน ไม่ว่ามันจะเป็นอะไรในอนาคต คุณก็สามารถสร้างสเปรดนั้นได้

และสเปรดนั้นในตลาดกระทิงอาจมีมูลค่ามากถึง 50% ต่อปี เพราะถ้าคุณคิดว่ามันเพิ่มขึ้นเป็นสองเท่าคุณก็ยินดีจ่าย 50% ตอนนี้เห็นได้ชัดว่าราคาขยับขึ้นลงตามความคาดหวังของผู้คนในอนาคตว่าราคาจะอยู่ที่ใด

แต่นั่นคือผลิตภัณฑ์ที่เรากำลังจะเปิดตัวในอีกไม่กี่สัปดาห์ข้างหน้า ดังนั้น Midas จึงเป็นผลิตภัณฑ์รักษาความปลอดภัยโทเค็นระดับสถาบันที่ปฏิบัติตามกฎระเบียบอย่างสมบูรณ์ ผ่านการล้มละลายจากระยะไกล โดยมีผลิตภัณฑ์หลักสองรายการ ได้แก่ T-bills ที่เป็นโทเค็น และผลิตภัณฑ์การค้าพื้นฐานแบบโทเค็น ผลิตภัณฑ์การค้าพื้นฐานเดลต้าที่เป็นกลาง

แจ็ค: ในโปรแกรมนี้ เราพูดถึงการเงินแบบดั้งเดิมเยอะมาก ดังนั้นการค้าพื้นฐานที่เราได้พูดคุยกันก็คือการลดฟิวเจอร์สของตั๋วเงินคลังและเป็นคลังสมบัติระยะยาว สิ่งที่คุณอ้างถึงคือสกุลเงินดิจิทัลที่เทียบเท่ากับการที่ Bitcoin ในอนาคตสั้นลงและเป็นเจ้าของ Bitcoin ที่แท้จริง

อย่างแน่นอน. และเหตุผลที่จะเป็นการค้าที่ทำกำไรได้ก็เพราะว่าทุกคนมีความมั่นใจใน Bitcoin มากจนพวกเขาเพียงแค่ซื้อ Bitcoin Futures อย่างแน่นอน.

Fabrice: ดังนั้น และการซื้อขายวัวตัวนั้นในตอนนี้ มันให้ผลตอบแทนเพียง 15% เท่านั้นหรือประมาณนั้น แต่เหมือนกับไม่กี่เดือนที่ผ่านมา เมื่อผู้คนมีภาวะกระทิงจริงๆ มันก็ให้ผลตอบแทนประมาณ 50% และผลิตภัณฑ์เพอร์เพทชวลฟิวเจอร์สนั้นเป็นสิ่งประดิษฐ์ด้านคริปโตจริงๆ โดยจะมีการกำหนดราคาใหม่ทุก ๆ แปดชั่วโมงโดยประมาณ

แต่ผู้คนชอบการใช้ประโยชน์ในธุรกิจนี้หรือในโลกของ crypto และมีข้อเสียอยู่มากมาย ดังนั้นมันจึงเป็นการซื้อขายที่ทำกำไรได้เป็นพิเศษ ตอนนี้ใช้ได้เฉพาะในตลาดกระทิงเท่านั้นใช่ไหม?

เหมือนว่ามันจะใช้งานไม่ได้ในตลาดหมีอย่างแน่นอน แต่ในตลาดหมี คุณจะเปลี่ยนไปใช้ผลิตภัณฑ์ T-bill แบบโทเค็นที่เป็นเพียงผลิตภัณฑ์ออมทรัพย์ที่ปลอดภัยของคุณจนกว่าคุณจะรู้สึกมั่นใจมากขึ้น และงานการค้านั้น ผลิตภัณฑ์ทั้งสองนี้เป็นเครื่องมือพื้นฐานที่ผู้คนที่ต้องการอยู่ใน DeFi และระบบนิเวศ crypto ควรใช้

แจ็ค: o MT-bill ถ่ายทอดสดแล้ว M-basis กำลังเดินทางมา

ฟาบริซ: ถูกต้อง MT-bill ใช้งานได้แล้ว ส่วน M-basis จะใช้งานได้ภายในหนึ่งเดือนโดยประมาณ ขณะนี้เรากำลังเจรจาโดยพื้นฐานว่าผู้จัดการสินทรัพย์คนใดในสามคนที่เราจะร่วมงานด้วยเพื่อทำการซื้อขายทั้งหมด

แจ็ค: เข้าใจแล้ว. ดังนั้นในโลกการเงินแบบดั้งเดิม ในเดือนมีนาคม 2020 เฟดจึงปรับอัตราดอกเบี้ยให้เป็นศูนย์ และอัตราดอกเบี้ยทั่วทั้งเส้นโค้งไปที่ศูนย์ ดำเนินการผ่อนคลายเชิงปริมาณมากมาย ซึ่งทำให้ระบบธนาคารทางอ้อมท่วมท้นด้วยเงินสำรอง และสุดท้ายก็มีเงินฝากเกิดขึ้นมากมาย

ดังนั้นธนาคารจึงมีสินทรัพย์จำนวนมากและมีเงินฝาก NIB ที่ไม่มีดอกเบี้ยจำนวนมหาศาลในระบบธนาคาร และคุณรู้ไหม คุณสามารถได้คะแนนพื้นฐาน 6 คะแนน แต่คุณไม่สนใจ เพราะศูนย์ 6 คะแนนพื้นฐาน ใครสนใจล่ะ? และในปี 2022 เมื่ออัตราดอกเบี้ยสูงขึ้น ก็มีการเปลี่ยนแปลงครั้งใหญ่ โดยมีการอพยพเงินนอกเงินฝากที่ไม่มีดอกเบี้ยเข้ากองทุนตลาดเงินเพื่อรับผลตอบแทนและเงินฝากที่มีดอกเบี้ย

ดังนั้นวิทยานิพนธ์ของคุณโดยพื้นฐานแล้วโลกของ crypto กำลังเผชิญกับการเปลี่ยนแปลงและเงินจะออกมาจากเหรียญคงที่ที่ไม่มีดอกเบี้ย เช่น tether หรือวงกลม USDT หรือ USDC และเข้าสู่ตราสารที่มีผลตอบแทน

ฟาบริซ: ถูกต้อง ขึ้นอยู่กับความเสี่ยงของคุณ เพียงแค่ตั๋วเงินหรือผลิตภัณฑ์ประเภทการค้าพื้นฐาน อย่างแน่นอน.

และมันก็สมเหตุสมผลใช่ไหม? ปัจจุบัน Tether เป็นบริษัทเดียวที่ทำกำไรได้มากที่สุดในโลกเมื่อพิจารณาตามจำนวนพนักงาน นั่นไม่สมเหตุสมผล

แจ็ค: ใช่. ดังนั้น Tether และฉันต้องการแบ่งปันประสบการณ์ของฉัน ได้ยินเรื่องน่าสงสัยบางอย่างเกี่ยวกับ Tether และยังพูดว่า ดูสิ ถ้าพวกเขามีเงินทั้งหมด 6 หมื่นล้าน หรือตอนนี้มันเกินแสนล้านดอลลาร์ แล้วทำไมไม่ พวกเขาไม่ได้รับการควบคุมเหรอ? ทำไมพวกเขาไม่เพียงแค่ได้รับการตรวจสอบและแสดงให้เห็นว่าพวกเขามีมัน?

พวกเขาออกเอกสารรับรองเหล่านี้ น่าสนใจและตลกดีพอที่จะเปิดเผยว่ามันไม่เคยจบลงแบบที่คุณคิดได้อย่างไร ฉันจำได้ว่าเคยฟังพอดแคสต์ยอดนิยมที่นักข่าวเก่งๆ ถาม Sam Baikman Freed แล้ว Tether เป็นยังไงบ้าง?

Tether เป็นการฉ้อโกงหรือไม่? Tether จะระเบิดไหม? แน่นอนว่า Tether ยังคงอยู่ที่นี่ และอาณาจักรของ Sam Baikman Freed ก็ล่มสลายลงและเขาถูกจำคุก

Fabrice: หากมีช่องโหว่ในงบดุลของบัญชีธนาคาร Tether เนื่องจากเงินที่พวกเขาพิมพ์ออกมาล่าช้า ฉันพนันได้เลยว่าพวกเขาเสียบปลั๊กไว้แล้ว

แจ็ค: ใช่. เพราะพวกเขาแค่มีต้นทุนที่ต่ำมากและไม่ต้องจ่ายอะไรเลยกับเงินฝากและได้รับอัตราดอกเบี้ยซึ่งตอนนี้อยู่ที่ 5.3% อย่างแน่นอน. เข้าใจแล้ว.

แล้ว Circle, USDC บอกฉันเกี่ยวกับเรื่องนั้นหน่อย เพราะนั่น ฉันคิดว่า โอเค เราจะทำให้เหรียญมีเสถียรภาพถูกต้องตามกฎหมาย เราจะได้รับการตรวจสอบ เราจะขึ้นฝั่ง ดังนั้นพวกเขาจึงมีคลังของสหรัฐฯ แต่ฉันคิดว่าพวกเขาอาจมีบางอย่างที่เป็นเงินเพื่อเทียบกับกองทุนด้วย ฉันรู้จริงๆ ว่าพวกเขามีเงินฝากอยู่ที่ธนาคารซิลิคอนวัลเลย์

เลยมีการดีเพ็กในเดือนมีนาคม ปี 2566 เพราะกังวลว่าจะกลับมาหรือไม่ ฝากนี้ดีไหม? แน่นอนว่าพวกเขามีเงินเกินขีดจำกัดหนึ่งในสี่ล้านดอลลาร์ ในที่สุดเงินฝากทั้งหมดก็ถูกหักหลัง

Fabrice: คุณคิดว่า Circle มีการปรับปรุงหรือไม่ แต่คุณแค่ต้องการ- ใช่แล้ว Circle ฟังดูดีกว่านี้มาก แต่พวกเขาไม่สามารถให้ผลตอบแทนแก่คุณได้ เพราะถ้าพวกเขาให้ผลตอบแทนแก่คุณ มันจะเป็นโทเค็นความปลอดภัย และพวกเขาไม่ได้’ ไม่ต้องการเป็นทะเบียนความปลอดภัยในสหรัฐอเมริกา มันจะทำลายจุดประสงค์ของทุกสิ่งที่พวกเขาสร้างขึ้นจริงๆ ขณะนี้เราไม่พร้อมให้บริการในสหรัฐอเมริกา เนื่องจากเหตุผลดังกล่าว เราจึงเป็นโซลูชันที่ได้รับการควบคุมในระดับสถาบัน แต่ไม่ใช่ของสหรัฐอเมริกา

และเมื่อพิจารณาถึงสิ่งที่ Circle ต้องการทำแล้ว ฉันไม่คิดว่านั่นเป็นเส้นทางที่พวกเขาสามารถเข้าไปได้ เว้นแต่ว่าระบอบการปกครองของสหรัฐฯ จะเปลี่ยนแปลงไปอย่างมาก ในกรณีใด ใช่ หรือผู้ครอบครองตลาดอยู่ในตำแหน่งที่ดีกว่าในการทำเช่นนี้มากกว่าเรา ตามทฤษฎีแล้ว คำตอบคือใช่ แต่ตามกฎระเบียบแล้ว ฉันไม่คิดว่าพวกเขาจะสามารถเปลี่ยนโครงสร้างที่เป็นอย่างใดอย่างหนึ่งได้ และไม่สามารถแบกรับผลตอบแทนได้

และ ก.ล.ต. กำลังดำเนินการกับใครก็ตามที่พยายามนับผลตอบแทนแบริ่งที่ค่อนข้างก้าวร้าวจาก Coinbase ไปจนถึง BlockFi ตามที่คุณต้องการ

แจ็ค: คุณอยู่ในระบอบการปกครองใด และผู้คนจะเข้าไปเกี่ยวข้องกับร่างกฎหมาย MT ได้ที่ไหน?

Fabrice: ดังนั้นพวกเขาจึงไม่สามารถทำได้ในสหรัฐอเมริกา แต่ในยุโรปทั้งหมด – ประเทศใดๆ ก็ตามที่ไม่ใช่สหรัฐอเมริกาและประเทศที่ถูกคว่ำบาตร ดังนั้นเราจึงอยู่ภายใต้การควบคุมของยุโรป ซึ่งหมายความว่าคุณสามารถซื้อได้ทุกที่ตั้งแต่ละตินอเมริกาไปจนถึงแอฟริกา ฉันหมายถึงทุกที่ เว้นแต่คุณจะถูกคว่ำบาตรหรือสหรัฐฯ

เข้าใจแล้ว. แล้วจีนล่ะ? ฉันคิดว่าจีนก็ไม่ไปเช่นกัน แต่ฉันไม่ใช่ผู้เชี่ยวชาญด้านกฎระเบียบ

ฉันน่าจะรู้คำตอบสำหรับคำถามนั้น อันที่จริงฉันสงสัยว่าคำตอบอาจจะไม่ใช่

แจ็ค: เข้าใจแล้ว. ตกลง. ดังนั้นจึงปลอดภัยหรือไม่ที่จะกล่าวว่าสหรัฐฯ มีการปราบปรามสกุลเงินดิจิทัล และเข้มงวดกว่า และผ่อนปรนน้อยกว่าประเทศอื่นๆ ส่วนใหญ่ในโลก

ฟาบริซ: โอ้ แน่นอน ฉันหมายถึงความจริงที่ว่าสิ่งที่เราทำในยุโรป การปฏิบัติตามกฎระเบียบอย่างสมบูรณ์ ฯลฯ จริงๆ แล้วเป็นตัวอย่างของสิ่งนั้น ไม่มี สิ่งที่เราเสนอ ฉันหมายถึง ลองคิดดูสิ เรากำลังซื้อตั๋วเงิน T-bill ของสหรัฐฯ

นี่เป็นสิ่งที่ยอดเยี่ยมสำหรับรัฐบาลสหรัฐฯ เรากำลังจัดหาเงินทุนเพื่อชำระหนี้ คุณคงคิดว่านี่เป็นผลิตภัณฑ์เดียวที่พวกเขาจะชื่นชอบแต่ยังผิดกฎหมายในสหรัฐอเมริกา

ฉันหมายความว่ามันไร้สาระ ดังนั้น สหรัฐฯ จึงมีแนวคิดอนุรักษ์นิยมและล้าหลังเป็นพิเศษ และฉันก็อยากได้พวกเขา และฉันหวังว่าเมื่อถึงจุดหนึ่ง พวกเขาก็จะมีความคิดก้าวหน้ามากขึ้น เป็นที่ยอมรับกันว่ามีการฉ้อโกง crypto มากมายในช่วงหลายปีที่ผ่านมาหรือไม่?

อย่างแน่นอน. ICO, เหรียญมีม, สิ่งต่าง ๆ ที่มีมูลค่าพื้นฐานเป็นศูนย์ แต่นั่นไม่ได้หมายความว่าจะควบคุมหมวดหมู่ทั้งหมดให้หมดไป มันหมายถึงการเป็นหน่วยงานกำกับดูแลที่ชาญฉลาด

ปัญหาคือน่าเสียดายที่หน่วยงานกำกับดูแลไม่มีความสามารถหรือฉลาดเป็นพิเศษ ดังนั้น ฉันต้องการให้กฎระเบียบที่ชาญฉลาดกว่านี้ในสหรัฐอเมริกา ซึ่งคุณสามารถป้องกันกรณีการใช้งานที่ฉ้อโกงได้จริงและยังอนุญาตให้มีการสร้างสรรค์นวัตกรรมอีกด้วย และฉันหวังว่ามันจะมาถึงจุดหนึ่ง

ในอดีต สหรัฐอเมริกาเป็นศูนย์กลางแห่งนวัตกรรมที่มีความสุข และนวัตกรรม crypto จำนวนมากจริง ๆ แล้วอยู่ในนิวยอร์กในรัฐที่จริง ๆ แล้ว กิจกรรมส่วนใหญ่ผิดกฎหมายจริงๆ มันจึงค่อนข้างแปลก

เรามีฉันทามติที่นั่น เรามีบริษัท crypto อื่นๆ มากมาย แต่คุณไม่ได้รับอนุญาตให้ดำเนินการ มันจึงแปลกมาก

แจ็ค: แล้วคุณก็บอกว่าเป็นไปตามกฎระเบียบและการล้มละลายระยะไกล บอกเราว่านั่นหมายความว่าอย่างไร เพราะตามที่คุณอ้างถึงก่อนหน้านี้ในโลกของ crypto โดยเฉพาะอย่างยิ่งในปี 2020, 2021 โลกของ crypto เต็มไปด้วยโปรโตคอลที่ให้ผลตอบแทน 10%, 20%, 30% ที่ดูเหมือนจะมีความเสี่ยงต่ำหรือบอกเป็นนัยว่า ความเสี่ยงต่ำ. คุณกำลังบอกว่าจริงๆ แล้วนี่คือคุณเป็นเจ้าของหลักทรัพย์ของกระทรวงการคลังสหรัฐฯ ซึ่งเป็นหลักทรัพย์ที่มีความเสี่ยงน้อยที่สุดในโลก ตั๋วเงินคลัง

ฟาบริซ: ใช่ การล้มละลายระยะไกล นั่นหมายความว่าถ้าเราล้มละลาย ทรัพย์สินของคุณก็เป็นของคุณ และเนื่องจากเราเป็นเจ้าของสินทรัพย์อ้างอิงหรือตั๋วเงิน คุณจึงมีสินทรัพย์ของคุณเอง

ดังนั้นแม้ว่าบริษัทจะล้มละลาย แต่คุณยังคงสามารถเข้าถึง แต่คุณยังคงเป็นเจ้าของสินทรัพย์อ้างอิงและคุณสามารถชดใช้ได้ ดังนั้นความเสี่ยงเดียวที่คุณกำลังเผชิญคือการผิดนัดชำระหนี้ของรัฐบาลสหรัฐฯ ดังนั้นความเสี่ยงจาก T-bill ที่เกิดขึ้นจริง

ดังนั้นเราจึงไม่รวมตัวกัน กองทุนจึงไม่ใช่ชื่อของเราเอง จริงๆ แล้วพวกมันอยู่ในกระเป๋าเงินของคุณเอง ถ้าคุณต้องการ มันไม่เหมือนกับ SBF และเมื่อพวกเขาทำ FTX โดยพื้นฐานแล้วพวกเขากำลังเล่นกับเงินของลูกค้า

และหากพวกเขาตกต่ำลง พวกเขาก็จะสูญเสียเงินของลูกค้าไป ดังนั้นการล้มละลายระยะไกลเป็นสิ่งที่ยังหาได้ยากในโลกของ crypto แต่ฉันคิดว่าควรจะเป็นบรรทัดฐานที่แม้ว่าคุณจะตกอยู่ภายใต้การควบคุม ลูกค้าจะเป็นเจ้าของสินทรัพย์อ้างอิงและพวกเขาสามารถชดใช้ได้

แจ็ค: ใช่. และในการล้มละลายระยะไกล ในโลกของนายหน้าซื้อขายหลักทรัพย์ TradFi ฉันคิดว่าความเข้าใจของฉันคือถ้าคุณมีบัญชีเงินสด ซึ่งหมายความว่าคุณจะซื้อหลักทรัพย์ด้วยเงินที่คุณมีอยู่จริงเท่านั้น ซึ่งเป็นเรื่องปกติมากที่สุด ถ้าเป็น Morgan State ถ้า คุณมีการค้าขายของ Morgan Stanley ถ้า Morgan Stanley ตกอยู่ภายใต้ ซึ่งจะไม่เกิดขึ้น ไม่น่าเป็นไปได้อย่างยิ่ง แต่ถ้าพวกเขาทำ และคุณมีบัญชีเงินสด คุณยังคงอยู่ และคุณเป็นเจ้าของ Apple คุณยังคงมี ที่ Apple แบ่งปัน แต่ถ้าคุณมีบัญชีมาร์จิ้น มันจะยิ่งแย่ลงไปอีกเล็กน้อย นั่นเหมือนกันใน crypto หรือไม่?

และฉันไม่รู้ด้วยซ้ำว่าฉันคิดถูกหรือเปล่า

Fabrice: ในกรณีของ crypto นั้น โปรโตคอลจำนวนมากไม่มีอยู่ เพียงแต่ไม่ใช่การล้มละลายระยะไกล ดังนั้นหากโปรโตคอลนั้นอยู่ภายใต้ คุณจะสูญเสียทรัพย์สินของคุณ ดังนั้นเราจึงทำให้แน่ใจว่าคุณเป็นเจ้าของทรัพย์สินของคุณเอง ไม่ว่าจะเกิดอะไรขึ้นกับเราก็ตาม

และคุณไม่ได้ทำมาร์จิ้นกับเราใช่ไหม? อย่างเช่น คุณอาจยืมเงินจากบุคคลที่สาม เช่น Morpho แต่คุณไม่ได้ทำกับเรา เราเป็นผู้ออกหลัก เราเป็นผู้ออกหลัก

เช่นเดียวกับที่คุณมาหาเราเพื่อทำประกันหลักหรือไถ่ถอน

แจ็ค: เอาล่ะ เข้าใจแล้ว. แล้วคนจะกู้ยืมเงินแบบไหนกับ MT?

แต่พวกเขาจะยืมเหรียญที่มั่นคงหรือพวกเขาจะยืม crypto หรืออะไร?

Fabrice: มันก็ขึ้นอยู่กับว่าคุณต้องการทำอะไรใช่ไหม? เช่น ถ้าคุณซื้อ ETH หรือ BTC เป็นเวลานาน สิ่งที่คุณสามารถทำได้คือคุณ แทนที่จะฝากเงิน MT ของคุณ ถ้าคุณไปที่ห้องนิรภัยที่ถูกต้อง ดังนั้นหากเรามีห้องนิรภัยสภาพคล่องที่เหมาะสม ขึ้นอยู่กับ ราคา สิ่งที่ง่ายที่สุดที่จะทำคือไปที่ Morpho สมมติว่าผู้คนอยู่ในสภาพแวดล้อมที่ตกต่ำซึ่งมีอัตรา DeFi ต่ำ

คุณฝากบิล MT คุณยืม USDC หรือ Tether สมมติว่า 2% จากนั้นคุณซื้อบิล MT ในเวลาห้าโมงครึ่ง จากนั้นคุณก็ทำต่อไป และคุณก็ทำได้ เนื่องจากรัฐบาลสหรัฐฯ ความผันผวนของตั๋วเงิน T-bill จึงเป็นศูนย์ ดังนั้นคุณสามารถทำ LTV ได้ประมาณ 90%

คุณใส่เงินหนึ่งพันดอลลาร์ คุณยืมเงิน 900 ดอลลาร์ที่ 2 ดอลลาร์ ฉันคิดอัตรานี้อยู่ เพราะตอนนี้มันสูง แต่อยู่ที่ 2% ด้วยเหตุนี้ คุณจึงซื้อบิล MT ที่นำหน้าห้าและหนึ่งในสี่ คุณฝากเงิน $900 จากนั้นคุณยืม 810 ที่สองครั้ง และคุณวนซ้ำไปเรื่อยๆ

ดังนั้นคุณใช้เลเวอเรจ 10 ต่อ 1 สมมติว่าเราอยู่ที่ 90% และห้าและหนึ่งในสี่ของคุณกลายเป็น 15 หรือ 20 นั่นคือกรณีการใช้งานหนึ่งกรณี

และคุณสามารถได้รับการซื้อขายที่ยาวนานซึ่งให้ผลกำไรเป็นพิเศษ กรณีการใช้งานอื่นคือ หากคุณต้องการเป็นหลักประกันสำหรับบางสิ่งบางอย่าง แทนที่จะโพสต์ USDC หรือ USDT เป็นหลักประกัน การใส่ใบเรียกเก็บเงิน MT เป็นหลักประกันจะดีกว่า เนื่องจากมูลค่าของหลักประกันของคุณเพิ่มขึ้นเมื่อเวลาผ่านไปเนื่องจากคุณได้รับดอกเบี้ย ดังนั้น หากคุณเป็นหลักประกันในการยืมอะไรก็ตาม BDC, ETH หรืออะไรก็ตาม คุณก็ยังดีกว่าที่จะวางบิล MT ไว้เป็นหลักประกัน

แจ็ค: ความเข้าใจของฉันคือตั๋วเงินคลังไม่มีเครื่องมือที่ใช้คูปอง กล่าวอีกนัยหนึ่ง หากอัตราดอกเบี้ยอยู่ที่ 4% คุณจะซื้อตั๋วเงินคลังหนึ่งปี ไม่ใช่ว่าจะจ่ายเงินให้คุณปีละ 4% ทุกไตรมาสหรืออะไรสักอย่าง

คุณเพียงแค่ซื้อมันในราคา 96 และคุณแลกเป็นเงินดอลลาร์ ลักษณะดังกล่าวนำไปใช้กับการเรียกเก็บเงิน MT อย่างไร สิ่งเดียวกันนี้เกิดขึ้นกับจุดที่บิล MT แข็งค่าขึ้น หรือจริง ๆ แล้วผู้ถือบิล MT ได้รับการจ่ายดอกเบี้ยต่างจากผู้ถือตั๋วเงินคลังหรือไม่?

Fabrice: ดังนั้นคุณจึงมีหลายวิธีในการออกแบบโทเค็นของคุณ คุณอาจเป็นสิ่งที่เรียกว่าการรีเบส ดังนั้นหมายความว่าคุณซื้อ มันจะคุ้มค่าเสมอ และดอกเบี้ยก็หมายความว่าคุณได้รับมากขึ้น หรืออาจสะสม ซึ่งหมายความว่าดอกเบี้ยจะเพิ่มขึ้นทีละน้อยและทบต้นไปเรื่อยๆ

ด้วยเหตุผลหลายประการ เราจึงเลือกที่จะสะสม ดังนั้นมูลค่าก็เพิ่มขึ้นเรื่อยๆ คุณมีเงิน 1 ดอลลาร์ มันกลายเป็น 5 ดอลลาร์ กลายเป็น 11 ดอลลาร์ และโดยพื้นฐานแล้วมันจะขึ้นเรื่อยๆ

มันจึงมีมูลค่าเพิ่มมากขึ้น สะสมมูลค่า

แจ็ค : มันก็เหมือนกับแบงค์คลังใช่ไหมครับ? ใช่. ใช่.

ดังนั้นเพียงทุกวัน แค่เพิ่มมูลค่าเล็กน้อยขณะม้วนขึ้นและดึงออกจากกัน ถูกต้อง. เข้าใจแล้ว.

น่าสนใจ. โอเค. ดังนั้นสิ่งต่อไปที่คุณจะเปิดตัวคือ M Basis

มีอะไรที่คุณสามารถเปิดเผยเกี่ยวกับแผนระยะยาวสำหรับวิสัยทัศน์ระยะยาวของ Midas ได้บ้าง?

ฟาบริซ: ใช่ ฟังนะ ฉันคิดว่าเราอยู่ที่จุดเริ่มต้นของการเปลี่ยนแปลงของตลาดการเงิน ตลาดการเงินแบบดั้งเดิมจำเป็นต้องได้รับการคิดค้นใหม่ใช่ไหม?

ลองนึกภาพดูสิ มันไม่สมเหตุสมผลสำหรับฉันที่ในปี 2024 หากฉันต้องการซื้อหุ้น Apple และคุณต้องการขายหุ้น Apple เราจะเรียกนายธนาคารของเรา พวกเขาก็ดำเนินการค้าขาย มีผู้ดูแล นายหน้า นายธนาคาร และข้อตกลงคือ T บวก 72 และจะเกิดขึ้นเฉพาะในเวลาทำการเท่านั้น

ฉันหมายความว่ามันไม่สมเหตุสมผลใช่ไหม? เช่นทำไมคุณไม่สามารถทำ 24 เซเว่นโดยไม่มีคนกลางแบบเรียลไทม์ได้? หากฉันโอนเงินให้ใครสักคน จะไม่มีการติดตามแบบเรียลไทม์

ดังนั้นการสร้างสินทรัพย์โทเค็นเพื่อเป็นช่องทางในการเปลี่ยนแปลงโลกการเงินสู่โลกที่เป็นดิจิทัล ดิจิทัล และเกิดขึ้นแบบเรียลไทม์ ผมคิดว่าเป็นวิสัยทัศน์ระยะยาว เราสามารถโทเค็นพันธบัตรได้อย่างง่ายดาย เราสามารถโทเค็นหุ้นได้อย่างง่ายดาย

ตอนนี้ มันสมเหตุสมผลแล้วจริง ๆ ไหมในฝั่งตะวันตก คุณสามารถไปที่ Robinhood หรือ E-Trade ได้อย่างง่ายดาย? ไม่จำเป็น. แต่จากมุมมองวิสัยทัศน์ระยะยาว เราจำเป็นต้องสร้างระบบการเงินแบบเดิมขึ้นมาใหม่ ให้เป็นดิจิทัลและปฏิบัติการได้ตลอด 24 ชั่วโมง โดยไม่ต้องผ่านตัวกลางและค่าธรรมเนียมและราง crypto หรือวิธีดำเนินการใดๆ เหล่านี้

ทีนี้ การชำระเงิน ฉันสงสัยว่าเราจะไม่ไปตามเส้นทางการเข้ารหัสลับ และฉันคิดว่าเราจะคัดลอกตัวอย่างของบราซิลและรัสเซียด้วย PIX และ UPI โอ้ รัสเซีย อินเดีย

ดังนั้นอินเดียที่มี UPI เป็นระบบการชำระเงินแบบเรียลไทม์ฟรีที่ทำงานระหว่างผู้บริโภคกับผู้บริโภค ผู้บริโภคกับธุรกิจ ธุรกิจกับรัฐบาล B2B มันก็เหมือนทุกอย่าง และมันฟรีแบบเรียลไทม์

และมันก็ไม่ธรรมดา โดยพื้นฐานแล้ว ภาษีการแลกเปลี่ยน MasterCard Visa ได้หายไปแล้ว และมันนำไปสู่นวัตกรรมที่ไม่ธรรมดาเช่น ไมโครทรานส์แอคชั่น โมเดลธุรกิจเกี่ยวกับไมโครทรานส์แอคชั่น การระเบิดทางการเงินและการรวมกลุ่มทางการเงิน ที่สวยงามและมหัศจรรย์จนฉันแทบรอไม่ไหวให้สิ่งนี้เกิดขึ้นในตะวันตก

ดังนั้นฉันจึงคิดว่าบางสิ่งเช่นนั้นมีแนวโน้มที่จะถูกแทนที่มากกว่า ดังนั้นฉันคิดว่ารางการชำระเงินจะยังคงได้รับการควบคุมโดยรัฐบาล และจะไม่อยู่ในรางการเข้ารหัสลับ แต่เมื่อพูดถึงการชำระหนี้สินทรัพย์ เช่น พันธบัตร ฯลฯ ไม่มีเหตุผลใดที่จะไม่สามารถเข้าสู่สกุลเงินดิจิทัลได้

ฉันหมายความว่าเห็นได้ชัดว่าผู้ครอบครองตลาดไม่ต้องการมันจริงๆ แต่มันก็สมเหตุสมผลดี ดังนั้นฉันคิดว่าเราจะได้รับโทเค็นนอกเหนือจากการพยายามรับเหรียญที่มั่นคงที่ไม่มีผลตอบแทน เราจะสร้างโทเค็นสินทรัพย์ทางการเงินในโลกแห่งความเป็นจริงอื่นๆ

แจ็ค: คุณบอกว่าคุณมั่นใจในโทเค็นของสินทรัพย์และการชำระหนี้ ซึ่งเป็นสิ่งที่ Midas กำลังทำ แต่ไม่ใช่การชำระเงิน ดังนั้นคุณจะไม่เห็นว่านี่เป็นการชำระเงิน และคุณไม่เห็นว่าสกุลเงินดิจิทัลหรือเหรียญที่มีเสถียรภาพมีบทบาทสำคัญในการชำระเงินในอนาคต ไม่อยากเอาคำพูดเข้าปากคุณ

Fabrice: ไม่ ฉันไม่ได้พูดแบบนั้นใช่ไหม? เหมือนกับว่าเป็นแอปพลิเคชันการชำระเงินที่อยู่ติดกันของ crypto ที่น่าทึ่งเช่น Dollar App Dollar App มีราง crypto และพวกเขากำลังชำระเงินมากกว่าพันล้านครั้ง

ดังนั้นพวกเขาจึงอนุญาตให้คุณโอนเงินจากสหรัฐอเมริกาไปยังเม็กซิโก และเปโซเป็นดอลลาร์ ฯลฯ เหมือนถูกที่สุดและถูกกว่าทุกอย่างตั้งแต่การโอนที่ชาญฉลาด ฯลฯ และจากมุมมองนั้น มันเป็นการปฏิวัติ ฉันกำลังพูดอยู่ แต่ภายในประเทศ มีสิ่งอื่นๆ มากมาย การชำระค่ารถไฟ สิ่งที่ฉันไม่ชอบในโลกตะวันตก คือการที่ทุกคนจ่ายเงินด้วยบัตรเครดิตด้วยวีซ่า มาสเตอร์การ์ด และอเมริกันเอ็กซ์เพรส ด้วยภาษีที่มีผลจริง อัตราการแลกเปลี่ยนประมาณ สมมติว่า 0.8% ถึง 3% ขึ้นอยู่กับประเทศ หมวดหมู่ ผู้ขาย ผู้ซื้อ และอื่นๆ ฉันสงสัยว่าถ้าคุณสามารถย้ายสิ่งนั้นไปยังโลกที่ไร้ศูนย์ได้ มันจะปลดปล่อยคุณค่าอันพิเศษออกมา และมีสองตัวอย่างของประเทศที่เหตุการณ์นี้เกิดขึ้น ตอนนี้ ฉันสามารถสร้างสิ่งนั้นบน crypto ได้หรือไม่ โดยเฉพาะอย่างยิ่งถ้าฉันใช้ของราคาถูกมากอย่าง Solana

เช่นเดียวกับการจ่ายเงินของ Solana จะกลายเป็นกลไกการชำระเงินที่น่าทึ่งได้หรือไม่? คำตอบคือใช่ และ PayPal กำลังทำสิ่งนั้นใช่ไหม?

อย่างแน่นอน. แล้วผมคิดว่าเป็นไปได้ไหม? ฉันคิดว่าคำตอบคือใช่อย่างแน่นอน

และเป็นเพียงสิ่งที่ฉันคิดผ่านสิ่งที่รัฐบาลเต็มใจที่จะให้การควบคุมและสิ่งที่ฉันคิดว่ามีแนวโน้มที่จะเกิดขึ้นมากที่สุด? ฉันสงสัยว่าคำตอบที่เป็นไปได้มากกว่าในแง่ของผลลัพธ์ก็คือ UPI หรือ PICS ซึ่งท้ายที่สุดแล้วได้รับการควบคุมและควบคุมโดยรัฐบาล เป็นสิ่งที่เกิดขึ้นในการชำระเงินมากกว่าระบบการชำระเงิน crypto rail ฉันไม่ได้บอกว่าไม่สามารถเกิดขึ้นได้

ฉันแค่พูดตามความน่าจะเป็น ฉันสงสัยว่านั่นจะไม่ใช่สิ่งที่จะเกิดขึ้น แม้ว่าพวกเขาจะมีบทบาทและบทบาทที่มีความหมาย โดยเฉพาะอย่างยิ่งเมื่อพูดถึงการชำระเงินและการแลกเปลี่ยนระหว่างประเทศ และระบบระหว่างสกุลเงิน ฉันหมายถึง Dollar App ถ้าคุณยังไม่ได้เล่น มันคือ 1L DOLARAPP นั้นไม่ธรรมดา และอีกอย่าง ราง crypto ทั้งหมดก็สับสน

คุณไม่ทราบว่ามีองค์ประกอบ crypto อยู่ มันทำเพื่อคุณและมันก็สวยงาม

แจ็ค: UPI ซึ่งเป็น Unified Payment Interface คุณคิดว่าจีนก็มี UnionPay เหมือนกันไหม

Fabrice: เทียบเท่ากับจีน ใหญ่ๆ ที่เป็นส่วนตัวจริงๆ หรือ WePay จาก Tencent และ Alipay จาก Alibaba แต่รัฐบาลเกลียดพวกเขา และเห็นได้ชัดว่าพวกเขาปิดการเสนอขายหุ้น IPO และการเงิน ฉันหมายถึง ฉันคือมดการลงทุน มดการลงทุนที่ผิดหวังมาก

ดังนั้นในประเทศจีน มันมาจากภาคเอกชน แต่รัฐบาลเกลียดพวกเขา และพยายามอย่างเต็มที่ที่จะฆ่าพวกเขา และแทนที่พวกเขาด้วยสิ่งที่เทียบเท่าภายใน แต่ใช่ ฉันอยากให้บางสิ่งแบบนั้นมีอยู่ในอเมริกา ประเภท UnionPay หรือ a- ใช่ ฉันหมายถึง UPI

ใช่ UPI ถ้าเราคัดลอกและวาง UPI หรือ PIX สำหรับเรื่องนั้นได้ ฉันคงจะดีใจและมีความสุขเป็นพิเศษ และ Fed ก็กำลังพยายามอยู่ ผลิตภัณฑ์ที่เรียกว่า FedNow แต่ได้รับการสนับสนุนจากธนาคารในภูมิภาคเท่านั้น เพราะเห็นได้ชัดว่าธนาคารจำนวนมากไม่ต้องการสูญเสียการแลกเปลี่ยน ซึ่งเป็นส่วนสำคัญของรูปแบบธุรกิจ และได้ ยังไม่เข้าถึงความตระหนักรู้ของสาธารณชน แต่ก็มีแต่ผู้บริโภคยังไม่เผชิญจริงๆ

จึงมีความพยายามไปในทิศทางนั้น แต่ฉันคิดว่าจะใช้เวลาหนึ่งทศวรรษหรือมากกว่านั้นจึงจะเกิดขึ้นในโลกตะวันตก

แจ็ค: ดังนั้นนับตั้งแต่เสนอขายหุ้น IPO ในปี 2000 Visa และ MasterCard จึงเป็นหุ้นที่มีผลการดำเนินงานดีเป็นพิเศษ เนื่องจากมีธุรกิจคุณภาพสูง และหากทำต่อไปก็มีแนวโน้มว่าจะมีธุรกิจคุณภาพสูง ฟังดูเหมือนกับว่าคุณคิดว่าวันที่ดีที่สุดของบริษัทเหล่านั้นอยู่เบื้องหลังพวกเขาใช่ไหม?

Fabrice: พวกเขาไม่ได้จำเป็นเสมอไปเพราะพวกเขามีอำนาจและการควบคุมเหมือนๆ กันมากมาย และฉันแน่ใจว่าพวกเขาจะต่อสู้กับเรื่องนี้อย่างเต็มที่ ใช่ไหม? นี่เป็นสิ่งสุดท้ายที่พวกเขาอยากให้เกิดขึ้น และจุดที่เกิดการเจาะบัตรเครดิตยังต่ำใช่ไหม?

ดังนั้นเหตุผลที่ฉันไม่คิดว่าพวกเขาจะต่อสู้อย่างหนักในท้ายที่สุดในบราซิลและอินเดีย ไม่ใช่ว่าคนจำนวนมากร่ำรวยพอที่จะมีบัตรเครดิตและมีคะแนนเครดิตที่ดีพอที่จะพิสูจน์การมีบัตรเครดิตได้ ดังนั้นคุณจึงสามารถสร้างช่องทางการชำระเงินเครดิตอิสระใหม่ล่าสุดได้อย่างสมบูรณ์ ที่นี่ซึ่งมีผู้ดำรงตำแหน่งสองคน ฉันสงสัยว่ามันจะยากมาก

ดังนั้นหากฉันจะเดิมพัน ฉันจะบอกว่ามันจะไม่เกิดขึ้นในทศวรรษหน้า และพวกเขายังคงเป็นช่องทางการชำระเงินหลัก ดังนั้นผมจึงไม่ Short ในระยะสั้นทั้งสองอย่างอย่างแน่นอน แต่ยังไงซะ ผมก็ไม่ใช่นักลงทุนอยู่ดี ฉันชอบสิ่งที่เริ่มจากศูนย์ไปเป็นพัน สิ่งที่มีอยู่แล้ว

แจ็ค: ถูกต้อง เพียงเพราะคุณคิดว่าคุณกำลังบอกว่ามันจะเป็นสิ่งที่ดีสำหรับอเมริกาถ้าเรามี UPI แต่คุณคิดว่ามันจะเป็นสิ่งที่ดีไม่ได้หมายความว่านั่นคือสิ่งที่กำลังจะเกิดขึ้น โอ้ใช่.

Fabrice: มีหลายสิ่งหลายอย่างที่ดีสำหรับอเมริกา เราควรมีนโยบายการย้ายถิ่นฐานที่เปิดกว้างมากขึ้น และนโยบายการย้ายถิ่นฐานสำหรับทั้งผู้มีทักษะต่ำและทักษะสูง เพราะมันช่วยเพิ่มสวัสดิการของชาติอย่างแท้จริง และปรับปรุงประชากรของเราอย่างมาก เราควรมีระบบภาษีที่ง่ายกว่ามากโดยมีภาษีคงที่

ฉันหมายถึงมีหลายสิ่งที่คุณควรมีแต่เราไม่มี ดังนั้นจึงมีความแตกต่างระหว่างการคิดปรารถนาในสิ่งที่ฉันคิดว่าจะเกิดขึ้น ฉันไม่คิดว่าจะเกิดขึ้นในเร็ว ๆ นี้

แจ็ค: ใช่แล้ว ดังนั้นเว็บไซต์ของคุณจึงค้นหาได้ง่ายมาก FabriceGrinda.com ผู้คนสามารถหาข้อมูลเพิ่มเติมเกี่ยวกับ Midas ได้ที่ไหน?

Fabrice: นี่ Midas.app ใช่แล้ว MIDAS.APP และถ้าคุณต้องการเรียนรู้เกี่ยวกับกองทุนร่วมลงทุนของฉัน ก็ไปที่ FJLabs.com

แจ็ค: เข้าใจแล้ว. ฟาบริซ ฉันแค่อยากจะถามคำถาม ย้ายจาก crypto กลับไปเป็นการร่วมทุน ฉันได้สัมภาษณ์และพูดคุยกับนายธนาคารหลายคนจากมุมมองของธนาคาร ว่าซิลิคอน วัลเลย์ แบงก์เป็นอย่างไร เป็นธนาคารร่วมลงทุนขนาดใหญ่ที่พังทลายลงเมื่อปีที่แล้ว

แต่ฉันไม่ได้พูดจริงๆ ฉันไม่รู้จักคนร่วมลงทุนมากนัก ฉันคุ้นเคย มีข่าวลือว่าทุกคนในบริษัทร่วมทุนใช้งาน Twitter และพวกเขาอยู่ในห้องสนทนาเดียวกันทั้งหมด และพวกเขากำลังพูดถึงมัน และโดยพื้นฐานแล้ว คำพูดนั้นเดินทางได้อย่างรวดเร็ว แต่ฉันเชื่อว่าในวันพุธ Goldman ประกาศว่าพวกเขากำลังออกสิ่งเหล่านี้แล้วจึงเก็งกำไรในคืนวันพุธ และธนาคารล้มเหลวในช่วงสายหรือช่วงบ่ายของวันศุกร์

มันเกิดขึ้นเร็วมาก ช่วง 50 ชั่วโมงนั้นเป็นอย่างไรสำหรับคุณ?

Fabrice: เราก็เลยถอนเงินทันที จริงๆ แล้วเรา เพราะเห็นได้ชัดว่า เรามีมากกว่า 250,000 ซึ่งเป็นขีดจำกัดของ FDIC และเรารู้ว่าการทำเช่นนั้นเป็นความพยายาม โดยที่ผู้บริหารธนาคารจะนำพาธนาคารไปสู่ความล้มเหลว

แต่ถ้าเราไม่ทำ แน่นอนว่ามันเป็นปัญหาทางทฤษฎีพื้นฐานที่ได้รับ โดยที่สมดุลของแนชเป็นผลลบ โดยที่ทุกคนดึงเงินออกมา และผลที่ตามมาก็คือดี ดังนั้นถ้าไม่มีใครดึงเงินมันก็อยู่ได้ แต่ถ้าใครทำแต่คุณไม่ทำ คุณจะเสียเงิน

ดังนั้นทุกคนก็ทำมัน และสมดุลของแนชเป็นผลลบ เราก็เลยถอนเงินทันที

ดังนั้นเราจึงโอเค แต่แล้วเราก็พบว่าบริษัทในพอร์ตโฟลิโอของเราจำนวนมากไม่สามารถดึงมันออกมาได้ทันเวลา และเมื่อถึงเวลาที่พวกเขาพยายาม เราก็เลยมีบริษัทพอร์ตฟอลิโอเพียงไม่กี่แห่งที่มียอดคงเหลือประมาณร้อยเปอร์เซ็นต์

แล้วประชุมคณะกรรมการฉุกเฉินวันอาทิตย์ เราควรทำอย่างไร? เราต้องทำเงินเดือนแต่เราไม่มีเงินและเราไม่สามารถหาเงินได้เพราะต้องใช้เวลาสาม สี่ ห้า หกเดือนในการหาเงิน ดังนั้นมันจึงเป็นช่วงเวลาที่ยากลำบากมาก

และอีกอย่าง ทั้งหมดนี้ไม่จำเป็นต้องเกิดขึ้น สิ่งที่เกิดขึ้นคือกฎการบัญชีสำหรับธนาคารมีการเปลี่ยนแปลง ดังนั้นหากคุณตั้งใจที่จะถือหลักทรัพย์ครบกำหนด คุณไม่จำเป็นต้องเขียนเพื่อเขียนตลาด และนั่นคือสิ่งที่สร้างมาเรื่อยๆ เมื่ออัตราดอกเบี้ยเริ่มลดลง และมูลค่าของพันธบัตรเริ่มลดลง ฉันขอโทษ อัตราที่สูงขึ้น และมูลค่าของพันธบัตรลดลง นั่นทำให้ความแตกต่างระหว่างมูลค่าตามบัญชีและมูลค่าตลาดเพิ่มขึ้นมากยิ่งขึ้น .

ฉันคิดว่าทั้งหมดนี้ขับเคลื่อนโดยการเปลี่ยนแปลงกฎหมายการบัญชีที่ได้รับอนุมัติจากสภาคองเกรสในปี 2560 ถึง 2561 หากเราเพียงแค่รักษาทิศทางของตลาดไว้ สามเหลี่ยมปากแม่น้ำขนาดใหญ่และช่องว่างนั้นจะไม่เกิดขึ้น และจะไม่มีแรงจูงใจในการซื้อพันธบัตรที่สูงกว่า เสี่ยงกว่า และมีอัตราที่สูงกว่าตั้งแต่แรก และมันก็เป็นพื้นฐานแล้ว ตอนนี้พวก SVB มีความรอบคอบหรือเปล่า?

ไม่ พวกเขาควรจะรอบคอบกว่านี้มาก ที่กล่าวว่าฉันเป็นลูกค้า SVB ที่มีความสุขหรือไม่? ใช่.

ฉันไม่พอใจกับพวกเขาเพราะพวกเขาให้อัตราที่สูงกว่าสำหรับเงินฝากออมทรัพย์โดยเฉลี่ยของฉัน ฯลฯ ไม่ พวกเขาแค่ทำงานด้วยง่ายกว่าเท่านั้น เราทุกคนฝากเงินที่ SVB เพราะพวกเขาเป็นมิตรและทำงานด้วยง่ายกว่า

หมายความว่าอย่างไร ง่ายต่อการทำงานด้วย? นั่นหมายความว่าอย่างไร? คุณเปิดบัญชีธนาคารได้เร็วแค่ไหน?

หากคุณต้องการใช้สายไฟ พวกเขาจะต่อได้เร็วแค่ไหน? หากคุณถามคำถามพวกเขาจะรับโทรศัพท์หรือไม่? ลองไปเปิดบัญชีธนาคารที่ Citibank แล้วมันยุ่งยากและยุ่งยากทั้งเอกสารและลองคุยกับคนที่นั่นแล้วไม่มีใครตอบเลย

มันเหมือนกับบุคคลนิรนามในอินเดีย ที่ไหนสักแห่งที่ศูนย์บริการทางโทรศัพท์อาจพูดคุยกับคุณได้ เป็นเพียงคนที่ผู้บริโภคเป็นศูนย์กลางและเป็นมิตร เราไม่ได้ทำธุรกรรมกับพวกเขาเพราะพวกเขาให้อัตราที่ดีกว่าแก่เรา

เราฝากเงินกับพวกเขาเพราะพวกเขาเป็นมิตรกับลูกค้า คะแนน NPS ของพวกเขา ประสบการณ์อยู่ในระดับสูง และอันที่จริง ฉันคิดว่าเรายังคงทำธุรกรรมกับพวกเขาอยู่ เพราะพวกเขายังเป็นมิตรและร่วมงานด้วยได้ดี

แจ็ค: แล้วพวกเขาก็ล้มเหลว โดย FDIC เข้ายึดครอง ในที่สุดทรัพย์สินและแฟรนไชส์ของพวกเขาก็ถูกโอนไปยังหุ้น First Citizens Bank ชื่อย่อคือ FNCCA ซึ่งฉันไม่ได้เป็นเจ้าของหุ้น แต่ถ้าคุณดูแผนภูมิหุ้น คุณจะได้รับประโยชน์มหาศาลจากกำไรนี้

ตอนนี้พวกเขาจึงเป็นเจ้าของ Silicon Valley Bank และหน่วยงานอื่นๆ มากมาย ดังนั้นคุณและบริษัทพอร์ตโฟลิโอจำนวนมากของคุณจึงยังคงธนาคารอยู่ที่ Silicon Valley Bank ซึ่งเป็นของ FCNNCA ถูกต้องไหม?

และเพื่อนร่วมงานของคุณหลายคนที่เป็นผู้ร่วมลงทุนคนอื่นๆ ก็ยุติธรรมที่จะบอกว่าพวกเขาติดอยู่กับแบรนด์ Silicon Valley Bank แม้ว่าจะเป็นเช่นนั้นก็ตาม นั่นก็ถูกต้อง แต่มีรอยย่นที่เมื่อก่อน ดูสิ เราไม่เคยเห็นมาก่อน งานของเราอย่างเราควรตรวจสอบเครดิตกับธนาคารที่เราธนาคารด้วยหรือเปล่า?

Fabrice: ไม่ เราถือว่าธนาคารแข็งแรงดี ใช่ไหม? ดังนั้นเราจึงมีสินทรัพย์ทั้งหมดของเราอยู่ในธนาคารเดียวและเราไม่ใช่ธนาคารหลายธนาคาร ปัจจุบัน ทุกคนในโลกของการลงทุนและทุกคนในบริษัทที่เราลงทุนมีความสัมพันธ์ทางการเงินที่หลากหลาย

ดังนั้นเราจึงฝากธนาคารกับ JPMorgan Chase และ Morgan Stanley ฉันหมายความว่า เรามี ตอนนี้เรามีบัญชีธนาคารมากมาย เพราะเราไม่อยากให้สิ่งที่เกิดขึ้นที่นี่เกิดขึ้นอีก และฉันดีใจที่ FDIC ตัดสินใจรับรองเงินฝากทั้งหมด เพราะในความเป็นจริง ฉันไม่คิดว่ามันเป็นเรื่องของเราที่จะต้องดูงบดุลของธนาคารแล้วตัดสินใจว่าจะ เสียง.

เราแค่อยากมีที่จอดเงินที่ปลอดภัย เพราะอีกครั้ง เราใช้มันเพื่อการจัดการเงินสด เราไม่ได้ทำอะไรเลย เราเป็นบริษัทที่สูญเสียเงินใช่ไหม?

เช่น และด้วยเหตุนี้ เรากำลังเขียนเช็คให้กับพนักงาน และอื่นๆ เราไม่สามารถสูญเสียทรัพย์สินที่เรามีภายใต้การบริหารได้ เราไม่ได้เก็งกำไรด้วยเงินนั้น

จริงๆ แล้วมันเป็นเงินสดเพราะเราต้องเขียนเช็คทุกวัน เช็คหลายฉบับทุกวัน และต้องโอนเงิน และอื่นๆ ดังนั้นเราจึงต้องการเพียงธนาคารที่สามารถส่งเงินได้อย่างง่ายดาย และธนาคารแบบเดิมๆ ทำให้การส่งผ่านธนาคารเป็นเรื่องที่เจ็บปวดเกินไป

ฉันหมายความว่ามันง่ายมาก

แจ็ค: คุณจะเห็นว่าเมื่อดูเอกสารที่ยื่นต่อธนาคารใน Silicon Valley และการนำเสนอของนักลงทุน การระดมทุนจำนวนมหาศาลที่เกิดขึ้นในปี 2020 และ 2021 ทำให้เงินฝากพุ่งสูงขึ้นเนื่องจากเงินไหลเข้าบัญชีธนาคารของ VC และบริษัทที่ได้รับการสนับสนุนจาก VC จากนั้นเมื่อการระดมทุนชะลอตัวลง ก็ยังมีการไหลเข้าแต่ก็น้อยลงมาก และเงินฝากก็ลดลงมากเพราะการร่วมลงทุนอย่างที่คุณพูดมักจะหรือเกือบตลอดเวลาที่เผาเงินและสูญเสียเงิน

เงินฝากของพวกเขาจึงลดลง อย่างแน่นอน.

ฟาบริซ: ใช่ อย่างไรก็ตาม ธนาคารโดยทั่วไป ผมหมายถึง เมื่อย้อนกลับไปที่จุดมหภาค เหตุผลส่วนหนึ่งที่ผมกังวลเรื่องมหภาคก็คือ เมื่ออัตราดอกเบี้ยสูงขึ้น ผู้คนก็แค่ย้ายเงินออกจากธนาคารไปเข้า T-bill และกองทุนตลาดเงิน . ดังนั้นเงินฝากธนาคาร ด้วยเหตุผลเฉพาะเจาะจงที่มันจะลดลง ซึ่งก็คือบริษัทต่างๆ กำลังเผาเงินทุน

เราไม่ได้ระดมเงินอีกต่อไป เห็นได้ชัดว่าเงินฝากกำลังลดลง แต่เงินฝากธนาคารจำนวนมากได้ลดลงอย่างมากในเวลาเดียวกันกับอสังหาริมทรัพย์เชิงพาณิชย์ที่ผิดนัดชำระ ดังนั้น ธนาคารต่างๆ ก็อยู่ในงบดุลเช่นกัน กำลังถูกครอบงำโดย เช่นเดียวกับบริษัทอสังหาริมทรัพย์เชิงพาณิชย์ที่กำลังเข้าควบคุมกิจการ

และนั่นคือเหตุผลที่ฉันกังวล เพราะว่าฉันแบบว่า สินเชื่อกำลังจะตก และนี่เป็นหนึ่งในเหตุผลที่ฉันคิดว่าบางทีเราอาจจะถดถอย เนื่องจากสภาพแวดล้อมที่มีอัตราสูงขึ้น แต่ผู้บริโภค เพราะการจ้างงานยังคงแข็งแกร่ง และการเติบโตของค่าจ้างยังคงแข็งแกร่ง มันจึงไม่เกิดขึ้น ดังนั้น มันจึงมากกว่าการชดเชยมากเกินไป แต่ใช่ คุณอธิบายว่าทำไมเงินฝาก SVP ถึงลดลง แต่จริงๆ แล้ว เงินฝากทุกที่ลดลงค่อนข้างมาก เพราะคุณอยู่ในตั๋วเงินและกองทุนตลาดเงิน ดีกว่าอยู่ในบัญชีเช็คของธนาคาร

แจ็ค: ถูกต้อง คุณบอกว่าคุณกังวลเกี่ยวกับภาวะเศรษฐกิจถดถอย และตอนนี้คุณกังวลน้อยลงแล้ว ฉันคิดว่าหลายๆ คน คุณคงหมายถึงว่า เศรษฐศาสตร์ของ Bloomberg มีความน่าจะเป็น 99% ที่จะเกิดภาวะเศรษฐกิจถดถอยในฤดูใบไม้ร่วงปี 2022

ใช่แล้ว คนส่วนใหญ่ รวมทั้งตัวฉันเองด้วย คิดอย่างนั้น และภาวะเศรษฐกิจถดถอยยังไม่มาถึง คุณคิดว่าเราอยู่ในวงจรธุรกิจจุดไหน? คุณคิดว่า โอ้ ภาวะเศรษฐกิจถดถอยยังคงเกิดขึ้น แค่จะเกิดขึ้นในปี 2568 เท่านั้น?

หรือคุณกำลังคิดว่า ไม่ เราอยู่ที่จุดเริ่มต้นของวงจรเศรษฐกิจใหม่และท้องฟ้ามีขีดจำกัดแล้ว?

Fabrice: ในที่สุดก็จะเกิดภาวะเศรษฐกิจถดถอย แต่ไม่จำเป็นต้องเกี่ยวข้องกับวงจรนี้โดยเฉพาะ ดูเหมือนว่าตอนนี้ หากเราจบลงด้วยการควบคุมราคาได้มากขึ้น ซึ่งเรามีแนวโน้มที่จะมุ่งไปที่อัตราที่ลดลงมากกว่าอัตราที่เพิ่มขึ้น ดังนั้น ฉันหมายความว่า ฉันไม่ได้รับประกันการลดอัตราหลายครั้งและอัตราที่ลดลงเล็กน้อยในอนาคต แต่ฉันเห็นเราในอีกหนึ่งปีหรือหนึ่งปีครึ่งอยู่ที่จุดพื้นฐาน 400 จุด แทนที่จะเป็น 525

และฉันคิดว่าไม่มีอุบัติเหตุทางภูมิรัฐศาสตร์ ฉันคิดว่าเราก็แค่คุยกันต่อไป ฉันไม่คิดว่าเราจะเติบโตเป็นพิเศษ แต่ฉันก็ไม่เห็นภาวะถดถอยเช่นกัน ที่กล่าวว่า ฉันคิดว่ามีความเสี่ยงที่แท้จริงที่จะเกิดความตกใจจากภายนอกต่อระบบตั้งแต่อะไรก็ตามที่จีนปิดกั้นไต้หวันไปจนถึงสิ่งที่จะเกิดขึ้นหากทรัมป์ได้รับเลือกในสิ่งใดสิ่งหนึ่ง

ใช่. และสิ่งเหล่านี้เป็นสิ่งภายนอก แต่ท้ายที่สุดแล้ว การจ้างงานยังคงแข็งแกร่ง การเติบโตของค่าจ้างยังคงแข็งแกร่ง และดูเหมือนว่าจะเกินสมดุลกับด้านลบทั้งหมดที่เรามีในระบบ

และบางทีเราอาจต้องเคลียร์งบดุลของธนาคาร และหนี้อสังหาริมทรัพย์เชิงพาณิชย์ และอื่นๆ ยังไงก็ตามมันต้องใช้เวลาสักพัก แต่ฉันมองโลกในแง่ความน่าจะเป็นเช่นเดียวกับคุณ

และในปี 22 ฉันคิดว่าฉันเหมือนกับภาวะเศรษฐกิจถดถอย 66% และประมาณว่า หรือสมมติว่า 60% การลงจอดแบบนุ่มนวล 30% หรือ 10% ในทางใดทางหนึ่ง เราก็โอเค และตอนนี้ ฉันไม่รู้ 10%, 20% ของภาวะเศรษฐกิจถดถอย และมีแนวโน้มมากขึ้นที่จะตามมาด้วยกรณีส่วนใหญ่ใน soft Landing และความน่าจะเป็น 20%, 30% ดังนั้นมันจึงเปลี่ยนมุมมองของฉันอย่างแน่นอน

แต่ด้วยดาบแห่งภูมิศาสตร์การเมืองที่เป็นประชาธิปไตย ซึ่งฉันคิดว่าอาจทำให้เราประหลาดใจในเชิงลบได้ตลอดเวลา แต่ใครจะรู้ว่าเมื่อใด ทำไม และอื่นๆ อีกมากมาย และคุณไม่สามารถใช้ชีวิตโดยกังวลเรื่องนี้ได้ ดังนั้นฉันจึงทำต่อไปและดำเนินการต่อไป

และขอย้ำอีกครั้งว่า วงจรธุรกิจที่ฉันใส่ใจมากที่สุดไม่ใช่วงจรที่ฉันลงทุนในปัจจุบัน มันคือทางออกใน 5, 10, 7, 10 ปีเมื่อบริษัทเหล่านี้เติบโต โดยเฉพาะในพื้นที่ร่วมลงทุน ฉันคิดว่าตอนนี้เป็นเวลาที่ดีที่สุดในการลงทุนร่วมทุน

การแข่งขันน้อยลง การประเมินมูลค่าที่สมเหตุสมผล ผู้ก่อตั้งที่มุ่งเน้นไปที่การเผาไหม้และเศรษฐศาสตร์หน่วย พยายามแก้ไขปัญหาใหญ่ ดังนั้นฉันจึงมั่นใจอย่างยิ่งกับพื้นที่ร่วมลงทุน และถึงแม้ภาวะเศรษฐกิจถดถอยจะเกิดขึ้น เราก็ได้รับส่วนแบ่ง เราแย่งส่วนแบ่งจากโลกออฟไลน์ที่มีประสิทธิภาพน้อยกว่า และคุณก็จะเติบโต บางทีคุณอาจเติบโตน้อยลง แต่คุณยังคงเติบโต

ดังนั้นฉันจึงรั้นเกินไป

แจ็ค: แล้วคุณมั่นใจแค่ไหนในกลุ่มย่อยของบริษัทที่ใช้ AI? ผู้สังเกตการณ์ในตลาดสาธารณะจะทราบว่ามีหุ้นจำนวนค่อนข้างน้อยเท่านั้นที่ตลาดมองว่าเป็นผู้รับผลประโยชน์จาก AI และถ้าคุณดูที่รายได้สุทธิและรายได้สุทธิ ซึ่งน้อยลงและน้อยลงจริงๆ Magnificent Seven นั้นเป็นมากกว่า Magnificent One, NVIDIA ซึ่งเติบโตได้อย่างไม่น่าเชื่อ และฉันเชื่อว่าจะไม่เคยเกิดขึ้นมาก่อนสำหรับบริษัทใดๆ ที่มีขนาดใหญ่เพียงพอ

แต่ในตลาดเอกชน ผมไม่รู้จริงๆว่ามันเป็นยังไง คุณช่วยอธิบายสภาพแวดล้อมนั้นสักหน่อยได้ไหม? ก่อนหน้านี้คุณบอกว่าภาค AI นั้นร้อนแรงมากและอาจร้อนน้อยกว่าเล็กน้อย

ใช่ เพียงอธิบายสถานการณ์นั้นตลอดจนมุมมองของคุณเกี่ยวกับสถานการณ์นั้น

ฟาบริซ: ใช่ ดังนั้นในปี 23 ขณะที่ผมอธิบายค่ามัธยฐานของการเพิ่มเมล็ด เช่น 3 ที่ 9 ก่อน 12 หลัง และค่ามัธยฐาน A เช่น 7 ที่ 23 ก่อน 3D หลัง 3 มิติ ค่าเฉลี่ยจะสูงกว่ามาก เพราะ สิ่งที่เกิดขึ้นคือคุณ การเห็นว่าบริษัท AI กำลังเพาะเมล็ดประมาณ 20 ที่ 80 ก่อน และ A อะไรสักอย่าง 100 ที่ 300 ก่อน เป็นสิ่งที่น่าหัวเราะอย่างยิ่ง และฉันพบว่าส่วนใหญ่มีความน่าสนใจและสร้างผลิตภัณฑ์ที่น่าสนใจ แต่พวกเขาเหมือนกับการใช้ข้อมูลที่ไม่แตกต่าง และใช้ LLM ที่ไม่แตกต่างซึ่งมีโมเดลธุรกิจไม่ชัดเจน

และฉันคิดว่าพวกนี้ส่วนใหญ่จะเป็น เราจะไปที่ศูนย์ พวกเขาจะไม่ทำตามคำกล่าวอ้างอย่างแน่นอน สิ่งที่เกิดขึ้นในเทคโนโลยีทั้งหมด ก็คือมันออกมา ผู้คนต่างตื่นเต้นกันเป็นพิเศษ และมีวงจรของกระแสเกินจริง วงจรกระแสเกินของการ์ดเนอร์ ซึ่งคุณอยู่ที่ด้านบนของวงจรของกระแสกระแสนิยม ที่ใครๆ ก็ชอบ มันจะเปลี่ยนโลก และอื่น ๆ

แล้วก็มีช่วงหนึ่งของความท้อแท้และความผิดหวัง ซึ่งเกิดขึ้นและกินเวลานานพอสมควร และให้ฉันพาคุณย้อนกลับไปเช่นปี 1998, 1999 ผู้คนเชื่อใน Pets.com หรือ Webvan หรือจริงๆ แล้วมีบริษัทชื่อ Kazoo หรือ Kazaa พวกเขาใช้เวลาจัดส่งประมาณ 15 นาที 20 นาที 30 นาที ทั้งหมดนี้ล้มเหลว แต่จริงๆ แล้วความคิดนั้นถูกต้อง แค่มันยังเร็วเกินไป การเจาะต่ำเกินไป

คุณไม่มี คุณไม่มีการแปลทางภูมิศาสตร์ด้วยสมาร์ทโฟน ตอนนี้เรามีชิววี่แล้ว เราสามารถซื้อของเล่นออนไลน์ได้จากอะไรก็ได้ใน Amazon

และคุณก็เหมือนกับบริษัทจัดส่งอาหารอื่นๆ ทั้งหมดนี้สามารถทำได้ ในช่วงต้นปี 2010 คุณเหมือนมีกระแสเรียกร้องอย่างมากเกี่ยวกับรถยนต์ไร้คนขับ และการขับรถด้วยตนเองโดยพื้นฐานแล้วถูกละเลยโดยสิ้นเชิงในตอนนี้

มันหายไปข้างทาง ผู้คนเชื่อว่ามันจะไม่เกิดขึ้น อาจจะไม่เกิดขึ้นเลย แต่ในที่สุด เราก็ได้เห็นสิ่งต่างๆ อย่างเช่น มีการส่งอาหารด้วยโดรนส่งอาหารนับล้านครั้งในเซินเจิ้นจนถึงปัจจุบัน

และเซินเจิ้นเป็นหนึ่งในเมืองที่มีความหนาแน่นมากที่สุดในโลก หากคุณสามารถจัดส่งอาหารด้วยโดรนได้ ซึ่งหมายถึงการจัดส่งด้วยต้นทุนส่วนเพิ่มเป็นศูนย์ในเซินเจิ้น คุณก็สามารถทำได้ทุกที่ เราเริ่มเห็นแท็กซี่ไร้คนขับในจีนปรากฏตัวแล้ว

จริงๆ แล้วเราเข้าใจแล้วว่าเทคโนโลยีดีพอที่จะก้าวไปข้างหน้า ดังนั้น AI ในตอนนี้ ตอนนี้ Nvidia มองเห็นผลกำไรและการเติบโต และอื่นๆ เนื่องจากผู้คนซื้อชิป AI และพวกเขาใช้ AI มันจะปรากฏจริงใน P&L ของบริษัทที่เกี่ยวข้องเมื่อใด

ฉันคิดว่ามันจะใช้เวลานานมาก ดังนั้นสตาร์ทอัพด้านเทคโนโลยีของฉันจึงเป็นผู้ริเริ่มนำเทคโนโลยีมาใช้ บริษัทสตาร์ทอัพของเราทั้งหมดใช้ AI เพื่อสามสิ่ง

เรากำลังแทนที่การดูแลลูกค้าหรือเพิ่มการดูแลลูกค้าอย่างแน่นอน เรากำลังทำให้วิศวกรของเรามีประสิทธิภาพมากขึ้น ขณะนี้วิศวกรของเรามีประสิทธิภาพเพิ่มขึ้นอย่างน้อย 30% หรืออาจไม่ใช่ 50% เพราะพวกเขาใช้ AI

ดังนั้นทุกคนจึงสามารถลดต้นทุนผ่าน AI ในสตาร์ทอัพได้ และในเวลาเดียวกัน เรายังใช้ AI เพื่อปรับปรุงประสบการณ์ผู้ใช้อีกด้วย ตัวอย่างเช่น เราเป็นผู้ลงทุนในบริษัทตลาดกระเป๋าถือชื่อ Rebag

และวิธีการขายกระเป๋าถือแบบเก่าบน eBay ก็คือหยิบโทรศัพท์ ถ่ายรูป 20 รูป เขียนชื่อ เขียนคำอธิบาย ตั้งราคา เลือกหมวดหมู่ มีงานเยอะมาก Rebag คุณถ่ายรูปสักสองสามภาพ AI มีข้อมูลทั้งหมดเพราะเป็นตลาดกระเป๋าถือ

พวกเขาเป็นหนังสือประเภท Kelly Blue Book พวกเขาเขียนชื่อ หมวดหมู่ สภาพ บอกคุณว่าเป็นของจริงหรือไม่ และพวกเขาขายราคาและขายได้ภายในห้านาที มันเป็นการปฏิวัติอย่างสมบูรณ์

แต่ถ้าคุณลองนึกถึงว่าเมื่อใดจะส่งผลกระทบต่อเศรษฐกิจหลักจริง ๆ ? เศรษฐกิจหลักของโลกคือบริการสาธารณะ ดังนั้นรัฐบาลและ B2B เช่นปิโตรเคมี ต่างก็มีมูลค่าหลายล้านล้านดอลลาร์ต่อหมวดหมู่ แล้วคุณคิดว่าบริษัทเช่นไรก็ตาม Mercer จะใช้ AI เพื่อปรับปรุงและดำเนินการเรียกร้องค่าสินไหมทดแทนเมื่อใด

ฉันหมายถึง เนื่องจากความรับผิดชอบ พวกเขาจึงไม่มีอาการประสาทหลอน พวกเขาจะรอจนกว่าฉันหมายความว่าพวกเขาต้องการความแน่นอน 99.999% และมันยากกว่ามากที่จะได้ 0.01 สุดท้าย ไม่ต้องพูดถึง 20% สุดท้าย 80% แรกเลย ดังนั้นก่อนที่ฉันจะเห็นมัน ฉันหวังว่ามันจะนำไปสู่การปฏิวัติการผลิต กำลังจะเปลี่ยนแปลงโฉมหน้าของโลก ในความเป็นจริง ลึกซึ้งเกินกว่าที่คนมองโลกในแง่ดีที่สุดเชื่อว่าจะเกิดขึ้นในวันนี้

แต่ยังคงต้องใช้เวลานานอีกมากเช่นกัน ฉันคิดว่าคุณจะไม่เริ่มเห็นมันในสถิติการผลิตจริงที่ซ่อนอยู่เป็นเวลา 10 หรือ 20 ปี แล้วบริษัทใหญ่ๆ และรัฐบาลชอบ เมื่อไหร่ที่ฉันคิดว่ารัฐบาลจะใช้มันอย่างมีประสิทธิผลเพื่อลดต้นทุน?

และบางทีพวกเขาอาจจะเป็นผู้เสนอญัตติคนสุดท้าย เพราะพวกเขาไม่ต้องการ พวกเขาไม่ได้เพิ่มประสิทธิภาพให้เหมาะสม ดังนั้นฉันไม่คิดว่าเราจะเห็นมันในสถิติการผลิตและสถิติ GDP เป็นเวลาอย่างน้อยห้าปี ซึ่งน่าจะเป็น 10 ปีเป็นต้นไป

ดังที่กล่าวไปแล้ว ในอีกห้าปี ฉันคิดว่าจะต้องมีหุบเขาแห่งความท้อแท้หรือความผิดหวัง ที่ทุกคนจะต้องแบบว่า โอ้พระเจ้า ทุกคนสร้างเรื่องใหญ่ขึ้นมาและไม่มีอะไรเกิดขึ้น แต่จริงๆ แล้ว ทีละน้อย พวกเขาจะซึมเข้าไปในโครงสร้างพื้นฐานที่สำคัญของบริษัท และทุกอย่างจะมีราคาถูกลง เร็วขึ้น และดีขึ้น และอีก 10 ปี 15 ปีข้างหน้า คุณจะเห็นผลลัพธ์ของมัน

และอีกอย่างก็อาจไม่สามารถวัดได้ในสถิติ GDP ฉันหมายถึง GDP คิดถึงผลิตภัณฑ์ที่นึกถึงคอมพิวเตอร์ คอมพิวเตอร์ที่มีราคา 2,000 เหรียญสหรัฐ ซึ่งปัจจุบันเป็น 1,000 เหรียญสหรัฐ แต่มีประสิทธิภาพมากกว่าสองเท่า จริงๆ แล้วทำให้ GDP ที่ลดลง 1,000 เหรียญสหรัฐถูกยกเลิก

อำนาจเงินฝืด – ใน GDP ที่ระบุใช่ ใช่. เทคโนโลยีมักจะยกเลิกการลดลงของ GDP

ดังนั้น ฉันคิดว่า GDP ประเมินการปรับปรุงคุณภาพชีวิตและคุณภาพของการปรับปรุงประสิทธิภาพการผลิตต่ำเกินไป ดังนั้น ฉันคิดว่าเรากำลังวัดการปรับปรุงประสิทธิภาพการผลิตในการคำนวณ GDP ในทางที่ผิด เพราะเราไม่เห็นอำนาจเงินฝืด หรือคำนวณพลังงานเงินฝืดของเทคโนโลยีผิด แต่อย่างที่บอกไปว่า ก่อนที่ AI จะซึมซาบเข้าสู่โลกแห่งความเป็นจริง แล้วในสตาร์ทอัพจะมีการปรับปรุงประสิทธิภาพการทำงานหรือไม่?

อย่างแน่นอน. แต่ขอย้ำอีกครั้งดังที่เราได้พูดคุยกันในตอนเริ่มต้นว่าสตาร์ทอัพนั้นคิดเป็นประมาณ 2% ของการจ้างงาน ฉันคิดว่ามันจะไม่ปรากฏในสถิติการผลิตโดยรวมเป็นเวลาหนึ่งทศวรรษ เพราะคุณต้องการ General Electric และคุณต้องการอะไรก็ตาม Exxon เพื่อใช้งานอย่างมีประสิทธิภาพและปรับปรุงประสิทธิภาพการผลิต

และฉันไม่เห็นว่ามันเกิดขึ้นเป็นเวลาสิบปี แต่ท้ายที่สุดแล้ว มันจะปฏิวัติโลกในแบบที่เราไม่สามารถจินตนาการได้ในปัจจุบัน

แจ็ค: นั่นน่าสนใจมาก ขอบคุณ ก่อนหน้านี้ คุณบอกว่ารถยนต์ไร้คนขับและรถยนต์ไร้คนขับเป็นที่ชื่นชอบเมื่อห้าหรือ 10 ปีที่แล้ว และตอนนี้ไม่มากนัก

ตอนนี้พวกเขาเป็น VC แล้ว เป็นหมวดหมู่ที่ไม่ทันสมัย คุณจะบอกว่าใครเป็นผู้นำตลาดในพื้นที่นั้น?

Fabrice: คำถามคือคุณนิยามอะไรในฐานะผู้นำตลาด? คุณกำลังบอกว่าผู้นำตลาดคือบริษัทที่สร้างเทคโนโลยีพื้นฐานที่ใช้ในรถยนต์เพื่อการขับขี่ด้วยตนเอง ซึ่งมีการต่อสู้ใหญ่สองครั้งที่เกิดขึ้นจากมุมมองของเทคโนโลยี เช่น ระบบที่ใช้ LIDAR กับเว็บแคม ระบบ และการเดิมพันครั้งใหญ่ของ Tesla และอันที่จริง วิธีเดียวที่ฉันคิดว่าคุณสามารถพิสูจน์การประเมินมูลค่าของ Tesla ได้ก็คือ ถ้าคุณเชื่อว่าพวกเขาชนะการขับขี่ด้วยตนเอง โดยพื้นฐานแล้ว

ดังนั้นเดิมพันใหญ่ของ Tesla คือการผสมผสานระหว่าง AI, GPU และเว็บแคมซึ่งมีราคาถูกกว่ามาก โดยเอาชนะระบบที่ใช้ LIDAR และคำตอบก็คือมันอาจจะดีมาก ฉันหมายถึง ถ้าคุณนึกถึงช่วงทศวรรษ 1980 คุณมีคอมพิวเตอร์ระดับไฮเอนด์ เช่น Silicon Graphics ของโลกเทียบกับพีซี และพีซีก็ยังคงมีประสิทธิภาพมากขึ้น ดีขึ้น เร็วขึ้น และยังมีราคาถูกอยู่

และในที่สุดโลกนั้นก็ได้ผล แต่ประเด็นก็คือการพูดถึงบริษัทพื้นฐานที่ขายสิ่งเหล่านี้อาจจะมีความน่าสนใจน้อยกว่าบริษัทที่สร้างแอปพลิเคชันรถยนต์ไร้คนขับที่น่าสนใจซึ่งคุณเห็นได้ในตลาดปัจจุบัน และผู้นำในปัจจุบันคือบริษัทจีนชื่อ WeRide ซึ่งเป็นผู้นำในจีนและปัจจุบันจำหน่ายให้กับสหรัฐอาหรับเอมิเรตส์

ตอนนี้ ฉันคิดว่าเราอยู่ในจุดทางเทคโนโลยีที่สามารถใช้งานได้จริงในสหรัฐอเมริกาเช่นกัน แต่เป็นระบอบการปกครองมากกว่า สิ่งเดียวกันกับโดรน การจัดส่งด้วยโดรนสามารถทำได้อย่างสมบูรณ์

เป็นเพียง FAA ต้องการสิ่งต่างๆ เช่น แนวสายตาและนักบิน ซึ่งไม่สมเหตุสมผล คุณต้องการที่จะเป็นอิสระและเป็นช่วงอนันต์ ไม่เช่นนั้นมันจะไม่ทำงาน หรือกำหนดให้ต้องซื้อสิทธิทางอากาศด้วยเหตุผลบางประการ

สิ่งเหล่านี้ล้วนเป็นเรื่องโง่เขลาและจำกัดการพัฒนาอย่างมหาศาล ทุกวันนี้เราสามารถส่งของด้วยโดรนทำงานได้อย่างมีประสิทธิภาพได้โดยสิ้นเชิง หากไม่ใช่เพราะพื้นที่ด้านกฎระเบียบ

แจ็ค: เช่นเดียวกับที่ในยุค 80 และ 90 ผู้รับผลประโยชน์จากคอมพิวเตอร์จริงๆ ก็คือ Microsoft ออกแบบซอฟต์แวร์แทน Dell ที่ผลิตฮาร์ดแวร์ แม้ว่าปัจจุบัน Dell จะมีการซื้อขายในตลาดหลักทรัพย์และค่อนข้างจะก้าวไปอย่างรวดเร็วเนื่องจากการรับรู้ผู้รับประโยชน์จาก AI ก็ตาม แต่คุณคิดว่าผู้รับผลประโยชน์ที่แท้จริงจะออกแบบซอฟต์แวร์แทนบริษัทรถยนต์อย่าง Ford หรือ GM?

ฟาบริซ: จริงๆ แล้วคุณมีผู้รับผลประโยชน์สองคน คุณมี Microsoft และผู้สร้างแอปพลิเคชันบน Microsoft แต่คุณก็มี Intel ด้วย ดังนั้นจึงถูกเรียกว่า Wintel duopoly มาเป็นเวลานาน

แล้วผู้แพ้ก็คือ IBM และผู้ผลิตพีซีทั้งหมดใช่ไหม? เกตเวย์, เดลล์ และอื่นๆ ฉันหมายถึงว่า Dell ที่เป็นอยู่ทุกวันนี้ไม่เหมือนกับผู้ผลิตพีซีในสมัยนั้นเลย

ดังนั้นฉันจึงเห็นผู้รับผลประโยชน์ที่นี่คือผู้สร้าง GPU ดังนั้น NVIDIA แม้ว่า NVIDIA อาจถูกแทนที่โดยบุคคลอื่นในอนาคต แม้ว่าจะมีผลกระทบต่อเครือข่ายขนาดใหญ่และคุณประโยชน์ในขนาด และผู้สร้าง AI เช่น OpenAI แน่นอน แทนที่จะเป็น. จริงๆ แล้ว ฉันสามารถเห็นผู้รับผลประโยชน์คนอื่นๆ ได้

ฉันหมายถึง เราเป็นผู้ลงทุนในบริษัทหุ่นยนต์ชื่อฟิกเกอร์ Figure.ai เป็นอัจฉริยะ ฉันขอแนะนำให้คุณทุกคนดูการสาธิตหุ่นยนต์บน YouTube ซึ่งโดยพื้นฐานแล้วระบุได้อย่างถูกต้องผ่านอินเทอร์เฟซเสียงว่านี่คือ Apple มอบ Apple ให้กับผู้ที่ขอมัน ทำความสะอาดจาน อธิบายว่าทำไมมันถึงทำในสิ่งที่มันทำ เข้าใจบริบท