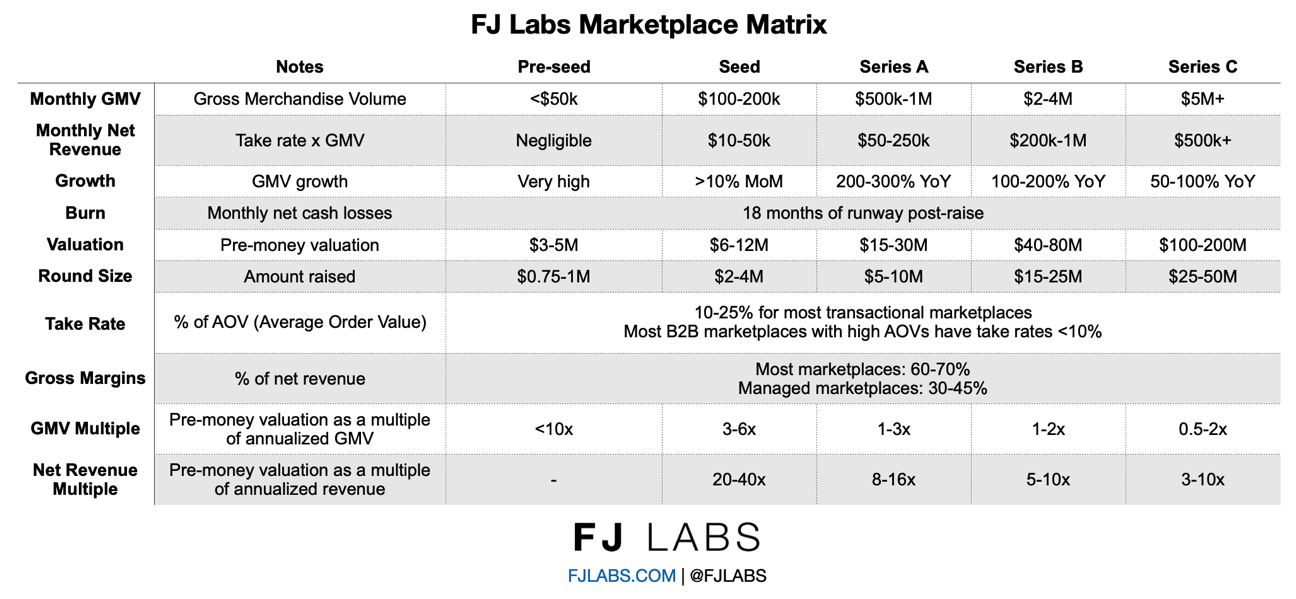

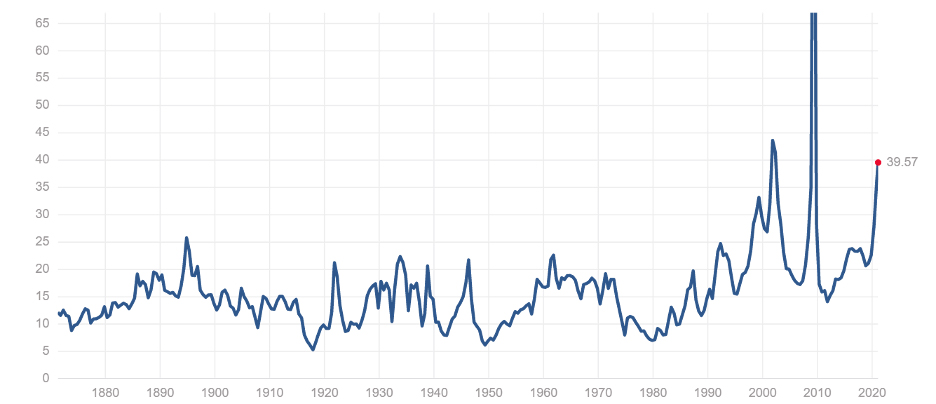

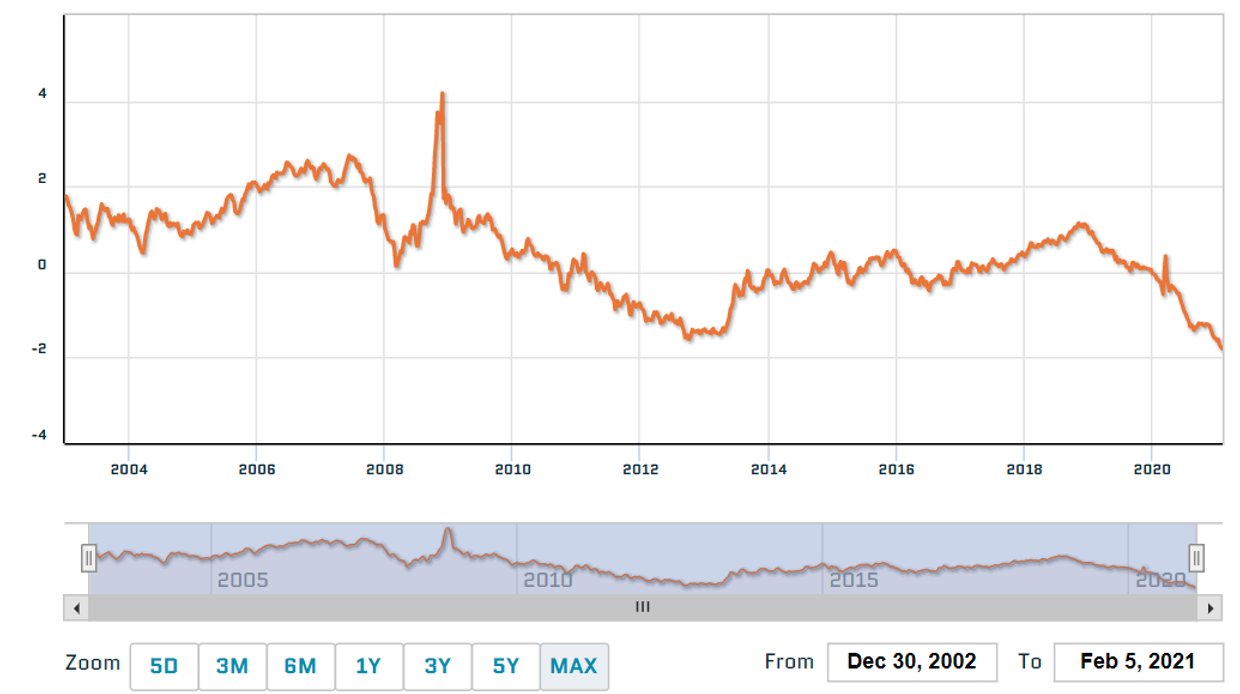

Попереджувальні знаки ринкової манії є скрізь. Коефіцієнт Р/Е високий і продовжує зростати. Біткойн виріс на 300% за рік. Існує потік IPO SPAC. Ціни на нерухомість стрімко зростають за межами великих міст.

Коефіцієнт S&P 500 PE

Ціни BTC за останні 12 місяців

Це, а також короткі сплески, спричинені роздрібною торгівлею, міні-бульбашки та підвищена волатильність є симптомами “бульбашки”.

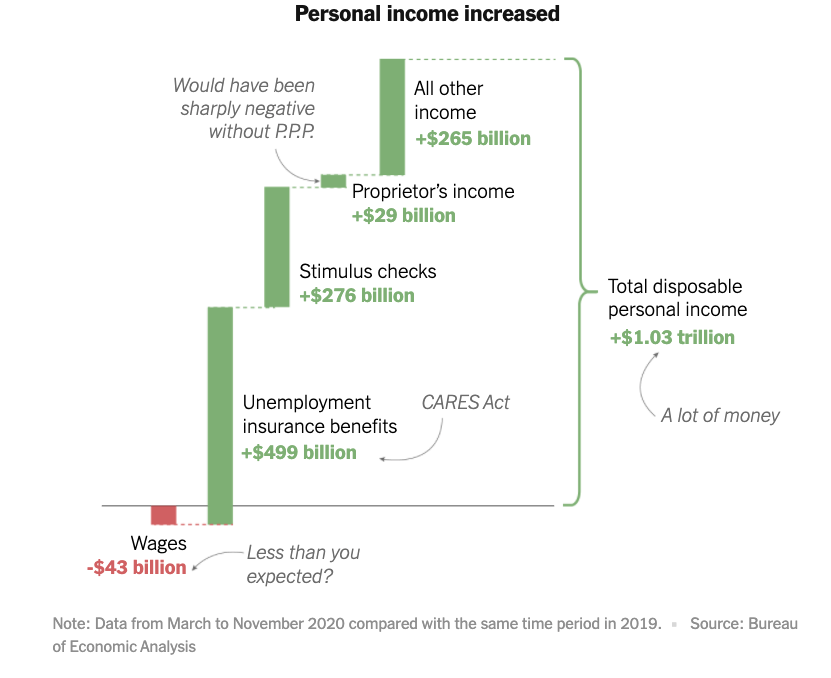

На перший погляд, той факт, що ми перебуваємо в мильній бульбашці, може здатися дивним, адже мільйони людей є безробітними або неповністю зайнятими. Однак під час пандемії доходи населення зросли на понад трильйон доларів завдяки історичним рівням державного фіскального стимулювання.

Лише з березня по листопад заробітна плата скоротилася на 43 мільярди доларів. Хоча багато низькооплачуваних працівників сфери послуг втратили роботу, високооплачувані професійні робочі місця не постраждали, а деякі низькокваліфіковані робочі місця, такі як складське господарство та продуктові магазини, процвітали, що призвело до менших втрат, ніж можна було б очікувати.

Масштаб програм державної підтримки був безпрецедентним. Програми страхування від безробіття перекачали 499 мільярдів доларів в кишені американців. Стимулюючі чеки на суму 1200 доларів, які отримали більшість американських домогосподарств, додали ще 276 мільярдів доларів. Загалом, у березні-листопаді 2020 року американці мали на 1 трильйон доларів більше доходу після сплати податків, ніж у 2019 році. Як результат, у 2020 році кількість заяв про банкрутство в США досягла 35-річного мінімуму!

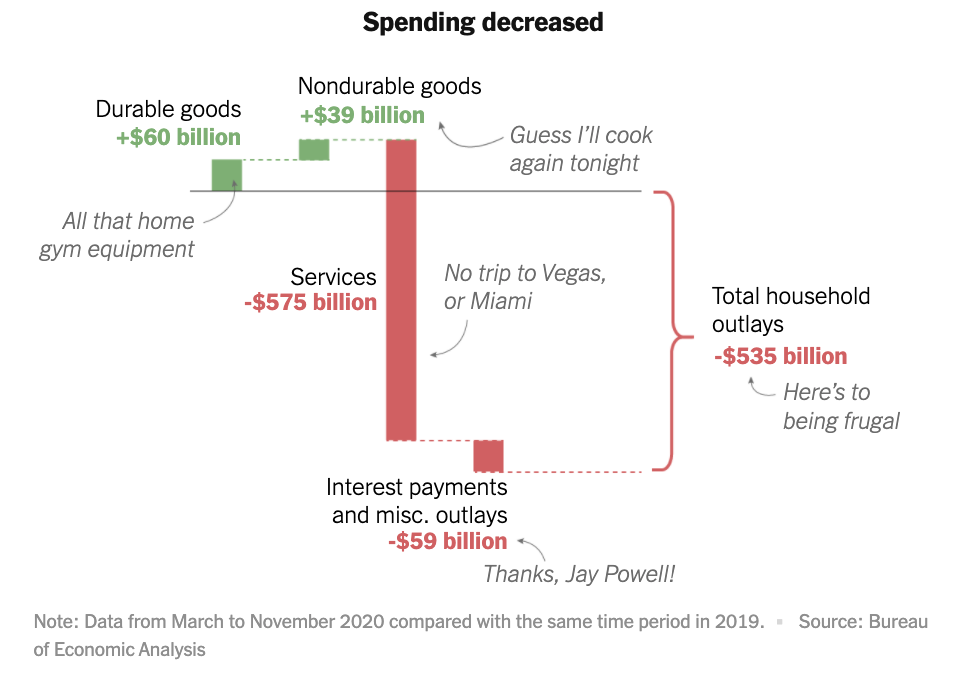

Крім того, дискреційні видатки різко скоротилися. Витрати на послуги впали на $575 млрд, оскільки люди не ходили у відпустку, ресторани, кінотеатри, спортивні майданчики, на концерти тощо. Хоча американці витратили трохи більше на товари тривалого користування, загальні витрати все одно впали на $535 млрд.

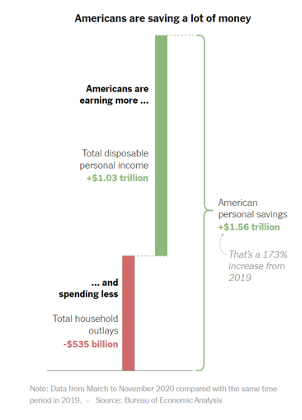

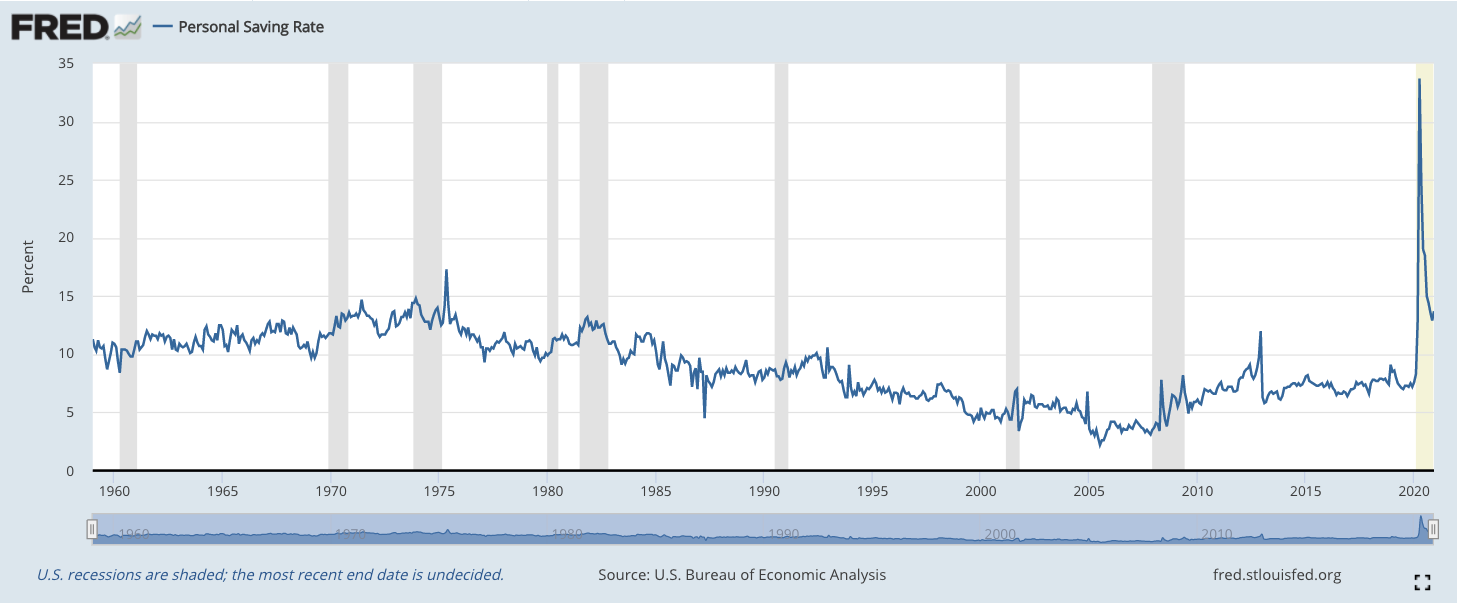

У поєднанні зі збільшенням особистого доходу американці заощадили додаткові 1,5 трильйона доларів!

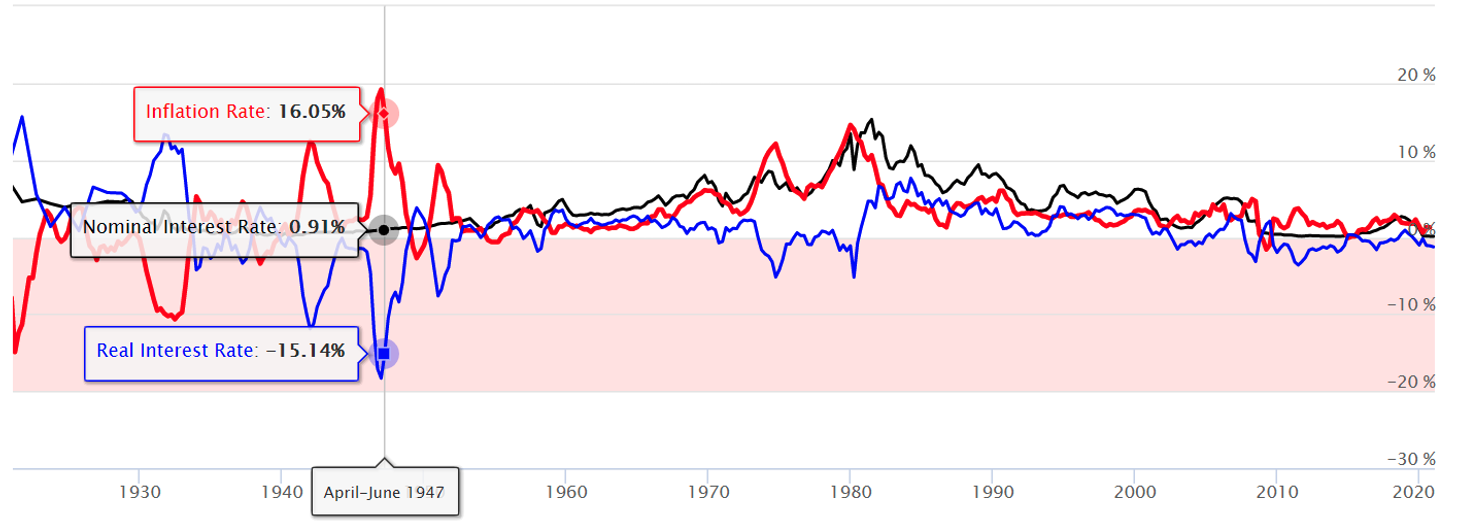

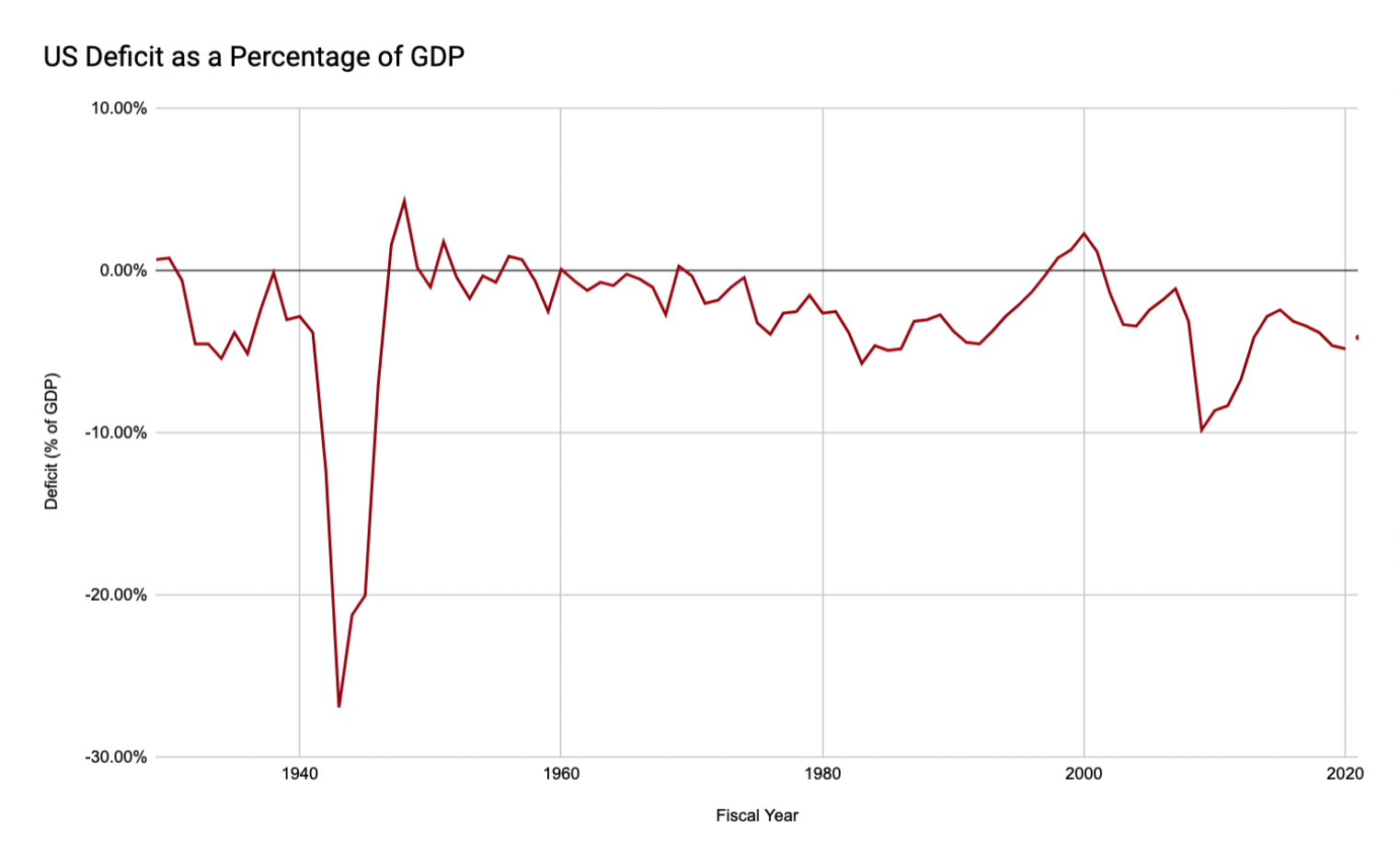

Хоча частина цієї додаткової готівки пішла на депозити, значна її частина також пішла на інвестиції, роздуваючи ціни на активи. Це відбувається на фоні потоку ліквідності, який випустив Федеральний резерв та його зобов’язання утримувати ставки на рівні, близькому до нуля – фактично реальні ставки зараз нижчі за нуль.

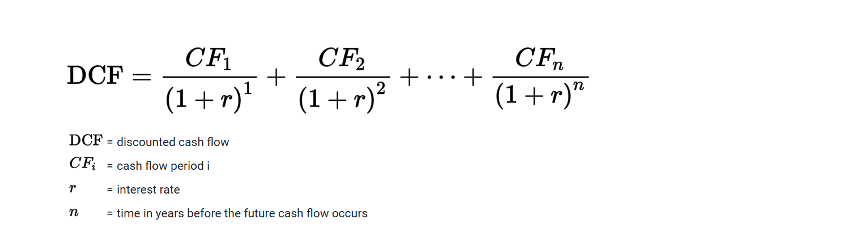

Значення цін на активи має бути чистою теперішньою вартістю їх дисконтованих майбутніх грошових потоків.

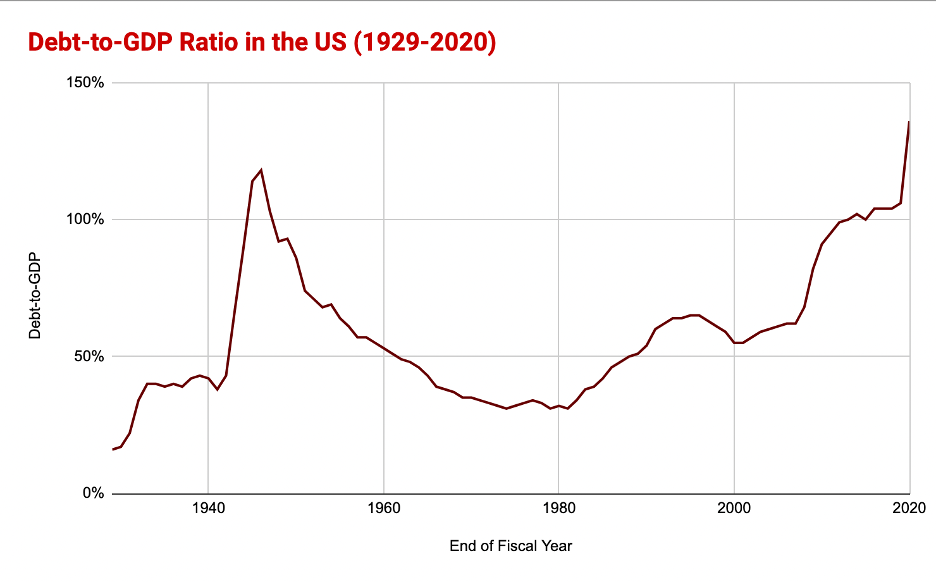

Відсоткові ставки, близькі до нуля, можуть виправдати набагато вищі оцінки. Якщо ви вважаєте, що ставки залишатимуться близько 0 назавжди, то поточні оцінки насправді є обґрунтованими. Я, наприклад, не вірю, що це так, враховуючи, що більшість світових урядів страждають від погіршення фіскальних позицій через нестійке зростання дефіциту та боргу.

День розплати наближається, але це може статися не так скоро, як я передбачав у своєму річному звіті. Підозрюю, що я занадто рано закричав “вовк”. У найближчому майбутньому світ буде більше стурбований боротьбою з COVID, ніж наслідками збільшення державного боргу. Крім того, очікуване зростання як приватних, так і державних видатків має ще більше стимулювати економіку.

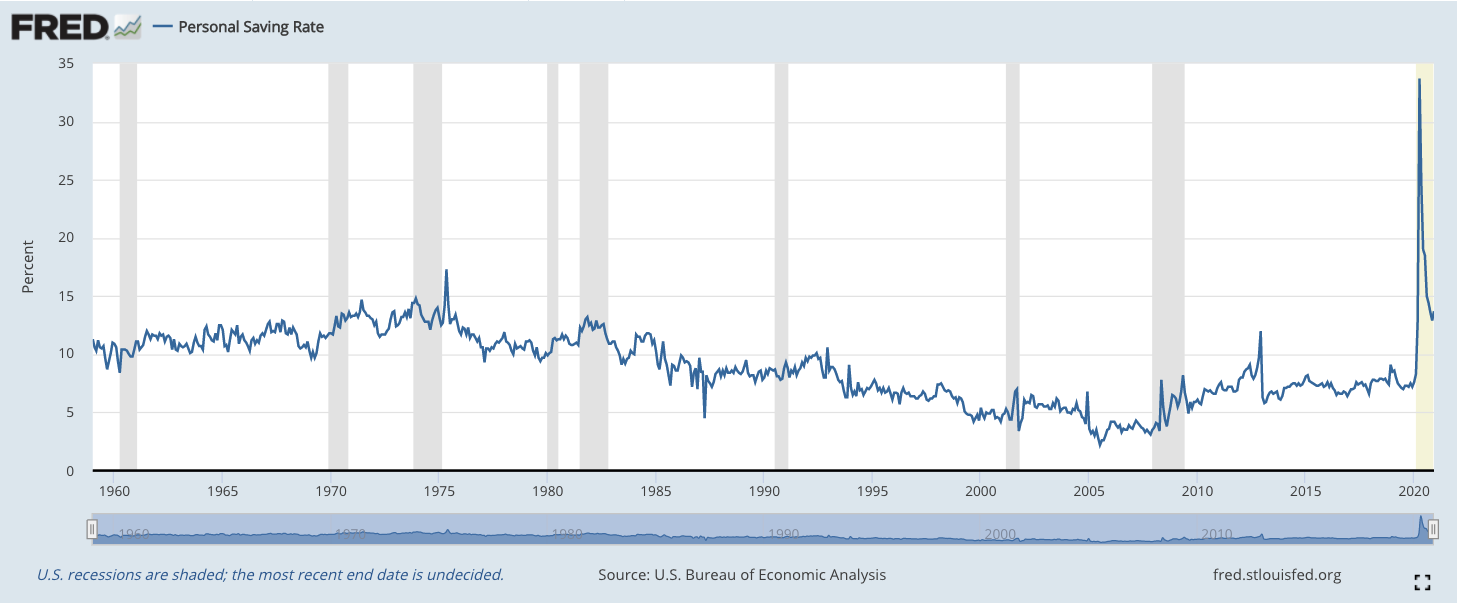

Норма заощаджень у США становила близько 7% протягом більшої частини останнього десятиліття. Хоча він знизився з піку в 33% у квітні, він все ще становить близько 13%. Підозрюю, що коли COVID залишиться позаду, з’явиться партія, яка покладе край усім партіям. Люди збираються подорожувати, веселитися і витрачати гроші так, ніби завтра не настане. Якщо норма заощаджень повернеться до попереднього рівня 7%, це означатиме додаткові витрати в розмірі 1,2 трлн доларів. Крім того, існує ще один пакет стимулів на суму $1,9 трлн, який, ймовірно, включає $1 400 у вигляді прямих виплат, що ще більше підливає масла у вогонь.

Іншими словами, я думаю, що нам ще треба пройти певний шлях, перш ніж ця бульбашка лопне. Під час технологічної бульбашки я писав, що було очевидно, що ми були в бульбашці за роки до того, як вона лопнула. Так само під час бульбашки на ринку нерухомості я застерігав усіх своїх друзів від купівлі нерухомості, починаючи з 2004 року. Враховуючи обставини, ми, швидше за все, перебуваємо в 1998 або 1999 році, ніж у лютому 2000 року.

Чим це все закінчиться?

Бульбашки цін на активи можуть луснути і без фінансової кризи, як це сталося під час технологічної бульбашки. Ми не можемо сказати, коли настрої інвесторів перестануть бути такими оптимістичними, як зараз, і, ймовірно, це станеться після оргії витрат, на яку я очікую, коли ми залишимо COVID позаду.

Однак проблеми назрівають, враховуючи всі державні та корпоративні борги, що залишилися після COVID. Існує кілька шляхів виходу з цієї ситуації.

1. Ми виростаємо з цього

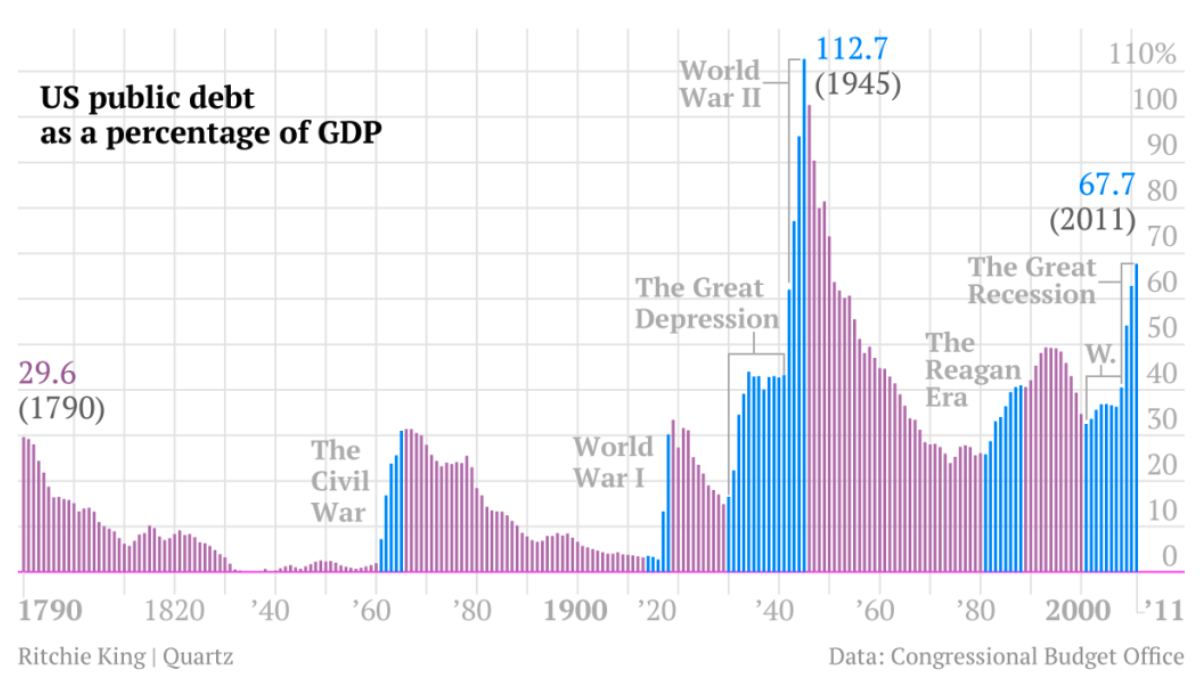

Це не є безпрецедентним. Під час Першої та Другої світових воєн державний борг різко зріс. Однак після обох воєн спостерігалося потужне економічне зростання, зумовлене високим споживчим попитом та значними інвестиціями. Це може повторитися. Після кількох десятиліть стагнації зростання продуктивності ми можемо опинитися на порозі буму продуктивності. COVID призвів до масового впровадження цифрових платежів, телемедицини, промислової автоматизації, онлайн-освіти, електронної комерції та віддаленої роботи. Крім того, швидкість розробки мРНК-вакцин дає надію на те, що в охороні здоров’я очікується набагато більше інновацій.

2. Ми надуваємо

США також явно намагаються підвищити номінальну інфляцію, щоб утримати реальні темпи від’ємними, що допомагає уряду зменшити боргове навантаження, як це було після Другої світової війни. Реальні ставки знову стали від’ємними.

Ставка кривої дохідності 5-річних казначейських зобов’язань США

Враховуючи розмір стимулів та очікуване зростання попиту, я підозрюю, що їм вдасться підштовхнути номінальну інфляцію вище 2%, як це передбачено таргетуванням ФРС.

Зауважте, що такий результат не завжди гарантований. Японії не вдавалося створити інфляцію протягом більшої частини останніх 30 років, незважаючи на масивні державні витрати та кількісне пом’якшення. Ви також можете перегнути палицю і створити високу інфляцію, як це сталося в Зімбабве протягом останніх двох десятиліть.

Контрольована інфляція в межах 2-3% була б ідеальним результатом.

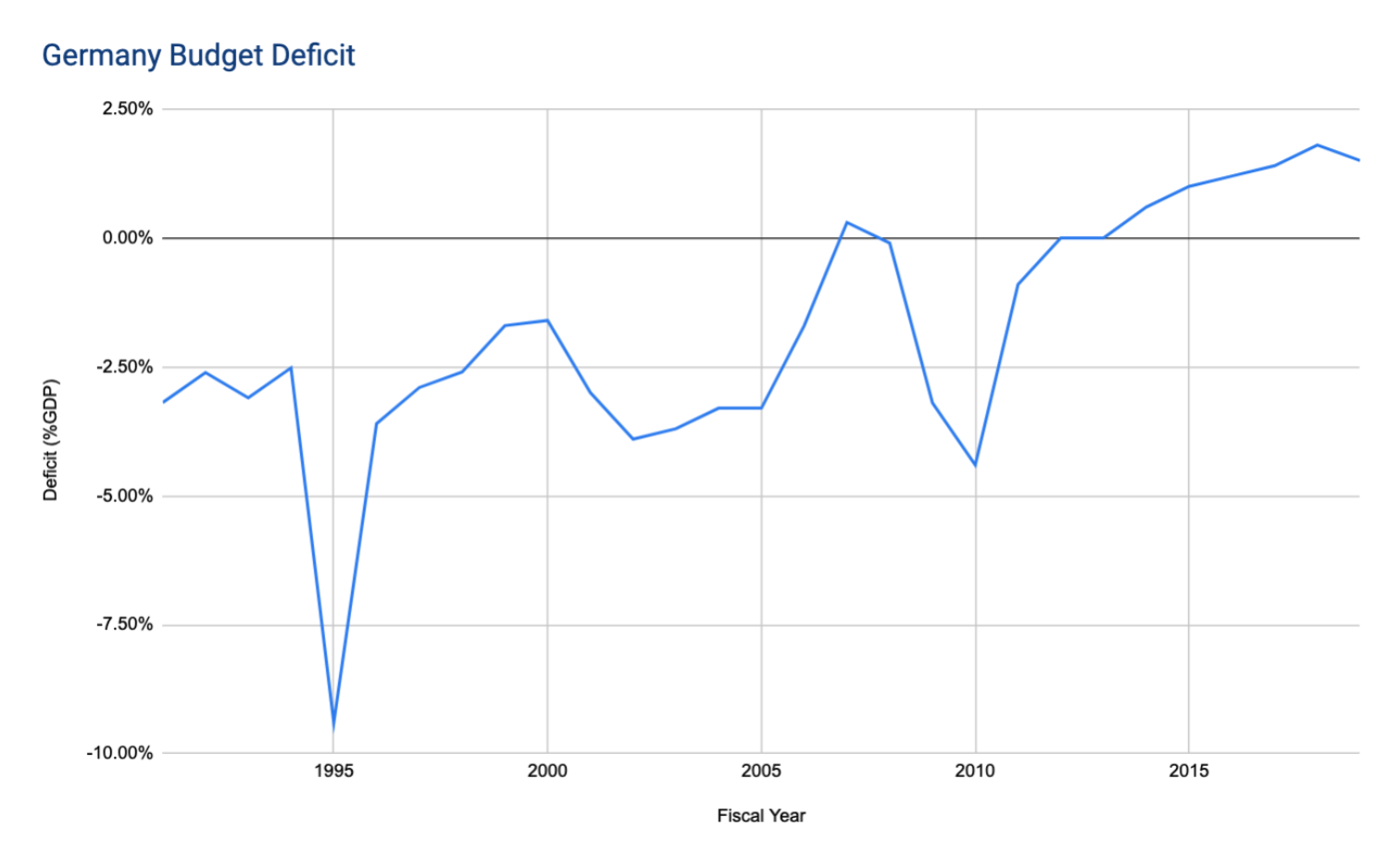

3. У нас є надлишки

Після обох світових воєн існував сильний соціальний і політичний консенсус на користь бюджетної стриманості та скорочення боргу.

Німеччина знизила відношення боргу до ВВП з 82,4% у 2010 році до 59,8% у 2019 році, маючи профіцит.

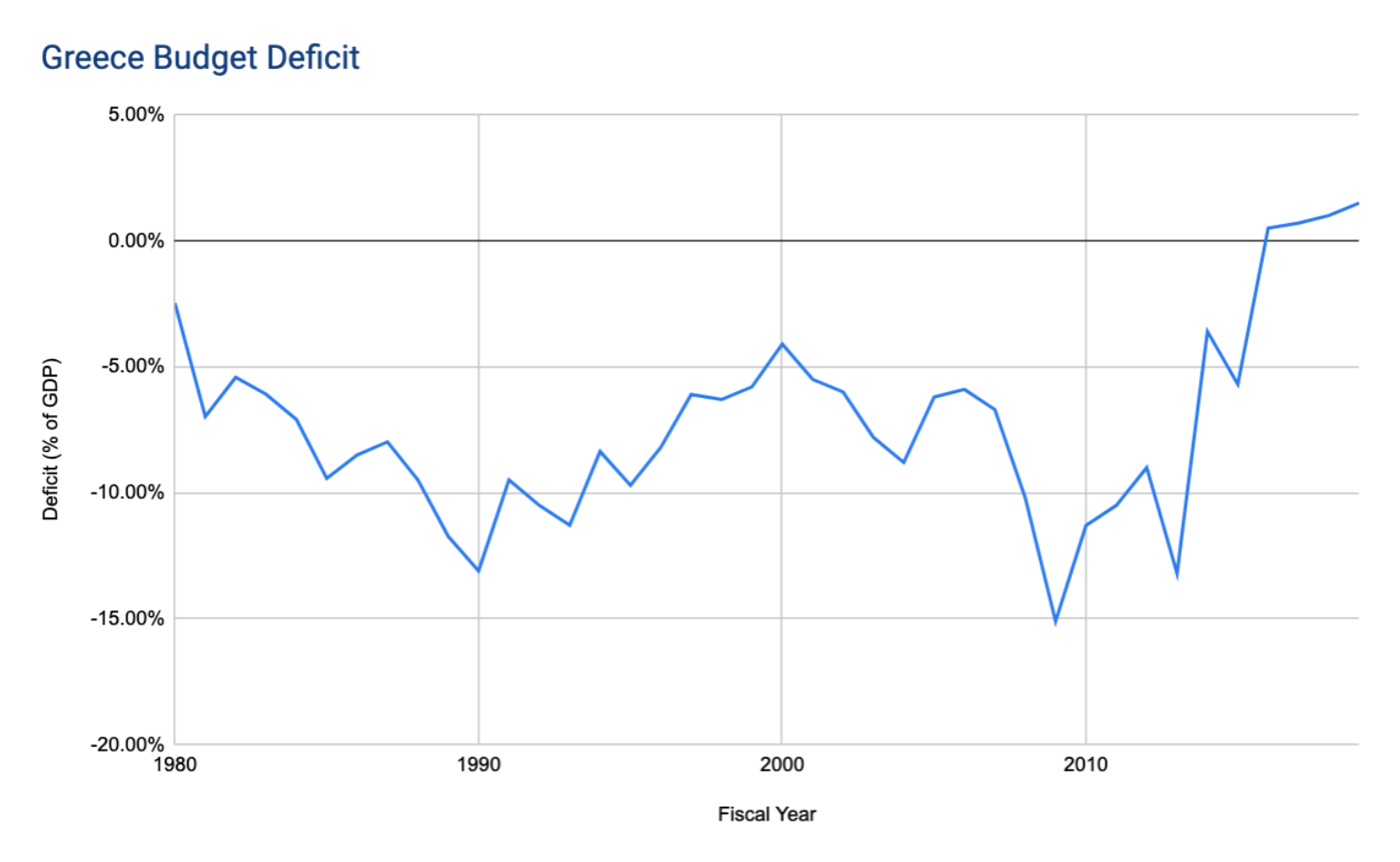

Так само і Греція була змушена мати профіцит і виправити свої марнотратні звички в рамках умов надання допомоги.

Мій погляд на те, що станеться

США більше не мають дисципліни, щоб мати профіцит платіжного балансу, але можуть продовжувати підтримувати дефіцит доти, доки долар залишається світовою резервною валютою. День розплати прийде, але, схоже, не в найближчій перспективі, тому борг США продовжуватиме зростати.

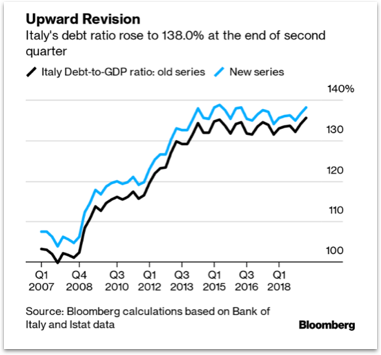

Певний час я побоювався, що наступна фінансова криза набуде форми кризи суверенного боргу у великій економіці, оскільки інвестори побоювалися, що вона більше не зможе дозволити собі такий рівень боргу, як це сталося в Греції десять років тому. На думку спадає Італія, де співвідношення боргу до ВВП має перевищити 150% у 2021 році.

Я вже не впевнений, що це найбільш вірогідний сценарій. Криза євро показала, що Європа готова піти на все заради збереження євро, і я очікую, що цей раз не буде винятком. Хоча може виникнути криза суверенного боргу, ми, ймовірно, знайдемо спосіб заплутано вийти з неї.

Як наслідок, мені цікаво, чи не прийде наступна криза не як криза віри, а як криза фіатних валют, які пишуть великими літерами. Я не бачу, що це станеться в найближчий рік або близько того. Однак настане день розплати, враховуючи постійне зростання грошової маси в поєднанні з нестійким зростанням боргів і дефіцитів майже в кожній великій країні світу.

Що робити людям, які живуть у цій бульбашці?

Невідомо, чому і коли ця бульбашка лопне, але є кілька способів бути готовими до того, що вона лопне.

По-перше, в цьому середовищі ви не повинні мати жодних облігацій. Дохідність шалено низька, і ви не отримуєте компенсації за ризик дефолту. У той же час, ви піддаєтеся ризику інфляції.

По-друге, я б різко збільшив ваші запаси готівки до 20% або більше від ваших активів. Ви нічого не заробляєте на цих грошах і втрачаєте інфляційну вартість. Крім того, вона буде знецінена в умовах кризи фіатної валюти. Однак наявність ліквідності корисна в інших типах криз, коли люди тікають у безпечне місце, коли бульбашки лопаються. Він забезпечує безпеку, гнучкість і дозволяє купувати активи дешево. У той же час, ви можете відмовитися від готівки, якщо це необхідно, якщо інфляція різко зросте.

По-третє, уникайте маржі як чуми. Хоча інфляція зменшує вартість вашого боргу (і з іпотекою все гаразд), ви не хочете бути вразливими до маржинальних вимог, коли бульбашка лусне і активи знизяться в ціні. Багато заможних людей збанкрутували таким чином під час фінансової кризи 2007-2008 років.

По-четверте, власні якісні запаси. Вони зростають у ціні в умовах інфляції і зберігають більшу вартість, коли ціни на активи падають. Іншими словами, не страждайте від FOMO і не гнатися за останніми інвестиційними віяннями (Bitcoin, Gamestop і т.д.). Це не означає, що ви повинні обов’язково продавати свої біткоїни, якщо вони у вас є. Це форма цифрового золота, яка може бути хорошим хеджуванням від інфляції, але я б не став збільшувати свою позицію за поточних цінових рівнів.

Ви не повинні намагатися скоротити бульбашку, тому що, як сказав Кейнс: “ринки можуть залишатися ірраціональними довше, ніж ви можете залишатися платоспроможними”. Кращий спосіб зіграти на бульбашці – створити активи, такі як технологічний стартап або SPAC.

Зауважте, що в моєму випадку я навіть не володію акціями. У мене є стратегія штанги, в якій використовуються лише готівка та ранні неліквідні приватні технологічні стартапи. Якщо ви маєте достатню диверсифікацію (тобто більше 100 інвестицій), щоб врахувати стартапи, які зазнають невдачі, приватні технологічні стартапи на ранніх стадіях є найкращим класом активів. Вони створюють цінність для економіки і можуть швидко зростати. Як такі, вони чудово підходять для володіння як в умовах інфляції, так і в умовах дефляції.

Зауважте, що я сильно варіюю баланс своїх активів між готівкою та стартапами. Іноді я весь у стартапах. Іноді тримаю великі запаси готівки. Зараз я створюю свої грошові резерви, одночасно інвестуючи. Мені особливо подобається арбітраж з продажу переоцінених акцій публічних технологічних компаній (або компаній, що знаходяться на стадії підготовки до IPO) та інвестування в дещо менш переоцінені технологічні стартапи на ранніх стадіях розвитку. Однак я підозрюю, що наявність великих грошових резервів стане в нагоді в якийсь момент в найближчі кілька років.

Щасти вам!