Мені дуже сподобалася розмова з Джеком Фарлі. Ось як він це підсумував.

Правильно назвавши 2021 рік“все бульбашкою“, ось як дивиться на речі тиха легенда венчурного капіталу (VC) Фабріс Грінда:

- ведмежий ринок венчурних інвестицій 2022-? не закінчився, але створив чудові можливості.

- оцінки для ШІ-компаній є “смішними”, тоді як оцінки для компаній, які не використовують ШІ, є обґрунтованими”.

- Фабріс бачить переконливі можливості в оборонних технологіях, а також в автономному водінні (дуже нелюбимому зараз).

- Більшість AI-компаній, які він бачив, створили “цікаві продукти”, але мають “незрозумілі бізнес-моделі”, “не виправдовують хайпу” і “більшість з них йдуть до нуля”.

- Примітка: він має на увазі ВИКЛЮЧНО приватні венчурні компанії, а не акції, що торгуються на біржі. він зазвичай виходить, як тільки імена стають публічними (як це було у випадку з Alibaba і Palantir $BABA $PLTR).

- він вважає, що цикл хайпу Гартнера стосується і ШІ… в короткостроковій перспективі трансформація буде меншою, ніж очікується зараз, але в довгостроковій перспективі масштаб перевершить очікування всіх, крім найзапекліших провісників ШІ (це мої слова, а не його).

- він був і залишається крипто-биком. Крім того, що він володіє великою кількістю токенів, він активно працює з європейським дохідним стейблкоіном під назвою Midas (він недоступний в США, але доступний в більшості інших країн), який, як він сказав в інтерв’ю, відповідає регуляторним вимогам, має захист від банкрутства і може бути використаний в ланцюжкових DeFi-системах.

З повною стенограмою нашої розмови можна ознайомитися тут.

Джек: Forward Guidance надається вам компанією VanEck, світовим лідером в управлінні активами з 1955 року. Пізніше ви дізнаєтесь більше про VanEck ETF, а поки що давайте перейдемо до сьогоднішнього інтерв’ю. Я дуже радий вітати в Forward Guidance Фабріса Грінду, підприємця та інвестора.

Фабріс був засновником компанії Auckland, яка згодом була продана Бернару Арно, засновником OLX, яка згодом була продана Naspers, і є серійним ангельським інвестором таких компаній, як Airbnb, Alibaba і FanDuel. Фабріс, дуже приємно познайомитися з вами. Дякую, що прийшли.

Дякую, що запросили мене. У вас є свій підприємницький шлях, і це чудово. І пізніше я хотів би розпитати вас про Midas, компанію, співзасновником та інвестором якої ви є, і яка робить багато чудових речей у світі стейблкоінів.

Але я розумію, що ви також дуже зацікавлені в макроекономіці, в тому, що впливає на ціни на активи, і в роботі з центральними банками. На вашому сайті є такі статті, як “Ласкаво просимо до бульбашки всього”, яку ви написали в лютому 2021 року, а також у лютому 2020 року ви писали про COVID-19, можливо, чорного лебедя, який штовхає світову економіку в рецесію. Тож моє перше запитання до вас: як макроекономіка впливає на ваш світ інвестування у венчурні компанії, а також на вашу підприємницьку діяльність?

Якщо ви цілими днями торгуєте відсотками, то, очевидно, має сенс звертати увагу на макроекономіку і те, що говорять центральні банки. Але як макроекономіка впливає на людину, яка інвестує у венчурний капітал або починає бізнес, як на неї впливає макроекономіка?

Фабріс: Макроцикл має значення через цінові точки, в які ви входите і з яких ви виходите. При цьому, як інвестор у світі венчурного капіталу, ви не контролюєте вихід. Тоді знайте, на якому етапі циклу ви перебуваєте.

Що ви точно знаєте, так це те, коли ви інвестуєте. Тому я намагаюся бути дуже уважним, особливо до рівня цін, щоб переконатися, що я не переплачую. І ось, у 2021 році, коли всі інші в основному божеволіли, я зробив крок назад і подумав: “Гаразд, ми перебуваємо в мильній бульбашці через надмірно м’яку фіскально-монетарну політику”.

І це призводить до інфляції цін на активи в кожному класі активів, корелюючи з одним з них на шляху до зростання, від нерухомості до облігацій, акцій, приватних, публічних, NFT, криптовалют, SPAC, і так далі. І тому, власне, давайте продавати. Отже, я дотримувався політики, що якщо це був якір у землі, ми повинні продавати його в усіх можливих класах активів.

Звісно, у приватному світі це не ліквідний капітал. Ми продали лише частину того, що хотіли б зробити. Але поки всі інші інвестували, ми виводили кошти.

І навпаки. Минулого року, коли всі у венчурному світі говорили про те, що треба згрібати попіл, ми ні в що не інвестували. Я подумав: “Ні, це найкращий час для інвестування, тому що оцінки є обґрунтованими”.

Я маю на увазі, що немає нічого дешевого в технологіях, але більш розумного, ніж вони були раніше. Конкуренція набагато менша. Тож якщо раніше фінансувалося 20 компаній, які робили те саме, то зараз – одна чи дві.

Таким чином, у вас більше шансів перемогти в категорії. І засновники зараз зосереджені на економіці одиниці продукції, швидкості згоряння, на тому, щоб переконатися, що у них є два роки готівки, і вони втечуть, і вони перейдуть до наступного етапу. І ці речі мають велике значення.

Якщо поглянути на останнє десятиліття, то венчур як клас активів дуже відрізняється від більшості. Він слідує так званому степеневому закону, тоді як всі інші класи активів слідують нормальним гаусівським кривим розподілу. І в цьому законі влади це означає, що кілька найкращих компаній у категорії в кінцевому підсумку отримують всі прибутки.

А якщо подивитися на 2010-ті роки, то найкращі інвестиції були зроблені в 08, 09, 010, 011 роках. Так, після великої рецесії або фінансової кризи. І я підозрюю, що те ж саме станеться і тут.

Найгіршим часом для інвестицій буде, ймовірно, 21 рік, а можливо, і 2020 рік. І найкращим часом для інвестицій у 2020-х роках буде кінець 22, 23, 24 до розвороту. Так що макрос має значення.

З огляду на це, я був би нещирим, якби сказав, що роблю це, бо вважаю, що це допомагає мені стати кращим інвестором. Насправді у мене є евристика, якої я дотримуюся. Отже, у 21-му році це не була директива згори донизу.

Оцінки високі. Отже, я вірю, що ми це зробимо, що наша евристика, те, як ми оцінюємо компанії, є правильною, і ми знайдемо більшість компаній дорогими, і тому ми не будемо інвестувати, а вирішимо вийти з них, коли з’являться відповідні можливості. Тож для мене це більше інтелектуальна вправа, ніж щось інше.

Отже, я був, я економіст за освітою. Я провів багато часу, думаючи про це, пишучи про це, читаючи про це. І так сталося, що це має наслідки, які можуть бути застосовані у венчурному просторі.

Але для більшості людей, я думаю, це нормально ігнорувати, якщо вони дійсно суворо ставляться до своєї евристики, особливо до оцінювання.

Джек: Я думаю, що це дуже важливий момент. Ти любиш макро. Я люблю макрозйомку, і вона, безумовно, допомогла вам.

Але я думаю, що ми вивчаємо її, тому що вона нам подобається, а не тому, що вона допоможе нам зазирнути за ріг або створить чудові можливості для інвестування. Отже, Фебрезі, просто для початку, я прочитав в Інтернеті, що ви продали свою компанію, свою першу компанію Бернару Арно з LVMH у 2000 році. Я думаю, що саме тоді лопнула бульбашка венчурного капіталу.

Отже, коли ви працювали на першій роботі після коледжу або коли ви навчалися в коледжі, це був час першої бульбашки венчурного капіталу, ви ще не були в цьому світі. Тож коли ти, твій перший світ, це було так, ніби ця бульбашка луснула. А потім я уявляю, що з 2010 року і дотепер венчурний капітал як клас активів дійсно роздувся, набагато більше грошей вливається в цю сферу, оцінки зростають, люди інвестують в Uber, як у вас виходить, а потім у них з’являється більше грошей, щоб інвестувати в інші компанії.

Отже, багато людей, які, скажімо так, розкидаються грошима, я впевнений, що не всі деталі я зрозумів правильно, але це приблизний часовий графік вашої роботи і часовий графік венчурного капіталу?

Фабріс: Навіть наприкінці дев’яностих, тобто я закінчив коледж у 96 році. Я працював у McKinsey і компанії 96, 98 років, знаючи, що це була мильна бульбашка, але я зрозумів, що мені потрібно більше навичок там, де я збираюся будувати свою компанію. І я хотів побудувати технологічну компанію.

Я так і знав. І я думав, що проґавлю мильну бульбашку, коли йду в McKinsey, але, о диво, не проґавив. Отже, я дійсно бачив ніч ейфорії, коли будував свою першу компанію, у 98, 99, 2000 роках.

І я побачив зворотний бік бульбашки. Свою наступну компанію я заснував у 2001 році. І в 2001 році, коли я був венчурним інвестором, я дзвонив кожному з них і казав: “Гей, у мене є чудова ідея”.

Він надзвичайно добре зарекомендував себе в Європі та Азії. Існує правильна бізнес-модель. Я знаю, як реалізовувати, і я перевірений підприємець з успішним послужним списком.

Я не думаю, що я закінчив речення, коли вони поклали слухавку, тому що, знаєте, всі інші були під pets.com, e-toys, webvan, MCI, WorldCom, і не було ніякого способу побудувати компанію. І я знаю, що такі речі відбуваються циклічно, і ці цикли тривають кілька років. Тож я бачив бум і крах наприкінці дев’яностих, на початку 2000-х років.

Я бачив це знову, як у 2004 році – ейфорія до 2007, 2010, як автобус. І знову бум 2021 року. А потім 22, 23 банкрутства у венчурному світі, які, до речі, значною мірою продовжуються, чи не так?

Люди на публічних ринках кажуть: “О, все просто чудово”. У нас є чудова сімка абощо, яка варта бла-бла-бла. Але якщо ви подивитеся на публічну ринкову капіталізацію технологічних компаній з капіталізацією менше 20 мільярдів, то більшість з них впали на 80%.

Раніше вони падали на 95%. Зараз вони впали на 80%. Відтоді вони працюють на форекс, але вони все ще внизу, знаєте, футбол все ще розділений на чотири або п’ять піків.

А якщо подивитися на венчурний ринок в цілому, то кількість грошей LP, що надходять у венчурний простір, різко скоротилася. А самі венчурні інвестиції все ще падають на 75% від піку до спаду. Тож ми все ще перебуваємо в середині кризи.

Отже, це вже третій великий цикл буму-спаду, який я бачив у венчурному просторі.

Джек: А під час буму 2020 і 2021 років, які оцінки ви бачили в різних компаніях, на які ви дивилися, знаєте, будь ласка, не розкривайте ніяких особливостей, які вам незручно розкривати, і як вони порівнюються з попереднім десятиліттям? А також, чи є якась конкретна історія, яка може мати ознаки бульбашки, або, знаєте, завжди є один магазин, який є ознакою вершини.

Фабріс: Отже, медіанні оцінки практично повністю вибухнули. Отже, медіана до посіву 2013, 2019 років становила один до п’яти, медіана посіву – три до дев’яти, медіана a – сім до 23, медіана 30 дописів – один до 30. Медіана B, ймовірно, була приблизно 15 на 50 з відповідною тягою.

Отже, ніякої тяги, 150 приїхало на GMV 600 K і GMV 2,5 мільйона. Я маю на увазі, що в доходах SAS, можливо, 20% від цього.

Джек: Отже, це співвідношення ринкової капіталізації до доходу у фондовому світі, відоме як співвідношення ціни до обсягу продажів.

Фабріс: Так. Я маю на увазі, що це поєднання доходу, валових продажів. Якщо ви маркетплейс або ваш дохід від SAS до посіву був би, скажімо, нульовим, наприклад, 30 тис. a – це 100 тис., 150 тис., а b – 500 тис. за таких оцінок.

І те, що почало відбуватися в часи “бульбашки”, – це те, що ми бачили компанії, які збільшували свої доходи на сто ікс уперед. Але ознак бульбашки не було, хіба це не було ознакою бульбашки. Я маю на увазі, що оцінки були божевільними.

Ми пройшли шлях від 10, 15, 20 X прогнозних доходів до сотні X в деяких випадках. Але це скоріше швидкість, з якою укладалися угоди, що свідчить про відсутність належної юридичної перевірки, чи не так? Наприклад, “О, я хотів би відповісти на дзвінок, щоб оцінити компанію”.

І, можливо, у нас буде наступний дзвінок. Ну, можливо, перший, юрист або директор відповідає на перший дзвінок, а я хочу зателефонувати наступного тижня для другого дзвінка. І ми приймаємо рішення, і ми надзвичайно швидко приймаємо рішення.

Два тижні, два годинні дзвінки на тиждень, і ми вирішуємо, інвестувати чи ні. І в основному між першим і другим дзвінком вони кажуть: “О, ми переповнені підписками”. Знаєш, у нас є зачіпка.

Ми залучаємо від ста мільйонів до мільярда від Tiger або SoftBank, двох найбільших інвесторів на бичачому ринку, які, по суті, не провели жодної перевірки і виписали величезні чеки на основі одного дзвінка. І так укладалися угоди, причому з такою швидкістю, що можна було подумати, ніби ніякої роботи не ведеться. І ви повинні були б повірити, що всі зірки зійшлися і ціни, які вони платили, тим більше, що люди були настільки налаштовані, що вони негайно фінансували або інші венчурні фонди йшли і фінансували конкурентів.

І в результаті у вас буде 10, 15 дуже добре фінансованих конкурентів, які претендують на те саме місце за божевільними цінами. Тож було цілком очевидно, що більшість з них не збиралися робити це, оскільки ціни були дуже високими. Якщо ціна була ідеальною і венчурною, то дуже рідко трапляються раунди зі зниженням ціни, тому що часто під час інвестиційного раунду існує пункт про антирозмивання, який означає, що якщо ви робите наступний раунд за нижчою ціною, то попередній раунд переоцінюється і фактично розмиває засновників, тому що засновники не хочуть цього.

Якщо ви залучаєте занадто багато грошей за занадто високою ціною, це вбиває компанію. Отже, у венчурному світі, що вбиває компанії, три основні причини смерті номер один – це те, що вони не знаходять відповідного ринку, це очевидно. По-друге, боротися зі своїми співзасновниками, хоча наявність співзасновників збільшує ваші шанси на успіх.

Тож це палиця з двома кінцями. І номер три – це залучення надто великої кількості грошей за надто високу ціну. Проблема в тому, що жоден засновник-початківець не скаже: “Ні, це було б якби хтось запропонував 50 за 150 попередньо, 25-відсоткове розведення, 50 мільйонів, або хтось запропонував, ну, не знаю, 10 за 50”.

Вони завжди беруть 50 за 150, але, або 10 за 40 чи 50 поштових відправлень. Проблема в тому, що якщо ви не доростете до цього, ви можете просто вбити свою компанію. Так ви різко збільшуєте ймовірність невдачі.

Але є й погана динаміка. Якщо всі інші піднімають, ви відчуваєте, що змушені піднімати. Ви відчуваєте, що змушені їх витрачати.

Я маю на увазі, що так, я думаю, що швидкість виконання була дійсно високою, а оцінки на сто ікс вперед – це дійсно те, що припускало, що було надзвичайно пінистим.

Джек: Чому залучення надто великих коштів за надто високою оцінкою є проблематичним? Звучить як досить серйозна проблема. Чому це так токсично для деяких компаній?

Фабріс: Ну, більшість стартапів не є прибутковими, і ніхто не очікує, що вони стануть прибутковими з тією сумою, яку вони щойно залучили. Таким чином, вони зібрали занадто багато грошей за занадто високою ціною, і тепер їм потрібно йти збирати наступний раунд. Якщо вони не можуть підняти наступний раунд принаймні за тією ж ціною, вам потрібно зробити те, що називається пониженням ціни.

І, як я вже казав, подальше залучення, як і попереднє, запускає ці положення проти розмивання, тож, скажімо, ви щойно залучили 200 мільйонів на 800 попередніх, 1 мільярд постів, 20% розмивання на 200 мільйонів, але ваша компанія коштує лише 200 мільйонів. У наступному раунді вони пропонують підняти 50 за 150 чи скільки там. Може статися кілька речей.

Один з них – це те, що хлопці до 200 можуть переоцінити акції на рівні 200, і в цьому випадку ви щойно побачили 50% розмиття у вашій компанії. Таким чином, засновники втрачають значну частину своїх звичайних акцій, або, можливо, немає підтримки інсайдерів у підтримці компанії, а це означає, що нові інвестори не збираються цього робити. Вони створюють платну гру.

Я маю на увазі, що це дійсно руйнує компанії, тому що в кінцевому підсумку таблиці з кеп-таблицями виявляються переплутаними. Занадто багато переваг надається ліквідації. І тому вам потрібно робити масові зачистки там, де ви можете знищити інвесторів.

І це добре, але це також може знищити компанії. Тож ми бачимо багато подібних фальшивих смертей єдинорогів, які відбувалися протягом останніх кількох років, оскільки ці компанії не коштували стільки, скільки вони залучили, або ж вони збанкрутували, або ж вони взяли копійки в доларах і фактично найняли або ж повністю повернули їх назад. Отже, ми бачимо, напевно, три сценарії.

Один зі сценаріїв, який ми спостерігаємо, – це повне знищення, коли ми збираємо гроші зараз під п’ять відсотків, попередньо розбавляючи колишніх інвесторів, конвертуючи весь стек у звичайні акції, а нові інвестори отримують 20, 30, 40, 50 відсотків. Ми створюємо пул опціонів для управлінської команди. Тобто це перезапуск компанії, ніби попередній орендар не вийшов, не існував.

І це відбувається для того, щоб знищити інвесторів, які більше не хочуть виписувати чеки. Тож здебільшого це сталося з інвесторами кросоверів, які повністю пішли. Так що неважливо, D1, Co2, і в якійсь мірі SoftBank і Tiger.

По-друге, найчастіше ми бачимо, що компанії не хочуть робити раунди на пониження. Тож вони роблять раунд за фіксованою ціною, але вони додають структуру, вони додають перевагу при ліквідації. Тож вони кажуть: “Гаразд, зараз відбувається новий раунд, але якщо я вкладу нові гроші, то отримаю три “ікси”.

Але зворотний бік цього полягає в тому, що ви, по суті, обмежуєте свій результат. Це означає, що зараз компанія намагатиметься продати себе, і останній раунд інвесторів зробить два-три “ікси”, а потім, ймовірно, буде знищений. Ми, як венчурні інвестори, це не те, що я андеррайтингую.

Я хочу андеррайтингувати 10 X. І тому ці угоди типу приватного капіталу зі структурою – не зовсім моє. І на третьому місці, звісно, люди, які зібрали достатньо коштів, щоб зробити це і перемогти, але їх дуже мало.

Джек: Існує ефект, коли венчурні компанії залучають гроші, вони дещо, по суті, мають короткий пут: якщо ринкова капіталізація падає і вони залучають додатковий раунд, це шкодить засновникам, тому що фактичні інвестори, LP або GP, які вкладають гроші у венчурні фірми, захистили себе. Тож якщо ви залучаєте гроші за завищеною оцінкою, а потім вам доводиться робити раунд зниження, це може бути дуже токсичним. І я уявляю, що якщо ви залучаєте 200 мільйонів, ваша компанія звикає до способу життя з 200 мільйонами, і ви починаєте наймати всіх цих помічників, їздити в подорожі і таке інше.

Фабріс: Люди схильні витрачати гроші, якщо вони у них є. І не обов’язково такий спосіб життя, а більше – давайте наймати, давайте рости швидше і так далі. А потім раптом перехід від режиму зростання до, давайте зосередимося на економіці одиниці.

Я маю на увазі, що кількість компаній, які перебувають на стадії Серії В і вище, на такій пізній стадії, що мені доводиться рекомендувати 65% або більше їхніх співробітників, просто вражає. І, до речі, якщо вам доведеться це зробити, то краще зробити це один раз. І вони готові робити це по кілька разів, бо це руйнує бойовий дух.

І ви робите масивний рефері, ніби ви щойно відпустили 70% людей, і ви такі, мовляв, дивіться, люди вже пішли. Ось так. Ми – команда, і ви використовуєте це як досвід для підвищення морального духу, навіть якщо це травматичний досвід порівняно з тим, коли ви робите це на 5%, і на 5%, і на 5%.

Це насправді найгірше, тому що тоді люди задаються питанням, коли і куди вони прийдуть наступного разу.

Джек: І як ви узгоджуєте жорстоке скорочення людей, яких звільняють, із загальною макроекономічною картиною, коли рівень безробіття все ще низький – 3,9%. Економіка США, схоже, продовжує створювати нові робочі місця, а ринок праці розширюється. Чи бачите ви розрив між тим, що відбувається у Кремнієвій долині та венчурному світі, і ширшою макроекономікою?

Фабріс: Безумовно. Я маю на увазі, що це свідчить про те, що Силіконова долина, хоча і є рушієм економічного зростання та зростання продуктивності, насправді не була рушієм зростання зайнятості. Таким чином, кількість, відсоток населення США, зайнятого в технологічних компаніях, все ще вимірюється низькими однозначними цифрами.

А це може призвести до масового спаду в технологіях, який ми вже мали. І знову ж таки, не у всіх технологічних секторах, очевидно, що компанії, які займаються штучним інтелектом, наймають переважно працівників, і це не впливає на зайнятість загалом. А економіка в цілому виявилася набагато стійкішою, ніж люди очікували.

Якщо зробити крок назад у 22-й рік, то більшість людей небезпідставно прогнозували, що в США вже буде рецесія. Ми спостерігаємо найшвидше зростання ставок з початку 1980-х років, номінальних ставок. І ми були розумно перевантажені одночасно в кожній категорії – від комерційної нерухомості до споживчих боргів, боргів за кредитними картками, студентських боргів та іпотечних боргів.

Крім того, в різних секторах відбувалося уповільнення темпів зростання. Отже, очікувалася рецесія, але зайнятість насправді трималася набагато краще, ніж люди очікували. Доходи людей тримаються набагато краще, незважаючи на висхідну динаміку.

Історично склалося так, що коли ви мали перевернуті криві дохідності та швидке зростання ставок, ви могли очікувати рецесії. За останні 70 років у нас була лише одна м’яка посадка, і це було в 1994 році. Отже, розумні гроші – це рецесія.

І все ж, чи змінився наратив від рецесії до, можливо, м’якого приземлення, чи, можливо, до відсутності приземлення, як зараз, коли ми знаходимося, так, тому що ІСЦ залишається вищим, ніж хотілося б людям. Можливо, ми не бачимо, і насправді, це одне з тих місць, де експерти, де консенсус був помилковим, що ставки залишатимуться вищими довше, – те, про що я говорив завжди, – здається, зараз стає все більш консенсусним. Спочатку люди передбачали чотири, п’ять, шість знижень ставок цього року, а зараз, можливо, ми зупинилися на двох, але стійкість набагато вища, і, можливо, на горизонті немає ніякого приземлення.

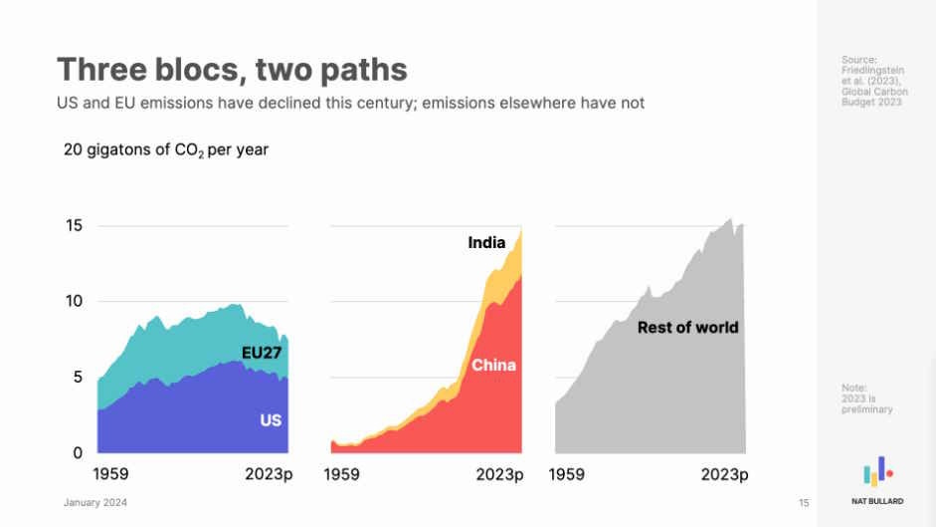

Я думаю, що зараз найбільший ризик – це вже не макроекономічний ризик. Насправді це геополітичне питання. Якщо я бачу на горизонті сірих лебедів або чорних лебедів, це означає, що ми в першому іннінгу?

Я маю на увазі, що ми точно перебуваємо у Другій світовій війні, чи не так? З одного боку, у вас є Росія, Китай, Іран і Північна Корея. З іншого боку, у вас є Захід в цілому, і ми сподіваємося, що зможемо залучити Індію до нашого табору, але протистояння вже є.

В Україні та на Близькому Сході тривають гарячі війни, і питання полягає в тому, чи буде ескалація? Я не думаю, що Китай має десантний потенціал для вторгнення на Тайвань, але те, що вони нещодавно зробили – це, по суті, бета-тестування блокади Тайваню, і якщо вони заблокують Тайвань, що тоді станеться? Як відбувається ескалація?

Мої макрозанепокоєння сьогодні в короткостроковій перспективі більше зумовлені геополітикою та ризиком нещасних випадків, які, очевидно, є вищими, ніж вони є фундаментально, хоча, так, чи маємо ми нестійкий дефіцит у США? Так, але насправді це можна досить легко виправити. Зараз політичної волі виправити це немає, але якби ви дали мені чарівну паличку, і я зміг би змінити деякі речі, я змінив розрахунок COLA для пільг, ви перевели всі державні пенсії на сплату штрафних внесків, і ви підвищили пенсійний вік до 70 років, або принаймні до 67, 68, і ви індексували його відповідно до очікуваної тривалості життя, ви, напевно, вирішили б усі свої проблеми з бюджетним дефіцитом, і, відверто кажучи, всі проблеми на Заході. Долар по відношенню до інших валют, скажімо, до євро, виглядає зараз набагато безпечніше. Якщо поглянути на ситуацію з державним боргом Італії, не кажучи вже про Грецію та інші країни, то вона виглядає набагато гірше.

Макрозанепокоєння, що цікаво, не зникли, але тепер є вторинними по відношенню до геополітичних проблем.

Джек: Ви вважаєте, що для вас більш нагальною проблемою є геополітична, а не макроекономічна. Я знаю, що ви не були чи все ще є, не знаю, ви мені сказали, інвестором компанії Palantir, яка, очевидно, дуже пов’язана з оборонними технологіями та національною безпекою і геополітичними загрозами США. Чи є щось, що ви побачили, будучи інвестором Palantir або інших компаній, що хтось, хто спостерігає за цим, читає газети і стежить за подіями, але не має такого досвіду, як у вас, може не знати?

Фабріс: Послухайте, я був інвестором компанії Palantir, коли вона була приватною. Тоді я віддав перевагу доступу до засновників. Справа в тому, що коли компанії стають публічними, я втрачаю свій привілейований доступ, тому що, звичайно, тепер ви отримуєте доступ лише до тієї інформації, яка є публічною ринковою інформацією.

Я вважаю, що зараз мені цікавіше інвестувати, тому я продав усі свої акції, зазвичай я продаю свої публічні акції, коли закінчується термін ізоляції, тобто компанії виходять на біржу, я сиджу під замком шість місяців, а потім продаю їх. Найцікавіша інвестиція в моєму портфоліо в сфері оборонних технологій зараз – це компанія “Андуріл”, A-N-D-U-R-I-L. Не знаю, чи чули ви про нього.

Гадаю, що так. Вони, по суті, заново винаходять генерального підрядника, оборонного підрядника для державного бізнесу, подалі від Lockheed Martin, Raytheons і т.д. у світі, тому що ці хлопці мають божевільну структуру витрат або не є ефективними. Вони будують сучасний, кислотно-легкий, капіталоефективний, швидкий, технологічно прогресивний підрядник.

Вона виграє контракти направо і наліво. Вони створюють надзвичайні автономні транспортні засоби, підводні, повітряні, оборонні тощо, які вражають уяву. Вони виграють контракти направо і наліво.

Безумовно, спостерігається зростання оборонних технологій. Мій геополітичний аналіз або експертиза, тож я приєднався до кількох груп, і це більше інтелектуальна цікавість, ніж щось інше, але є група під назвою Ergo, E-R-G-O, що складається з колишніх оперативників розвідки США, ЦРУ тощо, які створили, по суті, консультаційний бізнес для переважно, ймовірно, хедж-фондів, які торгують на глобальному макрорівні, Але для таких людей, як я, які інтелектуально цікавляться космосом, ви отримуєте приватний доступ до аналітиків розвідки, оборонних аналітиків і людей, які знаходяться в центрі того, що відбувається, які висловлюють свої думки і дають фактично ймовірнісні прогнози того, що може статися, починаючи від різних виборів і закінчуючи геополітичними подіями.

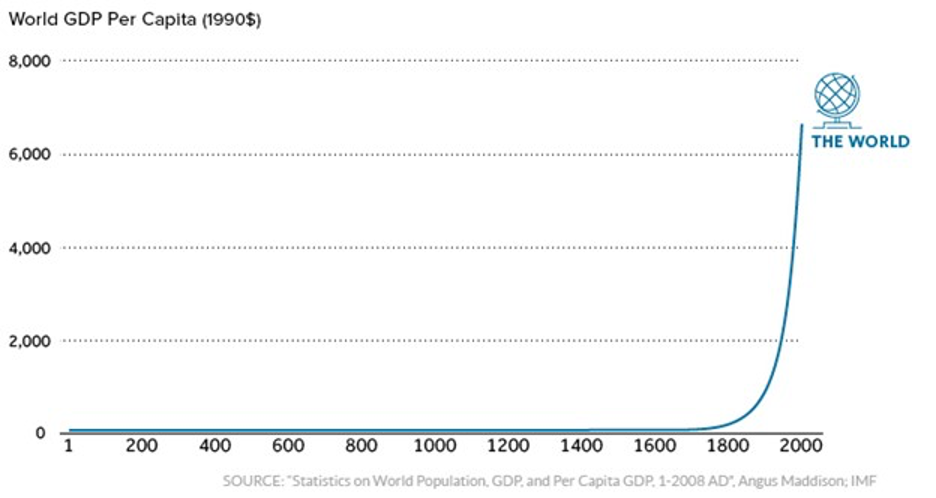

Послухайте, я роблю це з інтелектуальної цікавості. Це не змінює того, що я роблю з боку інвестування. З точки зору інвестування, зрештою, я вірю в те, що технології, які за своєю суттю є дефляційними, вирішать більшість світових проблем.

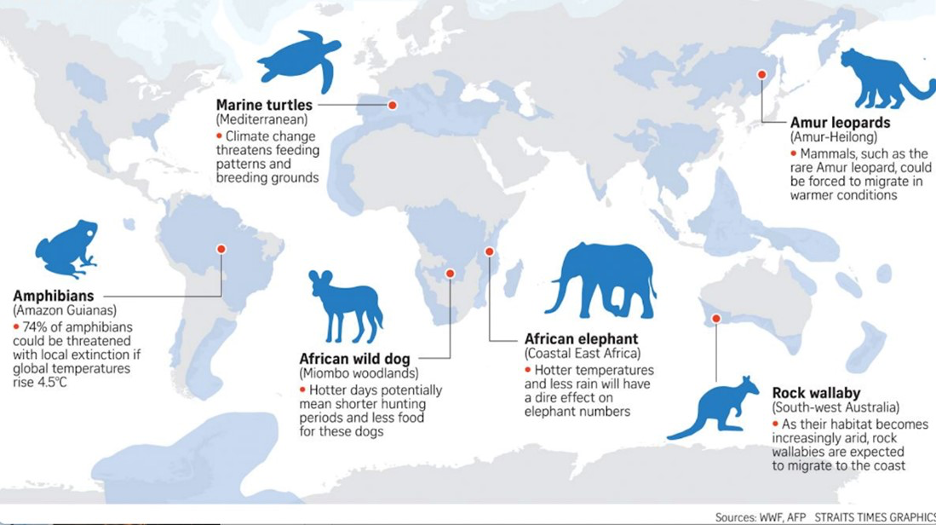

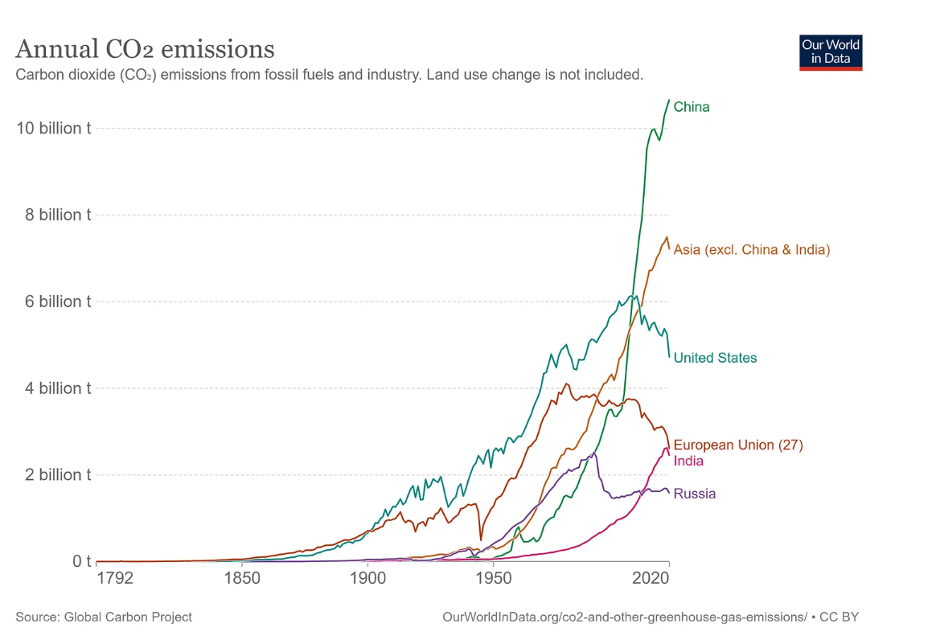

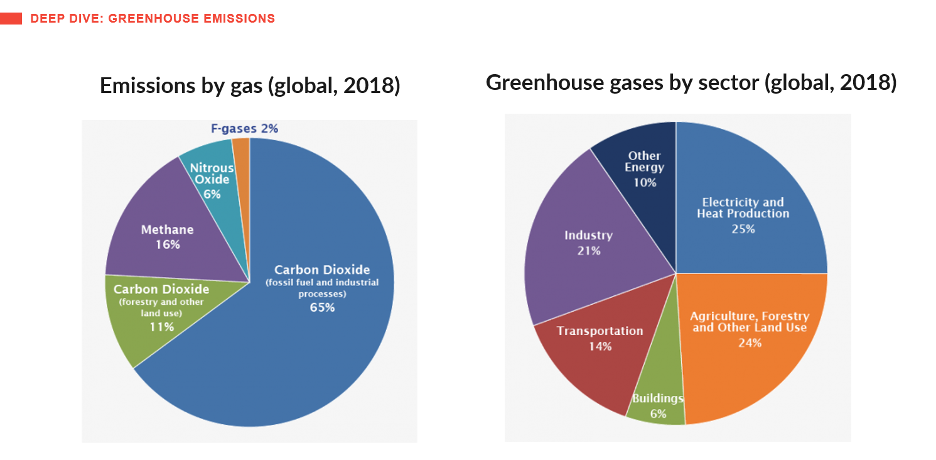

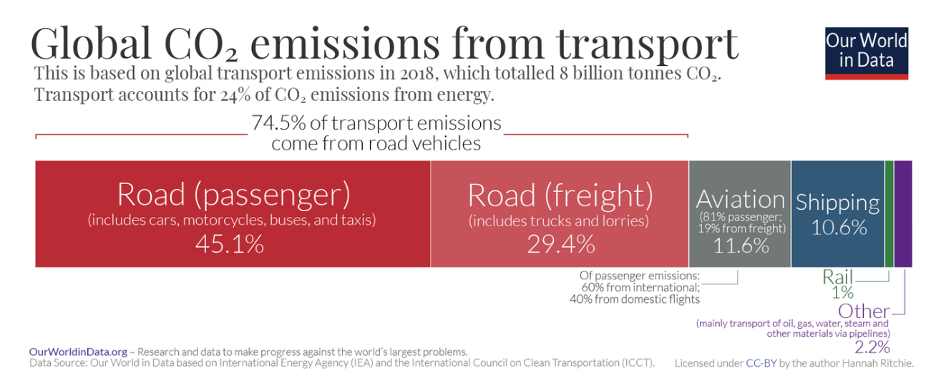

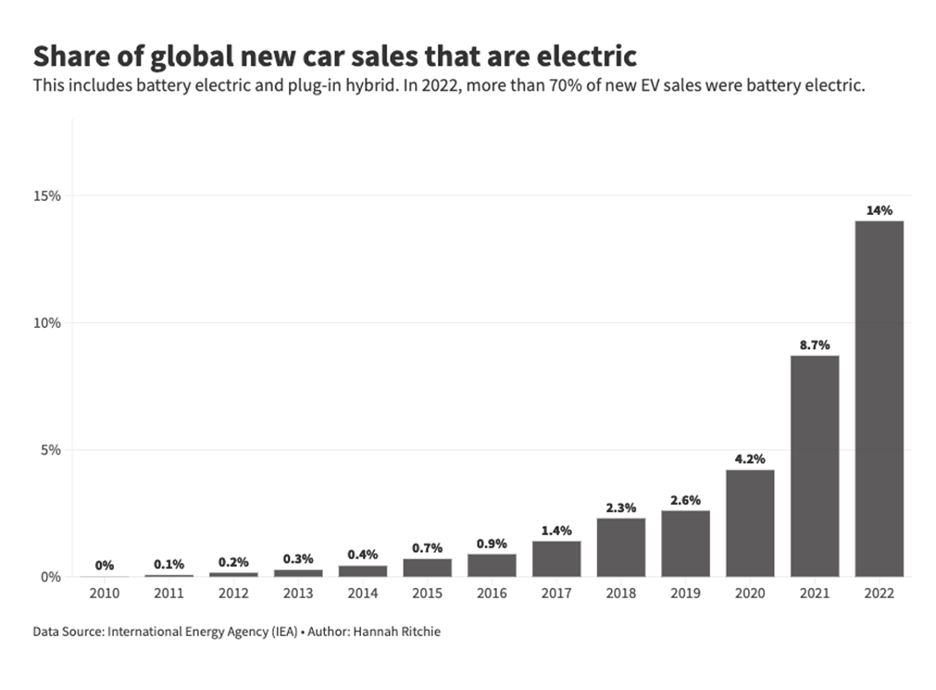

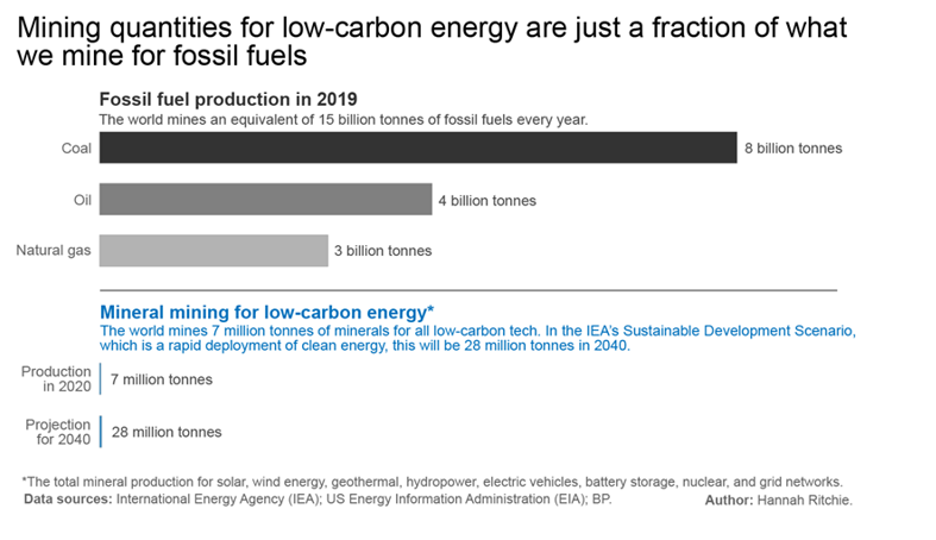

Причина, чому я займаюся технологіями, як інвестор і як засновник, полягає в тому, що я бачу проблеми, пов’язані з нерівністю можливостей, зміною клімату та кризою фізичного і психічного благополуччя. Я вважаю, що політики структурно не здатні їх вирішити, особливо з огляду на те, що багато з них є глобальними і мають негативні зовнішні наслідки, такі як зміна клімату. Тому замість цього я фінансую комерційні рішення, які можна масштабувати для вирішення кожної з цих проблем.

Саме тому я інвестую в 11 компаній, щоб спробувати вирішити цю проблему. Незалежно від геополітичного середовища та політичної ситуації, я сприймаю це як вичерпання моїх моделей. Я збираюся продовжувати робити те, що я роблю, тому що, по-перше, це надзвичайно прибуткова справа, а по-друге, що важливіше, я вважаю, що це правильно.

Я вийшов на пенсію 20 років тому, але я керуюся місією. Я хочу вирішувати світові проблеми. Я думаю, що технології – це спосіб зробити це, тому що вони дефляційні.

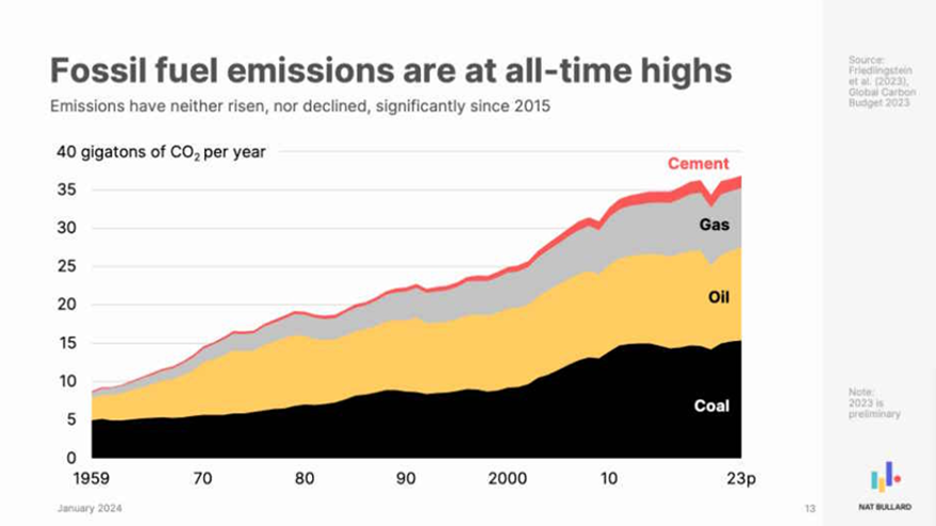

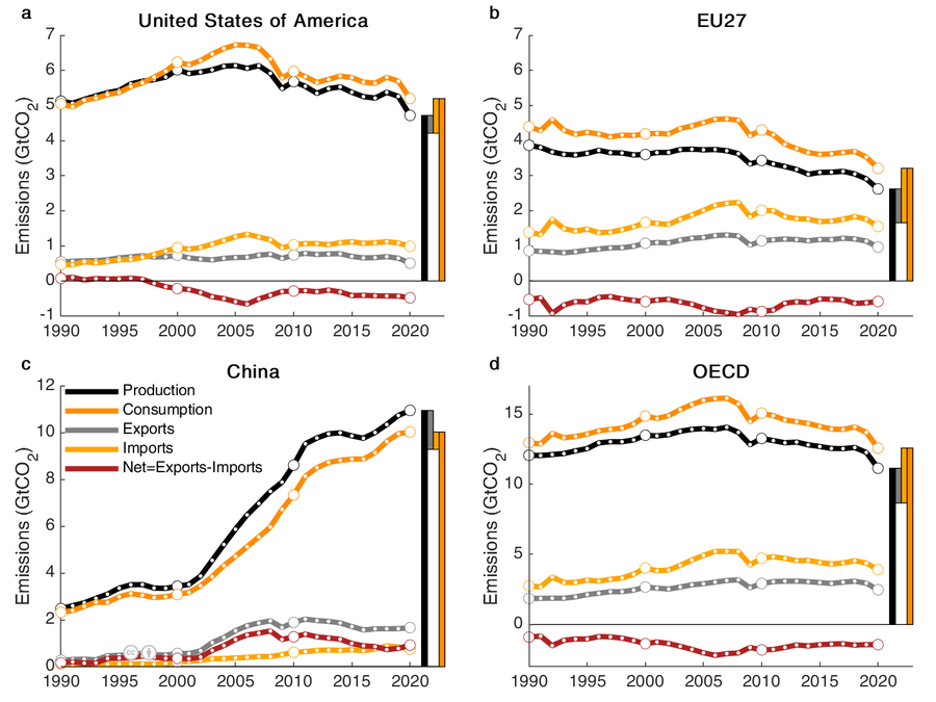

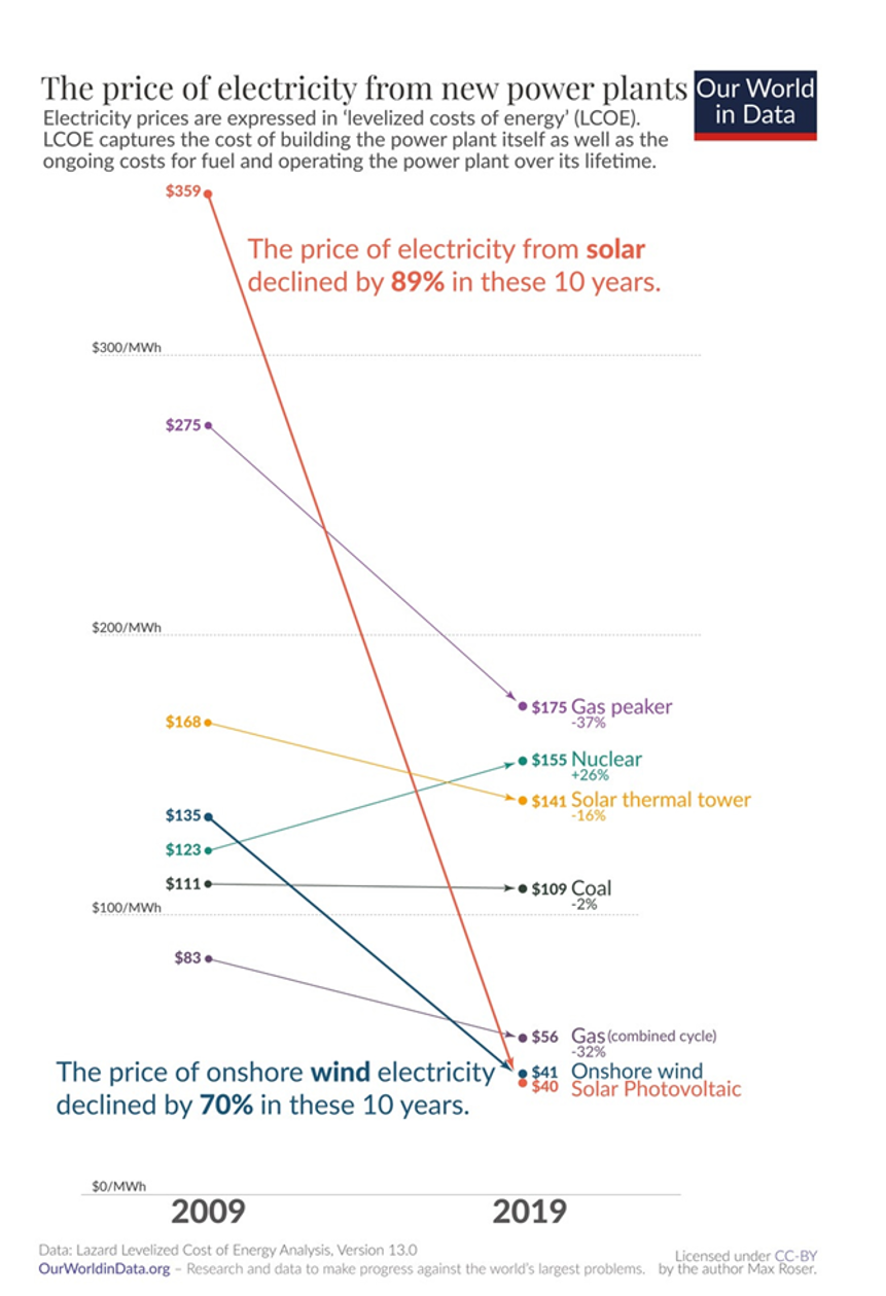

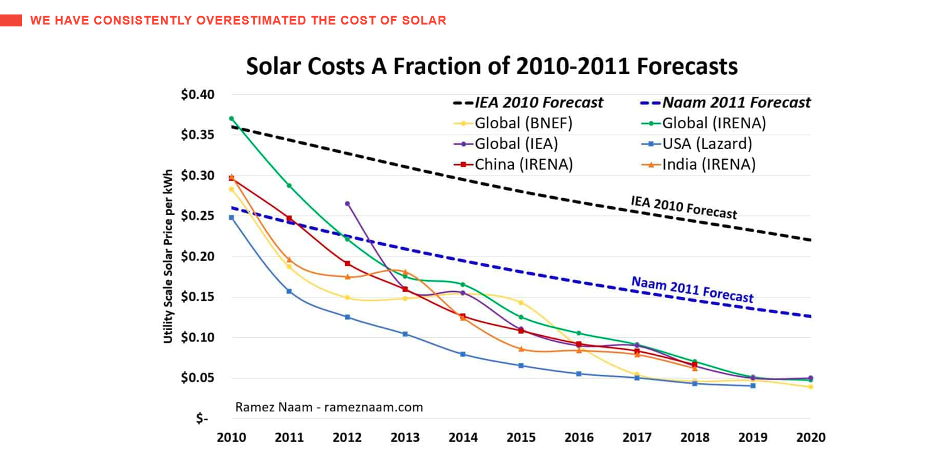

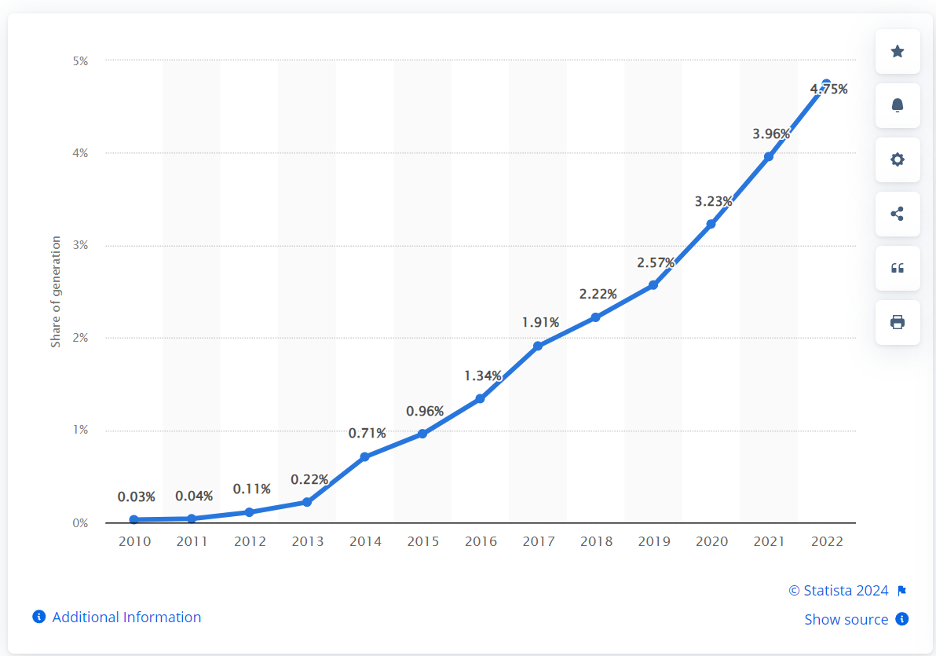

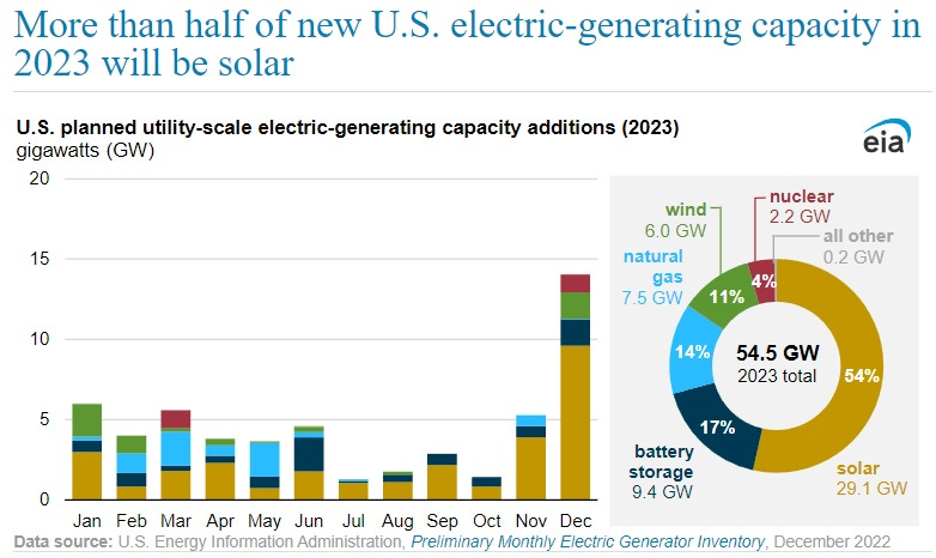

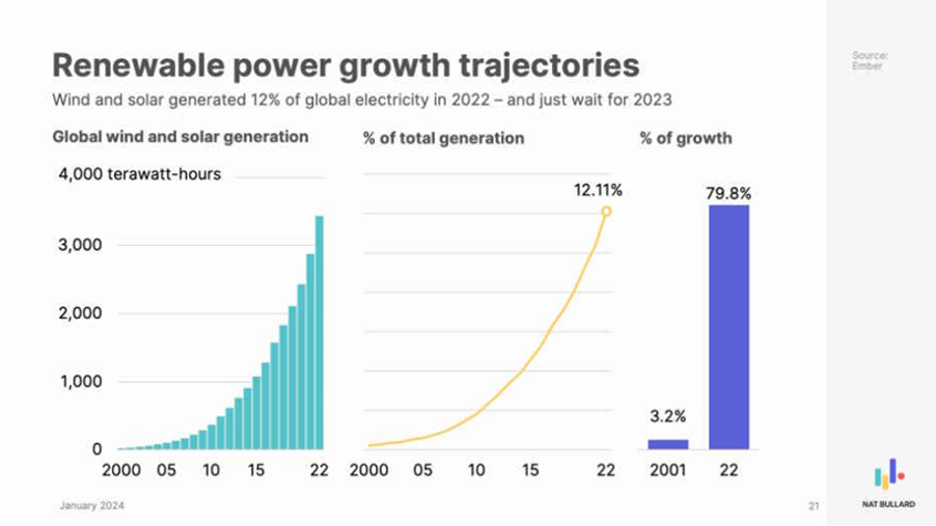

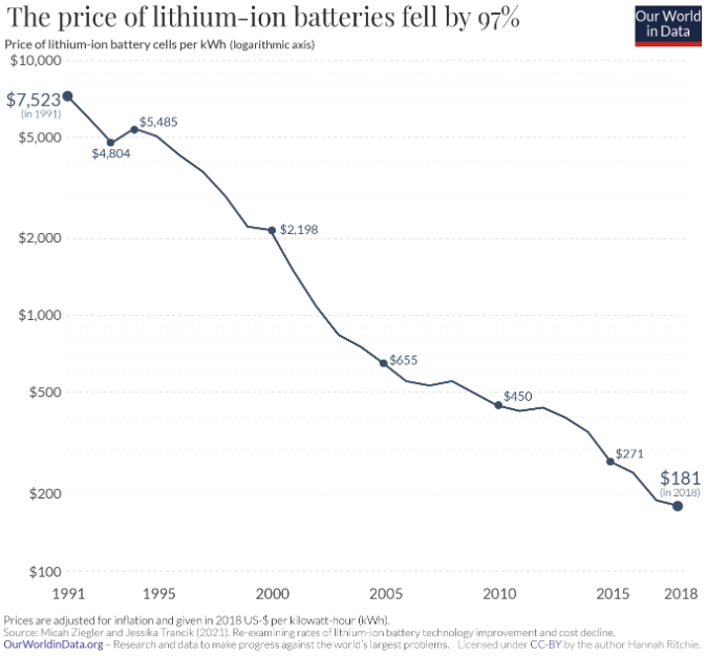

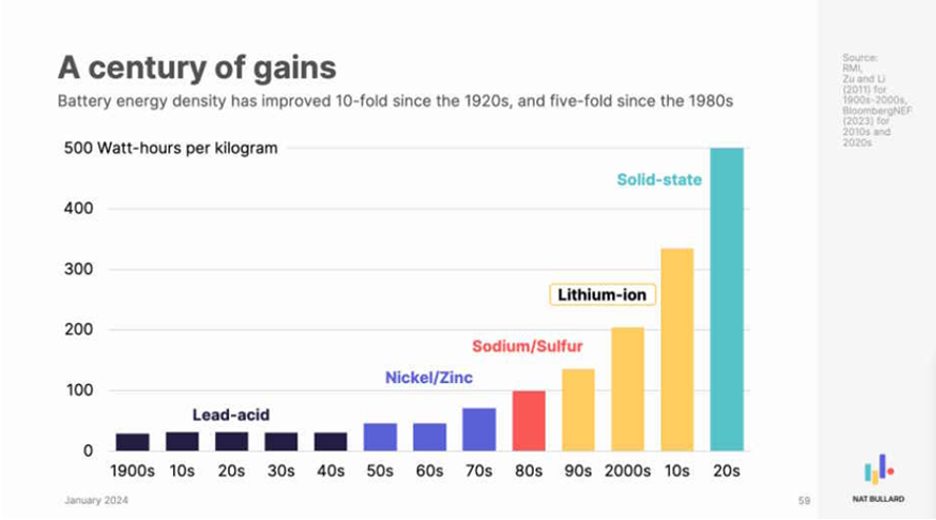

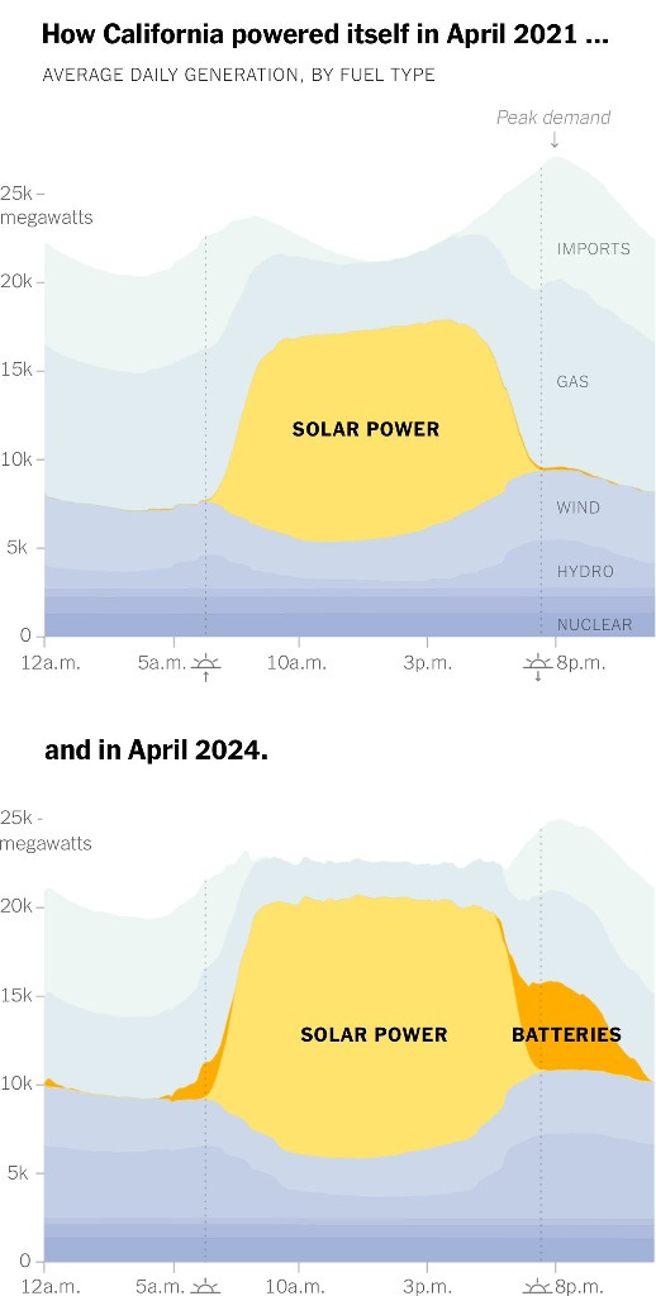

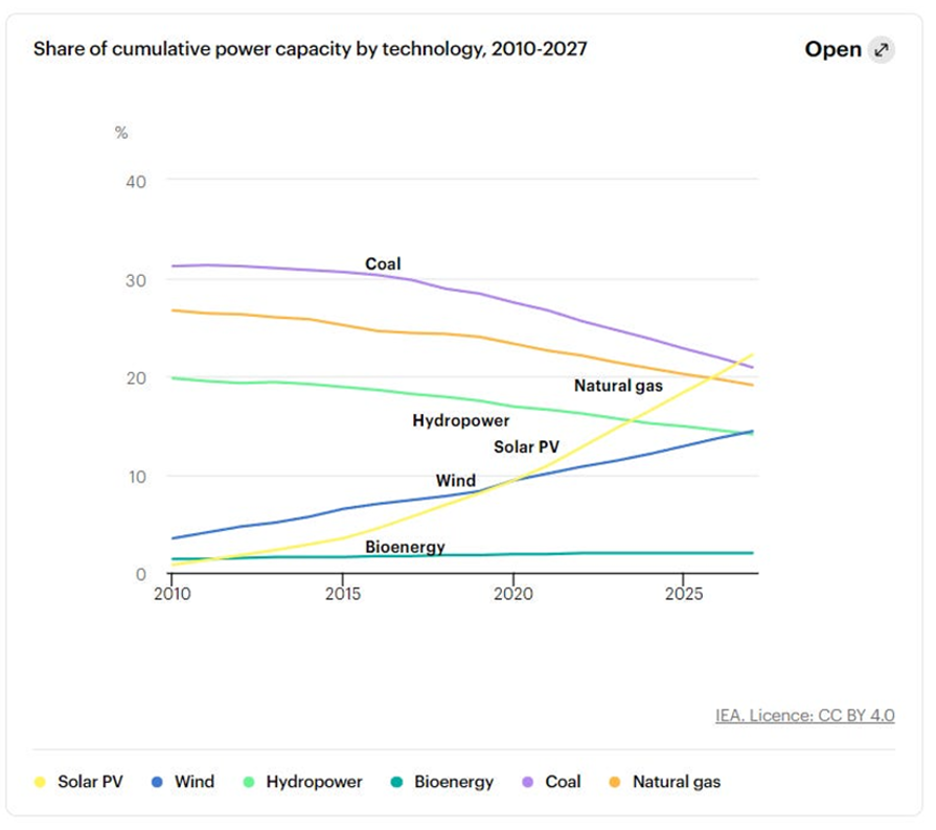

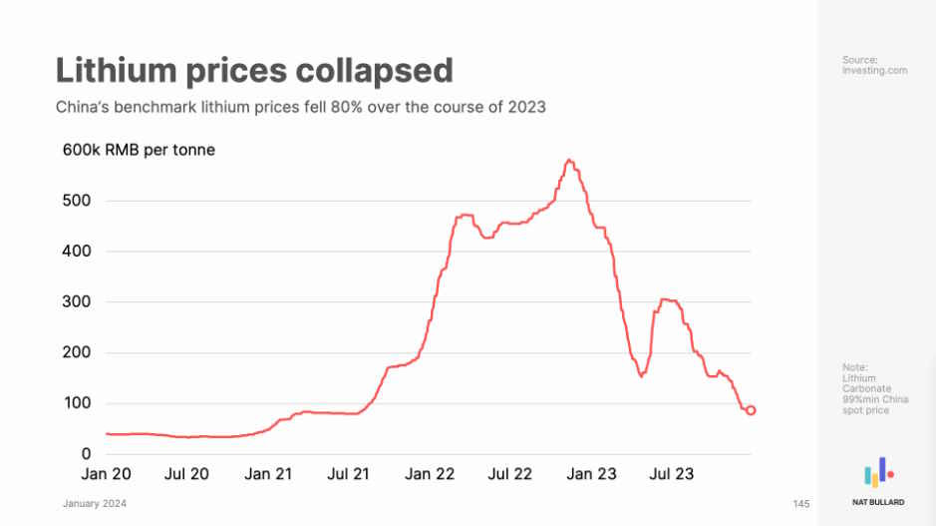

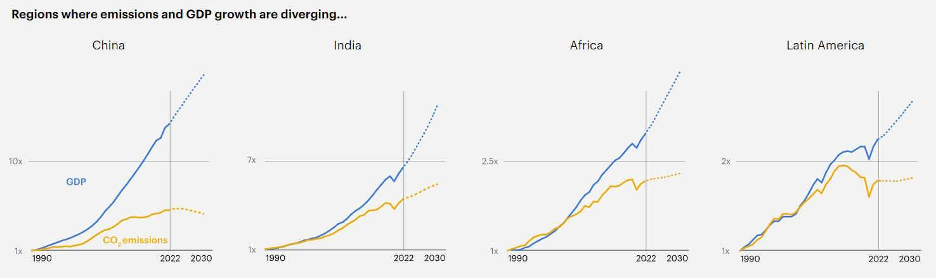

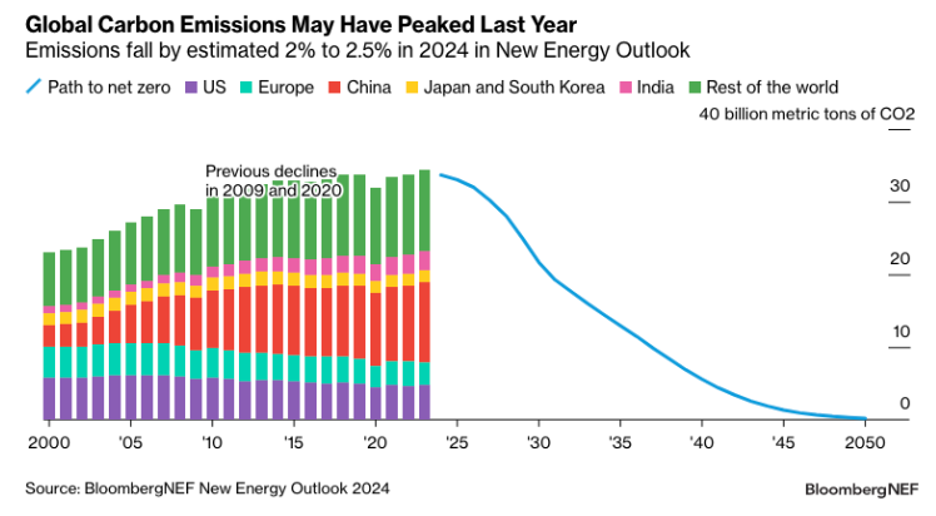

Насправді, це також спосіб вирішити проблему інфляції, яку ми спостерігаємо в США. Якщо ви подивитеся на більшість категорій, то якщо технології їх торкнулися, то це була дефляція. Подумайте про якість і потужність ваших комп’ютерів, мобільних телефонів за останні 40 років, а також про сонячні панелі, батареї.

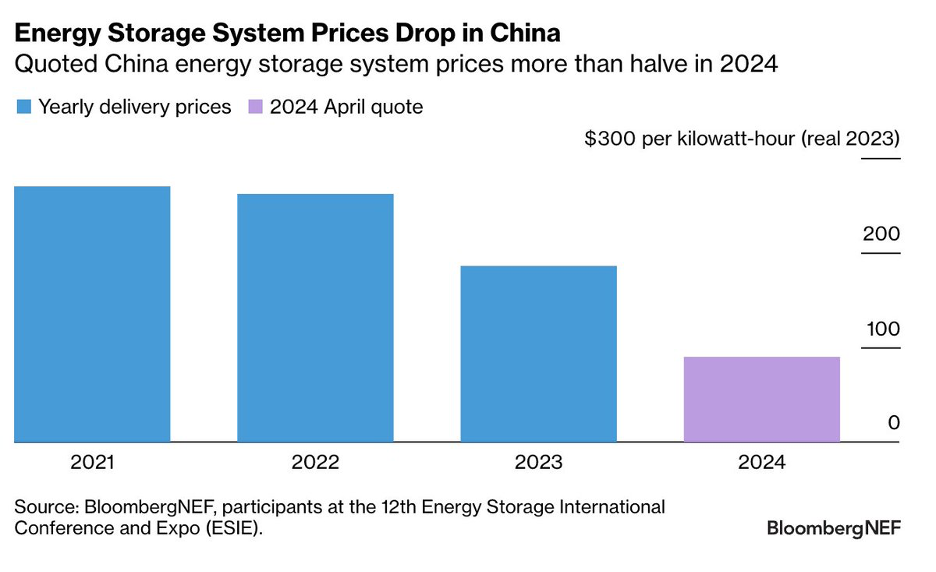

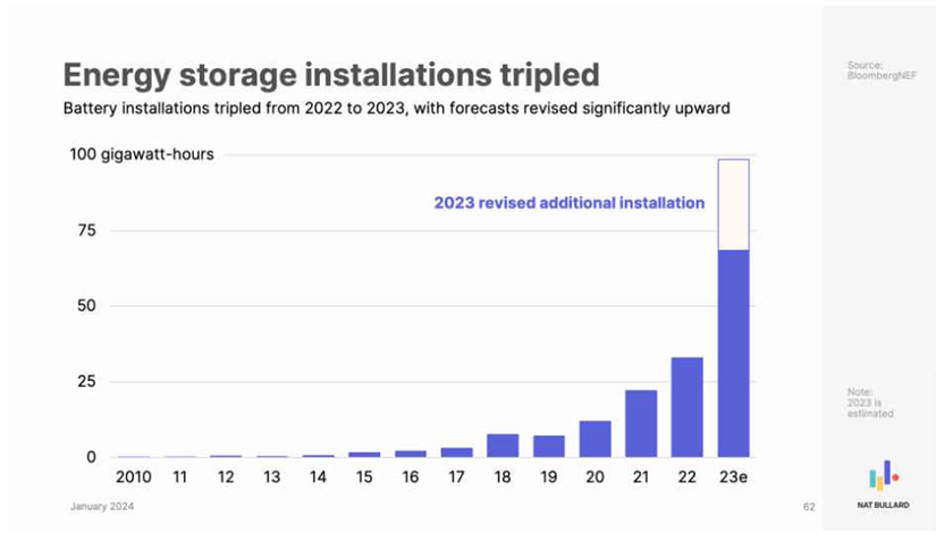

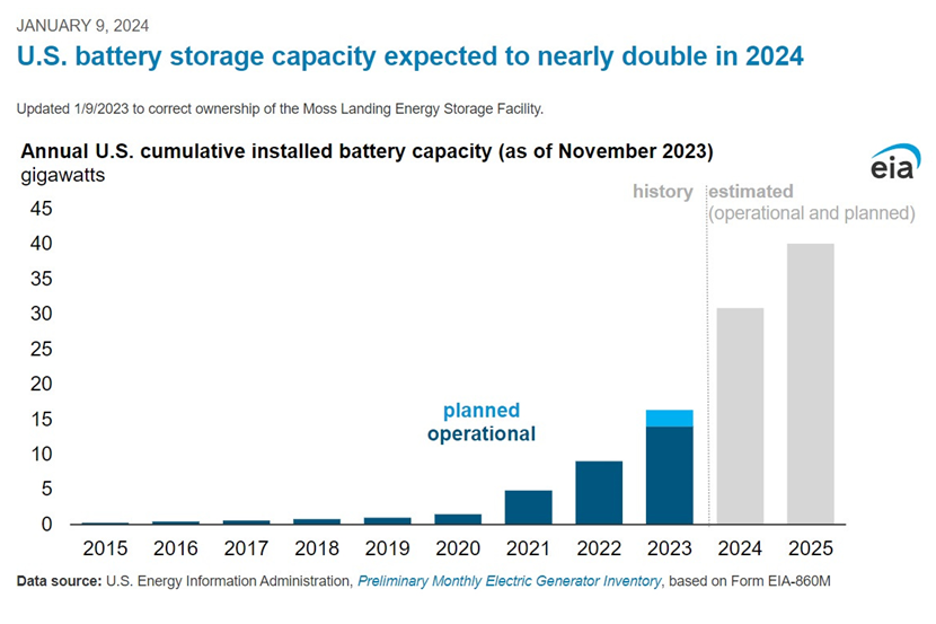

За останнє десятиліття сонячні панелі подешевшали в 10 разів, за кожне десятиліття з останніх чотирьох десятиліть. Це зниження ціни, поділене на 10 000. Ціни на акумулятори, поділені на 42 з 1991 року.

Вони фактично впали на 50% за рік, в основному через перевиробництво. У Китаї вона все ще продовжує дуже швидко знижуватися, що свідчить про те, що ми матимемо “зелені” рішення, технологічні рішення для боротьби зі зміною клімату. Хоча я слідкую за геополітичними подіями, такими як Ergo та Green Mantle, тобто зустріч чи діалог Ніла Фергюсона, це не впливає на прийняття мною остаточного рішення.

Я хочу використовувати технології для вирішення світових проблем.

Джек: Ви завжди будете інвестувати в технології, незалежно від геополітичної ситуації, але, можливо, вона може вплинути на те, куди ви будете інвестувати. Згідно з вашою Вікіпедією, яка, не знаю, чи точна, але ви можете мене виправити, приблизно 70% ваших інвестицій були зроблені в США, а 30% – в інших країнах світу, включаючи Бразилію, Францію, Німеччину, Великобританію, Росію, Китай і Туреччину. Геополітична ситуація, ваше сприйняття загрози, чи є вона такою, що ви інвестували в Alibaba, очевидно, в Китаї?

Якщо зараз ви побачили можливість, яка видається вам такою ж багатообіцяючою, як і Alibaba, ви не знаєте, що вона буде такою ж успішною, як Alibaba, але вона здається вам такою ж привабливою, такою ж переконливою, як і Alibaba, коли ви побачили її в той час. Ви б все одно зробили цю інвестицію, чи геополітична ситуація настільки складна, що ви б двічі подумали, перш ніж виписати цей чек? Крім того, я можу поставити вам запитання про Росію, на яке, як я припускаю, ви відповісте однозначно.

Фабріс: Ви маєте рацію. Це інформує про те, куди ми інвестуємо, і переважна більшість з них – це США та Західна Європа, але раніше ми активно інвестували в Туреччину, Росію та Китай. З геополітичних причин, з абсолютно різних причин, я відійшов від усіх трьох.

Ми зупинили Росію після того, як Путін вирішив вторгнутися до Криму, тому я думаю, що це схоже на 2014 рік. Там ми були інвесторами в неординарні компанії. У нас був ринок B2B, як китайська Alibaba.

Його підтримав фонд Tiger Investor. Звісно, вони злякалися, і правильно зробили. Раптом компанія, яка коштувала скільки завгодно, мільярд, більше не мала жодного інвестора, і якийсь олігарх забрав її за безцінь.

Ми точно більше не інвестуємо в Росію. Китай, те ж саме. Після того, як Джохма зник на кілька місяців, я збираюся вивчати китайську мову в Пекінському педагогічному університеті.

Я люблю Китай. Мені подобається історія про виведення мільярда людей з бідності. Ден Сяопін – один з моїх героїв з точки зору того, що він зробив для модернізації Китаю.

Проблема автократії та диктатури полягає в тому, що ви настільки хороші, наскільки хороший ваш диктатор. Ви, безумовно, бачили це в Римській імперії, де були Август, Марк Аврелій і Траян, але також були Коммод і Нерон. Як би я не любив Ден Сяопіна, я вважаю Сі Цзіньпіна зазвичай некомпетентним, але небезпечним, небезпечним для світу.

Він має хибне уявлення про те, звідки береться сила нації, що, до речі, стосується і Путіна, і не вірить у спадщину того, що зробив Ден Сяопін та інші. Я насправді щиро вірю, що якби хтось на кшталт Деня був сьогодні при владі в Китаї, ми б не мали цієї Другої холодної війни та конфлікту, що назріває між США та Китаєм, і насправді співіснували б набагато краще. Сі має свій світогляд, який прямо суперечить моєму, тому ні, я більше не інвестую в Китай.

Туреччина, Ердоган, як на мене, порушує спадщину Ататюрка. Ататюрк – один з найвидатніших державних діячів 20-го століття. Мені сподобалося те, що він зробив з Туреччиною, як він її реформував і модернізував.

Ердоган – як з політичної точки зору, так і, відверто кажучи, навіть з макроперспективи. Він вважає, що друк більшої кількості грошей знижує інфляцію. Ми бачили, як це впливає на валюту.

У нас були надзвичайні інвестиції в Туреччину і такі компанії, як Trendule, яка є турецькою Амазонкою. Проблема в тому, що коли у вас така висока інфляція, ліра девальвує, що навіть якщо ви зростаєте в доларовому еквіваленті, в кінцевому підсумку ваші доходи все одно зменшуються. Навіть якщо ви подвоюєте свій річний дохід у доларовому еквіваленті, девальвація валюти впливає на нього більше, ніж він сам.

Я використовую геополітичну лінзу, щоб вирішити, куди інвестувати, і ви маєте рацію. Наразі я остерігаюся не лише цих трьох країн, але й, безумовно, Китаю, Росії та Туреччини.

Зрозумів. Дякую. Раніше ви згадували про певних інвесторів, які увійшли у світ венчурного капіталу.

Ви сказали “Тайгер Глобал”, СО2. Я думаю про них як про хедж-фонди, які традиційно управляли хедж-фондами, що грали на довгі та короткі позиції, роблячи макроекономічні ставки, а не венчурні, але згодом вони увійшли в венчурний капітал, і ви про це згадували. Я вважаю, що вони виписували чеки без належної перевірки, і це були туристи, це мої слова, а не ваші.

Розкажіть, як ви спостерігали за їхнім входженням у венчурний простір за останні 10 років? Розкажіть трохи більше про їхню участь на піку оцінок бульбашкових випусків у 2020 та 2021 роках, і де вони зараз? Вони все ще виписують чеки?

Вони їх записали? Чи засвоїли вони урок, або що відбувається?

Фабріс: Перш за все, багато з них раніше були інвесторами в технології. У них була історія. Просто вони сильно зросли під час “бульбашкових днів”, або “21 бульбашки”.

Хлопці, які були найбільш справедливими інвесторами, насправді були кросоверистами. Ідея для них полягала в тому, що ми приходимо в приватний сектор пізно, з високою оцінкою, тому що, звичайно, це публічний ринок, і ми будемо інвесторами у вас, коли ви вийдете на публічний ринок, а ми інвестори публічного ринку. Справа в тому, що я не думаю, що вони розуміли, як працюють приватні ринки, і що багато з цих компаній не були готові.

Як тільки ринки змінилися, і громадські ринки також змінилися, більшість з них пішли. Зараз я не дуже уважно стежу за цим, тому що це набагато пізніше, ніж там, де я зазвичай граю, хоча вони були покупцями в моїх компаніях. Дуже часто, коли я кажу: “Ця оцінка занадто висока, з’явилася нова рампа, чи можемо ми зробити вторинний продаж?”.

Вони хотіли б володіти більшою часткою, тому що вони конкурували один з одним, як SoftBank і Tiger, а не з нами, і ми не могли продати їм свої позиції. Я не знаю, чи вони припинили свою діяльність, але вони точно згорнули свої операції, і, можливо, вони знову пробують свої сили, але, чесно кажучи, я не стежив за цим. Я думаю, що SoftBank все ще трохи активний, хоча, можливо, у них були різні фонди для Geos, які були консолідовані, але я точно не бачу їх майже так часто.

Наразі венчур все ще перебуває в періоді скорочення. Як я вже казав, ми все ще маємо 70% відставання у венчурному секторі, багато LP все ще відчувають, що вони перерозподілені між венчурними та приватними компаніями, тому їм важко залучати кошти, і, як наслідок, GP не мають стільки капіталу, щоб його розмістити.

Джек: Яким, на вашу думку, буде дно венчурного капіталу у 2022 році? Акції високотехнологічних компаній у світі, що публічно торгуються, впали, як ви сказали, на 80%, 90%. Але яким було відкриття цін у венчурному світі, яким був 2023 рік і де ми зараз?

Фабріс: Я б сказав, що з кінця 22-го до 1-го кварталу 24-го року було жахливо. Це було жахливо, за винятком казки про два міста. Якщо ви штучний інтелект, він був надзвичайно пінистим і нагадував бульбашку 21.

Майже в усіх категоріях це було жахливо. Важко було піднімати, опускати, потрібна була більша тяга, щоб щось підняти. Люди хотіли, щоб ти зібрав гроші на два-три роки і т.д., крім ШІ. Якщо ви працюєте у сфері штучного інтелекту, то ви наче на вершині хайпового циклу. Цікаво, що в той час, як більшість технологій перебували в глибокій, глибокій рецесії, ШІ був у божевільній бульбашці. Зараз обидва потроху виправляються.

Я думаю, що ми перебуваємо після піку бульбашки ШІ в технологіях, з точки зору того, де люди збирають кошти для створення нових ШІ-компаній. Я не маю на увазі “Гру королів”. Я не маю на увазі відкритих інвесторів типу ШІ.

Я маю на увазі застосування штучного інтелекту та компанії, які виросли навколо нього. Ми спостерігаємо деяке відновлення в оцінці цінових знахідок і легкість проведення раундів у венчурному секторі, але ми все ще далекі від норми. Це все ще важче, ніж я очікував.

Деякі категорії зовсім не люблять, наприклад, доставку їжі та харчові технології загалом, оскільки в часи “бульбашки”, коли всі замовляли їжу в Інтернеті, компанії зростали, а рівень проникнення збільшувався, і люди очікують, що це стане нормальним явищем. Коли вони знову зменшилися, вона помножилася на п’ять, а потім розділилася на два. Проблема в тому, що поділ на два настільки болючий, що ця категорія стала дуже нелюбимою.

Все, що пов’язано з їжею, наприклад, доставка їжі, харчові технології, абсолютно не подобається інвесторам, і це займе деякий час, щоб відновити ситуацію.

Джек: Чи справедливо стверджувати, що у венчурному світі, оскільки він зосереджений на зростанні, якщо компанія припиняє розвиватися, це найгірше, що може зробити компанія з точки зору інвестора? Справедливо це чи ні?

Фабріс: Залежить від сцени. Якщо ви на ранній стадії, то напевно. Якщо ви перебуваєте на пізній стадії, і у вас є рік, коли ви зростаєте на 10%, 20%, але ви виправляєте свою одиничну економіку, і ви переходите від спалювання 100 мільйонів до беззбитковості, це насправді, мабуть, нормально.

Якщо ви перебуваєте на посівній стадії або на стадії розвитку, ви не зростаєте, то так, це смертний вирок, тому що ми не є приватними інвесторами. Нам потрібно андеррайтинг в 10 разів або більше. Якщо ви не ростете, у вас нічого не вийде.

На ранній стадії, напевно, так і є.

Джек: А як щодо криптовалют і криптовалютного венчурного капіталу? Наскільки ви були залучені до цього? Розкажіть, як ви вперше дізналися про криптовалюту.

Фабріс: Я геймер. У мене були дуже потужні графічні процесори. Як інтелектуальну вправу, я майнив біткоїн на своїх графічних процесорах у, я не знаю, 2010, 2011 роках, дуже, дуже, дуже рано.

Як венчурний інвестор, я спеціалізуюся на бізнесах і ринках з мережевим ефектом. Криптовалюта має надзвичайно глибокі мережеві ефекти. Якщо подумати про аналогії з операційними системами, такими як Microsoft Windows, то тут є надзвичайні мережеві ефекти, тому що коли у вас є розробники на платформі та інструменти для розробників, люди створюють додатки, тому що у них є додатки, більше людей отримують їх, і так далі, і так далі, і тому подібне.

Те ж саме відбувається на першому рівні, тобто Solana або Ethereum, а потім люди самі створюють ці додатки або маркетплейси. Якщо ви думаєте про щось на кшталт Uniswap, то це ринок, де ліквідність має значення. Потрібно збалансувати попит і пропозицію.

Він слідує тій самій динаміці, що й Alibaba, eBay, Airbnb та всі ці типи бізнесів. Ми почали інвестувати в приватний сектор криптовалют досить рано, у 2016 або 2017 році. Зараз ми маємо, здається, 70 криптоінвестицій з приватного боку, що становить близько 10% нашого фонду.

Ми були на самому початку створення Figment і першими інвесторами в Animoca, а також у деякі компанії, що займаються як фундаментальною інфраструктурою, так і прикладними розробками в цій галузі. Ми були ранніми інвесторами. Ми продовжуємо бути інвесторами в простір.

Крім того, оскільки в багатьох додатках криптовалют вартість накопичується в токенах, а не в капіталі, ми вирішили почати інвестувати в токени як венчурні інвестори, тобто ми цінуємо команду, ми цінуємо токеноміку, ми цінуємо компанію, ми купуємо токени і тримаємо їх у своїх руках. Ми не хедж-фонд. Ми не торгуємо.

Ми не робимо, а просто купуємо і тримаємо. Ми купили 30 токенів, які були, ну, ми розгорнули 10% нашого останнього фонду, який був $290 млн, тобто $29 млн, але сьогодні він коштує, я не знаю, $50 млн. Вона стала такою великою.

Ми зрозуміли, що як американський венчурний фонд, обмеження на наявність ліквідної криптовалюти були досить високими. Ми не РІА, і тому можемо мати лише 20% наших книг, які є загальнодоступними та вторинними, і ми також купуємо багато вторинних видань. Нам важко переробляти.

Це складно, а в США купити будь-який з токенів – незаконно. У США незаконно ставити багато токенів, тому ви залишаєте велику частину доходу на столі. Буквально кілька тижнів тому ми виділили наші ліквідні криптовалютні активи у власний фонд.

Вона називається Trident Liquid. Ми взяли всю криптовалютну команду FDA і вклали її у власний фонд. Ми вклали в нього 50 мільйонів доларів, не знаю, 45 чи 50, і тепер він живе своїм власним життям.

Насправді я зараз проводжу криптоконференцію Trident Liquid з цілою групою менеджерів рідких криптовалют тут, на Теркс і Кайкос. Це наступна річ, яку ми зробили на криптографічній стороні. Третя річ – у нас є студійна програма, де ми будуємо компанії, і за останні кілька років я побудував криптовалютну компанію, яка зараз виходить на перший план.

Це Мідас? Це Мідас. Розкажіть нам про це.

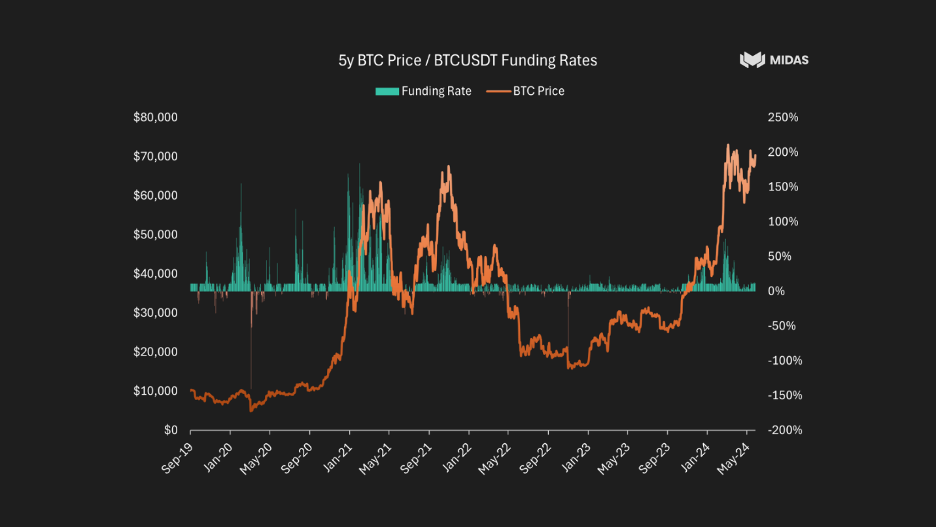

Після мого макроаналізу 21 року мені стало зрозуміло, що зі зростанням ставок нас чекає ведмідь, криптовалютна зима, якщо хочете, як ми вже бачили раніше. Те, що я описував раніше у венчурному просторі, де ми перебуваємо на повністю ведмежому ринку в 22, 23 і 1 кварталі 24 року, який починає розвертатися, ще більше стосується ліквідної криптовалюти, тому що криптовалюта, незалежно від того, чи є вона “бичачим” активом, в кінцевому рахунку є ризиковим активом, і, можливо, вона є найвищим ризикованим активом. Він повністю негативно корелює один до одного з відсотковими ставками в США.

Можу сказати, що пік криптовалют припав на день перед тим, як у США почали зростати відсоткові ставки. У березні 2022 року? Ні, я думаю, що перше або, принаймні, оголошення перших тарифів було 21 листопада.

По суті, як тільки ставки почали зростати, криптовалюта почала падати. Він масово впав. Більшість речей впали на 90%, 95%.

Багато проектів померло. Звичайно, багато проектів були мемовими, монетними і не дуже життєздатними. Це змусило мене і мого партнера, а я розповім вам про нього через секунду, замислитися, гаразд, що таке кейс використання криптовалюти?

Яке використання криптовалюти? Якщо не брати до уваги цифрове золото, біткойн, яке є нормальним, але якщо вам потрібен ощадний продукт, і ви перебуваєте в Аргентині, і вам загрожує інфляція, то в США це не дуже корисно. Зрештою, єдиний варіант використання, єдиний варіант використання на масовому ринку – це стабільні монети.

Стабільні монети, USDC та USDT, є поєднанням засобу обміну та засобу платежу, а також засобу збереження вартості і надзвичайно корисні. Знову ж таки, не дуже корисно в США чи Західній Європі, де валюти досить стабільні, але в Аргентині, в Африці, в більшості країн – надзвичайно корисно. Навіть на дні ведмежого ринку є близько 130 мільярдів стабільних монет.

Мій аналіз показав, що ми більше не перебуваємо в середовищі з нульовою ставкою. Довгострокова ставка по фондах ФРС не буде дорівнювати 0%. Можливо, це не п’ять з чвертю, можливо, це 300 базисних пунктів, 200 базисних пунктів, але це не нуль, і в такому випадку стабільна монета без дохідності, якими є USDC і USDT, не має сенсу.

Зараз у вас є Tether, а потім USDC, де ви даєте їм 100 доларів, вони йдуть і купують облігації, заробляють п’ять з чвертю, а ви заробляєте нуль. Я кажу, що це безглуздо. Повинна існувати стабільна монета, що приносить дохід.

До речі, ідея про те, що в традиційному фінансовому світі ми платимо за допомогою чекових рахунків, а також відмінність між ощадними рахунками та чековими рахунками, насправді є бухгалтерським записом у банку з метою максимізації банківського прибутку. Так не повинно бути. Насправді, є причина, чому ви не можете розраховуватися казначейськими векселями або поповнювати свій ощадний рахунок.

Для банків це лише засіб максимізації прибутку. Я кажу: “Очевидно, що криптовалюта – це дуже регульований простір. Питання, яке я поставив своєму партнеру, і я розповім вам про нього через секунду, звучало так: “Чи існує законний спосіб отримати стабільну монету з прибутковістю, де ми могли б віддати більшу частину доходу кінцевому користувачеві?”.

Він із Goldman Sachs, його звуть Денніс. Ми разом працювали над лістингом компанії, купили 200 мільйонів казначейських зобов’язань, пройшли реєстрацію в Комісії з цінних паперів і бірж США (SEC). Ми зрозуміли, що насправді в Німеччині є законодавча база щодо облігацій на пред’явника, де, в основному, вони здійснюють KYC та AML при випуску та погашенні, але всі транзакції з підписантами не здійснюються.

Наскільки ми могли випустити токен, який приносить дохід, де ми проходили KYC і AML при випуску погашення, але всі транзакції підписантів не проходили KYC і AML, що означає, що ви можете інтегруватися в DeFi, і ви можете здійснювати довгі угоди і т.д. У цьому було багато сенсу. Це зайняло деякий час, тому що ви повинні відповідати вимогам Mifit, ви повинні бути схвалені європейськими регуляторами, ми повинні відповідати моїм вимогам, але врешті-решт ми створили компанію під назвою Midas, де перший продукт називається MT Bill.

Це повністю сумісний з регуляторними нормами віддалений токенізований вексель на випадок банкрутства, який ви можете використовувати для багатьох речей, зокрема ми інтегровані в кредитні сховища, такі як Morpho, де ви можете позичати під нього або давати під нього в борг. Тому що, звичайно, якщо ви збираєтеся надавати позики, ви повинні мати заставу, що приносить дохід. А в моменти, коли ставки DeFi нижчі за ставку за ОВДП, ви можете робити довгі угоди з кредитним плечем і заробляти 15-20% на своїх ОВДП.

І ми зараз перебуваємо в процесі запуску, використовуючи ту ж саму правову базу, торгівлі на умовах дельта-нейтрального базису. Так, у продукті під назвою N-basis. Отже, що відбувається, найуспішнішою, ймовірно, компанією минулого року в криптопросторі є компанія під назвою Athena, яка найшвидше зібрала 3 мільярди активів.

А що відбувається на бичачих ринках? Тому я хочу, щоб Мідас був криптовалютною компанією, безпечною для споживачів і пропонував інвестиційні продукти інституційного рівня, які працюють як на ведмежих, так і на бичачих ринках. Отже, ведмежий ринок, у вас є вексельний продукт, який дає вам вексельну ставку, а потім бичачий ринок, з яким ви можете робити цікаві речі в DeFi.

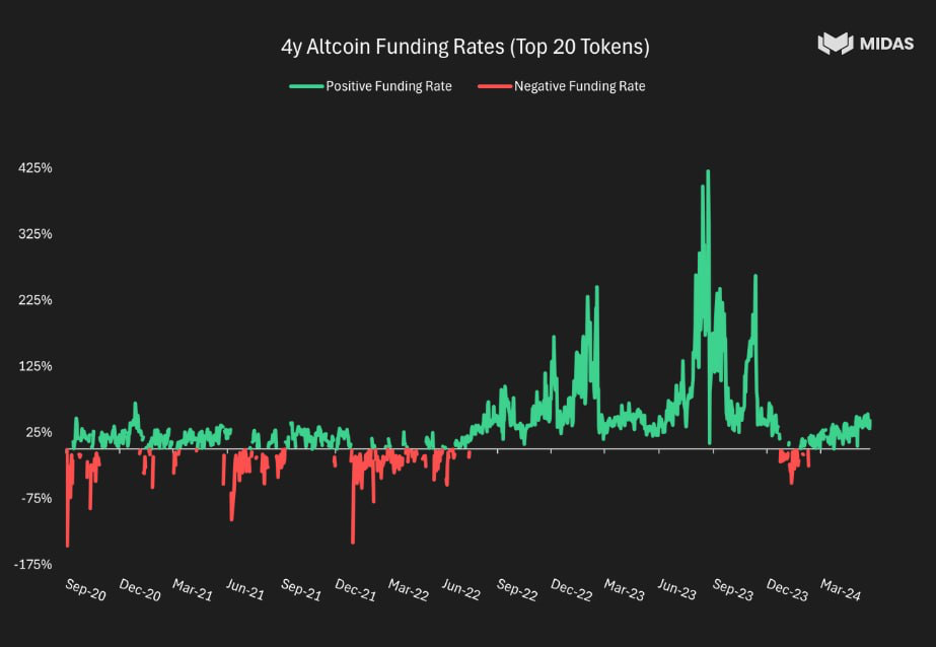

І тоді на бичачому ринку у вас є базовий торговий продукт. Це працює так: оскільки люди вірять на бичачих ринках, що Bitcoin, Ethereum та інші будуть коштувати більше в майбутньому, ніж вони коштують зараз, ви створюєте базисну угоду, де ви відкриваєте довгу позицію за спотом, володієте спотом і відкриваєте коротку позицію за майбутнім курсом. І через це, а ви створюєте майбутній продукт, через це люди налаштовані настільки оптимістично, вони думають, що BTC буде коштувати 100 тисяч, 120 тисяч, мільйон, скільки б він не коштував у майбутньому, ви можете заробити на цьому спреді.

І цей спред на бичачих ринках може становити до 50% на рік. Тому що якщо ви вважаєте, що вона подвоюється, ви готові платити 50%. Очевидно, що він рухається вгору і вниз на основі майбутніх очікувань людей щодо того, де будуть ціни.

Але це продукт, який ми запускаємо в найближчі кілька тижнів. Таким чином, Midas – це дійсно токенізований продукт безпеки інституційного рівня, який повністю відповідає нормативним вимогам, віддалений від банкрутства, з двома основними продуктами, токенізованими ОВДП і токенізованим базовим торговим продуктом, дельта-нейтральним базовим торговим продуктом.

Джек: У цій програмі ми багато говоримо про традиційні фінанси. Отже, базова торгівля, про яку ми говорили, полягає в шортуванні казначейських ф’ючерсів і довгих позиціях на казначейські облігації. Ви маєте на увазі криптографічний еквівалент того, щоб бути коротким по ф’ючерсу на біткоїн і володіти реальним біткоїном.

Саме так. І причина, чому це може бути прибутковою торгівлею, полягає в тому, що всі настільки налаштовані на біткоїн, що просто купують ф’ючерси на біткоїн. Саме так.

Фабріс: І тому торгівля самим биком зараз приносить лише, я маю на увазі, лише 15% або близько того. Але, як і кілька місяців тому, коли люди були дійсно налаштовані по-бичачому, прибутковість була близько 50%. А безстроковий ф’ючерсний продукт – це насправді криптовалюта, де ціна змінюється кожні вісім годин або близько того.

Але люди люблять важелі впливу в цьому бізнесі або в криптосвіті, і є багато дегенів. Тому це надзвичайно прибуткова професія. Це працює лише на бичачих ринках, чи не так?

На ведмежому ринку це точно не спрацює, але на ведмежому ринку ви переходите на токенізовані ОВДП, які є просто вашими заощадженнями, безпечними заощадженнями, доки ви не відчуєте себе більш “бичачими”. І ця торгівля працює, обидва ці продукти є фундаментальними інструментами, якими повинні користуватися люди, які хочуть бути в DeFi і крипто екосистемі.

Джек: o МТ-рахунок працює, М-база в дорозі.

Фабріс: Правильно. MT-bill працює, M-base буде працювати протягом місяця або близько того. Наразі ми ведемо переговори про те, з ким із трьох керуючих активами ми будемо працювати, щоб здійснювати всі операції.

Зрозумів. Тож у традиційному фінансовому світі в березні 2020 року ФРС довела процентні ставки до нуля, і процентні ставки по всій кривій пішли до нуля, зробила багато кількісного пом’якшення, що опосередковано наповнило банківську систему резервами. І це призвело до того, що було створено багато депозитів.

Отже, банки мали багато активів, і в банківській системі була величезна кількість безвідсоткових депозитів NIB. І, знаєте, ви могли б отримати шість базисних пунктів, але вам було байдуже, тому що нуль, шість базисних пунктів – яка різниця? А в 2022 році, коли відсоткові ставки зросли, відбулася масова трансформація, відтік грошей з безвідсоткових депозитів у фонди грошового ринку, щоб отримати таку ж дохідність, як і від відсоткових депозитів.

Отже, ваша теза полягає в тому, що криптосвіт зазнає цієї трансформації, і гроші вийдуть з безвідсоткових стабільних монет, таких як tether або коло USDT чи USDC, і перейдуть в інструменти, що приносять дохід.

Фабріс: Правильно. Залежно від вашої схильності до ризику, це можуть бути лише ОВДП або продукт базової торгівлі. Звісно.

І це має сенс, чи не так? Зараз Tether є найприбутковішою компанією у світі в перерахунку на одного працівника. Це не має сенсу.

Так. Отже, Tether, і я хочу поділитися своїм досвідом роботи з ним, почувши, знаєте, деякі скептичні речі про Tether, а також, мовляв, якщо у них є всі гроші, 60 мільярдів або зараз це більше ста мільярдів доларів, чому б їм просто не регулюватися? Чому б їм просто не пройти аудит і не показати, що вони його мають?

Вони видають ці атестати. Досить цікаво, кумедно просто виявити, що це ніколи не закінчується так, як ти думаєш. Я пам’ятаю, як слухав дуже популярний подкаст, де Сем Байкман Фрід запитував дуже хороших журналістів, що відбувається з Tether?

Чи є Tether шахрайством? Чи вибухне Tether? Звичайно, Tether все ще існує, а імперія Сема Байкмана Фріда повністю розвалилася, і він сидить у в’язниці.

Фабріс: Якщо в балансі банківського рахунку Tether і була дірка через гроші, які вони друкували останнім часом, то я впевнений, що вони її залатали.

Так. Тому що у них такі низькі витрати, і вони нічого не платять за депозитами, і вони отримують відсоткові ставки, які зараз становлять 5,3%. Саме так. Зрозумів.

А потім Circle, USDC, розкажіть мені про це, тому що, знаєте, я думаю про це як про те, що ми збираємося легітимізувати стабільні монети, ми збираємося пройти аудит, ми збираємося бути на суші. Отже, у них були казначейські рахунки США, але я думаю, що вони також могли мати щось у грошах під заставу коштів. Я точно знаю, що у них були депозити в банку Кремнієвої долини.

Тож у березні 2023 року відбулася відмова від прив’язки, тому що були побоювання, чи повернеться вона, чи хороший цей депозит? Очевидно, що вони перевищили ліміт у чверть мільйона доларів. Зрештою, всі депозити були підтримані.

Фабріс: Чи вважаєте ви, що Circle покращився, але ви просто шукаєте… Так, Circle, безумовно, набагато надійніший, але він не може дати вам дохід, тому що якби він дав вам дохід, це був би токен безпеки, а вони не хочуть бути реєстром цінних паперів у США. Це фактично перекреслило б мету всього, що вони побудували. Зараз ми не доступні в США, тому що саме з цієї причини ми є рішенням, яке регулюється на інституційному рівні, але не в США.

І з огляду на те, чим хоче займатися Circle, я не думаю, що вони можуть піти цим шляхом, якщо регуляторний режим у США кардинально не зміниться. В такому випадку, так, або ж чинні особи мають кращі можливості для цього, ніж ми. Теоретично, відповідь “так”, але регуляторно, я не думаю, що вони можуть змінювати структуру, до якої належить будь-який з них, і вони не можуть бути несучими.

І SEC досить агресивно нападає на всіх, хто намагається надавати підрахунки прибутковості, від Coinbase до BlockFi, і так далі.

Джек: У якому регуляторному режимі ви перебуваєте і де люди можуть долучитися до МТ-рахунків?

Фабріс: Отже, вони не можуть робити це в США, але в усій Європі – в будь-якій країні, окрім США та країн, на які поширюються санкції. Отже, ми маємо європейське регулювання, а це означає, що ви можете купити нас де завгодно – від Латинської Америки до Африки. Я маю на увазі, будь-де, якщо ви не перебуваєте під санкціями або США.

Зрозумів. А як щодо Китаю? Я думаю, що Китай також не підходить, але я не є експертом з питань регулювання.

Напевно, я повинен знати відповідь на це питання. Насправді, я підозрюю, що відповідь, швидше за все, ні.

Зрозумів. Гаразд. Тож чи можна стверджувати, що в США переслідування криптовалют є більш жорстким і менш поблажливим, ніж у більшості інших країн світу?

Фабріс: Так, звичайно. Я маю на увазі, що те, що ми зробили в Європі, повністю відповідає нормативним вимогам і т.д., насправді є ілюстрацією цього. Те, що ми пропонуємо, тобто, уявіть собі, ми купуємо американські казначейські векселі.

Це чудово для уряду США. Ми фінансуємо його борг. Здавалося б, це єдиний продукт, який би їм сподобався, але який є незаконним у США.

Я маю на увазі, це смішно. Отже, США були надзвичайно консервативними і відсталими, і я хотів би, щоб вони, і я сподіваюся, що в якийсь момент вони стануть більш прогресивними. Скажіть, чи було багато шахрайства в криптовалюті за ці роки?

Звісно. ICO, монети-меми, речі з нульовою базовою вартістю, але це не означає, що потрібно регулювати цілу категорію, яка не існує. Це означає бути розумним регулятором.

Проблема в тому, що, на жаль, регулятори не були особливо компетентними та розумними. Тому я хотів би, щоб у США було більш розумне регулювання, за якого можна було б запобігти шахрайським випадкам використання і водночас дозволити інновації. І я сподіваюся, що колись це станеться.

Історично склалося так, що США були щасливим центром інновацій. І багато криптовалютних інновацій насправді зосереджено в Нью-Йорку, в штаті, де більша частина діяльності фактично нелегальна. Так що це досить дивно.

Тут у нас є консенсус. У нас так багато інших криптовалютних компаній, а вам заборонено працювати. Тож це дуже дивно.

Джек: Отже, ви сказали, що вона відповідає регуляторним вимогам і віддалена від банкрутства. Розкажіть, що це означає, тому що, як ви згадували раніше, у криптосвіті, особливо у 2020, 2021 роках, було багато протоколів, які приносили 10%, 20%, 30%, які мали низький ризик або малися на увазі, що вони мають низький ризик. Отже, ви говорили, що ви володієте цінними паперами Казначейства США, які є найменш ризикованими цінними паперами у світі, казначейськими векселями.

Фабріс: Так. Отже, віддалене банкрутство означає, що якщо ми збанкрутуємо, ваші активи будуть вашими. А оскільки ми володіємо базовими активами або ОВДП, у вас є власні активи.

Тож навіть якщо компанія збанкрутувала, ви все одно маєте доступ до базових активів, володієте ними і можете їх повернути. Отже, єдиний ризик, який ви берете на себе, – це дефолт уряду США. Отже, фактичний вексельний ризик.

Тож ми не змішуємо кошти, вони не на наше власне ім’я. Насправді вони у вашому власному гаманці. Це не схоже на SBF, якщо хочете, і коли вони займалися FTX, де вони, по суті, і були, вони грали з грошима клієнтів.

І якщо вони збанкрутують, то втратять гроші своїх клієнтів. Отже, віддалене банкрутство – це те, що все ще досить рідко зустрічається у криптовалютному світі, але, на мою думку, має стати нормою, коли навіть якщо ви збанкрутієте, клієнти володіють своїми базовими активами і можуть їх повернути.

Так. А у віддаленому банкрутстві, у світі брокерських послуг TradFi, я вважаю, що якщо у вас є грошовий рахунок, тобто ви купуєте цінні папери тільки на гроші, які у вас є, то найчастіше це відбувається, наприклад, якщо Morgan State, якщо у вас є торгівля, що належить Morgan Stanley, якщо Morgan Stanley збанкрутує, що не станеться, дуже, дуже малоймовірно, але якщо це станеться, і у вас є грошовий рахунок, ви все одно володієте Apple, ви все одно володієте акціями Apple. Але якщо у вас є маржинальний рахунок, все стає трохи складніше. Чи так само в криптовалюті?

І я навіть не знаю, чи я правий щодо цього.

Фабріс: У криптовалюті багато протоколів не є віддаленими від банкрутства. І якщо цей протокол не спрацює, ви втратите свої активи. Тому ми подбали про те, щоб ви володіли власними активами, незалежно від того, що станеться з нами.

І ви не робите з нами маржу, так? Тобто, ви можете позичати у третіх осіб, наприклад, у Morpho, але не у нас. Ми є первинним, ми є первинним емітентом.

Наприклад, ви прийшли до нас за первинним страхуванням або викупом.

Гаразд. Зрозумів. І які запозичення люди будуть робити за допомогою МТ?

Але чи будуть вони позичати стабільні монети, чи вони будуть позичати криптовалюту, чи що?

Фабріс: Тож це залежить від того, чим ви хочете займатися, так? Наприклад, якщо у вас дуже довга позиція в ETH або BTC, ви можете замість того, щоб депонувати свої МТ, покласти їх у відповідне сховище, якщо у нас є відповідні сховища ліквідності, залежно від курсу, найпростіше це зробити в Morpho. Скажімо, люди опинилися в ведмежому середовищі, де тарифи на DeFi низькі.

Ви вносите МТ-вексель, позичаєте USDC або Tether під 2%, а потім купуєте МТ-вексель під п’ять з чвертю. І тоді ви зберігаєте, і ви можете, тому що уряд США, волатильність за казначейськими зобов’язаннями дорівнює нулю. Таким чином, ви можете зробити LTV на рівні 90%.

Отже, ви кладете тисячу доларів, позичаєте 900 баксів о другій, я вигадую ставки, тому що зараз вони високі, але під 2%. З цією метою ви купуєте вексель MT, який лідирує на п’ять з чвертю відсотків. Ви вносите 900 доларів, потім позичаєте 810 о другій годині дня, і так по колу.

Отже, ви використовуєте кредитне плече 10 до 1, скажімо, на рівні 90%. І ваші п’ять з чвертю стають 15 або 20. Це один із варіантів використання.

І ви можете укласти довгу угоду, яка буде надзвичайно прибутковою. Інший випадок використання: якщо ви хочете стати заставою для чогось, замість того, щоб розміщувати USDC або USDT як заставу, краще розмістити МТ-вексель як заставу, тому що вартість вашої застави з часом зростає, оскільки ви отримуєте відсотки. Отже, якщо ви виступаєте заставою для позики, BDC, ETH чи будь-чого іншого, вам все одно краще надати в заставу MT-вексель, ніж USDC.

Джек: Наскільки я розумію, казначейські векселі – це інструменти з нульовим купоном. Іншими словами, якщо відсоткові ставки становлять 4%, ви купуєте однорічний казначейський вексель. Це не означає, що він платить вам 4% річних щокварталу або щось подібне.

Ви просто купуєте його за 96 і викуповуєте за долар. Як цей аспект стосується рахунку за МТ? Чи відбувається те ж саме, коли вексель зростає в ціні, чи власники казначейських векселів отримують відсотки, на відміну від власників казначейських векселів?

Фабріс: Отже, у вас є кілька способів розробити свій токен. Ти можеш бути тим, що називається ребазисом. Тобто, коли ви купуєте, це завжди коштує одну гривню, а відсотки означають, що ви отримуєте більше, або вони можуть бути накопичувальними, що означає, що відсотки накопичуються потроху і продовжують збільшуватися.

Тому ми, з ряду причин, вирішили накопичувати. Тож цінність продовжує накопичуватися. Отже, у вас є долар, він стає п’ятидоларовим, потім 11-доларовим, і він продовжує зростати.

Тож вона зростає в ціні, накопичується в ціні.

Джек: Тобто це те саме, що й казначейський вексель? Так. Так.

Тож просто кожного дня потроху збільшуйте його вартість, коли його згортають, розгортають, розтягують. Правильно. Зрозумів.

Цікаво. Ну, добре. Отже, наступна річ, яку ви запускаєте, – це M basis.

Чи можете ви розповісти про свої довгострокові плани щодо довгострокового бачення Мідаса?

Фабріс: Так. Послухайте, я думаю, що ми знаходимося на самому початку трансформації фінансових ринків. Традиційні фінансові ринки потребують переосмислення, чи не так?

Наприклад, уявіть, для мене немає сенсу в тому, що в 2024 році, якщо я хочу купити акції Apple, а ви хочете продати акції Apple, ми дзвонимо нашим банкірам, і вони здійснюють угоду. Є зберігач, брокер, банкір, а розрахунок становить Т плюс 72. І це відбувається тільки в робочий час.

Я маю на увазі, що це безглуздо, чи не так? Наприклад, чому ви не можете робити це 24 години на добу без посередників у режимі реального часу? Якщо я переказую гроші комусь, це не відстежується в реальному часі.

Тому створення токенізованих активів як засобу перетворення фінансового світу на світ цифровий, оцифрований і такий, що працює в режимі реального часу, я вважаю, є довгостроковим баченням. Ми можемо легко токенізувати облігації. Ми можемо легко токенізувати акції.

Чи є в цьому сенс, враховуючи, що на Заході можна легко перейти на Robinhood або E-Trade? Не обов’язково. Але з точки зору довгострокового бачення, нам потрібно переробити рейки традиційної фінансової системи таким чином, щоб вона була цифровою і працювала 24 години на добу без усіх цих шарів посередників, комісій, криптовалют і способів це зробити.

Щодо платежів, то я підозрюю, що ми не підемо криптовалютним шляхом. І я думаю, що ми будемо копіювати приклади Бразилії та Росії з PIX та UPI. Росія, Індія.

Отже, Індія з UPI – це абсолютно безкоштовна платіжна система в режимі реального часу, яка працює між споживачем і споживачем, споживачем і бізнесом, бізнесом і урядом, B2B. Як і все. І це безкоштовно в режимі реального часу.

І це надзвичайно. І, по суті, зник податок на міжбанківський обмін MasterCard Visa. І це призвело до надзвичайних інновацій, таких як мікротранзакції, бізнес-моделі на основі мікротранзакцій та фінансовий вибух і фінансова інклюзія, які є прекрасними і чарівними, що я не можу дочекатися, коли це станеться на Заході.

І тому я думаю, що щось подібне, швидше за все, буде витіснятися. Тому я думаю, що платіжні рейки і надалі контролюватимуться урядом і не будуть перебувати на криптовалютних рейках. Але коли мова йде про розрахунки за такі активи, як облігації тощо, немає жодної причини, чому б це не могло відбуватися в криптовалюті.

Я маю на увазі, що, очевидно, діючі президенти дійсно не хочуть цього, але це має великий сенс. Тому я думаю, що ми будемо токенізуватись на додаток до спроб створити стабільні монети, що не приносять доходу. Ми збираємося токенізувати інші реальні фінансові активи.

Джек: Отже, ви сказали, що налаштовані оптимістично щодо токенізації активів і розрахунків, чим і займається Midas, але не щодо платежів. Отже, ви не розглядаєте це як платежі і не бачите, що криптовалюта або стабільні монети відіграватимуть важливу роль у майбутньому платежів. Я не хочу вкладати слова в твої вуста.

Фабріс: Ні, я не це мав на увазі, так? Наприклад, дивовижні платіжні додатки, пов’язані з криптовалютою, такі як Dollar App. Dollar App має криптовалюту, і вони здійснюють понад мільярд платежів.

Отже, вони дозволяють вам, наприклад, переказувати гроші з США в Мексику, песо в долар і т.д., як найдешевший і найдешевший спосіб переказу, ніж всі інші, і т.д. І з цієї точки зору, це революційно. Я маю на увазі, що в межах країни, і це ще не все, оплата за залізницю, що мені не подобається на Заході, так це те, що всі платять кредитними картками Visa, MasterCard та American Express, з ефективним податком, обмінною ставкою, скажімо, від 0,8% до 3%, залежно від країни, категорії, продавця, еквайра і так далі. Я підозрюю, що якщо ви зможете перенести це у світ, де воно дорівнює нулю, це розкриє надзвичайну цінність. І є два приклади країн, де це сталося. Чи можу я побудувати це на криптовалюті, особливо якщо я використовую щось дуже дешеве, наприклад, Solana?

Наприклад, чи може Solana pay стати дивовижним платіжним механізмом? Відповідь – так. І PayPal це робить, чи не так?

Саме так. Тож чи вважаю я, що це можливо? Я думаю, що відповідь безумовно позитивна.

І це лише те, що я думаю про те, над чим уряди готові поступитися контролем, і що, на мою думку, найімовірніше станеться? Я підозрюю, що більш вірогідною відповіддю з точки зору результату є те, що щось на кшталт UPI або PICS, які в кінцевому підсумку контролюються і регулюються урядом, є тим, що відбувається в сфері платежів, а не криптовалютною платіжною системою. Я не кажу, що цього не може статися.

Я просто кажу, що ймовірно, я підозрюю, що цього не станеться, хоча вони відіграватимуть важливу роль, особливо коли мова йде про міждержавні платежі, обміни та міжвалютні системи. Я маю на увазі Dollar App, якщо ви не грали, це 1L, D-O-L-A-R-A-P-P, це надзвичайна гра. І, до речі, вся криптовалюта завуальована.

Ви не знаєте, що в ньому є криптографічний компонент. Вона зроблена для вас, і вона прекрасна.

Джек: Отже, UPI, Уніфікований платіжний інтерфейс, чи можете ви сказати, що Китай також має його з UnionPay?

Фабріс: Китайський еквівалент, великі, фактично приватні, WePay від Tencent та Alipay від Alibaba. Але уряд їх ненавидів, і тому, очевидно, закрив IPO. І фінанси, я маю на увазі, так що я інвестиційна мураха, дуже розчарована інвестиційна мураха.

Так, у Китаї вони з’явилися з приватного боку, але уряд їх ненавидів і намагався зробити все можливе, щоб знищити їх і замінити їх внутрішнім еквівалентом. Але так, я б хотів, щоб щось подібне існувало в США. Щось на кшталт UnionPay або… Так, я маю на увазі UPI.

Так, UPI, якби ми могли скопіювати і вставити UPI або PIX, я був би, так, надзвичайно радий і щасливий. ФРС намагається створити продукт під назвою FedNow, але він підтримується лише регіональними банками, оскільки, очевидно, багато банків не хочуть втрачати обмінні пункти, які є великою частиною бізнес-моделі, і ще не досягли рівня обізнаності громадськості. Але вони є, але вони ще не орієнтовані на споживача.

Отже, зусилля в цьому напрямку є, але я думаю, що на Заході це займе десять років або й більше.

Джек: Відтоді, як Visa та MasterCard провели IPO у 2000-х роках, їхні акції демонструють надзвичайно високі показники, оскільки вони мають високоякісний бізнес. І якщо вони продовжать, то, швидше за все, матимуть високоякісний бізнес. Це звучить так, ніби ви вважаєте, що найкращі часи цих компаній вже позаду?

Фабріс: Ну, не обов’язково, тому що вони мають багато подібних регуляторних захоплень і влади, і я впевнений, що вони будуть боротися з цим до кінця, чи не так? Ніби це останнє, чого б вони хотіли, щоб сталося. І там, де це сталося, проникнення кредитних карток було низьким, чи не так?

Тому я не думаю, що в Бразилії та Індії з цим так сильно боролися, тому що не так багато людей були достатньо заможними, щоб мати кредитні картки і хороші кредитні рейтинги, які б виправдовували наявність кредитних карток. І таким чином ви могли б побудувати абсолютно нову незалежну систему виплат за кредитами. Там, де є діючий президент, два діючі президенти, я підозрюю, що це буде дуже, дуже важко.

Тож якби я приймав ставки, я б сказав, що цього не станеться в найближче десятиліття, і вони залишаться основною платіжною системою. Тож у короткостроковій перспективі я точно не в мінусі, ні в тому, ні в іншому, але інвестором я все одно не буду. Я віддаю перевагу тому, що йде від нуля до тисячі, тому, що вже створено.

Так. Те, що ви думаєте, що було б добре для Америки, якби у нас був UPI, але ви думаєте, що це було б добре, не означає, що це обов’язково станеться. О, так.

Фабріс: Є багато речей, які були б корисними для Америки. Ми повинні мати набагато більш відкриту імміграційну політику і політику імміграції як для низькокваліфікованих, так і для висококваліфікованих працівників, тому що це фактично підвищує наш національний добробут і значно покращує нашу демографічну ситуацію. Ми повинні мати набагато простішу податкову систему з фіксованим податком.

Я маю на увазі, що у вас має бути так багато речей, яких у нас немає. Тож є різниця між бажаним і дійсним, коли я думаю, що це станеться. Не думаю, що це станеться найближчим часом.

Тож так. Тож ваш сайт дуже легко знайти, FabriceGrinda.com. Де люди можуть знайти більше інформації про Мідас?

Фабріс: Це Midas.app. Тож так, М-І-Д-А-С-А-П-П. А якщо ви хочете дізнатися про мій венчурний фонд, це FJLabs.com.

Зрозумів. Фабріс, я просто хочу поставити запитання, повертаючись від криптовалют до венчурного капіталу. Я брав інтерв’ю та розмовляв з багатьма банкірами з точки зору банківської справи, про те, яким був Банк Кремнієвої долини, дуже великий венчурний банк, який збанкрутував більше року тому.

Але я насправді не спілкувався, я не знаю так багато людей, які займаються венчурним капіталом. Я знаю, що ходили чутки про те, що кожна людина, яка займається венчурним капіталом, є в Твіттері, і вони сидять у тих самих чатах, обговорюють це, і, по суті, чутки поширюються швидко. Але, здається, в середу Goldman оголосив, що вони випускають ці папери, а потім почалися спекуляції в середу ввечері, і банк збанкрутував пізно вранці, рано вранці в п’ятницю.

Тож це сталося дуже швидко. Яким був цей 50-годинний проміжок для вас?

Фабріс: Тож ми негайно вилучили наші кошти. Тож ми фактично, оскільки очевидно, що у нас було більше 250 тисяч, ліміт FDIC. І ми усвідомлювали, що це було зусиллям, яке, швидше за все, призведе банк до банкрутства.

Але якби ми цього не зробили, то, очевидно, це була б базова проблема теорії виграшу, де рівновага Неша – це негативний результат, коли кожен тягне гроші, і в результаті – добре. Тож якби ніхто не витягав гроші, він би вижив. Але якщо хтось, якщо люди це роблять, а ви ні, ви втрачаєте свої гроші.

Тож усі це роблять. А рівновага Неша є негативним результатом. Тому ми негайно зняли гроші.

Тож ми були в порядку. Але потім ми зрозуміли, що багато наших портфельних компаній не впоралися з цим завданням вчасно. І на той час, коли вони спробували, у нас було кілька портфельних компаній, які мали там близько ста відсотків балансів.

Тож екстрені збори правління в неділю на кшталт: “Що нам робити?”. Ми повинні виплачувати зарплату, а у нас немає грошей, і ми не можемо їх зібрати, тому що на це потрібно три, чотири, п’ять, шість місяців. Тож це були досить виснажливі години.

І, до речі, все це не повинно було статися. Сталося так, що правила бухгалтерського обліку для банків були змінені таким чином, що якщо ви маєте намір утримувати цінний папір до погашення, вам не потрібно писати, щоб написати ринок. І саме це продовжувало створювати, коли ставки почали знижуватися, а вартість облігацій почала знижуватися, вибачте, ставки зростали, а вартість облігацій знижувалася, дедалі більшу різницю між балансовою та ринковою вартістю.

І все це було спричинено, я думаю, змінами до закону про бухгалтерський облік, схваленими Конгресом приблизно у 2017-2018 роках. Якби ми просто дотримувалися ринкової ціни, то цієї величезної дельти і розриву не було б, як не було б і стимулу купувати облігації з вищими, ризикованішими і вищими ставками. Отже, це була основа, а тепер, чи були хлопці з SVB завбачливими?

Ні, вони повинні були бути набагато обачнішими. Тим не менш, чи був я щасливим клієнтом SVB? Так.

Я був незадоволений ними, тому що вони давали мені вищі відсотки за моїми середніми заощадженнями і так далі. Ні, з ними просто легше працювати. Ми всі обслуговуємося в SVB, тому що вони доброзичливі і з ними легше працювати.

Що це означає, легше працювати? Що це означає? Як швидко ви відкриваєте банківський рахунок?

Якщо вам потрібен дротовий зв’язок, як швидко вони його встановлюють? Якщо ви ставите питання, вони беруть трубку? Спробуйте відкрити банківський рахунок у Сітібанку – це болісний процес, який займає багато днів і паперової тяганини, і спробуйте поговорити з кимось там, і ніхто ніколи не відповість.

Це як анонім в Індії, десь у колл-центрі може говорити з вами анонім. Просто хтось, хто орієнтований на споживача і доброзичливий. Ми не стали обслуговуватися в них, бо вони пропонували нам кращі ставки.

Ми працювали з ними, тому що вони були доброзичливими до клієнтів. Їхній показник NPS, досвід був високим. І насправді, я думаю, що ми все ще працюємо з ними, тому що вони все ще дружні і з ними приємно працювати.

Джек: І вони зазнали невдачі, їх поглинула FDIC. Їхні активи та франшиза зрештою були передані Першому Громадянському Банку Акцій. Тікер – FCNCA, я не володію акціями, але якщо ви подивитеся на графік акцій, то отримаєте величезну вигоду від цього прибутку.

Тож зараз вони володіють банком Кремнієвої долини та багатьма своїми структурами. Отже, ви та багато ваших портфельних компаній все ще обслуговуєтесь у Silicon Valley Bank, який належить FCNNCA. Це точно?

Чи можна сказати, що багато ваших колег, які є іншими венчурними інвесторами, також дотримуються бренду “Банк Кремнієвої долини”, навіть після того, як він… Це вірно, але з тією похибкою, що раніше ми ніколи не розглядали свою роботу як таку, що полягає в перевірці кредитоспроможності банків, з якими ми співпрацюємо?

Фабріс: Ні, ми припускаємо, що банки надійні, так? Отже, ми тримали всі наші активи в одному банку, і ми не були мультибанком. Зараз кожен у венчурному світі та кожна з наших портфельних компаній має кілька банківських відносин.

Тому ми обслуговуємося в банках JPMorgan Chase та Morgan Stanley. Я маю на увазі, що у нас є багато банківських рахунків, тому що ми не хочемо, щоб те, що сталося тут, повторилося коли-небудь знову. І я радий, що ФКСД вирішила гарантувати всі депозити, тому що насправді, знову ж таки, я не думаю, що це наша справа – дивитися на баланс банків і вирішувати, чи вони надійні, чи ні.

Ми просто хочемо мати безпечне місце для зберігання грошей. Тому що, знову ж таки, ми використовуємо його для управління готівкою. Ми нічого не робимо, ми ж збиткові компанії, так?

Наприклад, і як результат, ми виписуємо чеки працівникам і так далі. Ми не можемо втрачати активи, які маємо в управлінні. Ми не спекулюємо цими грошима.

У буквальному сенсі, це готівка, тому що ми повинні виписувати чеки щодня, по кілька чеків щодня, робити перекази і так далі. Тому нам потрібні банки, з якими ми можемо легко переказувати гроші. А традиційні банки робили надсилання переказів надто болісним.

Я маю на увазі, що це так просто.

Джек: Аналізуючи звітність банків Кремнієвої долини та презентації інвесторів, можна помітити, що величезний обсяг залучення коштів, який відбувся у 2020 та 2021 роках, спричинив різке зростання депозитів, оскільки гроші хлинули на банківські рахунки венчурних фондів та компаній, що фінансуються венчурними фондами. Потім, коли збір коштів сповільнився, приплив все одно був, але набагато менший. А депозити впали так сильно, тому що венчурні фонди, як ви сказали, вони часто або майже весь час спалюють гроші і втрачають гроші.

Тож їхні депозити зменшаться. Саме так.

Фабріс: Так. І, до речі, банки загалом, тобто, повертаючись до макроекономічного аспекту, я частково хвилювався через те, що коли ставки зростають, люди просто виводять гроші з банків у казначейські векселі та фонди грошового ринку. І тому банківські депозити, як ми бачимо, знижуються через конкретну причину, а саме: компанії спалюють капітал.

Ми більше не збираємо грошей. Очевидно, що депозити зменшуються, але банківські депозити в цілому падають досить різко одночасно з комерційною нерухомістю, яка зазнає дефолту. І тому банки також мають на своєму балансі роздуті компанії, які займаються комерційною нерухомістю, що поглинають їхні активи.

І тому я хвилювався, бо думав, що кредитування впаде. І це була одна з причин, чому я думав, що, можливо, ми матимемо рецесію через вищі ставки, але споживча рецесія, оскільки зайнятість залишалася високою, а зростання заробітної плати залишалося високим, не відбулася. Тож це було більш ніж компенсовано, але так, ви пояснили, чому депозити SVP впали, але, відверто кажучи, депозити скрізь падають досить різко, тому що вам краще вкладати гроші в казначейські векселі та фонди грошового ринку, ніж на банківський чековий рахунок.

Так. Отже, ви кажете, що хвилювалися через рецесію, а тепер вже менше хвилюєтеся. Я думаю, що багато людей, ви точно, я маю на увазі, що Bloomberg economics мала 99% ймовірність рецесії восени 2022 року.

Так, більшість людей, і я в тому числі, так думали, але рецесія так і не настала. Як ви думаєте, на якому етапі бізнес-циклу ми перебуваємо? Ви думаєте, що рецесія все одно настане, просто це станеться у 2025 році?

Чи ви думаєте, що ні, ми на початку нового економічного циклу, і це ще не межа?

Фабріс: Врешті-решт рецесія буде, але вона не обов’язково має бути пов’язана саме з цим циклом. Схоже, що зараз, якщо ми досягнемо більшого контролю над цінами, ми, швидше за все, будемо рухатися до зниження ставок, а не до їх підвищення. Отже, я маю на увазі, що я не передбачаю значного зниження ставок і невеликого зниження ставок у майбутньому, але я бачу, що через рік чи півтора ми будемо на рівні 400 базисних пунктів замість 525.

І я думаю, що якщо не станеться геополітичної катастрофи, ми просто продовжимо рухатися вперед. Я не думаю, що у нас буде надзвичайне зростання, але я не бачу і рецесії. Тим не менш, чи вважаю я, що існує реальний ризик екзогенного шоку для системи, починаючи з того, що Китай заблокує Тайвань, і закінчуючи тим, що станеться, якщо Трампа оберуть куди завгодно?

Так. І це екзогенні. Але, зрештою, зайнятість залишається високою, зростання заробітної плати залишається високим, і це, здається, врівноважує всі негативи, які ми маємо в системі.

І, можливо, ми врешті-решт очистимо банківські баланси, борги за комерційну нерухомість тощо. До речі, це займе деякий час. Але я дивлюся на світ з точки зору ймовірності, як і ви.

А в 22-му, здається, було 66% рецесії, і, скажімо, 60% рецесії, 30% м’якої посадки, 10% – якось ми в порядку. І зараз я, я не знаю, 10%, 20% рецесії, і, швидше за все, просто тягнуся далі, як і більшість випадків при м’якій посадці і 20%, 30% ймовірності. Тож це, безумовно, змінило мою перспективу.

Але з цим демократичним мечем геополітики, який, я думаю, може нас негативно здивувати в будь-який час, але хто знає, коли, чому і т.д. І ви не можете прожити життя, турбуючись про це. Тож я просто продовжую рухатися вперед і виконувати свою роботу.

І знову ж таки, бізнес-цикл, який мене найбільше хвилює, – це не той, в який я інвестую сьогодні. Це виходи через 5, 10, 7, 10 років, коли ці компанії стануть зрілими. Тож, якщо говорити про венчурний бізнес, то я вважаю, що зараз найкращий час для інвестування у венчур.