ایف جے لیبز کی سرمایہ کاری کا نقطہ نظر اس کی جڑوں سے نکلتا ہے (پڑھیں دی جینیسس آف ایف جے لیبز )۔ FJ Labs Jose’s and my angel کی سرمایہ کاری کی سرگرمیوں کی توسیع ہے۔ ہم نے اپنی سرگرمیوں اور عمل کو پیمانہ بنایا، لیکن ہم نے حکمت عملی تبدیل نہیں کی۔

زیادہ تر وینچر کیپیٹل فنڈز میں پورٹ فولیو کی تعمیر بہت اچھی طرح سے بیان کی گئی ہے۔ وہ اپنے جمع کردہ فنڈز کو ایک مخصوص مدت میں، ایک مخصوص قسم کی کمپنی میں، مخصوص تعداد میں کمپنیوں میں، ایک مخصوص سرمایہ کاری کی رقم، ایک مخصوص مرحلے پر، ایک مخصوص جغرافیہ میں لگاتے ہیں۔ یہ فنڈز راؤنڈ لیڈ کرتے ہیں اور شراکت دار بورڈ کی نشستیں لیتے ہیں۔ وہ فالو آن کے لیے سرمایہ کی ایک خاص مقدار محفوظ رکھتے ہیں اور عام طور پر فالو آن کرتے ہیں۔ فنڈ کے قواعد ایسے ہیں کہ بعد کے فنڈز پہلے والے فنڈ سے کمپنیوں میں سرمایہ کاری نہیں کر سکتے۔ فنڈ بڑے پیمانے پر مستعدی سے کام کرتا ہے اور ہر سال 7 سے کم سودوں میں سرمایہ کاری کرتا ہے۔

ایک عام $175 ملین ڈالر VC فنڈ اس طرح نظر آ سکتا ہے:

- صرف امریکہ

- سیریز A فوکس

- صرف B2B SAAS کمپنیاں

- $5-7M Series A لیڈ چیک کی سرمایہ کاری کرتا ہے۔

- 3 سال کی مدت میں 20 کمپنیوں میں سرمایہ کاری کا ہدف

- سرمائے کا 40% فالو آن کے لیے مختص ہے۔

- زیادہ تر پورٹ فولیو کمپنیوں میں فالو آن

- شراکت دار بورڈ کی نشستیں لیتے ہیں۔

- پہلی ملاقات سے سرمایہ کاری میں 2-4 ماہ لگتے ہیں۔

ایف جے لیبز اس طرح کام نہیں کرتی ہیں۔ جیسا کہ ہم نے کیا جب ہم فرشتے تھے، ہم اپنی پائپ لائن میں موجود تمام کمپنیوں کا جائزہ لیتے ہیں، اور ہم ان میں سرمایہ کاری کرتے ہیں جنہیں ہم پسند کرتے ہیں۔ ہم فیصلہ کرتے ہیں کہ آیا ہم ایک یا دو ہفتوں کے دوران دو 60 منٹ کی کالوں کی بنیاد پر سرمایہ کاری کرتے ہیں یا نہیں۔ ہم قیادت نہیں کرتے، اور ہم بورڈ کی نشستیں نہیں لیتے۔ دوسرے لفظوں میں، آپ کہہ سکتے ہیں کہ ہم کسی بھی مرحلے پر، کسی بھی جغرافیہ میں، کسی بھی صنعت میں انتہائی محدود مستعدی کے ساتھ سرمایہ کاری کرتے ہیں ۔ یہ وہ الفاظ ہیں جنہوں نے ادارہ جاتی سرمایہ کاروں کو خوفزدہ کر دیا اور ہمیں یہ سوچنے پر مجبور کر دیا کہ ہم کبھی بھی فنڈ اکٹھا نہیں کریں گے۔

اس "حکمت عملی” کو دیکھتے ہوئے، آپ توقع کر سکتے ہیں کہ ہمارے پورٹ فولیو کی تشکیل وقت کے ساتھ ساتھ ڈرامائی طور پر مختلف ہوگی۔ درحقیقت، یہ کئی سالوں سے بہت مستقل رہا ہے۔ اس کی کئی وجوہات ہیں۔

- ہم جن سودوں کا ہفتہ وار جائزہ لیتے ہیں ان کی تعداد گزشتہ برسوں میں نمایاں طور پر مستقل رہی ہے۔

میں تفصیل بتاؤں گا کہ ایف جے لیبز کو کس طرح ڈیل فلو ملتی ہے اس کے بعد کی بلاگ پوسٹ میں۔ لیکن آپ کو پیمانے کا احساس دلانے کے لیے، ہمیں ہر ہفتے 100 سے زیادہ سرمایہ کاری کے مواقع ملتے ہیں۔ تاہم، ہم ان سب کا جائزہ نہیں لیتے۔ بہت سے واضح طور پر دائرہ کار سے باہر ہیں: ہارڈ ویئر، AI، اسپیس ٹیک، بائیوٹیک، وغیرہ بغیر بازار کے جزو کے۔ بہت سے دوسرے بہت مبہم ہیں: "میرے پاس آن لائن سرمایہ کاری کا زبردست موقع ہے۔ کیا آپ ڈیک وصول کرنا چاہتے ہیں؟”

اگر آپ یہ محسوس کرنے کی کوشش نہیں کرتے ہیں کہ ہم آن لائن بازاروں پر توجہ مرکوز کرتے ہیں اور ہمارے لیے کافی معلومات شامل کرتے ہیں تاکہ ہم اس بات کا جائزہ لے سکیں کہ آیا ہم معاہدے میں مزید کھودنا چاہتے ہیں یا نہیں، ہم جواب نہیں دیں گے اور نہ ہی فالو اپ کریں گے۔

اوسطاً، ہم ہر ہفتے 40-50 سودوں کا جائزہ لیتے ہیں۔ مثال کے طور پر 2019 میں، ہم نے 2,542 کمپنیوں کا جائزہ لیا جن کی اوسط فی ہفتہ 49 ہے۔

2. سودوں کا فیصد جس میں ہم سرمایہ کاری کرتے ہیں بڑی حد تک مستقل رہا ہے۔

بہت ساری خصوصیات ہیں جو "ہم اپنی پسند کی کمپنیوں میں سرمایہ کاری کرتے ہیں۔” ہمارے پاس انتہائی مخصوص تشخیصی معیار اور سرمایہ کاری کے مقالے ہیں جنہیں ہم بہتر کرتے رہتے ہیں۔ میں ان کی تفصیل اگلے بلاگ پوسٹوں میں دوں گا۔ جب کہ ہم ہر صنعت، ہر جغرافیہ اور ہر مرحلے میں سرمایہ کاری کرتے ہیں، ہمارے پاس ایک خاصیت ہے: ہم بازاروں میں سرمایہ کاری کرتے ہیں۔

سالوں کے دوران ہم تقریباً 3% سودوں میں سرمایہ کاری کر رہے ہیں جن کا ہم جائزہ لیتے ہیں۔ مثال کے طور پر 2019 میں ہم نے پہلی بار 83 سرمایہ کاری کی۔ دوسرے لفظوں میں، ہم نے جن 2,542 سودوں کا جائزہ لیا ان میں سے 3.3% میں سرمایہ کاری کی۔

3. ہمیں ملنے والے سودوں کی تقسیم وقت کے ساتھ بے ترتیب اور مستقل نہیں ہے۔

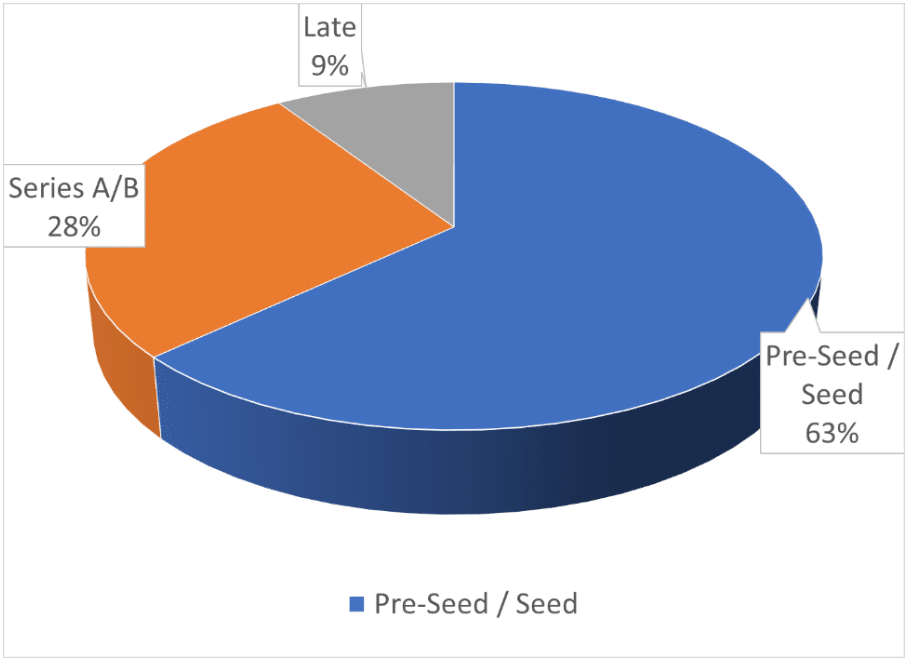

عام طور پر، سیریز A اور سیریز B کے سودوں سے بہت زیادہ پری سیڈ اور سیڈ سودے ہوتے ہیں۔ بدلے میں بعد کے مرحلے کے سودوں سے زیادہ سیریز A اور B کے سودے ہیں۔ اس کے علاوہ، کیونکہ ہم فرشتہ سرمایہ کاروں کے طور پر جانے جاتے ہیں جو نسبتاً چھوٹے چیک لکھتے ہیں، ہمیں غیر متناسب طور پر پہلے مرحلے کے سودے ملتے ہیں جو بعد میں سودے ہوتے ہیں۔ نتیجتاً، ہماری زیادہ تر سرمایہ کاری سیڈ سٹیج یا اس سے پہلے کی ہے حالانکہ حالیہ برسوں میں سیریز A کی تعداد میں اضافہ ہو رہا ہے۔

4. جب ہم کسی بھی ملک سے سودوں کا جائزہ لیتے ہیں، تو ہماری مخصوص ترجیحات ہوتی ہیں۔

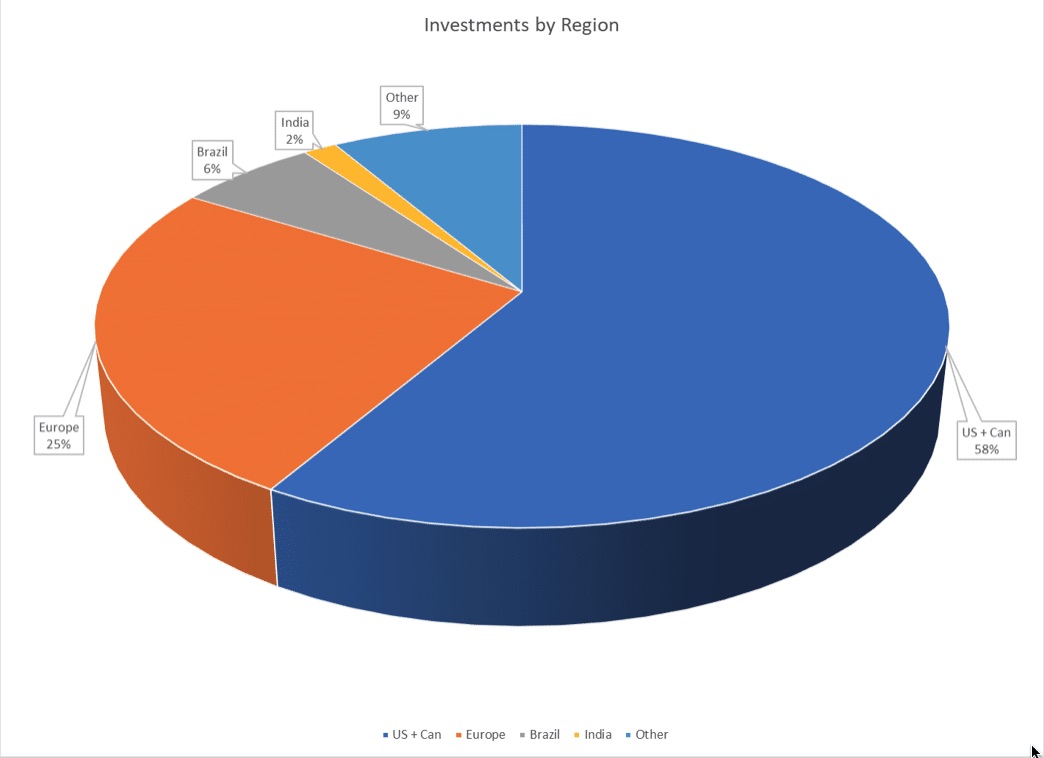

جب کہ ہم عالمی سرمایہ کار ہیں، ہم نیویارک میں مقیم ہیں اور مارکیٹ پلیس کی زیادہ تر اختراعات امریکہ سے آرہی ہیں۔ نتیجے کے طور پر، ہمارے ڈیل کا زیادہ تر بہاؤ امریکہ سے آتا ہے اور ہماری زیادہ تر سرمایہ کاری امریکہ میں ہوتی ہے۔ ایک ہی وقت میں، جوز لندن میں رہتا ہے اور میں فرانسیسی ہوں، اس لیے ہمیں بہت زیادہ یورپی ڈیل فلو ملتی ہے۔ OLX کے عالمی نقش کو دیکھتے ہوئے، میں بہت سی ابھرتی ہوئی مارکیٹوں میں بھی بہت زیادہ نظر آتا ہوں۔

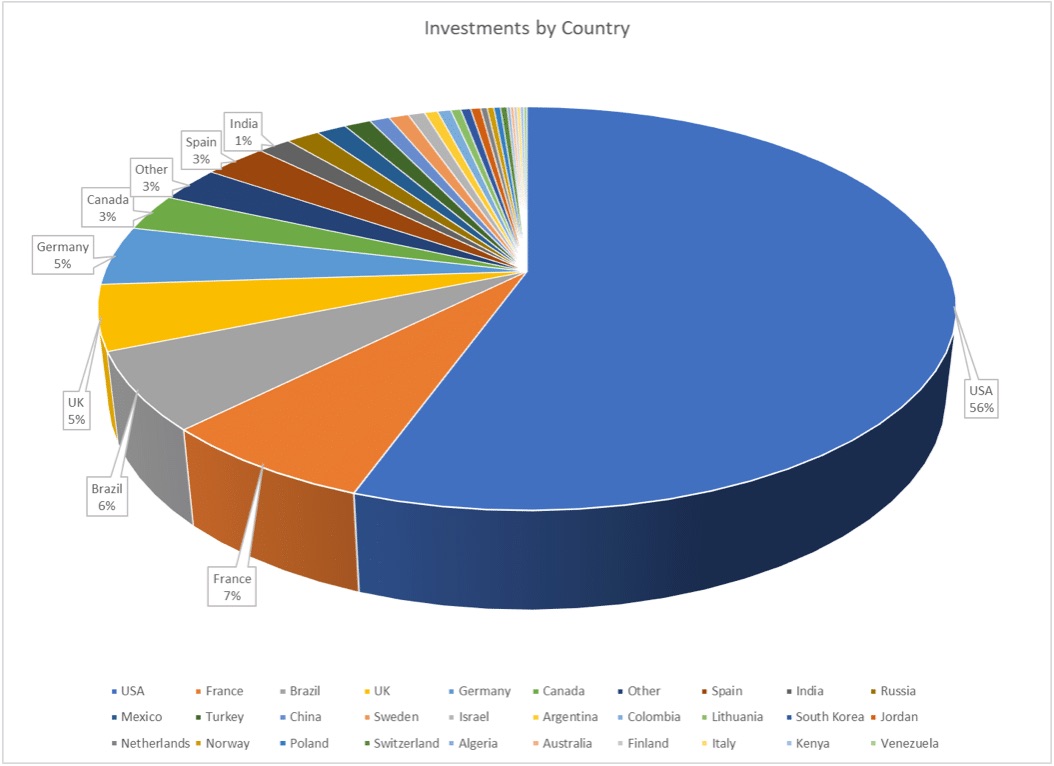

جب کہ ہم تمام ممالک میں سودوں کا جائزہ لیتے ہیں، جب ہم ابھرتی ہوئی مارکیٹوں میں اسٹارٹ اپ کو دیکھتے ہیں، تو ہم بڑی مارکیٹوں پر توجہ مرکوز کرتے ہیں جن میں زیادہ مضبوط وینچر ایکو سسٹم اور مالیاتی منڈییں ہیں۔ ان دنوں اس کا زیادہ تر مطلب برازیل اور ہندوستان ہے۔ اس کا مطلب یہ نہیں ہے کہ ہم کبھی بھی چھوٹی منڈیوں میں سرمایہ کاری نہیں کریں گے۔ مثال کے طور پر ہم نے کولمبیا میں Rappi، الجزائر میں یاسر اور کینیا میں Lori Systems میں سرمایہ کاری کی، لیکن ہمارے لیے سرمایہ کاری کی رکاوٹ بہت زیادہ ہے۔

چھوٹی ابھرتی ہوئی مارکیٹوں میں اہم مسئلہ سیریز A اور B سرمائے کی کمی اور باہر نکلنے کی کمی ہے۔ یہاں امیر مقامی لوگ ہیں جو دنیا کے تقریباً ہر ملک میں سرمایہ کاری کریں گے۔ اس کے علاوہ اگر آپ بریک آؤٹ ہوتے ہیں، جس کا مطلب عام طور پر $100 ملین سے زیادہ کی آمدنی اور $100 ملین کی قیمت ہے، تو Tiger Global جیسے امریکی عالمی فنڈز آپ کو سرمایہ کاری کے لیے پائیں گے (جو عام طور پر سیریز C ہو گی) آپ جہاں بھی ہوں گے۔

تاہم، زیادہ تر چھوٹی مارکیٹوں میں سیریز A اور B کے سرمایہ کار نہیں ہوتے ہیں جس کی وجہ سے کمپنیوں کے لیے بیج سے بریک آؤٹ اسٹیٹس حاصل کرنا مضحکہ خیز مشکل ہوتا ہے، خاص طور پر اگر مقامی مارکیٹ چھوٹی ہو۔ اس سے بھی بدتر بات یہ ہے کہ ان کمپنیوں کے لیے بہت کم ایگزٹ ہیں، یہاں تک کہ کامیاب بھی، کیونکہ جن ممالک میں وہ ہیں وہ بڑے عالمی حصول کاروں کے لیے ترجیحی فہرست میں نہیں ہیں۔

آج تک ہماری 58% سرمایہ کاری امریکہ اور کینیڈا (زیادہ تر امریکہ) میں ہوئی ہے، 25% یورپ میں، 6% برازیل میں، 2% ہندوستان اور دیگر تمام ممالک میں 9% ہے۔

اس کے علاوہ، ہمارے پاس چند اور رہنما اصول ہیں۔

A. ہم بازاروں پر توجہ مرکوز کرتے ہیں۔

بازاروں کے ساتھ میری دلچسپی معاشیات کے ساتھ میری ابتدائی دلچسپی سے پیدا ہوتی ہے۔ میں نے اپنی نوعمری میں ایڈم اسمتھ اور ڈیوڈ ریکارڈو کو دریافت کیا۔ ان کا کام میرے ساتھ گونجتا ہے کیونکہ اس نے بتایا کہ دنیا کی ساخت کسی بھی چیز سے بہتر تھی جس کا میں نے سامنا کیا۔ یہی وجہ ہے کہ میں نے پرنسٹن میں معاشیات کی تعلیم حاصل کی، جس سے مارکیٹ کے ڈیزائن اور ترغیبی نظام میں میری دلچسپی مزید بڑھ گئی۔

جب میں 1996 میں فارغ التحصیل ہوا تو میں نے نہیں سوچا تھا کہ اس سے عملی طور پر کچھ حاصل ہوگا۔ ایک شرمیلی، 21 سالہ انٹروورٹڈ کے طور پر میں دو سال کے لیے میک کینسی کے لیے کام کرنے گیا۔ اگرچہ میں ایک انٹرنیٹ انٹرپرینیور بننا چاہتا تھا، میں نے محسوس کیا کہ McKinsey بزنس اسکول کے برابر ہوں گے، سوائے اس کے کہ وہ مجھے ادائیگی کریں۔ دو سال بعد میں نے محسوس کیا کہ میں نے وہی سیکھا ہے جو میں سیکھنے آیا تھا اور میں انٹرپرینیورشپ کی دنیا میں قدم رکھنے کے لیے تیار تھا۔

جیسا کہ میں نے ان کمپنیوں کے خیالات کے بارے میں سوچنا شروع کیا جو میں بنا سکتا ہوں، میں نے محسوس کیا کہ بہت سے 23 سالہ ناتجربہ کار کے لیے مناسب نہیں تھے۔ ایمیزون قسم کی کمپنیاں بنانے کے لیے پیچیدہ سپلائی چینز کا انتظام کرنا ضروری ہے۔ Etrade قسم کی کمپنیوں کو بروکریج یا بینکنگ لائسنس حاصل کرنے کی ضرورت ہوتی ہے۔ زیادہ تر خیالات بھی بڑے پیمانے پر سرمایہ دارانہ تھے۔ جب میں ای بے ویب سائٹ پر گیا تو یہ پہلی کلک پر محبت تھی۔ میں نے فوری طور پر قدر کی اس غیر معمولی مقدار کو پہچان لیا جو پہلے سے مبہم اور بکھری ہوئی مارکیٹوں میں جمع کرنے والے اور استعمال شدہ سامان کے لیے شفافیت اور لیکویڈیٹی لا کر پیدا کی جا سکتی تھی جن کا زیادہ تر گیراج کی فروخت میں آف لائن تجارت ہوتی تھی۔ میں نے یہ بھی محسوس کیا کہ یہ ماڈل کتنا سرمایہ کارانہ ہوگا کیونکہ اس نے زیادہ سے زیادہ خریداروں کے ساتھ نیٹ ورک کے طاقتور اثرات کا آغاز کیا اور ہر زیادہ فروخت کنندہ کو لایا جو بدلے میں ہر زیادہ خریدار لاتے ہیں۔ اس کے علاوہ، میں جانتا تھا کہ میں اسے بنا سکتا ہوں۔ ای بے جیسی سائٹ بنانا چکن اور انڈے کے مسئلے کو حل کرنے کے معاملے میں اپنی ایک پیچیدگی ہے جس سے یہ معلوم کرنا ہے کہ کس چیز سے شروع کیا جائے اور کیسے رقم کمائی جائے، لیکن یہ اس قسم کی پیچیدگی تھی جس سے نمٹنے کے لیے میں نے بالکل موزوں محسوس کیا۔

میں نے جولائی 1998 میں آکلینڈ، ایک یورپی آن لائن نیلامی سائٹ کی بنیاد رکھی۔ میں نے اسے یوروپ کی سب سے بڑی آن لائن نیلامی سائٹوں میں سے ایک بنا دیا اس سے پہلے کہ یہ عوامی طور پر تجارت کرنے والے مدمقابل QXL ریکارڈو کے ساتھ ضم ہو جائے۔ مضحکہ خیز بات یہ ہے کہ وہ بہت بعد میں Naspers کے ذریعہ حاصل کیے گئے تھے (جیسا کہ آخر کار OLX بھی ہوگا)۔ آکلینڈ چلاتے ہوئے، میرا تعارف میک کینسی کے ایک ساتھی نے ہارورڈ اور اسٹینفورڈ گریڈ کے ایک گروپ سے کرایا۔ میں نے ان کے یقین کی تصدیق کی کہ انہیں لاطینی امریکہ میں ای بے جیسی سائٹ شروع کرنی چاہیے اور ایسا کرنے کے لیے انہیں ٹیکنالوجی اور کاروباری منصوبہ فراہم کرنے پر اتفاق کیا۔ Deremate پیدا ہوا اور لاطینی امریکہ میں نیلامی کی صف اول کی سائٹوں میں سے ایک بن گیا جب تک کہ یہ اپنے IPO سے پہلے MercadoLibre کے ساتھ ضم نہیں ہوا۔

مجھے آکلینڈ کی تعمیر پسند تھی۔ مجھے زمرہ کے لحاظ سے طلب اور رسد کو ملانے اور صارفین کی حقیقی کمیونٹی بنانے کی اہمیت بہت پسند تھی۔ انٹرنیٹ کا بلبلہ کھلنے کے بعد، میں نے Zingy، ایک رنگ ٹون کمپنی بنائی، کیونکہ میں ایک کاروباری بننا چاہتا تھا اور مجھے لگا کہ میں ایک ایسی دنیا میں ایک منافع بخش اور کامیاب اسٹارٹ اپ بنا سکتا ہوں جس کا کوئی سرمایہ نہیں ہے۔ تاہم، یہ سچی محبت نہیں تھی۔ یہ ختم ہونے کا ایک ذریعہ تھا۔ میں نے اسے منافع بخش بنایا، اسے $80M میں فروخت کرنے سے پہلے آمدنی میں $200M تک بڑھا دیا۔ میں اب بازاروں میں واپس جا سکتا ہوں۔

درمیانی سالوں میں میں نے کریگ لسٹ کے عروج اور پہلے عمودی بازاروں جیسے Stubhub اور Elance (اب Upwork) دونوں کو دیکھا تھا۔ میں OLX بنانے کے لیے پرجوش تھا۔ یہ وہ کمپنی تھی جسے میں بنانا چاہتا تھا۔ اگر یہ اچھی طرح سے چلائی جائے تو کریگ لسٹ یہی ہو گی: موبائل پہلے مکمل طور پر معتدل مواد کے ساتھ، کوئی اسپام، گھوٹالے، جسم فروشی، ذاتی اور قتل، خواتین کو کیٹرنگ، جو تمام گھریلو خریداریوں میں بنیادی فیصلہ ساز ہیں۔ اب یہ 30 ممالک میں زیادہ تر ابھرتی ہوئی مارکیٹوں میں ہر ماہ 350 ملین صارفین کو خدمات فراہم کرتا ہے جہاں یہ معاشرے کے تانے بانے کا حصہ ہے۔ یہ لاکھوں لوگوں کو روزی کمانے کی اجازت دیتا ہے اور استعمال کے لیے آزاد رہتے ہوئے روزمرہ کی زندگی کو بہتر بناتا ہے۔

OLX نے مجھے اپنے ہنر کو آگے بڑھانے اور بازاروں کی خوبصورتی اور خوبصورتی سے مزید پیار کرنے کی اجازت دی۔ جب میں دنیا بھر میں اس کے سینکڑوں ملازمین کے ساتھ OLX چلانے میں مصروف تھا، میں نے ایک فرشتہ سرمایہ کار کے طور پر بازاروں پر توجہ مرکوز کرنے کا فیصلہ کیا کیونکہ میں تیزی سے سرمایہ کاری کے فیصلے کرنے کے لیے منفرد پوزیشن پر محسوس ہوا۔

اس تخصص نے اپنا نیٹ ورک اثر بنایا۔ مارکیٹ پلیس انویسٹر کے طور پر مشہور ہونے سے بازاروں میں میرے ڈیل کے بہاؤ میں بہتری آئی، میرے پیٹرن کی شناخت میں بہتری آئی اور مجھے مزید مضبوط تھیسس اور ہیورسٹکس تیار کرنے کی اجازت ملی۔ جیسا کہ FJ Labs جوس اور میرے فرشتہ کی سرمایہ کاری کی سرگرمیوں سے تیار ہوئی، ہم صرف بازار کے اس راستے پر چلتے رہے جس پر ہم پہلے سے تھے۔

2020 میں، بازار ہمیشہ کی طرح متعلقہ رہیں گے۔ ہم ابھی تک ٹیکنالوجی کے انقلاب کے آغاز پر ہیں اور آنے والی دہائی اور اس کے بعد مارکیٹ پلیسز کا ایک اہم کردار ہوگا۔

B. ہم فوری اور شفاف طریقے سے فیصلہ کرتے ہیں۔

ایک کاروباری شخص کے طور پر مجھے ہمیشہ نفرت تھی کہ فنڈ ریزنگ کا عمل کتنا سست تھا اور اس میں کتنا وقت لگتا تھا۔ وینچر کیپیٹلسٹ کے ساتھ ملاقاتوں کے درمیان ہفتے گزر جاتے ہیں اگر صرف اس وجہ سے کہ وہ وقت کو مستعدی کے عنصر کے طور پر استعمال کرتے ہیں۔ FOMO کی صحیح مقدار بنانے کے لیے ایک ہی وقت میں ٹرم شیٹس حاصل کرنے کے لیے کاروباری افراد کو سخت عمل چلانے کے بارے میں بہت سوچ سمجھ کر ہونا چاہیے۔ تاجروں کو شاذ و نادر ہی معلوم ہوتا ہے کہ وہ کہاں کھڑے ہیں۔ VCs جو دلچسپی نہیں رکھتے ہیں وہ اپنے ذہن کو تبدیل کرنے کے اختیار کو محفوظ رکھنے کے لیے سرمایہ کاری کو مکمل طور پر منتقل کرنے کے بجائے ان کو بھوت بنا سکتے ہیں یا بہت سست ہو سکتے ہیں۔

اس نے مجھے ایک کاروباری شخص کے طور پر پریشان کر دیا اور میں نے فرشتہ کے طور پر اس کے برعکس کرنے کا فیصلہ کیا۔ میں نے بنیادی شفافیت اور ایمانداری کا انتخاب کیا۔ چونکہ میں OLX کے روزمرہ کے آپریشنز کو چلانے میں بہت مصروف تھا، اس لیے میں نے 1 گھنٹے کی کال کی بنیاد پر اسٹارٹ اپس کا جائزہ لینے کی حکمت عملی وضع کی۔ 1 گھنٹے کی کال یا میٹنگ پر میں کاروباریوں کو بتاؤں گا کہ کیا میں سرمایہ کاری کر رہا ہوں اور کیوں۔ 97% معاملات میں میں موقع سے گزر گیا اور انہیں بتاؤں گا کہ اپنے ذہن کو تبدیل کرنے کے لیے کیا بہتر کرنے کی ضرورت ہے۔

ہم نے FJ لیبز کے لیے اس عمل کو زیادہ تبدیل نہیں کیا، حالانکہ ہم نے اسے اس طریقے سے بہتر کیا ہے جس سے ہمیں مزید سودوں کا جائزہ لینے اور زیادہ توسیع پذیر ہونے کی اجازت ملتی ہے۔ زیادہ تر اسٹارٹ اپس کا سب سے پہلے جائزہ ایف جے ٹیم کے ایک رکن کے ذریعے کیا جاتا ہے جو ہماری منگل کی سرمایہ کاری کمیٹی کے اجلاس میں اپنی سفارشات پیش کرتا ہے۔ اگر تصدیق ہو جائے تو ہوزے یا میں دوسری کال کرتا ہوں جس کے بعد ہم اپنی سرمایہ کاری کا فیصلہ کرتے ہیں۔ دوسرے لفظوں میں، کاروباری افراد کو 2 ہفتوں میں زیادہ سے زیادہ 2 کالوں کے بعد سرمایہ کاری کا فیصلہ ملتا ہے۔ اگر ہم سرمایہ کاری نہ کرنے کا انتخاب کرتے ہیں، تو ہم انہیں بتاتے ہیں کہ ہمیں اپنا ذہن بدلنے کے لیے کیوں اور کس چیز کو تبدیل کرنے کی ضرورت ہوگی۔

اگر میں پہلی کال پر ہوں تو، میں اب بھی اکثر میٹنگ کے اختتام پر سرمایہ کاری کا فیصلہ کرتا ہوں تاکہ کاروباری کو صدمہ پہنچایا جائے۔ مجھے یہ نارمل لگتا ہے۔ آخر کار ہمارے پاس سرمایہ کاری کی واضح حکمت عملی اور حکمت عملی ہے اور ہم اپنے عقائد پر قائم ہیں۔ مجھے مقصد اور سوچ کی وضاحت پسند ہے۔

C. ہم سودے کی قیادت نہیں کرتے ہیں۔

فرشتوں کے طور پر ہم نے سودے کی قیادت نہیں کی۔ جب ہم نے ایف جے لیبز شروع کیں تو ہمیں کبھی روایتی وینچر کیپیٹلسٹ بننے اور سودوں کی قیادت کرنے کا خیال نہیں آیا۔ ہم کاروباری افراد سے ملنے، ان کے پاگل خیالات کو سننے، اور ان خوابوں کو پورا کرنے میں ان کی مدد کرنے کو ترجیح دیتے ہیں۔ یہ ہمیں قانونی اور انتظامی کام سے بچنے کی اجازت دیتا ہے جو معروف سودوں سے آتا ہے۔

مزید یہ کہ فرشتوں کے طور پر ہم نے ہمیشہ VCs کو اپنے دوست کے طور پر دیکھا۔ ہم نے ان میں سے بہت سے لوگوں کے ساتھ مضبوط تعلقات قائم کیے اور ڈیل فلو کو شیئر کرنے کے لیے باقاعدہ کالز کا اہتمام کرنا شروع کیا۔ ہمارا نقطہ نظر بہت کامیاب تھا، اور اسے تبدیل کرنے کا کوئی مطلب نہیں تھا۔ معروف سودوں کا مطلب مختص کے لیے VCs کے ساتھ مقابلہ کرنا ہوگا۔ بہت سارے حیرت انگیز سودے ہیں جن میں ہم حصہ نہیں لے سکیں گے یا جن میں ہم مدعو نہیں ہوں گے۔ ان کے صحیح دماغ میں کوئی بھی ہمیں Sequoia پر نہیں لے گا اگر ہم VC کی قسم ہوتے جو سودے کی قیادت کرتا ہے۔ خوبصورتی یہ ہے کہ موجودہ نقطہ نظر کے ساتھ کاروباری افراد کو لینے کی ضرورت نہیں ہے۔ وہ اپنی پسند کا لیڈ وی سی اور ہم دونوں حاصل کر سکتے ہیں۔ ابھی، ہم تقریباً ہر اس کمپنی میں سرمایہ کاری کرتے ہیں جو ہم چاہتے ہیں، اور ہمیں یہ پسند ہے!

D. ہم بورڈ کی نشستیں نہیں لیتے ہیں۔

ایک طرح سے بورڈ کی نشستیں نہ لینا قیادت نہ کرنے کا فطری نتیجہ ہے، لیکن ہمارے پاس بورڈ پر بیٹھنے کی خواہش نہ رکھنے کی بنیادی وجوہات ہیں۔ معروضی طور پر ایک سرمایہ کار 10 سے زیادہ بورڈز پر مؤثر طریقے سے نہیں ہو سکتا جو ہمارے انتہائی متنوع نقطہ نظر سے مطابقت نہیں رکھتا۔ اس سے بھی بدتر، میں نے مشاہدہ کیا کہ جو کمپنیاں ناکام ہو رہی ہیں ان کو زیادہ کام اور وقت کی ضرورت ہوتی ہے۔ دوسرے لفظوں میں، آپ اپنا سارا وقت 1 سے 0 تک جانے والی کمپنیوں کی مدد کے لیے مختص کرتے ہیں اور آپ کا تقریباً کوئی بھی وقت ان کمپنیوں پر نہیں ہوتا ہے جو بہترین کام کر رہی ہیں اور 1 سے 100 تک جا رہی ہیں۔ اس کے بجائے آپ کو 1 سے 0 تک جانے والی کمپنیوں کو نظر انداز کرنا چاہئے اور اپنا وقت یہ سوچنے میں صرف کرنا چاہئے کہ اپنے راکٹ جہازوں کے لئے سب سے زیادہ قیمت کیسے پیدا کی جائے۔

بورڈ میٹنگز میں ایک خاص رسمی اور سختی بھی ہوتی ہے جو انہیں معاملے کے دل تک پہنچنے سے روکتی ہے۔ ایک کاروباری اور سرمایہ کار دونوں کے طور پر سب سے زیادہ معنی خیز اسٹریٹجک گفتگو جو میں نے کبھی کی تھی وہ رسمی بورڈ میٹنگز کی بجائے 1 کافی چیٹس پر 1 غیر رسمی تھیں۔ مجھے لاتعداد بار بتایا گیا ہے کہ میں نے ایک کاروباری شخص کے ساتھ جو گفتگو کی تھی وہ سب سے زیادہ معنی خیز تھی جو ان کے پاس تھی۔

نوٹ کریں کہ بورڈ کی نشستیں نہ لینے کا مطلب یہ نہیں ہے کہ ہم محض غیر فعال سرمایہ کار ہیں۔ ہماری فراہم کردہ قدر ایک مختلف شکل اختیار کرتی ہے۔

E. ہمارا اہم ویلیو ایڈ فنڈ ریزنگ، آف لائن اشتہارات کے ساتھ مدد کرنا اور مارکیٹ پلیس ڈائنامکس کے ذریعے سوچنا ہے۔

زیر انتظام اربوں کے اثاثوں کے ساتھ بہت سے فنڈز نے بہت سارے وینچر پارٹنرز کے ساتھ پلیٹ فارم ٹیمیں مکمل طور پر تیار کی ہیں۔ ان کے پاس پورٹ فولیو کمپنیوں کی مدد کے لیے مختلف شعبوں میں ہیڈ ہنٹر اور ماہرین موجود ہیں۔ ہمارے پاس وہ تمام کام کرنے کے لیے وسائل نہیں ہیں۔ اس کے بجائے ہم نے مدد کے تین مختلف طریقوں پر توجہ مرکوز کرنے کا فیصلہ کیا۔

سب سے پہلے اور سب سے اہم بات، ہم اسٹارٹ اپ کو بڑھانے میں مدد کرتے ہیں۔ ہم یا تو ان کا موجودہ دور مکمل کرنے میں مدد کرتے ہیں یا مستقبل کے راؤنڈ کو بڑھانے میں۔ بالآخر، ایف جے لیبز راؤنڈ کی شرائط طے نہیں کر رہی ہے۔ ہم صرف یہ چاہتے ہیں کہ ہم جن کمپنیوں کو پسند کرتے ہیں وہ فنڈز حاصل کریں۔ ہم تقریباً ہر مرحلے اور جغرافیہ کا احاطہ کرتے ہوئے ہر 8 ہفتوں میں تقریباً 100 VCs کے ساتھ فلو شیئرنگ کالز ڈیل کرتے ہیں۔ ہمارے پاس ایک موزوں طریقہ ہے جہاں ہم صحیح VCs کو صحیح آغاز کے لیے پیش کرتے ہیں۔ VCs اسے پسند کرتے ہیں کیونکہ ان کے مطابق مختلف ڈیل فلو ملتا ہے۔ کاروباری حضرات اسے پسند کرتے ہیں کیونکہ وہ اعلیٰ VCs سے ملاقاتیں کرتے ہیں۔ ہمیں یہ پسند ہے کیونکہ ہم جن اسٹارٹ اپس کی پرواہ کرتے ہیں انہیں فنڈ ملتے ہیں۔

کاروباری شخص کے بازار جانے سے پہلے، ہم ایک کیچ اپ کال کرنے کی کوشش کرتے ہیں تاکہ انہیں اس بارے میں رائے دیں کہ وہ کہاں کھڑے ہیں اور اپنے ڈیک اور پچ کا جائزہ لیتے ہیں۔ جب ہمیں لگتا ہے کہ وہ تیار ہیں، ہم متعلقہ تعارف بناتے ہیں۔

ہم مارکیٹ پلیس ڈائنامکس کے ذریعے سوچنے میں بھی مدد کر سکتے ہیں۔ کیا آپ کو سپلائی یا ڈیمانڈ سائیڈ سے شروع کرنا چاہیے؟ آپ کو کتنا مقامی ہونا چاہئے؟ کیا ریک 1%، 5%، 15% یا 50% ہونا چاہیے؟ کیا ریک کو سپلائی سائیڈ پر لینا چاہیے یا ڈیمانڈ سائیڈ پر؟ کیا آپ کو مارکیٹ کے ایک طرف اضافی خدمات فراہم کرنی چاہئے؟ ہم بہت سارے بازار دیکھتے ہیں کہ ہم نے پیٹرن کی بہت زیادہ شناخت تیار کی ہے اور بنیادی اسٹریٹجک مسائل کے بارے میں سوچنے میں مدد کر سکتے ہیں۔

آخر میں، ہم پورٹ فولیو کمپنیوں کی ان کے آف لائن اشتہارات، خاص طور پر ٹی وی اشتہارات میں مدد کر سکتے ہیں۔ ولیم گیلورڈ، ہمارے وینچر پارٹنرز میں سے ایک OLX میں چیف مارکیٹنگ آفیسر تھے جہاں ہم نے ٹی وی اشتہارات میں $500 ملین سے زیادہ خرچ کیا۔ ہم نے ٹی وی مہم چلانے کے طریقے تیار کیے ہیں جس طرح ہم انتساب ماڈلز اور LTV سے CAC تجزیہ کے ساتھ آن لائن مہم چلاتے ہیں۔ بہت سے معاملات میں، ہم نے کامیابی سے کمپنیوں کو تیزی سے سکیل کیا حالانکہ ٹی وی گوگل اور فیس بک کے مقابلے میں بہتر یونٹ اکنامکس کے ساتھ۔ ظاہر ہے، یہ صرف پورٹ فولیو کمپنیوں کے چھوٹے ذیلی سیٹ پر لاگو ہوتا ہے جو بڑے پیمانے پر مارکیٹ ہیں، اچھی یونٹ اکنامکس ہیں اور ٹی وی کو آزمانے کا جواز پیش کرنے کے لیے کافی پیمانہ ہے، لیکن ان کمپنیوں کے لیے یہ گیم بدل سکتی ہے۔

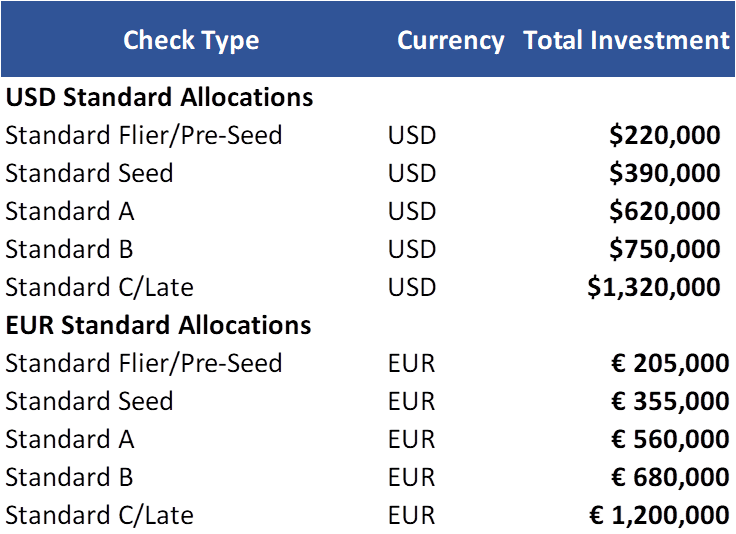

F. ہم نے راؤنڈ کی طرف سے چیک سائز مقرر کیا ہے

ہم روایتی سرمایہ داروں کے ساتھ مختص کرنے کا مقابلہ نہیں کرنا چاہتے۔ ہم خود کو ان کے ساتھ ایک قدر میں اضافے والے چھوٹے شریک سرمایہ کار کے طور پر دیکھتے ہیں اور ہم چاہتے ہیں کہ وہ ہمیں اپنے بہترین سودوں کے لیے مدعو کریں۔ یہ زیادہ سے زیادہ چیک سائز رکھتا ہے جسے ہم ہر مرحلے پر، خاص طور پر بیج کے مرحلے پر تعینات کر سکتے ہیں۔ ایک عام $3M بیج راؤنڈ میں، لیڈ $1.5-2M کی سرمایہ کاری کرتا ہے۔ لیڈ کی نسبت صحیح سائز کے ہونے کے لیے، ہم فی الحال بیج پر $390k کی سرمایہ کاری کرتے ہیں۔ ہم ممکنہ طور پر ہر مرحلے پر تھوڑا سا زیادہ سرمایہ لگا سکتے ہیں اور اگر ہمارا فنڈ تھوڑا بڑا ہو جاتا ہے تو مستقبل میں اپنے چیک کے سائز میں تھوڑا سا اضافہ کر سکتے ہیں، لیکن ہماری سرمایہ کاری کا سائز لیڈ کی نسبت ہمیشہ چھوٹا رہے گا۔

پری سیڈ میں اکثر سرمایہ کاری نہیں ہوتی ہے۔ راؤنڈ اکثر فرشتوں کے ایک گروپ سے بنتے ہیں۔ اس معاملے میں، ہم اپنی $220k کی سرمایہ کاری کے ساتھ بہت اچھی طرح سے سب سے بڑے سرمایہ کار بن سکتے ہیں، لیکن ہم خود کو حقیقی قیادت کی بجائے فرشتوں میں سے ایک سمجھتے ہیں۔

ہم ان کمپنیوں میں $220 "فلائرز” کی بھی سرمایہ کاری کرتے ہیں جو ہمیں مجبور محسوس کرتے ہیں لیکن وہ اپنے معیاری مختص کرنے میں آرام سے نہیں ہیں۔ ہم یہ مختلف وجوہات کی بنا پر کرتے ہیں۔ شاید ویلیویشن تھوڑی زیادہ ہے، یونٹ اکنامکس بالکل ثابت نہیں ہے یا اسٹارٹ اپ ایک ایسے کاروبار میں ہے جو ہمیں دلچسپ لگتا ہے لیکن اس کے بارے میں زیادہ نہیں جانتے۔

آپ ذیل میں ہماری موجودہ معیاری مختصات تلاش کر سکتے ہیں۔

G. ہم فالو آنز کا اسٹینڈ اکیلے بنیادوں پر جائزہ لیتے ہیں۔

سیلیکون ویلی کا واضح مقصد یہ ہے کہ آپ قیمت سے قطع نظر اپنے جیتنے والوں کو دوگنا کر دیں۔ ہم اس بیان کے دوسرے حصے پر اعتراض کرتے ہیں۔ ہم نے ہمیشہ قیمت کے بارے میں سوچا ہے اور اس نے ہماری اچھی خدمت کی ہے۔ جیسا کہ میں FJ Labs کے تشخیصی معیار کے بارے میں اگلے بلاگ پوسٹ میں تفصیل سے بتاؤں گا اگر ہمیں لگتا ہے کہ کسی اسٹارٹ اپ کی ویلیویشن کرشن کی نسبت بہت زیادہ ہے تو ہم سرمایہ کاری نہیں کرتے چاہے ہم اس کاروباری اور کاروبار سے محبت کرتے ہیں جس میں وہ ہیں۔

ہم فالو آنز کا اندازہ اس طرح کرتے ہیں جیسے یہ پہلی بار تھا جب ہم کاروبار میں سرمایہ کاری کر رہے تھے۔ تشخیص کے مقصد کو برقرار رکھنے کے لیے، اصل سرمایہ کاری کی سفارش کرنے والے سے مختلف ٹیم کا رکن تجزیہ کرتا ہے۔ ہم جس سوال کا جواب دینے کی کوشش کرتے ہیں وہ درج ذیل ہے: یہ جانتے ہوئے کہ اب ہم ٹیم اور کاروبار کے بارے میں کیا جانتے ہیں، کیا ہم اس قیمت پر کمپنی میں سرمایہ کاری کریں گے؟

اس سوال کے جواب کے بارے میں ہم کتنا مضبوط محسوس کرتے ہیں اس پر منحصر ہے کہ ہم سپر پرو ریٹا، پرو ریٹا یا محض سرمایہ کاری کرنے کی کوشش کرتے ہیں۔ پچھلے چند سالوں میں، جیسے جیسے مزید فنڈز بعد کے مراحل میں منتقل ہوئے، ہم نے اکثر محسوس کیا کہ ہماری بہترین کمپنیاں زیادہ قیمتی ہو گئی ہیں اور ہم نے ان بعد کے مراحل پر عمل نہیں کیا۔ آج تک، ہم نے اپنی 24% سرمایہ کاری کی ہے۔

اس کے علاوہ، ہمارے فنڈ کے سائز کو دیکھتے ہوئے، ہم اکثر اپنے پرو راٹس کے متحمل نہیں ہو سکتے کیونکہ وہ تعینات کیے گئے زیادہ تر سرمائے کی نمائندگی کریں گے۔ ہماری چھوٹی ملکیت کے فیصد کو دیکھتے ہوئے جب کمپنیاں بعد کے مرحلے میں آتی ہیں، تو ہم معلومات کے حقوق کھونے لگتے ہیں اور اب اس بات کی مرئیت نہیں رہتی کہ کمپنی کتنی اچھی کارکردگی کا مظاہرہ کر رہی ہے۔ نتیجے کے طور پر، جب ہمیں لگتا ہے کہ قیمت درست ہے، تو ہم بعض اوقات ثانوی لین دین میں اپنی پوزیشن کا 50% فروخت کرتے ہیں، عام طور پر جب کوئی راؤنڈ ہو رہا ہوتا ہے تو لیڈ VCs کو فروخت کرتے ہیں۔

ایک طرح سے ہم سیلیکون ویلی کے بالکل برعکس حکمت عملی کر رہے ہیں: ہم اپنے جیتنے والوں کو دوگنا کرنے کے بجائے بیچ دیتے ہیں۔ یہ بتاتا ہے کہ ہمارا احساس شدہ IRR اتنا زیادہ کیوں ہے۔ ہم جس وجہ سے ثانوی درجے تلاش کرتے ہیں اس کا ایک حصہ ہمارے کاروباری ماڈل کے ذریعے کارفرما ہے۔ بڑے فنڈز کے برعکس، ہم فیس سے نہیں رہتے۔ ہم ابھی ایف جے لیبز کے ساتھ اپنے وقفے کے مقام پر پہنچ گئے ہیں۔ لاکھوں کی جیب سے باہر کی سرمایہ کاری کے ساتھ ہمارے لاگت کے ڈھانچے کو سبسڈی دینے کے سالوں کے بعد، اب ہم جو انتظامی فیس جمع کرتے ہیں وہ ہمارے اخراجات کو پورا کرتی ہے۔ تاہم، ہمارے پاس ابھی بھی ایک راستہ باقی ہے۔ جوز اور میں خود ادائیگی نہیں کر رہے ہیں یا اپنے اخراجات کی ادائیگی نہیں کر رہے ہیں۔

ہمارا بزنس ماڈل مختلف ہے۔ ہم باہر نکلنے سے پیسہ کماتے ہیں۔ ہمیں نئے سٹارٹ اپس میں سرمایہ کاری جاری رکھنے کے لیے کامیاب اخراج سے سرمائے کی ضرورت ہے کیونکہ ہم تعینات سرمائے کے اتنے بڑے فیصد کی نمائندگی کرتے ہیں۔ آج تک ہم $284 ملین میں سے $114 ملین کی نمائندگی کرتے ہیں۔ ہم حتمی اخراج کے لیے ایک دہائی تک انتظار کرنے کے متحمل نہیں ہو سکتے کیونکہ ہم اس شرح پر سرمایہ کاری جاری رکھنا چاہتے ہیں جو ہم سرمایہ کاری کر رہے ہیں۔

جیسا کہ آپ تصور کر سکتے ہیں کہ اس طرح کے ثانوی اخراج صرف مطلق بہترین کمپنیوں میں دستیاب ہیں۔ کوئی بھی ایسی کمپنیوں میں پوزیشنیں خریدنے میں دلچسپی نہیں رکھتا جو اچھا کام نہیں کر رہی ہیں۔ یہاں تک کہ بہترین کمپنیوں میں، ہم صرف فروخت کر سکتے ہیں کیونکہ ہم چھوٹے عہدوں کے مالک ہیں اور بورڈ میں نہیں ہیں. ہماری لیکویڈیٹی کی ضرورت کے علاوہ فروخت کرنے کی ہماری رضامندی سے کوئی حقیقی اشارہ نہیں آرہا ہے۔ درحقیقت، ہم سے اکثر کہا جاتا ہے کہ ہم فروخت کرنے کی بجائے احسان کے طور پر فروخت کریں۔ مثال کے طور پر، اینڈریسن، گرے لاک اور سیکویا سبھی سیریز B میں کسی کمپنی میں سرمایہ کاری کرنا چاہتے ہیں۔ کاروباری شخص سبھی 3 سے محبت کرتا ہے اور نہیں چاہتا کہ وہ کسی مدمقابل کو فنڈ دیں۔ فنڈز ہر ایک کی کم از کم 15% ملکیت چاہتے ہیں۔ کاروباری شخص 45 فیصد کمی نہیں چاہتا۔ وہ 30% کے لیے ایک پرائمری راؤنڈ کرتے ہیں اور باقی کے لیے ایک سیکنڈری کا اہتمام کرتے ہیں۔ وہ ہم سے پوچھتے ہیں کہ کیا ہمیں راؤنڈ مکمل کرنے کے حق میں سیکنڈری میں اپنی پوزیشن کا کچھ حصہ بیچنے میں کوئی اعتراض نہیں ہوگا۔

ہم نے بہت دیر تک سوچا کہ ان حالات میں ہمیں کتنا بیچنا چاہیے۔ آخر میں ہم نے 50% فروخت کرنے کا انتخاب کیا۔ اگر کمپنی حیرت انگیز طور پر اچھی کارکردگی کا مظاہرہ کرتی ہے تو یہ ہمیں لیکویڈیٹی اور زبردست اخراج فراہم کرتا ہے۔ اگر ہم آخر تک روکے رہے تو ہمارا فنڈ ملٹیپل زیادہ ہوگا، حالانکہ ہمارا IRR کم ہوگا۔ تاہم، اس بات پر غور کرتے ہوئے کہ ہم بنیادی طور پر اس تمام سرمائے کو دوبارہ لگاتے ہیں جو ہمیں ابتدائی مرحلے کی کمپنیوں میں باہر نکلنے سے حاصل ہوتا ہے جہاں ہمیں لگتا ہے کہ وہاں زیادہ اضافہ ہے، ہمارا حقیقی ملٹیپل اور IRR اس وقت زیادہ ہوتا ہے جب ہم سیکنڈری کا تعاقب کرتے ہیں جب آپ اس واپسی پر غور کرتے ہیں جو ہمیں دوبارہ تعیناتی سے حاصل ہوتا ہے۔ دارالحکومت.

H. جب فنڈ میں رقم ختم ہوجاتی ہے، تو ہم صرف اگلا فنڈ اکٹھا کرتے ہیں اور اگلے فنڈ سے فالو آن ہوتا ہے۔

ہم روایتی پورٹ فولیو کی تعمیر کی پیروی نہیں کرتے ہیں۔ پورٹ فولیو صرف انفرادی سرمایہ کاری اور فالو آن سرمایہ کاری کا مجموعہ ہے جو ہم کرتے ہیں۔ تعمیر مکمل طور پر نیچے ہے. ہم صرف اپنے پاس موجود سرمایہ لگاتے ہیں اور جب ہمارا سرمایہ ختم ہوجاتا ہے تو ہم اگلا فنڈ اکٹھا کرتے ہیں۔ ہم اس بات کو یقینی بنانے کے لیے سرمایہ کاری کے سائز کو تبدیل کرتے ہیں کہ ہر فنڈ 2 سے 3 سالوں میں تعینات ہے، لیکن یہ اس کی حد ہے۔

یہ دیکھتے ہوئے کہ ہم نہیں جانتے کہ ہم فالو آن کرنے جا رہے ہیں، اور ہم صرف 24% کیسز میں فالو آن کرتے ہیں، فالو آن کے لیے سرمایہ محفوظ کرنے کا کوئی مطلب نہیں ہے۔ نیز، بہت سے فالو آنز فنڈ کی 2 سے 3 سالہ کیپٹل تعیناتی کی حد سے باہر ہیں۔ نتیجے کے طور پر، ہم نے اپنے LPs کو بتایا کہ جب ہم فالو آن سرمایہ کاری کا فیصلہ کرتے ہیں تو ہم سرمایہ کاری کرنے والے کسی بھی فنڈ سے فالو آن کریں گے۔ ہم ان سے یہ بھی کہتے ہیں کہ وہ ہر فنڈ میں سرمایہ کاری کریں تاکہ بالکل وہی نمائش ہو جو ہم کرتے ہیں۔

نوٹ کریں کہ ہم پوزیشن کو ایک فنڈ سے دوسرے کو فروخت نہیں کریں گے۔ سرمایہ کاری کا صرف ایک فیصلہ ہے: ہم سرمایہ کاری کر رہے ہیں، ہولڈ کر رہے ہیں یا بیچ رہے ہیں۔

I. اگر آپ ماضی میں ہمارے لیے کامیاب رہے، تو ہم آپ کے نئے سٹارٹ اپ میں آپ کی پشت پناہی کریں گے چاہے یہ کوئی بازار نہ ہو۔

ہم بانیوں کے ساتھ قائم رہتے ہیں جو ہمارے ذریعہ صحیح کرتے ہیں۔ اس وقت ہم نے 600 کمپنیوں میں تقریباً 1,400 بانی کی حمایت کی۔ ان میں سے 200 باہر نکلے اور ان میں سے نصف کامیاب رہے۔ بہت سے کامیاب بانیوں نے نئی کمپنیاں بنانے کا سلسلہ جاری رکھا۔ مثال کے طور پر، اس طرح ہم نے ایک آرچر ( www.flyarcher.com )، ایک الیکٹرک VTOL ہوائی جہاز کے آغاز میں سرمایہ کاری کی۔ ہم نے بریٹ ایڈکوک اور ایڈم گولڈسٹین کو ان کے لیبر مارکیٹ پلیس اسٹارٹ اپ Vettery میں حمایت کی جسے Adecco کو فروخت کیا گیا تھا۔ ہم الیکٹرک سیلف فلائنگ ہوائی جہازوں میں ڈومین کی مہارت کی کمی کے باوجود ان کے نئے سٹارٹ اپ میں ان کا ساتھ دینے کے لیے پرجوش تھے۔

خلاصہ یہ کہ جب کہ ہمارے پاس سودوں، اسٹیج یا جغرافیہ کی ایک مقررہ تعداد نہیں ہے جس میں ہم ہر سال سرمایہ کاری کرنے کا ارادہ رکھتے ہیں، چیزیں ایسی ہوتی ہیں کہ ہمارے پاس سرمایہ کاری کی حکمت عملی ہوتی ہے جس کا خلاصہ درج ذیل کیا جا سکتا ہے:

- پری سیڈ / سیڈ / سیریز ایک فوکس

- ہر دور میں سرمایہ کاری کے سائز کو اوسطاً $400k پر سیٹ کریں۔

- مارکیٹ پلیس فوکس (سودے کا 70%)

- عالمی سرمایہ کار لیکن امریکہ میں زیادہ تر سودوں کے ساتھ، اس کے بعد بالترتیب مغربی یورپ، برازیل اور ہندوستان

- ہر سال 100+ سرمایہ کاری

- پہلی ملاقات کے 1-2 ہفتے بعد سرمایہ کاری کا فیصلہ

- ہم 24% سرمایہ کاری میں فالو آن کا اسٹینڈ اکیلے اور فالو آن کا اوسطاً جائزہ لیتے ہیں

- ہم فالو آن کے لیے فنڈز محفوظ نہیں کرتے ہیں۔ ہم سرمایہ کاری کے وقت جو بھی فنڈ لگاتے ہیں اس سے سرمایہ کاری کرتے ہیں۔

- ہم راؤنڈ کی قیادت نہیں کرتے ہیں۔

- ہم بورڈز میں شامل نہیں ہوتے ہیں۔

- ہم پورٹ فولیو کمپنیوں کو فنڈ اکٹھا کرنے میں مدد کرتے ہیں۔

آپ کو پیمانے کا احساس دلانے کے لیے، ہمارے تازہ ترین $175M فنڈ میں ممکنہ طور پر 500 سے زیادہ سرمایہ کاری ہوگی۔ دلچسپ بات یہ ہے کہ اگرچہ ہم نے کوئی ماڈلنگ یا پورٹ فولیو کی تعمیر نہیں کی ہے، لیکن یہ انتہائی متنوع حکمت عملی اب تک سب سے زیادہ موثر معلوم ہوتی ہے۔ AngelList میں ڈیٹا سائنس کے سربراہ Abe Othman کا ایک بہت سوچا سمجھا مقالہ ہے جو تجویز کرتا ہے کہ بیج پر بہترین حکمت عملی ہر "قابل اعتماد” معاہدے میں سرمایہ کاری کرنا ہے۔ یہ کی طرف سے پیدا ہوا ہے ایل پی کے لیے انجیلسٹ کی کارکردگی کا تجزیہ اس سے واضح طور پر پتہ چلتا ہے کہ "زیادہ کمپنیوں میں سرمایہ کاری کرنے سے زیادہ سرمایہ کاری کا منافع ملتا ہے۔ اوسطاً، اوسطاً سالانہ منافع میں 9.0 بیسس پوائنٹس کا اضافہ ہوتا ہے اور اوسطاً سالانہ منافع ہر ایک اضافی کمپنی کے لیے 6.9 بیسز پوائنٹس کا اضافہ کرتا ہے جس کا ایک ایل پی سامنے آتا ہے۔

ہماری واپسی تھیوری کو ثابت کرتی ہے۔ 30 اپریل 2020 تک، ہم نے 571 اسٹارٹ اپس میں $284 ملین کی سرمایہ کاری کی۔ ہمارے پاس 62 فیصد IRR کے ساتھ 193 ایگزٹ تھے۔ مجھے شک ہے کہ تنوع کئی وجوہات کی بناء پر اچھی طرح کام کرتا ہے:

- وینچر ریٹرن ایک عام گاوسی ڈسٹری بیوشن وکر کے بجائے پاور قانون کی پیروی کرتے ہیں۔ ان کمپنیوں میں شامل ہونا ضروری ہے جو تمام منافع پیدا کرتی ہیں۔ مزید کمپنیوں میں سرمایہ کاری کرنے سے اس بات کا امکان بڑھ جاتا ہے کہ آپ فاتحین کو ٹکراتے ہیں۔

- مزید کمپنیوں میں سرمایہ کاری ایک سرمایہ کار کے طور پر آپ کے پروفائل کو بڑھاتی ہے، جس کے نتیجے میں آپ کی ڈیل کی روانی بہتر ہوتی ہے۔ یہ مزید تقویت پاتا ہے اگر آپ ایک برانڈ قائم کرتے ہیں جیسا کہ کسی مخصوص زمرے کے لیے سرمایہ کار ہونا ضروری ہے جیسا کہ ہمارے پاس بازاروں میں ہے۔

- مزید کمپنیوں کا جائزہ لینے سے آپ کو اپنے سرمایہ کاری کے معیار اور تھیسس کو بہتر بنانے کے لیے پیٹرن کی شناخت بنانے کے لیے مزید ڈیٹا ملتا ہے۔

ہماری حکمت عملی کی خوبصورتی یہ ہے کہ یہ نامیاتی اور نیچے کی طرف ہے۔ ہم اسے وقت کے ساتھ ساتھ تیار کرتے ہیں کیونکہ ہم ان حالات کا مشاہدہ کرتے ہیں جو کہ میکرو لیول پر ہو، وینچر کیپیٹل انڈسٹری یا خاص طور پر ٹیکنالوجی میں۔ مثال کے طور پر، ایک دہائی پہلے، ہم ترکی اور روس میں بہت زیادہ سرمایہ کاری کرتے تھے۔ پیوٹن کے جارجیا پر حملہ کرنے اور کریمیا کے الحاق کے بعد، اور اردگان کے ترکی میں منتخب ہونے کے بعد، ہم نے دونوں ممالک میں سرمایہ کاری کرنا بند کر دیا کیونکہ ہم نے صحیح اندازہ لگایا تھا کہ وینچر کیپیٹل اور اخراج خشک ہو جائیں گے۔ اسی طرح، فروری 2018 سے پہلے، ہم نے پری سیڈ، اکثر پری لانچ کمپنیوں میں سرمایہ کاری نہیں کی تھی۔ تاہم، وینچر کیپیٹل فرمیں اپنے فنڈ کے سائز میں اضافہ کرتی رہیں۔ بڑی مقدار میں سرمائے کی تعیناتی کے لیے، وہ فنڈز بعد کے مراحل میں منتقل ہو گئے اور ان مراحل میں قیمتوں کو بڑھایا کیونکہ زیادہ سرمایہ اسی تعداد میں سودوں کا پیچھا کر رہا تھا۔ ہم نے محسوس کیا کہ متضاد ہونا اور ابتدائی مراحل میں جانا سمجھ میں آتا ہے جہاں سرمایہ خشک ہو رہا تھا۔ B2B مارکیٹ پلیس کی بڑھتی ہوئی تعداد کو دیکھنے کے بعد جہاں مارکیٹ پلیس نے ڈیمانڈ سائیڈ کے لیے سپلائر کا انتخاب کیا، ہم نے اپنے مارکیٹ پلیس انویسٹمنٹ تھیسس کو تیار کیا۔

یہ دلچسپ ہونے والا ہے کہ آنے والے سالوں میں ہماری حکمت عملی کس طرح تیار ہونے جا رہی ہے۔ مثال کے طور پر، میں ایک ایسے مستقبل کا تصور کر سکتا ہوں جہاں ہم اپنی ابتدائی مرحلے کی حکمت عملی کو بعد کے مرحلے کی حکمت عملی سے الگ کریں اور ان مواقع کے لیے علیحدہ فنڈز بنائیں۔ وقت بتائے گا، میں صرف اتنا جانتا ہوں کہ یہ مزہ آنے والا ہے!