FJ Labs的投資方法源於其根源(閱讀 FJ Labs的起源)。 FJ Labs 是 Jose 和我的天使投資活動的延伸。 我們擴大了我們的活動和流程,但我們沒有改變戰略。

大多數風險投資基金都有非常明確的投資組合結構。 他們將在特定時期、特定類型的公司、特定數量的公司中籌集的資金投資於特定數量的公司,在特定階段、特定地理位置投資特定的投資金額。 這些基金領投輪次,合夥人佔據董事會席位。 他們為後續保留一定數量的資金,並且通常會進行後續。 基金規則規定,後續基金不能投資於先前基金中的公司。 該基金進行廣泛的盡職調查,每年投資不到 7 筆交易。

一個典型的 1.75 億美元風險投資基金可能如下所示:

- 僅限美國

- A輪聚焦

- 僅限 B2B SAAS 公司

- 投資$5-7M的A輪鉛支票

- 目標是在 3 年內投資 20 家公司

- 40%的資本預留用於後續

- 大多數投資組合公司的後續業務

- 合夥人獲得董事會席位

- 從第一次會議開始,投資需要 2-4 個月

FJ Labs 不以這種方式運作。 就像我們還是天使投資人時所做的那樣,我們評估我們管道中的所有公司,並投資於我們喜歡的公司。 我們根據一兩周內兩次 60 分鐘的電話會議來決定是否投資。 我們不領導,也不佔據董事會席位。 換句話說,你可以說 我們在任何階段、任何地區、任何行業進行投資,盡職調查極其有限。 正是這些話嚇跑了機構投資者,讓我們認為我們永遠不會籌集資金。

鑒於這種“策略”,您可能會期望我們的投資組合構成會隨著時間的推移而發生巨大變化。 事實上,這些年來一直非常一致。 這有幾個原因。

- 多年來,我們每周評估的交易數量一直非常穩定

我將在隨後的博客文章中詳細介紹 FJ Labs 如何獲得交易流程。 但為了讓您了解規模,我們每周都會收到 100 多個投資機會。 但是,我們並不評估所有這些。 許多顯然超出了範圍:硬體、人工智慧、空間技術、生物技術等,沒有市場成分。 許多其他人太含糊了:“我有一個很好的在線投資機會;你想得到一副牌嗎?

如果您不努力意識到我們專注於在線市場並提供足夠的資訊來評估我們是否要進一步挖掘交易,我們將不會回復或跟進。

平均而言,我們每周評估 40-50 筆交易。 例如,在 2019 年,我們評估了 2,542 家公司,平均每周 49 家。

2. 我們投資的交易比例基本保持不變

“我們投資我們喜歡的公司”有很多具體之處。 我們有非常具體的評估標準和投資理念,並不斷完善。 我將在後續的博客文章中詳細介紹這些內容。 雖然我們投資於每個行業、每個地區和每個階段,但我們確實有一個特殊性:我們投資於市場。

多年來,我們投資了大約3%的交易。 例如,在 2019 年,我們進行了 83 次首次投資。 換句話說,在我們評估的 2,542 筆交易中,我們投資了 3.3%。

3. 我們收到的交易分佈不是隨機的,而是隨時間推移而一致的

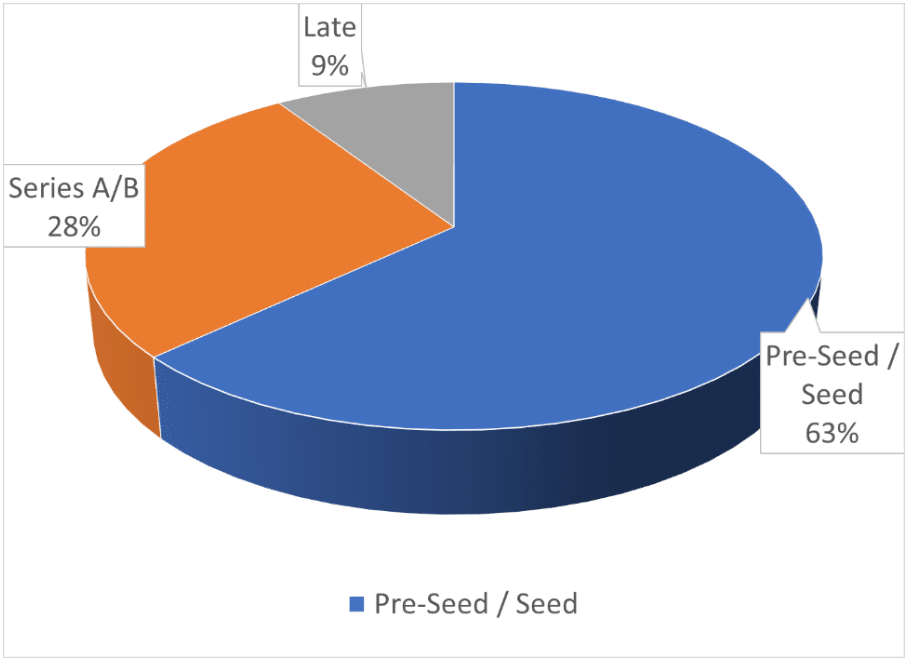

一般來說,種子前和種子輪交易比 A 輪和 B 輪交易要多得多。 反過來,A輪和B輪交易比後期交易更多。 最重要的是,由於我們被稱為天使投資人,他們開出的支票相對較小,因此我們收到的早期交易與後期交易不成比例。 因此,儘管近年來A輪融資的數量一直在增加,但我們的大部分投資都處於種子期或更早階段。

4. 當我們評估來自任何國家/地區的交易時,我們有特定的偏好

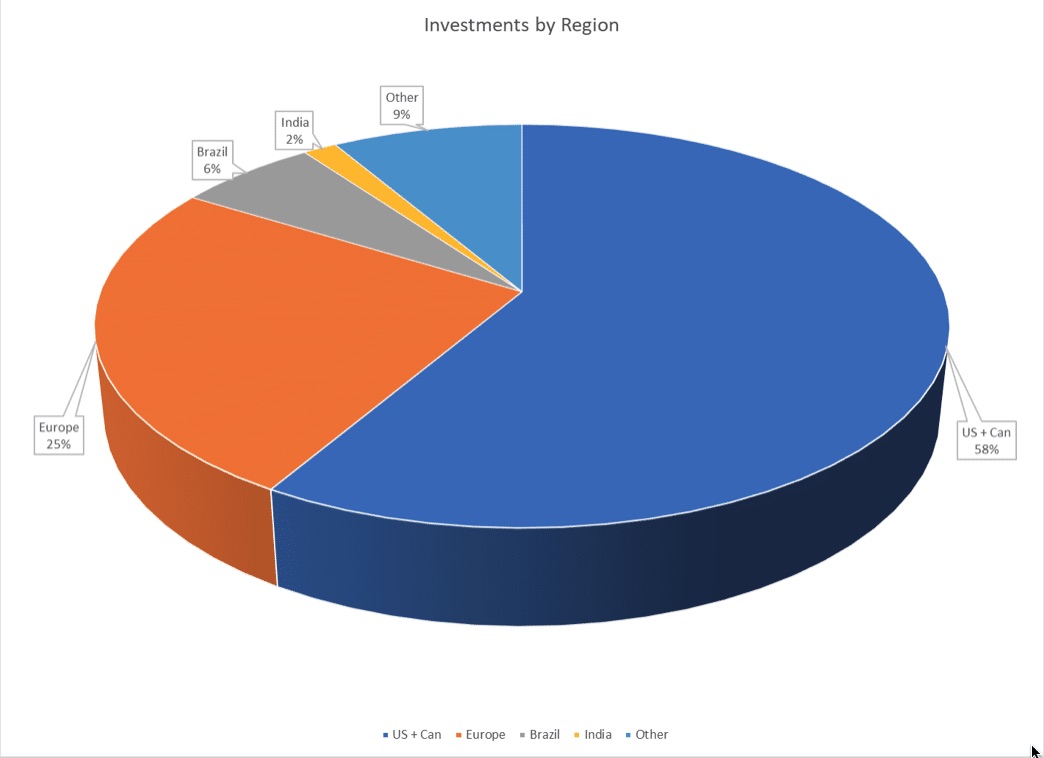

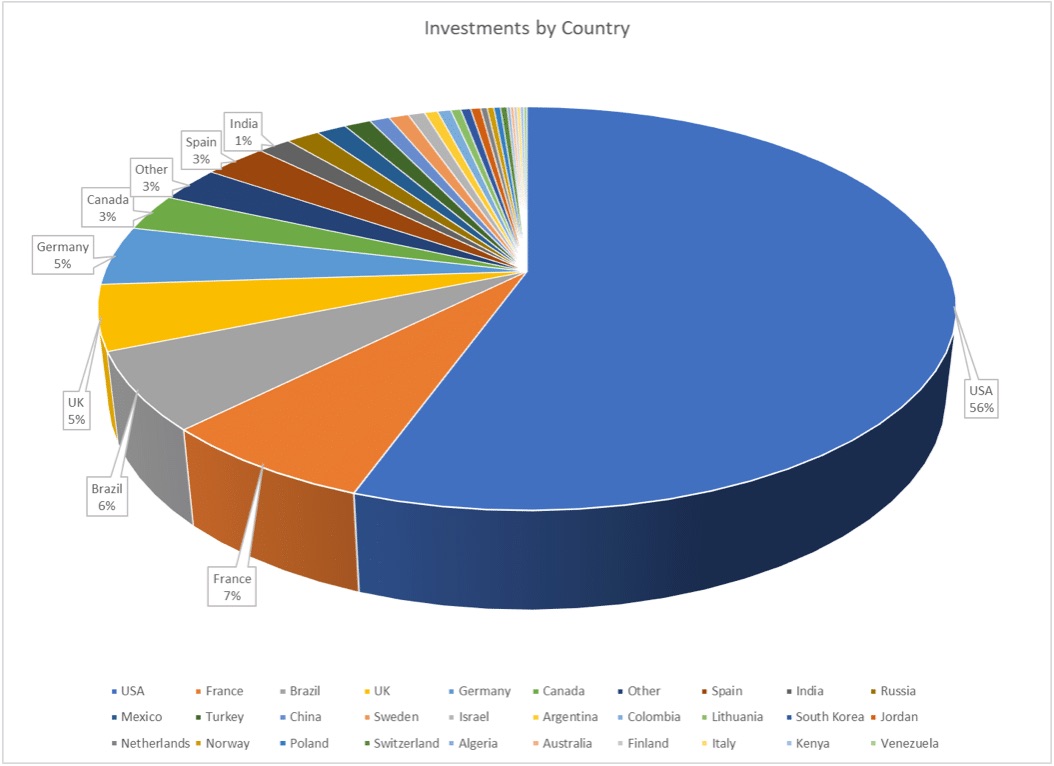

雖然我們是全球投資者,但我們總部設在紐約,大部分市場創新都來自美國。 因此,我們的大部分交易流來自美國,我們的大部分投資都在美國。 與此同時,何塞住在倫敦,而我是法國人,所以我們得到了很多歐洲的交易。 鑒於OLX的全球足跡,我在許多新興市場也非常引人注目。

雖然我們評估所有國家/地區的交易,但當我們關注新興市場的初創公司時,我們專注於擁有更強大的風險生態系統和金融市場的大型市場。 如今,這主要是指巴西和印度。 這並不是說我們永遠不會投資於較小的市場。 例如,我們投資了哥倫比亞的Rappi、阿爾及利亞的Yassir和肯亞的Lori Systems,但我們投資的門檻要高得多。

較小的新興市場的主要問題是缺乏A輪和B輪資本以及缺乏退出。 世界上幾乎每個國家都有富有的當地人進行天使投資。 此外,如果你突破了,這通常意味著超過1億美元的收入和1億美元的估值,無論你身在何處,像Tiger Global這樣的美國全球基金都會找到你進行投資(通常是C輪)。

然而,大多數較小的市場沒有A輪和B輪投資者,這使得公司很難從種子輪到突破性狀態,尤其是在國內市場很小的情況下。 更糟糕的是,這些公司幾乎沒有退出的機會,即使是成功的公司,因為它們所在的國家不在大型全球收購者的優先名單中。

迄今為止,我們58%的投資在美國和加拿大(主要是美國),25%在歐洲,6%在巴西,2%在印度,所有其他國家合計佔9%。

除此之外,我們還有一些其他的指導原則。

一個。我們專注於市場

我對市場的迷戀源於我早期對經濟學的迷戀。 我在十幾歲的時候發現了亞當·斯密和大衛·李嘉圖。 他們的工作引起了我的共鳴,因為它比我遇到的其他任何事情都更好地解釋了世界的結構。 這就是我在普林斯頓大學學習經濟學的原因,這進一步增加了我對市場設計和激勵制度的興趣。

當我在1996年畢業時,我不認為這會帶來任何實際的東西。 作為一個害羞、內向的21歲年輕人,我在麥肯錫工作了兩年。 儘管我想成為一名互聯網企業家,但我覺得麥肯錫相當於商學院,只是他們付錢給我。 兩年後,我覺得我已經學會了我來學習的東西,並準備冒險進入創業的世界。

當我開始思考我可以建立的公司的想法時,我意識到許多公司不適合一個沒有經驗的 23 歲年輕人。 建立亞馬遜式的公司需要管理複雜的供應鏈。 電子貿易類型的公司需要獲得經紀或銀行牌照。 大多數想法也是大規模的資本密集型的。 當我進入eBay網站時,一鍵就愛上了。 我立即意識到,通過為以前不透明和分散的收藏品和二手商品市場帶來透明度和流動性,可以創造非凡的價值,這些市場主要在線下車庫銷售中交易。 我還意識到這種模式的資本效率有多高,因為它釋放了強大的網路效應,更多的買家帶來了更多的賣家,而賣家又帶來了更多的買家。 而且,我知道我可以建造它。 建立一個像eBay這樣的網站有其自身的複雜性,因為它解決了先有雞還是先有蛋的問題,即弄清楚從哪裡開始以及如何獲利,但我覺得這種複雜性非常適合處理。

1998 年 7 月,我創立了歐洲在線拍賣網站 Aucland。 我最終將它打造成歐洲最大的在線拍賣網站之一,然後與公開交易的競爭對手 QXL Ricardo 合併。 有趣的是,它們後來被Naspers收購(OLX最終也會被收購)。 在經營Aucland時,麥肯錫的一位同事向我介紹了一群哈佛和斯坦福的畢業生。 我確認了他們的想法,他們應該在拉丁美洲推出一個類似eBay的網站,並同意為他們提供這樣做的技術和商業計劃。 Deremate 誕生並成為拉丁美洲領先的拍賣網站之一,直到它在 IPO 之前與 MercadoLibre 合併。

我喜歡建造Aucland。 我喜歡逐類匹配供需的細微差別,並建立一個真正的用戶社區。 互聯網泡沫破滅后,我成立了鈴聲公司Zingy,因為我想成為一名企業家,並且覺得我可以在沒有風險投資的世界里建立一個有利可圖的成功創業公司。 然而,這不是真愛。 這是達到目的的一種手段。 我讓它盈利,在以 8000 萬美元的價格出售之前,它的收入增加到 2 億美元。 我現在可以回到市場了。

在隨後的幾年裡,我看到了Craigslist的崛起,以及Stubhub和Elance(現在的Upwork)等第一批垂直市場。 我很高興能建立OLX。 這是我註定要建立的公司。 如果運行良好,這就是Craigslist的樣子:移動優先,內容完全審核,沒有垃圾郵件,詐騙,賣淫,個人和謀殺,迎合女性的需求,她們是所有家庭購買的主要決策者。 現在,它每月為30個國家/地區的3.5億使用者提供服務,這些國家/地區主要是新興市場,是社會結構的一部分。 它允許數百萬人謀生並改善日常生活,同時可以免費使用。

OLX讓我進一步發展了我的手藝,並進一步愛上了市場的美麗和優雅。 當我忙於與全球數百名員工一起經營OLX時,我決定以天使投資人的身份專注於市場,因為我覺得自己具有獨特的優勢,可以做出快速的投資決策。

這種專業化創造了自己的網路效應。 作為市場投資者的知名人士,改善了我在市場上的交易流程,提高了我的模式識別能力,並讓我能夠開發出更強大的論點和啟發式方法。 隨著 FJ Labs 從 Jose 和我的天使投資活動發展而來,我們只是繼續沿著我們已經走過的市場道路前進。

2020 年,市場仍然一如既往地重要。 我們仍處於技術革命的起步階段,市場將在未來十年及以後發揮重要作用。

B.我們快速、透明地做出決定

作為一名企業家,我一直討厭籌款過程的緩慢和耗時。 與風險投資家的會面間隔數周,這僅僅是因為他們將時間作為盡職調查的一個要素。 企業家必須非常深思熟慮地運行一個緊湊的過程,以便同時獲得條款清單,以創造適量的FOMO。 企業家很少知道自己的立場。 不感興趣的風險投資人可能會只是把他們當成幽靈,或者非常緩慢,而不是直接轉移投資,以保留改變主意的選擇權。

作為一名企業家,這讓我發瘋了,我決定以天使的身份做相反的事情。 我選擇了徹底的透明和誠實。 因為我忙於管理OLX的日常運營,所以我設計了一個策略,根據1小時的電話來評估初創公司。 在1個小時的電話或會議上,我會告訴企業家我是否在投資以及為什麼投資。 在97%的案例中,我放棄了這個機會,並告訴他們需要改進的地方才能改變我的想法。

我們沒有對 FJ Labs 的流程進行太大更改,儘管我們對其進行了改進,使我們能夠評估更多交易並更具可擴充性。 大多數初創公司首先由FJ團隊成員審查,該團隊成員在周二的投資委員會會議上提出他們的建議。 如果有必要,何塞或我會再打一次電話,然後我們做出投資決定。 換句話說,企業家在 2 周內最多 2 次電話後就會做出投資決定。 如果我們選擇不投資,我們會告訴他們為什麼以及需要改變什麼才能改變我們的想法。

如果我是第一次打電話,我仍然經常在會議結束時做出投資決定,讓企業家感到震驚。 我覺得這很正常。 畢竟,我們有明確的投資啟發式和戰略,並堅持我們的信念。 我喜歡明確的目標和思想。

C. 我們不牽頭交易

作為天使投資人,我們沒有牽頭交易。 當我們創辦FJ Labs時,我們從未想過要成為傳統的風險投資家並領導交易。 我們更喜歡與企業家會面,傾聽他們瘋狂的想法,並幫助他們實現這些夢想。 這使我們能夠避免因領先交易而產生的法律和行政工作。

此外,作為天使,我們總是將風險投資視為我們的朋友。 我們與他們中的許多人建立了牢固的關係,並開始組織定期電話會議以分享交易流程。 我們的方法非常成功,改變它沒有意義。 領先的交易將意味著與風險投資公司競爭分配。 有許多驚人的交易我們無法參與或被邀請參加。 如果我們是領導交易的風投類型,那麼沒有一個頭腦正常的人會選擇我們而不是紅杉。 美妙之處在於,在目前的方法下,企業家不需要選擇。 他們既可以得到他們選擇的領先風險投資人,也可以得到我們。 現在,我們幾乎投資了每家我們想投資的公司,我們喜歡它!

D. 我們不佔用董事會席位

在某種程度上,不擔任董事會席位是不領導的自然結果,但我們有根本原因不想坐在董事會。 客觀地說,投資者不能有效地在超過10個董事會任職,這與我們高度多元化的方法不相容。 更糟糕的是,我觀察到那些失敗的公司最終需要更多的工作和時間。 換句話說,你最終把所有的時間都花在了説明公司從1到0上,而幾乎沒有時間花在那些做得最好、從1到100的公司上。 相反,你應該忽略那些從1到0的公司,花時間思考如何為你的火箭飛船創造最大的價值。

董事會會議也有一定的形式和殭化,使他們無法觸及問題的核心。 無論是作為企業家還是投資者,我最有意義的戰略討論都是非正式的一對一咖啡聊天,而不是正式的董事會會議。 我無數次被告知,我與企業家的談話是他們有史以來最有意義的。

請注意,不參加董事會並不意味著我們只是被動投資者。 我們提供的價值以不同的形式出現。

E.我們的主要附加值是説明籌款、線下廣告和思考市場動態

許多管理著數十億資產的基金都擁有成熟的平臺團隊,擁有許多風險合作夥伴。 他們擁有各個領域的獵頭和專家來幫助投資組合公司。 我們沒有資源來做所有這些事情。 相反,我們決定專注於三種不同的説明方式。

首先,我們説明初創公司籌集資金。 我們要麼幫助他們完成現有的輪次,要麼籌集未來的輪次。 最終,FJ Labs沒有設定本輪融資的條款。 我們只想讓我們喜歡的公司獲得資金。 我們每 8 周與大約 100 家 VC 進行交易流共用電話,幾乎涵蓋每個階段和地理位置。 我們有一種量身定製的方法,將合適的風險投資公司介紹給合適的初創公司。 風險投資人喜歡它,因為他們獲得了差異化的定製交易流程。 企業家喜歡它,因為他們可以與頂級風險投資人會面。 我們喜歡它,因為我們關心的初創公司得到了資助。

在企業家進入市場之前,我們嘗試進行一次追趕電話,向他們提供關於他們立場的反饋,並審查他們的甲板和推銷。 當我們覺得他們準備好了時,我們會進行相關的介紹。

我們還可以説明您思考市場動態。 你應該從供應側還是需求側開始? 你應該有多當地語系化? 耙子應該是 1%、5%、15% 還是 50%? 應該在供應方還是需求方採取耙子? 您應該為市場的一方提供額外的服務嗎? 我們看到了如此多的市場,以至於我們開發了很多模式識別,可以説明思考核心戰略問題。

最後,我們可以説明投資組合公司進行線下廣告,尤其是電視廣告。 我們的風險合夥人之一William Guillouard是OLX的首席行銷官,我們在電視廣告上花費了超過5億美元。 我們開發了運行電視廣告活動的方法,就像我們使用歸因模型和 LTV 到 CAC 分析來運行在線廣告活動一樣。 在一些案例中,我們成功地通過電視快速擴大了公司規模,其單位經濟效益比谷歌和Facebook更好。 顯然,這隻適用於一小部分投資組合公司,這些公司是大眾市場,具有良好的單位經濟效益和足夠的規模來證明嘗試電視是合理的,但對於這些公司來說,這可能會改變遊戲規則。

F.我們按輪次設置了檢查尺寸

我們不想與傳統的風險投資家競爭分配。 我們將自己視為與他們並肩作戰的增值小型共同投資者,我們希望他們希望邀請我們參加他們的最佳交易。 這為我們提供了可以在每個階段(尤其是種子階段)部署的最大檢查大小。 在典型的300萬美元種子輪融資中,領頭人投資1.5-200萬美元。 為了保持相對於領先者的適當規模,我們目前在種子上投資了39萬美元。 我們可能會在每個階段部署更多的資金,如果我們的基金變得更大一點,未來可能會略微增加我們的支票規模,但我們的投資規模總是相對於牽頭人的投資規模較小。

在種子前,通常沒有資金投資。 回合通常由一群天使組成。 在這種情況下,我們很可能是最大的投資者,投資了22萬美元,但我們只是認為自己是天使投資人之一,而不是真正的領導者。

我們還向我們認為有吸引力但不願意投資我們的標準配置的公司投資 220 美元的「傳單」。 我們這樣做的原因有很多。 也許估值有點高,單位經濟效益沒有得到充分證明,或者創業公司從事的是我們覺得有趣但不太瞭解的業務。

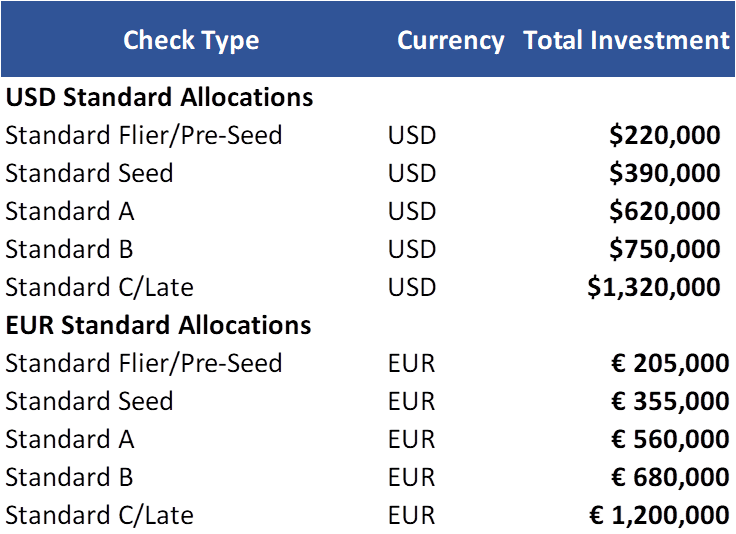

您可以在下面找到我們當前的標準分配。

G.我們以獨立的方式評估後續治療

矽谷的座右銘是,無論價格如何,你都要加倍努力。 我們反對該聲明的第二部分。 我們一直對估值深思熟慮,這對我們很有説明。 正如我將在隨後的一篇關於FJ Labs評估標準的博客文章中詳細介紹的那樣,如果我們認為一家初創公司的估值相對於牽引力來說太高,即使我們喜歡他們所從事的企業家和業務,我們也不會投資。

我們評估後續業務,就好像這是我們第一次投資業務一樣。 為了保持評估目標,與提出原始投資建議的團隊成員不同的團隊成員進行分析。 我們試圖回答的問題是:知道我們現在對團隊和業務的了解,我們會以這個估值投資公司嗎?

根據我們對這個問題答案的感受有多強烈,我們試圖按比例、按比例或只是轉移投資。 在過去的幾年裡,隨著越來越多的基金進入後期階段,我們經常覺得我們最好的公司被高估了,我們沒有在後期階段跟進。 迄今為止,我們跟進了24%的投資。

此外,鑒於我們的基金規模,我們通常無法按比例分配,因為它們代表了大部分部署的資本。 更糟糕的是,隨著公司進入後期階段,我們的擁有權比例很小,我們開始失去資訊權,不再瞭解公司的表現。 因此,當我們覺得價格合適時,我們有時會在二級交易中出售 50% 的頭寸,通常在一輪交易發生時賣給主要風險投資人。

在某種程度上,我們正在採取與矽谷完全相反的策略:我們出售我們的贏家,而不是加倍投資他們。 這就解釋了為什麼我們實現的內部收益率如此之高。 我們尋求二級市場的部分原因是由我們的商業模式驅動的。 與大筆資金相反,我們不以費用為生。 我們剛剛與FJ Labs達成了盈虧平衡點。 多年來,我們不得不用數百萬的自付費用來補貼我們的成本結構,現在我們收取的管理費可以支付我們的費用。 但是,我們還有很長的路要走。 何塞和我沒有支付自己的費用或報銷我們的費用。

我們的商業模式是不同的。 我們從退出中賺錢。 我們需要成功退出的資金來繼續投資新的創業公司,因為我們占部署資本的很大比例。 迄今為止,在已部署的2.84億美元中,我們佔了1.14億美元。 我們不能等待十年才能最終退出,因為我們希望繼續以我們一直在投資的速度進行投資。

可以想像,這種二次退出只有在絕對最好的公司中才能使用。 沒有人有興趣買斷表現不佳的公司的職位。 即使在最好的公司,我們也只能出售,因為我們擁有小頭寸,不在董事會。 除了對流動性的需求之外,我們沒有真正的賣出意願。 事實上,我們經常被要求出售作為説明,而不是我們尋求出售。 例如,Andreesen、Greylock和Sequoia可能都想投資B輪融資的公司。企業家喜歡這 3 個,不希望他們為競爭對手提供資金。 這些基金希望每個基金至少擁有15%的擁有權。 企業家不想要45%的稀釋。 他們為 30% 的人進行初選,併為其餘的人組織第二輪。 他們問我們是否介意出售我們在二級市場的部分頭寸,作為完成這一輪融資的恩惠。

我們認真思考了很久,在這種情況下我們應該賣多少。 最後,我們選擇出售50%。 它為我們提供了流動性和良好的退出機會,同時如果公司表現驚人,則保留了很多上升空間。 如果我們持有到最後,我們的基金倍數會更高,但我們的內部收益率會更低。 然而,考慮到我們基本上將我們從退出中獲得的所有資本重新部署到我們認為有更多上升空間的早期公司,當我們追求次要資本時,我們的實際倍數和 IRR 更高,當您考慮我們從資本重新部署中獲得的回報時。

H. 當基金用完資金時,我們只是籌集下一隻基金,然後從下一隻基金開始跟進

我們不遵循傳統的投資組合構建。 投資組合只是我們所做的個人投資和後續投資的總和。 該結構完全是自下而上的。 我們只是部署我們擁有的資金,當我們用完資金時,我們籌集下一個基金。 我們確實調整了投資規模,以確保每隻基金在2到3年內部署,但這就是它的程度。

鑒於我們不知道我們是否會跟進,而且我們只在24%的案例中跟進,因此為後續保留資金是沒有意義的。 此外,許多後續投資超出了基金的 2 至 3 年資本部署範圍。 因此,我們告訴有限合夥人,當我們做出後續投資決定時,我們會從碰巧投資的任何基金中跟進。 我們還告訴他們投資每隻基金,以獲得與我們完全相同的風險敞口。

請注意,我們不會將頭寸從一隻基金賣到另一隻基金。 只有一個投資決定:我們正在投資、持有或出售。

I. 如果您過去為我們成功,即使它不是市場,我們也會支援您的新創業公司

我們堅持支援那些為我們做正確事情的創始人。 在這一點上,我們支援了600家公司的約1,400名創始人。 其中 200 人退出,其中一半成功。 許多成功的創始人繼續建立新公司。 例如,這就是我們最終投資Archer (www.flyarcher.com) 的方式,這是一家電動垂直起降飛機初創公司。 我們支持佈雷特·阿德科克(Brett Adcock)和亞當·戈德斯坦(Adam Goldstein)的工作力市場初創公司Vettery,該公司已出售給Adecco。 我們很高興能在他們的新創業公司中支持他們,儘管我們在電動自動駕駛飛機方面缺乏領域專業知識。

總而言之,雖然我們每年不打算投資的交易、階段或地域沒有固定數量,但事情的發展使我們最終擁有了一個可以總結如下的投資策略:

- 種子前/種子/A輪重點

- 將每輪平均投資規模設置為 $400k

- 市場焦點(70%的交易)

- 全球投資者,但大部分交易在美國,其次是西歐、巴西和印度

- 每年100+投資

- 第一次會議后 1-2 周的投資決策

- 我們獨立評估後續投資,平均24%的投資評估後續投資

- 我們不為後續工作預留資金。 我們從投資時碰巧部署的任何基金進行投資

- 我們不領導回合

- 我們不加入董事會

- 我們幫助投資組合公司籌集資金

為了讓您了解規模,我們最新的17500萬美元基金可能會有超過500項投資。 有趣的是,雖然我們沒有做任何建模或投資組合構建,但這種高度多元化的策略似乎是迄今為止最有效的。 AngelList 數據科學主管 Abe Othman 發表了一篇非常有思想的論文,他建議在種子期最好的策略是投資於每一筆“可信”的交易。 它誕生於 Angelist對LP的績效分析 這清楚地表明,「投資於更多的公司往往會產生更高的投資回報。平均而言,LP每增加一家公司,每年的回報率中位數增加9.0個基點,平均每年的回報率增加6.9個基點。

我們的回報使人們相信了這一理論。 截至 2020 年 4 月 30 日,我們向 571 家初創公司投資了 2.84 億美元。 我們有 193 次退出,實現了 62% 的內部收益率。 我懷疑多元化之所以有效,有幾個原因:

- 風險回報遵循冪律,而不是正態的高斯分佈曲線。 在產生所有回報的公司中至關重要。 投資更多的公司會增加你成為贏家的可能性。

- 投資更多公司可以提高您作為投資者的形象,從而改善您的交易流程。 如果您像我們在市場上一樣將品牌建立為特定類別的必備投資者,這一點會進一步加強。

- 評估更多的公司可以為您提供更多數據來構建模式識別,以改進您的投資標準和論文。

我們戰略的美妙之處在於它是有機的和自下而上的。 隨著時間的流逝,我們觀察到無論是在宏觀層面、風險投資行業還是在技術層面的條件變化。 例如,十年前,我們曾經在土耳其和俄羅斯進行大量投資。 在普京入侵喬治亞併吞併克里米亞之後,在埃爾多安在土耳其當選後,我們停止了對這兩個國家的投資,因為我們正確地推測風險投資和退出將枯竭。 同樣,在 2018 年 2 月之前,我們沒有投資種子前公司,通常是預發行公司。 然而,風險投資公司不斷增加基金規模。 為了部署更多的資本,這些基金進入了後期階段,推高了這些階段的估值,因為更多的資本在追逐相同數量的交易。 我們覺得逆勢而為,進入資本枯竭的早期階段是有意義的。 在看到越來越多的B2B市場中,市場為需求方選擇供應商后,我們發展了我們的市場投資理論。

未來幾年我們的戰略將如何發展將很有趣。 例如,我可以想像一個未來,我們將我們的早期戰略與後期戰略區分開來,併為這些機會創建單獨的基金。 時間會證明一切,我只知道它會很有趣!