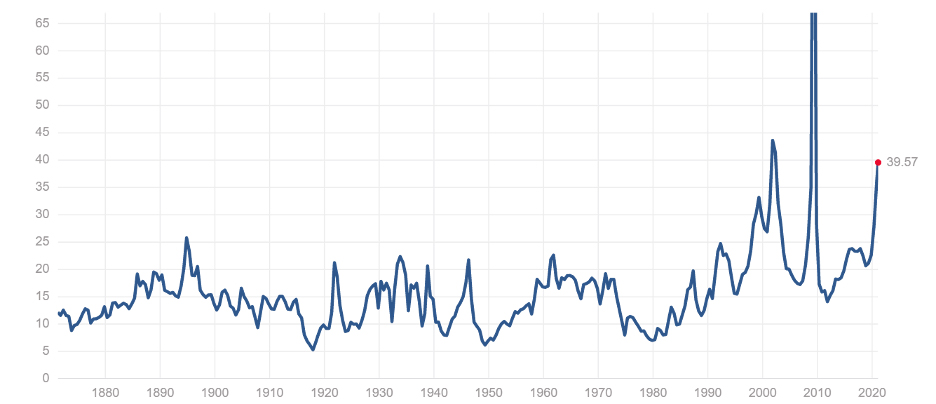

العلامات التحذيرية لهوس السوق موجودة في كل مكان. نسب السعر إلى الربحية مرتفعة ومتصاعدة. ارتفعت عملة البيتكوين بنسبة 300٪ خلال عام واحد. هناك طوفان من الاكتتابات العامة الأولية لـ SPAC. أسعار العقارات ترتفع بسرعة خارج المدن الكبرى المزدحمة.

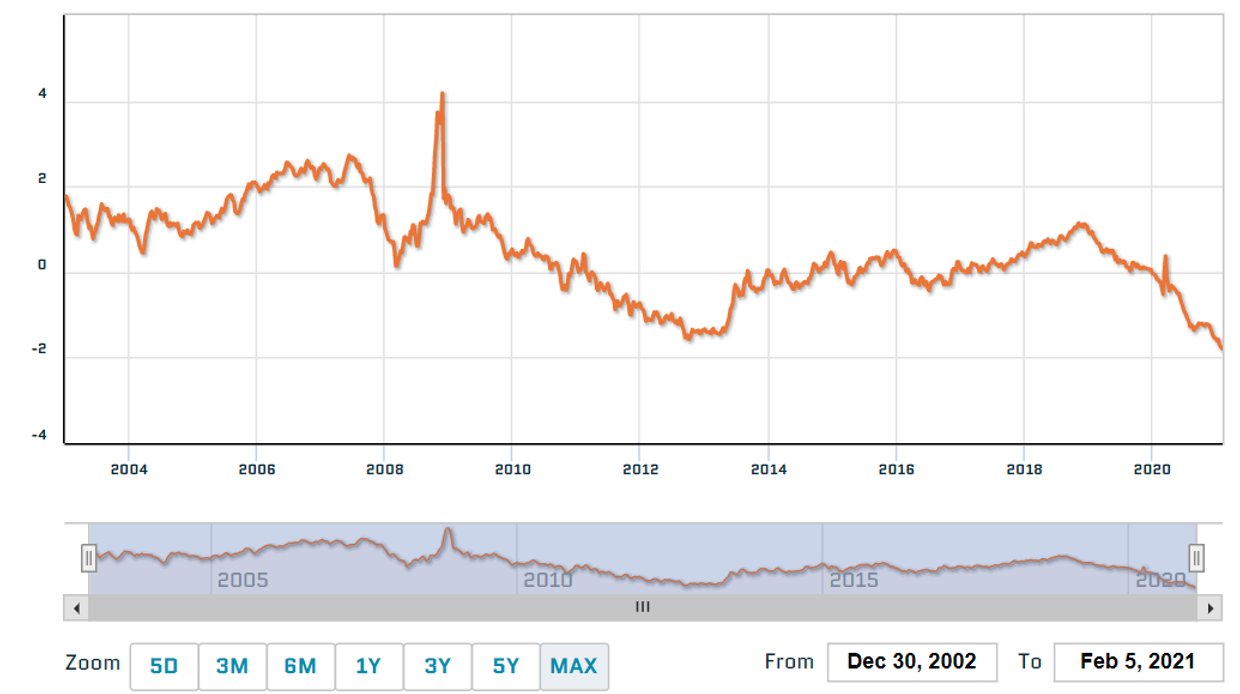

نسبة ستاندرد آند بورز 500 إلى مكرر الربحية

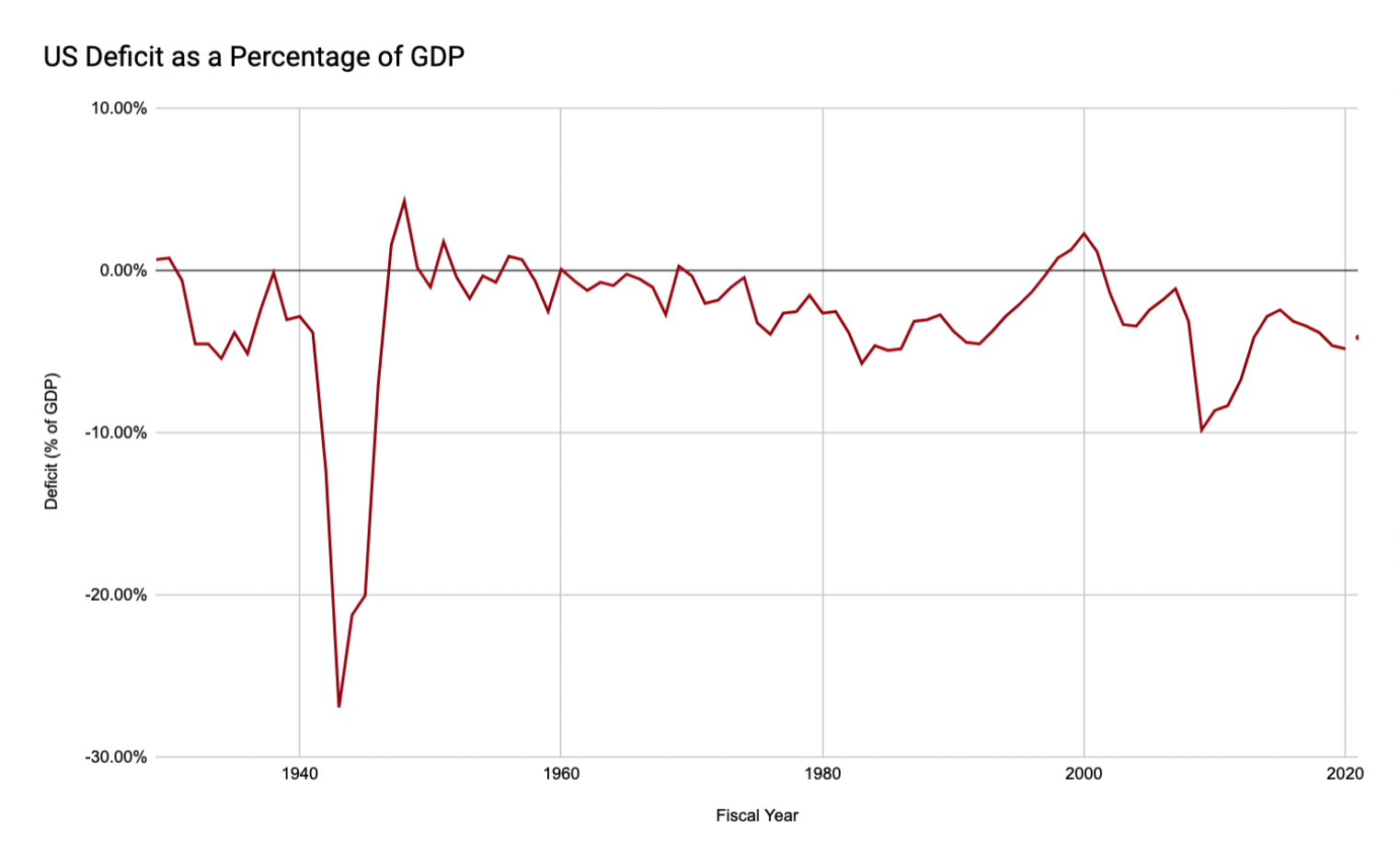

أسعار BTC آخر 12 شهرًا

هذه، جنبا إلى جنب مع الضغوطات القصيرة التي تحركها التجزئة، والفقاعات الصغيرة وزيادة التقلبات هي أعراض الفقاعة.

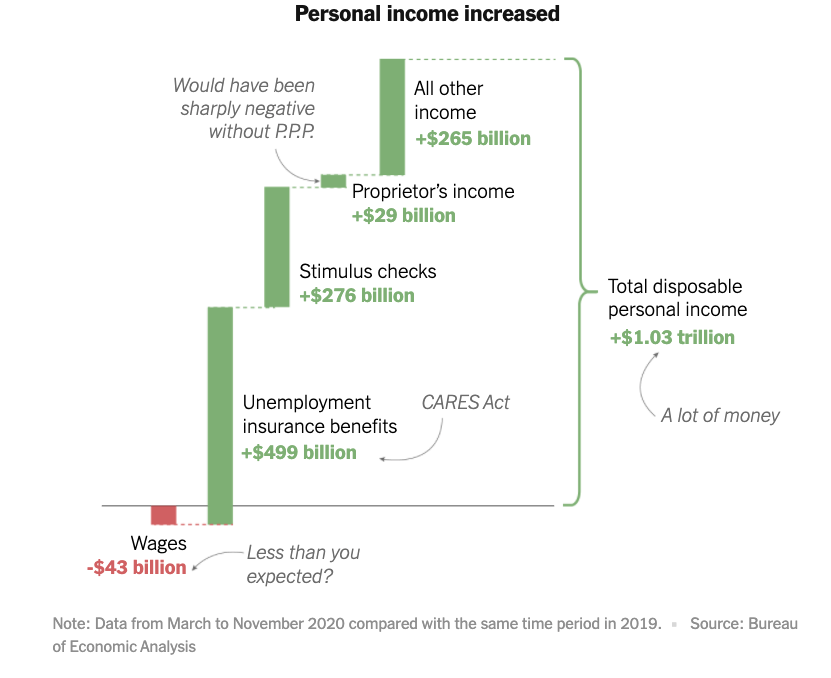

للوهلة الأولى، قد تبدو حقيقة أننا نعيش في فقاعة مفاجئة في ظل وجود الملايين من العاطلين عن العمل أو الذين يعانون من البطالة الجزئية. ومع ذلك، خلال الوباء، ارتفع الدخل الشخصي بأكثر من تريليون دولار بسبب المستويات التاريخية للتحفيز المالي الحكومي.

وانخفضت الأجور بمقدار 43 مليار دولار فقط من مارس إلى نوفمبر. وفي حين فقد العديد من العاملين في مجال الخدمات المنخفضة وظائفهم، فإن الوظائف المهنية ذات الأجور الأعلى لم تتأثر، وازدهرت بعض الوظائف ذات المهارات المنخفضة مثل التخزين ومحلات البقالة، مما أدى إلى خسائر أقل مما كان متوقعا.

وكان حجم برامج الدعم الحكومية غير مسبوق. وضخت برامج التأمين ضد البطالة 499 مليار دولار إلى جيوب الأميركيين. أضافت شيكات التحفيز البالغة 1200 دولار لمعظم الأسر الأمريكية 276 مليار دولار أخرى. وبشكل عام، كان لدى الأميركيين دخل بعد خصم الضرائب يزيد عن تريليون دولار في الفترة من مارس إلى نوفمبر 2020، مقارنة بعام 2019. ونتيجة لذلك، وصلت طلبات الإفلاس في الولايات المتحدة إلى أدنى مستوى لها منذ 35 عامًا في عام 2020!

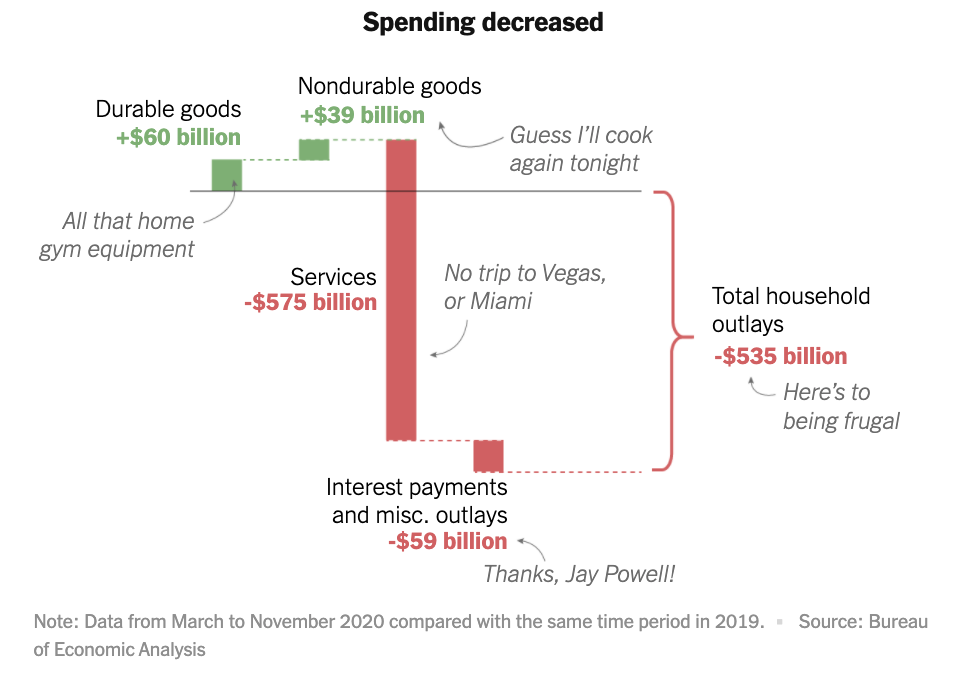

علاوة على ذلك، انخفض الإنفاق التقديري بشكل كبير. وانخفض الإنفاق على الخدمات بمقدار 575 مليار دولار، حيث لم يذهب الناس في إجازة إلى المطاعم ودور السينما والأماكن الرياضية والحفلات الموسيقية وما إلى ذلك. وفي حين أنفق الأميركيون أكثر قليلاً على السلع المعمرة، فإن الإنفاق الإجمالي انخفض بمقدار 535 مليار دولار.

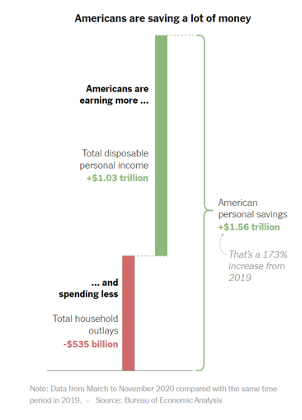

وعندما يقترن ذلك بالزيادة في الدخل الشخصي، يوفر الأميركيون 1.5 تريليون دولار إضافية!

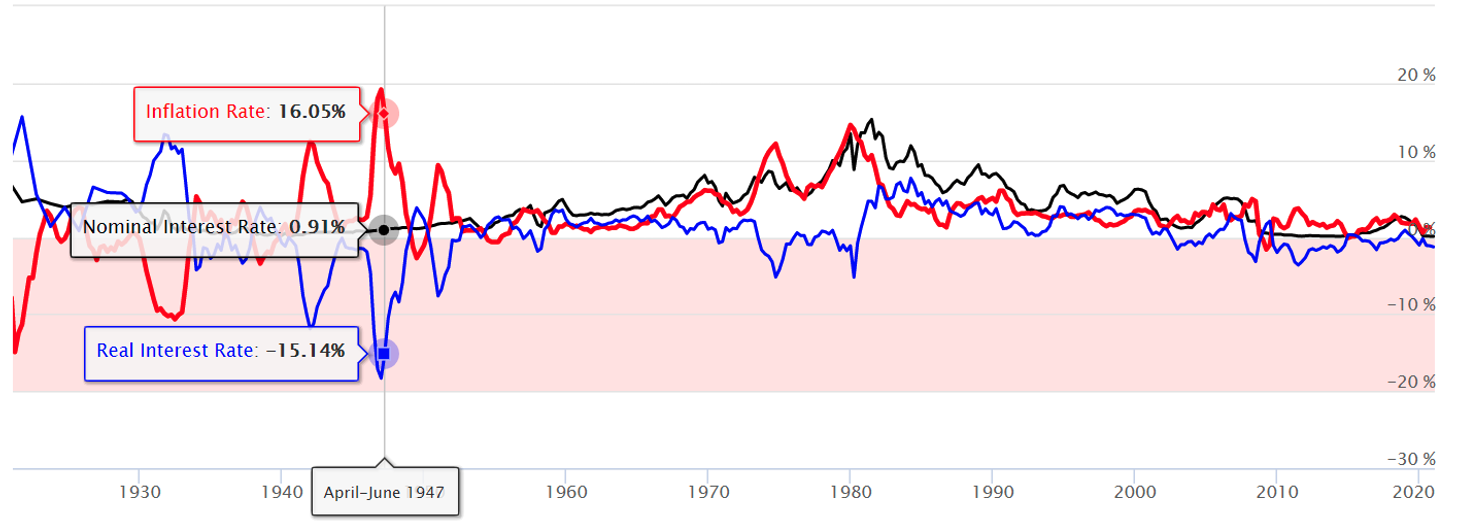

وبينما ذهب جزء من تلك الأموال الإضافية إلى الودائع، فقد ذهب جزء كبير منها أيضًا إلى الاستثمار، مما أدى إلى تضخم أسعار الأصول. ويأتي هذا علاوة على طوفان السيولة الذي أطلقه بنك الاحتياطي الفيدرالي والتزامه بإبقاء أسعار الفائدة قريبة من الصفر – في الواقع أصبحت أسعار الفائدة الحقيقية الآن أقل من الصفر.

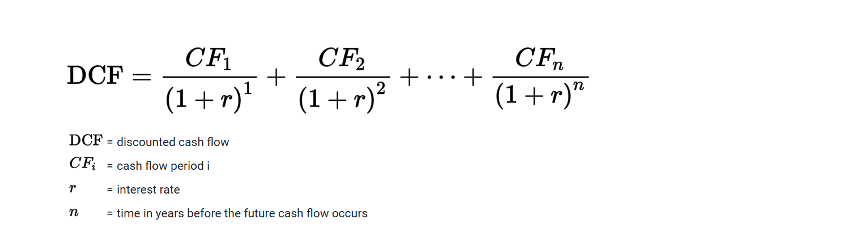

يجب أن تكون قيمة أسعار الأصول هي صافي القيمة الحالية لتدفقاتها النقدية المستقبلية المخصومة.

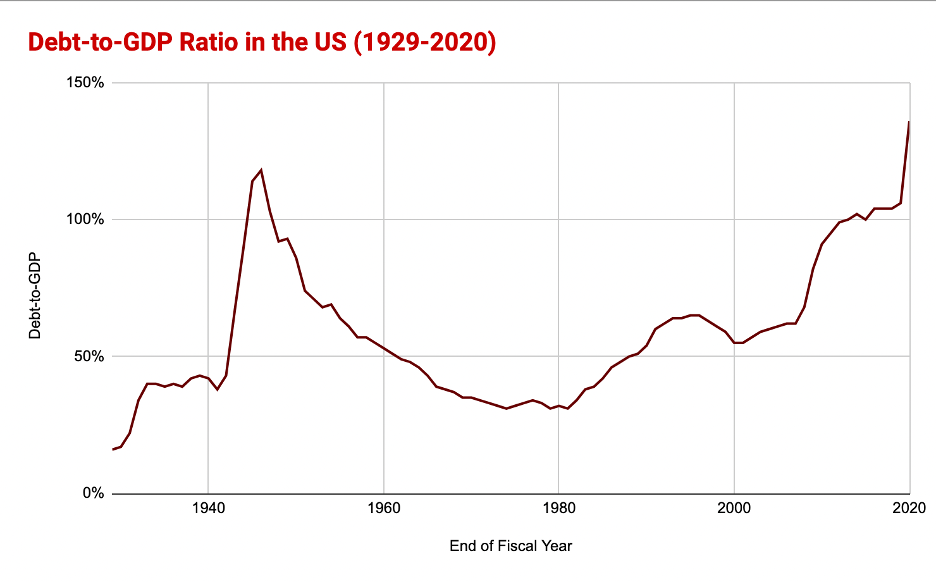

أسعار الفائدة القريبة من 0 يمكن أن تبرر تقييمات أعلى بكثير. إذا كنت تعتقد أن الأسعار ستبقى الآن بالقرب من 0 إلى الأبد، فإن التقييمات الحالية معقولة في الواقع. أنا شخصياً لا أعتقد أن هذا هو الحال نظراً لأن معظم الحكومات العالمية تعاني من تدهور الأوضاع المالية بسبب النمو غير المستدام في العجز والديون.

سيأتي يوم الحساب، لكنه قد لا يكون بالسرعة التي شعرت بها بالقلق في تحديث نهاية العام . أظن أنني بكيت الذئب في وقت مبكر جدًا. سيظل العالم منشغلاً بمكافحة فيروس كورونا أكثر من انشغاله بعواقب زيادة الدين الحكومي في المستقبل المنظور. علاوة على ذلك، فإن الزيادات المتوقعة في الإنفاق الخاص والعام من شأنها أن تعزز الاقتصاد بشكل أكبر.

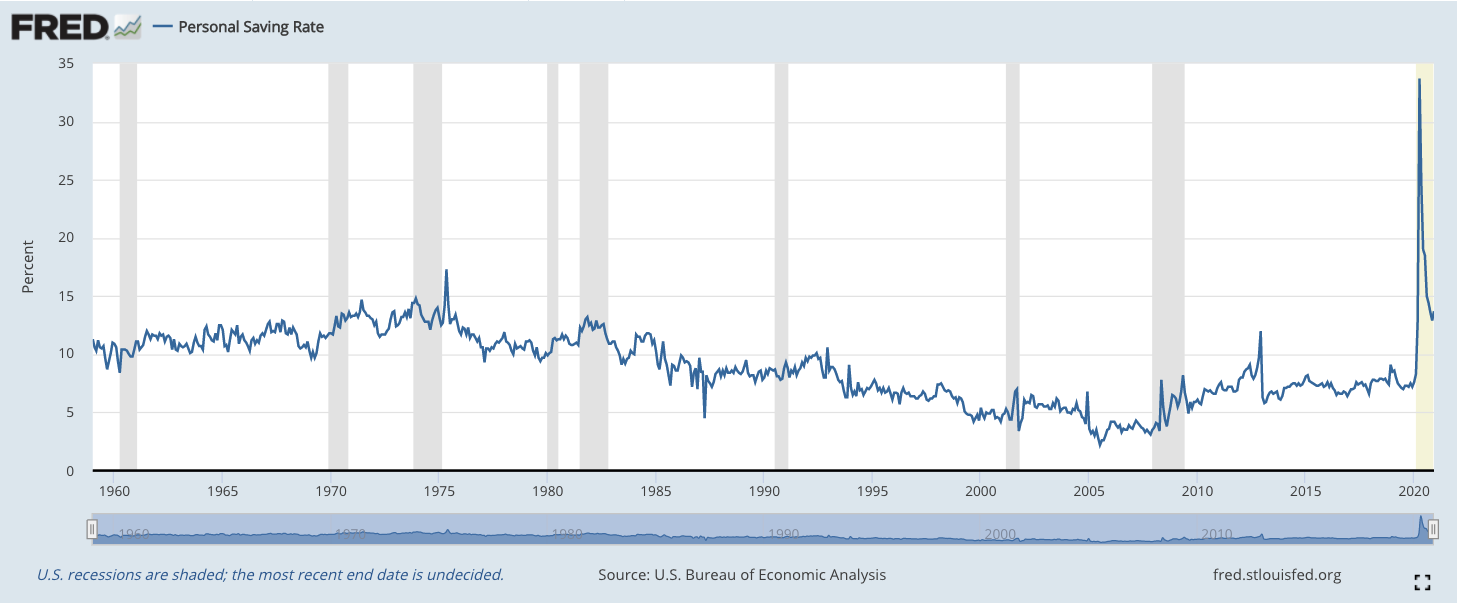

وكان معدل الادخار في الولايات المتحدة نحو 7% طيلة القسم الأعظم من العقد الماضي. وفي حين انخفض من ذروته البالغة 33% في أبريل، إلا أنه لا يزال حوالي 13%. أظن أنه بمجرد أن يصبح فيروس كورونا خلفنا، سيكون هناك حفل لإنهاء جميع الأطراف. سوف يسافر الناس ويحتفلون وينفقون كما لو أنه لا يوجد غد. وإذا عاد معدل الادخار إلى مستواه السابق البالغ 7% فإن هذا يعني إنفاقاً إضافياً قدره 1.2 تريليون دولار. علاوة على ذلك، هناك حزمة تحفيز أخرى بقيمة 1.9 تريليون دولار والتي من المحتمل أن تتضمن 1400 دولار على شكل مدفوعات مباشرة مما يزيد من صب الوقود على النار.

بعبارة أخرى، أعتقد أن أمامنا طريقاً يجب أن نقطعه قبل أن تنفجر هذه الفقاعة. أثناء فقاعة التكنولوجيا، كنت أكتب أنه كان من الواضح أننا كنا في فقاعة قبل سنوات من انفجارها. وبالمثل، خلال فقاعة العقارات، حذرت جميع أصدقائي من شراء العقارات ابتداءً من عام 2004. ونظراً لهذه الظروف، فمن المرجح أن نكون في عام 1998 أو 1999 مقارنة بشهر فبراير/شباط 2000.

كيف سينتهي كل هذا؟

يمكن أن تنفجر فقاعات أسعار الأصول في غياب الأزمة المالية كما حدث خلال فقاعة التكنولوجيا. لا يمكننا أن نعرف متى لن تعود معنويات المستثمرين متفائلة كما هي الآن، ومن المحتمل أن يأتي ذلك بعد عربدة الإنفاق التي أتوقعها بمجرد أن نضع كوفيد خلفنا.

ومع ذلك، فإن المشاكل تلوح في الأفق بالنظر إلى جميع ديون الحكومة والشركات الناجمة عن فيروس كورونا. هناك عدة طرق للخروج من هذا.

1. نحن نخرج منه

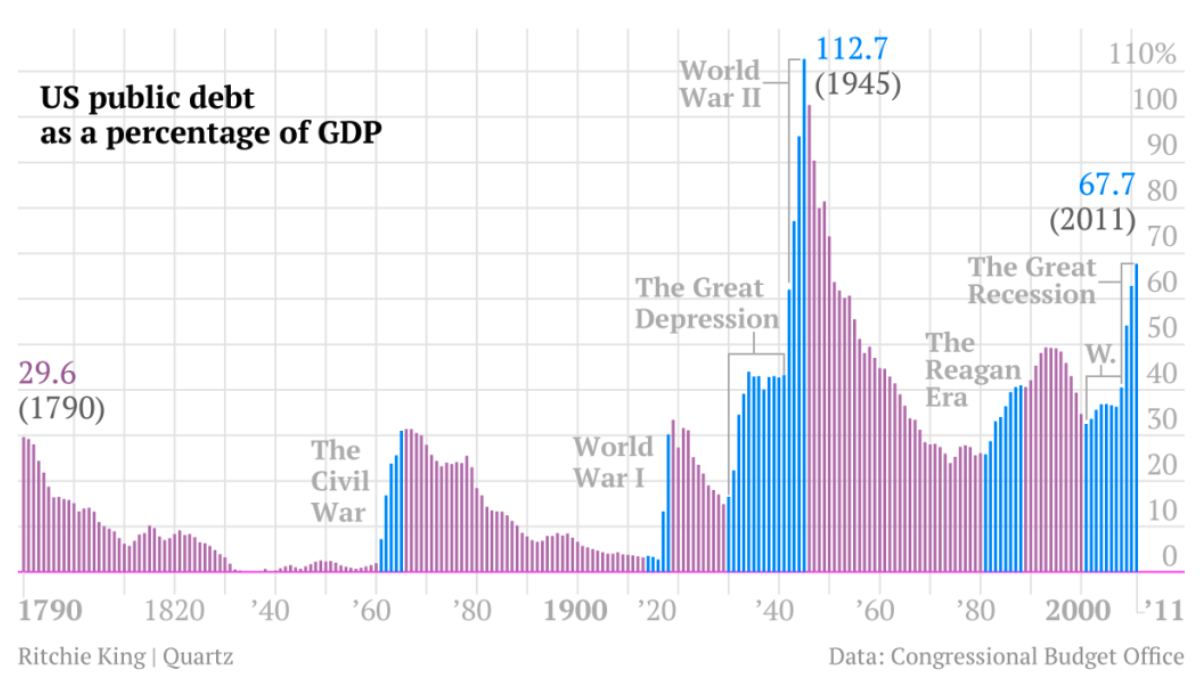

وهذا ليس أمرا غير مسبوق. خلال الحربين العالميتين الأولى والثانية، تضخمت الديون الحكومية. ومع ذلك، بعد الحربين، كان هناك نمو اقتصادي قوي قادم من الطلب الاستهلاكي القوي والاستثمار القوي. قد يحدث مرة أخرى. فبعد بضعة عقود من ركود نمو الإنتاجية، ربما نكون على حافة طفرة الإنتاجية. وقد أدى فيروس كورونا إلى زيادة هائلة في اعتماد المدفوعات الرقمية، والتطبيب عن بعد، والأتمتة الصناعية، والتعليم عبر الإنترنت، والتجارة الإلكترونية، والعمل عن بعد. علاوة على ذلك، فإن سرعة تطوير لقاحات mRNA تعطي الأمل في وجود المزيد من الابتكارات في مجال الرعاية الصحية.

2. نحن نضخم

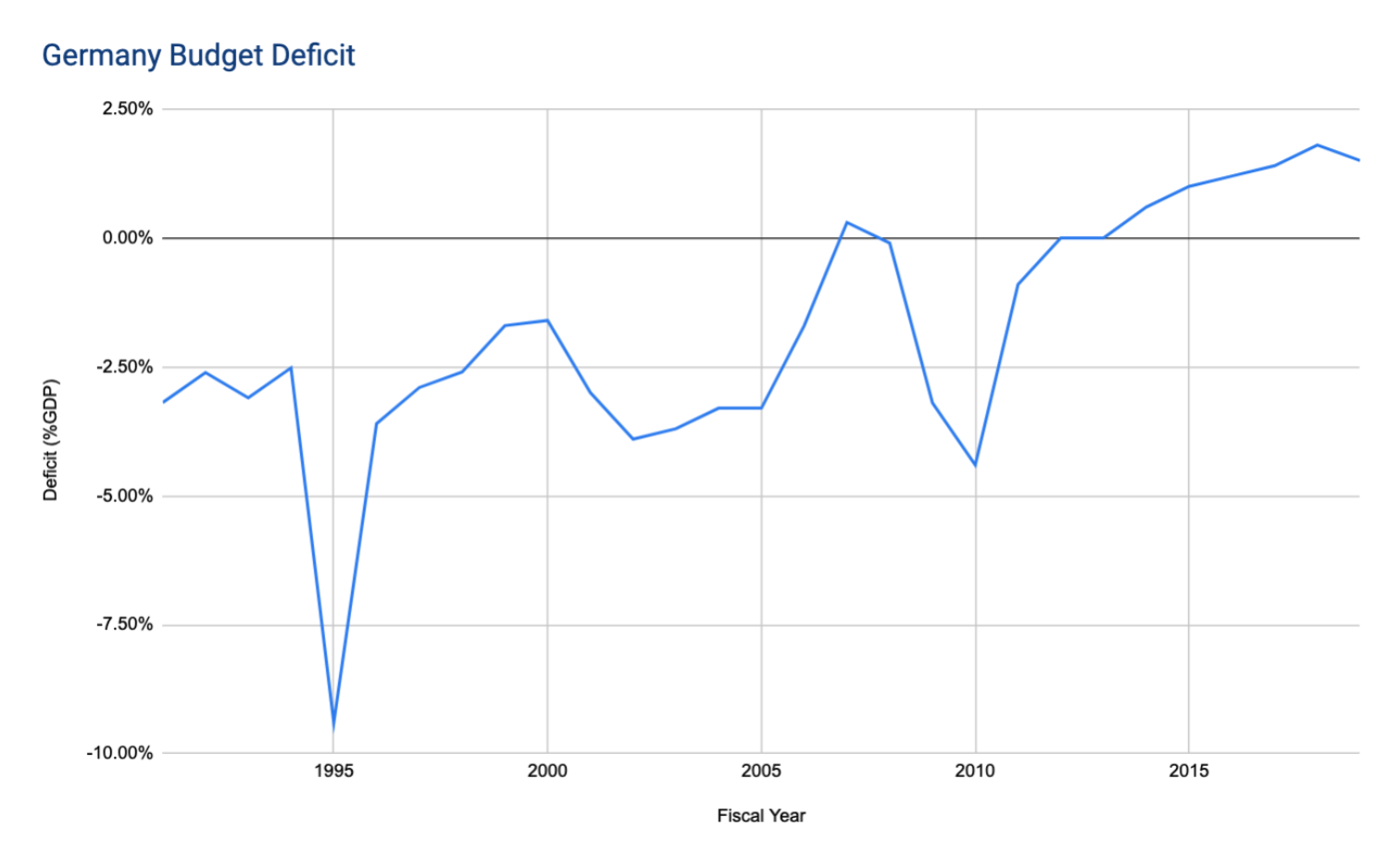

ومن الواضح أن الولايات المتحدة تحاول أيضاً زيادة التضخم الاسمي لإبقاء أسعار الفائدة الحقيقية سلبية، وهو ما يساعد الحكومة على تقليص ديونها، كما فعلت بعد الحرب العالمية الثانية. أسعار الفائدة الحقيقية أصبحت الآن سلبية مرة أخرى.

معدل منحنى عائد الكنز الأمريكي لمدة 5 سنوات

ونظراً لحجم التحفيز والزيادة المتوقعة في الطلب، أظن أنهم سينجحون في دفع التضخم الاسمي إلى ما فوق 2% كما يستهدف بنك الاحتياطي الفيدرالي.

لاحظ أن مثل هذه النتيجة ليست مضمونة دائمًا. لقد فشلت اليابان في خلق التضخم طيلة القسم الأعظم من الأعوام الثلاثين الماضية على الرغم من الإنفاق الحكومي الضخم والتيسير الكمي. يمكنك أيضًا تجاوز الهدف وخلق تضخم مرتفع كما أوضحت زيمبابوي في العقدين الماضيين.

وستكون النتيجة المثالية هي السيطرة على التضخم في نطاق 2-3%.

3. ندير الفوائض

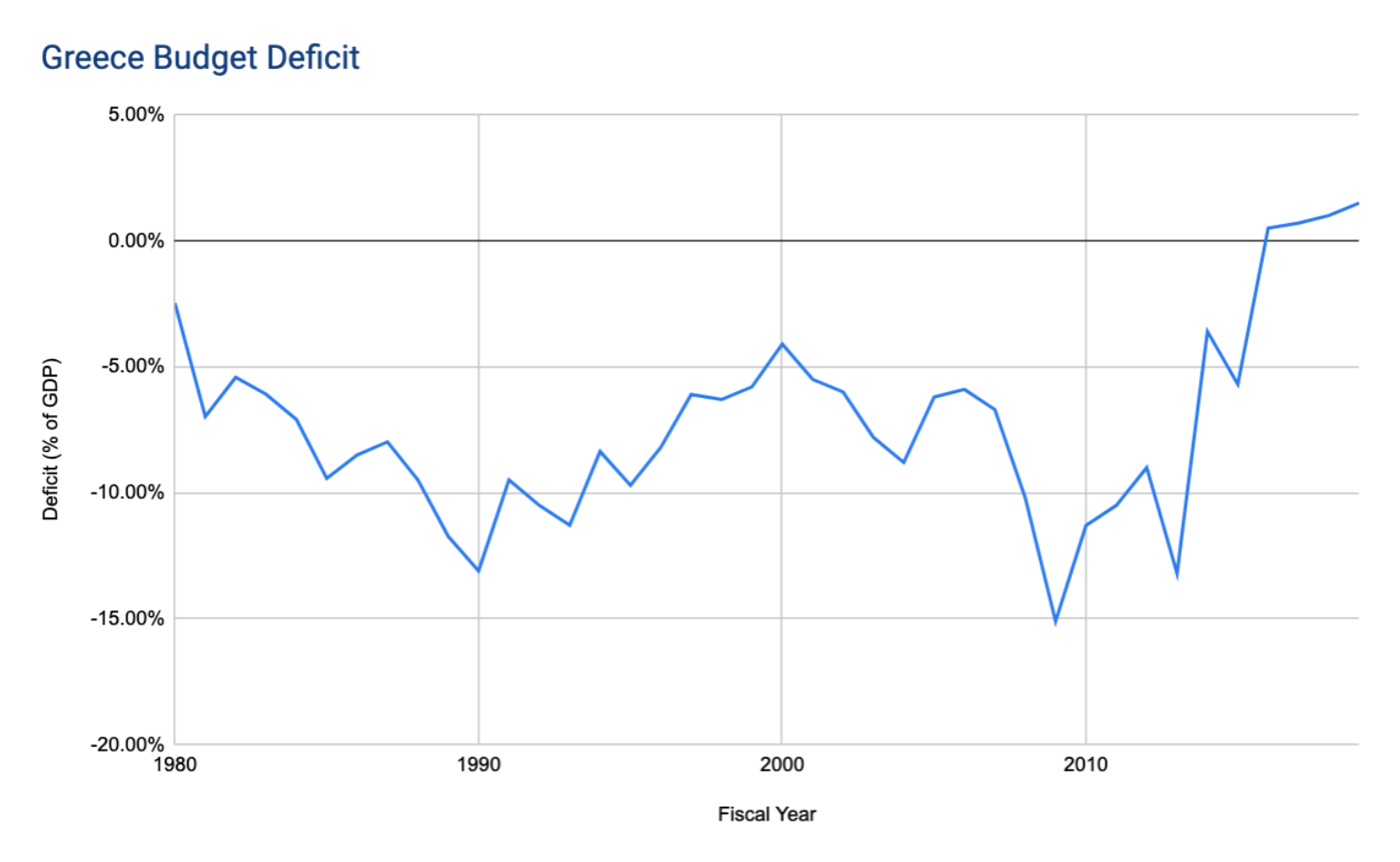

وبعد الحربين العالميتين، كان هناك إجماع اجتماعي وسياسي قوي لصالح ضبط الميزانية وخفض الديون.

وخفضت ألمانيا نسبة ديونها إلى الناتج المحلي الإجمالي من 82.4% في عام 2010 إلى 59.8% في عام 2019 من خلال تحقيق فوائض.

وعلى نحو مماثل، اضطرت اليونان إلى تحقيق الفائض وإصلاح أساليبها المسرفة كجزء من شروط الإنقاذ.

وجهة نظري فيما سيحدث

ولم تعد الولايات المتحدة تتمتع بالانضباط اللازم لتحقيق الفوائض، ولكنها قادرة على الاستمرار في تحمل العجز ما دام الدولار يشكل العملة الاحتياطية العالمية. سيأتي يوم الحساب، ولكن لا يبدو أنه قد أصبح وارداً في المدى القريب، وبالتالي فإن ديون الولايات المتحدة سوف تستمر في التضخم.

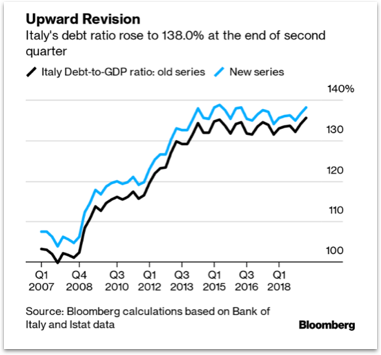

لفترة من الوقت كنت أشعر بالقلق من أن الأزمة المالية المقبلة سوف تتخذ هيئة أزمة الديون السيادية في أي اقتصاد كبير، حيث كان المستثمرون يخشون عدم قدرتها على تحمل مستوى ديونها، كما حدث في اليونان قبل عقد من الزمن. تتبادر إلى ذهني إيطاليا، التي من المتوقع أن تتجاوز نسبة ديونها إلى الناتج المحلي الإجمالي 150% في عام 2021.

لم أعد متأكدًا من أن هذا هو السيناريو الأعلى احتمالًا. أظهرت أزمة اليورو أن أوروبا مستعدة لفعل أي شيء وأي شيء للحفاظ على اليورو، وأتوقع ألا يكون الأمر مختلفًا هذه المرة. ورغم احتمال حدوث أزمة ديون سيادية، فمن المحتمل أن نجد طريقة للخروج منها.

ونتيجة لذلك، أتساءل ما إذا كانت الأزمة المقبلة لن تأتي كأزمة إيمان، بل في العملات الورقية بشكل كبير. لا أرى أن هذا سيحدث في العام المقبل أو نحو ذلك. ومع ذلك، سيكون هناك يوم حساب نظراً للتوسع المستمر في المعروض النقدي جنباً إلى جنب مع النمو غير المستدام في الديون والعجز في كل دولة رئيسية في العالم تقريباً.

ما الذي يجب فعله كأفراد يعيشون في هذه الفقاعة؟

ليس من الواضح لماذا ومتى ستنفجر الفقاعة، ولكن هناك عدة طرق للاستعداد عندما تنفجر.

أولاً، في هذه البيئة، يجب ألا تمتلك أي سندات على الإطلاق. العوائد منخفضة إلى حد الجنون، ولا يتم تعويضك عن المخاطر الافتراضية. وفي الوقت نفسه، أنت معرض لخطر التضخم.

ثانيًا، أود زيادة ممتلكاتك النقدية بشكل كبير إلى 20% أو أكثر من أصولك. أنت لا تكسب أي شيء على هذه الأموال النقدية، وتفقد قيمة التضخم. علاوة على ذلك، فإنه سوف يتدهور في أزمة العملة الورقية. ومع ذلك، فإن توفر السيولة مفيد في أنواع أخرى من الأزمات حيث يهرب الناس إلى الأمان عندما تنفجر الفقاعات. فهو يوفر الأمان والمرونة ويسمح لك بشراء الأصول بسعر رخيص. وفي الوقت نفسه، يمكنك الخروج من النقد، إذا لزم الأمر، في حالة ارتفاع التضخم.

ثالثا، تجنب الهامش مثل الطاعون. في حين أن التضخم يقلل من قيمة ديونك (والرهون العقارية على ما يرام)، فإنك لا تريد أن تتعرض لنداءات الهامش عندما تنفجر الفقاعة وتنخفض قيمة الأصول. وقد أفلس العديد من الأثرياء بهذه الطريقة خلال الأزمة المالية في الفترة 2007-2008.

رابعا، الأسهم الخاصة عالية الجودة. فهي تزيد قيمتها في بيئة تضخمية وتحتفظ بقيمة أكبر عندما تنخفض أسعار الأصول. بمعنى آخر، لا تعاني من FOMO واتبع أحدث جنون الاستثمار (Bitcoin وGamestop وما إلى ذلك). هذا لا يعني أنه يجب عليك بالضرورة بيع عملة البيتكوين الخاصة بك إذا كنت تمتلك بعضها. إنه شكل من أشكال الذهب الرقمي الذي يمكن أن يكون وسيلة جيدة للتحوط من التضخم، لكنني لا أتطلع إلى إضافة المزيد إلى مركزي عند مستويات الأسعار الحالية.

لا ينبغي لك أن تحاول تقصير الفقاعة لأنه كما قال كينز: “يمكن للأسواق أن تظل غير عقلانية لفترة أطول مما يمكنك أن تظل قادراً على سداد ديونك”. أفضل طريقة للعب الفقاعة هي إنشاء أصول مثل شركة ناشئة في مجال التكنولوجيا أو SPAC.

لاحظ أنه في حالتي لا أملك حتى أسهمًا. لدي استراتيجية حديدية تعتمد على النقد فقط والشركات الناشئة التقنية غير السائلة المبكرة المملوكة للقطاع الخاص. إذا كان لديك ما يكفي من التنويع (أي أكثر من 100 استثمار) لحساب الشركات الناشئة التي تفشل، فإن الشركات الناشئة الخاصة في مجال التكنولوجيا في مرحلة مبكرة هي أفضل فئة من الأصول. إنها تخلق قيمة للاقتصاد ويمكن أن تنمو بسرعة. على هذا النحو، من المدهش امتلاكها في البيئات التضخمية والانكماشية.

لاحظ أنني أقوم بتغيير رصيد أصولي بشدة بين النقد والشركات الناشئة. أحيانًا أكون جميعًا في الشركات الناشئة. أحيانًا أحتفظ باحتياطيات نقدية كبيرة. في الوقت الحالي، أقوم ببناء احتياطياتي النقدية بينما أواصل الاستثمار. أنا أحب بشكل خاص المراجحة المتمثلة في بيع أسهم التكنولوجيا العامة المبالغ في قيمتها (أو شركات ما قبل الاكتتاب العام) والاستثمار في شركات التكنولوجيا الناشئة الأقل مبالغًا في قيمتها إلى حد ما في المرحلة المبكرة. ومع ذلك، أظن أن وجود احتياطيات نقدية كبيرة سيكون مفيدًا في مرحلة ما خلال السنوات القليلة المقبلة.

حظ سعيد!