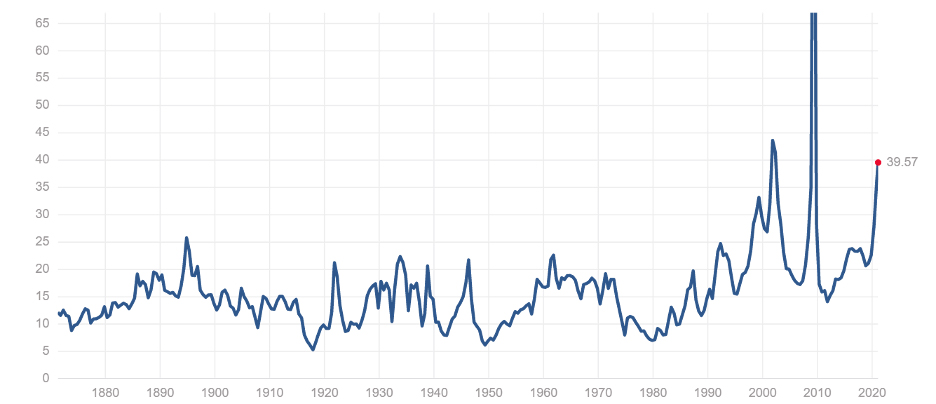

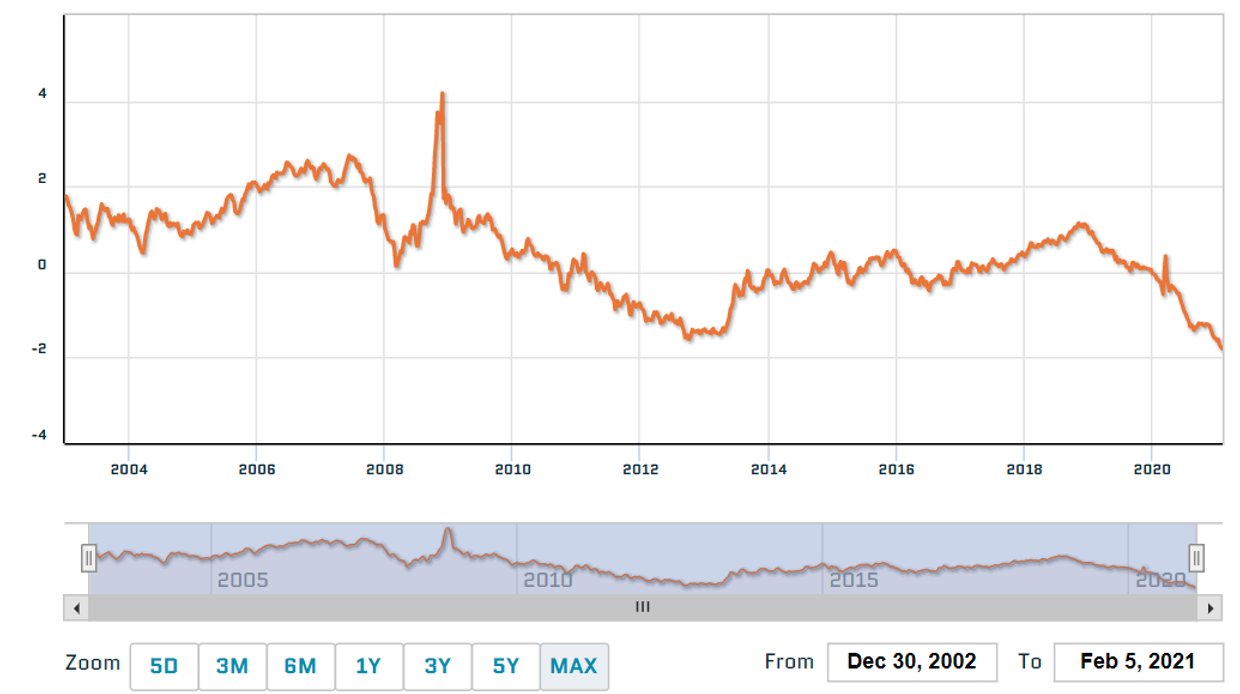

মার্কেট ম্যানিয়ার সতর্ক চিহ্ন সর্বত্র। P/E অনুপাত উচ্চ এবং আরোহণ। বিটকয়েন এক বছরে 300% বেড়েছে। SPAC আইপিওর বন্যা আছে। ঘন প্রধান শহরগুলির বাইরে রিয়েল এস্টেটের দাম দ্রুত বাড়ছে।

S&P 500 PE অনুপাত

বিটিসি দাম গত 12 মাস

খুচরো-চালিত সংক্ষিপ্ত স্কুইজ, মিনি-বুদবুদ এবং বর্ধিত অস্থিরতা সহ এগুলি বুদবুদের লক্ষণ।

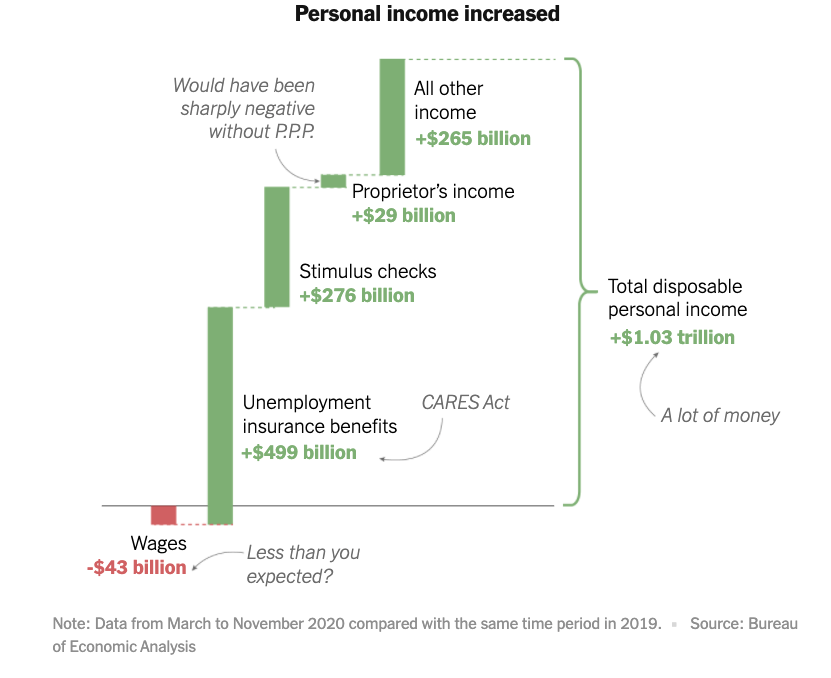

প্রথম নজরে, লক্ষ লক্ষ বেকার বা বেকারের সাথে আমরা যে বুদ্বুদে আছি তা আশ্চর্যজনক মনে হতে পারে। যাইহোক, মহামারী চলাকালীন, সরকারী আর্থিক উদ্দীপনার ঐতিহাসিক স্তরের কারণে ব্যক্তিগত আয় এক ট্রিলিয়ন ডলারের বেশি বেড়েছে।

মার্চ থেকে নভেম্বর মাত্র ৪৩ বিলিয়ন ডলার কমেছে মজুরি। যদিও অনেক নিম্নমানের পরিষেবা কর্মী তাদের চাকরি হারিয়েছেন, উচ্চ বেতনের পেশাদার চাকরিগুলি প্রভাবিত হয়নি, এবং কিছু কম দক্ষ চাকরি যেমন গুদামজাতকরণ এবং মুদি দোকানের মতো বেড়েছে, যা প্রত্যাশার চেয়ে কম লোকসানের দিকে পরিচালিত করে।

সরকারি সহায়তা কর্মসূচির মাত্রা ছিল অভূতপূর্ব। বেকারত্ব বীমা কর্মসূচি আমেরিকানদের পকেটে 499 বিলিয়ন ডলার পাম্প করেছে। বেশিরভাগ আমেরিকান পরিবারের জন্য $1,200 উদ্দীপক চেক আরও 276 বিলিয়ন ডলার যোগ করেছে। সব মিলিয়ে, 2019 সালের তুলনায় মার্চ-নভেম্বর 2020 পর্যন্ত আমেরিকানদের কর-পরবর্তী আয় $1 ট্রিলিয়ন বেশি ছিল। ফলস্বরূপ, ইউএস দেউলিয়াত্ব ফাইলিং 2020 সালে 35 বছরের সর্বনিম্ন আঘাত!

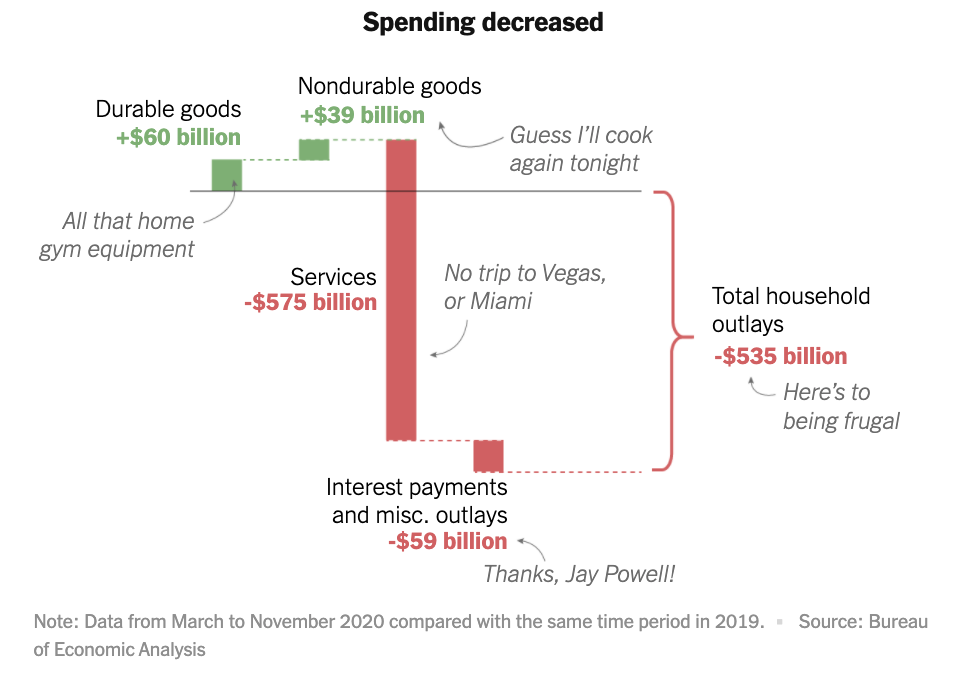

তার উপরে, বিবেচনামূলক ব্যয় নাটকীয়ভাবে হ্রাস পেয়েছে। পরিষেবা ব্যয় $575 বিলিয়ন হ্রাস পেয়েছে কারণ লোকেরা ছুটিতে, রেস্তোরাঁ, সিনেমা থিয়েটার, ক্রীড়া স্থান, কনসার্ট ইত্যাদিতে না যাওয়ায়। আমেরিকানরা টেকসই পণ্যের জন্য একটু বেশি খরচ করলেও, সামগ্রিক খরচ এখনও $535 বিলিয়ন কমেছে।

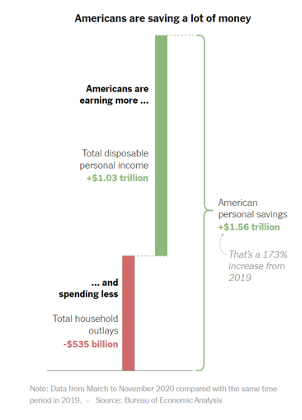

ব্যক্তিগত আয় বৃদ্ধির সাথে মিলিত হলে, আমেরিকানরা অতিরিক্ত $1.5 ট্রিলিয়ন সঞ্চয় করেছে!

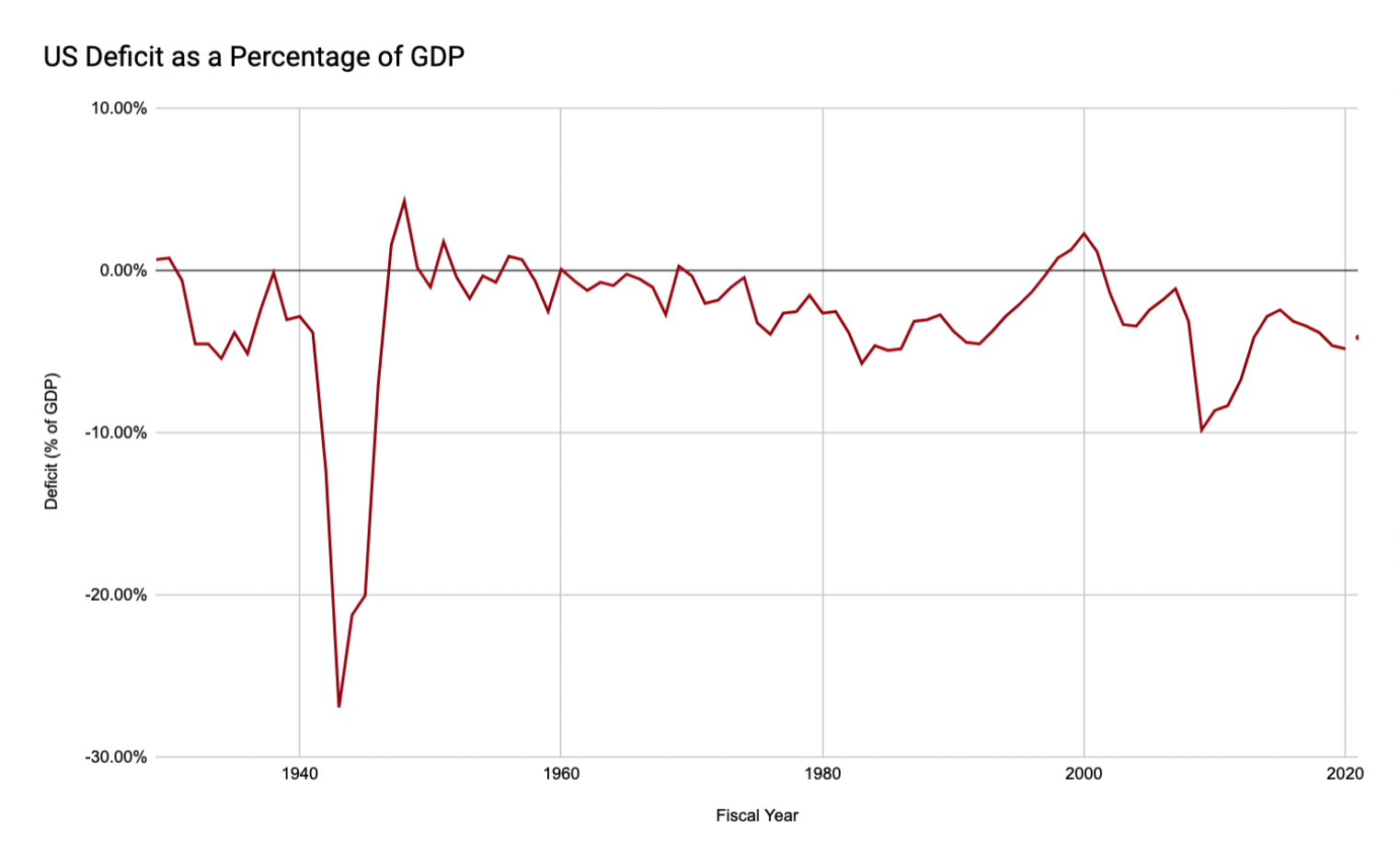

সেই অতিরিক্ত নগদ কিছু অংশ আমানতে চলে গেলেও, এর অনেকটাই বিনিয়োগে চলে যায়, সম্পদের দাম বাড়ায়। এটি ফেডারেল রিজার্ভ দ্বারা প্রকাশিত তারল্যের বন্যা এবং শূন্যের কাছাকাছি হার রাখার প্রতিশ্রুতির উপরে আসে- আসলে প্রকৃত হার এখন শূন্যের নিচে।

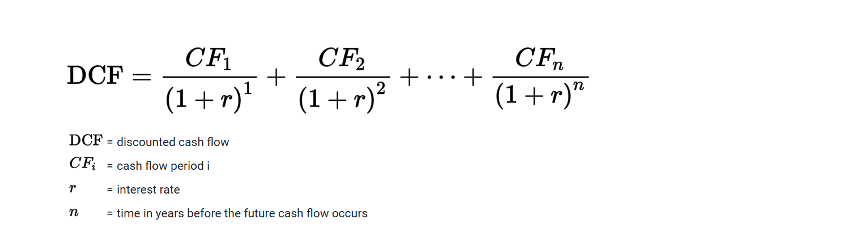

সম্পদের মূল্যের মূল্য তাদের ছাড়কৃত ভবিষ্যত নগদ প্রবাহের নেট বর্তমান মূল্য হওয়া উচিত।

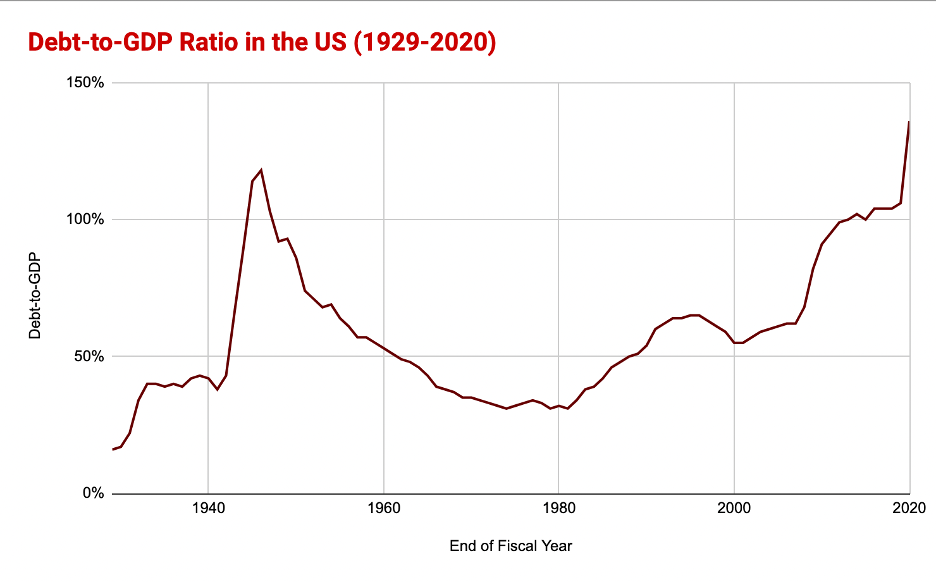

0 এর কাছাকাছি সুদের হার অনেক বেশি মূল্যায়নকে ন্যায্যতা দিতে পারে। আপনি যদি বিশ্বাস করেন যে হারগুলি এখন চিরতরে 0-এর কাছাকাছি থাকবে, বর্তমান মূল্যায়ন বাস্তবে যুক্তিসঙ্গত। আমি, এক জন্য, আমি বিশ্বাস করি না যে বেশিরভাগ বৈশ্বিক সরকারগুলি ঘাটতি এবং ঋণের অস্থিতিশীল বৃদ্ধির কারণে আর্থিক অবস্থার অবনতিতে ভুগছে।

একটি হিসাবের দিন আসছে, কিন্তু এটি যত তাড়াতাড়ি আমি আমার বছরের শেষ আপডেটে freted হিসাবে নাও হতে পারে. আমি সন্দেহ করি যে আমি খুব তাড়াতাড়ি নেকড়ে কেঁদেছিলাম। অদূর ভবিষ্যতের জন্য সরকারী ঋণ বৃদ্ধির ফলাফলের চেয়ে বিশ্ব COVID-এর বিরুদ্ধে লড়াইয়ে বেশি ব্যস্ত থাকবে। সর্বোপরি, ব্যক্তিগত এবং সরকারী উভয় ব্যয়ের প্রত্যাশিত বৃদ্ধি অর্থনীতিকে আরও চাঙ্গা করবে।

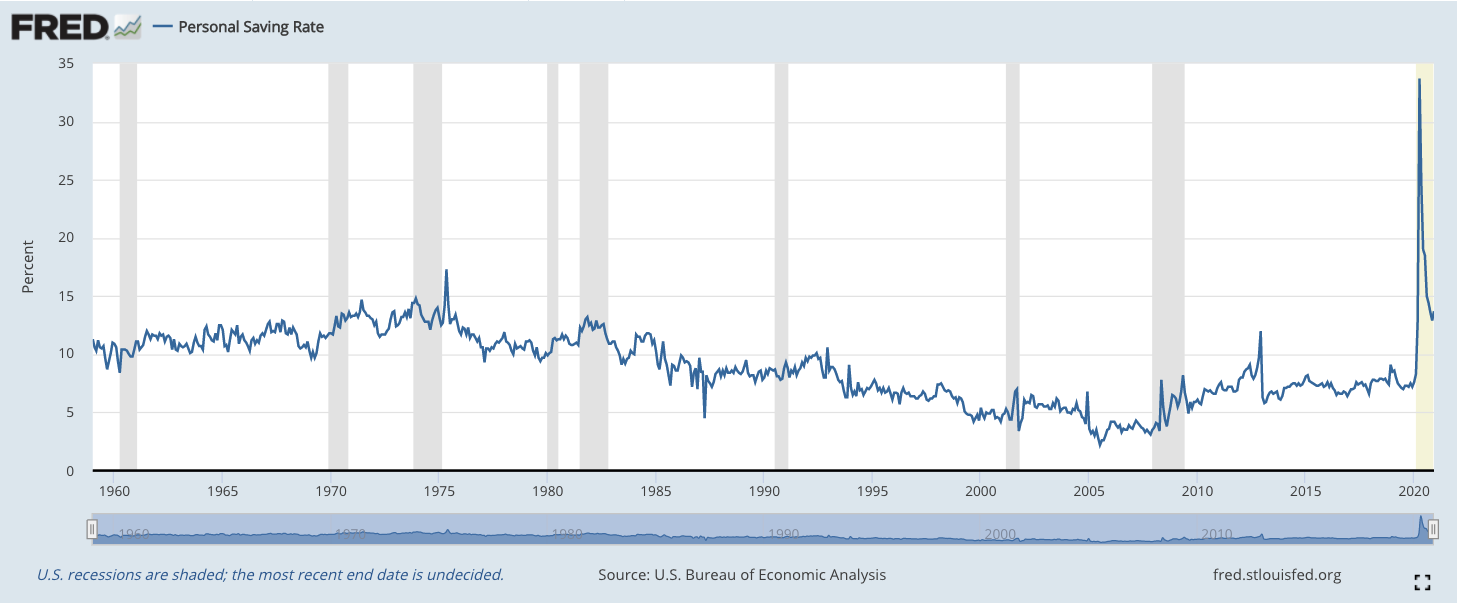

মার্কিন সঞ্চয় হার গত দশকের বেশিরভাগ সময় ধরে প্রায় 7% ছিল। এপ্রিলে এটি তার 33% শীর্ষ থেকে হ্রাস পেলেও এটি এখনও 13% এর কাছাকাছি রয়েছে। আমি সন্দেহ করি যে একবার কোভিড আমাদের পিছনে চলে গেলে, সমস্ত দলকে শেষ করার পার্টি থাকবে। মানুষ বেড়াতে যাচ্ছে, পার্টি করছে এবং কাটাচ্ছে যেন কাল নেই। যদি সঞ্চয় হার 7% এর পূর্ববর্তী স্তরে ফিরে আসে তবে এর অর্থ হবে অতিরিক্ত $1.2 ট্রিলিয়ন ব্যয়। এর উপরে আরও একটি $1.9 ট্রিলিয়ন উদ্দীপনা প্যাকেজ রয়েছে যার মধ্যে সম্ভবত $1,400 সরাসরি অর্থপ্রদান অন্তর্ভুক্ত রয়েছে যা আগুনে আরও জ্বালানী ঢালা।

অন্য কথায়, আমি মনে করি এই বুদ্বুদ পপ করার আগে আমাদের একটি উপায় আছে। প্রযুক্তির বুদবুদ চলাকালীন, আমি লিখছিলাম এটা স্পষ্ট যে আমরা বুদবুদ হওয়ার কয়েক বছর আগে ছিলাম। একইভাবে, রিয়েল এস্টেট বুদ্বুদ চলাকালীন আমি 2004 সালে শুরু হওয়া রিয়েল এস্টেট কেনা থেকে আমার সমস্ত বন্ধুদের সতর্ক করেছিলাম। পরিস্থিতির পরিপ্রেক্ষিতে, আমরা ফেব্রুয়ারি 2000 এর চেয়ে 1998 বা 1999 সালে বেশি সম্ভাবনাময়।

কিভাবে এই সব শেষ হবে?

সম্পদের দামের বুদবুদগুলি টেক বাবলের সময় যেমন ঘটেছিল অনুপস্থিত আর্থিক সংকট দেখা দিতে পারে। আমরা বলতে পারি না যে কখন বিনিয়োগকারীদের মনোভাব এখনকার মতো আশাবাদী হবে না এবং এটি সম্ভবত খরচের বেলেল্লাপনার পরে আসবে যা আমরা আশা করি একবার আমরা কোভিডকে আমাদের পিছনে রাখি।

যাইহোক, কোভিড থেকে সমস্ত সরকারী এবং কর্পোরেট ঋণের কথা বিবেচনা করে সমস্যা তৈরি হচ্ছে। এর থেকে বেশ কিছু উপায় আছে।

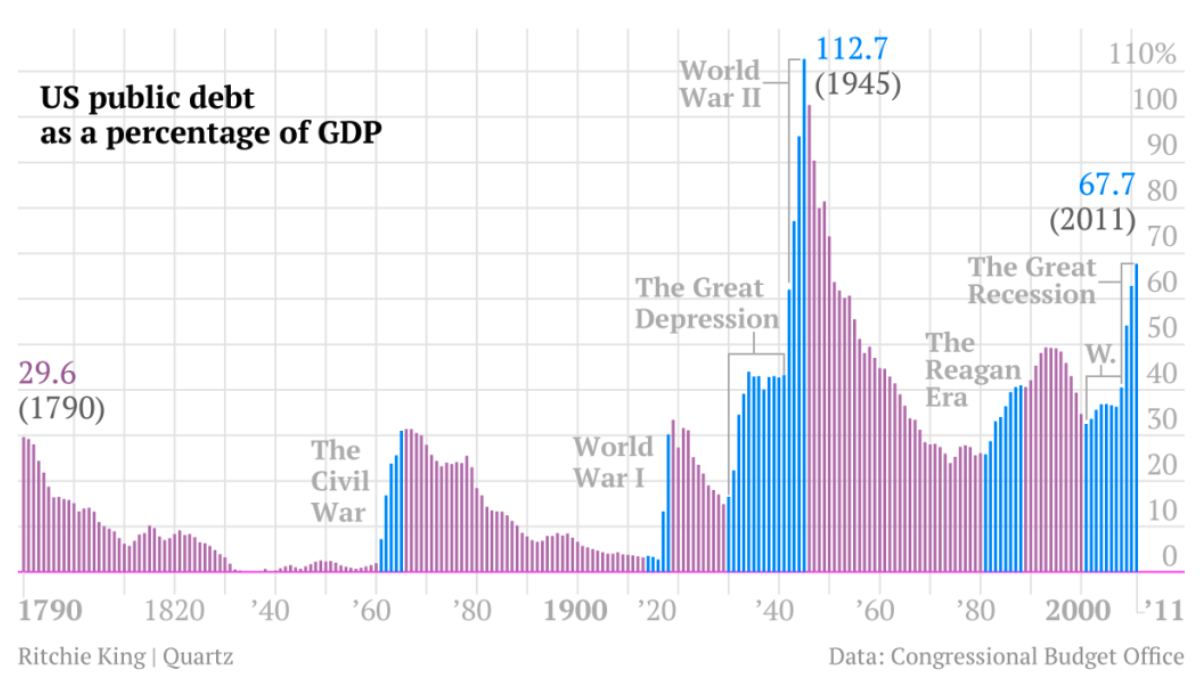

1. আমরা এটি থেকে হত্তয়া

এটা নজিরবিহীন নয়। WW1 এবং WW2 এর সময় সরকারী ঋণ বেলুন। যাইহোক, উভয় যুদ্ধের পরে, শক্তিশালী ভোক্তা চাহিদা এবং শক্তিশালী বিনিয়োগ থেকে শক্তিশালী অর্থনৈতিক প্রবৃদ্ধি হয়েছিল। এটা আবার ঘটতে পারে। কয়েক দশকের উৎপাদনশীলতা বৃদ্ধির স্থবিরতার পর, আমরা হয়তো উৎপাদনশীলতা বৃদ্ধির দ্বারপ্রান্তে। কোভিড ডিজিটাল পেমেন্ট, টেলিমেডিসিন, ইন্ডাস্ট্রিয়াল অটোমেশন, অনলাইন শিক্ষা, ইকমার্স এবং দূরবর্তী কাজে গ্রহণের ক্ষেত্রে ব্যাপক বৃদ্ধির দিকে পরিচালিত করেছে। তার উপরে mRNA ভ্যাকসিনের বিকাশের গতি আশা করে যে স্বাস্থ্যসেবাতে কার্ডগুলিতে আরও অনেক বেশি উদ্ভাবন রয়েছে।

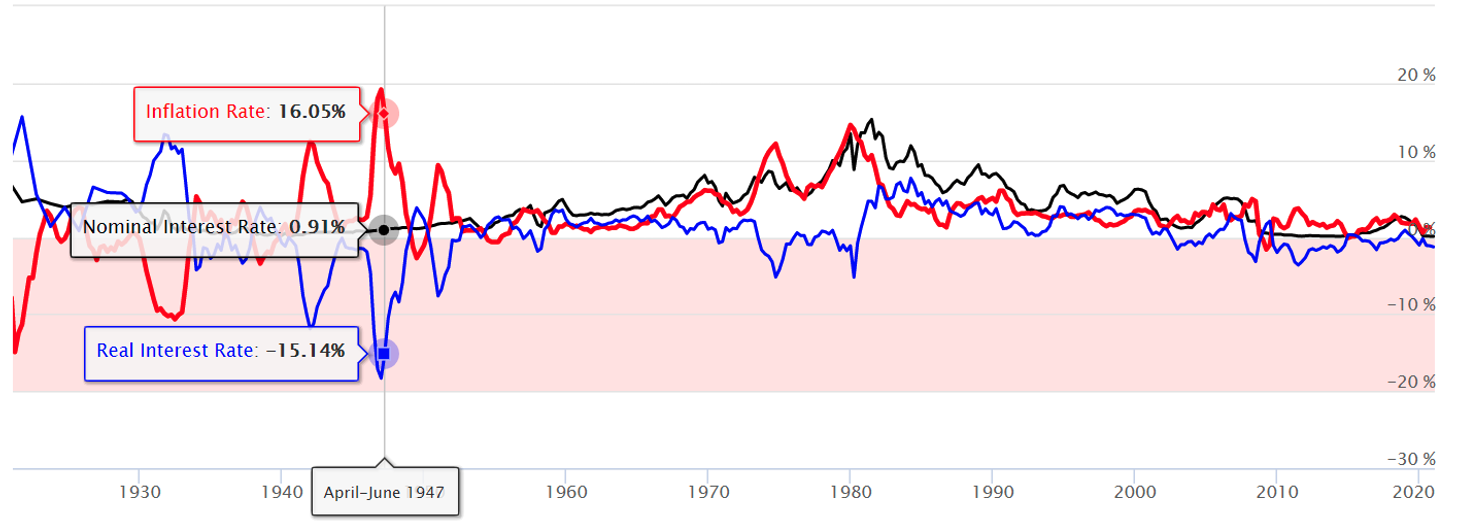

2. আমরা স্ফীত

মার্কিন যুক্তরাষ্ট্রও স্পষ্টভাবে প্রকৃত হার নেতিবাচক রাখতে নামমাত্র মূল্যস্ফীতি বাড়ানোর চেষ্টা করছে যা সরকারকে ডেলিভারেজ করতে সাহায্য করে, যেমনটি দ্বিতীয় বিশ্বযুদ্ধের পরে করেছিল। রিয়াল রেট এখন আবার নেতিবাচক।

US 5 বছরের ট্রেজার ইল্ড কার্ভ রেট

উদ্দীপকের আকার এবং চাহিদার প্রত্যাশিত বৃদ্ধির পরিপ্রেক্ষিতে, আমি সন্দেহ করি যে তারা নামমাত্র মূল্যস্ফীতিকে 2% এর উপরে ঠেলে দিতে সফল হবে কারণ ফেড লক্ষ্য করছে।

মনে রাখবেন যে এই ধরনের একটি ফলাফল সবসময় নিশ্চিত করা হয় না। বিপুল সরকারী ব্যয় এবং পরিমাণগত সহজীকরণ সত্ত্বেও জাপান গত 30 বছরের বেশিরভাগ সময় মুদ্রাস্ফীতি তৈরি করতে ব্যর্থ হয়েছে। আপনি ওভারশুট করতে পারেন এবং উচ্চ মুদ্রাস্ফীতি তৈরি করতে পারেন যেমন জিম্বাবুয়ে গত দুই দশকে হাইলাইট করেছে।

2-3% পরিসরে নিয়ন্ত্রিত মুদ্রাস্ফীতি হবে আদর্শ ফলাফল।

3. আমরা উদ্বৃত্ত চালাই

উভয় বিশ্বযুদ্ধের পরে, বাজেটের সংযম এবং ঋণ হ্রাসের পক্ষে একটি শক্তিশালী সামাজিক ও রাজনৈতিক ঐকমত্য ছিল।

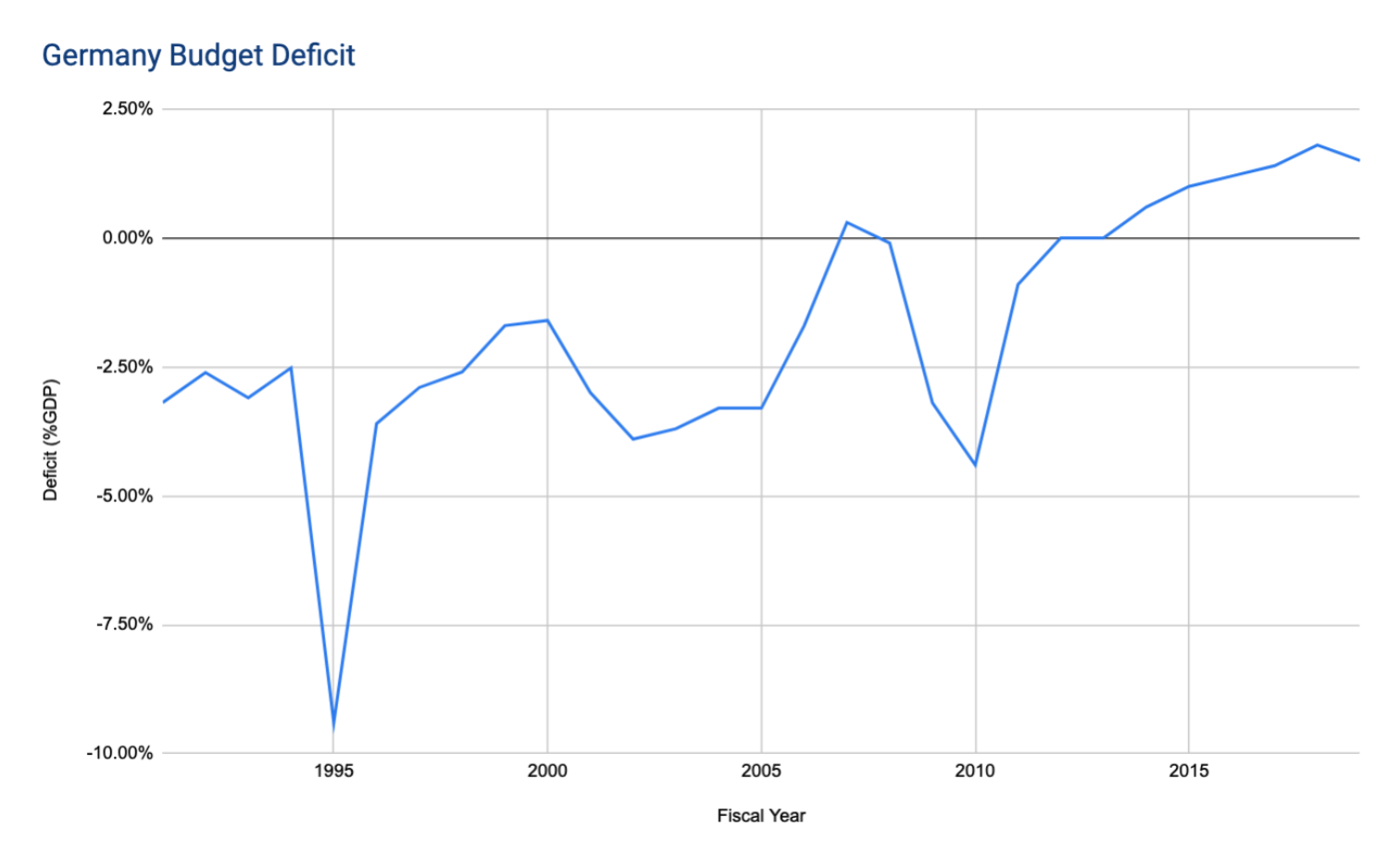

জার্মানি 2010 সালে 82.4% থেকে GDP অনুপাতের সাথে তার ঋণ 2019 সালে 59.8% থেকে কমিয়ে উদ্বৃত্ত চালিয়েছে৷

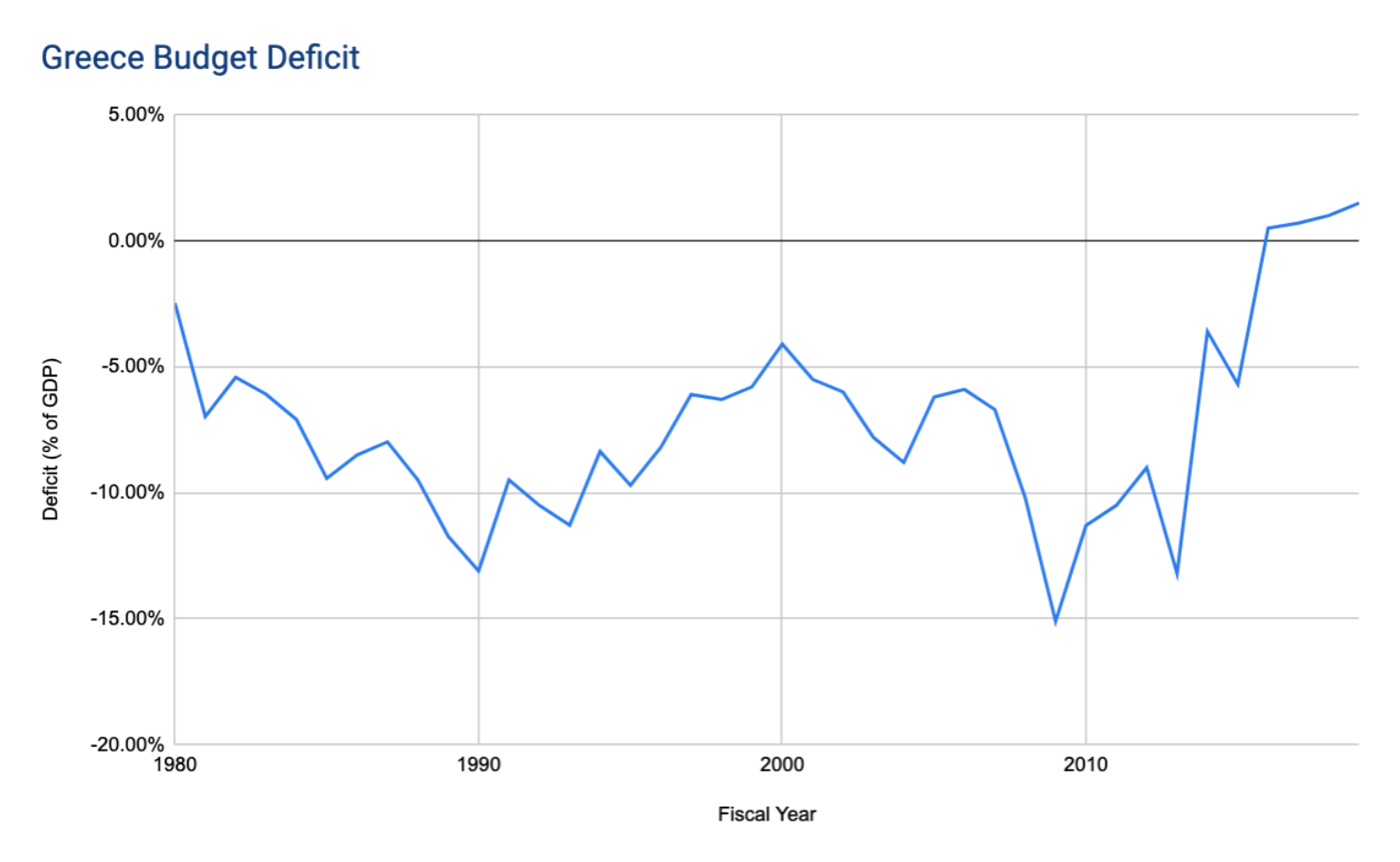

একইভাবে, গ্রিসকে বেলআউট শর্তের অংশ হিসাবে উদ্বৃত্ত চালাতে এবং তার অপ্রীতিকর উপায়গুলি সংশোধন করতে বাধ্য করা হয়েছিল।

কি ঘটবে আমার দৃষ্টিকোণ

মার্কিন যুক্তরাষ্ট্রের আর উদ্বৃত্ত চালানোর শৃঙ্খলা নেই, কিন্তু যতক্ষণ পর্যন্ত ডলার বিশ্বব্যাপী রিজার্ভ মুদ্রা থাকে ততক্ষণ ঘাটতি বজায় রাখতে পারে। হিসাবের দিন আসবে কিন্তু নিকট মেয়াদে তাসের মধ্যে থাকবে বলে মনে হচ্ছে না, তাই মার্কিন ঋণ বেলুন হতে থাকবে।

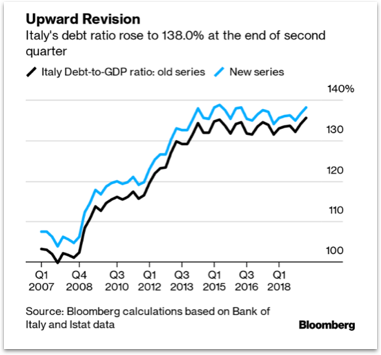

কিছুক্ষণের জন্য আমি বিরক্ত হয়েছিলাম যে পরবর্তী আর্থিক সংকট একটি প্রধান অর্থনীতিতে একটি সার্বভৌম ঋণ সংকটে রূপ নেবে কারণ বিনিয়োগকারীরা আশঙ্কা করেছিলেন যে এটি আর ঋণের মাত্রা বহন করতে পারবে না, যেমনটি এক দশক আগে গ্রিসে হয়েছিল। ইতালি, তার ঋণের সাথে জিডিপি অনুপাত 2021 সালে 150% ছাড়িয়ে যাওয়ার কথা মাথায় এসেছিল।

আমি আর নিশ্চিত নই যে এটি সর্বোচ্চ সম্ভাবনার দৃশ্যকল্প। ইউরো সংকট দেখায় যে ইউরোপ ইউরো সংরক্ষণের জন্য যেকোনো কিছু করতে ইচ্ছুক এবং আমি আশা করি এবারও এর ব্যতিক্রম হবে না। যদিও একটি সার্বভৌম ঋণ সংকট হতে পারে, আমরা সম্ভবত এটি থেকে বেরিয়ে আসার উপায় খুঁজে বের করব।

ফলস্বরূপ, আমি ভাবছি এর পরিবর্তে পরবর্তী সংকটটি বিশ্বাসের সংকট হিসাবে আসবে না, তবে ফিয়াট মুদ্রায় বড় আকারে লিখবে। সামনের বছরেও এমনটা হতে দেখছি না। যাইহোক, বিশ্বের প্রায় প্রতিটি প্রধান দেশে ঋণ এবং ঘাটতির অস্থিতিশীল বৃদ্ধির সাথে ক্রমাগত প্রসারিত অর্থ সরবরাহের পরিপ্রেক্ষিতে একটি হিসাব দিন হবে।

এই বুদ্বুদ মাধ্যমে বসবাসকারী ব্যক্তি হিসাবে কি করতে হবে?

বুদবুদটি কেন এবং কখন ফেটে যাবে তা স্পষ্ট নয়, তবে কখন ফেটে যাবে তার জন্য প্রস্তুত হওয়ার কয়েকটি উপায় রয়েছে।

প্রথমত, এই পরিবেশে আপনার কোনো বন্ধন থাকা উচিত নয়। ফলন অত্যন্ত কম, এবং আপনাকে ডিফল্ট ঝুঁকির জন্য ক্ষতিপূরণ দেওয়া হচ্ছে না। একই সময়ে, আপনি মুদ্রাস্ফীতির ঝুঁকিতে রয়েছেন।

দ্বিতীয়ত, আমি নাটকীয়ভাবে আপনার নগদ হোল্ডিং 20% বা আপনার সম্পদের বেশি বাড়িয়ে দেব। আপনি সেই নগদে কিছু উপার্জন করছেন না, এবং আপনি মুদ্রাস্ফীতির মান হারাবেন। তার উপরে এটি একটি ফিয়াট মুদ্রা সংকটে অবনমিত হবে। যাইহোক, অন্যান্য ধরনের সংকটে তারল্য থাকা উপকারী যেখানে বুদবুদ ফেটে মানুষ নিরাপত্তার জন্য ফ্লাইট নেয়। এটি নিরাপত্তা, নমনীয়তা প্রদান করে এবং আপনাকে সস্তায় সম্পদ কিনতে দেয়। একই সময়ে, মূল্যস্ফীতি স্পাইক হওয়া উচিত, প্রয়োজনে আপনি নগদ থেকে সরে যেতে পারেন।

তৃতীয়ত, প্লেগের মতো মার্জিন এড়িয়ে চলুন। যখন মুদ্রাস্ফীতি আপনার ঋণের মূল্য হ্রাস করে (এবং বন্ধকগুলি ঠিক আছে), বুদবুদ ফেটে গেলে এবং সম্পদের মূল্য হ্রাস হলে আপনি মার্জিন কলের সংস্পর্শে আসতে চান না। 2007-2008 সালের আর্থিক সঙ্কটের সময় অনেক ধনী ব্যক্তি দেউলিয়া হয়েছিলেন।

চতুর্থ, নিজের উচ্চ-মানের স্টক। মুদ্রাস্ফীতিমূলক পরিবেশে তারা মূল্য বৃদ্ধি করে এবং সম্পদের দাম কমে গেলে আরও মূল্য ধরে রাখে। অন্য কথায়, FOMO তে ভুগবেন না এবং সর্বশেষ বিনিয়োগের ক্রেজ (বিটকয়েন, গেমসটপ ইত্যাদি) অনুসরণ করুন। এর মানে এই নয় যে আপনি যদি কিছুর মালিক হন তবে আপনার বিটকয়েন বিক্রি করা উচিত। এটি ডিজিটাল সোনার একটি রূপ যা একটি ভাল মুদ্রাস্ফীতি হেজ হতে পারে, তবে আমি বর্তমান মূল্য স্তরে আমার অবস্থান যোগ করতে চাই না।

আপনার বুদ্বুদ ছোট করার চেষ্টা করা উচিত নয় কারণ কেইনস বলেছেন: “বাজারগুলি আপনার দ্রাবক থাকার চেয়ে অযৌক্তিক থাকতে পারে”। বুদবুদ চালানোর একটি ভাল উপায় হল একটি প্রযুক্তিগত স্টার্টআপ বা একটি SPAC-এর মতো সম্পদ তৈরি করা৷

মনে রাখবেন যে আমার ক্ষেত্রে আমি এমনকি স্টক মালিক না. আমার কাছে একটি বারবেল কৌশল রয়েছে যেখানে শুধুমাত্র নগদ এবং প্রারম্ভিক তরল ব্যক্তিগতভাবে অনুষ্ঠিত প্রযুক্তি স্টার্টআপগুলি রয়েছে৷ ব্যর্থ হওয়া স্টার্টআপগুলির জন্য যদি আপনার যথেষ্ট বৈচিত্র্য (অর্থাৎ 100 টির বেশি বিনিয়োগ) থাকে তবে প্রাইভেট প্রারম্ভিক পর্যায়ের প্রযুক্তি স্টার্টআপগুলি সেরা সম্পদ শ্রেণি। তারা অর্থনীতির জন্য মূল্য তৈরি করে এবং দ্রুত বৃদ্ধি পেতে পারে। যেমন তারা মুদ্রাস্ফীতি এবং deflationary উভয় পরিবেশে মালিক আশ্চর্যজনক.

নোট করুন যে আমি নগদ এবং স্টার্টআপের মধ্যে আমার সম্পদের ভারসাম্যকে দৃঢ়ভাবে পরিবর্তিত করি। মাঝে মাঝে আমি সব স্টার্টআপে আছি। মাঝে মাঝে আমি বড় নগদ মজুদ রাখি। এই মুহূর্তে, আমি এখনও বিনিয়োগ করার সময় আমার নগদ রিজার্ভ তৈরি করছি। আমি বিশেষ করে অতিমূল্যায়িত পাবলিক টেক স্টক (বা প্রাক-আইপিও কোম্পানি) বিক্রি এবং কিছুটা কম অত্যধিক মূল্যবান প্রাথমিক পর্যায়ের টেক স্টার্টআপগুলিতে বিনিয়োগ করার সালিশী পছন্দ করি। যাইহোক, আমি সন্দেহ করি যে বড় নগদ রিজার্ভ থাকা আগামী কয়েক বছরে কোন এক সময়ে কাজে আসবে।

শুভকামনা!