এফজে ল্যাবসের বিনিয়োগ পদ্ধতির মূল থেকে উদ্ভূত হয় ( এফজে ল্যাবসের জেনেসিস পড়ুন)। এফজে ল্যাবস হল জোস এবং আমার দেবদূতের বিনিয়োগ কার্যক্রমের সম্প্রসারণ। আমরা আমাদের ক্রিয়াকলাপ এবং প্রক্রিয়াগুলিকে স্কেল করেছি, কিন্তু আমরা কৌশল পরিবর্তন করিনি।

বেশিরভাগ ভেঞ্চার ক্যাপিটাল ফান্ডের খুব ভালভাবে সংজ্ঞায়িত পোর্টফোলিও নির্মাণ রয়েছে। তারা একটি নির্দিষ্ট সময়ের মধ্যে, একটি নির্দিষ্ট ধরনের কোম্পানিতে, একটি নির্দিষ্ট সংখ্যক কোম্পানিতে, একটি নির্দিষ্ট বিনিয়োগের পরিমাণ, একটি নির্দিষ্ট পর্যায়ে, একটি নির্দিষ্ট ভূগোলে বিনিয়োগ করে। এই তহবিলগুলি নেতৃত্ব দেয় এবং অংশীদাররা বোর্ডের আসন গ্রহণ করে। তারা ফলো-অনের জন্য একটি নির্দিষ্ট পরিমাণ মূলধন সংরক্ষণ করে এবং সাধারণত ফলো-অন করে। তহবিলের নিয়মগুলি এমন যে পরবর্তী তহবিলগুলি পূর্বের তহবিল থেকে কোম্পানিগুলিতে বিনিয়োগ করতে পারে না। তহবিল ব্যাপকভাবে যথাযথ পরিশ্রম করে এবং প্রতি বছর 7টিরও কম চুক্তিতে বিনিয়োগ করে।

একটি সাধারণ $175 মিলিয়ন ডলার ভিসি তহবিল এইরকম দেখতে পারে:

- শুধু আমরা

- সিরিজ A ফোকাস

- শুধুমাত্র B2B SAAS কোম্পানি

- $5-7M সিরিজ A লিড চেক বিনিয়োগ করে

- 3 বছরের মেয়াদে 20টি কোম্পানিতে বিনিয়োগের লক্ষ্যমাত্রা

- মূলধনের 40% ফলো-অনের জন্য সংরক্ষিত

- বেশিরভাগ পোর্টফোলিও কোম্পানিতে ফলো-অন

- অংশীদাররা বোর্ডের আসন গ্রহণ করে

- প্রথম মিটিং থেকে বিনিয়োগে 2-4 মাস সময় লাগে

এফজে ল্যাবগুলি এইভাবে কাজ করে না। আমরা যখন দেবদূত ছিলাম তখন আমরা যেমনটি করেছিলাম, আমরা আমাদের পাইপলাইনের সমস্ত কোম্পানিকে মূল্যায়ন করি এবং আমরা যাদের পছন্দ করি তাদের মধ্যে বিনিয়োগ করি। আমরা এক বা দুই সপ্তাহের মধ্যে দুটি 60-মিনিট কলের ভিত্তিতে বিনিয়োগ করব কি না তা নির্ধারণ করি। আমরা নেতৃত্ব দিই না, এবং আমরা বোর্ডের আসন গ্রহণ করি না। অন্য কথায়, আপনি বলতে পারেন যে আমরা যে কোনও পর্যায়ে, যে কোনও ভূগোলে, যে কোনও শিল্পে অত্যন্ত সীমিত যথাযথ অধ্যবসায় নিয়ে বিনিয়োগ করি । এগুলি এমন শব্দ যা প্রাতিষ্ঠানিক বিনিয়োগকারীদের ভয় দেখায় এবং আমাদের ভাবতে বাধ্য করে যে আমরা কখনই তহবিল সংগ্রহ করব না।

এই “কৌশল” দেওয়া হলে, আপনি আশা করতে পারেন যে আমাদের পোর্টফোলিও রচনা সময়ের সাথে নাটকীয়ভাবে পরিবর্তিত হবে। আসলে, এটি বছরের পর বছর ধরে খুব সামঞ্জস্যপূর্ণ হয়েছে। এর বেশ কিছু কারণ রয়েছে।

- আমরা সাপ্তাহিক মূল্যায়ন করা ডিলের সংখ্যা বছরের পর বছর ধরে উল্লেখযোগ্যভাবে সামঞ্জস্যপূর্ণ

আমি পরবর্তী ব্লগ পোস্টে কিভাবে FJ ল্যাবস ডিল ফ্লো পায় তা বিস্তারিত জানাব। কিন্তু আপনাকে স্কেলের ধারণা দিতে, আমরা প্রতি সপ্তাহে 100 টির বেশি বিনিয়োগের সুযোগ পাই। যাইহোক, আমরা সেগুলির সমস্ত মূল্যায়ন করি না। অনেকগুলি স্পষ্টতই সুযোগের বাইরে: হার্ডওয়্যার, এআই, স্পেস টেক, বায়োটেক, ইত্যাদি একটি মার্কেটপ্লেস উপাদান ছাড়াই৷ অন্য অনেকেই খুব অস্পষ্ট: “আমার কাছে একটি দুর্দান্ত অনলাইন বিনিয়োগের সুযোগ রয়েছে; আপনি একটি ডেক পেতে চান?”

আপনি যদি উপলব্ধি করার চেষ্টা না করেন যে আমরা অনলাইন মার্কেটপ্লেসগুলিতে ফোকাস করি এবং আমরা চুক্তিতে আরও খনন করতে চাই কিনা তা মূল্যায়ন করার জন্য যথেষ্ট তথ্য অন্তর্ভুক্ত করি, আমরা উত্তর দেব না বা অনুসরণ করব না।

গড়ে, আমরা প্রতি সপ্তাহে 40-50টি ডিল মূল্যায়ন করি। উদাহরণস্বরূপ, 2019 সালে, আমরা 2,542টি কোম্পানির মূল্যায়ন করেছি যা প্রতি সপ্তাহে গড়ে 49টি।

2. আমাদের বিনিয়োগের শতকরা হার অনেকাংশে স্থির

“আমরা আমাদের পছন্দের কোম্পানিগুলিতে বিনিয়োগ করি” এর মধ্যে অনেক নির্দিষ্টতা রয়েছে। আমাদের কাছে অত্যন্ত সুনির্দিষ্ট মূল্যায়নের মানদণ্ড এবং বিনিয়োগ থিসিস রয়েছে যা আমরা পরিমার্জন করতে থাকি। আমি পরবর্তী ব্লগ পোস্টে সেগুলি বিস্তারিত করব। যদিও আমরা প্রতিটি শিল্পে, প্রতিটি ভূগোল এবং প্রতিটি পর্যায়ে বিনিয়োগ করি, আমাদের একটি নির্দিষ্টতা রয়েছে: আমরা বাজারে বিনিয়োগ করি।

বছরের পর বছর ধরে আমরা মূল্যায়ন করা প্রায় 3% ডিলগুলিতে বিনিয়োগ করেছি। 2019 সালে আমরা প্রথমবার 83টি বিনিয়োগ করেছি। অন্য কথায়, আমরা মূল্যায়ন করা 2,542টি ডিলের মধ্যে 3.3% বিনিয়োগ করেছি।

3. আমরা প্রাপ্ত ডিলের বন্টন সময়ের সাথে এলোমেলো এবং সামঞ্জস্যপূর্ণ নয়

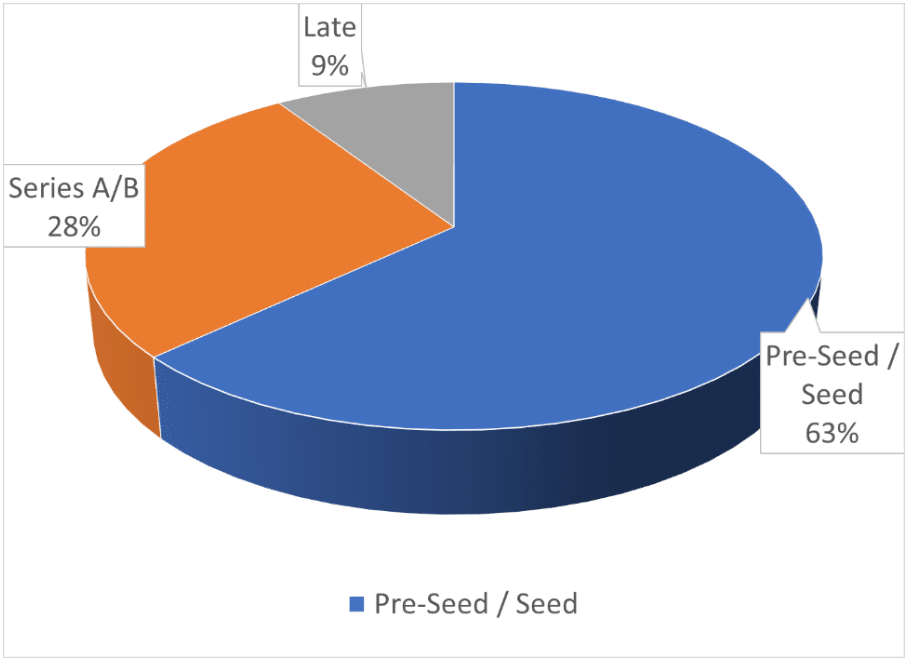

সাধারণভাবে, সিরিজ A এবং সিরিজ B ডিলের চেয়ে অনেক বেশি প্রাক-বীজ এবং বীজের চুক্তি রয়েছে। পরিবর্তে পরবর্তী পর্যায়ের ডিলের চেয়ে আরও বেশি সিরিজ A & B ডিল রয়েছে। তার উপরে, যেহেতু আমরা দেবদূত বিনিয়োগকারী হিসাবে পরিচিত যারা অপেক্ষাকৃত ছোট চেক লেখেন, আমরা অসামঞ্জস্যপূর্ণভাবে আগের স্টেজ ডিলগুলি পাই যা পরবর্তী পর্যায়ে ডিল হয়। ফলস্বরূপ, আমাদের বেশিরভাগ বিনিয়োগ বীজ পর্যায় বা তার আগে হয় যদিও সাম্প্রতিক বছরগুলিতে সিরিজ A-এর সংখ্যা বৃদ্ধি পাচ্ছে।

4. আমরা যেকোন দেশ থেকে ডিল মূল্যায়ন করার সময়, আমাদের নির্দিষ্ট পছন্দ আছে

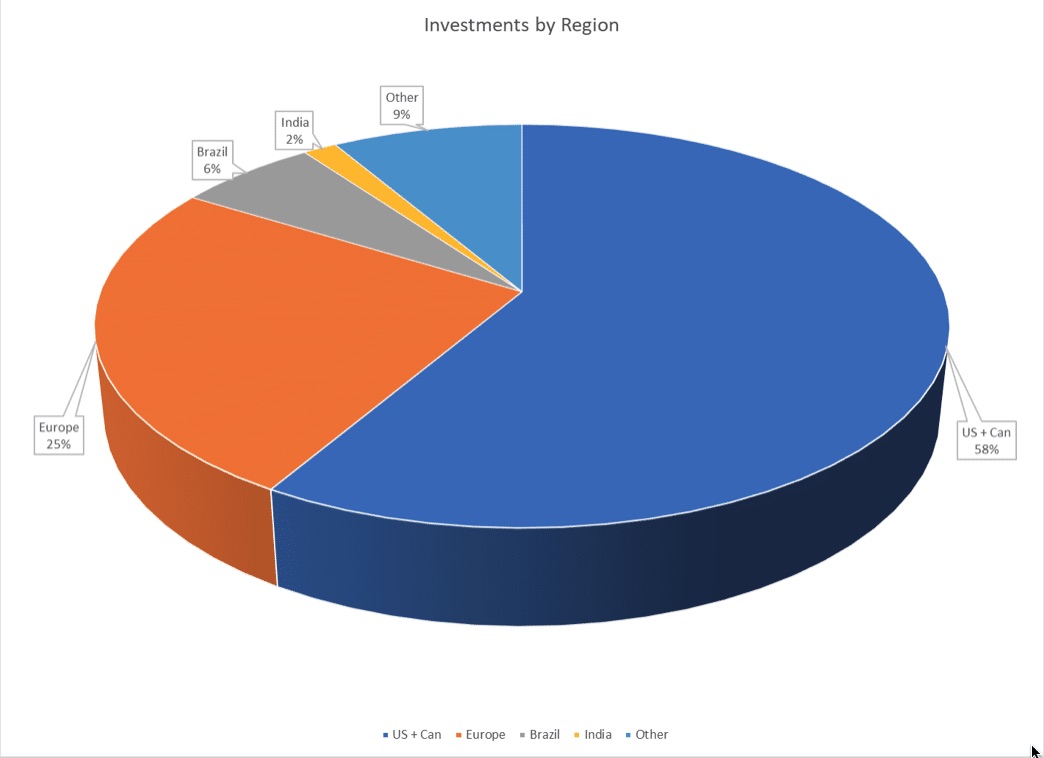

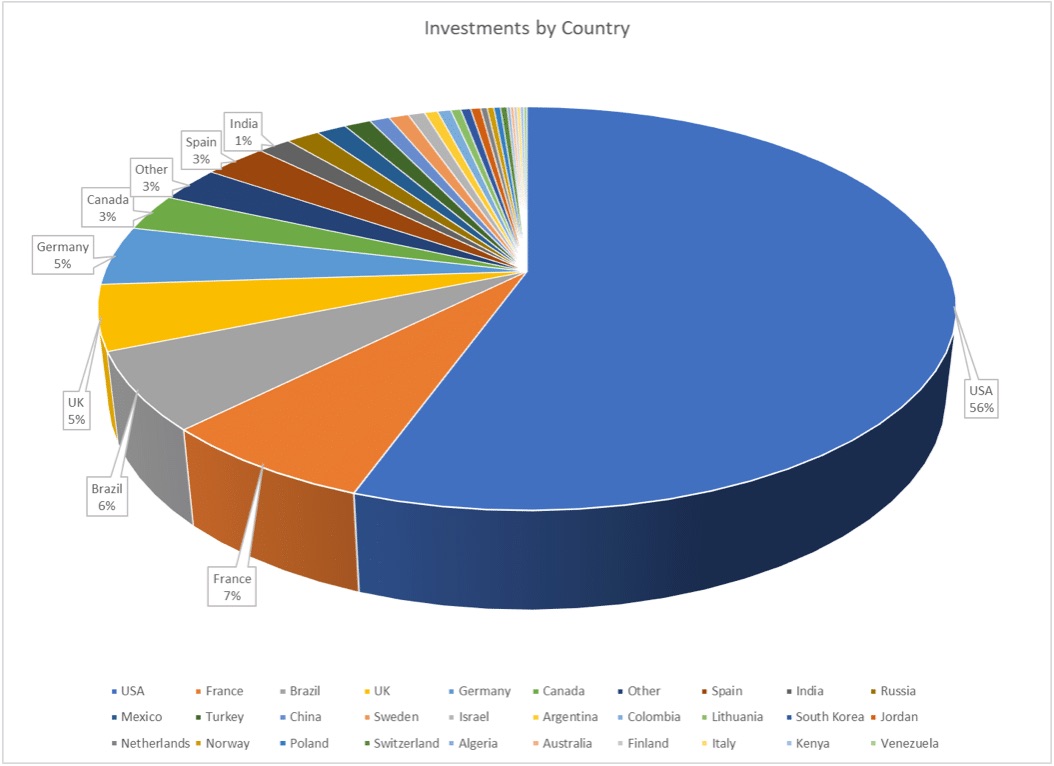

যদিও আমরা বিশ্বব্যাপী বিনিয়োগকারী, আমরা নিউইয়র্ক ভিত্তিক এবং বেশিরভাগ মার্কেটপ্লেস উদ্ভাবন মার্কিন যুক্তরাষ্ট্র থেকে আসছে। ফলস্বরূপ, আমাদের বেশিরভাগ চুক্তির প্রবাহ মার্কিন যুক্তরাষ্ট্র থেকে আসে এবং আমাদের বেশিরভাগ বিনিয়োগ মার্কিন যুক্তরাষ্ট্রে। একই সময়ে, জোস লন্ডনে থাকেন এবং আমি ফরাসি, তাই আমরা প্রচুর ইউরোপীয় চুক্তি প্রবাহ পাই। OLX-এর বৈশ্বিক পদচিহ্নের পরিপ্রেক্ষিতে, আমি অনেক উদীয়মান বাজারেও খুব দৃশ্যমান।

যখন আমরা সমস্ত দেশে ডিল মূল্যায়ন করি, যখন আমরা উদীয়মান বাজারে স্টার্টআপগুলি দেখি, তখন আমরা বড় বাজারগুলিতে ফোকাস করি যেখানে আরও শক্তিশালী উদ্যোগ বাস্তুতন্ত্র এবং আর্থিক বাজার রয়েছে৷ আজকাল এটি বেশিরভাগই ব্রাজিল এবং ভারতকে বোঝায়। এর অর্থ এই নয় যে আমরা কখনই ছোট বাজারে বিনিয়োগ করব না। উদাহরণ স্বরূপ আমরা কলম্বিয়ার রাপ্পি, আলজেরিয়ার ইয়াসির এবং কেনিয়ার লরি সিস্টেমে বিনিয়োগ করেছি, কিন্তু আমাদের বিনিয়োগে বাধা অনেক বেশি।

ছোট উদীয়মান বাজারের প্রধান সমস্যা হল সিরিজ A এবং B মূলধনের অভাব এবং প্রস্থানের অভাব। বিশ্বের প্রায় প্রতিটি দেশে দেবদূত বিনিয়োগ করবে যে ধনী স্থানীয় আছে. এছাড়াও আপনি যদি ব্রেক আউট করেন, যার অর্থ সাধারণত $100 মিলিয়নের বেশি রাজস্ব এবং $100 মিলিয়ন মূল্যায়ন, টাইগার গ্লোবালের মতো ইউএস গ্লোবাল ফান্ডগুলি আপনাকে বিনিয়োগের জন্য খুঁজে পাবে (সাধারণত যেটি একটি সিরিজ সি হবে) আপনি যেখানেই থাকুন না কেন।

যাইহোক, বেশিরভাগ ছোট বাজারে সিরিজ A & B বিনিয়োগকারী নেই যা কোম্পানির জন্য বীজ থেকে ব্রেকআউট অবস্থা পেতে হাস্যকরভাবে কঠিন করে তোলে, বিশেষ করে যদি দেশীয় বাজার ছোট হয়। সবচেয়ে খারাপ এই কোম্পানিগুলির জন্য খুব কম প্রস্থান আছে, এমনকি সফলদেরও, কারণ তারা যে দেশগুলিতে রয়েছে তারা বড় বৈশ্বিক অধিগ্রহণকারীদের জন্য অগ্রাধিকার তালিকায় নেই।

আজ পর্যন্ত আমাদের বিনিয়োগের 58% মার্কিন যুক্তরাষ্ট্র এবং কানাডায় (বেশিরভাগই মার্কিন যুক্তরাষ্ট্র), 25% ইউরোপে, 6% ব্রাজিলে, 2% ভারতে এবং অন্যান্য সমস্ত দেশে 9% একত্রিত হয়েছে৷

এর বাইরে, আমাদের আরও কয়েকটি গাইডিং নীতি রয়েছে।

উ: আমরা মার্কেটপ্লেসে ফোকাস করি

বাজারের প্রতি আমার মুগ্ধতা অর্থনীতির প্রতি আমার প্রথম দিকের মুগ্ধতা থেকে উদ্ভূত হয়। আমি আমার কিশোর বয়সে অ্যাডাম স্মিথ এবং ডেভিড রিকার্ডোকে আবিষ্কার করেছি। তাদের কাজটি আমার সাথে অনুরণিত হয়েছিল কারণ এটি ব্যাখ্যা করেছিল যে কীভাবে আমি যে কোনও কিছুর চেয়ে বিশ্বকে আরও ভালভাবে গঠন করেছি। এই কারণেই আমি প্রিন্সটনে অর্থনীতি অধ্যয়ন করেছি, যা মার্কেট ডিজাইন এবং ইনসেনটিভ সিস্টেমের প্রতি আমার আগ্রহ আরও বাড়িয়েছে।

আমি যখন 1996 সালে স্নাতক হয়েছিলাম, তখন আমি ভাবিনি যে এটি ব্যবহারিক কিছুর দিকে নিয়ে যাবে। লাজুক, অন্তর্মুখী 21 বছর বয়সী হিসাবে আমি দুই বছরের জন্য ম্যাককিন্সির জন্য কাজ করতে গিয়েছিলাম। যদিও আমি একজন ইন্টারনেট উদ্যোক্তা হতে চেয়েছিলাম, আমি অনুভব করেছি যে ম্যাককিনসি বিজনেস স্কুলের সমতুল্য হবে, তারা আমাকে অর্থ প্রদান না করলে। দুই বছর পরে আমি অনুভব করেছি যে আমি যা শিখতে এসেছি তা শিখেছি এবং উদ্যোক্তা জগতে প্রবেশ করতে প্রস্তুত।

আমি যে কোম্পানিগুলো তৈরি করতে পারি তার ধারণা নিয়ে ভাবতে শুরু করলে, আমি বুঝতে পেরেছিলাম যে 23 বছর বয়সী একজন অনভিজ্ঞের জন্য অনেকেই উপযুক্ত নয়। Amazon-টাইপ কোম্পানি তৈরির জন্য জটিল সাপ্লাই চেইন পরিচালনার প্রয়োজন। Etrade টাইপ কোম্পানির ব্রোকারেজ বা ব্যাঙ্কিং লাইসেন্স পেতে হবে। অধিকাংশ ধারণা ছিল ব্যাপকভাবে পুঁজি নিবিড়। আমি যখন ইবে ওয়েবসাইটে গিয়েছিলাম, তখন প্রথম ক্লিকেই প্রেম ছিল। আমি অবিলম্বে অসাধারন পরিমাণ মূল্যের স্বীকৃতি পেয়েছি যা সংগ্রহযোগ্য এবং ব্যবহৃত পণ্যগুলির জন্য পূর্বে অস্বচ্ছ এবং খণ্ডিত বাজারে স্বচ্ছতা এবং তারল্য আনার মাধ্যমে তৈরি করা যেতে পারে যা বেশিরভাগ গ্যারেজ বিক্রয় অফলাইনে ব্যবসা করা হত। আমি আরও উপলব্ধি করেছি যে মডেলটি কতটা পুঁজি দক্ষ হবে কারণ এটি আরও বেশি ক্রেতার সাথে আরও বেশি ক্রেতা নিয়ে আসে যারা আরও বেশি ক্রেতা নিয়ে আসে। তাছাড়া, আমি জানতাম যে আমি এটি তৈরি করতে পারি। ইবে-এর মতো একটি সাইট তৈরি করার ক্ষেত্রে মুরগি এবং ডিমের সমস্যা সমাধানের ক্ষেত্রে নিজস্ব জটিলতা রয়েছে যা দিয়ে শুরু করতে হবে এবং কীভাবে নগদীকরণ করতে হবে তা নির্ধারণ করার জন্য, তবে এটি এমন জটিলতার ধরন যা আমি মোকাবেলা করার জন্য পুরোপুরি উপযুক্ত বলে মনে করেছি।

আমি জুলাই 1998 সালে অকল্যান্ড, একটি ইউরোপীয় অনলাইন নিলাম সাইট প্রতিষ্ঠা করেছি। এটি একটি সর্বজনীনভাবে ব্যবসা করা প্রতিযোগী, QXL রিকার্ডোর সাথে একীভূত হওয়ার আগে আমি এটিকে ইউরোপের বৃহত্তম অনলাইন নিলাম সাইটগুলির মধ্যে একটিতে পরিণত করেছি৷ মজার ব্যাপার হল সেগুলি অনেক পরে Naspers দ্বারা অধিগ্রহণ করা হয়েছিল (যেমন OLX অবশেষে হবে)। অকল্যান্ড চালানোর সময়, ম্যাককিনসি সহকর্মী হার্ভার্ড এবং স্ট্যানফোর্ড গ্র্যাডের একটি গ্রুপের সাথে আমার পরিচয় হয়েছিল। আমি তাদের বিশ্বাস নিশ্চিত করেছি যে তাদের ল্যাটিন আমেরিকায় একটি ইবে-এর মতো সাইট চালু করা উচিত এবং এটি করার জন্য তাদের প্রযুক্তি এবং ব্যবসায়িক পরিকল্পনা সরবরাহ করতে সম্মত হয়েছে। আইপিও-এর আগে MercadoLibre-এর সাথে একীভূত না হওয়া পর্যন্ত Deremate এর জন্ম হয়েছিল এবং লাতিন আমেরিকার নেতৃস্থানীয় নিলাম সাইটগুলির মধ্যে একটি হয়ে ওঠে।

আমি অকল্যান্ড তৈরি করতে পছন্দ করতাম। আমি ক্যাটাগরির ভিত্তিতে ক্যাটাগরিতে যোগান এবং চাহিদার মিল এবং ব্যবহারকারীদের একটি সত্যিকারের সম্প্রদায় তৈরি করার সূক্ষ্মতা পছন্দ করি। ইন্টারনেট বুদ্বুদ পপ করার পরে, আমি Zingy, একটি রিংটোন কোম্পানি তৈরি করেছি, কারণ আমি একজন উদ্যোক্তা হতে চেয়েছিলাম এবং অনুভব করেছি যে আমি এমন একটি বিশ্বে একটি লাভজনক এবং সফল স্টার্টআপ তৈরি করতে পারি যেখানে কোনো উদ্যোগ মূলধন নেই৷ তবে এটা সত্যিকারের ভালোবাসা ছিল না। এটি শেষ করার একটি উপায় ছিল। আমি এটিকে লাভজনক করে তুলেছি, $80M-এ বিক্রি করার আগে এটিকে $200M-এর আয়ে উন্নীত করেছি৷ আমি এখন বাজারে ফিরে যেতে পারে.

মধ্যবর্তী বছরগুলিতে আমি Craigslist এর উত্থান এবং Stubhub এবং Elance (এখন Upwork) এর মত প্রথম উল্লম্ব মার্কেটপ্লেস উভয়ই দেখেছি। আমি ওএলএক্স তৈরি করার জন্য উত্তেজিত ছিলাম। আমি যে কোম্পানি তৈরি করতে চেয়েছিলাম সেটি ছিল। ক্রেগলিস্টটি ভালোভাবে চালানো হলে এটিই হবে: মোবাইল প্রথমে সম্পূর্ণ সংযত সামগ্রী সহ, স্প্যাম, কেলেঙ্কারি, পতিতাবৃত্তি, ব্যক্তিগত এবং খুন, মহিলাদের জন্য খাদ্য সরবরাহ করা হয়, যারা পরিবারের সমস্ত কেনাকাটার প্রাথমিক সিদ্ধান্ত গ্রহণকারী৷ এটি এখন বেশিরভাগ উদীয়মান বাজারে 30টি দেশে প্রতি মাসে 350 মিলিয়ন ব্যবহারকারীদের পরিবেশন করে যেখানে এটি সমাজের ফ্যাব্রিকের অংশ। এটি লক্ষ লক্ষ লোককে জীবিকা নির্বাহের অনুমতি দেয় এবং ব্যবহারের জন্য বিনামূল্যে থাকাকালীন দৈনন্দিন জীবনকে উন্নত করে৷

OLX আমাকে আমার নৈপুণ্যকে আরও এগিয়ে নিতে এবং মার্কেটপ্লেসের সৌন্দর্য এবং কমনীয়তার প্রেমে পড়ার অনুমতি দিয়েছে। আমি যখন সারা বিশ্বে এর শত শত কর্মচারীর সাথে OLX চালাতে ব্যস্ত ছিলাম, তখন আমি একজন দেবদূত বিনিয়োগকারী হিসাবে মার্কেটপ্লেসগুলিতে ফোকাস করার সিদ্ধান্ত নিয়েছিলাম কারণ আমি দ্রুত বিনিয়োগের সিদ্ধান্ত নেওয়ার জন্য অনন্য অবস্থান অনুভব করেছি।

এই বিশেষীকরণ তার নিজস্ব নেটওয়ার্ক প্রভাব তৈরি করেছে। মার্কেটপ্লেস ইনভেস্টর হিসেবে সুপরিচিত হওয়ার ফলে মার্কেটপ্লেসগুলিতে আমার ডিল প্রবাহ উন্নত হয়েছে, আমার প্যাটার্ন স্বীকৃতি উন্নত হয়েছে এবং আমাকে আরও শক্তিশালী থিসিস এবং হিউরিস্টিকস বিকাশ করার অনুমতি দিয়েছে। এফজে ল্যাবস যেমন জোস এবং আমার দেবদূতের বিনিয়োগ কার্যক্রম থেকে বিকশিত হয়েছে, আমরা কেবলমাত্র সেই বাজারের পথে নামতে থাকি যা আমরা ইতিমধ্যেই ছিলাম।

2020 সালে, মার্কেটপ্লেসগুলি আগের মতোই প্রাসঙ্গিক থাকবে। আমরা এখনও প্রযুক্তি বিপ্লবের শুরুতে রয়েছি এবং আগামী দশকে এবং তার পরেও মার্কেটপ্লেসগুলির একটি গুরুত্বপূর্ণ ভূমিকা থাকবে।

B. আমরা দ্রুত এবং স্বচ্ছভাবে সিদ্ধান্ত নিই

একজন উদ্যোক্তা হিসাবে আমি সবসময় ঘৃণা করতাম যে তহবিল সংগ্রহের প্রক্রিয়াটি কতটা ধীর ছিল এবং এটি কতটা সময়সাপেক্ষ ছিল। ভেঞ্চার ক্যাপিটালিস্টদের সাথে সাক্ষাতের মধ্যে সপ্তাহ চলে যায় যদি তারা সময়কে যথাযথ পরিশ্রমের উপাদান হিসাবে ব্যবহার করে। সঠিক পরিমাণে FOMO তৈরি করার জন্য একই সময়ে টার্ম শীট পেতে উদ্যোক্তাদের একটি কঠোর প্রক্রিয়া চালানোর বিষয়ে খুব চিন্তাশীল হতে হবে। উদ্যোক্তারা খুব কমই জানেন যে তারা কোথায় দাঁড়িয়ে আছে। যে ভিসিরা আগ্রহী নন তারা তাদের মন পরিবর্তনের ঐচ্ছিকতা রক্ষা করার জন্য বিনিয়োগে সরাসরি পাস করার পরিবর্তে তাদের ভূত হতে পারে বা ভয়ঙ্কর ধীর হতে পারে।

এটি আমাকে একজন উদ্যোক্তা হিসাবে বাদ দিয়েছিল এবং আমি একজন দেবদূত হিসাবে বিপরীত করার সিদ্ধান্ত নিয়েছিলাম। আমি আমূল স্বচ্ছতা এবং সততা বেছে নিয়েছি। যেহেতু আমি ওএলএক্স-এর প্রতিদিনের কাজ চালাতে এত ব্যস্ত ছিলাম, আমি 1 ঘন্টার কলের ভিত্তিতে স্টার্টআপগুলি মূল্যায়ন করার জন্য একটি কৌশল তৈরি করেছি। 1-ঘন্টা কল বা মিটিংয়ে আমি উদ্যোক্তাদের বলব যে আমি বিনিয়োগ করছি এবং কেন করছি। 97% ক্ষেত্রে আমি সুযোগটি পাস করেছি এবং তাদের বলব যে আমার মন পরিবর্তন করতে কী উন্নতি করতে হবে।

আমরা এফজে ল্যাবসের জন্য প্রক্রিয়াটি খুব বেশি পরিবর্তন করিনি, যদিও আমরা এটিকে এমনভাবে পরিমার্জিত করেছি যা আমাদের আরও ডিল মূল্যায়ন করতে এবং আরও মাপযোগ্য হতে দেয়। বেশিরভাগ স্টার্টআপগুলি প্রথমে একজন FJ দলের সদস্য দ্বারা পর্যালোচনা করা হয় যারা আমাদের মঙ্গলবার বিনিয়োগ কমিটির সভায় তাদের সুপারিশ উপস্থাপন করে। যদি পরোয়ানা হয় জোস বা আমি একটি দ্বিতীয় কল করি যার পরে আমরা আমাদের বিনিয়োগের সিদ্ধান্ত নিই। অন্য কথায়, উদ্যোক্তারা 2 সপ্তাহের মধ্যে সর্বাধিক 2টি কল করার পরে একটি বিনিয়োগের সিদ্ধান্ত পান৷ আমরা যদি বিনিয়োগ না করার সিদ্ধান্ত নিয়ে থাকি, তাহলে আমরা তাদের বলি কেন এবং আমাদের মন পরিবর্তনের জন্য কী পরিবর্তন করতে হবে।

যদি আমি প্রথম কলে থাকি, আমি এখনও প্রায়ই মিটিং শেষে বিনিয়োগের সিদ্ধান্ত নিয়ে উদ্যোক্তার ধাক্কা খেয়ে থাকি। আমি এটা স্বাভাবিক. সর্বোপরি আমাদের সুস্পষ্ট বিনিয়োগ হিউরিস্টিকস এবং কৌশল রয়েছে এবং আমাদের বিশ্বাসের পাশে দাঁড়িয়েছি। আমি উদ্দেশ্য এবং চিন্তার স্বচ্ছতা পছন্দ করি।

C. আমরা চুক্তিতে নেতৃত্ব দিই না

ফেরেশতা হিসাবে আমরা চুক্তির নেতৃত্ব দিইনি। আমরা যখন এফজে ল্যাবস শুরু করি তখন আমাদের কাছে ঐতিহ্যবাহী ভেঞ্চার ক্যাপিটালিস্ট হওয়া এবং লেনদেনের নেতৃত্ব দেওয়ার কথা মনে হয়নি। আমরা উদ্যোক্তাদের সাথে দেখা করতে, তাদের উদ্ভট ধারণাগুলি শুনতে এবং তাদের সেই স্বপ্নগুলিকে উপলব্ধি করতে সাহায্য করতে পছন্দ করি। এটি আমাদের আইনি এবং প্রশাসনিক কাজ এড়াতে দেয় যা নেতৃস্থানীয় চুক্তি থেকে আসে।

তাছাড়া দেবদূত হিসেবে আমরা ভিসিদের সবসময় আমাদের বন্ধু হিসেবে দেখেছি। আমরা তাদের অনেকের সাথে দৃঢ় সম্পর্ক স্থাপন করেছি এবং চুক্তির প্রবাহ ভাগ করে নেওয়ার জন্য নিয়মিত কলের আয়োজন শুরু করেছি। আমাদের পদ্ধতি অত্যন্ত সফল ছিল, এবং এটি পরিবর্তন করার অর্থ ছিল না। অগ্রণী চুক্তির অর্থ বরাদ্দের জন্য ভিসিদের সাথে প্রতিযোগিতা করা। এমন অনেক আশ্চর্যজনক ডিল রয়েছে যাতে আমরা অংশগ্রহণ করতে পারি না বা আমন্ত্রণ জানাতে পারি না। তাদের সঠিক মনের কেউ আমাদের সিকোইয়ার উপর বাছাই করবে না যদি আমরা এমন ভিসি হতাম যা চুক্তির নেতৃত্ব দেয়। সৌন্দর্য হল বর্তমান পদ্ধতির সাথে উদ্যোক্তাদের বাছাই করার দরকার নেই। তারা তাদের পছন্দের লিড ভিসি এবং আমরা উভয়ই পেতে পারেন। এই মুহূর্তে, আমরা প্রায় প্রতিটি কোম্পানিতে বিনিয়োগ করতে চাই, এবং আমরা এটি পছন্দ করি!

D. আমরা বোর্ডের আসন গ্রহণ করি না

একভাবে বোর্ডের আসন গ্রহণ না করা নেতৃত্ব না দেওয়ার স্বাভাবিক পরিণতি, কিন্তু বোর্ডে বসতে না চাওয়ার মৌলিক কারণ রয়েছে। উদ্দেশ্যমূলকভাবে একজন বিনিয়োগকারী কার্যকরভাবে 10টির বেশি বোর্ডে থাকতে পারে না যা আমাদের অত্যন্ত বৈচিত্রপূর্ণ পদ্ধতির সাথে সামঞ্জস্যপূর্ণ নয়। আরও খারাপ, আমি লক্ষ্য করেছি যে যে সংস্থাগুলি ব্যর্থ হচ্ছে তাদের আরও বেশি কাজ এবং সময় প্রয়োজন। অন্য কথায়, আপনি 1 থেকে 0-এর মধ্যে যাওয়া কোম্পানিগুলিকে সাহায্য করার জন্য আপনার সমস্ত সময় বরাদ্দ করেন এবং আপনার প্রায় কোনও সময়ই সেই কোম্পানিগুলির জন্য নয় যেগুলি সেরা করছে এবং 1 থেকে 100-এর মধ্যে যাচ্ছে৷ পরিবর্তে আপনার 1 থেকে 0 পর্যন্ত যাওয়া কোম্পানিগুলিকে উপেক্ষা করা উচিত এবং কীভাবে আপনার রকেট জাহাজের জন্য সর্বাধিক মূল্য তৈরি করা যায় তা ভেবে আপনার সময় ব্যয় করা উচিত।

বোর্ড সভাগুলির একটি নির্দিষ্ট আনুষ্ঠানিকতা এবং অনমনীয়তাও রয়েছে যা তাদের বিষয়টির হৃদয়ে পৌঁছাতে বাধা দেয়। একজন উদ্যোক্তা এবং একজন বিনিয়োগকারী উভয়েই আমার কাছে সবচেয়ে অর্থবহ কৌশলগত আলোচনা ছিল আনুষ্ঠানিক বোর্ড মিটিংয়ের পরিবর্তে 1 কফি চ্যাটে অনানুষ্ঠানিক 1। আমাকে অসংখ্যবার বলা হয়েছে যে একজন উদ্যোক্তার সাথে আমার যে কথোপকথন ছিল তা ছিল সবচেয়ে অর্থপূর্ণ।

মনে রাখবেন যে বোর্ডের আসন না নেওয়ার অর্থ এই নয় যে আমরা নিছক প্যাসিভ বিনিয়োগকারী। আমরা যে মান প্রদান করি তা ভিন্ন রূপ নেয়।

E. আমাদের প্রধান মূল্য সংযোজন হল তহবিল সংগ্রহে সাহায্য করা, অফলাইন বিজ্ঞাপনের মাধ্যমে এবং বাজারের গতিশীলতার মাধ্যমে চিন্তা করা

ম্যানেজমেন্টের অধীনে বিলিয়ন সম্পদ সহ অনেক তহবিল প্রচুর উদ্যোগ অংশীদারদের সাথে প্ল্যাটফর্ম টিম সম্পূর্ণরূপে বিকশিত হয়েছে। পোর্টফোলিও কোম্পানিগুলিকে সাহায্য করার জন্য তাদের বিভিন্ন ক্ষেত্রে হেডহান্টার এবং বিশেষজ্ঞ রয়েছে। সেই সব কাজ করার মতো সম্পদ আমাদের নেই। পরিবর্তে আমরা সাহায্য করার তিনটি ভিন্ন উপায়ে ফোকাস করার সিদ্ধান্ত নিয়েছি।

প্রথম এবং সর্বাগ্রে, আমরা স্টার্টআপগুলিকে বাড়াতে সাহায্য করি। আমরা হয় তাদের বিদ্যমান রাউন্ড সম্পূর্ণ করতে বা ভবিষ্যতের রাউন্ড বাড়াতে সাহায্য করি। শেষ পর্যন্ত, এফজে ল্যাব রাউন্ডের শর্তাবলী সেট করছে না। আমরা শুধু চাই যে কোম্পানিগুলো আমরা ভালোবাসি তাদের অর্থায়ন করা হোক। আমরা প্রায় প্রতিটি পর্যায় এবং ভূগোল কভার করে প্রতি 8 সপ্তাহে প্রায় 100 VC-এর সাথে ফ্লো শেয়ারিং কল ডিল করি। আমাদের একটি উপযোগী পদ্ধতি রয়েছে যেখানে আমরা সঠিক স্টার্টআপের কাছে সঠিক ভিসি উপস্থাপন করি। ভিসিরা এটি পছন্দ করে কারণ তারা আলাদা আলাদাভাবে তৈরি চুক্তি প্রবাহ পান। উদ্যোক্তারা এটি পছন্দ করেন কারণ তারা শীর্ষ ভিসিদের সাথে বৈঠক করেন। আমরা এটি পছন্দ করি কারণ আমরা যে স্টার্টআপগুলির বিষয়ে চিন্তা করি তাদের অর্থায়ন করা হয়।

উদ্যোক্তা বাজারে যাওয়ার আগে, আমরা একটি ক্যাচ-আপ কল করার চেষ্টা করি যাতে তারা কোথায় দাঁড়িয়ে থাকে এবং তাদের ডেক এবং পিচ পর্যালোচনা করে তাদের প্রতিক্রিয়া জানাতে। যখন আমরা অনুভব করি যে তারা প্রস্তুত, আমরা প্রাসঙ্গিক ভূমিকা তৈরি করি।

আমরা বাজারের গতিশীলতার মাধ্যমে চিন্তা করতেও সাহায্য করতে পারি। আপনি সরবরাহ বা চাহিদা দিক দিয়ে শুরু করা উচিত? আপনার কতটা স্থানীয় হওয়া উচিত? রেকটি কি 1%, 5%, 15% বা 50% হওয়া উচিত? রেক কি সরবরাহের দিকে নেওয়া উচিত নাকি চাহিদার দিকে? আপনি বাজারের একপাশে অতিরিক্ত পরিষেবা প্রদান করা উচিত? আমরা অনেকগুলি মার্কেটপ্লেস দেখতে পাই যে আমরা প্রচুর প্যাটার্ন স্বীকৃতি তৈরি করেছি এবং মূল কৌশলগত সমস্যাগুলির মাধ্যমে চিন্তা করতে সাহায্য করতে পারি।

সবশেষে, আমরা পোর্টফোলিও কোম্পানিগুলোকে তাদের অফলাইন বিজ্ঞাপন, বিশেষ করে টিভি বিজ্ঞাপনে সাহায্য করতে পারি। উইলিয়াম গিলুয়ার্ড, আমাদের ভেঞ্চার পার্টনারদের একজন ছিলেন OLX-এর চিফ মার্কেটিং অফিসার যেখানে আমরা টিভি বিজ্ঞাপনে $500 মিলিয়নের বেশি খরচ করেছি। আমরা টিভি প্রচারাভিযান চালানোর পদ্ধতি তৈরি করেছি যেভাবে আমরা অ্যাট্রিবিউশন মডেল এবং LTV থেকে CAC বিশ্লেষণের মাধ্যমে অনলাইন প্রচারাভিযান চালাই। বেশ কিছু ক্ষেত্রে, আমরা সফলভাবে কোম্পানিগুলোকে দ্রুত গতিতে স্কেল করেছি, যদিও টিভিতে গুগল এবং ফেসবুকের চেয়ে ভালো ইউনিট অর্থনীতির মাধ্যমে। স্পষ্টতই, এটি শুধুমাত্র পোর্টফোলিও কোম্পানিগুলির একটি ছোট উপসেটের ক্ষেত্রে প্রযোজ্য যেগুলি ব্যাপক বাজার, ভাল ইউনিট অর্থনীতি এবং টিভি চেষ্টাকে ন্যায্যতা দেওয়ার জন্য যথেষ্ট স্কেল রয়েছে, তবে সেই কোম্পানিগুলির জন্য এটি গেম পরিবর্তন হতে পারে।

F. আমরা বৃত্তাকার দ্বারা চেক মাপ সেট করেছি

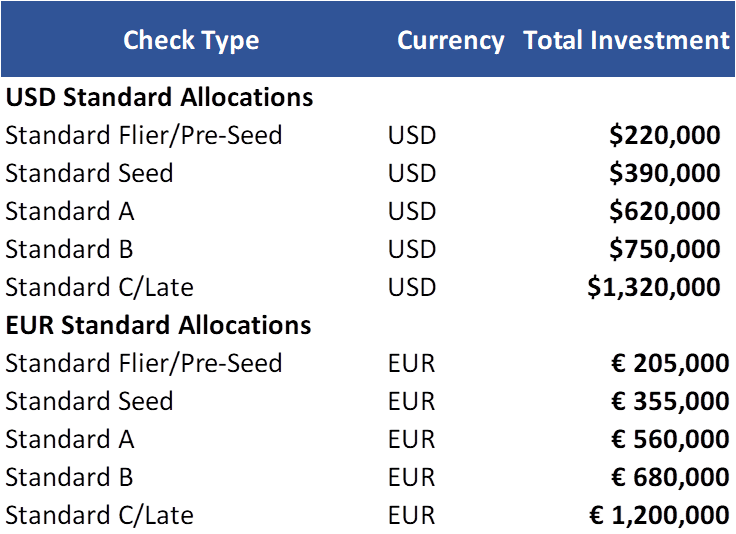

আমরা প্রথাগত ভেঞ্চার ক্যাপিটালিস্টদের সাথে বরাদ্দের জন্য প্রতিযোগিতা করতে চাই না। আমরা তাদের পাশাপাশি নিজেদেরকে একটি মূল্য সংযোজিত ছোট সহ-বিনিয়োগকারী হিসাবে দেখি এবং আমরা চাই তারা আমাদেরকে তাদের সেরা ডিলের জন্য আমন্ত্রণ জানাতে চাই৷ এটি সর্বোচ্চ চেক মাপ রাখে যা আমরা প্রতিটি পর্যায়ে স্থাপন করতে পারি, বিশেষ করে বীজ পর্যায়ে। একটি সাধারণ $3M বীজ রাউন্ডে, সীসা $1.5-2M বিনিয়োগ করে। সীসার তুলনায় সঠিক আকারের হতে, আমরা বর্তমানে বীজে $390k বিনিয়োগ করি। আমরা সম্ভবত প্রতিটি পর্যায়ে একটু বেশি পুঁজি স্থাপন করতে পারি এবং আমাদের তহবিল কিছুটা বড় হলে ভবিষ্যতে আমাদের চেকের আকার কিছুটা বাড়িয়ে দিতে পারে, তবে আমাদের বিনিয়োগের আকার সর্বদা লিডের তুলনায় ছোট হবে।

প্রাক-বীজ মধ্যে প্রায়ই কোন তহবিল বিনিয়োগ আছে. বৃত্তাকার প্রায়ই ফেরেশতাদের একটি গ্রুপ গঠিত হয়. এই ক্ষেত্রে, আমাদের $220k বিনিয়োগের সাথে আমরা খুব ভালভাবে সবচেয়ে বড় বিনিয়োগকারী হতে পারি, কিন্তু আমরা প্রকৃত নেতৃত্বের পরিবর্তে নিজেকে দেবদূতদের একজন হিসাবে বিবেচনা করি।

আমরা সেই কোম্পানিগুলিতে $220 “ফ্লায়ার” বিনিয়োগ করি যা আমরা বাধ্যতামূলক মনে করি কিন্তু আমাদের মান বরাদ্দ বিনিয়োগ করতে স্বাচ্ছন্দ্যবোধ করি না। আমরা এটি বিভিন্ন কারণে করি। সম্ভবত মূল্যায়ন কিছুটা বেশি, ইউনিট অর্থনীতি পুরোপুরি প্রমাণিত নয় বা স্টার্টআপটি এমন একটি ব্যবসায় যা আমরা আকর্ষণীয় বলে মনে করি তবে সে সম্পর্কে অনেক কিছু জানি না।

আপনি নীচে আমাদের বর্তমান মান বরাদ্দ পেতে পারেন.

G. আমরা একটি স্বতন্ত্র ভিত্তিতে ফলো-অন মূল্যায়ন করি

সিলিকন ভ্যালির সুস্পষ্ট মূলমন্ত্র হল আপনি দাম নির্বিশেষে আপনার বিজয়ীদের থেকে দ্বিগুণ নিচে নেমে যান। আমরা সেই বক্তব্যের দ্বিতীয় অংশে আপত্তি জানাই। আমরা সবসময় মূল্যায়ন সম্পর্কে চিন্তাশীল এবং এটি আমাদের ভাল পরিবেশন করেছে. এফজে ল্যাবসের মূল্যায়নের মানদণ্ডের পরবর্তী ব্লগ পোস্টে আমি বিস্তারিত বর্ণনা করব যদি আমরা মনে করি যে স্টার্টআপের মূল্যায়ন ট্র্যাকশনের তুলনায় খুব বেশি, আমরা বিনিয়োগ করি না এমনকি যদি আমরা উদ্যোক্তা এবং ব্যবসায়কে ভালোবাসি।

আমরা ফলো-অনগুলিকে এমনভাবে মূল্যায়ন করি যেন আমরা প্রথমবার ব্যবসায় বিনিয়োগ করছি। মূল্যায়নের উদ্দেশ্য বজায় রাখার জন্য, মূল বিনিয়োগের সুপারিশকারী থেকে একজন ভিন্ন দলের সদস্য বিশ্লেষণটি করেন। আমরা যে প্রশ্নটির উত্তর দেওয়ার চেষ্টা করছি তা হল: দল এবং ব্যবসা সম্পর্কে আমরা এখন যা জানি, আমরা কি এই মূল্যায়নে কোম্পানিতে বিনিয়োগ করব?

এই প্রশ্নের উত্তর সম্পর্কে আমরা কতটা দৃঢ়ভাবে অনুভব করি তার উপর নির্ভর করে আমরা সুপার প্রো-রাটা, প্রো-রাটা বা নিছক বিনিয়োগ করার চেষ্টা করি। গত কয়েক বছরে, যত বেশি তহবিল পরবর্তী পর্যায়ে চলে গেছে, আমরা প্রায়শই অনুভব করেছি যে আমাদের সেরা কোম্পানিগুলি অত্যধিক মূল্যবান হয়ে উঠেছে এবং আমরা সেই পরবর্তী পর্যায়ে অনুসরণ করিনি। আজ পর্যন্ত, আমরা আমাদের বিনিয়োগের 24% অনুসরণ করেছি।

এছাড়াও, আমাদের তহবিলের আকারের পরিপ্রেক্ষিতে, আমরা প্রায়শই আমাদের প্রো-রাটাগুলি করতে পারি না কারণ তারা মোতায়েন করা বেশিরভাগ মূলধনের প্রতিনিধিত্ব করবে। আমাদের ক্ষুদ্র মালিকানার শতাংশের পরিপ্রেক্ষিতে কোম্পানিগুলি পরবর্তী পর্যায়ে পরিণত হওয়ার কারণে, আমরা তথ্যের অধিকার হারাতে শুরু করি এবং কোম্পানিটি কতটা ভাল করছে তা আর দৃশ্যমানতা নেই। ফলস্বরূপ, যখন আমরা মনে করি যে দামটি সঠিক, তখন আমরা কখনও কখনও সেকেন্ডারি লেনদেনে আমাদের অবস্থানের 50% বিক্রি করি, সাধারণত যখন একটি রাউন্ড ঘটছে তখন লিড ভিসিদের কাছে বিক্রি করি।

একটি উপায়ে আমরা সিলিকন ভ্যালির ঠিক বিপরীত কৌশলটি করছি: আমরা আমাদের বিজয়ীদের বিক্রি করে দেই বরং তাদের উপর দ্বিগুণ কম। এটি ব্যাখ্যা করে কেন আমাদের উপলব্ধিকৃত IRR এত বেশি। আমরা যে কারণে সেকেন্ডারি চাই তা আমাদের ব্যবসায়িক মডেল দ্বারা চালিত হয়। বড় তহবিলের বিপরীতে, আমরা ফি থেকে বাঁচি না। আমরা সবেমাত্র FJ ল্যাবসের সাথে আমাদের ব্রেক-ইভেন পয়েন্টে পৌঁছেছি। কয়েক বছর ধরে পকেটের বাইরের বিনিয়োগের সাথে আমাদের খরচ কাঠামোতে ভর্তুকি দেওয়ার পরে, আমরা যে ব্যবস্থাপনা ফি সংগ্রহ করি তা এখন আমাদের ব্যয়গুলিকে ঢেকে দেয়। যাইহোক, আমাদের এখনও একটি উপায় আছে. জোসে এবং আমি নিজেদের অর্থ পরিশোধ করছি না বা আমাদের খরচ পরিশোধ করছি না।

আমাদের ব্যবসার মডেল ভিন্ন। আমরা প্রস্থান থেকে অর্থ উপার্জন. নতুন স্টার্টআপে বিনিয়োগ চালিয়ে যাওয়ার জন্য আমাদের সফল প্রস্থান থেকে মূলধন প্রয়োজন কারণ আমরা মোতায়েন করা মূলধনের এত বড় শতাংশ প্রতিনিধিত্ব করি। আজ পর্যন্ত আমরা $284 মিলিয়নের মধ্যে $114 মিলিয়নের প্রতিনিধিত্ব করি। আমরা চূড়ান্ত প্রস্থানের জন্য এক দশক অপেক্ষা করতে পারি না কারণ আমরা যে হারে বিনিয়োগ করেছি সেই হারে বিনিয়োগ চালিয়ে যেতে চাই।

আপনি কল্পনা করতে পারেন যে এই ধরনের মাধ্যমিক প্রস্থান শুধুমাত্র পরম সেরা কোম্পানিগুলিতে উপলব্ধ। যে কোম্পানিগুলো ভালো করছে না সেখানে কেউ পজিশন কিনতে আগ্রহী নয়। এমনকি সেরা কোম্পানিগুলিতে, আমরা শুধুমাত্র বিক্রি করতে পারি কারণ আমরা ছোট অবস্থানের মালিক এবং বোর্ডে নেই। আমাদের তারল্যের প্রয়োজন ছাড়া অন্য বিক্রি করার ইচ্ছা থেকে আসল কোনো সংকেত নেই। প্রকৃতপক্ষে, আমাদের প্রায়শই আমরা বিক্রি করতে চাওয়ার পরিবর্তে একটি সুবিধা হিসাবে বিক্রি করতে বলা হয়। উদাহরণস্বরূপ, অ্যান্ড্রিসেন, গ্রেলক এবং সিকোইয়া সবাই সিরিজ বি-তে একটি কোম্পানিতে বিনিয়োগ করতে চাইতে পারে। উদ্যোক্তা 3 কেই ভালোবাসেন এবং চান না যে তারা একজন প্রতিযোগীকে অর্থায়ন করুক। তহবিল প্রতিটি কমপক্ষে 15% মালিকানা চায়। উদ্যোক্তা 45% পাতলা করতে চান না। তারা 30% এর জন্য একটি প্রাথমিক রাউন্ড করে এবং বাকিগুলির জন্য একটি মাধ্যমিকের আয়োজন করে। তারা আমাদের জিজ্ঞাসা করে যে আমরা রাউন্ডটি সম্পন্ন করার জন্য মাধ্যমিকে আমাদের অবস্থানের কিছু অংশ বিক্রি করতে আপত্তি করব কিনা।

এই পরিস্থিতিতে আমাদের কতটা বিক্রি করা উচিত তা নিয়ে আমরা দীর্ঘ এবং কঠিন ভেবেছিলাম। শেষ পর্যন্ত আমরা 50% বিক্রি করার জন্য বেছে নিয়েছি। এটি আমাদের তারল্য এবং একটি দুর্দান্ত প্রস্থান প্রদান করে, যখন কোম্পানিটি আশ্চর্যজনকভাবে ভাল করে তবে প্রচুর উর্ধ্বগতি সংরক্ষণ করে। শেষ পর্যন্ত ধরে রাখলে আমাদের ফান্ড মাল্টিপল বেশি হবে, যদিও আমাদের IRR কম হবে। যাইহোক, বিবেচনা করে আমরা মূলত পূর্ববর্তী পর্যায়ের কোম্পানিগুলিতে প্রস্থান করার পর থেকে প্রাপ্ত সমস্ত মূলধন পুনঃনিয়োগ করি যেখানে আমরা মনে করি যে সেখানে আরও উর্ধ্বগতি আছে, আমাদের প্রকৃত মাল্টিপল এবং IRR বেশি হয় যখন আমরা সেকেন্ডারি অনুসরণ করি যখন আপনি বিবেচনা করেন যে আমরা পুনঃনিয়োগ থেকে যে রিটার্ন পাই তা বিবেচনা করুন। রাজধানী.

H. যখন তহবিলের টাকা ফুরিয়ে যায়, তখন আমরা শুধু পরবর্তী তহবিল সংগ্রহ করি এবং পরবর্তী তহবিল থেকে ফলো-অন হয়

আমরা ঐতিহ্যগত পোর্টফোলিও নির্মাণ অনুসরণ করি না। পোর্টফোলিও হল আমাদের করা ব্যক্তিগত বিনিয়োগ এবং ফলো-অন বিনিয়োগের সমষ্টি। নির্মাণ সম্পূর্ণরূপে বটম আপ. আমরা কেবল আমাদের কাছে থাকা মূলধন স্থাপন করি এবং যখন আমাদের মূলধন ফুরিয়ে যায়, আমরা পরবর্তী তহবিল সংগ্রহ করি। প্রতিটি তহবিল 2 থেকে 3 বছরের মধ্যে স্থাপন করা হয়েছে তা নিশ্চিত করার জন্য আমরা বিনিয়োগের আকারগুলিকে সংশোধন করি, তবে এটি এর পরিমাণ।

আমরা ফলো-অন করতে যাচ্ছি কিনা তা আমরা জানি না, এবং আমরা শুধুমাত্র 24% ক্ষেত্রে ফলো-অন করি, ফলো-অনের জন্য পুঁজি সংরক্ষণ করার কোন মানে হয় না। এছাড়াও, অনেক ফলো-অন একটি তহবিলের 2 থেকে 3 বছরের মূলধন স্থাপনার পরিসরের বাইরে পড়ে। ফলস্বরূপ, আমরা আমাদের এলপি-কে বলেছিলাম যে আমরা ফলো-অন বিনিয়োগের সিদ্ধান্ত নেওয়ার সময় যে কোনো তহবিল বিনিয়োগ করতে হবে তা থেকে ফলো-অন করব। আমরা তাদের প্রতিটি ফান্ডে বিনিয়োগ করতে বলি যাতে আমরা ঠিক একই রকম এক্সপোজার করি।

মনে রাখবেন যে আমরা এক ফান্ড থেকে অন্য ফান্ডে অবস্থান বিক্রি করব না। শুধুমাত্র একটি বিনিয়োগ সিদ্ধান্ত আছে: আমরা বিনিয়োগ করছি, ধরে রাখছি বা বিক্রি করছি।

I. আপনি যদি অতীতে আমাদের জন্য সফল হন, আমরা আপনার নতুন স্টার্টআপে আপনাকে সমর্থন করব যদিও এটি একটি মার্কেটপ্লেস না হয়

আমরা প্রতিষ্ঠাতাদের সাথে থাকি যারা আমাদের দ্বারা সঠিক কাজ করে। এই মুহুর্তে আমরা 600 কোম্পানিতে প্রায় 1,400 জন প্রতিষ্ঠাতাকে সমর্থন করেছি। তাদের মধ্যে 200 জনের প্রস্থান ছিল এবং তাদের অর্ধেক সফল হয়েছিল। অনেক সফল প্রতিষ্ঠাতা নতুন কোম্পানি তৈরি করতে গিয়েছিলেন। উদাহরণস্বরূপ, এইভাবে আমরা একটি আর্চার ( www.flyarcher.com ), একটি বৈদ্যুতিক VTOL বিমান স্টার্টআপ বিনিয়োগ করে শেষ করেছি৷ আমরা ব্রেট অ্যাডকক এবং অ্যাডাম গোল্ডস্টেইনকে তাদের শ্রম মার্কেটপ্লেস স্টার্টআপ ভেটারিতে সমর্থন করেছি যা অ্যাডেকোর কাছে বিক্রি হয়েছিল। বৈদ্যুতিক স্ব-উড়ন্ত বিমানে আমাদের ডোমেন দক্ষতার অভাব থাকা সত্ত্বেও আমরা তাদের নতুন স্টার্টআপে তাদের সমর্থন করতে পেরে উত্তেজিত ছিলাম।

সংক্ষেপে, যদিও আমাদের কাছে নির্দিষ্ট সংখ্যক ডিল, স্টেজ বা ভূগোল নেই যা আমরা প্রতি বছর বিনিয়োগ করতে চাই, জিনিসগুলি এমনভাবে দেখা যায় যে আমাদের একটি বিনিয়োগ কৌশল রয়েছে যা নিম্নরূপ সংক্ষিপ্ত করা যেতে পারে:

- প্রাক-বীজ / বীজ / সিরিজ এ ফোকাস

- প্রতি রাউন্ডে বিনিয়োগের আকার সেট করুন যে গড় $400k

- মার্কেটপ্লেস ফোকাস (ডিলের 70%)

- বৈশ্বিক বিনিয়োগকারীরা কিন্তু মার্কিন যুক্তরাষ্ট্রে বেশিরভাগ চুক্তির সাথে, যথাক্রমে পশ্চিম ইউরোপ, ব্রাজিল এবং ভারত অনুসরণ করে

- প্রতি বছর 100+ বিনিয়োগ

- প্রথম বৈঠকের 1-2 সপ্তাহ পরে বিনিয়োগের সিদ্ধান্ত

- আমরা একটি স্বতন্ত্র ভিত্তিতে ফলো-অন মূল্যায়ন করি এবং গড়ে 24% বিনিয়োগে ফলো-অন করি

- আমরা ফলো-অনগুলির জন্য তহবিল সংরক্ষণ করি না। বিনিয়োগের সময় আমরা যে তহবিল স্থাপন করব তা থেকে আমরা বিনিয়োগ করি

- আমরা রাউন্ডে নেতৃত্ব দিই না

- আমরা বোর্ডে যোগ দিই না

- আমরা পোর্টফোলিও সংস্থাগুলিকে তহবিল সংগ্রহে সহায়তা করি

আপনাকে স্কেল বোঝাতে, আমাদের সর্বশেষ $175M তহবিলে সম্ভবত 500 টির বেশি বিনিয়োগ থাকবে। মজার বিষয় হল যে আমরা কোনও মডেলিং বা পোর্টফোলিও নির্মাণ করিনি, এই অত্যন্ত বৈচিত্র্যময় কৌশলটি এখন পর্যন্ত সবচেয়ে কার্যকর বলে মনে হচ্ছে। অ্যাঞ্জেললিস্টের ডেটা সায়েন্সের প্রধান আবে ওথম্যানের একটি খুব চিন্তাশীল কাগজ রয়েছে যা পরামর্শ দেয় যে বীজের জন্য সেরা কৌশল হল প্রতিটি “বিশ্বাসযোগ্য” চুক্তিতে বিনিয়োগ করা। এটা দ্বারা জন্ম হয় এলপি-এর জন্য অ্যাঞ্জেলিস্টের কর্মক্ষমতা বিশ্লেষণ যেটি স্পষ্টভাবে দেখায় যে “আরও কোম্পানিতে বিনিয়োগ করা উচ্চতর বিনিয়োগ রিটার্ন জেনারেট করে। গড় হিসাবে, প্রতি বছর গড় রিটার্ন 9.0 বেসিস পয়েন্ট বাড়ে এবং প্রতি বছর গড় রিটার্ন 6.9 বেসিস পয়েন্ট বৃদ্ধি করে প্রতিটি অতিরিক্ত কোম্পানির জন্য যেগুলি একটি এলপির সংস্পর্শে আসে।”

আমাদের রিটার্ন তত্ত্বের বিশ্বাসযোগ্যতা দেয়। 30শে এপ্রিল, 2020 পর্যন্ত, আমরা 571টি স্টার্টআপে $284 মিলিয়ন বিনিয়োগ করেছি। 62% উপলব্ধ IRR সহ আমাদের 193টি প্রস্থান ছিল। আমি সন্দেহ করি যে বৈচিত্র্য বিভিন্ন কারণে ভাল কাজ করে:

- ভেঞ্চার রিটার্ন একটি সাধারণ গাউসিয়ান বন্টন বক্ররেখার পরিবর্তে একটি শক্তি আইন অনুসরণ করে। সমস্ত রিটার্ন জেনারেট করে এমন সংস্থাগুলিতে থাকা অপরিহার্য। আরও কোম্পানিতে বিনিয়োগ করলে আপনি বিজয়ীদের আঘাত করার সম্ভাবনা বাড়ায়।

- আরও কোম্পানিতে বিনিয়োগ করা একজন বিনিয়োগকারী হিসেবে আপনার প্রোফাইল বাড়ায়, যা আপনার ডিল প্রবাহকে উন্নত করে। এটি আরও শক্তিশালী হয় যদি আপনি একটি ব্র্যান্ডকে প্রদত্ত বিভাগের জন্য বিনিয়োগকারী হিসাবে প্রতিষ্ঠিত করেন যেমন আমাদের মার্কেটপ্লেসগুলিতে রয়েছে।

- আপনার বিনিয়োগের মানদণ্ড এবং থিসিস উন্নত করার জন্য প্যাটার্ন স্বীকৃতি তৈরি করতে আরও কোম্পানির মূল্যায়ন আপনাকে আরও ডেটা দেয়।

আমাদের কৌশলটির সৌন্দর্য হল এটি জৈব এবং নীচের উপরে। আমরা সময়ের সাথে সাথে এটিকে বিকশিত করি কারণ আমরা পরিবর্তিত অবস্থাগুলি পর্যবেক্ষণ করি যে সেগুলি ম্যাক্রো স্তরে, ভেঞ্চার ক্যাপিটাল শিল্পে বা বিশেষত প্রযুক্তিতে। উদাহরণস্বরূপ, এক দশক আগে, আমরা তুরস্ক এবং রাশিয়ায় প্রচুর বিনিয়োগ করতাম। পুতিন জর্জিয়া আক্রমণ করে ক্রিমিয়া দখল করার পরে, এবং এরদোগান তুরস্কে নির্বাচিত হওয়ার পর, আমরা উভয় দেশে বিনিয়োগ বন্ধ করে দিয়েছিলাম কারণ আমরা সঠিকভাবে অনুমান করেছি যে উদ্যোগের মূলধন এবং প্রস্থান শুকিয়ে যাবে। একইভাবে, ফেব্রুয়ারী 2018 এর আগে, আমরা প্রাক-বীজ, প্রায়শই প্রি-লঞ্চ কোম্পানিগুলিতে বিনিয়োগ করিনি। যাইহোক, ভেঞ্চার ক্যাপিটাল সংস্থাগুলি তাদের তহবিলের আকার বাড়িয়ে চলেছে। বৃহত্তর পরিমাণে পুঁজি স্থাপনের জন্য, সেই তহবিলগুলি পরবর্তী পর্যায়ে স্থানান্তরিত হয় এবং সেই পর্যায়ে মূল্যায়ন বৃদ্ধি করে কারণ আরও মূলধন একই সংখ্যক ডিলের পেছনে ছুটছিল। আমরা অনুভব করেছি যে এটি বিপরীত হওয়া এবং আগের পর্যায়ে চলে যাওয়া যেখানে মূলধন শুকিয়ে যাচ্ছে। B2B মার্কেটপ্লেসের ক্রমবর্ধমান সংখ্যক দেখার পর যেখানে মার্কেটপ্লেস চাহিদার দিকটির জন্য সরবরাহকারীকে বেছে নিয়েছে, আমরা আমাদের মার্কেটপ্লেস বিনিয়োগ থিসিস তৈরি করেছি।

আগামী বছরগুলিতে আমাদের কৌশলটি কীভাবে বিকশিত হতে চলেছে তা আকর্ষণীয় হতে চলেছে। উদাহরণস্বরূপ, আমি এমন একটি ভবিষ্যৎ কল্পনা করতে পারি যেখানে আমরা আমাদের প্রাথমিক পর্যায়ের কৌশলকে আমাদের পরবর্তী পর্যায়ের কৌশল থেকে আলাদা করি এবং সেই সুযোগগুলির জন্য আলাদা তহবিল তৈরি করি। সময় বলবে, আমি শুধু জানি এটা মজা হতে যাচ্ছে!