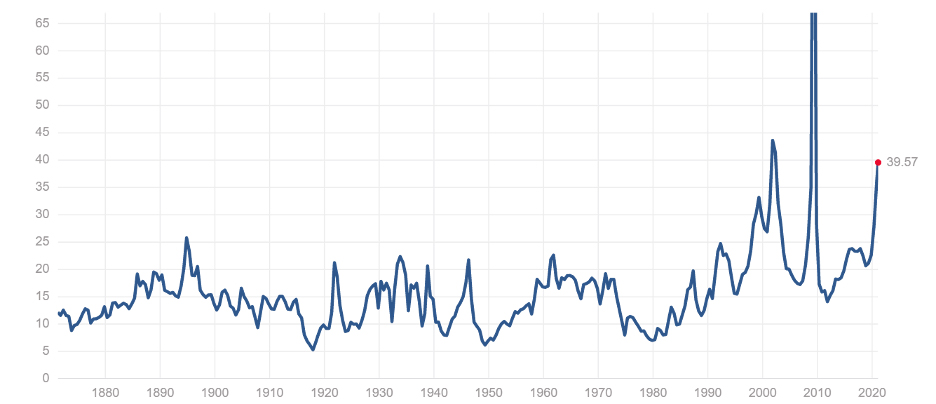

Advarselstegnene på markedsvanvid er overalt. P/E-ratioerne er høje og stigende. Bitcoin steg 300% på et år. Der er en syndflod af SPAC-børsnoteringer. Ejendomspriserne stiger hurtigt uden for de tætte storbyer.

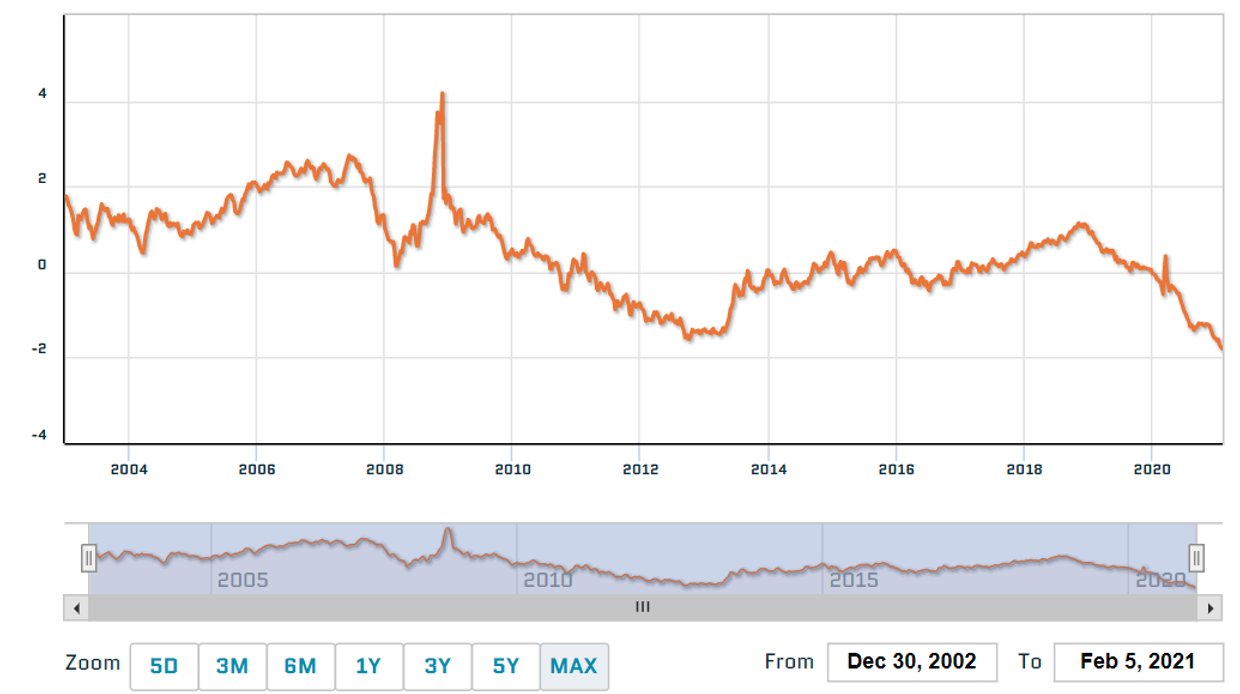

S&P 500 PE-forhold

BTC-priser de sidste 12 måneder

Dette er sammen med detaildrevne short squeezes, mini-bobler og øget volatilitet symptomer på en boble.

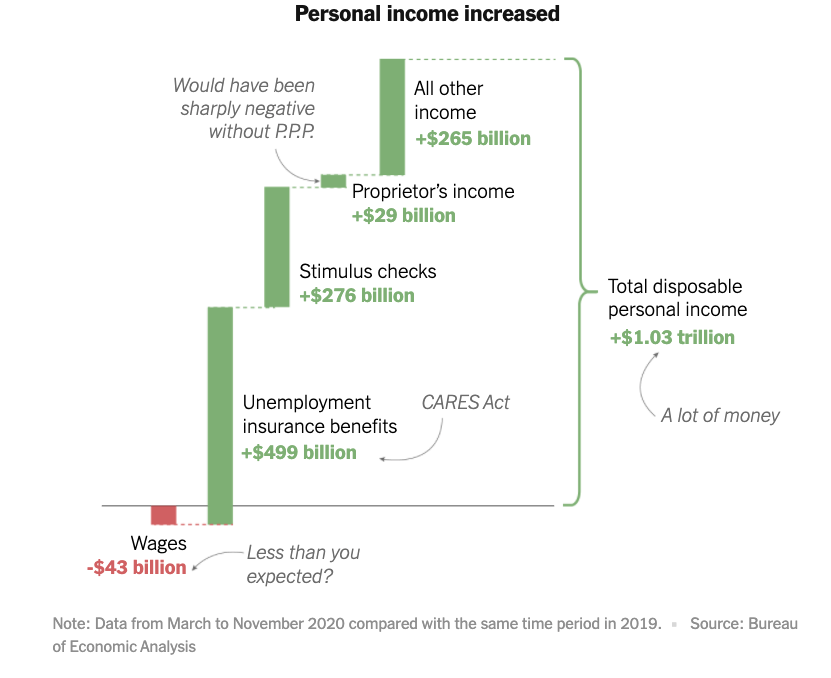

Ved første øjekast kan det virke overraskende, at vi befinder os i en boble med millioner af arbejdsløse eller underbeskæftigede. Men under pandemien steg den personlige indkomst med over en billion dollars på grund af historiske niveauer af statslig finanspolitisk stimulans.

Lønningerne faldt kun med 43 milliarder dollars fra marts til november. Mens mange lavtlønnede servicearbejdere mistede deres job, var højere betalte professionelle job upåvirkede, og nogle lavtuddannede job boomede, såsom lagerarbejde og dagligvarebutikker, hvilket førte til lavere tab end forventet.

Omfanget af de statslige støtteprogrammer var uden fortilfælde. Arbejdsløshedsforsikringsprogrammer pumpede 499 milliarder dollars ned i amerikanernes lommer. De 1.200 dollars i stimuleringschecks til de fleste amerikanske husholdninger tilføjede yderligere 276 milliarder dollars. Alt i alt havde amerikanerne over 1 billion dollars mere i indkomst efter skat i marts-november 2020 end i 2019. Som følge heraf nåede amerikanske konkursansøgninger det laveste niveau i 35 år i 2020!

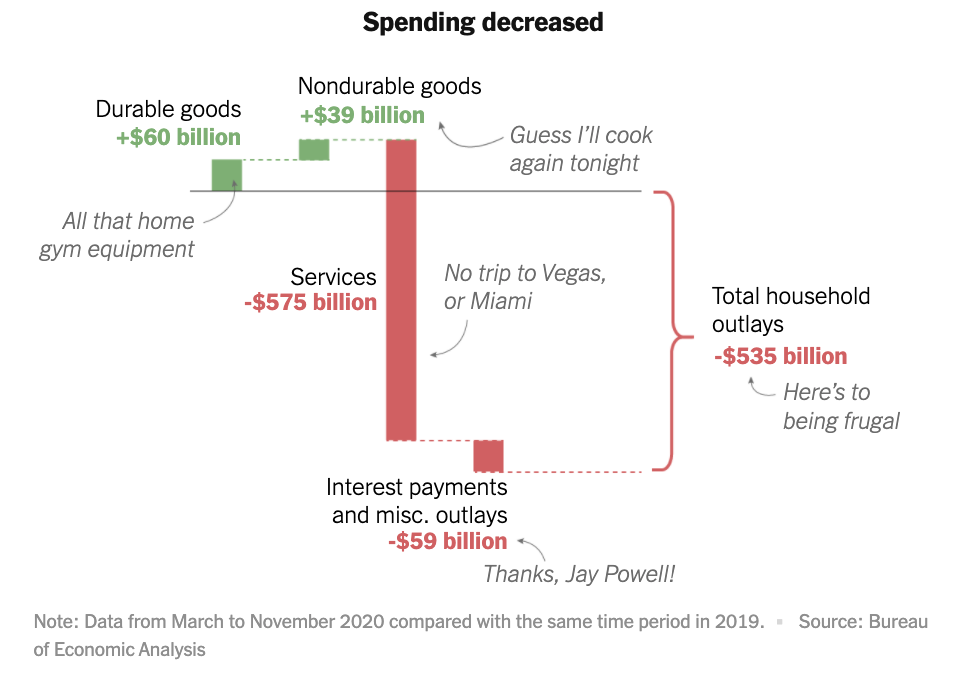

Dertil kommer, at de skønsmæssige udgifter faldt dramatisk. Udgifterne til tjenesteydelser faldt med 575 milliarder dollars, fordi folk ikke tog på ferie, på restaurant, i biografen, til sportsbegivenheder, koncerter osv. Mens amerikanerne brugte lidt mere på varige forbrugsgoder, faldt det samlede forbrug stadig med 535 milliarder dollars.

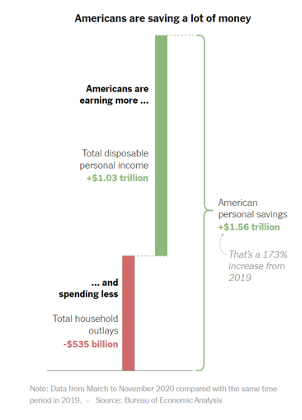

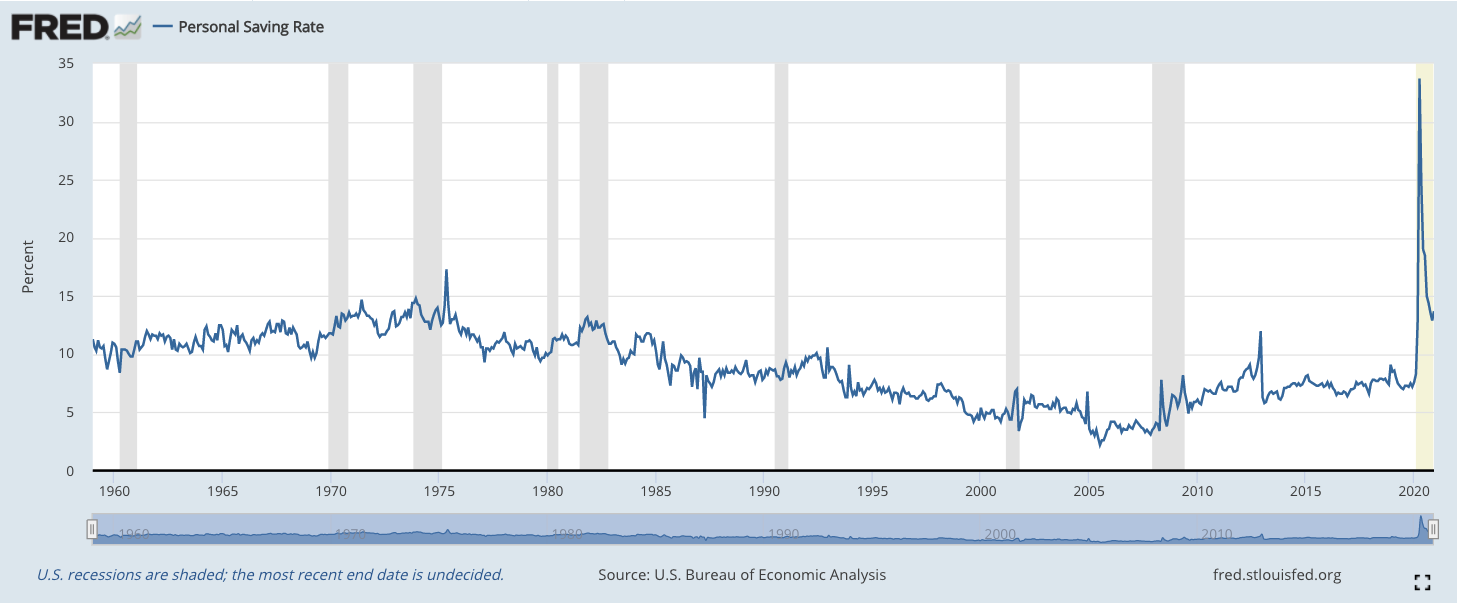

Kombineret med stigningen i den personlige indkomst sparede amerikanerne 1,5 billioner dollars ekstra!

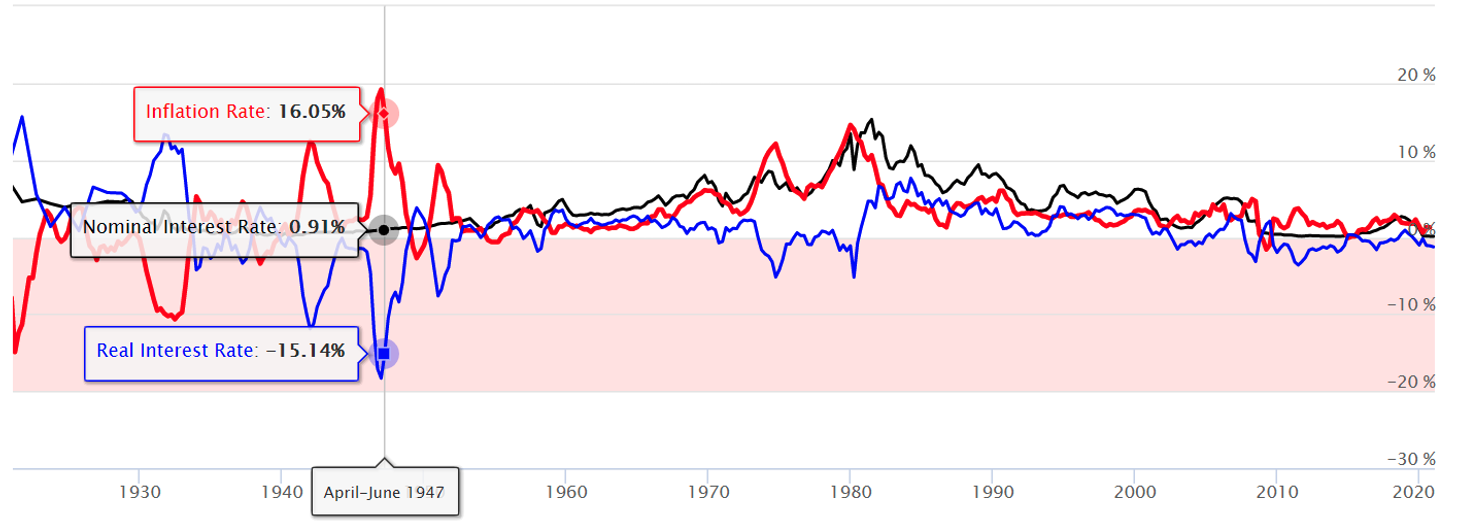

En del af de ekstra penge gik til indskud, men meget af det gik også til investeringer, hvilket fik priserne på aktiver til at stige. Dette kommer oven i den oversvømmelse af likviditet, som Federal Reserve har sluppet løs, og dens forpligtelse til at holde renten nær nul – faktisk er realrenten nu under nul.

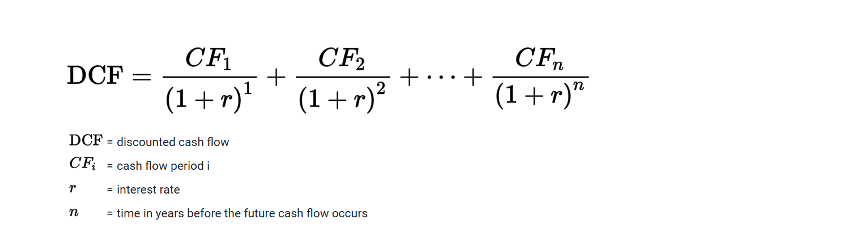

Værdien af aktivpriser bør være nettonutidsværdien af deres diskonterede fremtidige pengestrømme.

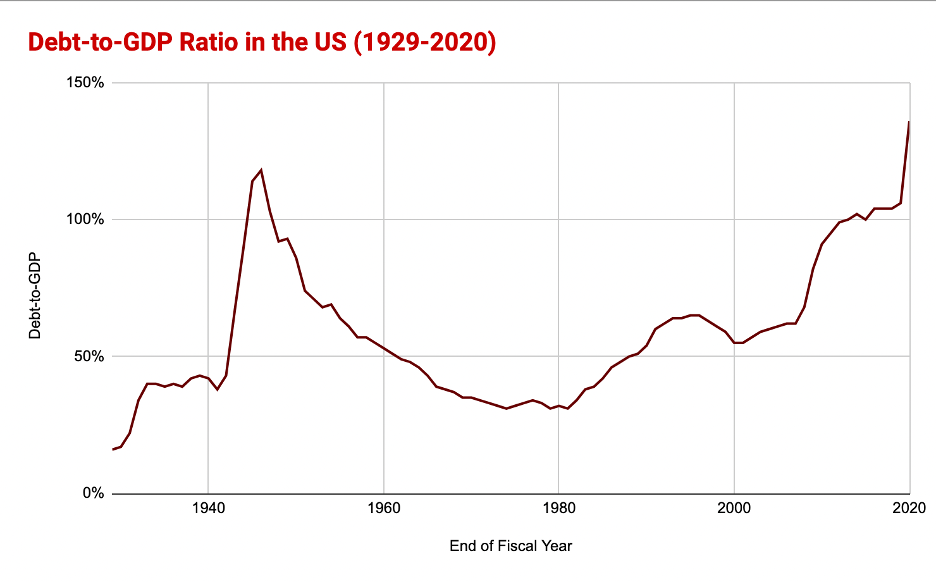

Renter nær 0 kan retfærdiggøre meget højere værdiansættelser. Hvis man tror, at renten nu vil forblive nær 0 for evigt, er de nuværende værdiansættelser faktisk rimelige. Jeg tror ikke, at det er tilfældet, når man tænker på, at de fleste globale regeringer lider under forværrede finanspolitiske positioner på grund af uholdbar vækst i underskud og gæld.

Regnskabets time kommer, men måske ikke så hurtigt, som jeg frygtede i min opdatering ved årets udgang. Jeg har mistanke om, at jeg råbte ulv for tidligt. Verden vil fortsat være mere optaget af at bekæmpe COVID end af konsekvenserne af den stigende statsgæld i en overskuelig fremtid. Dertil kommer forventede stigninger i både det private og det offentlige forbrug, som bør sætte yderligere skub i økonomien.

Den amerikanske opsparingsrate har ligget på omkring 7 % i det meste af det seneste årti. Selv om den er faldet fra sit højdepunkt på 33% i april, ligger den stadig på omkring 13%. Jeg formoder, at når COVID er overstået, vil der være en fest, der afslutter alle fester. Folk vil rejse, feste og bruge penge, som om der ikke var nogen dag i morgen. Hvis opsparingsraten vender tilbage til sit forudgående niveau på 7%, vil det betyde et ekstra forbrug på 1,2 billioner dollars. Dertil kommer en stimuleringspakke på 1,9 billioner dollars, som sandsynligvis indeholder 1.400 dollars i direkte betalinger, der hælder yderligere benzin på bålet.

Med andre ord tror jeg, at der er lang vej igen, før boblen springer. Under teknologiboblen skrev jeg, at det var tydeligt, at vi befandt os i en boble, flere år før den sprang. På samme måde advarede jeg under ejendomsboblen alle mine venner mod at købe fast ejendom fra 2004. Under disse omstændigheder er det mere sandsynligt, at vi befinder os i 1998 eller 1999 end i februar 2000.

Hvordan vil det hele ende?

Aktivprisbobler kan springe uden en finanskrise, som det skete under teknologiboblen. Det er ikke til at sige, hvornår investorerne ikke længere vil være så optimistiske, som de er nu, og det vil sandsynligvis ske efter det forbrugsorgie, jeg forventer, når vi har lagt covid-19 bag os.

Men der er problemer under opsejling i betragtning af al den stats- og virksomhedsgæld, der er overtaget fra COVID. Der er flere måder at komme ud af det på.

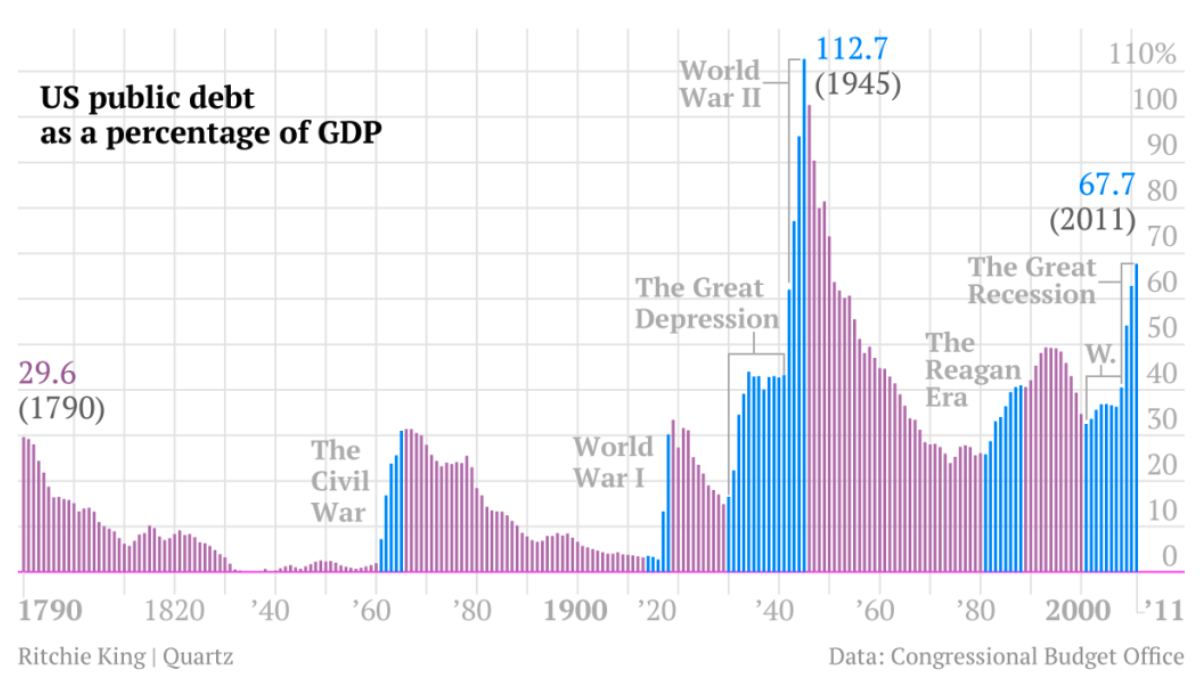

1. Vi vokser fra det

Dette er ikke uden fortilfælde. Under 1. og 2. verdenskrig eksploderede statsgælden. Men efter begge krige var der en stærk økonomisk vækst som følge af en stærk forbrugerefterspørgsel og stærke investeringer. Det kan ske igen. Efter et par årtier med stagnerende produktivitetsvækst står vi måske på randen af et produktivitetsboom. COVID har ført til en massiv stigning i anvendelsen af digitale betalinger, telemedicin, industriel automatisering, onlineuddannelse, e-handel og fjernarbejde. Desuden giver den hurtige udvikling af mRNA-vacciner håb om, at der er meget mere innovation på vej inden for sundhedsvæsenet.

2. Vi puster op

USA forsøger tydeligvis også at øge den nominelle inflation for at holde realrenten negativ, hvilket hjælper regeringen med at nedbringe gælden, som den gjorde efter 2. verdenskrig. Realrenten er nu negativ igen.

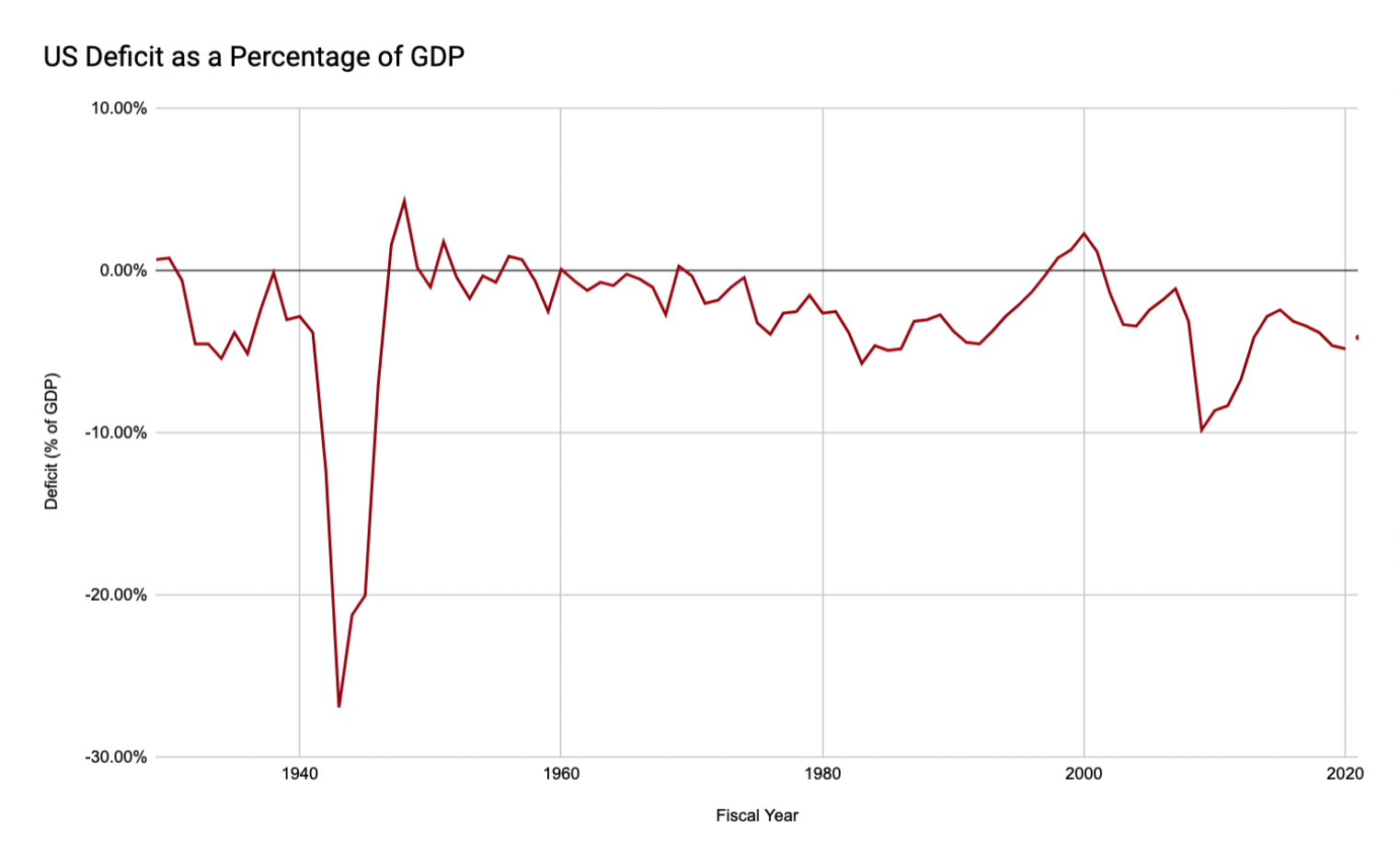

Amerikansk 5-årig skat Udbyttekurve Sats

I betragtning af stimuleringens størrelse og den forventede stigning i efterspørgslen tror jeg, at det vil lykkes at presse den nominelle inflation op over 2 %, som er Feds mål.

Bemærk, at et sådant resultat ikke altid er garanteret. Japan har ikke formået at skabe inflation i det meste af de sidste 30 år på trods af massive offentlige udgifter og kvantitative lempelser. Man kan også skyde over målet og skabe høj inflation, som Zimbabwe har vist i de sidste to årtier.

En kontrolleret inflation på 2-3 % ville være det ideelle resultat.

3. Vi har overskud

Efter begge verdenskrige var der en stærk social og politisk konsensus til fordel for budgettilbageholdenhed og gældsreduktion.

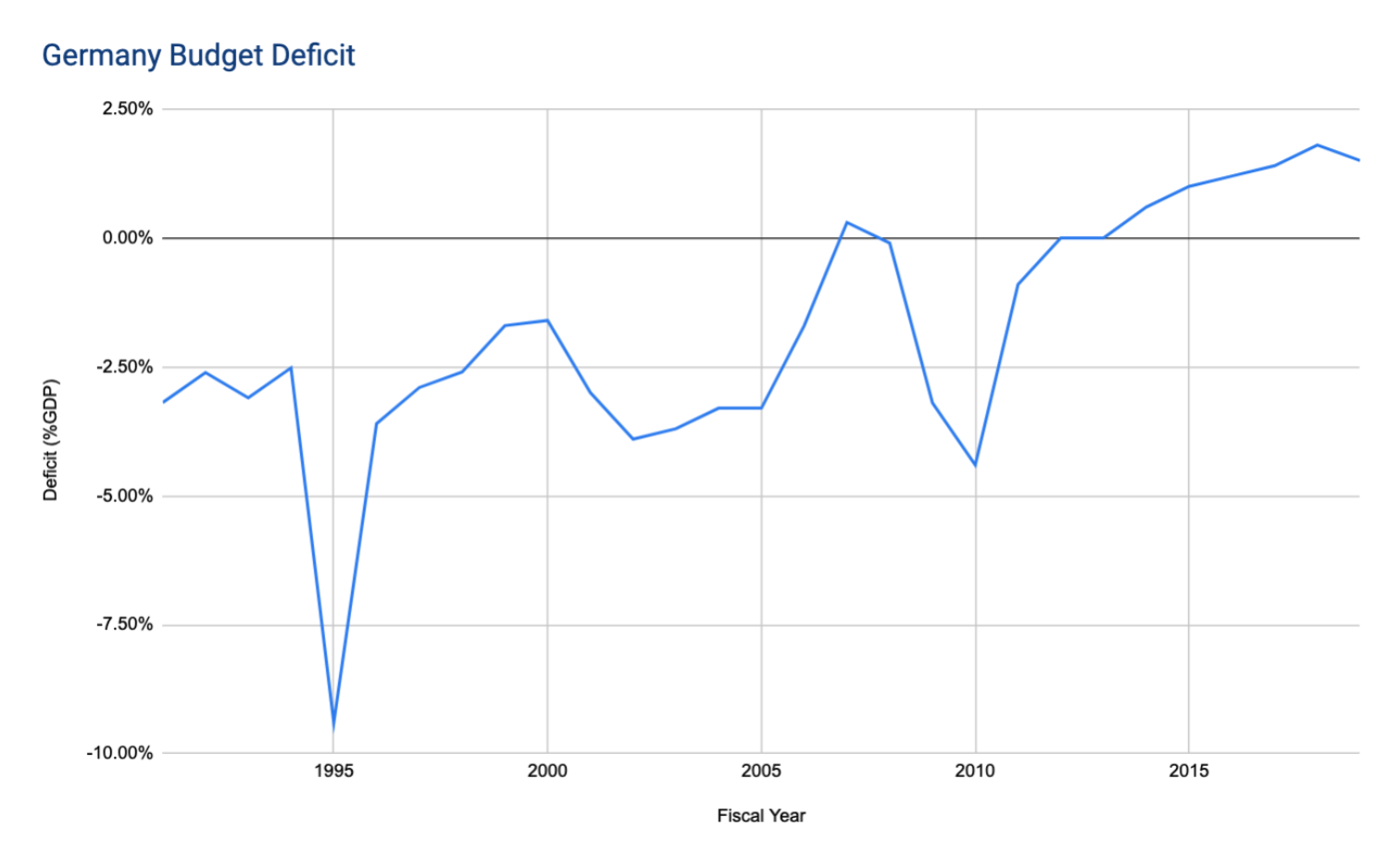

Tyskland har reduceret sin gæld i forhold til BNP fra 82,4 % i 2010 til 59,8 % i 2019 ved at have overskud.

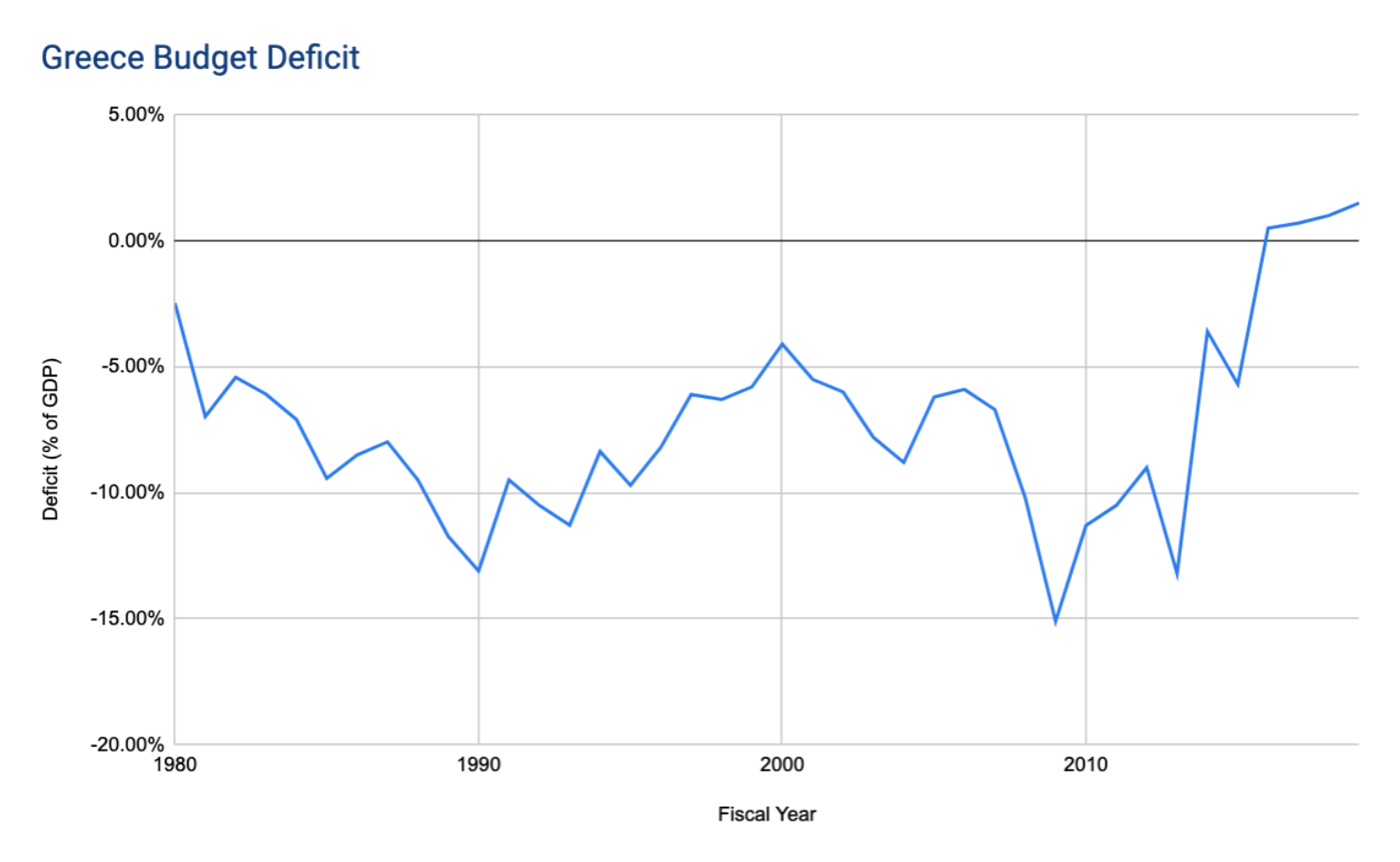

På samme måde blev Grækenland tvunget til at køre med overskud og rette op på sin ødsle adfærd som en del af betingelserne for redningspakken.

Mit perspektiv på, hvad der vil ske

USA har ikke længere disciplinen til at køre med overskud, men kan blive ved med at opretholde underskud, så længe dollaren forbliver den globale reservevaluta. Regnskabets time kommer, men det ser ikke ud til at blive aktuelt på kort sigt, så USA’s gæld vil blive ved med at vokse.

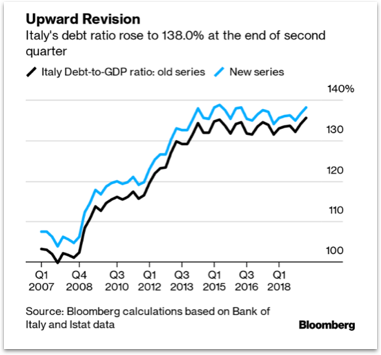

I et stykke tid frygtede jeg, at den næste finanskrise ville tage form af en statsgældskrise i en større økonomi, fordi investorerne frygtede, at den ikke længere havde råd til sit gældsniveau, som det skete i Grækenland for et årti siden. Jeg kom til at tænke på Italien, hvis gæld i forhold til BNP vil overstige 150 % i 2021.

Jeg er ikke længere sikker på, at det er det mest sandsynlige scenarie. Eurokrisen viste, at Europa var villig til at gøre hvad som helst for at bevare euroen, og jeg forventer, at det ikke bliver anderledes denne gang. Selv om der kunne komme en statsgældskrise, ville vi sandsynligvis finde en måde at kæmpe os ud af den på.

Derfor spekulerer jeg på, om den næste krise ikke vil komme som en troskrise, men som en krise i fiat-valutaer i det hele taget. Jeg kan ikke se, at det sker inden for det næste års tid. Men der vil komme en dag, hvor der skal gøres op med den stadigt voksende pengemængde kombineret med en uholdbar vækst i gæld og underskud i næsten alle større lande i verden.

Hvad skal man gøre som individ, der lever i denne boble?

Det er uklart, hvorfor og hvornår boblen vil briste, men der er et par måder at være klar på, når den brister.

For det første bør du i dette miljø ikke eje nogen obligationer overhovedet. Afkastene er vanvittigt lave, og du bliver ikke kompenseret for risikoen for misligholdelse. Samtidig er der risiko for inflation.

For det andet ville jeg øge din kontantbeholdning dramatisk til 20 % eller mere af dine aktiver. Du tjener ikke noget på de kontanter, og du mister inflationsværdien. Oven i købet ville den blive devalueret i en fiat-valutakrise. Men at have likviditet er nyttigt i andre typer kriser, hvor folk flygter i sikkerhed, når boblerne brister. Det giver sikkerhed, fleksibilitet og giver dig mulighed for at købe aktiver billigt. Samtidig kan du flytte ud af kontanter, hvis det er nødvendigt, hvis inflationen stiger.

For det tredje skal du undgå margin som pesten. Mens inflationen reducerer værdien af din gæld (og realkreditlån er ok), ønsker du ikke at blive udsat for margin calls, når boblen brister, og aktiverne falder i værdi. Mange velhavende mennesker gik konkurs på den måde under finanskrisen i 2007-2008.

For det fjerde skal du eje aktier af høj kvalitet. De stiger i værdi i et inflationsmiljø og bevarer mere værdi, når aktivpriserne falder. Med andre ord: Lad være med at lide af FOMO og forfølge den seneste investeringsbølge (Bitcoin, Gamestop osv.). Det betyder ikke, at du nødvendigvis skal sælge dine Bitcoin, hvis du ejer nogle. Det er en form for digitalt guld, som kan være en god inflationssikring, men jeg ville ikke udvide min position på det nuværende prisniveau.

Man skal ikke forsøge at shorte boblen, for som Keynes sagde: “Markederne kan forblive irrationelle længere, end du kan forblive solvent”. En bedre måde at spille på boblen er at skabe aktiver som en tech-startup eller en SPAC.

Bemærk, at jeg i mit tilfælde ikke engang ejer aktier. Jeg har en vægtstangstrategi med kun kontanter og tidlige illikvide privatejede tech-startups. Hvis du har nok spredning (dvs. over 100 investeringer) til at tage højde for de startups, der fejler, er private early stage tech startups den bedste aktivklasse. De skaber værdi for økonomien og kan vokse hurtigt. Som sådan er de fantastiske at eje i både inflations- og deflationsmiljøer.

Bemærk, at jeg i høj grad varierer balancen i mine aktiver mellem kontanter og startups. Nogle gange er jeg helt inde i startups. Nogle gange har jeg store kontantreserver. Lige nu opbygger jeg mine kontantreserver, mens jeg stadig investerer. Jeg kan især godt lide den arbitrage, der ligger i at sælge overvurderede offentlige tech-aktier (eller pre-IPO-virksomheder) og investere i noget mindre overvurderede tech-startups på et tidligt stadie. Men jeg formoder, at det vil være nyttigt at have store kontantreserver på et tidspunkt i løbet af de næste par år.

Held og lykke!