Der Investmentansatz von FJ Labs ist auf seine Wurzeln zurückzuführen (lesen Sie Die Entstehung von FJ Labs). FJ Labs ist die Erweiterung der Aktivitäten von Jose und mir im Bereich Angel Investing. Wir haben unsere Aktivitäten und Prozesse skaliert, aber wir haben die Strategie nicht geändert.

Die meisten Risikokapitalfonds haben einen sehr genau definierten Portfolioaufbau. Sie investieren die Gelder, die sie über einen bestimmten Zeitraum aufgenommen haben, in eine bestimmte Art von Unternehmen, in eine bestimmte Anzahl von Unternehmen, mit einem bestimmten Investitionsbetrag, in einer bestimmten Phase und in einer bestimmten Region. Diese Fonds leiten die Runden und die Partner nehmen Sitze im Vorstand ein. Sie reservieren einen bestimmten Betrag an Kapital für Folgeaufträge und nehmen in der Regel Folgeaufträge an. Die Fondsregeln sehen vor, dass nachfolgende Fonds nicht in die Unternehmen des vorherigen Fonds investieren können. Der Fonds führt eine umfassende Due-Diligence-Prüfung durch und investiert in weniger als 7 Transaktionen pro Jahr.

Ein typischer 175-Millionen-Dollar-VC-Fonds könnte folgendermaßen aussehen:

- Nur US

- Serie A Fokus

- Nur B2B SAAS-Unternehmen

- Investiert 5-7 Mio. $ in die Serie A der Lead Checks

- Investitionen in 20 Unternehmen über einen Zeitraum von 3 Jahren anstreben

- 40% des Kapitals für Folgemaßnahmen reserviert

- Follow-on bei den meisten Portfoliounternehmen

- Partner nehmen Sitze im Vorstand ein

- Investitionen dauern 2-4 Monate ab dem ersten Treffen

FJ Labs arbeitet nicht auf diese Weise. Wie damals, als wir noch Engel waren, bewerten wir alle Unternehmen in unserer Pipeline und investieren in diejenigen, die uns gefallen. Wir entscheiden auf der Grundlage von zwei 60-minütigen Gesprächen im Laufe von ein oder zwei Wochen, ob wir investieren oder nicht. Wir führen nicht, und wir nehmen nicht im Vorstand Platz. Mit anderen Worten könnten Sie sagen, dass wir in jeder Phase, in jeder Region, in jeder Branche mit extrem begrenzter Due Diligence investieren. Das sind genau die Worte, die institutionelle Anleger verschreckt haben und uns glauben ließen, dass wir niemals einen Fonds auflegen würden.

Angesichts dieser “Strategie” könnten Sie erwarten, dass sich unsere Portfoliozusammensetzung im Laufe der Zeit dramatisch verändert. In der Tat ist sie über die Jahre hinweg sehr beständig gewesen. Hierfür gibt es mehrere Gründe.

- Die Anzahl der Geschäfte, die wir wöchentlich bewerten, ist über die Jahre bemerkenswert konstant geblieben

Ich werde in einem späteren Blog-Beitrag detailliert beschreiben, wie FJ Labs den Deal Flow erhält. Aber um Ihnen ein Gefühl für die Größenordnung zu geben, erhalten wir jede Woche über 100 Investitionsmöglichkeiten. Wir bewerten jedoch nicht alle davon. Viele sind eindeutig außerhalb des Rahmens: Hardware, KI, Weltraumtechnologie, Biotechnologie usw. ohne eine Marktkomponente. Viele andere sind zu vage: “Ich habe eine großartige Online-Investitionsmöglichkeit; möchten Sie ein Deck erhalten?”

Wenn Sie sich nicht die Mühe machen, zu erkennen, dass wir uns auf Online-Marktplätze konzentrieren, und uns genügend Informationen zur Verfügung stellen, damit wir beurteilen können, ob wir das Geschäft weiterverfolgen wollen oder nicht, werden wir nicht antworten oder nachfassen.

Im Durchschnitt bewerten wir jede Woche 40-50 Angebote. Im Jahr 2019 haben wir zum Beispiel 2.542 Unternehmen bewertet, das sind durchschnittlich 49 pro Woche.

2. Der Prozentsatz der Geschäfte, in die wir investieren, ist weitgehend konstant geblieben

Die Aussage “Wir investieren in Unternehmen, die wir mögen” ist sehr spezifisch. Wir haben sehr spezifische Bewertungskriterien und Anlagethesen, die wir ständig verfeinern. Ich werde diese in späteren Blogbeiträgen näher erläutern. Wir investieren zwar in jeder Branche, in jeder Region und in jeder Phase, aber wir haben eine Besonderheit: Wir investieren in Marktplätze.

Im Laufe der Jahre haben wir in etwa 3% der von uns bewerteten Transaktionen investiert. Im Jahr 2019 haben wir zum Beispiel 83 Erstinvestitionen getätigt. Mit anderen Worten: Wir haben in 3,3% der 2.542 von uns bewerteten Transaktionen investiert.

3. Die Verteilung der Geschäfte, die wir erhalten, ist nicht zufällig und im Laufe der Zeit konsistent

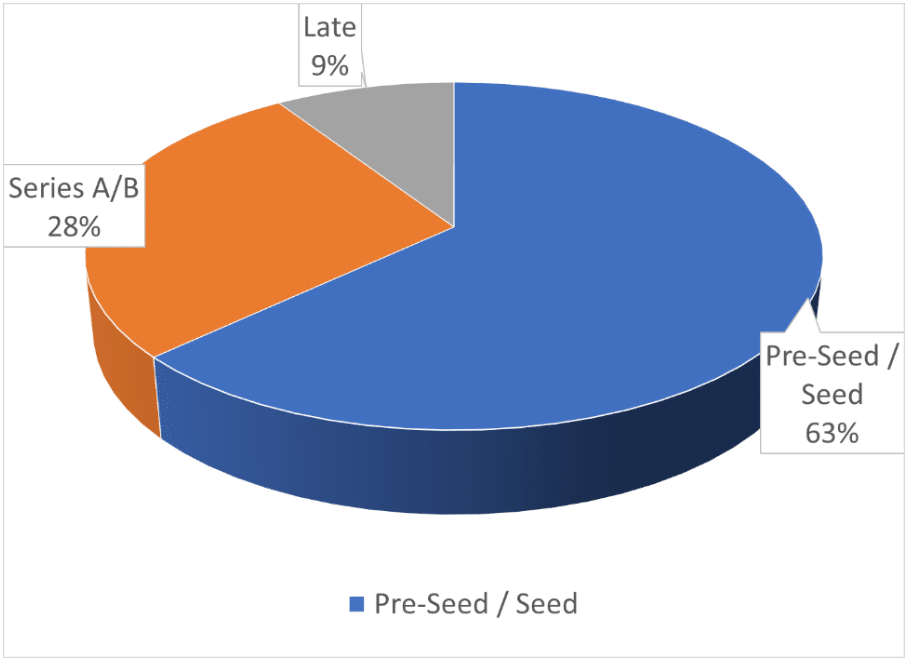

Im Allgemeinen gibt es viel mehr Pre-Seed und Seed Deals als Series A und Series B Deals. Im Gegenzug gibt es mehr Series A & B Deals als Deals in späteren Phasen. Da wir als Angel-Investoren bekannt sind, die relativ kleine Schecks ausstellen, erhalten wir außerdem unverhältnismäßig viele Deals in einem früheren Stadium als in einem späteren Stadium. Daher befinden sich die meisten unserer Investitionen in der Seed-Phase oder früher, obwohl die Anzahl der Series A in den letzten Jahren zugenommen hat.

4. Obwohl wir Angebote aus allen Ländern bewerten, haben wir bestimmte Präferenzen

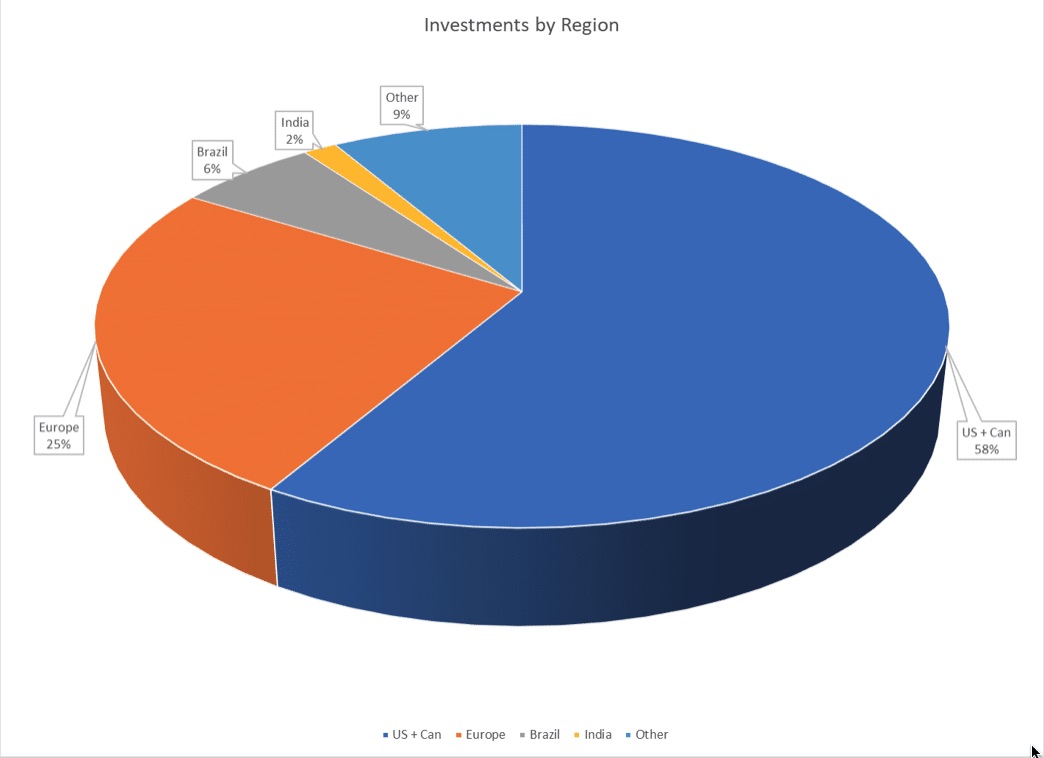

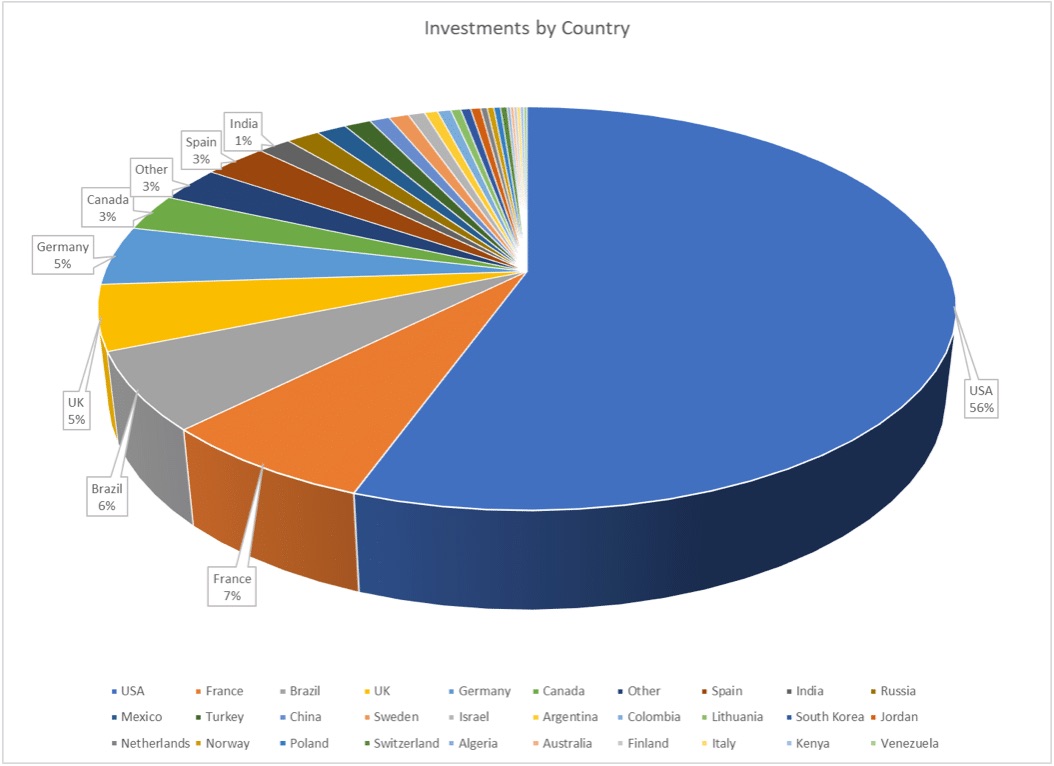

Wir sind zwar globale Investoren, aber wir sind in New York ansässig und die meisten Innovationen auf dem Markt kommen aus den USA. Infolgedessen kommt der größte Teil unseres Deal Flows aus den USA und die meisten unserer Investitionen erfolgen in den USA. Gleichzeitig lebt Jose in London und ich bin Franzose, so dass wir eine Menge europäischer Geschäfte bekommen. Da OLX weltweit vertreten ist, bin ich auch in vielen Schwellenländern sehr präsent.

Wir bewerten zwar Deals in allen Ländern, aber wenn wir uns mit Startups in Schwellenländern befassen, konzentrieren wir uns auf große Märkte, die über robustere Venture-Ökosysteme und Finanzmärkte verfügen. Heutzutage sind das vor allem Brasilien und Indien. Das heißt nicht, dass wir nie in kleinere Märkte investieren werden. Wir haben zum Beispiel in Rappi in Kolumbien, Yassir in Algerien und Lori Systems in Kenia investiert, aber die Messlatte für unsere Investitionen liegt viel höher.

Das Hauptproblem in kleineren Schwellenländern ist der Mangel an Series A & B Kapital und der Mangel an Exits. Es gibt reiche Einheimische, die in fast jedem Land der Welt investieren wollen. Und wenn Sie den Durchbruch schaffen, was in der Regel einen Umsatz von über 100 Millionen Dollar und eine Bewertung von 100 Millionen Dollar bedeutet, werden Sie von globalen US-Fonds wie Tiger Global gefunden, die in Sie investieren (zu einem Preis, der in der Regel einer Serie C entspricht), wo immer Sie auch ansässig sind.

In den meisten kleineren Märkten gibt es jedoch keine Series A- und B-Investoren, so dass es für Unternehmen lächerlich schwer ist, von der Seed-Phase bis zum Durchbruch zu kommen, insbesondere wenn der heimische Markt klein ist. Schlimmer noch, es gibt nur wenige Ausstiegsmöglichkeiten für diese Unternehmen, selbst für die erfolgreichen, denn die Länder, in denen sie sich befinden, stehen nicht auf der Prioritätenliste der großen globalen Aufkäufer.

Bislang haben wir 58% unserer Investitionen in den USA und Kanada (hauptsächlich in den USA) getätigt, 25% in Europa, 6% in Brasilien, 2% in Indien und 9% in allen anderen Ländern zusammen.

Darüber hinaus haben wir noch ein paar andere Leitprinzipien.

A. Wir konzentrieren uns auf Marktplätze

Meine Faszination für Marktplätze rührt von meiner frühen Faszination für die Wirtschaft her. Ich entdeckte Adam Smith und David Ricardo in meinen Teenagerjahren. Ihre Arbeit fand bei mir Anklang, weil sie die Struktur der Welt besser erklärte als alles andere, was mir begegnete. Aus diesem Grund habe ich in Princeton Wirtschaftswissenschaften studiert, was mein Interesse an Marktdesign und Anreizsystemen noch verstärkt hat.

Als ich 1996 meinen Abschluss machte, dachte ich nicht, dass es zu etwas Praktischem führen würde. Als schüchterner, introvertierter 21-Jähriger arbeitete ich zwei Jahre lang für McKinsey. Obwohl ich ein Internet-Unternehmer werden wollte, dachte ich, dass McKinsey das Äquivalent zur Business School wäre, nur dass sie mich bezahlten. Zwei Jahre später hatte ich das Gefühl, dass ich gelernt hatte, was ich lernen wollte, und war bereit, den Schritt in die Welt des Unternehmertums zu wagen.

Als ich anfing, über Ideen für Unternehmen nachzudenken, die ich aufbauen könnte, wurde mir klar, dass viele davon für einen unerfahrenen 23-Jährigen nicht geeignet waren. Der Aufbau von Unternehmen wie Amazon erforderte die Verwaltung komplexer Lieferketten. Unternehmen vom Typ Etrade mussten eine Makler- oder Banklizenz erwerben. Die meisten Ideen waren außerdem sehr kapitalintensiv. Als ich auf die eBay-Website stieß, war es Liebe auf den ersten Klick. Ich erkannte sofort den außerordentlichen Wert, der geschaffen werden konnte, indem man Transparenz und Liquidität in die zuvor undurchsichtigen und zersplitterten Märkte für Sammlerstücke und gebrauchte Waren brachte, die meist offline auf Flohmärkten gehandelt wurden. Ich erkannte auch, wie kapitaleffizient das Modell sein würde, da es starke Netzwerkeffekte freisetzt, da immer mehr Käufer immer mehr Verkäufer anziehen, die wiederum immer mehr Käufer anziehen. Außerdem wusste ich, dass ich es bauen konnte. Der Aufbau einer Website wie eBay hat seine eigene Komplexität, wenn es darum geht, das Henne-Ei-Problem zu lösen und herauszufinden, womit man anfangen soll und wie man Geld verdienen kann, aber es war die Art von Komplexität, für die ich mich perfekt geeignet fühlte.

Ich habe Aucland, eine europäische Online-Auktionsseite, im Juli 1998 gegründet. Ich baute es schließlich zu einer der größten Online-Auktionsseiten in Europa auf, bevor es mit einem börsennotierten Konkurrenten, QXL Ricardo, fusionierte. Lustigerweise wurden sie viel später von Naspers übernommen (wie auch OLX später). Als ich Aucland leitete, wurde ich von einem McKinsey-Kollegen mit einer Gruppe von Harvard- und Stanford-Absolventen bekannt gemacht. Ich bestätigte ihre Überzeugung, dass sie eine eBay-ähnliche Website in Lateinamerika einführen sollten und erklärte mich bereit, ihnen die Technologie und den Geschäftsplan dafür zu liefern. Deremate war geboren und wurde zu einer der führenden Auktionsseiten in Lateinamerika, bis es vor seinem Börsengang mit MercadoLibre fusionierte.

Ich habe Aucland gerne gebaut. Ich fand es toll, Angebot und Nachfrage für jede einzelne Kategorie aufeinander abzustimmen und eine echte Nutzergemeinschaft aufzubauen. Nachdem die Internetblase geplatzt war, gründete ich Zingy, ein Klingeltonunternehmen, weil ich Unternehmer sein wollte und das Gefühl hatte, dass ich in einer Welt ohne Risikokapital ein profitables und erfolgreiches Startup aufbauen könnte. Doch es war keine wahre Liebe. Es war ein Mittel zum Zweck. Ich habe es profitabel gemacht, den Umsatz auf 200 Millionen Dollar gesteigert und es dann für 80 Millionen Dollar verkauft. Ich könnte jetzt zu den Marktplätzen zurückkehren.

In den dazwischen liegenden Jahren hatte ich sowohl den Aufstieg von Craigslist als auch die ersten vertikalen Marktplätze wie Stubhub und Elance (jetzt Upwork) miterlebt. Ich war begeistert, OLX aufzubauen. Es war das Unternehmen, das ich aufbauen sollte. Es ist das, was Craigslist wäre, wenn es gut geführt würde: Mobile First mit vollständig moderierten Inhalten, ohne Spam, Betrug, Prostitution, Kontaktanzeigen und Morde, mit einem Angebot für Frauen, die die Hauptentscheidungsträger bei allen Haushaltskäufen sind. Heute bedient es jeden Monat über 350 Millionen Nutzer in 30 Ländern, vor allem in Schwellenländern, wo es Teil der Gesellschaft ist. Es ermöglicht Millionen von Menschen, ihren Lebensunterhalt zu verdienen und verbessert das tägliche Leben, während es gleichzeitig kostenlos ist.

OLX ermöglichte es mir, mein Handwerk weiterzuentwickeln und mich noch mehr in die Schönheit und Eleganz von Marktplätzen zu verlieben. Da ich damit beschäftigt war, OLX mit seinen Hunderten von Mitarbeitern auf der ganzen Welt zu leiten, beschloss ich, mich als Angel-Investor auf Marktplätze zu konzentrieren, da ich mich in einer einzigartigen Position sah, um schnelle Investitionsentscheidungen zu treffen.

Diese Spezialisierung hat einen eigenen Netzwerkeffekt geschaffen. Dadurch, dass ich als Marktplatz-Investor bekannt wurde, verbesserte sich mein Dealflow auf den Marktplätzen, meine Mustererkennung verbesserte sich und ich konnte robustere Thesen und Heuristiken entwickeln. Als sich FJ Labs aus Jose und meinen Angel-Investment-Aktivitäten entwickelte, gingen wir einfach weiter den Weg des Marktes, auf dem wir bereits waren.

Im Jahr 2020 bleiben Marktplätze so wichtig wie eh und je. Wir stehen noch am Anfang der technologischen Revolution und Marktplätze werden im kommenden Jahrzehnt und darüber hinaus eine wichtige Rolle spielen.

B. Wir entscheiden schnell und transparent

Als Unternehmerin habe ich es immer gehasst, wie langsam und zeitaufwändig der Prozess der Mittelbeschaffung war. Zwischen den Treffen mit Risikokapitalgebern vergehen Wochen, und sei es nur, weil sie die Zeit als Element der Due Diligence nutzen. Unternehmer müssen sehr darauf bedacht sein, einen straffen Prozess zu führen, um Term Sheets zur gleichen Zeit zu erhalten und das richtige Maß an FOMO zu erzeugen. Unternehmer wissen selten, wo sie stehen. VCs, die nicht interessiert sind, können sie einfach ignorieren oder sehr langsam sein, anstatt die Investition ganz abzulehnen, um sich die Möglichkeit zu erhalten, ihre Meinung zu ändern.

Das hat mich als Unternehmer verrückt gemacht und ich habe beschlossen, als Engel das Gegenteil zu tun. Ich habe mich für radikale Transparenz und Ehrlichkeit entschieden. Da ich so sehr mit dem Tagesgeschäft von OLX beschäftigt war, entwickelte ich eine Strategie zur Bewertung von Startups auf der Grundlage eines 1-stündigen Anrufs. In dem einstündigen Telefonat oder Treffen würde ich den Unternehmern sagen, ob ich investiere und warum. In 97 % der Fälle habe ich das Angebot abgelehnt und ihnen gesagt, was sich verbessern müsste, damit ich meine Meinung ändere.

Wir haben den Prozess für FJ Labs nicht wesentlich verändert, aber wir haben ihn so verfeinert, dass wir mehr Geschäfte bewerten können und besser skalierbar sind. Die meisten Startups werden zunächst von einem Mitglied des FJ-Teams geprüft, das seine Empfehlung in der Sitzung unseres Investitionsausschusses am Dienstag vorstellt. Falls erforderlich, führen Jose oder ich einen zweiten Anruf durch, nach dem wir unsere Anlageentscheidung treffen. Mit anderen Worten: Unternehmer erhalten nach höchstens 2 Anrufen innerhalb von 2 Wochen eine Investitionsentscheidung. Wenn wir uns entscheiden, nicht zu investieren, sagen wir ihnen, warum und was sich ändern müsste, damit wir unsere Meinung ändern.

Wenn ich beim ersten Anruf dabei bin, treffe ich die Investitionsentscheidung zum Schock des Unternehmers oft erst am Ende des Treffens. Ich finde das normal. Schließlich haben wir eine klare Anlageheuristik und -strategie und stehen zu unseren Überzeugungen. Ich liebe die Klarheit der Ziele und Gedanken.

C. Wir führen keine Geschäfte

Als Engel haben wir keine Geschäfte geführt. Als wir FJ Labs gründeten, kam es uns nie in den Sinn, traditionelle Risikokapitalgeber zu werden und Transaktionen zu leiten. Wir bevorzugen es, Unternehmer zu treffen, ihre verrückten Ideen zu hören und ihnen bei der Verwirklichung ihrer Träume zu helfen. Auf diese Weise können wir den rechtlichen und administrativen Aufwand vermeiden, der mit der Führung von Geschäften verbunden ist.

Außerdem haben wir als Engel die VCs immer als unsere Freunde betrachtet. Wir bauten enge Beziehungen zu vielen von ihnen auf und begannen, regelmäßige Telefonate zu organisieren, um uns über den Geschäftsverlauf auszutauschen. Unser Ansatz war sehr erfolgreich, und es machte keinen Sinn, ihn zu ändern. Deals zu leiten würde bedeuten, mit VCs um die Zuteilung zu konkurrieren. Es gibt viele tolle Angebote, an denen wir nicht teilnehmen können oder zu denen wir nicht eingeladen werden. Niemand, der bei klarem Verstand ist, würde uns gegenüber Sequoia bevorzugen, wenn wir die Art von VC wären, die Deals anführt. Das Schöne daran ist, dass die Unternehmer bei diesem Ansatz nicht wählen müssen. Sie können sowohl den Lead-VC ihrer Wahl als auch uns bekommen. Im Moment investieren wir in fast jedes Unternehmen, das wir wollen, und wir lieben es!

D. Wir nehmen keine Plätze im Vorstand ein

In gewisser Weise ist der Verzicht auf einen Vorstandssitz die natürliche Konsequenz aus dem Verzicht auf eine Führungsrolle, aber es gibt auch fundamentale Gründe, warum wir nicht in einem Vorstand sitzen wollen. Objektiv gesehen kann ein Investor nicht in mehr als 10 Boards vertreten sein, was nicht mit unserem stark diversifizierten Ansatz vereinbar ist. Schlimmer noch, ich habe beobachtet, dass die Unternehmen, die scheitern, am Ende viel mehr Arbeit und Zeit benötigen. Mit anderen Worten: Sie verwenden Ihre gesamte Zeit darauf, den Unternehmen zu helfen, die von 1 auf 0 fallen, und fast keine Zeit auf die Unternehmen, die am besten abschneiden und von 1 auf 100 steigen. Stattdessen sollten Sie die Unternehmen, die von 1 auf 0 fallen, ignorieren und Ihre Zeit damit verbringen, darüber nachzudenken, wie Sie den größten Wert für Ihre Raketenschiffe schaffen können.

Außerdem sind Vorstandssitzungen von einer gewissen Formalität und Starrheit geprägt, die verhindern, dass sie zum Kern der Sache vordringen. Sowohl als Unternehmer als auch als Investor waren die sinnvollsten strategischen Diskussionen, die ich je geführt habe, informelle 1:1-Kaffeegespräche und keine formellen Vorstandssitzungen. Unzählige Male wurde mir gesagt, dass das Gespräch, das ich mit einem Unternehmer geführt habe, das bedeutendste war, das er je hatte.

Wenn wir keine Sitze im Aufsichtsrat einnehmen, bedeutet das nicht, dass wir lediglich passive Investoren sind. Der Wert, den wir bieten, hat eine andere Form.

E. Unser wichtigster Mehrwert besteht darin, bei der Mittelbeschaffung und bei der Offline-Werbung zu helfen und die Dynamik des Marktes zu durchdenken.

Viele Fonds mit einem verwalteten Vermögen in Milliardenhöhe verfügen über vollwertige Plattformteams mit vielen Risikopartnern. Sie verfügen über Headhunter und Experten in verschiedenen Bereichen, um Portfoliounternehmen zu unterstützen. Wir haben nicht die Mittel, all diese Dinge zu tun. Stattdessen haben wir beschlossen, uns auf drei differenzierte Arten der Hilfe zu konzentrieren.

In erster Linie helfen wir Startups bei der Kapitalbeschaffung. Wir helfen ihnen entweder dabei, ihre bestehende Finanzierungsrunde abzuschließen oder zukünftige Finanzierungsrunden einzuleiten. Letztendlich legt FJ Labs die Bedingungen der Runde nicht fest. Wir wollen nur, dass die Unternehmen, die wir lieben, finanziert werden. Wir führen alle 8 Wochen Gespräche mit etwa 100 VCs, die fast alle Phasen und Regionen abdecken. Wir haben einen maßgeschneiderten Ansatz, bei dem wir die richtigen VCs den richtigen Startups vorstellen. Die VCs lieben es, weil sie einen differenzierten, maßgeschneiderten Dealflow erhalten. Die Unternehmer lieben es, weil sie Treffen mit Top-VCs bekommen. Wir lieben es, weil die Startups, die uns am Herzen liegen, finanziert werden.

Bevor der Unternehmer auf den Markt geht, versuchen wir, ihm in einem Telefonat ein Feedback zu geben, wo er steht, und sein Deck und seinen Pitch zu überprüfen. Wenn wir das Gefühl haben, dass sie bereit sind, machen wir die entsprechenden Einführungen.

Wir können auch dabei helfen, die Dynamik des Marktes zu durchdenken. Sollten Sie mit der Angebots- oder der Nachfrageseite beginnen? Wie lokal sollten Sie sein? Soll der Rake 1%, 5%, 15% oder 50% betragen? Sollte die Harke auf der Angebotsseite oder auf der Nachfrageseite genommen werden? Sollten Sie für eine Seite des Marktes zusätzliche Dienstleistungen anbieten? Wir sehen so viele Märkte, dass wir eine Menge Mustererkennung entwickelt haben und dabei helfen können, strategische Kernfragen zu durchdenken.

Und schließlich können wir Portfolio-Unternehmen bei ihrer Offline-Werbung, insbesondere bei der Fernsehwerbung, helfen. William Guillouard, einer unserer Venture Partner, war Chief Marketing Officer bei OLX, wo wir über 500 Millionen Dollar für Fernsehwerbung ausgegeben haben. Wir haben Methoden entwickelt, um TV-Kampagnen so durchzuführen, wie wir Online-Kampagnen durchführen, mit Attributionsmodellen und LTV-zu-CAC-Analysen. In mehreren Fällen ist es uns gelungen, Unternehmen über das Fernsehen schnell zu skalieren, und zwar mit einer besseren Stückkostenrechnung als über Google und Facebook. Natürlich gilt dies nur für eine kleine Gruppe von Portfoliounternehmen, die auf dem Massenmarkt tätig sind, eine gute Stückzahlökonomie haben und groß genug sind, um den Einsatz von TV zu rechtfertigen, aber für diese Unternehmen kann es eine große Veränderung bedeuten.

F. Wir haben die Prüfgrößen durch Rundung festgelegt

Wir wollen nicht mit den traditionellen Risikokapitalgebern um die Zuteilung konkurrieren. Wir sehen uns als kleinen Co-Investor mit Mehrwert an ihrer Seite und wir möchten, dass sie uns zu ihren besten Geschäften einladen wollen. Das bedeutet, dass wir in jeder Phase, insbesondere in der Seed-Phase, eine maximale Checkgröße einsetzen können. In einer typischen $3M-Seed-Runde investiert der Hauptinvestor $1,5-2M. Um die richtige Größe im Verhältnis zum Vorsprung zu haben, investieren wir derzeit 390.000 $ in der Startphase. Wir könnten wahrscheinlich in jeder Phase etwas mehr Kapital einsetzen und unsere Scheckgrößen in der Zukunft leicht erhöhen, wenn unser Fonds etwas größer wird, aber unsere Investitionsgröße wird im Verhältnis zur Größe des Hauptakteurs immer klein sein.

In der Pre-Seed-Phase gibt es oft keine Fonds, die investieren. Die Runden bestehen oft aus einer Gruppe von Engeln. In diesem Fall sind wir mit unserer Investition von 220.000 $ zwar der größte Investor, aber wir betrachten uns nur als einen der Engel und nicht als einen echten Hauptinvestor.

Wir investieren auch $220 in Unternehmen, die wir für interessant halten, die aber nicht in unsere Standardallokation investieren möchten. Wir tun dies aus einer Vielzahl von Gründen. Vielleicht ist die Bewertung etwas zu hoch, die Wirtschaftlichkeit der Einheit nicht ganz erwiesen oder das Startup ist in einem Bereich tätig, den wir interessant finden, über den wir aber nicht viel wissen.

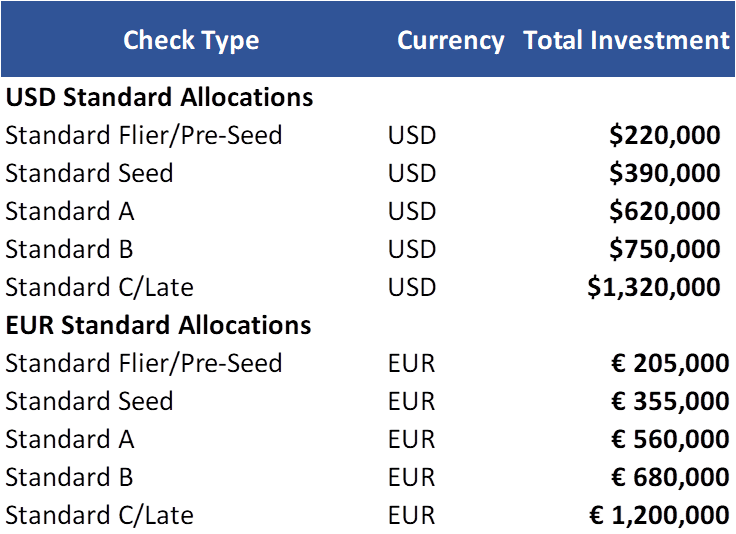

Nachstehend finden Sie unsere aktuellen Standardzuteilungen.

G. Wir bewerten Nachfolgeprodukte auf einer eigenständigen Basis

Das klare Motto im Silicon Valley ist, dass man auf seine Gewinner setzt, unabhängig vom Preis. Wir erheben Einspruch gegen den zweiten Teil dieser Aussage. Wir haben uns immer Gedanken über die Bewertung gemacht und das hat uns gut getan. Wie ich in einem späteren Blog-Beitrag über die Bewertungskriterien von FJ Labs erläutern werde, investieren wir nicht, wenn wir der Meinung sind, dass die Bewertung eines Startups im Verhältnis zur Traktion zu hoch ist, selbst wenn wir den Unternehmer und sein Geschäft lieben.

Wir bewerten Folgegeschäfte so, als ob es das erste Mal wäre, dass wir in das Unternehmen investieren würden. Damit die Bewertung objektiv bleibt, führt ein anderes Teammitglied als dasjenige, das die ursprüngliche Anlageempfehlung abgegeben hat, die Analyse durch. Die Frage, die wir zu beantworten versuchen, ist folgende: Würden wir mit dem, was wir jetzt über das Team und das Unternehmen wissen, zu dieser Bewertung in das Unternehmen investieren?

Je nachdem, wie sehr uns die Antwort auf diese Frage zusagt, versuchen wir, die Investition anteilig, pro-rata oder einfach weiterzugeben. In den letzten Jahren, als immer mehr Fonds in spätere Phasen wechselten, hatten wir oft das Gefühl, dass unsere besten Unternehmen überbewertet waren und wir sie in diesen späteren Phasen nicht weiterverfolgt haben. Bis heute haben wir 24% unserer Investitionen weiterverfolgt.

Außerdem können wir es uns angesichts unserer Fondsgröße oft nicht leisten, unsere Pro-Ratas zu machen, da sie den größten Teil des eingesetzten Kapitals ausmachen würden. Noch schlimmer ist, dass wir angesichts unseres geringen Anteils an den Unternehmen in einer späteren Phase Informationsrechte verlieren und nicht mehr wissen, wie gut das Unternehmen läuft. Wenn wir das Gefühl haben, dass der Preis stimmt, verkaufen wir daher manchmal 50% unserer Position im Rahmen von Sekundärtransaktionen, in der Regel an die federführenden VCs, wenn eine Runde stattfindet.

In gewisser Weise verfolgen wir die genau gegenteilige Strategie des Silicon Valley: Wir verkaufen unsere Gewinner, anstatt sie zu verdoppeln. Das erklärt, warum unser realisierter IRR so hoch ist. Einer der Gründe, warum wir Secondaries suchen, liegt in unserem Geschäftsmodell begründet. Im Gegensatz zu großen Fonds leben wir nicht von Gebühren. Wir haben gerade unseren Break-Even-Punkt mit FJ Labs erreicht. Nachdem wir jahrelang unsere Kostenstruktur mit Millionen von Investitionen aus eigener Tasche subventionieren mussten, decken die Verwaltungsgebühren, die wir einnehmen, nun unsere Ausgaben. Aber wir haben noch einen weiten Weg vor uns. Jose und ich zahlen nicht selbst und erstatten auch nicht unsere Ausgaben.

Unser Geschäftsmodell ist anders. Wir verdienen Geld mit Exits. Wir brauchen das Kapital aus erfolgreichen Exits, um weiterhin in neue Startups zu investieren, weil wir einen so großen Prozentsatz des eingesetzten Kapitals ausmachen. Bis heute haben wir 114 Millionen Dollar der 284 Millionen Dollar bereitgestellt. Wir können es uns nicht leisten, ein Jahrzehnt auf den endgültigen Ausstieg zu warten, denn wir wollen weiterhin in dem Tempo investieren, in dem wir investiert haben.

Wie Sie sich vorstellen können, sind solche Zweitausgänge nur bei den absolut besten Unternehmen möglich. Niemand ist daran interessiert, Positionen in Unternehmen aufzukaufen, denen es nicht gut geht. Selbst bei den besten Unternehmen können wir nur verkaufen, weil wir kleine Positionen besitzen und nicht im Vorstand sitzen. Von unserer Verkaufsbereitschaft geht kein anderes Signal aus als unser Bedarf an Liquidität. In der Tat werden wir oft gebeten, aus Gefälligkeit zu verkaufen, anstatt dass wir verkaufen wollen. Es kann zum Beispiel sein, dass Andreesen, Greylock und Sequoia alle in ein Unternehmen in der Serie B investieren wollen. Der Unternehmer liebt alle 3 und möchte nicht, dass sie einen Konkurrenten finanzieren. Die Fonds wollen jeweils eine Beteiligung von mindestens 15%. Der Unternehmer möchte keine 45%ige Verwässerung. Sie machen eine Primärrunde für 30% und organisieren eine Sekundärrunde für den Rest. Sie fragen uns, ob es uns etwas ausmachen würde, einen Teil unserer Position im Sekundärmarkt zu verkaufen, um die Runde abzuschließen.

Wir haben lange und intensiv darüber nachgedacht, wie viel wir in solchen Situationen verkaufen sollten. Am Ende haben wir uns für den Verkauf von 50% entschieden. Es verschafft uns Liquidität und einen großartigen Ausstieg, während wir uns gleichzeitig viel Potenzial bewahren, wenn sich das Unternehmen erstaunlich gut entwickelt. Unser Fondsmultiplikator wäre höher, wenn wir bis zum Ende durchhalten würden, aber unser IRR wäre niedriger. Wenn man jedoch bedenkt, dass wir das gesamte Kapital, das wir aus dem Exit erhalten, im Wesentlichen in Unternehmen in einem früheren Stadium umschichten, in denen wir mehr Potenzial sehen, ist unser realer Multiplikator und IRR höher, wenn wir den Sekundärmarkt verfolgen, wenn Sie die Rendite berücksichtigen, die wir durch die Umschichtung des Kapitals erzielen.

H. Wenn dem Fonds das Geld ausgeht, wird einfach der nächste Fonds aufgestockt und die Folgemaßnahmen erfolgen aus dem nächsten Fonds

Wir folgen nicht dem traditionellen Portfolioaufbau. Das Portfolio ist lediglich die Summe der einzelnen Anlagen und Folgeinvestitionen, die wir tätigen. Das Konstrukt ist vollständig von unten nach oben aufgebaut. Wir setzen nur das Kapital ein, das wir haben, und wenn uns das Kapital ausgeht, nehmen wir den nächsten Fonds auf. Wir passen die Investitionsgrößen an, um sicherzustellen, dass jeder Fonds über 2 bis 3 Jahre eingesetzt wird, aber das ist auch schon alles.

In Anbetracht der Tatsache, dass wir nicht wissen, ob wir nachziehen werden, und dass wir nur in 24% der Fälle nachziehen, macht es keinen Sinn, Kapital für Nachfolgeprojekte zu reservieren. Außerdem liegen viele der Folgegeschäfte außerhalb des 2- bis 3-jährigen Kapitaleinsatzbereichs eines Fonds. Daher haben wir unseren LPs gesagt, dass wir Folgeinvestitionen aus dem jeweiligen Fonds tätigen werden, wenn wir die Entscheidung für eine Folgeinvestition treffen. Wir sagen ihnen auch, dass sie in jeden Fonds investieren sollen, um genau das gleiche Engagement wie wir zu haben.

Beachten Sie, dass wir die Position nicht von einem Fonds zum anderen verkaufen würden. Es gibt nur eine Anlageentscheidung: Wir investieren, halten oder verkaufen.

I. Wenn Sie in der Vergangenheit für uns erfolgreich waren, werden wir Sie bei Ihrem neuen Startup unterstützen, auch wenn es kein Marktplatz ist.

Wir halten zu den Gründern, die es gut mit uns meinen. Zu diesem Zeitpunkt haben wir etwa 1.400 Gründer in 600 Unternehmen unterstützt. 200 von ihnen hatten Ausgänge und die Hälfte von ihnen war erfolgreich. Viele der erfolgreichen Gründer haben anschließend neue Unternehmen gegründet. So haben wir zum Beispiel in Archer(www.flyarcher.com), ein Startup-Unternehmen für elektrische VTOL-Flugzeuge, investiert. Wir haben Brett Adcock und Adam Goldstein bei ihrem Startup-Unternehmen Vettery unterstützt, das an Adecco verkauft wurde. Wir haben uns gefreut, sie bei ihrem neuen Startup zu unterstützen, obwohl wir keine Erfahrung mit selbstfliegenden Elektroflugzeugen haben.

Zusammenfassend lässt sich sagen, dass wir uns zwar nicht auf eine bestimmte Anzahl von Geschäften, eine bestimmte Phase oder eine bestimmte Region festlegen, in die wir jedes Jahr investieren wollen, aber die Dinge laufen so ab, dass wir am Ende eine Investitionsstrategie verfolgen, die sich wie folgt zusammenfassen lässt:

- Pre-Seed / Seed / Serie A Fokus

- Legen Sie Investitionsgrößen pro Runde fest, die im Durchschnitt bei 400.000 $ liegen.

- Fokus auf den Marktplatz (70% der Deals)

- Globale Investoren, aber mit den meisten Deals in den USA, gefolgt von Westeuropa, Brasilien und Indien

- 100+ Investitionen pro Jahr

- Investitionsentscheidung 1-2 Wochen nach dem ersten Treffen

- Wir bewerten Folgeinvestitionen auf Einzelbasis und folgen im Durchschnitt bei 24% der Investitionen

- Wir reservieren keine Mittel für Folgemaßnahmen. Wir investieren aus dem Fonds, den wir zum Zeitpunkt der Investition gerade einsetzen.

- Wir führen keine Runden

- Wir treten nicht in Gremien ein

- Wir helfen Portfolio-Unternehmen bei der Kapitalbeschaffung

Um Ihnen ein Gefühl für die Größenordnung zu geben: Unser neuester 175-Millionen-Dollar-Fonds wird wahrscheinlich über 500 Investitionen haben. Interessant ist, dass wir zwar keine Modellierung oder Portfoliokonstruktion vorgenommen haben, diese stark diversifizierte Strategie jedoch bei weitem am effektivsten zu sein scheint. Es gibt ein sehr durchdachtes Papier von Abe Othman, dem Leiter der Abteilung Data Science bei AngelList, in dem er vorschlägt, dass die beste Strategie bei der Gründung darin besteht, in jedes “glaubwürdige” Geschäft zu investieren. Das beweist die Angelist’s Performance-Analyse für LPs die eindeutig feststellt, dass “Investitionen in mehr Unternehmen tendenziell zu höheren Anlagerenditen führen. Im Durchschnitt steigen die mittleren Renditen pro Jahr um 9,0 Basispunkte und die durchschnittlichen Renditen pro Jahr um 6,9 Basispunkte für jedes zusätzliche Unternehmen, in das ein LP investiert ist.”

Unsere Renditen geben dieser Theorie Recht. Bis zum 30. April 2020 haben wir 284 Millionen Dollar in 571 Startups investiert. Wir hatten 193 Exits mit einem realisierten IRR von 62%. Ich vermute, dass die Diversifizierung aus mehreren Gründen gut funktioniert:

- Venture-Renditen folgen eher einem Potenzgesetz als einer normalen Gaußschen Verteilungskurve. Es ist wichtig, in den Unternehmen zu sein, die alle Renditen erwirtschaften. Wenn Sie in mehr Unternehmen investieren, erhöht sich die Wahrscheinlichkeit, dass Sie die Gewinner treffen.

- Wenn Sie in mehr Unternehmen investieren, erhöht sich Ihr Profil als Investor, was wiederum Ihren Dealflow verbessert. Dies wird noch verstärkt, wenn Sie eine Marke als “must have”-Investor für eine bestimmte Kategorie etablieren, wie wir es bei den Marktplätzen tun.

- Wenn Sie mehr Unternehmen bewerten, erhalten Sie mehr Daten, um Muster zu erkennen und Ihre Anlagekriterien und -thesen zu verbessern.

Das Schöne an unserer Strategie ist, dass sie organisch ist und von unten nach oben geht. Wir entwickeln ihn im Laufe der Zeit weiter, wenn wir beobachten, dass sich die Bedingungen entwickeln, sei es auf der Makroebene, in der Risikokapitalbranche oder speziell im Technologiebereich. Vor einem Jahrzehnt haben wir zum Beispiel viel in der Türkei und in Russland investiert. Nachdem Putin in Georgien einmarschiert ist und die Krim annektiert hat, und nachdem Erdogan in der Türkei gewählt wurde, haben wir unsere Investitionen in beiden Ländern eingestellt, da wir richtig vermutet haben, dass das Risikokapital und die Exits versiegen würden. Ebenso haben wir vor Februar 2018 nicht in Unternehmen investiert, die sich in der Vorgründungsphase befinden, also oft vor der Markteinführung. Dennoch haben die Risikokapitalgesellschaften ihre Fondsgröße weiter erhöht. Um größere Kapitalbeträge einzusetzen, sind diese Fonds in spätere Phasen gewechselt, was die Bewertungen in diesen Phasen in die Höhe getrieben hat, da mehr Kapital für die gleiche Anzahl von Geschäften eingesetzt wurde. Wir hielten es für sinnvoll, kontraproduktiv zu sein und in frühere Phasen zu gehen, in denen das Kapital versiegte. Nachdem wir eine zunehmende Anzahl von B2B-Marktplätzen gesehen haben, bei denen der Marktplatz den Anbieter für die Nachfrageseite auswählt, haben wir unsere Marktplatz-Investitionsthese weiterentwickelt.

Es wird interessant sein, wie sich unsere Strategie in den kommenden Jahren entwickeln wird. Ich kann mir zum Beispiel eine Zukunft vorstellen, in der wir unsere Frühphasenstrategie von unserer Spätphasenstrategie unterscheiden und separate Fonds für diese Möglichkeiten auflegen. Die Zeit wird es zeigen, ich weiß nur, dass es Spaß machen wird!