El enfoque de inversión de FJ Labs tiene su origen en sus raíces (lee La génesis de FJ Labs). FJ Labs es la extensión de las actividades de inversión ángel de José y mías. Ampliamos nuestras actividades y procesos, pero no cambiamos la estrategia.

La mayoría de los fondos de capital riesgo tienen muy bien definida la construcción de su cartera. Invierten los fondos recaudados durante un periodo concreto, en un tipo concreto de empresa, en un número concreto de empresas, invirtiendo una cantidad concreta de inversión, en una fase concreta, en una geografía concreta. Estos fondos dirigen las rondas y los socios ocupan puestos en el consejo de administración. Reservan una cierta cantidad de capital para hacer seguimientos y suelen hacer seguimientos. Las normas de los fondos son tales que los fondos posteriores no pueden invertir en las empresas del fondo anterior. El fondo realiza una exhaustiva diligencia debida e invierte en menos de 7 operaciones al año.

Un típico fondo de capital riesgo de 175 millones de dólares puede tener este aspecto:

- Sólo EE.UU.

- Enfoque de la serie A

- Sólo empresas B2B SAAS

- Invierte entre 5 y 7 millones de dólares en cheques principales de la Serie A

- El objetivo es invertir en 20 empresas en un periodo de 3 años

- 40% del capital reservado a las acciones de seguimiento

- Seguimiento en la mayoría de las empresas de la cartera

- Los socios ocupan puestos en el consejo

- Las inversiones tardan de 2 a 4 meses desde la primera reunión

Los Laboratorios FJ no funcionan así. Como hacíamos cuando éramos ángeles, evaluamos todas las empresas de nuestra cartera e invertimos en las que nos gustan. Decidimos si invertimos o no basándonos en dos llamadas de 60 minutos en el transcurso de una o dos semanas. No dirigimos y no ocupamos puestos en el consejo. En otras palabras, se podría decir que invertimos en cualquier fase, en cualquier geografía, en cualquier sector, con una diligencia debida extremadamente limitada. Ésas son las mismas palabras que ahuyentaron a los inversores institucionales y nos hicieron pensar que nunca conseguiríamos un fondo.

Dada esta «estrategia», cabría esperar que la composición de nuestra cartera variara drásticamente con el tiempo. De hecho, ha sido muy constante a lo largo de los años. Hay varias razones para ello.

- El número de operaciones que evaluamos semanalmente ha sido notablemente constante a lo largo de los años

En una próxima entrada del blog detallaré cómo FJ Labs consigue el flujo de acuerdos. Pero para que te hagas una idea, recibimos más de 100 oportunidades de inversión cada semana. Sin embargo, no evaluamos todas ellas. Muchos están claramente fuera de alcance: hardware, IA, tecnología espacial, biotecnología, etc. sin un componente de mercado. Muchos otros son demasiado vagos: «Tengo una gran oportunidad de inversión online; ¿quieres recibir una cubierta?».

Si no haces el esfuerzo de darte cuenta de que nos centramos en los mercados online e incluyes suficiente información para que podamos evaluar si queremos profundizar en el trato o no, no responderemos ni haremos un seguimiento.

De media, evaluamos entre 40 y 50 ofertas cada semana. En 2019, por ejemplo, evaluamos a 2.542 empresas, lo que supone una media de 49 por semana.

2. El porcentaje de operaciones en las que invertimos se ha mantenido prácticamente constante

Hay mucha especificidad en «invertimos en empresas que nos gustan». Tenemos criterios de evaluación y tesis de inversión extremadamente específicos que vamos perfeccionando. Los detallaré en posteriores entradas del blog. Aunque invertimos en todas las industrias, en todas las geografías y en todas las etapas, tenemos una especificidad: invertimos en marketplaces.

A lo largo de los años hemos invertido en torno al 3% de las operaciones que evaluamos. En 2019, por ejemplo, realizamos 83 inversiones por primera vez. En otras palabras, invertimos en el 3,3% de las 2.542 operaciones que evaluamos.

3. La distribución de los tratos que recibimos no es aleatoria ni coherente a lo largo del tiempo

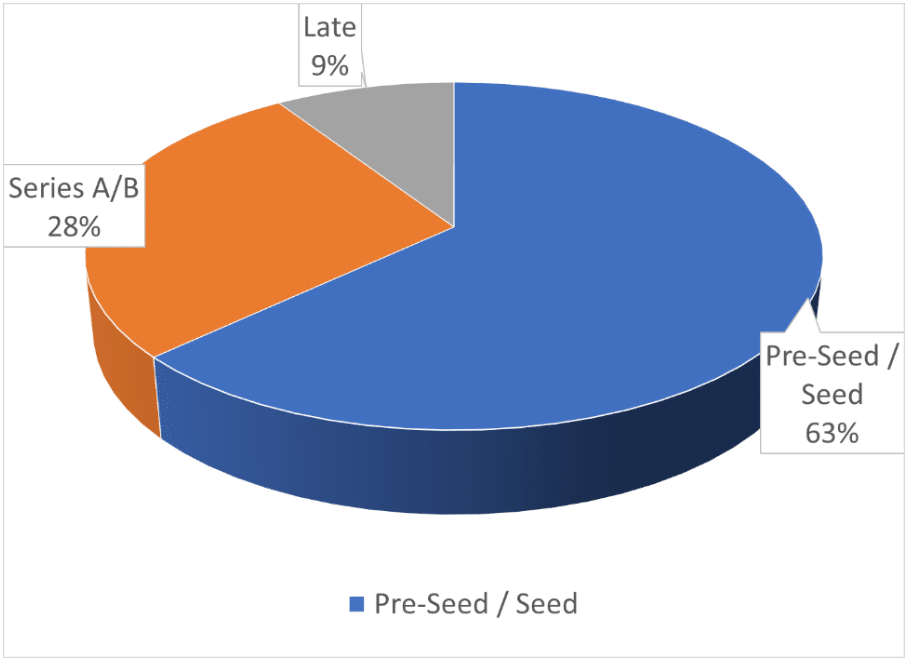

En general, hay muchos más acuerdos de pre-semilla y semilla que de Serie A y Serie B. A su vez, hay más acuerdos de Serie A y B que de fases posteriores. Además, como se nos conoce como inversores ángeles que extienden cheques relativamente pequeños, recibimos desproporcionadamente más operaciones en fases tempranas que en fases posteriores. En consecuencia, la mayoría de nuestras inversiones son de fase semilla o anteriores, aunque el número de Serie A ha ido aumentando en los últimos años.

4. Aunque evaluamos ofertas de cualquier país, tenemos preferencias específicas

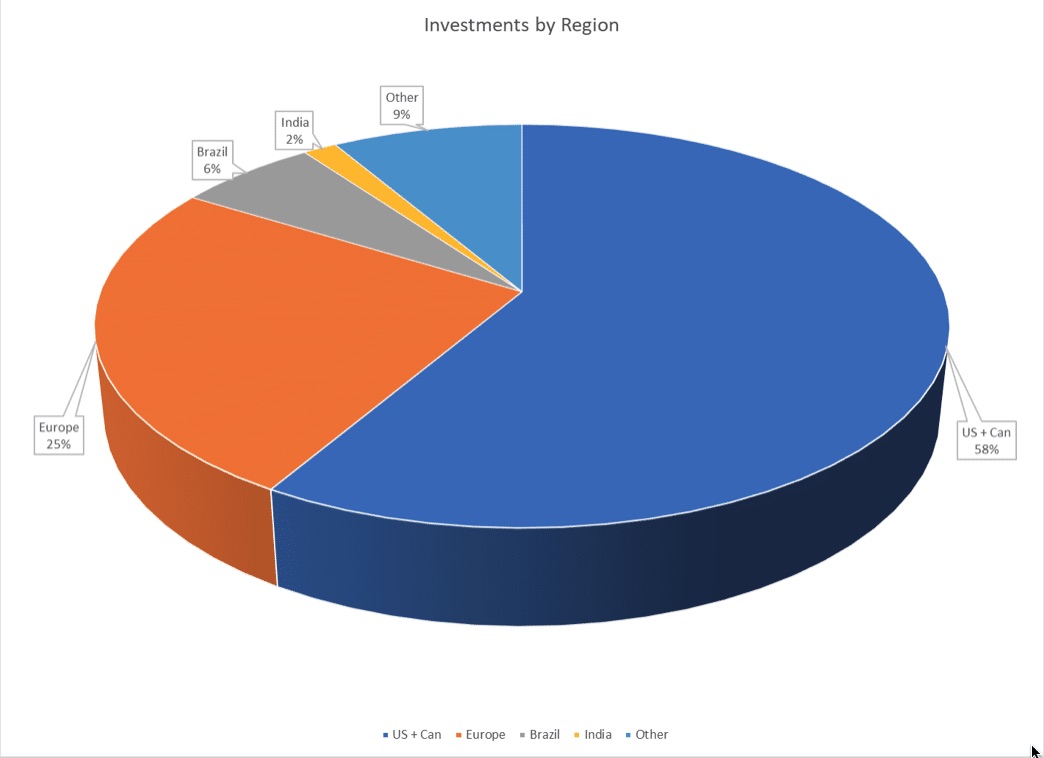

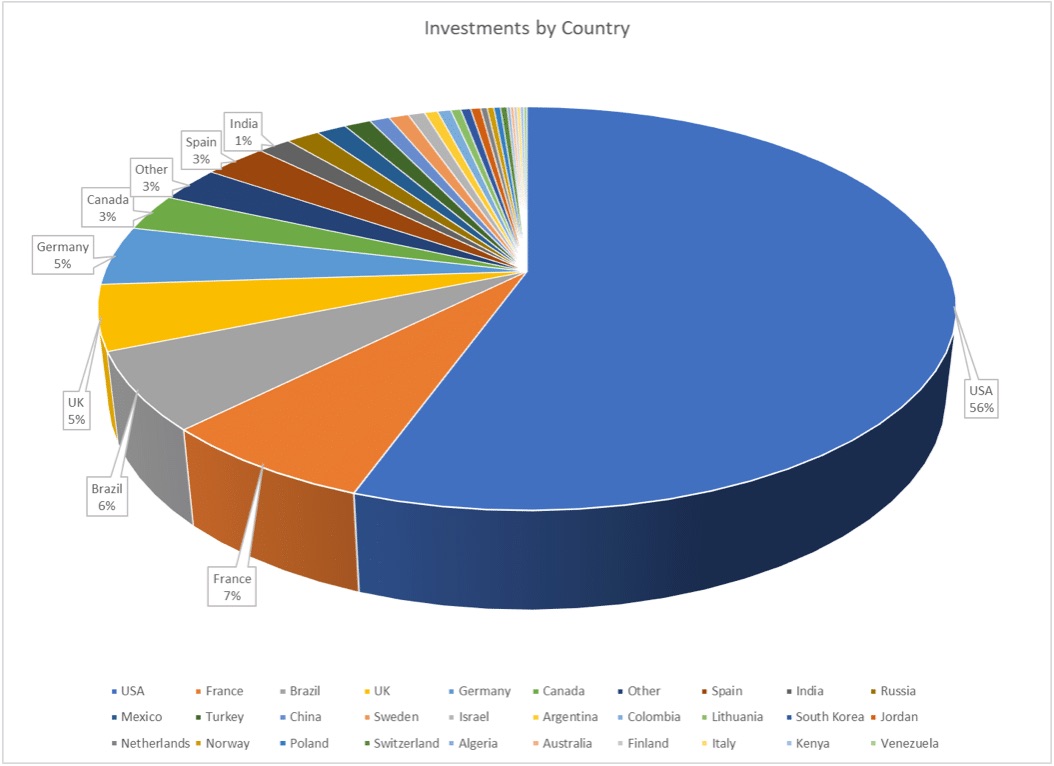

Aunque somos inversores globales, tenemos nuestra sede en Nueva York y la mayor parte de la innovación del mercado procede de EEUU. En consecuencia, la mayor parte de nuestro flujo de operaciones procede de EEUU y la mayoría de nuestras inversiones están en EEUU. Al mismo tiempo, José vive en Londres y yo soy francesa, así que recibimos mucho flujo de acuerdos europeos. Dada la huella global de OLX, también soy muy visible en muchos mercados emergentes.

Aunque evaluamos operaciones en todos los países, cuando nos fijamos en las startups de los mercados emergentes, nos centramos en los grandes mercados que tienen ecosistemas de riesgo y mercados financieros más sólidos. En la actualidad, esto significa sobre todo Brasil e India. Eso no quiere decir que nunca vayamos a invertir en mercados más pequeños. Invertimos en Rappi en Colombia, Yassir en Argelia y Lori Systems en Kenia, por ejemplo, pero el listón para que invirtamos es mucho más alto.

El principal problema de los mercados emergentes más pequeños es la falta de capital de Serie A y B y la falta de salidas. Hay ricos locales que invertirán ángeles en casi todos los países del mundo. Además, si te abres camino, lo que suele significar más de 100 millones de dólares de ingresos y 100 millones de dólares de valoración, los fondos globales estadounidenses como Tiger Global te encontrarán para invertir (en lo que normalmente sería una Serie C) dondequiera que estés ubicado.

Sin embargo, la mayoría de los mercados más pequeños no tienen inversores de Serie A y B, lo que hace ridículamente difícil que las empresas pasen de la fase de semilla a la de ruptura, especialmente si el mercado nacional es pequeño. Peor aún, hay pocas salidas para esas empresas, incluso para las que tienen éxito, porque los países en los que están no están en la lista de prioridades de los grandes adquirentes mundiales.

Hasta la fecha, el 58% de nuestras inversiones se han realizado en EE.UU. y Canadá (sobre todo en EE.UU.), el 25% en Europa, el 6% en Brasil, el 2% en India y todos los demás países juntos representan el 9%.

Más allá de esto, tenemos algunos otros principios rectores.

A. Nos centramos en los mercados

Mi fascinación por los mercados tiene su origen en mi temprana fascinación por la economía. Descubrí a Adam Smith y a David Ricardo en mi adolescencia. Su trabajo resonó en mí porque explicaba cómo estaba estructurado el mundo mejor que cualquier otra cosa que encontrara. Por eso estudié economía en Princeton, lo que aumentó aún más mi interés por el diseño del mercado y los sistemas de incentivos.

Cuando me licencié en 1996, no pensé que me llevaría a nada práctico. Cuando tenía 21 años y era tímida e introvertida, me fui a trabajar a McKinsey durante dos años. Aunque quería ser empresario de Internet, creía que McKinsey sería el equivalente a una escuela de negocios, salvo que me pagaban. Dos años más tarde sentí que había aprendido lo que había venido a aprender y que estaba preparada para aventurarme en el mundo de la iniciativa empresarial.

Cuando empecé a pensar en ideas de empresas que podría crear, me di cuenta de que muchas no eran apropiadas para una inexperta de 23 años. Construir empresas tipo Amazon requería gestionar cadenas de suministro complejas. Las empresas de tipo Etrade requerían la obtención de licencias de corretaje o bancarias. Además, la mayoría de las ideas requerían mucho capital. Cuando me topé con el sitio web de eBay, fue amor al primer clic. Inmediatamente me di cuenta de la extraordinaria cantidad de valor que podría crearse aportando transparencia y liquidez a los mercados antes opacos y fragmentados de objetos de colección y de segunda mano que se negociaban sobre todo en ventas de garaje fuera de Internet. También me di cuenta de la eficiencia de capital que tendría el modelo, ya que desencadenaba potentes efectos de red con cada vez más compradores que traían a cada vez más vendedores que, a su vez, traían a cada vez más compradores. Además, sabía que podía construirlo. Construir un sitio como eBay tiene su propia complejidad en cuanto a resolver el problema del huevo y la gallina de averiguar con qué empezar y cómo monetizar, pero era el tipo de complejidad para la que me sentía perfectamente capacitado.

Fundé Aucland, un sitio europeo de subastas en línea, en julio de 1998. Acabé convirtiéndola en uno de los mayores sitios de subastas online de Europa antes de que se fusionara con un competidor que cotizaba en bolsa, QXL Ricardo. Curiosamente, más tarde fueron adquiridos por Naspers (como también lo sería OLX). Mientras dirigía Aucland, un colega de McKinsey me presentó a un grupo de licenciados en Harvard y Stanford. Confirmé su creencia de que debían lanzar un sitio similar a eBay en Latinoamérica y acepté proporcionarles la tecnología y el plan de negocio para hacerlo. Deremate nació y se convirtió en uno de los principales sitios de subastas de América Latina hasta que se fusionó con MercadoLibre antes de su salida a bolsa.

Me encantó construir Aucland. Me encantó el matiz de hacer coincidir la oferta y la demanda categoría por categoría y construir una verdadera comunidad de usuarios. Tras el estallido de la burbuja de Internet, creé Zingy, una empresa de tonos de llamada, porque quería ser empresario y sentía que podía crear una startup rentable y con éxito en un mundo sin capital riesgo. Sin embargo, no era amor verdadero. Era un medio para conseguir un fin. La hice rentable, la hice crecer hasta 200 millones de dólares de ingresos antes de venderla por 80 millones. Ahora podría volver a los mercados.

En los años intermedios había visto tanto el auge de Craigslist como los primeros mercados verticales como Stubhub y Elance (ahora Upwork). Me entusiasmó construir OLX. Era la empresa que debía construir. Es lo que sería Craigslist si se gestionara bien: primero móvil con contenido totalmente moderado, sin spam, estafas, prostitución, anuncios personales y asesinatos, atendiendo a las mujeres, que son las principales responsables de la toma de decisiones en todas las compras domésticas. Ahora da servicio a más de 350 millones de usuarios al mes en 30 países, en su mayoría mercados emergentes, donde forma parte del tejido social. Permite a millones de personas ganarse la vida y mejora la vida cotidiana, al tiempo que su uso es gratuito.

OLX me permitió avanzar en mi oficio y enamorarme aún más de la belleza y la elegancia de los mercados. Como estaba ocupado dirigiendo OLX con sus cientos de empleados en todo el mundo, decidí centrarme en los marketplaces como inversor ángel, ya que me sentía en una posición única para tomar decisiones de inversión rápidas.

Esta especialización creó su propio efecto de red. Ser conocido como inversor en mercados mejoró mi flujo de operaciones en mercados, mejoró mi reconocimiento de patrones y me permitió desarrollar tesis y heurísticas más sólidas. Cuando FJ Labs evolucionó a partir de José y mis actividades de inversión ángel, simplemente seguimos por el camino del mercado en el que ya estábamos.

En 2020, los mercados seguirán siendo tan relevantes como siempre. Todavía estamos al principio de la revolución tecnológica y los mercados tendrán un papel importante en la próxima década y más allá.

B. Decidimos con rapidez y transparencia

Como empresaria, siempre odié lo lento que era el proceso de recaudación de fondos y el tiempo que llevaba. Pasan semanas entre las reuniones con los inversores de capital riesgo, aunque sólo sea porque utilizan el tiempo como elemento de diligencia debida. Los empresarios deben ser muy cuidadosos a la hora de llevar a cabo un proceso ajustado para conseguir hojas de plazos al mismo tiempo que crean la cantidad adecuada de FOMO. Los empresarios rara vez saben a qué atenerse. Las sociedades de capital riesgo que no estén interesadas pueden simplemente fantasmear con ellos o ser terriblemente lentas, en lugar de pasar directamente de la inversión para preservar la opcionalidad de cambiar de opinión.

Me volvió loco como empresario y decidí hacer lo contrario como ángel. Opté por la transparencia y la honestidad radicales. Como estaba tan ocupado dirigiendo las operaciones diarias de OLX, ideé una estrategia para evaluar las startups basándome en una llamada de 1 hora. En la llamada o reunión de una hora les diría a los empresarios si iba a invertir y por qué. En el 97% de los casos pasaba de la oportunidad y les decía lo que tendría que mejorar para cambiar de opinión.

No cambiamos mucho el proceso para FJ Labs, aunque lo perfeccionamos de forma que nos permite evaluar más acuerdos y ser más escalables. La mayoría de las startups son revisadas primero por un miembro del equipo de FJ, que presenta su recomendación en la reunión de nuestro comité de inversión de los martes. Si está justificado, José o yo hacemos una segunda llamada, tras la cual tomamos nuestra decisión de inversión. En otras palabras, los empresarios obtienen una decisión de inversión tras un máximo de 2 llamadas a lo largo de 2 semanas. Si decidimos no invertir, les decimos por qué y qué tendría que cambiar para que cambiáramos de opinión.

Si estoy en la primera llamada, a menudo tomo la decisión de invertir al final de la reunión, para sorpresa del empresario. Me parece normal. Al fin y al cabo, tenemos una heurística y una estrategia de inversión claras y mantenemos nuestras convicciones. Me encanta la claridad de propósito y pensamiento.

C. No dirigimos tratos

Como ángeles no dirigimos tratos. Cuando creamos FJ Labs nunca se nos ocurrió convertirnos en inversores de capital riesgo tradicionales y dirigir operaciones. Preferimos conocer a empresarios, escuchar sus locas ideas y ayudarles a hacer realidad esos sueños. Esto nos permite evitar el trabajo legal y administrativo que conlleva dirigir acuerdos.

Además, como ángeles siempre vimos a los CR como nuestros amigos. Establecimos sólidas relaciones con muchos de ellos y empezamos a organizar llamadas periódicas para compartir el flujo de operaciones. Nuestro enfoque tenía mucho éxito y no tenía sentido cambiarlo. Liderar acuerdos significaría competir con las sociedades de capital riesgo por la asignación. Hay muchas ofertas increíbles en las que no podríamos participar ni ser invitados. Nadie en su sano juicio nos elegiría antes que a Sequoia si fuéramos el tipo de capital riesgo que dirige los acuerdos. Lo bueno es que con el enfoque actual los empresarios no necesitan elegir. Pueden conseguir tanto al VC líder que elijan como a nosotros. Ahora mismo, invertimos en casi todas las empresas que queremos, ¡y nos encanta!

D. No ocupamos puestos en el consejo

En cierto modo, no ocupar puestos en los consejos es la consecuencia natural de no dirigir, pero tenemos razones fundamentales para no querer sentarnos en los consejos. Objetivamente, un inversor no puede estar en más de 10 consejos de forma efectiva, lo que no es compatible con nuestro enfoque altamente diversificado. Peor aún, he observado que las empresas que fracasan acaban necesitando mucho más trabajo y tiempo. En otras palabras, acabas dedicando todo tu tiempo a ayudar a las empresas que van de 1 a 0 y casi nada de tu tiempo a las empresas que lo están haciendo mejor y van de 1 a 100. En lugar de eso, deberías ignorar a las empresas que van de 1 a 0 y dedicar tu tiempo a pensar cómo crear el máximo valor para tus cohetes.

También hay cierta formalidad y rigidez en las reuniones del consejo de administración que les impiden llegar al meollo de la cuestión. Tanto como empresario como inversor, las discusiones estratégicas más significativas que he tenido han sido charlas informales de café, más que reuniones formales del consejo de administración. Me han dicho innumerables veces que la conversación que mantuve con un empresario fue la más significativa que jamás tuvieron.

Ten en cuenta que no ocupar puestos en el consejo de administración no significa que seamos meros inversores pasivos. El valor que aportamos adopta una forma diferente.

E. Nuestro principal valor añadido es ayudar con la recaudación de fondos, con la publicidad offline y pensar en la dinámica del mercado

Muchos fondos con miles de millones de activos gestionados tienen equipos de plataforma completos con muchos socios de riesgo. Disponen de cazatalentos y expertos en diversas áreas para ayudar a las empresas en cartera. No tenemos recursos para hacer todas esas cosas. En su lugar, decidimos centrarnos en tres formas diferenciadas de ayudar.

Ante todo, ayudamos a las startups a recaudar. Les ayudamos a completar su ronda actual o a recaudar futuras rondas. En última instancia, FJ Labs no establece las condiciones de la ronda. Sólo queremos que se financien las empresas que amamos. Hacemos llamadas para compartir el flujo de acuerdos con unos 100 VC cada 8 semanas, cubriendo casi todas las etapas y geografías. Tenemos un planteamiento a medida en el que presentamos las empresas de capital riesgo adecuadas a las startups adecuadas. A las sociedades de capital riesgo les encanta porque obtienen un flujo de acuerdos diferenciado y a medida. A los empresarios les encanta porque consiguen reuniones con los mejores VC. Nos encanta porque las startups que nos importan consiguen financiación.

Antes de que el empresario salga al mercado, intentamos hacer una llamada de puesta al día para darle información sobre su situación y revisar su plan y su propuesta. Cuando consideremos que están preparados, hacemos las intros pertinentes.

También podemos ayudar a reflexionar sobre la dinámica del mercado. ¿Debes empezar por el lado de la oferta o de la demanda? ¿Cómo de local debes ser? ¿El rastrillo debe ser del 1%, 5%, 15% o 50%? ¿El rastrillo debe tomarse por el lado de la oferta o por el de la demanda? ¿Debes prestar servicios adicionales a una parte del mercado? Vemos tantos mercados que hemos desarrollado mucho el reconocimiento de patrones y podemos ayudar a pensar en cuestiones estratégicas fundamentales.

Por último, podemos ayudar a las empresas de la cartera con su publicidad offline, especialmente la publicidad televisiva. William Guillouard, uno de nuestros Socios de Capital Riesgo, fue Director de Marketing de OLX, donde gastamos más de 500 millones de dólares en publicidad televisiva. Desarrollamos métodos para realizar campañas de TV de la misma forma que realizamos campañas online, con modelos de atribución y análisis de LTV a CAC. En varios casos, conseguimos que las empresas crecieran rápidamente a través de la televisión con una mejor economía unitaria que a través de Google y Facebook. Obviamente, esto sólo se aplica a un pequeño subconjunto de empresas de cartera que son del mercado de masas, tienen una buena economía unitaria y escala suficiente para justificar la prueba de la TV, pero para esas empresas puede cambiar las reglas del juego.

F. Hemos fijado tamaños de control por ronda

No queremos competir por la asignación con los capitalistas de riesgo tradicionales. Nos vemos como un pequeño coinversor de valor añadido junto a ellos y queremos que quieran invitarnos a sus mejores negocios. Esto pone los tamaños máximos de control que podemos desplegar en cada etapa, especialmente en la etapa semilla. En una ronda semilla típica de 3 M$, el líder invierte entre 1,5 y 2 M$. Para tener el tamaño adecuado en relación con la ventaja, actualmente invertimos 390.000 dólares en la fase inicial. Probablemente podríamos desplegar un poco más de capital en cada etapa y podríamos aumentar ligeramente el tamaño de nuestros cheques en el futuro si nuestro fondo se hace un poco más grande, pero nuestro tamaño de inversión siempre será pequeño en relación con el del líder.

En la presiembra a menudo no hay fondos que inviertan. Las rondas suelen estar formadas por un grupo de ángeles. En este caso, es muy posible que seamos el mayor inversor con nuestra inversión de 220.000 $, pero sólo nos consideramos uno de los ángeles y no un verdadero líder.

También invertimos 220 $ «volantes» en empresas que nos parecen atractivas pero en las que no nos sentimos cómodos invirtiendo nuestra asignación estándar. Lo hacemos por varias razones. Quizá la valoración sea un poco alta, la economía unitaria no esté del todo probada o la startup se dedique a un negocio que nos parece interesante pero del que no sabemos mucho.

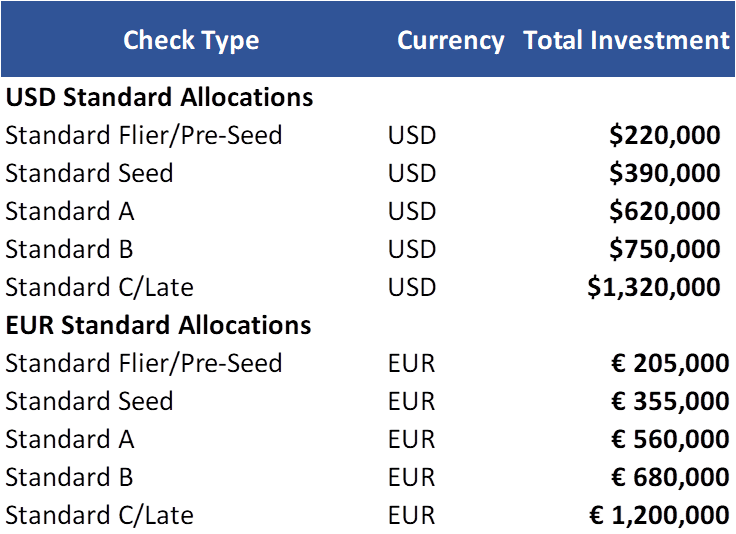

A continuación encontrarás nuestras asignaciones estándar actuales.

G. Evaluamos las continuaciones de forma independiente

El claro lema de Silicon Valley es que hay que doblar la apuesta por los ganadores, independientemente del precio. Nos oponemos a la segunda parte de esa afirmación. Siempre hemos tenido en cuenta la valoración y nos ha servido de mucho. Como detallaré en una entrada posterior del blog sobre los criterios de evaluación de FJ Labs, si consideramos que la valoración de una startup es demasiado alta en relación con la tracción, no invertimos, aunque nos encante el emprendedor y el negocio en el que se encuentra.

Evaluamos los seguimientos como si fuera la primera vez que invertimos en el negocio. Para mantener la objetividad de la evaluación, realiza el análisis un miembro del equipo distinto del que hizo la recomendación original de inversión. La pregunta que intentamos responder es la siguiente: sabiendo lo que sabemos ahora sobre el equipo y el negocio, ¿invertiríamos en la empresa con esta valoración?

Dependiendo de lo fuerte que nos parezca la respuesta a esa pregunta, intentamos hacer una superprorrata, una prorrata o simplemente repercutir la inversión. En los últimos años, a medida que más fondos pasaban a etapas posteriores, a menudo nos parecía que nuestras mejores empresas se sobrevaloraban y no las seguíamos en esas etapas posteriores. Hasta la fecha, hemos seguido en el 24% de nuestras inversiones.

Además, dado el tamaño de nuestro fondo, a menudo no podemos permitirnos hacer nuestras prorratas, ya que representarían la mayor parte del capital desplegado. Peor aún, dado nuestro pequeño porcentaje de propiedad, a medida que las empresas pasan a una fase más avanzada, empezamos a perder derechos de información y dejamos de tener visibilidad sobre lo bien que le va a la empresa. Como resultado, cuando creemos que el precio es adecuado, a veces vendemos el 50% de nuestra posición en transacciones secundarias, normalmente vendiendo a los principales VC cuando se produce una ronda.

En cierto modo, estamos haciendo la estrategia exactamente opuesta a la de Silicon Valley: vendemos nuestros ganadores en lugar de duplicarlos. Esto explica por qué nuestra TIR realizada es tan alta. Parte de la razón por la que buscamos secundarios se debe a nuestro modelo de negocio. Al contrario que los grandes fondos, no vivimos de las comisiones. Acabamos de alcanzar nuestro punto de equilibrio con FJ Labs. Tras años de tener que subvencionar nuestra estructura de costes con millones de inversión de nuestro bolsillo, las comisiones de gestión que cobramos ahora cubren nuestros gastos. Sin embargo, aún nos queda camino por recorrer. Jose y yo no nos pagamos ni reembolsamos nuestros gastos.

Nuestro modelo de negocio es diferente. Ganamos dinero con las salidas. Necesitamos el capital de las salidas con éxito para seguir invirtiendo en nuevas empresas emergentes, porque representamos un gran porcentaje del capital desplegado. Hasta la fecha, representamos 114 millones de dólares de los 284 millones desplegados. No podemos permitirnos esperar una década para la salida definitiva porque queremos seguir invirtiendo al ritmo que lo hemos estado haciendo.

Como puedes imaginar, estas salidas secundarias sólo están disponibles en las mejores empresas. A nadie le interesa comprar posiciones en empresas que no van bien. Incluso en las mejores empresas, sólo podemos vender porque poseemos pequeñas posiciones y no estamos en el consejo. No hay ninguna señal real procedente de nuestra voluntad de vender, aparte de nuestra necesidad de liquidez. De hecho, a menudo se nos pide que vendamos como un favor, en lugar de que nosotros busquemos vender. Por ejemplo, Andreesen, Greylock y Sequoia pueden querer invertir en una empresa en la Serie B. Al empresario le gustan las 3 y no quiere que financien a un competidor. Los fondos quieren al menos un 15% de participación cada uno. El empresario no quiere una dilución del 45%. Hacen una ronda primaria para el 30% y organizan una secundaria para el resto. Nos preguntan si nos importaría vender parte de nuestra posición en el secundario como favor para hacer la ronda.

Pensamos largo y tendido sobre cuánto deberíamos vender en estas situaciones. Al final optamos por vender el 50%. Nos proporciona liquidez y una gran salida, al tiempo que preserva un montón de alzas si la empresa va sorprendentemente bien. El múltiplo de nuestro fondo sería mayor si aguantáramos hasta el final, aunque nuestra TIR sería menor. Sin embargo, teniendo en cuenta que básicamente redistribuimos todo el capital que obtenemos de la salida en empresas de fases anteriores en las que creemos que hay más recorrido al alza, nuestro múltiplo real y nuestra TIR son mayores cuando perseguimos el secundario si tenemos en cuenta el rendimiento que obtenemos de la redistribución del capital.

H. Cuando el fondo se queda sin dinero, simplemente recaudamos el siguiente fondo y las continuaciones se producen a partir del siguiente fondo

No seguimos la construcción tradicional de carteras. La cartera no es más que la suma de las inversiones individuales y las inversiones de seguimiento que realizamos. La construcción es completamente ascendente. Nos limitamos a desplegar el capital que tenemos y, cuando se nos acaba, recaudamos el siguiente fondo. Modulamos el tamaño de las inversiones para asegurarnos de que cada fondo se despliega a lo largo de 2 ó 3 años, pero eso es todo.

Dado que no sabemos si vamos a hacer un follow-on, y sólo lo hacemos en el 24% de los casos, no tiene sentido reservar capital para follow-ons. Además, muchos de los seguimientos quedan fuera del intervalo de despliegue de capital de 2 a 3 años de un fondo. En consecuencia, dijimos a nuestros LP que haríamos follow-ons de cualquier fondo que estuviera invirtiendo cuando tomáramos la decisión de invertir en follow-ons. También les decimos que inviertan en todos los fondos para tener exactamente la misma exposición que nosotros.

Ten en cuenta que no venderíamos la posición de un fondo a otro. Sólo hay una decisión de inversión: invertimos, mantenemos o vendemos.

I. Si tuviste éxito con nosotros en el pasado, te apoyaremos en tu nueva empresa aunque no sea un mercado

Nos adherimos a los fundadores que hacen lo correcto por nosotros. En este momento respaldamos a unos 1.400 fundadores en 600 empresas. 200 de ellos tenían salidas y la mitad de ellas tuvieron éxito. Muchos de los fundadores que tuvieron éxito pasaron a crear nuevas empresas. Por ejemplo, así es como acabamos invirtiendo en un Archer(www.flyarcher.com), una startup de aviones eléctricos VTOL. Apoyamos a Brett Adcock y Adam Goldstein en su empresa de mercado laboral Vettery, que fue vendida a Adecco. Nos entusiasmó respaldarles en su nueva empresa, a pesar de nuestra falta de experiencia en el campo de los aviones eléctricos autovoladores.

En resumen, aunque no tenemos un número fijo de operaciones, etapa o geografía en las que pretendemos invertir cada año, las cosas se desarrollan de tal manera que acabamos teniendo una estrategia de inversión que puede resumirse como sigue:

- Enfoque Pre-Seed / Seed / Serie A

- Establecer tamaños de inversión por ronda que alcancen una media de 400.000$.

- Enfoque de mercado (70% de los acuerdos)

- Inversores globales, pero con la mayoría de las operaciones en EE.UU., seguido de Europa Occidental, Brasil e India, respectivamente.

- Más de 100 inversiones al año

- Decisión de inversión 1-2 semanas después de la primera reunión

- Evaluamos los follow-ons de forma independiente y los follow-ons de media en el 24% de las inversiones

- No reservamos fondos para seguimientos. Invertimos de cualquier fondo que estemos desplegando en el momento de la inversión

- No dirigimos rondas

- No nos unimos a consejos

- Ayudamos a las empresas de cartera a recaudar fondos

Para que te hagas una idea de la escala, nuestro último fondo de 175 millones de dólares tendrá probablemente más de 500 inversiones. Lo interesante es que, aunque no hicimos ninguna modelización ni construcción de cartera, esta estrategia altamente diversificada parece ser, con mucho, la más eficaz. Hay un artículo muy meditado de Abe Othman, jefe de Ciencia de Datos de AngelList, que sugiere que, al principio, la mejor estrategia es invertir en todos los acuerdos «creíbles». Lo demuestra Análisis del rendimiento de los angelistas para los LP que constata claramente que «tener inversiones en más empresas tiende a generar mayores rendimientos de la inversión. De media, los rendimientos medios anuales aumentan 9,0 puntos básicos y los rendimientos medios anuales aumentan 6,9 puntos básicos por cada empresa adicional a la que se expone un LP».

Nuestros rendimientos dan credibilidad a la teoría. A 30 de abril de 2020, habíamos invertido 284 millones de dólares en 571 startups. Tuvimos 193 salidas con una TIR realizada del 62%. Sospecho que la diversificación funciona bien por varias razones:

- Los rendimientos de las empresas siguen una ley de potencia en lugar de una curva de distribución normal gaussiana. Es esencial estar en las empresas que generan todos los rendimientos. Invertir en más empresas aumenta la probabilidad de que aciertes con las ganadoras.

- Invertir en más empresas aumenta tu perfil como inversor, lo que a su vez mejora tu flujo de operaciones. Esto se refuerza aún más si estableces una marca como el inversor imprescindible para una categoría determinada, como ocurre en los marketplaces.

- Evaluar más empresas te proporciona más datos para construir un reconocimiento de patrones que mejore tus criterios y tesis de inversión.

Lo bueno de nuestra estrategia es que es orgánica y ascendente. La hacemos evolucionar con el tiempo a medida que observamos que evolucionan las condiciones, ya sea a nivel macroeconómico, en el sector del capital riesgo o en la tecnología en concreto. Por ejemplo, hace una década, invertíamos mucho en Turquía y Rusia. Después de que Putin invadiera Georgia y se anexionara Crimea, y después de que Erdogan fuera elegido en Turquía, dejamos de invertir en ambos países, ya que supusimos correctamente que el capital riesgo y las salidas se agotarían. Asimismo, antes de febrero de 2018, no invertíamos en empresas presemilla, a menudo prelanzamiento. Sin embargo, las empresas de capital riesgo siguieron aumentando el tamaño de sus fondos. Para desplegar mayores cantidades de capital, esos fondos se trasladaron a fases posteriores, haciendo subir las valoraciones en esas fases, ya que más capital perseguía el mismo número de operaciones. Nos pareció que tenía sentido ser contrarios y pasar a fases más tempranas en las que el capital se estaba agotando. Tras observar un número creciente de mercados B2B en los que el mercado elegía al proveedor por el lado de la demanda, hicimos evolucionar nuestra tesis de inversión en mercados.

Va a ser interesante cómo va a evolucionar nuestra estrategia en los próximos años. Por ejemplo, puedo imaginar un futuro en el que diferenciemos nuestra estrategia de fases iniciales de nuestra estrategia de fases posteriores y creemos fondos separados para esas oportunidades. El tiempo lo dirá, ¡lo único que sé es que va a ser divertido!