من استراتژی سرمایه گذاری FJ Labs را در گذشته پوشش دادم که نوع شرکت هایی را که می خواهیم در آنها سرمایه گذاری کنیم را پوشش می دهد. امروز میخواستم به طور خاص به نحوه ارزیابی ما از استارتآپها بپردازم.

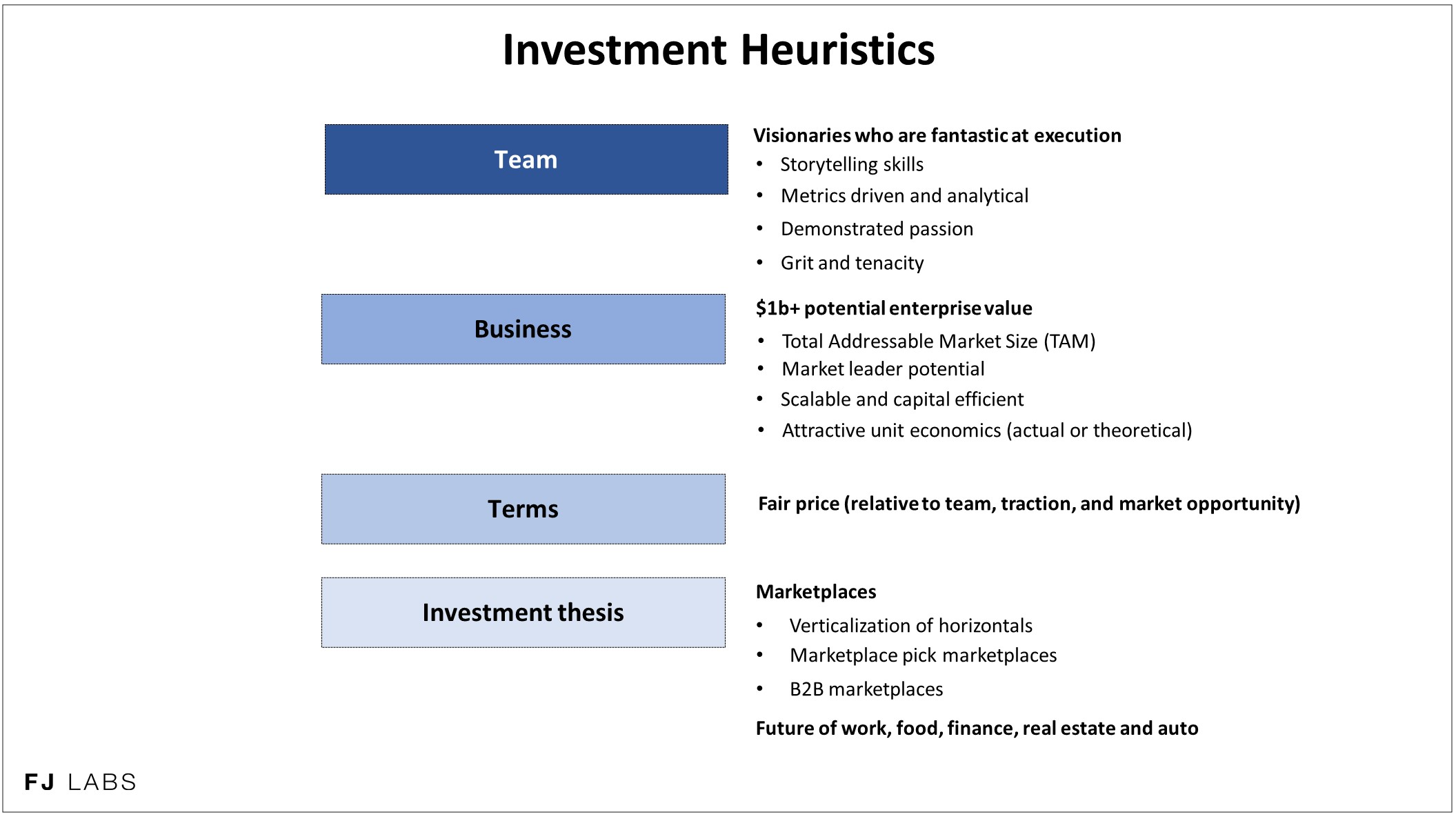

ما از چهار معیار استفاده می کنیم:

- آیا ما تیم را دوست داریم؟

- آیا ما تجارت را دوست داریم؟

- آیا شرایط معامله منصفانه است؟

- آیا کسب و کار با تز ما در مورد اینکه دنیا به کجا می رود مطابقت دارد؟

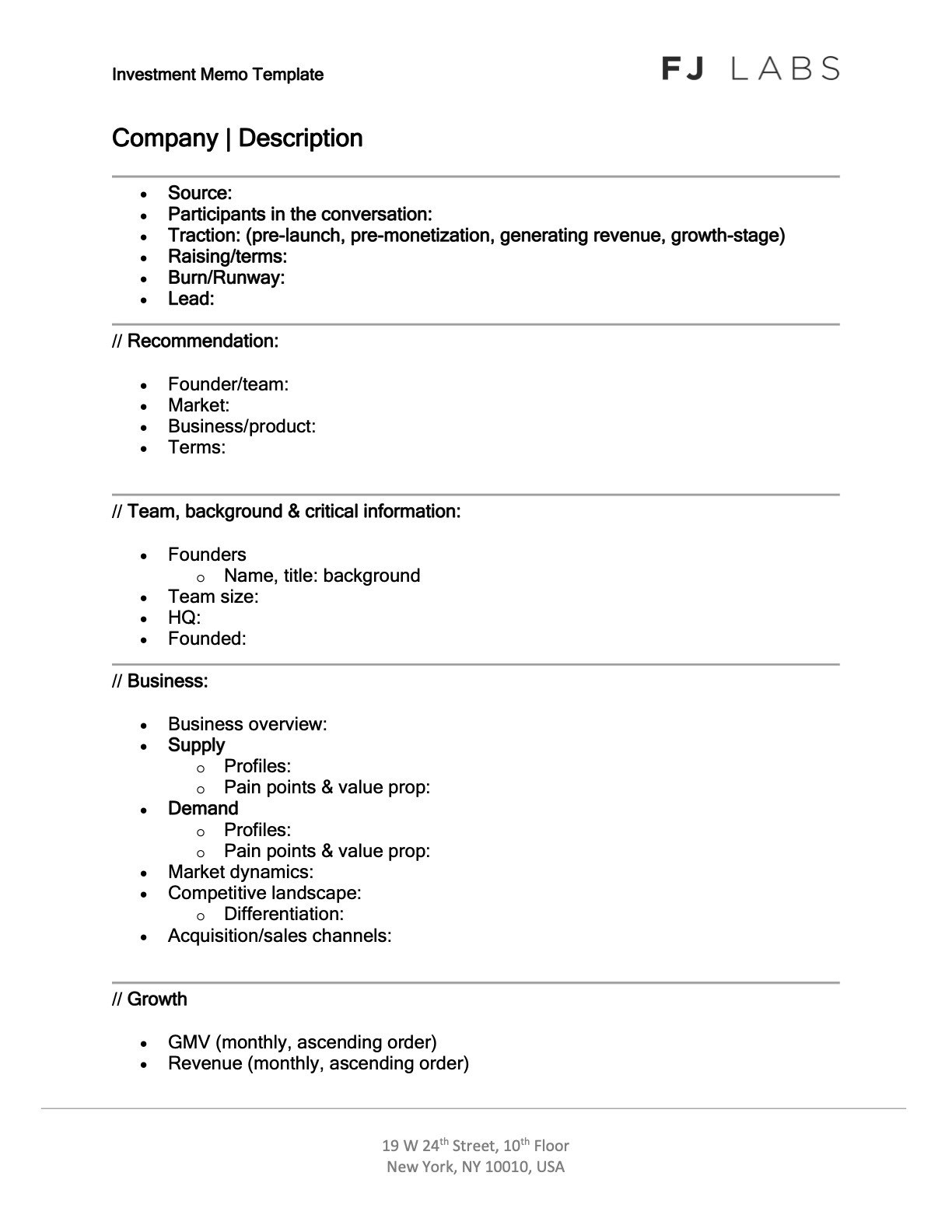

عضو تیم سرمایه گذاری که اولین تماس ارزیابی ما را انجام می دهد، یک یادداشت معامله استاندارد را در طول یک ساعت پر می کند و کسب و کار را بر اساس این چهار معیار ارزیابی می کند. او سپس یک توصیه اضافه می کند. هر هفته در روز سهشنبه، در طول جلسه دو ساعته کمیته سرمایهگذاری، توصیههای معامله هفته قبل را بررسی میکنیم. ژوزه یا من پس از آن یک تماس دوم با متقاعد کننده ترین کسب و کار که در آن ما عمیق تر در مناطق مورد علاقه.

می توانید یادداشت معامله ما را در زیر بیابید.

پس از این دو تماس 1 ساعته در طول یک یا دو هفته، تصمیم می گیریم که سرمایه گذاری کنیم یا خیر. ما نیز افکار خود را با استارتاپ در میان می گذاریم. اگر تصمیم بگیریم که سرمایه گذاری نکنیم، به آنها می گوییم که برای تغییر نظرمان چه چیزی باید از آنها ببینیم.

1. آیا تیم را دوست داریم؟

همه سرمایه گذاران خطرپذیر در جهان به شما می گویند: “من روی افراد خارق العاده سرمایه گذاری می کنم.” این بسیار ذهنی است. مسئله این ذهنیت زیربنایی این است که می تواند به سوگیری های شناختی منجر شود.

برای اینکه بخواهیم عینیتر باشیم، ارزیابی کردیم که کدام مهارتهای بنیانگذار منجر به موفقیت استارتآپ میشود. بر اساس تجزیه و تحلیل ما ، ما بنیانگذاران رویایی می خواهیم که در اجرا فوق العاده باشند . در طول سالها، متوجه شدیم که پروکسیهای خوبی برای آنها، مهارتهای داستانگویی و مهارتهای تحلیلی است. مهارت های داستان نویسی کلیدی است زیرا کسی که می تواند داستانی جذاب ببافد زمان جذب سرمایه آسان تری دارد، می تواند با ارزش گذاری بالاتر پول جمع کند، تیم بهتری با استعداد بهتر ایجاد می کند، قراردادهای توسعه کسب و کار خارق العاده ای را امضا می کند تا شرکت را سریعتر رشد دهد، و سود زیادی به دست می آورد. مطبوعات آزاد

تصور کنید میآیید FJ Labs را راهاندازی کنید و به ما میگویید: «من یک تحلیل عمیق بازار انجام دادم. بازار بزرگ و جذابی است. مدیران متصدی آهسته حرکت می کنند و رویکرد من متفاوت و بهتر است.” این واقعی و به ظاهر قانع کننده است، اما این یک داستان نیست. داستانی بیشتر شبیه به این است: “این مشکلی است که من در تمام زندگی ام با آن روبرو بودم. من از تجربه کاربری فعلی متنفرم. تا آنجا برای من خوشحال کننده است که بقیه عمرم را وقف حل این مشکل می کنم. از آنجا که من آن را بسیار تجربه کردم، دقیقاً می دانم که راه حل چیست.” ما دنبال چی هستیم.

اگر فقط مهارت های داستان سرایی خارق العاده ای دارید، کافی نیست. شاید بتوانید یک کسب و کار بزرگ بسازید، اما ممکن است به خوبی اداره نشود یا سرمایه کارآمد نباشد. ممکن است شرکتی مانند Fab.com بسازید که در آن صدها میلیون درآمد به دست آورید، اما هرگز به اقتصاد واحدی نرسید که کار می کند، و شرکت پولی به دست نمی آورد. یا شاید شرکتی مانند Theranos بسازید، جایی که داستان خارق العاده ای را می فروشید که همه می خواهند به آن باور داشته باشند اما در نهایت درست نیست.

در نتیجه، دومین چیزی که ما به دنبال آن هستیم این است که بنیانگذار/مدیرعامل نیز باید معیار محور، تحلیلی باشد و بداند که چگونه چشم انداز خود را اجرا کند. آنها واقعاً باید کسب و کار خود را درک کنند. آنها باید بتوانند اقتصاد واحد خود را بیان کنند. حتی اگر کسبوکار آنها پیش از راهاندازی باشد، باید اقتصاد واحد تئوری خود را بر اساس میانگینهای صنعت و تستهای صفحه فرود که انجام دادهاند، درک کنند. با این حال، این مهارت ها به تنهایی نیز کافی نیستند. فقدان مهارت های داستان سرایی، این بنیانگذاران، کسب و کارهای کوچک و سودآور را ایجاد می کنند، اما نه کسب و کارهایی که صنعت را تعریف می کنند.

ما همچنین به دنبال اشتیاق نشاندادهشدهایم، اما معمولاً در هنگام ارزیابی مهارتهای داستانگویی به آنها برخورد میشود. به همین ترتیب، ما نیز به دنبال ظرافت و سرسختی هستیم. شاید برای رسیدن به جایی که هستید، سختی هایی را تجربه کرده اید، اما نیازی نیست که وجود داشته باشد. ما به اندازه کافی در غرب از امتیازاتی برخورداریم که بسیاری واقعاً با ناملایمات مواجه نمی شوند. شما می توانید به یک مدرسه خوب بروید، نمرات خوب بگیرید، مشاغل عالی پیدا کنید و هرگز در زندگی خود شکست نخورید. با این حال، ما واقعاً میخواهیم درک کنیم که چگونه به چالشهای بیشماری که در این مسیر با آنها روبرو خواهید شد، واکنش نشان میدهیم، به ویژه به عنوان یک کارآفرین برای اولین بار.

رویکرد ما این است که از نظر فکری بنیانگذارانی که ما را معرفی میکنند به چالش بکشیم. ما فرضیات آنها را به چالش می کشیم، که آنها انتظار دارند کجا باشند و چرا. ما آزمایش می کنیم که آنها چگونه به این موضوع واکنش نشان می دهند. اگر آنها تحت فشار سؤالاتی که ما در مورد کسب و کارشان داریم از هم پاشیده شوند، پس بدیهی است که در برابر فشارهای بسیار بزرگتر از بی شمار شکست هایی که به عنوان یک کارآفرین با آن مواجه خواهند شد، فرو می ریزند. در نهایت، پاسخ شما به چالشهای ما در مهارتهای داستانگویی و تحلیلی شما نیز رخ میدهد.

به طور خلاصه، ما واقعاً میخواهیم از آن نسل کمیاب از بنیانگذارانی که هم رویا و هم در اجرا فوقالعاده هستند، حمایت کنیم .

2. آیا ما تجارت را دوست داریم؟

شایان ذکر است برای برخی از وی سی ها داشتن یک تیم شگفت انگیز کافی است. استدلال آنها این است که تیمهای فوقالعاده کسبوکار را کشف خواهند کرد، حتی اگر در یک کسبوکار متقاعدکننده برای شروع نباشند یا یک مدل کسبوکار با اقتصاد واحد جذاب نداشته باشند.

این برای FJ Labs صادق نیست. هر ساله حدود 5000 استارت آپ جدید در ایالات متحده وجود دارد که 500 هزار دلار یا بیشتر از بودجه جذب می کنند. نرخ بقای 5 ساله این استارت آپ ها به طور متوسط 7 درصد است و برای شرکت هایی که بدون مدل کسب و کار شروع به کار می کنند بسیار کمتر است. در مقایسه، ما در 50٪ از 150+ خروج خود به دلیل نظم و انضباط خود درآمد کسب کرده ایم و دوست داشتن کسب و کار نقش مهمی در آن دارد.

چندین معیار وجود دارد که یک کسب و کار را قانع کننده می کند. آیا کل بازار آدرس پذیر (TAM) به اندازه کافی بزرگ است؟ اگر نه، آیا می توانید بازار را به اندازه کافی رشد دهید تا از یک شرکت میلیارد دلاری در صنعت حمایت کنید؟ چیزهای جانبی زیادی وجود دارد که با ایجاد یک تجارت بزرگ با ارزش باورنکردنی در یک محیط بازار همراه است. آیا در موقعیتی هستید که رهبر بازار باشید؟ آیا این مقیاس پذیر است؟ موفقیت همچنین به این معنی است که شما بی واسطه نشوید، که به معنای پراکندگی منطقی در طرف عرضه و تقاضا است. اما به نظر من، همه این عوامل در زیر مجموعه زیر قرار می گیرند: « آیا فرصتی برای ساخت یک شرکت میلیارد دلاری در اینجا وجود دارد؟ ”

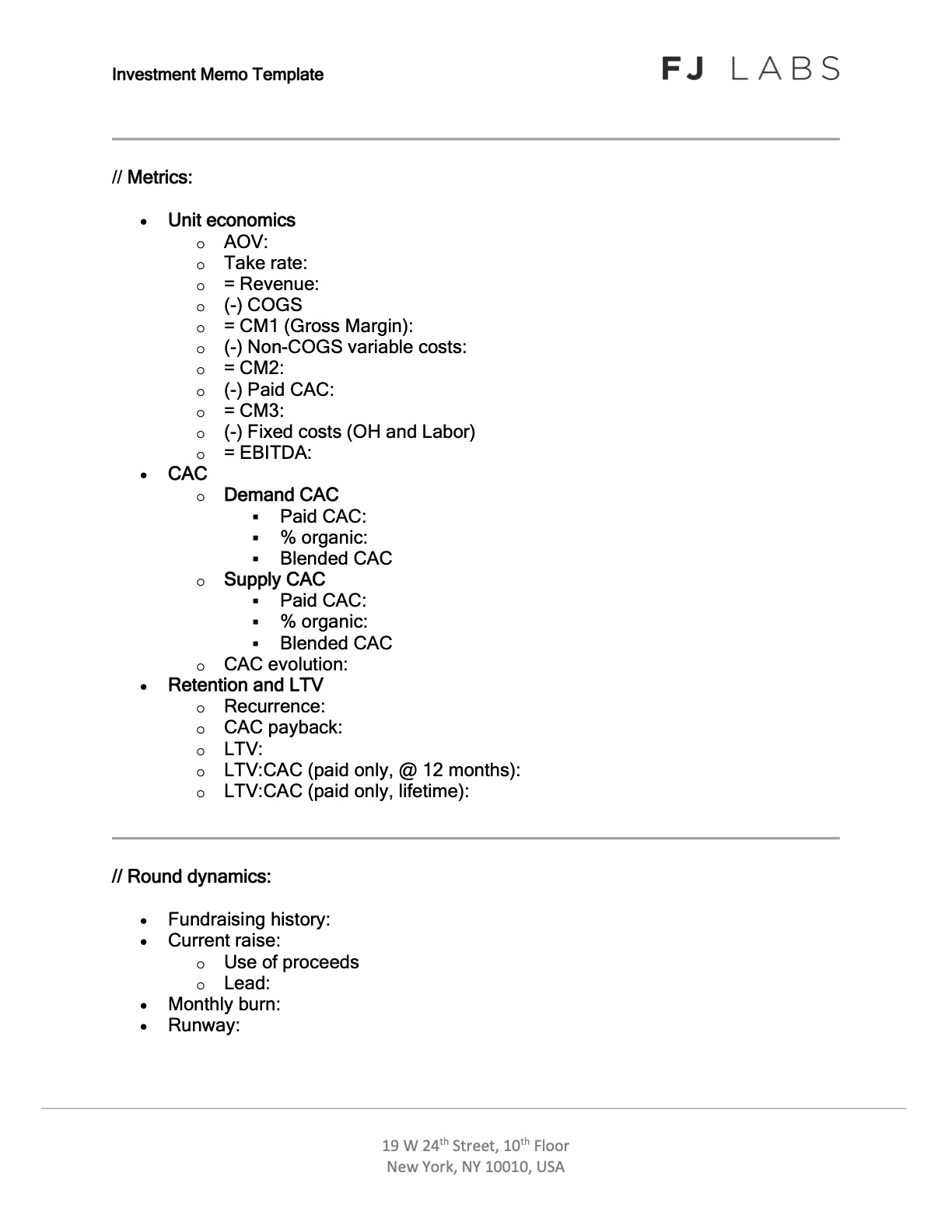

فراتر از آن، یک چیز بیش از هر چیز دیگری وجود دارد که هنگام ارزیابی کسب و کار به آن اهمیت می دهیم: آیا اقتصاد واحد جذابی دارد؟ اگر استارت آپ پیش از راه اندازی است، این سوال در مورد اقتصاد واحد نظری شما صدق می کند. اگر استارت آپ پس از راه اندازی باشد، انتظار دارم در مورد اقتصاد واحد واقعی بحث کنیم. توجه داشته باشید که به منظور مختصر و اختصار، فرض میکنم خوانندگان این مقاله منظور من از اقتصاد واحد را میدانند. من به زودی یک پست جداگانه در مورد اینکه FJ Labs به اقتصاد واحد نگاه می کند ایجاد خواهم کرد.

اقتصاد واحد خوب از دیدگاه ما، شرایطی است که در آن استارتآپ میتواند هزینه جذب مشتری (CAC) خود را بر اساس حاشیه مشارکت خالص در طول 6 ماه اول عملیات جبران کند. ما همچنین به دنبال این هستیم که استارتآپ 3 برابر CAC خود را در 18 ماه افزایش دهد. در بهترین مشاغلی که با آنها صحبت می کنیم، به دلیل ریزش منفی، هیچ ایده ای از نسبت ارزش بلند مدت (LTV) به CAC (LTV:CAC) ندارند. حتی اگر تعدادی از مشتریان خود را از دست بدهند، بقیه بیشتر و بیشتر خرید می کنند و LTV:CAC ممکن است 10:1 یا حتی 20:1 باشد.

توجه داشته باشید که این قانون استثناهایی دارد. برای یک تجارت فوق العاده چسبنده SaaS با ریزش منفی و اساساً یک عمر مشتری بی پایان، اگر 12 تا 18 ماه طول بکشد تا CAC آن جبران شود، مشکلی ندارد.

برای یک تجارت قبل از راه اندازی، ما انتظار داریم که بنیانگذاران به این فکر کنند که اقتصاد واحد باید چگونه باشد. آنها باید میانگین ارزش سفارش در صنعت را بدانند و انتظار داشته باشند که با آن مطابقت داشته باشند. آنها همچنین باید درک دقیقی از بهای تمام شده کالاهای فروخته شده (COGS) داشته باشند، و از این رو باید درک خوبی از حاشیه به ازای هر سفارش داشته باشند. میانگین عود در صنعت نیز باید شناخته شود.

بخش ناشناخته هزینه جذب مشتری است. با این حال، می توانید آن را آزمایش کنید. حتی قبل از اینکه یک سایت کاربردی بسازید، می توانید صفحات فرود زیبایی را ایجاد کنید که این مفهوم را توصیف می کند. سپس مقداری پول برای بازاریابی خرج میکنید و میتوانید در مورد هزینه هر کلیک، هزینه هر ثبتنام و خریدهای احتمالی از آن ثبتنامها فرضیات منطقی داشته باشید. شما دوباره میتوانید از میانگینهایی برای صنعت استفاده کنید که درصد بازدیدکنندگان یک سایت در این دسته چیزی را خریداری میکنند.

توجه داشته باشید که من از شما انتظار دارم تراکم کانال جذب مشتری خود را نیز ارزیابی کنید. آیا می توانید 50 هزار در ماه، 100 هزار در ماه، 500 هزار در ماه یا بیشتر هزینه کنید و همچنان اقتصاد واحد جذابی داشته باشید؟ اگر نه، شما یک کسب و کار کوچک جالب در دست دارید، اما نه یک کسب و کار سرمایه گذاری قابل توسعه.

اگر پس از راهاندازی هستید، از شما میخواهیم اقتصاد واحد واقعی خود را با ما همراه باشید. ممکن است انتظارات ما از نسبت حاشیه سهم خالص 18 ماهه 3:1 به CAC را برآورده نکنند زیرا CAC شما خیلی زیاد است یا حاشیه مشارکت شما در هر سفارش یا تکرار بسیار کم است. با این حال، اگر بتوانید به ما توضیح دهید که چرا اقتصاد واحد شما با مقیاس به آنجا میرسد، میتوانیم آنها را نادیده بگیریم، بدون اینکه نیازی به همتراز کردن همه ستارههای جهان باشد.

به عنوان مثال، شاید شما در تجارت تحویل غذا هستید. در حال حاضر، شما ساعتی 15 دلار به رانندگان تحویل غذا پرداخت می کنید و آنها فقط یک بار در ساعت تحویل می دهند. و در نتیجه، اقتصاد شما زیر آب است. اما اگر به من بگویید، “ببین، در حال حاضر من 100 هزار دلار در GMV یا فروش ناخالص کالا دارم. زمانی که در همان مناطق جغرافیایی به 300 هزار دلار در ماه رسیدم، که به طور محافظه کارانه در 12 ماه آینده اتفاق خواهد افتاد، رانندگان در هر ساعت سه تحویل انجام خواهد شد. اگر بتوانید من را متقاعد کنید که برنامه معقولی برای سه برابر شدن در آن مناطق جغرافیایی در 12 ماه آینده دارید، این یک داستان قابل باور و قانع کننده است.

نمونه های بی شماری از بهبود حاشیه از طریق مقیاس وجود دارد، زیرا شما بر تامین کنندگان خود اهرم می کنید و در بازاریابی و تعامل با مشتری بهتر می شوید. در نهایت شما فقط به یک داستان قانع کننده نیاز دارید که چگونه با مقیاس به آنجا خواهید رسید حتی اگر اقتصاد واحد شما هنوز وجود نداشته باشد.

برای پایان دادن به این بخش، در حالی که موارد زیادی وجود دارد که ما هنگام ارزیابی جذابیت یک تجارت به آنها نگاه می کنیم، همه آنها به این خلاصه می شوند: آیا می توانیم با اقتصاد واحد جذاب یک تجارت میلیارد دلاری بسازیم؟

3. آیا شرایط معامله منصفانه است؟

در دور تأمین مالی، اصطلاحات زیادی وجود دارد:

- در چه ارزشی می توانیم سرمایه گذاری کنیم؟

- این شرکت چقدر جذب می کند؟

- ارجح است؟

- آیا این یک اسکناس قابل تبدیل در برابر یک دور سهام واقعی است؟

- آیا ما حقوق درگ، تگ همراه، نسبی و حق تقدم داریم؟

همه سرمایهگذاریهایی که انجام میدهیم حداقل یک برابر اولویت انحلال دارند، زیرا نمیخواهیم در موقعیتی باشیم که بنیانگذاران زمانی که سرمایهگذاران ضرر میکنند، درآمد کسب کنند. به عبارت دیگر، ما هرگز در سهام عادی سرمایه گذاری نمی کنیم. فراتر از آن، اصطلاحی که قرار است روی آن تمرکز کنم، ارزش گذاری است. ما به ارزش گذاری اهمیت می دهیم. این بدان معنا نیست که ما با ارزش های پایین سرمایه گذاری کنیم. من فکر نمی کنم چیزی به عنوان ارزش پایین در سرمایه گذاری استارت آپ های اینترنتی وجود داشته باشد. با این حال، ما می خواهیم در یک ارزش گذاری منصفانه با توجه به کشش، فرصت و تیم سرمایه گذاری کنیم.

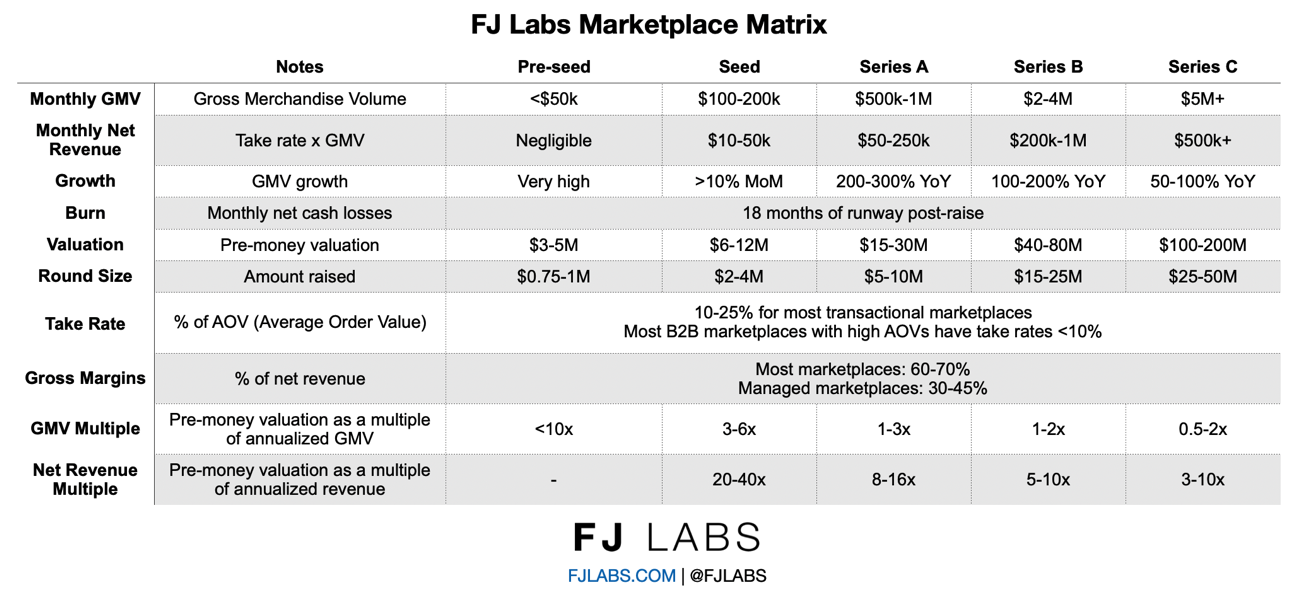

در حوزه تمرکز ما، بازارها، مجموعه ای معقول از انتظارات برای ارزش گذاری و کشش در مراحل مختلف وجود دارد. من قصد دارم چند مثال بزنم اما توجه داشته باشید که محدوده ها میانه را پوشش می دهند. استثناهای زیادی وجود دارد، به خصوص در سطح بالاتر. به عبارت دیگر، انحراف معیار نسبتاً زیاد است. یک مؤسس موفق برای بار دوم می تواند با ارزش بسیار بالاتری افزایش دهد. شرکتی که خیلی سریعتر از حد متوسط رشد میکند، اغلب میتواند «مرحلهای را رد کند» و سری A شبیه سری B یا سری B آن شبیه سری C باشد.

فراتر از جمع آوری مقدار مناسب در مرحله مناسب، VC ها اغلب بر اساس مرحله تخصصی می شوند. برای مرحله مناسب باید با VC مناسب صحبت کنید. همچنین انتظار رشد داخلی وجود دارد که باید در حدود 18 ماه از مرحله ای به مرحله دیگر بروید.

برای مثال های زیر، من قصد دارم در مورد بازارهایی با نرخ بهره 10 تا 20 درصد صحبت کنم. برای دور قبل از تخم گذاری، شما اساساً در راه اندازی هستید، هیچ فروش یا فروش ناچیزی ندارید. این روزها اکثر استارتآپهای اولیه ۷۵۰ هزار تا ۱ میلیون دلار با ارزشگذاری ۳ تا ۵ میلیون دلاری پیش از پول جمعآوری میکنند.

در seed، شما ماهیانه 100 تا 200 هزار دلار در GMV انجام می دهید، که 15 درصد آن را دریافت می کنید که 30 هزار درآمد خالص به شما می دهد. شما معمولاً در محدوده درآمد خالص 10 تا 50 هزار دلار در ماه هستید. شما معمولاً 2 تا 4 میلیون دلار از قبل 6 تا 12 میلیون دلار جمع آوری می کنید. اکنون از دور اولیه خود، شما در GMV در ماهانه 150 هزار نفر هستید، تا A خود، ما انتظار داریم که از 150 به حدود 650 هزار در ماه با تاخیر 18 ماهه بروید. به عبارت دیگر، سطح رشد مورد انتظار در آن مرحله 300 درصد در سال یا 15 درصد رشد ماه به ماه است.

و سری A شما، زمانی که به 500 هزار تا 1 میلیون دلار در ماه در GMV رسیدید، می توانید 5 تا 10 میلیون دلار با ارزش گذاری 15 تا 30 میلیون دلاری پیش پول جمع آوری کنید. میانگین در حدود 7 میلیون دلار در 18 میلیون دلار قبل و 25 میلیون دلار است. و با آن، ما انتظار داریم 18 ماه بعد به 2 تا 4 میلیون دلار در ماه در GMV برسید. سپس می توانید سری B خود را از 15 تا 25 میلیون دلار به 40 تا 80 میلیون دلار افزایش دهید. من ماتریس بازار داخلی خود را به عنوان مرجع درج می کنم.

این چارچوب داخلی پیشفرض ما برای سالها بوده است، اما محدود به بازارهایی با نرخ 10 تا 20 درصد است که قبلاً نان و کره ما بود. با این حال، اکنون ما بیشتر در بازارهای B2B سرمایه گذاری می کنیم، که اغلب دارای نرخ های 1-5٪ هستند. این چارچوب همچنین برای مشاغل SaaS و مشاغل تجارت الکترونیک قابل اجرا نیست.

علاوه بر این، به اندازه کافی مشخص نبود که باید از چه کسی کمک بگیرید و چه انتظاری برای درآمد حاصل از افزایش دارید. سرمایه گذاران و VC ها معمولاً بر اساس مرحله تخصص دارند و برای مرحله مناسب باید با VC مناسب صحبت کنید. در نتیجه، ماتریس را دوباره تغییر دادم تا واضح تر باشد و بیشتر موارد را پوشش دهد.

برای رسیدگی به کشش مورد انتظار در هر مرحله، از استفاده از حجم ناخالص کالا (GMV)، به عنوان معیار مرجع، به درآمد خالص تغییر کردم. این به ما امکان میدهد تا کشش را در بین مدلهای مختلف کسبوکار قابل مقایسه کنیم، حتی اگر برخی از تفاوتها همچنان ادامه داشته باشند زیرا اکثر کسبوکارهای SAAS بیش از 90 درصد حاشیه دارند، در حالی که بیشتر بازارها 60 تا 70 درصد حاشیه دارند و حاشیههای تجارت الکترونیک متفاوت است.

در حالی که میانگین های صنعتی به خوبی تعریف شده است، برخی از VC ها به ارزش گذاری حساس نیستند زیرا در ذهن آنها تنها چیزی که مهم است، بهترین معاملات است که همه بازدهی را ایجاد می کند. خطرپذیری برخلاف توزیع گاوسی معمولی از قانون قدرت پیروی می کند. در هر دهه 2 سوپر یونیکورن وجود دارد – استارت آپ هایی با ارزش بیش از 100 میلیارد دلار در اکوسیستم ایالات متحده ایجاد می شوند. آنها 40٪ از کل بازده سرمایه گذاری را تشکیل می دهند. فراتر از آن، 20 دکاکورن (شرکت هایی با ارزش بیش از 10 میلیارد دلار) در هر دهه ایجاد می شوند که 40 درصد دیگر از کل بازده های سرمایه گذاری را تشکیل می دهند. حدود 100 تک شاخ که در هر دهه ایجاد میشوند، بخش عمدهای از بازدههای باقیمانده را تشکیل میدهند.

اکثر VC ها “Powerball” را بازی می کنند. آنها میخواهند در برندگان قرعهکشی سوپر تکشاخ حضور داشته باشند و برای شرکت در آنها هر چیزی را میپردازند. آنها با از دست دادن پول در اکثر سرمایه گذاری ها مشکلی ندارند. FJ Labs به این شکل عمل نمی کند. ما میخواهیم همه استارتآپهایی که روی آنها سرمایهگذاری میکنیم قابل دوام باشند، به همین دلیل به اقتصاد واحد آنها و ارزشگذاری سرمایهگذاری اهمیت میدهیم.

این دلیلی است که ما در بیش از 50 درصد استارتاپ هایی که در آنها سرمایه گذاری می کنیم، درآمد کسب می کنیم. ما اغلب با ارزشگذاری قبل از پول 5 میلیون دلاری سرمایهگذاری میکنیم و با ارزشگذاری 30 میلیون دلاری خارج میشویم، زیرا شرکت خوب عمل کرد، اما آنطور که در ابتدا انتظار میرفت مقیاس نشد. اگر فقط شکار تکشاخ بودیم و میخواستیم به آن استارتآپها بیش از حد بپردازیم، از سرمایهگذاریهایی مانند آن ضرر میکردیم.

توجه داشته باشید که ما برای «ارزشگذاری منصفانه» نه فقط به خاطر نفع شخصی خود تلاش میکنیم. ما واقعاً فکر میکنیم که بنیانگذاران وقتی پول زیادی را با قیمت بسیار بالا جمعآوری میکنند به خودشان آسیب میرسانند. سپس آنها را برای کمال قیمت گذاری می کنند و اگر کارها طبق برنامه پیش نرود و در ارزش گذاری خود رشد نکنند، ممکن است شرکت را از بین ببرد زیرا تعداد کمی از مردم مایل به گذراندن دوره های نزولی هستند. آنها هم از نظر روانی زخمی هستند و هم با توجه به مفاد ضد رقیق شدن در بیشتر راندها روی جدول کلاهک تأثیر منفی می گذارند. همچنین افرادی که بیش از حد سرمایه جذب می کنند تمایل دارند آن را خرج کنند و تا آنجا که می توانند کارآمد سرمایه نباشند.

البته، نمونههای متقابلی وجود دارد که شرکتهایی که بهطور مداوم با موفقیت پیشروی میکنند و آن را میسازند، مانند Uber وجود دارد، اما اجساد بسیار بیشتری از جمله Beepi خودمان در این راه وجود دارد.

4. آیا کسب و کار با تز ما در مورد اینکه دنیا به کجا می رود مطابقت دارد؟

ما بر بازارها تمرکز می کنیم و تزهای خاصی در مورد آینده بازارها داریم. در حال حاضر، ما به طور خاص بر روی موارد زیر تمرکز می کنیم:

- عمودی کردن سکوهای افقی (چند طبقه).

- بازار، بازارها را انتخاب کنید

- بازارهای B2B

با توجه به معاملات بسیار زیاد در بسیاری از صنایع، همراه با دانشجویان تاریخ و گرایشها، ما دیدگاههای بسیار خوبی در مورد آینده این صنایع داریم. ما تزهای خاصی در مورد آینده غذا، آینده کار، امور مالی، وام دهی، املاک و مستغلات، و اتومبیل در میان بسیاری دیگر داریم.

اکثر کسب و کارهایی که ما سرمایه گذاری می کنیم روی بسیاری از این موضوعات به طور همزمان در ارتباط هستند. من به زودی یک پست وبلاگ مفصلی خواهم نوشت که پایان نامه سرمایه گذاری فعلی ما را پوشش می دهد.

نتیجه:

هنگامی که استارت آپ ها را در طول دو تماس 1 ساعته خود ارزیابی می کنیم، آنها را در چهار بعد مورد بررسی قرار می دهیم: تیم، کسب و کار، شرایط معامله و همسویی با پایان نامه خود. ما میخواهیم که هر چهار معیار به طور مشترک برآورده شوند: بنیانگذاران شگفتانگیز، با کسبوکارهای عالی، بالا بردن شرایط منصفانه، مطابق با پایاننامه ما . اگر شما یک مؤسس شگفتانگیز هستید، اما احساس میکنید ارزشگذاری بسیار بالاست یا کسبوکار قانعکننده نیست، ما سرمایهگذاری نخواهیم کرد. به همین ترتیب، اگر یک ایده عالی، شرایط عالی و پایان نامه کامل است، اما ما احساس می کنیم تیم متوسط است، سرمایه گذاری نمی کنیم.

از بین این چهار متغیر، ما در مورد پایان نامه کمی انعطاف پذیر هستیم. در حالی که ما بیشتر سرمایه گذاران بازار هستیم، در استارتاپ هایی نیز سرمایه گذاری می کنیم که از بازارها حمایت می کنند اما ممکن است خودشان بازار نباشند. ما به طور استثنایی روی ایده هایی سرمایه گذاری می کنیم که خارج از محدوده هستند، اما به نظر ما فوق العاده قانع کننده هستند. ما همچنین از بنیانگذارانی حمایت میکنیم که در گذشته برای ما موفق بودهاند، حتی اگر استارتآپ جدیدشان بازار نباشد. اینگونه بود که در نهایت به سرمایه گذاری در Archer ، یک استارتاپ الکتریکی VTOL رسیدیم. ما از برت ادکاک و آدام گلدشتاین در استارتاپ بازار کار آنها Vettery که به Adecco فروخته شد، حمایت کردیم. علیرغم فقدان تخصص در زمینه هواپیماهای خودپرواز الکتریکی، ما هیجان زده بودیم که از آنها در راه اندازی جدیدشان حمایت کنیم.

الزام به رعایت چهار معیار سرمایه گذاری ما به طور کلی با روشی که بسیاری از VC های سیلیکون ولی تصمیم به سرمایه گذاری می کنند، متفاوت است. آنها بدون توجه به اقتصاد واحد فعلی به هر قیمتی از تیم های بزرگ حمایت می کنند و از آنها انتظار دارند که آن را کشف کنند. با این حال، اگر توزیع بازده سرمایه گذاری را تحلیل کنید، رویکرد ما موجه به نظر می رسد. 65 درصد از دورهای سرمایه گذاری موفق به بازگشت 1 برابر سرمایه و تنها 4 درصد بیشتر از 10 برابر سرمایه نمی شوند. ما در حال حاضر 61% IRR واقعی در 218 خروجی خود (شامل همه شکست ها) داریم و با بیش از نیمی از سرمایه گذاری های خارج شده خود پول به دست آورده ایم.

توجه داشته باشید که بخشی از دلیلی که ما این روش را انتخاب کردیم این بود که در گذشته بیشتر تک شاخ ها و دکاکورن ها از سیلیکون ولی بیرون می آمدند. من به دلایل شخصی زندگی در نیویورک را انتخاب کردم: من عاشق صحنه فکری، هنری و اجتماعی اینجا هستم. همچنین سفر به نیس، جایی که خانواده من در آن زندگی میکنند، از نیویورک بسیار آسانتر از سانفرانسیسکو است، و تفاوت ساعت با اروپا بسیار قابل کنترلتر است. به عبارت دیگر، نیویورک را انتخاب کردم چون میدانستم که از نظر مالی بسیار کمتر از زمانی که در سیلیکون ولی زندگی میکردم، موفق میشوم، زیرا انتظار داشتم بهترین شرکتها را نبینم و نتوانم در آنها سرمایهگذاری کنم. من با این انتخاب راحت بودم زیرا زندگی خود را برای خوشبختی و رضایت و نه بازده مالی بهینه می کنم.

با ظهور منبع باز، AWS و انقلاب کم کد / بدون کد، ما شاهد دموکراتیزه شدن در ایجاد استارتاپ هستیم. شرکت ها در مناطق جغرافیایی بیش از هر زمان دیگری در حال ایجاد و گسترش هستند. ما شاهد ظهور تکشاخهای فوقالعاده مانند Shopify در خارج از سیلیکون ولی (در این مورد در تورنتو) هستیم. کووید فقط این روند را تسریع میکند زیرا شرکتهای بیشتری از همیشه به شکل توزیعشده ساخته میشوند.

در نتیجه، من حتی انتظار دارم که نقطه ضعف نسبی ما به مرور زمان از بین برود و بتوانیم از همان مراحل اولیه روی تک شاخ های بیشتری سرمایه گذاری کنیم، به خصوص که برند ما در حال بهبود در بازارها به ما اجازه می دهد حتی در بهترین معاملات سیلیکون ولی سرمایه گذاری کنیم. . تا به امروز ما قبلاً در 25 شرکت که تبدیل به یونیکورن شدند و در 25 شرکت دیگر که قبلاً یونیکورن بودند، سرمایه گذاری کردیم اما از زمانی که ما سرمایه گذاری کردیم، ارزش آنها را بیش از 1 میلیارد دلار افزایش دادیم. با وجود این شرایط رو به بهبود، ما منضبط باقی میمانیم و به اعمال چهار معیار انتخاب خود ادامه میدهیم.

این را دارید: چگونه استارت آپ ها را در یک ساعت ارزیابی می کنیم! اکنون که متوجه شدید که چگونه تصمیم میگیریم در استارتآپ شما سرمایهگذاری کنیم یا نه، باید بر اساس آن پیشرفت خود را بهبود ببخشید.

موفق باشید!