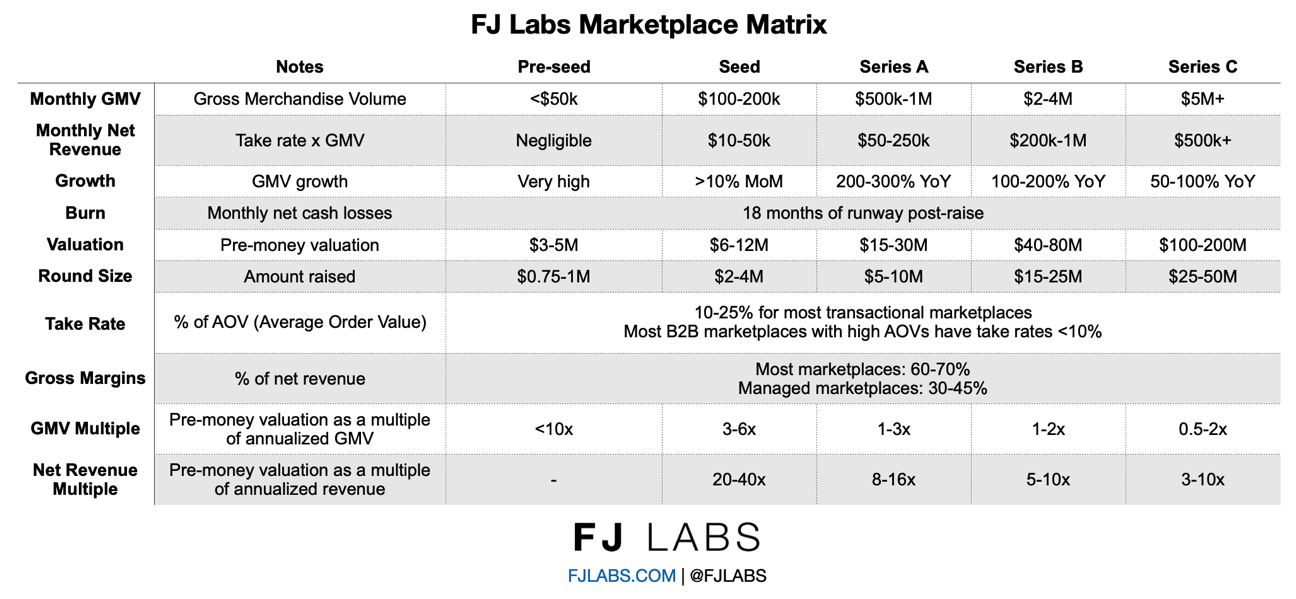

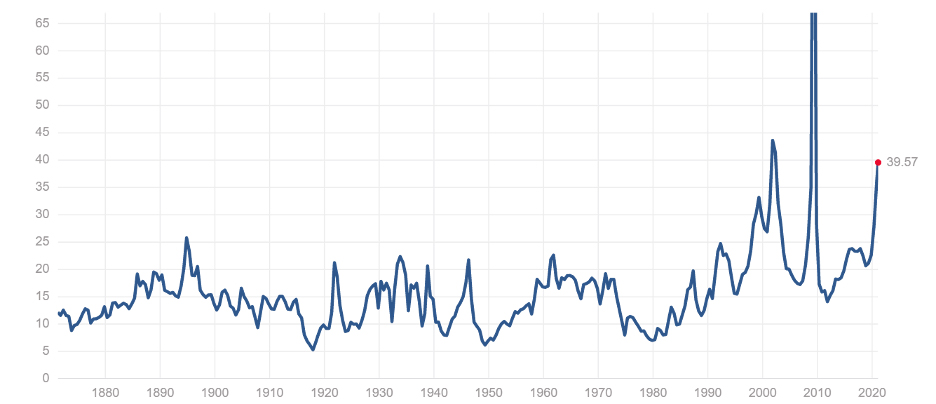

علائم هشدار دهنده شیدایی بازار در همه جا دیده می شود. نسبت P/E بالا و صعودی است. بیت کوین در یک سال 300 درصد رشد کرد. سیل IPOهای SPAC وجود دارد. قیمت املاک و مستغلات در خارج از شهرهای بزرگ متراکم به سرعت در حال افزایش است.

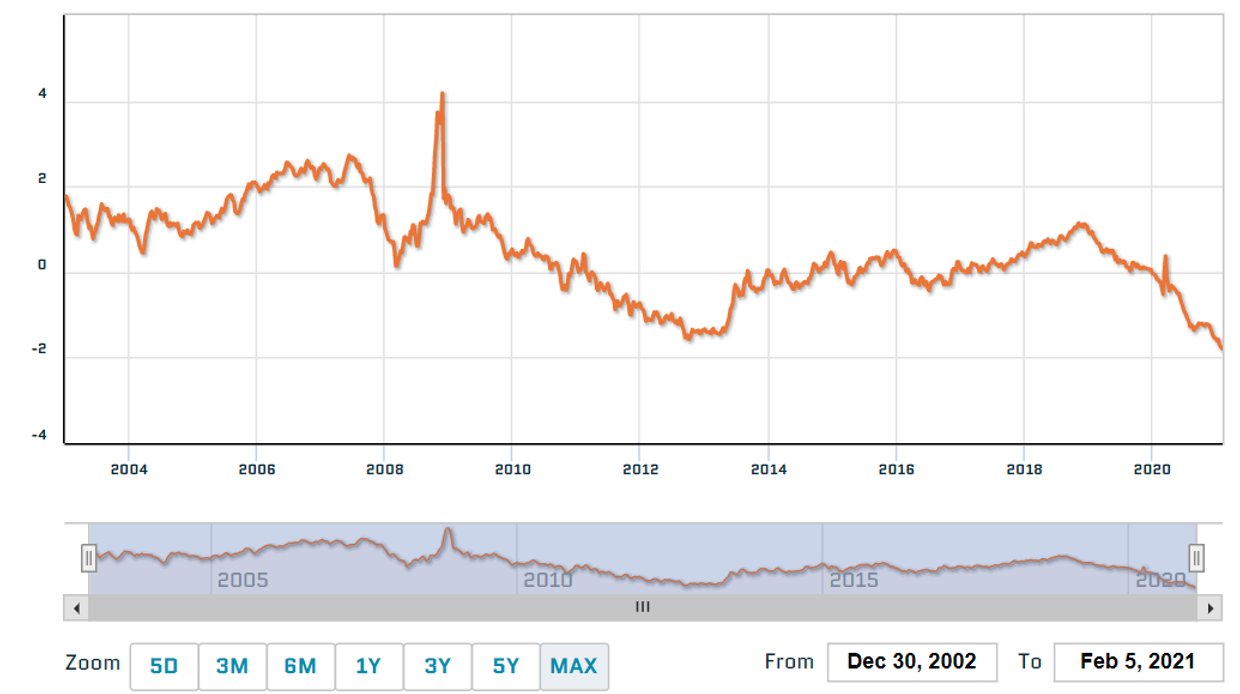

نسبت PE 500 S&P

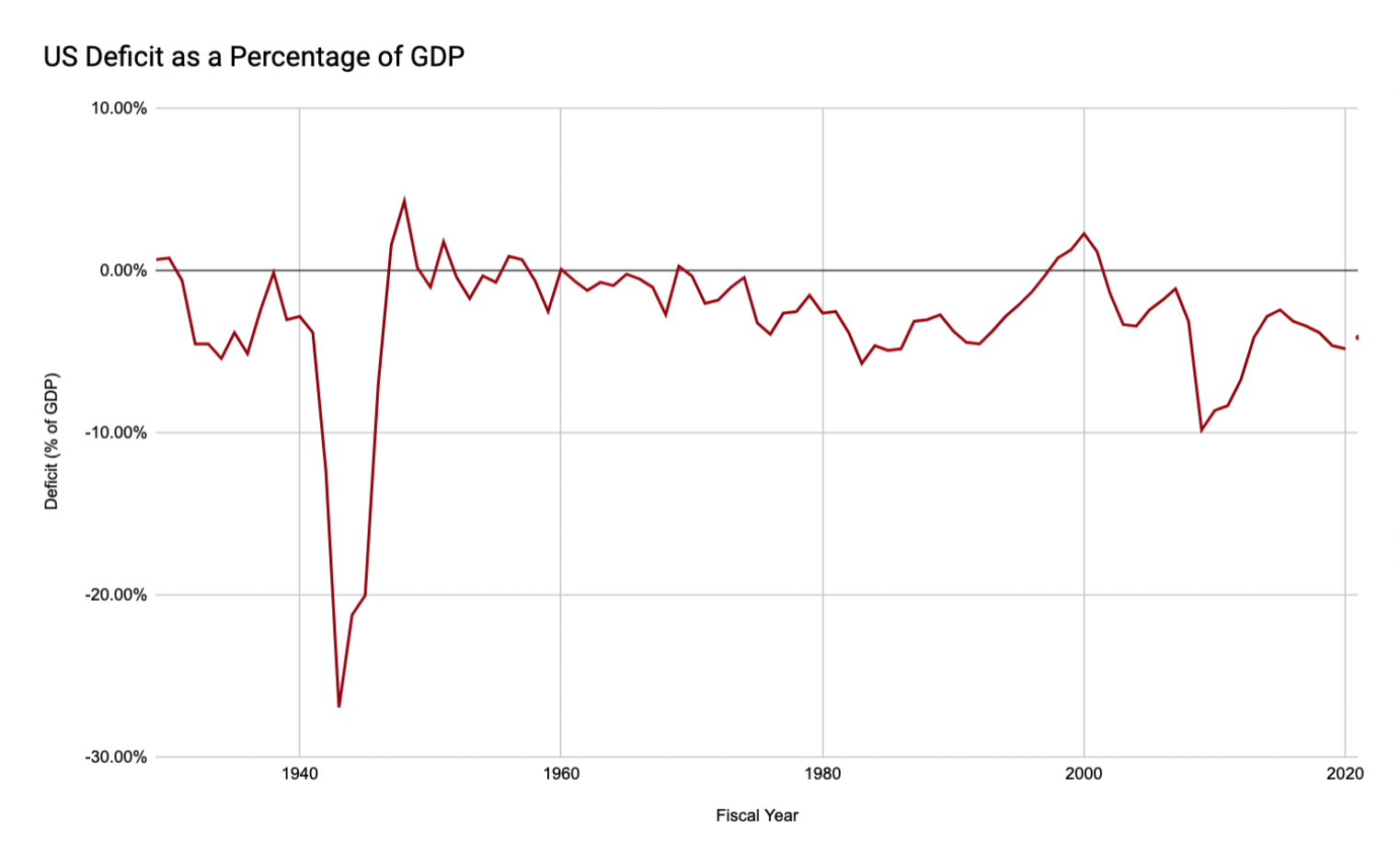

قیمت بیت کوین در 12 ماه گذشته

اینها، همراه با فشارهای کوتاه خرده فروشی، حباب های کوچک و افزایش نوسانات از علائم حباب هستند.

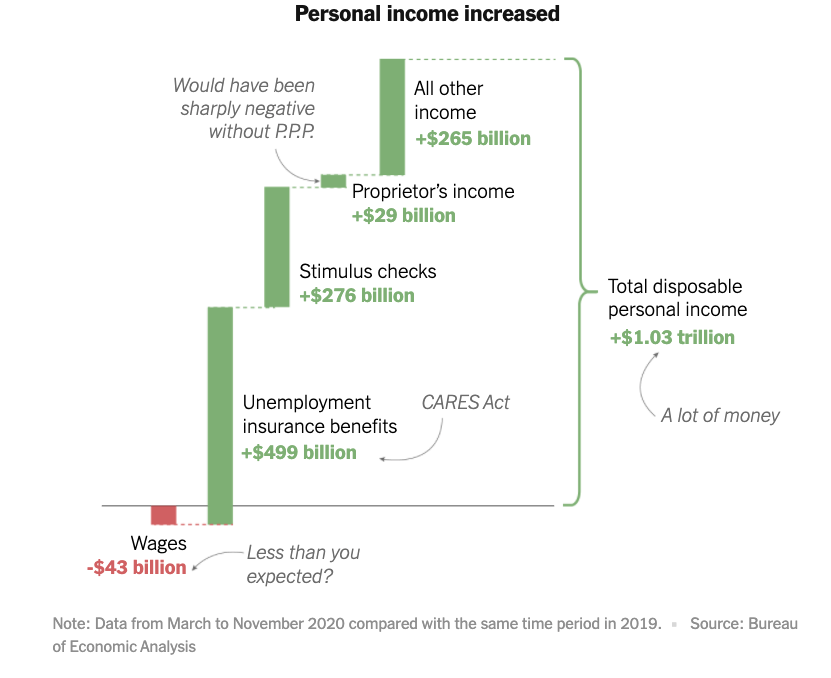

در نگاه اول، این واقعیت که ما در یک حباب هستیم ممکن است با میلیون ها بیکار یا کم کار شگفت انگیز به نظر برسد. با این حال، در طول همه گیری، درآمد شخصی بیش از یک تریلیون دلار به دلیل سطوح تاریخی محرک های مالی دولت افزایش یافت.

دستمزدها فقط 43 میلیارد دلار از مارس تا نوامبر کاهش یافته است. در حالی که بسیاری از کارگران خدماتی رده پایین شغل خود را از دست دادند، مشاغل حرفه ای با دستمزد بالاتر تحت تأثیر قرار نگرفتند، و برخی از مشاغل کم مهارت مانند انبارداری و فروشگاه های مواد غذایی رونق گرفتند، که منجر به تلفات کمتر از حد انتظار می شد.

وسعت برنامه های حمایتی دولت بی سابقه بود. برنامه های بیمه بیکاری 499 میلیارد دلار به جیب آمریکایی ها تزریق کرد. چک های محرک 1200 دلاری به اکثر خانواده های آمریکایی 276 میلیارد دلار دیگر اضافه کرد. در مجموع، آمریکایی ها بیش از 1 تریلیون دلار درآمد پس از مالیات مارس تا نوامبر 2020 نسبت به سال 2019 داشتند. در نتیجه، پرونده های ورشکستگی ایالات متحده در سال 2020 به پایین ترین سطح خود در 35 سال گذشته رسید!

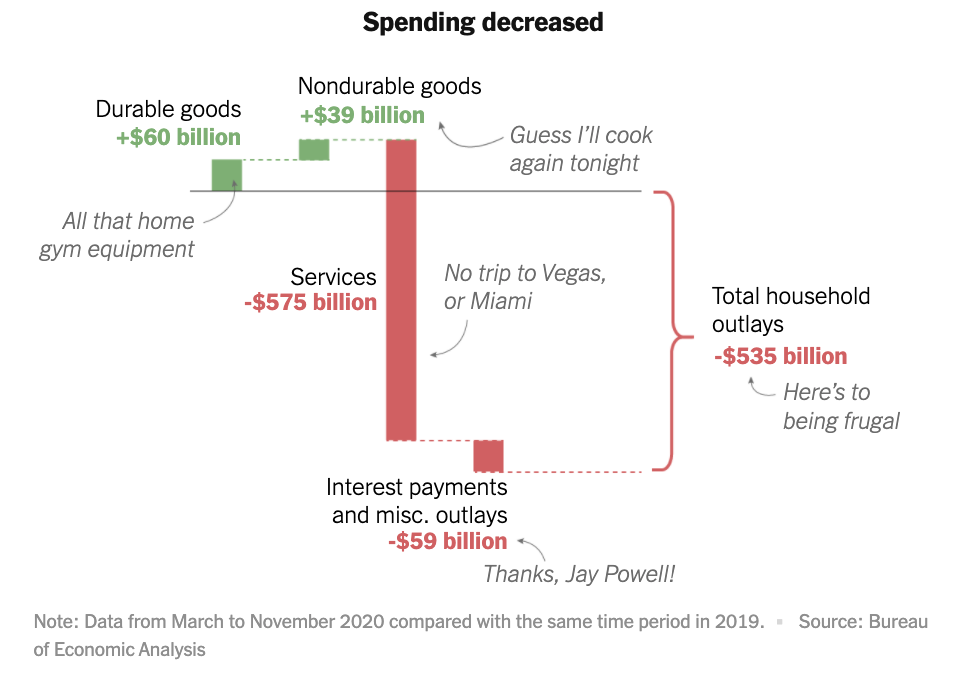

علاوه بر آن، مخارج اختیاری به طور چشمگیری کاهش یافت. هزینه خدمات 575 میلیارد دلار کاهش یافت زیرا مردم به تعطیلات، رستوران ها، سینماها، اماکن ورزشی، کنسرت ها و غیره نرفتند. در حالی که آمریکایی ها کمی بیشتر برای کالاهای بادوام خرج کردند، هزینه کلی همچنان 535 میلیارد دلار کاهش یافت.

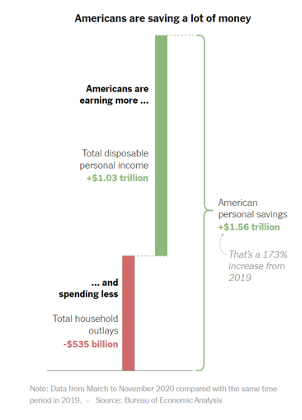

وقتی با افزایش درآمد شخصی ترکیب شد، آمریکایی ها 1.5 تریلیون دلار اضافی پس انداز کردند!

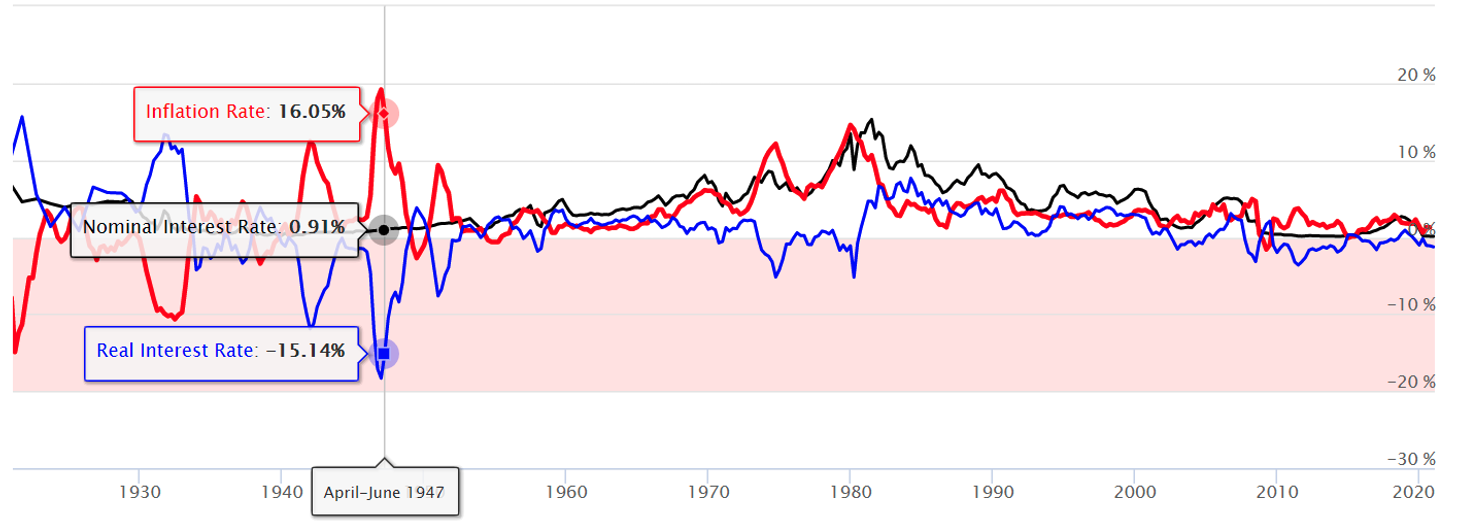

در حالی که بخشی از این پول اضافی به سپردهها میرفت، بخش زیادی از آن نیز صرف سرمایهگذاری میشد و قیمت داراییها را افزایش میداد. این امر علاوه بر سیل نقدینگی که توسط فدرال رزرو راه اندازی شده و تعهد آن به نگه داشتن نرخ ها نزدیک به صفر است – در واقع نرخ های واقعی اکنون زیر صفر هستند.

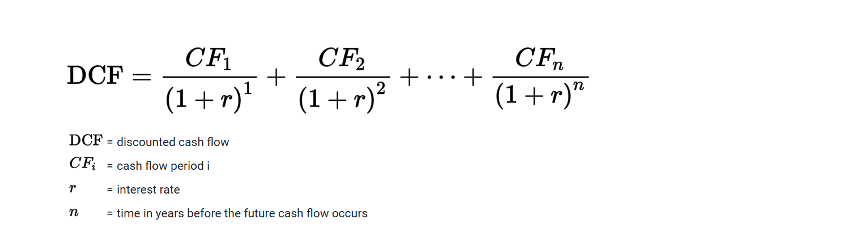

ارزش قیمت دارایی ها باید ارزش فعلی خالص جریان های نقدی آتی تنزیل شده آنها باشد.

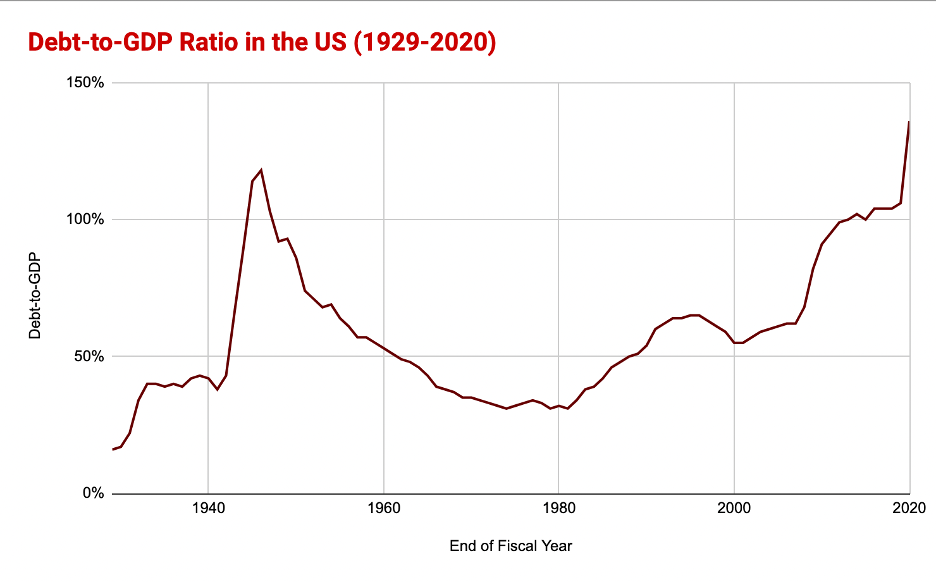

نرخ بهره نزدیک به 0 می تواند ارزش های بسیار بالاتر را توجیه کند. اگر فکر می کنید که اکنون نرخ ها برای همیشه نزدیک به 0 باقی می مانند، ارزش گذاری های فعلی در واقع معقول هستند. به عنوان مثال، با توجه به اینکه اکثر دولتهای جهانی از رشد ناپایدار کسری بودجه و بدهیها از وضعیت مالی بدتر رنج میبرند، معتقد نیستم که چنین باشد.

یک روز حساب در راه است، اما ممکن است به محض اینکه در بهروزرسانی آخر سال ناراحت شدم، این روز نباشد. من شک دارم که خیلی زود گریه کردم گرگ. جهان بیش از عواقب افزایش بدهی دولت در آینده قابل پیشبینی، مشغول مبارزه با کووید خواهد بود. علاوه بر این، افزایش مورد انتظار در مخارج خصوصی و عمومی باید اقتصاد را بیشتر تقویت کند.

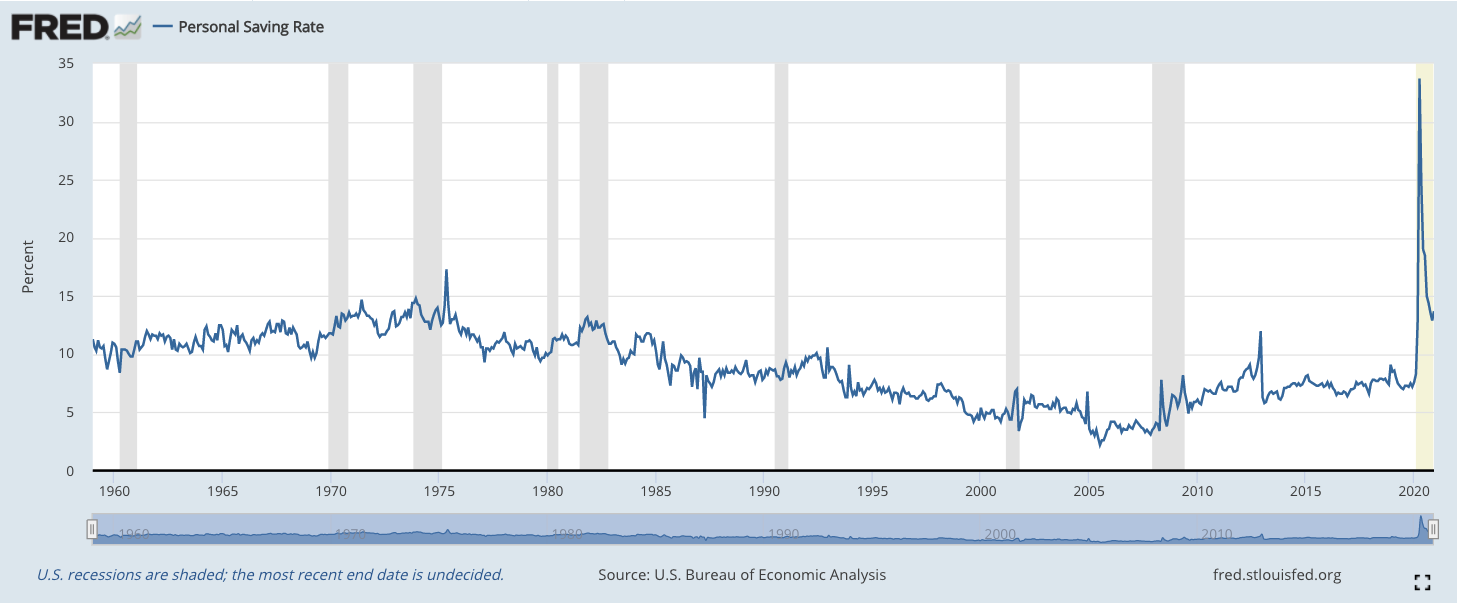

نرخ پس انداز ایالات متحده در بیشتر دهه گذشته حدود 7 درصد بوده است. در حالی که از اوج 33 درصدی خود در آوریل کاهش یافته است، هنوز حدود 13 درصد است. من گمان میکنم وقتی کووید پشت سرمان باشد، طرفی وجود خواهد داشت که به همه احزاب پایان میدهد. مردم به مسافرت، مهمانی و گذراندن می روند که انگار فردایی نیست. اگر نرخ پس انداز به سطح قبلی خود یعنی 7 درصد بازگردد، به معنای 1.2 تریلیون دلار اضافی در هزینه خواهد بود. علاوه بر این، بسته محرک 1.9 تریلیون دلاری دیگری نیز وجود دارد که احتمالاً شامل 1400 دلار پرداخت مستقیم است که بیشتر سوخت بر آتش می ریزد.

به عبارت دیگر، من فکر میکنم قبل از ظهور این حباب راهی داریم. در طول حباب فناوری، داشتم می نوشتم که مشخص بود سال ها قبل از ظهور آن در یک حباب بودیم. به همین ترتیب، در طول حباب املاک و مستغلات، به همه دوستانم هشدار دادم که از سال 2004 املاک و مستغلات را خریداری نکنند. با توجه به شرایط، احتمال ما در سال 1998 یا 1999 بیشتر از فوریه 2000 است.

چگونه این همه پایان خواهد یافت؟

حبابهای قیمت داراییها میتوانند بهدلیل عدم وجود یک بحران مالی مانند حباب فناوری رخ دهد. ما نمیتوانیم بگوییم که چه زمانی احساسات سرمایهگذاران دیگر مانند الان خوشبینانه نخواهد بود و احتمالاً پس از عذابآوری هزینههایی که انتظار دارم، زمانی که کووید را پشت سر گذاشتیم، رخ خواهد داد.

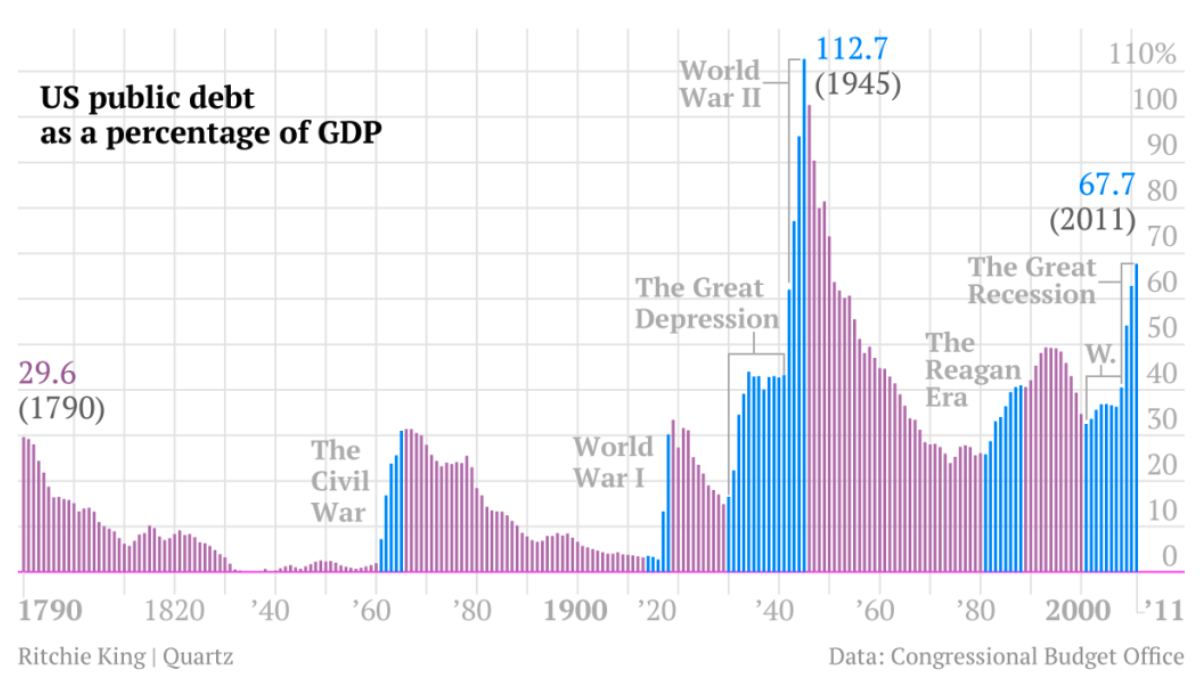

با این حال، با توجه به تمام بدهیهای دولت و شرکتهای بزرگ ناشی از کووید، مشکل در حال ایجاد است. چندین راه برای برون رفت از این وجود دارد.

1. ما از آن رشد می کنیم

این بی سابقه نیست. در طول جنگ جهانی اول و دوم جهانی بدهی دولت افزایش یافت. با این حال، پس از هر دو جنگ، رشد اقتصادی قوی ناشی از تقاضای مصرف کننده قوی و سرمایه گذاری قوی بود. ممکن است دوباره اتفاق بیفتد. پس از چند دهه رکود رشد بهره وری، ممکن است در آستانه رونق بهره وری باشیم. COVID منجر به افزایش گسترده پذیرش در پرداخت های دیجیتال، پزشکی از راه دور، اتوماسیون صنعتی، آموزش آنلاین، تجارت الکترونیک و کار از راه دور شده است. علاوه بر این، سرعت توسعه واکسنهای mRNA این امید را ایجاد میکند که نوآوریهای بیشتری در کارتهای مراقبتهای بهداشتی وجود دارد.

2. باد می کنیم

ایالات متحده همچنین به وضوح در تلاش است تا تورم اسمی را افزایش دهد تا نرخ های واقعی را منفی نگه دارد که به دولت کمک می کند تا مانند پس از جنگ جهانی دوم، اهرم اهرم را افزایش دهد. نرخ های واقعی اکنون دوباره منفی شده است.

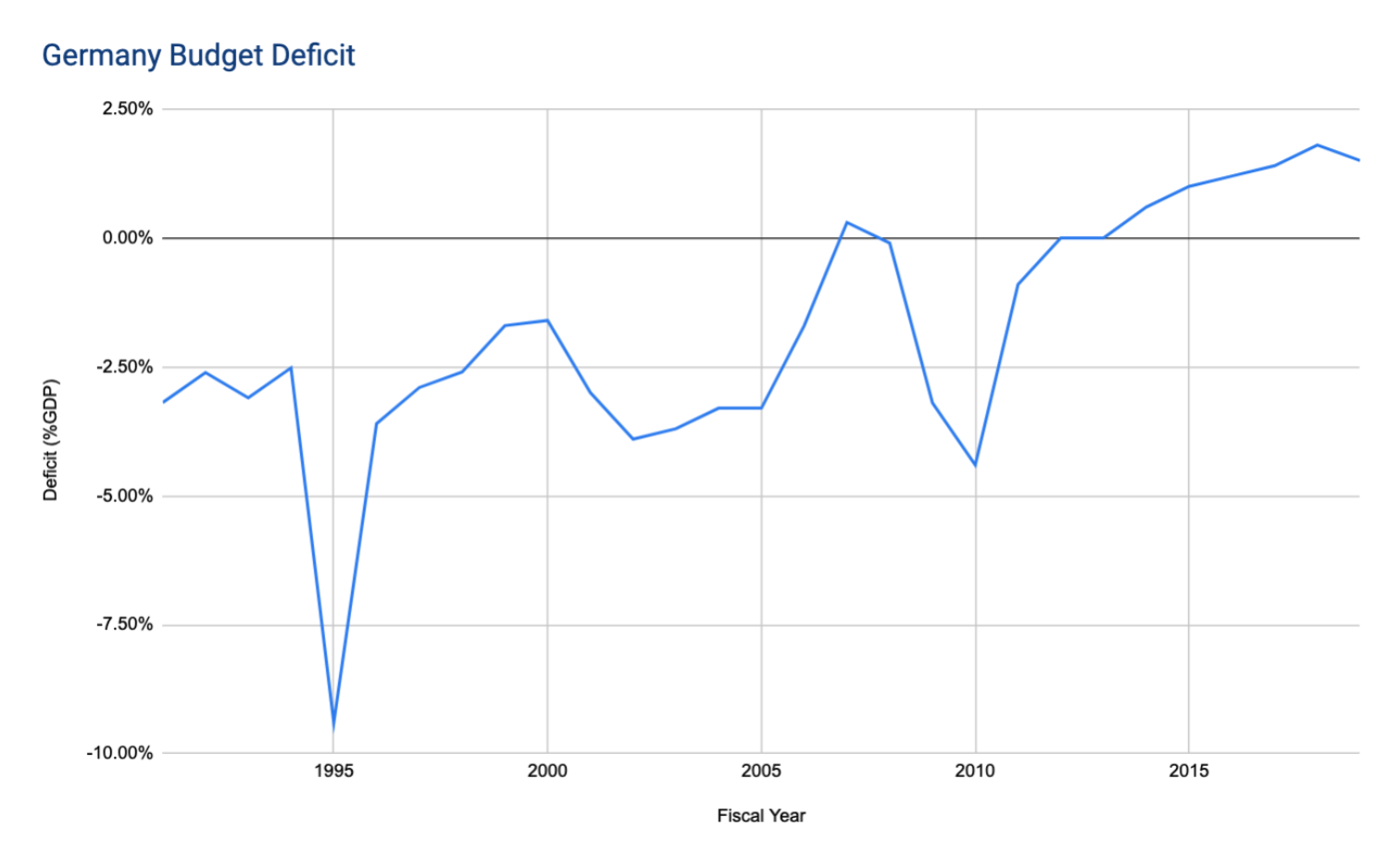

نرخ منحنی بازدهی گنجینه 5 ساله ایالات متحده

با توجه به اندازه محرک و افزایش مورد انتظار در تقاضا، من گمان می کنم که آنها موفق خواهند شد تورم اسمی را به بالای 2% برسانند، همانطور که فدرال رزرو هدف گذاری کرده است.

توجه داشته باشید که چنین نتیجه ای همیشه تضمین نمی شود. ژاپن در بیشتر 30 سال گذشته علیرغم هزینه های هنگفت دولت و تسهیل کمی، نتوانست تورم ایجاد کند. همانطور که زیمبابوه در دو دهه اخیر برجسته کرده است، می توانید بیش از حد و تورم بالا ایجاد کنید.

تورم کنترل شده در محدوده 2 تا 3 درصد نتیجه ایده آل خواهد بود.

3. مازاد تولید می کنیم

پس از هر دو جنگ جهانی، اجماع قوی اجتماعی و سیاسی به نفع محدودیت بودجه و کاهش بدهی وجود داشت.

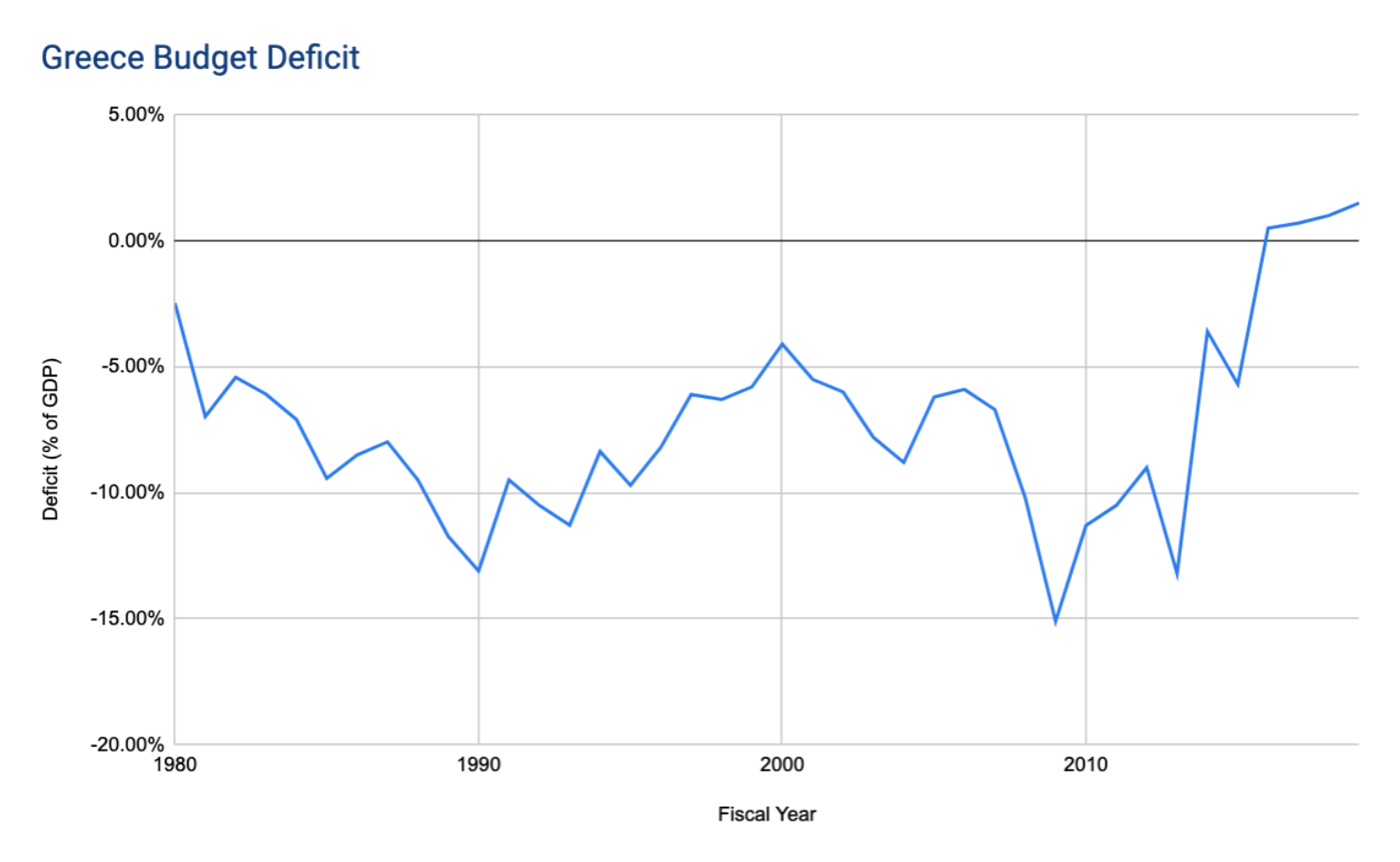

آلمان نسبت بدهی خود به تولید ناخالص داخلی را از 82.4 درصد در سال 2010 به 59.8 درصد در سال 2019 با مازاد عرضه کاهش داد.

به همین ترتیب، یونان مجبور شد به عنوان بخشی از شرایط کمک مالی، مازاد تولید کند و راه های بیهوده خود را اصلاح کند.

دیدگاه من در مورد آنچه اتفاق خواهد افتاد

ایالات متحده دیگر نظم و انضباط برای مازاد تولید ندارد، اما می تواند تا زمانی که دلار ارز ذخیره جهانی باقی بماند، کسری بودجه را حفظ کند. روز محاسبه فرا خواهد رسید، اما به نظر نمی رسد در کوتاه مدت در کار باشد، بنابراین بدهی ایالات متحده همچنان بالا خواهد رفت.

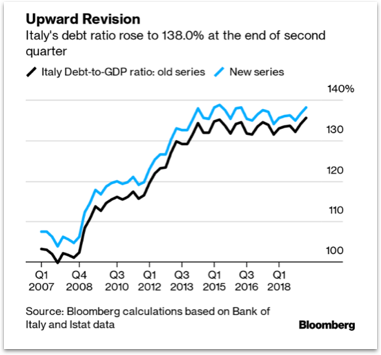

برای مدتی نگران بودم که بحران مالی بعدی به شکل یک بحران بدهی دولتی در یک اقتصاد بزرگ به خود بگیرد، زیرا سرمایهگذاران میترسیدند که دیگر توان پرداخت سطح بدهی خود را نداشته باشد، همانطور که یک دهه پیش در یونان اتفاق افتاد. ایتالیا، با نسبت بدهی به تولید ناخالص داخلی خود که در سال 2021 از 150 درصد فراتر خواهد رفت، به ذهن متبادر شد.

من دیگر مطمئن نیستم که این سناریو با بیشترین احتمال باشد. بحران یورو نشان داد که اروپا حاضر است برای حفظ یورو دست به هر کاری بزند و من انتظار دارم این بار هم تفاوتی نداشته باشد. در حالی که ممکن است یک بحران بدهی دولتی وجود داشته باشد، ما احتمالاً راهی برای خلاص شدن از آن پیدا خواهیم کرد.

در نتیجه، نمی دانم که آیا در عوض، بحران بعدی به عنوان یک بحران اعتقادی رخ نمی دهد، بلکه در ارزهای فیات بزرگ می شود. من نمی بینم که این اتفاق در یک سال آینده رخ دهد. با این حال، با توجه به افزایش روزافزون عرضه پول همراه با رشد ناپایدار بدهی و کسری تقریباً در همه کشورهای بزرگ جهان، روزی برای محاسبه وجود خواهد داشت.

به عنوان افرادی که از طریق این حباب زندگی می کنند چه باید کرد؟

مشخص نیست که چرا و چه زمانی حباب می ترکد، اما چند راه برای آماده شدن برای زمان ترکیدن آن وجود دارد.

اولاً، در این محیط شما نباید هیچ گونه اوراق قرضه ای داشته باشید. بازده به طرز دیوانه کننده ای پایین است و شما برای ریسک پیش فرض جبران نمی شوید. در عین حال، شما در معرض خطر تورم هستید.

دوم اینکه، من میزان دارایی های نقدی شما را به طور چشمگیری به 20 درصد یا بیشتر از دارایی هایتان افزایش می دهم. شما از آن پول نقد چیزی به دست نمی آورید و ارزش تورم را از دست می دهید. علاوه بر این، در یک بحران ارزی فیات ضعیف خواهد شد. با این حال، داشتن نقدینگی در انواع دیگر بحرانها مفید است، جایی که مردم در هنگام ترکیدن حبابها به ایمن پرواز میکنند. ایمنی، انعطاف پذیری را فراهم می کند و به شما امکان می دهد دارایی ها را ارزان بخرید. در عین حال، در صورت لزوم، در صورت افزایش تورم، می توانید از پول نقد خارج شوید.

سوم، از حاشیه مانند طاعون اجتناب کنید. در حالی که تورم ارزش بدهی شما را کاهش میدهد (و وامهای مسکن مشکلی ندارند)، شما نمیخواهید زمانی که حباب میترکند و داراییها کاهش مییابد، در معرض مارجین فراخوانی قرار بگیرید. بسیاری از افراد ثروتمند در طول بحران مالی 2007-2008 از این طریق ورشکست شدند.

چهارم، سهام با کیفیت بالا. ارزش آنها در یک محیط تورمی افزایش می یابد و با کاهش قیمت دارایی ها ارزش بیشتری را حفظ می کنند. به عبارت دیگر، از FOMO رنج نبرید و به دنبال آخرین جنون سرمایه گذاری (Bitcoin، Gamestop و غیره) باشید. این بدان معنا نیست که اگر بیت کوین خود را دارید، لزوماً باید بیت کوین خود را بفروشید. این یک شکل از طلای دیجیتال است که می تواند یک پوشش تورم خوب باشد، اما من به دنبال افزایش موقعیت خود در سطوح قیمت فعلی نیستم.

شما نباید سعی کنید حباب را کوتاه کنید زیرا همانطور که کینز گفت: “بازارها می توانند بیش از آن که شما حلال بمانید غیرمنطقی باقی بمانند”. یک راه بهتر برای بازی حباب، ایجاد دارایی هایی مانند یک استارتاپ فناوری یا SPAC است.

توجه داشته باشید که در مورد من حتی سهام ندارم. من یک استراتژی هالتر دارم که فقط با پول نقد و استارت آپ های خصوصی خصوصی دارای نقدینگی زودرس هستند. اگر تنوع کافی (به معنای بیش از 100 سرمایه گذاری) برای محاسبه استارتاپ هایی دارید که شکست می خورند، استارت آپ های خصوصی در مراحل اولیه فناوری بهترین طبقه دارایی هستند. آنها برای اقتصاد ارزش ایجاد می کنند و می توانند به سرعت رشد کنند. به این ترتیب، داشتن آنها در هر دو محیط تورمی و کاهش تورم شگفت انگیز است.

توجه داشته باشید که من به شدت تعادل دارایی های خود را بین پول نقد و استارت آپ ها تغییر می دهم. گاهی اوقات من در استارتاپ هستم. گاهی اوقات ذخایر نقدی زیادی نگه می دارم. در حال حاضر، من در حالی که هنوز سرمایه گذاری می کنم، ذخایر نقدی خود را ایجاد می کنم. من به ویژه آربیتراژ فروش سهام فناوری عمومی با ارزش بیش از حد (یا شرکتهای قبل از عرضه اولیه اولیه سهام) و سرمایهگذاری در استارتآپهای فناوری در مراحل اولیه با ارزش کمتری را دوست دارم. با این حال، من گمان می کنم که داشتن ذخایر نقدی بزرگ در چند سال آینده مفید خواهد بود.

موفق باشید!