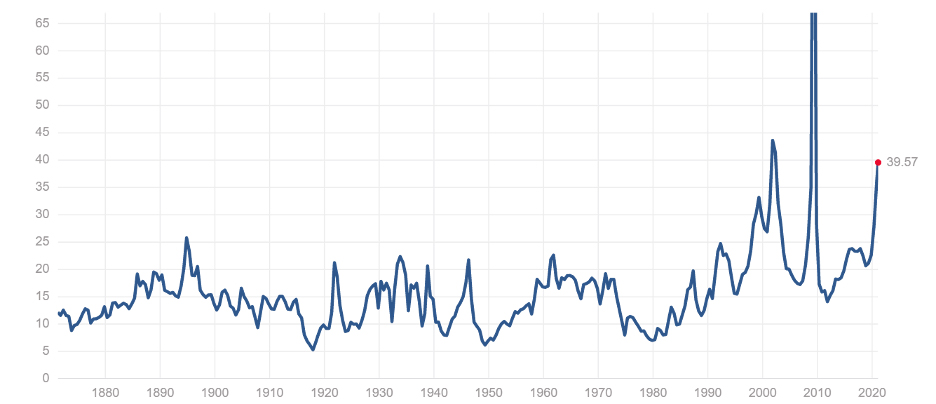

Les signes avant-coureurs de la manie des marchés sont omniprésents. Les ratios cours/bénéfice sont élevés et en augmentation. Le bitcoin a augmenté de 300 % en un an. Il y a un déluge d’introductions en bourse de SPAC. Les prix de l’immobilier augmentent rapidement en dehors des grandes villes denses.

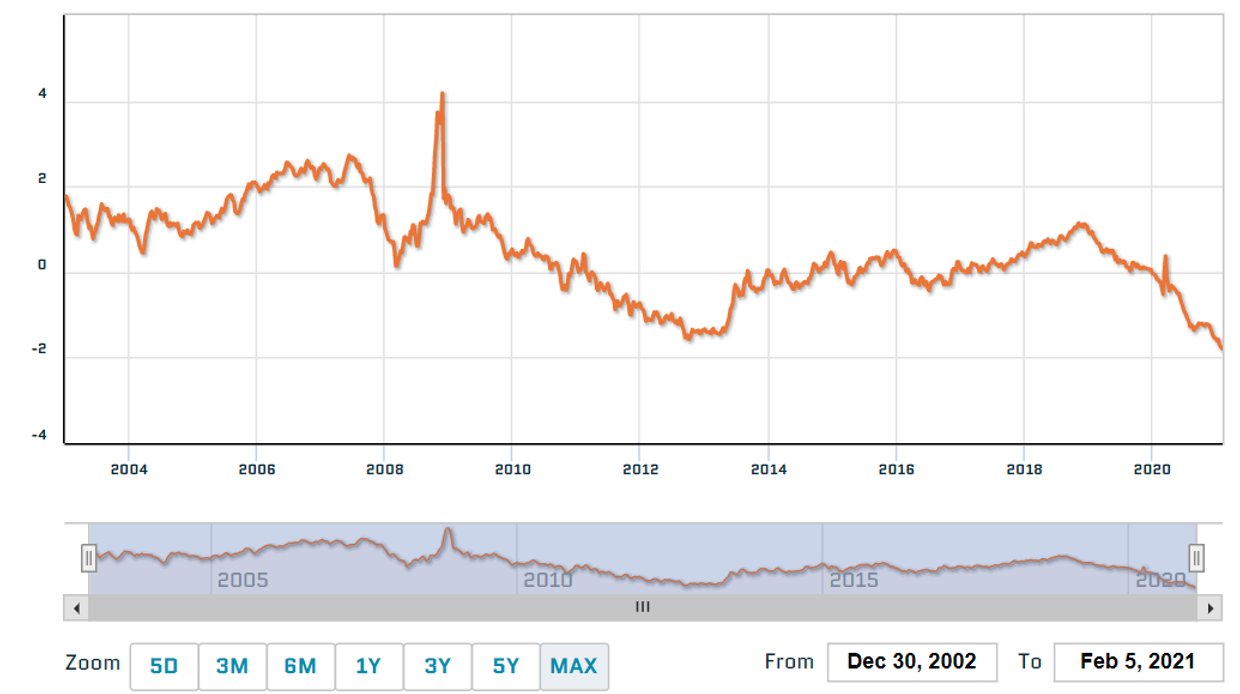

Ratio PE du S&P 500

Prix du BTC au cours des 12 derniers mois

Ces éléments, ainsi que les ventes à découvert, les mini-bulles et l’augmentation de la volatilité, sont les symptômes d’une bulle.

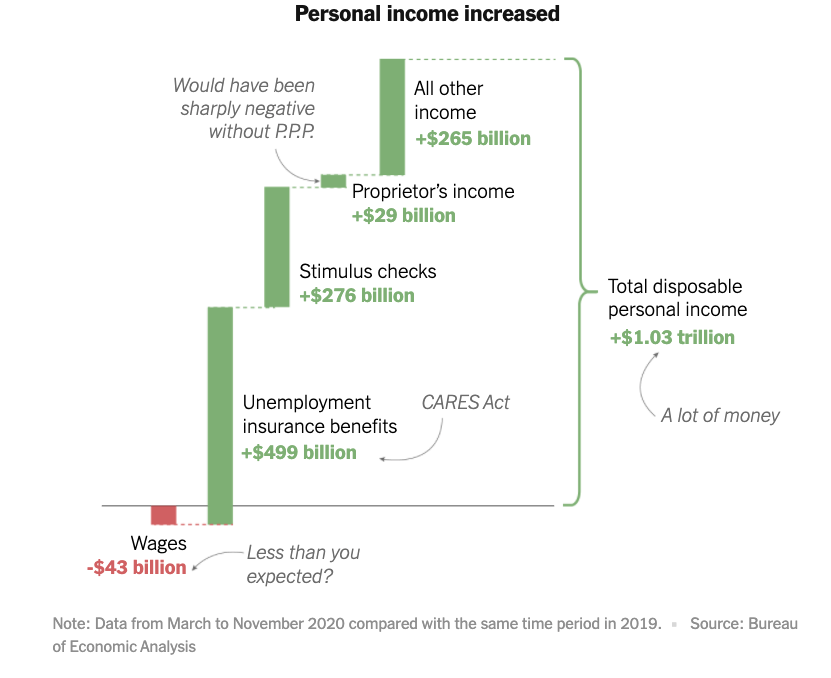

À première vue, le fait que nous soyons dans une bulle peut sembler surprenant, alors que des millions de personnes sont au chômage ou sous-employées. Cependant, pendant la pandémie, le revenu personnel a augmenté de plus de mille milliards de dollars en raison des niveaux historiques de relance budgétaire du gouvernement.

Les salaires n’ont baissé que de 43 milliards de dollars entre mars et novembre. Si de nombreux travailleurs du secteur des services ont perdu leur emploi, les emplois professionnels mieux rémunérés n’ont pas été touchés, et certains emplois peu qualifiés ont connu un essor, comme les entrepôts et les magasins d’alimentation, ce qui a entraîné des pertes moins importantes que ce que l’on aurait pu prévoir.

L’ampleur des programmes d’aide gouvernementaux était sans précédent. Les programmes d’assurance chômage ont injecté 499 milliards de dollars dans les poches des Américains. Les chèques de relance de 1 200 dollars versés à la plupart des ménages américains ont ajouté 276 milliards de dollars. Au total, les Américains ont perçu, de mars à novembre 2020, un revenu après impôt supérieur de plus de 1 000 milliards de dollars à celui de 2019. En conséquence, le nombre de faillites aux États-Unis a atteint son niveau le plus bas depuis 35 ans en 2020 !

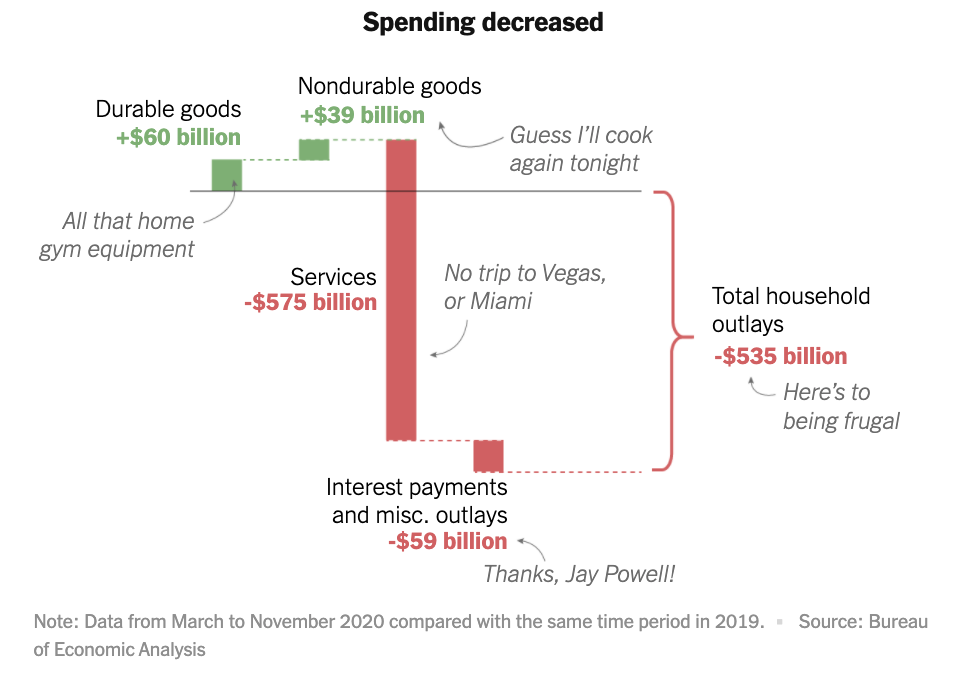

En outre, les dépenses discrétionnaires ont chuté de manière spectaculaire. Les dépenses de services ont diminué de 575 milliards de dollars, car les gens ne sont pas partis en vacances, n’ont pas fréquenté les restaurants, les cinémas, les salles de sport, les concerts, etc. Si les Américains ont dépensé un peu plus pour les biens durables, les dépenses globales ont tout de même baissé de 535 milliards de dollars.

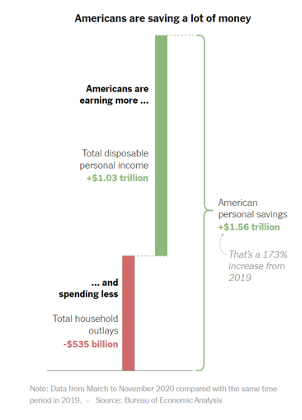

Si l’on ajoute à cela l’augmentation du revenu personnel, les Américains ont épargné 1 500 milliards de dollars supplémentaires !

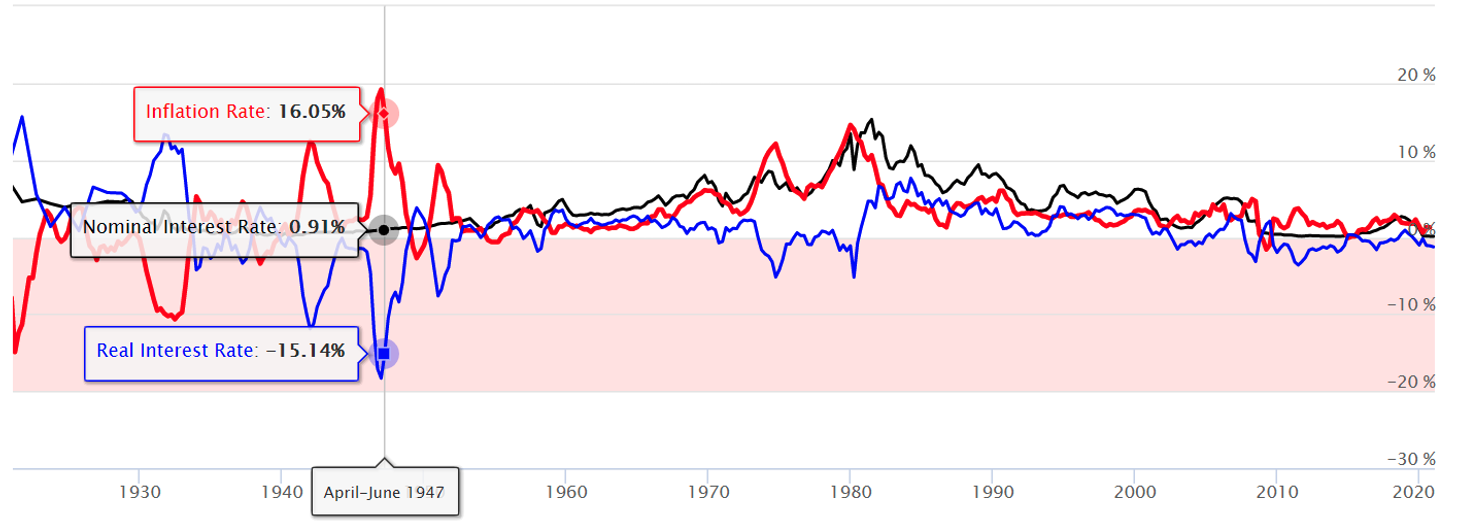

Si une partie de ces liquidités supplémentaires a été investie dans des dépôts, une grande partie a également été investie dans des placements, ce qui a gonflé le prix des actifs. Cela s’ajoute au flot de liquidités libéré par la Réserve fédérale et à son engagement de maintenir les taux à un niveau proche de zéro – en fait, les taux réels sont désormais inférieurs à zéro.

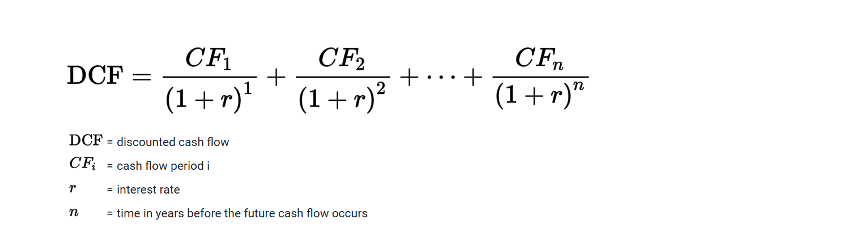

La valeur des prix des actifs devrait être la valeur actuelle nette de leurs flux de trésorerie futurs actualisés.

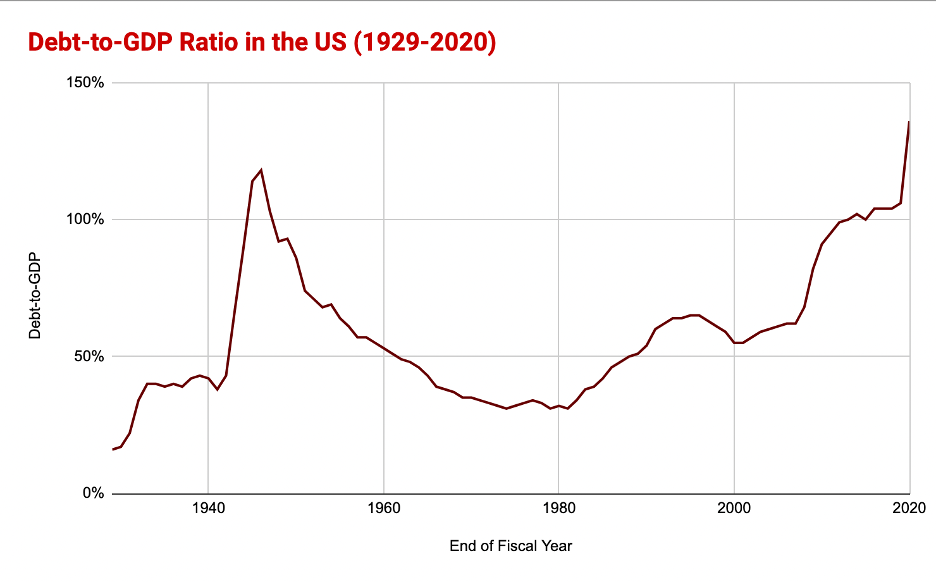

Des taux d’intérêt proches de 0 peuvent justifier des valorisations beaucoup plus élevées. Si vous pensez que les taux resteront éternellement proches de 0, les valorisations actuelles sont en fait raisonnables. Pour ma part, je ne crois pas que ce soit le cas, étant donné que la plupart des gouvernements du monde souffrent d’une détérioration de leur situation budgétaire due à une croissance insoutenable des déficits et de la dette.

Le jour du bilan arrive, mais peut-être pas aussi vite que je le craignais dans ma mise à jour de fin d’année. Je pense avoir crié au loup trop tôt. Dans un avenir prévisible, le monde restera plus préoccupé par la lutte contre le COVID que par les conséquences de l’augmentation de la dette publique. En outre, les augmentations attendues des dépenses privées et publiques devraient encore stimuler l’économie.

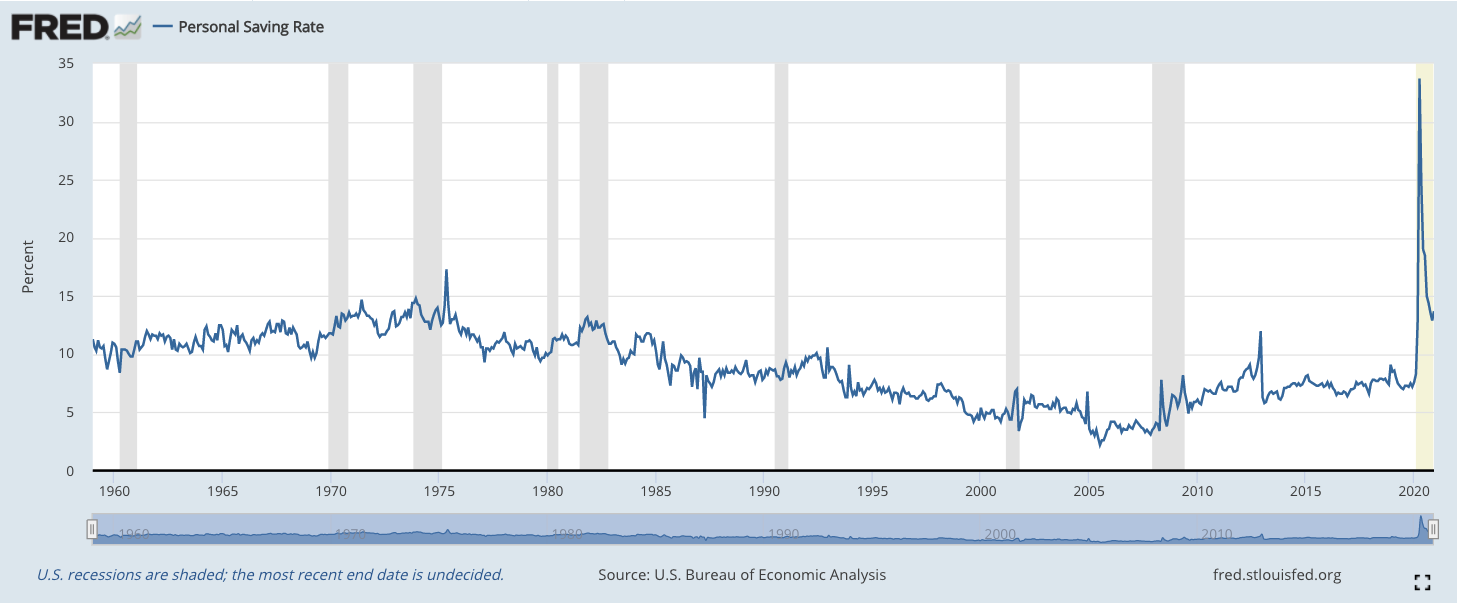

Le taux d’épargne des États-Unis a été d’environ 7 % pendant la majeure partie de la dernière décennie. Bien qu’il ait diminué par rapport au pic de 33 % atteint en avril, il se situe toujours aux alentours de 13 %. Je pense qu’une fois que COVID sera derrière nous, il y aura la fête qui mettra fin à toutes les fêtes. Les gens vont voyager, faire la fête et dépenser sans compter. Si le taux d’épargne revient à son niveau ex ante de 7 %, il faudra dépenser 1,2 trillion de dollars de plus. À cela s’ajoute un autre plan de relance de 1 900 milliards de dollars, qui comprend probablement 1 400 dollars de paiements directs, ce qui ne fait que jeter de l’huile sur le feu.

En d’autres termes, je pense que nous avons encore du chemin à parcourir avant que cette bulle n’éclate. Pendant la bulle technologique, j’écrivais qu’il était évident que nous étions dans une bulle des années avant qu’elle n’éclate. De même, pendant la bulle immobilière, j’ai déconseillé à tous mes amis d’acheter des biens immobiliers à partir de 2004. Compte tenu des circonstances, il est plus probable que nous soyons en 1998 ou 1999 qu’en février 2000.

Comment tout cela va-t-il se terminer ?

Les bulles de prix des actifs peuvent éclater en l’absence de crise financière, comme cela s’est produit lors de la bulle technologique. Nous ne pouvons pas dire quand le sentiment des investisseurs ne sera plus aussi optimiste qu’il l’est actuellement et cela se produira probablement après l’orgie de dépenses que je prévois une fois que nous aurons mis COVID derrière nous.

Cependant, des problèmes se posent si l’on considère l’ensemble de la dette publique et de la dette des entreprises qui ont été transférées de COVID. Il y a plusieurs façons d’y remédier.

1. Nous en sortons grandis

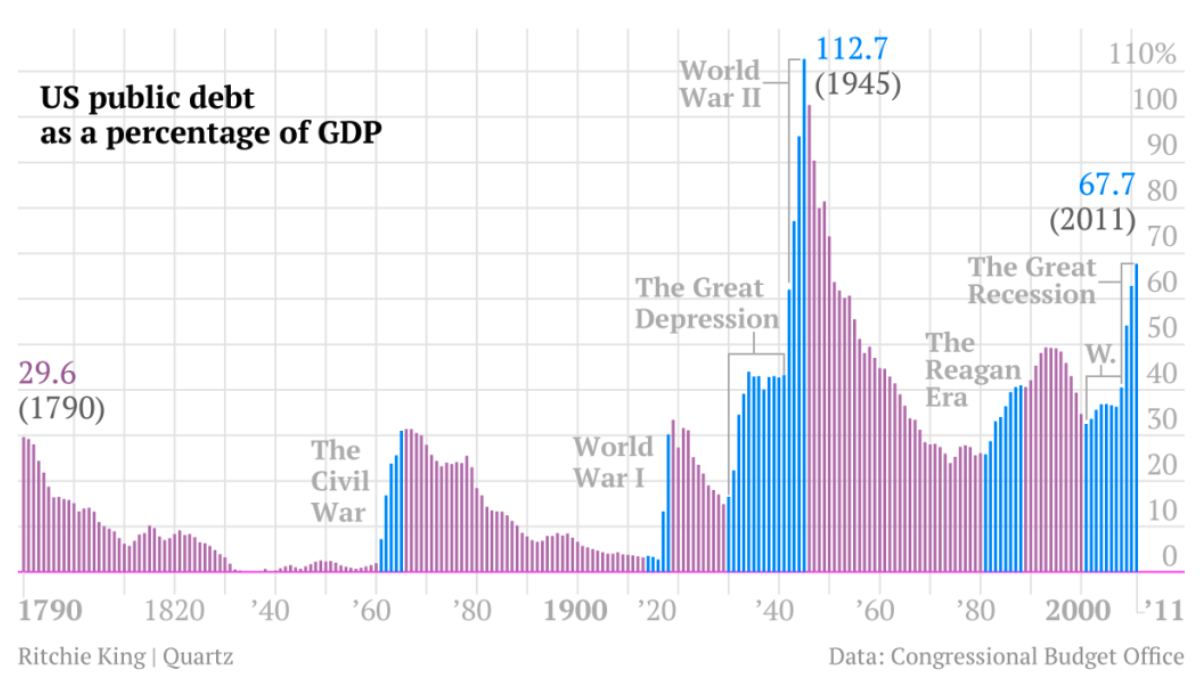

Cette situation n’est pas sans précédent. Pendant les deux guerres mondiales, la dette publique a explosé. Cependant, après les deux guerres, la croissance économique a été forte, grâce à une forte demande de la part des consommateurs et à des investissements importants. Cela peut se reproduire. Après quelques décennies de stagnation de la croissance de la productivité, nous sommes peut-être sur le point de connaître un boom de la productivité. COVID a permis une augmentation massive de l’adoption des paiements numériques, de la télémédecine, de l’automatisation industrielle, de l’enseignement en ligne, du commerce électronique et du travail à distance. En outre, la rapidité du développement des vaccins à ARNm laisse espérer de nombreuses autres innovations dans le domaine des soins de santé.

2. Nous gonflons

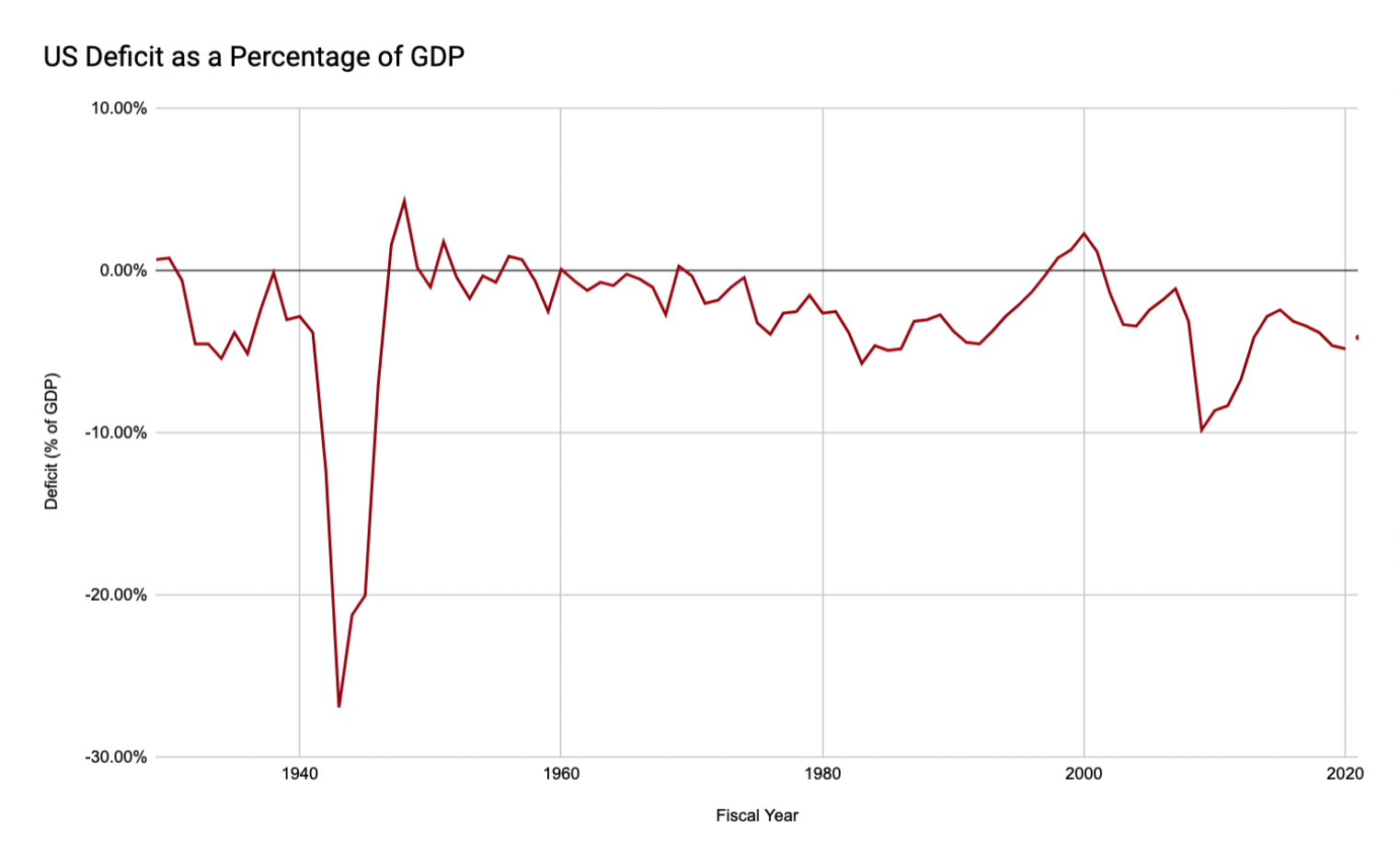

Les États-Unis tentent également d’augmenter l’inflation nominale pour maintenir des taux réels négatifs, ce qui aide le gouvernement à se désendetter, comme il l’a fait après la Seconde Guerre mondiale. Les taux réels sont à nouveau négatifs.

Courbe de rendement des trésors américains à 5 ans Taux

Compte tenu de l’ampleur des mesures de relance et de l’augmentation attendue de la demande, je pense qu’ils parviendront à faire passer l’inflation nominale au-dessus de 2 %, comme le souhaite la Fed.

Notez qu’un tel résultat n’est pas toujours garanti. Le Japon n’a pas réussi à créer de l’inflation pendant la majeure partie des 30 dernières années, malgré les dépenses publiques massives et l’assouplissement quantitatif. Vous pouvez également dépasser les limites et créer une forte inflation, comme l’a montré le Zimbabwe au cours des deux dernières décennies.

L’idéal serait une inflation maîtrisée de l’ordre de 2 à 3 %.

3. Nous dégageons des excédents

Après les deux guerres mondiales, un fort consensus social et politique s’est dégagé en faveur de la restriction budgétaire et de la réduction de la dette.

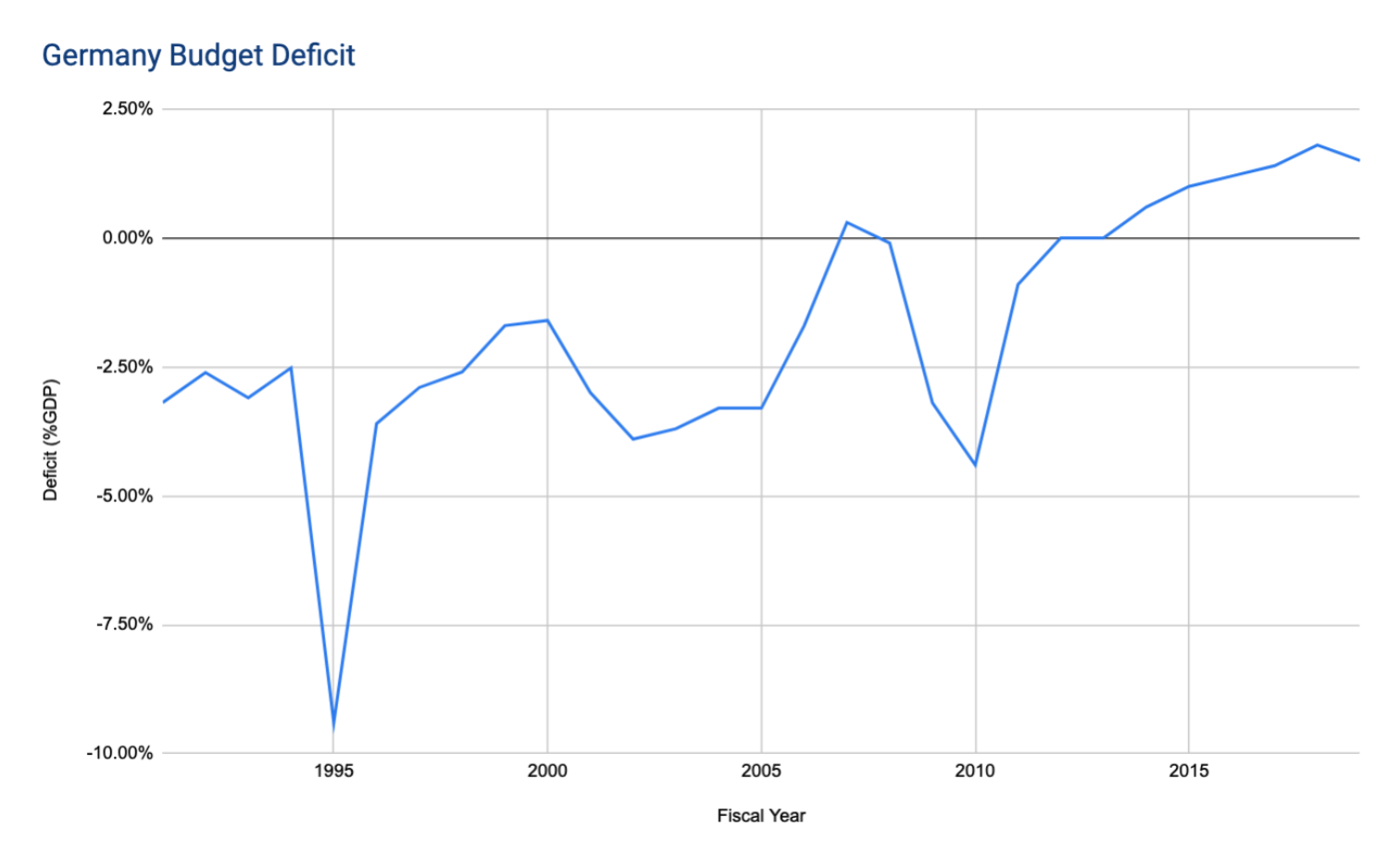

L’Allemagne a réduit son ratio dette/PIB de 82,4 % en 2010 à 59,8 % en 2019 en dégageant des excédents.

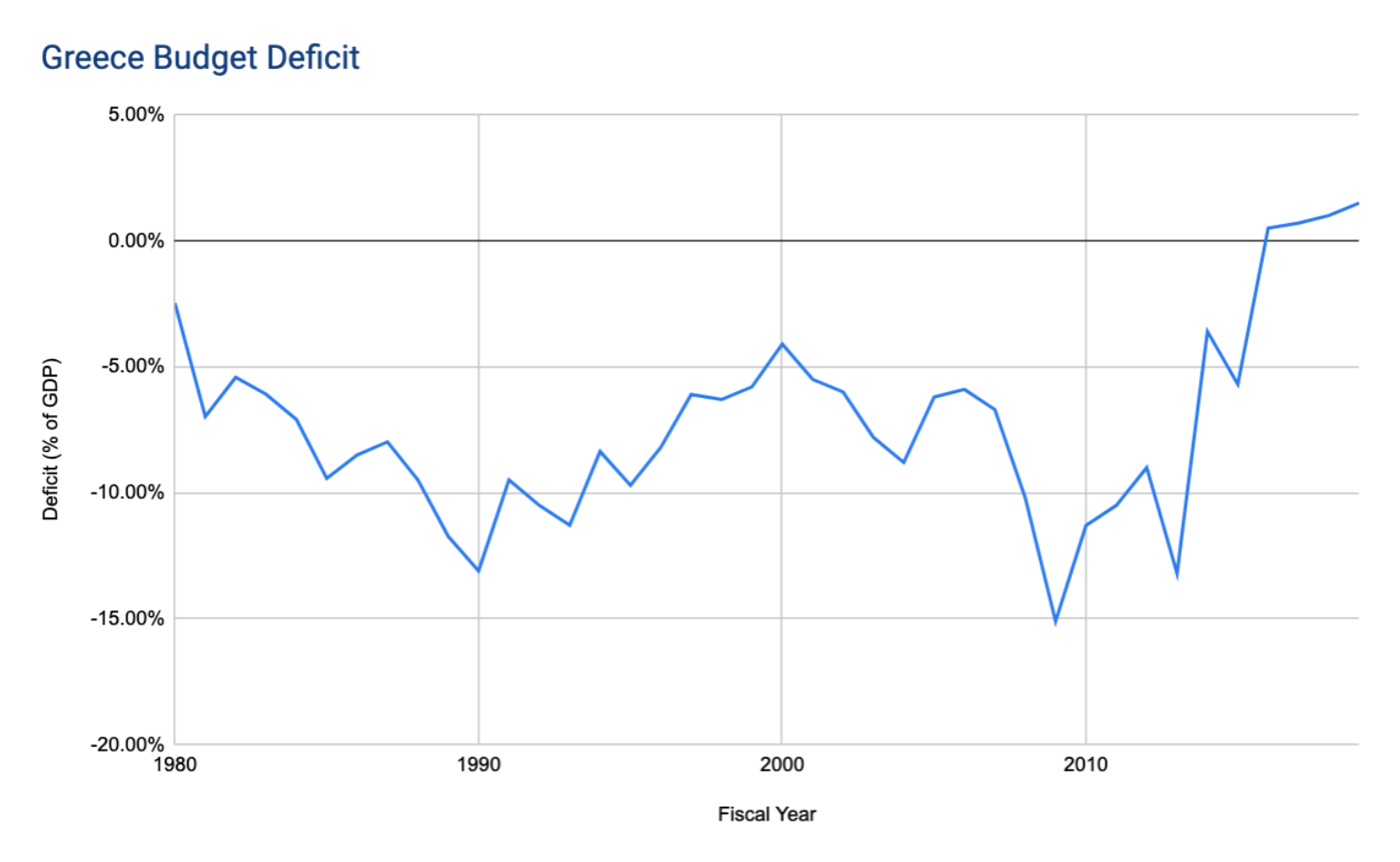

De même, la Grèce a été contrainte de dégager des excédents et de mettre fin à sa prodigalité dans le cadre des conditions du plan de sauvetage.

Mon point de vue sur ce qui va se passer

Les États-Unis n’ont plus la discipline nécessaire pour dégager des excédents, mais peuvent continuer à maintenir des déficits tant que le dollar reste la monnaie de réserve mondiale. Le jour des comptes viendra, mais il ne semble pas que ce soit le cas à court terme, de sorte que la dette américaine continuera à gonfler.

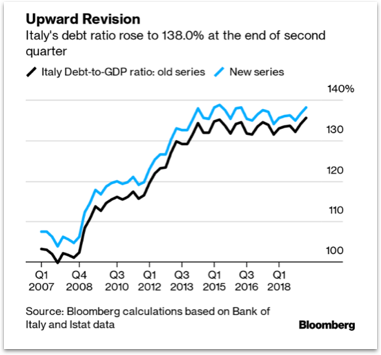

Pendant un certain temps, j’ai craint que la prochaine crise financière ne prenne la forme d’une crise de la dette souveraine dans une économie majeure, les investisseurs craignant qu’elle ne puisse plus supporter son niveau d’endettement, comme cela s’est produit en Grèce il y a dix ans. L’Italie, dont le ratio dette/PIB devrait dépasser 150 % en 2021, vient à l’esprit.

Je ne suis plus sûr que ce soit le scénario le plus probable. La crise de l’euro a montré que l’Europe était prête à faire n’importe quoi pour préserver l’euro et je m’attends à ce qu’il en soit de même cette fois-ci. Si une crise de la dette souveraine devait survenir, nous trouverions probablement un moyen de nous en sortir.

Par conséquent, je me demande si la prochaine crise ne sera pas plutôt une crise de la foi, mais plutôt une crise des monnaies fiduciaires. Je ne pense pas que cela se produira au cours de l’année à venir. Cependant, il y aura un jour où l’on devra faire face à l’augmentation constante de la masse monétaire, combinée à une croissance insoutenable de la dette et des déficits dans presque tous les grands pays du monde.

Que faire en tant qu’individus vivant dans cette bulle ?

On ne sait pas exactement pourquoi et quand la bulle éclatera, mais il existe quelques moyens de s’y préparer.

Tout d’abord, dans cet environnement, vous ne devriez posséder aucune obligation. Les rendements sont incroyablement bas et vous n’êtes pas rémunéré pour le risque de défaillance. Dans le même temps, vous êtes exposé au risque d’inflation.

Deuxièmement, j’augmenterais considérablement vos liquidités pour qu’elles représentent 20 % ou plus de vos actifs. Vous ne gagnez rien sur ces liquidités et vous perdez la valeur de l’inflation. En outre, il serait dévalorisé en cas de crise de la monnaie fiduciaire. Cependant, les liquidités sont utiles dans d’autres types de crise, lorsque les gens se mettent à l’abri lorsque les bulles éclatent. Il offre sécurité et flexibilité et vous permet d’acheter des actifs à bon marché. Dans le même temps, vous pouvez retirer des liquidités, si nécessaire, en cas de pic d’inflation.

Troisièmement, évitez les marges comme la peste. Si l’inflation diminue la valeur de votre dette (et les hypothèques sont acceptables), vous ne voulez pas être exposé à des appels de marge lorsque la bulle éclatera et que les actifs perdront de la valeur. De nombreuses personnes fortunées ont fait faillite de cette manière lors de la crise financière de 2007-2008.

Quatrièmement, détenez des actions de haute qualité. Ils prennent de la valeur dans un environnement inflationniste et conservent davantage de valeur lorsque les prix des actifs baissent. En d’autres termes, ne souffrez pas de FOMO et ne vous lancez pas à la poursuite du dernier investissement à la mode (Bitcoin, Gamestop, etc.). Cela ne veut pas dire que vous devez nécessairement vendre vos bitcoins si vous en possédez. Il s’agit d’une forme d’or numérique qui pourrait constituer une bonne couverture contre l’inflation, mais je ne chercherais pas à augmenter ma position aux niveaux de prix actuels.

Vous ne devriez pas essayer de court-circuiter la bulle car, comme l’a dit Keynes, « les marchés peuvent rester irrationnels plus longtemps que vous ne pouvez rester solvables » : « les marchés peuvent rester irrationnels plus longtemps que vous ne pouvez rester solvable ». Une meilleure façon de jouer la bulle est de créer des actifs tels qu’une startup technologique ou un SPAC.

Notez que dans mon cas, je ne possède même pas d’actions. J’ai une stratégie « barbell » avec uniquement des liquidités et des startups technologiques privées illiquides en début de période. Si vous disposez d’une diversification suffisante (c’est-à-dire plus de 100 investissements) pour tenir compte des startups qui échouent, les startups technologiques privées en phase de démarrage constituent la meilleure classe d’actifs. Elles créent de la valeur pour l’économie et peuvent se développer rapidement. En tant que tels, ils sont étonnants à posséder dans des environnements inflationnistes et déflationnistes.

Notez que je varie fortement l’équilibre de mes actifs entre les liquidités et les startups. Parfois, je suis tout en startups. Il m’arrive de conserver d’importantes réserves de liquidités. En ce moment, je constitue mes réserves de liquidités tout en continuant à investir. J’aime particulièrement l’arbitrage qui consiste à vendre des actions technologiques publiques surévaluées (ou des sociétés en phase de pré-introduction en bourse) et à investir dans des start-ups technologiques en phase de démarrage qui sont un peu moins surévaluées. Cependant, je pense que le fait de disposer d’importantes réserves de liquidités sera utile à un moment ou à un autre au cours des prochaines années.

Bonne chance !