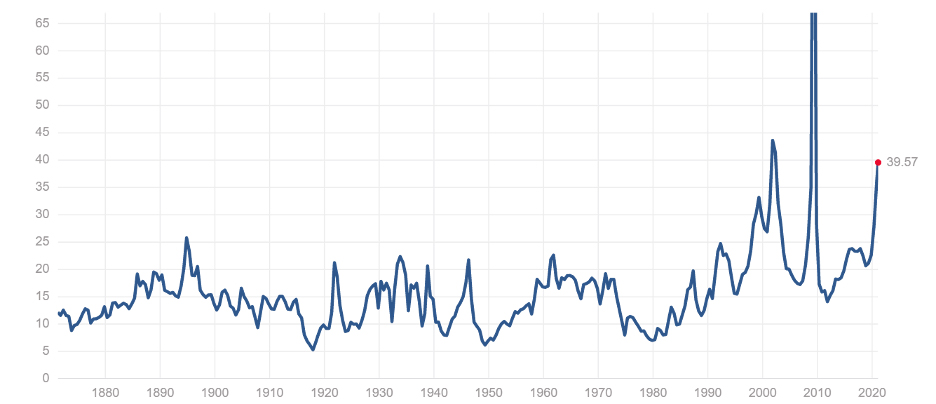

बाजार उन्माद के चेतावनी संकेत हर जगह मौजूद हैं। पी/ई अनुपात उच्च है और बढ़ रहा है। बिटकॉइन एक वर्ष में 300% बढ़ गया। SPAC IPO की बाढ़ आ गई है। घनी आबादी वाले प्रमुख शहरों के बाहर अचल संपत्ति की कीमतें तेजी से बढ़ रही हैं।

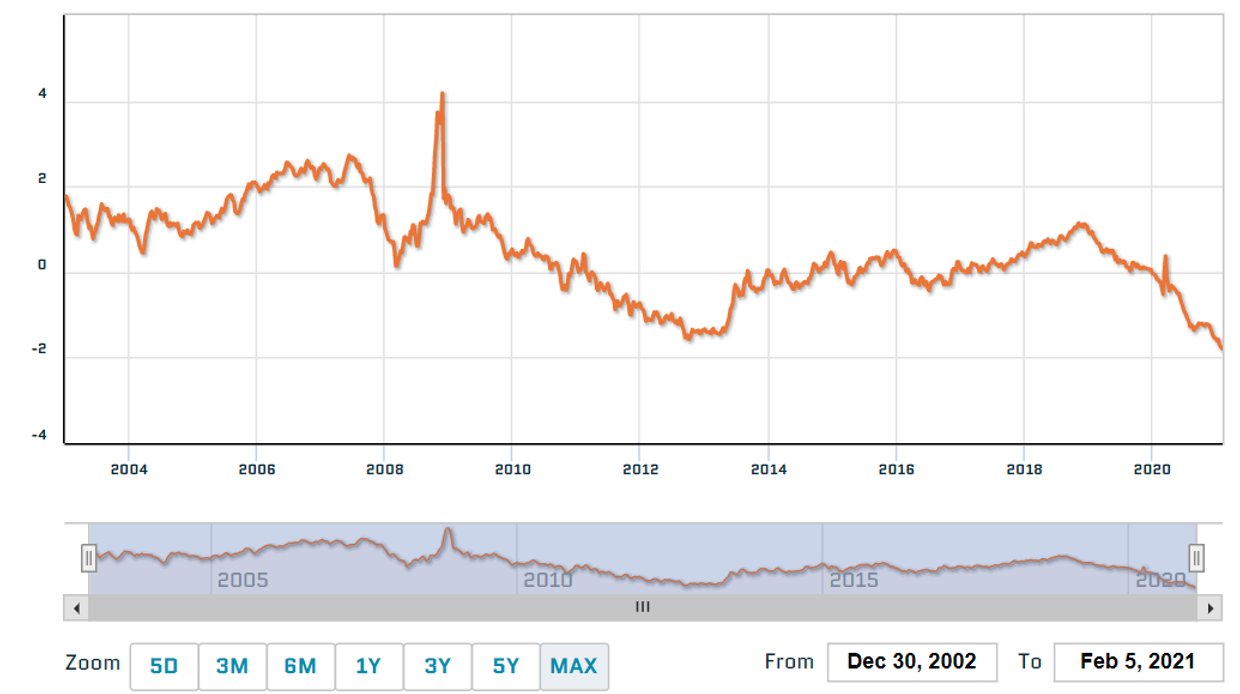

एसएंडपी 500 पीई अनुपात

पिछले 12 महीनों में BTC की कीमतें

ये, खुदरा-संचालित लघु निचोड़, मिनी-बुलबुले और बढ़ी हुई अस्थिरता के साथ, बुलबुले के लक्षण हैं।

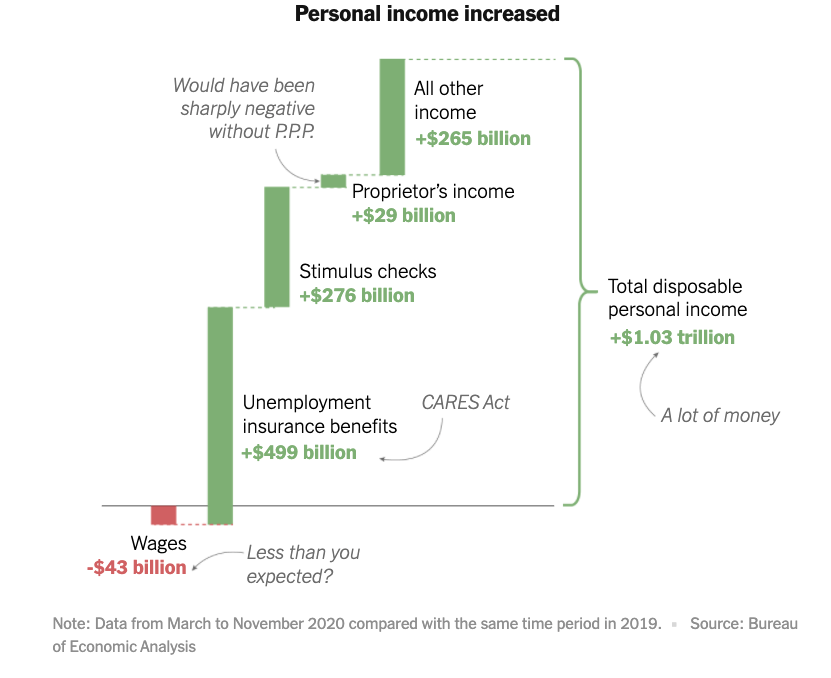

पहली नजर में यह तथ्य आश्चर्यजनक लग सकता है कि हम एक बुलबुले में फंसे हुए हैं, जहां लाखों लोग बेरोजगार हैं या अल्परोजगार वाले हैं। हालाँकि, महामारी के दौरान, सरकारी राजकोषीय प्रोत्साहन के ऐतिहासिक स्तर के कारण व्यक्तिगत आय में एक ट्रिलियन डॉलर से अधिक की वृद्धि हुई।

मार्च से नवंबर तक मजदूरी में केवल 43 बिलियन डॉलर की गिरावट आई। जबकि कई निम्न-स्तरीय सेवा कर्मियों की नौकरियाँ चली गईं, उच्च वेतन वाली व्यावसायिक नौकरियाँ अप्रभावित रहीं, तथा कुछ निम्न-कुशल नौकरियों जैसे गोदाम और किराना दुकानों में तेजी आई, जिसके परिणामस्वरूप अनुमान से कम हानि हुई।

सरकारी सहायता कार्यक्रमों का पैमाना अभूतपूर्व था। बेरोजगारी बीमा कार्यक्रमों से अमेरिकियों की जेब में 499 बिलियन डॉलर आये। अधिकांश अमेरिकी परिवारों को दिए गए 1,200 डॉलर के प्रोत्साहन चेक से 276 बिलियन डॉलर की अतिरिक्त राशि प्राप्त हुई। कुल मिलाकर, अमेरिकियों के पास मार्च-नवंबर 2020 के दौरान 2019 की तुलना में कर-पश्चात 1 ट्रिलियन डॉलर से अधिक की आय थी। परिणामस्वरूप, 2020 में अमेरिकी दिवालियापन दाखिल 35 साल के निचले स्तर पर पहुंच गया!

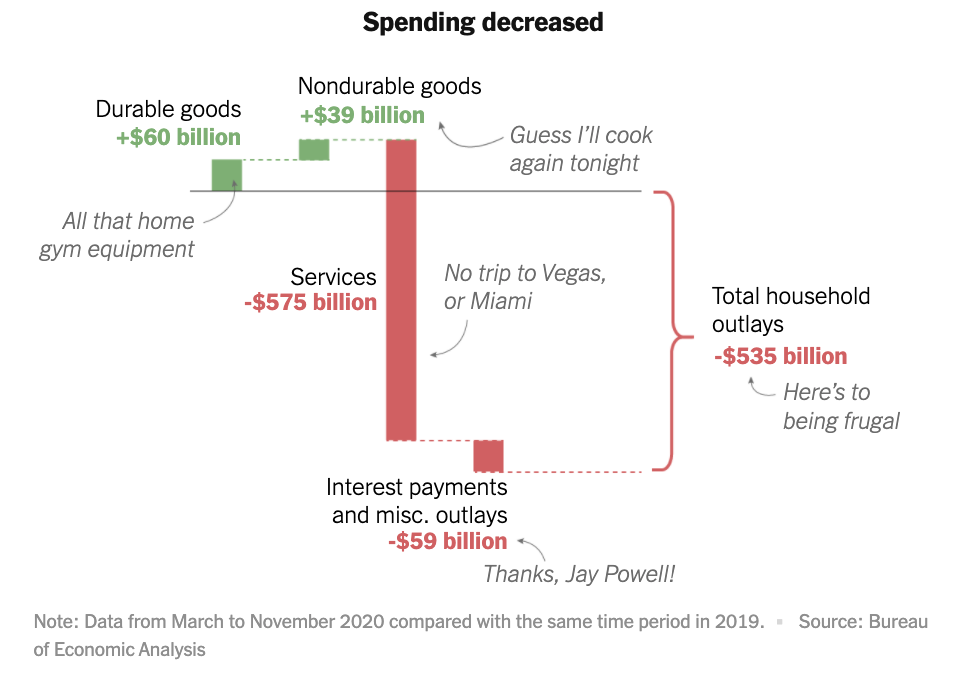

इसके अलावा, विवेकाधीन खर्च में भी नाटकीय रूप से गिरावट आई। सेवा क्षेत्र में व्यय में 575 बिलियन डॉलर की गिरावट आई, क्योंकि लोग छुट्टियों पर, रेस्तरां, मूवी थिएटर, खेल स्थलों, संगीत समारोहों आदि में नहीं गए। यद्यपि अमेरिकियों ने टिकाऊ वस्तुओं पर थोड़ा अधिक खर्च किया, फिर भी कुल व्यय में 535 बिलियन डॉलर की गिरावट आई।

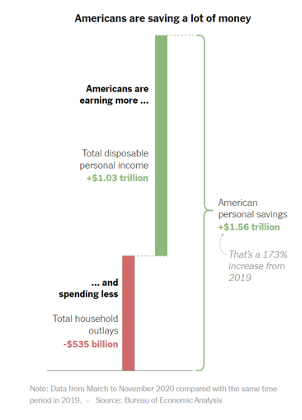

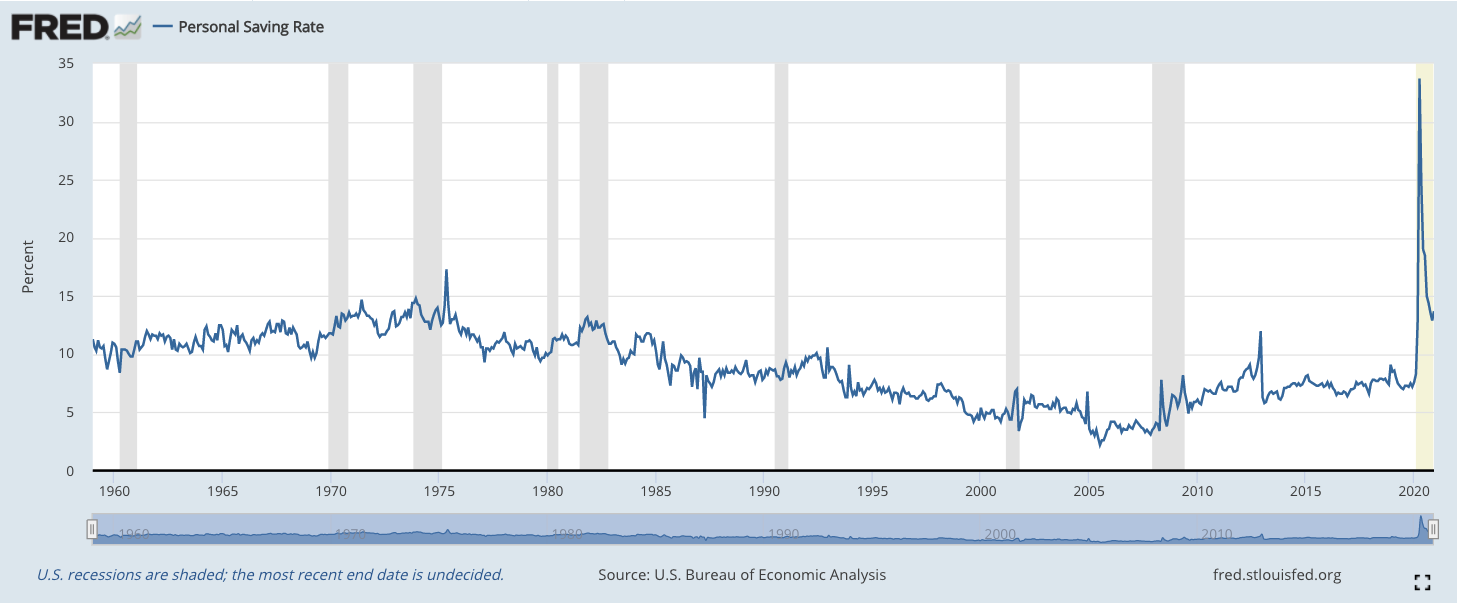

व्यक्तिगत आय में वृद्धि के साथ, अमेरिकियों ने अतिरिक्त 1.5 ट्रिलियन डॉलर की बचत की!

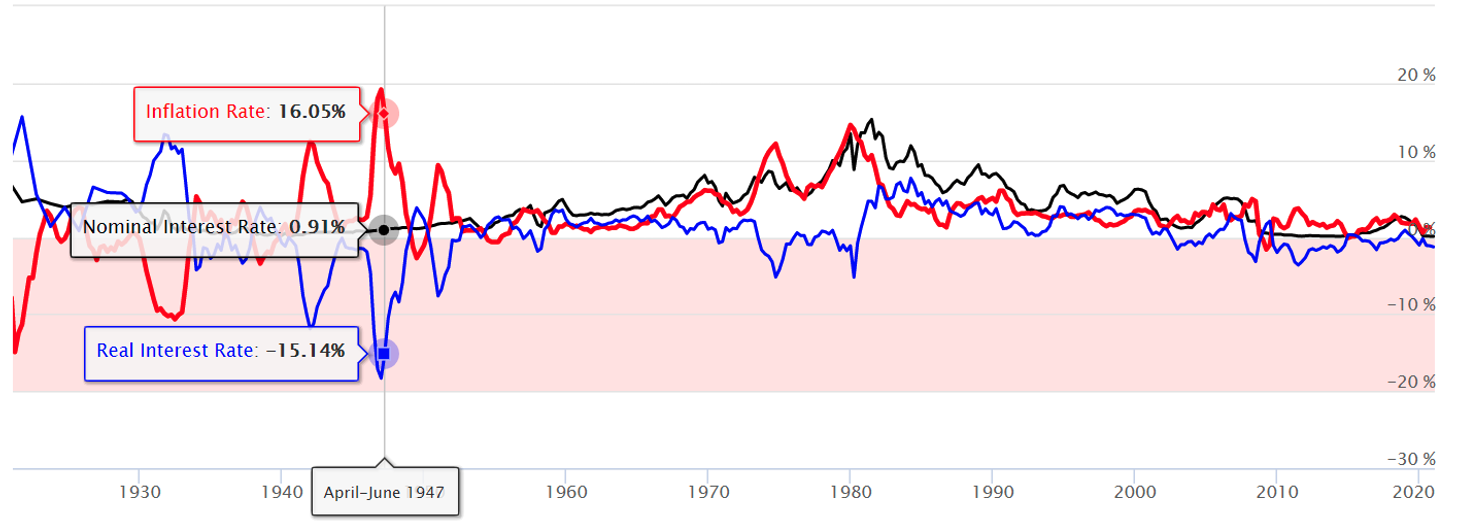

हालांकि उस अतिरिक्त नकदी का कुछ हिस्सा जमा में चला गया, लेकिन इसका एक बड़ा हिस्सा निवेश में भी चला गया, जिससे परिसंपत्तियों की कीमतें बढ़ गईं। यह स्थिति फेडरल रिजर्व द्वारा जारी की गई तरलता की बाढ़ तथा दरों को शून्य के करीब रखने की उसकी प्रतिबद्धता के कारण आई है – वास्तव में वास्तविक दरें अब शून्य से नीचे हैं।

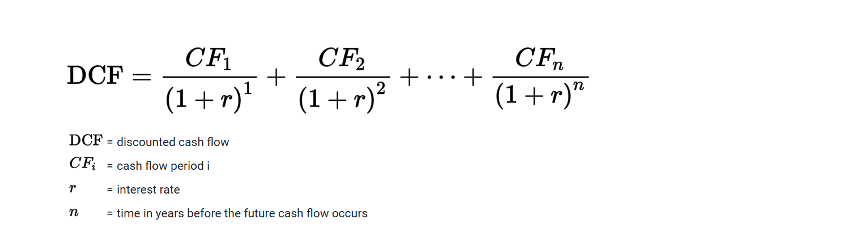

परिसंपत्ति की कीमतों का मूल्य उनके छूट प्राप्त भावी नकदी प्रवाह का शुद्ध वर्तमान मूल्य होना चाहिए।

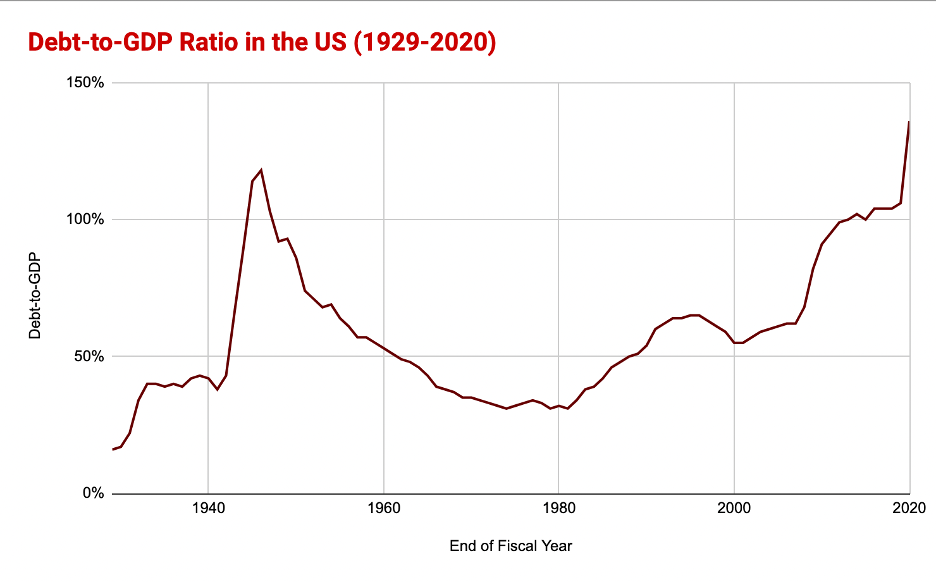

शून्य के निकट ब्याज दरें बहुत अधिक मूल्यांकन को उचित ठहरा सकती हैं। यदि आप मानते हैं कि दरें अब हमेशा 0 के आसपास ही रहेंगी, तो वर्तमान मूल्यांकन वास्तव में उचित है। मैं तो यह नहीं मानता कि ऐसा हो सकता है, क्योंकि अधिकांश वैश्विक सरकारें घाटे और ऋण में असंवहनीय वृद्धि के कारण बिगड़ती राजकोषीय स्थिति से जूझ रही हैं।

हिसाब-किताब का दिन आ रहा है, लेकिन हो सकता है कि यह उतना जल्दी न हो, जितना मैंने अपने वर्ष के अंत के अपडेट में चिंता व्यक्त की थी। मुझे संदेह है कि मैंने बहुत जल्दी ही झूठ बोल दिया। निकट भविष्य में विश्व, सरकारी ऋण में वृद्धि के परिणामों की तुलना में कोविड से लड़ने में अधिक व्यस्त रहेगा। इसके अलावा, निजी और सार्वजनिक व्यय दोनों में अपेक्षित वृद्धि से अर्थव्यवस्था को और बढ़ावा मिलेगा।

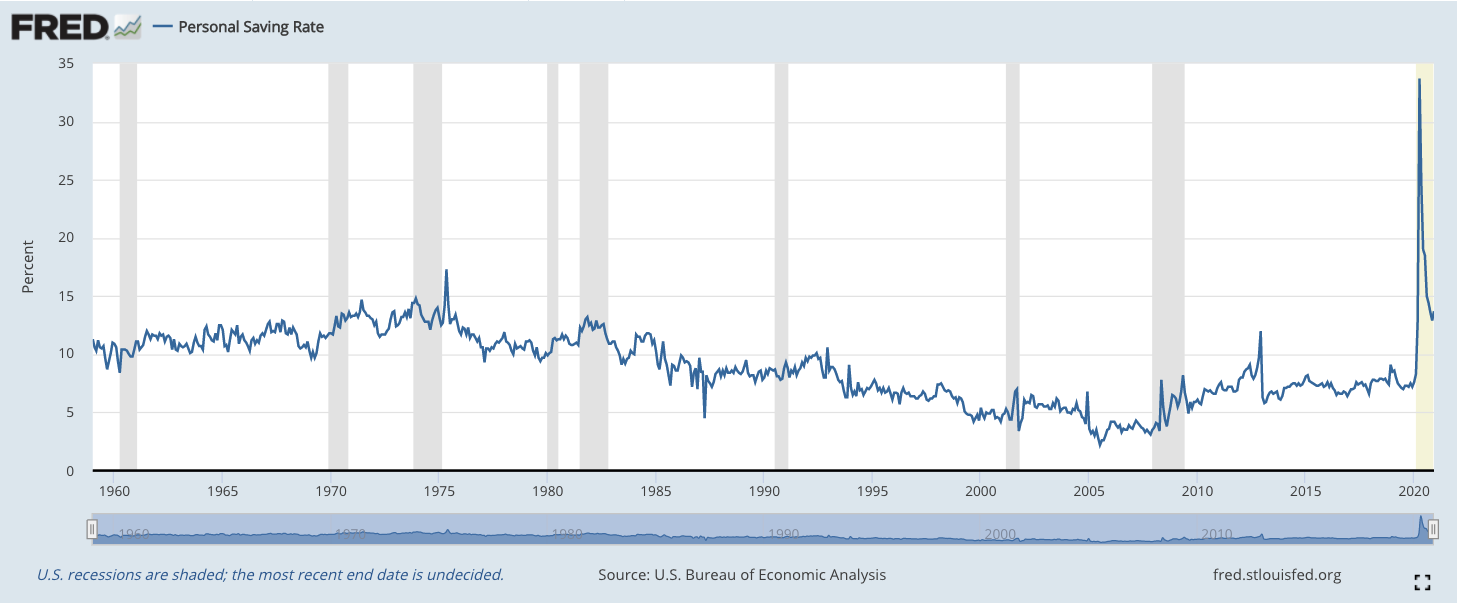

पिछले दशक के अधिकांश समय में अमेरिकी बचत दर 7% के आसपास रही है। यद्यपि अप्रैल में यह 33% के शिखर से कम हुआ है, फिर भी यह अभी भी 13% के आसपास है। मुझे संदेह है कि एक बार कोविड हमारे पीछे हो जाए, तो सभी पार्टियों को समाप्त करने वाली पार्टी होगी। लोग यात्रा करेंगे, पार्टी करेंगे और ऐसे खर्च करेंगे जैसे कि कल कभी होगा ही नहीं। यदि बचत दर 7% के अपने पूर्व-स्तर पर लौटती है तो इसका अर्थ होगा कि व्यय में 1.2 ट्रिलियन डॉलर की अतिरिक्त वृद्धि होगी। इसके अलावा एक और 1.9 ट्रिलियन डॉलर का प्रोत्साहन पैकेज है जिसमें संभवतः 1,400 डॉलर का प्रत्यक्ष भुगतान शामिल है, जो आग में घी डालने का काम करेगा।

दूसरे शब्दों में, मुझे लगता है कि इस बुलबुले के फूटने से पहले हमें अभी काफी लंबा रास्ता तय करना है। टेक बबल के दौरान, मैं लिख रहा था कि यह स्पष्ट था कि हम बुलबुले के अन्दर थे, उसके फूटने से कई साल पहले। इसी तरह, रियल एस्टेट बुलबुले के दौरान मैंने अपने सभी दोस्तों को 2004 से रियल एस्टेट खरीदने से दूर रहने की चेतावनी दी थी। परिस्थितियों को देखते हुए, हम फरवरी 2000 की अपेक्षा 1998 या 1999 में होने की अधिक संभावना रखते हैं।

यह सब कैसे ख़त्म होगा?

परिसंपत्ति मूल्य बुलबुले वित्तीय संकट के अभाव में भी फट सकते हैं, जैसा कि तकनीकी बुलबुले के दौरान हुआ था। हम यह नहीं कह सकते कि कब निवेशकों की भावना उतनी आशावादी नहीं रहेगी जितनी अभी है, और यह संभवतः खर्च के उस दौर के बाद आएगी, जिसकी मुझे उम्मीद है, जब हम कोविड को पीछे छोड़ देंगे।

हालाँकि, कोविड से उत्पन्न सरकारी और कॉर्पोरेट ऋण को देखते हुए परेशानी बढ़ रही है। इससे बाहर निकलने के कई तरीके हैं।

1. हम इससे बाहर निकल जाते हैं

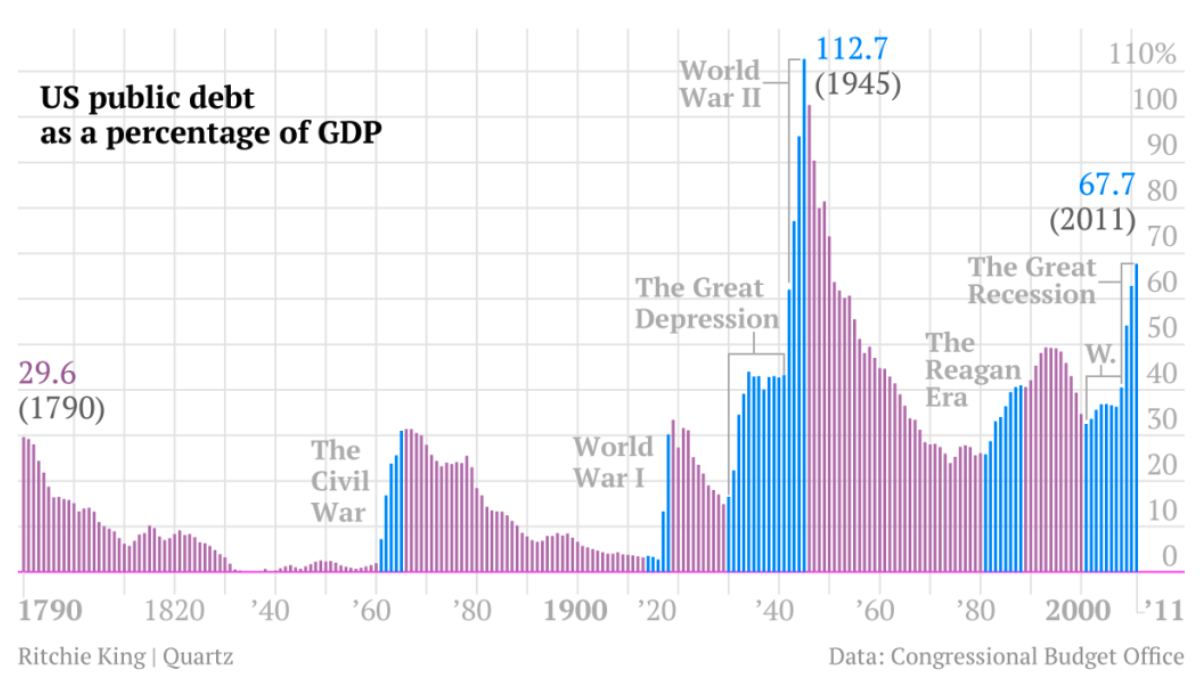

यह कोई अभूतपूर्व बात नहीं है। प्रथम एवं द्वितीय विश्व युद्ध के दौरान सरकारी ऋण बहुत बढ़ गया। हालाँकि, दोनों युद्धों के बाद मजबूत उपभोक्ता मांग और मजबूत निवेश से मजबूत आर्थिक विकास हुआ। ऐसा पुनः भी हो सकता है। उत्पादकता वृद्धि में कुछ दशकों की स्थिरता के बाद, हम उत्पादकता में उछाल के कगार पर हो सकते हैं। कोविड के कारण डिजिटल भुगतान, टेलीमेडिसिन, औद्योगिक स्वचालन, ऑनलाइन शिक्षा, ई-कॉमर्स और दूरस्थ कार्य में भारी वृद्धि हुई है। इसके अलावा mRNA टीकों के विकास की गति से यह आशा जगती है कि स्वास्थ्य सेवा में और अधिक नवाचार होने वाला है।

2. हम फुलाते हैं

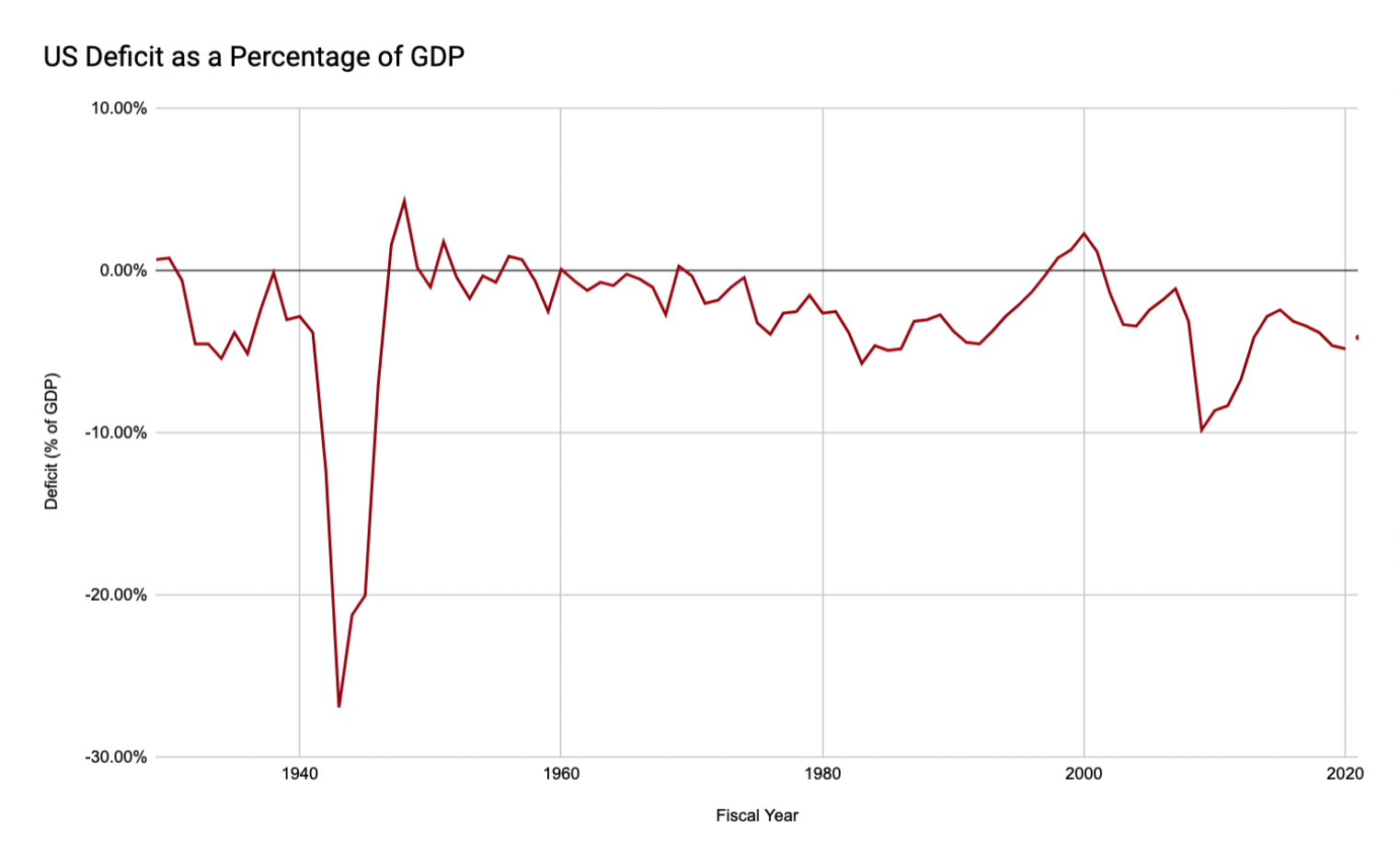

अमेरिका स्पष्ट रूप से वास्तविक दरों को नकारात्मक बनाए रखने के लिए नाममात्र मुद्रास्फीति को बढ़ाने का प्रयास कर रहा है, जिससे सरकार को ऋण-मुक्ति में मदद मिलेगी, जैसा कि उसने द्वितीय विश्व युद्ध के बाद किया था। वास्तविक दरें अब पुनः नकारात्मक हो गयी हैं।

यूएस 5 वर्ष ट्रेजर यील्ड कर्व दर

प्रोत्साहन के आकार और मांग में अपेक्षित वृद्धि को देखते हुए, मुझे संदेह है कि वे नाममात्र मुद्रास्फीति को 2% से ऊपर ले जाने में सफल होंगे, जैसा कि फेड ने लक्ष्य रखा है।

ध्यान रखें कि ऐसा परिणाम हमेशा गारंटीकृत नहीं होता। जापान पिछले 30 वर्षों में भारी सरकारी खर्च और मात्रात्मक सहजता के बावजूद मुद्रास्फीति पैदा करने में असफल रहा। आप सीमा से अधिक भी जा सकते हैं और उच्च मुद्रास्फीति पैदा कर सकते हैं, जैसा कि जिम्बाब्वे ने पिछले दो दशकों में उजागर किया है।

2-3% की सीमा में नियंत्रित मुद्रास्फीति आदर्श परिणाम होगी।

3. हम अधिशेष चलाते हैं

दोनों विश्व युद्धों के बाद, बजटीय संयम और ऋण में कमी के पक्ष में एक मजबूत सामाजिक और राजनीतिक आम सहमति थी।

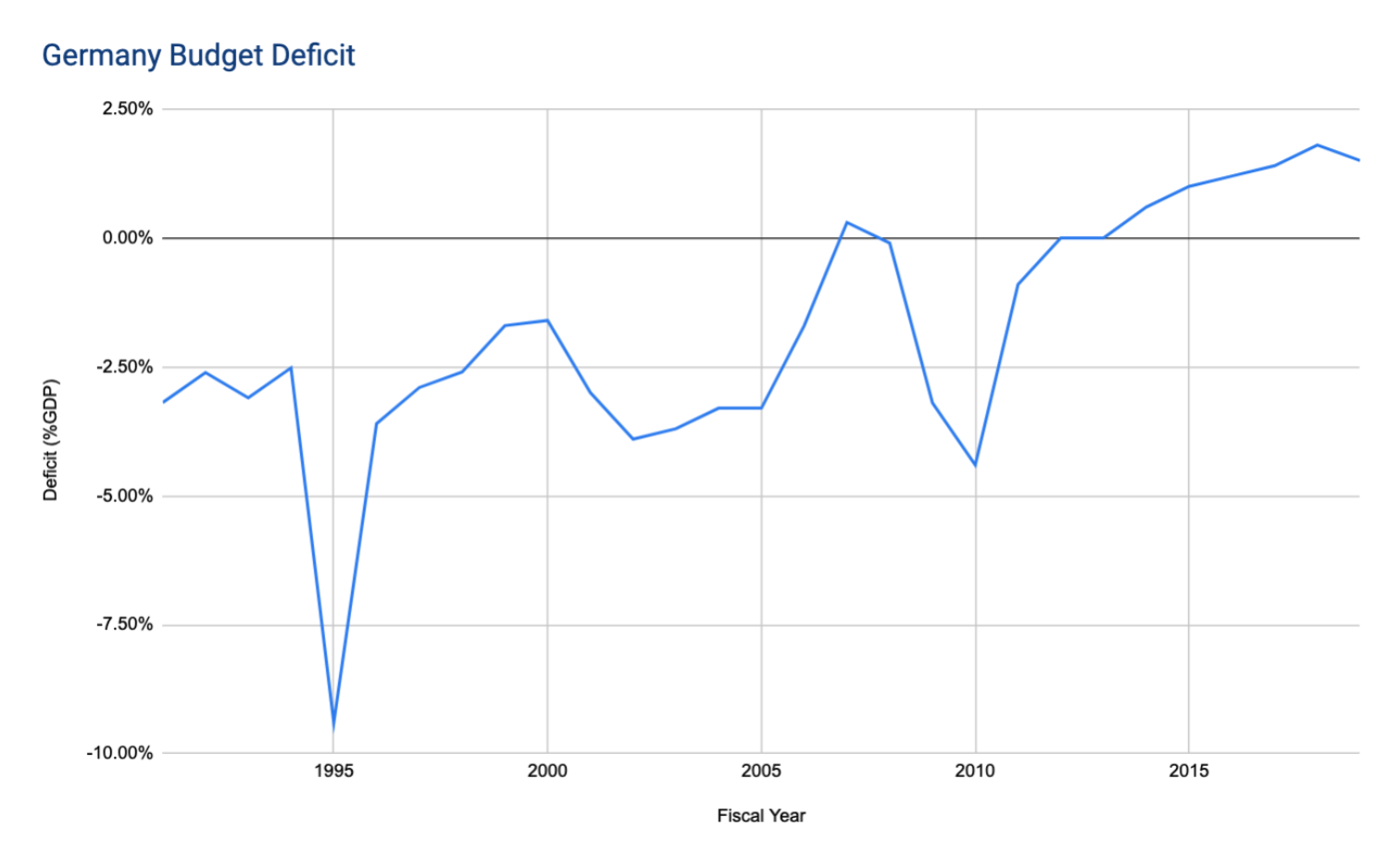

जर्मनी ने अधिशेष चलाकर अपने ऋण-जीडीपी अनुपात को 2010 में 82.4% से घटाकर 2019 में 59.8% कर दिया।

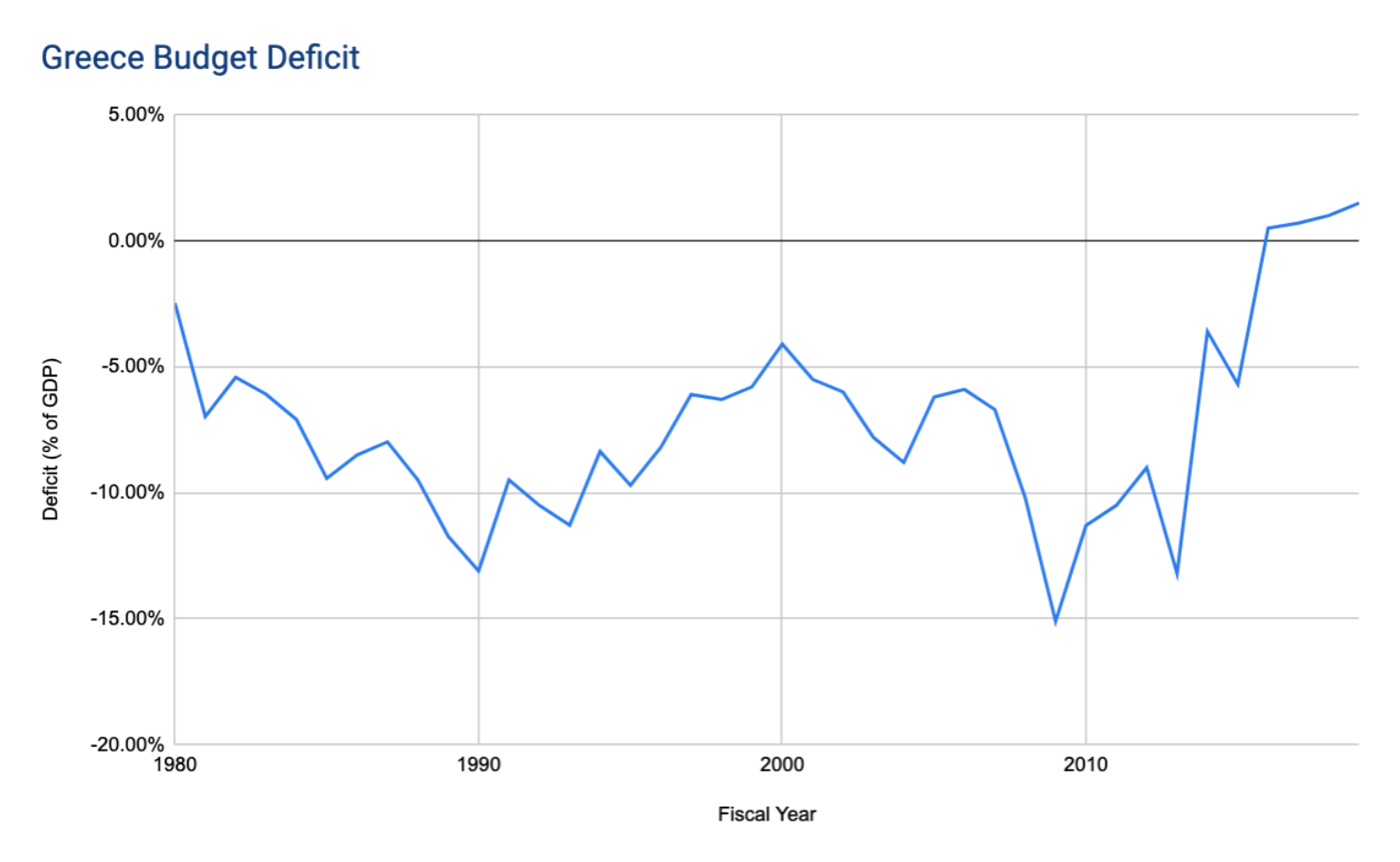

इसी प्रकार, ग्रीस को भी बेलआउट शर्तों के तहत अधिशेष चलाने तथा अपने अपव्ययी व्यवहार में सुधार करने के लिए मजबूर किया गया।

क्या होगा इस पर मेरा दृष्टिकोण

अमेरिका के पास अब अधिशेष चलाने का अनुशासन नहीं है, लेकिन जब तक डॉलर वैश्विक आरक्षित मुद्रा बना रहेगा, वह घाटे को कायम रख सकता है। हिसाब-किताब का दिन आएगा, लेकिन निकट भविष्य में ऐसा होता नहीं दिख रहा है, इसलिए अमेरिकी ऋण बढ़ता ही रहेगा।

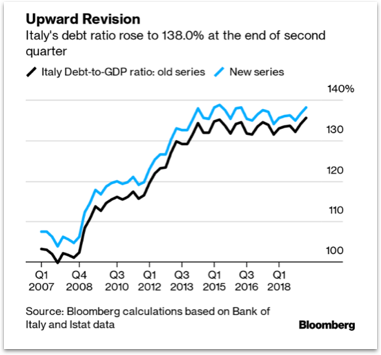

कुछ समय के लिए मैं इस बात से चिंतित था कि अगला वित्तीय संकट किसी प्रमुख अर्थव्यवस्था में संप्रभु ऋण संकट का रूप ले लेगा, क्योंकि निवेशकों को डर था कि यह देश अब अपने ऋण स्तर को वहन नहीं कर सकेगा, जैसा कि एक दशक पहले ग्रीस में हुआ था। इटली का उदाहरण ध्यान में आया, जिसका ऋण जीडीपी अनुपात 2021 में 150% से अधिक होने वाला है।

अब मुझे यकीन नहीं है कि यह सबसे अधिक संभावना वाला परिदृश्य है। यूरो संकट ने दिखा दिया कि यूरोप यूरो को बचाए रखने के लिए कुछ भी करने को तैयार है और मुझे उम्मीद है कि इस बार भी स्थिति कुछ अलग नहीं होगी। यद्यपि सम्प्रभु ऋण संकट उत्पन्न हो सकता है, फिर भी हम संभवतः इससे बाहर निकलने का कोई रास्ता ढूंढ लेंगे।

परिणामस्वरूप, मुझे आश्चर्य है कि क्या अगला संकट आस्था के संकट के रूप में नहीं आएगा, बल्कि बड़े पैमाने पर फिएट मुद्राओं के रूप में आएगा। मुझे नहीं लगता कि अगले एक साल में ऐसा हो पाएगा। हालाँकि, दुनिया के लगभग हर बड़े देश में लगातार बढ़ती मुद्रा आपूर्ति और ऋण एवं घाटे में अस्थिर वृद्धि को देखते हुए, यह एक महत्वपूर्ण दिन होगा।

इस बुलबुले में रहने वाले व्यक्तियों को क्या करना चाहिए?

यह स्पष्ट नहीं है कि यह बुलबुला क्यों और कब फूटेगा, लेकिन इसके फूटने पर तैयार रहने के कुछ तरीके हैं।

सबसे पहले, इस माहौल में आपके पास किसी भी प्रकार का बांड नहीं होना चाहिए। प्रतिफल बहुत कम है, तथा आपको डिफ़ॉल्ट जोखिम के लिए कोई मुआवजा नहीं दिया जा रहा है। साथ ही, आपको मुद्रास्फीति का खतरा भी रहता है।

दूसरा, मैं आपकी नकदी को नाटकीय रूप से बढ़ाकर आपकी परिसंपत्तियों का 20% या उससे अधिक कर दूंगा। आप उस नकदी पर कुछ भी नहीं कमा रहे हैं, और आप मुद्रास्फीति मूल्य खो रहे हैं। इसके अलावा, फिएट मुद्रा संकट में इसकी साख भी गिर जाएगी। हालांकि, तरलता का होना अन्य प्रकार के संकटों में उपयोगी होता है, जहां लोग बुलबुले फूटने पर सुरक्षा की तलाश में भाग जाते हैं। यह सुरक्षा, लचीलापन प्रदान करता है, तथा आपको सस्ते दामों पर परिसंपत्तियां खरीदने की सुविधा देता है। साथ ही, यदि आवश्यक हो तो मुद्रास्फीति बढ़ने पर आप नकदी भी निकाल सकते हैं।

तीसरा, मार्जिन से प्लेग की तरह बचें। जबकि मुद्रास्फीति आपके ऋण के मूल्य को कम करती है (और बंधक ठीक हैं), आप नहीं चाहेंगे कि जब बुलबुला फट जाए और परिसंपत्तियों का मूल्य कम हो जाए तो आपको मार्जिन कॉल का सामना करना पड़े। 2007-2008 के वित्तीय संकट के दौरान कई धनी लोग इसी तरह दिवालिया हो गये।

चौथा, उच्च गुणवत्ता वाले स्टॉक का स्वामित्व रखें। मुद्रास्फीति के माहौल में इनका मूल्य बढ़ जाता है तथा परिसंपत्ति की कीमतें गिरने पर इनका मूल्य अधिक बना रहता है। दूसरे शब्दों में, FOMO से ग्रस्त न हों और नवीनतम निवेश उन्माद (बिटकॉइन, गेमस्टॉप आदि) का पीछा न करें। इसका मतलब यह नहीं है कि यदि आपके पास बिटकॉइन है तो आपको उसे अनिवार्य रूप से बेच देना चाहिए। यह डिजिटल गोल्ड का एक रूप है जो मुद्रास्फीति से बचाव के लिए अच्छा उपाय हो सकता है, लेकिन मैं वर्तमान मूल्य स्तरों पर अपनी स्थिति में इसे शामिल नहीं करना चाहूंगा।

आपको बुलबुले को छोटा करने की कोशिश नहीं करनी चाहिए क्योंकि जैसा कि कीन्स ने कहा था: “बाजार आपके विलायक बने रहने की तुलना में अधिक समय तक तर्कहीन रह सकता है”। बुलबुले से खेलने का एक बेहतर तरीका टेक स्टार्टअप या SPAC जैसी संपत्ति बनाना है।

ध्यान दें कि मेरे मामले में तो मेरे पास स्टॉक भी नहीं है। मेरे पास केवल नकदी और प्रारंभिक गैर-तरल निजी स्वामित्व वाले तकनीकी स्टार्टअप के साथ एक बारबेल रणनीति है। यदि आपके पास असफल होने वाले स्टार्टअप्स के लिए पर्याप्त विविधीकरण (अर्थात 100 से अधिक निवेश) है, तो निजी प्रारंभिक चरण के तकनीकी स्टार्टअप सबसे अच्छा परिसंपत्ति वर्ग हैं। वे अर्थव्यवस्था के लिए मूल्य सृजन करते हैं और तेजी से विकास कर सकते हैं। इस प्रकार, मुद्रास्फीति और अपस्फीति दोनों ही वातावरणों में इनका स्वामित्व अद्भुत है।

ध्यान दें कि मैं अपनी परिसंपत्तियों के संतुलन को नकदी और स्टार्टअप के बीच बहुत अधिक बदलता रहता हूँ। कभी-कभी मैं पूरी तरह से स्टार्टअप्स में व्यस्त रहता हूं। कभी-कभी मैं बड़ी मात्रा में नकदी भंडार रखता हूं। फिलहाल, मैं निवेश करते हुए नकदी भंडार का निर्माण कर रहा हूं। मुझे विशेष रूप से अधिक मूल्यांकित सार्वजनिक प्रौद्योगिकी शेयरों (या प्री-आईपीओ कंपनियों) को बेचने और कुछ हद तक कम मूल्यांकित प्रारंभिक चरण के प्रौद्योगिकी स्टार्टअप में निवेश करने का विकल्प पसंद है। हालाँकि, मुझे संदेह है कि अगले कुछ वर्षों में बड़े पैमाने पर नकदी भंडार का होना उपयोगी साबित होगा।

आपको कामयाबी मिले!