Tanda-tanda peringatan dari mania pasar ada di mana-mana. Rasio P/E tinggi dan terus meningkat. Bitcoin naik 300% dalam setahun. Ada banyak sekali IPO SPAC. Harga real estat meningkat dengan cepat di luar kota-kota besar yang padat.

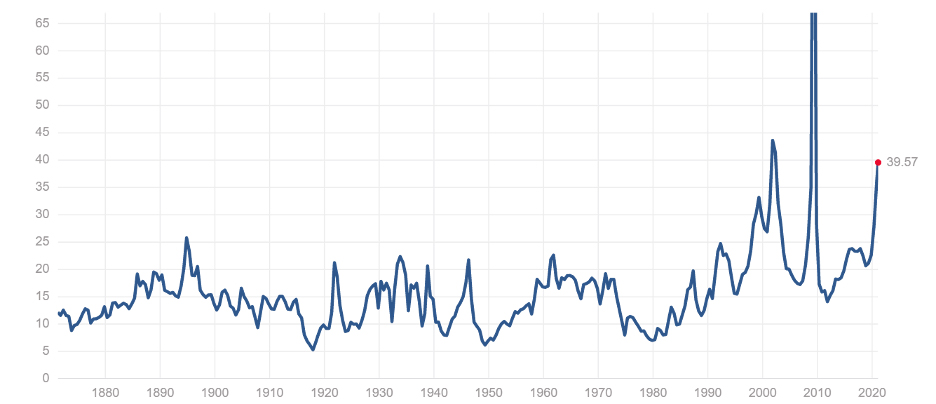

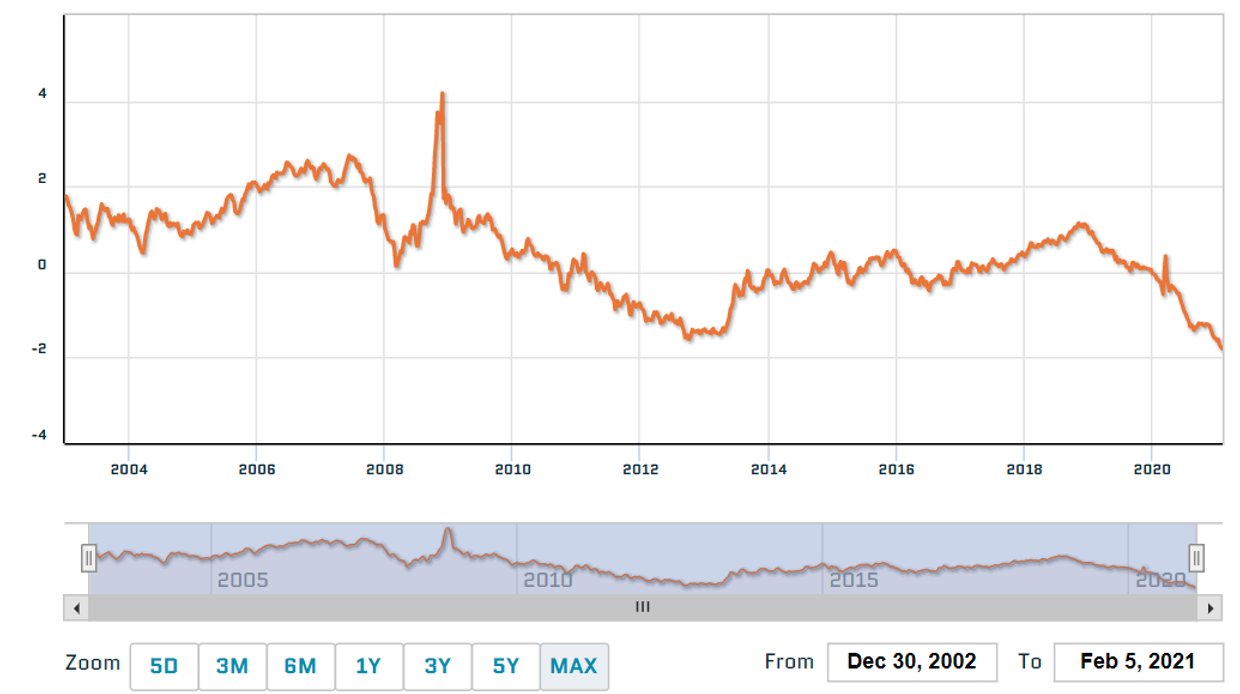

Rasio PE S&P 500

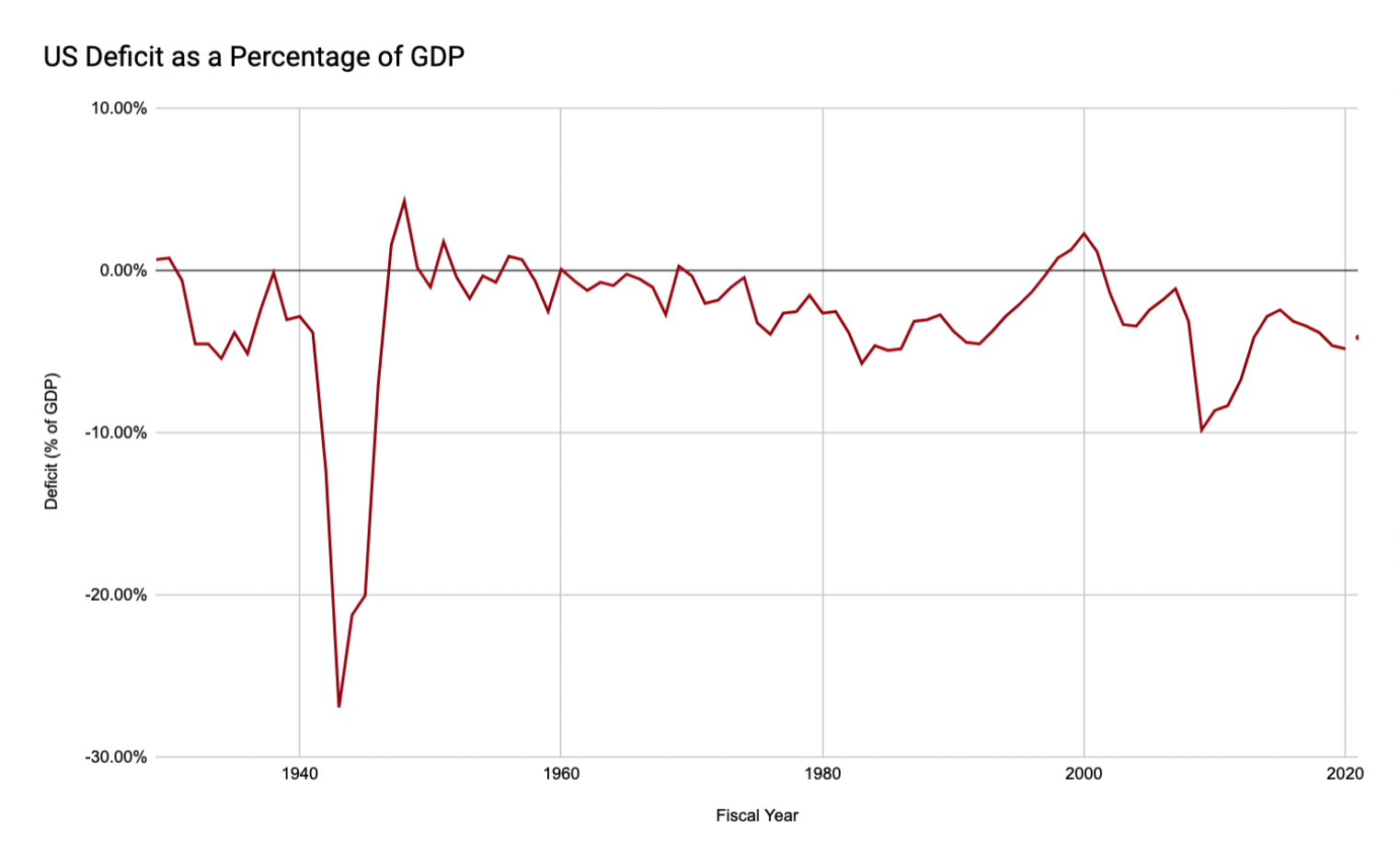

Harga BTC 12 Bulan Terakhir

Hal ini, bersama dengan tekanan pendek yang didorong oleh ritel, gelembung mini, dan peningkatan volatilitas adalah gejala dari sebuah gelembung.

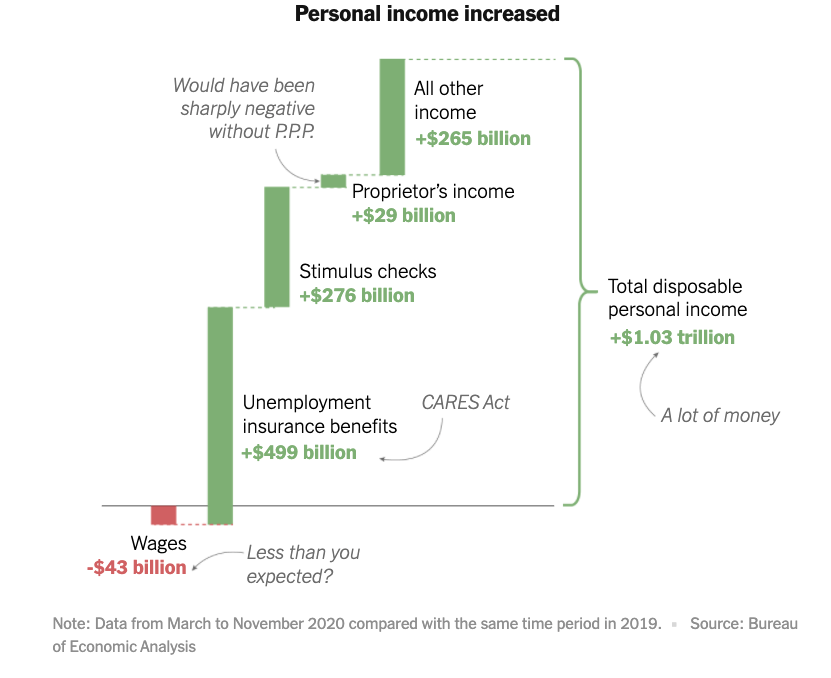

Sekilas, fakta bahwa kita berada dalam gelembung mungkin tampak mengejutkan dengan jutaan orang yang menganggur atau setengah menganggur. Namun, selama pandemi, pendapatan pribadi meningkat lebih dari satu triliun dolar karena tingkat stimulus fiskal pemerintah yang bersejarah.

Upah hanya turun $43 miliar dari bulan Maret hingga November. Sementara banyak pekerja jasa kelas bawah kehilangan pekerjaan mereka, pekerjaan profesional dengan gaji yang lebih tinggi tidak terpengaruh, dan beberapa pekerjaan dengan keterampilan rendah berkembang pesat seperti pergudangan dan toko kelontong, yang menyebabkan kerugian yang lebih rendah daripada yang mungkin telah diantisipasi.

Skala program dukungan pemerintah belum pernah terjadi sebelumnya. Program asuransi pengangguran memompa $499 miliar ke dalam kantong orang Amerika. Stimulus sebesar $1.200 untuk sebagian besar rumah tangga Amerika menambah $276 miliar. Secara keseluruhan, orang Amerika memiliki lebih dari $1 triliun lebih banyak pendapatan setelah pajak pada Maret-November 2020, dibandingkan tahun 2019. Akibatnya, pengajuan kebangkrutan di AS mencapai titik terendah dalam 35 tahun terakhir pada tahun 2020!

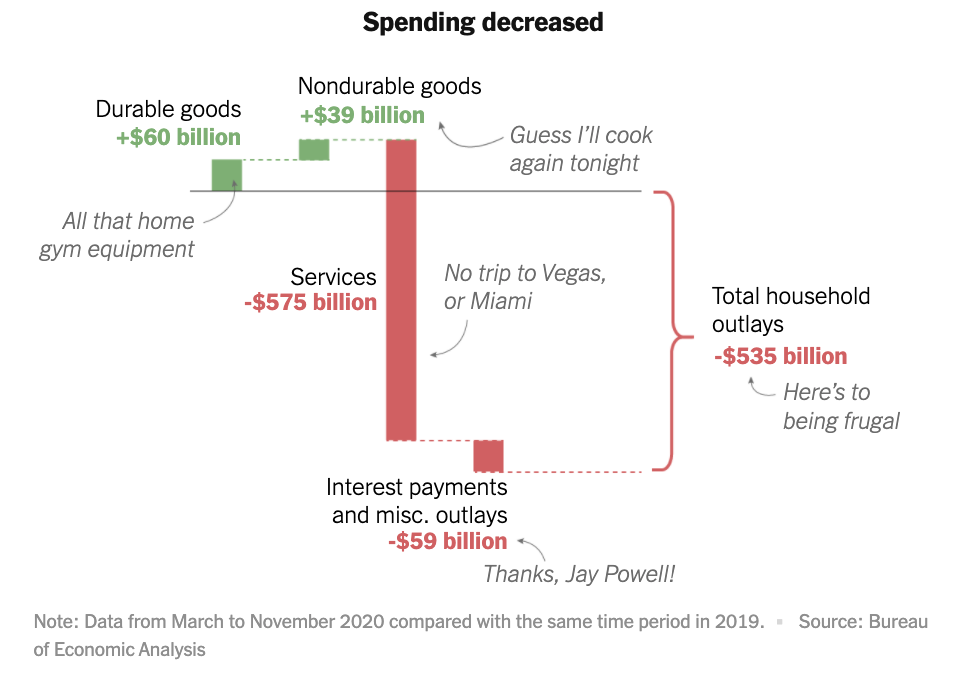

Selain itu, pengeluaran diskresioner turun secara dramatis. Pengeluaran untuk jasa turun sebesar $575 miliar karena orang-orang tidak pergi berlibur, ke restoran, bioskop, tempat olahraga, konser, dan lain-lain. Meskipun orang Amerika membelanjakan sedikit lebih banyak untuk barang-barang tahan lama, pengeluaran secara keseluruhan masih turun sebesar $535 miliar.

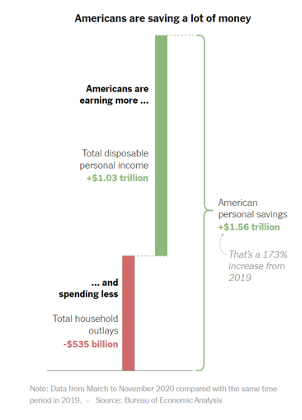

Jika digabungkan dengan peningkatan pendapatan pribadi, warga Amerika Serikat menghemat $1,5 triliun ekstra!

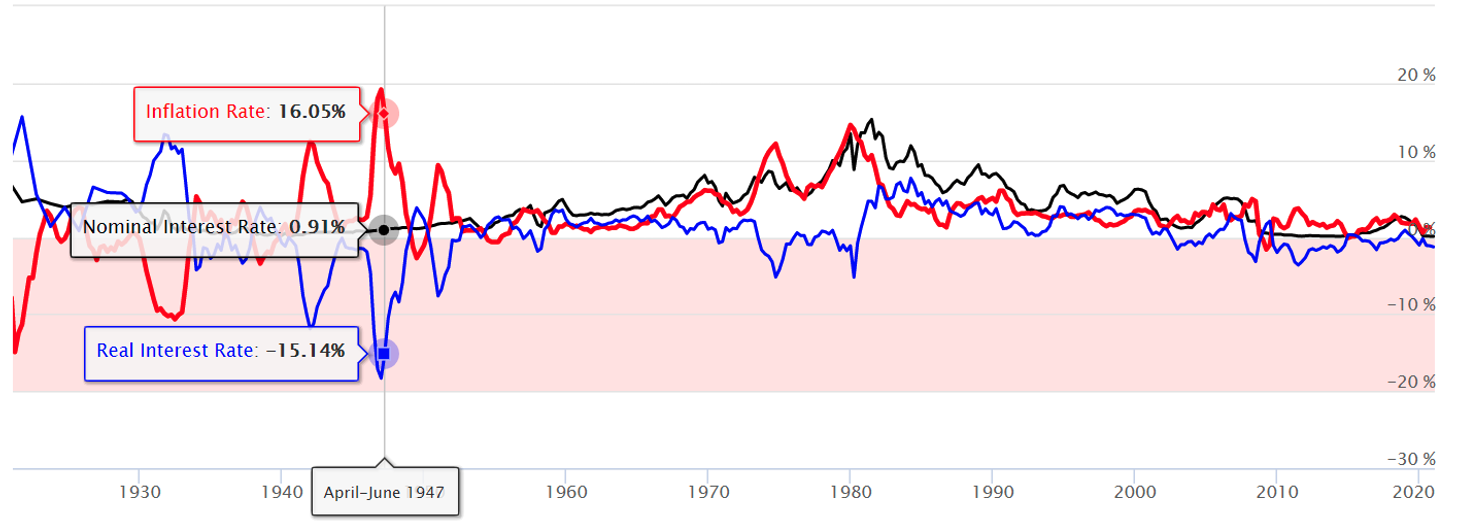

Sementara sebagian dari uang ekstra tersebut masuk ke deposito, sebagian lagi masuk ke investasi, sehingga menaikkan harga aset. Hal ini terjadi di atas banjir likuiditas yang dilepaskan oleh Federal Reserve dan komitmennya untuk mempertahankan suku bunga mendekati nol – pada kenyataannya suku bunga riil saat ini berada di bawah nol.

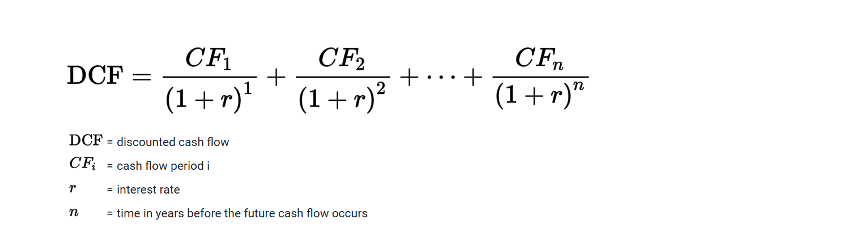

Nilai harga aset harus merupakan nilai sekarang bersih dari arus kas masa depan yang didiskontokan.

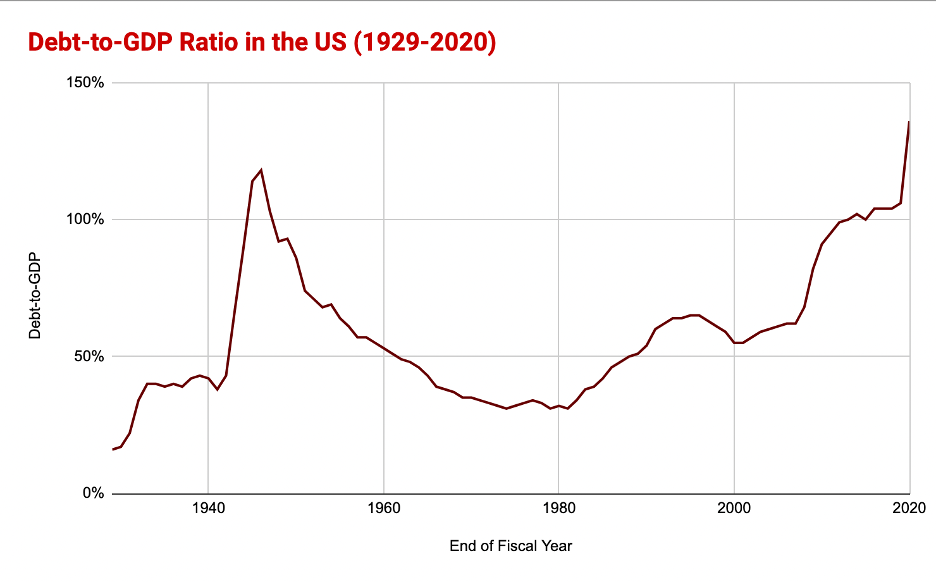

Suku bunga yang mendekati 0 dapat membenarkan valuasi yang jauh lebih tinggi. Jika Anda yakin bahwa suku bunga saat ini akan tetap mendekati 0 selamanya, valuasi saat ini sebenarnya masuk akal. Saya sendiri tidak percaya bahwa itu adalah masalahnya mengingat sebagian besar pemerintah global menderita karena posisi fiskal yang memburuk akibat pertumbuhan defisit dan utang yang tidak berkelanjutan.

Hari perhitungan akan datang, tetapi mungkin tidak secepat yang saya khawatirkan dalam pembaruan akhir tahun saya. Saya menduga bahwa saya terlalu cepat menangis. Dunia akan tetap lebih disibukkan dengan memerangi COVID daripada konsekuensi dari peningkatan utang pemerintah di masa mendatang. Selain itu, peningkatan yang diharapkan pada pengeluaran swasta dan publik akan semakin mendorong perekonomian.

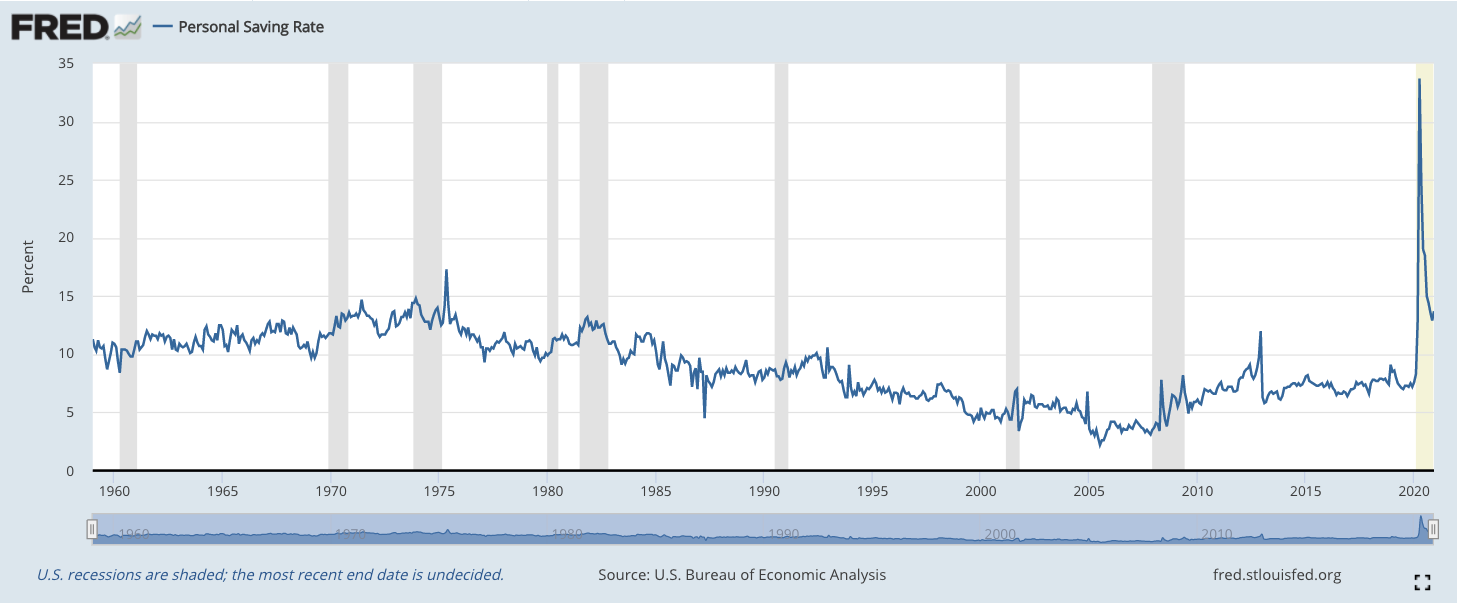

Tingkat tabungan di Amerika Serikat berada di kisaran 7% selama hampir satu dekade terakhir. Meskipun turun dari puncaknya sebesar 33% di bulan April, angka ini masih berada di sekitar 13%. Saya menduga bahwa setelah COVID berlalu, akan ada pihak yang mengakhiri semua pihak. Orang-orang akan bepergian, berpesta, dan menghabiskan waktu seperti tidak ada hari esok. Jika tingkat tabungan kembali ke tingkat ex-ante sebesar 7%, maka akan ada tambahan pengeluaran sebesar $1,2 triliun. Selain itu, ada juga paket stimulus senilai $1,9 triliun lainnya yang kemungkinan besar mencakup $1.400 dalam bentuk pembayaran langsung yang akan semakin menambah bahan bakar di atas api.

Dengan kata lain, saya rasa kita masih memiliki waktu sebelum gelembung ini pecah. Selama gelembung teknologi, saya menulis bahwa sudah jelas kita berada dalam gelembung beberapa tahun sebelum gelembung itu meletus. Demikian juga, selama gelembung real estat, saya memperingatkan semua teman saya untuk tidak membeli real estat mulai tahun 2004. Mengingat keadaan yang ada, kita lebih mungkin berada di tahun 1998 atau 1999 daripada Februari 2000.

Bagaimana semua ini akan berakhir?

Gelembung harga aset dapat meletus tanpa adanya krisis keuangan seperti yang terjadi pada gelembung teknologi. Kami tidak dapat memastikan kapan sentimen investor tidak lagi seoptimis sekarang dan mungkin akan terjadi setelah pesta belanja yang saya perkirakan akan terjadi setelah COVID berlalu.

Namun, masalah sedang terjadi mengingat semua utang pemerintah dan perusahaan akibat COVID. Ada beberapa cara untuk mengatasi hal ini.

1. Kami tumbuh dari situ

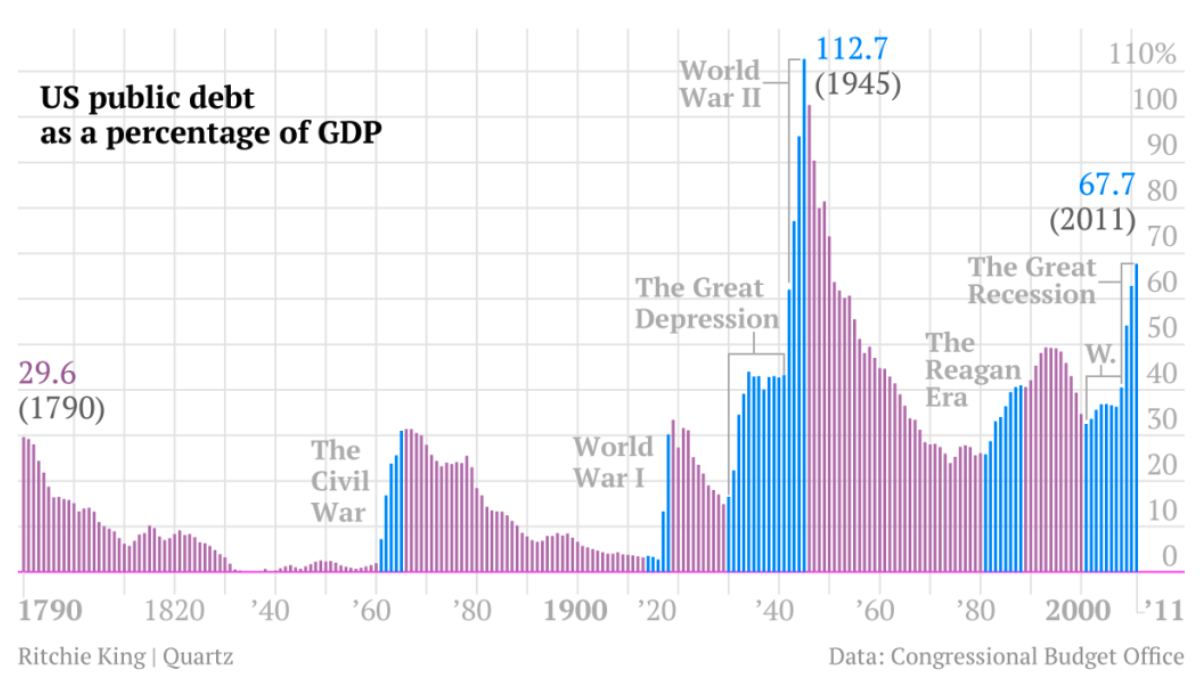

Hal ini belum pernah terjadi sebelumnya. Selama Perang Dunia 1 dan Perang Dunia 2, utang pemerintah membengkak. Namun, setelah kedua perang tersebut, terjadi pertumbuhan ekonomi yang kuat yang berasal dari permintaan konsumen yang kuat dan investasi yang kuat. Hal ini dapat terjadi lagi. Setelah beberapa dekade mengalami stagnasi pertumbuhan produktivitas, kita mungkin berada di ambang ledakan produktivitas. COVID telah menyebabkan peningkatan besar-besaran dalam adopsi pembayaran digital, telemedicine, otomasi industri, pendidikan online, e-dagang, dan pekerjaan jarak jauh. Selain itu, kecepatan pengembangan vaksin mRNA memberikan harapan bahwa akan ada lebih banyak inovasi dalam dunia kesehatan.

2. Kami mengembang

AS juga jelas berusaha meningkatkan inflasi nominal untuk menjaga suku bunga riil tetap negatif sehingga membantu pemerintah melakukan deleverage, seperti yang dilakukan setelah Perang Dunia 2. Suku bunga riil sekarang kembali negatif.

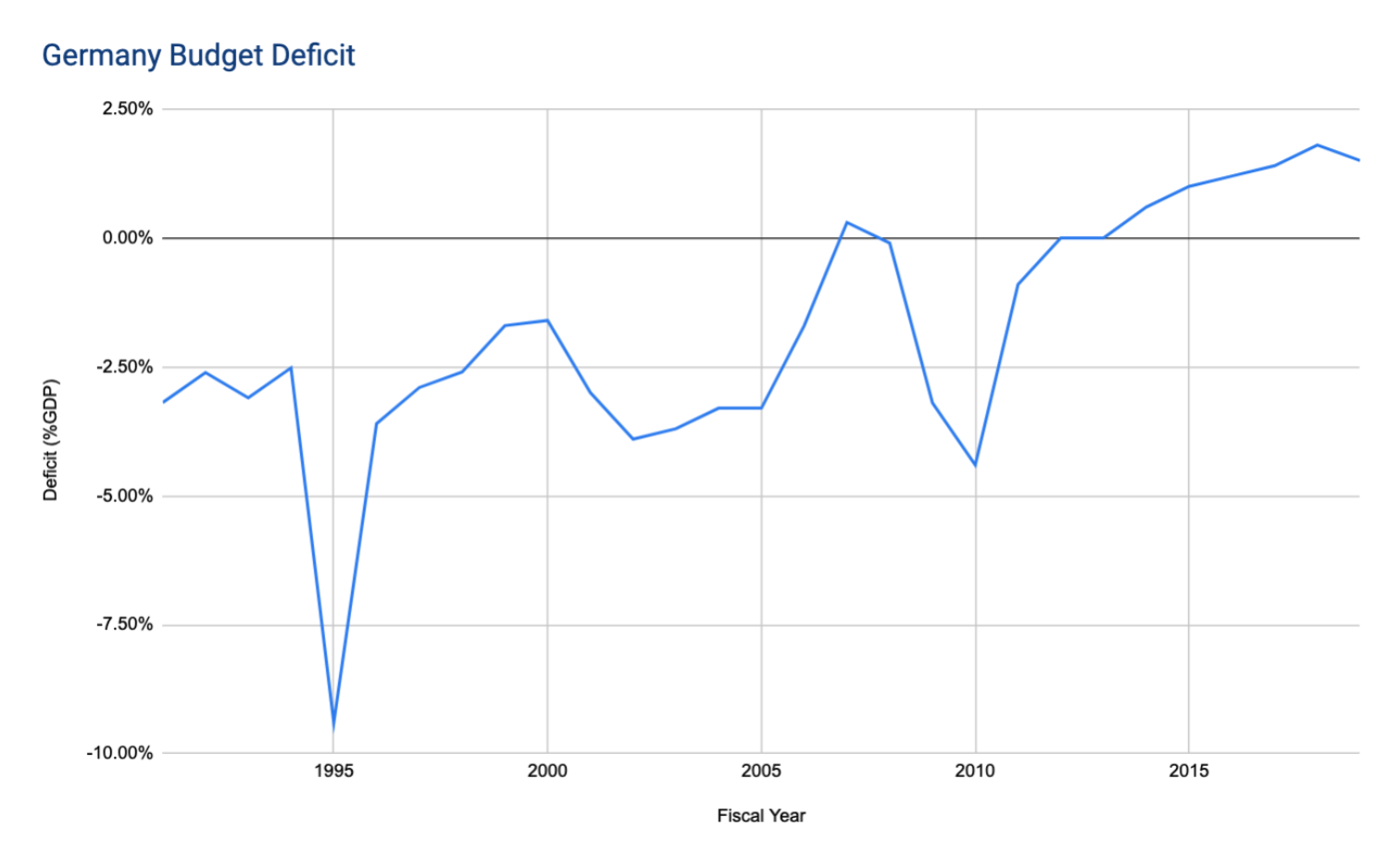

Tingkat Kurva Imbal Hasil Harta Karun 5 Tahun AS

Mengingat besarnya stimulus dan peningkatan permintaan yang diharapkan, saya menduga mereka akan berhasil mendorong inflasi nominal di atas 2% seperti yang ditargetkan oleh Fed.

Perhatikan bahwa hasil seperti itu tidak selalu dijamin. Jepang gagal menciptakan inflasi selama hampir 30 tahun terakhir meskipun telah melakukan pengeluaran besar-besaran dan pelonggaran kuantitatif. Anda juga dapat melampaui batas dan menciptakan inflasi yang tinggi seperti yang terjadi di Zimbabwe dalam dua dekade terakhir.

Inflasi yang terkendali di kisaran 2-3% akan menjadi hasil yang ideal.

3. Kami menjalankan surplus

Setelah kedua perang dunia, terdapat konsensus sosial dan politik yang kuat yang mendukung pengetatan anggaran dan pengurangan utang.

Jerman menurunkan rasio utang terhadap PDB dari 82,4% pada tahun 2010 menjadi 59,8% pada tahun 2019 dengan menjalankan surplus.

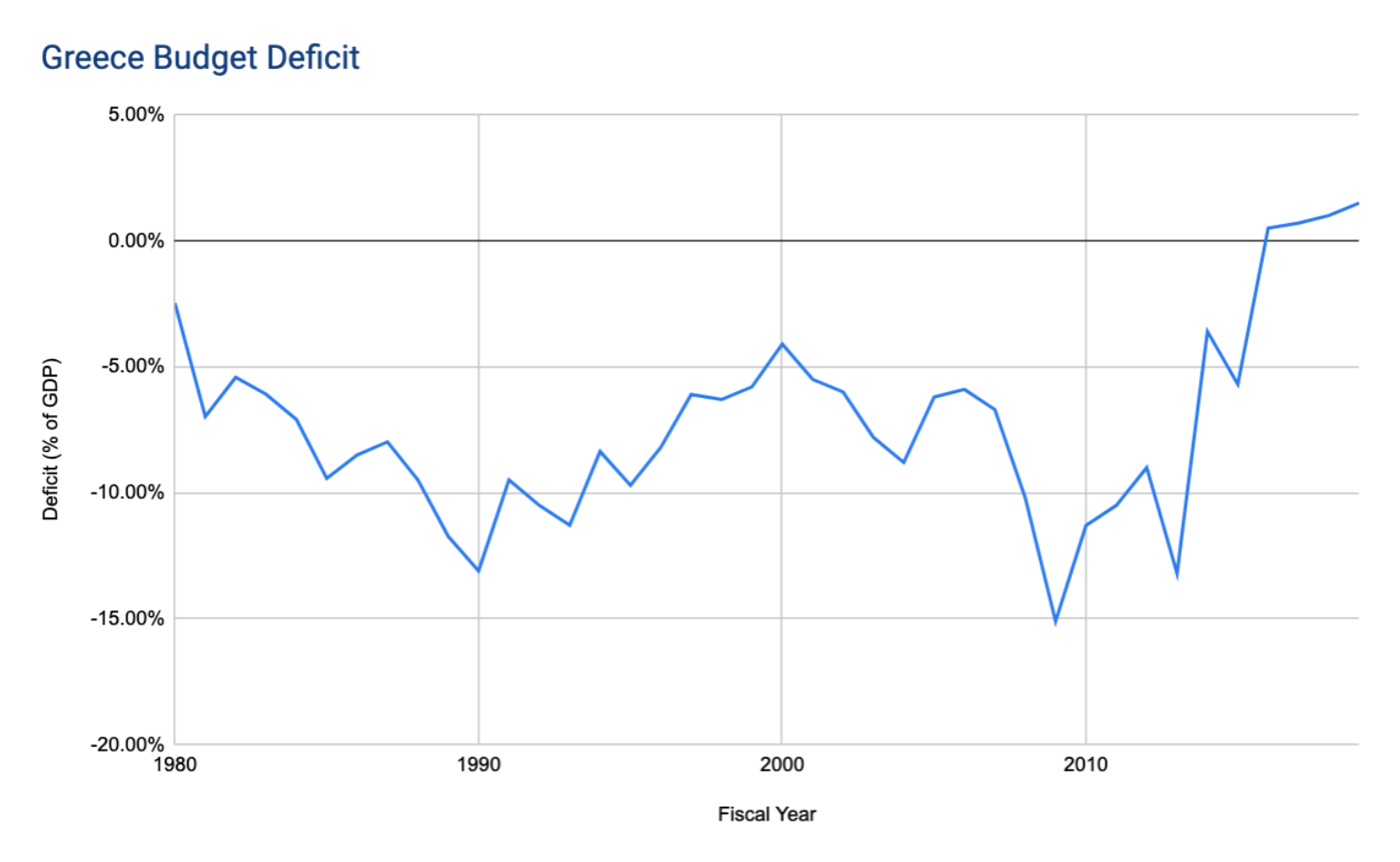

Demikian juga, Yunani dipaksa untuk menjalankan surplus dan memperbaiki cara-cara borosnya sebagai bagian dari kondisi bailout.

Perspektif saya tentang apa yang akan terjadi

AS tidak lagi memiliki disiplin untuk menjalankan surplus, tetapi dapat terus mengalami defisit selama dolar tetap menjadi mata uang cadangan global. Hari perhitungan akan tiba, namun tampaknya tidak akan terjadi dalam waktu dekat, sehingga utang AS akan terus membengkak.

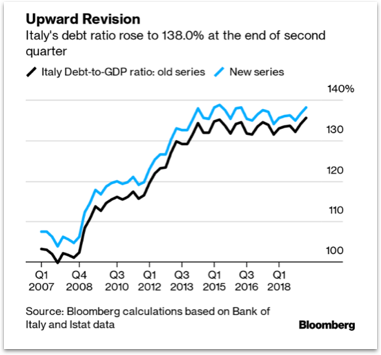

Untuk sementara waktu saya khawatir bahwa krisis keuangan berikutnya akan mengambil bentuk krisis utang negara di sebuah negara besar karena para investor khawatir bahwa negara tersebut tidak mampu lagi membayar tingkat utangnya, seperti yang terjadi di Yunani satu dekade yang lalu. Italia, dengan rasio utang terhadap PDB yang ditetapkan melebihi 150% pada tahun 2021, muncul dalam benak saya.

Saya tidak lagi yakin bahwa itu adalah skenario probabilitas tertinggi. Krisis euro menunjukkan bahwa Eropa bersedia melakukan apa saja untuk mempertahankan euro dan saya berharap kali ini tidak akan berbeda. Meskipun mungkin akan terjadi krisis utang negara, kita mungkin akan menemukan cara untuk keluar dari krisis tersebut.

Akibatnya, saya bertanya-tanya apakah krisis berikutnya tidak akan datang sebagai krisis kepercayaan, tetapi dalam bentuk mata uang fiat. Saya tidak melihat hal ini akan terjadi dalam satu tahun ke depan. Namun, akan ada hari perhitungan mengingat jumlah uang beredar yang terus meningkat dikombinasikan dengan pertumbuhan utang dan defisit yang tidak berkelanjutan di hampir setiap negara besar di dunia.

Apa yang harus dilakukan sebagai individu yang hidup dalam gelembung ini?

Tidak jelas mengapa dan kapan gelembung akan meledak, tetapi ada beberapa cara untuk bersiap-siap ketika gelembung itu meledak.

Pertama, dalam lingkungan ini Anda tidak boleh memiliki obligasi apa pun. Imbal hasil sangat rendah, dan Anda tidak diberi kompensasi atas risiko gagal bayar. Pada saat yang sama, Anda menghadapi risiko inflasi.

Kedua, saya akan meningkatkan secara dramatis kepemilikan uang tunai Anda menjadi 20% atau lebih dari aset Anda. Anda tidak mendapatkan apa pun dari uang tunai tersebut, dan Anda kehilangan nilai inflasi. Selain itu, mata uang ini akan mengalami penurunan nilai dalam krisis mata uang fiat. Namun, memiliki likuiditas berguna dalam jenis krisis lain di mana orang melarikan diri ke tempat yang aman ketika gelembung meledak. Ini memberikan keamanan, fleksibilitas, dan memungkinkan Anda membeli aset dengan harga murah. Pada saat yang sama, Anda dapat memindahkan uang tunai, jika perlu, jika inflasi melonjak.

Ketiga, hindari margin seperti wabah. Meskipun inflasi menurunkan nilai utang Anda (dan hipotek tidak masalah), Anda tidak ingin terkena margin call saat gelembung meledak dan nilai aset menurun. Banyak orang kaya yang bangkrut dengan cara itu selama krisis keuangan 2007-2008.

Keempat, memiliki saham berkualitas tinggi. Mereka meningkatkan nilai dalam lingkungan inflasi dan mempertahankan lebih banyak nilai ketika harga aset turun. Dengan kata lain, jangan menderita FOMO dan mengejar kegemaran investasi terbaru (Bitcoin, Gamestop, dll.). Ini bukan berarti Anda harus menjual Bitcoin Anda jika Anda memilikinya. Ini adalah bentuk emas digital yang dapat menjadi lindung nilai inflasi yang baik, tetapi saya tidak akan menambah posisi saya pada tingkat harga saat ini.

Anda tidak boleh mencoba melakukan short pada bubble karena seperti yang dikatakan Keynes: “pasar dapat tetap tidak rasional lebih lama daripada Anda dapat tetap menjadi pelarut”. Cara yang lebih baik untuk memainkan gelembung adalah dengan membuat aset seperti startup teknologi atau SPAC.

Perhatikan bahwa dalam kasus saya, saya bahkan tidak memiliki saham. Saya memiliki strategi barbel dengan hanya uang tunai dan perusahaan rintisan teknologi swasta yang tidak likuid. Jika Anda memiliki diversifikasi yang cukup (artinya lebih dari 100 investasi) untuk memperhitungkan startup yang gagal, startup teknologi tahap awal swasta adalah kelas aset terbaik. Mereka menciptakan nilai bagi perekonomian dan dapat tumbuh dengan cepat. Dengan demikian, mereka luar biasa untuk dimiliki dalam lingkungan inflasi dan deflasi.

Perhatikan bahwa saya sangat memvariasikan saldo aset saya antara uang tunai dan startup. Terkadang saya berada di perusahaan rintisan. Terkadang saya menyimpan cadangan uang tunai dalam jumlah besar. Saat ini, saya sedang membangun cadangan uang tunai sambil tetap berinvestasi. Saya sangat menyukai arbitrase penjualan saham teknologi publik yang dinilai terlalu tinggi (atau perusahaan pra-IPO) dan berinvestasi di perusahaan rintisan tahap awal yang tidak terlalu tinggi. Namun, saya menduga memiliki cadangan uang tunai yang besar akan berguna pada suatu saat dalam beberapa tahun ke depan.

Semoga berhasil!