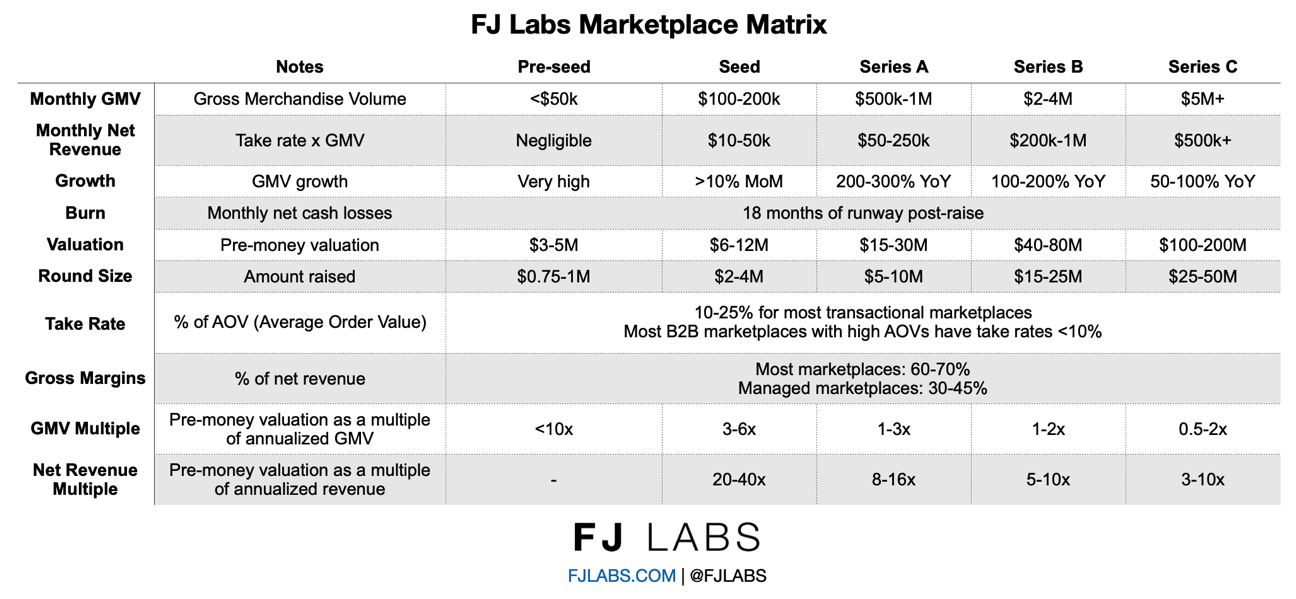

Een tijdje geleden heb ik de matrix gepost die FJ Labs gebruikt om startups op de markt te evalueren. Het is al jaren ons standaard interne raamwerk, maar het is beperkt tot marktplaatsen met een acceptatiegraad van 10-20%, wat vroeger ons brood en boter was. Nu investeren we echter vooral in B2B-marktplaatsen, die doorgaans een acceptatiepercentage van 3-5% hebben. Het kader is ook niet van toepassing op SAAS-bedrijven en e-commercebedrijven.

Daarnaast was het niet duidelijk genoeg van wie je moest verhogen en wat de verwachting was voor de opbrengst van de verhoging. Investeerders en VC’s specialiseren zich meestal per stadium en je moet spreken met de juiste VC voor het juiste stadium. Daarom heb ik de matrix aangepast zodat hij duidelijker is en de meeste gevallen dekt.

Om de verwachte tractie in elk stadium aan te pakken, ben ik overgeschakeld van het gebruik van het Bruto Verkoopvolume (GMV) als de metriek van referentie, naar netto inkomsten. Dit stelt ons in staat om tractie vergelijkbaar te maken tussen verschillende bedrijfsmodellen, ook al blijven er enkele verschillen bestaan. Zo hebben de meeste SAAS-bedrijven 90%+ marges, terwijl de meeste marktplaatsen 60-70% marges hebben en de marges in e-commerce variëren.

Merk op dat er ook een impliciete groeiverwachting is dat je in ongeveer 18 maanden van het ene stadium naar het andere gaat.

Merk op dat de bovenstaande bereiken de mediaan dekken. Er zijn veel uitzonderingen, vooral in het hogere segment. Met andere woorden, de standaardafwijking is vrij hoog. Een tweede succesvolle oprichter kan tegen een veel hogere waardering geld ophalen. Een bedrijf dat veel sneller groeit dan het gemiddelde kan vaak “een fase overslaan” en zijn Serie A op een Serie B laten lijken of zijn Serie B op een Serie C. Dit zijn echter algemene richtlijnen die voor de meeste ondernemers nuttig zouden moeten zijn.

Ter referentie voeg ik ook de originele FJ Labs Marketplace Matrix bij.