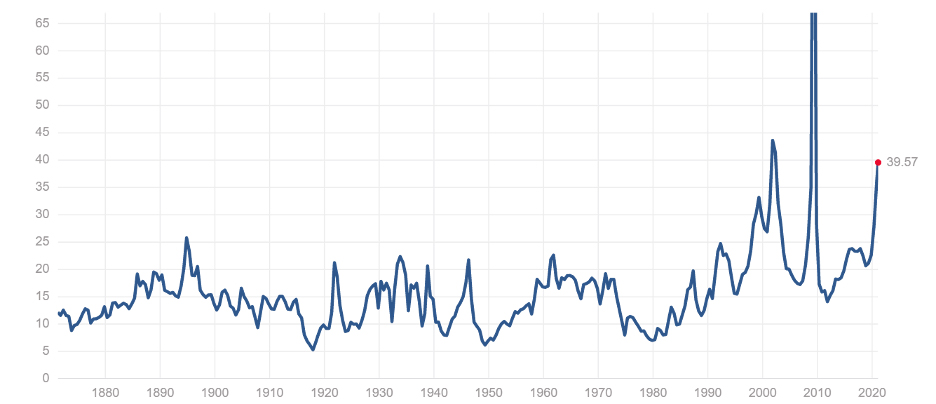

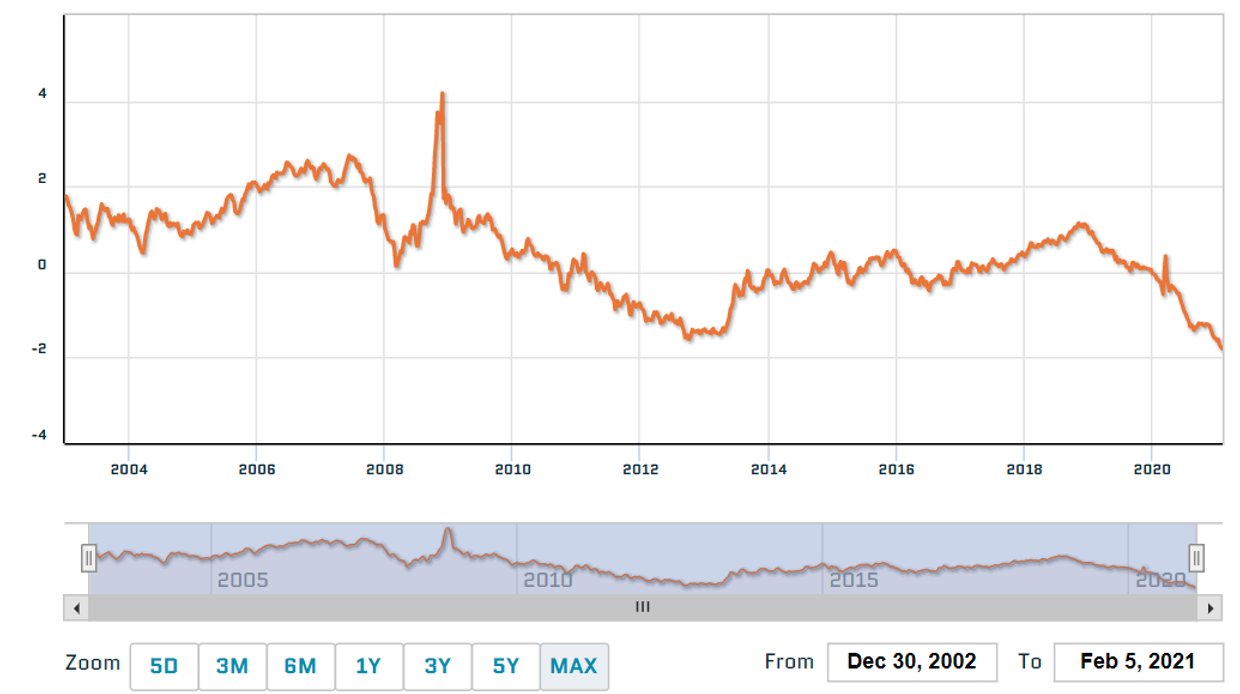

Os sinais de alerta da mania do mercado estão por todo o lado. Os rácios P/E são elevados e estão a subir. A Bitcoin subiu 300% num ano. Há um dilúvio de IPOs de SPACs. Os preços do imobiliário estão a subir rapidamente fora das grandes cidades densas.

Rácio PE do S&P 500

Preços do BTC nos últimos 12 meses

Estes sintomas, juntamente com as pressões de venda a retalho, as mini-bolhas e o aumento da volatilidade, são sintomas de uma bolha.

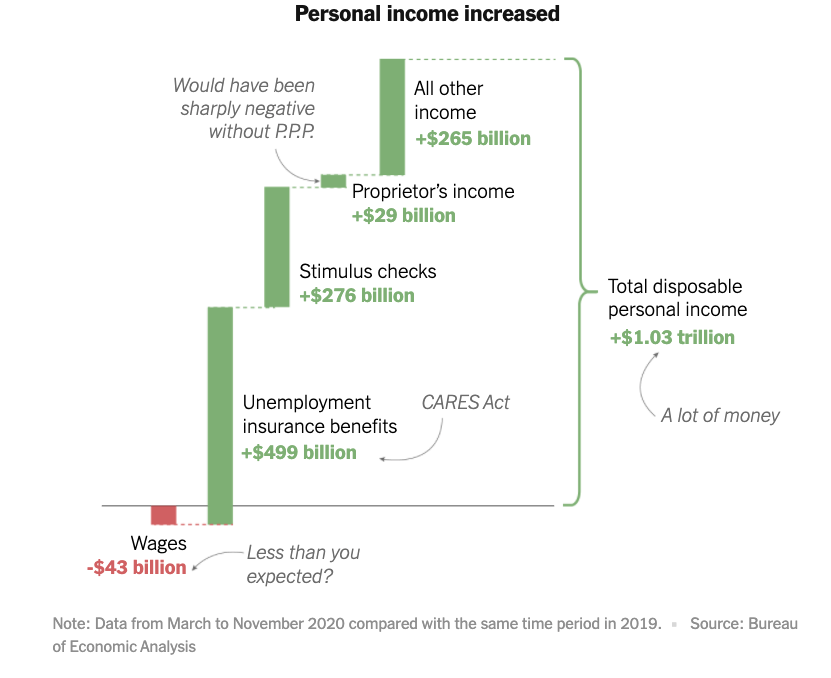

À primeira vista, o facto de estarmos numa bolha pode parecer surpreendente, com milhões de desempregados ou subempregados. No entanto, durante a pandemia, o rendimento pessoal aumentou em mais de um trilião de dólares devido aos níveis históricos de estímulo fiscal do governo.

Os salários caíram apenas 43 mil milhões de dólares de março a novembro. Embora muitos trabalhadores de serviços de baixo nível tenham perdido os seus empregos, os empregos profissionais mais bem pagos não foram afectados e alguns empregos pouco qualificados prosperaram, como os armazéns e as mercearias, o que levou a perdas inferiores ao que se poderia prever.

A escala dos programas de apoio do governo não tinha precedentes. Os programas de seguro de desemprego injectaram 499 mil milhões de dólares nos bolsos dos americanos. Os cheques de estímulo de 1.200 dólares para a maioria das famílias americanas acrescentaram mais 276 mil milhões de dólares. No total, os americanos tiveram mais 1 bilião de dólares de rendimentos após impostos entre março e novembro de 2020 do que em 2019. Como resultado, os pedidos de falência nos EUA atingiram um mínimo de 35 anos em 2020!

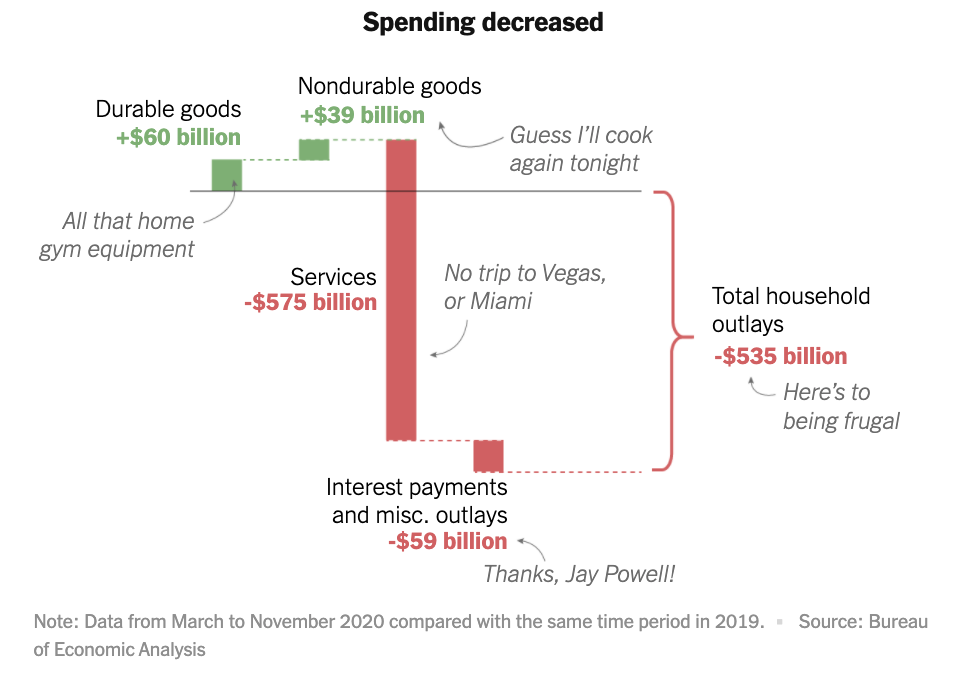

Para além disso, as despesas discricionárias diminuíram drasticamente. As despesas com serviços diminuíram 575 mil milhões de dólares, uma vez que as pessoas não foram de férias, a restaurantes, cinemas, recintos desportivos, concertos, etc. Embora os americanos tenham gasto um pouco mais em bens duradouros, a despesa global ainda caiu 535 mil milhões de dólares.

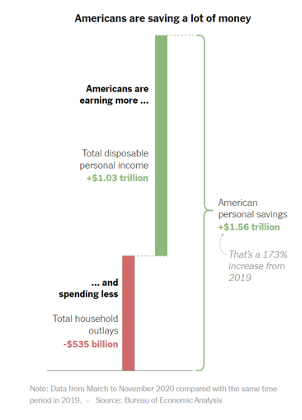

Quando combinado com o aumento do rendimento pessoal, os americanos pouparam mais 1,5 biliões de dólares!

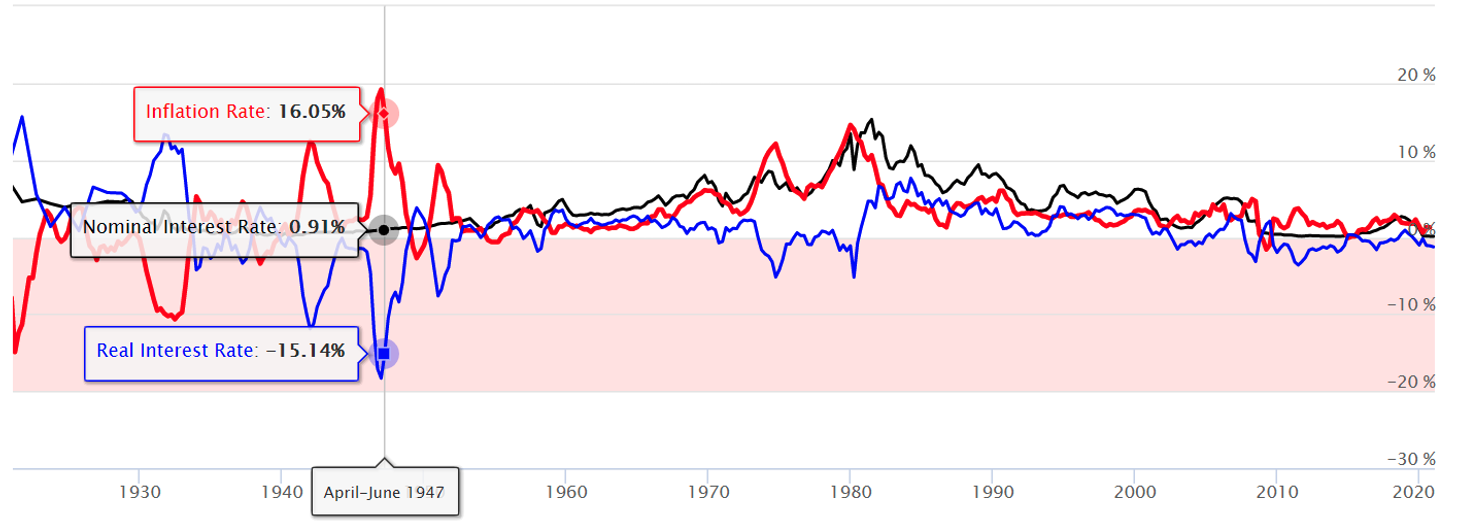

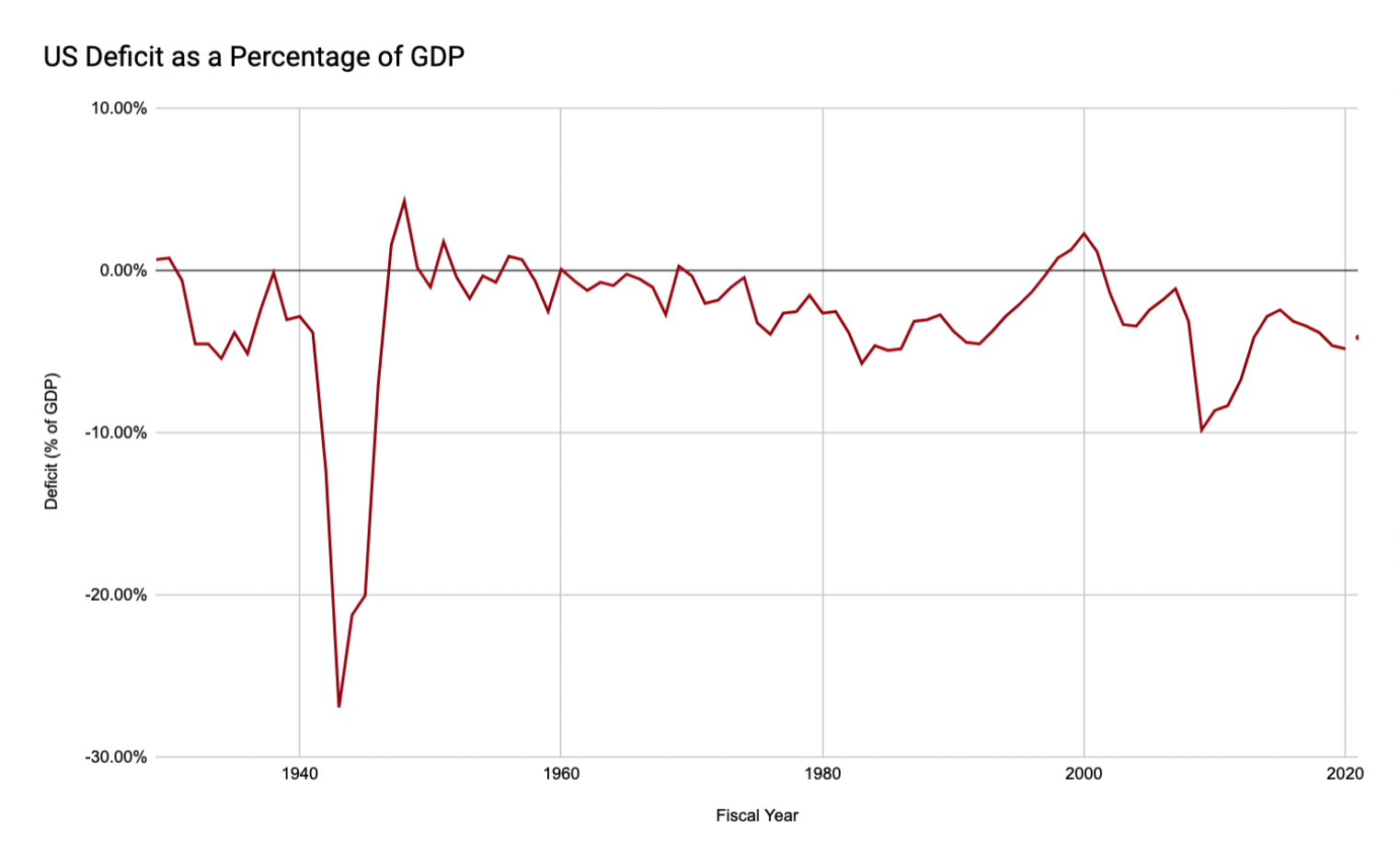

Embora parte desse dinheiro extra tenha sido aplicado em depósitos, uma grande parte também foi investida, inflacionando os preços dos activos. A isto acresce a inundação de liquidez desencadeada pela Reserva Federal e o seu compromisso de manter as taxas próximas de zero – na verdade, as taxas reais estão agora abaixo de zero.

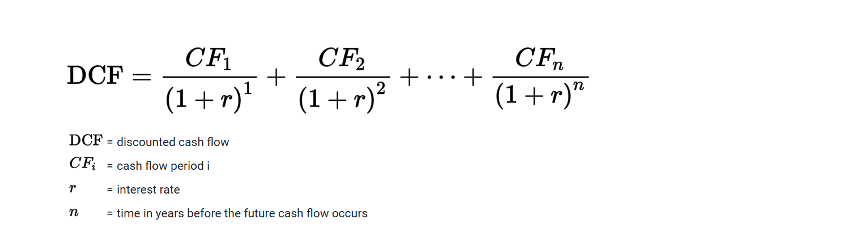

O valor dos preços dos activos deve ser o valor atual líquido dos seus fluxos de caixa futuros descontados.

Taxas de juro próximas de 0 podem justificar avaliações muito mais elevadas. Se acreditares que as taxas vão ficar para sempre perto de 0, as avaliações actuais são de facto razoáveis. Eu, pelo menos, não acredito que seja esse o caso, tendo em conta que a maioria dos governos mundiais está a sofrer uma deterioração das suas posições orçamentais devido a um crescimento insustentável dos défices e da dívida.

O dia do ajuste de contas está a chegar, mas pode não ser tão cedo como eu receava na minha atualização de fim de ano. Suspeito que te tenha feito lobo demasiado cedo. Num futuro próximo, o mundo continuará mais preocupado em combater a COVID-19 do que com as consequências do aumento da dívida pública. Para além disso, os aumentos previstos na despesa pública e privada deverão impulsionar ainda mais a economia.

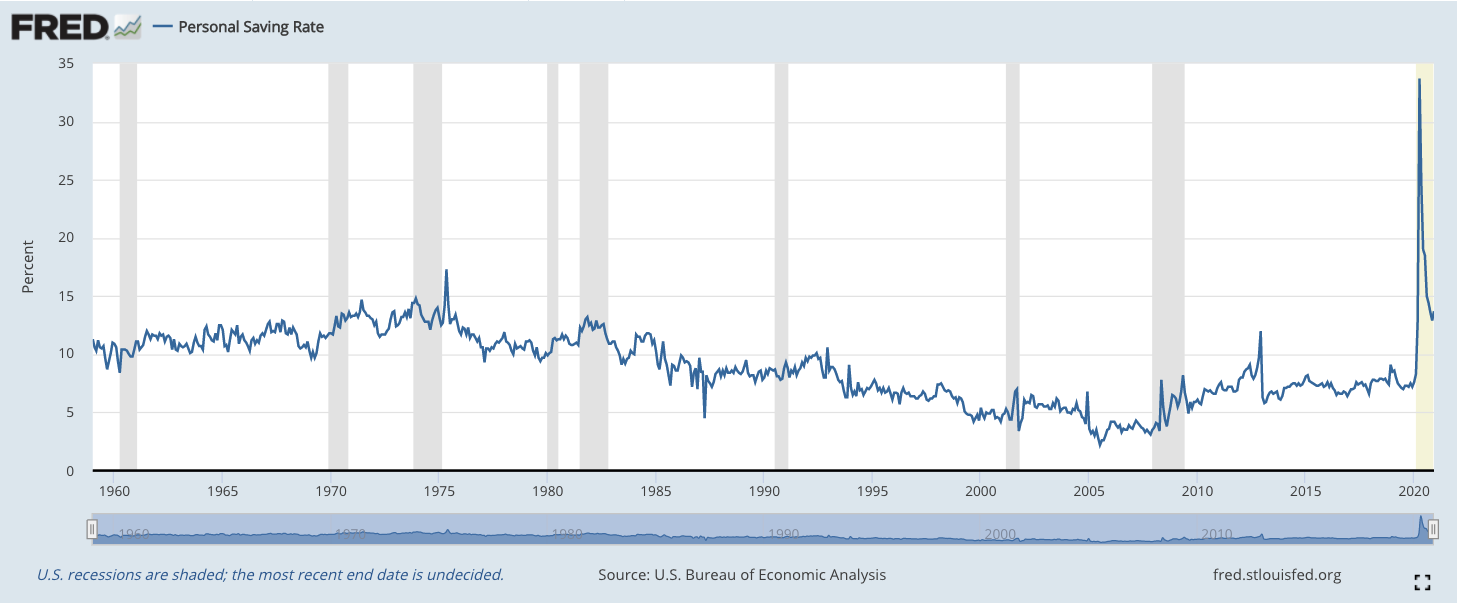

A taxa de poupança dos EUA tem rondado os 7% durante a maior parte da última década. Embora tenha diminuído em relação ao pico de 33% registado em abril, continua a rondar os 13%. Suspeito que, uma vez ultrapassada a COVID, haverá a festa para acabar com todas as festas. As pessoas vão viajar, festejar e gastar como se não houvesse amanhã. Se a taxa de poupança voltar ao seu nível ex-ante de 7%, isso significará um acréscimo de 1,2 biliões de dólares nas despesas. Além disso, há um outro pacote de estímulo de 1,9 biliões de dólares que provavelmente inclui 1.400 dólares em pagamentos directos, o que vem alimentar ainda mais a fogueira.

Por outras palavras, acho que ainda temos um longo caminho a percorrer antes que esta bolha rebente. Durante a bolha tecnológica, eu escrevia que era óbvio que estávamos numa bolha anos antes de ela rebentar. Da mesma forma, durante a bolha imobiliária, avisei todos os meus amigos para não comprarem imóveis a partir de 2004. Dadas as circunstâncias, é mais provável que estejamos em 1998 ou 1999 do que em fevereiro de 2000.

Como é que isto vai acabar?

As bolhas de preços dos activos podem rebentar na ausência de uma crise financeira, como aconteceu durante a bolha tecnológica. Não podemos dizer quando é que o sentimento dos investidores deixará de ser tão otimista como é agora e, provavelmente, será depois da orgia de gastos que espero, uma vez ultrapassada a COVID.

No entanto, há problemas, tendo em conta toda a dívida pública e das empresas que se sobrepõe à COVID. Há várias maneiras de o fazer.

1. Deixa de ser assim

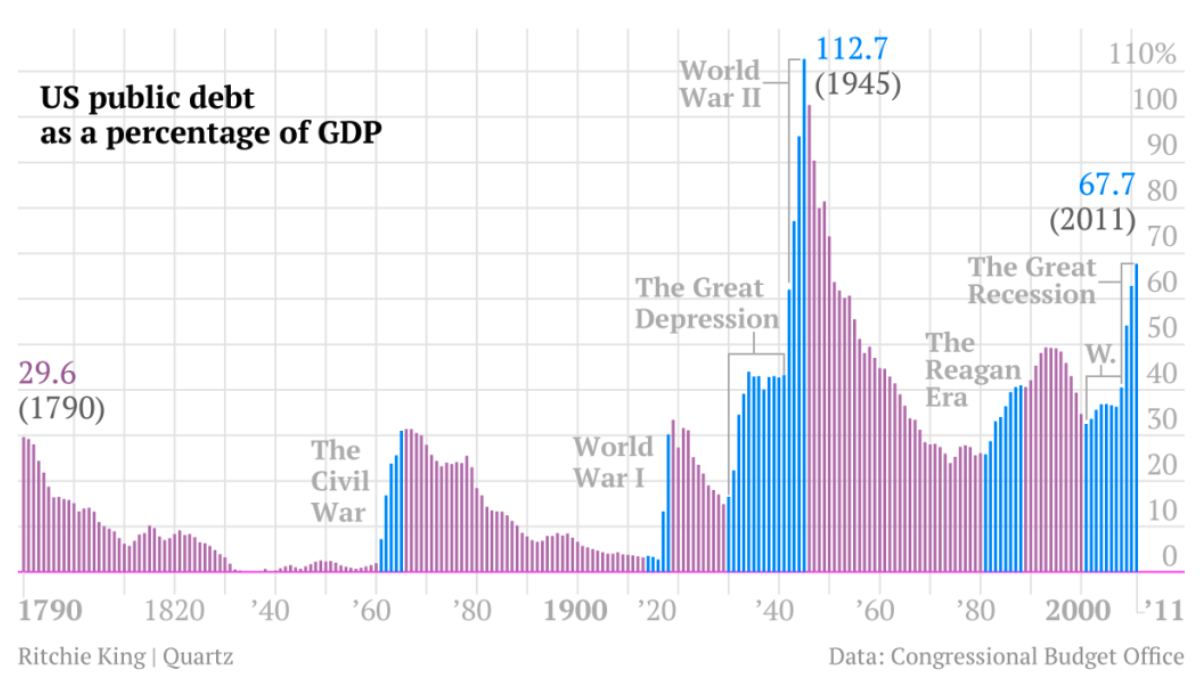

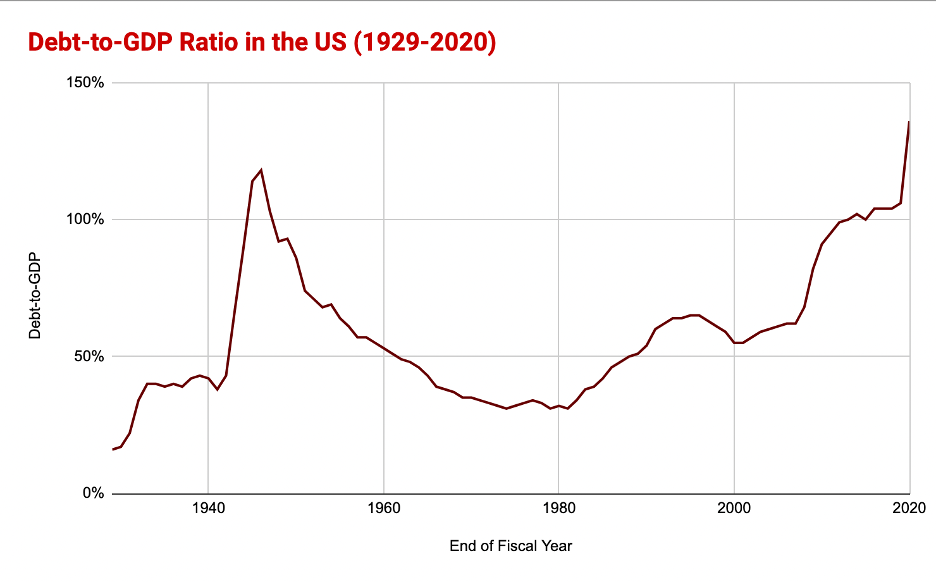

Isto não é inédito. Durante a Primeira e a Segunda Guerra Mundial, a dívida pública disparou. No entanto, após as duas guerras, verificou-se um forte crescimento económico resultante de uma forte procura por parte dos consumidores e de um forte investimento. Pode voltar a acontecer. Após algumas décadas de estagnação do crescimento da produtividade, podemos estar à beira de um boom de produtividade. A COVID conduziu a um aumento maciço da adoção de pagamentos digitais, telemedicina, automação industrial, educação em linha, comércio eletrónico e trabalho remoto. Para além disso, a rapidez do desenvolvimento das vacinas de ARNm dá esperança de que se avizinham muitas mais inovações na área da saúde.

2. Insuflamos

Os EUA também estão claramente a tentar aumentar a inflação nominal para manter as taxas reais negativas, o que ajuda o governo a desalavancar, como aconteceu depois da 2ª Guerra Mundial. As taxas reais voltaram a ser negativas.

Taxa da curva de rendimento do Tesouro a 5 anos dos EUA

Tendo em conta a dimensão do estímulo e o aumento esperado da procura, suspeito que conseguirão colocar a inflação nominal acima dos 2%, como é o objetivo da Fed.

Nota que este resultado nem sempre é garantido. O Japão não conseguiu criar inflação durante a maior parte dos últimos 30 anos, apesar das despesas públicas maciças e da flexibilização quantitativa. Também podes ultrapassar o limite e criar uma inflação elevada, como o Zimbabué demonstrou nas últimas duas décadas.

Uma inflação controlada na ordem dos 2-3% seria o resultado ideal.

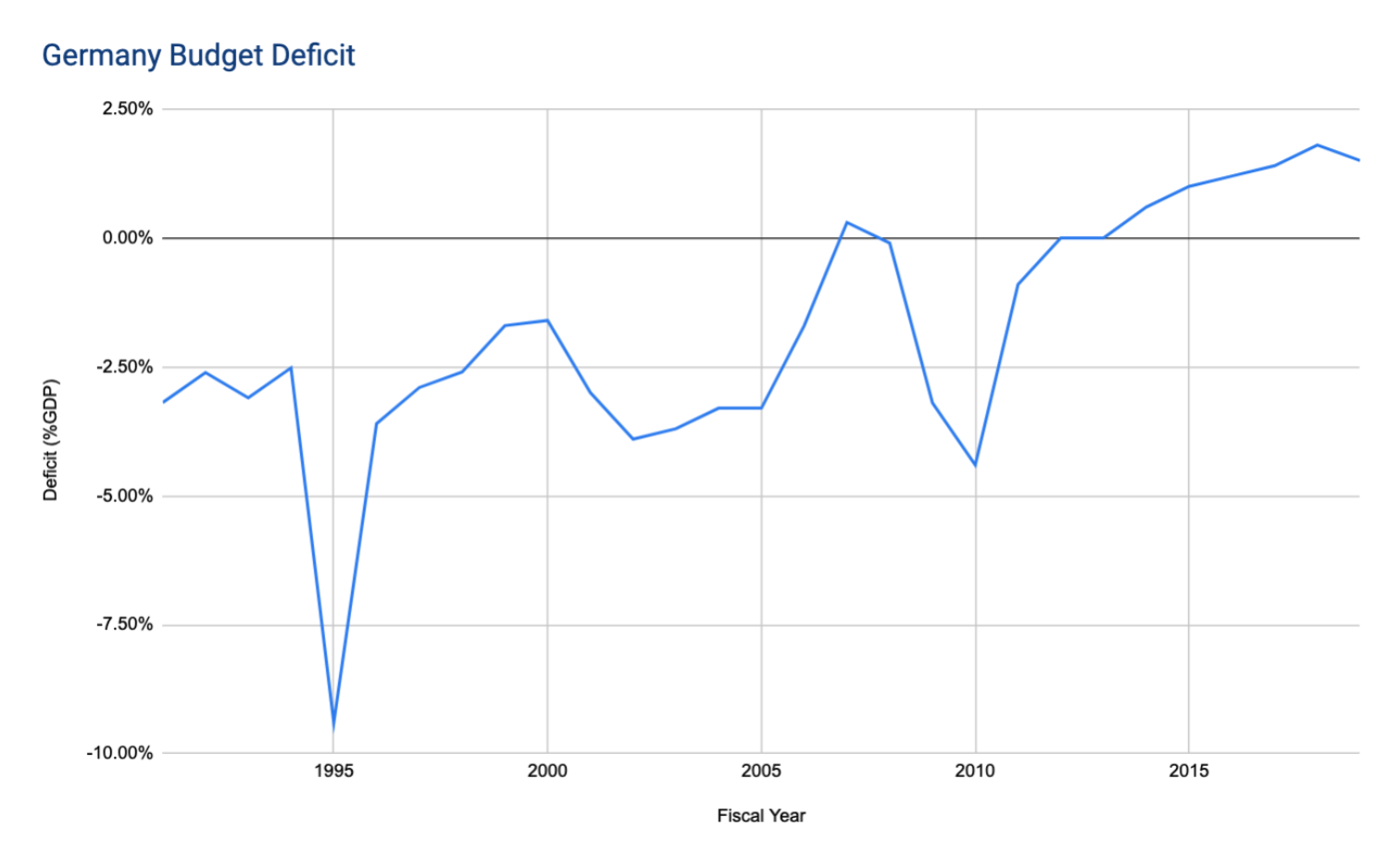

3. Tens excedentes

Após as duas guerras mundiais, houve um forte consenso social e político a favor da contenção orçamental e da redução da dívida.

A Alemanha reduziu o rácio da dívida em relação ao PIB de 82,4% em 2010 para 59,8% em 2019, graças à obtenção de excedentes.

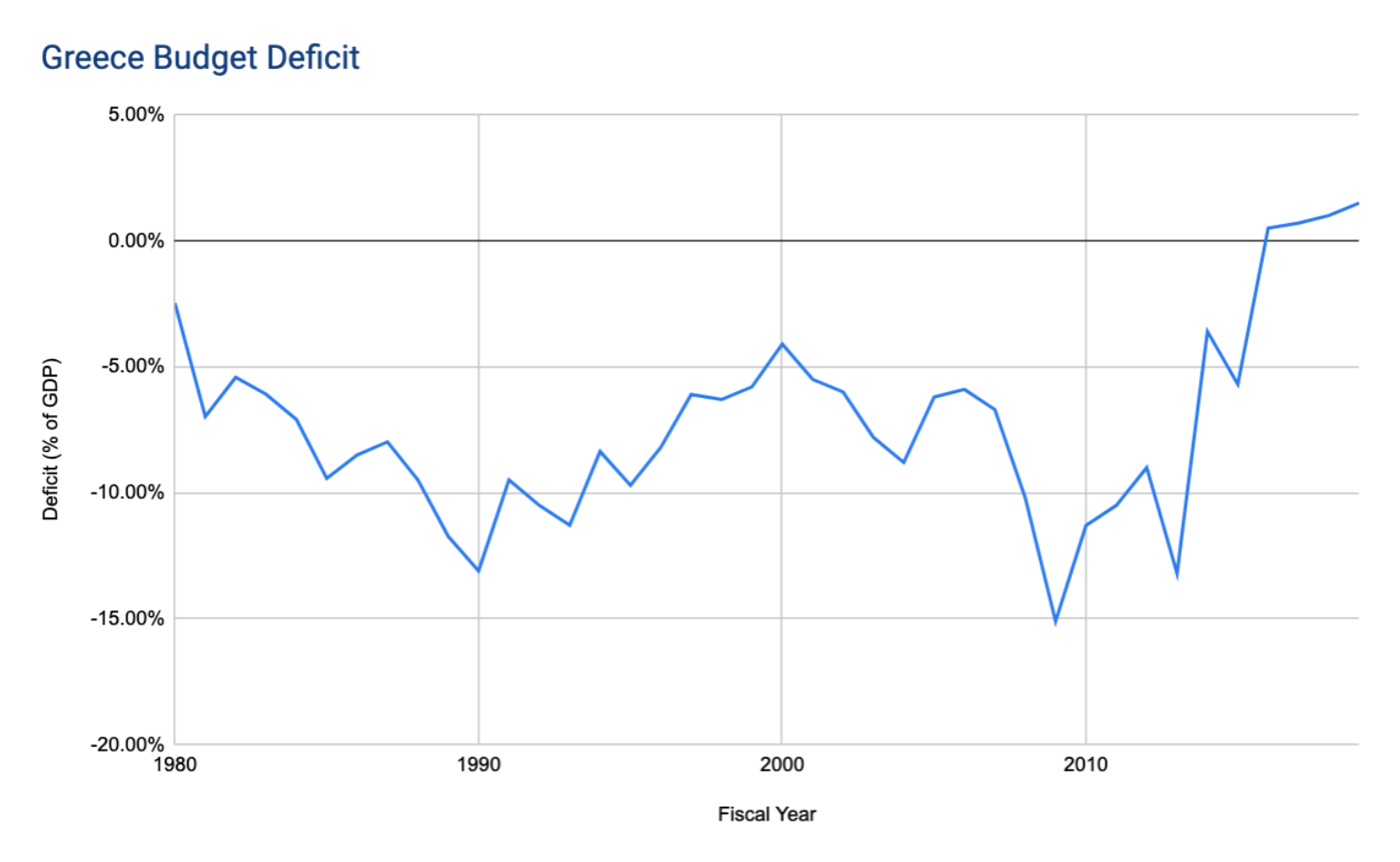

Da mesma forma, a Grécia foi forçada a gerir excedentes e a corrigir o seu comportamento perdulário como parte das condições de resgate.

A minha perspetiva sobre o que vai acontecer

Os Estados Unidos já não têm a disciplina necessária para gerir excedentes, mas podem continuar a manter os défices enquanto o dólar continuar a ser a moeda de reserva mundial. O dia do ajuste de contas há-de chegar, mas não parece estar previsto a curto prazo, pelo que a dívida dos EUA continuará a aumentar.

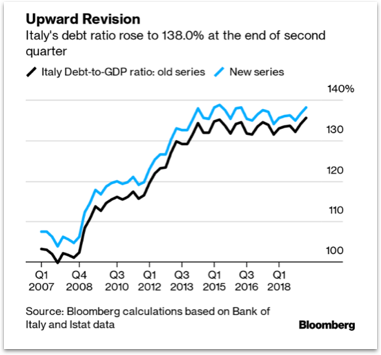

Durante algum tempo, receei que a próxima crise financeira assumisse a forma de uma crise da dívida soberana numa grande economia, uma vez que os investidores temiam que esta já não pudesse suportar o seu nível de endividamento, como aconteceu na Grécia há uma década. Vem-me à mente a Itália, cujo rácio dívida/PIB deverá ultrapassar os 150% em 2021.

Já não tenho a certeza de que esse seja o cenário mais provável. A crise do euro mostrou que a Europa estava disposta a fazer tudo para preservar o euro e espero que desta vez não seja diferente. Embora possa haver uma crise da dívida soberana, é provável que encontremos uma forma de sair dela.

Por isso, pergunto-me se a próxima crise não será uma crise de fé, mas sim de moedas fiduciárias em geral. Não vejo que isso aconteça nos próximos anos. No entanto, haverá um dia de ajuste de contas, dada a oferta monetária em constante expansão, combinada com o crescimento insustentável da dívida e dos défices em quase todos os grandes países do mundo.

O que fazer enquanto indivíduos que vivem esta bolha?

Não se sabe ao certo porque e quando a bolha vai rebentar, mas há algumas formas de te preparares para quando ela rebentar.

Em primeiro lugar, neste contexto, não deverias possuir quaisquer obrigações. Os rendimentos são insanamente baixos e não estás a ser compensado pelo risco de incumprimento. Ao mesmo tempo, corres o risco de inflação.

Em segundo lugar, eu aumentaria drasticamente as tuas reservas de dinheiro para 20% ou mais dos teus activos. Não estás a ganhar nada com esse dinheiro e perdes o valor da inflação. Para além disso, seria desvalorizado numa crise da moeda fiduciária. No entanto, ter liquidez é útil noutros tipos de crise, em que as pessoas fogem para a segurança quando as bolhas rebentam. Oferece segurança, flexibilidade e permite-te comprar activos a baixo custo. Ao mesmo tempo, podes sair do dinheiro, se necessário, caso a inflação aumente.

Em terceiro lugar, evita a margem como uma praga. Embora a inflação diminua o valor da tua dívida (e as hipotecas não fazem mal), não queres ficar exposto a chamadas de margem quando a bolha rebentar e os activos diminuírem de valor. Muitas pessoas ricas foram à falência dessa forma durante a crise financeira de 2007-2008.

Em quarto lugar, possui acções de alta qualidade. Aumentam de valor num ambiente inflacionista e retêm mais valor quando os preços dos activos caem. Por outras palavras, não sofras de FOMO e persigas a última moda em matéria de investimentos (Bitcoin, Gamestop, etc.). Isto não quer dizer que devas necessariamente vender a tua Bitcoin, se a tiveres. Trata-se de uma forma de ouro digital que pode ser uma boa proteção contra a inflação, mas eu não pretendo aumentar a minha posição com os actuais níveis de preços.

Não deves tentar vender a bolha porque, como disse Keynes: “os mercados podem permanecer irracionais mais tempo do que tu podes permanecer solvente”. A melhor forma de jogar a bolha é criar activos como uma empresa de tecnologia ou um SPAC.

Repara que, no meu caso, nem sequer possuo acções. Tenho uma estratégia de “barbell” apenas com dinheiro e startups tecnológicas privadas sem liquidez. Se tiveres diversificação suficiente (ou seja, mais de 100 investimentos) para ter em conta as startups que falham, as startups tecnológicas privadas em fase inicial são a melhor classe de activos. Criam valor para a economia e podem crescer rapidamente. Como tal, são fantásticos para possuir tanto em ambientes inflacionistas como deflacionistas.

Repara que eu vario fortemente o equilíbrio dos meus activos entre dinheiro e startups. Por vezes, estou só nas estrelas. Por vezes, mantenho grandes reservas de dinheiro. Neste momento, estou a construir as minhas reservas de dinheiro enquanto continuo a investir. Gosto particularmente da arbitragem que consiste em vender acções tecnológicas públicas sobrevalorizadas (ou empresas pré-IPO) e investir em empresas em fase de arranque tecnológicas um pouco menos sobrevalorizadas. No entanto, desconfio que ter grandes reservas de dinheiro será útil em algum momento nos próximos anos.

Boa sorte!