В прошлом я уже рассказывал об инвестиционной стратегии FJ Labs, которая определяет тип компаний, в которые мы хотим инвестировать. Сегодня я хочу рассказать о том, как мы оцениваем стартапы.

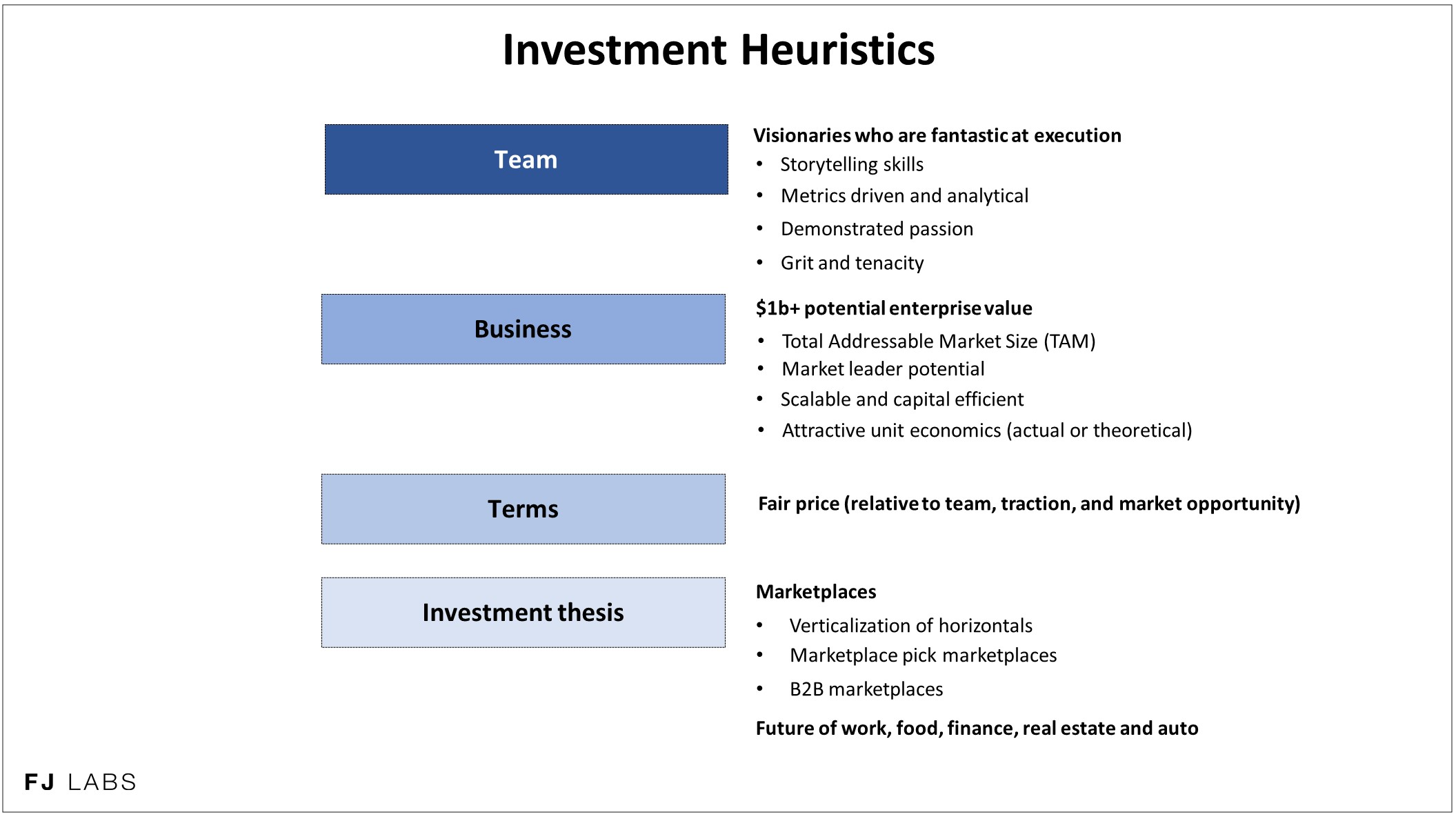

Мы используем четыре критерия:

- Нравится ли нам команда?

- Нравится ли нам этот бизнес?

- Справедливы ли условия сделки?

- Соответствует ли бизнес нашим представлениям о том, куда движется мир?

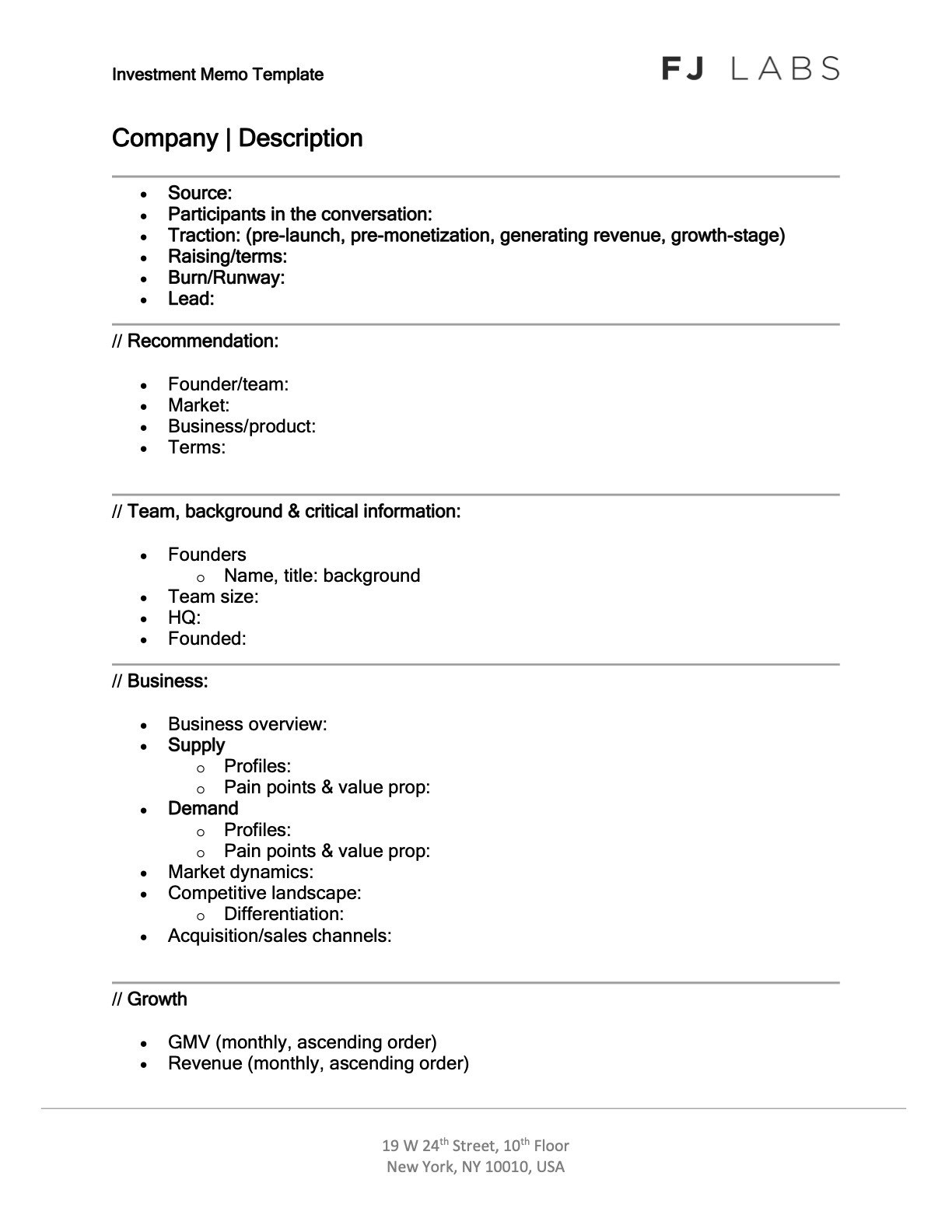

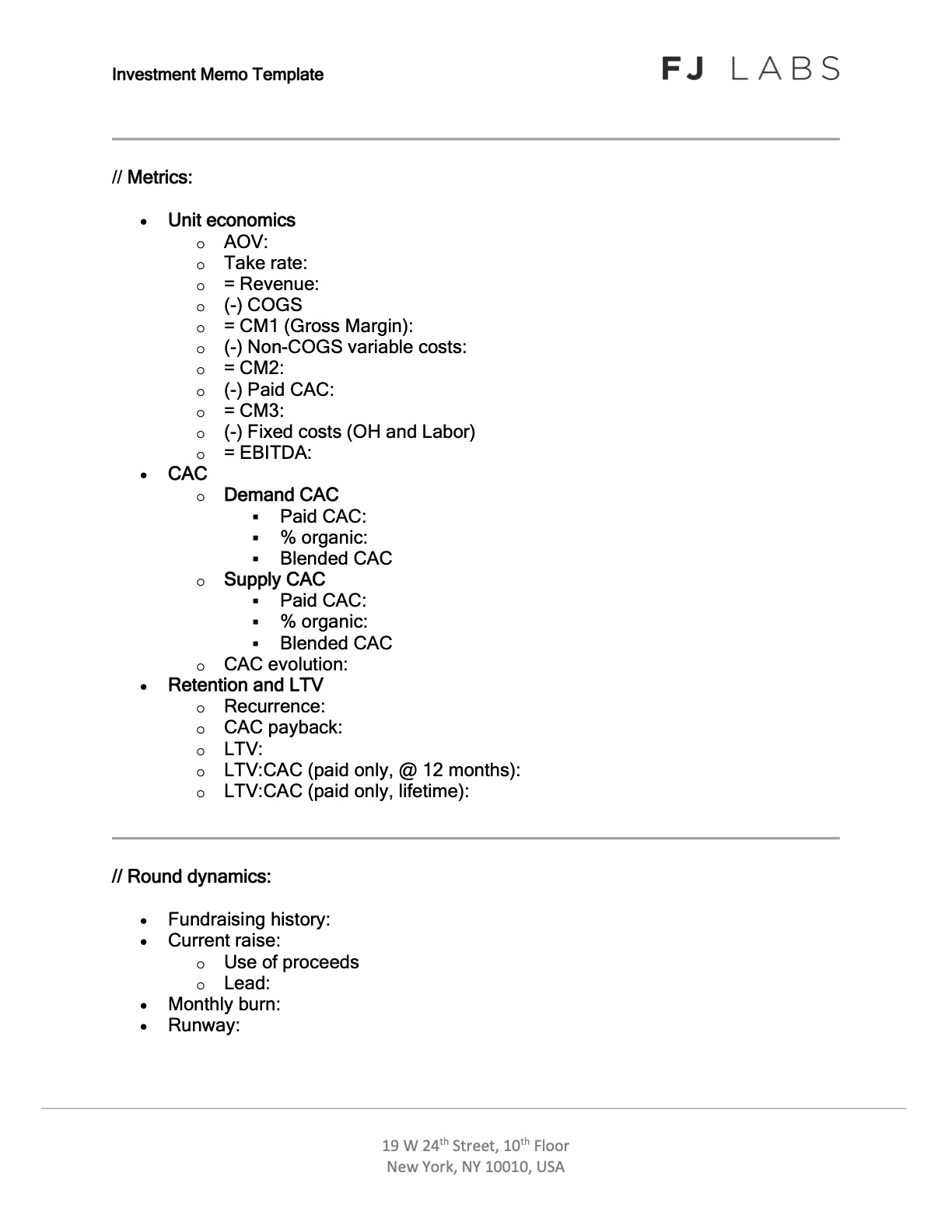

Член инвестиционной команды, принимающий участие в нашем первом оценочном звонке, в течение часа заполняет стандартную памятку по сделке, оценивая бизнес по этим четырем критериям. Затем он или она добавляет рекомендацию. Каждую неделю во вторник, во время двухчасового заседания нашего инвестиционного комитета, мы рассматриваем рекомендации по сделкам за предыдущую неделю. Затем Хосе или я проводим второй звонок с наиболее привлекательными компаниями, где мы углубляемся в интересующие их области.

Ниже Вы можете ознакомиться с нашей памяткой по сделкам.

После этих двух разговоров по 1 часу в течение недели или двух мы решаем, стоит ли инвестировать. Мы также делимся своими мыслями со стартапом. Если мы решим не инвестировать, мы расскажем им, что нужно от них увидеть, чтобы изменить свое мнение.

1. Нравится ли нам команда?

Каждый венчурный капиталист в мире говорит Вам: «Я инвестирую в необычных людей». Это крайне субъективно. Проблема с этой субъективностью заключается в том, что она может привести к когнитивным предубеждениям.

Чтобы быть более объективными, мы проанализировали, какие навыки основателей приводят к успеху стартапа. Исходя из нашего анализа, нам нужны дальновидные основатели, которые обладают фантастическим мастерством исполнения. С годами мы заметили, что хорошими прокси для них являются навыки рассказывания историй и аналитические навыки. Навыки повествования имеют ключевое значение, потому что тому, кто умеет плести захватывающую историю, легче привлечь капитал, он может привлечь деньги по более высокой оценке, собрать лучшую команду с лучшими талантами, заключить необычные сделки по развитию бизнеса, чтобы быстрее развивать компанию, и получить много бесплатной прессы.

Представьте, что Вы пришли на презентацию FJ Labs и сказали нам: «Я провел глубокий анализ рынка. Рынок большой и привлекательный. Действующие компании работают медленно, а мой подход дифференцирован и лучше». Это фактическая информация, которая кажется убедительной, но это не история. История больше похожа на следующее: «Это проблема, с которой я сталкивался всю свою жизнь. Я ненавижу текущий пользовательский опыт. Он раздражает меня до такой степени, что я посвящаю остаток своей жизни решению этой проблемы. Поскольку я так много с ней сталкивался, я точно знаю, каким должно быть решение». Эта страсть и пересечение Вашей истории с компанией, которую Вы создаете, очень убедительны. Это не конкретный пример, но он дает Вам представление о том, что мы ищем.

Если Вы обладаете только выдающимися навыками рассказывания историй, этого недостаточно. Возможно, Вы сможете построить крупный бизнес, но он может оказаться неэффективным с точки зрения управления и капитала. Вы можете создать компанию, подобную Fab.com, где Вы получите сотни миллионов прибыли, но так и не доберетесь до работающей экономики, и компания не будет приносить прибыль. А может быть, Вы создадите компанию, подобную Theranos, где Вы продаете фантастическую историю, в которую все хотят верить, но которая в конечном итоге не соответствует действительности.

В результате, второе, на что мы обращаем внимание, это то, что основатель/генеральный директор должен быть ориентирован на показатели, обладать аналитическими способностями и знать, как реализовать свое видение. Им действительно нужно понимать, в каком бизнесе они работают. Они должны быть в состоянии сформулировать экономику своей единицы. Даже если их бизнес находится на стадии предварительного запуска, им необходимо понимать теоретическую экономику единицы продукции, основанную на средних показателях по отрасли и тестах целевых страниц, которые они проводили. Однако этих навыков самих по себе тоже недостаточно. Без навыков рассказывания историй эти основатели построят небольшие, прибыльные, но не определяющие отрасль предприятия.

Мы также ищем продемонстрированную страсть, но обычно она проявляется во время оценки навыков рассказывания историй. Точно так же мы ищем смелость и упорство. Возможно, Вам пришлось столкнуться с трудностями, чтобы оказаться там, где Вы находитесь, но это не обязательно. Мы достаточно привилегированы на Западе, чтобы многие не сталкивались с трудностями. Вы можете ходить в хорошую школу, получать хорошие оценки, устраиваться на отличную работу и никогда в жизни не потерпеть неудачу. И все же мы хотим понять, как Вы будете реагировать на многочисленные проблемы, с которыми Вам придется столкнуться на этом пути, особенно в качестве начинающего предпринимателя.

Наш подход заключается в интеллектуальном вызове основателям, которые нам пишут. Мы оспариваем их предположения, то, где они ожидают оказаться и почему. Мы проверяем, как они на это реагируют. Если они сдаются под давлением вопросов, которые мы задаем об их бизнесе, то, очевидно, они сдадутся под гораздо большим давлением мириад неудач, с которыми им придется столкнуться в качестве предпринимателя. В конечном счете, Ваш ответ на наши вызовы также проявится в Вашем рассказе и аналитических навыках.

В общем, мы действительно хотим поддержать ту редкую породу основателей, которые одновременно являются провидцами и фантастическими исполнителями.

2. Нравится ли нам этот бизнес?

Стоит отметить, что для некоторых венчурных фондов достаточно иметь замечательную команду. Они рассуждают так: неординарные команды разберутся в бизнесе, даже если они изначально не занимаются привлекательным бизнесом или не имеют бизнес-модели с привлекательной экономикой единицы продукции.

Это не относится к FJ Labs. Ежегодно в США появляется около 5 000 стартапов, которые привлекают финансирование в размере $500 тыс. и более. Пятилетняя выживаемость таких стартапов составляет в среднем 7%, и она гораздо ниже для компаний, начинающих без бизнес-модели. Для сравнения, мы заработали деньги на 50% из 150+ наших выходов благодаря нашей дисциплине, и большую роль в этом играет любовь к бизнесу.

Существует несколько критериев, которые делают бизнес привлекательным. Достаточно ли велик общий адресуемый рынок (TAM)? Если нет, то сможете ли Вы нарастить рынок настолько, чтобы поддержать миллиардную компанию в этой отрасли? Существует множество вспомогательных вещей, которые сопутствуют созданию невероятно ценного крупного бизнеса в условиях рынка. Можете ли Вы стать лидером рынка? Можно ли это масштабировать? Успех также означает, что Вы не станете посредником, что подразумевает наличие разумной фрагментации на стороне спроса и предложения. Но, на мой взгляд, все эти факторы подпадают под подгруппу: «Есть ли возможность создать здесь компанию с миллиардными оборотами?«.

Помимо этого, при оценке бизнеса нас больше всего волнует одна вещь: есть ли у него привлекательная экономика единицы продукции? Если стартап находится на стадии предзапуска, этот вопрос относится к Вашей теоретической экономике единицы продукции. Если речь идет о стартапе после запуска, я ожидаю обсуждения фактической экономики подразделения. Обратите внимание, что в интересах краткости и лаконичности я предполагаю, что читатели этой статьи знают, что я имею в виду под экономикой единицы. В ближайшее время я создам отдельный пост о том, как FJ Labs рассматривает экономику единицы продукции.

С нашей точки зрения, хорошая экономика подразделения — это та, при которой стартап может окупить свои затраты на привлечение клиентов (CAC) на основе чистой маржи прибыли в течение первых 6 месяцев работы. Мы также ожидаем, что через 18 месяцев стартап увеличит свой CAC в 3 раза. В лучших компаниях, с которыми мы общаемся, они понятия не имеют, каково соотношение долгосрочной стоимости (LTV) и CAC (LTV:CAC) из-за отрицательного оттока. Даже если они теряют часть клиентов, оставшиеся продолжают покупать все больше и больше, и соотношение LTV:CAC может составлять 10:1 или даже 20:1.

Обратите внимание, что из этого правила есть некоторые исключения. Для суперустойчивого SaaS-бизнеса с отрицательным оттоком и, по сути, бесконечным сроком жизни клиентов, вполне нормально, если для окупаемости CAC потребуется 12-18 месяцев.

Для бизнеса, находящегося на этапе, предшествующем запуску, мы ожидаем, что основатели уже продумали, какой должна быть экономика единицы продукции. Они должны знать среднюю стоимость заказа в отрасли и ожидать, что она будет соответствовать ей. Они также должны хорошо понимать базовую себестоимость проданных товаров (COGS), а значит, должны иметь представление о марже на заказ. Также необходимо знать среднюю частоту рецидивов в отрасли.

Неизвестная часть — это стоимость привлечения клиентов. Однако Вы можете проверить это. Вы можете создать красивые целевые страницы, описывающие концепцию, еще до того, как создадите функциональный сайт. Затем Вы тратите деньги на маркетинг и можете сделать разумные предположения о стоимости одного клика, стоимости одной регистрации и потенциальных покупках в результате этих регистраций. Вы можете снова использовать средние показатели по отрасли, чтобы определить, какой % посетителей сайта в этой категории покупает что-либо.

Обратите внимание, что я также ожидаю от Вас оценки плотности Вашего канала привлечения клиентов. Можете ли Вы тратить 50 тысяч в месяц, 100 тысяч в месяц, 500 тысяч в месяц или больше, и при этом иметь привлекательную экономичность? Если нет, то у Вас на руках интересный малый бизнес, но не масштабируемый венчурный бизнес.

Если Вы находитесь на этапе после запуска, мы хотим, чтобы Вы рассказали нам о фактической экономике Вашего подразделения. Они могут пока не соответствовать нашим ожиданиям — соотношению чистой маржи прибыли к CAC за 18 месяцев 3:1 — потому что Ваш CAC слишком высок, или Ваша маржа прибыли на заказ или повтор слишком низки. Однако мы можем не обращать на это внимания, если Вы объясните нам, почему экономика Вашего подразделения будет работать с размахом, не нуждаясь в том, чтобы все звезды во Вселенной совпали.

Например, возможно, Вы занимаетесь доставкой еды. Сейчас Вы платите своим водителям за доставку еды 15 долларов в час, а они выполняют только одну доставку в час. В результате Ваша экономика находится под водой. Но если Вы скажете мне: «Послушайте, прямо сейчас я получаю $100 тыс. в месяц от GMV, или валовых продаж товаров. Как только я достигну объема продаж в $300 тыс. в месяц в тех же регионах, что, по консервативным оценкам, произойдет в течение следующих 12 месяцев, водители будут выполнять три доставки в час. Стоимость одной доставки снизится до $5, и в таких масштабах экономика единицы продукции будет работать». Это правдоподобная и убедительная история, если Вы сможете убедить меня в том, что у Вас есть разумный план по утроению объемов в этих регионах в ближайшие 12 месяцев.

Существует бесчисленное множество примеров повышения маржи за счет масштаба, когда Вы получаете рычаги влияния на своих поставщиков и становитесь лучше в маркетинге и привлечении клиентов. В конечном счете, Вам просто нужна убедительная история о том, как Вы добьетесь успеха с помощью масштаба, даже если экономика Вашего подразделения еще не достигла этого уровня.

В заключение этого раздела хочу сказать, что, хотя при оценке привлекательности бизнеса мы обращаем внимание на многие вещи, все они сводятся к следующему: можем ли мы построить миллиардный бизнес с привлекательной экономикой единицы продукции?

3. Справедливы ли условия сделки?

В раунде финансирования существует множество терминов:

- При какой оценке мы можем инвестировать?

- Сколько компания собирает?

- Является ли он предпочтительным?

- Это конвертируемая нота по сравнению с реальным раундом акций?

- Есть ли у нас права «тащить за собой», «идти рядом», «пропорционально» и «преимущественное право»?

Все инвестиции, которые мы делаем, имеют как минимум 1х ликвидационную привилегию, потому что мы не хотим оказаться в ситуации, когда основатели зарабатывают деньги, а инвесторы теряют. Другими словами, мы никогда не будем инвестировать в обыкновенные акции. Помимо этого, термин, на котором я собираюсь сосредоточиться, — это оценка. Мы заботимся об оценке. Это не значит, что мы инвестируем при низких оценках. Я не думаю, что существует такое понятие, как низкая оценка при инвестировании в интернет-стартапы. Тем не менее, мы хотим инвестировать по справедливой оценке, учитывая тягу, возможности и команду.

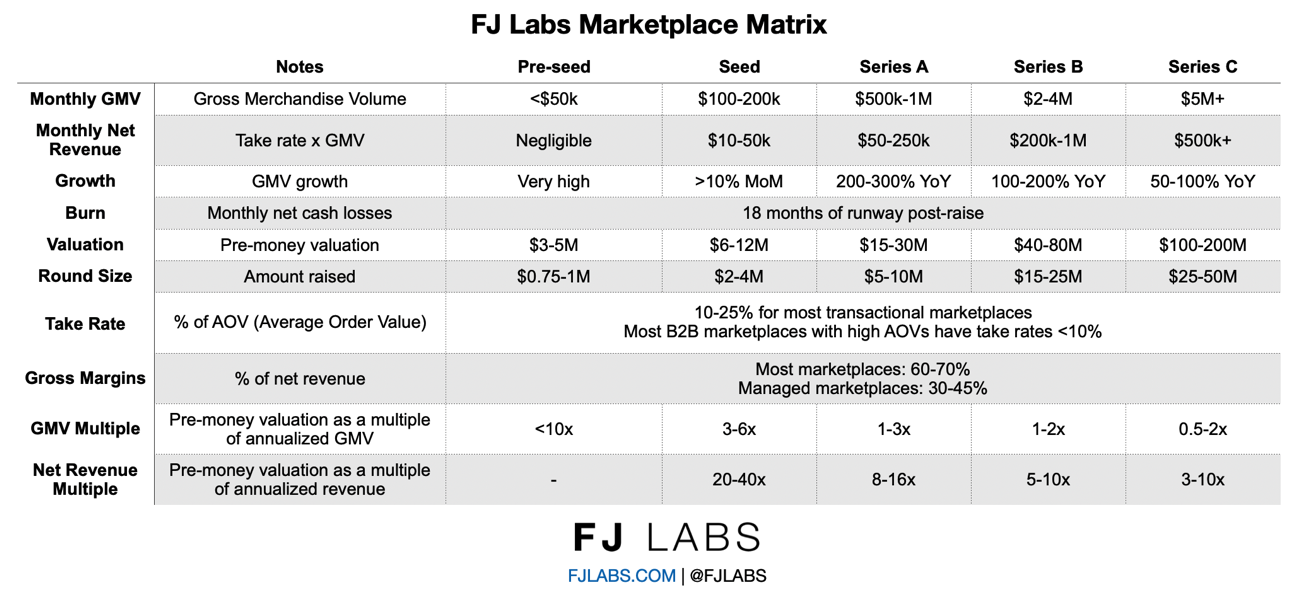

В нашей сфере деятельности — рыночных площадках — существует разумный набор ожиданий в отношении оценки и тяги на разных этапах. Я приведу несколько примеров, но обратите внимание, что диапазоны охватывают медиану. Есть много исключений, особенно в высшем сегменте. Другими словами, стандартное отклонение довольно велико. Во второй раз успешный основатель может привлечь средства по гораздо более высокой оценке. Компания, развивающаяся гораздо быстрее, чем в среднем, часто может «пропустить стадию», и ее серия А будет выглядеть как серия Б или серия Б — как серия С. Однако это общие рекомендации, которые должны быть полезны для большинства предпринимателей.

Помимо привлечения нужной суммы на нужном этапе, венчурные фонды часто специализируются по этапам. Вам нужно говорить с правильными VC на правильном этапе. Кроме того, существует встроенное ожидание роста, согласно которому Вы должны переходить от этапа к этапу примерно за 18 месяцев.

В приведенных ниже примерах я буду говорить о торговых площадках с коэффициентом использования от 10 до 20%. Для предварительного посевного раунда Вы, по сути, находитесь на старте, у Вас нет продаж или они незначительны. В наши дни большинство стартапов на стадии предварительного посева привлекают $750k-$1M при предварительной денежной оценке в $3-5M.

В начальной стадии Вы получаете от $100 до $200K GMV в месяц, возьмите 15%, что даст Вам 30K чистой прибыли. Обычно Вы находитесь в диапазоне от $10 до $50 тыс. в месяц чистого дохода. Обычно Вы собираете 2-4 млн. долларов при 6-12 млн. долларов до начала. Начиная с посевного раунда, когда Ваш GMV составлял 150 тыс. в месяц, и заканчивая раундом А, мы ожидаем, что Вы подниметесь со 150 до 650 тыс. в месяц с 18-месячным отставанием. Другими словами, ожидаемый уровень роста на этом этапе составляет 300% в год, или 15% ежемесячного роста.

А в серии А, когда Вы достигнете показателя GMV в $500k-$1M в месяц, Вы сможете привлечь $5-10 млн. при предварительной оценке в $15-30 млн. В среднем около $7M при $18M до, $25M после. И при этом мы ожидаем, что через 18 месяцев Вы достигнете показателя GMV в 2-4 миллиона долларов в месяц. Затем Вы можете привлечь серию В в размере $15-25 млн при предварительной цене $40-80 млн. В качестве примера я привожу нашу внутреннюю матрицу рынка.

В течение многих лет это была наша внутренняя система по умолчанию, но она ограничивается торговыми площадками с коэффициентом поглощения 10-20%, которые раньше были нашим хлебом и маслом. Однако сейчас мы в основном инвестируем в B2B-маркетплейсы, на которых часто бывает 1-5%. Система также не применима для предприятий SaaS и предприятий электронной коммерции.

Кроме того, было недостаточно ясно, от кого следует привлекать средства и что ожидать от доходов, полученных в результате привлечения средств. Инвесторы и венчурные фонды обычно специализируются по стадиям, и Вам нужно разговаривать с правильным венчурным фондом на правильной стадии. В результате я переделал матрицу, чтобы она стала более понятной и охватывала большинство случаев.

Чтобы рассмотреть ожидаемую прибыль на каждом этапе, я перешел от использования валового товарного объема (GMV) в качестве эталонной метрики к чистому доходу. Это позволяет нам сделать показатели, сопоставимые для разных бизнес-моделей, хотя некоторые различия все же сохраняются: большинство SAAS-компаний имеют прибыль более 90%, в то время как большинство торговых площадок имеют прибыль 60-70%, а маржа электронной коммерции варьируется.

Несмотря на то, что существуют четко определенные средние показатели по отрасли, некоторые венчурные компании не чувствительны к оценке, потому что в их понимании единственное, что имеет значение, — это участие в лучших сделках, которые приносят все доходы. Venture следует закону мощности в отличие от нормального гауссова распределения. Каждое десятилетие в экосистеме США создается 2 супер-единорога — стартапы стоимостью более $100 млрд. На них приходится 40% всех доходов от венчурных инвестиций. Кроме того, каждое десятилетие создается 20 «декакорнов» (компаний стоимостью более $10 млрд.), на долю которых приходится еще 40% всех венчурных доходов. На 100 или около того единорогов, создаваемых каждое десятилетие, приходится большая часть оставшейся прибыли.

Большинство венчурных фондов играют в «Powerball». Они хотят быть в числе победителей лотереи супер-единорогов и готовы заплатить что угодно, чтобы попасть в нее. Они не против потерять деньги на большинстве инвестиций. FJ Labs не работает таким образом. Мы хотим, чтобы все стартапы, в которые мы инвестируем, были жизнеспособными, поэтому мы заботимся об экономике их подразделений и оценке инвестиций.

Именно поэтому мы зарабатываем деньги на более чем 50% стартапов, в которые инвестируем. Мы часто инвестируем в компанию с предварительной оценкой в $5 млн. и выходим из нее с оценкой в $30 млн., потому что компания работает хорошо, но не масштабируется так, как ожидалось изначально. Если бы мы только охотились за единорогами и были готовы переплачивать за эти стартапы, мы бы потеряли деньги на подобных инвестициях.

Обратите внимание, что мы добиваемся «справедливых оценок» не только из корыстных побуждений. Мы действительно считаем, что учредители оказывают себе плохую услугу, когда собирают слишком много денег по слишком высокой цене. Они оцениваются как идеальные, и если все пойдет не по плану, и они не вырастут до своей оценки, это может привести к гибели компании, поскольку мало кто хочет проходить через раунды снижения стоимости. Они и психологически травмируют, и негативно влияют на таблицу капитала, учитывая положения большинства раундов, направленные против разводнения. Кроме того, люди, которые привлекают слишком много капитала, склонны тратить его и не быть настолько эффективными, насколько это возможно.

Конечно, есть и обратные примеры, когда компании постоянно поднимают цены, опережая рост популярности, и добиваются успеха, как, например, Uber, но на этом пути есть и много других трупов, включая нашу собственную Beepi.

4. Соответствует ли бизнес нашим представлениям о том, куда движется мир?

Мы специализируемся на торговых площадках и имеем конкретные тезисы о будущем торговых площадок. Сейчас мы уделяем особое внимание следующим вопросам:

- Вертикализация горизонтальных (многокатегорийных) платформ

- Выбирайте торговые площадки

- Рыночные площадки B2B

Благодаря тому, что мы видели так много сделок в стольких отраслях, а также благодаря тому, что мы изучаем историю и тенденции, у нас есть очень четкие представления о будущем этих отраслей. У нас есть конкретные тезисы о будущем еды, будущем работы, финансов, кредитования, недвижимости и автомобилей, а также о многом другом.

Большинство предприятий, в которые мы инвестируем, затрагивают многие из этих тем одновременно. В ближайшее время я напишу подробную статью в блоге, посвященную нашему текущему инвестиционному тезису.

Заключение:

Когда мы оцениваем стартапы в течение двух часовых разговоров, мы оцениваем их по четырем параметрам, которые мы рассмотрели: команда, бизнес, условия сделки и соответствие нашим тезисам. Мы хотим, чтобы все четыре критерия были соблюдены: замечательные основатели с отличным бизнесом, привлекающие средства на справедливых условиях, в соответствии с нашими тезисами. Если Вы — замечательный основатель, но считаете, что оценка слишком высока или бизнес не является убедительным, мы не будем инвестировать. Аналогичным образом, если у Вас отличная идея, отличные условия и полноценная диссертация, но мы чувствуем, что команда посредственная, мы не будем вкладывать деньги.

Из этих четырех переменных мы немного гибко подходим к тезису. Хотя мы в основном инвестируем в рыночные площадки, мы также инвестируем в стартапы, которые поддерживают рыночные площадки, но сами не могут быть таковыми. В исключительных случаях мы инвестируем в идеи, которые не входят в сферу применения, но кажутся нам невероятно привлекательными. Мы также поддерживаем основателей, которые в прошлом успешно работали с нами, даже если их новый стартап не является рыночной площадкой. Именно так мы в итоге инвестировали в Archer, стартап по производству электрических самолетов VTOL. Мы поддержали Бретта Адкока и Адама Голдштейна в их проекте по созданию рынка труда Vettery, который был продан компании Adecco. Мы с радостью поддержали их новый стартап, несмотря на отсутствие у нас опыта в области электрических самолетов.

Требование коллективного соблюдения четырех критериев инвестирования значительно отличается от того, как многие венчурные компании Кремниевой долины принимают решение об инвестировании. Они поддерживают великие команды по любой цене, невзирая на текущие экономические показатели, и ожидают, что они сами разберутся. Однако если Вы проанализируете распределение доходов от венчурных инвестиций, наш подход покажется Вам оправданным. 65% инвестиционных раундов не возвращают 1х капитал и только 4% возвращают более 10х капитал. В настоящее время мы имеем 61% реализованной IRR на 218 наших выходов (включая все неудачи) и сделали деньги на более чем половине наших вышедших инвестиций.

Обратите внимание, что отчасти мы выбрали такой подход потому, что в прошлом большинство «единорогов» и «декакорнов» выходили из Кремниевой долины. Я выбрала жизнь в Нью-Йорке по личным причинам: Мне нравится здешняя интеллектуальная, художественная и социальная среда. Кроме того, в Ниццу, где живет моя семья, гораздо проще добраться из Нью-Йорка, чем из Сан-Франциско, а разница во времени с Европой гораздо удобнее. Другими словами, я выбрал Нью-Йорк, зная, что он принесет мне значительно меньший финансовый успех, чем если бы я жил в Кремниевой долине, потому что я ожидал, что не увижу и не смогу инвестировать в самые лучшие компании. Меня устраивал этот выбор, потому что я оптимизирую свою жизнь для счастья и самореализации, а не для финансовой прибыли.

С появлением открытого исходного кода, AWS и революции low-code / no-code мы наблюдаем демократизацию процесса создания стартапов. Компании создаются и расширяются в большем количестве географических регионов, чем когда-либо прежде. Мы видим, как за пределами Кремниевой долины (в данном случае в Торонто) появляются такие супер-единороги, как Shopify. COVID только ускоряет эту тенденцию, поскольку все больше компаний строятся распределенным образом.

В результате я даже ожидаю, что со временем наше сравнительное преимущество исчезнет, и мы сможем инвестировать в большее количество единорогов на ранней стадии, тем более что наш постоянно совершенствующийся бренд в сфере рыночных площадок позволяет нам инвестировать даже в лучшие сделки Кремниевой долины. На сегодняшний день мы уже инвестировали в 25 компаний, которые стали единорогами, и еще в 25 компаний, которые уже были единорогами, но увеличили свою стоимость более чем на $1 млрд с момента инвестирования. Несмотря на улучшение ситуации, мы сохраним дисциплинированность и продолжим применять наши четыре критерия отбора.

Вот и все: как мы оцениваем стартапы за час! Теперь, когда Вы понимаете, как мы решаем, инвестировать или нет в Ваш стартап, Вы должны соответствующим образом улучшить свою подачу.

Удачи!