Інвестиційний підхід FJ Labs випливає з її коріння (читайте Генезис FJ Labs). FJ Labs – це продовження нашої з Хосе інвестиційної діяльності. Ми масштабували нашу діяльність і процеси, але не змінили стратегію.

Більшість венчурних фондів мають дуже чітко сформований портфель. Вони інвестують залучені кошти протягом певного періоду, у певний тип компаній, у певну кількість компаній, вкладаючи певну суму інвестицій, на певному етапі, у певній географії. Ці фонди проводять раунди, а партнери займають місця в правлінні. Вони резервують певну суму капіталу для подальших дій і, як правило, здійснюють їх. Правила фонду такі, що наступні фонди не можуть інвестувати в компанії з попереднього фонду. Фонд проводить ретельний due diligence та інвестує не більше ніж у 7 угод на рік.

Типовий венчурний фонд на 175 мільйонів доларів може виглядати так:

- Тільки для США

- У центрі уваги Серія А

- Тільки для B2B SAAS компаній

- Інвестує $5-7 млн у чеки лідів Серії А

- Цільове інвестування у 20 компаній протягом 3 років

- 40% капіталу зарезервовано для подальших дій

- Подальший розвиток у більшості портфельних компаній

- Партнери займають місця в правлінні

- Інвестиції займають 2-4 місяці з моменту першої зустрічі

FJ Labs не працює таким чином. Як і тоді, коли ми були ангелами, ми оцінюємо всі компанії, які перебувають у нашому портфелі, і інвестуємо в ті, які нам подобаються. Ми вирішуємо, інвестувати чи ні, на основі двох 60-хвилинних дзвінків протягом одного-двох тижнів. Ми не керуємо і не займаємо місця в правлінні. Іншими словами, можна сказати, що ми інвестуємо на будь-якій стадії, в будь-якій географії, в будь-якій галузі з надзвичайно обмеженою комплексною перевіркою. Саме ці слова відлякували інституційних інвесторів і змушували нас думати, що ми ніколи не зможемо залучити кошти.

З огляду на таку “стратегію”, можна було б очікувати, що склад нашого портфеля буде кардинально змінюватися з часом. Насправді, вона була дуже послідовною протягом багатьох років. На це є кілька причин.

- Кількість угод, які ми оцінюємо щотижня, залишається напрочуд стабільною протягом багатьох років

Про те, як FJ Labs отримує потік угод, я розповім у наступному блозі. Але щоб дати вам уявлення про масштаби, ми отримуємо понад 100 інвестиційних пропозицій щотижня. Однак ми оцінюємо не всі з них. Багато з них явно виходять за рамки: апаратне забезпечення, штучний інтелект, космічні технології, біотехнології тощо без ринкової складової. Багато інших занадто розпливчасті: “У мене є чудова можливість для онлайн-інвестування, хочете отримати колоду?”

Якщо ви не докладете зусиль, щоб зрозуміти, що ми зосереджуємося на онлайн-маркетах, і не надасте нам достатньо інформації, щоб ми могли оцінити, чи хочемо ми заглиблюватися в угоду далі, ми не відповімо і не будемо продовжувати.

В середньому ми оцінюємо 40-50 угод щотижня. Наприклад, у 2019 році ми оцінили 2 542 компанії, що в середньому становить 49 компаній на тиждень.

2. Відсоток угод, в які ми інвестуємо, залишається практично незмінним

У фразі “ми інвестуємо в компанії, які нам подобаються” є багато конкретики. У нас є дуже конкретні критерії оцінки та інвестиційні тези, які ми постійно вдосконалюємо. Я розповім про це в наступних публікаціях блогу. Хоча ми інвестуємо в кожну галузь, в кожну географію і на кожному етапі, у нас є одна особливість: ми інвестуємо в ринки.

Протягом багатьох років ми інвестуємо приблизно в 3% угод, які оцінюємо. Наприклад, у 2019 році ми здійснили 83 перші інвестиції. Іншими словами, ми інвестували в 3,3% з 2 542 угод, які ми оцінили.

3. Розподіл угод, які ми отримуємо, не є випадковим і послідовним у часі

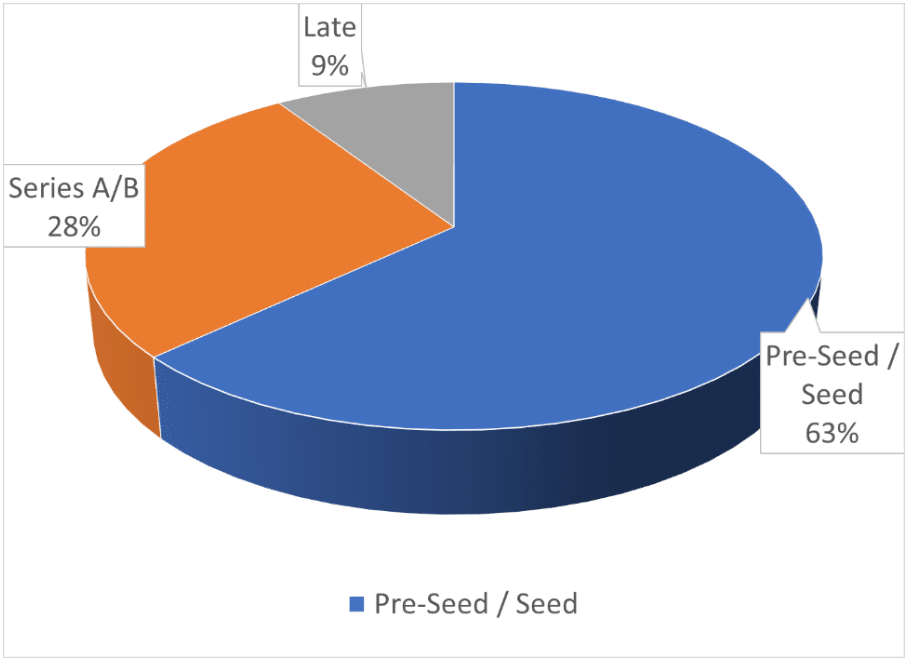

Загалом, угод на стадії pre-seed та seed набагато більше, ніж угод на стадіях Series A та Series B. У свою чергу, угод серій A та B більше, ніж угод на більш пізніх стадіях. Крім того, оскільки ми відомі як ангельські інвестори, які виписують відносно невеликі чеки, ми отримуємо непропорційно більше угод на ранніх стадіях, ніж на пізніх. Як наслідок, більшість наших інвестицій знаходяться на посівній стадії або раніше, хоча останніми роками кількість інвестицій Серії А зростає.

4. Хоча ми оцінюємо угоди з будь-якої країни, у нас є певні переваги

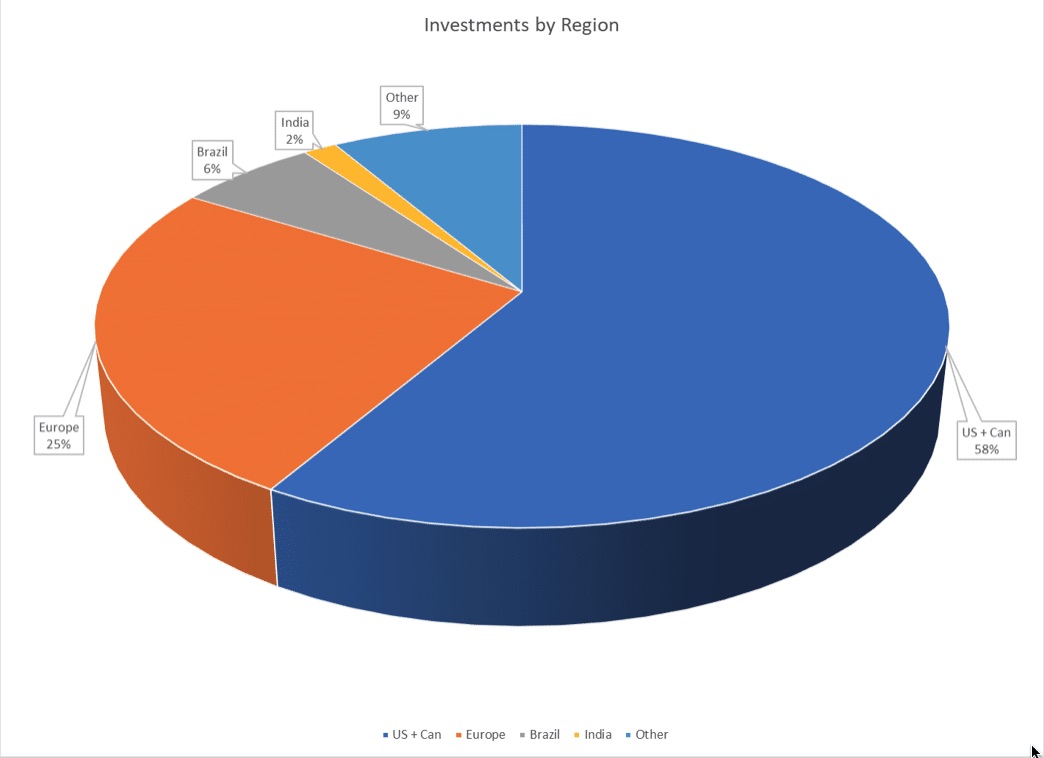

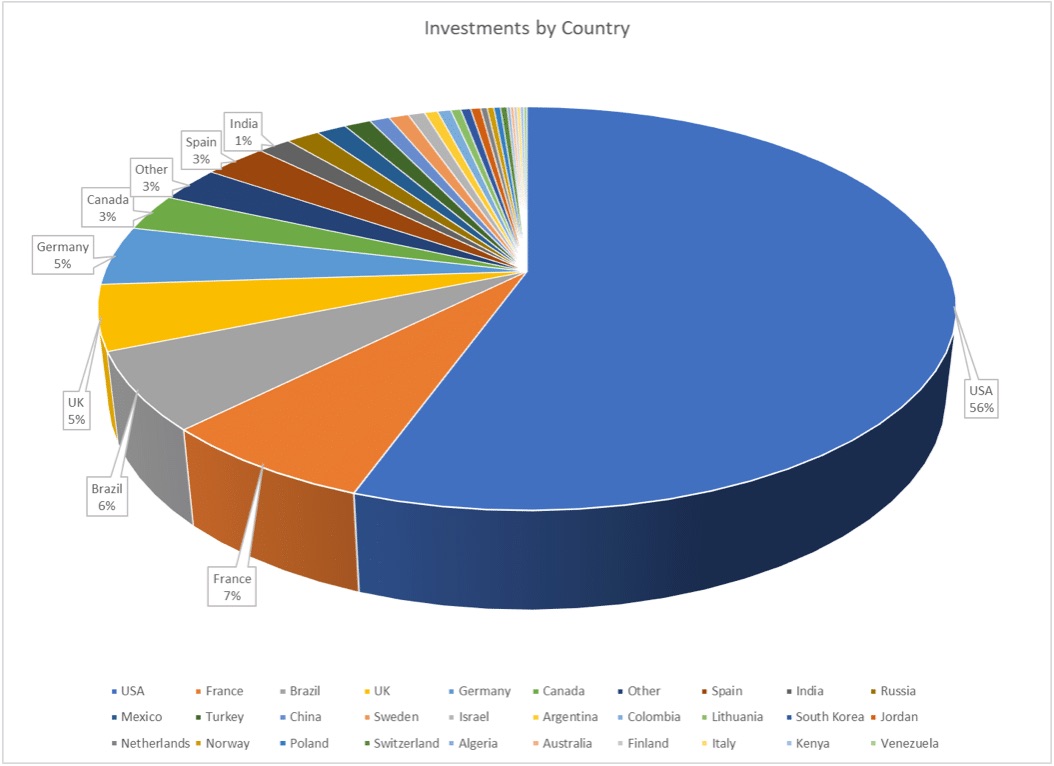

Хоча ми є глобальними інвесторами, ми базуємося в Нью-Йорку, і більшість ринкових інновацій з’являється саме в США. Як наслідок, більша частина наших угод припадає на США, і більшість наших інвестицій – на США. У той же час Хосе живе в Лондоні, а я – у Франції, тому ми отримуємо багато європейських угод. Враховуючи глобальну присутність OLX, я також дуже помітний на багатьох ринках, що розвиваються.

Хоча ми оцінюємо угоди в усіх країнах, коли ми розглядаємо стартапи на ринках, що розвиваються, ми зосереджуємося на великих ринках, які мають більш потужну венчурну екосистему та фінансові ринки. Сьогодні це здебільшого стосується Бразилії та Індії. Це не означає, що ми ніколи не будемо інвестувати в менші ринки. Наприклад, ми інвестували в Rappi в Колумбії, Yassir в Алжирі та Lori Systems в Кенії, але планка для нас набагато вища.

Основною проблемою невеликих ринків, що розвиваються, є нестача капіталу серій А та В і відсутність виходів. Майже в кожній країні світу є багаті місцеві жителі, які готові інвестувати майже в кожну країну світу. Крім того, якщо ви прорветеся, що зазвичай означає понад 100 мільйонів доларів доходу та 100 мільйонів доларів оцінки, американські глобальні фонди, такі як Tiger Global, знайдуть вас, щоб інвестувати (як правило, на рівні серії С), де б ви не знаходилися.

Однак на більшості менших ринків немає інвесторів серій A та B, що робить для компаній неймовірно складним перехід від посівного етапу до проривного, особливо якщо внутрішній ринок невеликий. Гірше те, що для цих компаній, навіть успішних, мало виходів, оскільки країни, в яких вони працюють, не входять до списку пріоритетних для великих світових поглиначів.

На сьогоднішній день 58% наших інвестицій припадає на США та Канаду (переважно на США), 25% – на Європу, 6% – на Бразилію, 2% – на Індію, а на всі інші країни разом узяті припадає 9%.

Окрім цього, у нас є ще кілька керівних принципів.

A. Ми орієнтуємося на маркетплейси

Моє захоплення маркетплейсами пов’язане з моїм раннім захопленням економікою. Я відкрив для себе Адама Сміта та Давида Рікардо в підлітковому віці. Їхні роботи резонували зі мною, бо пояснювали, як влаштований світ, краще, ніж будь-що інше, з чим я стикався. Саме тому я вивчав економіку в Прінстоні, що сприяло подальшому зростанню мого інтересу до ринкового дизайну та систем стимулювання.

Коли я закінчив університет у 1996 році, я не думав, що це призведе до чогось практичного. Будучи сором’язливою, інтровертною 21-річною дівчиною, я пішла працювати в McKinsey на два роки. Хоча я хотів бути інтернет-підприємцем, я відчував, що McKinsey буде еквівалентом бізнес-школи, за винятком того, що вони платять мені. Через два роки я відчув, що засвоїв те, чого хотів навчитися, і був готовий зануритися у світ підприємництва.

Коли я почав обдумувати ідеї компаній, які я міг би створити, я зрозумів, що багато з них не підходять для недосвідченого 23-річного хлопця. Створення компаній типу Amazon вимагало управління складними ланцюгами поставок. Компанії торгового типу вимагали отримання брокерської або банківської ліцензії. Більшість ідей також були дуже капіталомісткими. Коли я натрапив на сайт eBay, це було кохання з першого кліку. Я одразу зрозумів, що можна створити надзвичайну цінність, забезпечивши прозорість і ліквідність раніше непрозорих і фрагментованих ринків предметів колекціонування та вживаних товарів, які здебільшого продавалися на гаражних розпродажах в офлайні. Я також зрозумів, наскільки ефективною буде ця модель з точки зору капіталу, оскільки вона запускає потужні мережеві ефекти, коли все більше покупців приводять все більше продавців, які, в свою чергу, приводять все більше покупців. Більше того, я знав, що можу його побудувати. Створення сайту на кшталт eBay має свою складність з точки зору вирішення проблеми курки та яйця – з’ясування, з чого почати і як монетизувати, але це був той тип складності, з яким я відчував, що цілком можу впоратися.

У липні 1998 року я заснував Aucland, європейський сайт онлайн-аукціонів. Зрештою, я перетворив його на один з найбільших онлайн-аукціонів у Європі, перш ніж він злився з публічним конкурентом, QXL Ricardo, що торгується на біржі. Забавно, але набагато пізніше їх придбала компанія Naspers (як згодом і OLX). Коли я керував Aucland, колега з McKinsey познайомив мене з групою випускників Гарварду та Стенфорду. Я підтвердив їхнє переконання, що вони повинні запустити сайт на кшталт eBay в Латинській Америці, і погодився надати їм технологію та бізнес-план для цього. Deremate народився і став одним з провідних аукціонних сайтів в Латинській Америці, поки не злився з MercadoLibre перед IPO.

Мені подобалося будувати Окланд. Мені сподобалися нюанси узгодження попиту та пропозиції в кожній окремій категорії та створення справжньої спільноти користувачів. Після того, як луснула інтернет-бульбашка, я заснував компанію Zingy, яка займалася рингтонами, тому що хотів бути підприємцем і відчував, що зможу побудувати прибутковий і успішний стартап у світі, де немає венчурного капіталу. Однак це не було справжнє кохання. Це був засіб для досягнення мети. Я зробив його прибутковим, збільшив дохід до $200 млн, а потім продав його за $80 млн. Тепер я міг би повернутися на ринки.

За ці роки я став свідком підйому Craigslist і перших вертикальних маркетплейсів, таких як Stubhub та Elance (тепер Upwork). Я був у захваті від того, що будував OLX. Це була компанія, яку я мав побудувати. Це те, чим був би Craigslist, якби його добре запустити: спочатку мобільний, з повністю модерованим контентом, без спаму, шахрайства, проституції, особистої інформації та вбивств, орієнтований на жінок, які є основними особами, що приймають рішення про всі покупки в домогосподарствах. Зараз він обслуговує понад 350 мільйонів користувачів щомісяця в 30 країнах, переважно на ринках, що розвиваються, де він є частиною структури суспільства. Вона дозволяє мільйонам людей заробляти на життя і покращує повсякденне життя, будучи безкоштовною у використанні.

OLX дозволив мені розвинути своє ремесло і ще більше закохатися в красу та елегантність маркетплейсів. Оскільки я був зайнятий управлінням OLX з сотнями співробітників по всьому світу, я вирішив зосередитися на маркетплейсах як ангельський інвестор, оскільки відчував, що маю унікальну позицію для прийняття швидких інвестиційних рішень.

Така спеціалізація створила власний мережевий ефект. Ставши відомим як біржовий інвестор, я покращив потік угод на біржах, удосконалив розпізнавання шаблонів і дозволив собі розробити більш надійні тези та евристики. Коли FJ Labs розвинулася з інвестиційної діяльності Хосе і мого ангела, ми просто продовжували йти тим ринковим шляхом, який вже пройшли.

У 2020 році маркетплейси залишаються актуальними як ніколи. Ми все ще перебуваємо на початку технологічної революції, і маркетплейси відіграватимуть значну роль у наступному десятилітті та після нього.

B. Ми приймаємо рішення швидко і прозоро

Як підприємець, я завжди ненавидів, наскільки повільним і трудомістким був процес фандрейзингу. Між зустрічами з венчурними інвесторами проходять тижні хоча б тому, що вони використовують час як елемент належної перевірки. Підприємці повинні бути дуже уважними, щоб встигнути отримати технічні завдання одночасно, щоб створити потрібну кількість FOMO. Підприємці рідко знають, де вони знаходяться. Венчурні інвестори, які не зацікавлені, можуть просто ігнорувати їх або бути жахливо повільними, замість того, щоб просто відмовитися від інвестицій, щоб зберегти можливість змінити свою думку.

Це зводило мене з розуму як підприємця, і я вирішив зробити все навпаки як ангел. Я зробив вибір на користь радикальної прозорості та чесності. Оскільки я був дуже зайнятий щоденними операціями OLX, я розробив стратегію оцінки стартапів на основі 1-годинного дзвінка. Під час годинної телефонної розмови або зустрічі я розповідав підприємцям, чи буду я інвестувати і чому. У 97% випадків я відмовлявся від такої можливості і говорив їм, що потрібно покращити, щоб змінити свою думку.

Для FJ Labs ми не сильно змінили процес, але вдосконалили його таким чином, щоб оцінювати більше угод і бути більш масштабованими. Більшість стартапів спочатку розглядаються членом команди FJ, який представляє свої рекомендації на нашому вівторковому засіданні інвестиційного комітету. Якщо це виправдано, Хосе або я робимо другий дзвінок, після чого приймаємо рішення про інвестування. Іншими словами, підприємці отримують інвестиційне рішення максимум після 2 дзвінків протягом 2 тижнів. Якщо ми вирішуємо не інвестувати, ми пояснюємо їм, чому і що має змінитися, щоб ми передумали.

Якщо я приїжджаю за першим дзвінком, то все одно часто приймаю інвестиційне рішення наприкінці зустрічі, шокуючи підприємця. Я вважаю це нормальним. Зрештою, ми маємо чітку інвестиційну евристику та стратегію і залишаємося вірними своїм переконанням. Я люблю ясність цілей і думок.

C. Ми не ведемо угоди

Як ангели, ми не укладали угод. Коли ми засновували FJ Labs, нам ніколи не спадало на думку стати традиційними венчурними інвесторами та очолювати угоди. Ми надаємо перевагу зустрічам з підприємцями, вислуховуванню їхніх божевільних ідей та допомозі в реалізації цих мрій. Це дозволяє нам уникати юридичної та адміністративної роботи, яка виникає при проведенні великих угод.

Більше того, як ангели, ми завжди вважали венчурних інвесторів своїми друзями. З багатьма з них ми налагодили міцні стосунки і почали організовувати регулярні дзвінки, щоб поділитися інформацією про хід угод. Наш підхід був надзвичайно успішним, і не було сенсу його змінювати. Очолювати угоди означало б конкурувати з венчурними фондами за виділення коштів. Є багато чудових пропозицій, в яких ми не змогли б взяти участь або на які нас не запросили. Ніхто при здоровому глузді не обрав би нас, а не Секвойю, якби ми були типом венчурних інвесторів, які ведуть угоди. Принадність полягає в тому, що за нинішнього підходу підприємцям не потрібно обирати. Вони можуть отримати як провідного венчурного інвестора на свій вибір, так і нас. Зараз ми інвестуємо майже в кожну компанію, в яку хочемо, і нам це подобається!

D. Ми не беремо місця в правлінні

У певному сенсі відмова від членства в правлінні є природним наслідком того, що ми не є лідерами, але у нас є фундаментальні причини, чому ми не хочемо сидіти в правлінні. Об’єктивно інвестор не може бути ефективно присутнім у більш ніж 10 радах директорів, що є несумісним з нашим високодиверсифікованим підходом. Гірше того, я помітив, що компаніям, які зазнають невдачі, в кінцевому підсумку потрібно набагато більше роботи і часу. Іншими словами, ви витрачаєте весь свій час на допомогу компаніям, які рухаються від 1 до 0, і майже не приділяєте часу компаніям, які працюють найкраще і рухаються від 1 до 100. Замість цього вам слід ігнорувати компанії, які йдуть від 1 до 0, і витрачати свій час на роздуми про те, як створити найбільшу цінність для ваших ракетних кораблів.

Також існує певна формальність і жорсткість засідань правління, що заважає їм докопатися до суті справи. І як підприємець, і як інвестор, найбільш значущими стратегічними дискусіями, які я коли-небудь проводив, були неформальні кавові чати 1 на 1, а не офіційні засідання ради директорів. Мені незліченну кількість разів говорили, що розмова, яку я мав з підприємцем, була найбільш значущою в їхньому житті.

Зауважте, що те, що ми не входимо до складу правління, не означає, що ми є просто пасивними інвесторами. Цінність, яку ми надаємо, набуває іншої форми.

E. Наша основна цінність – допомога у фандрейзингу, офлайн-рекламі та продумуванні динаміки ринку

Багато фондів з мільярдними активами в управлінні мають повноцінні команди платформ з великою кількістю венчурних партнерів. Вони мають хедхантерів та експертів у різних сферах, які допомагають портфельним компаніям. Ми не маємо ресурсів, щоб робити все це. Замість цього ми вирішили зосередитися на трьох диференційованих способах допомоги.

Перш за все, ми допомагаємо стартапам зібрати кошти. Ми або допомагаємо їм завершити поточний раунд, або збираємо кошти на наступні раунди. Зрештою, FJ Labs не встановлює умови раунду. Ми просто хочемо, щоб компанії, які ми любимо, отримували фінансування. Кожні 8 тижнів ми проводимо дзвінки з обміну угодами приблизно зі 100 венчурними інвесторами, охоплюючи майже всі стадії та географічні регіони. У нас індивідуальний підхід, коли ми представляємо правильних венчурних інвесторів правильним стартапам. Венчурним інвесторам це подобається, бо вони отримують диференційований потік угод, що відповідає їхнім потребам. Підприємцям це подобається, бо вони отримують зустрічі з найкращими венчурними інвесторами. Ми любимо це, тому що стартапи, про які ми дбаємо, отримують фінансування.

Перед виходом підприємця на ринок ми намагаємося зробити зворотний дзвінок, щоб отримати зворотний зв’язок про те, на якій стадії розвитку він знаходиться, а також проаналізувати його колоду та пітч. Коли ми відчуваємо, що вони готові, ми робимо відповідні ввідні.

Ми також можемо допомогти продумати динаміку ринку. З чого слід починати – з попиту чи пропозиції? Наскільки ви повинні бути місцевими? Чи повинні бути ці витрати 1%, 5%, 15% або 50%? Чи слід наступати на граблі з боку пропозиції, чи з боку попиту? Чи варто надавати додаткові послуги одній стороні ринку? Ми бачимо так багато маркетплейсів, що розробили багато шаблонів розпізнавання і можемо допомогти продумати основні стратегічні питання.

Нарешті, ми можемо допомогти портфельним компаніям з їхньою офлайн-рекламою, особливо телевізійною. Вільям Гійуард, один з наших венчурних партнерів, був директором з маркетингу в OLX, де ми витратили понад 500 мільйонів доларів на телевізійну рекламу. Ми розробили методику проведення телевізійних кампаній так само, як ми проводимо кампанії в Інтернеті, з моделями атрибуції та аналізом LTV до CAC. У кількох випадках ми успішно масштабували компанії за допомогою телебачення з кращою економікою на одиницю продукції, ніж за допомогою Google та Facebook. Очевидно, що це стосується лише невеликої підгрупи портфельних компаній, які працюють на масовому ринку, мають хорошу економіку на одиницю продукції та достатній масштаб для того, щоб спробувати телебачення, але для цих компаній це може змінити правила гри.

F. Ми встановили розміри чеків по кругу

Ми не хочемо конкурувати за фінансування з традиційними венчурними інвесторами. Ми розглядаємо себе як невеликого співінвестора з доданою вартістю поряд з ними, і ми хочемо, щоб вони хотіли запрошувати нас до своїх найкращих пропозицій. Це обмежує максимальний розмір перевірки, який ми можемо використовувати на кожному етапі, особливо на етапі посіву. У типовому посівному раунді на суму $3 млн лідер інвестує $1,5-2 млн. Щоб мати правильний розмір відносно лідера, ми наразі інвестуємо $390 тис. на початковому етапі. Можливо, ми могли б розгорнути трохи більше капіталу на кожному етапі і, можливо, трохи збільшити розмір чеків у майбутньому, якщо наш фонд стане трохи більшим, але розмір наших інвестицій завжди буде невеликим порівняно з розміром лідера.

У pre-seed часто не інвестують фонди. Раунди часто складаються з групи ангелів. У цьому випадку ми цілком можемо бути найбільшим інвестором з нашими $220 тис., але ми вважаємо себе радше одним з ангелів, ніж справжнім лідером.

Ми також інвестуємо $220 “флаєрів” у компанії, які ми вважаємо привабливими, але в які не зручно вкладати наш стандартний капітал. Ми робимо це з різних причин. Можливо, оцінка трохи завищена, економіка стартапу не зовсім доведена або стартап працює у сфері, яка нам здається цікавою, але про яку ми мало знаємо.

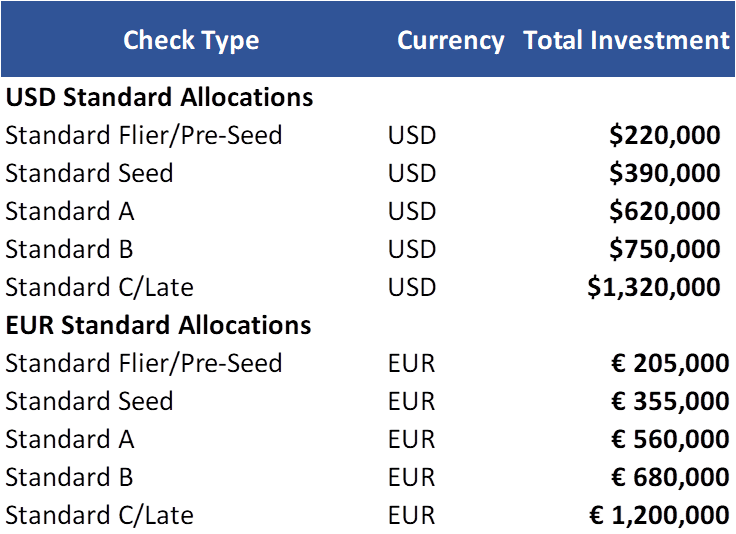

Нижче ви можете ознайомитися з нашими поточними стандартними розподілами.

G. Ми оцінюємо подальші дії окремо

Чіткий девіз Кремнієвої долини: “Ви подвоюєте виграш, незважаючи на ціну”. Ми заперечуємо проти другої частини цього твердження. Ми завжди уважно ставилися до оцінки, і це добре нам допомогло. Як я розповім у наступному блозі про критерії оцінки FJ Labs, якщо ми вважаємо, що оцінка стартапу занадто висока відносно його потенціалу, ми не інвестуємо, навіть якщо нам подобається підприємець і бізнес, яким він займається.

Ми оцінюємо подальші дії так, ніби інвестуємо в бізнес вперше. Щоб зберегти об’єктивність оцінки, аналіз проводить інший член команди, а не той, хто надавав початкову інвестиційну рекомендацію. Питання, на яке ми намагаємося відповісти, полягає в наступному: знаючи те, що ми зараз знаємо про команду і бізнес, чи стали б ми інвестувати в компанію за цією оцінкою?

Залежно від того, наскільки ми впевнені у відповіді на це питання, ми намагаємося робити суперпропорційно, пропорційно або просто передавати інвестиції. В останні кілька років, коли все більше фондів переходили на більш пізні стадії, ми часто відчували, що наші найкращі компанії були переоцінені, і ми не продовжували роботу на цих пізніх стадіях. На сьогоднішній день ми прослідкували за 24% наших інвестицій.

Крім того, враховуючи розмір нашого фонду, ми часто не можемо дозволити собі робити наші пропорції, оскільки вони становили б більшу частину вкладеного капіталу. Що ще гірше, враховуючи наш невеликий відсоток власності, коли компанії стають більш пізніми, ми починаємо втрачати права на інформацію і більше не маємо можливості бачити, наскільки добре працює компанія. В результаті, коли ми відчуваємо, що ціна правильна, ми іноді продаємо 50% нашої позиції у вторинних угодах, зазвичай продаючи провідним венчурним інвесторам під час раунду.

У певному сенсі ми застосовуємо стратегію, протилежну стратегії Кремнієвої долини: ми продаємо наших переможців, а не подвоюємо їх. Це пояснює, чому наша реалізована IRR така висока. Частково причина, чому ми шукаємо вторинне житло, зумовлена нашою бізнес-моделлю. На відміну від великих фондів, ми не живемо за рахунок зборів. Ми щойно досягли точки беззбитковості з FJ Labs. Після багатьох років субсидування нашої структури витрат за рахунок мільйонів власних інвестицій, плата за управління, яку ми збираємо, тепер покриває наші витрати. Але нам ще є куди йти. Ми з Хосе не платимо собі і не відшкодовуємо наші витрати.

Наша бізнес-модель інша. Ми заробляємо на виходах. Нам потрібен капітал від успішних виходів, щоб продовжувати інвестувати в нові стартапи, тому що ми представляємо такий великий відсоток розгорнутого капіталу. На сьогоднішній день ми представляємо 114 мільйонів доларів з 284 мільйонів доларів, які були розгорнуті. Ми не можемо дозволити собі чекати десятиліття на остаточний вихід, тому що хочемо продовжувати інвестувати з тією ж швидкістю, з якою ми інвестували.

Як ви можете собі уявити, такі вторинні виходи доступні лише в найкращих компаніях. Ніхто не зацікавлений у викупі позицій у компаніях, які не працюють добре. Навіть у найкращих компаніях ми можемо продавати лише тому, що володіємо невеликими позиціями і не входимо до складу правління. Немає жодного реального сигналу, який би свідчив про нашу готовність продати, окрім потреби в ліквідності. Насправді, нас часто просять про продаж як про послугу, а не ми прагнемо продати. Наприклад, Andreesen, Greylock і Sequoia можуть захотіти інвестувати в компанію на стадії Series B. Підприємець любить усіх трьох і не хоче, щоб вони фінансували конкурента. Фонди хочуть мати щонайменше 15% власності кожен. Підприємець не хоче 45% розведення. Вони проводять первинний тур для 30%, а для решти організовують вторинний. Вони запитали нас, чи не могли б ми продати частину наших позицій на вторинному ринку, щоб зробити послугу і завершити раунд.

Ми довго думали над тим, скільки ми повинні продавати в таких ситуаціях. Врешті-решт ми вирішили продати 50%. Це забезпечує нам ліквідність і чудовий вихід, зберігаючи при цьому значний потенціал для зростання, якщо справи у компанії йдуть дуже добре. Наш мультиплікатор фонду був би вищим, якби ми протрималися до кінця, хоча наша IRR була б нижчою. Однак, враховуючи, що ми по суті перерозподіляємо весь капітал, отриманий від виходу, у компанії на більш ранніх стадіях, де, на нашу думку, є більший потенціал, наш реальний мультиплікатор та IRR є вищими, коли ми переслідуємо вторинний ринок, якщо врахувати прибуток, який ми отримуємо від перерозподілу капіталу.

H. Коли в фонді закінчуються гроші, ми просто збираємо наступний фонд, і подальші дії відбуваються вже з наступного фонду

Ми не дотримуємося традиційної побудови портфеля. Портфель – це лише сума індивідуальних інвестицій та подальших інвестицій, які ми робимо. Конструкція повністю побудована знизу вгору. Ми просто розгортаємо капітал, який у нас є, і коли він закінчується, ми залучаємо наступний фонд. Ми модулюємо розмір інвестицій, щоб переконатися, що кожен фонд розгортається протягом 2-3 років, але це все, що ми можемо зробити.

Враховуючи, що ми не знаємо, чи будемо ми продовжувати, і продовжуємо лише у 24% випадків, немає сенсу резервувати капітал для продовження, оскільки ми не знаємо, чи будемо ми продовжувати. Крім того, багато з наступних заходів виходять за межі 2-3-річного діапазону вкладення капіталу фонду. В результаті ми сказали нашим LP, що будемо робити подальші інвестиції з будь-якого фонду, коли приймемо рішення про наступну інвестицію. Ми також радимо їм інвестувати в усі фонди, щоб мати такий самий вплив, як і ми.

Зауважте, що ми не будемо продавати позицію з одного фонду в інший. Існує лише одне інвестиційне рішення: ми інвестуємо, тримаємо або продаємо.

I. Якщо ви були успішними для нас у минулому, ми підтримаємо вас у вашому новому стартапі, навіть якщо це не маркетплейс

Ми підтримуємо засновників, які роблять все правильно. На цей момент ми підтримали близько 1400 засновників у 600 компаніях. 200 з них мали виходи, і половина з них були успішними. Багато з успішних засновників створили нові компанії. Наприклад, саме так ми інвестували в стартап Archer(www.flyarcher.com), стартап електричного літака VTOL. Ми підтримали Брета Адкока та Адама Гольдштейна у їхньому стартапі на ринку праці Vettery, який був проданий Adecco. Ми були раді підтримати їхній новий стартап, незважаючи на те, що у нас не було досвіду в галузі електричних самолітаючих літальних апаратів.

Підсумовуючи, можна сказати, що хоча ми не маємо певної кількості угод, стадії чи географії, в яку ми маємо намір інвестувати щороку, події розвиваються таким чином, що в кінцевому підсумку ми маємо інвестиційну стратегію, яку можна підсумувати наступним чином:

- Передпосівна підготовка / посівна підготовка / серія А

- Встановити розмір інвестицій на раунд у середньому до $400 тис.

- Орієнтація на маркетплейс (70% угод)

- Глобальні інвестори, але з більшістю угод у США, за якими йдуть Західна Європа, Бразилія та Індія відповідно

- 100+ інвестицій на рік

- Інвестиційне рішення через 1-2 тижні після першої зустрічі

- Ми оцінюємо подальші дії окремо і в середньому в 24% інвестицій

- Ми не резервуємо кошти на подальші дії. Ми інвестуємо з будь-якого фонду, який ми розгортаємо на момент інвестування

- Ми не проводимо обходи

- Ми не входимо до складу правління

- Ми допомагаємо портфельним компаніям залучати фінансування

Щоб дати вам уявлення про масштаби, наш останній фонд розміром $175 млн, ймовірно, матиме понад 500 інвестицій. Цікаво те, що, хоча ми не проводили жодного моделювання чи побудови портфеля, ця високодиверсифікована стратегія видається найбільш ефективною. Існує дуже вдумлива стаття Ейба Отмана, керівника Data Science в AngelList, в якій йдеться про те, що на початковому етапі найкраща стратегія – це інвестувати в кожну “надійну” угоду. Про це свідчать Аналіз ефективності Angelist для LP в якому чітко показано, що “інвестиції в більшу кількість компаній, як правило, приносять вищий дохід від інвестицій. В середньому, медіанна дохідність на рік зростає на 9,0 базисних пунктів, а середня дохідність на рік зростає на 6,9 базисних пунктів з кожною додатковою компанією, в яку інвестує LP”.

Наші результати підтверджують теорію. Станом на 30 квітня 2020 року ми інвестували $284 млн у 571 стартап. У нас було 193 виходи з реалізованою IRR 62%. Я підозрюю, що диверсифікація добре працює з кількох причин:

- Венчурні прибутки підпорядковуються степеневому закону, а не нормальній гаусівській кривій розподілу. Важливо бути в компаніях, які генерують всі прибутки. Інвестування в більшу кількість компаній збільшує ймовірність того, що ви потрапите до числа переможців.

- Інвестування в більшу кількість компаній підвищує ваш авторитет як інвестора, що, в свою чергу, покращує потік угод. Це ще більше посилюється, якщо ви створюєте бренд як обов’язковий інвестор для певної категорії, як у випадку з маркетплейсами.

- Оцінюючи більше компаній, ви отримуєте більше даних для розпізнавання шаблонів, щоб покращити свої інвестиційні критерії та дисертацію.

Принадність нашої стратегії в тому, що вона органічна і спрямована знизу вгору. Ми розвиваємо його з часом, спостерігаючи за зміною умов на макрорівні, у венчурній індустрії чи конкретно у сфері технологій. Наприклад, десять років тому ми багато інвестували в Туреччину та Росію. Після вторгнення Путіна до Грузії та анексії Криму, а також після обрання Ердогана в Туреччині, ми припинили інвестувати в обидві країни, оскільки правильно припустили, що венчурний капітал і виходи з них вичерпаються. Так само до лютого 2018 року ми не інвестували в посівні, часто передзапускні компанії. Однак венчурні фірми продовжували збільшувати розміри своїх фондів. Щоб залучити більші обсяги капіталу, ці фонди переходили на більш пізні стадії, що призводило до зростання оцінок на цих стадіях, оскільки більший капітал гнався за тією ж кількістю угод. Ми відчули, що є сенс діяти навпаки і рухатися на більш ранніх стадіях, коли капітал висихає. Побачивши зростаючу кількість B2B-маркетплейсів, де ринок обирає постачальника з боку попиту, ми розвинули нашу тезу про інвестиції в маркетплейси.

Буде цікаво, як розвиватиметься наша стратегія в найближчі роки. Наприклад, я можу уявити собі майбутнє, в якому ми розмежовуємо нашу стратегію на ранніх стадіях від стратегії на пізніх стадіях і створюємо окремі фонди для цих можливостей. Час покаже, все, що я знаю, це те, що буде весело!