Saya menyukai percakapan saya dengan Jack Farley. Berikut ini adalah cara dia merangkumnya.

Setelah dengan tepat menyebut“segala sesuatu yang menggelembung” pada tahun 2021, inilah cara Fabrice Grinda, legenda Venture Capital (VC) yang pendiam, memandang berbagai hal:

- pasar beruang VC pada tahun 2022-? belum berakhir tetapi telah menciptakan peluang yang sangat baik.

- valuasi untuk perusahaan AI “menggelikan” sementara valuasi untuk perusahaan non-AI masuk akal”.

- Fabrice melihat peluang yang menarik dalam teknologi pertahanan dan juga mengemudi secara otonom (yang saat ini masih belum banyak digemari).

- Sebagian besar perusahaan AI yang dilihatnya telah menciptakan “produk yang menarik” namun memiliki “model bisnis yang tidak jelas” dan “tidak akan sesuai dengan hype” dan “sebagian besar dari mereka akan menjadi nol”.

- catatan: ia HANYA mengacu pada perusahaan VC swasta di sini, BUKAN saham yang diperdagangkan secara publik. Ia biasanya keluar setelah nama-nama tersebut go public (seperti yang ia lakukan pada kasus Alibaba dan Palantir $BABA $PLTR).

- menurutnya siklus hype Gartner berlaku untuk AI… dalam jangka pendek transformasi akan kurang dari yang diperkirakan saat ini, tetapi dalam jangka panjang skala langkah ini akan melampaui harapan semua orang kecuali peramal AI yang paling fanatik (kata-kata saya, bukan kata-katanya).

- dia telah dan tetap menjadi banteng kripto. Selain memiliki banyak token, dia sangat terlibat dengan stablecoin Eropa yang menghasilkan hasil yang disebut Midas (tidak dapat diakses dari AS tetapi dari sebagian besar negara lain), yang dalam wawancaranya dia mengatakan bahwa stablecoin tersebut sesuai dengan peraturan, jauh dari kebangkrutan, dan sesuatu yang benar-benar dapat digunakan secara on-chain DeFi.

Anda dapat menemukan transkrip lengkap percakapan kami di sini.

Jack: Forward Guidance dipersembahkan oleh VanEck, pemimpin global dalam manajemen aset sejak tahun 1955. Anda akan mendengar lebih banyak tentang ETF VanEck nanti, tetapi untuk saat ini, mari kita bahas wawancara hari ini. Saya sangat senang menyambut Fabrice Grinda, seorang pengusaha dan investor, di Forward Guidance.

Fabrice adalah pendiri Auckland, yang kemudian dijual kepada Bernard Arnault, pendiri OLX, yang kemudian dijual kepada Naspers, dan merupakan investor serial di berbagai perusahaan seperti Airbnb, Alibaba, dan FanDuel. Fabrice, senang sekali bertemu dengan Anda. Terima kasih sudah datang.

Terima kasih telah menerima saya. Anda memiliki perjalanan wirausaha, dan itu bagus. Dan saya ingin bertanya kepada Anda nanti tentang Midas, sebuah perusahaan yang Anda adalah salah satu pendiri dan investornya, yang melakukan banyak hal hebat di dunia stablecoin.

Namun saya mengerti bahwa Anda juga sangat tertarik dengan ekonomi makro dan apa yang berdampak pada harga aset dan bank sentral. Jadi di situs web Anda, Anda memiliki artikel seperti Welcome to the Everything Bubble, yang Anda tulis pada bulan Februari 2021, serta pada bulan Februari 2020, Anda menulis COVID-19, mungkin angsa hitam yang mendorong ekonomi global ke dalam resesi. Jadi pertanyaan pertama saya untuk Anda adalah, bagaimana ekonomi makro mempengaruhi dunia investasi Anda di perusahaan ventura dan juga sebagai seorang wirausahawan?

Jika pekerjaan Anda adalah trading bunga sepanjang hari, tentu masuk akal untuk memperhatikan makro dan apa yang dikatakan bank sentral. Namun, bagi orang yang lebih luas yang berinvestasi dalam modal ventura atau memulai bisnis, bagaimana dampak ekonomi makro terhadap mereka?

Fabrice: Siklus makro penting karena titik harga di mana Anda masuk dan keluar. Dan sebagai investor di dunia modal ventura, Anda tidak bisa mengontrol jalan keluarnya. Kemudian, ketahuilah pada titik mana Anda akan berada dalam siklus tersebut.

Apa yang Anda ketahui adalah ketika Anda berinvestasi. Jadi, saya mencoba untuk sangat memperhatikan tingkat harga untuk memastikan bahwa saya tidak membayar lebih. Jadi, pada tahun 2021, ketika semua orang pada dasarnya menggila, saya mengambil langkah mundur dan saya seperti, OK, kita berada dalam gelembung segalanya karena kebijakan moneter fiskal yang terlalu longgar.

Dan itu mengarah pada inflasi harga aset di setiap kelas aset, berkorelasi dengan satu kelas aset yang sedang naik dan segala sesuatu mulai dari real estat hingga obligasi, saham, swasta, publik, NFT, crypto, SPAC, apa saja. Dan karena itu, mari kita jualan. Jadi, pada dasarnya saya membuat kebijakan bahwa jika itu adalah jangkar ke tanah, kita harus menjualnya di setiap kelas aset yang memungkinkan.

Tentu saja, dalam dunia pribadi, hal itu tidak cair. Kami hanya menjual sebagian kecil dari apa yang seharusnya kami lakukan. Namun, ketika orang lain berinvestasi, kami justru melakukan divestasi.

Dan yang terjadi adalah sebaliknya. Tahun lalu, ketika semua orang di dunia ventura pada dasarnya mengatakan kencangkan ikat pinggang, kami tidak berinvestasi pada apa pun. Saya berpikir, tidak, ini adalah waktu yang paling tepat untuk berinvestasi karena valuasinya masuk akal.

Maksud saya, tidak ada yang murah dalam teknologi, tetapi lebih masuk akal daripada sebelumnya. Persaingannya jauh lebih sedikit. Jadi, meskipun dulu ada 20 perusahaan yang didanai untuk melakukan hal yang sama, sekarang hanya ada satu atau dua.

Jadi, Anda lebih mungkin untuk memenangkan kategori tersebut. Dan para pendiri sekarang berfokus pada ekonomi unit, tingkat pembakaran, memastikan mereka memiliki uang tunai selama dua tahun dan melarikan diri dan mereka akan sampai ke tahap berikutnya. Dan hal-hal ini sangat penting.

Jika Anda melihat dekade terakhir, maka ventura sebagai kelas aset sangat berbeda dari kebanyakan. Ini mengikuti sesuatu yang disebut hukum pangkat dibandingkan semua kelas aset lainnya yang mengikuti kurva distribusi Gaussian normal. Dan dalam hukum kekuasaan ini, itu berarti bahwa beberapa perusahaan teratas dalam kategori ini akhirnya menghasilkan semua keuntungan.

Dan jika Anda melihat tahun 2010-an, investasi terbaik dilakukan pada tahun 08, 09, 010, 011. Jadi, setelah resesi besar atau krisis keuangan. Jadi, saya menduga hal yang sama akan terjadi di sini.

Waktu terburuk untuk berinvestasi mungkin adalah tahun 21 dan mungkin tahun 2020. Dan waktu terbaik untuk berinvestasi di tahun 2020-an adalah di akhir tahun 22, 23, 24 hingga pergantian tahun. Jadi, masalah makro sangat penting.

Meskipun begitu, saya tidak jujur jika mengatakan bahwa saya melakukannya karena saya pikir ini membantu saya menjadi investor yang lebih baik. Saya sebenarnya memiliki heuristik yang saya ikuti. Jadi, di 21, ini bukanlah arahan dari atas ke bawah.

Valuasi yang tinggi. Jadi, saya percaya bahwa kami akan melakukannya, bahwa heuristik kami, cara kami menilai perusahaan sudah tepat dan kami akan menemukan sebagian besar perusahaan mahal dan oleh karena itu kami tidak akan berinvestasi, dan kami akan memilih untuk keluar ketika ada peluang. Jadi, ini merupakan latihan intelektual bagi saya lebih dari apa pun.

Jadi, saya adalah seorang ekonom berdasarkan pendidikan. Saya menghabiskan banyak waktu untuk memikirkannya, menulis tentangnya, membacanya. Dan kebetulan hal ini memiliki konsekuensi yang dapat diterapkan di dunia usaha.

Namun bagi kebanyakan orang, saya rasa mereka mungkin tidak masalah mengabaikannya jika mereka benar-benar ketat dalam heuristik mereka, terutama dalam hal penilaian.

Jack: Saya pikir itu adalah poin yang sangat penting. Anda menyukai makro. Saya suka makro dan pasti telah membantu Anda.

Namun saya pikir, kita mempelajarinya karena kita menyukainya, bukan karena hal itu akan membuat kita bisa melihat masa depan atau menciptakan peluang investasi yang besar. Jadi Febreze, hanya untuk mengatur panggung, saya membaca secara online, Anda menjual perusahaan Anda, perusahaan pertama Anda kepada Bernard Arnault dari LVMH pada tahun 2000. Jadi, saya pikir saat itulah gelembung modal ventura pecah.

Jadi, ketika Anda, pekerjaan pertama Anda setelah lulus kuliah atau ketika Anda masih kuliah, saat itulah, gelembung VC pertama, Anda tidak berada di dunia itu. Jadi, ketika Anda, dunia pertama Anda seolah-olah gelembung itu meledak. Dan kemudian saya membayangkan dari tahun 2010 hingga sekarang, VC, modal ventura benar-benar telah meningkat sebagai kelas aset, lebih banyak uang yang mengalir ke sana, valuasi yang meningkat, orang-orang berinvestasi di Uber seperti yang Anda lihat, kemudian mereka memiliki lebih banyak uang untuk diinvestasikan di perusahaan lain.

Jadi, banyak orang yang, katakanlah, menghambur-hamburkan uang, saya yakin saya tidak mendapatkan setiap detailnya dengan benar, tetapi apakah itu adalah ringkasan kasar dari garis waktu Anda dan garis waktu VC?

Fabrice: Jadi bahkan di akhir tahun sembilan puluhan, jadi saya lulus kuliah pada tahun 96. Saya bekerja untuk McKinsey dan perusahaan tahun 96, 98, mengetahui bahwa ada gelembung yang sedang terjadi, tetapi saya pikir saya membutuhkan lebih banyak keterampilan di mana saya akan membangun perusahaan saya. Dan saya ingin membangun sebuah perusahaan teknologi.

Aku tahu itu. Dan saya pikir saya akan merindukan gelembung yang sebenarnya terjadi di McKinsey, tetapi lihatlah, ternyata tidak. Jadi, saya benar-benar melihat malam euforia ketika saya membangun perusahaan pertama saya, 98, 99, 2000.

Dan saya melihat sisi sebaliknya dari gelembung itu. Saya membangun perusahaan saya berikutnya pada tahun 2001. Dan pada tahun 2001, ketika saya masih bekerja, saya akan menelepon setiap VC dan mengatakan kepada mereka, “Hei, saya punya ide yang luar biasa.”

Ini bekerja dengan sangat baik di Eropa dan Asia. Ada model bisnis yang valid. Saya tahu bagaimana cara mengeksekusi dan saya telah menjadi pengusaha dengan rekam jejak yang terbukti.

Saya rasa saya tidak menyelesaikan kalimat bahwa mereka menutup telepon karena, Anda tahu, semua orang akan berada di bawah pets.com, e-toys, webvan, MCI, WorldCom, dan tidak ada, tidak ada cara untuk membangun sebuah perusahaan. Jadi, saya tahu bahwa hal-hal ini terjadi dalam siklus dan siklus ini berlangsung selama beberapa tahun. Jadi saya melihat booming dan bust di akhir tahun sembilan puluhan, awal tahun 2000.

Saya melihatnya lagi, seperti euforia 2004 ke 2007, 2007 ke 2010, seperti bus. Dan sekali lagi, tahun 2021 booming. Dan kemudian 22, 23 patung di dunia ventura, yang sebagian besar masih terus berlanjut, bukan?

Seperti orang-orang di pasar umum seperti, Oh, semuanya luar biasa. Kami memiliki tujuh yang luar biasa atau apa pun yang bernilai bla. Namun, jika Anda benar-benar melihat kapitalisasi pasar perusahaan teknologi dengan saham di bawah 20 miliar, sebagian besar dari mereka turun 80%.

Dulu mereka turun 95%. Sekarang mereka turun 80%. Jadi mereka sudah forex sejak saat itu, tetapi mereka masih turun, Anda tahu, membagi sepak bola masih dibagi empat atau lima dari puncaknya.

Dan jika Anda melihat pasar ventura secara keseluruhan, jumlah uang LP yang masuk ke ruang ventura telah menurun drastis. Dan investasi ventura itu sendiri masih turun 75% dari puncak ke lembah. Jadi kita masih berada di tengah-tengah, dari sebuah kegagalan.

Jadi ini adalah siklus booming besar ketiga yang pernah saya lihat di dunia usaha.

Jack: Dan pada booming tahun 2020 dan 2021, valuasi seperti apa yang Anda lihat di berbagai perusahaan yang Anda lihat, Anda tahu, tolong jangan ungkapkan hal-hal spesifik yang tidak ingin Anda ungkapkan, dan bagaimana perbandingannya dengan dekade sebelumnya? Dan juga, apakah ada cerita tertentu yang mungkin memiliki, Anda tahu, tanda-tanda gelembung atau, Anda tahu, selalu ada satu toko yang merupakan tanda puncak.

Fabrice: Jadi, penilaian median pada dasarnya benar-benar meledak. Jadi median pre-seed 2013, 2019 adalah satu dari lima pre-seed, median seed seperti tiga dari sembilan pre-seed dan median a adalah tujuh dari 23 pre 30 post. Median B mungkin seperti 15 pada 50 dengan traksi yang sepadan.

Jadi tidak ada daya tarik, 150 datang pada GMV 600 K dan GMV 2,5 juta. Maksud saya, dalam pendapatan SAS, mungkin 20% dari itu.

Jack: Jadi ini adalah kapitalisasi pasar terhadap pendapatan dalam kompetensi dunia saham yang dikenal sebagai harga terhadap penjualan.

Fabrice: Ya. Maksud saya, ini adalah kombinasi dari pendapatan dan penjualan kotor. Jika Anda adalah pasar atau pendapatan SAS Anda sebelum seed, katakanlah seed nol, seperti 30 K a akan menjadi seratus, 150 K dan B akan menjadi 500 K pada jenis penilaian ini.

Dan apa yang mulai terjadi pada masa bubble adalah kita melihat perusahaan-perusahaan meningkatkan pendapatan seratus kali lipat. Tetapi tanda-tanda gelembung itu bukan, bukankah itu tanda gelembung. Maksud saya, valuasinya sangat gila.

Kami beralih dari 10, 15, 20 X pendapatan ke depan menjadi seratus X dalam beberapa kasus. Namun, ini lebih kepada kecepatan transaksi yang dilakukan, yang menunjukkan bahwa tidak ada uji tuntas, bukan? Seperti, Oh, saya ingin menerima telepon untuk mengevaluasi perusahaan.

Dan mungkin kita akan melakukan panggilan lanjutan. Mungkin yang pertama, seorang rekan atau kepala sekolah menerima panggilan pertama dan saya ingin menerima panggilan minggu depan untuk panggilan kedua. Dan kami memutuskan, dan kami adalah pengambil keputusan yang sangat cepat.

Dua minggu, dua kali panggilan telepon selama satu jam dalam seminggu, kami memutuskan apakah kami akan berinvestasi atau tidak. Dan pada dasarnya antara panggilan pertama dan kedua, mereka seperti, Oh, kami sudah kelebihan langganan. Anda tahu, kami memiliki petunjuk.

Kami mengumpulkan berapa pun seratus juta dari Tiger atau SoftBank, yang merupakan dua investor terbesar, saya kira, investor pasar bullish yang pada dasarnya tidak melakukan uji tuntas dan menulis cek besar-besaran atas dasar satu panggilan. Dan, transaksi pun dilakukan, dengan kecepatan yang menunjukkan bahwa tidak ada pekerjaan yang sedang dilakukan. Dan Anda harus percaya bahwa semua bintang sejajar dan harga yang mereka bayar, terutama karena orang-orang sangat bullish sehingga mereka akan segera mendanai atau VC lain akan pergi dan mendanai pesaing.

Jadi, Anda akan mendapatkan sekitar 10, 15, pesaing dengan dana yang sangat besar yang mengincar tempat yang sama dengan harga yang sangat mahal. Jadi, cukup jelas bahwa sebagian besar dari mereka tidak akan berhasil karena harganya yang sangat tinggi. Jika harganya sudah sempurna dan dalam ventura, sangat jarang Anda melihat down round karena sering kali ketika Anda melakukan putaran investasi, ada klausul anti-dilusi, yang berarti bahwa jika Anda melakukan putaran berikutnya dengan harga yang lebih rendah, putaran sebelumnya akan dihargai ulang dan benar-benar melemahkan para pendiri karena para pendiri tidak menginginkan hal itu.

Jika Anda mengumpulkan terlalu banyak uang dengan harga yang terlalu tinggi, itu akan membunuh perusahaan. Jadi dalam dunia ventura, apa yang membunuh perusahaan, tiga alasan utama kematiannya adalah nomor satu, tidak menemukan kecocokan pasar produk, sudah jelas. Nomor dua, berjuang bersama para pendiri Anda, meskipun memiliki co-founder akan meningkatkan kemungkinan keberhasilan Anda.

Jadi, ini adalah pedang bermata dua. Dan nomor tiga adalah mengumpulkan terlalu banyak uang dengan harga yang terlalu tinggi. Masalahnya adalah tidak ada pendiri pertama kali yang akan mengatakan, tidak, itu seperti seseorang yang menawarkan 50 pada 150 pra, pengenceran 25%, 50 juta, atau seseorang yang menawarkan, Anda tahu, saya tidak tahu, 10 pada 50.

Mereka selalu mengambil 50 pada 150, tetapi, atau 10 pada 40 atau 50 pos. Masalahnya adalah jika Anda tidak mengembangkannya, Anda mungkin baru saja membunuh perusahaan Anda. Jadi, Anda meningkatkan kemungkinan kegagalan secara dramatis.

Namun, ada juga dinamika yang buruk. Jika orang lain membesarkan, Anda merasa harus membesarkan. Anda merasa terdorong untuk membelanjakannya.

Maksud saya, ya, saya pikir kecepatan eksekusi adalah hal yang paling penting, dan valuasi yang seratus X lebih maju ke depan adalah hal yang sangat luar biasa.

Jack: Mengapa mengumpulkan terlalu banyak uang dengan evaluasi yang terlalu tinggi? Kedengarannya seperti masalah yang cukup bagus untuk dimiliki. Mengapa hal tersebut sangat beracun bagi beberapa perusahaan?

Fabrice: Ya, sebagian besar startup, benar, tidak menguntungkan dan ekspektasinya bukan untuk menjadi menguntungkan dengan jumlah yang baru saja mereka kumpulkan. Jadi mereka mengumpulkan terlalu banyak uang dengan harga yang terlalu tinggi dan kemudian mereka harus meningkatkan putaran berikutnya. Jika mereka tidak dapat menaikkan putaran berikutnya dengan harga yang setidaknya sama, Anda perlu melakukan apa yang disebut down run.

Dan down run, seperti yang saya katakan, memicu ketentuan anti-dilusi ini di mana run sebelumnya, jadi katakanlah Anda baru saja mengumpulkan 200 juta pada 800 pra, 1 miliar posting, 20% dilusi 200 juta, tetapi perusahaan Anda hanya bernilai 200 juta. Babak berikutnya, Anda harus melakukannya, mereka menawarkan untuk menaikkan 50 pada 150 atau berapa pun sebelumnya. Ada beberapa hal yang mungkin terjadi.

Salah satunya adalah orang-orang sebelum 200 mungkin akan melakukan reprice di harga 200, dalam hal ini Anda baru saja melihat dilusi 50% di perusahaan Anda. Sehingga para pendiri kehilangan banyak saham biasa mereka, atau mungkin tidak ada dukungan dari orang dalam untuk mendukung perusahaan, yang berarti investor baru tidak akan melakukannya. Mereka menciptakan pembayaran untuk bermain.

Maksud saya, ini benar-benar menghancurkan perusahaan karena tabel batas akhirnya menjadi kacau. Terlalu banyak preferensi likuidasi. Jadi, Anda perlu melakukan pembersihan besar-besaran di mana, dan Anda mungkin akan melenyapkan para investor.

Jadi, tidak masalah, tetapi hal ini juga dapat menghancurkan perusahaan. Jadi, kita melihat banyak kematian unicorn palsu yang telah terjadi dalam beberapa tahun terakhir karena perusahaan-perusahaan ini tidak bernilai sebanyak yang mereka kumpulkan atau mengalami kerugian besar, entah mereka bangkrut atau mereka mengambil alih sepeser pun dalam bentuk dolar dan benar-benar mempekerjakan atau, atau benar-benar merekrutnya. Jadi kita melihat, saya kira, ada tiga skenario.

Salah satu skenario yang kami lihat adalah penghapusan total di mana kami mengumpulkan uang sekarang dengan lima kali pengenceran sebelum mengubah semua tumpukan menjadi biasa dan investor baru mendapatkan apa pun 20, 30, 40, 50%. Kami membuat ulang kumpulan opsi untuk tim manajemen. Jadi, ini adalah memulai kembali sebuah perusahaan seolah-olah sewa sebelumnya tidak keluar, tidak ada.

Dan hal ini telah terjadi untuk memusnahkan para investor yang tidak ingin menulis cek lagi. Jadi, sebagian besar terjadi pada investor crossover yang benar-benar pergi. Jadi terserah, D1, Co2, dan sampai batas tertentu SoftBank dan Tiger.

Kedua, yang lebih sering kita lihat adalah perusahaan tidak ingin melakukan down round. Jadi mereka melakukan putaran dengan harga yang tetap, tetapi mereka menempatkan struktur, mereka menempatkan preferensi likuidasi. Jadi mereka berkata, oke, sekarang babak baru ini sedang berlangsung, tetapi setiap uang baru yang saya masukkan, saya mendapatkan tiga X.

Namun, sisi negatifnya adalah, pada dasarnya Anda membatasi hasil yang akan Anda dapatkan. Artinya, sekarang perusahaan akan mencoba menjual dirinya sendiri dan investor putaran terakhir akan menjadikannya dua atau tiga X dan orang-orang sebelumnya mungkin akan dimusnahkan. Kami sebagai investor ventura, bukan itu yang saya jamin.

Saya ingin menjamin 10 X. Jadi, melakukan transaksi jenis ekuitas swasta dengan struktur seperti ini bukanlah hal yang saya sukai. Dan nomor tiga, tentu saja, orang-orang yang telah mengumpulkan cukup uang sehingga mereka benar-benar berhasil dan menang, tetapi jumlahnya sangat sedikit.

Jack: Ada efek ketika perusahaan modal ventura mengumpulkan uang, mereka agak, pada dasarnya, melakukan short put jika kapitalisasi pasar masuk dan mereka mengumpulkan putaran turun, itu merugikan para pendiri karena investor sebenarnya, LP atau GP yang menaruh uang di perusahaan modal ventura telah melindungi diri mereka sendiri. Jadi, jika Anda mengumpulkan uang dengan valuasi yang terlalu tinggi, dan kemudian Anda harus melakukan down round, hal itu bisa sangat beracun. Dan saya membayangkan, jika Anda mengumpulkan 200 juta, perusahaan Anda akan terbiasa dengan gaya hidup 200 juta dan Anda mulai mempekerjakan semua asisten dan mulai melakukan perjalanan dan hal-hal semacam itu.

Fabrice: Orang memiliki kecenderungan untuk membelanjakannya jika mereka memilikinya. Dan tidak harus gaya hidup seperti itu, tetapi lebih kepada, oke, mari kita rekrut, mari kita tumbuh lebih cepat, dan sebagainya. Dan kemudian tiba-tiba beralih dari mode pertumbuhan ke mode, mari kita fokus pada ekonomi unit.

Maksud saya, jumlah perusahaan yang merupakan Seri B dan seterusnya, yang berada di tahap yang cukup terlambat sehingga saya harus menolak 65% atau lebih dari staf mereka cukup mengejutkan. Dan omong-omong, jika Anda harus melakukannya, sebaiknya lakukan sekali saja. Dan mereka siap untuk melakukannya berkali-kali karena hal tersebut menghancurkan moral.

Dan Anda melakukan perombakan besar-besaran, seperti Anda baru saja melepas 70% orang dan Anda seperti, lihat, orang-orang sudah pergi. Itu saja. Kami adalah tim dan Anda menggunakannya sebagai pengalaman yang meningkatkan moral, meskipun itu adalah pengalaman yang traumatis dibandingkan dengan melakukannya 5% dan 5% dan 5%.

Itu sebenarnya yang terburuk karena orang-orang bertanya-tanya kapan dan di mana mereka akan datang berikutnya.

Jack: Dan bagaimana Anda menyelaraskan pengurangan jumlah tenaga kerja yang di-PHK secara brutal dengan gambaran makro secara keseluruhan tentang tingkat pengangguran yang masih rendah di angka 3,9%. Perekonomian AS tampaknya terus menambah lapangan pekerjaan dan pasar tenaga kerja berkembang. Apakah Anda melihat adanya keterputusan antara apa yang Anda lihat di Silicon Valley dan dunia modal ventura dengan ekonomi makro yang lebih luas?

Fabrice: Tentu saja. Maksud saya, hal ini menunjukkan bahwa Silicon Valley, meskipun merupakan mesin pertumbuhan ekonomi dan pertumbuhan produktivitas, namun sebenarnya tidak menjadi mesin pertumbuhan lapangan kerja. Jadi secara angka, persentase populasi AS yang dipekerjakan oleh perusahaan teknologi masih berada di angka satu digit.

Sehingga Anda dapat mengalami resesi besar-besaran dalam bidang teknologi, seperti yang pernah kami alami. Dan sekali lagi, tidak di semua sektor teknologi, jelas perusahaan-perusahaan AI sebagian besar melakukan perekrutan dan hal ini tidak berdampak pada lapangan kerja secara keseluruhan. Dan ekonomi secara keseluruhan sebenarnya jauh lebih tangguh daripada yang diperkirakan orang.

Jika kita mundur ke tahun 22, sebagian besar orang memperkirakan AS akan mengalami resesi sekarang dengan alasan yang kuat. Kami telah melihat kenaikan suku bunga tercepat sejak awal 1980-an, yaitu suku bunga nominal. Dan kami cukup kelebihan beban pada saat yang sama di setiap kategori mulai dari real estat komersial hingga utang konsumen, utang kartu kredit, utang mahasiswa, dan utang hipotek.

Ditambah lagi, sejumlah perlambatan terjadi di berbagai sektor. Jadi, ekspektasinya adalah resesi, tetapi lapangan kerja ternyata bertahan jauh lebih baik daripada yang diperkirakan orang. Pendapatan masyarakat telah bertahan jauh lebih baik meskipun terjadi overhang.

Dan secara historis, ketika Anda memiliki kurva imbal hasil terbalik dan kenaikan suku bunga tercepat, Anda akan mengharapkan resesi. Kami hanya pernah melakukan pendaratan lunak sekali dalam 70 tahun terakhir, dan itu terjadi pada tahun 1994. Maka, uang pintarnya adalah resesi.

Namun, biasanya narasi tersebut berubah dari resesi menjadi mungkin soft landing menjadi mungkin tidak ada landing, seperti saat ini, ya, karena IHK tetap lebih tinggi dari yang orang inginkan. Mungkin kita tidak melihat, dan pada kenyataannya, itu adalah salah satu tempat di mana para pakar, di mana konsensus telah salah, bahwa suku bunga akan tetap lebih tinggi lebih lama telah menjadi hal yang telah saya katakan selamanya, tampaknya sekarang menjadi lebih konsensus. Orang-orang pada awalnya memperkirakan penurunan suku bunga sebanyak empat, lima, enam kali tahun ini, dan mungkin sekarang kita berada di angka dua kali, tetapi ada lebih banyak ketahanan, dan mungkin tidak ada pendaratan di cakrawala.

Menurut saya saat ini, risiko yang lebih besar sebenarnya bukan lagi dari sisi makroekonomi. Ini sebenarnya adalah masalah geopolitik. Jika saya melihat angsa abu-abu atau angsa hitam di cakrawala, apakah kita sedang berada di babak pertama?

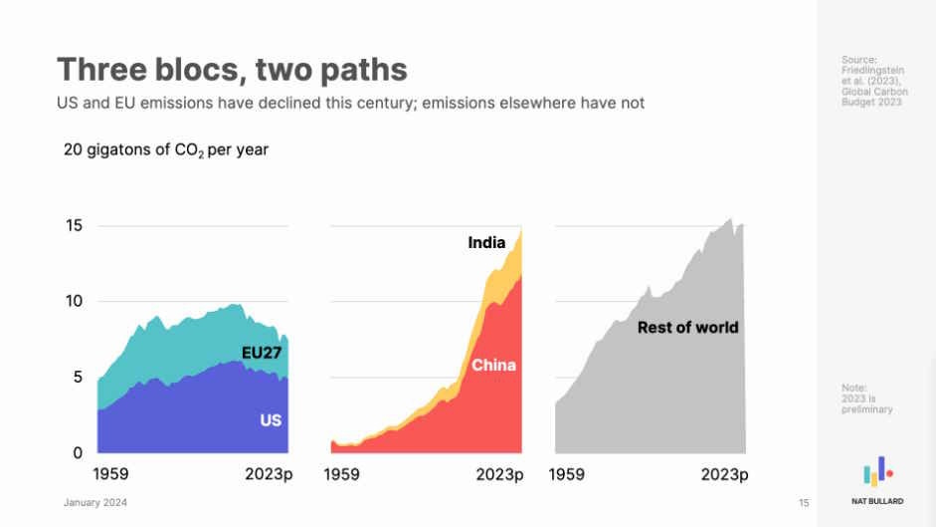

Maksud saya, kita benar-benar berada dalam Perang Dingin II, bukan? Seperti di satu sisi, Anda memiliki Rusia, Cina, Iran, dan Korea Utara. Di sisi lain, Anda memiliki Barat pada umumnya, dan mudah-mudahan, kami dapat memindahkan India ke kubu kami, tetapi sudah ada konfrontasi.

Ada perang panas di Ukraina dan di Timur Tengah, dan pertanyaannya adalah, apakah hal itu akan meningkat? Saya tidak berpikir bahwa China memiliki kapasitas amfibi untuk menginvasi Taiwan, tetapi apa yang baru-baru ini mereka lakukan pada dasarnya adalah mereka menguji coba blokade Taiwan, dan jika mereka memblokade Taiwan, apa yang akan terjadi? Bagaimana hal itu meningkat?

Kekhawatiran makro saya saat ini dalam jangka pendek lebih didorong oleh geopolitik dan geopolitik dan risiko kecelakaan, yang jelas lebih tinggi daripada secara fundamental, meskipun, ya, apakah kita memiliki defisit yang tidak berkelanjutan di AS? Ya, tetapi sebenarnya, kenyataannya Anda bisa memperbaikinya dengan mudah. Sekarang, kemauan politik untuk memperbaikinya tidak ada, tetapi jika Anda memberi saya tongkat ajaib dan saya dapat mengubah beberapa hal, saya mengubah perhitungan COLA untuk tunjangan, Anda memindahkan semua pensiun publik ke iuran yang baik, dan Anda meningkatkan usia pensiun menjadi berapa pun, 70, atau setidaknya 67, 68, dan Anda mengindeksnya dengan usia harapan hidup, Anda mungkin menyelesaikan semua masalah defisit anggaran Anda, dan terus terang saja, secara keseluruhan di Barat. Dolar relatif terhadap mata uang lain, katakanlah Euro, saat ini terlihat jauh lebih aman. Jika Anda melihat situasi utang publik di Italia, apalagi Yunani dan yang lainnya, terlihat jauh lebih buruk.

Kekhawatiran makro, menariknya, tidak hilang, tetapi sekarang menjadi nomor dua setelah kekhawatiran geopolitik.

Jack: Menurut Anda, kekhawatiran yang lebih mendesak bagi Anda adalah masalah geopolitik daripada makroekonomi. Saya tahu Anda belum, atau masih, entahlah, Anda mengatakan kepada saya, seorang investor di Palantir, yang jelas sangat terlibat dalam teknologi pertahanan dan keamanan nasional AS serta ancaman geopolitik. Adakah hal yang Anda lihat sebagai investor di Palantir atau perusahaan lain yang mungkin tidak diketahui oleh seseorang yang membaca koran dan mengikuti perkembangannya, tetapi tidak memiliki pengalaman seperti Anda?

Fabrice: Begini, saya adalah seorang investor di Palantir saat perusahaan ini masih berstatus swasta. Kemudian saya lebih memilih akses ke para pendiri. Masalahnya, ketika perusahaan-perusahaan go public, saya kehilangan akses istimewa saya, karena tentu saja, sekarang Anda hanya bisa mengakses apa pun yang menjadi informasi pasar publik.

Menurut saya, investasi saya yang lebih menarik akhir-akhir ini, jadi saya menjual semua, saya biasanya menjual saham publik saya setelah masa lockup habis, jadi perusahaan go public, saya menguncinya selama enam bulan, lalu saya jual. Investasi paling menarik dalam portofolio saya di sisi teknologi pertahanan saat ini adalah perusahaan bernama Anduril, A-N-D-U-R-I-L. Saya tidak tahu apakah Anda pernah mendengarnya.

Saya rasa saya punya. Mereka pada dasarnya menciptakan kembali kontraktor utama, kontraktor pertahanan untuk bisnis pemerintah, jauh dari Lockheed Martin, Raytheons, dan sebagainya, di dunia, karena mereka memiliki struktur biaya yang tidak masuk akal, atau tidak efisien. Mereka sedang membangun kontraktor modern, ringan, hemat modal, bergerak cepat, dan berteknologi maju.

Perusahaan ini memenangkan kontrak di kanan dan kiri. Mereka menciptakan kendaraan otonom yang luar biasa, di bawah air, di udara, melakukan pertahanan, dan sebagainya, yang luar biasa. Mereka memenangkan kontrak di kanan dan kiri.

Sudah pasti ada peningkatan dalam teknologi pertahanan secara luas. Sekarang, analisis atau keahlian geopolitik saya, jadi saya bergabung dengan beberapa kelompok, dan ini lebih merupakan keingintahuan intelektual daripada yang lainnya, tetapi ada sebuah kelompok yang disebut Ergo, E-R-G-O, yaitu mantan agen intelijen AS dan CIA, dan sebagainya, yang pada dasarnya telah menciptakan bisnis penasihat untuk sebagian besar mungkin hedge fund yang berdagang dalam bisnis makro global, tetapi bagi orang-orang seperti saya yang secara intelektual ingin tahu tentang ruang angkasa, Anda mendapatkan akses eksklusif ke analis intelijen, analis pertahanan, dan orang-orang yang berada di tengah-tengah apa yang sedang terjadi, yang memberikan pendapat dan memberikan hasil probabilitas tentang apa yang akan terjadi dan segala sesuatu mulai dari pemilihan umum yang berbeda hingga peristiwa geopolitik.

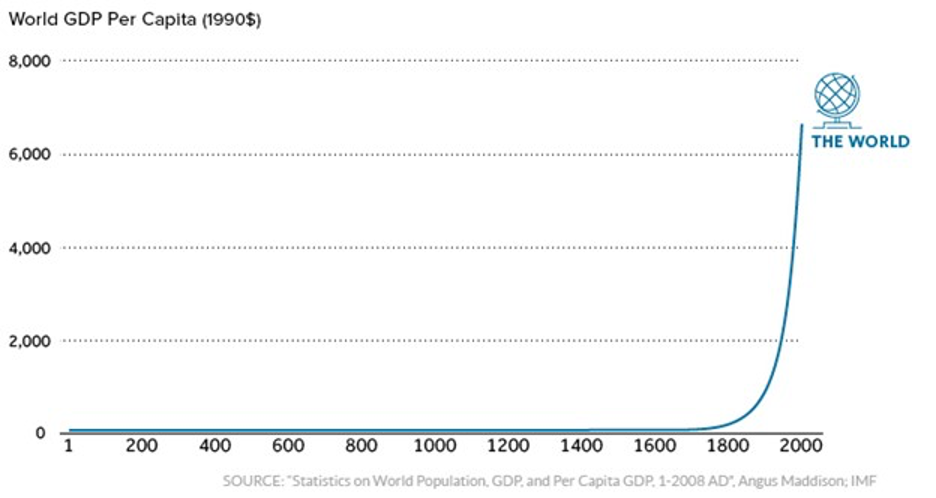

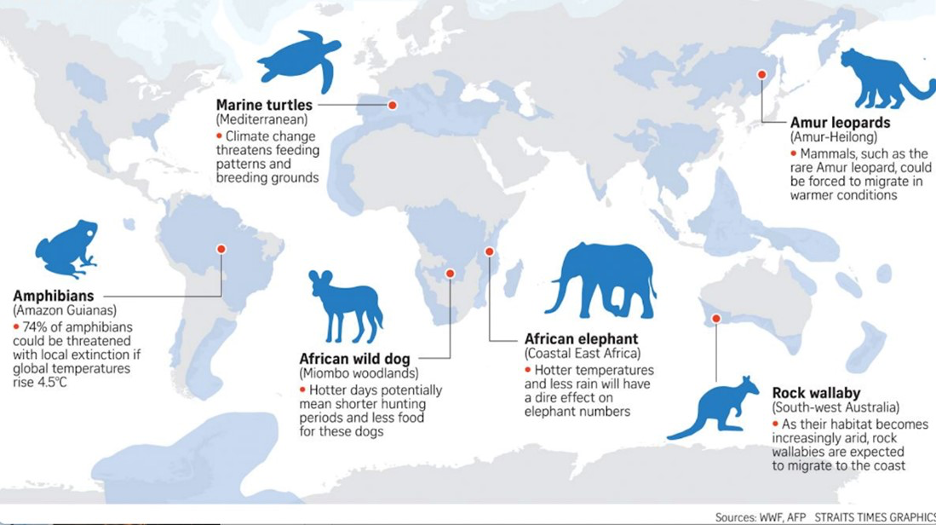

Dengar, saya melakukannya karena keingintahuan intelektual. Hal ini tidak mengubah apa yang saya lakukan di sisi investasi saya. Di sisi investasi, pada akhirnya, saya percaya bahwa teknologi, yang pada dasarnya bersifat deflasi, akan menyelesaikan sebagian besar masalah dunia.

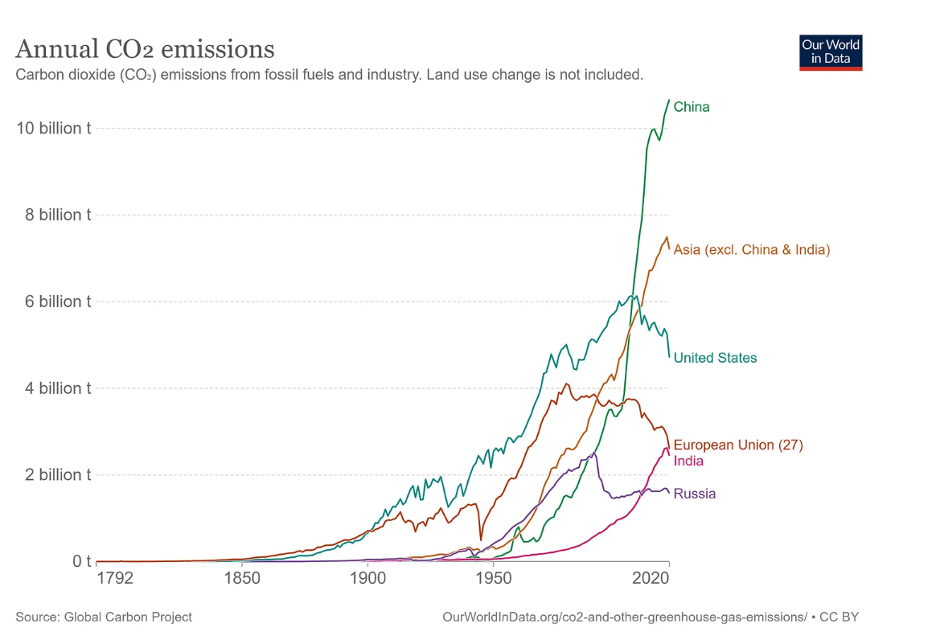

Alasan saya berkecimpung di bidang teknologi, baik sebagai investor maupun sebagai pendiri, adalah karena saya melihat adanya masalah dalam hal ketidaksetaraan kesempatan, perubahan iklim, dan krisis kesehatan fisik dan mental. Saya pikir para pembuat kebijakan secara struktural tidak mampu mengatasinya, terutama karena banyak di antaranya yang bersifat global dan memiliki eksternalitas negatif seperti perubahan iklim. Oleh karena itu, saya mendanai solusi nirlaba yang dapat diskalakan untuk mengatasi setiap masalah ini.

Itulah mengapa saya menjadi investor di 11 perusahaan untuk mencoba menyelesaikannya. Terlepas dari lingkungan geopolitik dan lingkungan politik, saya menganggapnya sebagai kelelahan bagi model saya. Saya akan terus melakukan apa yang saya lakukan karena saya melakukannya, A, ini sangat menguntungkan, tetapi B, yang lebih penting dan yang paling penting, saya pikir ini adalah hal yang benar untuk dilakukan.

Saya pensiun 20 tahun yang lalu, tetapi saya memiliki misi. Saya ingin memecahkan masalah dunia. Saya pikir teknologi adalah cara untuk melakukannya karena teknologi bersifat deflasi.

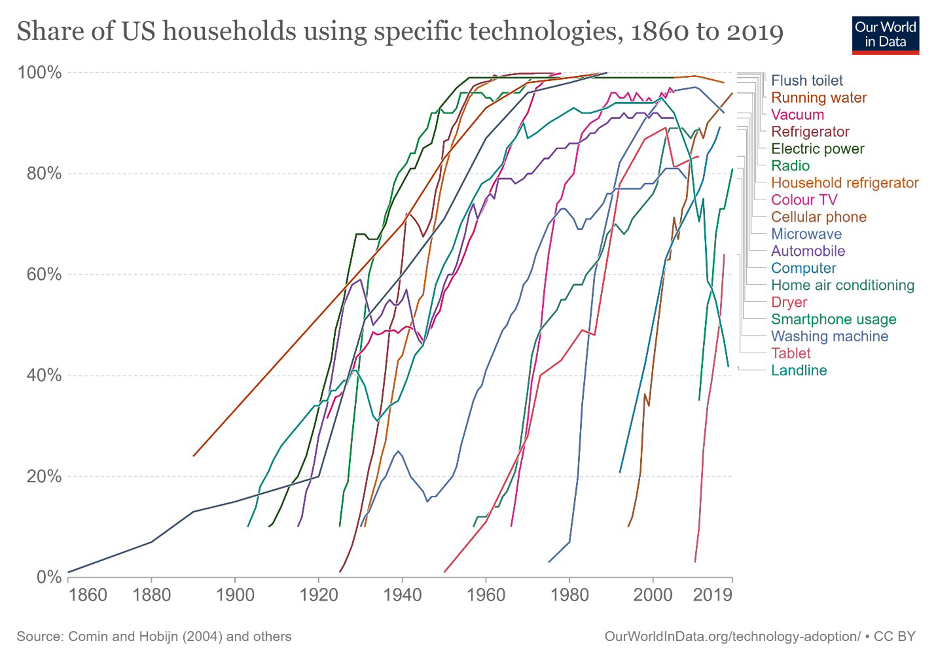

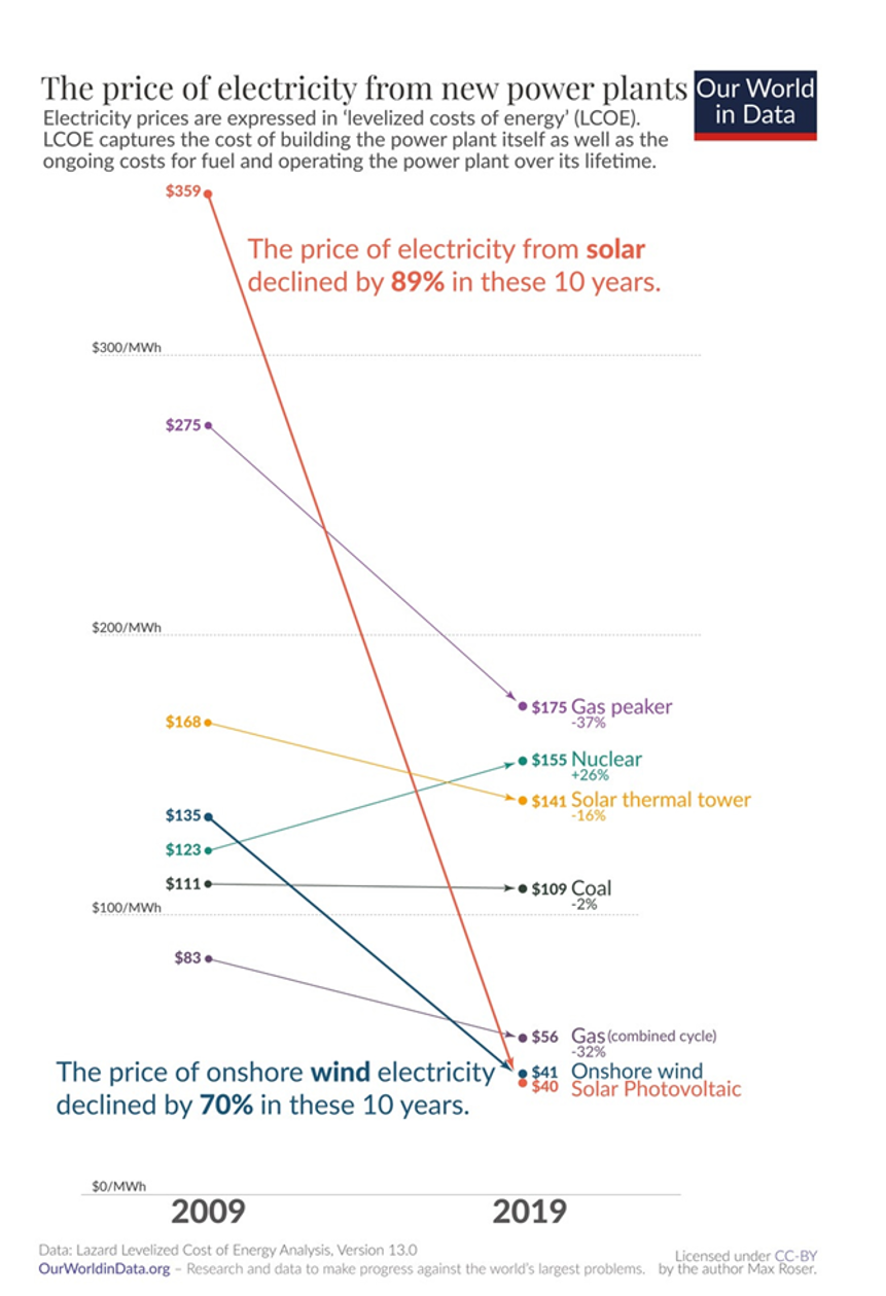

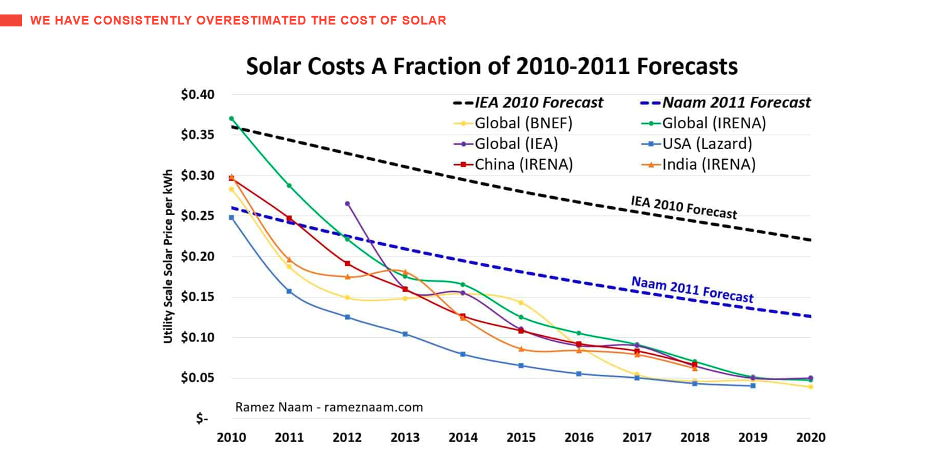

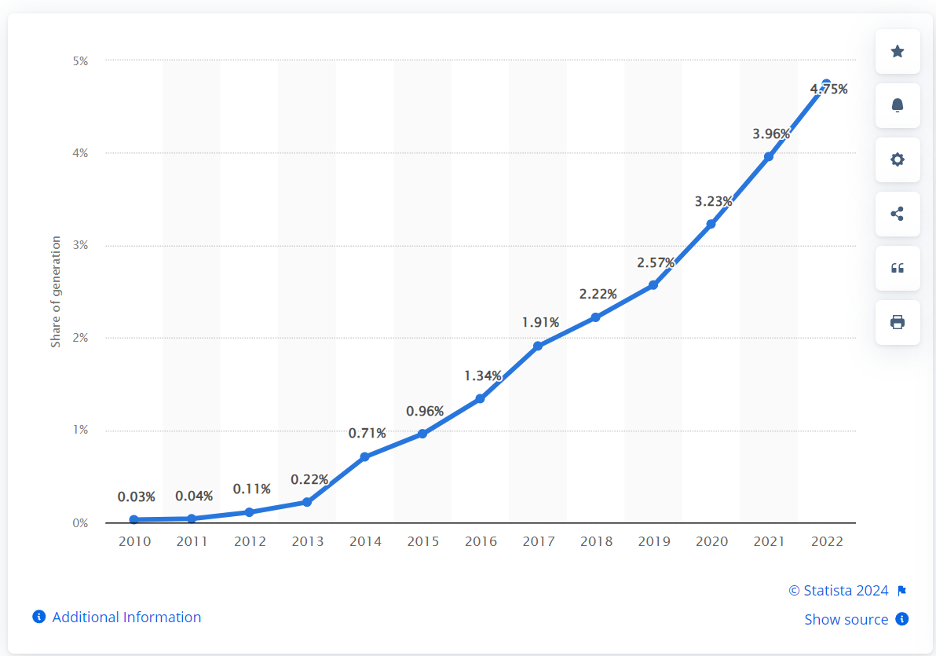

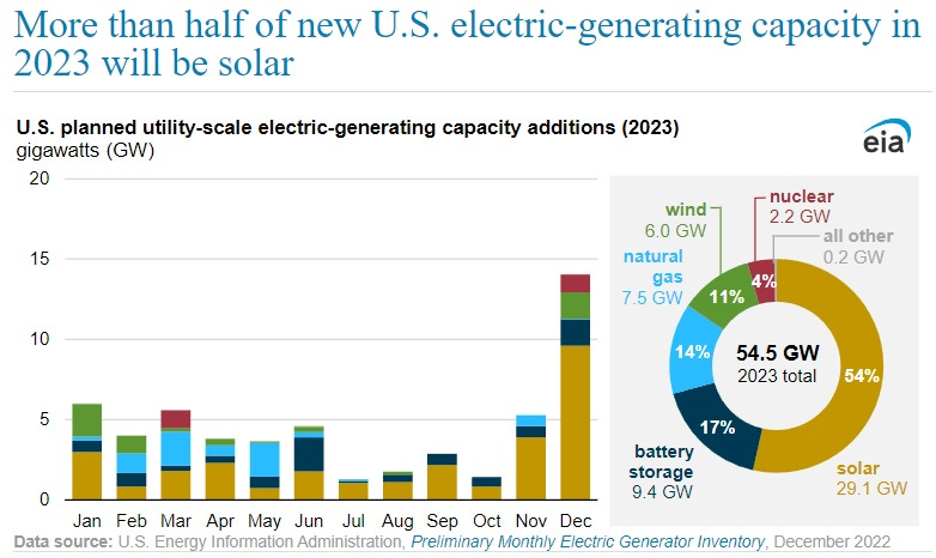

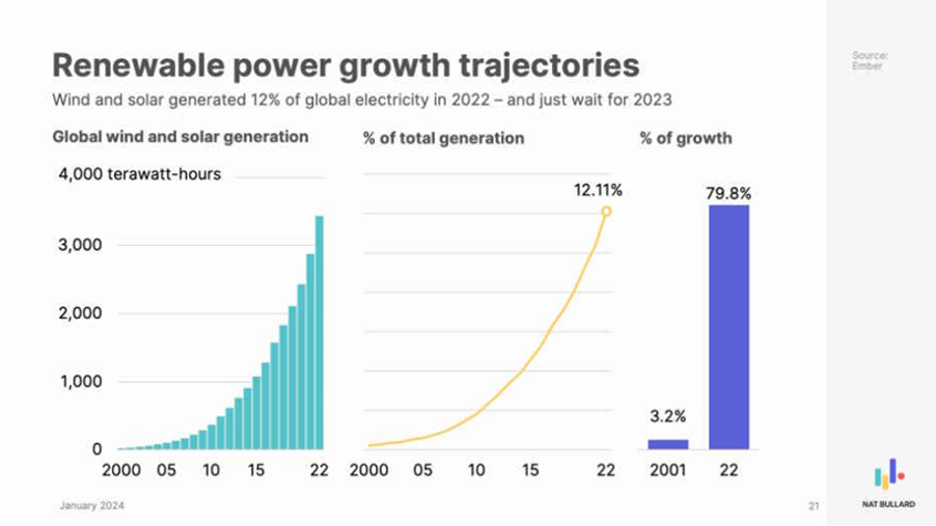

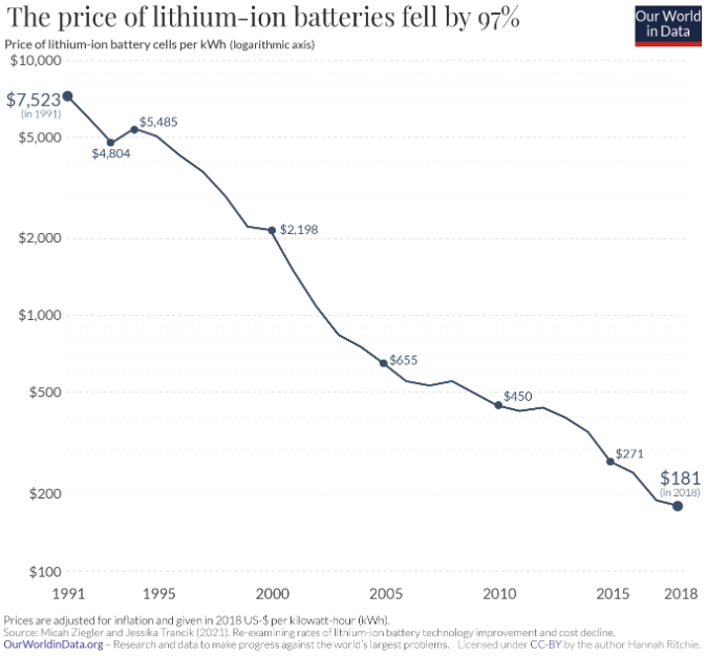

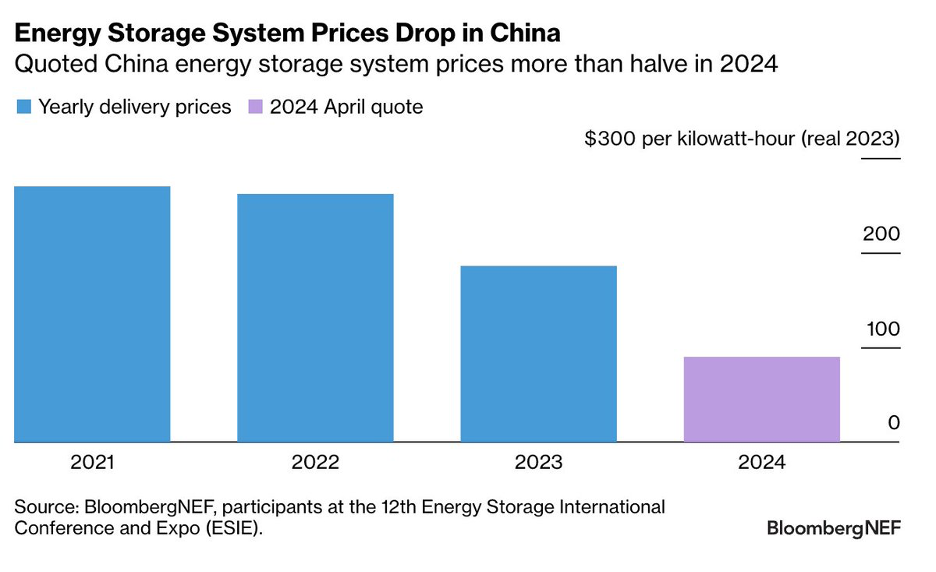

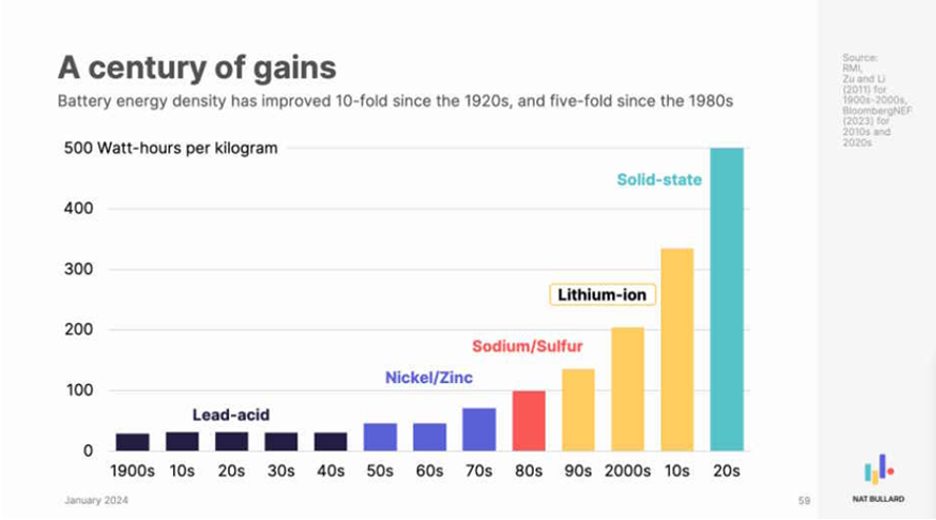

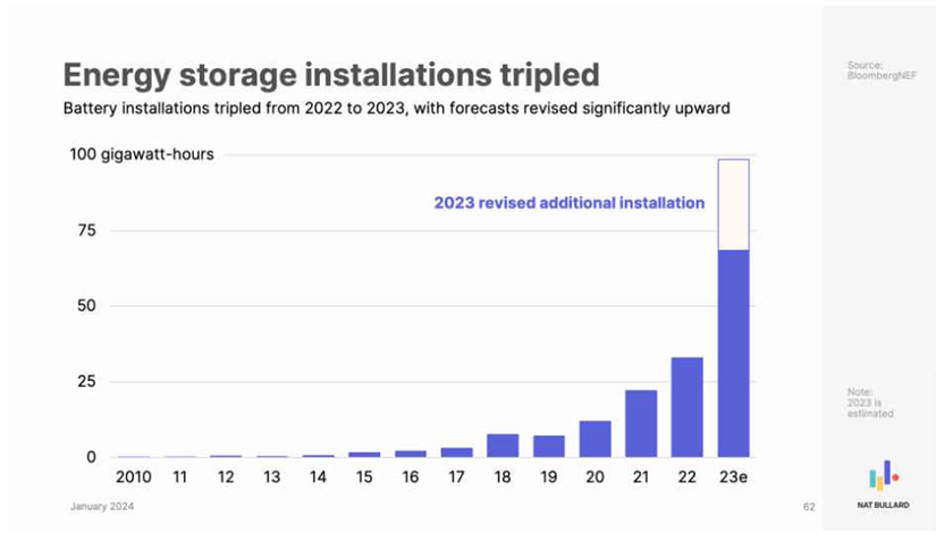

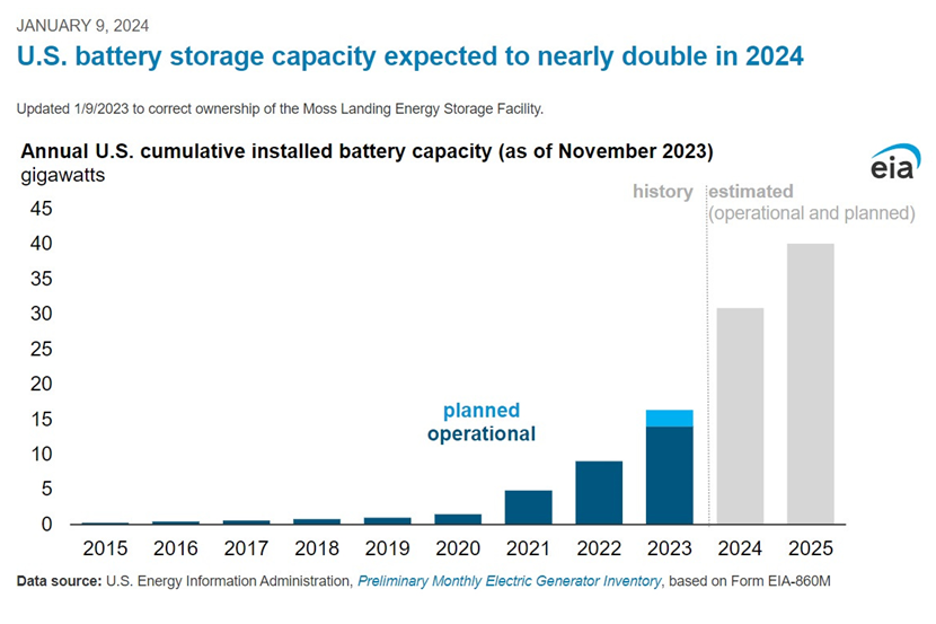

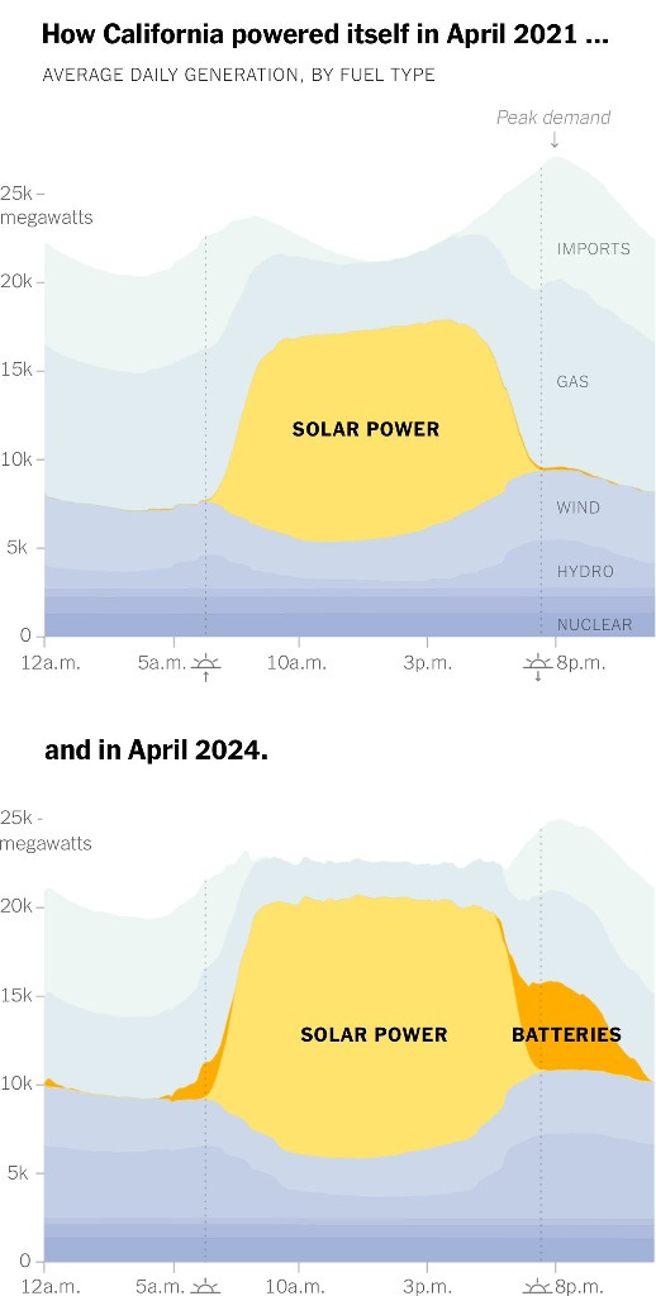

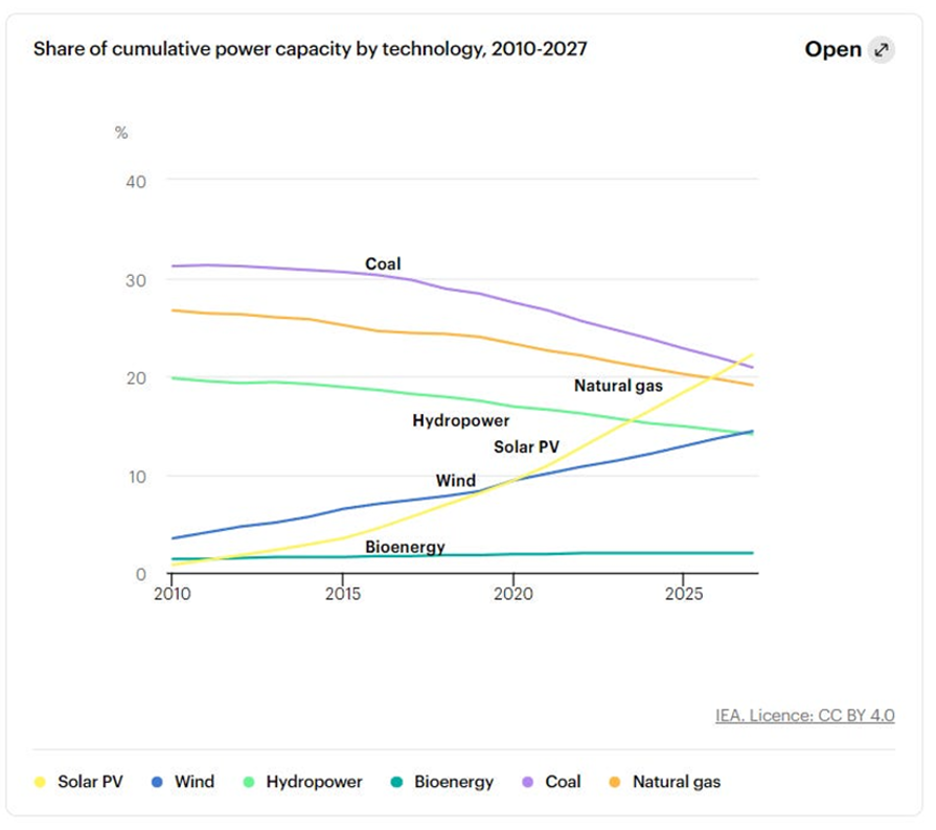

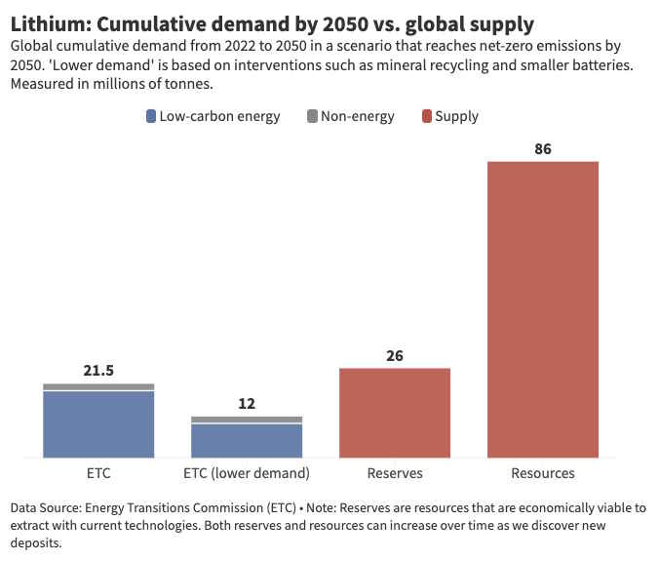

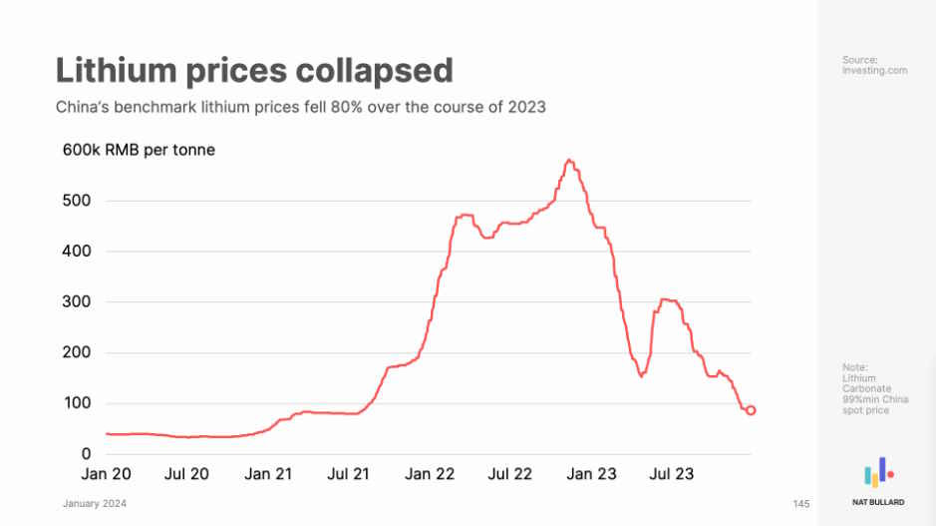

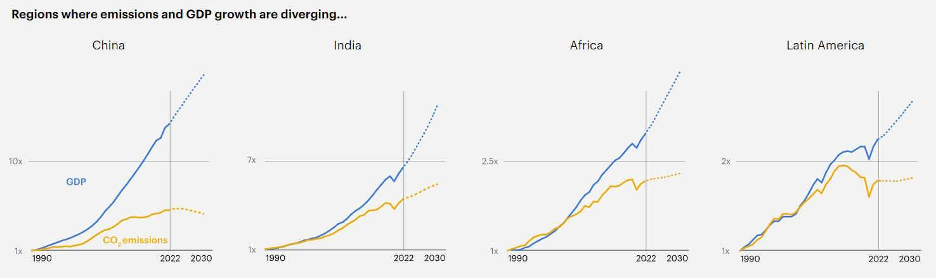

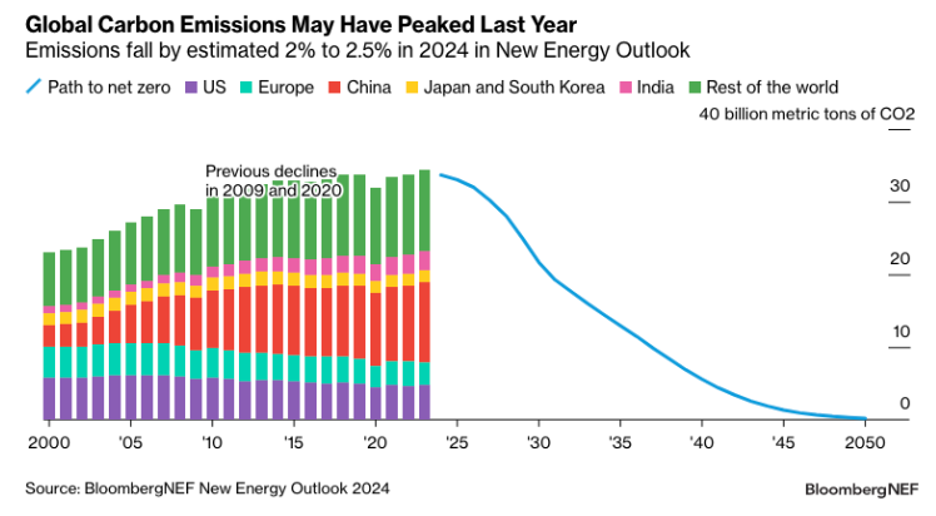

Bahkan, ini juga merupakan cara untuk mengatasi masalah inflasi yang kita lihat di AS. Jika Anda melihat sebagian besar kategori, jika teknologi telah menyentuhnya, maka akan terjadi deflasi. Pikirkan kualitas dan kekuatan komputer Anda, ponsel Anda selama 40 tahun terakhir, tetapi juga berlaku untuk panel surya, baterai.

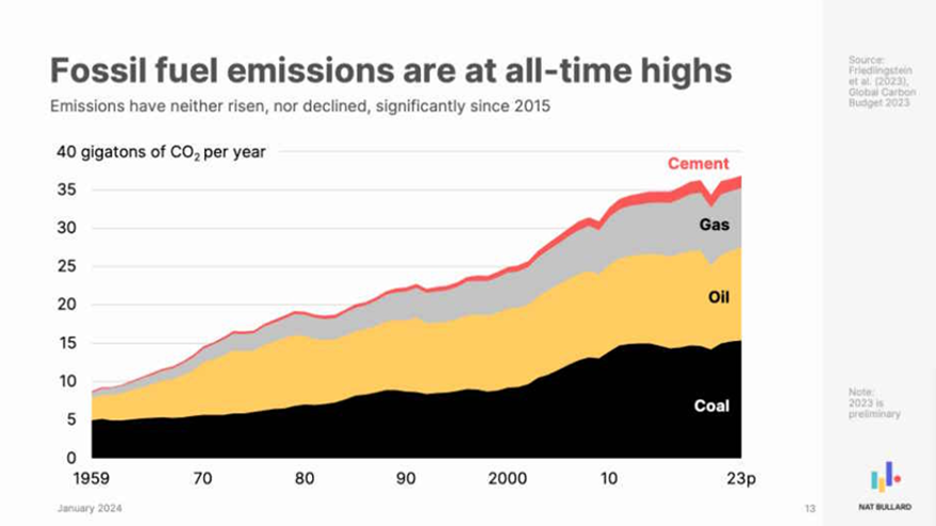

Harga panel surya telah terbagi 10 dalam dekade terakhir, untuk setiap dekade dari empat dekade terakhir. Itu adalah penurunan harga dibagi 10.000. Harga baterai dibagi 42 sejak tahun 1991.

Mereka benar-benar turun 50% dalam setahun, sebagian besar karena kelebihan produksi. Di Cina, masih terus menurun dengan sangat cepat, yang menunjukkan bahwa kita akan memiliki solusi hijau, solusi teknologi untuk perubahan iklim. Meskipun saya mengikuti hal-hal geopolitik dengan hal-hal seperti Ergo dan hal-hal seperti Green Mantel, yang merupakan pertemuan atau dialog Neil Ferguson, hal tersebut tidak memengaruhi pengambilan keputusan akhir saya.

Saya ingin pergi dan menggunakan teknologi untuk memecahkan masalah dunia.

Jack: Anda akan selalu berinvestasi di bidang teknologi, terlepas dari situasi geopolitik, namun mungkin hal ini dapat berdampak pada tempat Anda melakukan investasi tersebut. Menurut Wikipedia Anda, yang saya tidak tahu apakah itu akurat, Anda dapat mengoreksi saya, sekitar 70% dari investasi Anda berada di AS dan 30% di seluruh dunia, termasuk Brasil, Prancis, Jerman, Inggris, Rusia, Cina, dan Turki. Apakah situasi geopolitik, persepsi Anda tentang ancaman, apakah sedemikian rupa sehingga Anda memiliki investasi di Alibaba, tentu saja di Tiongkok?

Jika Anda melihat sebuah peluang sekarang yang sama menjanjikannya dengan Alibaba, Anda tidak tahu bahwa peluang tersebut akan sesukses Alibaba, tetapi peluang tersebut sama menariknya dan sama memikatnya bagi Anda ketika Anda melihatnya seperti halnya Alibaba ketika Anda melihatnya dulu. Apakah Anda akan tetap melakukan investasi tersebut, atau apakah situasi geopolitik cukup mengerikan sehingga Anda mungkin akan berpikir dua kali untuk menulis cek tersebut? Selain itu, saya mungkin akan mengajukan pertanyaan tentang Rusia, dan saya berasumsi bahwa jawaban Anda pasti.

Fabrice: Anda sebenarnya benar. Hal ini menginformasikan di mana kami berinvestasi, dan sebagian besar tempat kami berinvestasi adalah AS dan Eropa Barat, tetapi kami dulu berinvestasi secara agresif di Turki, Rusia, dan Cina. Untuk alasan geopolitik, untuk alasan yang sangat berbeda, saya telah pindah dari ketiganya.

Kami menghentikan Rusia setelah Putin memutuskan untuk menginvasi Krimea, jadi saya pikir ini seperti tahun 2014. Kami adalah investor di perusahaan-perusahaan yang luar biasa di sana. Kami memiliki pasar B2B seperti Alibaba-nya Tiongkok.

Perusahaan ini didukung oleh Tiger Investor. Tentu saja, mereka ketakutan, dan memang benar. Tiba-tiba, perusahaan yang bernilai berapa pun, miliaran, tidak lagi memiliki penyandang dana, dan beberapa oligarki mengambil alih perusahaan tersebut dengan harga yang murah.

Kami jelas tidak berinvestasi di Rusia lagi. Cina, hal yang sama. Setelah Jokhma menghilang selama beberapa bulan, saya akan belajar bahasa Mandarin di Beijing Normal University.

Saya suka Cina. Saya menyukai kisah membawa satu miliar orang keluar dari kemiskinan. Deng Xiaoping adalah salah satu pahlawan saya dalam hal apa yang dia lakukan untuk memodernisasi Tiongkok.

Masalah dengan otokrasi dan kediktatoran adalah Anda hanya sebaik diktator Anda. Anda pasti melihatnya di Kekaisaran Romawi di mana Anda memiliki Augustus atau Marcus Aurelius dan Trajan, tetapi Anda juga memiliki Commodus dan Nero. Meskipun saya mencintai Deng Xiaoping, saya pikir Xi Jinping pada dasarnya tidak kompeten, tetapi berbahaya, berbahaya bagi dunia.

Dia memiliki pandangan yang salah tentang dari mana kekuatan suatu negara berasal, yang menurut saya juga berlaku untuk Putin, dan tidak percaya pada warisan dari apa yang telah dilakukan oleh Deng Xiaoping dan yang lainnya. Saya benar-benar percaya bahwa jika seseorang seperti Deng berkuasa saat ini di Tiongkok, kita tidak akan mengalami Perang Dingin II dan konflik yang terjadi antara AS dan Tiongkok, dan akan hidup berdampingan dengan lebih baik. Xi memiliki pandangan dunianya sendiri, yang bertentangan dengan pandangan saya, jadi tidak, saya tidak berinvestasi di Tiongkok lagi.

Turki, Erdogan, bagi saya melanggar warisan Ataturk. Ataturk adalah salah satu negarawan besar abad ke-20. Saya menyukai apa yang dia lakukan dengan Turki dan bagaimana dia mereformasi dan memodernisasinya.

Erdogan bukan hanya dari perspektif politik, tetapi juga dari perspektif makro. Ia percaya bahwa mencetak lebih banyak uang akan menurunkan inflasi. Kita telah melihat dampaknya terhadap mata uang.

Kami memiliki investasi yang luar biasa di Turki dan perusahaan-perusahaan seperti Trendule, yang bagaikan Amazon-nya Turki. Masalahnya adalah ketika Anda mengalami inflasi sebesar itu, lira mendevaluasi sehingga meskipun Anda meningkatkan pendapatan Anda dalam bentuk dolar, pada akhirnya, Anda masih menyusut. Bahkan jika Anda menggandakan pendapatan Anda dari tahun ke tahun dalam bentuk dolar, depresiasi mata uang lebih besar pengaruhnya.

Saya menggunakan lensa geopolitik untuk memutuskan di mana saya akan berinvestasi, dan Anda benar. Saat ini saya tidak hanya menghindari ketiga negara tersebut, tetapi juga Tiongkok, Rusia dan Turki.

Jack: Mengerti. Terima kasih. Sebelumnya, Anda telah menyebutkan beberapa investor yang masuk ke dunia modal ventura.

Anda mengatakan Tiger Global, CO2. Saya menganggapnya sebagai hedge fund, yang secara tradisional mengelola hedge fund dengan posisi long atau short, mengambil taruhan ekonomi makro, bukan modal ventura, tetapi kemudian mereka kemudian memasuki modal ventura, dan Anda telah menyinggungnya. Persepsi saya adalah mereka menulis cek tanpa melakukan uji tuntas, dan mereka adalah turis, kata saya, bukan kata Anda.

Ceritakan kepada kami, bagaimana Anda mengamati masuknya mereka ke dunia modal ventura selama 10 tahun terakhir? Beri kami sedikit lebih banyak warna tentang keterlibatan mereka pada puncak valuasi masalah gelembung tahun 2020 dan 2021, dan di mana mereka sekarang? Apakah mereka masih menulis cek?

Sudahkah mereka menuliskannya? Apakah mereka telah belajar dari kesalahan mereka, atau apa yang sedang terjadi?

Fabrice: Pertama-tama, banyak dari mereka yang sebelumnya adalah investor di bidang teknologi. Mereka memiliki sejarah. Hanya saja, mereka meningkat pesat selama masa gelembung, atau gelembung 21.

Orang-orang yang merupakan investor yang paling adil dalam cuaca adalah orang-orang crossover. Gagasan mereka adalah kami masuk ke perusahaan tertutup dengan valuasi yang tinggi, karena tentu saja, pasar publik, dan kami akan menjadi investor di dalam diri Anda saat Anda go public, dan kami adalah investor pasar publik. Masalahnya, saya rasa mereka tidak memahami bagaimana pasar swasta bekerja, dan banyak dari perusahaan-perusahaan ini yang belum siap.

Begitu pasar berubah, dan pasar umum juga berubah, sebagian besar dari mereka pergi. Sekarang, saya tidak terlalu mengikuti perkembangannya, karena ini jauh lebih lambat daripada tempat saya bermain biasanya, meskipun mereka adalah pembeli di perusahaan saya. Sering kali, ketika saya merasa valuasi ini terlalu tinggi, ada jalan baru yang terjadi, bisakah kita melakukan secondary?

Mereka ingin memiliki lebih banyak, karena mereka bersaing satu sama lain, seperti SoftBank dan Tiger daripada alokasi kami, kami tidak berada dalam posisi untuk menjual posisi kami kepada mereka. Saya tidak tahu apakah mereka keluar, tetapi mereka pasti telah mengurangi operasi mereka, dan mungkin mereka akan masuk lagi, tetapi sejujurnya, saya tidak mengikutinya. Saya rasa SoftBank masih cukup aktif, meskipun mungkin mereka memiliki dana yang berbeda untuk Geos yang telah dikonsolidasikan, tetapi saya tidak melihat mereka sebanyak itu.

Saat ini, usaha masih dalam masa penghematan. Seperti yang saya katakan, kami masih mengalami penurunan 70% dari puncak ke lembah di sisi ventura, dengan banyak LP yang masih merasa terlalu banyak dialokasikan untuk ventura dan swasta, sehingga sulit untuk mengumpulkan dana, dan akibatnya, GP tidak memiliki banyak modal untuk digunakan.

Jack: Apa yang Anda rasakan sebagai bagian terbawah dari modal ventura 2022? Saham-saham teknologi yang diperdagangkan secara publik turun, seperti yang Anda katakan, 80%, 90%. Namun, seperti apa penemuan harga di dunia ventura, dan seperti apa tahun 2023, dan di mana kita sekarang?

Fabrice: Menurut saya, akhir 22 hingga Q1, 24 sangat buruk. Sungguh mengerikan, kecuali sebuah kisah tentang dua kota. Jika Anda adalah seorang AI, ini sangat luar biasa berbusa dan mengingatkan kita pada gelembung tahun 21.

Di hampir semua kategori, hasilnya sangat buruk. Sulit untuk menaikkan, putaran bawah, Anda membutuhkan lebih banyak daya tarik untuk menaikkan apa pun. Orang-orang ingin Anda mengumpulkan uang tunai selama dua atau tiga tahun, dll., kecuali AI. Jika Anda adalah perusahaan yang berhubungan dengan AI, rasanya Anda berada di puncak siklus hype. Sangat menarik, ketika sebagian besar teknologi berada dalam resesi yang sangat dalam, AI justru berada dalam gelembung yang gila. Sekarang, keduanya sudah sedikit terkoreksi.

Saya rasa kita sudah berada di puncak gelembung AI di bidang teknologi, dalam hal di mana orang-orang membesarkan perusahaan-perusahaan AI baru. Yang saya maksud bukan Game of Kings. Yang saya maksud bukan investor tipe AI terbuka.

Yang saya maksud adalah aplikasi AI dan perusahaan-perusahaan yang berkembang di sekitarnya. Kami melihat beberapa pemulihan dalam valuasi penemuan harga dan kemudahan untuk menyelesaikan putaran di sisi ventura, tetapi kami masih jauh, jauh, jauh dari normal. Ini masih lebih sulit daripada yang saya perkirakan.

Beberapa kategori sama sekali tidak disukai, seperti pengiriman makanan, misalnya, dan teknologi makanan secara umum, yang pada dasarnya, karena semua orang memesan makanan secara online pada masa bubble, perusahaan-perusahaan tumbuh lebih banyak dan penetrasinya semakin meningkat, dan orang-orang berharap hal tersebut menjadi hal yang normal. Ketika mereka menyusut lagi, itu dikalikan lima dan kemudian dibagi dua. Masalahnya adalah pembagian dua sangat menyakitkan sehingga kategori ini menjadi sangat tidak disukai.

Apa pun yang berhubungan dengan makanan, misalnya, pengiriman makanan, teknologi makanan sama sekali tidak disukai investor, dan itu akan memakan waktu cukup lama untuk pulih.

Jack: Apakah adil untuk mengatakan bahwa dalam dunia ventura, karena ini semua tentang pertumbuhan, jika sebuah perusahaan berhenti tumbuh, itu adalah hal terburuk yang dapat dilakukan perusahaan dari sudut pandang investor? Apakah itu adil untuk dikatakan atau tidak?

Fabrice: Tergantung pada panggungnya. Jika Anda masih dalam tahap awal, tentu saja. Jika Anda berada di tahap akhir dan Anda mengambil satu tahun di mana Anda tumbuh 10%, 20%, tetapi Anda memperbaiki ekonomi unit Anda, sehingga Anda beralih dari membakar 100 juta menjadi impas, itu sebenarnya tidak masalah.

Jika Anda adalah perusahaan tahap awal atau perusahaan tahap awal, Anda tidak berkembang, maka ya, itu adalah hukuman mati, karena kami bukan investor PE. Kita perlu menanggung 10x atau lebih. Jika Anda tidak berkembang, Anda tidak akan berhasil.

Pada tahap awal, tentu saja, hal itu benar.

Jack: Bagaimana dengan modal ventura kripto dan kripto? Seberapa jauh keterlibatan Anda dalam hal itu? Ceritakan kepada kami bagaimana Anda pertama kali mengetahui tentang kripto.

Fabrice: Saya seorang gamer. Saya memiliki GPU yang sangat kuat. Sebagai latihan intelektual, saya menambang Bitcoin di GPU saya pada tahun, saya tidak tahu, 2010, 2011, sangat, sangat, sangat awal.

Sebagai investor ventura, spesialisasi saya adalah bisnis efek jaringan dan pasar. Crypto memiliki efek jaringan yang luar biasa mendalam. Jika Anda memikirkan analogi sistem operasi seperti Microsoft Windows, ada efek jaringan yang luar biasa karena begitu Anda memiliki pengembang di platform dan alat pengembang, orang membuat aplikasi karena mereka memiliki aplikasi, lebih banyak orang yang mendapatkannya, dan seterusnya dan seterusnya.

Hal yang sama terjadi pada lapisan pertama, jadi Solana atau Ethereum, dan kemudian orang-orang membangun aplikasi ini sendiri atau pasar. Jika Anda memikirkan sesuatu seperti Uniswap, ini adalah pasar di mana likuiditas penting. Anda perlu mencocokkan penawaran dan permintaan.

Ini mengikuti dinamika yang sama persis dengan Alibaba atau eBay atau Airbnb dan semua jenis bisnis ini. Kami mulai berinvestasi di sisi privat kripto pada awal tahun 2016 atau 2017. Kami sekarang memiliki, menurut saya, 70 investasi kripto di sisi swasta, yang merupakan sekitar 10% dari dana kami.

Kami berada di awal Figment dan investor awal di Animoca dan beberapa perusahaan lapisan infrastruktur dasar dan perusahaan aplikasi di bidang ini. Kami adalah investor awal. Kami terus menjadi investor di bidang ini.

Selain itu, karena banyak aplikasi kripto, nilainya bertambah pada token dan bukan pada ekuitas, kami memutuskan untuk mulai berinvestasi pada token sebagai investor ventura, yang berarti kami menghargai tim, kami menghargai tokenomics, kami menghargai perusahaan, dan kami membeli token, dan kami pegang. Kami bukan dana lindung nilai. Kami tidak berdagang.

Kami tidak melakukan, tetapi kami hanya membeli dan menahan. Kami membeli 30 token, yang mana, kami menggunakan 10% dari dana terakhir kami, yang merupakan dana sebesar $290 juta, jadi $29 juta, tetapi hari ini nilainya, saya tidak tahu, $50 juta. Itu menjadi sangat besar.

Kami menyadari bahwa sebagai dana ventura AS, batasan untuk memiliki kripto likuid cukup tinggi. Kami bukan RIA, sehingga kami hanya bisa memiliki 20% dari buku kami yang bersifat publik dan sekunder, dan kami juga membeli banyak buku sekunder. Sulit bagi kami untuk mendaur ulang.

Ini sulit, dan di AS, membeli token apa pun adalah ilegal. Di AS, adalah ilegal untuk mempertaruhkan banyak token, jadi Anda meninggalkan banyak hasil di atas meja. Apa yang baru saja kami lakukan beberapa minggu yang lalu adalah kami memisahkan aset kripto likuid kami ke dalam dana tersendiri.

Ini disebut Trident Liquid. Kami mengambil seluruh tim kripto cair FDA dan memasukkannya ke dalam dana sendiri. Kami mengunggulkannya dengan $50 juta atau berapa pun itu, saya tidak tahu apakah itu $45 atau $50 yang kami masukkan, dan sekarang itu menjalani kehidupannya sendiri.

Faktanya, saat ini saya sedang menyelenggarakan konferensi kripto Trident Liquid dengan sejumlah manajer kripto cair di sini, di Turks dan Caicos. Itulah hal berikutnya yang telah kami lakukan di sisi kripto. Kemudian yang ketiga adalah kami memiliki program studio di mana kami membangun perusahaan, dan saya membangun perusahaan kripto dalam beberapa tahun terakhir yang sekarang menjadi terkenal, pada dasarnya.

Itu Midas? Itu adalah Midas. Ceritakan kepada kami tentang hal itu.

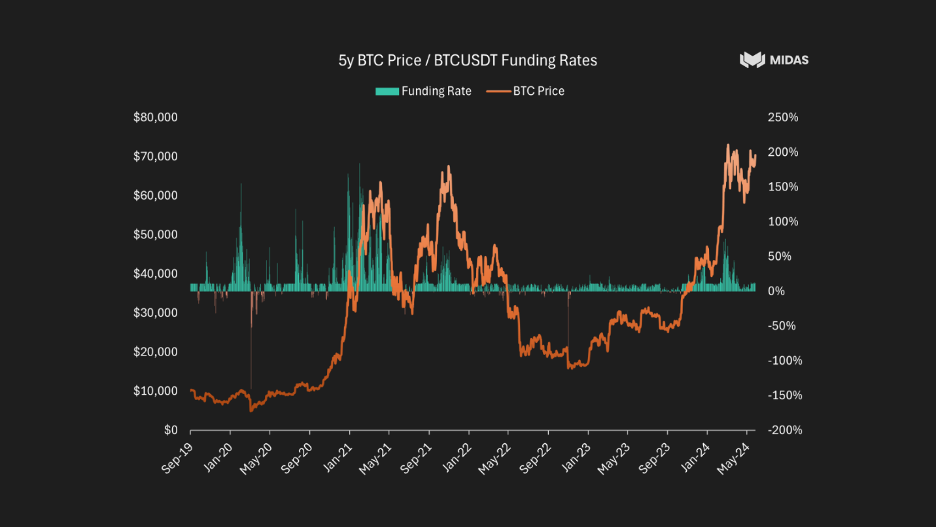

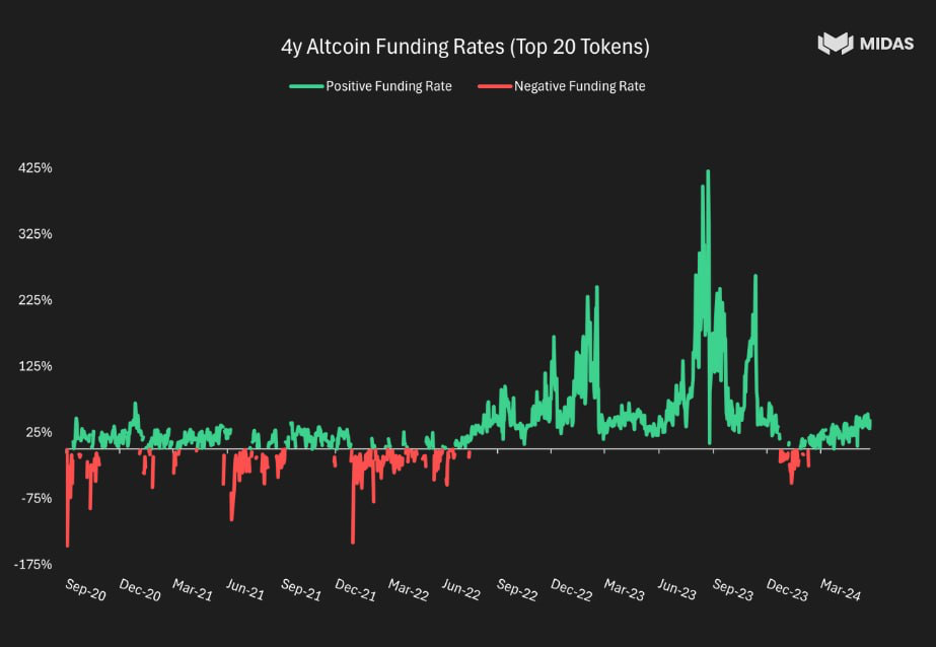

Setelah analisis makro saya pada tanggal 21, jelas bagi saya bahwa ketika suku bunga naik, kita akan mengalami bearish, musim dingin kripto, jika Anda mau, seperti yang telah kita lihat sebelumnya. Apa yang saya jelaskan sebelumnya di ruang ventura, di mana kita berada di pasar bearish total di 22, 23, dan Q1, 24, yang mulai berbalik, lebih-lebih lagi di ruang kripto likuid, karena kripto, apa pun tesis bullish di sekitarnya, pada akhirnya adalah aset risiko, dan mungkin merupakan aset risiko utama. Ini benar-benar berkorelasi negatif satu lawan satu dengan suku bunga AS.

Saya dapat memberitahu Anda bahwa puncak kripto adalah sehari sebelum suku bunga AS mulai naik. Maret 2022? Tidak, saya pikir yang pertama atau setidaknya pengumuman tarif pertama adalah tanggal 21 November.

Pada dasarnya, segera setelah suku bunga mulai naik, kripto mulai turun. Itu turun secara besar-besaran. Sebagian besar turun 90%, 95%.

Banyak proyek yang mati. Tentu saja, banyak proyek yang hanya berupa meme, koin, dan tidak benar-benar layak. Hal ini membuat saya dan mitra saya, dan saya akan bercerita tentang dia sebentar lagi, untuk memikirkan, oke, apa itu kasus penggunaan kripto?

Apa kegunaan dari kripto? Mengabaikan emas digital, Bitcoin, yang tidak masalah, tetapi tidak apa-apa jika Anda membutuhkan produk tabungan dan Anda berada di Argentina dan Anda menghadapi inflasi, tetapi di AS, tidak terlalu berguna. Pada akhirnya, satu kasus penggunaan, satu kasus penggunaan pasar massal sebenarnya adalah koin yang stabil.

Koin stabil, USDC dan USDT, merupakan kombinasi dari alat tukar dan alat pembayaran serta penyimpan nilai dan sangat berguna. Sekali lagi, tidak terlalu berguna di AS atau Eropa Barat, di mana Anda memiliki mata uang yang cukup stabil, tetapi di Argentina, di Afrika, di sebagian besar negara, sangat berguna. Bahkan di bagian bawah pasar bearish, ada sekitar 130 miliar koin yang stabil.

Analisis saya adalah, kita tidak lagi berada di lingkungan dengan suku bunga nol. Suku bunga dana jangka panjang FED tidak akan menjadi 0%. Mungkin bukan lima seperempat, mungkin 300 basis poin, 200 basis poin, tetapi bukan nol, dalam hal ini koin stabil tanpa hasil, seperti USDC dan USDT, tidak masuk akal.

Saat ini, Anda memiliki Tether dan kemudian USDC, di mana Anda memberi mereka 100 USD, mereka pergi dan membeli T-bills, mereka menghasilkan lima seperempat, Anda mendapatkan nol. Saya merasa itu tidak masuk akal. Harus ada koin stabil yang menghasilkan koin yang stabil.

Ngomong-ngomong, gagasan bahwa kita membayar di dunia keuangan tradisional dengan rekening giro dan rekening tabungan, perbedaan rekening giro, sebenarnya adalah entri buku besar di bank untuk memaksimalkan keuntungan bank. Ini bukan cara yang seharusnya. Sebenarnya, ada alasan mengapa Anda tidak bisa mengendapkannya dalam bentuk T-bills atau mengendapkannya di rekening tabungan Anda.

Ini hanyalah sarana bagi bank untuk memaksimalkan keuntungan. Saya seperti, oke, jelas, kripto adalah ruang yang sangat diatur. Pertanyaan yang saya ajukan kepada mitra saya, dan saya akan ceritakan kepada Anda sebentar lagi, adalah seperti, apakah ada cara yang legal untuk memiliki koin stabil yang menghasilkan imbal hasil di mana kami dapat memberikan sebagian besar imbal hasil kepada pengguna akhir?

Dia berasal dari Goldman Sachs, namanya Dennis. Kami telah bekerja sama dalam mendaftarkan kendaraan, kami telah membeli 200 juta dalam bentuk treasury, kami telah melalui pendaftaran SEC. Kami menyadari bahwa sebenarnya, di Jerman, mereka memiliki kerangka hukum obligasi pembawa di mana pada dasarnya, mereka melakukan KYC dan AML pada penerbitan penebusan, tetapi semua transaksi penandatangan tidak.

Sejauh kami dapat menerbitkan token keamanan yang memiliki imbal hasil, di mana kami melakukan KYC dan AML pada saat penerbitan penebusan, tetapi semua transaksi penandatangan tidak, KYC dan AML, yang berarti Anda dapat berintegrasi dalam DeFi, dan Anda dapat melakukan perdagangan panjang, dll. Hal itu sangat masuk akal. Kami membutuhkan waktu cukup lama karena Anda harus menjadi patuh Mifit, Anda harus disetujui oleh regulator Eropa, kami harus patuh pada saya, tetapi kami akhirnya membangun perusahaan bernama Midas, di mana produk pertama disebut MT Bill.

Ini adalah T-bill tokenized jarak jauh yang sepenuhnya sesuai dengan peraturan, yang dapat Anda gunakan untuk melakukan banyak hal, termasuk kami terintegrasi dalam brankas pinjaman seperti Morpho, di mana Anda dapat meminjam atau meminjamkannya. Karena tentu saja, jika Anda akan meminjamkan uang, Anda sebaiknya memiliki agunan yang memberikan imbal hasil. Dan pada saat harga DeFi lebih rendah daripada harga T-bill, Anda dapat melakukan perdagangan long leverage, dan Anda dapat menghasilkan 15-20% dari T-bill Anda.

Dan kami sedang dalam proses untuk meluncurkan dengan menggunakan kerangka hukum yang sama, yaitu perdagangan berbasis delta netral. Jadi, dalam produk yang disebut N-basis. Jadi apa yang telah terjadi, perusahaan yang mungkin paling sukses tahun lalu di dunia kripto adalah perusahaan bernama Athena, yang merupakan perusahaan tercepat yang mengumpulkan 3 miliar aset.

Dan apa yang terjadi di pasar bullish? Jadi, saya ingin Midas menjadi perusahaan kripto yang aman bagi konsumen dan menawarkan produk investasi kelas institusional yang dapat digunakan di pasar bearish dan pasar bullish. Jadi, pada pasar bearish, Anda memiliki produk T-bill, yang memberi Anda nilai T-bill, dan kemudian pasar bull yang dapat Anda gunakan untuk melakukan hal-hal menarik di DeFi.

Dan kemudian pasar bullish, Anda memiliki produk perdagangan dasar. Jadi cara kerjanya adalah, karena orang-orang percaya di pasar bullish bahwa Bitcoin, Ethereum, dan lainnya akan bernilai lebih tinggi di masa depan daripada nilainya saat ini, apa yang Anda lakukan adalah membuat perdagangan dasar di mana Anda membeli spot, memiliki spot, dan menjual short untuk nilai masa depan. Dan karena itu, dan Anda menciptakan produk masa depan, karena itu, orang-orang sangat bullish, mereka berpikir BTC akan bernilai 100 ribu, 120 ribu, sejuta, apa pun itu di masa depan, Anda bisa mendapatkan spread itu.

Dan spread di pasar bullish bisa mencapai 50% per tahun. Karena jika Anda berpikir itu dua kali lipat, Anda bersedia membayar 50%. Sekarang, jelas bergerak naik dan turun berdasarkan ekspektasi orang di masa depan tentang di mana harga akan berada.

Tapi itu adalah produk yang akan kami luncurkan dalam beberapa minggu ke depan. Jadi Midas benar-benar merupakan produk keamanan tokenized kelas institusional yang sepenuhnya sesuai dengan peraturan, kebangkrutan jarak jauh, dengan dua produk utama, tokenized T-bills dan produk perdagangan berbasis token, produk perdagangan berbasis delta netral.

Jack: Jadi dalam program ini, kami berbicara banyak tentang keuangan tradisional. Jadi, perdagangan dasar yang telah kita bicarakan adalah shorting treasury futures dan menjadi long treasury. Yang Anda maksud adalah kripto yang setara dengan itu, yaitu menjual Bitcoin di masa depan dan memiliki Bitcoin yang sebenarnya.

Tepat sekali. Dan alasan mengapa hal itu akan menjadi perdagangan yang menguntungkan adalah karena semua orang sangat optimis dengan Bitcoin sehingga mereka hanya membeli Bitcoin futures. Tepat sekali.

Fabrice: Dan oleh karena itu, dan perdagangan dalam bull, saat ini, hanya menghasilkan, maksud saya, hanya 15% atau lebih. Tetapi seperti beberapa bulan yang lalu, ketika orang-orang benar-benar bullish, imbal hasilnya sekitar 50%. Dan produk futures abadi benar-benar merupakan penemuan kripto yang harganya berubah setiap delapan jam atau lebih.

Tetapi orang-orang menyukai leverage dalam bisnis ini atau di dunia kripto, dan ada banyak degens. Jadi ini adalah perdagangan yang sangat menguntungkan. Sekarang, ini hanya berlaku di pasar yang sedang naik, bukan?

Seperti itu pasti tidak akan berhasil di pasar bearish, tetapi di pasar bearish, maka Anda beralih ke produk tokenized T-bill yang hanya menjadi tabungan Anda, produk tabungan yang aman sampai Anda merasa lebih bullish. Dan pekerjaan perdagangan itu, kedua produk ini adalah alat fundamental yang harus digunakan oleh orang-orang yang ingin berada di DeFi dan ekosistem kripto.

Jack: o MT-bill sudah aktif, M-basis sedang dalam proses.

Fabrice: Benar. MT-bill sudah aktif, M-basis akan aktif dalam waktu kurang lebih satu bulan. Saat ini, ya, pada dasarnya kami sedang merundingkan manajer aset mana dari tiga manajer aset yang akan kami ajak bekerja sama untuk melakukan semua perdagangan.

Jack: Mengerti. Jadi di dunia keuangan tradisional, Maret 2020, The Fed menurunkan suku bunga menjadi nol dan suku bunga di seluruh kurva menjadi nol, melakukan banyak pelonggaran kuantitatif, yang secara tidak langsung membanjiri sistem perbankan dengan cadangan. Dan akhirnya banyak sekali deposito yang tercipta.

Jadi bank-bank memiliki banyak aset dan ada banyak sekali deposito NIB yang tidak berbunga dalam sistem perbankan. Dan, Anda tahu, Anda bisa mendapatkan enam basis poin, tetapi Anda tidak terlalu peduli karena nol, enam basis poin, siapa yang peduli? Dan pada tahun 2022, ketika suku bunga naik, terjadi transformasi besar-besaran, eksodus uang di luar deposito yang tidak berbunga ke dalam reksa dana pasar uang untuk mendapatkan imbal hasil sebaik deposito yang berbunga.

Jadi tesis Anda pada dasarnya adalah dunia kripto akan mengalami transformasi dan uang akan keluar dari koin stabil tanpa bunga seperti tether atau circle USDT atau USDC dan masuk ke instrumen dengan imbal hasil.

Fabrice: Benar. Apakah itu tergantung pada selera risiko Anda, hanya T-bills atau produk jenis perdagangan dasar. Tentu saja.

Dan itu masuk akal, bukan? Saat ini, Tether adalah satu-satunya perusahaan paling menguntungkan di dunia berdasarkan jumlah karyawan. Itu tidak masuk akal.

Ya. Jadi Tether, dan saya ingin berbagi pengalaman saya tentang hal ini, mendengar, Anda tahu, beberapa hal yang skeptis tentang Tether dan juga mengatakan, lihat, jika mereka memiliki semua uang, 60 miliar atau sekarang sudah lebih dari seratus miliar dolar, mengapa mereka tidak diregulasi saja? Mengapa mereka tidak diaudit saja dan menunjukkan bahwa mereka memilikinya?

Mereka merilis pengesahan ini. Cukup menarik, lucu untuk mengungkapkan bagaimana hal ini tidak pernah berakhir seperti yang Anda pikirkan. Saya ingat pernah mendengarkan podcast yang sangat populer di mana Sam Baikman Freed ditanyai oleh jurnalis yang sangat baik, ada apa dengan Tether?

Apakah Tether merupakan penipuan? Apakah Tether akan meledak? Tentu saja, Tether masih ada di sini dan kerajaan Sam Baikman Freed telah runtuh dan dia dipenjara.

Fabrice: Jika ada lubang di neraca rekening bank Tether karena uang yang mereka cetak akhir-akhir ini, saya yakin mereka telah menutupnya.

Ya. Karena mereka hanya memiliki biaya yang sangat rendah dan mereka tidak membayar apa pun untuk deposito dan mereka mendapatkan suku bunga, yang sekarang mencapai 5,3%. Tepat sekali. Mengerti.

Dan kemudian Circle, USDC, ceritakan kepada saya tentang hal itu karena, Anda tahu, saya menganggapnya sebagai, oke, kami akan melegitimasi koin yang stabil, kami akan diaudit, kami akan berada di darat. Jadi mereka memiliki Departemen Keuangan AS, tetapi saya pikir mereka juga mungkin memiliki sesuatu dalam bentuk uang untuk melawan dana. Saya tahu pasti bahwa mereka memiliki deposito di Silicon Valley Bank.

Jadi, ada de-pegging pada bulan Maret 2023 karena ada kekhawatiran tentang, apakah ini akan kembali, apakah deposito ini bagus? Jelas mereka telah melampaui batas seperempat juta dolar. Pada akhirnya, semua deposito diblokir.

Fabrice: Menurut Anda, apakah Circle telah melakukan perbaikan, tetapi Anda hanya ingin- Ya, Circle jelas jauh lebih baik, tetapi mereka tidak dapat memberi Anda hasil karena jika mereka memberi Anda hasil, itu akan menjadi token keamanan dan mereka tidak ingin menjadi daftar keamanan di AS. Hal ini sebenarnya akan mengalahkan tujuan dari semua yang telah mereka bangun. Sekarang kami tidak tersedia di AS karena untuk alasan tersebut, kami adalah solusi yang diatur dalam kelas institusional, tetapi bukan di AS.

Dan mengingat apa yang ingin dilakukan Circle, saya rasa itu bukanlah jalan yang bisa mereka tempuh kecuali jika rezim regulasi AS mereka berubah secara dramatis. Dalam hal ini, ya, atau para petahana memiliki posisi yang lebih baik untuk melakukan hal ini dibandingkan kami. Secara teori, jawabannya adalah ya, tetapi secara regulasi, saya rasa mereka tidak dapat mengubah struktur yang mana pun, dan mereka tidak dapat menjadi yield bearing.

Dan SEC telah menyerang siapa pun yang telah mencoba memberikan hitungan imbal hasil dengan cukup agresif, mulai dari Coinbase hingga BlockFi, apa pun namanya.

Jack: Regulasi apa yang Anda terapkan dan di mana orang-orang dapat terlibat dengan tagihan MT?

Fabrice: Jadi mereka tidak bisa melakukannya di AS, tetapi di seluruh Eropa- negara mana pun selain AS dan negara-negara yang terkena sanksi. Jadi, kami diatur oleh regulasi Eropa, yang berarti Anda dapat membeli kami di mana saja dari Amerika Latin hingga Afrika. Maksud saya, di mana saja kecuali jika Anda terkena sanksi atau AS.

Mengerti. Lalu bagaimana dengan Cina? Saya pikir Tiongkok juga tidak boleh, tetapi saya bukan ahli regulasi.

Saya mungkin harus tahu jawaban dari pertanyaan itu. Bahkan, saya menduga jawabannya mungkin tidak.

Jack: Mengerti. Oke. Jadi, apakah aman untuk mengatakan bahwa AS memiliki tindakan keras terhadap kripto dan lebih keras, tidak terlalu lunak daripada kebanyakan negara lain di seluruh dunia?

Fabrice: Oh, tentu saja. Maksud saya, fakta bahwa apa yang telah kami lakukan di Eropa, yang sepenuhnya sesuai dengan peraturan, dan lain-lain, sebenarnya merupakan ilustrasi dari hal tersebut. Tidak ada- Apa yang kami tawarkan, maksud saya, anggap saja, kami membeli T-bills AS.

Hal ini sangat bagus untuk pemerintah AS. Kami membiayai utangnya. Anda akan berpikir bahwa ini adalah salah satu produk yang mereka sukai, namun ilegal di AS.

Maksud saya, ini konyol. Jadi, AS sangat konservatif dan terbelakang, dan saya ingin mereka, dan saya berharap pada suatu saat mereka menjadi lebih berpikiran maju. Sekarang, harus diakui, apakah ada banyak penipuan dalam kripto selama bertahun-tahun?

Tentu saja. ICO, koin meme, hal-hal yang tidak memiliki nilai dasar, tetapi bukan berarti mengatur seluruh kategori tidak ada. Artinya, jadilah regulator yang cerdas.

Masalahnya adalah, sayangnya, para regulator tidak terlalu kompeten dan atau pintar. Jadi, saya ingin regulasi yang lebih cerdas di AS di mana Anda benar-benar dapat mencegah kasus penggunaan yang curang dan tetap memungkinkan adanya inovasi. Dan saya berharap hal itu akan terjadi pada suatu saat nanti.

Secara historis, AS telah menjadi pusat inovasi yang membahagiakan. Dan banyak inovasi kripto yang sebenarnya ada di New York di negara bagian yang sebenarnya, sebagian besar aktivitasnya sebenarnya ilegal. Jadi ini cukup aneh.

Kami memiliki konsensus di sana. Ada begitu banyak perusahaan kripto lainnya, namun Anda tidak diizinkan untuk beroperasi. Jadi ini sangat aneh.

Jack: Jadi Anda mengatakan bahwa Anda patuh pada peraturan dan jauh dari kebangkrutan. Beritahu kami apa maksudnya, karena seperti yang Anda rujuk sebelumnya di dunia kripto, terutama pada tahun 2020, 2021, dunia kripto penuh dengan protokol yang menghasilkan 10%, 20%, 30% yang tampaknya memiliki risiko rendah atau tersirat memiliki risiko rendah. Jadi, Anda sebenarnya mengatakan bahwa Anda memiliki sekuritas Treasury AS, yang merupakan sekuritas paling tidak berisiko di dunia, yaitu Treasury bills.

Fabrice: Ya. Jadi kebangkrutan jarak jauh, artinya jika kami bangkrut, aset Anda adalah milik Anda. Dan karena kami memiliki aset yang mendasari atau T-bills, Anda memiliki aset Anda sendiri.

Jadi, meskipun perusahaan bangkrut, Anda masih memiliki akses, Anda masih memiliki aset yang mendasarinya dan Anda dapat memperoleh kembali aset tersebut. Jadi, satu-satunya risiko yang Anda ambil adalah gagal bayar pemerintah AS. Jadi risiko T-bill yang sebenarnya.

Jadi kami tidak ikut campur, dana tersebut bukan atas nama kami sendiri. Uang tersebut sebenarnya ada di dalam dompet Anda sendiri. Ini tidak seperti SBF, jika Anda mau, dan ketika mereka melakukan FTX, di mana pada dasarnya mereka bermain dengan uang klien.

Dan jika mereka bangkrut, mereka akan kehilangan uang klien mereka. Jadi kebangkrutan jarak jauh adalah sesuatu yang cukup jarang terjadi di dunia kripto, tetapi seharusnya, menurut saya, menjadi norma di mana meskipun Anda bangkrut, klien memiliki aset yang mendasarinya dan mereka dapat memperolehnya kembali.

Ya. Dan dalam kebangkrutan jarak jauh, di dunia pialang TradFi, saya pikir pemahaman saya adalah jika Anda memiliki akun tunai, yang berarti Anda hanya membeli sekuritas dengan uang yang benar-benar Anda miliki, yang paling umum terjadi, Anda tahu, jika Morgan State, jika Anda memiliki perdagangan yang dimiliki oleh Morgan Stanley, jika Morgan Stanley bangkrut, yang tidak akan terjadi, sangat, sangat kecil kemungkinannya, tetapi jika terjadi, dan Anda memiliki akun tunai, Anda tetap, dan Anda memiliki Apple, Anda tetap memiliki saham Apple. Tetapi jika Anda memiliki akun margin, ini menjadi sedikit lebih murah. Apakah itu sama dengan kripto?

Dan saya bahkan tidak tahu apakah saya benar tentang hal itu.

Fabrice: Dalam dunia kripto, banyak protokol di luar sana yang tidak, hanya saja tidak bisa dibatalkan. Jadi jika protokol itu gagal, Anda akan kehilangan aset Anda. Jadi kami telah memastikan bahwa Anda memiliki aset Anda sendiri, apa pun yang terjadi pada kami.

Dan Anda tidak melakukan margin dengan kami, bukan? Misalnya, Anda mungkin meminjam dari pihak ketiga, seperti Morpho, tetapi Anda tidak meminjam dari kami. Kami adalah penerbit utama, kami adalah penerbit utama.

Seperti Anda datang kepada kami untuk asuransi primer atau penebusan.

Jack: Oke. Mengerti. Dan jenis pinjaman seperti apa yang akan dilakukan orang dengan MT?

Tetapi apakah mereka akan meminjam koin stabil atau meminjam kripto atau apa?

Fabrice: Jadi, itu tergantung pada apa yang ingin Anda lakukan, bukan? Seperti jika Anda sangat lama menggunakan ETH atau BTC, yang dapat Anda lakukan adalah Anda, alih-alih menyetor MT Anda, nah, jika Anda pergi ke brankas yang tepat, jadi jika kami memiliki brankas likuiditas yang tepat, tergantung pada kursnya, yang paling mudah untuk dilakukan adalah Anda pergi ke Morpho. Katakanlah orang-orang berada dalam lingkungan bearish di mana tingkat DeFi rendah.

Anda menyetor tagihan MT, Anda meminjam USDC atau Tether dengan harga 2%, dan kemudian Anda membeli tagihan MT dengan harga 5,5%. Dan kemudian Anda tetap, dan Anda bisa, karena pemerintah AS, volatilitas pada T-bills adalah nol. Sehingga Anda dapat melakukan LTV mungkin 90%.

Jadi Anda menaruh seribu dolar, Anda meminjam 900 dolar dengan bunga dua kali lipat, saya mengarang tarifnya karena saat ini sedang tinggi, tetapi dengan bunga 2%. Dengan itu, Anda membeli tagihan MT yang memimpin lima dan seperempat. Anda menyetor $900 dan kemudian Anda meminjam 810 pada dua kali lipat dan Anda terus mengulanginya.

Jadi, Anda menggunakan leverage 10 banding satu, katakanlah kita berada di 90%. Dan lima seperempat Anda menjadi 15 atau 20. Jadi itu adalah salah satu contoh kasus penggunaan.

Dan Anda bisa mendapatkan perdagangan panjang yang sangat menguntungkan. Kasus penggunaan lainnya adalah jika Anda ingin menjadi jaminan untuk sesuatu, daripada Anda memposting USDC atau USDT sebagai jaminan, menempatkan tagihan MT sebagai jaminan lebih baik karena nilai jaminan Anda meningkat dari waktu ke waktu karena Anda mendapatkan bunga. Jadi, jika Anda memiliki jaminan untuk meminjam apa pun, BDC, ETH, apa pun, Anda masih lebih baik menggunakan tagihan MT daripada USDC sebagai jaminan.

Jack: Pemahaman saya adalah bahwa treasury bills adalah instrumen tanpa kupon. Dengan kata lain, jika suku bunga 4%, Anda membeli treasury bill satu tahun. Ini bukan berarti Anda membayar 4% per tahun setiap kuartal atau semacamnya.

Anda cukup membelinya seharga 96 dan menukarkannya dengan satu dolar. Bagaimana aspek tersebut berlaku untuk tagihan MT? Apakah hal yang sama juga terjadi pada saat tagihan MT terapresiasi atau apakah pemegang tagihan MT benar-benar dibayar bunga tidak seperti pemegang tagihan treasury?

Fabrice: Jadi, Anda memiliki banyak cara untuk mendesain token Anda. Anda bisa menjadi sesuatu yang disebut rebasing. Jadi, artinya Anda membeli, selalu bernilai satu dan bunganya berarti Anda mendapatkan lebih banyak, atau bisa juga terakumulasi, yang berarti bunganya bertambah sedikit demi sedikit dan terus bertambah.

Jadi kami, untuk sejumlah alasan, kami memilih untuk melakukan akumulasi. Jadi nilainya terus bertambah. Jadi, Anda memiliki satu dolar, kemudian menjadi lima dolar, kemudian menjadi 11 dolar, dan pada dasarnya terus naik.

Jadi, nilainya meningkat, terakumulasi dalam nilai.

Jack: Jadi ini sama dengan tagihan perbendaharaan? Ya. Ya.

Jadi, setiap hari, tingkatkan saja nilainya sedikit saat digulung dan ditarik. Benar. Mengerti.

Menarik. Baiklah, oke. Jadi, hal berikutnya yang Anda luncurkan adalah M basis.

Adakah yang bisa Anda ungkapkan tentang rencana jangka panjang Anda untuk visi jangka panjang Anda untuk Midas?

Fabrice: Ya. Menurut saya, kita sedang berada di awal transformasi pasar keuangan. Pasar keuangan tradisional perlu diciptakan kembali, bukan?

Seperti caranya, bayangkan, tidak masuk akal bagi saya bahwa pada tahun 2024, jika saya ingin membeli saham Apple dan Anda ingin menjual saham Apple, kami menelepon bankir kami, mereka mengeksekusi perdagangan. Ada kustodian, broker, bankir, dan penyelesaiannya adalah T plus 72. Dan itu hanya terjadi selama jam kerja.

Maksud saya, itu tidak masuk akal, bukan? Seperti mengapa Anda tidak bisa melakukannya 24 jam sehari, tujuh hari seminggu tanpa perantara dalam waktu nyata? Jika saya mentransfer uang ke seseorang, tidak ada pelacakan waktu nyata.

Jadi, menciptakan aset yang ditokenisasi sebagai sarana untuk mengubah dunia keuangan menjadi dunia yang digital, terdigitalisasi, dan terjadi secara real-time, menurut saya adalah visi jangka panjang. Kita dapat dengan mudah menandai obligasi. Kita dapat dengan mudah menokenkan saham.

Sekarang, apakah ini benar-benar masuk akal mengingat di Barat, Anda dapat dengan mudah pergi ke Robinhood atau E-Trade? Belum tentu. Tetapi dari perspektif visi jangka panjang, kita perlu menemukan kembali rel sistem keuangan tradisional sehingga menjadi digital dan beroperasi 24 jam sehari, tujuh hari seminggu tanpa semua lapisan perantara dan biaya serta rel kripto atau cara untuk melakukannya.

Sekarang, pembayaran, saya menduga kita tidak akan menggunakan jalur kripto. Dan saya rasa kami akan meniru contoh Brasil dan Rusia dengan PIX dan UPI. Oh, Rusia, India.

Jadi India dengan UPI sebagai sistem pembayaran real-time yang sepenuhnya gratis yang bekerja antara konsumen dan konsumen, konsumen dan bisnis, bisnis dan pemerintah, B2B. Ini seperti segalanya. Dan gratis secara real time.

Dan itu luar biasa. Dan pada dasarnya, pajak pertukaran Visa MasterCard telah hilang. Dan hal ini telah menghasilkan inovasi yang luar biasa seperti transaksi mikro, model bisnis pada transaksi mikro, dan ledakan keuangan serta inklusi keuangan yang indah dan ajaib sehingga saya tidak sabar untuk menantikan hal tersebut terjadi di Barat.

Jadi, menurut saya, sesuatu seperti itu lebih mungkin untuk digantikan. Jadi saya pikir jalur pembayaran akan terus dikendalikan oleh pemerintah dan tidak akan berada di jalur kripto. Namun, dalam hal penyelesaian aset seperti obligasi dan sebagainya, tidak ada alasan untuk tidak menggunakan kripto.

Maksud saya, tentu saja, para petahana tidak menginginkannya, tapi itu sangat masuk akal. Jadi saya pikir kita akan menjadi tokenized selain mencoba untuk mengambil koin stabil yang tidak memberikan hasil. Kami akan menokenkan aset keuangan dunia nyata lainnya.

Jack: Jadi, Anda mengatakan bahwa Anda bullish terhadap tokenisasi aset dan penyelesaian, yang mana itulah yang dilakukan Midas, tetapi tidak pada pembayaran. Jadi, Anda tidak melihat ini sebagai pembayaran dan Anda tidak melihat kripto atau koin stabil memainkan peran besar di masa depan pembayaran. Saya tidak ingin menaruh kata-kata di mulut Anda.

Fabrice: Tidak, saya tidak mengatakan itu, bukan? Seperti aplikasi pembayaran yang berdekatan dengan kripto yang luar biasa seperti Dollar App. Dollar App memiliki rel kripto dan mereka melakukan lebih dari satu miliar pembayaran.

Jadi, mereka memungkinkan Anda untuk mentransfer uang dari AS ke Meksiko, peso ke dolar, dan sebagainya, seperti yang termurah sejauh ini dan lebih murah daripada yang lainnya dari segi transfer, dan sebagainya. Dan dari perspektif tersebut, ini revolusioner. Saya katakan, tetapi di dalam negeri, jadi lebih banyak hal, pembayaran untuk rel, yang tidak saya sukai di Barat adalah semua orang membayar dengan kartu kredit dengan Visa dan MasterCard dan American Express, dengan pajak efektif, tingkat pertukaran seperti, katakanlah, 0,8% hingga 3%, tergantung pada, Anda tahu, negaranya, kategorinya, pedagangnya, pengakuisisinya, dan lain-lain. Saya menduga bahwa jika Anda dapat memindahkannya ke dunia di mana nilainya nol, hal itu akan menghasilkan nilai yang luar biasa. Dan ada dua contoh negara di mana hal itu terjadi. Sekarang, bisakah saya membangunnya di atas kripto, terutama jika saya menggunakan sesuatu yang sangat murah seperti Solana?

Seperti apakah Solana pay dapat menjadi mekanisme pembayaran yang luar biasa? Jawabannya adalah ya. Dan PayPal melakukan itu, bukan?

Tepat sekali. Jadi, apakah saya pikir itu mungkin? Saya rasa jawabannya adalah ya.

Dan yang saya pikirkan adalah apa yang pemerintah bersedia untuk menyerahkan kendali dan apa yang menurut saya paling mungkin terjadi? Saya menduga bahwa jawaban yang lebih mungkin dalam hal hasil adalah sesuatu seperti UPI atau PICS, yang pada akhirnya dikontrol dan diatur oleh pemerintah, adalah apa yang terjadi dalam pembayaran daripada sistem pembayaran kereta api kripto. Saya tidak mengatakan hal itu tidak mungkin terjadi.

Saya hanya mengatakan secara probabilistik, saya menduga bukan itu yang akan terjadi, meskipun mereka akan memiliki peran dan peran yang berarti, terutama dalam hal pembayaran dan pertukaran antar negara dan sistem antar mata uang. Maksud saya, Dollar App, jika Anda belum pernah memainkannya, ini adalah 1L, D-O-L-A-R-A-P-P, luar biasa. Dan omong-omong, seluruh rel kripto dikaburkan.

Anda tidak menyadari bahwa ada komponen kripto di dalamnya. Ini baru saja dilakukan untuk Anda, dan itu indah.

Jack: Jadi UPI, Unified Payment Interface, apakah menurut Anda China juga memiliki itu dengan UnionPay?

Fabrice: Setara dengan Cina, yang besar, yang sebenarnya swasta, atau WePay, dari Tencent, dan Alipay dari Alibaba. Namun pemerintah membenci mereka, sehingga mereka menutup IPO tersebut. Dan keuangan, maksud saya, jadi saya adalah semut investasi, semut investasi yang sangat kecewa.

Jadi di Tiongkok, hal ini muncul dari pihak swasta, namun pemerintah membenci mereka dan berusaha melakukan yang terbaik untuk membunuh mereka dan menggantinya dengan yang setara dari dalam negeri. Tapi ya, saya ingin sesuatu seperti itu ada di AS. Sebuah jenis UnionPay atau- Ya, maksud saya, UPI.

Ya, UPI, jika kita bisa menyalin dan menempelkan UPI atau PIX dalam hal ini, saya akan sangat senang dan bahagia. Dan The Fed telah mencoba, sebuah produk yang disebut FedNow, tetapi hanya didukung oleh bank-bank regional, karena jelas banyak bank yang tidak ingin kehilangan interchange, yang merupakan bagian besar dari model bisnis, dan belum mencapai kesadaran publik. Tapi memang ada, tetapi belum benar-benar berhadapan dengan konsumen.

Jadi ada upaya ke arah itu, tetapi saya pikir itu akan memakan waktu satu dekade atau lebih untuk terjadi di Barat.

Jack: Jadi sejak IPO di tahun 2000-an, Visa dan MasterCard telah menjadi saham yang berkinerja sangat baik karena mereka memiliki bisnis yang berkualitas tinggi. Dan jika mereka melanjutkannya, kemungkinan besar mereka akan memiliki bisnis yang berkualitas tinggi. Kedengarannya seperti Anda berpikir bahwa masa-masa terbaik perusahaan-perusahaan itu sudah berlalu?

Fabrice: Yah, mereka belum tentu karena mereka memiliki banyak peraturan dan kekuasaan, dan saya yakin mereka akan melawan ini sampai titik darah penghabisan, bukan? Hal seperti ini adalah hal terakhir yang mereka inginkan terjadi. Dan tempat-tempat di mana hal itu terjadi, penetrasi kartu kreditnya rendah, bukan?

Jadi, saya rasa alasan mengapa mereka tidak terlalu memperjuangkannya pada akhirnya di Brasil dan India adalah karena tidak banyak orang yang cukup kaya untuk memiliki kartu kredit dan memiliki skor kredit yang baik untuk membenarkan kepemilikan kartu kredit. Sehingga Anda dapat membangun jalur pembayaran kredit independen yang benar-benar baru. Di sini, di mana ada seorang petahana, dua petahana, saya menduga ini akan sangat, sangat sulit.

Jadi, jika saya harus bertaruh, saya akan mengatakan bahwa hal ini tidak akan terjadi dalam dekade mendatang dan mereka tetap menjadi rel pembayaran utama. Jadi saya jelas tidak kekurangan dana dalam jangka pendek, tidak juga dalam jangka panjang, tetapi saya tidak akan menjadi investor. Saya lebih suka hal-hal yang berjalan dari nol hingga seribu, hal-hal yang sudah mapan.

Benar. Hanya karena Anda berpikir bahwa akan menjadi hal yang baik bagi Amerika jika kita memiliki UPI, tetapi Anda berpikir bahwa itu akan menjadi hal yang baik, bukan berarti bahwa hal tersebut akan terjadi. Oh ya.

Fabrice: Ada banyak hal yang akan baik untuk Amerika. Kita harus memiliki kebijakan imigrasi yang jauh lebih terbuka dan kebijakan imigrasi untuk low skilled dan high skilled, karena hal ini akan meningkatkan kesejahteraan nasional kita dan meningkatkan demografi kita secara dramatis. Kita seharusnya memiliki sistem pajak yang lebih sederhana dengan pajak tetap.

Maksud saya, ada begitu banyak hal yang harus Anda miliki yang tidak kami miliki. Jadi ada perbedaan antara angan-angan yang saya pikir akan terjadi. Saya rasa itu tidak akan terjadi dalam waktu dekat.

Jack: Jadi ya. Jadi situs web Anda sangat mudah ditemukan, FabriceGrinda.com. Di mana orang dapat menemukan informasi lebih lanjut tentang Midas?

Fabrice: Ini adalah Midas.app. Jadi ya, M-I-D-A-S.A-P-P. Dan jika Anda ingin belajar tentang dana ventura saya, kunjungi FJLabs.com.

Jack: Mengerti. Fabrice, saya hanya ingin bertanya, beralih dari crypto kembali ke modal ventura. Saya telah mewawancarai dan berbicara dengan banyak bankir dari sudut pandang perbankan, seperti apa Silicon Valley Bank, bank modal ventura yang sangat besar yang runtuh lebih dari setahun yang lalu.

Tapi saya belum pernah bicara, saya tidak tahu banyak orang modal ventura. Saya tahu, ada rumor bahwa setiap orang di modal ventura ada di Twitter dan mereka ada di semua ruang obrolan yang sama dan mereka membicarakannya dan pada dasarnya, berita menyebar dengan cepat. Namun, saya yakin pada hari Rabu, Goldman mengumumkan bahwa mereka akan menerbitkannya dan kemudian terjadi spekulasi pada Rabu malam dan bank tersebut gagal pada pagi hari, sore hari di hari Jumat.

Jadi itu terjadi dengan sangat cepat. Seperti apa rentang waktu 50 jam itu bagi Anda?

Fabrice: Jadi kami segera menarik dana kami. Jadi kami sebenarnya, karena jelas kami memiliki lebih dari 250 ribu, batas FDIC. Dan kami sadar bahwa melakukan hal tersebut merupakan upaya yang kemungkinan besar akan membuat bank gagal.

Namun jika kita tidak melakukannya, jelas ini adalah masalah teori keuntungan dasar di mana keseimbangan Nash adalah hasil negatif di mana semua orang menarik uangnya dan sebagai hasilnya, bagus. Jadi, jika tidak ada yang menarik uangnya, uang itu akan bertahan. Namun, jika ada orang yang melakukannya dan Anda tidak, Anda akan kehilangan uang Anda.

Jadi semua orang melakukannya. Dan keseimbangan Nash adalah hasil yang negatif. Jadi kami segera menarik uangnya.

Jadi kami baik-baik saja. Namun kemudian kami menyadari bahwa banyak perusahaan portofolio kami yang tidak menariknya tepat waktu. Dan pada saat mereka mencoba, kami memiliki beberapa perusahaan portofolio yang memiliki seratus persen saldo di sana.

Jadi rapat dewan direksi darurat pada hari Minggu misalnya, apa yang kita lakukan? Kami harus melakukan penggajian dan kami tidak punya uang dan kami tidak bisa mengumpulkan uang karena butuh waktu tiga, empat, lima, enam bulan untuk mengumpulkan uang. Jadi, itu adalah jam-jam yang cukup mengerikan.