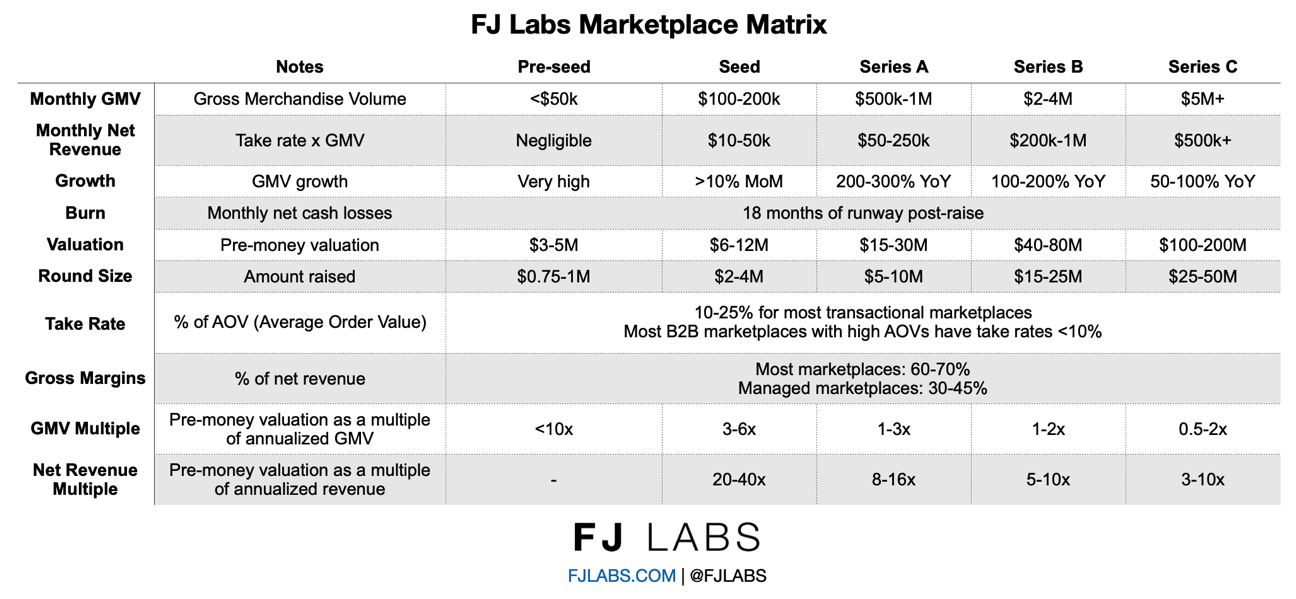

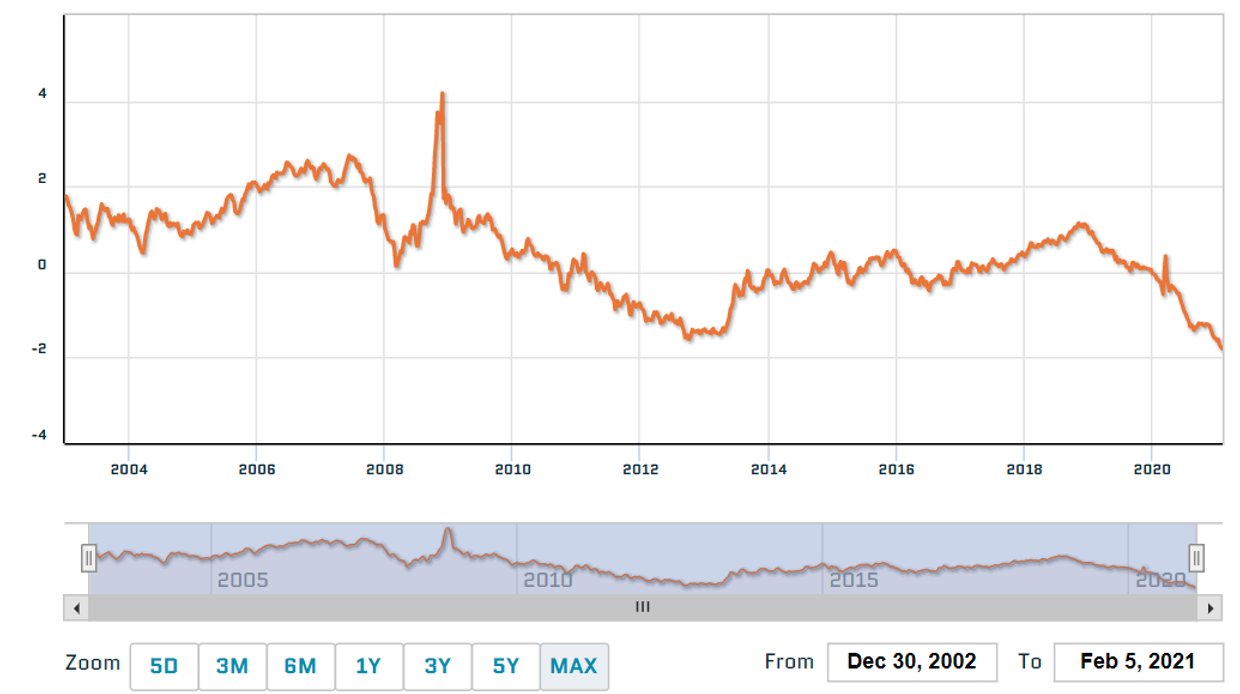

مارکیٹ انماد کی انتباہی علامات ہر جگہ موجود ہیں۔ P/E تناسب زیادہ اور چڑھتا ہے۔ ایک سال میں بٹ کوائن میں 300 فیصد اضافہ ہوا۔ SPAC IPOs کا سیلاب ہے۔ رئیل اسٹیٹ کی قیمتیں گھنے بڑے شہروں سے باہر تیزی سے بڑھ رہی ہیں۔

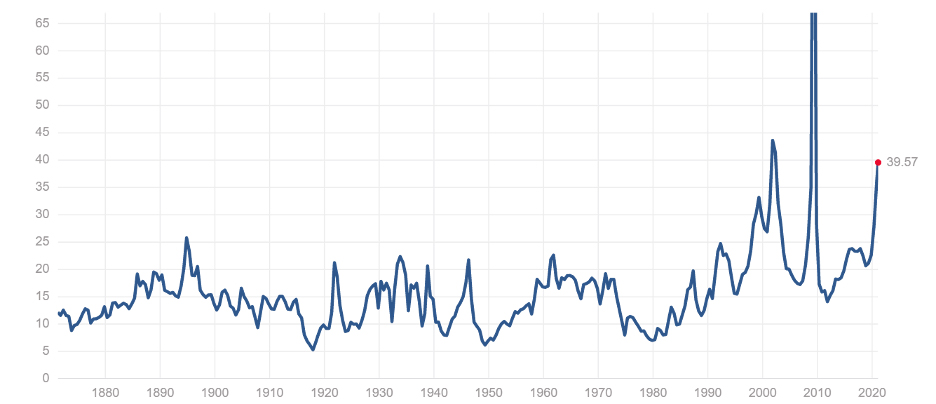

S&P 500 PE تناسب

بی ٹی سی کی قیمتیں گزشتہ 12 ماہ

یہ، پرچون پر چلنے والے مختصر نچوڑ کے ساتھ، چھوٹے بلبلے اور بڑھتی ہوئی اتار چڑھاؤ ایک بلبلے کی علامات ہیں۔

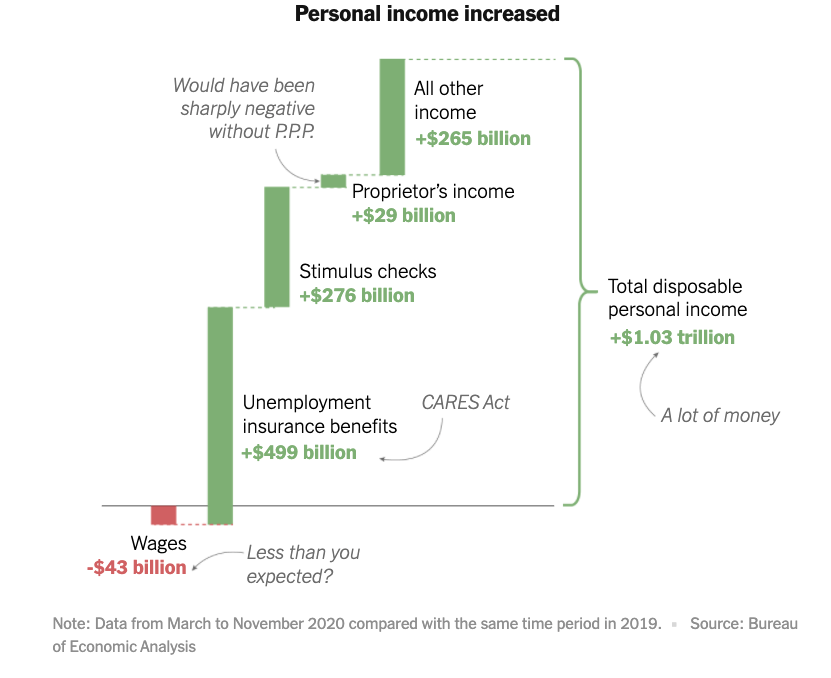

پہلی نظر میں، حقیقت یہ ہے کہ ہم ایک بلبلے میں ہیں لاکھوں بے روزگار یا کم روزگار کے ساتھ حیران کن لگ سکتے ہیں۔ تاہم، وبائی مرض کے دوران، حکومتی مالیاتی محرک کی تاریخی سطح کی وجہ سے ذاتی آمدنی میں ایک ٹریلین ڈالر سے زیادہ کا اضافہ ہوا۔

مارچ سے نومبر تک تنخواہوں میں صرف 43 بلین ڈالر کی کمی ہوئی۔ اگرچہ بہت سے کم درجے کے سروس ورکرز نے اپنی ملازمتیں کھو دیں، زیادہ معاوضہ دینے والی پیشہ ورانہ ملازمتیں متاثر نہیں ہوئیں، اور کچھ کم ہنر مند ملازمتوں میں اضافہ ہوا جیسے گودام اور گروسری اسٹورز، جس کی وجہ سے توقع سے کم نقصان ہوا۔

حکومتی امدادی پروگراموں کا پیمانہ بے مثال تھا۔ بے روزگاری انشورنس پروگراموں نے امریکیوں کی جیبوں میں 499 بلین ڈالر ڈالے۔ زیادہ تر امریکی گھرانوں کو $1,200 کے محرک چیک نے مزید 276 بلین ڈالر کا اضافہ کیا۔ مجموعی طور پر، امریکیوں کی 2019 کے مقابلے میں مارچ تا نومبر 2020 کے بعد ٹیکس کی آمدنی $1 ٹریلین سے زیادہ تھی۔ نتیجے کے طور پر، امریکی دیوالیہ پن کی فائلنگ 2020 میں 35 سال کی کم ترین سطح پر پہنچ گئی!

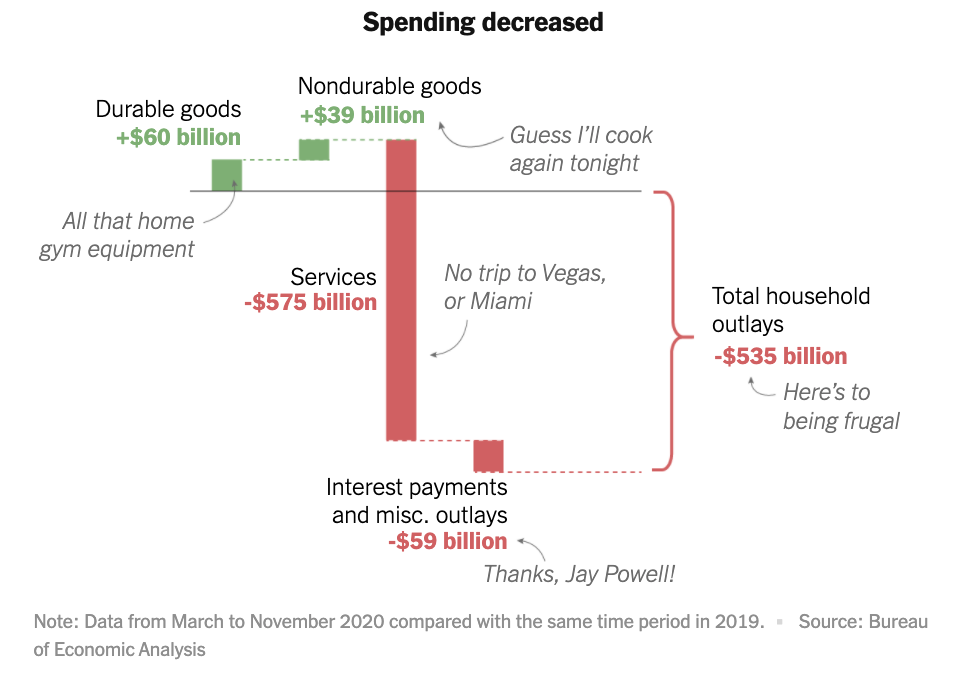

اس کے سب سے اوپر، صوابدیدی اخراجات ڈرامائی طور پر گر گئے. خدمات کے اخراجات میں 575 بلین ڈالر کی کمی واقع ہوئی کیونکہ لوگ چھٹیوں پر، ریستوراں، فلم تھیٹر، کھیلوں کے مقامات، کنسرٹس وغیرہ پر نہیں جاتے تھے۔ جبکہ امریکیوں نے پائیدار سامان پر تھوڑا سا زیادہ خرچ کیا، مجموعی اخراجات میں اب بھی 535 بلین ڈالر کی کمی واقع ہوئی۔

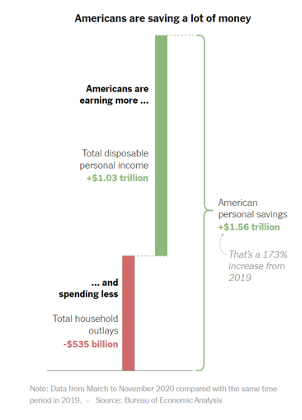

جب ذاتی آمدنی میں اضافے کے ساتھ مل کر، امریکیوں نے 1.5 ٹریلین ڈالر کی اضافی بچت کی!

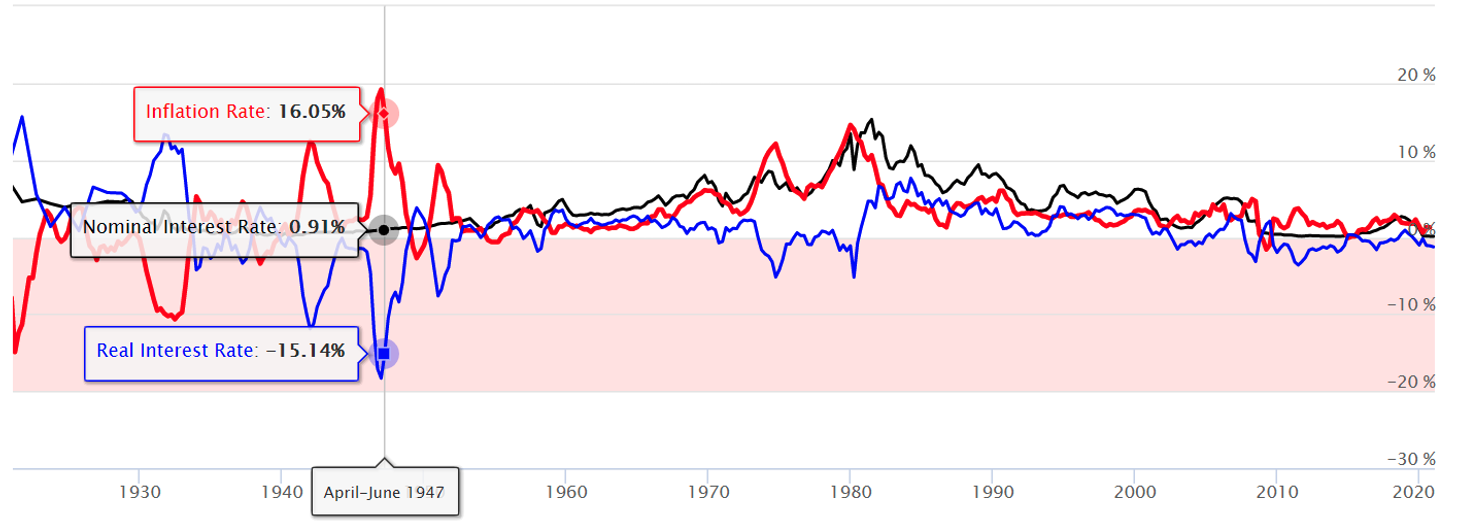

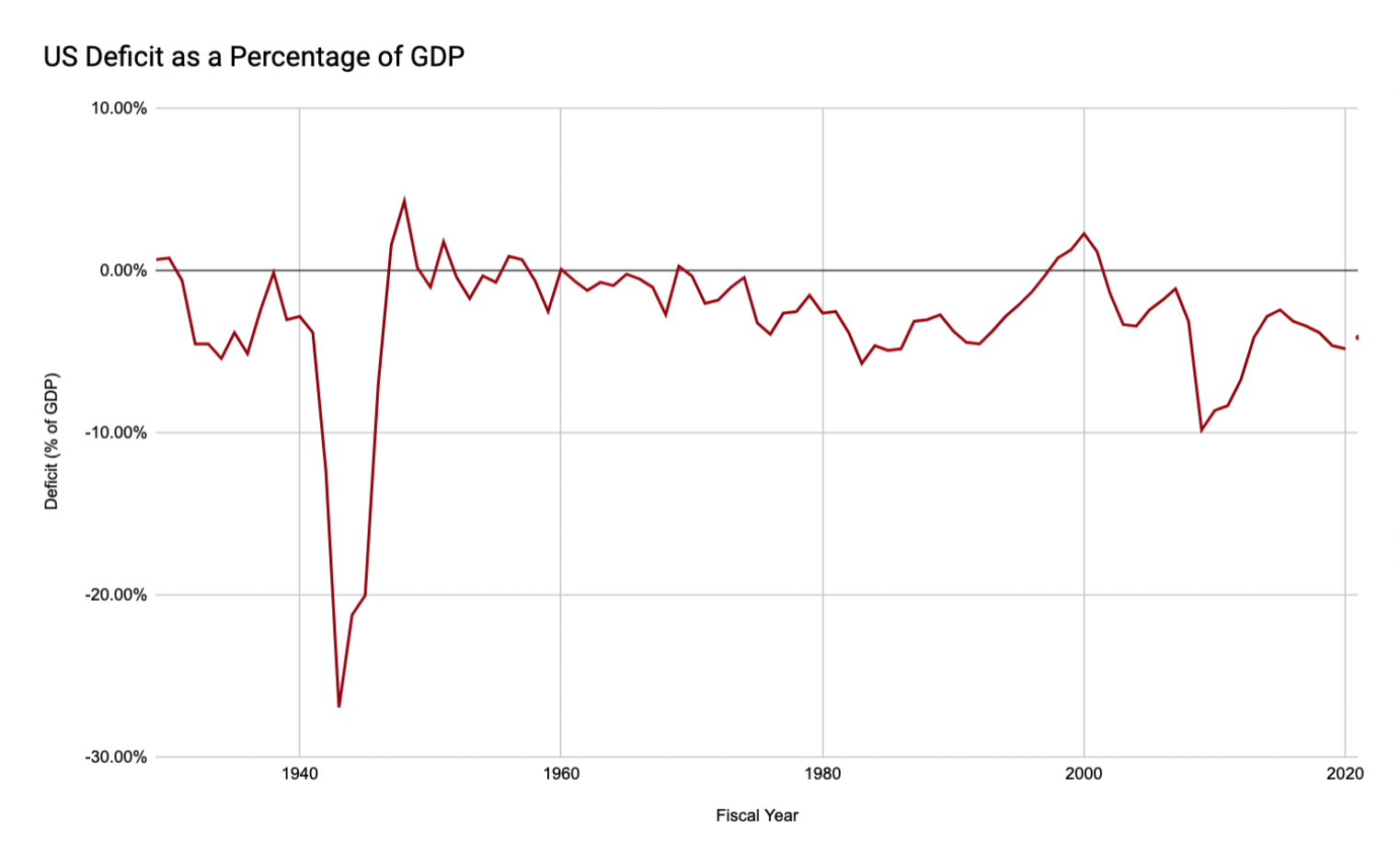

جب کہ اس اضافی نقدی کا کچھ حصہ ڈپازٹ میں چلا گیا، اس کا بہت حصہ سرمایہ کاری میں بھی چلا گیا، اثاثوں کی قیمتوں میں اضافہ ہوا۔ یہ فیڈرل ریزرو کی طرف سے جاری لیکویڈیٹی کے سیلاب اور شرحوں کو صفر کے قریب رکھنے کے اس کے عزم کے اوپر آتا ہے- حقیقت میں حقیقی شرحیں اب صفر سے نیچے ہیں۔

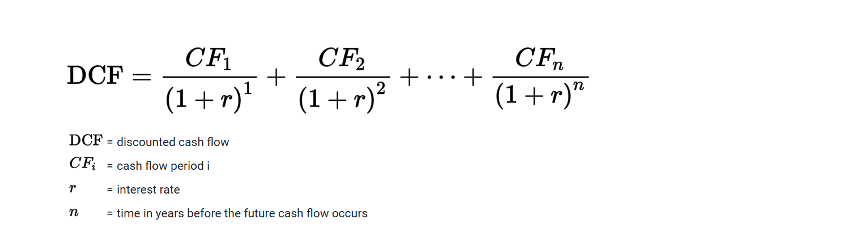

اثاثوں کی قیمتوں کی قیمت ان کے رعایتی مستقبل کے نقد بہاؤ کی خالص موجودہ قیمت ہونی چاہیے۔

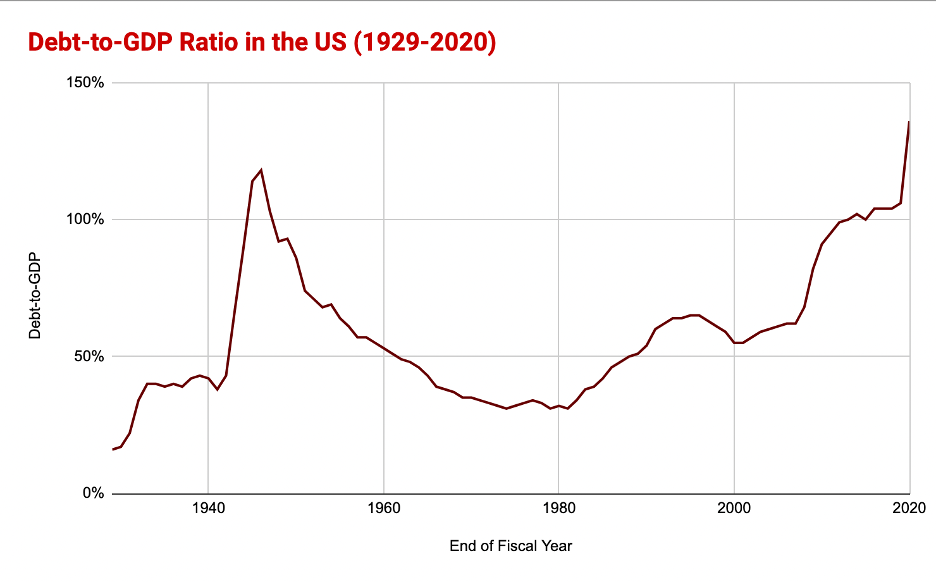

0 کے قریب سود کی شرح بہت زیادہ قیمتوں کا جواز پیش کر سکتی ہے۔ اگر آپ کو یقین ہے کہ شرحیں اب ہمیشہ کے لیے 0 کے قریب رہیں گی، تو موجودہ قیمتیں حقیقت میں معقول ہیں۔ میں، ایک تو، اس بات پر یقین نہیں کرتا کہ زیادہ تر عالمی حکومتیں خسارے اور قرضوں میں غیر پائیدار نمو کی وجہ سے خراب ہوتی مالی پوزیشن کا شکار ہیں۔

حساب کا ایک دن آنے والا ہے، لیکن ایسا نہیں ہوسکتا ہے جیسے میں نے اپنے سال کے آخر کی تازہ کاری میں پریشان کیا تھا۔ مجھے شک ہے کہ میں نے بھیڑیا کو بہت جلد پکارا تھا۔ دنیا مستقبل قریب کے لیے حکومتی قرضوں میں اضافے کے نتائج سے زیادہ کووِڈ سے لڑنے میں مصروف رہے گی۔ سب سے اوپر یہ کہ نجی اور سرکاری اخراجات میں متوقع اضافے سے معیشت کو مزید فروغ دینا چاہیے۔

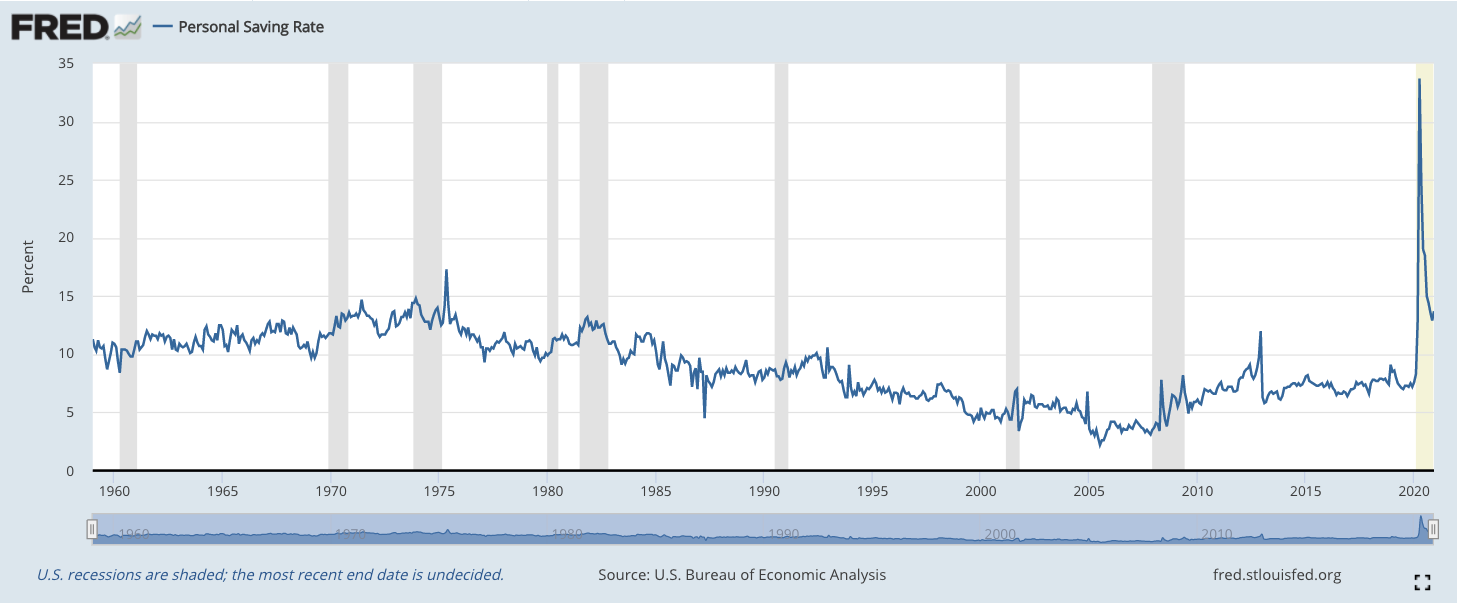

امریکی بچت کی شرح پچھلی دہائی کے بیشتر حصے میں تقریباً 7 فیصد رہی ہے۔ اگرچہ یہ اپریل میں اپنی 33 فیصد چوٹی سے کم ہوا، یہ اب بھی تقریباً 13 فیصد ہے۔ مجھے شبہ ہے کہ ایک بار COVID ہمارے پیچھے ہو جائے گا، تمام جماعتوں کو ختم کرنے والی پارٹی ہوگی۔ لوگ سفر کرنے، پارٹی کرنے اور خرچ کرنے جا رہے ہیں جیسے کوئی کل نہیں ہے۔ اگر بچت کی شرح 7% کی اپنی سابقہ سطح پر واپس آجاتی ہے تو اس کا مطلب خرچ میں $1.2 ٹریلین اضافی ہوگا۔ اس کے اوپر ایک اور 1.9 ٹریلین ڈالر کا محرک پیکج ہے جس میں ممکنہ طور پر 1,400 ڈالر براہ راست ادائیگیوں میں آگ پر مزید ایندھن ڈالنے کا امکان ہے۔

دوسرے لفظوں میں، مجھے لگتا ہے کہ ہمارے پاس اس بلبلے کے پاپ ہونے سے پہلے جانے کا ایک طریقہ ہے۔ ٹیک بلبلے کے دوران، میں یہ لکھ رہا تھا کہ ظاہر ہے کہ ہم اس کے کھلنے سے کئی سال پہلے ایک بلبلے میں تھے۔ اسی طرح، رئیل اسٹیٹ کے بلبلے کے دوران میں نے اپنے تمام دوستوں کو خبردار کیا کہ وہ 2004 سے شروع ہونے والی رئیل اسٹیٹ خریدنے سے دور رہیں۔ حالات کو دیکھتے ہوئے، فروری 2000 کے مقابلے میں 1998 یا 1999 میں زیادہ امکان ہے۔

یہ سب کیسے ختم ہوگا؟

اثاثوں کی قیمت کے بلبلے غیر حاضر مالی بحران کو پاپ کر سکتے ہیں جیسا کہ ٹیک ببل کے دوران ہوا تھا۔ ہم یہ نہیں بتا سکتے کہ سرمایہ کاروں کا جذبہ اب اتنا پر امید نہیں رہے گا جتنا کہ اب ہے اور یہ شاید اخراجات کے ننگا ناچ کے بعد آئے گا جس کی میں توقع کرتا ہوں کہ ایک بار جب ہم COVID کو اپنے پیچھے رکھ دیتے ہیں۔

تاہم، کووڈ سے تمام حکومتی اور کارپوریٹ قرضوں کو مدنظر رکھتے ہوئے پریشانی پیدا ہو رہی ہے۔ اس سے نکلنے کے کئی طریقے ہیں۔

1. ہم اس سے بڑھتے ہیں۔

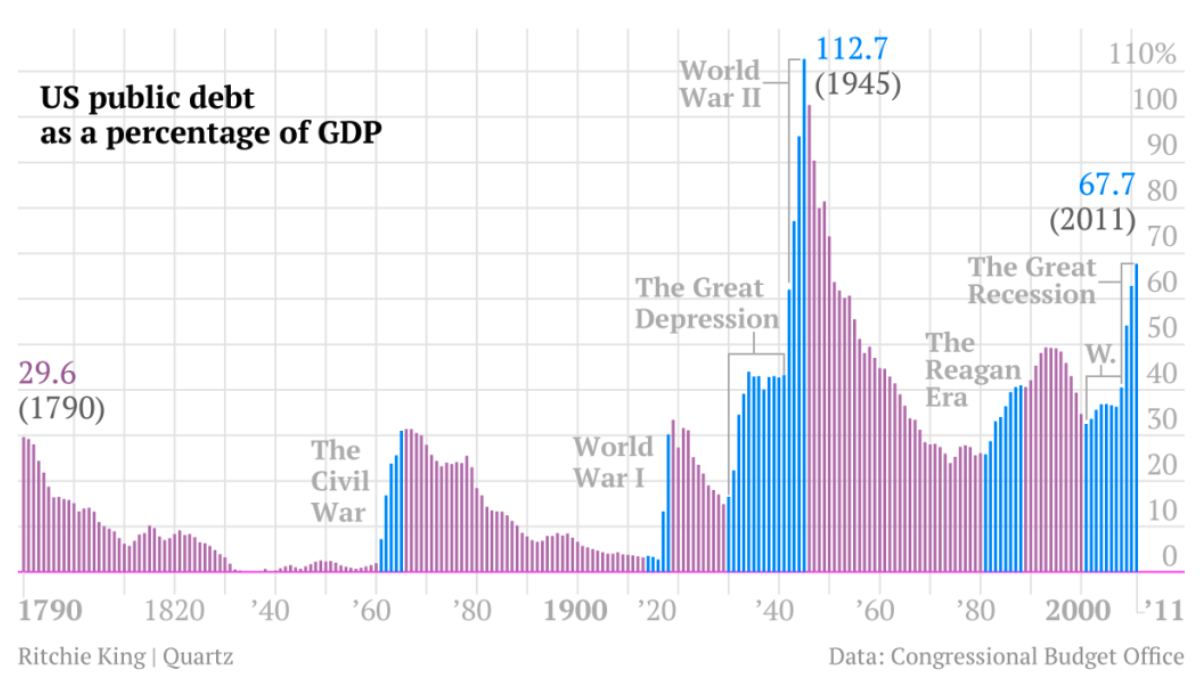

یہ بے مثال نہیں ہے۔ WW1 اور WW2 کے دوران حکومت کا قرضہ بڑھ گیا۔ تاہم، دونوں جنگوں کے بعد، مضبوط صارفین کی طلب اور مضبوط سرمایہ کاری سے آنے والی مضبوط اقتصادی ترقی ہوئی۔ یہ دوبارہ ہوسکتا ہے۔ پیداواری ترقی کے جمود کی چند دہائیوں کے بعد، ہم پیداواری عروج کے دہانے پر ہو سکتے ہیں۔ COVID کی وجہ سے ڈیجیٹل ادائیگیوں، ٹیلی میڈیسن، صنعتی آٹومیشن، آن لائن تعلیم، ای کامرس اور دور دراز کے کاموں میں اپنانے میں بڑے پیمانے پر اضافہ ہوا ہے۔ اس کے علاوہ ایم آر این اے ویکسین کی ترقی کی رفتار سے امید پیدا ہوتی ہے کہ صحت کی دیکھ بھال میں کارڈز میں بہت زیادہ جدت آئی ہے۔

2. ہم فلایا کرتے ہیں۔

امریکہ بھی واضح طور پر حقیقی شرحوں کو منفی رکھنے کے لیے برائے نام افراط زر بڑھانے کی کوشش کر رہا ہے جس سے حکومت کو ڈیلیوریج میں مدد ملتی ہے، جیسا کہ اس نے دوسری جنگ عظیم کے بعد کیا تھا۔ حقیقی شرحیں اب دوبارہ منفی ہیں۔

US 5 سالہ ٹریژر یئیلڈ کرو ریٹ

محرک کے سائز اور طلب میں متوقع اضافے کے پیش نظر، مجھے شبہ ہے کہ وہ برائے نام افراط زر کو 2% سے اوپر لے جانے میں کامیاب ہو جائیں گے جیسا کہ Fed ہدف بنا رہا ہے۔

نوٹ کریں کہ اس طرح کے نتائج کی ہمیشہ ضمانت نہیں دی جاتی ہے۔ جاپان گزشتہ 30 سالوں میں زیادہ تر حکومتی اخراجات اور مقداری نرمی کے باوجود افراط زر پیدا کرنے میں ناکام رہا۔ آپ اوور شوٹ کر سکتے ہیں اور اعلی افراط زر پیدا کر سکتے ہیں جیسا کہ زمبابوے نے گزشتہ دو دہائیوں میں نمایاں کیا ہے۔

2-3% کی حد میں مہنگائی کو کنٹرول کرنا مثالی نتیجہ ہوگا۔

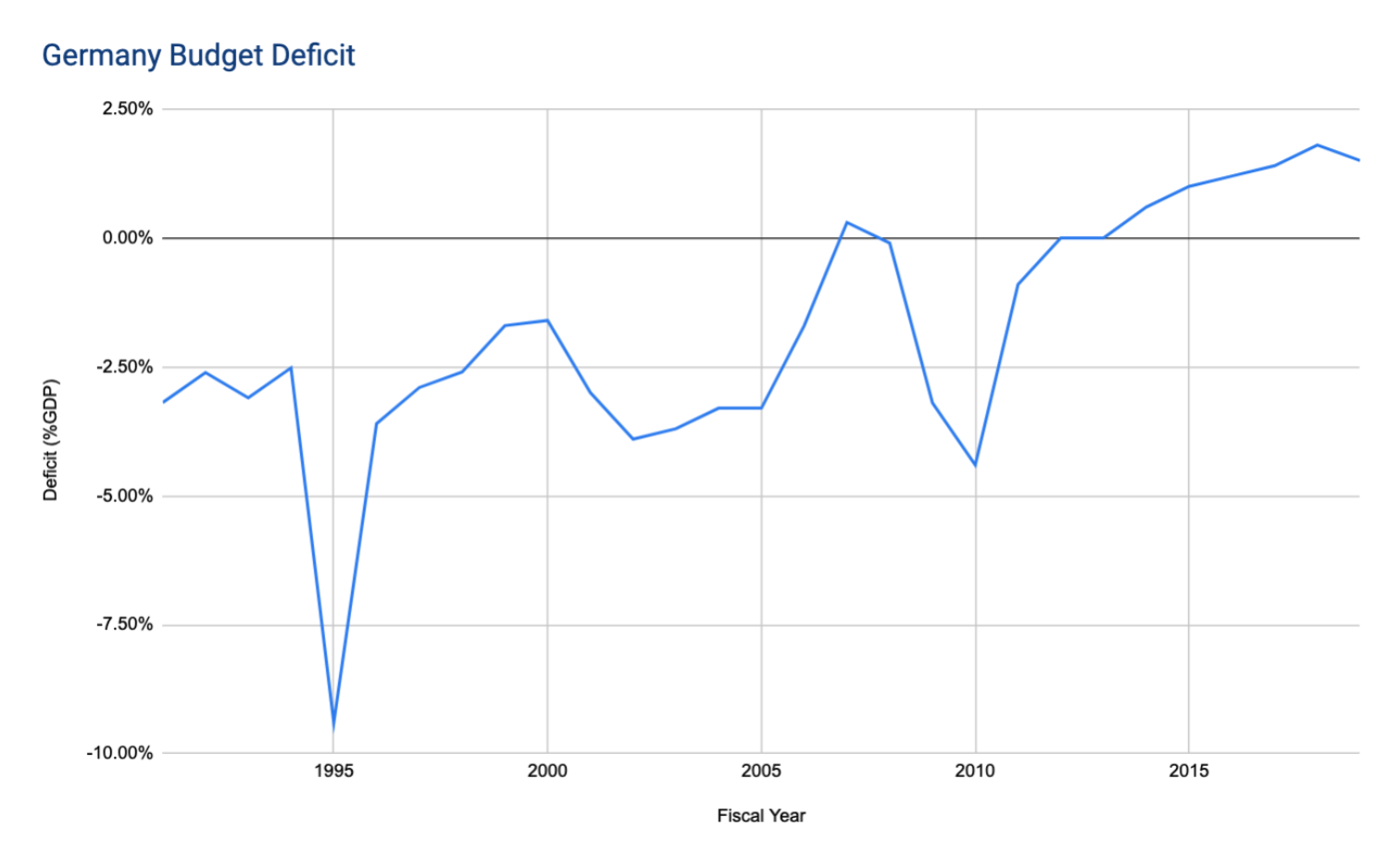

3. ہم سرپلسز چلاتے ہیں۔

دونوں عالمی جنگوں کے بعد، بجٹ کی روک تھام اور قرضوں میں کمی کے حق میں ایک مضبوط سماجی اور سیاسی اتفاق رائے تھا۔

جرمنی نے 2010 میں جی ڈی پی کے تناسب سے اپنے قرض کو 82.4 فیصد سے کم کر کے 2019 میں 59.8 فیصد کر دیا۔

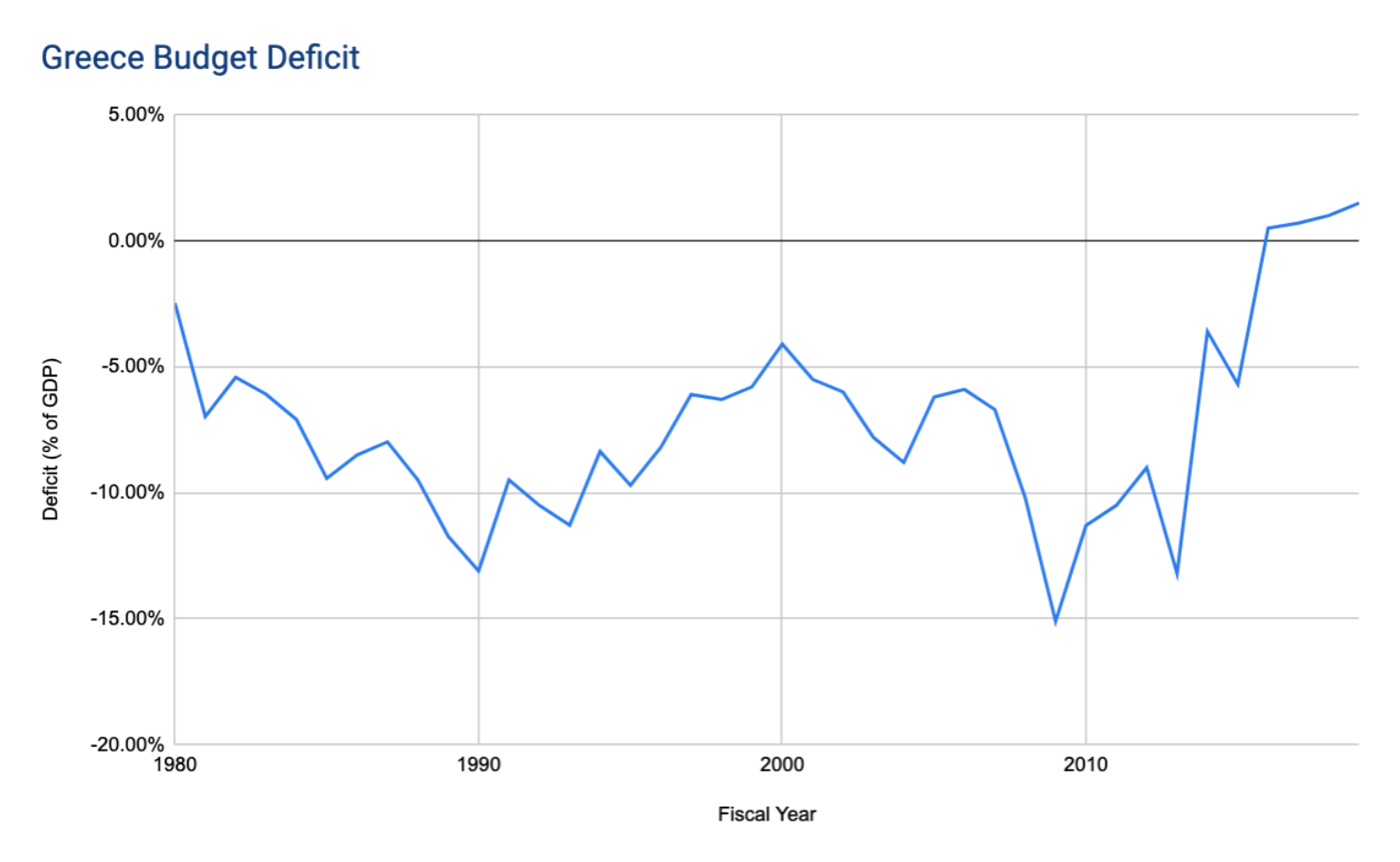

اسی طرح، یونان کو اضافی رقم چلانے اور بیل آؤٹ شرائط کے حصے کے طور پر اپنے ناجائز طریقوں کو درست کرنے پر مجبور کیا گیا۔

کیا ہوگا اس پر میرا نقطہ نظر

امریکہ کے پاس اب اضافی رقم چلانے کا نظم و ضبط نہیں ہے، لیکن جب تک ڈالر عالمی ریزرو کرنسی رہے گا خسارے کو برقرار رکھ سکتا ہے۔ یوم حساب ضرور آئے گا لیکن لگتا ہے کہ قریب ترین وقت میں اس کا پتہ نہیں چل سکے گا، اس لیے امریکی قرضہ غبارے کو بلند کرتا رہے گا۔

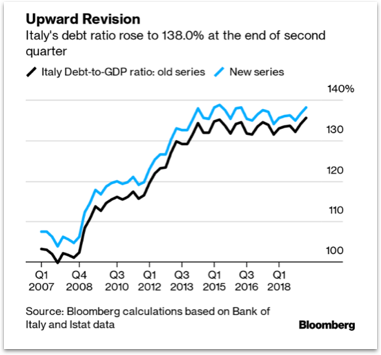

تھوڑی دیر کے لیے میں اس بات پر پریشان تھا کہ اگلا مالیاتی بحران ایک بڑی معیشت میں خود مختار قرضوں کے بحران کی شکل اختیار کر لے گا کیونکہ سرمایہ کاروں کو خدشہ ہے کہ وہ اپنے قرضوں کی سطح کو مزید برداشت نہیں کر سکے گا، جیسا کہ ایک دہائی قبل یونان میں ہوا تھا۔ اٹلی، 2021 میں جی ڈی پی کے تناسب سے اس کے قرض کے 150٪ سے تجاوز کرنے کے ساتھ، ذہن میں آیا۔

مجھے اب یقین نہیں ہے کہ یہ سب سے زیادہ امکانی منظر ہے۔ یورو کے بحران نے ظاہر کیا کہ یورو کو بچانے کے لیے یورپ کچھ بھی کرنے کو تیار ہے اور میں امید کرتا ہوں کہ اس بار بھی کچھ مختلف نہیں ہوگا۔ اگرچہ قرضوں کا خودمختار بحران ہو سکتا ہے، ہم شاید اس سے نکلنے کا راستہ تلاش کر لیں گے۔

نتیجے کے طور پر، میں سوچتا ہوں کہ کیا اس کے بجائے اگلا بحران عقیدے کے بحران کے طور پر نہیں آئے گا، لیکن فیاٹ کرنسیوں میں بڑے پیمانے پر لکھا جائے گا۔ اگلے سال یا اس سے زیادہ میں ایسا ہوتا نہیں دیکھ رہا ہوں۔ تاہم، دنیا کے تقریباً ہر بڑے ملک میں قرضوں اور خسارے میں غیر پائیدار نمو کے ساتھ مسلسل بڑھتی ہوئی رقم کی سپلائی کو دیکھتے ہوئے حساب کا ایک دن آئے گا۔

اس بلبلے کے ذریعے رہنے والے افراد کے طور پر کیا کرنا ہے؟

یہ واضح نہیں ہے کہ بلبلہ کیوں اور کب پھٹے گا، لیکن اس کے پھٹنے کے لیے تیار رہنے کے چند طریقے ہیں۔

سب سے پہلے، اس ماحول میں آپ کو کسی بھی قسم کے بانڈز کا مالک نہیں ہونا چاہیے۔ پیداوار انتہائی کم ہے، اور آپ کو پہلے سے طے شدہ خطرے کے لیے معاوضہ نہیں دیا جا رہا ہے۔ ایک ہی وقت میں، آپ کو افراط زر کا خطرہ ہے.

دوسرا، میں ڈرامائی طور پر آپ کے کیش ہولڈنگز کو 20% یا آپ کے اثاثوں سے زیادہ کر دوں گا۔ آپ اس نقد رقم پر کچھ نہیں کما رہے ہیں، اور آپ افراط زر کی قیمت کھو دیتے ہیں۔ اس کے اوپری حصے میں یہ ایک فیاٹ کرنسی کے بحران میں پست ہو جائے گا۔ تاہم، لیکویڈیٹی کا ہونا دیگر قسم کے بحرانوں میں مفید ہے جہاں بلبلے پھٹنے پر لوگ حفاظت کے لیے پرواز کرتے ہیں۔ یہ حفاظت، لچک فراہم کرتا ہے، اور آپ کو سستے اثاثے خریدنے کی اجازت دیتا ہے۔ ایک ہی وقت میں، اگر ضروری ہو تو، اگر مہنگائی میں اضافہ ہو تو آپ نقد رقم سے باہر جا سکتے ہیں۔

تیسرا، طاعون کی طرح حاشیہ سے بچیں۔ جب کہ افراط زر آپ کے قرض کی قدر کو کم کرتا ہے (اور رہن ٹھیک ہیں)، جب بلبلا پھٹ جاتا ہے اور اثاثوں کی قدر میں کمی آتی ہے تو آپ مارجن کالز کا سامنا نہیں کرنا چاہتے۔ 2007-2008 کے مالیاتی بحران کے دوران بہت سے امیر لوگ اس طرح دیوالیہ ہو گئے۔

چوتھا، اپنے اعلیٰ معیار کے اسٹاک۔ وہ افراط زر کے ماحول میں قدر میں اضافہ کرتے ہیں اور اثاثوں کی قیمتیں گرنے پر زیادہ قدر برقرار رکھتے ہیں۔ دوسرے لفظوں میں، FOMO کا شکار نہ ہوں اور سرمایہ کاری کے تازہ ترین جنون (Bitcoin، Gamestop وغیرہ) کا پیچھا کریں۔ اس کا مطلب یہ نہیں ہے کہ اگر آپ کے پاس کچھ Bitcoin ہے تو آپ کو لازمی طور پر اپنا Bitcoin فروخت کرنا چاہیے۔ یہ ڈیجیٹل سونے کی ایک شکل ہے جو مہنگائی کا ایک اچھا ہیج ہو سکتا ہے، لیکن میں موجودہ قیمت کی سطحوں پر اپنی پوزیشن میں اضافہ نہیں کروں گا۔

آپ کو بلبلے کو چھوٹا کرنے کی کوشش نہیں کرنی چاہیے کیونکہ جیسا کہ کینز نے کہا تھا: "مارکیٹس آپ کے سالوینٹ رہنے سے زیادہ دیر تک غیر معقول رہ سکتی ہیں”۔ بلبلا کھیلنے کا ایک بہتر طریقہ یہ ہے کہ ٹیک اسٹارٹ اپ یا SPAC جیسے اثاثے بنائیں۔

نوٹ کریں کہ میرے معاملے میں میرے پاس اسٹاک بھی نہیں ہے۔ میرے پاس ایک باربل حکمت عملی ہے جس میں صرف نقد اور ابتدائی غیر قانونی نجی طور پر منعقد ٹیک اسٹارٹ اپس ہیں۔ اگر آپ کے پاس ناکام ہونے والے اسٹارٹ اپس کا حساب کتاب کرنے کے لیے کافی تنوع (جس کا مطلب 100 سے زیادہ سرمایہ کاری) ہے، تو پرائیویٹ ابتدائی مرحلے کے ٹیک اسٹارٹ اپ بہترین اثاثہ کلاس ہیں۔ وہ معیشت کے لیے قدر پیدا کرتے ہیں اور تیزی سے ترقی کر سکتے ہیں۔ اس طرح وہ افراط زر اور افراط زر کے ماحول دونوں میں اپنے مالک ہونے کے لئے حیرت انگیز ہیں۔

نوٹ کریں کہ میں نقد اور سٹارٹ اپس کے درمیان اپنے اثاثوں کے بیلنس کو سختی سے مختلف کرتا ہوں۔ کبھی کبھی میں شروع میں ہوں. کبھی کبھی میں بڑے نقد ذخائر رکھتا ہوں۔ ابھی، میں سرمایہ کاری کرتے ہوئے اپنے نقد ذخائر بنا رہا ہوں۔ مجھے خاص طور پر زیادہ قیمت والے پبلک ٹیک اسٹاک (یا IPO سے پہلے کی کمپنیاں) بیچنے اور کسی حد تک کم قیمت والے ابتدائی مرحلے کے ٹیک اسٹارٹ اپس میں سرمایہ کاری کرنا پسند ہے۔ تاہم، مجھے شبہ ہے کہ بڑے نقد ذخائر اگلے چند سالوں میں کسی وقت کام آئیں گے۔

اچھی قسمت!