Pendekatan investasi FJ Labs berasal dari akarnya (baca The Genesis of FJ Labs). FJ Labs adalah perpanjangan dari kegiatan investasi Jose dan saya. Kami meningkatkan aktivitas dan proses kami, tetapi kami tidak mengubah strategi.

Sebagian besar dana modal ventura memiliki konstruksi portofolio yang sangat jelas. Mereka menginvestasikan dana yang mereka kumpulkan selama periode tertentu, pada jenis perusahaan tertentu, pada sejumlah perusahaan tertentu, menginvestasikan jumlah investasi tertentu, pada tahap tertentu, dalam geografi tertentu. Dana ini memimpin putaran dan para mitra mengambil kursi dewan. Mereka mencadangkan sejumlah modal untuk tindak lanjut dan biasanya melakukan tindak lanjut. Aturan dana sedemikian rupa sehingga dana berikutnya tidak dapat berinvestasi di perusahaan dari dana sebelumnya. Reksa dana ini melakukan uji tuntas yang ekstensif dan berinvestasi dalam kurang dari 7 transaksi per tahun.

Sebuah dana VC sebesar $175 juta dolar mungkin terlihat seperti ini:

- Hanya di Amerika Serikat

- Fokus Seri A

- Hanya untuk perusahaan SAAS B2B

- Menginvestasikan cek utama Seri A senilai $5-7 juta

- Menargetkan investasi di 20 perusahaan selama periode 3 tahun

- 40% dari modal dicadangkan untuk kegiatan lanjutan

- Tindak lanjut di sebagian besar perusahaan portofolio

- Para mitra duduk di kursi dewan

- Investasi membutuhkan waktu 2-4 bulan sejak pertemuan pertama

FJ Labs tidak beroperasi dengan cara ini. Seperti yang kami lakukan saat menjadi malaikat, kami mengevaluasi semua perusahaan yang ada dalam pipeline kami, dan kami berinvestasi pada perusahaan yang kami sukai. Kami memutuskan apakah kami berinvestasi atau tidak berdasarkan dua kali panggilan telepon selama 60 menit selama satu atau dua minggu. Kami tidak memimpin, dan kami tidak duduk di kursi dewan. Dengan kata lain, Anda dapat mengatakan bahwa kami berinvestasi pada tahap apa pun, di geografi mana pun, di industri apa pun dengan uji tuntas yang sangat terbatas. Kata-kata itulah yang membuat para investor institusional takut dan berpikir bahwa kami tidak akan pernah bisa menggalang dana.

Dengan “strategi” ini, Anda mungkin berharap bahwa komposisi portofolio kami akan bervariasi secara dramatis dari waktu ke waktu. Bahkan, sangat konsisten selama bertahun-tahun. Ada beberapa alasan untuk hal ini.

- Jumlah transaksi yang kami evaluasi setiap minggu sangat konsisten selama bertahun-tahun

Saya akan merinci bagaimana FJ Labs mendapatkan aliran transaksi di posting blog berikutnya. Tetapi untuk memberi Anda gambaran tentang skala, kami menerima lebih dari 100 peluang investasi setiap minggunya. Namun, kami tidak mengevaluasi semuanya. Banyak yang jelas-jelas berada di luar cakupan: perangkat keras, AI, teknologi luar angkasa, bioteknologi, dll. tanpa komponen pasar. Banyak yang lainnya terlalu samar: “Saya memiliki peluang investasi online yang bagus; apakah Anda ingin menerima kartu?”

Jika Anda tidak berusaha menyadari bahwa kami fokus pada pasar online dan menyertakan informasi yang cukup bagi kami untuk mengevaluasi apakah kami ingin menggali lebih jauh tentang kesepakatan tersebut, kami tidak akan membalas atau menindaklanjutinya.

Rata-rata, kami mengevaluasi 40-50 transaksi setiap minggu. Pada tahun 2019 misalnya, kami mengevaluasi 2.542 perusahaan dengan rata-rata 49 perusahaan per minggu.

2. Persentase transaksi yang kami investasikan sebagian besar konstan

Ada banyak kekhususan yang terkandung dalam “kami berinvestasi di perusahaan yang kami sukai.” Kami memiliki kriteria evaluasi yang sangat spesifik dan tesis investasi yang terus kami sempurnakan. Saya akan merincikannya dalam posting blog berikutnya. Meskipun kami berinvestasi di setiap industri, di setiap geografi dan di setiap tahap, kami memiliki kekhususan: kami berinvestasi di pasar.

Selama bertahun-tahun kami telah berinvestasi di sekitar 3% dari transaksi yang kami evaluasi. Pada tahun 2019, misalnya, kami melakukan 83 investasi pertama kali. Dengan kata lain, kami berinvestasi pada 3,3% dari 2.542 transaksi yang kami evaluasi.

3. Distribusi transaksi yang kami terima tidak acak dan konsisten dari waktu ke waktu

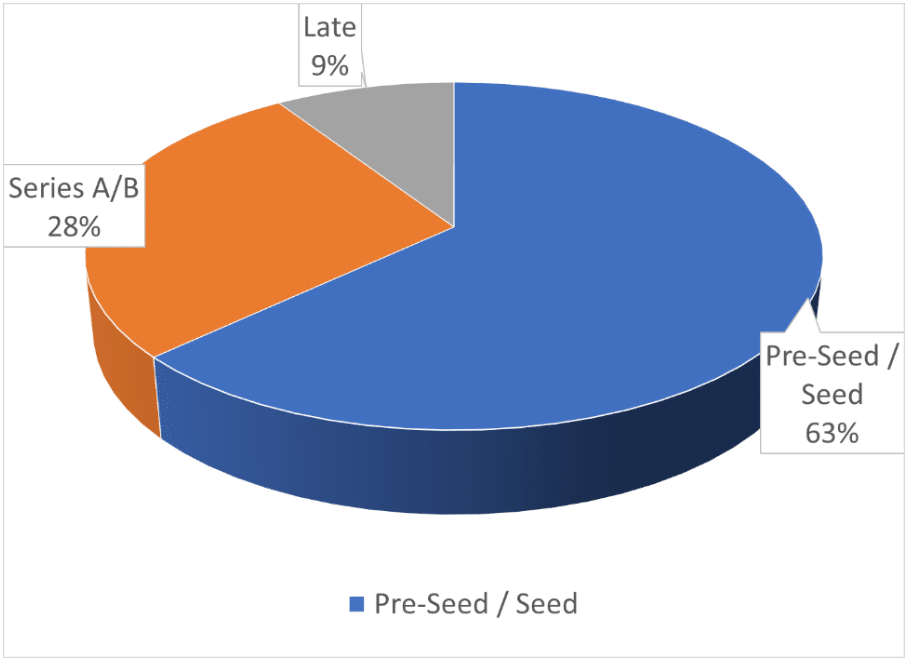

Secara umum, ada lebih banyak kesepakatan pra-benih dan benih daripada kesepakatan Seri A dan Seri B. Pada gilirannya, ada lebih banyak transaksi Seri A & B daripada transaksi tahap selanjutnya. Selain itu, karena kami dikenal sebagai investor malaikat yang menulis cek yang relatif kecil, kami menerima kesepakatan tahap awal secara tidak proporsional dengan kesepakatan tahap selanjutnya. Akibatnya, sebagian besar investasi kami masih dalam tahap seed stage atau lebih awal, meskipun jumlah Seri A telah meningkat dalam beberapa tahun terakhir.

4. Meskipun kami mengevaluasi penawaran dari negara mana pun, kami memiliki preferensi khusus

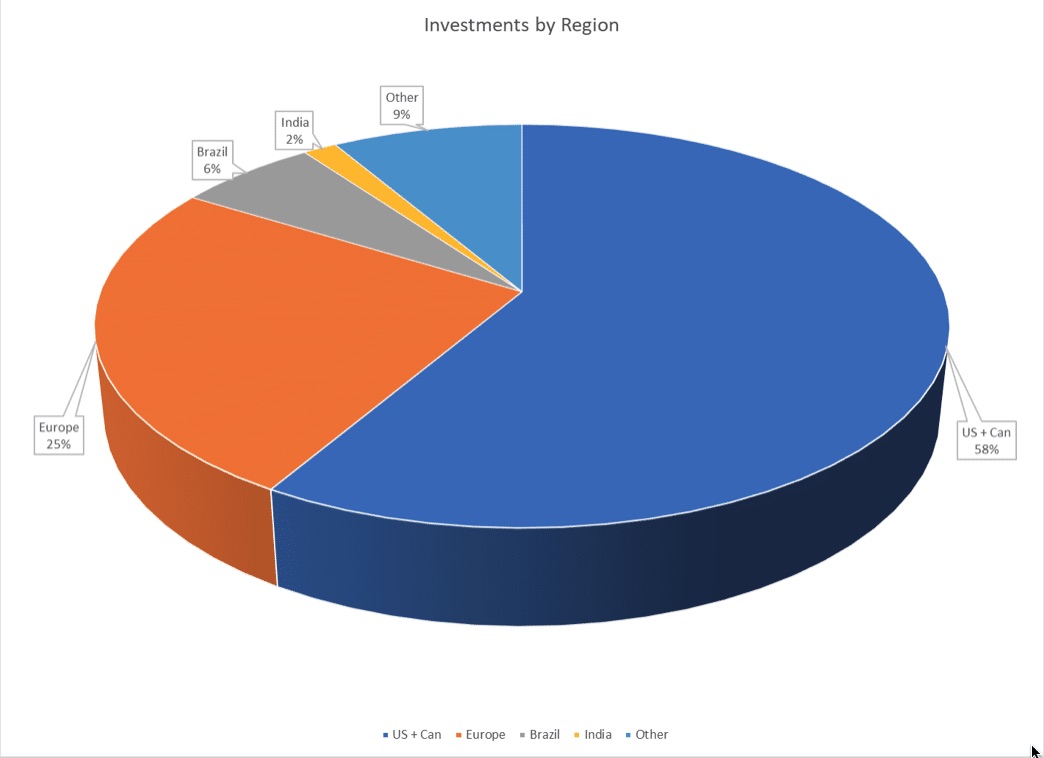

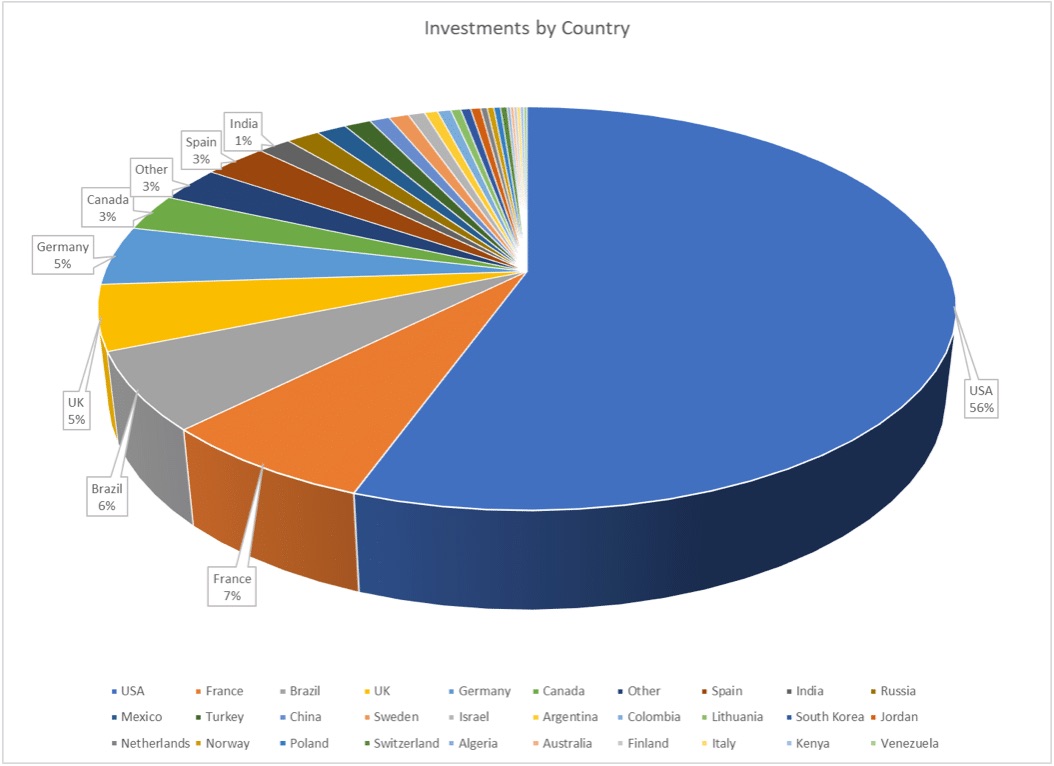

Meskipun kami adalah investor global, kami berbasis di New York dan sebagian besar inovasi pasar berasal dari AS. Sebagai hasilnya, sebagian besar aliran transaksi kami berasal dari AS dan sebagian besar investasi kami berada di AS. Pada saat yang sama, Jose tinggal di London dan saya di Prancis, jadi kami mendapatkan banyak aliran transaksi Eropa. Mengingat jejak global OLX, saya juga sangat terlihat di banyak pasar negara berkembang.

Meskipun kami mengevaluasi kesepakatan di semua negara, ketika kami melihat startup di pasar negara berkembang, kami fokus pada pasar besar yang memiliki ekosistem ventura dan pasar keuangan yang lebih kuat. Saat ini, sebagian besar berarti Brasil dan India. Bukan berarti kami tidak akan pernah berinvestasi di pasar yang lebih kecil. Kami berinvestasi di Rappi di Kolumbia, Yassir di Aljazair, dan Lori Systems di Kenya, misalnya, tetapi standar investasi kami jauh lebih tinggi.

Masalah utama di pasar negara berkembang yang lebih kecil adalah kurangnya modal Seri A & B dan kurangnya jalan keluar. Ada penduduk lokal kaya yang akan berinvestasi di hampir setiap negara di dunia. Selain itu, jika Anda breakout, yang biasanya berarti pendapatan lebih dari $100 juta dan valuasi $100 juta, reksa dana global AS seperti Tiger Global akan menemukan Anda untuk berinvestasi (pada tingkat yang biasanya merupakan Seri C) di mana pun Anda berada.

Namun, sebagian besar pasar yang lebih kecil tidak memiliki investor Seri A & B sehingga sangat sulit bagi perusahaan untuk naik dari seed ke status breakout, terutama jika pasar domestiknya kecil. Lebih buruk lagi, hanya ada sedikit jalan keluar bagi perusahaan-perusahaan tersebut, bahkan yang sukses sekalipun, karena negara-negara tempat mereka berada tidak masuk dalam daftar prioritas bagi para pengakuisisi global yang besar.

Hingga saat ini, 58% dari investasi kami berada di Amerika Serikat dan Kanada (sebagian besar di Amerika Serikat), 25% di Eropa, 6% di Brasil, 2% di India, dan gabungan dari semua negara lainnya mencapai 9%.

Selain itu, kami memiliki beberapa prinsip panduan lainnya.

A. Kami fokus pada pasar

Ketertarikan saya pada marketplace berawal dari ketertarikan awal saya pada ilmu ekonomi. Saya menemukan Adam Smith dan David Ricardo di usia remaja. Karya mereka beresonansi dengan saya karena menjelaskan bagaimana dunia terstruktur lebih baik daripada apa pun yang saya temui. Inilah mengapa saya belajar ekonomi di Princeton, yang kemudian menumbuhkan minat saya pada desain pasar dan sistem insentif.

Ketika saya lulus pada tahun 1996, saya tidak berpikir bahwa saya akan melakukan sesuatu yang praktis. Sebagai seorang pemalu dan introvert berusia 21 tahun, saya bekerja di McKinsey selama dua tahun. Meskipun saya ingin menjadi pengusaha Internet, saya merasa McKinsey akan setara dengan sekolah bisnis, kecuali mereka membayar saya. Dua tahun kemudian saya merasa telah mempelajari apa yang ingin saya pelajari dan siap untuk terjun ke dunia kewirausahaan.

Ketika saya mulai memikirkan ide-ide perusahaan yang dapat saya bangun, saya menyadari bahwa banyak ide yang tidak sesuai untuk anak berusia 23 tahun yang belum berpengalaman. Membangun perusahaan tipe Amazon membutuhkan pengelolaan rantai pasokan yang kompleks. Perusahaan jenis Etrade harus mendapatkan lisensi broker atau perbankan. Sebagian besar ide juga sangat padat modal. Ketika saya menemukan situs web eBay, saya langsung jatuh cinta pada klik pertama. Saya segera menyadari nilai luar biasa yang dapat diciptakan dengan membawa transparansi dan likuiditas ke pasar yang sebelumnya buram dan terfragmentasi untuk barang koleksi dan barang bekas yang sebagian besar diperdagangkan dalam penjualan garasi secara offline. Saya juga menyadari betapa efisiennya model ini karena model ini melepaskan efek jaringan yang kuat dengan semakin banyak pembeli yang membawa lebih banyak penjual yang pada gilirannya membawa lebih banyak pembeli. Selain itu, saya tahu saya bisa membangunnya. Membangun situs seperti eBay memiliki kerumitan tersendiri dalam hal memecahkan masalah ayam dan telur dalam menentukan apa yang harus dimulai dan bagaimana cara menghasilkan uang, tetapi ini adalah jenis kerumitan yang menurut saya sangat cocok untuk ditangani.

Saya mendirikan Aucland, sebuah situs lelang online Eropa, pada bulan Juli 1998. Saya akhirnya membangunnya menjadi salah satu situs lelang online terbesar di Eropa sebelum bergabung dengan pesaing yang diperdagangkan secara publik, QXL Ricardo. Lucunya, mereka kemudian diakuisisi oleh Naspers (yang pada akhirnya juga akan diakuisisi oleh OLX). Saat menjalankan Aucland, saya diperkenalkan kepada sekelompok lulusan Harvard dan Stanford oleh seorang kolega McKinsey. Saya mengkonfirmasi keyakinan mereka bahwa mereka harus meluncurkan situs seperti eBay di Amerika Latin dan setuju untuk menyediakan teknologi dan rencana bisnis untuk melakukannya. Deremate lahir dan menjadi salah satu situs lelang terkemuka di Amerika Latin hingga akhirnya bergabung dengan MercadoLibre sebelum IPO.

Saya senang membangun Aucland. Saya menyukai nuansa mencocokkan penawaran dan permintaan berdasarkan kategori per kategori dan membangun komunitas pengguna yang nyata. Setelah gelembung Internet meledak, saya membangun Zingy, sebuah perusahaan nada dering, karena saya ingin menjadi seorang wirausahawan dan merasa bisa membangun startup yang menguntungkan dan sukses di dunia yang tidak memiliki modal ventura. Namun, itu bukanlah cinta sejati. Itu adalah sarana untuk mencapai tujuan. Saya membuatnya menguntungkan, mengembangkannya hingga mencapai pendapatan $200 juta sebelum menjualnya seharga $80 juta. Sekarang saya bisa kembali ke pasar.

Pada tahun-tahun berikutnya, saya telah melihat kemunculan Craigslist dan pasar vertikal pertama seperti Stubhub dan Elance (sekarang Upwork). Saya sangat bersemangat untuk membangun OLX. Ini adalah perusahaan yang seharusnya saya bangun. Seperti inilah Craigslist jika dijalankan dengan baik: mobile first dengan konten yang dimoderasi sepenuhnya, tidak ada spam, scam, prostitusi, personal, dan pembunuhan, melayani wanita, yang merupakan pengambil keputusan utama dalam semua pembelian rumah tangga. Saat ini, aplikasi ini melayani lebih dari 350 juta pengguna setiap bulannya di 30 negara yang sebagian besar merupakan pasar negara berkembang di mana aplikasi ini menjadi bagian dari masyarakat. Hal ini memungkinkan jutaan orang untuk mencari nafkah dan meningkatkan kehidupan sehari-hari dengan tetap bebas digunakan.

OLX memungkinkan saya untuk mengembangkan keahlian saya dan semakin jatuh cinta pada keindahan dan keanggunan pasar. Karena saya sibuk menjalankan OLX dengan ratusan karyawannya di seluruh dunia, saya memutuskan untuk fokus pada marketplace sebagai angel investor karena saya merasa memiliki posisi yang unik untuk membuat keputusan investasi yang cepat.

Spesialisasi ini menciptakan efek jaringan tersendiri. Menjadi terkenal sebagai investor pasar meningkatkan alur transaksi saya di pasar, meningkatkan pengenalan pola dan memungkinkan saya untuk mengembangkan tesis dan heuristik yang lebih kuat. Ketika FJ Labs berevolusi dari Jose dan aktivitas angel investing saya, kami terus berjalan di jalur pasar yang telah kami tempuh.

Pada tahun 2020, pasar tetap relevan seperti sebelumnya. Kita masih berada di awal revolusi teknologi dan marketplace akan memiliki peran penting dalam dekade mendatang dan seterusnya.

B. Kami memutuskan dengan cepat dan transparan

Sebagai seorang pengusaha, saya selalu membenci betapa lambatnya proses penggalangan dana dan betapa memakan waktu. Berminggu-minggu berlalu di antara pertemuan dengan pemodal ventura hanya karena mereka menggunakan waktu sebagai elemen uji tuntas. Pengusaha harus sangat bijaksana dalam menjalankan proses yang ketat untuk mendapatkan term sheet pada saat yang sama untuk menciptakan jumlah FOMO yang tepat. Pengusaha jarang tahu di mana posisi mereka. VC yang tidak tertarik mungkin hanya akan menghantui mereka atau bersikap sangat lambat daripada langsung meneruskan investasi untuk mempertahankan pilihan untuk berubah pikiran.

Hal itu membuat saya gila sebagai seorang pengusaha dan saya memutuskan untuk melakukan hal yang sebaliknya sebagai seorang malaikat. Saya memilih transparansi dan kejujuran yang radikal. Karena saya sangat sibuk menjalankan operasional harian OLX, saya menyusun strategi untuk mengevaluasi startup berdasarkan panggilan telepon selama 1 jam. Dalam panggilan atau pertemuan selama 1 jam, saya akan memberi tahu para pengusaha jika saya berinvestasi dan mengapa. Dalam 97% kasus, saya memberikan kesempatan dan memberi tahu mereka apa yang perlu ditingkatkan untuk mengubah pikiran saya.

Kami tidak banyak mengubah proses untuk FJ Labs, meskipun kami menyempurnakannya dengan cara yang memungkinkan kami untuk mengevaluasi lebih banyak transaksi dan lebih terukur. Sebagian besar startup pertama kali ditinjau oleh anggota tim FJ yang mempresentasikan rekomendasi mereka pada pertemuan komite investasi kami di hari Selasa. Jika diperlukan, Jose atau saya akan menelepon lagi dan setelah itu kami akan membuat keputusan investasi. Dengan kata lain, pengusaha mendapatkan keputusan investasi setelah paling banyak 2 kali panggilan selama 2 minggu. Jika kami memilih untuk tidak berinvestasi, kami memberi tahu mereka alasannya dan apa yang perlu diubah agar kami berubah pikiran.

Jika saya berada di panggilan pertama, saya masih sering membuat keputusan investasi di akhir pertemuan yang membuat pengusaha terkejut. Saya merasa itu normal. Bagaimanapun, kami memiliki heuristik dan strategi investasi yang jelas dan berpegang teguh pada keyakinan kami. Saya menyukai kejelasan tujuan dan pemikiran.

C. Kami tidak memimpin transaksi

Sebagai malaikat, kami tidak melakukan transaksi. Ketika kami memulai FJ Labs, tidak pernah terpikir oleh kami untuk menjadi pemodal ventura tradisional dan memimpin transaksi. Kami lebih suka bertemu dengan para wirausahawan, mendengar ide-ide gila mereka, dan membantu mereka mewujudkan mimpi-mimpi tersebut. Hal ini memungkinkan kami untuk menghindari pekerjaan hukum dan administratif yang timbul dari transaksi utama.

Selain itu, sebagai malaikat, kami selalu melihat VC sebagai teman kami. Kami menjalin hubungan yang kuat dengan banyak dari mereka dan mulai mengatur panggilan rutin untuk berbagi alur transaksi. Pendekatan kami sangat sukses, dan tidak masuk akal untuk mengubahnya. Memimpin transaksi berarti bersaing dengan perusahaan modal ventura untuk mendapatkan alokasi. Ada banyak penawaran luar biasa yang tidak dapat kami ikuti atau diundang. Tidak ada orang waras yang akan memilih kami daripada Sequoia jika kami adalah tipe VC yang memimpin kesepakatan. Keindahannya adalah bahwa dengan pendekatan saat ini, pengusaha tidak perlu memilih. Mereka bisa mendapatkan VC utama pilihan mereka dan kami. Saat ini, kami berinvestasi di hampir semua perusahaan yang kami inginkan, dan kami menyukainya!

D. Kami tidak mengambil kursi dewan

Di satu sisi, tidak menduduki kursi dewan adalah konsekuensi alamiah dari tidak memimpin, tetapi kami memiliki alasan mendasar untuk tidak ingin duduk di kursi dewan. Secara obyektif, seorang investor tidak dapat secara efektif berada di lebih dari 10 papan secara efektif yang tidak sesuai dengan pendekatan kami yang sangat terdiversifikasi. Lebih buruk lagi, saya mengamati bahwa perusahaan-perusahaan yang gagal pada akhirnya membutuhkan lebih banyak pekerjaan dan waktu. Dengan kata lain, Anda akhirnya mengalokasikan seluruh waktu Anda untuk membantu perusahaan yang bergerak dari 1 ke 0 dan hampir tidak ada waktu Anda untuk perusahaan yang melakukan yang terbaik dan bergerak dari 1 ke 100. Sebaliknya, Anda harus mengabaikan perusahaan yang bergerak dari 1 ke 0 dan menghabiskan waktu Anda untuk memikirkan cara menciptakan nilai maksimal untuk kapal roket Anda.

Ada juga formalitas dan kekakuan tertentu dalam rapat dewan direksi yang mencegah mereka untuk sampai ke inti permasalahan. Baik sebagai pengusaha maupun investor, diskusi strategis yang paling berarti yang pernah saya lakukan adalah obrolan informal 1 lawan 1, bukannya rapat dewan direksi formal. Saya telah diberitahu berkali-kali bahwa percakapan yang saya lakukan dengan seorang wirausahawan adalah percakapan yang paling bermakna yang pernah mereka lakukan.

Perlu diingat bahwa tidak duduk di kursi dewan tidak berarti kita hanya menjadi investor pasif. Nilai yang kami berikan memiliki bentuk yang berbeda.

E. Nilai tambah utama kami adalah membantu penggalangan dana, dengan iklan offline, dan memikirkan dinamika pasar

Banyak reksa dana dengan dana kelolaan miliaran memiliki tim platform yang lengkap dengan banyak mitra ventura. Mereka memiliki perekrut dan ahli di berbagai bidang untuk membantu perusahaan portofolio. Kami tidak memiliki sumber daya untuk melakukan semua hal tersebut. Sebagai gantinya, kami memutuskan untuk fokus pada tiga cara yang berbeda untuk membantu.

Pertama dan terutama, kami membantu perusahaan rintisan untuk berkembang. Kami membantu mereka menyelesaikan putaran yang sedang berjalan atau meningkatkan putaran berikutnya. Pada akhirnya, FJ Labs tidak menetapkan ketentuan ronde. Kami hanya ingin perusahaan-perusahaan yang kami cintai mendapatkan pendanaan. Kami melakukan deal flow sharing call dengan sekitar 100 VC setiap 8 minggu sekali yang mencakup hampir semua tahap dan geografi. Kami memiliki pendekatan khusus di mana kami menghadirkan VC yang tepat untuk startup yang tepat. VC menyukainya karena mereka mendapatkan alur transaksi yang disesuaikan dengan kebutuhan. Para pengusaha menyukainya karena mereka bisa bertemu dengan para VC papan atas. Kami senang karena startup yang kami pedulikan didanai.

Sebelum pengusaha pergi ke pasar, kami mencoba melakukan panggilan telepon untuk memberikan umpan balik kepada mereka tentang posisi mereka dan meninjau dek dan presentasi mereka. Ketika kami merasa mereka sudah siap, kami membuat intro yang relevan.

Kami juga dapat membantu memikirkan dinamika pasar. Haruskah Anda memulai dengan sisi penawaran atau permintaan? Seberapa lokalkah Anda seharusnya? Haruskah penggaruknya 1%, 5%, 15% atau 50%? Haruskah penggaruk diambil dari sisi penawaran atau sisi permintaan? Haruskah Anda menyediakan layanan ekstra untuk satu sisi pasar? Kami melihat begitu banyak pasar sehingga kami telah mengembangkan banyak pengenalan pola dan dapat membantu memikirkan isu-isu strategis inti.

Terakhir, kami dapat membantu perusahaan portofolio dengan iklan offline mereka, terutama iklan TV. William Guillouard, salah satu Venture Partner kami adalah Chief Marketing Officer di OLX di mana kami menghabiskan lebih dari $500 juta untuk iklan TV. Kami mengembangkan metode untuk menjalankan kampanye TV seperti halnya kami menjalankan kampanye online dengan model atribusi dan analisis LTV to CAC. Dalam beberapa kasus, kami berhasil meningkatkan skala perusahaan dengan cepat melalui TV dengan ekonomi unit yang lebih baik daripada melalui Google dan Facebook. Tentu saja, hal ini hanya berlaku untuk sebagian kecil perusahaan portofolio yang merupakan pasar massal, memiliki ekonomi unit yang baik dan skala yang cukup untuk membenarkan mencoba TV, tetapi bagi perusahaan-perusahaan tersebut, hal ini dapat mengubah permainan.

F. Kami telah menetapkan ukuran cek berdasarkan putaran

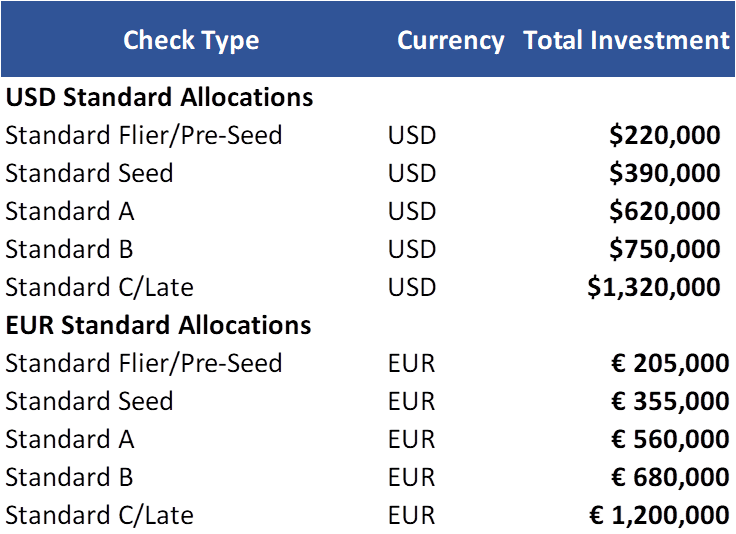

Kami tidak ingin bersaing untuk mendapatkan alokasi dana dengan pemodal ventura tradisional. Kami melihat diri kami sebagai co-investor kecil yang bernilai tambah bersama mereka dan kami ingin mereka mengundang kami untuk penawaran terbaik mereka. Hal ini menempatkan ukuran pemeriksaan maksimum yang dapat kami terapkan pada setiap tahap, terutama tahap benih. Dalam putaran pendanaan awal sebesar $3 juta, pemodal utama menginvestasikan $1,5-2 juta. Untuk mendapatkan ukuran yang tepat relatif terhadap timbal, saat ini kami menginvestasikan $ 390k pada seed. Kita mungkin dapat menggunakan lebih banyak modal pada setiap tahap dan mungkin sedikit meningkatkan ukuran cek kita di masa depan jika dana kita sedikit lebih besar, tetapi ukuran investasi kita akan selalu kecil relatif terhadap lead.

Dalam pra-unggahan, sering kali tidak ada dana yang diinvestasikan. Putaran sering kali terdiri dari sekelompok malaikat. Dalam kasus ini, kami mungkin menjadi investor terbesar dengan investasi $220 ribu, tetapi kami hanya menganggap diri kami sebagai salah satu malaikat, bukan sebagai pemimpin yang sesungguhnya.

Kami juga menginvestasikan $220 “selebaran” di perusahaan-perusahaan yang menurut kami menarik namun tidak nyaman untuk menginvestasikan alokasi standar kami. Kami melakukan ini karena berbagai alasan. Mungkin valuasinya agak tinggi, unit ekonominya belum cukup terbukti atau perusahaan rintisan ini bergerak di bidang yang menurut kami menarik namun belum banyak diketahui orang.

Anda dapat menemukan alokasi standar kami saat ini di bawah ini.

G. Kami mengevaluasi tindak lanjut secara mandiri

Moto Silicon Valley yang jelas adalah Anda menggandakan kemenangan Anda berapapun harganya. Kami keberatan dengan bagian kedua dari pernyataan tersebut. Kami selalu berhati-hati dalam melakukan penilaian dan hal ini telah membantu kami dengan baik. Seperti yang akan saya jelaskan di artikel blog berikutnya tentang kriteria evaluasi FJ Labs, jika kami merasa valuasi sebuah startup terlalu tinggi dibandingkan dengan daya tariknya, kami tidak akan berinvestasi, meskipun kami menyukai wirausahawan dan bisnis yang mereka jalani.

Kami mengevaluasi tindak lanjut seolah-olah ini adalah kali pertama kami berinvestasi dalam bisnis ini. Untuk menjaga agar evaluasi tetap objektif, anggota tim yang berbeda dari anggota tim yang membuat rekomendasi investasi awal melakukan analisis. Pertanyaan yang kami coba jawab adalah sebagai berikut: dengan mengetahui apa yang kita ketahui sekarang tentang tim dan bisnisnya, apakah kita akan berinvestasi di perusahaan pada valuasi ini?

Tergantung pada seberapa kuat perasaan kita terhadap jawaban atas pertanyaan tersebut, kita akan mencoba melakukan super pro-rata, pro-rata, atau hanya meneruskan investasi. Dalam beberapa tahun terakhir, seiring dengan semakin banyaknya dana yang berpindah ke tahap selanjutnya, kami sering merasa bahwa perusahaan-perusahaan terbaik kami menjadi overvalued dan kami tidak mengikuti perkembangan pada tahap selanjutnya. Hingga saat ini, kami telah menindaklanjuti 24% dari investasi kami.

Selain itu, mengingat besarnya dana kami, kami sering tidak mampu melakukan pro-ratas karena mereka akan mewakili sebagian besar modal yang digunakan. Lebih buruk lagi, dengan persentase kepemilikan yang kecil saat perusahaan memasuki tahap selanjutnya, kita mulai kehilangan hak informasi dan tidak lagi memiliki visibilitas tentang seberapa baik kinerja perusahaan. Akibatnya, ketika kami merasa harga sudah tepat, kami terkadang menjual 50% dari posisi kami dalam transaksi sekunder, biasanya menjual kepada VC utama ketika sebuah putaran pendanaan sedang berlangsung.

Di satu sisi, kami melakukan strategi yang berlawanan dengan Silicon Valley: kami menjual para pemenang daripada menggandakannya. Hal ini menjelaskan mengapa IRR yang kami realisasikan sangat tinggi. Sebagian alasan kami mencari pihak kedua didorong oleh model bisnis kami. Berlawanan dengan dana besar, kami tidak hidup dari biaya. Kami baru saja mencapai titik impas dengan FJ Labs. Setelah bertahun-tahun harus mensubsidi struktur biaya kami dengan jutaan investasi yang harus kami keluarkan, biaya manajemen yang kami kumpulkan sekarang dapat menutupi pengeluaran kami. Namun, kami masih harus menempuh jalan panjang. Jose dan saya tidak membayar diri kami sendiri atau mengganti pengeluaran kami.

Model bisnis kami berbeda. Kami menghasilkan uang dari jalan keluar. Kami membutuhkan modal dari exit yang sukses untuk terus berinvestasi di startup baru karena kami mewakili persentase yang besar dari modal yang dikerahkan. Hingga saat ini kami mewakili $114 juta dari $284 juta yang dikerahkan. Kami tidak bisa menunggu satu dekade untuk keluar dari pasar karena kami ingin terus berinvestasi pada tingkat yang selama ini kami lakukan.

Seperti yang bisa Anda bayangkan, pintu keluar sekunder seperti itu hanya tersedia di perusahaan-perusahaan terbaik. Tidak ada yang tertarik untuk membeli posisi di perusahaan yang tidak berkinerja baik. Bahkan di perusahaan terbaik sekalipun, kita hanya dapat menjual karena kita memiliki posisi kecil dan tidak berada di jajaran direksi. Tidak ada sinyal nyata yang datang dari kesediaan kami untuk menjual selain dari kebutuhan kami akan likuiditas. Faktanya, kami sering diminta untuk menjual sebagai bentuk bantuan, bukan karena kami ingin menjual. Misalnya, Andreesen, Greylock, dan Sequoia mungkin ingin berinvestasi di sebuah perusahaan di Seri B. Pengusaha menyukai ketiganya dan tidak ingin mereka mendanai pesaing. Dana tersebut menginginkan setidaknya 15% kepemilikan masing-masing. Pengusaha tidak menginginkan pengenceran sebesar 45%. Mereka melakukan putaran primer untuk 30% dan mengatur putaran sekunder untuk sisanya. Mereka bertanya kepada kami apakah kami bersedia menjual sebagian dari posisi kami di posisi sekunder sebagai bantuan untuk menyelesaikan ronde.

Kami berpikir panjang dan keras tentang berapa banyak yang harus kami jual dalam situasi ini. Pada akhirnya kami memilih untuk menjual 50%. Ini memberi kami likuiditas dan jalan keluar yang bagus, sambil mempertahankan banyak keuntungan jika perusahaan bekerja dengan sangat baik. Kelipatan dana kami akan lebih tinggi jika kami menahannya sampai akhir, meskipun IRR kami akan lebih rendah. Namun, mengingat pada dasarnya kami menempatkan kembali semua modal yang kami peroleh dari exit ke perusahaan tahap awal di mana kami merasa ada lebih banyak keuntungan, kelipatan riil dan IRR kami lebih tinggi ketika kami mengejar perusahaan sekunder jika Anda mempertimbangkan pengembalian yang kami peroleh dari pengalihan modal.

H. Ketika dana habis, kami hanya mengumpulkan dana berikutnya dan selanjutnya terjadi dari dana berikutnya

Kami tidak mengikuti konstruksi portofolio tradisional. Portofolio hanyalah jumlah dari investasi individual dan investasi lanjutan yang kita lakukan. Konstruksinya benar-benar dari bawah ke atas. Kami hanya menggunakan modal yang kami miliki dan ketika kami kehabisan modal, kami mengumpulkan dana berikutnya. Kami memodulasi ukuran investasi untuk memastikan setiap dana digunakan selama 2 hingga 3 tahun, tetapi hanya sebatas itu.

Mengingat bahwa kita tidak tahu apakah kita akan melakukan tindak lanjut, dan kita hanya melakukan tindak lanjut pada 24% kasus, maka tidak masuk akal untuk mencadangkan modal untuk tindak lanjut. Selain itu, banyak dari investasi lanjutan berada di luar rentang 2 hingga 3 tahun penyebaran modal sebuah dana. Sebagai hasilnya, kami memberi tahu LP kami bahwa kami akan melakukan investasi lanjutan dari dana apa pun yang kebetulan diinvestasikan ketika kami membuat keputusan investasi lanjutan. Kami juga memberi tahu mereka untuk berinvestasi di setiap reksa dana agar memiliki eksposur yang sama persis dengan yang kami lakukan.

Harap diperhatikan bahwa kami tidak akan menjual posisi dari satu reksa dana ke reksa dana lainnya. Hanya ada satu keputusan investasi: kita berinvestasi, menahan, atau menjual.

I. Jika Anda sukses untuk kami di masa lalu, kami akan mendukung Anda di startup baru Anda meskipun itu bukan marketplace

Kami berpegang teguh pada para pendiri yang melakukan hal yang benar. Saat ini kami mendukung sekitar 1.400 pendiri di 600 perusahaan. 200 di antaranya memiliki jalan keluar dan setengahnya berhasil. Banyak dari para pendiri yang sukses kemudian membangun perusahaan baru. Sebagai contoh, ini adalah bagaimana kami akhirnya menginvestasikan Archer(www.flyarcher.com), sebuah startup pesawat VTOL listrik. Kami mendukung Brett Adcock dan Adam Goldstein dalam startup pasar tenaga kerja mereka, Vettery, yang kemudian dijual ke Adecco. Kami sangat antusias untuk mendukung mereka dalam startup baru mereka meskipun kami tidak memiliki keahlian dalam bidang pesawat terbang listrik.

Singkatnya, meskipun kami tidak memiliki sejumlah kesepakatan, tahap atau geografi yang ingin kami investasikan setiap tahun, hal-hal tersebut berjalan sedemikian rupa sehingga kami akhirnya memiliki strategi investasi yang dapat diringkas sebagai berikut:

- Fokus Pra-Benih / Benih / Seri A

- Tetapkan ukuran investasi per putaran yang rata-rata mencapai $400 ribu

- Fokus pada pasar (70% dari transaksi)

- Investor global dengan sebagian besar transaksi di Amerika Serikat, diikuti oleh Eropa Barat, Brasil, dan India

- 100+ investasi per tahun

- Keputusan investasi 1-2 minggu setelah pertemuan pertama

- Kami mengevaluasi tindak lanjut secara mandiri dan tindak lanjut rata-rata dalam 24% investasi

- Kami tidak mencadangkan dana untuk kegiatan lanjutan. Kami berinvestasi dari dana apa pun yang kebetulan kami gunakan pada saat investasi

- Kami tidak memimpin putaran

- Kami tidak bergabung dengan dewan

- Kami membantu perusahaan portofolio menggalang dana

Sebagai gambaran, dana $175 juta terbaru kami mungkin akan memiliki lebih dari 500 investasi. Yang menarik adalah bahwa meskipun kami tidak melakukan pemodelan atau konstruksi portofolio, strategi yang sangat terdiversifikasi ini tampaknya merupakan strategi yang paling efektif. Ada sebuah makalah yang sangat bijaksana oleh Abe Othman, kepala Ilmu Data di AngelList yang menunjukkan bahwa pada tahap awal, strategi terbaik adalah berinvestasi di setiap kesepakatan yang “kredibel”. Hal ini dilahirkan oleh Analisis kinerja Angelist untuk piringan hitam yang dengan jelas menemukan bahwa “memiliki investasi di lebih banyak perusahaan cenderung menghasilkan imbal hasil investasi yang lebih tinggi. Rata-rata, rata-rata imbal hasil per tahun meningkat 9,0 basis poin dan rata-rata imbal hasil per tahun meningkat 6,9 basis poin untuk setiap perusahaan tambahan yang diekspos oleh LP.”

Hasil yang kami dapatkan memberikan kepercayaan pada teori tersebut. Hingga 30 April 2020, kami telah menginvestasikan $284 juta di 571 startup. Kami memiliki 193 pintu keluar dengan realisasi IRR sebesar 62%. Saya menduga bahwa diversifikasi bekerja dengan baik karena beberapa alasan:

- Pengembalian usaha mengikuti hukum pangkat daripada kurva distribusi Gaussian normal. Sangat penting untuk berada di perusahaan yang menghasilkan semua keuntungan. Berinvestasi di lebih banyak perusahaan akan meningkatkan kemungkinan Anda menjadi pemenang.

- Berinvestasi di lebih banyak perusahaan akan meningkatkan profil Anda sebagai investor, yang pada gilirannya akan meningkatkan alur transaksi Anda. Hal ini semakin diperkuat jika Anda membangun sebuah merek sebagai investor yang harus dimiliki untuk kategori tertentu seperti yang kita miliki di pasar.

- Mengevaluasi lebih banyak perusahaan memberi Anda lebih banyak data untuk membangun pengenalan pola guna meningkatkan kriteria dan tesis investasi Anda.

Keindahan dari strategi kami adalah strategi ini bersifat organik dan dari bawah ke atas. Kami mengembangkannya dari waktu ke waktu seiring dengan perkembangan kondisi yang terjadi, baik di tingkat makro, industri modal ventura, maupun di bidang teknologi. Sebagai contoh, satu dekade yang lalu, kami banyak berinvestasi di Turki dan Rusia. Setelah Putin menginvasi Georgia dan mencaplok Krimea, dan setelah Erdogan terpilih di Turki, kami berhenti berinvestasi di kedua negara tersebut karena kami menduga dengan tepat bahwa modal ventura dan jalan keluar akan mengering. Demikian juga, sebelum Februari 2018, kami tidak berinvestasi pada perusahaan-perusahaan yang sudah memiliki seed, atau yang sering kali sudah diluncurkan sebelumnya. Namun, perusahaan modal ventura terus meningkatkan jumlah dana mereka. Untuk mengerahkan jumlah modal yang lebih besar, dana-dana tersebut pindah ke tahap selanjutnya yang mendorong valuasi pada tahap tersebut karena lebih banyak modal yang mengejar jumlah transaksi yang sama. Kami merasa masuk akal untuk menjadi kontrarian dan pindah ke tahap awal di mana modal mengering. Setelah melihat peningkatan jumlah pasar B2B di mana pasar memilih pemasok untuk sisi permintaan, kami mengembangkan tesis investasi pasar kami.

Akan sangat menarik untuk melihat bagaimana strategi kami akan berkembang di tahun-tahun mendatang. Sebagai contoh, saya dapat membayangkan masa depan di mana kami membedakan strategi tahap awal kami dari strategi tahap selanjutnya dan menciptakan dana terpisah untuk peluang-peluang tersebut. Waktu yang akan menjawabnya, yang saya tahu ini akan menyenangkan!