Инвестиционный подход компании FJ Labs проистекает из ее корней (читайте «Генезис компании FJ Labs«). FJ Labs — это продолжение нашей с Хосе деятельности по инвестированию в ангелов. Мы расширили масштабы нашей деятельности и процессов, но не изменили стратегию.

Большинство венчурных фондов имеют очень четко определенную структуру портфеля. Они инвестируют средства, привлеченные за определенный период, в компании определенного типа, в определенное количество компаний, вкладывая определенную сумму инвестиций, на определенном этапе, в определенной географии. Эти фонды возглавляют раунды, а их партнеры занимают места в совете директоров. Они резервируют определенный объем капитала для последующих проектов и, как правило, выполняют их. Правила фонда таковы, что последующие фонды не могут инвестировать в компании из предыдущего фонда. Фонд проводит тщательную проверку и инвестирует менее чем в 7 сделок в год.

Типичный венчурный фонд стоимостью 175 миллионов долларов может выглядеть следующим образом:

- Только для США

- Серия А

- Только B2B SAAS-компании

- Инвестиции $5-7M в серию А

- Намереваясь инвестировать в 20 компаний в течение 3 лет

- 40% капитала зарезервировано для последующих проектов

- Последующие сделки в большинстве портфельных компаний

- Партнеры занимают места в совете директоров

- Инвестиции занимают 2-4 месяца с момента первой встречи

FJ Labs не работает таким образом. Как мы и делали, когда были ангелами, мы оцениваем все компании в нашем трубопроводе и инвестируем в те, которые нам нравятся. Мы решаем, инвестировать или нет, на основании двух 60-минутных звонков в течение недели или двух. Мы не руководим, и мы не занимаем места в совете директоров. Другими словами, можно сказать, что мы инвестируем на любом этапе, в любой географии, в любой отрасли с крайне ограниченной проверкой. Именно эти слова отпугивали институциональных инвесторов и заставляли нас думать, что мы никогда не сможем привлечь средства.

Учитывая такую «стратегию», Вы можете ожидать, что состав нашего портфеля будет сильно меняться с течением времени. На самом деле, он был очень постоянным на протяжении многих лет. Этому есть несколько причин.

- Количество сделок, которые мы оцениваем еженедельно, остается неизменным на протяжении многих лет

Я подробно расскажу о том, как FJ Labs получает поток сделок, в одной из следующих статей блога. Но чтобы Вы почувствовали масштаб, мы получаем более 100 инвестиционных предложений каждую неделю. Однако мы не оцениваем все из них. Многие из них явно выходят за рамки: аппаратное обеспечение, ИИ, космические технологии, биотехнологии и т.д. без рыночного компонента. Многие другие предложения слишком расплывчаты: «У меня есть отличная инвестиционная возможность в Интернете; хотите ли Вы получить колоду?».

Если Вы не приложите усилий, чтобы понять, что мы специализируемся на онлайн-площадках, и не предоставите достаточно информации, чтобы мы могли оценить, хотим ли мы углубляться в сделку, мы не будем отвечать или продолжать.

В среднем мы оцениваем 40-50 сделок каждую неделю. Например, в 2019 году мы оценили 2 542 компании, что в среднем составляет 49 компаний в неделю.

2. Процент сделок, в которые мы инвестируем, остается практически неизменным

В словах «мы инвестируем в компании, которые нам нравятся» есть много конкретики. У нас есть чрезвычайно конкретные критерии оценки и инвестиционные тезисы, которые мы постоянно совершенствуем. Я подробно расскажу о них в последующих статьях блога. Хотя мы инвестируем в любую отрасль, в любой географии и на любом этапе, у нас есть своя специфика: мы инвестируем в рыночные площадки.

На протяжении многих лет мы инвестировали примерно в 3% сделок, которые мы оцениваем. Например, в 2019 году мы сделали 83 первые инвестиции. Другими словами, мы инвестировали в 3,3% из 2 542 сделок, которые мы оценивали.

3. Распределение сделок, которые мы получаем, не является случайным и постоянным во времени

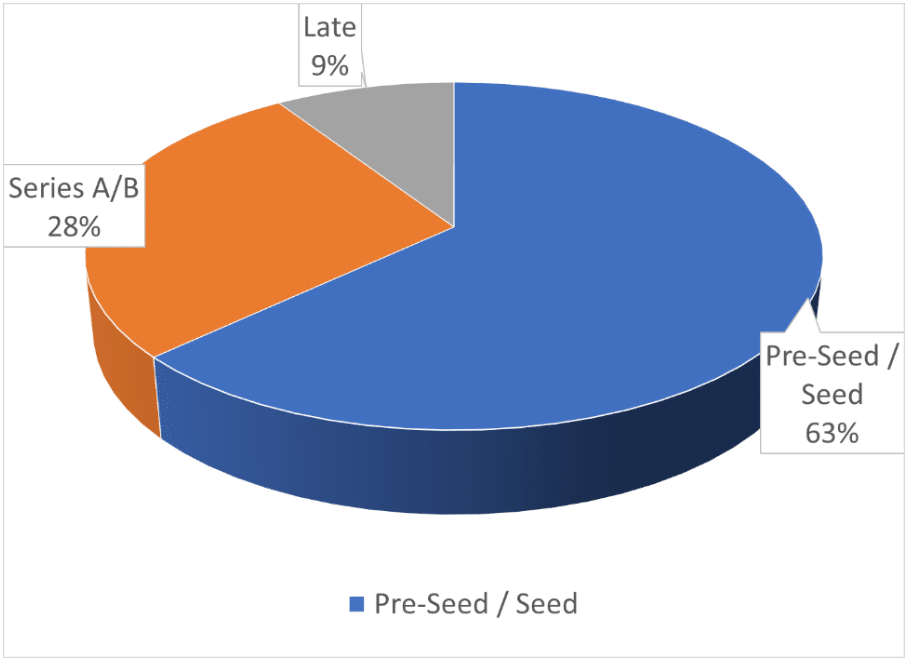

В целом, сделок предварительного и посевного финансирования гораздо больше, чем сделок Серии А и Серии В. В свою очередь, сделок серий А и В больше, чем сделок на более поздних стадиях. Кроме того, поскольку мы известны как инвесторы-ангелы, выписывающие относительно небольшие чеки, мы получаем непропорционально больше сделок на ранней стадии, чем на более поздней. В результате большинство наших инвестиций — это инвестиции на посевной стадии или на более ранних этапах, хотя в последние годы растет число инвестиций серии А.

4. Хотя мы оцениваем сделки из любой страны, у нас есть особые предпочтения

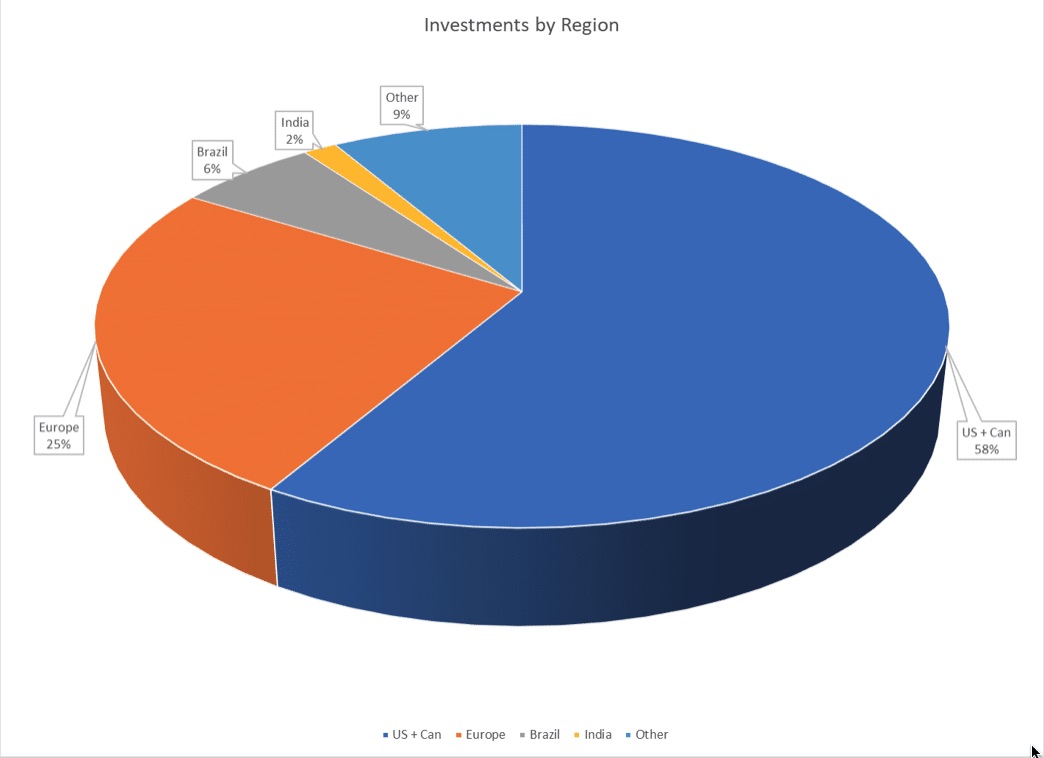

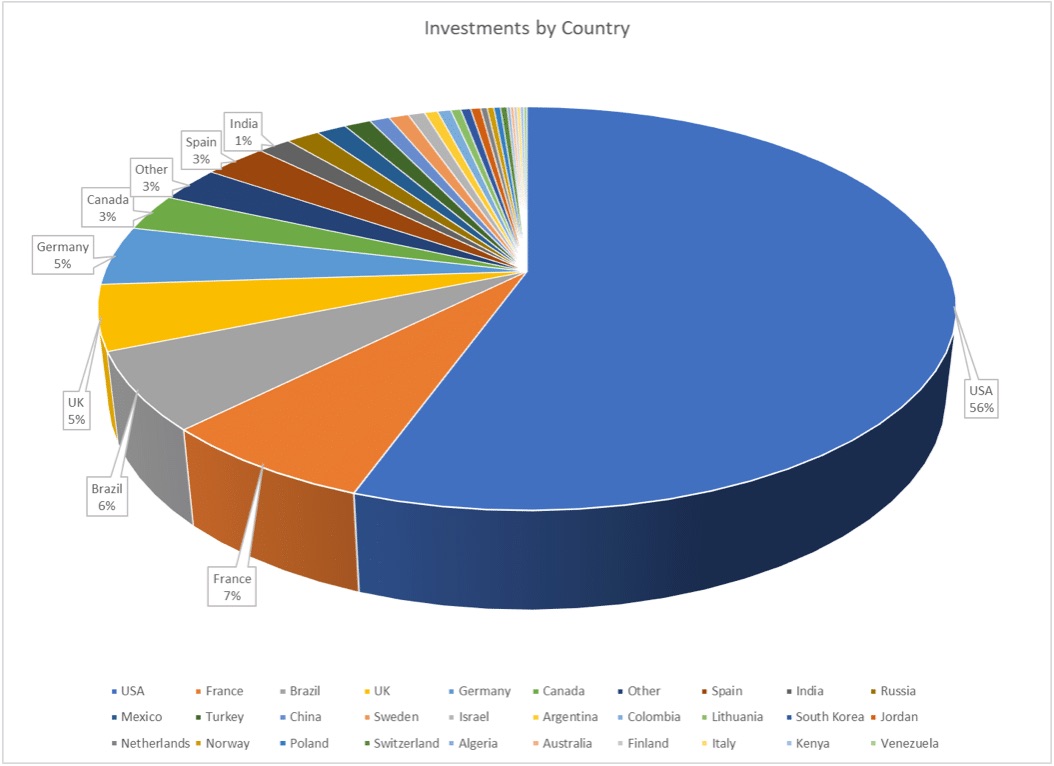

Хотя мы являемся глобальными инвесторами, мы базируемся в Нью-Йорке, и большинство инноваций на рынке выходят из США. В результате большая часть нашего потока сделок поступает из США, и большая часть наших инвестиций осуществляется в США. В то же время Хосе живет в Лондоне, а я — француз, поэтому мы получаем много европейских сделок. Учитывая глобальное присутствие OLX, я также очень заметен на многих развивающихся рынках.

Хотя мы оцениваем сделки во всех странах, когда мы рассматриваем стартапы на развивающихся рынках, мы фокусируемся на крупных рынках, которые имеют более развитые венчурные экосистемы и финансовые рынки. В наши дни это в основном Бразилия и Индия. Это не значит, что мы никогда не будем инвестировать в небольшие рынки. Например, мы инвестировали в Rappi в Колумбии, Yassir в Алжире и Lori Systems в Кении, но планка для наших инвестиций гораздо выше.

Основной проблемой на небольших развивающихся рынках является нехватка капитала серий А и В и отсутствие выходов. Почти в каждой стране мира есть богатые местные жители, которые будут инвестировать в ангелов. Кроме того, если Вы выйдете в лидеры, что обычно означает выручку более 100 миллионов долларов и оценку в 100 миллионов долларов, американские глобальные фонды, такие как Tiger Global, найдут Вас для инвестиций (на уровне, который обычно соответствует серии С), где бы Вы ни находились.

Однако на большинстве небольших рынков нет инвесторов серий А и В, поэтому компаниям невероятно сложно пройти путь от посевной до статуса прорыва, особенно если внутренний рынок невелик. Хуже того, эти компании, даже успешные, практически не выходят из бизнеса, потому что страны, в которых они работают, не входят в список приоритетных для крупных глобальных компаний-покупателей.

На сегодняшний день 58% наших инвестиций приходится на США и Канаду (в основном на США), 25% — на Европу, 6% — на Бразилию, 2% — на Индию, а на все остальные страны вместе взятые приходится 9%.

Помимо этого, у нас есть еще несколько руководящих принципов.

A. Мы фокусируемся на рыночных площадках

Мое увлечение рыночными площадками проистекает из моего раннего увлечения экономикой. Я открыл для себя Адама Смита и Давида Рикардо в подростковом возрасте. Их работы нашли во мне отклик, потому что они объясняли, как устроен мир, лучше, чем все остальное, с чем я сталкивался. Именно поэтому я изучал экономику в Принстоне, что еще больше усилило мой интерес к устройству рынка и системам стимулов.

Когда я окончила университет в 1996 году, я не думала, что это приведет к чему-то практическому. Будучи застенчивым, интровертным 21-летним человеком, я два года проработал в компании McKinsey. Несмотря на то, что я хотел стать интернет-предпринимателем, я чувствовал, что McKinsey будет эквивалентом бизнес-школы, за исключением того, что они будут платить мне. Два года спустя я почувствовал, что узнал то, чему пришел научиться, и был готов отправиться в мир предпринимательства.

Когда я начал обдумывать идеи компаний, которые я мог бы создать, я понял, что многие из них не подходят для неопытного 23-летнего человека. Создание компаний типа Amazon требует управления сложными цепочками поставок. Компании типа Etrade требовали получения брокерских или банковских лицензий. Большинство идей также были очень капиталоемкими. Когда я наткнулся на сайт eBay, это была любовь с первого щелчка. Я сразу же понял, что можно создать необычайно большую ценность, обеспечив прозрачность и ликвидность ранее непрозрачных и разрозненных рынков коллекционных и подержанных товаров, которые в основном продавались на гаражных распродажах в оффлайне. Я также понял, насколько эффективной будет эта модель с точки зрения капиталоотдачи, так как она высвобождает мощные сетевые эффекты, когда все большее количество покупателей приводит все большее количество продавцов, которые, в свою очередь, приводят все большее количество покупателей. Более того, я знал, что смогу его построить. Создание такого сайта, как eBay, имеет свои сложности с точки зрения решения проблемы курицы и яйца: с чего начать и как монетизировать, но это был тот тип сложности, с которым я чувствовал себя идеально приспособленным.

В июле 1998 года я основал Aucland, европейский сайт онлайн-аукционов. В итоге я превратил его в один из крупнейших сайтов онлайн-аукционов в Европе, прежде чем он слился с публично торгуемым конкурентом, компанией QXL Ricardo. Как ни странно, позже они были приобретены компанией Naspers (как впоследствии и OLX). Во время работы в компании Aucland коллега из McKinsey познакомил меня с группой выпускников Гарварда и Стэнфорда. Я подтвердил их уверенность в том, что им следует запустить сайт, подобный eBay, в Латинской Америке, и согласился предоставить им технологию и бизнес-план для этого. Компания Deremate родилась и стала одним из ведущих аукционных сайтов в Латинской Америке, пока не объединилась с MercadoLibre перед IPO.

Мне понравилось строить Aucland. Мне нравились тонкости согласования спроса и предложения по каждой категории и создания настоящего сообщества пользователей. После того, как Интернет-пузырь лопнул, я создал Zingy, компанию по производству рингтонов, потому что хотел быть предпринимателем и чувствовал, что смогу создать прибыльный и успешный стартап в мире, где нет венчурного капитала. Однако это не была настоящая любовь. Это было средство для достижения цели. Я сделал компанию прибыльной, довел ее доход до $200 млн, а затем продал ее за $80 млн. Теперь я могу вернуться к рыночным площадкам.

За прошедшие годы я успел увидеть и подъем Craigslist, и появление первых вертикальных торговых площадок, таких как Stubhub и Elance (теперь Upwork). Я был в восторге от создания OLX. Это была компания, которую мне суждено было создать. Это то, чем мог бы стать Craigslist, если бы им хорошо управляли: сначала мобильные устройства, полностью модерируемый контент, без спама, мошенничества, проституции, личных объявлений и убийств, ориентированный на женщин, которые принимают основные решения при совершении всех бытовых покупок. Сейчас он обслуживает более 350 миллионов пользователей ежемесячно в 30 странах, в основном на развивающихся рынках, где он является частью структуры общества. Он позволяет миллионам людей зарабатывать на жизнь и улучшает повседневную жизнь, оставаясь при этом бесплатным.

OLX позволил мне продолжить свое ремесло и еще больше влюбиться в красоту и элегантность рыночных площадок. Поскольку я был занят управлением OLX с сотнями сотрудников по всему миру, я решил сосредоточиться на рыночных площадках в качестве инвестора-ангела, поскольку чувствовал себя уникальным специалистом, способным быстро принимать инвестиционные решения.

Такая специализация создала свой собственный сетевой эффект. Став известным инвестором на рынке, я увеличил поток сделок на рынках, улучшил распознавание образов и позволил мне разработать более надежные тезисы и эвристики. Когда компания FJ Labs развивалась на базе Хосе и моих ангельских инвестиций, мы просто продолжали идти по уже проторенному пути.

В 2020 году рыночные площадки остаются такими же актуальными, как и раньше. Мы все еще находимся в начале технологической революции, и рыночные площадки будут играть важную роль в ближайшее десятилетие и далее.

B. Мы принимаем решения быстро и прозрачно

Будучи предпринимателем, я всегда ненавидел медленный процесс сбора средств и то, как много времени он отнимал. Между встречами с венчурными капиталистами проходят недели, хотя бы потому, что они используют время как элемент должной осмотрительности. Предприниматели должны очень тщательно подходить к процессу, чтобы получить срочные листы и в то же время создать нужное количество FOMO. Предприниматели редко знают, в каком положении они находятся. Венчурные фонды, которым это неинтересно, могут просто отмахнуться от них или быть ужасно медлительными, а не отказываться от инвестиций, чтобы сохранить возможность передумать.

Это сводило меня с ума, когда я был предпринимателем, и я решил поступить наоборот, как ангел. Я выбрал радикальную прозрачность и честность. Поскольку я был очень занят повседневной работой OLX, я разработал стратегию оценки стартапов на основе 1-часового звонка. Во время часового звонка или встречи я рассказывал предпринимателям, инвестирую ли я и почему. В 97% случаев я отказывался от этой возможности и говорил им, что нужно улучшить, чтобы я передумал.

Мы не сильно изменили процесс для FJ Labs, хотя и усовершенствовали его таким образом, чтобы он позволял нам оценивать больше сделок и был более масштабируемым. Большинство стартапов сначала рассматриваются членом команды FJ, который представляет свою рекомендацию на нашем вторничном заседании инвестиционного комитета. Если это оправдано, Хосе или я делаем второй звонок, после чего принимаем инвестиционное решение. Другими словами, предприниматели получают инвестиционное решение максимум после 2 звонков в течение 2 недель. Если мы решаем не инвестировать, мы говорим им, почему и что должно измениться, чтобы мы передумали.

Если я звоню первым, я все равно часто принимаю инвестиционное решение в конце встречи, к шоку предпринимателя. Я считаю это нормальным. В конце концов, у нас есть четкая инвестиционная эвристика и стратегия, и мы придерживаемся своих убеждений. Я люблю ясность цели и мысли.

C. Мы не заключаем сделок

Будучи ангелами, мы не заключали сделок. Когда мы создавали FJ Labs, нам и в голову не приходило становиться традиционными венчурными капиталистами и возглавлять сделки. Мы предпочитаем встречаться с предпринимателями, выслушивать их безумные идеи и помогать им воплощать эти мечты в жизнь. Это позволяет нам избежать юридической и административной работы, связанной с ведением сделок.

Более того, будучи ангелами, мы всегда считали венчурных инвесторов своими друзьями. Мы установили прочные отношения со многими из них и начали организовывать регулярные звонки для обмена информацией о сделках. Наш подход был очень успешным, и менять его не имело смысла. Ведение сделок будет означать конкуренцию с венчурными компаниями за распределение средств. Существует множество удивительных предложений, в которых мы не смогли бы участвовать или быть приглашенными. Никто в здравом уме не выбрал бы нас вместо Sequoia, если бы мы были тем типом венчурного фонда, который руководит сделками. Прелесть в том, что при нынешнем подходе предпринимателям не нужно выбирать. Они могут получить как ведущего VC по своему выбору, так и нас. Сейчас мы инвестируем практически во все компании, в которые хотим, и нам это нравится!

D. Мы не занимаем места в совете директоров

В каком-то смысле отказ от мест в советах директоров — это естественное следствие отказа от лидерства, но у нас есть фундаментальные причины, по которым мы не хотим входить в советы директоров. Объективно инвестор не может входить более чем в 10 советов директоров, что несовместимо с нашим высокодиверсифицированным подходом. Хуже того, я заметил, что компаниям, которые терпят неудачу, в итоге требуется гораздо больше работы и времени. Другими словами, в итоге Вы тратите все свое время на помощь компаниям, идущим от 1 к 0, и почти не уделяете времени компаниям, которые работают лучше всех и идут от 1 к 100. Вместо этого Вам следует не обращать внимания на компании, идущие от 1 к 0, и тратить свое время на размышления о том, как создать наибольшую ценность для Ваших ракетных кораблей.

Кроме того, заседаниям совета директоров присущи определенная формальность и строгость, которые не позволяют им вникнуть в суть дела. И как предприниматель, и как инвестор самые значимые стратегические обсуждения, которые я когда-либо проводил, были неформальными беседами 1 на 1 за чашкой кофе, а не официальными заседаниями совета директоров. Мне бесчисленное количество раз говорили, что разговор, который я вел с предпринимателем, был самым содержательным в их жизни.

Обратите внимание, что отсутствие мест в совете директоров не означает, что мы просто пассивные инвесторы. Ценность, которую мы предоставляем, имеет другую форму.

E. Наша основная ценность заключается в том, чтобы помочь с привлечением средств, с рекламой в оффлайне и продумать динамику рынка.

Многие фонды с миллиардными активами под управлением имеют полноценные команды разработчиков платформ с большим количеством венчурных партнеров. У них есть хедхантеры и эксперты в различных областях, которые помогают портфельным компаниям. У нас нет ресурсов, чтобы сделать все эти вещи. Вместо этого мы решили сосредоточиться на трех дифференцированных способах помощи.

Прежде всего, мы помогаем стартапам привлекать средства. Мы либо помогаем им завершить существующий раунд, либо привлекаем будущие раунды. В конечном итоге, FJ Labs не устанавливает условия раунда. Мы просто хотим, чтобы компании, которые нам нравятся, получали финансирование. Каждые 8 недель мы обмениваемся информацией о потоке сделок с примерно 100 венчурными фондами, охватывая почти все стадии и географию. У нас есть индивидуальный подход, при котором мы представляем нужные венчурные фонды нужным стартапам. Венчурным фондам это нравится, потому что они получают дифференцированный поток индивидуальных сделок. Предпринимателям это нравится, потому что они получают встречи с ведущими венчурными компаниями. Нам это нравится, потому что стартапы, о которых мы заботимся, получают финансирование.

Перед тем, как предприниматель выходит на рынок, мы стараемся провести с ним контрольный звонок, чтобы дать ему обратную связь о том, в каком положении он находится, и проанализировать его колоду и питч. Когда мы почувствуем, что они готовы, мы сделаем соответствующие вступления.

Мы также можем помочь продумать динамику рынка. С чего начать — со спроса или предложения? Насколько локальным должен быть Ваш дом? Рейк должен составлять 1%, 5%, 15% или 50%? Следует ли наступать на грабли со стороны предложения или со стороны спроса? Должны ли Вы предоставлять дополнительные услуги одной стороне рынка? Мы видим так много рыночных площадок, что у нас выработался большой опыт распознавания образов, и мы можем помочь продумать основные стратегические вопросы.

Наконец, мы можем помочь портфельным компаниям с рекламой в оффлайне, особенно с телевизионной рекламой. Уильям Гийуард (William Guillouard), один из наших венчурных партнеров, был директором по маркетингу в OLX, где мы потратили более 500 миллионов долларов на телевизионную рекламу. Мы разработали методы проведения телевизионных кампаний так же, как мы проводим кампании в Интернете, используя модели атрибуции и анализ соотношения LTV и CAC. В нескольких случаях мы успешно масштабировали компании, используя телевидение с большей экономичностью, чем через Google и Facebook. Очевидно, что это применимо только к небольшому подмножеству портфельных компаний, которые работают на массовом рынке, имеют хорошую экономику и достаточный масштаб, чтобы оправдать попытку использования телевидения, но для таких компаний это может изменить игру.

F. Мы установили контрольные размеры по кругу

Мы не хотим конкурировать за распределение средств с традиционными венчурными капиталистами. Мы видим себя в качестве небольшого соинвестора с добавленной стоимостью рядом с ними, и мы хотим, чтобы они приглашали нас на свои лучшие сделки. Это устанавливает максимальный размер чека, который мы можем развернуть на каждом этапе, особенно на посевном этапе. В типичном посевном раунде стоимостью $3M ведущий инвестирует $1,5-2M. Чтобы не ошибиться в размерах по отношению к ведущей компании, мы в настоящее время инвестируем $390 тыс. на начальном этапе. Возможно, на каждом этапе мы могли бы направить немного больше капитала и в будущем немного увеличить размер чека, если наш фонд станет немного больше, но размер наших инвестиций всегда будет небольшим по сравнению с размером инвестиций лидера.

В предварительной посевной часто не бывает инвестиционных фондов. Раунды часто состоят из группы ангелов. В данном случае мы вполне можем быть самым крупным инвестором с нашими $220 тыс. инвестиций, но мы просто считаем себя одним из ангелов, а не настоящим лидером.

Мы также инвестируем $220 «fliers» в компании, которые кажутся нам привлекательными, но в которые нам неудобно вкладывать наши стандартные средства. Мы делаем это по разным причинам. Возможно, оценка немного завышена, экономика подразделения не вполне доказана или стартап занимается бизнесом, который кажется нам интересным, но о котором мы мало что знаем.

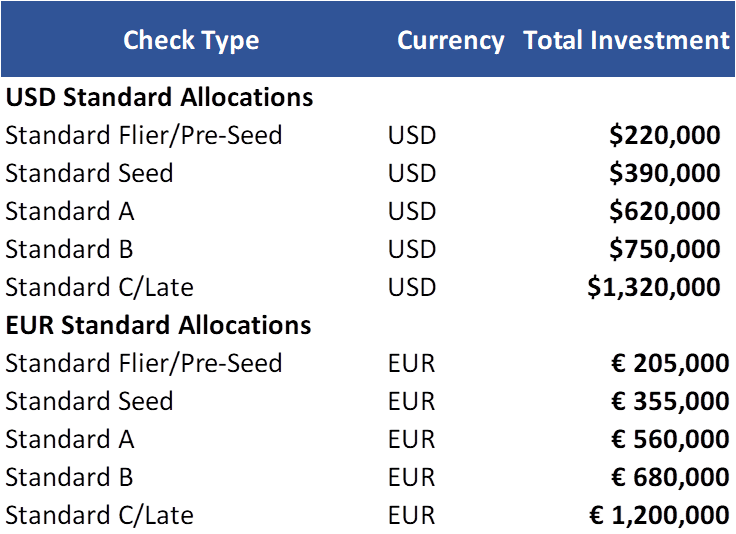

Ниже Вы можете ознакомиться с нашими текущими стандартными распределениями.

G. Мы оцениваем последователей по отдельности

Четкий девиз Кремниевой долины — удваивать выигрыш независимо от цены. Мы возражаем против второй части этого утверждения. Мы всегда вдумчиво подходили к оценке, и это сослужило нам хорошую службу. Как я подробно расскажу в следующем блоге о критериях оценки FJ Labs, если мы считаем, что оценка стартапа слишком высока по отношению к его движению, мы не будем инвестировать, даже если нам нравится предприниматель и бизнес, которым он занимается.

Мы оцениваем последующие инвестиции так, как будто это первый раз, когда мы вкладываем деньги в бизнес. Чтобы оценка была объективной, анализ проводит не тот член команды, который дал первоначальную инвестиционную рекомендацию. Мы пытаемся ответить на следующий вопрос: зная то, что мы сейчас знаем о команде и бизнесе, стали бы мы инвестировать в компанию при такой оценке?

В зависимости от того, насколько мы уверены в ответе на этот вопрос, мы стараемся сделать суперпропорцию, пропорцию или просто передать инвестиции. В последние несколько лет, когда все больше фондов перешли на более поздние стадии, мы часто чувствовали, что наши лучшие компании переоценены, и не стали продолжать работу на этих более поздних стадиях. На сегодняшний день мы продолжаем 24% наших инвестиций.

Кроме того, учитывая размер нашего фонда, мы часто не можем позволить себе делать про-раты, поскольку они представляют собой большую часть размещенного капитала. Хуже того, учитывая наш небольшой процент владения, по мере того как компании становятся более поздними, мы начинаем терять права на информацию и больше не можем видеть, насколько хорошо идут дела у компании. В результате, когда мы чувствуем, что цена подходящая, мы иногда продаем 50% нашей позиции во вторичных сделках, обычно продавая ведущим венчурным фондам, когда происходит раунд.

В некотором смысле мы придерживаемся прямо противоположной стратегии Кремниевой долины: мы продаем своих победителей, а не удваиваем их. Это объясняет, почему наш реализованный IRR так высок. Отчасти причина, по которой мы ищем второстепенные компании, обусловлена нашей бизнес-моделью. В отличие от крупных фондов, мы не живем за счет комиссионных. Мы только что достигли точки безубыточности с FJ Labs. После многих лет, когда нам приходилось субсидировать нашу структуру расходов за счет миллионов инвестиций из собственных карманов, теперь собираемые нами комиссионные за управление покрывают наши расходы. Однако нам еще предстоит пройти этот путь. Мы с Хосе не платим себе и не компенсируем свои расходы.

Наша бизнес-модель отличается от других. Мы зарабатываем на выходах. Нам нужен капитал от успешных выходов, чтобы продолжать инвестировать в новые стартапы, потому что на нас приходится такой большой процент развернутого капитала. На сегодняшний день на нашу долю приходится 114 миллионов долларов из 284 миллионов долларов, выделенных на эти цели. Мы не можем позволить себе ждать десятилетия для окончательного выхода, потому что мы хотим продолжать инвестировать с той скоростью, с которой мы инвестировали.

Как Вы можете себе представить, такие вторичные выходы доступны только в самых лучших компаниях. Никто не заинтересован в выкупе позиций в компаниях, дела которых идут не очень хорошо. Даже в лучших компаниях мы можем продавать только потому, что владеем небольшими позициями и не входим в совет директоров. Нет никакого реального сигнала, исходящего от нашего желания продавать, кроме потребности в ликвидности. На самом деле, нас часто просят продать в качестве одолжения, а не мы сами стремимся продать. Например, Andreesen, Greylock и Sequoia могут захотеть инвестировать в компанию на стадии серии B. Предприниматель любит всех троих и не хочет, чтобы они финансировали конкурента. Фонды хотят получить не менее 15% акций каждый. Предприниматель не хочет 45% разбавления. Они проводят первичный раунд для 30% и организуют вторичный для остальных. Они спрашивают нас, не могли бы мы продать часть наших позиций во вторичном сегменте в качестве одолжения, чтобы завершить раунд.

Мы долго думали о том, сколько нам следует продавать в таких ситуациях. В конце концов, мы решили продать 50%. Это обеспечивает нам ликвидность и отличный выход, сохраняя при этом большой потенциал роста, если компания будет работать очень хорошо. Мультипликатор нашего фонда был бы выше, если бы мы держались до конца, хотя наш IRR был бы ниже. Однако, учитывая, что мы, по сути, перераспределяем весь капитал, полученный в результате выхода, в компании, находящиеся на более ранних стадиях развития, где, по нашему мнению, больше возможностей для роста, наш реальный мультипликатор и IRR выше, когда мы стремимся к вторичному выходу, если учесть доходность, которую мы получаем от перераспределения капитала.

H. Когда в фонде заканчиваются деньги, мы просто собираем следующий фонд, и последующие действия происходят из следующего фонда

Мы не придерживаемся традиционного построения портфеля. Портфель — это просто сумма отдельных инвестиций и последующих инвестиций, которые мы делаем. Конструкция полностью построена по принципу «снизу вверх». Мы просто размещаем имеющийся у нас капитал, а когда он заканчивается, мы привлекаем следующий фонд. Мы регулируем размер инвестиций, чтобы каждый фонд был размещен в течение 2-3 лет, но этим все и ограничивается.

Учитывая, что мы не знаем, будем ли мы продолжать, и мы продолжаем только в 24% случаев, не имеет смысла резервировать капитал для продолжения. Кроме того, многие из последующих проектов выходят за рамки 2-3-летнего диапазона размещения капитала фонда. В результате мы сказали нашим LP, что будем делать последующие инвестиции из любого фонда, который будет инвестировать, когда мы примем решение о последующих инвестициях. Мы также советуем им инвестировать в каждый фонд, чтобы получить точно такую же возможность, как у нас.

Обратите внимание, что мы не будем продавать позицию из одного фонда в другой. Существует только одно инвестиционное решение: мы инвестируем, держим или продаем.

I. Если Вы были успешны для нас в прошлом, мы поддержим Вас в Вашем новом стартапе, даже если он не будет работать на рынке

Мы поддерживаем основателей, которые поступают с нами правильно. На данный момент мы поддерживаем около 1 400 основателей в 600 компаниях. У 200 из них были выходы, и половина из них были успешными. Многие из успешных основателей продолжили строить новые компании. Например, именно так мы закончили инвестирование в Archer(www.flyarcher.com), стартап по производству электрических самолетов VTOL. Мы поддержали Бретта Адкока и Адама Голдштейна в их проекте по созданию рынка труда Vettery, который был продан компании Adecco. Мы с радостью поддержали их новый стартап, несмотря на отсутствие у нас опыта в области электрических самолетов.

В общем, хотя у нас нет определенного количества сделок, стадии или географии, в которые мы намерены инвестировать каждый год, все складывается так, что в итоге мы придерживаемся инвестиционной стратегии, которую можно сформулировать следующим образом:

- Фокус на предварительном посеве / посеве / серии А

- Установите размер инвестиций на раунд, который в среднем составляет $400 тыс.

- Ориентация на рынок (70% сделок)

- Глобальные инвесторы, но большинство сделок совершается в США, за которыми следуют Западная Европа, Бразилия и Индия соответственно.

- 100+ инвестиций в год

- Инвестиционное решение через 1-2 недели после первой встречи

- Мы оцениваем последующие инвестиции по отдельности и в среднем в 24% инвестиций.

- Мы не резервируем средства на последующие мероприятия. Мы инвестируем из любого фонда, который мы размещаем на момент инвестирования.

- Мы не проводим раунды

- Мы не присоединяемся к советам директоров

- Мы помогаем портфельным компаниям привлекать средства

Чтобы дать Вам представление о масштабах, наш последний фонд объемом $175 млн, вероятно, будет иметь более 500 инвестиций. Интересно то, что, хотя мы не проводили никакого моделирования или построения портфеля, эта высокодиверсифицированная стратегия кажется наиболее эффективной. Эйб Отман (Abe Othman), руководитель отдела Data Science в AngelList, очень глубокомысленно рассуждает о том, что на начальном этапе лучшая стратегия — это инвестировать в каждую «надежную» сделку. Это подтверждается Анализ эффективности Angelist для LP в котором четко указано, что «инвестиции в большее количество компаний, как правило, приносят более высокую инвестиционную прибыль. В среднем, медианная доходность за год увеличивается на 9,0 базисных пунктов, а средняя доходность за год увеличивается на 6,9 базисных пунктов для каждой дополнительной компании, в которую инвестирует LP».

Наши доходы подтверждают эту теорию. По состоянию на 30 апреля 2020 года мы инвестировали 284 миллиона долларов в 571 стартап. У нас было 193 выхода с 62% реализованной IRR. Я подозреваю, что диверсификация хорошо работает по нескольким причинам:

- Доходы от венчурных инвестиций следуют закону мощности, а не нормальной кривой распределения Гаусса. Очень важно быть в тех компаниях, которые приносят максимальную прибыль. Инвестирование в большее количество компаний повышает вероятность того, что Вы попадете в число победителей.

- Инвестирование в большее количество компаний повышает Вашу репутацию как инвестора, что, в свою очередь, улучшает поток сделок. Это еще больше усиливается, если Вы создаете бренд как обязательного инвестора для данной категории, как это происходит на рынках.

- Оценка большего количества компаний дает Вам больше данных для построения системы распознавания образов, чтобы улучшить Ваши инвестиционные критерии и тезисы.

Прелесть нашей стратегии заключается в том, что она органична и направлена снизу вверх. Мы развиваем его с течением времени, наблюдая за изменением условий, будь то на макроуровне, в индустрии венчурного капитала или конкретно в сфере технологий. Например, десять лет назад мы много инвестировали в Турцию и Россию. После того как Путин вторгся в Грузию и аннексировал Крым, а в Турции был избран Эрдоган, мы перестали инвестировать в обе страны, поскольку правильно предположили, что венчурный капитал и выходы из бизнеса иссякнут. Аналогичным образом, до февраля 2018 года мы не инвестировали в компании, находящиеся на стадии предварительного посева, часто до запуска. Однако фирмы венчурного капитала продолжали увеличивать размеры своих фондов. Чтобы разместить больший объем капитала, эти фонды перешли на более поздние стадии, что привело к росту оценок на этих стадиях, поскольку большее количество капитала было направлено на то же количество сделок. Мы считаем, что имеет смысл быть контрагентами и переходить на более ранние стадии, когда капитал иссякает. После того, как мы увидели растущее число B2B-рынков, где рынок выбирал поставщика для стороны спроса, мы разработали наш тезис об инвестициях в рынки.

Будет интересно, как будет развиваться наша стратегия в ближайшие годы. Например, я могу представить себе будущее, в котором мы будем отличать нашу стратегию ранних стадий от стратегии поздних стадий и создадим отдельные фонды для этих возможностей. Время покажет, все, что я знаю — это то, что будет весело!