Trước đây, tôi đã đề cập đến chiến lược đầu tư của FJ Labs, bao gồm loại hình công ty mà chúng tôi muốn đầu tư vào. Hôm nay, tôi muốn trình bày cụ thể cách chúng tôi đánh giá các công ty khởi nghiệp.

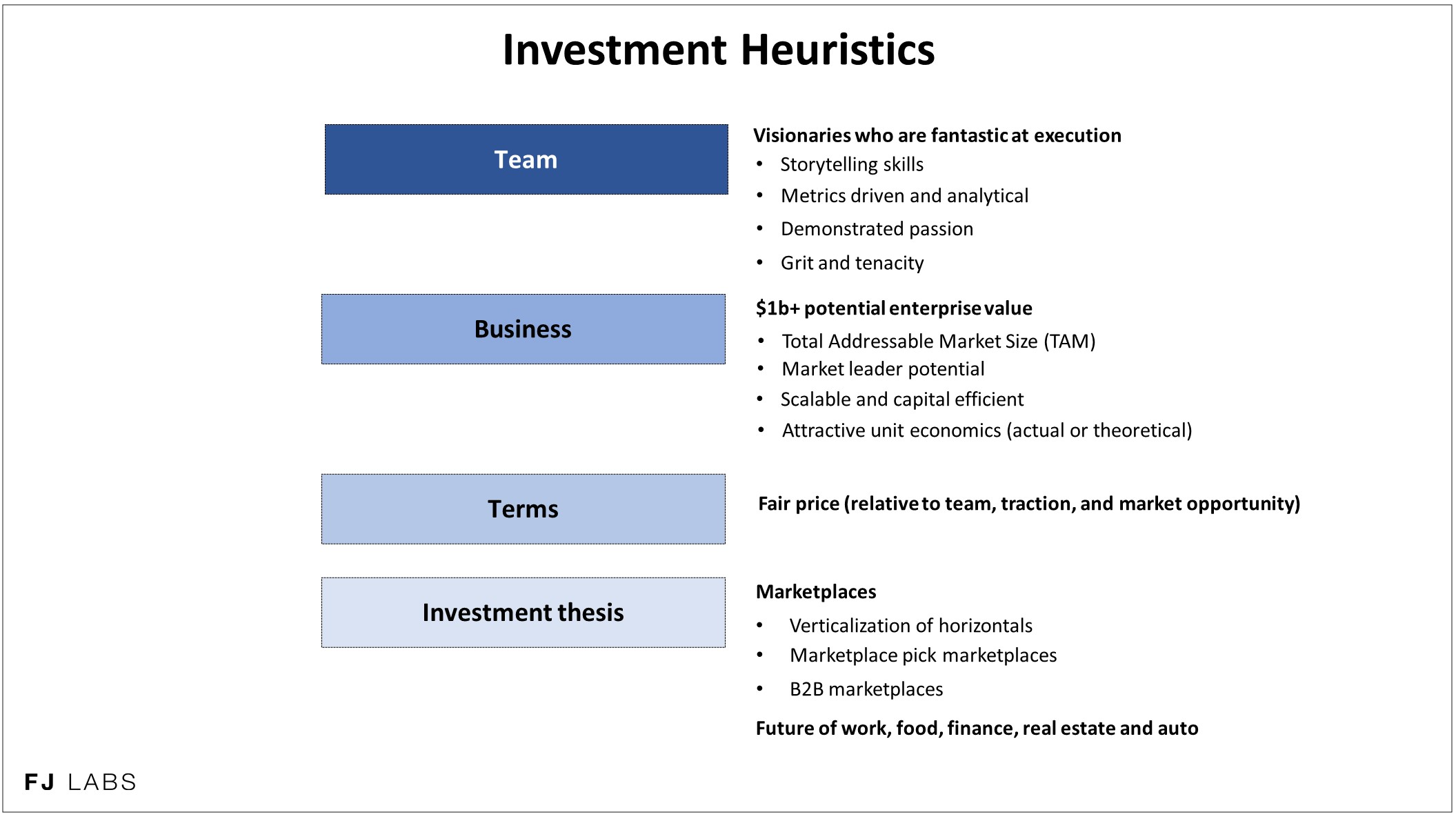

Chúng tôi sử dụng bốn tiêu chí:

- Chúng ta có thích đội không?

- Chúng ta có thích kinh doanh không?

- Các điều khoản thỏa thuận có công bằng không?

- Hoạt động kinh doanh có phù hợp với luận điểm của chúng tôi về việc thế giới sẽ đi về đâu không?

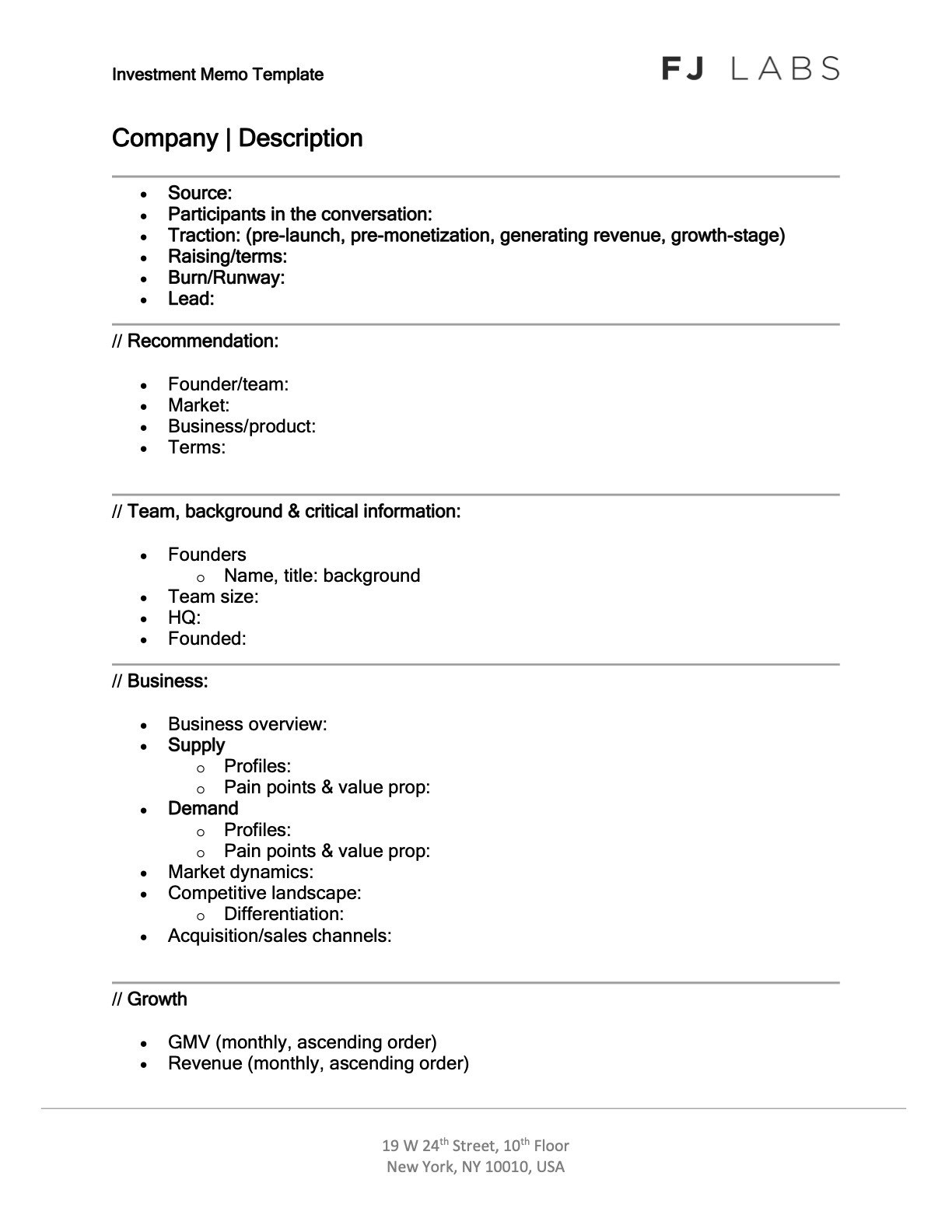

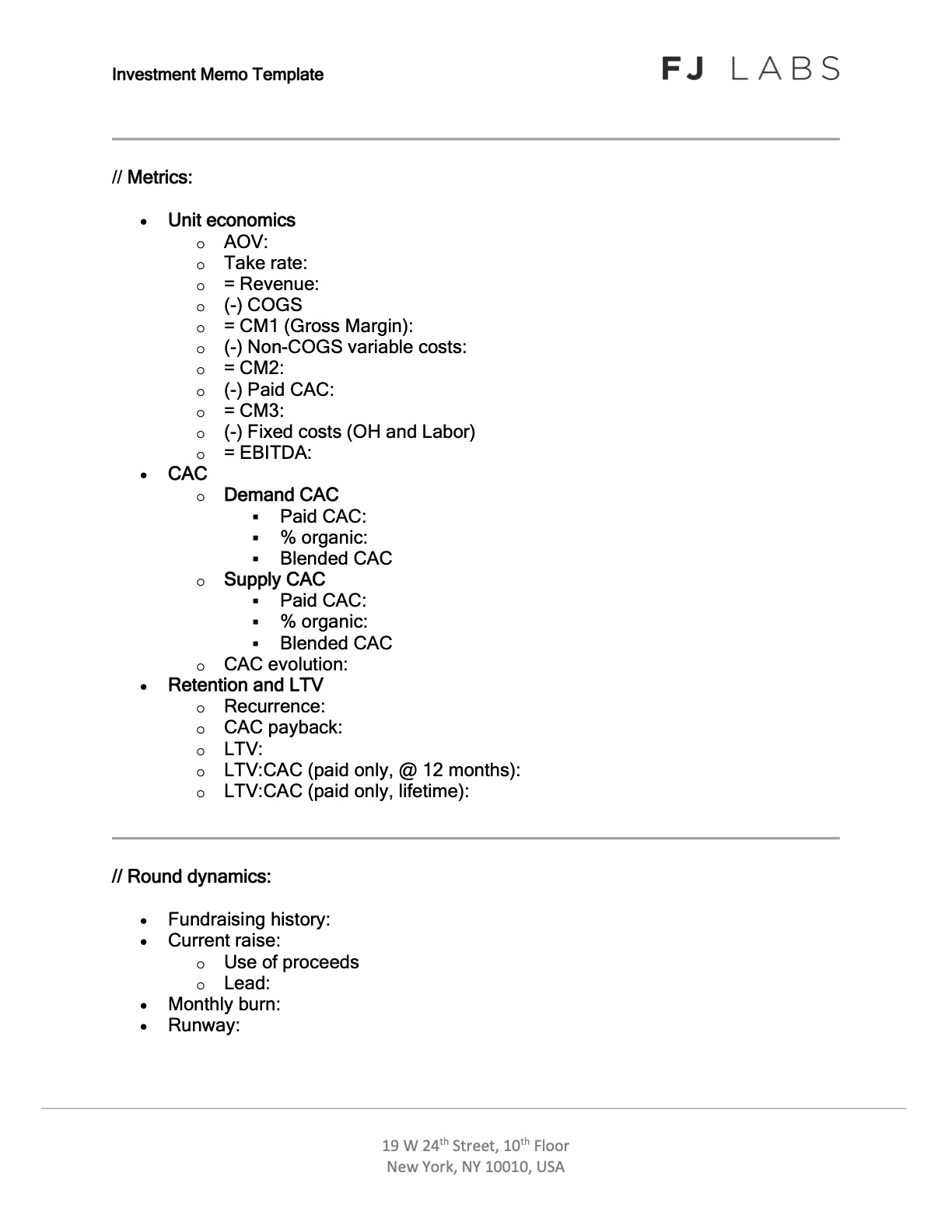

Thành viên nhóm đầu tư tham gia cuộc gọi đánh giá đầu tiên của chúng tôi sẽ điền vào bản ghi nhớ giao dịch được tiêu chuẩn hóa trong suốt một giờ, đánh giá doanh nghiệp theo bốn tiêu chí này. Sau đó, người đó sẽ thêm một đề xuất. Thứ Ba hàng tuần, trong cuộc họp ủy ban đầu tư kéo dài hai giờ, chúng tôi xem xét các đề xuất giao dịch từ tuần trước. Sau đó, Jose hoặc tôi sẽ thực hiện cuộc gọi thứ hai với những doanh nghiệp hấp dẫn nhất, nơi chúng tôi tìm hiểu sâu hơn về các lĩnh vực quan tâm.

Bạn có thể tìm thấy bản ghi nhớ thỏa thuận của chúng tôi dưới đây.

Sau hai cuộc gọi kéo dài 1 giờ này trong vòng một hoặc hai tuần, chúng tôi quyết định có nên đầu tư hay không. Chúng tôi cũng chia sẻ suy nghĩ của mình với công ty khởi nghiệp. Nếu chúng tôi quyết định không đầu tư, chúng tôi sẽ nói với họ những điều họ cần thấy để thay đổi quyết định của chúng tôi.

1. Chúng ta có thích đội không?

Mọi nhà đầu tư mạo hiểm trên thế giới đều nói với bạn: “Tôi đầu tư vào những con người phi thường”. Điều đó cực kỳ chủ quan. Vấn đề với tính chủ quan tiềm ẩn đó là nó có thể dẫn đến những thành kiến về nhận thức.

Để cố gắng khách quan hơn, chúng tôi đã đánh giá những kỹ năng nào của người sáng lập dẫn đến thành công của công ty khởi nghiệp. Dựa trên phân tích của chúng tôi , chúng tôi muốn những người sáng lập có tầm nhìn và khả năng thực thi xuất sắc . Qua nhiều năm, chúng tôi nhận thấy rằng những tiêu chuẩn tốt cho những điều đó là kỹ năng kể chuyện và kỹ năng phân tích . Kỹ năng kể chuyện là yếu tố then chốt vì người có thể dệt nên một câu chuyện hấp dẫn sẽ dễ dàng thu hút vốn hơn, có thể huy động vốn với mức định giá cao hơn, xây dựng một đội ngũ tốt hơn với tài năng tốt hơn, ký kết các thỏa thuận phát triển kinh doanh đặc biệt để phát triển công ty nhanh hơn và nhận được nhiều lợi ích hơn. của báo chí tự do.

Hãy tưởng tượng bạn đến giới thiệu FJ Labs và nói với chúng tôi: “Tôi đã thực hiện một phân tích thị trường chuyên sâu. Thị trường rộng lớn và hấp dẫn. Những người đương nhiệm đang chuyển động chậm và cách tiếp cận của tôi khác biệt và tốt hơn.” Nó thực tế và có vẻ hấp dẫn, nhưng đó không phải là một câu chuyện. Một câu chuyện nghe giống như sau: “Đây là vấn đề mà tôi đã phải đối mặt trong suốt cuộc đời mình. Tôi ghét trải nghiệm người dùng hiện tại. Tôi cảm thấy khó chịu đến mức phải cống hiến phần đời còn lại của mình để giải quyết vấn đề này. Bởi vì tôi đã trải nghiệm nó rất nhiều nên tôi biết chính xác giải pháp là gì.” Niềm đam mê đó, và sự giao thoa giữa câu chuyện của bạn và công ty bạn đang xây dựng, rất hấp dẫn. Đây không phải là một ví dụ cụ thể, nhưng nó mang lại cho bạn cảm giác Những gì chúng tôi đang tìm kiếm.

Nếu bạn chỉ có kỹ năng kể chuyện phi thường thôi thì chưa đủ. Có lẽ bạn có thể xây dựng một doanh nghiệp lớn nhưng nó có thể không hoạt động tốt hoặc không hiệu quả về vốn. Bạn có thể xây dựng một công ty như Fab.com, nơi bạn có được doanh thu hàng trăm triệu, nhưng không bao giờ có được nền kinh tế đơn vị hoạt động và công ty không kiếm được tiền. Hoặc có thể bạn xây dựng một công ty như Theranos, nơi bạn bán một câu chuyện tuyệt vời mà mọi người đều muốn tin nhưng cuối cùng lại không có thật.

Do đó, điều thứ hai chúng tôi tìm kiếm là người sáng lập / Giám đốc điều hành cũng phải là người có định hướng về số liệu, khả năng phân tích và biết cách thực hiện tầm nhìn của mình. Họ thực sự cần hiểu rõ công việc kinh doanh mà họ đang tham gia. Họ cần có khả năng trình bày rõ ràng về kinh tế đơn vị của mình. Ngay cả khi hoạt động kinh doanh của họ diễn ra trước khi ra mắt, họ vẫn cần hiểu đơn vị kinh tế lý thuyết dựa trên mức trung bình của ngành và các thử nghiệm trang đích mà họ đã thực hiện. Tuy nhiên, chỉ riêng những kỹ năng đó thôi cũng chưa đủ. Nếu không có kỹ năng kể chuyện, những người sáng lập này sẽ xây dựng những doanh nghiệp nhỏ, có lợi nhuận nhưng không phải là những doanh nghiệp mang tính định hình ngành.

Chúng tôi cũng tìm kiếm niềm đam mê được thể hiện, nhưng nó thường xuất hiện trong quá trình đánh giá kỹ năng kể chuyện của chúng tôi. Tương tự như vậy, chúng tôi cũng tìm kiếm sự bền bỉ và kiên trì. Có lẽ bạn đã trải qua khó khăn để đạt được vị trí hiện tại, nhưng nó không nhất thiết phải ở đó. Ở phương Tây, chúng ta có đủ đặc quyền để nhiều người không thực sự phải đối mặt với nghịch cảnh. Bạn có thể vào học ở một trường tốt, đạt điểm cao, kiếm được công việc tốt và không bao giờ thực sự thất bại trong đời. Tuy nhiên, chúng tôi thực sự muốn biết bạn sẽ phản ứng như thế nào trước vô số thách thức mà bạn sẽ gặp phải trên đường đi, đặc biệt là với tư cách là một doanh nhân lần đầu.

Cách tiếp cận của chúng tôi là thách thức trí tuệ của những người sáng lập đã giới thiệu chúng tôi. Chúng tôi thách thức những giả định của họ, nơi họ mong đợi và tại sao. Chúng tôi kiểm tra cách họ phản ứng với điều này. Nếu họ sụp đổ trước áp lực của những câu hỏi mà chúng tôi đặt ra về hoạt động kinh doanh của họ, thì rõ ràng họ sẽ sụp đổ trước những áp lực lớn hơn nhiều từ vô số thất bại mà họ sẽ phải đối mặt với tư cách là một doanh nhân. Cuối cùng, phản ứng của bạn trước những thách thức của chúng tôi còn thể hiện ở kỹ năng kể chuyện và phân tích của bạn.

Tóm lại, chúng tôi thực sự muốn ủng hộ những nhà sáng lập hiếm hoi vừa có tầm nhìn xa vừa xuất sắc trong việc thực thi .

2. Chúng ta có thích công việc kinh doanh này không?

Điều đáng nói là đối với một số VC, việc có một đội ngũ tuyệt vời là đủ. Lý do của họ là những đội ngũ xuất sắc sẽ tìm ra cách kinh doanh ngay cả khi họ không ở trong một doanh nghiệp hấp dẫn để bắt đầu hoặc không có mô hình kinh doanh với nền kinh tế đơn vị hấp dẫn.

Điều này không đúng với FJ Labs. Có khoảng 5.000 công ty khởi nghiệp mới mỗi năm ở Mỹ huy động được 500 nghìn đô la tài trợ trở lên. Tỷ lệ sống sót sau 5 năm của các công ty khởi nghiệp này trung bình là 7% và thấp hơn nhiều đối với các công ty khởi đầu không có mô hình kinh doanh. Để so sánh, chúng tôi đã kiếm được tiền từ 50% trong số hơn 150 lần thoát vì tính kỷ luật và sở thích kinh doanh của chúng tôi đóng một vai trò lớn trong việc đó.

Có một số tiêu chí làm cho một doanh nghiệp trở nên hấp dẫn. Tổng thị trường có địa chỉ (TAM) có đủ lớn không? Nếu không, liệu bạn có thể phát triển thị trường đủ để hỗ trợ một công ty tỷ đô trong ngành không? Có rất nhiều thứ phụ trợ đi cùng với việc xây dựng một doanh nghiệp lớn có giá trị không thể tin được trong môi trường thị trường. Bạn có ở vị trí dẫn đầu thị trường không? Đây có phải là khả năng mở rộng? Thành công cũng có nghĩa là bạn không bị phân tán giữa cung và cầu, tức là có sự phân mảnh hợp lý về phía cung và cầu. Nhưng đối với tôi, những yếu tố này đều thuộc tập hợp con: “ Liệu có cơ hội để xây dựng một công ty tỷ đô ở đây không? ”

Ngoài ra, có một điều hơn hết mà chúng tôi quan tâm khi đánh giá doanh nghiệp: liệu nó có tính kinh tế đơn vị hấp dẫn không? Nếu công ty khởi nghiệp đang ở giai đoạn chuẩn bị ra mắt, câu hỏi này sẽ áp dụng cho đơn vị kinh tế lý thuyết của bạn. Nếu công ty khởi nghiệp được triển khai sau khi ra mắt, tôi mong đợi sẽ thảo luận về kinh tế đơn vị thực tế. Lưu ý rằng để đạt được sự ngắn gọn và ngắn gọn, tôi cho rằng độc giả của bài viết này biết tôi muốn nói gì về kinh tế học đơn vị. Tôi sẽ sớm tạo một bài đăng riêng về cách FJ Labs xem xét kinh tế học đơn vị.

Kinh tế học đơn vị tốt theo quan điểm của chúng tôi là kinh tế học mà công ty khởi nghiệp có thể bù đắp chi phí thu hút khách hàng (CAC) trên cơ sở tỷ lệ đóng góp ròng trong 6 tháng đầu hoạt động. Chúng tôi cũng mong muốn công ty khởi nghiệp này tăng gấp 3 lần CAC sau 18 tháng. Ở những doanh nghiệp tốt nhất mà chúng tôi trò chuyện, họ không biết tỷ lệ giá trị dài hạn (LTV) trên CAC (LTV:CAC) là bao nhiêu do tỷ lệ rời bỏ tiêu cực. Mặc dù họ mất đi một số khách hàng nhưng những khách hàng còn lại vẫn tiếp tục mua ngày càng nhiều và LTV:CAC có thể là 10:1 hoặc thậm chí 20:1.

Lưu ý rằng có một số trường hợp ngoại lệ đối với quy tắc này. Đối với một doanh nghiệp SaaS siêu hấp dẫn với tỷ lệ rời bỏ tiêu cực và về cơ bản là thời gian tồn tại của khách hàng là vô tận, sẽ ổn nếu mất 12-18 tháng để thu hồi lại CAC của nó.

Đối với một doanh nghiệp trước khi ra mắt, chúng tôi kỳ vọng những người sáng lập đã suy nghĩ kỹ về kinh tế đơn vị nên như thế nào. Họ nên biết giá trị đơn hàng trung bình trong ngành và kỳ vọng sẽ phù hợp với giá trị đó. Họ cũng phải hiểu rõ về giá vốn hàng bán (COGS) cơ bản và do đó phải hiểu rõ về tỷ suất lợi nhuận trên mỗi đơn hàng. Sự tái phát trung bình trong ngành cũng nên được biết đến.

Phần chưa biết là chi phí thu hút khách hàng. Tuy nhiên, bạn có thể kiểm tra nó. Bạn có thể tạo các trang đích đẹp mắt mô tả khái niệm trước khi xây dựng một trang web chức năng. Sau đó, bạn chi một số tiền cho tiếp thị và có thể đưa ra các giả định hợp lý về chi phí mỗi lần nhấp chuột, chi phí mỗi lần đăng ký và các giao dịch mua hàng tiềm năng từ những lần đăng ký đó. Một lần nữa, bạn có thể sử dụng mức trung bình của ngành theo % khách truy cập vào một trang web trong danh mục này mua thứ gì đó.

Lưu ý rằng tôi cũng mong bạn đánh giá mật độ kênh thu hút khách hàng của mình. Bạn có thể chi 50K một tháng, 100K một tháng, 500K một tháng trở lên mà vẫn có được nền kinh tế đơn vị hấp dẫn không? Nếu không, bạn đang có trong tay một doanh nghiệp nhỏ thú vị nhưng không phải là một doanh nghiệp có khả năng mở rộng có thể hỗ trợ cho hoạt động mạo hiểm.

Nếu bạn đang trong giai đoạn hậu ra mắt, chúng tôi muốn bạn hướng dẫn chúng tôi về kinh tế đơn vị thực tế của bạn. Chúng có thể chưa đáp ứng được mong đợi của chúng tôi về tỷ lệ đóng góp ròng vào CAC trong 18 tháng là 3:1 vì CAC của bạn quá cao hoặc tỷ lệ đóng góp cho mỗi đơn hàng hoặc số lần lặp lại quá thấp. Tuy nhiên, chúng tôi có thể bỏ qua những điều này nếu bạn có thể hướng dẫn chúng tôi lý do tại sao kinh tế học đơn vị của bạn sẽ đạt được điều đó với quy mô mà không cần tất cả các ngôi sao trong vũ trụ phải thẳng hàng.

Ví dụ, có lẽ bạn đang kinh doanh dịch vụ giao đồ ăn. Hiện tại, bạn đang trả cho tài xế giao đồ ăn của mình 15 đô la một giờ và họ chỉ thực hiện một lần giao hàng mỗi giờ. Và kết quả là kinh tế của bạn đang ở dưới nước. Nhưng nếu bạn nói với tôi, “Hãy nhìn xem, hiện tại tôi đang ở mức 100 nghìn đô la mỗi tháng về GMV, hay tổng doanh số bán hàng hóa. Một khi tôi đạt mức 300 nghìn đô la mỗi tháng ở cùng khu vực địa lý, điều này sẽ xảy ra một cách thận trọng trong 12 tháng tới, những người lái xe sẽ sẽ thực hiện ba lần giao hàng một giờ. Chi phí cho mỗi lần giao hàng sẽ giảm xuống còn 5 đô la, và ở quy mô đó, kinh tế đơn vị sẽ phát huy tác dụng.” Đó là một câu chuyện đáng tin cậy và hấp dẫn nếu bạn có thể thuyết phục tôi rằng bạn có một kế hoạch hợp lý để tăng gấp ba lần ở những khu vực địa lý đó trong 12 tháng tới.

Có vô số ví dụ về việc cải thiện lợi nhuận thông qua quy mô khi bạn tận dụng được các nhà cung cấp của mình và tiến bộ hơn trong việc tiếp thị cũng như tương tác với khách hàng. Cuối cùng, bạn chỉ cần một câu chuyện hấp dẫn về cách bạn sẽ đạt được điều đó với quy mô ngay cả khi kinh tế học đơn vị của bạn chưa đạt đến mức đó.

Để kết thúc phần này, mặc dù có rất nhiều điều chúng ta xem xét khi đánh giá mức độ hấp dẫn của một doanh nghiệp, nhưng tất cả đều tập trung vào: liệu chúng ta có thể xây dựng một doanh nghiệp trị giá hàng tỷ đô la với kinh tế đơn vị hấp dẫn không?

3. Các điều khoản thỏa thuận có công bằng không?

Trong một vòng cấp vốn có rất nhiều điều khoản:

- Chúng ta có thể đầu tư vào mức định giá nào?

- Công ty đang huy động bao nhiêu?

- Nó có được ưu tiên không?

- Đây có phải là trái phiếu chuyển đổi hay vòng vốn cổ phần thực tế không?

- Chúng ta có quyền kéo theo, gắn thẻ, theo tỷ lệ và quyền ưu tiên không?

Tất cả các khoản đầu tư mà chúng tôi thực hiện đều có ưu tiên thanh lý ít nhất là 1x vì chúng tôi không muốn rơi vào tình thế mà người sáng lập kiếm được tiền khi nhà đầu tư thua lỗ. Nói cách khác, chúng tôi sẽ không bao giờ đầu tư vào cổ phiếu phổ thông. Ngoài ra, thuật ngữ tôi sẽ tập trung vào là định giá. Chúng tôi quan tâm đến việc định giá. Điều này không có nghĩa là chúng tôi đầu tư ở mức định giá thấp. Tôi không nghĩ có chuyện định giá thấp việc đầu tư vào các công ty khởi nghiệp trên Internet. Tuy nhiên, chúng tôi muốn đầu tư ở mức định giá hợp lý khi xét đến lực kéo, cơ hội và đội ngũ.

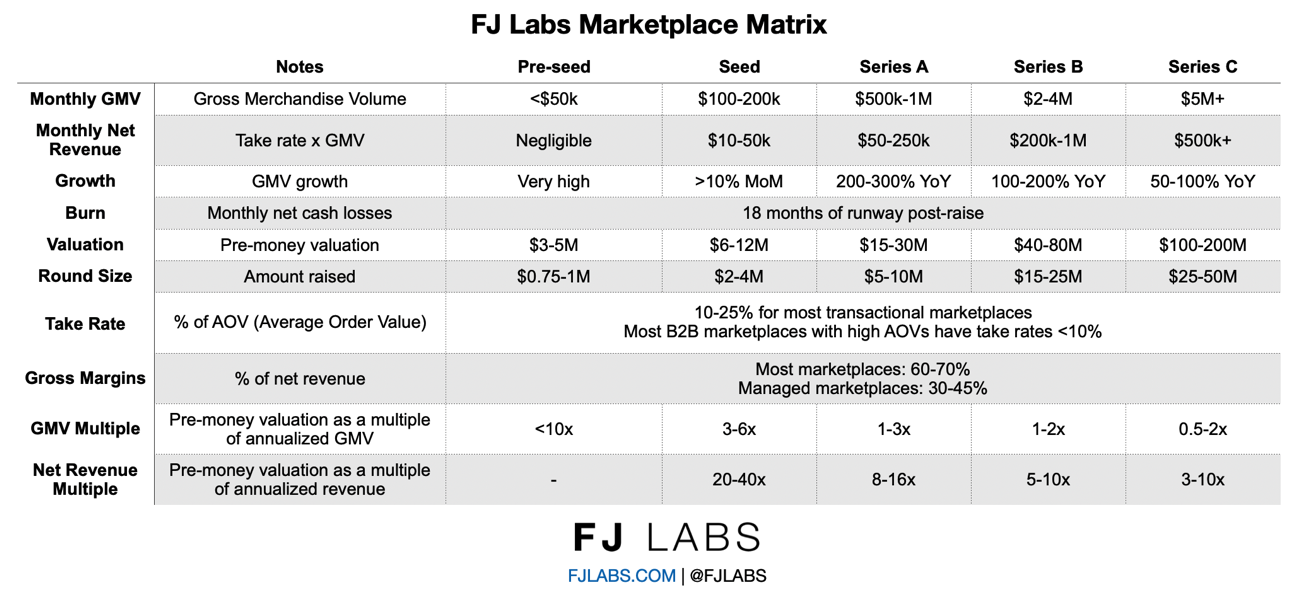

Trong lĩnh vực trọng tâm của chúng tôi, thị trường, có một loạt kỳ vọng hợp lý về việc định giá và lực kéo ở các giai đoạn khác nhau. Tôi sẽ đưa ra một vài ví dụ nhưng lưu ý rằng các phạm vi bao gồm số trung vị. Có nhiều trường hợp ngoại lệ, đặc biệt là ở cấp cao hơn. Nói cách khác, độ lệch chuẩn khá cao. Người sáng lập thành công lần thứ hai có thể huy động vốn ở mức định giá cao hơn nhiều. Một công ty phát triển nhanh hơn nhiều so với mức trung bình thường có thể “bỏ qua một giai đoạn” và có Series A trông giống Series B hoặc Series B trông giống Series C. Tuy nhiên, đây là những hướng dẫn chung sẽ hữu ích cho hầu hết các doanh nhân.

Ngoài việc huy động đúng số lượng vào đúng giai đoạn, các quỹ đầu tư mạo hiểm thường chuyên môn hóa theo từng giai đoạn. Bạn cần nói chuyện với đúng VC cho đúng giai đoạn. Ngoài ra còn có một kỳ vọng tăng trưởng tích hợp mà bạn cần phải đi từ giai đoạn này sang giai đoạn khác trong khoảng 18 tháng.

Đối với các ví dụ bên dưới, tôi sẽ nói về các thị trường có tỷ lệ mua từ 10 đến 20%. Đối với vòng sơ tuyển, về cơ bản bạn đang ở thời điểm ra mắt, bạn không có doanh số bán hàng hoặc doanh số bán hàng không đáng kể. Hầu hết các công ty khởi nghiệp tiền hạt giống ngày nay đang huy động được 750 nghìn đô la – 1 triệu đô la với mức định giá trước 3-5 triệu đô la.

Ở giai đoạn hạt giống, bạn đang kiếm được 100 đến 200 nghìn đô la GMV mỗi tháng, chiếm 15%, mang lại cho bạn doanh thu ròng 30 nghìn đô la. Bạn thường ở trong phạm vi doanh thu ròng từ $10 đến $50k mỗi tháng. Bạn thường huy động được 2-4 triệu USD ở mức 6-12 triệu USD trước đó. Bây giờ, từ vòng hạt giống, bạn đang ở mức 150K một tháng ở GMV, đến điểm A của bạn, chúng tôi kỳ vọng bạn sẽ tăng từ 150 lên khoảng 650K một tháng với độ trễ 18 tháng. Nói cách khác, mức tăng trưởng dự kiến ở giai đoạn đó là 300% một năm, hoặc mức tăng trưởng 15% hàng tháng.

Và chuỗi A của bạn, khi bạn đạt GMV $500k-$1M mỗi tháng, bạn có thể huy động được 5-10 triệu USD với mức định giá trước 15-30 triệu USD. Mức trung bình là khoảng 7 triệu đô la ở mức 18 triệu đô la trước, 25 triệu đô la sau. Và cùng với đó, chúng tôi kỳ vọng bạn sẽ nhận được 2-4 triệu USD mỗi tháng trong GMV sau 18 tháng. Sau đó, bạn có thể huy động Series B của mình từ 15-25 triệu đô la với mức trước 40-80 triệu đô la. Tôi đang đưa ma trận thị trường nội bộ của chúng tôi làm tài liệu tham khảo.

Đây là khuôn khổ nội bộ mặc định của chúng tôi trong nhiều năm nhưng chỉ giới hạn ở các thị trường có tỷ lệ chấp nhận 10-20%, vốn từng là bánh mì và bơ của chúng tôi. Tuy nhiên, hiện nay chúng tôi chủ yếu đầu tư vào các thị trường B2B, thường có tỷ lệ chấp nhận 1-5%. Khung này cũng không áp dụng cho các doanh nghiệp SaaS và doanh nghiệp thương mại điện tử.

Ngoài ra, vẫn chưa rõ bạn nên quyên góp từ ai và kỳ vọng vào số tiền thu được từ việc tăng lương là gì. Các nhà đầu tư và VC thường chuyên môn hóa theo từng giai đoạn và bạn cần nói chuyện với đúng VC cho đúng giai đoạn. Do đó, tôi đã làm lại ma trận để rõ ràng hơn và bao quát được hầu hết các trường hợp.

Để giải quyết lực kéo dự kiến ở từng giai đoạn, tôi đã chuyển từ sử dụng Tổng khối lượng hàng hóa (GMV) làm thước đo tham chiếu sang doanh thu ròng. Điều này cho phép chúng tôi tạo ra lực kéo có thể so sánh giữa các mô hình kinh doanh khác nhau, mặc dù vẫn tồn tại một số khác biệt vì hầu hết các doanh nghiệp SAAS có tỷ suất lợi nhuận trên 90%, trong khi hầu hết các thị trường có tỷ suất lợi nhuận 60-70% và tỷ suất lợi nhuận thương mại điện tử khác nhau.

Mặc dù có các mức trung bình ngành được xác định rõ ràng nhưng một số quỹ đầu tư mạo hiểm không nhạy cảm về định giá vì trong suy nghĩ của họ, điều duy nhất quan trọng là đạt được những giao dịch tốt nhất tạo ra tất cả lợi nhuận. Liên doanh tuân theo định luật lũy thừa trái ngược với phân phối Gaussian bình thường. Mỗi thập kỷ có 2 siêu kỳ lân – các công ty khởi nghiệp trị giá hơn 100 tỷ USD được tạo ra trong hệ sinh thái Hoa Kỳ. Họ chiếm 40% tổng lợi nhuận liên doanh. Ngoài ra, có 20 decacorns (các công ty trị giá hơn 10 tỷ USD) được tạo ra mỗi thập kỷ, chiếm 40% tổng lợi nhuận từ hoạt động kinh doanh. Khoảng 100 kỳ lân được tạo ra mỗi thập kỷ chiếm phần lớn lợi nhuận còn lại.

Hầu hết các VC đang chơi “Powerball”. Họ muốn trở thành những người trúng xổ số siêu kỳ lân và sẽ trả bất cứ thứ gì để có được chúng. Họ chấp nhận mất tiền trong hầu hết các khoản đầu tư. FJ Labs không hoạt động theo cách này. Chúng tôi muốn tất cả các công ty khởi nghiệp mà chúng tôi đầu tư đều có thể tồn tại được, đó là lý do tại sao chúng tôi quan tâm đến tính kinh tế đơn vị và định giá đầu tư của họ.

Đó là lý do chúng tôi kiếm tiền từ hơn 50% số công ty khởi nghiệp mà chúng tôi đầu tư vào. Chúng tôi thường đầu tư ở mức định giá trước tiền là 5 triệu đô la và thoát ra ở mức định giá 30 triệu đô la vì công ty hoạt động tốt nhưng không mở rộng quy mô như mong đợi ban đầu. Nếu chúng tôi chỉ săn lùng kỳ lân và sẵn sàng trả quá nhiều cho những công ty khởi nghiệp đó, chúng tôi sẽ mất tiền cho những khoản đầu tư như vậy.

Lưu ý rằng chúng tôi thúc đẩy “định giá công bằng” không chỉ vì lợi ích cá nhân. Chúng tôi thực sự nghĩ rằng những người sáng lập đang tự làm hại mình khi huy động quá nhiều tiền với mức giá quá cao. Sau đó, chúng được định giá ở mức hoàn hảo và nếu mọi thứ không diễn ra theo đúng kế hoạch và không tăng trưởng theo mức định giá, điều đó có thể giết chết công ty vì rất ít người muốn trải qua các vòng đi xuống. Cả hai đều để lại vết sẹo về mặt tâm lý và tác động tiêu cực đến bảng giới hạn do có quy định chống pha loãng trong hầu hết các hiệp đấu. Ngoài ra, những người huy động quá nhiều vốn có xu hướng chi tiêu và sử dụng vốn không hiệu quả như họ có thể.

Tất nhiên, có những ví dụ trái ngược với việc các công ty liên tục phát triển thành công trước lực kéo và tạo ra nó như Uber, nhưng còn rất nhiều xác chết nữa trong quá trình đó, bao gồm cả Beepi của chính chúng ta.

4. Hoạt động kinh doanh có phù hợp với luận điểm của chúng ta về thế giới sẽ đi về đâu không?

Chúng tôi tập trung vào thị trường và có những luận điểm cụ thể về tương lai của thị trường. Hiện tại, chúng tôi đang đặc biệt tập trung vào:

- Dọc hóa nền tảng ngang (đa danh mục)

- Thị trường chọn thị trường

- Thị trường B2B

Nhờ chứng kiến rất nhiều giao dịch trong rất nhiều ngành, kết hợp với việc là người nghiên cứu lịch sử và xu hướng, chúng tôi có những quan điểm rất rõ ràng về tương lai của những ngành này. Chúng tôi có những luận điểm cụ thể về tương lai của thực phẩm, tương lai của công việc, tài chính, cho vay, bất động sản và ô tô cùng nhiều thứ khác.

Hầu hết các doanh nghiệp chúng tôi đầu tư đều liên quan đến nhiều chủ đề này cùng một lúc. Tôi sẽ sớm viết một bài blog chi tiết đề cập đến luận điểm đầu tư hiện tại của chúng tôi.

Phần kết luận:

Khi đánh giá các công ty khởi nghiệp trong suốt hai cuộc gọi kéo dài 1 giờ, chúng tôi đánh giá chúng theo bốn khía cạnh mà chúng tôi đã đề cập: nhóm, hoạt động kinh doanh, các điều khoản thỏa thuận và sự phù hợp với luận điểm của chúng tôi. Chúng tôi muốn đáp ứng đồng thời cả bốn tiêu chí: những người sáng lập tuyệt vời, với những doanh nghiệp tuyệt vời, huy động vốn với điều kiện công bằng, phù hợp với luận điểm của chúng tôi . Nếu bạn là một nhà sáng lập xuất sắc nhưng cảm thấy mức định giá quá cao hoặc công việc kinh doanh không hấp dẫn, chúng tôi sẽ không đầu tư. Tương tự như vậy, nếu đó là một ý tưởng hay, điều khoản hay và luận điểm đầy đủ nhưng chúng tôi cảm thấy nhóm ở mức tầm thường thì chúng tôi sẽ không đầu tư.

Trong số bốn biến này, chúng tôi hơi linh hoạt về luận điểm. Mặc dù chúng tôi chủ yếu là nhà đầu tư trên thị trường, nhưng chúng tôi cũng đầu tư vào các công ty khởi nghiệp hỗ trợ thị trường nhưng bản thân chúng có thể không phải là thị trường. Rất đặc biệt, chúng tôi đầu tư vào những ý tưởng nằm ngoài phạm vi, nhưng chúng tôi thấy vô cùng hấp dẫn. Chúng tôi cũng ủng hộ những người sáng lập đã thành công với chúng tôi trong quá khứ, ngay cả khi công ty khởi nghiệp mới của họ không phải là một thị trường. Đây là cách cuối cùng chúng tôi đầu tư vào Archer , một công ty khởi nghiệp về máy bay chạy điện VTOL. Chúng tôi đã ủng hộ Brett Adcock và Adam Goldstein trong công ty khởi nghiệp thị trường lao động Vettery của họ, công ty này đã được bán cho Adecco. Chúng tôi rất vui mừng được hỗ trợ họ trong công ty khởi nghiệp mới của họ mặc dù chúng tôi thiếu chuyên môn về lĩnh vực máy bay tự bay chạy điện.

Việc yêu cầu bốn tiêu chí đầu tư của chúng tôi phải được đáp ứng chung rất khác với cách mà nhiều nhà đầu tư mạo hiểm ở Thung lũng Silicon quyết định đầu tư. Họ ủng hộ những đội tuyệt vời bằng bất cứ giá nào bất kể tình hình kinh tế đơn vị hiện tại và mong đợi họ tìm ra cách. Tuy nhiên, nếu bạn phân tích sự phân bổ lợi nhuận từ hoạt động kinh doanh, cách tiếp cận của chúng tôi có vẻ hợp lý. 65% vòng đầu tư không hoàn lại vốn gấp 1 lần và chỉ 4% hoàn vốn lớn hơn vốn gấp 10 lần. Chúng tôi hiện có IRR thực tế là 61% trên 218 lần thoát (bao gồm tất cả các lần thất bại) và đã kiếm được tiền từ hơn một nửa khoản đầu tư đã thoát của chúng tôi.

Lưu ý rằng một phần lý do khiến chúng tôi chọn phương pháp này là vì trước đây hầu hết các kỳ lân và decacorn đều đến từ Thung lũng Silicon. Tôi chọn sống ở New York vì lý do cá nhân: Tôi yêu khung cảnh trí tuệ, nghệ thuật và xã hội ở đây. Việc đi đến Nice, nơi gia đình tôi sống, từ New York cũng dễ dàng hơn nhiều so với San Francisco và sự khác biệt về múi giờ với Châu Âu cũng dễ quản lý hơn rất nhiều. Nói cách khác, tôi chọn New York vì biết rằng nó sẽ khiến tôi kém thành công hơn đáng kể về mặt tài chính so với việc tôi sống ở Thung lũng Silicon vì tôi mong đợi sẽ không được gặp và không thể đầu tư vào những công ty tốt nhất. Tôi cảm thấy thoải mái với lựa chọn đó vì tôi tối ưu hóa cuộc sống của mình để đạt được hạnh phúc và sự thỏa mãn chứ không phải lợi nhuận tài chính.

Với sự ra đời của nguồn mở, AWS và cuộc cách mạng low-code/no-code, chúng ta đang chứng kiến sự dân chủ hóa trong quá trình sáng tạo khởi nghiệp. Các công ty đang được thành lập và mở rộng quy mô ở nhiều khu vực địa lý hơn bao giờ hết. Chúng ta đang chứng kiến những siêu kỳ lân như Shopify xuất hiện bên ngoài Thung lũng Silicon (trong trường hợp này là ở Toronto). COVID chỉ đang đẩy nhanh xu hướng này khi ngày càng có nhiều công ty được xây dựng theo mô hình phân tán.

Do đó, tôi thậm chí còn mong đợi bất lợi so sánh của chúng tôi sẽ biến mất theo thời gian và chúng tôi sẽ có thể đầu tư vào nhiều kỳ lân hơn ngay từ giai đoạn đầu, đặc biệt khi thương hiệu ngày càng cải tiến của chúng tôi trên thị trường đang cho phép chúng tôi đầu tư ngay cả vào những giao dịch tốt nhất ở Thung lũng Silicon. . Đến nay, chúng tôi đã đầu tư vào 25 công ty đã trở thành kỳ lân và 25 công ty khác đã là kỳ lân nhưng đã tăng giá trị của họ lên hơn 1 tỷ USD kể từ khi chúng tôi đầu tư. Bất chấp những hoàn cảnh được cải thiện này, chúng tôi sẽ vẫn giữ kỷ luật và tiếp tục áp dụng bốn tiêu chí lựa chọn của mình.

Bạn đã hiểu rồi: cách chúng tôi đánh giá các công ty khởi nghiệp trong một giờ! Bây giờ bạn đã hiểu cách chúng tôi quyết định có nên đầu tư hay không vào công ty khởi nghiệp của bạn, bạn nên cải thiện quảng cáo chiêu hàng của mình cho phù hợp.

Chúc may mắn!